Фискальная и денежно-кредитная политика

Когда дело доходит до управления экономикой, у стран обычно есть два основных варианта: фискальная политика и денежно-кредитная политика. На первый взгляд это может показаться идентичным, но на самом деле они совершенно разные, хотя часто работают в тандеме, чтобы поддерживать стабильность экономики.

Основное различие между фискальной политикой и денежно-кредитной политикой заключается в том, кто делает ставку.

- Фискальная политика. С помощью фискальной политики правительство через исполнительные и законодательные органы принимает важные экономические решения. Федеральное правительство полагается на налоги и государственные расходы как на свои основные инструменты.

- Денежно-кредитная политика. Денежно-кредитная политика исходит от центральных банков, которые обладают определенной независимостью и действуют вне сферы федерального правительства. Ключевые инструменты денежно-кредитной политики включают корректировку денежной массы страны путем выкупа государственного долга и изменения процентных ставок.

Эффект вытеснения

В данном случае речь идет о конкретных теоретических аргументах, согласно которым дискреционная и недискреционная фискальная политика не является эффективной по определению. Суть подобной аргументации заключается в следующем: в случае, например, стимулирующих дефицитных мер воздействия будет проявляться рост процентных ставок и сокращение инвестиционных расходов. Такие процессы ведут к ослаблению и даже нейтрализации стимулирующего эффекта фискальной политики.

На практике это может выглядеть следующим образом: для увеличения государственных расходов правительство начинает финансировать дефицит, повышая тем самым спрос на деньги. В итоге процентная ставка растет, а инвестиции снижаются. Но если инвестиции снизятся на тот же процент, который был зафиксирован в процессе роста увеличения расходов, то эффект от подобной стратегии окажется нулевым.

Обратить внимание стоит и на тот факт, что данная теория подтверждена как актуальная далеко не всеми экономистами

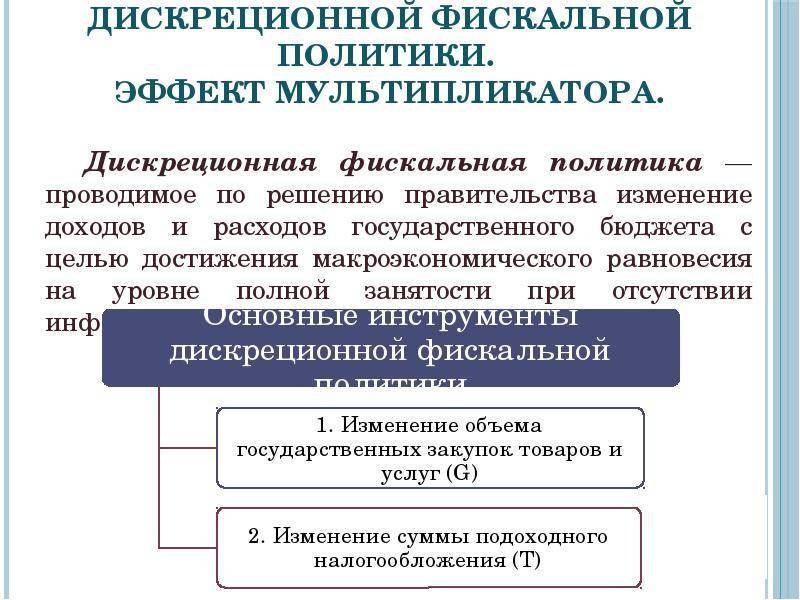

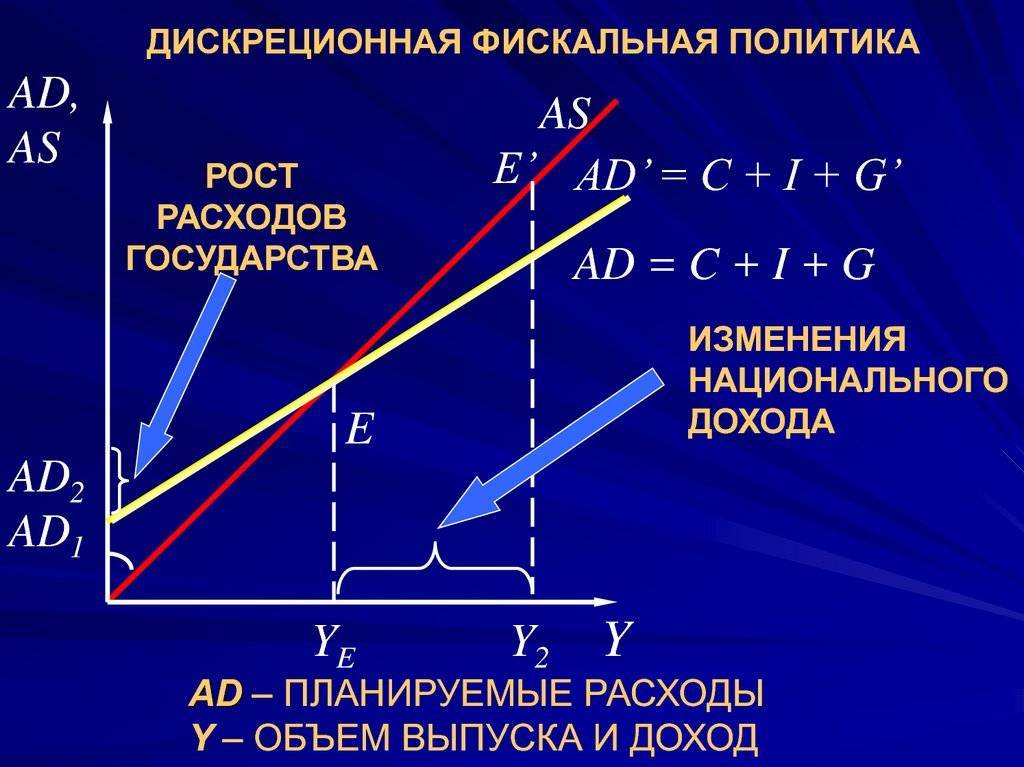

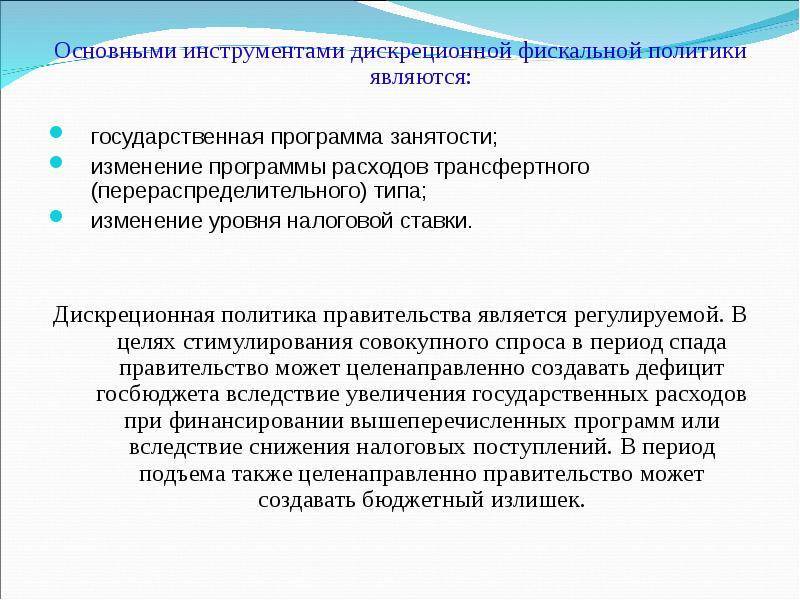

Дискреционная фискальная политика относится к

Дискреционная фискальная политика относится к изменениям в государственных расходах или налоговых ставках. Другими словами, он используется для расширения или сокращения экономики. Например, когда Великобритания снизила НДС в 2009 году, чтобы стимулировать расходы. Однако выпуск определяется уровнем совокупного спроса, поэтому можно использовать дискреционную фискальную политику для увеличения совокупного спроса и, таким образом, увеличения выпуска. Эта мера поможет закрыть дефляционный разрыв. Итак, налогово-бюджетная политика — это политика со стороны спроса, которая использует государственные расходы и налоговую политику для воздействия на совокупный спрос.

Дискреционная фискальная политика отличается от автоматических фискальных стабилизаторов. Эти автоматические стабилизаторы вступают в действие, когда наступает рецессия. Правительство автоматически тратит больше, потому что экономика заставляет больше людей претендовать на пособие по безработице. Однако правительство может счесть эти автоматические стабилизаторы неадекватными для решения серьезных проблем и нестабильности в экономике. Это заставит правительство увеличить общественные работы и схемы расходов.

Дискреционная фискальная политика

Определение 2

Дискреционная фискальная политика – это действенный инструмент антикризисного регулирования.

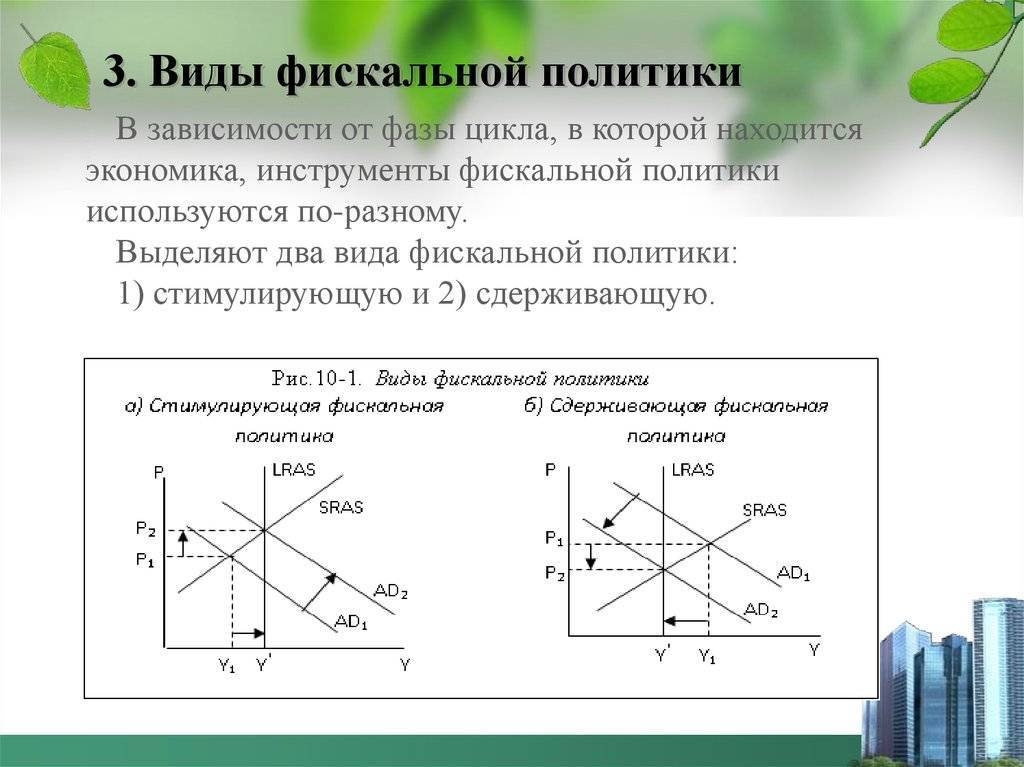

Примечательно, что для периода экономического подъёма характерно проведение сдерживающей, или рестриктивной политики, цель которой заключается в сдерживании экономической активности. При этом в период спада проводится стимулирующая политика, или экспансионистская, которая способствует повышению уровня экономической активности и сопровождается ростом бюджетного дефицита.

В этой связи необходимо отметить, что дискреционная политика имеет некоторые ограничения. Финансирование государством строительства новых дорог, школ, больниц и пр. служит для создания новых рабочих мест и сокращению уровня безработицы. Однако временной лаг от момента принятия решения о выделении средств на эти цели до момента полной реализации этих расходов, получения людьми работы может составлять годы.

Необходимо разрабатывать подобные планы, разрешения на реализацию проектов от экологических служб, приобретение земельных участков, строительство новых зданий и пр. Это говорит о том, что крупномасштабные государственные программы, в частности программы общественных работ, они эффективны только в условиях глубокий и затяжных кризисов, и депрессий. Если же спад окажется коротким, то в такой ситуации реализовывать проект общественных работ становится невозможным, особенно в период подъёма экономики и усилить её перегрев.

Такого рода недостатки наблюдаются и при манипулировании налогами. Проекты о налогообложении достаточно длительное время обсуждаются и уходят на согласование. Предложения о повышении налогов воспринимаются зачастую налоговыми субъектами негативно, в связи с чем, политики, которые выступают с такими предложениями, рискуют проиграть на выборах. В случае, если экономические субъекты понимают, что понижение налогов является временной мерой, то их реакция на данное снижение может быть незначительной, в этой связи антициклический эффект от снижения налогов будет меньше, чем ожидается.

Замечание 2

Дискреционную форму фискальной политики дополнят её недискреционная форма.

Определение 3

Недискреционная фискальная политика – это действия, направленные на встроенных стабилизаторов, которые обеспечивают автоматическое увеличение поступлений в государственный бюджет в период роста экономики и автоматическое сокращение этих поступлений в момент спада.

Основные встроенные стабилизаторы представляют собой автоматические изменения налоговых поступлений и трансфертных платежей.

В отличие от дискреционной фискальной политики, которая подразумевает наличие целенаправленных действий правительства при изменении экономической ситуации для достижения стабилизационного эффекта. В свою очередь недискреционная фискальная политик способствует обеспечению этого эффекта автоматически.

Суть недискреционной формы состоит в том, чтобы применить гибкие интенсивные налоговые поступления и потоки трансферных платежей в зависимости от перманентно изменяющейся под влиянием циклических колебаний экономической ситуации.

В фазе подъёма по мере увеличения объёма национального производства налоговые поступления постоянно увеличиваются, в первую очередь, в ситуации, когда в экономике действует прогрессивная система налогообложения. Примечательно, что по этой же причине увеличиваются акцизы и НДС.

При спаде налоговые поступления в бюджет уменьшаются, а интенсивность потоков трансферных платежей растёт. Подобного рода система регулирования налоговых поступлений и трансферных платежей оказывает прямое стабилизирующее влияние на совокупный спрос.

Пример 1

Примером трансферных платежей может служить пособие по безработице. Сразу после увольнения человек начинает получать пособие по безработице. После того, как он снова нашёл работу, пособие перестаёт выплачиваться. Пособие по безработице способствует стабилизации доходов и в этой связи его можно точно назвать антициклическим регулятором.

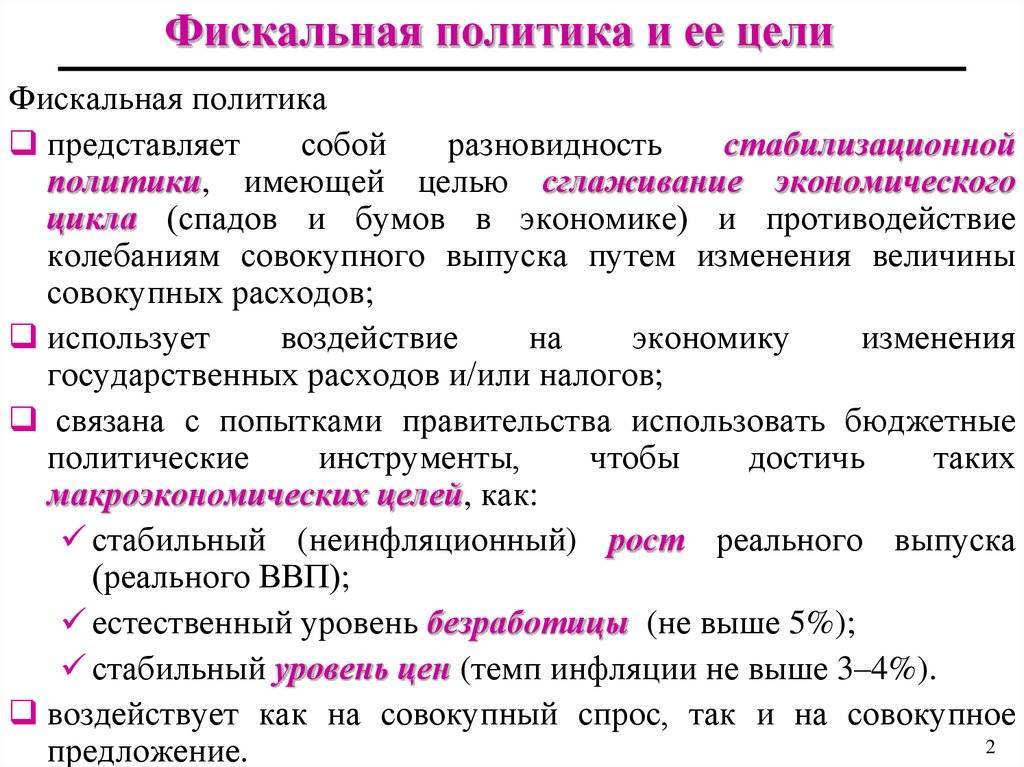

Понятие фискальной политики

Фискальная политика выступает как совокупность мер, которые правительство может принять для того, чтобы стабилизировать экономическое положение в стране, посредством изменений в величине прибыли или, наоборот, расходов государственного бюджета. Фискальную политику население еще называет бюджетно-налоговой политикой.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

К целям фискальной политики можно отнести:

- Обеспечение стабильного экономического роста.

- Обеспечение полного использования и применения ресурсов (решить проблему с циклической безработицей).

- Обеспечение стабильности на уровне цен (решить проблему с уровнем инфляции).

Фискальная политика является политикой контроля правительством, в первую очередь, над уровнем совокупного спроса. В такой ситуации можно регулировать экономическую сферу деятельности в стране посредством влияния на размер и общую сумму совокупных расходов.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Автоматические стабилизаторы против дискреционной фискальной политики

Автоматические стабилизаторы играют ключевую роль в страховании доходов домохозяйств и, следовательно, в стабилизации спроса и выпуска. Автоматическое действие политики перераспределения налогов сопровождалось в большинстве стран дискреционными действиями в области налоговой, социальной политики и политики на рынке труда. Это действие включало широкий спектр мер, таких как снижение налогов, стимулирование занятости, политика активизации, более высокие пособия и увеличение трансфертов домохозяйствам с низким доходом

Поэтому, особенно в связи с недавним кризисом, важно оценить вклад автоматических стабилизаторов в общую фискальную экспансию и сравнить их масштабы по странам. Понимание взаимосвязи между автоматическими стабилизаторами и дискреционной налогово-бюджетной политикой имеет решающее значение, поскольку странам с более крупными автоматическими стабилизаторами приходится меньше полагаться на дискреционные пакеты фискальных стимулов при прочих равных условиях.

Дискреционная политика — это макроэкономическая политика, основанная на суждениях политиков в данный момент, в отличие от политики, установленной заранее определенными правилами. Примеры могут включать в себя принятие нового законопроекта о расходах, который способствует определенной цели, такой как экологически чистые технологии, или создание федеральной программы занятости.

Ключевые отличия

Ключевое отличие автоматических стабилизаторов от дискреционной налогово-бюджетной политики заключается в сроках реализации. Когда в экономике начинаются экономические колебания, автоматические стабилизаторы немедленно реагируют без каких-либо действий официальных или государственных органов. При дискреционной политике существует значительный запас времени. Прежде чем можно будет предпринять какие-либо действия, Конгресс должен сначала определить наличие проблемы и необходимость принятия мер. Затем Конгрессу необходимо разработать и реализовать политический ответ. Затем необходимо принять закон, и соответствующие органы должны скорректировать и изменить любые необходимые процедуры, чтобы они могли выполнять закон. Именно из-за этого значительного отступления такие экономисты, как Фридман, считают, что дискреционная фискальная политика может быть дестабилизирующей.

С другой стороны, автоматические стабилизаторы имеют ограничения, поскольку они сосредоточены на управлении совокупным спросом страны. Дискреционная политика может быть нацелена на другие, конкретные области экономики. Дискреционная политика может устранить недостатки экономики, которые строго не связаны с совокупным спросом. Например, если экономика переживает рецессию, потому что ее работникам не хватает определенного набора навыков. Автоматический стабилизатор не может решить эту проблему. Но государственные программы, такие как переподготовка, могут решить эту проблему.

Наконец, автоматические стабилизаторы, такие как налоговый кодекс и агентства социального обслуживания, существуют до экономических колебаний. Они создают дискреционные политики для реагирования на колебания и вступают в силу только после того, как колебания начинают происходить.

Конечно, невозможно создать автоматический стабилизатор для каждой потенциальной экономической проблемы, поэтому дискреционная политика дает политикам гибкость.

Заключение

Во время циклических колебаний налогово-бюджетная политика может играть важную роль в стабилизации экономики. Но дискреционная политика обычно подразумевает борьбу за реализацию и не отменяется автоматически при изменении экономических условий.

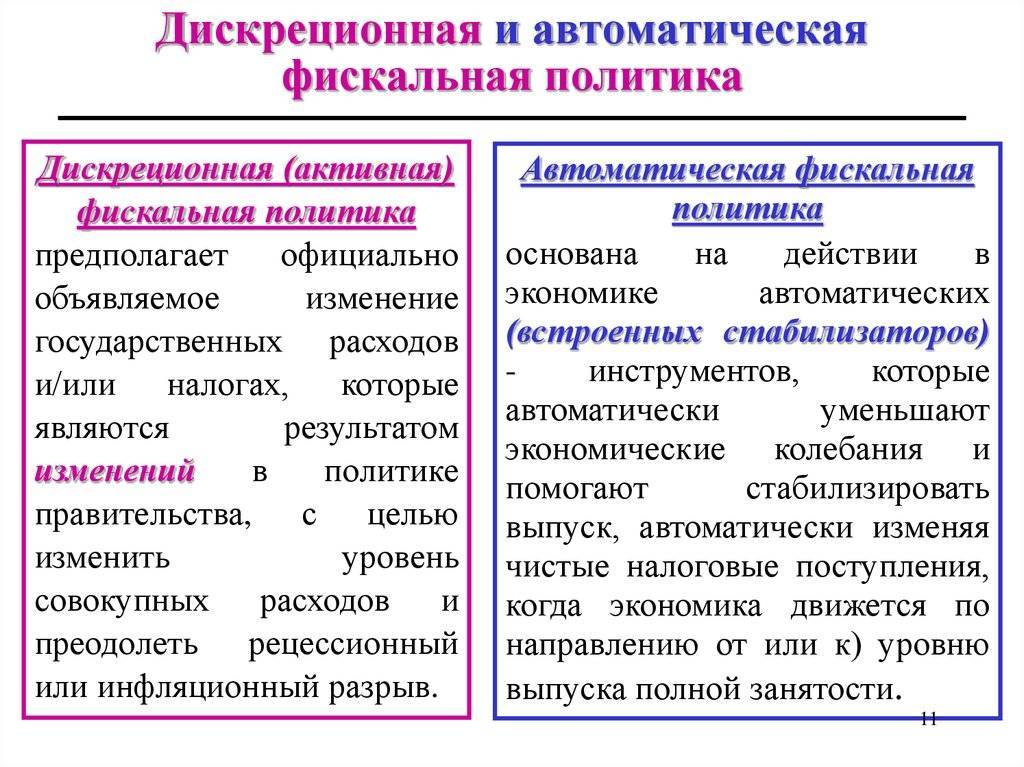

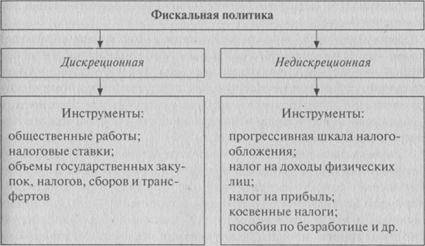

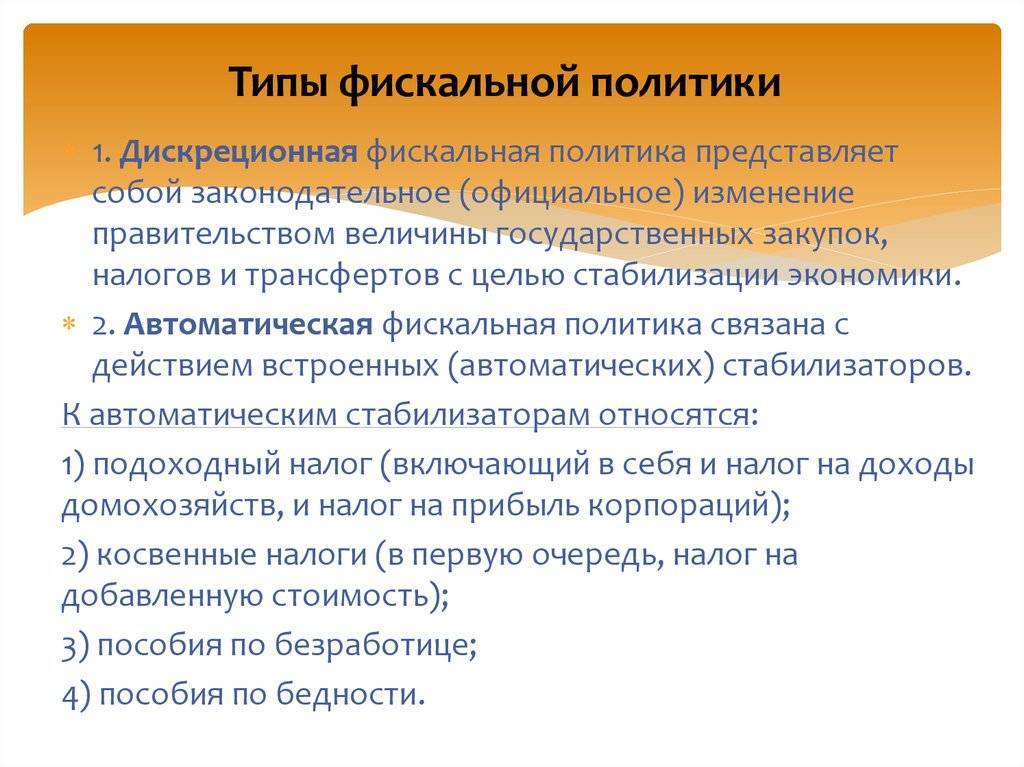

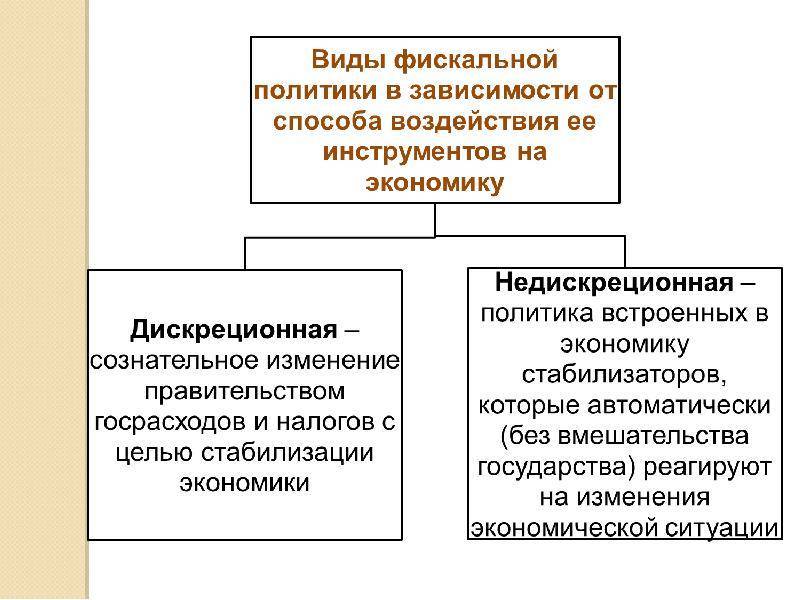

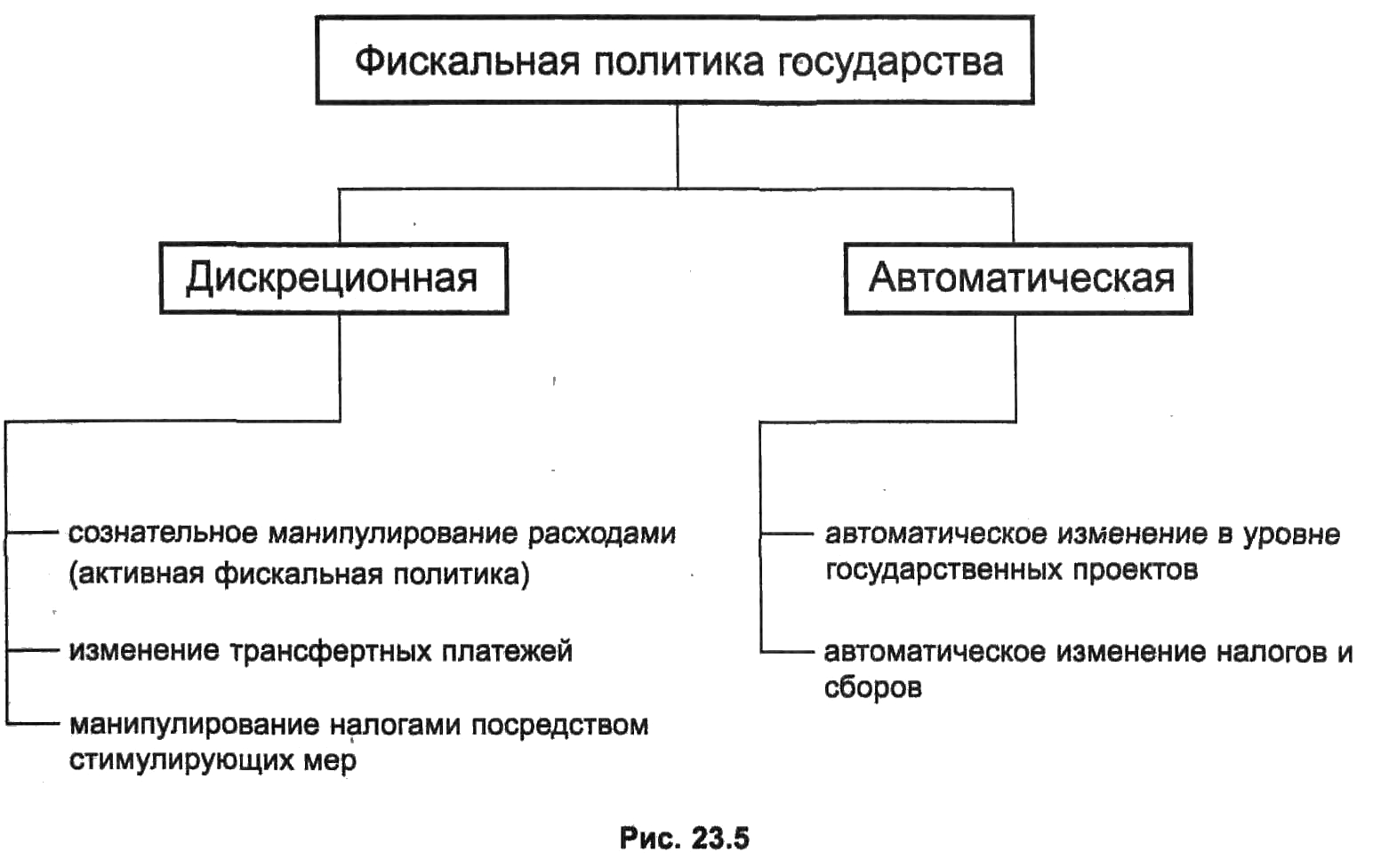

Виды бюджетно-налоговой политики

Эффективность выбранной экономической политики во многом определяется временным фактором, поскольку результат от предпринятых действий должен проявиться на фазе спада или подъема. Чтобы этот процесс функционировал, государством применяется дискреционная и автоматическая (недискреционная) налогово-бюджетная политика. Чем же различаются два этих вида?

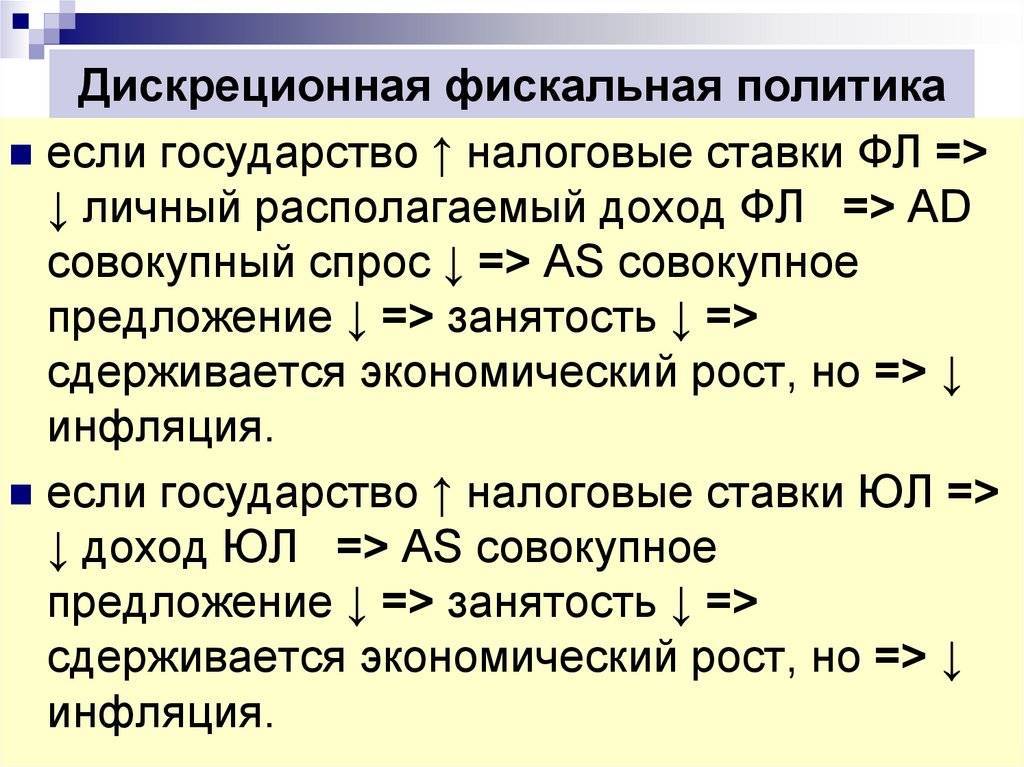

Дискреционная фискальная политика подразумевает воздействие на ее инструменты в законодательном порядке. То есть, государство целенаправленно повышает или сокращает свои доходы и расходы для корректировки рынка.

В основе автоматической политики лежит изменение структуры госбюджета посредством встроенных стабилизаторов. Под ними понимаются показатели, изменения величины которых не происходит, но их присутствие в экономике само по себе оказывает стимулирующее либо сдерживающее действие на рыночную систему. К таким показателям причисляются:

- налог на доходы (подоходный налог граждан + налог на прибыль организаций);

- косвенные налоги (особенно НДС);

- пособия по безработице и малоимущим.

Рассмотрим механизм их функционирования.

Когда экономика переживает спад, производители сокращают выпуск продукции, а следовательно, объем отчислений в бюджет уменьшается несмотря на то, что ставки налогов не изменяются. Прогрессивный характер налогов ослабляет бремя выплат, и это стимулирует производство. При перегреве экономики отчисления в пользу государства увеличиваются, и этот факт оказывает сдерживающее воздействие.

Объем выплат по безработице и по бедности, в период рецессии растет, поскольку люди остаются без работы. В итоге падает и покупательская способность. Выплата этих трансфертов увеличивает доходы, и население получает возможность тратить больше. Это стимулирует подъем производства. При экономическом буме снижения объема социальных инвестиций оказывает сдерживающее воздействие.

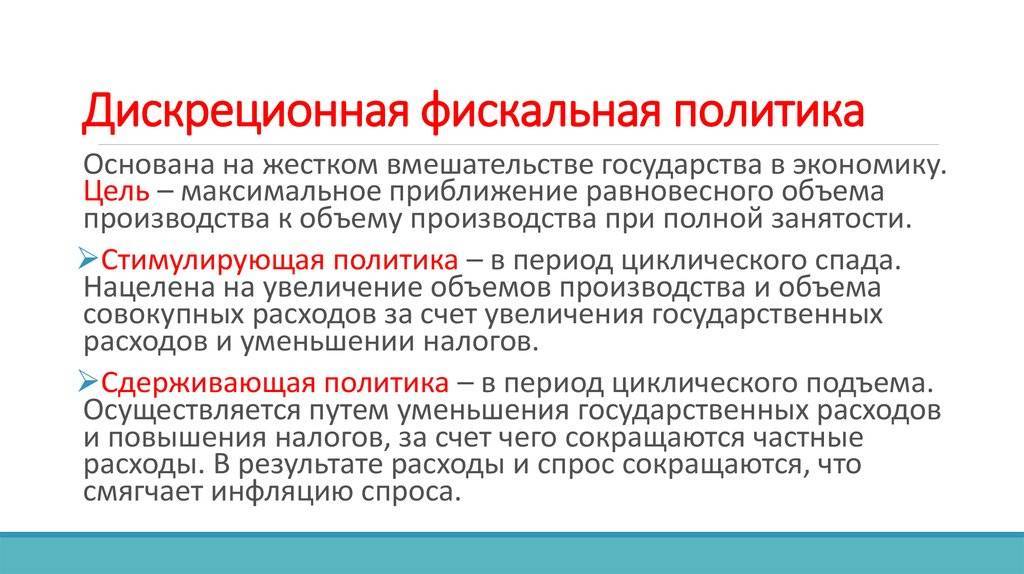

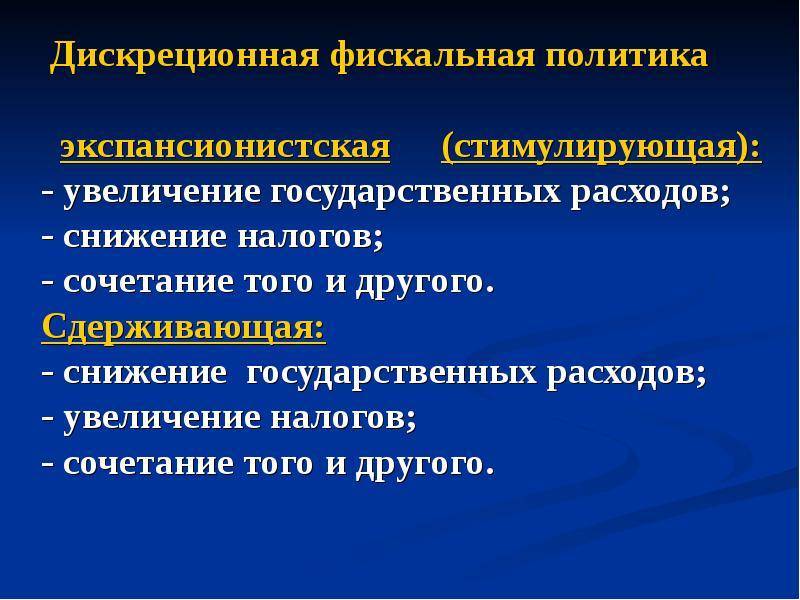

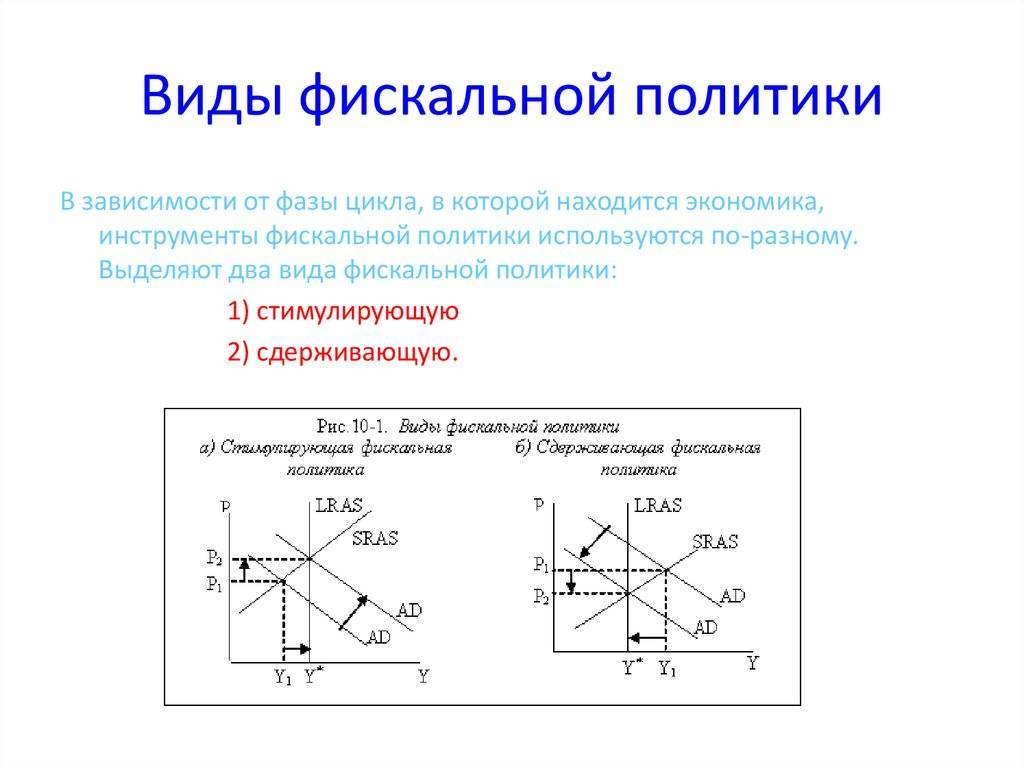

Дискреционная политика подразделяется на стимулирующую и сдерживающую.

Стимулирующая фискальная политика

Применяется в условиях экономического кризиса, когда возникает потребность в стимулировании совокупного спроса, предложения или двух этих величин одновременно. В этих целях руководство страны предпринимает следующие шаги:

- увеличивает объем закупок за счет бюджетных денег;

- понижает налоговые ставки;

- расширяет объем безвозмездных выплат и компенсаций.

Эти действия побуждают производителей увеличивать выпуск продукции, чем обеспчивается рост ВНП. Вслед за этим повышается и совокупный спрос.

Сдерживающая политика

Необходима тогда, когда народное хозяйство испытывает «перегрев». Меры, предпринимаемые правительством в этой ситуации, будут диаметрально противоположны рассмотренным выше:

- государство снижает расходование бюджетных денег;

- отменяются трансферты;

- налоговые ставки повышаются.

Фискальная политика и бюджет государства

Дефицит государственного бюджета возникает, когда государственные расходы больше налоговых сборов. При сокращении поступлений от налогов государство вынуждено финансировать дефицит бюджета из других источников, изыскивая средства для финансирования дефицита.

Существует три основных способа финансирования дефицита бюджета:

- Увеличение долга — осуществление правительством как внешних, так и внутренних заимствований на долговом рынке;

- Денежное финансирование — осуществляется через заимствование денег у Центрального Банка;

- Продажа активов;

Первые два способа ведут к росту государственного долга, по которому нужно платить проценты. Эти выплаты являются первоочередной статьёй расходов государственного бюджета.

Экспансионистская фискальная политика и сдерживающая фискальная политика

В зависимости от цели фискальную политику можно разделить на два основных направления: экспансионистская фискальная политика или сдерживающая фискальная политика.

Экспансионистская фискальная политика призвана помочь экономике расти, восстанавливаться или в целом расширяться, например, после крупного экономического спада или краха. Это может включать снижение налогов, чтобы дать потребителям больше денег для траты, или увеличение государственных расходов на проекты, которые помогут стимулировать экономику, например программы, которые помогают людям и предприятиям, находящимся под угрозой бедности или неудачи. Недавними примерами этого являются пакеты стимулов Covid-19 и программа защиты зарплаты.

Напротив, сдерживающая фискальная политика направлена на то, чтобы помочь охладить периоды слишком быстрого роста, которые могут представлять угрозу для устойчивых темпов экономического роста. (Для контекста эксперты обычно считают здоровыми темпами роста примерно от 2% до 3%.) Хотя чрезмерный экономический рост может показаться неплохим, он может привести к безудержной инфляции, экономическим пузырям и сверхнизкому уровню безработицы, который делает предприятия неспособными найти достаточное количество сотрудников. Все это вместе может создать почву для рецессии или экономического коллапса. Чтобы предотвратить это, правительство может повысить налоги, чтобы препятствовать расходам бизнеса и потребителей, или сократить программы государственных расходов, чтобы временно подавить экономику и вернуть ее к стабильному уровню роста.

Как реализуется фискальная политика

Для достижения целей фискальной политики правительства используют два основных инструмента для достижения максимальных экономических результатов – сбор налогов и их последующее расходование. Как правило, они принимаются выборными должностными лицами и их представителями в законодательной и исполнительной ветвях власти.

- Налоги. Собирая налоговые поступления с физических и юридических лиц с помощью налоговых механизмов, таких как налог на прирост капитала и имущество, среди прочего, правительство может направлять финансовые активы в те области экономики, где они больше всего нужны. Суммы этих налогов значительны.

- Государственные расходы. Когда страна собирает налоги, у нее есть финансовые возможности для проведения фискальной политики. Деньги, полученные от налогов, тратятся на общенациональные нужды, такие как инфраструктура, оборона, общественные работы, занятость в правительстве, субсидии и общественное здравоохранение, исследования и программы социального обеспечения.

Финансовые показатели, связанные с государственными расходами, огромны. В 2020 году государственные расходы России составили рекордные 42,15 трлн руб., из которых 54% пришлось на расходы федерального бюджета.

Ежегодно тратя десятки триллионов рублей, правительство стремится вернуть больше денег в экономику России и повысить спрос на продукты и услуги частного сектора.

Проблемы времени при реализации стратегии регулирования

Дискреционная фискальная политика и ее инструменты в теоретической плоскости выглядят значительно проще, чем в момент реализации. На практике государство сталкивается с определенными сложностями, пытаясь управлять экономическими процессами.

И если говорить о таком факторе, как время, то есть смысл обратить внимание на следующие проблемы, которые появляются под его влиянием:

- Административная задержка. Речь идет о слишком медленном принятии решения парламентом. На рассмотрение некоторых вопросов могут уходить целые кварталы и даже годы, что недопустимо в условиях постоянно меняющейся экономической ситуации.

- Функциональное запаздывание. Под этим стоит понимать возникновение временного лага между моментом принятия решения касательно фискальных мер и временем фактического действия их на состояние экономики.

- Временной лаг, связанный с распознаванием. При осложнении такого рода дискреционная фискальная политика может оказаться недостаточно эффективной по причине длительного периода анализа реального состояния экономики – инфляции или спада.

Стимулирующая фискальная политика

Данный вид мер воздействия на экономические показатели актуален, когда государство вынуждено проходить период депрессии и спада. Такая стратегия подразумевает понижение налогов и повышение государственных расходов. Финальным этапом этого комплекса мер является дефицит бюджета.

Если рассматривать краткосрочную перспективу, то дискреционная фискальная политика будет иметь в качестве основного ориентира преодоление такой проблемы, как циклический спад экономики, что подразумевает снижение налогов, увеличение госрасходов или комплексное использование этих мер.

Обратив внимание на более долгосрочную перспективу, можно заметить, что подобная политика, основанная на снижении налогов, может стать причиной расширения факторов производства и последующего роста экономического потенциала. Таким образом, дискреционная стимулирующая фискальная политика является актуальной реакцией государства на явные признаки экономического спада

При этом важно понимать, что реализация подобных задач подразумевает проведение комплексной реформы в сфере налогового законодательства, которая будет сопровождаться изменением в процессе оптимизации структуры государственных расходов

Какие виды фискальной политики существуют

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

Виды фискальной политики принято разделять на две группы, первая – стимулирующая политика, вторая – сдерживающая политика. Далее мы разберем каждую из них.

Стимулирующая

К стимулирующей фискальной политике прибегают в случае, когда идет период спада, тогда политика преследует цель: сократить рецессионный разрыв выпуска и снизить уровень безработицы. Такая политика ориентирована на то, чтобы увеличить совокупный спрос.

К инструментам управления стимулирующей фискальной политикой относят:

- Увеличение объема государственных закупок.

- Снижение налоговых процентов.

- Увеличение размера трансфертов.

Сдерживающая

К сдерживающей фискальной политике прибегают в том случае, когда происходит «перегрев» в экономической сфере жизни государства. Тогда перед фискальной политикой возникает цель сократить инфляционный разрыв выпуска и снизить уровень инфляции. Направление такой политики ориентировано на то, чтобы уменьшить и снизить уровень совокупного спроса.

К инструментам сдерживающей фискальной политики относят:

- Снижение объема государственных закупок.

- Повышение ставки налогов и отчислений.

- Снижение размеров трансферта.

В общем, фискальную политику делят на дискреционную и автоматическую, то есть не дискреционную политику.

Дискреционная

Дискреционная фискальная политика выступает в роли законодательных изменений государственными органами объема всех государственных закупок, налоговых ставок и размера трансфертов, чтобы стабилизировать экономическую ситуацию в государстве.

Автоматическая

Автоматическая фискальная политика неразрывно связана с влиянием автоматических стабилизаторов. Автоматические стабилизаторы являются теми инструментами, величина которых не изменяется, однако одно их наличие уже влияет на стабилизацию экономической ситуации в государстве. Параллельно стабилизаторы стимулируют деловую активность, когда ее уровень резко падает, или сдерживать ее в ситуации «перегрева» экономики.

Воздействие факторов внешнеэкономического характера

Дискреционная фискальная политика может оказаться малоэффективной по причине воздействия фактора чистого экспорта. Речь идет об экономическом эффекте, в основании которого лежит влияние государства на процентную ставку, оказывающую впоследствии воздействие на курс отечественной валюты. Итогом такого процесса становится воздействие на чистый экспорт, сводящее к минимуму процент эффективности мер регулирования.

Непредвиденные международные изменения спроса также могут сделать малоэффективными любые виды фискальной политики. Для того чтобы понять негативное влияние этого фактора, нужно представить следующую ситуацию: допустим, был проведен ряд стимулирующих действий, следствием которых стало успешное увеличение совокупного спроса, позволившего обеспечить полную занятость. Но в то же время страна, являющаяся торговым партнером, переживает стремительный рост экономики. В результате происходит настолько быстрое увеличение совокупного спроса, что возникает его инфляция.

Плюсы и минусы фискальной политики

- Встроенные автоматические стабилизаторы – инструменты, величина которых не меняется на определенных временных интервалах. К ним относятся: прогрессивная налоговая шкала, пособия по безработицы и прочие социальные выплаты, субсидии. Само наличие данных инструментов стабилизирует экономику, повышая деловую активность при спаде и сдерживая её при перегреве экономики. Встроенные стабилизаторы не устраняют причин колебания равновесного ВВП вокруг его потенциального размера, а только ограничивают размах этих колебаний;

- Все инструменты фискальной политики имеют мультипликативный эффект воздействия;

- В ходе проведения фискальной политики отсутствует временной лаг между принятием решения об изменении политики и появлением первых результатов;

- Основным недостатком является “эффект вытеснения”. Это ситуация, когда рост расходов государственного сектора снижает или сводит на нет расходы частного сектора. Одна из самых распространённых форм вытеснения происходит, когда правительство начинает активно заимствовать на внутреннем рынке долга. Огромные объёмы займов могут привести к повышению реальной процентной ставки. Удорожание кредитов приводит к “вытеснению” части инвестиционных расходов фирм в краткосрочном периоде, то есть оттолкнет предприятия от капитальных вложений;

- Фискальное регулирование экономики часто приводит к дефициту бюджета. Неэффективность распределения бюджета – основная причина дефицита бюджета. Стремление наращивать расходы при неизменных доходах приводит к росту заимствований со стороны государства и, соответственно, к росту долга;

- Существенным фактором является недостаточная гибкость фискальной политики, так как между возникновением необходимости изменения политики и реализованными мерами, порой, проходит достаточно много времени. Правительство не всегда может предугадать действительные направления развития экономики, что вынуждает его принимать решения по настройке фискальной политики с некоторым запозданием. Образуется временной лаг между необходимыми мерами и принятием решения об их реализации. Кроме того, свою негативную лепту внося административные процедуры по организации новой хозяйственной политики;

- Фискальная политика может быть не просто неэффективна, а ошибочна. Например, избыточное налогообложение, целью которого было наполнение доходной части бюджета, “замораживает” легальную предпринимательскую активность, что ещё сильнее обостряет бюджетные проблемы;

Эффективность фискальной политики

Изучение последствий фискальной экспансии (увеличение расходов или снижение налогов в целях стабилизации экономики и стимулирования экономического роста) показало, что применение данных мер имеет наибольший эффект при следующих условиях:

- Дефицитного способа финансирования роста государственных расходов путём монетизации;

- Курса денежного предложения на регулирование ставки процента в сочетании с расширением предложения денег;

- Высокой степени чувствительности спроса на деньги к процентной ставке;

- Неполного использования ресурсного потенциала экономики;

- Увеличения ресурсного потенциала экономики в совокупности расширением предложения денег;

Фискальная политика наиболее эффективна в случае высокой чувствительности спекулятивного спроса на деньги и инвестиции к процентной ставке. В обратной ситуации фискальная политика абсолютно неэффективна, а денежная политика сопровождается существенным эффектом вытеснения.

Виды фискальной политики

По используемым методам и инструментам фискальную политику разделяют на политику прямого воздействия и политику косвенного воздействия.

В основе прямой политики воздействия лежит изменение величины государственных закупок при финансировании государственных производственных предприятий, инвестировании в производственную и непроизводственную инфраструктуру, государственные закупки товаров и услуг.

Методы косвенной политики непосредственно влияют на производителей и потребителей путём воздействия на расходы производителей и доходы потребителей. Например, изменение налогооблагаемого минимума, налоговые льготы.

В зависимости от того, на что и как государство использует фискальную политику, последняя делится на:

- Дискреционную;

- Рестрикционную (автоматическую);

3.1. Дискреционная

Дискреционная фискальная политика — это сознательные действия государства, направленные на изменение величины государственных расходов или величины собираемых налогов с целью регулирования дефицита государственного бюджета и экономического роста.

Эффективная дискреционная фискальная политика предполагает грамотную диагностику происходящих экономических процессов, на основе которой правительство настраивает свои рычаги: налоги и государственные расходы.

3.2. Автоматическая

Автоматическая фискальная политика заключается в незапланированных структурных изменениях в чистых налогах и правительственных закупках, происходящих при перемене макроэкономического состояния экономики государства с сохранением неизменного уровня налоговых ставок и программ по трансферу. Автоматическая (недискреционная) фискальная политика или политика автоматических (встроенных) стабилизаторов, использует механизм, который без участия государства устраняет неблагоприятное положение на разных фазах экономического цикла.

Автоматическая фискальная политика — это автоматическое изменение величины государственных расходов, налогов и сальдо государственного бюджета в результате циклических колебаний совокупного дохода.

Рестрикционная фискальная политика воздействует на экономические циклы. Используя её, нельзя полностью стабилизировать экономику, просто спады и подъёмы будут иметь более сглаженные последствия.

И дискреционная, и автоматическая фискальные политики играют важную роль в стабилизационных мероприятиях, однако ни та, ни другая не является панацеей от всех экономических бед.

В периоды экономического спада государство проводит стимулирующую фискальную политику. В этой ситуации необходимо стимулировать совокупный спрос внутри государства или совокупное предложение, либо два параметра сразу. Для этого государство повышает объем госзакупок товаров и услуг, снижает налоги и повышает трансферы. Стимулирующая фискальная политика в большинстве случаев способствует восстановлению экономики.

В период “перегрева” экономики власти проводят сдерживающую фискальную политику. В основе её лежит сокращение расходов и трансферов, а, также, повышение налогов. Данные меры приводят как к сокращению совокупного спроса, так и совокупного предложения.

Аналогичная политика проводится правительствами ряда стран с целью замедлить темпы инфляции. В краткосрочной перспективе эти меры позволяют снизить инфляцию спроса ценой роста безработицы и спада производства. В более долгом периоде растущий налоговый клин послужит основой для спада совокупного предложения и развертывания механизма стагфляции. Особенно это вероятно, когда сокращение государственных расходов осуществляется пропорционально по всем статьям бюджета и не создаёт приоритетов в пользу государственных инвестиций в инфраструктуру рынка труда.

Цели и инструменты

Единственная оправданная цель вмешательства государства — это преодоление кризисных явлений, экономическая стабилизация. Конкретнее, фискальная политика должна обеспечивать:

- увеличение объемов производства;

- борьбу с инфляцией;

- борьбу с безработицей;

- и как следствие, устойчивый экономический рост.

Борьба с безработицей сводится к обеспечению занятости и преодолению циклов безработицы. В части борьбы с инфляцией производится коррекция ценовой политики внутри страны и обеспечение стабильных и приемлемых цен на товары народного потребления.

Ряд инструментов позволяет государству стабилизировать экономику:

- трансферты;

- налоги;

- система госзакупок.