Пошаговое руководство, как стать хорошим инвестором с нуля

У хорошего инвестора на первом месте дисциплина и соблюдение законодательства (регламента или правил), на втором – отсутствие потерь. И лишь на третьем – доходность операции. Вот рекомендации успешных инвесторов начинающим:

- изучите по максимуму литературу по инвестициям, рынкам, инструментам. Станет понятно направление работы (не нужно первоначально распыляться на яхты, золото, заводы с трубами);

- найдите специализированные форумы. На «ветках» реальные люди делятся опытом;

- не поленитесь, откройте законодательство. Незнание законов от ответственности не освобождает;

- помните: чем выше риск, тем выше доходность. Поэтому составьте план и начинайте с нерискованных операций;

- определите граничную сумму потерь;

- собрав достаточный капитал, начинайте разделять направления вложений (инвестиционный портфель);

- мониторьте рыночную ситуацию.

Как стать хорошим инвестором с нуля: с чего начать?

Для тех, кто хочет начать зарабатывать на фондовом рынке, а не просто тыкать пальцем в небо, у меня несколько советов.

Изучайте финансовую грамотность

Это владение основными понятиями, постоянное самосовершенствование, понимание природы процессов, опыт и практика. Но, как говорится, умный учится на своих ошибках, а мудрый — на чужих. Поэтому советую вам прочитать книги об инвестициях, фондах, акциях и людях, добившихся успеха.

Читайте книги

Список книг по саморазвитию для финансиста:

- Брошюра об инвестировании SEC (выдается бесплатно при подписке на блог).

- Роберт Кийосаки «Богатый папа, бедный папа».

- Айн Ренд «Атлант расправил плечи».

- Робин Шарма «Монах, который продал свой Феррари».

- Ричард Брэнсон «К черту все! Берись и делай!».

- Брайан Трейси «Оставьте брезгливость, съешьте лягушку!».

- Бодо Шефер «Законы победителей».

- Ларри Кинг «Как разговаривать с кем угодно и где угодно».

- Джулия Кэмерон «Путь художника».

- Рэнди Гейдж «Почему Вы глупы, больны и бедны… И как стать умным, здоровым и богатым!».

- Элис Шрёдер «Уоррен Баффет. Лучший инвестор мира».

- Бодо Шефер «Путь к финансовой независимости. Первый миллион за 7 лет».

- Карл Ричардс «Психология инвестиций. Как перестать делать глупости со своими деньгами».

- Владимир Савенок «Ваши деньги должны работать».

Составьте инвестиционный портфель

Это своего рода корзина, которая диверсифицирует риски за счет включения в нее различных инструментов. Это акции крупных и средних компаний, облигации, депозиты, металлы, товары.

Как найти инвестора для своей бизнес-идеи

Бывает обратная ситуация: идея есть, а денег на реализацию нет. Можно взять кредит в банке. Для этого нужно:

- зарегистрироваться как индивидуальный предприниматель (минимум);

- кроме стандартных банковских требований по документам, предъявить бизнес-план.

Деньги даются не на покупку бытовой техники, а под реализацию проекта. Поэтому разработка инвестиционного плана должна быть продумана до мелочей.

Еще один вариант – краудфандинг. Описание проекта выкладывается в интернет. Желающие перечисляют деньги. Есть сайты, специализирующиеся на поддержке проектов. Там публикуются:

- проекты;

- количество необходимых средств;

- этапы реализации (с фото- , видеоотчетом).

По этому же принципу можно запустить видеопроект. А внизу предложить желающим перечислить донаты.

Общественные организации часто предоставляют гранты. Если бизнес-идея заинтересует, получите необходимую сумму.

Как предпринимателю позиционировать себя до подписания договора

Существует множество способов привлечь внимание инвестора к своему проекту. Заинтересовать его можно идеально разработанным бизнес-планом или непродолжительной по времени, но убедительной по информативности презентацией

Если вы не имеете контактов с фондом, то заявить о себе можно в прессе.

Как правило, наиболее коротким путем к инвестору является его информирование о компании: этапах развития и достигнутом прогрессе, перспективах и желании получить поддержку именно данного фонда.

Работая в этом направлении, следует понимать, что важнейшая и конечная цель ваших усилий – уговорить потенциального инвестора на встречу. Если это удалось, не стоит думать, что задача решена. К такой встрече необходимо тщательно готовиться, обдумать формулировки вопросов, быть готовым ответить и на вопросы собеседника. Инвестор обязательно спросит вас:

- какую сумму вы предполагаете получить;

- куда вы собираетесь направить средства;

- на какой срок инвестирования вы рассчитываете;

- когда окупится бизнес, и за счет чего он будет приносить прибыль;

- каким образом будут распределяться доходы между вами и инвестором.

Встречи с инвестором могут быть значительно продуктивнее, если вам в ходе первой из них наладить с ним доверительные и деловые отношения. Кроме того, он более высоко оценит и вас, и ваши деловые качества, если:

- увидит вашу собственную уверенность в успехе проекта;

- почувствует аргументированность ваших рассуждений и расчетов;

- сможет рассмотреть ваши личностные качества.

Для этого заранее подготовьте аргументы в защиту вашего бизнес-проекта, ориентируясь на предполагаемые вопросы по нему. Отвечать инвестору следует прямо и честно; если он обнаружил слабое место в проекте и вы внутренне согласились с ним, признайте это. В ходе беседы не злоупотребляйте деловым стилем общения, умело и уместно сочетайте его с повседневным.

Схема встречных предложений может включать следующее:

– Инвестор, сохраняя некоторую паузу, предложит вам начать реализацию проекта самостоятельно и только потом, когда работа начнет давать прибыль, согласится присоединиться. Это условие не самое лучшее, оно свидетельствует о том, что инвестор не доверяет вам или вы не смогли убедить его в перспективах проекта.

– Документы по инвестиционному сотрудничеству следует готовить и оформлять быстро и юридически грамотно, это не даст возможности инвестору передумать или найти другого партнера.

– В договоре точно прописывайте все показатели по величине вложений, их срокам и указывайте реальные обязательства по возврату. Предусмотрите в нем также условия для мотивации персонала.

Кто такой частный инвестор?

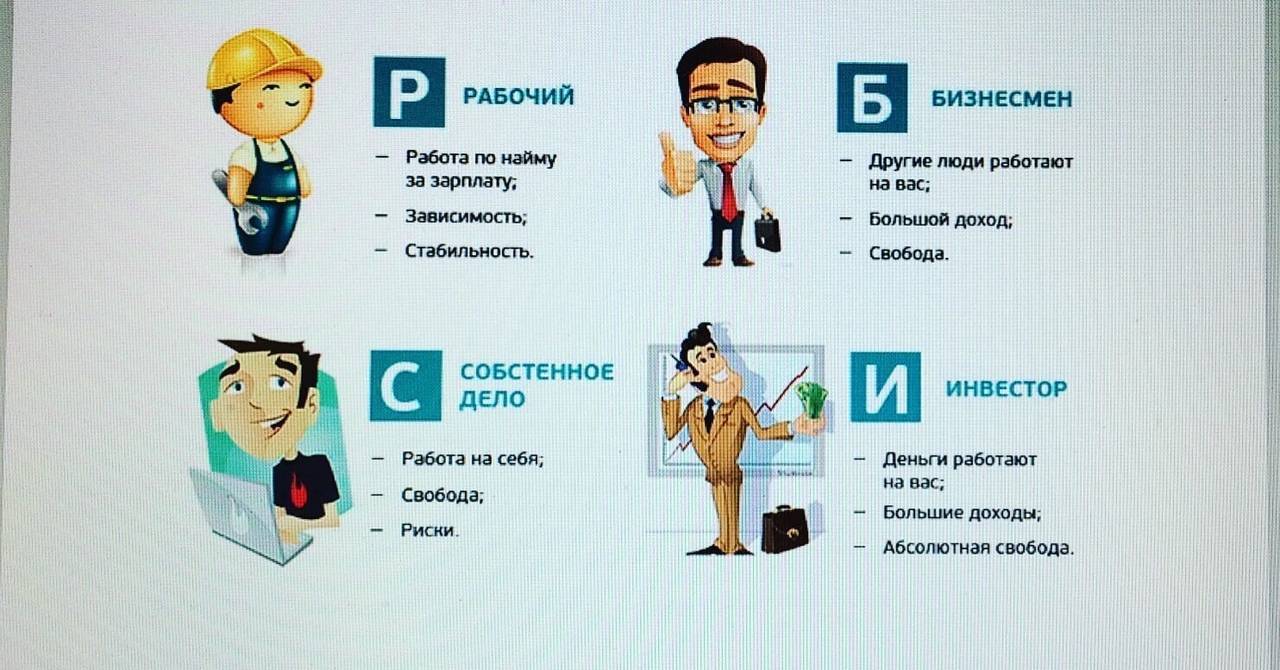

Если спросить случайных людей о том, чем занимается частный инвестор, то они или сделают удивленные глаза или максимум скажут, что это богатый человек, который вкладывает куда-то свои деньги, но не смогут объяснить, как именно, куда, по каким принципам. Некоторые также могут назвать инвестора бизнесменом, владельцем бизнеса, хотя это лишь частный случай инвестирования, и далеко не самый безопасный, особенно для нашей страны, а по сути, инвестор и бизнесмен — это все же разные люди.

Таким образом, частный инвестор для нас — это, к сожалению, нечто непривычное, непонятное и абстрактное. И виною всему здесь, на мой взгляд, низкий уровень финансовой грамотности населения. Людям привили мысль, что зарабатывать деньги можно только работая, зарабатывать нужно, чтобы тратить, а когда хочется потратить то, на что еще не заработал — можно взять кредит в банке. К сожалению, людей, которые думают именно так, большинство, а ведь это, в свою очередь, является одной из важнейших причин низкого уровня жизни в наших странах.

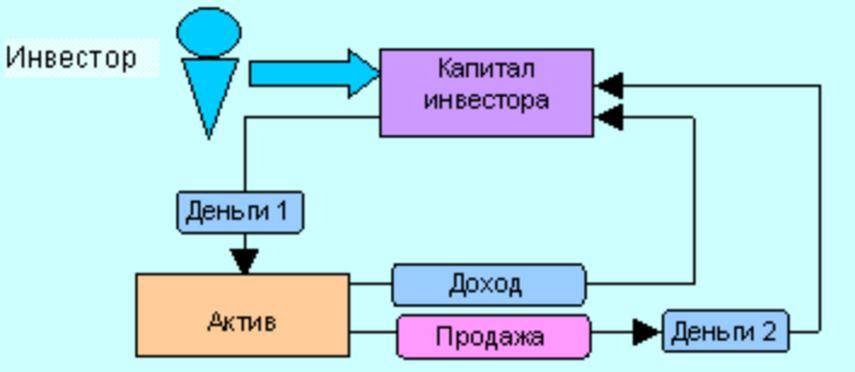

Рассмотрим деятельность частного инвестора на простых примерах.

Зарплаты и доходы инвесторов в России

В целом, размер доходов инвестора, как уже говорилось ранее, зависит только от условий вложенных инвестиций и объемов вложенного капитала. Так, самым богатым людям планеты их инвестиции ежегодно приносят миллиарды долларов чистой прибыли. Поэтому рассматривать именно доходы в сфере инвестиций в первую очередь следует в контексте людей, являющихся наемными работниками.

В среднем, зарплата трейдера или сотрудника инвестиционного отдела на предприятиях в Российской Федерации составляет около 50-60 тыс. рублей в месяц. Конечно, она может также значительно изменяться в зависимости от региона — в Москве инвесторы получают почти в полтора раза больше, в то время как в некоторых провинциальных областях — в полтора раза меньше озвученной суммы.

Размеры же процентов по инвестициям могут колебаться от уровня в 5-10%, который едва покрывает инфляцию, до показателей в 100 и даже 200% в год в отдельных высокорисковых сферах деятельности и в «выстреливших» стартапах.

Риски инвесторов

Принимая решение в пользу определенного вида вложения, инвестор должен учитывать все риски, связанные с получением прибыли.

Не существует объектов, финансирование которых было бы полностью безопасным. Существует прямая зависимость между вероятной прибылью и возможностью финансовых потерь: чем выше доходность проекта, тем выше сопутствующие риски.

Системные

Это риски, избежать которых невозможно. Они затрагивают полностью финансовую систему государства, а нередко и всего мира. Это в первую очередь экономические кризисы. Несмотря на цикличность, их очень трудно прогнозировать, и они несут прямую угрозу для вкладчиков. Риск утраты денег в условиях кризиса очень высок, поэтому к нему необходимо тщательно готовиться.

Несистемные

Риски, которые затрагивают только отдельные виды объектов инвестиций и часто возникают как последствия системных.

Также причиной не системных рисков могут быть:

- техногенные катастрофы:

- аварии на производстве;

- провальная инвестиционная политика;

- реорганизации и неудачная кадровая политика и т. д.

Спекулятивные

Любое изменение курса под воздействием инвестора или трейдера несет спекулятивный характер. Эти риски невозможно просчитать, они непредсказуемы и безопасны только для долгосрочных инвесторов.

Юридические

Мошенничество в сфере инвестиций очень распространено. Особенно высоки риски для начинающих инвесторов, которые не знают все тонкости законодательства и могут потерять свой капитал даже на первом этапе.

Для снижения подобных рисков необходимо придерживаться нескольких принципов:

- необходимо проверять наличие лицензии у брокерской и управляющей компаний. Если компания не прошла лицензирование, то работать не имеет права и, скорее всего, является мошеннической;

- избегать участия в бинарных опционах. Это не инвестиции, а в некоторых странах они запрещены;

- отказ от участия в финансовых пирамидах и сетевом маркетинге;

- работа с объектами и партнерами, на которых трудно получить информацию. Информация по инвестированному объекту должна быть прозрачной и доступной.

Персональные

Личностные характеристики инвестора имеют большое значение. Умение держать себя в руках, не поддаваться панике, склонность к принятию взвешенных решений и способность вовремя остановиться сделают этот вид рисков несущественным.

Виды

Учитывая выбранные стратегические принципы, вкладчики

делятся на следующие типы:

- Стратегические – желающие участвовать в управлении фирмой, акции которой он приобретает.

- Портфельные – создают собственный инвестиционный портфель с учетом степени рискованности и ликвидности с целью увеличения активов.

- Спекулятивные – инвесторы, которые выбирают краткосрочные сделки на фондовом рынке для получения выгоды при продаже объекта инвестиций.

На пути инвесторской деятельности встречаются взлеты и падения,

поэтому каждый инвестор выбирает собственную тактику. В связи с этим различают:

- Рискованные, которые предпочитают вкладывать в проекты, которые относятся к непредсказуемым с точки зрения будущей рентабельности. При этом возможно получение двух противоположных результатов: получить максимальную прибыль или потерять все.

- Консервативные вкладчики – тщательно формируют инвестиционный портфель на долгосрочный период. В большинстве случаев финансовые инструменты у таких инвесторов не меняются. Они получают регулярный, но небольшой доход.

- Умеренные – подбирают объекты вложения, исходя из допустимой степени рисков.

Всех инвесторов можно разделить на 2 категории: профессиональные и непрофессиональные. Профессиональные выбирают инвестирование, как основной способ зарабатывания денег. Непрофессионалы в свою очередь рассматривают инвестиции, как вариант получения дополнительного дохода.

Профессиональные участники:

- Спекулянты, которые хотят заработать на разнице от перепродажи акций и других объектов финансирования.

- Управляющие – предоставляют возможность всем желающим вложить свои активы в выгодные проекты, но от своего имени.

Непрофессиональные:

- Самостоятельные – действующие по собственной

инициативе, полагаясь на собственные познания и предположения. - Несамостоятельные – не хотят вникать и принимать

самостоятельные решения, доверяя ведение инвестиционных дел профессиональному

брокеру.

Кроме того, в настоящее время есть возможность инвестировать в зарубежные компании. В этом случае человек приобретает статус иностранного инвестора.

Профессионалы

Рынок инвесторов (профессионалов) представлен спекулянтами и управляющими. Спекулянты занимаются извлечением финансовой выгоды из продажи ранее купленной валюты, акций, облигаций или других финансовых инструментов. Их доход – это разница между стоимостью покупки и продажи.

Профессиональные инвесторы-управляющие (или компании-инвесторы) представляют интересы частных лиц или организаций, желающих выгодно вложить свои средства. Благодаря своей квалификации, знанию рынка и умению использовать специфическую информацию, эти инвесторы способны помочь вкладчикам преумножить их капитал за оговоренный гонорар.

Профессия инвестора — описание и история

Несмотря на то, что инвестиции стали популярным направлением деятельности лишь в последние три века, да и само понятие «инвестиции» вошло в обиход в экономической теории сравнительно недавно, фактически профессия инвестора существовала с древнейших времен. Ещё в Древнем Вавилоне и других государствах Междуречья сохранились сведения о том, как отдельные люди давали другим людям средства на развитие их дела под определенные проценты и гарантии. И с развитием государств и их экономики инвестиционная деятельность также развивалась — в том или ином виде она была представлена практически во всех человеческих культурах.

Что же представляет собой профессия инвестора. В первую очередь инвестор — это человек, который вкладывает свои средства в какие-либо активы, которыми могут выступать объекты материальной и нематериальной собственности, в том числе какой-либо бизнес. В некотором роде инвестирование можно сравнить с банковскими займами и иными способами получения пассивного дохода от передачи своих средств кому-то в пользование или вложения средств в какие-либо активы, однако в первую очередь у инвестиций как таковых есть отличительные черты.

Так, инвестиции предоставляются конкретным лицам, компаниям или направляются в отдельные, четко определенные отрасли в целях их развития — и получения дохода за счет их развития, а не за счет непосредственно финансовых операций с переданными средствами. При этом прямые инвестиции подразумевают целевое расходование средств на создание нового бизнеса или развитие существующей сферы деятельности, а не передачу их для осуществления сугубо операционной деятельности, как это происходит с банковскими вкладами. Либо же, инвестиции предполагают получение каких-либо материальных активов, растущих в стоимости непосредственно в собственность инвестора.

Соответственно, инвестиции подразумевают всеобщее развитие экономики и получение дохода от создаваемых продуктов или услуг лицом, получающим инвестиции, либо получение доходов за счет изменения стоимости активов, в которые были проинвестированы средства..

Профессия инвестора может предполагать как вклад своих собственных средств, так и оперирование средствами третьих лиц, как в формате частной деятельности, так и в составе команды финансового отдела какого-либо субъекта хозяйствования, что следует в обязательном порядке учитывать.

Что означает статус квалифицированного инвестора

К категории квалифицированных инвесторов могут относиться как физические, так и юридические лица, отвечающие определённым требованиям и прошедшие соответствующую сертификацию. Признание статуса квалифицированного инвестора может осуществляться брокерами, управляющими фондов и другими уполномоченными лицами (согласно Федеральному законодательству о рынке ценных бумаг) по письменному заявлению лица на этот статус претендующего.

Основным отличием квалифицированного инвестора от частного, является то, что ему доступна работа с большим количеством финансовых инструментов (ФИ). Дело в том, что далеко не все ФИ доступны для торговли широкому кругу лиц, среди них существуют отдельные категории доступные только лицам обладающим статусом квалифицированных инвесторов. К таковым можно отнести, например: паи фондов венчурных инвестиций или паи некоторых типов закрытых ПИФов.

Помимо этого, иногда исходя именно из этого критерия (наличия статуса квалифицированного инвестора), брокеры предоставляют клиенту разного рода дополнительные услуги, к примеру, доступ к торговле на международных торговых площадках.

Что касается торговли на фондовом рынке, то в данном случае статус квалифицированного инвестора не даёт практически никаких особых преимуществ. Взять, к примеру, Московскую биржу, там из более чем полутора тысяч доступных для торговли ценных бумаг, только три предназначены для квалифицированных инвесторов, остальными же может торговать любой частный инвестор открывший счёт у одного из многочисленных брокеров имеющих аттестацию на Мосбирже.

Требования к физическому лицу для получения статуса квалифицированного инвестора

- Необходимо иметь соответствующий уровень теоретических знаний, подтверждённый документом государственного образца, то есть, нужно обладать дипломом, свидетельствующим о высшем экономическом образовании либо одним из нижеперечисленных документов:

- Квалификационный аттестат специалиста финансового рынка, аудитора или страхового актуария;

- Сертификат CFA (финансового аналитика);

- Сертификат CIIA (международного инвестиционного аналитика);

- Сертификат FRM (менеджера по финансовым рискам).

- Необходимо иметь определённый опыт практической работы в данной сфере, а именно:

- Опыт совершения сделок с ценными бумагами или с производными финансовыми инструментами за последний год, с условием заключения сделок не реже 10 раз в квартал и на общую сумму не менее шести миллионов рублей;

- Либо нужно иметь опыт работы не менее трех лет в организации, основным профилем деятельности которой является заключение сделок с ценными бумагами и производными финансовыми инструментами. При этом если данная организация имеет статус квалифицированного инвестора, то достаточно будет и двух лет работы в ней.

- Должны выполняться следующие требования к имуществу и активам, которыми обладает физическое лицо, претендующее на получение статуса квалифицированного инвестора:

- Во владении физического лица должны находиться ценные бумаги или контракты на деривативы, общей стоимостью не менее шести миллионов рублей;

- Кроме этого могут учитываться денежные средства, находящиеся на банковских счетах принадлежащих инвестору.

Требования к юридическому лицу для получения статуса квалифицированного инвестора

Юридическому лицу для получения статуса квалифицированного инвестора достаточно удовлетворять одному из нижеперечисленных критериев:

- Обладание собственным капиталом в размере не менее двухсот миллионов рублей;

- Наличие проведённых сделок на общую сумму не менее трёх миллионов рублей за последний год (при условии заключения не менее пяти сделок в квартал);

- Размер активов на сумму не менее двух миллиардов рублей;

- Оборот, за последний год работы, на сумму не менее одного миллиарда рублей.

Во что вкладывают деньги частные инвесторы

Частные инвесторы вкладывают деньги в разные финансовые инструменты с целью получения прибыли. Частных инвесторов называют неквалифицированными: они не вправе покупать и продавать ценные бумаги напрямую, только через посредника — брокера. Не хотите платить комиссию и привлекать к сделкам третье лицо? Вкладывайте деньги в банковские депозиты. Это тоже вид частного инвестирования.

Перечислим основные финансовые инструменты, в которые можно инвестировать:

- вклады и депозиты в кредитном учреждении;

- ценные бумаги (акции, облигации, ПИФы на фондовом рынке);

- валюта и обезличенные металлические счета;

- криптовалюта;

- стартапы;

- жилая и коммерческая недвижимость.

Когда у человека есть накопления, но он хранит их дома, об инвестировании речь не идет. Финансы просто «съедает» инфляция, деньги не приносят дохода и постепенно теряют ценность.

Как стать частным инвестором?

Многие люди считают, что для того, чтобы стать частным инвестором, необходим солидный капитал (ну, скажем, хотя бы достаточный для приобретения недвижимости, как в вышеуказанных примерах). А раз такого капитала нет, да и заработать его тоже нет перспектив, то инвестиции — это все не для них. На мой взгляд, это заблуждение, и вот почему.

Во-первых, многие виды инвестиций позволяют начать инвестиционную деятельность даже с небольших сумм. Те же инвестиции в банковские депозиты можно начинать с таких денег, которые способен выделить любой человек, имеющий источник дохода.

Во-вторых, этот желаемый солидный капитал можно заработать только путем инвестирования, начиная с малых сумм. Ведь инвестиционная деятельность предполагает постоянные реинвестиции (перевложения), благодаря которым инвестиционный капитал постоянно увеличивается, причем, чем дальше — тем быстрее.

В-третьих, инвестиционной деятельностью можно (и нужно!) начинать заниматься, имея другие источники дохода, тот же активный заработок (работу). А уже тогда, когда инвестиционный доход сравняется с вашей зарплатой и начнет перекрывать ее, можно подумать и о том, чтобы оставить работу и полностью перейти на инвестиции и пассивный доход.

Чтобы стать частным инвестором, не обязательно иметь какое-то специальное образование, однако необходимо быть финансово-грамотным, способным управлять личными финансами и капиталом.

Более подробно на эту тему читайте в публикации Как стать инвестором?

Количество частных инвесторов в разных странах мира

Одним из главных показателей развитости финансового рынка страны является доля частных инвесторов в общем объеме торгов. Согласно опросу американской аналитической службы Gallup, проведенному во всех 50 штатах, в 2016 году 52% людей старше 18 лет имели вложения в ценные бумаги:

Снижение числа инвесторов после 2008 года очевидно связано с финансовым кризисом и потерей части вложенных средств. На промежутке 2000-2010 годов кризис 2008 года был уже вторым мощным спадом, что вызвало отток инвесторов — как раз перед началом бурного долгосрочного роста. Тем не менее даже при этом цифры остаются внушительными, поскольку в инвестициях задействовано более половины страны. Показательна динамика частных инвесторов в Японии:

Итого, почти 40% населения страны инвестируют в фондовый рынок. Это около 50 млн. человек. Причем это происходит несмотря на то, что после финансового пузыря 1990 года рынок японских акций по сих пор не вышел на докризисный уровень.

Примерно тот же процент населения, что в Японии, инвестирует и в Европе, причем здесь настрой более консервативный — больше людей предпочитает долгосрочные инвестиции, а не попытки обыграть рынок на короткой дистанции при помощи спекулятивных сделок.

В развивающемся Китае насчитывается почти 10% участников фондового рынка. Даже в Индии, с традиционно низким уровнем зарплат и высоким процентом бедняков, набирается 2-3% частных инвесторов. В РФ по данным компании Арсагера менее 1% населения участвует в операциях на биржах.

Как стать инвестором?

Итак, инвестор это тот, кто тем или иным способом вложился в ценные бумаги в нужном ему соотношении. Дальше остается лишь регулярно пополнять портфель. Какие соотношение подходит для вас, лучше обсудить с финансовым консультантом или самостоятельно изучать тему достаточное количество времени. В общем случае лучшим посредником для доступа на фондовую биржу является соответствующий брокер. Заключив договор с Финам или БКС, вы за несколько десятков тысяч рублей получите доступ к российским активам и даже сможете купить фонды российских и иностранных акций через ]FinEX.

Однако на мой взгляд лучше заключать договор с зарубежным брокером, который имеет ряд преимуществ — не только гораздо больший выбор иностранных активов, но и страхование брокерского счета. Сумма входа — несколько тысяч долларов. Деньги заводятся валютным или даже рублевым переводом, после чего можно приступать к покупке вашего портфеля.

Минусы, конечно, тоже есть — более высокие комиссии, необходимость платить налоги в России при поступлении прибыли на счет или при продаже фондов. Процесс открытия счета совсем нетрудный, некоторые зарубежные брокеры имеют русское меню. Поддержка отвечает в том числе в текстовом режиме, так что без общения голосом можно обойтись — я проверял это на разных брокерах на английском и немецком языках.

Активы инвесторов

Под активом понимается объект, накапливающий ценность, которая может быть востребована владельцем при продаже или использовании актива. Другими словами, инвестируя средства в определенный инструмент, владелец преследует цель получения прибыли от реализации или эксплуатации актива.

Акции

Ценная бумага, при приобретении которой инвестор получает право на долю в бизнесе. Выпуск осуществляется только юридическими лицами.

Облигации

Долговая бумага с номинальной стоимостью и определенным сроком действия. В оговоренный срок владелец имеет право востребовать ее номинальную стоимость от должника.

Товарные активы

Это любые активы, которые продаются и покупаются с инвестиционными целями:

- драгоценные металлы;

- нефть;

- сельхозпродукция (зерновые, хлопок) и т. д.

Инвестиционный фонд

Осуществляет выпуск собственных акций и вкладывает средства в ценные бумаги других эмитентов. То есть собственник, торгующий своими активами и покупающий чужие.

Хедж-фонд

Деятельность хедж-фондов направлена на минимизацию рисков при заданной доходности или увеличение доходности при заданной степени риска.

Биржевой фонд ETF

ETF-фонды торгуют не отдельными ценными бумагами, а пакетами или портфелями акций, формируемыми на основе индекса. В результате инвестор, приобретая акцию ETF, покупает акции нескольких компаний.

Почему на трейдинге нельзя заработать

Причин две.

Нельзя предсказать будущее

Будущего никто не знает. Вообще никто. Неожиданная новость может мгновенно обваливать рынки, и никто не будет к этому готов. Вот торговали трейдеры турецкой лирой, торговали и торговали, все было нормально. Потом вдруг в выходит новость – турки попытались свергнуть Эрдогана. И курс лиры обвалился.

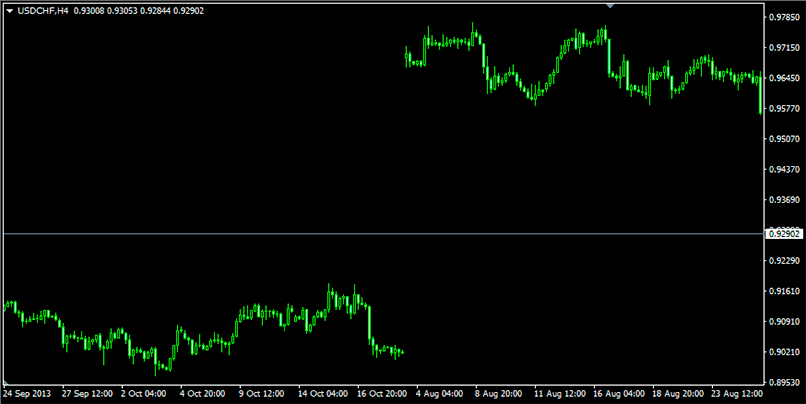

Или вот пример со швейцарским франком. В воскресенье правительство Швейцарии решило перестать удерживать франк на одном уровне с долларом. Такого вообще никто из трейдеров не ожидал. Утром в понедельник картина на рынке была вот такой:

Как можно было это предсказать технической или фундаментальной аналитикой? Вообще никак.

Во-вторых, на цену влияет огромное количество факторов. Например, Трамп проиграл на выборах Байдену – как отреагирует рубль? Допустим, рубль снизится. А что если в этот момент все страны ЕС примут российскую вакцину от коронавируса? А что если нефть вдруг начнет расти, и рубль будет укрепляться вместе с ней? А что если Америку захлестнет волна беспорядков и доллар наоборот ослабнет к рублю?

Как разобраться во всей этой каше? Каждый аналитик будет в ней разбираться по своему. И кто-то из трейдеров «угадает» и заработает, кто-то «не угадает» и потеряет деньги.

Никто просто так не отдаст свои деньги

Если вы решили стать трейдером – вы решили поотнимать деньги у других трейдеров на рынке.

Открыть счет для трейдинга – значит сказать: «Я один умный, а вы все глупые. Сейчас ваши деньги станут моими».

Вы думаете, что это может быть правдой? Что вы можете быть умнее миллионов людей, аналитиков, биржевых спекулянтов с высшим экономическим образованием, которые торгуют на бирже? Нет.

Они намного умнее вас. И они не собираются отдавать вам свои деньги просто так.

Если вы увидели тренд на рынке и решили торговать по тренду – вы думаете, что остальные трейдеры слепые и не видят его? Если вы прочитали новость о закрытии границ, вы думаете, что другие спекулянты об этом не знают? Вообще-то, есть тысячи людей, которые узнали об этом закрытии границ задолго до журналистов и задолго до вас.

Джон Темплтон

Сэр Джон Темплтон – большая фигура мирового финансового рынка XX века. Это ещё один инвестор-антагонист, который построил состояние на противодействии тенденциям. Темплтон первым в мире стал зарабатывать с помощью диверсифицированных фондов, ориентированных на международную торговлю. Его Templeton Growth вкладывал в японскую экономику.

В 1939 году Темплтон купил акции у каждой компании, которая предлагала их дешевле $1 за штуку. Через четыре года эта затея принесла прибыль. В 1954 году он основал фонд Templeton Growth, который за 45 лет работы показал среднюю доходность 14,5% годовых – каждые $10 000 превратились за этот срок в $2 млн.

Возможен ли краткосрочный заработок на трейдинге

Да, возможен. Вы можете все-таки сделать верный прогноз и «угадать». И получить прибыль. Но системным источником дохода трейдинг для вас никогда не станет.

Мне периодически приходят на почту рекламные письма от брокера Альпари. В них говорится: «ПАММ-счет такой-то заработал 800 % за неделю». Вот вам типичный пример. То есть трейдер на валютном рынке получил 800 % прибыли за одну неделю.

Но найдите ПАММ-счет, который системно приносил бы такую доходность в течение, скажем, 15 лет. Их нет. Сегодня прибыль, завтра убыток, после завтра выход в ноль, потом опять убыток, опять прибыль. Иногда везет, иногда не везет.