ИП – это зарегистрированный гражданин

Несмотря на различный статус, у осуществляющего предпринимательскую деятельность физического лица и у индивидуального предпринимателя, они имеют ряд сходных характеристик:

- Извлечение прибыли – это главная цель их деятельности.

- Каждый в своем диапазоне имеет право осуществлять экономические сделки с другими лицами.

- Они распределяют прибыль по своему усмотрению.

- Это конкретные люди, выступающие под собственным именем.

- Оборот рабочей документации ведется ими по упрощенному порядку.

- ФЛ не имеет ни печати, ни расчетного счета в банке; ИП не обязан их иметь.

- У одного и у другого регистрационным выступает место жительства.

- Каждый из них несет ответственность всем имуществом, за исключением отдельного, не подлежащего аресту и обращению в счет погашения долга.

Главные отличительные признаки этих субъектов рынка заключены в системе налогообложения их доходов и в разрешенной для них сфере деятельности.

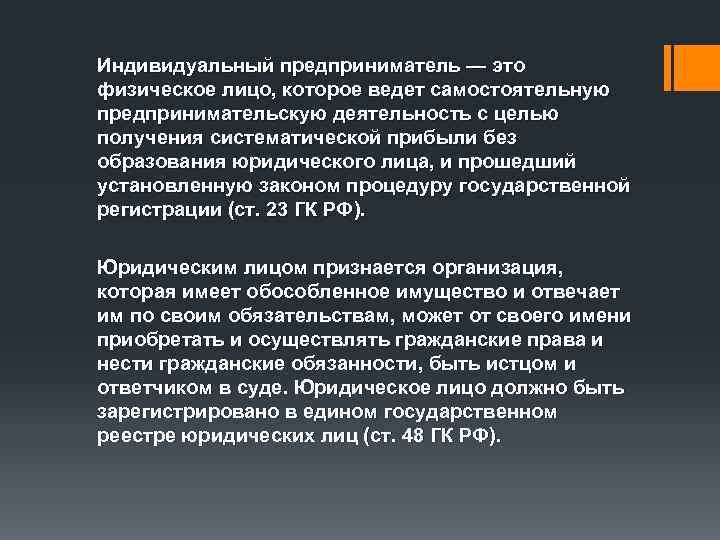

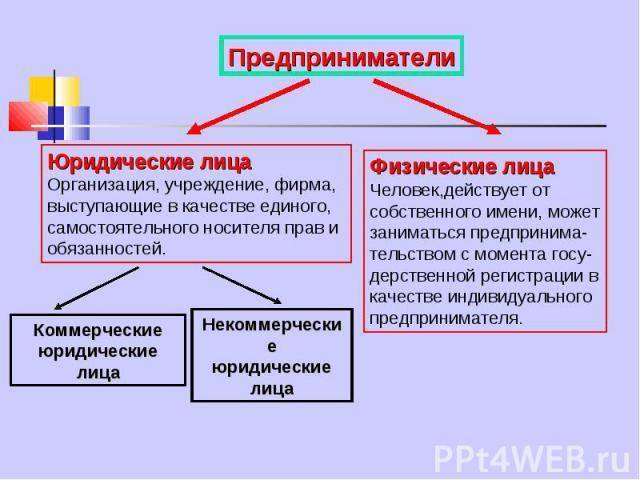

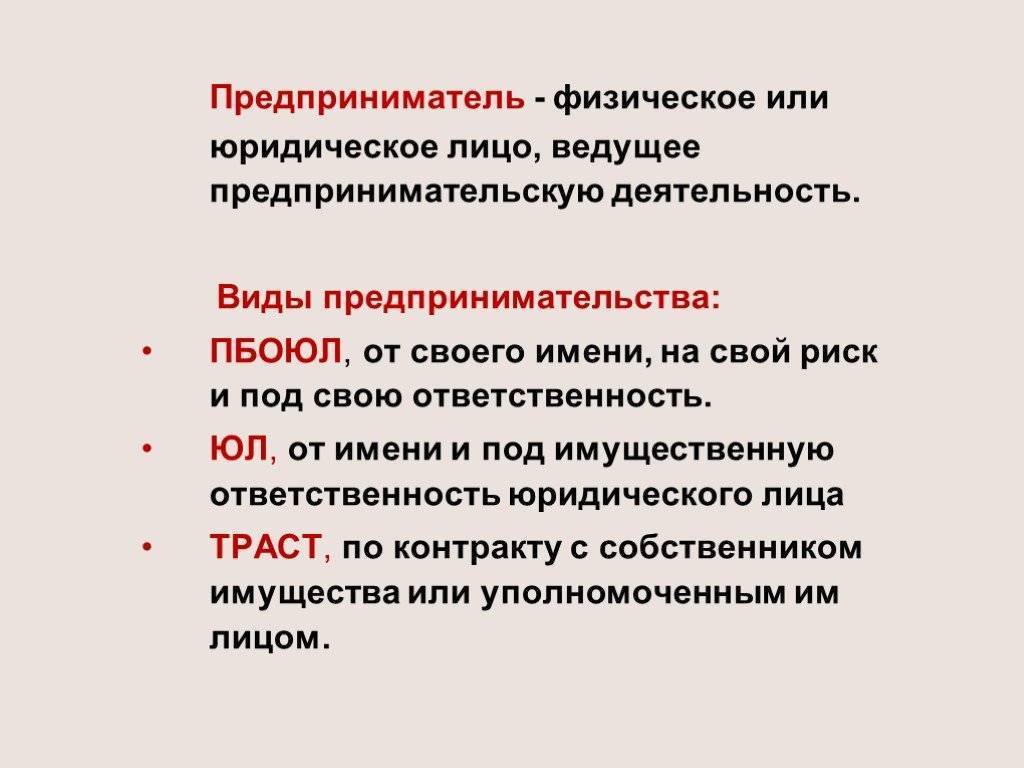

Базовые определения и основные отличия

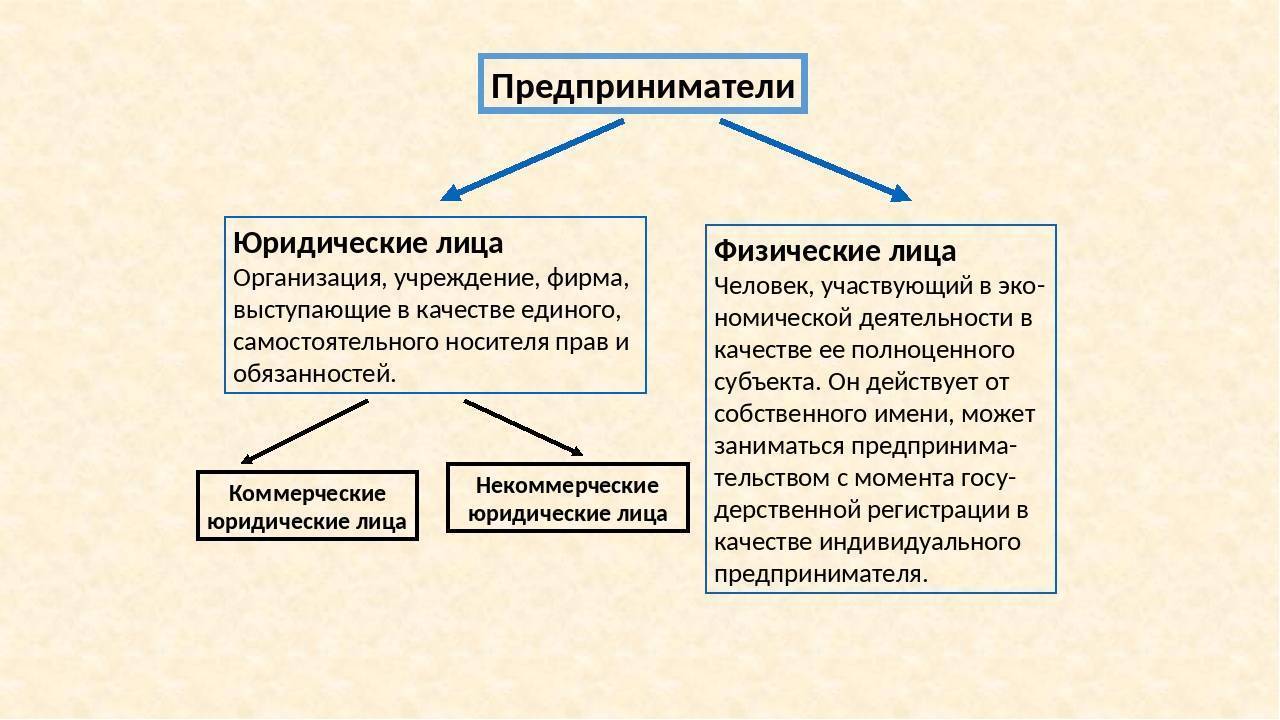

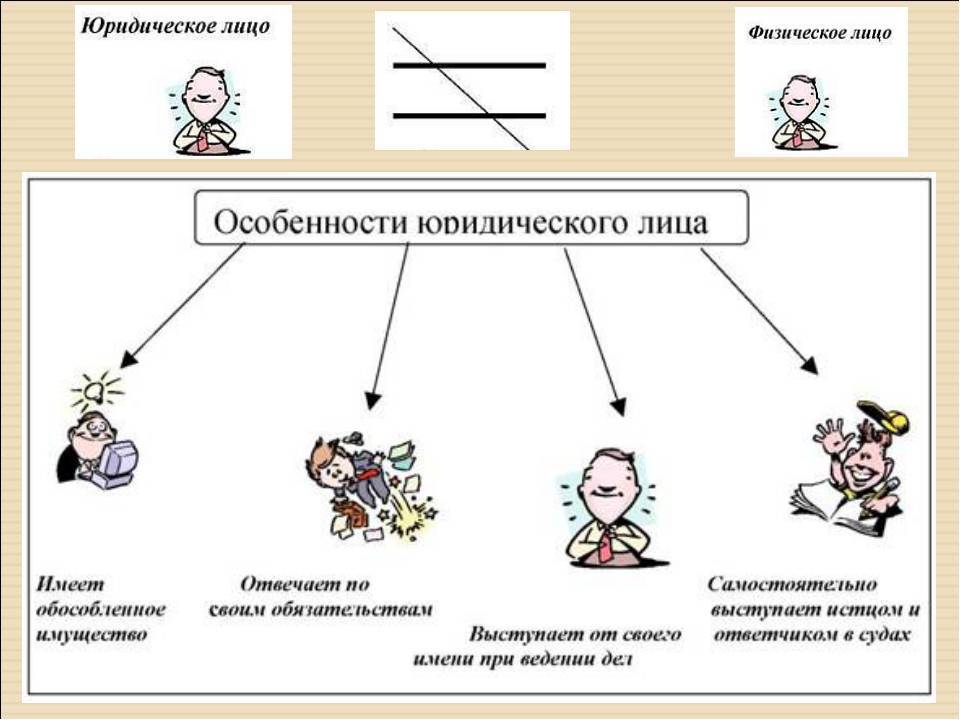

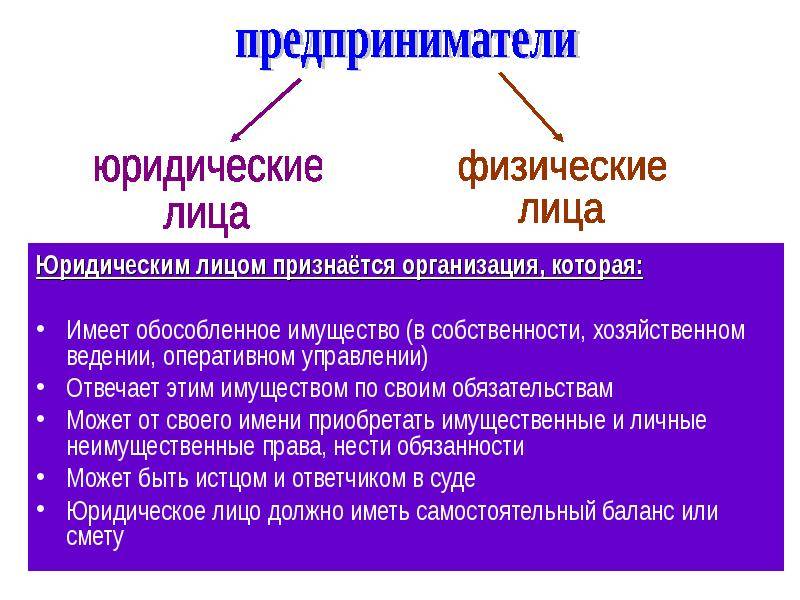

Юридическое лицо – это организация, обладающая собственным имуществом и гражданскими правами. Данное учреждение может самостоятельно отстаивать свои интересы в судебных разбирательствах. Юридическое лицо не имеет привязки к определённому лицу. Учредитель и акционер может измениться, а название компании остаётся прежним.

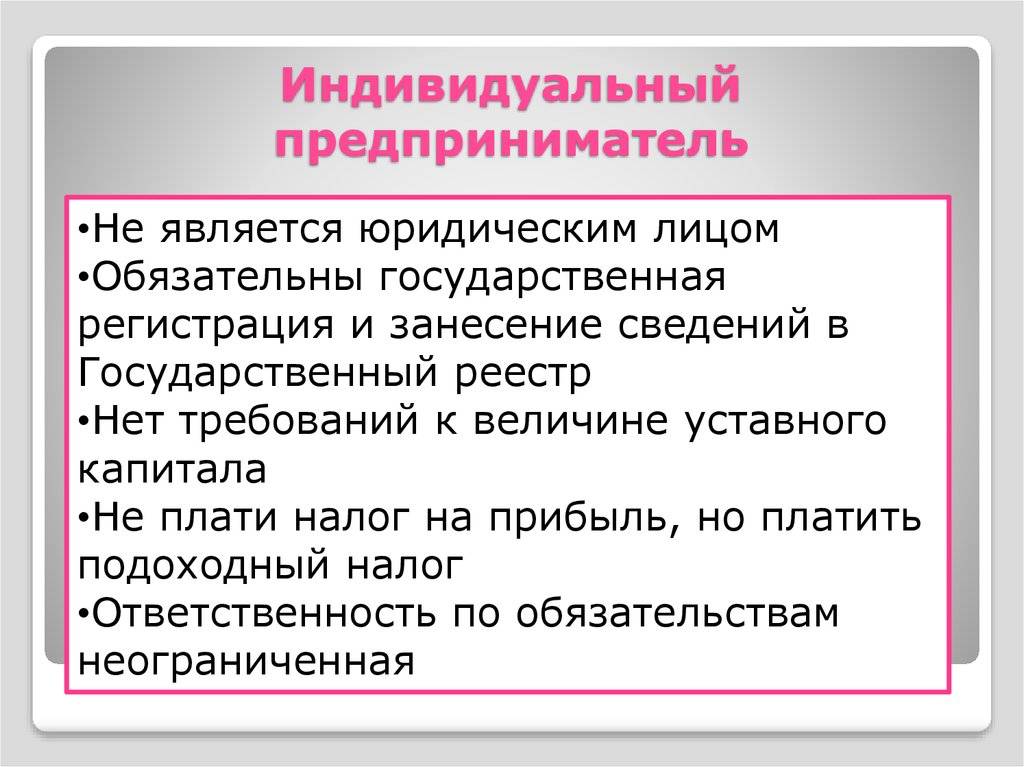

Чтобы чётко понимать, кем является индивидуальный предприниматель – юридическим или физическим лицом, рассмотрим основные различия между ними:

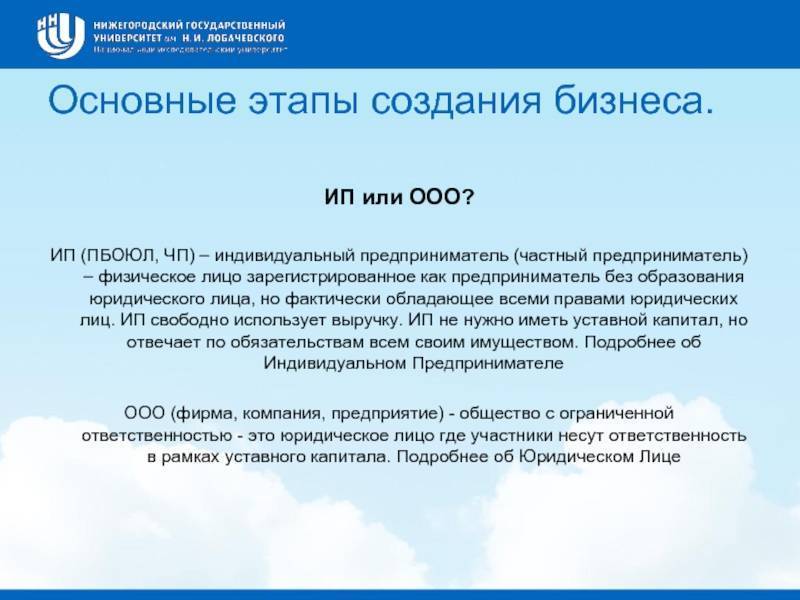

- ООО – это лицо, самостоятельное с начала своего основания. В деятельность компании учредители могут не вмешиваться. Бизнесом полностью управляет директор. Если возникают проблемы, то учредители несут ответственность в рамках своей части в уставном капитале. Все остальные обязательства выполняются за счёт активов общества (коммерческой недвижимости, транспорта, денежных средств на счетах). Предприниматель перед кредиторами, государственными структурами отвечает всем своим имуществом: тем, что используется для ведения бизнеса, и личным. Единственное жилье у него не заберут за долги, а остальное движимое и недвижимое имущество будет продано на аукционе.

- Регистрация компании проводится по юридическому адресу – по месту регистрации учредителя, адресу собственного или арендованного офиса. Предприниматель получает регистрацию по месту своего проживания. Вести бизнес можно в любом регионе Российской Федерации, но его зарегистрировать – только в налоговой инспекции по месту прописки. Данная процедура проводится намного проще и быстрее. Не нужно формировать учредительные документы, устав, создавать уставной капитал, как это требуют от юридических лиц. Чтобы субъект получил статус предпринимателя в 2019 году, ему достаточно оплатить госпошлину в размере 800 рублей, составить заявление по форме Р21001 и предоставить свой гражданский паспорт. Через три дня он может законно заниматься бизнесом.

- Для физического лица действует патентная система оплаты налога, по которой намного проще формировать отчётность и вести учёт. Юридическим лицам переходить на патент запрещено.

- Предприниматель оплачивает страховые взносы, даже в том случае, если он проводит найм сотрудников. Взносы рассчитаны в фиксированной форме. Даже если его деятельность убыточная, всё равно их нужно оплачивать. Это большой минус системы налогообложения предпринимателей. Предприятие делает платежи в страховые фонды только за своих сотрудников.

- Физическому лицу доступны не все виды коммерческой деятельности, а юридическое лицо может заниматься практически всем. Так, предпринимателю запрещено производить алкоголь и продавать его (за исключением пива). ООО имеет право получить лицензию и на её основании вести бизнес.

- Но есть у предпринимателей существенные преимущества. Они могут распоряжаться заработанными деньгами без каких-либо ограничений. При снятии средств с расчётного счёта по чеку он указывает в назначении «Доход индивидуального предпринимателя» и получает наличные. Отказать в данной операции банк не может. Директор фирмы может снимать средства со счёта только на определённые цели: на выплату заработной платы сотрудникам или дивидендов, закупку товаров. При этом банк тщательно проверяет данную транзакцию и может отказать в её выполнении.

- Индивидуальные предприниматели не формируют и не сдают бухгалтерскую отчётность. Сходится баланс или нет – не имеет никакого значения. Но отчётность по налогам и платежам за наёмных сотрудников, ведение кассой дисциплины – выполняется по тем же правилам, что действуют и для юридических лиц.

- Если принято решение продать бизнес, то в ООО проводится только смена его учредителей. Физическое лицо этого сделать не может. Ему придётся закрывать ИП.

- Предприниматель может вести два типа банковских счетов: расчётный счёт и личный счёт физического лица. На первый – поступают средства, полученные от коммерческой деятельности, на второй – операции, связанные с личными нуждами клиента. Для ООО это недоступно.

Мы определили, кем является индивидуальный предприниматель – лицом юридическим или физическим, а также указали основные различия между ними.

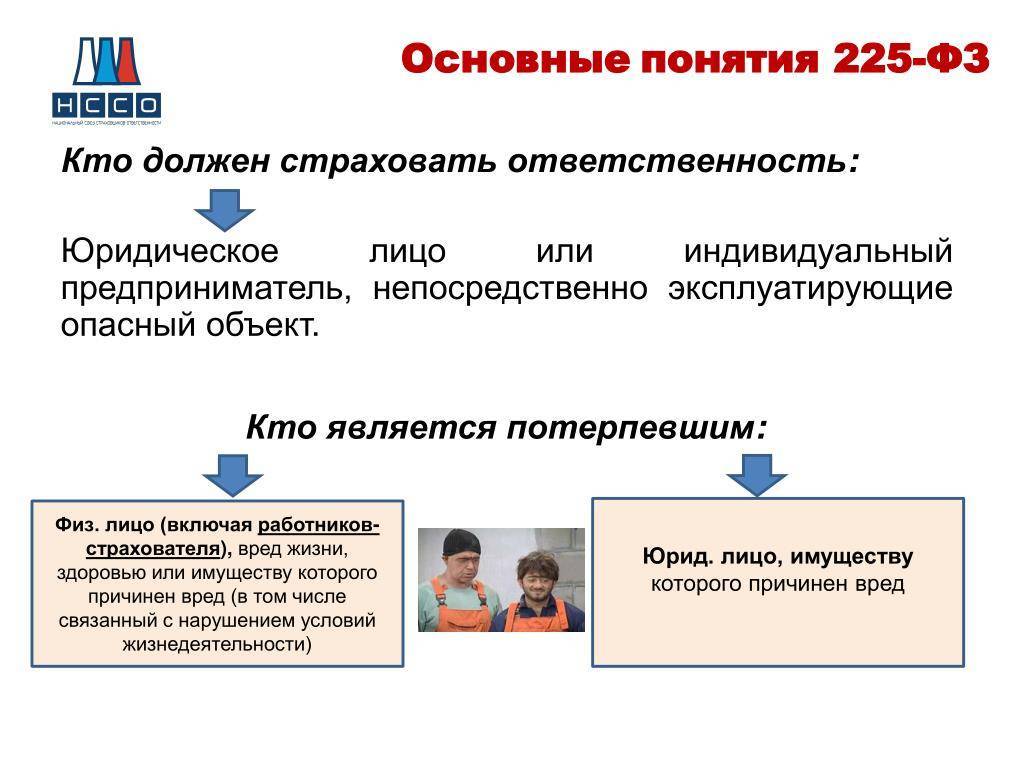

Ответственность

Обязанности ИП включают:

- Соблюдение предпринимателем российских законов, особенно в контексте сборов и налогов.

- Оформление первичных документов на хозяйственные операции.

- Соблюдение пунктов трудового законодательства при найме работников.

- Забота об окружающей среде.

- Уплата налогов.

- Соблюдение закона защиты прав потребителей.

- Своевременно обновлять регистрационную документацию, при необходимости.

Также наступает ответственность предпринимателя:

- за невыплаченные налоги;

- за незаконное использование товарных знаков;

- за поставки продукции и качество услуг перед контрагентами;

- в иных, предусмотренных законом, случаях.

Ответственность ИП возникает, когда предприниматель нарушил закон или долговые обязательства: в случае задолженности обязан выплатить долг своими средствами или реализовать (передать) кредитору имущество.

Недостатки статуса предпринимателя

Главный недостаток ИП – это его ответственность всем имуществом перед кредиторами и перед государством за совершённое правонарушение. К минусам также можно отнести обязательство оплачивать страховые взносы за себя. От него бизнесмен не освобождается даже в случае получения убытка или отсутствия предпринимательской деятельности вообще.

До конца 2019 года ИП должен заплатить два вида взносов за себя:

- пенсионный – 26545 рублей;

- медицинскую страховку – 5848 рублей.

Но данные взносы оплачивает предприниматель, который получил доход не более 300 тысяч рублей. Если данный рубеж превышен, то дополнительно оплачивается 1% в Пенсионный фонд.

Законом уже установлены размеры выплат за себя на 2019 и 2020 год – 36238 рублей и 40874 рублей соответственно.

Статус индивидуального предпринимателя

Казалось бы, выяснять после этого про ИП – это юридическое или физическое лицо, нет необходимости. Но на самом деле, индивидуальный предприниматель имеет несколько разных статусов:

- обычное физическое лицо (например, налог на транспорт ИП платит как гражданин, а не как субъект бизнеса);

- лицо, которое занимается самостоятельной предпринимательской деятельностью;

- должностное лицо, аналогично руководителю в ООО;

- приравнивается к статусу юридического лица, хотя формально им не является.

Последний статус ИП вызывает очередной вопрос – как индивидуальный предприниматель может быть юридическим лицом, если мы только что выяснили, что это не так?

Но именно это следует из нормы 12.31.1 КоАП РФ: «За административные правонарушения, предусмотренные настоящей статьей, лица, осуществляющие предпринимательскую деятельность без образования юридического лица, несут административную ответственность как юридические лица».

Действительно, в некоторых административных правоотношениях ИП приравнивают к юридическому лицу, но в большинстве случаев закон к физическим лицам более снисходителен.

Такой же подход применяют банки при заключении договора на расчётно-кассовое обслуживание. Даже отделы по работе с корпоративными клиентами так и называются – отделами по обслуживанию юридических лиц. Хотя работают они и с организациями, и с индивидуальными предпринимателями.

Расчетный счет – особенности применения

С расчетным счетом дело обстоит совершенно по-другому. Расчетный счет как раз и предназначен для осуществления различных финансовых операций в целях ведения бизнеса, в том числе внесения средств на депозит, снятия средств, налоговых выплат, приема и отправки платежей контрагентами т.д.

В отличие от лицевого счета, все юридические лица обязаны иметь расчетный счет, индивидуальные предприниматели и физические лица могут открывать его по желанию. Как правило, финансы, размещенные на банковском расчетном счете, находятся в собственности его держателя.

Важно! Если ИП планирует заключать сделки и вести коммерческую деятельность с юридическими лицами, расчеты с которыми производятся путем безналичных переводов, то без расчетного счета работать не получится – предприятия и организации все свои перечисления проводят только через них. Кроме того, расчетный счет удобен для ИП и для перечисления различных выплат в государственный бюджет, например, налоговых сборов и страховых взносов в Пенсионный фонд России

Таким образом, расчетные счета могут использоваться:

- Юридическими лицами (предприятиями и организациями) и индивидуальными предпринимателями, в работе которых присутствуют безналичные денежные переводы по коммерческим сделкам;

- Обычными гражданами, которым нужно производить различные банковские операции (переводы, снятие, зачисление средств) через систему дистанционного банковского обслуживания. Правда, некоторые специалисты оспаривают правомерность отнесения таких счетов, открытых физическими лицами к категории расчетных, поскольку они не имеют коммерческий направленности и не предназначены для расчетов с партнерами по бизнесу.

Плюсы и минусы ИП

Становление индивидуальным предпринимателем несет в себе ряд преимуществ перед теми, кто выбрал форму регистрации юридического лица:

- простота оформления. Создать или ликвидировать ИП очень легко, больше всего занимает ожидание записи о внесении изменений в ЕГРИП. В сравнении с предпринимателями индивидуальными коммерческая организация вынуждена идти сложным путем;

- прекратить работу ИП занимает тоже совсем немного времени;

- предприниматель не ограничен в использовании своих доходов: деньги можно либо пустить в оборот на нужды дела, либо потратить по своему усмотрению;

- не платится налог, если для коммерции используется принадлежащее предпринимателю личное имущество;

- учет и сдача отчетности происходят по упрощенной системе;

- ИП волен свободно принимать решения по вопросам ведения деятельности. Согласовать их, образно выражаясь, с самим собой гораздо проще, чем путем созыва собрания акционеров/директоров предприятия. Нет внутренних разногласий, часто встречающихся у юридических лиц;

- налогообложение тоже упрощено – налогом не облагается чистая прибыль, упрощая жизнь и деятельность предпринимателя в рамках закона.

Но далеко не все так замечательно, есть и некоторые минусы такой формы хозяйствования:

- ни один предприниматель не застрахован от проблем, а оборотные средства, оборудование и т. д., часто берутся в кредит. Если кредиторы подадут на ИП иск, предприниматель рискует утратой имущества, служившего залогом по ссуженным средствам. Это неблагоприятно отразится и на самом ИП, и на бизнесе;

- предпринимателю нельзя получить лицензию на некоторые виды деятельности. По сути, это основное и самое неприятное из ограничений;

- крупные игроки рынка редко рассматривают ИП как партнеров, даже если те предлагают выгодные условия сотрудничества. Причина – отсутствие выплаты «индивидуальщиками» НДС;

- средним и большим предприятиям часто запрещено вести бизнес совместно с ИП;

- предприниматель не переносит проблемы на руководителя и вынужден решать вопросы сам;

- если ИП заболевает или временно нетрудоспособен по другим причинам, в этот период он может быть недостаточно защищен с точки зрения права;

- налоговая ситуация. Если ИП забыл при регистрации указать, что желает работать по УСН, он обслуживается общим порядком, беря на себя обязательства уплаты всех требуемых взносов;

- кроме того, отсутствие доходов, фактическое прекращение деятельности или несомый ИП убыток не освобождают его от выплат страховых взносов;

- бизнес индивидуального предпринимателя нельзя купить/продать, оперировать можно только принадлежащим бизнесмену имуществом.

У ИП есть обязанности, права и полномочия и как организации, и как обычного гражданина, что влечет за собой указанные выше недостатки и преимущества.

Печати и штрафы

В чем же заключаются плюсы и минусы индивидуального предпринимательства? Прежде всего к отрицательным сторонам стоит отнести штрафы. Довольно часто они случаются по причине ошибок ведения и официального оформления документации предпринимательской деятельности. За такие нарушения штрафы могут быть весьма солидными. Однако если сравнивать физических и юридических лиц, то для вторых они на порядок выше.

А что же можно сказать о наличии печати? Предприниматели, как и любые физические лица, не обязаны иметь печать, чего нельзя сказать об организациях. По российскому законодательству, для удостоверения документов предпринимателю достаточно поставить лишь подпись. Однако стоит отметить, что на практике многие партнеры индивидуальных предпринимателей очень серьезно относятся к данной форме регистрации документов. Большинство ИП со временем делают себе печать.

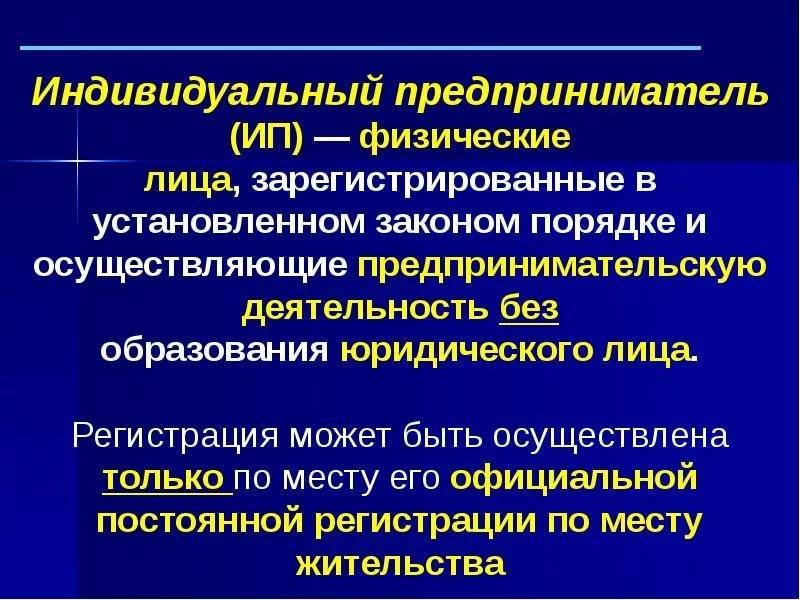

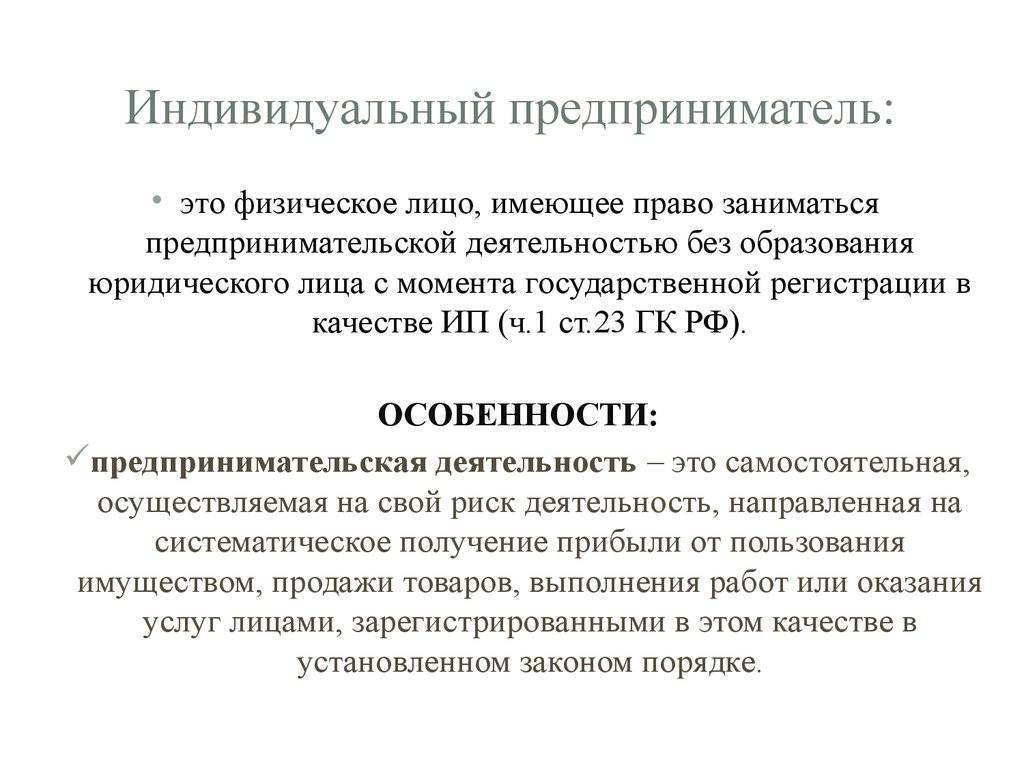

○ Понятие Индивидуальный предприниматель.

С точки зрения законодательства индивидуальный предприниматель не является юридическим лицом. Это следует из определения.

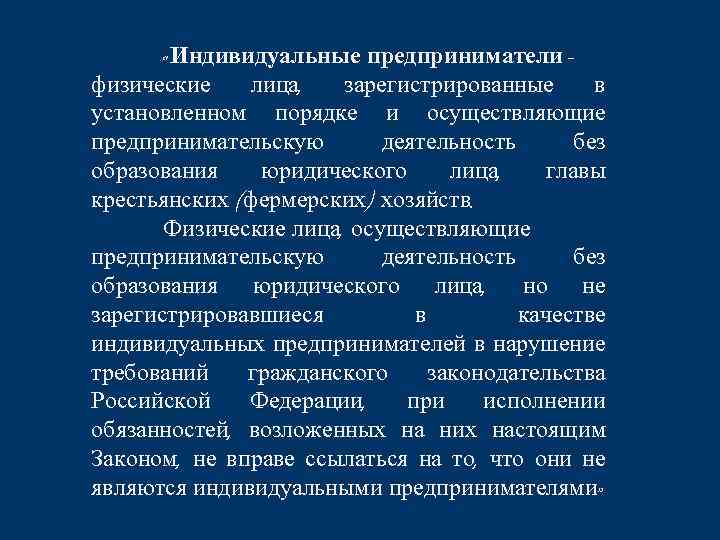

Ст. 11 НК РФ:

Индивидуальные предприниматели – физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, главы крестьянских (фермерских) хозяйств. Физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица, но не зарегистрировавшиеся в качестве индивидуальных предпринимателей в нарушение требований гражданского законодательства Российской Федерации, при исполнении обязанностей, возложенных на них настоящим Кодексом, не вправе ссылаться на то, что они не являются индивидуальными предпринимателями.

В соответствии с этим текстом законодательства индивидуальный предприниматель является физическим лицом, которое ведет коммерческую деятельность. Это вполне однозначно. Однако правовой статус ИП подразумевает некую схожесть со статусом юридического лица. Разберемся далее, в чем схожесть и различия этих понятий.

Статус индивидуального предпринимателя

Казалось бы, выяснять после этого про ИП – это юридическое или физическое лицо, нет необходимости. Но на самом деле, индивидуальный предприниматель имеет несколько разных статусов:

- обычное физическое лицо (например, налог на транспорт ИП платит как гражданин, а не как субъект бизнеса);

- лицо, которое занимается самостоятельной предпринимательской деятельностью;

- должностное лицо, аналогично руководителю в ООО;

- приравнивается к статусу юридического лица, хотя формально им не является.

Последний статус ИП вызывает очередной вопрос – как индивидуальный предприниматель может быть юридическим лицом, если мы только что выяснили, что это не так?

Но именно это следует из нормы 12.31.1 КоАП РФ: «За административные правонарушения, предусмотренные настоящей статьей, лица, осуществляющие предпринимательскую деятельность без образования юридического лица, несут административную ответственность как юридические лица».

Действительно, в некоторых административных правоотношениях ИП приравнивают к юридическому лицу, но в большинстве случаев закон к физическим лицам более снисходителен.

Такой же подход применяют банки при заключении договора на расчётно-кассовое обслуживание. Даже отделы по работе с корпоративными клиентами так и называются — отделами по обслуживанию юридических лиц. Хотя работают они и с организациями, и с индивидуальными предпринимателями.

Нововведения в работе индивидуальных предпринимателей в 2019 году

Депутаты ГД РФ ужесточают контроль за деятельностью представителей малого бизнеса. В рамках этой тенденции вводятся нововведения, о которых предприниматели должны знать. Если работа происходит без расчетного счета, то требуются POS терминалы для выдачи фискальных чеков. Их надо правильно настраивать, чтобы информация о каждой транзакции сразу появлялась у сотрудников ФНС. Неправильные настройки считаются основанием для выписывания штрафа.

Теперь предприниматели вынуждены приобретать POS терминалы для работы

Таким образом, дополнительные расходы для предпринимателя с 1 июля 2019 года следующие:

- покупка POS терминала;

- подключение его к интернету и оплата ежемесячно абонентской платы;

- оплата стоимости услуг специализированных компаний, которые берут терминал на обслуживание (это намного дешевле чем методом проб и ошибок самостоятельно выполнять настройки и платить штраф ФНС);

- эквайринг при оплате безналичным способом.

Современные терминалы работают около 3 лет, потом блокируются. Если память заполняется раньше (это зависит от количества транзакций), то замену требуется производить раньше. Приобрести их можно в специализированных фирмах или непосредственно в банке.

Схема работы ЕГАИС

Из-за повышения расходов предприниматели вынуждены повышать цены на свои услуги или товары. Стоит отметить, что при продаже алкоголя необходимо подключить терминал к ЕГАИС, если продается продукция сельскохозяйственного назначения, то требуется подключиться к системе «Меркурий». Это тоже несет дополнительные затраты.

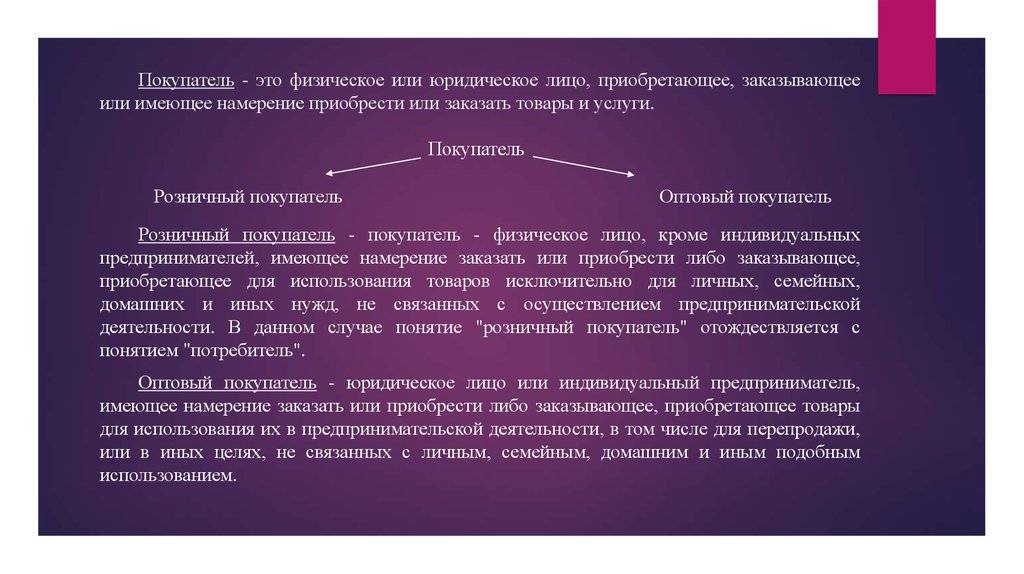

Сравнение физического лица и индивидуального предпринимателя

Существует много общего между физическим лицом и индивидуальным предпринимателем. В частности, все свои доходы индивидуальный предприниматель может использовать по своему усмотрению и в любое время, не отчитываясь ни перед кем. Известно, что в коммерческих организациях доходы выплачиваются только один раз в квартал, в виде дивидендов. В этом вопросе индивидуальное предпринимательство пользуется большей свободой, если сравнивать с юридическим лицом.

Кроме этого, индивидуальный предприниматель не обязан вести бухгалтерский учет, а также открывать для ведения собственной деятельности банковский счет. Любой предприниматель имеет право вести расчет в наличных средствах, соблюдая законодательные нормы. Хотя на практике в настоящее время такое практически не встречается.

Сравнительная таблица – плюсы и минусы ООО

Плюсы | Минусы |

|---|---|

В соответствии с Гражданским кодексом учредители юридического лица не отвечают по его обязательствам. Это означает, что если не будет доказана вина собственников в доведении ООО до банкротства, то учредитель рискует только своей долей уставного капитала в обществе. | Открыть ООО сложнее, чем ИП. Больше регистрационных сложностей (надо выбрать юридический адрес, наименование, руководителя), пошлина за рассмотрение документов в пять раз выше, чем для регистрации предпринимателя. |

Бизнес или долю в нём можно продать, подарить, передать в наследство. Если устав позволяет, можно выйти из состава участников, получив денежную компенсацию. | Необходимо внести уставный капитал ООО (минимум 10 000 рублей), который становится активом компании, и учредитель уже не может распоряжаться им, как личным имуществом. |

Количество участников общества с ограниченной ответственностью может достигать 50 лиц (физических и юридических), что позволяет привлекать в бизнес партнеров и инвесторов. При этом, при желании, управлять компанией можно единолично. | Сложность получения прибыли от бизнеса. Единственный легальный способ – это дивиденды. Их распределение возможно не чаще раза в квартал, а при выплате с собственника-физлица удерживается дополнительный налог – 13% НДФЛ. |

Если единственный учредитель планирует сам управлять своей компанией, то он вправе не заключать трудовой договор. Это имеет особое значение на старте бизнеса, если нет средств на выплату зарплаты и взносов за руководителя. | От имени юридического лица выступает его руководитель, а учредители могут действовать только по доверенности от директора. Если кандидатура руководителя окажется неподходящей, он может негативно повлиять на развитие бизнеса. |

ООО прекрасно подходит для инвестирования, т.е. вложения капитала без непосредственного оперативного управления. Если нанимать хороших руководителей, можно инвестировать сразу в несколько бизнесов (массовым учредитель признается после участия в более чем 10 организациях). | Учёт в организации сложнее, чем у индивидуального предпринимателя, поэтому без бухгалтера обойтись трудно. Кроме того, надо вести корпоративные документы, собирать участников на собрания, сообщать в ИФНС о всех значимых изменениях в деятельности компании. |

Юридическое лицо может заниматься всеми разрешёнными государством видами деятельности. | Штрафы для юридических лиц достигают миллиона рублей (например, за размещение рекламы без согласования). Кроме самой организации наказывается и её руководитель. Более высокий риск выездных налоговых проверок, чем для ИП, выше интерес других проверяющих. |

В деловом мире статус ООО выше, чем у ИП. Некоторые тендеры с участием коммерческих структур допускают к заявкам только организации. | Ликвидация ООО, т.е. прекращение его деятельности – это сложный и длительный процесс. О закрытии бизнеса надо заранее уведомить кредиторов, кроме того, необходимо рассчитаться с государством. Если активов общества не хватает для уплаты налогов, задолженность должны погасить собственники за свой счет. |

Хотите узнать ещё больше про плюсы и минусы ООО и ИП для своей конкретной ситуации? Получите бесплатную консультацию профессиональных регистраторов, хорошо знакомых со спецификой вашего региона.

Гражданско-правовая ответственность руководителей юридического лица

Общей обязанностью лиц, уполномоченных выступать от имени юридического лица, и членов коллегиальных органов юридического лица является обязанность действовать добросовестно и разумно (п. 3 ст. 53 ГК РФ). В ходе реформы гражданского законодательства в ГК РФ была включена ст. 53.1, предусматривающая ответственность руководителей юридического лица. При этом под руководителями понимаются лица, уполномоченные выступать от имени юридического лица, члены коллегиальных органов юридического лица, а также лица, формально не являющиеся руководителями, но фактически определяющие действия юридического лица.

Мерой ответственности, предусмотренной ст. 53.1, является возмещение убытков. Соответственно основания ответственности таковы:

- противоправность поведения руководителя; это означает, что при осуществлении своих прав и исполнении своих обязанностей он действовал недобросовестно или неразумно, в том числе его действия (бездействие) не соответствовали обычным условиям гражданского оборота или обычному предпринимательскому риску;

- убытки, наступившие у юридического лица (прямой ущерб или упущенная выгода);

- причинно-следственная связь между действиями (бездействием) руководителя и убытками;

- вина руководителя.

В случае совместного причинения убытков юридическому лицу убытки возмещаются солидарно.

Члены коллегиальных органов юридического лица не несут ответственности, если они голосовали против решения, которое повлекло причинение юридическому лицу убытков, или, действуя добросовестно, не принимали участия в голосовании.

Соглашение об устранении или ограничении ответственности лица, уполномоченного выступать от имени юридического лица, членов коллегиальных органов юридического лица за совершение недобросовестных действий (а в публичном обществе – за совершение недобросовестных и неразумных действий) ничтожно. В отношении лица, имеющего фактическую возможность определять действия юридического лица, любое соглашение об устранении или ограничении его ответственности ничтожно.

Требование о возмещении убытков к руководителю может подать само юридическое лицо, а также его учредители (участники), выступающие в интересах юридического лица (т. е. истцом по указанному делу является в любом случае юридическое лицо).

Согласно п. 2 ст. 65.2 ГК РФ участник корпорации или корпорация, требующие возмещения причиненных корпорации убытков, должны принять разумные меры по заблаговременному уведомлению других участников корпорации и в соответствующих случаях – самой корпорации о намерении обратиться с такими требованиями в суд, а также предоставить им иную информацию, имеющую отношение к делу. Порядок уведомления о намерении обратиться в суд с иском может быть предусмотрен законами о корпорациях и учредительным документом корпорации. Участники корпорации, не присоединившиеся в порядке, установленном процессуальным законодательством, к иску о возмещении причиненных корпорации убытков, в последующем не вправе обращаться в суд с тождественными требованиями, если только суд не признает причины этого обращения уважительными.

показать содержание

Налог

У индивидуальных предпринимателей налоговая ставка меньше, у них есть возможность воспользоваться упрощенной системой уплаты денег в пользу страны. Юридические лица не могут рассчитывать на такие привилегии, они уплачивают в государственную казну налоги на прибыль, на имущество и на добавленную стоимость (НДС) и другие. На основании этих отличий также можно понять, является ли ИП юридическим лицом.

Таким образом, у индивидуального предпринимателя есть возможность на первоначальном этапе без особых затрат на уплату налогов развернуть собственное дело. При этом никто не запрещает гражданину перерегистрировать свою фирму как юридическое лицо. Только здесь нужно будет закрыть ИП и пройти процедуру как ООО (ПАО, ОАО и другие формы).

Может ли ИП работать фрилансером

Сегодня вопрос о том, может ли ИП работать фрилансером, актуален. Дело в том, что фрилансерам нужно платить только 4% в виде налога. При этом не требуется вести бухгалтерию. Если предприниматель работает самостоятельно и не знает, как заниматься бухгалтерией, он вынужден терять деньги на аутсорсинге.

Закон позволяет стать фрилансером, но для этого необходимо:

- ликвидировать ИП;

- зарегистрироваться, как фрилансер;

- вести деятельность, которая будет приносить доход, ниже предельно допустимого;

- не использовать рабочую силу.

Для того, чтобы работать фрилансером, необходимо ликвидировать свое ИП

Важно понимать, что при превышении лимита 200 000 рублей в месяц, ФНС потребует платить налог, исходя из ставки 13%, а не 4%. Таким образом, чтобы не терять деньги, предприниматели вынуждены делить свою прибыль

Для этого они предоставляют клиентам и контрагентам номера банковских кар своих родственников и друзей.

Сегодня самозанятые платят всего 4%. Но уже некоторые депутаты ГД РФ высказываются о необходимости повышать налог и приравнивать его к подоходному. Аргумент следующий: что граждане работают (хотя и не официально) и поучают доход. Согласно положениям Налогового кодекса, все доходы облагаются налогом 13%. Если прибыль получил иностранец, то ставка 30%. Таким образом, неизвестно, насколько целесообразно ликвидировать ИП и становиться фрилансером. После того, как граждане показались, о них стало известно. Поэтому, какой бы налог не установили народные избранники, его придется платить.

Даже самозанятые граждане на сегодняшний день должны платить налоги с получаемой зарплаты

Отличия ИП от деятельности ЮЛ

Индивидуальный предприниматель – это физ. лицо, которое обладает полными правами и единолично несет обязанности, связанные с итогами экономической деятельности.

Одним из ключевых преимуществ является свободное использование полученных от бизнеса доходов в границах, установленных законодательством Российской Федерации. Тут же проявляется и главный недостаток индивидуального предпринимательства – не все направления доходной (коммерческой) деятельности могут осуществлять физические лица. Так, лицензию на розничную продажу алкоголя может приобрести исключительно ЮЛ.

Существенной особенностью реализации предпринимательской деятельности в роли ИП является тот факт, что гражданин отвечает по собственным обязательствам всем принадлежащим ему имуществом, кроме имущества, которое не может быть причислено к взысканию в соответствии с законодательством Российской Федерации. В то время как, например, учредитель общества с ограниченной ответственностью несет ответственность по обязательствам ООО исключительно в пределах собственной доли в уставном (складочном) капитале, а не личного имущества.

Кроме того, в случае возникновения какого-либо правонарушения административного характера он еще выступает как должностное лицо и несет административную ответственность.

К положительным моментам ИП можно отнести упрощенность процедур создания, госрегистрации и ликвидации бизнеса. Любой человек может заняться организацией своего бизнеса, зарегистрироваться как физическое лицо, приобретя статус ИП. При этом предприниматель может не располагать отдельным помещением, а местом регистрации предприятия будет установлено зарегистрированное место жительства предпринимателя. В этом и состоит разница между ИП и ЮЛ.

Также, решая вопрос, это юридическое лицо или физ. лицо, можно уточнить информацию о расчетном счете предприятия. В данном случае может быть найдено лицо, не имеющее обязанности открывать расчетный счет, – ИП – физическое или юридическое, для которого наличие открытого расчетного счета определяется непременным условием при регистрации и последующей деятельности. К аналогичному отличию ИП от ЮЛ можно отнести и отсутствие требования о существовании учредительных документов.

Еще одним достоинством ИП является возможность использовать специальные налоговые режимы, которые освобождают бизнес от большого числа налогов и снижают налоговую нагрузку на предпринимателя.

Таким образом, на вопрос, ИП – это физическое или юридическое лицо, есть только один ответ: любой индивидуальный предприниматель является физическим лицом, но не любое физическое лицо – это индивидуальный предприниматель.

Сходство ИП с обычными людьми

Для определения общих черт важно понять, какими обязанностями и признаками обладает гражданин. Физическое лицо имеет право участвовать в любых процессах, где оно уравнено в правах с прочими участниками такового

Это:

- транспортная сфера;

- производство;

- операции на бирже;

- торговля.

Физлица могут на личной основе выполнять хозяйственные операции, совершать сделки и заключать договора. Также людям разрешены отношения с организациями.

Хотя предприниматель обязан пройти регистрацию, специфика работы отличается от организации.

Признаки отличия:

- ведение документооборота осуществляется по упрощенной схеме;

- ИП отвечает за совершенное правонарушение, но в меньшей степени, по сравнению с юр. лицом;

- в рамках взятых на себя обязательств ИП несет ответственность принадлежащим ему имуществом – аналогично обычному гражданину.

Все эти факторы вносят некоторую путаницу в вопрос, кем же является ИП в России, ошибочно ли относить его к физическим или юридическим лицам. На сегодня ситуация такова, что ни один ответ нельзя считать верным.

ИП — физическое или юридическое лицо?

Чаще всего сомнения возникают из-за того, что все индивидуальные предприниматели могут осуществлять аналогичную юрлицам деятельность, то есть ИП обладает правами и ответственностью как у организаций. Однако говорить о том, что ИП является юрлицом, нельзя, поскольку ГК РФ сообщает в своих статьях о том, что ИП является физическим лицом. Кроме того, согласно законодательству, ИП можно расшифровать как «предприниматель без образования юридического лица».

Любой человек может зарегистрироваться в качестве ИП, при этом для этого ему не нужен офис, а местом регистрации он может выбрать свою квартиру.

Даже если вы не успели зарегистрироваться в качестве индивидуального предпринимателя, то в данном случае, согласно НК РФ, вы уже являетесь ИП. Главной особенностью можно назвать отсутствие «границ» при внесении оплаты путем внесения определенных средств.

Если говорить про отличия между юрлицом, то предпринимателю не нужно открывать расчетный счет и заказывать изготовление печати. Еще одно отличие, которое относится к преимуществам ИП, в том, что предпринимателю не нужно оформлять учредительные документы. Одно из важных отличий в том, что ИП это один человек, у которого есть все права на полученный доход, он также несет персональную ответственность за проведенную работу.

Давайте приведем дополнительные различия между юрлицом и ИП в табличке:

| Индивидуальный предприниматель | Юридическое лицо |

|---|---|

| Минимальная госпошлина и небольшой «пакет» документов для открытия | Необходимо собрать документы для открытия, госпошлина на порядок выше |

| Отвечает своим личным имуществом по закону | Риск потери доли в капитале |

| Не нужно открывать счет, вести бухучет | Обязательно открыть расчетный счет и постоянно проводить все бухгалтерские операции |

| ИП распоряжается полученным доходом по своему желанию | Руководитель не может забирать прибыль |

| Не имеет права заниматься любыми видами деятельности | Нет никаких границ по видам деятельности |

| Оплата взносов в пенсионный фонд даже при отсутствии прибыли | Нет прибыли – нет нужды оплачивать взносы в пенсионный фонд |

| Невозможно реализовать бизнес | У юрлиц отсутствует запрет на продажу бизнеса |

| Небольшие штрафы за нарушения | При нарушении НК РФ владельцев ждут серьезные штрафы |

| Нет возможности привлекать инвесторов | Возможность привлечения инвесторов |

Преимущества и недостатки

Если говорить про плюсы организаций, то к ним можно отнести то, что члены состава учредителей не несут персональной ответственности по обязательствам ООО. К примеру, если будут обнаружены убытки, то они будут распределяться по размерам доли в уставном фонде каждого конкурентного лица.

А вот ИП будет на 100 % отвечать своим имуществом в случае образования долгов. В своей обычной деятельности предприниматели могут пользоваться различными режимами налогообложения – это и общая, к которой прибегают при большом товарообороте, но также предприниматели могут пользоваться патентной или упрощенной системами – они предполагают выплату налога на полученную прибыль

- Игорный.

- Налог при реализации подакцизных товаров.

- Сборы за пользование водными ресурсами, недрами, объектами животного мира.

Также организации обязаны уплачивать страховые взносы и НДФЛ за своих работников (13 % за резидентов РФ, 3- % — за нерезидентов).

К страховым взносам относят:

- ПФР – 22 %.

- ФМС – 5,1 %.

- ФСС – 2,9%.

А вот физлица (ИП) должны платить:

- Налог на имущество в случае, если его используют в бизнесе.

- Налоги на доходы.

- НДС.