Способ № 1. Банкротство должника

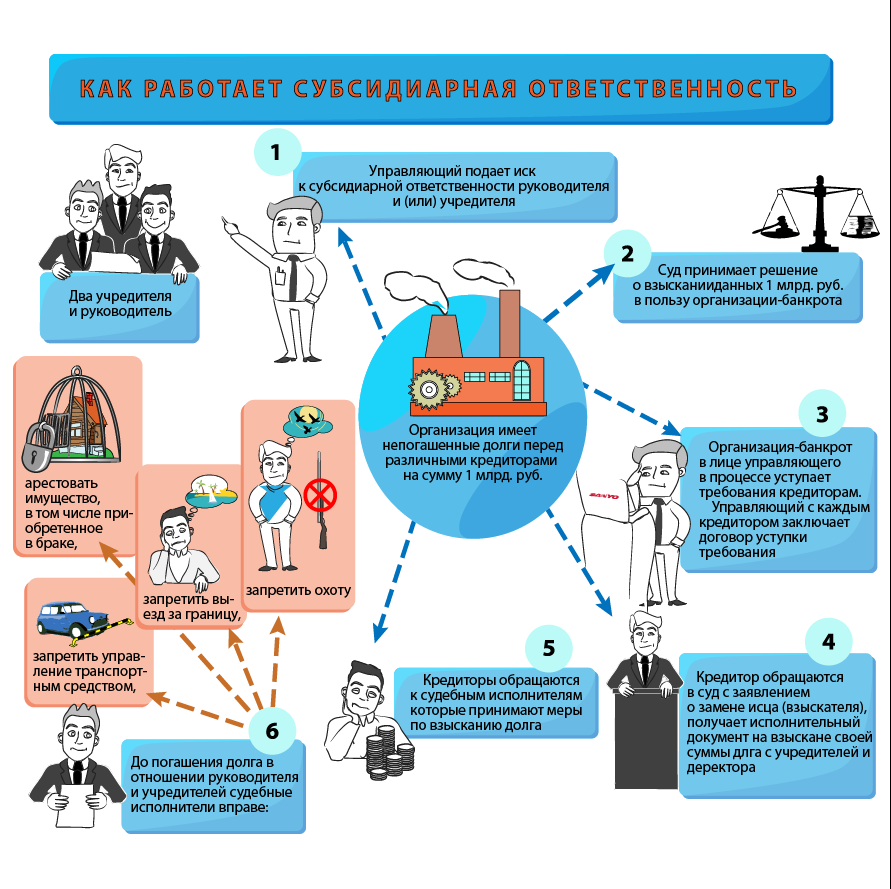

В рамках банкротного процесса возможностей для привлечения контролирующих должника лиц к ответственности больше всего. Всё потому что к действиям данных лиц Законом о банкротстве предъявляется множество требований. Если они умышленно не выполняются и интересы кредиторов ущемляются, значит, данные лица должны ответить по тем долгам, которые должник так и не смог вернуть.

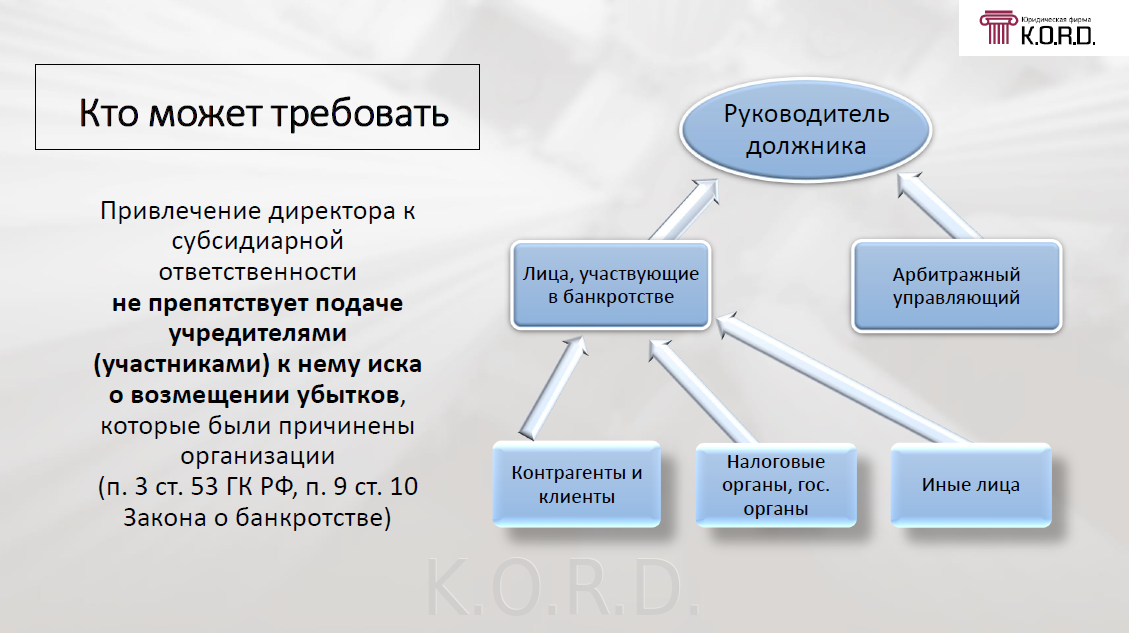

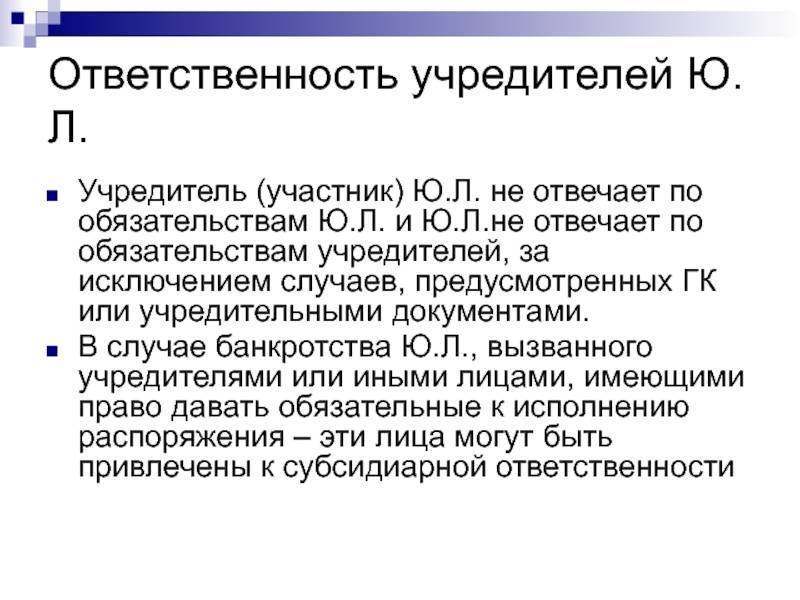

Начнем с того, что в рамках дела о банкротстве к субсидиарной ответственности можно привлечь не только директора и участников. (Эти лица могут оказаться подставными, не влияющими на принятие ключевых решений). В судебном процессе может быть раскрыта связь номинальных директоров и участников с фактическими руководителями и бенефициарами.

Связь может быть прослежена через родство, через выданные доверенности, по которым заключались сомнительные сделки, через возможность оказывать давление на руководство юридического лица и т.п. Одним из признаков контролирующего лица может быть признано то, что данное лицо, извлекало выгоду из незаконного или недобросовестного поведения номинальных руководителей и участников должника.

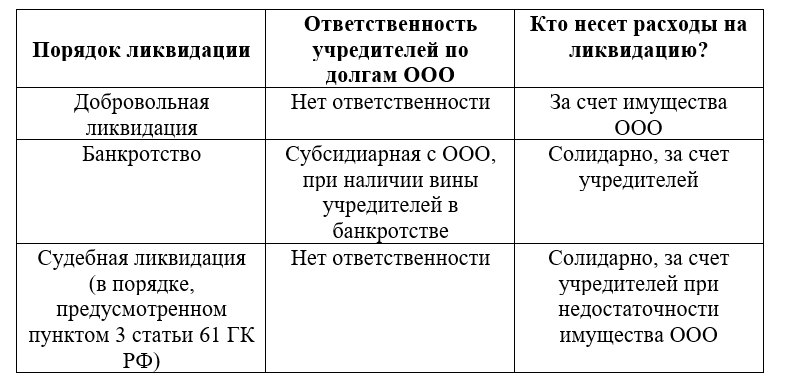

Необходимо отметить, что не любое банкротство юридического лица заканчивается привлечением контролирующих лиц к субсидиарной ответственности.

Во-первых, сначала нужно выявить кредиторов этого должника, найти его имущество, если найдется – продать его и рассчитаться с кредиторами. И только если вырученных средств не хватит для погашения всех требований, можно поставить вопрос о привлечении к ответственности контролирующих лиц. К этому моменту банкротство может длиться уже и два года, и даже пять.

Во-вторых, одного факта, что должник не смог рассчитаться со всеми кредиторами, недостаточно для привлечения к ответственности контролирующих лиц. Нужно доказать наличие одного из следующих обстоятельств:

- Должник не обратился в арбитражный суд с заявлением о банкротстве, когда по Закону о банкротстве он был обязан это сделать (статья 61.12 Закона).

В этом случае субсидиарная ответственность будет заключаться во взыскании той задолженности, которая сформировалась после того, как должник пропустил установленный срок для обращения с заявлением о банкротстве.

- Полное погашение требований кредиторов невозможно вследствие действий (или бездействия) контролирующего должника лица (статья 61.11 Закона). Под такими действиями, в частности, понимается, сокрытие документов должника, совершение недобросовестных сделок по выводу имущества, наличие в ЕГРЮЛ недостоверных сведений о должнике и т.п.

В этом случае размер субсидиарной ответственности равен совокупному размеру требований кредиторов, оставшихся не погашенными по причине недостаточности имущества должника. Однако данный размер может быть уменьшен, если будет доказано, что размер вреда, причиненного имущественным правам кредиторов по вине этого лица, существенно меньше размера требований, подлежащих удовлетворению за счет этого контролирующего должника лица.

Кроме того, контролирующее должника лицо может и вовсе быть освобождено от ответственности, если окажется, что его вина в невозможности полного погашения требований кредиторов отсутствует.

Изложенный способ привлечения к субсидиарной ответственности целесообразен в том случае, если:

- сумма задолженности является значительной,

- у должника всё же имеется какое-то имущество, которым он может частично расплатиться с кредиторами,

- у должника имелись активы, но они были в преддверии банкротства отчуждены и соответствующие сделки подлежат оспариванию.

Сопровождение процедуры банкротства требует денег. Если ваши права требования составляют, например, один миллион рублей, других кредиторов у должника нет, а какое-либо имущество у него отсутствует, вкладываться в полноценное банкротство выйдет вам дороже

Лучше обратить внимание на следующий способ привлечения к субсидиарной ответственности

Субсидиарная и другие виды ответственности

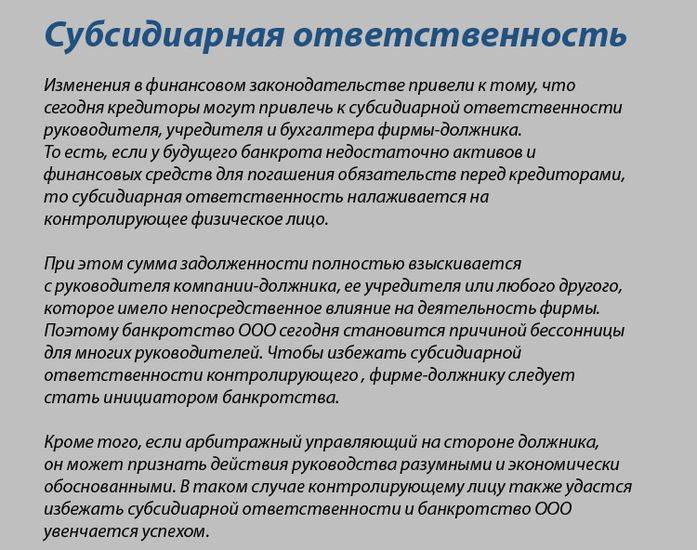

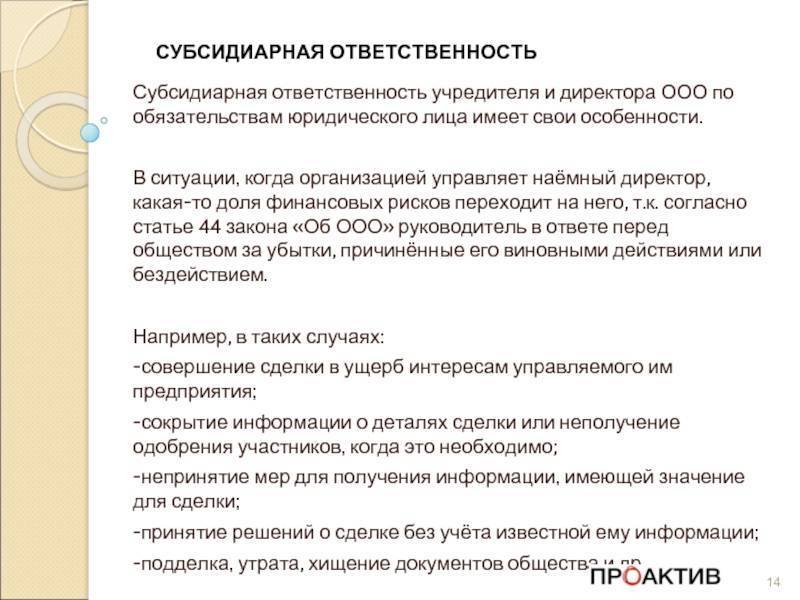

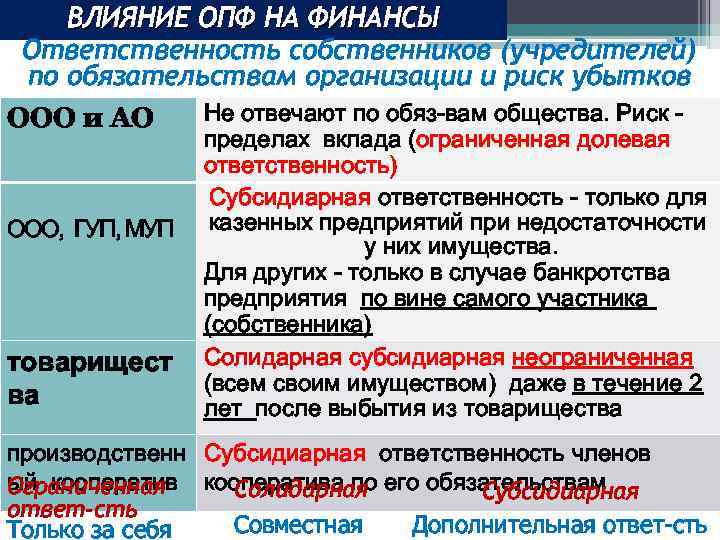

При доказанной вине гендиректора в случае банкротства предприятия к нему применяются нормы субсидиарной ответственности, регламентируемые ст. 10 ФЗ № 127-ФЗ.

К сведению! Субсидиарная ответственность подразумевает, что виновное лицо перед всеми кредиторами отвечает собственным имуществом за проступок, повлекший образование долгов компании.

Исключение для генерального директора будет сделано, если ему удастся оправдать свои неправомерные действия вынужденным следованием указаниям хозяина бизнеса.

Необходимые условия для привлечения управленца к данному типу ответственности прописаны в п. 4 ст. 10 ФЗ № 127:

- наличие решения суда, подтверждающего неплатежеспособность предприятия;

- имеется доказательная база для подтверждения причинно-следственной связи между умышленными действиями (или отсутствием действий в случае их надобности) директора и последствиям в виде банкротства организации.

Свидетельством вины генерального директора считается повреждение или отсутствие бухгалтерских документов и отчетов, которые необходимы при реализации процедуры банкротства.

Кстати! Нарушенные сроки представления информации о том, что предприятие не может расплатиться по своим долгам, считается основанием для применения норм субсидиарной ответственности.

Генеральный директор отвечает своим имуществом перед кредиторами, если у возглавляемого им юридического лица не хватает активов расплатиться по долгам (при условии доказанности вины директора в образовании задолженностей). В качестве имущества, которое может быть изъято в пользу кредиторов предприятия, выступает:

- жилье и участок земли под ним, принадлежащие генеральному директору, виновность которого в деле об умышленном банкротстве доказана;

- личные вещи (предметы роскоши являются исключением);

- предметы, при помощи которых осуществляется профессиональная деятельность.

Налоговая ответственность для генерального директора не страшна. Он не считается субъектом налогового законодательства, поэтому налоговые наказания могут быть применены исключительно к компании. Директор за правонарушения, совершенные в сфере налогов, может нести административную и уголовную ответственность.

Что такое субсидиарная ответственность

Кроме того, введен новый термин – контролирующее должника лицо. Это физлицо, которое фактически руководило деятельностью фирмы, давало указания или определяло действия исполнителей. По устоявшемуся в России выражению — «хозяин фирмы». При этом необязательно быть связанным с фирмой юридически; если установлен и доказан факт управления — привлечение к субсидиарной ответственности неизбежно.

К субсидиарной ответственности контролирующих должника лиц привлекаются граждане, которые пытались контролировать деятельность ООО различными способами:

- Непосредственно отдавали обязательные для исполнения указания;

- Путем убеждения или принуждения должностных лиц совершали действия «их» руками;

- Оказывали влияние на руководителя и других принимающих решения лиц.

| При этом факт отдачи распоряжений или факт оказания влияния рассматривается за период до трех лет перед объявлением компании банкротом. |

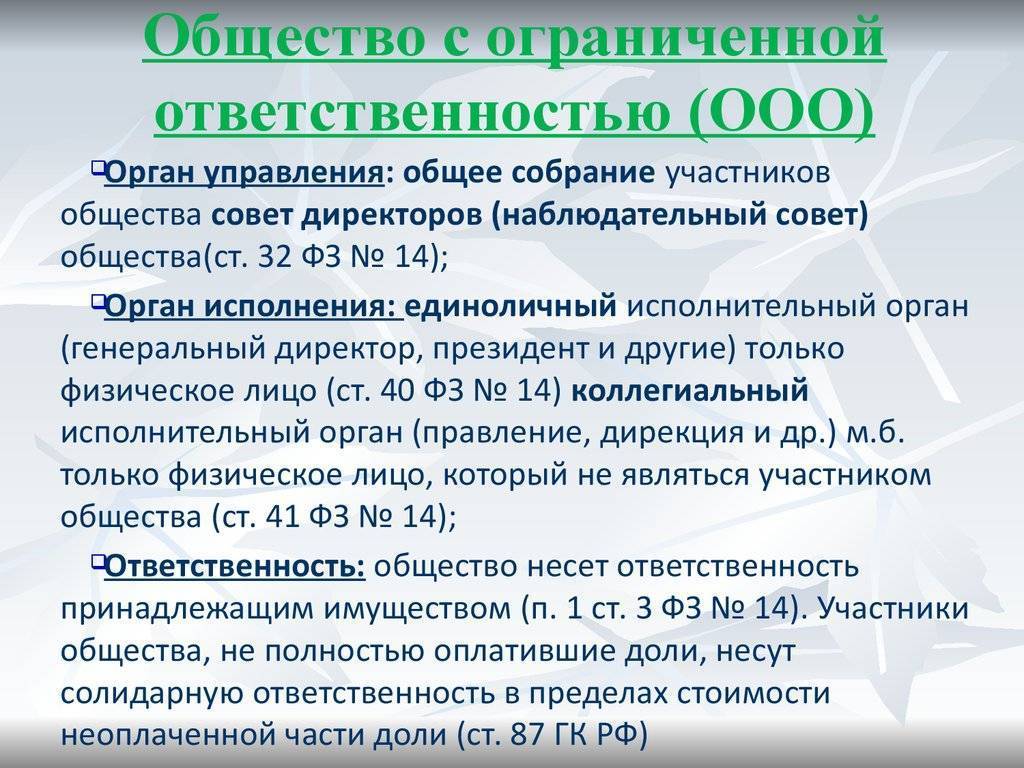

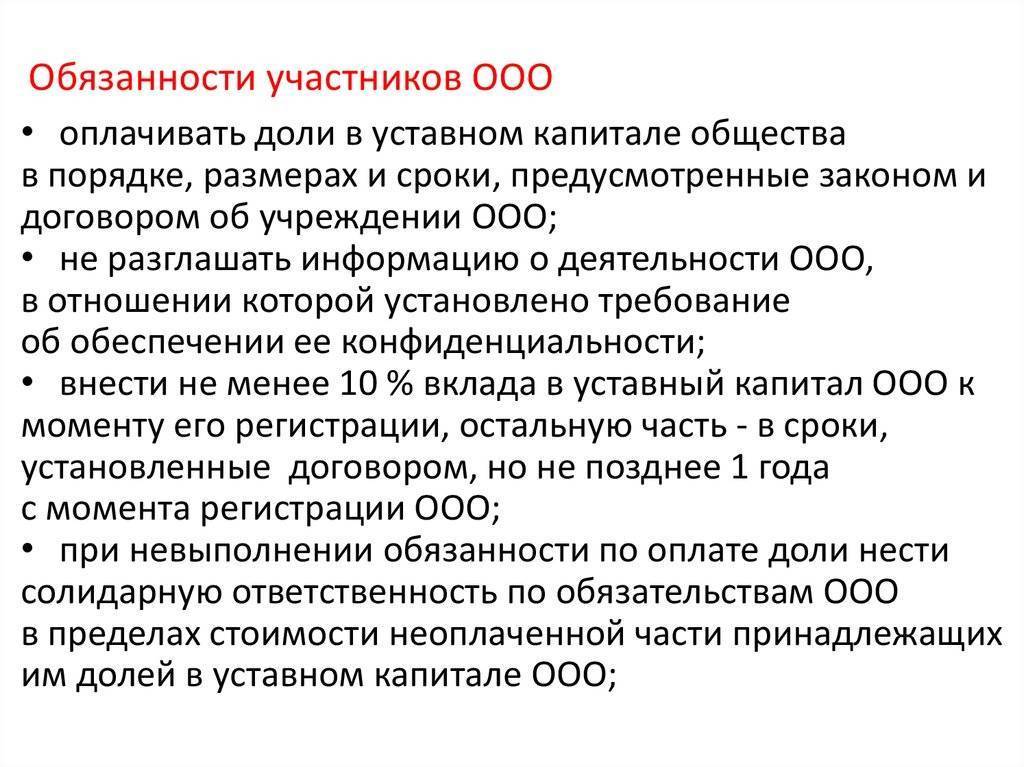

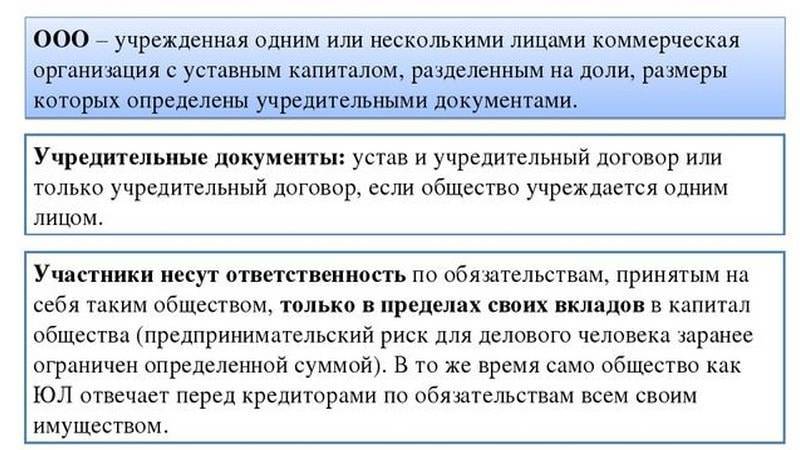

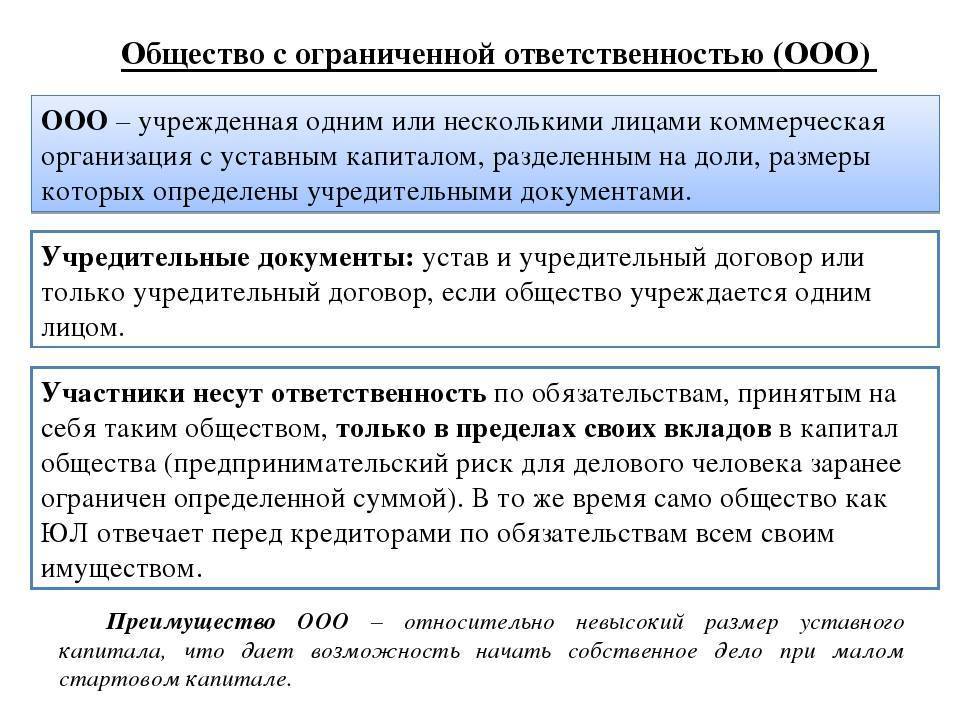

Кто такой учредитель

Процесс деятельности ООО, регламентируется Федеральным законом, а именно законом «Об обществах с ограниченной ответственностью» от 08.02.1998 N 14-ФЗ.

Согласно актуальной редакции 2019 года, учредителем ООО является лицо, которое:

- утверждает устав организации;

- основывает (вносит свою часть) в уставной капитал;

- определяет руководящий состав предприятия и его контролеров;

- имеет право голоса при принятии решении относительно деятельности общества.

Законом предусмотрено, что учредителем общества может выступать как юридическое, так и физическое лицо.

Основать ООО имеет право как гражданин РФ, так и нерезидент.

Ограничения по учреждению ООО существуют для военнослужащих, депутатов и прочих должностных лиц государственной власти.

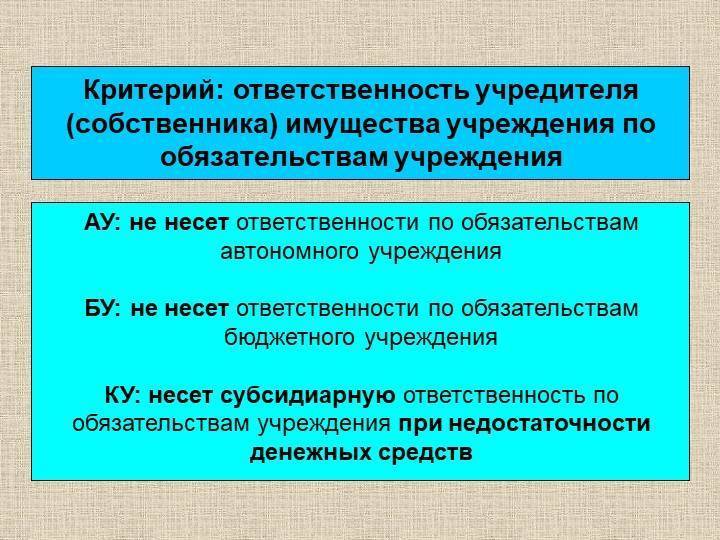

За что отвечают владельцы и руководство работающей компании

Выше шла речь о банкротстве и других вариантах ликвидации. Но бывают такие ситуации, когда компания ведет деятельность, но при этом нарушает права кредиторов. Между тем до признаков банкротства (ст. 3 и 9 закона № 127-ФЗ) ситуация не дотягивает.

В этом случае риск для КДЛ может быть связан в основном с претензиями налоговиков. Сотрудники ФНС РФ в последние годы нередко пытаются взыскать налоговую задолженность, возникшую по итогам проверок, с ответственных лиц компаний, признанных виновными в нарушениях. При этом чиновники руководствуются общими требованиями ст. 45 НК РФ.

Однако КС РФ своим

ограничил возможности налоговиков в этой области. Суд установил, что если компания работает и у нее достаточно средств для погашения требования кредиторов, то взыскивать налоговые долги нужно именно с нее, а не с КДЛ.

Важно!

Обратить взыскание на собственников и руководство действующей компании можно только, если будет доказано, что ее работа является фиктивной и фактически направлена на сокрытие имущества от кредиторов.

По каким признакам определять фиктивность деятельности, КС РФ не установил. Поэтому суды здесь будут решать в каждом случае индивидуально. Следовательно, риск для имущества КДЛ сохраняется и при работе компании, хотя и в меньшей степени, чем в рамках процедуры банкротства.

Три заблуждения о субсидиарной ответственности учредителей предприятия

Сейчас довольно часто в различных источниках пишут о дополнительной ответственности учредителей. Однако не все собственники бизнеса верят в такую информацию.

Раньше это действительно было так. Практика такой ответственности началась с 2009 года. С 2015 года она стала только расти.

Согласно графику, каждый второй случай банкротства может быть рассмотрен с точки зрения субсидиарной ответственности. Итак, получается, что кредиторы всё чаще применяют данный метод для истребования задолженности.

Бывали случаи, когда финансовые управляющие на стадии банкротства не привлекали к ответственности учредителей и директоров, так как не видели в этом смысла. Однако даже судебные органы в процессе делопроизводства указывали на этот факт, считая при этом, что управляющий вовсе бездействовал. Ведь такое существенно нарушает права и интересы кредиторов.

Таким образом, судебный орган приказал финансовым управляющим привлекать к ответственности всех заинтересованных лиц. Имеет это смысл или нет, будет решаться исключительно в судебном порядке. Поэтому говорить о том, что это меня точно не коснётся, нельзя.

Если вы не являетесь руководителем предприятия и не входите в состав директоров, то судебная инстанция может признать вас выгодоприобретателем или лицом, которое осуществляет контроль над неплательщиком. Неплательщиком здесь выступает предприятие-банкрот, а контролирующее лицо — это тот, кто даёт рекомендации о том, как нужно действовать. Разберём признаки таких лиц:

- Родственные связи, особое положение должностного лица с руководством или иными членами органов управления.

- Наличие прав совершать сделки от имени предприятия-должника на основании доверенности или иного нормативного документа.

- Использование должностного положения. Иными словами, возможность замещать главного бухгалтера, финансового директора, действия которых могут влиять на деятельность должника.

- Принуждение или оказание давления на руководство компании или членов её управления.

Если вышеперечисленное не доказано, то контролирующим лицом должника будет считаться:

- Руководитель или управляющая компания, член исполнительного органа, ликвидатор, лицо из ликвидационной комиссии.

- Лицо, которое самостоятельно или с помощью других участников распоряжалось более, чем половиной долей уставного капитала фирмы. Или же более половины голосов на общем собрании участников общества с ограниченной ответственностью. А также если такой человек имел право назначать или избирать руководителя неплательщика.

- Выгодоприобретатели, указанные в статье номер 53 пункт 1 Гражданского Кодекса Российской Федерации.

Стоит отметить, что судебное учреждение имеет полномочия привлечь к ответственности лицо, которое не подходит под вышеперечисленные пункты. Для этого достаточно, чтобы у участников были неформальные личные связи.

Мнение эксперта

Бикмаева Эльмира Фановна

Арбитражный управляющий с опытом работы более 10 лет

У арбитражных судов огромный опыт в подобных делопроизводствах, поэтому привлекаться могут не только руководители и учредители. Учтите этот момент. К примеру, к субсидиарной ответственности могут привлечь лицо, которое прямо или косвенно владеет компанией и имеет существенное влияние на принимаемые решения.

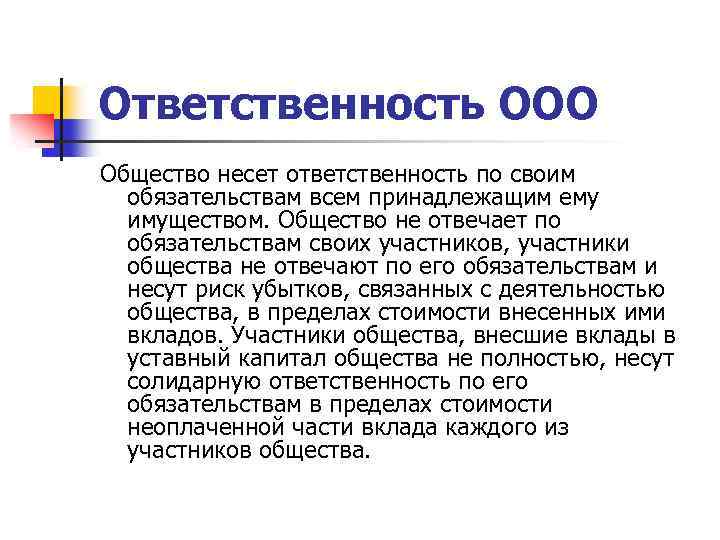

Общее понятие

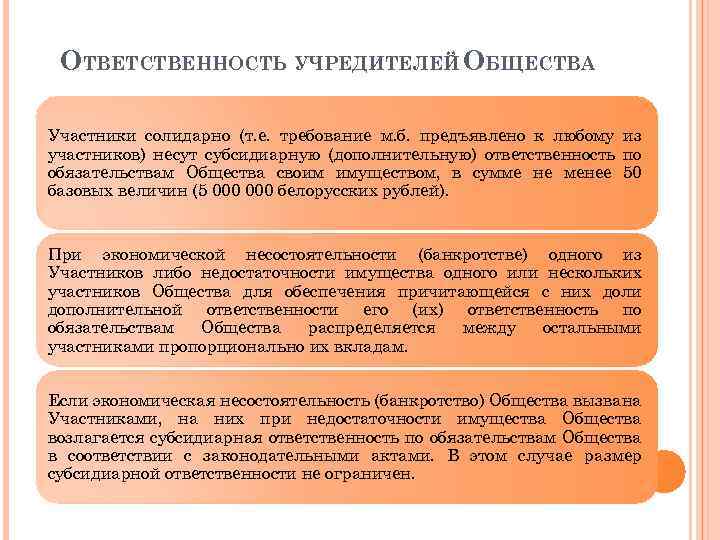

Субсидиарная ответственность (сокращенно также СО), говоря на простом языке, это когда основной должник (в нашем случае организация) не в силах расплачиваться ввиду нехватки собственных денег, имущества и прочих активов со своими кредиторами и для расчетов с ними долговую ношу несут прочие завязанные с должником лица (которые напрямую не брали на себя обязательства, по которому возник долг/задолженность).

Долг организации (от которой может возникнуть суб.обязательство) в основном представляет денежное выражение (задолженность по оплате товара, работы, возврат займа, неустойка и т.д.). Редко могут быть другие требования (передать имущество, выполнить работу, оформить право, совершить прочие действия). В последнем случае лучше все же переводить обязательство из натурального в денежное, так как могут быть ситуации, когда исполнить натуральное будет невозможно. Поэтому вместо того чтобы просить суд обязать должника выполнить работы и т.п., лучше расторгнуть договор и потребовать вернуть деньги.

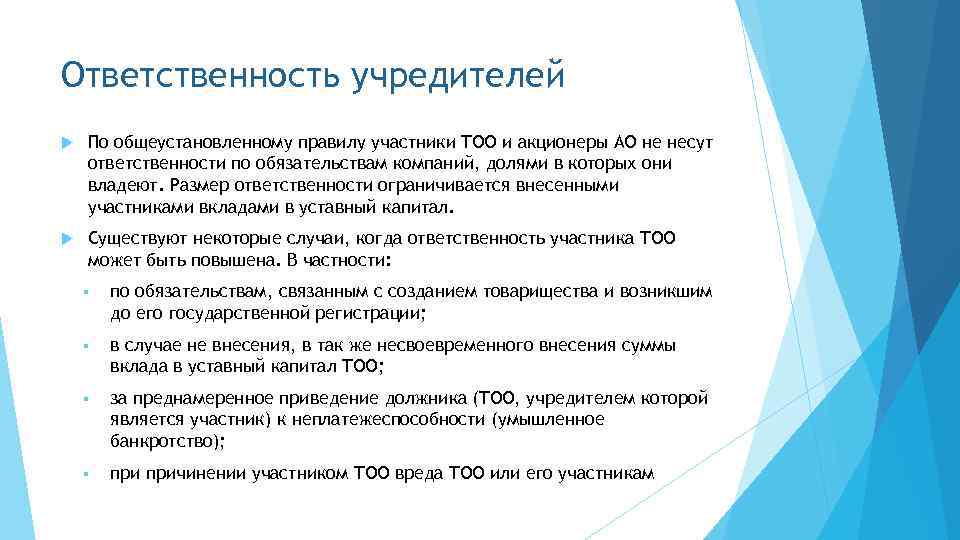

Существуют несколько ситуаций при которых возникает доп.ответственность:

- Добровольное принятие на себя груза обязанностей. Это выглядит так: к основной сделке (допустим, между организациями) заключался дополнительный договор поручительства на субсидиарную ответственность. То есть или руководитель, или учредитель ручается за свою организацию и готов, в случае невозможности выполнения фирмой своих обязательств, исполнить их лично, за свой счет.

- За нарушение процедуры введения банкротства. Когда организация не способна платить по счетам (при наличии непогашенных долгов), руководство должно оценить финансовое состояние ООО и при подтверждении неплатежеспособности в течение 1 месяца подать заявление в арбитраж о самобанкротстве. Если такого заявления не увидит свет, а банкротством займутся кредиторы, то руководителей/учредителей могут привлечь к ответственности в рамках банкротной процедуры.

- За недобросовестные действия, которые ухудшат положение предприятия до такой степени, что оно окажется на грани ликвидации (банкротства). Такими действиями в частности являются убыточные сделки, нехозяйственное отношение к имуществу организации, преступления, административные и налоговые нарушения и т.п.

- Если организация-работодатель имеет долги по зарплате, отпускным, прочим трудовым выплатам.

Отвечает ли директор за долги ООО

Могут ли долги ООО повесить на директора или учредителя? Законодательные правила изменились.

И теперь даже бывший директор общества с ограниченной ответственностью может быть привлечен к субсидиарной ответственности за долги компании, которая ликвидирована (п. 3.1 ст. 3 ФЗ “Об ООО”). Причем, неожиданно для себя.

28 июля 2017 года официально вступили в силу поправки в известный всем бизнесменам закон «Об обществах с ограниченной ответственностью». По тексту нашего материала дальше мы его будем упоминать, как 14-ФЗ.

Не секрет, что самый простой путь для компании, которая накопила долги, очень быстро юридически прекратить свою деятельность. Ранее кредиторы остались бы ни с чем.

Однако благодаря законодательным новшествам появилась теоретическая возможность вернуть свои долги

Важно только правильно определить направление работы

Благодаря работе законодателей появилась возможность взыскать долги с бывшего директора или учредителей

Важно только обосновать сумму задолженности и доказать неправомерность действий со стороны менеджмента компании

Вот лишь некоторые рекомендации для того, чтобы отстоять кредиторам свои права. Подчеркнем, что они касаются только обществ с ограниченной ответственностью. Итак.

Можно ли взыскать с КДЛ долги действующей компании

Процедура банкротства кажется слишком сложной не только должникам, но и кредиторам. Поэтому они пытаются найти способ взыскать долги компании с ее КДЛ без длительного конкурсного производства.

Важно!

В первую очередь речь идет о налоговиках. Нередко по итогам проверок к организации предъявляются многомиллионные претензии. При этом текущую деятельность компания вести может, а вот погасить задолженность перед бюджетом — уже нет. В таких случаях инспекторы пытаются взыскать долги в судебном порядке с первых лиц компании, ссылаясь на общие требования гражданского и налогового законодательства (ст. 45 НК РФ и ст. 1064 ГК РФ).

Позиция налоговиков в данном случае весьма спорна. Более того, спор дошел до Конституционного Суда РФ (постановление № 39 от 08.12.2017). Однако и КС РФ не внес полной ясности в этот вопрос.

С одной стороны, судьи указали, что в общем случае налоговые долги работающей компании нельзя взыскивать с ее КДЛ.

Но с другой — если работа организации является фиктивной и служит лишь прикрытием для деятельности контролирующих лиц, то обращение взыскания на имущество КДЛ до ликвидации юридического лица все-таки возможно. Критерии фиктивности КС РФ не установил.

Однозначно суд запретил только взыскание с физических лиц налоговых штрафов, наложенных на организацию.

Поэтому у налоговиков осталась возможность для того, чтобы попытаться получить налоговые долги компании с ее КДЛ, не инициируя процедуру банкротства.

Другой способ взыскания задолженности долгов компании с ее собственников и руководства используют банкиры. При выдаче крупных кредитов они нередко требуют, кроме обеспечения от самой организации, еще и личное поручительство учредителей и директора.

Каким-либо отдельным нормативным актом эта ситуация не регламентируется. В случае возникновения просрочки по кредиту взыскание происходит в рамках гражданско-правовых отношений с учетом условий кредитного договора.

Уголовная ответственность за незаконное создание юрлица

Стремясь уйти от наказания, номинальный директор или учредитель расскажет правоохранителям о тех, кто обеспечивал госрегистрацию (обычно юрист или фактический руководитель). Им угрожает приговор за незаконное создание фирмы (ст. 173.1 УК РФ). Или за информацию, из-за которой в ЕГРЮЛ внесены сведения о подставных лицах.

Пример

Допрошенные директоры-номиналы подтвердили: они передали паспорта подсудимой. От нее же получили вознаграждение.

Контролируя номинальных директоров, подсудимая вместе с ними приходила в ИФНС для регистрации. Это подтверждено работниками инспекции. Значит, доказано незаконное создание предприятий через подставных лиц.

Суд сослался и на смягчающие обстоятельства: наличие малолетних детей, признание вины. И приговорил к лишению свободы на 15 месяцев, но условно (приговор № 1-266/2018 от 20.06.18, вынесенный Мотоволихинским судом г. Перми).

По статье 173.1 могут наказать и номинального директора. Допустим, он сам сдал документы на регистрацию, зная о невозможности управления. Значит, из-за него в ЕГРЮЛ попали данные о подставном лице. Это основание для ответственности, решил Железнодорожный райсуд г. Хабаровска (приговор № 1-397/2018 от 09.07.18). Он также дал условный срок (один год).

Таблица 3. Преступления, связанные с регистрацией с помощью номиналов

Состав преступления | Ответственность | |

|---|---|---|

Создание фирмы через подставных или подача данных, из-за которых в ЕГРЮЛ внесены сведения о подставных лицах | Обычное наказание | Принудительные работы или лишение свободы на срок до трех лет. Либо штраф – от 100 до 300 тыс. руб. (или доход осужденного за 7–12 месяцев). |

Преступление группы по предварительному сговору | Лишение свободы на срок до пяти лет. Или бесплатные обязательные работы (срок от 180 до 240 часов). Или штраф: от 300 до 500 тысяч рублей (либо доход осужденного за период от одного года до трех лет). | |

Передача паспорта или выдача доверенности, если цель – внесение сведений о подставном лице | Штраф – от 100 до 300 тыс. руб. (или в размере дохода за 7–12 месяцев). Его могут заменить на бесплатные обязательные работы (срок от 180 до 240 часов). Или на исправительные (срок – до двух лет), когда осужденный трудится на прежней работе. Но с него удерживают от 5 до 20% заработка. | |

Приобретение паспорта или иного удостоверения личности. Или использование незаконно полученных паспортных данных | Если это сделано для внесения в ЕГРЮЛ сведений о подставном лице, то грозят принудительные работы или лишение свободы на срок до трех лет. Или штраф – от 300 до 500 тыс. руб. (или доход осужденного за период от одного года до трех лет) |

Большинство приговоров по указанным статьям не связаны с реальным лишением свободы. Обычно суд ограничивается условным сроком или иными санкциями. Но стоит прибавить различные сложности, возникающие у осужденного (при трудоустройстве, получении кредитов и т.д.). И главное – доходы подставного директора обычно мизерны. Они несопоставимы с возможной ответственностью по законодательству РФ.

Административная и уголовная ответственность

Применение этих двух видов ответственности во многом зависит от того, является ли КДЛ просто собственником или, кроме того, исполняет обязанности руководителя. В первом случае административная ответственность не применяется, т.к. учредитель не является должностным лицом.

Уголовная ответственность ООО законодательством не предусмотрена, т.к. субъектом преступления может быть только физическое лицо.

А вот уголовное дело на учредителя завести могут, но по достаточно ограниченному кругу нарушений. Главным образом за неуплату обязательных платежей (ст. 199, 199.1, 199.2, 199.4 УК РФ) и нарушения при банкротстве (ст. 195, 196, 197 УК РФ). Ответственность за директора учредитель не несет и может быть привлечен, если доказана его непосредственная вина. Санкции здесь зависят от обстоятельств дела, в первую очередь — от суммы. Максимальный (по ст. 199.2 за сокрытие имущества от взыскания налогов) штраф может составить 2 млн. руб., а срок лишения свободы — 7 лет.

Но если собственник одновременно является и руководителем, то его права и ответственность существенно расширяются. Такой владелец бизнеса может быть привлечен по нескольким десяткам статей административного и уголовного законодательства. Кроме уже упомянутых налоговой ответственности и банкротства, это могут быть нарушения трудового права, правил торговли, антимонопольного законодательства и т.п.

Наиболее серьезное наказание применяется за мошенничество (ст. 159 – 159.6 УК РФ) и коммерческий подкуп (ст. 204 УК РФ). Штраф здесь может достигать 5 млн руб., а срок лишения свободы — 12 лет.

Как привлечь директора к ответственности?

Все перечисленные выше санкции применяются на основании решения контролирующих органов или суда. Исключением является возмещение ущерба в рамках трудовых отношений в размере, не превышающем среднемесячного заработка (ст. 248 ТК РФ). Причиной нарушений нередко могут быть действия иных лиц, имеющих свои зоны ответственности в управлении компанией. Однако чаще всего это не освобождает директора от наказания.

Например, расчет налогов относится к сфере ответственности главного бухгалтера. Но и за эти нарушения все равно обычно наказывают руководителя. Кроме директора, под ударом часто оказываются и собственники бизнеса. Ведь именно они определяют политику компании и дают ген директору указания по стратегическим вопросам.

Например, при банкротстве директор может избежать ответственности, если докажет, что исполнял обязанности номинально и даст информацию о фактических контролирующих лицах (п. 9 ст. 61.11 закона № 127-ФЗ).

Уголовная ответственность

Законодательством предусмотрена уголовная ответственность учредителя (учредителей) за неправомерные действия в отношении деятельности Общества с ограниченной ответственностью.

В финансово-юридической практике 2018 года доказательство неправомерных действий учредителя было наиболее распространенным случаем, при котором собственник получил уголовное наказание.

К таким действиям можно отнести:

- сокрытие имущества общества и фальсификация информации о его стоимости;

- незаконное распоряжение собственностью организации;

- неправомерное погашение материальных требований кредиторов;

- финансово неадекватное удовлетворение имущественных требований от должников.

Собственнику грозит тюремное заключение в случае причинение по его вине убытков обществу на сумму более 250 тысяч рублей.

Статья 179 Уголовного кодекса РФ предусматривает привлечение учредителя к уголовному наказанию, если его действия содержали принуждение к заключению сделки (или отказу), что впоследствии прямо или косвенно повлияло на причинении убытков организации.

Не стоит забывать об общепринятых законодательных нормах, нарушение которых влечет за собой уголовное наказание не только дольщика, но и высших должностных лиц организации. Так уголовная ответственность наступает в случае, если учредитель инициировал или совершал действия, которые привели к:

- уклонению от уплаты предприятием общегосударственных налогов и сборов;

- злоупотреблению при эмиссии собственных ценных бумаг организации;

- незаконному перечислению средств в иностранной валюте и, как следствие, уклонению от уплаты таможенных сборов.

Привлечение дольщика к уголовной ответственности осуществляется в рамках искового производства. Инициатором подачи заявления может выступать кредиторы и контрагенты.

Если заявителем о возмещение убытков выступает непосредственно общество, то его интересы в суде представляет управляющий, прошедший процедуру конкурсного отбора.

В случае, когда общество официально признано банкротом, то от его имени выступает конкурсный кредитор.

test