Все что нужно знать о материальной помощи

Денежные средства, которые руководитель организации начисляет нуждающемуся сотруднику, называются материальной помощью. Также это могут быть и деньги, которые выделяет студентам профсоюз университета, и другие виды выплат. Главным критерием материальной помощи, который отличает ее от других существующих пособий подобного рода, — это то, что она является единовременной.

Когда нужно платить налоги

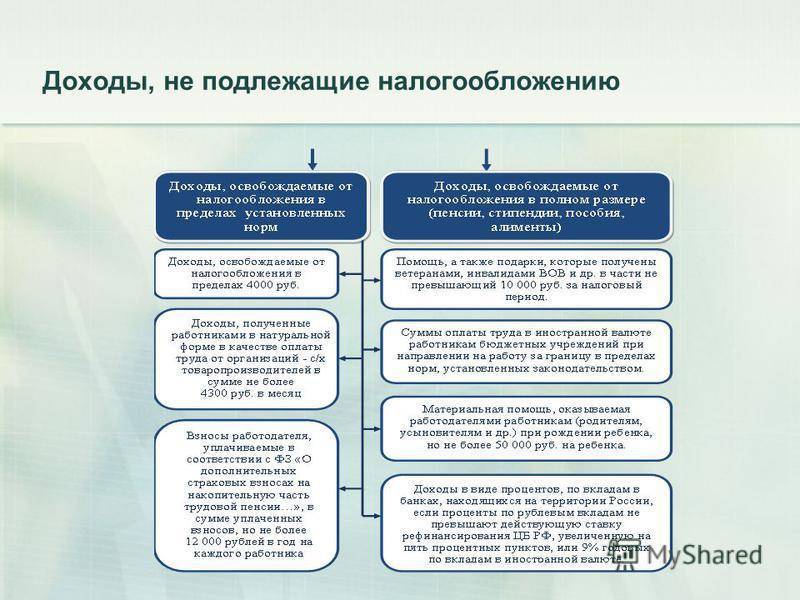

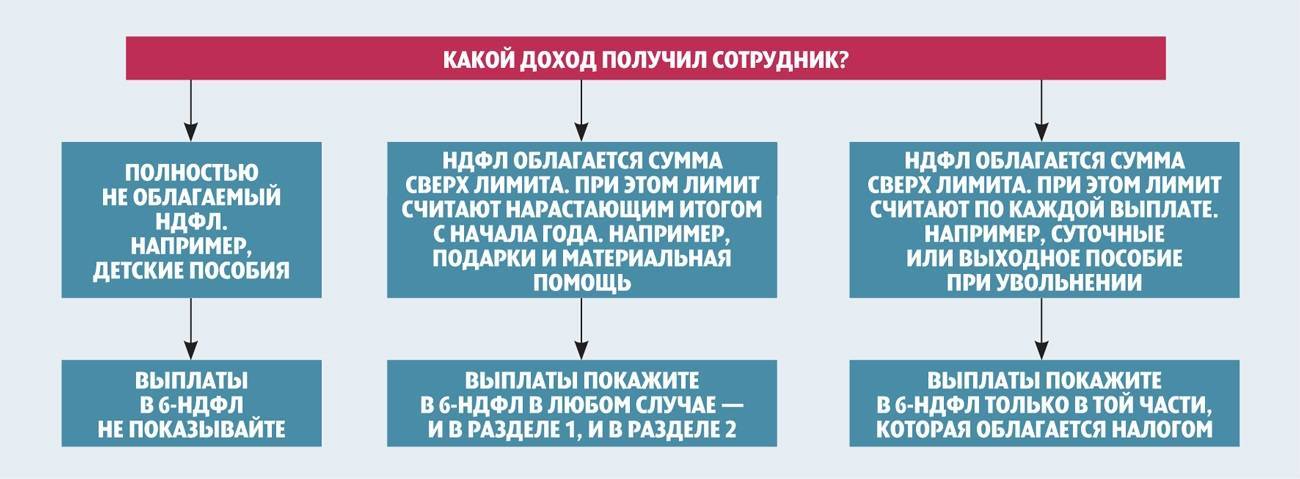

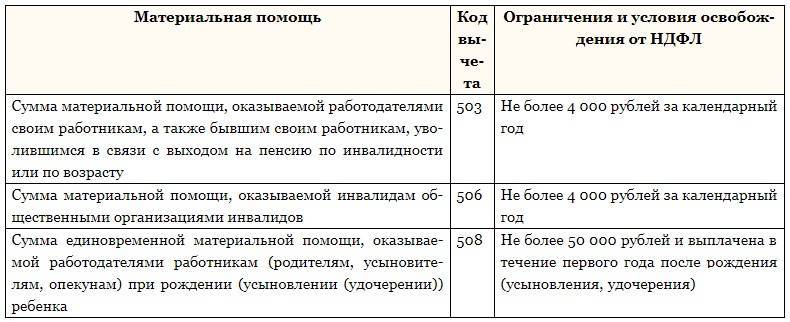

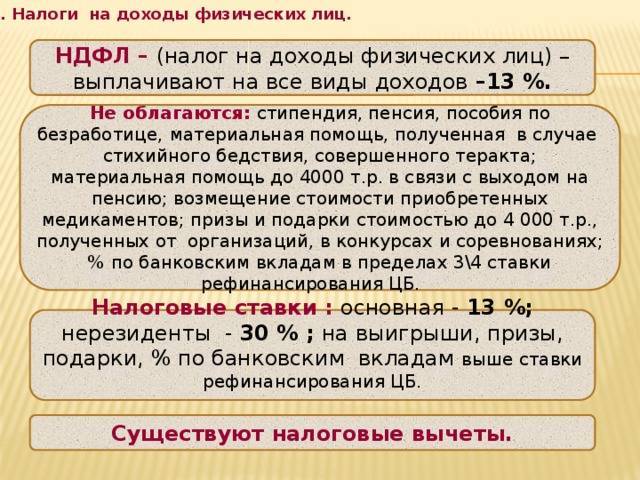

Как известно, в обязанности физических лиц входит выплата подоходного налога практически со всех видов прибыли. Материальная компенсация, выданная налогоплательщику работодателем или какими-либо организациями, — это тоже доход, и с него нужно заплатить НДФЛ. Однако при этом следует учитывать, что если размер такой помощи составляет менее 4 000 рублей, то по закону разрешено не отдавать с нее налоговые взносы в государственную казну.

Таким образом, если налогоплательщику за прошедший 2016 год работодатель в июле выписывал компенсацию за рождение сына в размере 2 500 рублей, а в сентябре начислял 1 300 рублей за лечение, то итоговая годовая сумма материальной помощи составляет 3 800 рублей, и НДФЛ с нее не снимается.

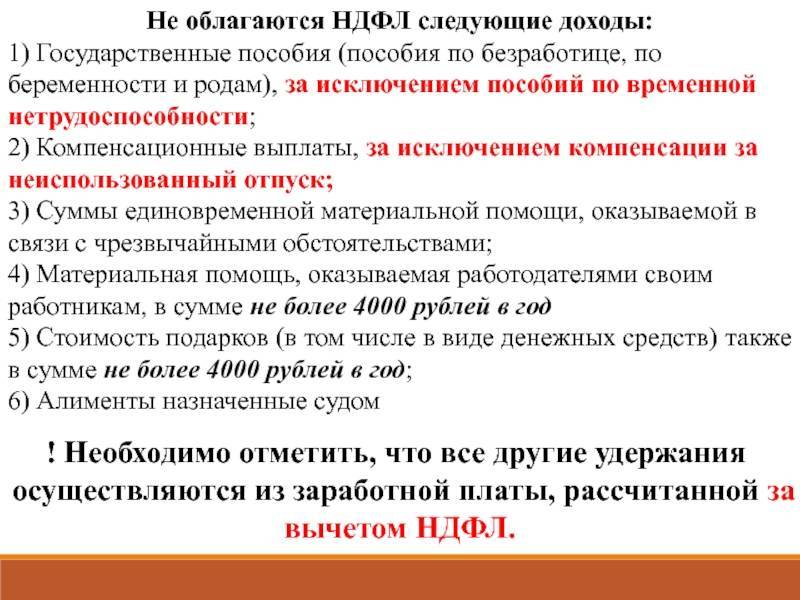

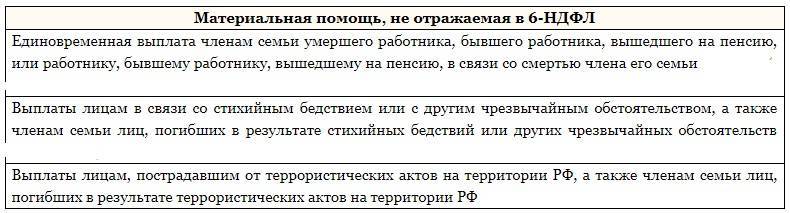

В каких ситуациях НДФЛ не удерживается

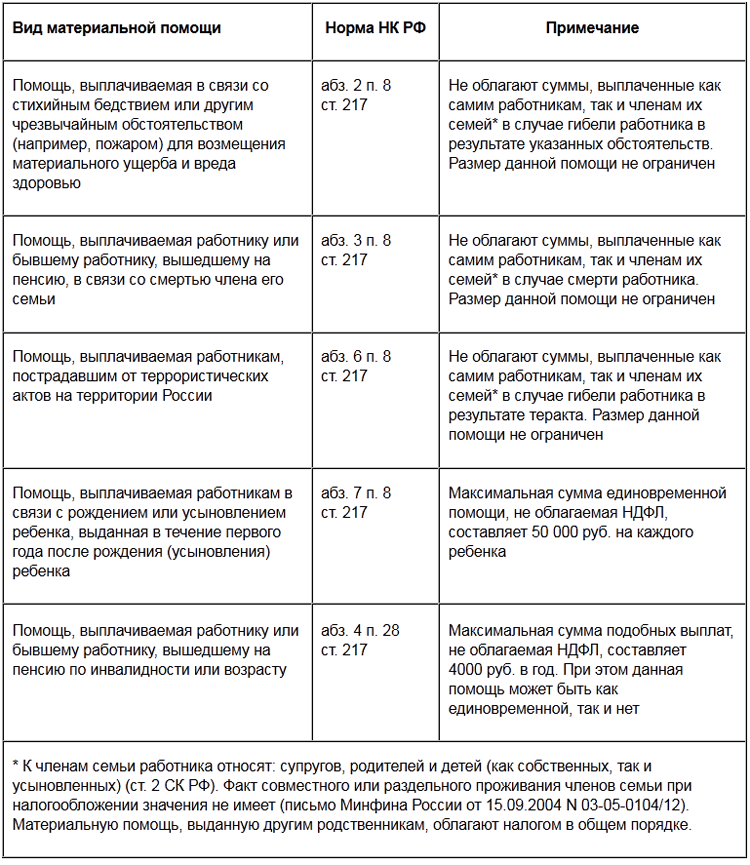

Помимо общего правила, касающегося размера материальной помощи, для того, чтобы правильно идентифицировать, стоит ли отдавать подоходный налог с нее, физическим лицам нужно брать во внимание и ряд дополнительных ситуаций. Ниже перечислены особые случаи, в которых НДФЛ с денежной компенсации подобного рода не удерживается:

- Стихийное бедствие – физические лица, попавшие под влияние чрезвычайных погодных условий, в результате которых был нанесен вред их имуществу либо здоровью, имеют право подать заявление на материальную помощь и получить положенную им по закону единовременную выплату без снятия налоговых сборов.

- Чрезвычайные случаи – если происходят какие-то непредвиденные ситуации, приводящие к травмам или гибели людей, то государство обязано предоставить им либо их семьям (если пострадавший умер) мат. помощь. К таким обстоятельствам относят автомобильные катастрофы, серьезные сбои в работе производственного оборудования, а также целый ряд других неблагоприятных ситуаций.

- Теракты – тем физическим лицам, которые, находясь на территории Российской Федерации, стали жертвами террористических актов, их работодатель или государственные органы должны начислить материальную компенсацию и не удерживать с нее взносы налогового характера.

- Ухудшение здоровья – если у сотрудника предприятия в результате выполнения служебных обязанностей ухудшились показатели здоровья, и в связи с этим он вынужден был выйти на пенсию, то работодателю необходимо предоставить ему единовременную денежную компенсацию, с которой не нужно отдавать подоходный налог в бюджет.

- Смерть – если сотрудник предприятия умер, независимо от того, послужили причиной его смерти производственные травмы, болезни либо недуги, не имеющие никакого отношения к рабочему процессу, его близким родственникам должны перечислить денежную компенсацию. Выплата подобного рода предоставляется один раз и не облагается НДФЛ.

- Смерть родственников – иногда происходит так, что физические лица, близкие родственники которых умирают, оказываются в безвыходном положении и обязаны выйти на пенсию. Например, если мать ребенка-инвалида умирает, то отцу приходится уволиться и ухаживать за ним. В подобной ситуации для отца полагается материальная помощь, причем не облагаемая подоходным налогом, даже если ее размер превышает 4 000 рублей.

Единовременная детская помощь

Действующим налоговым законодательством предусмотрены денежные выплаты, предоставляемые физическим лицам за рождение ребенка. Такие компенсации начисляют не только биологическим родителям, но и сотрудникам, которые стали усыновителями либо опекунами. Материальная помощь выдается в течение первого года жизни ребенка и является единовременной.

Что касается того, облагается ли такая помощь налогом на доходы физических лиц, то тут решающим фактором служит ее размер. Таким образом, если суммарный размер выплаты, выданной отцу и матери ребенка, составляет менее 50 000 рублей, то отдавать с нее налоги не нужно.

Если же, например, мать получила компенсацию в размере 50 000 рублей, а отец еще какую-то дополнительную сумму, то только он обязан внести в государственный бюджет налоговые выплаты.

Материальная помощь малоимущим семьям в 2020 году

Материальная помощь малоимущим гражданам Российской Федерации на сегодняшний день предоставляется в нескольких формах. Наиболее распространенный вариант — это денежные выплаты, которые государство производит ежемесячно. Кроме этого, есть и единовременная денежная помощь в виде гранта на обучение, стипендию, помощи на приобретение предметов первой необходимости, помощь в натуральном выражении (продукты питания, лекарства и т. д.). Малоимущая семья может быть освобождена от уплаты всех налогов и сборов при начислении материальной помощи в виде пособий, дотаций.

Дети, которые воспитываются в семье, носящей статус малоимущей, имеют право на получение образования в высших и средних учебных заведениях, принимая участие в общем конкурсе для абитуриентов. Они могут рассчитывать и на помощь со стороны государства, но для этого должно выполняться хотя бы одно из перечисленных условий:

- если ребенок воспитывается только одним родителем, который признан инвалидом второй или первой группы;

- если ребенок из малоимущей семьи по результатам экзаменов набрал минимальное количество баллов, что позволяет ему принимать участие в конкурсе, так как считается, что экзамены были сданы успешно;

- возраст ребенка, который желает поступить в высшее учебное заведение, не превышает 20 лет.

Действует ряд нововведений специально для детей, которые воспитываются в малоимущих семьях:

- вне очереди дети должны быть приняты в образовательные дошкольные учреждения;

- в школах дети должны иметь двухразовое питание, которое оплачивается государством;

- бесплатно дети должны получать как форму для школы, так и одежду для занятий спортом;

- дети до 6 лет могут получать необходимые медикаментозные препараты бесплатно, но только по рецепту врача.

Родители, которые входят в состав малоимущей семьи, могут рассчитывать на следующие льготы:

- трудоустройство льготного характера;

- снижение уровня возраста выхода на пенсию;

- освобождение от уплаты регистрационного сбора;

- получение садового или дачного участка вне очереди;

- получение ипотечного кредита на льготных условиях.

Часто задаваемые вопросы

Вопросы начисления подоходного налога на единовременную материальную помощь сотрудникам весьма противоречив. В этом свете, у бухгалтеров, работников кадровых служб и руководителей возникает немало вопросов.

Видео: налог на доходы физических лиц, история налогов, резиденты и нерезиденты

https://youtube.com/watch?v=6yv1_Zi5gWc

Возникновение тех или иных чрезвычайных обстоятельств требует индивидуального подхода руководства компании к назначению размера материальной помощи и порядка ее выплаты.

Это определяется:

- типом обстоятельств;

- требуемой величиной финансовых ресурсов;

- специфическими условиями.

Целесообразно рассмотреть более подробно процесс оказания материальной помощи сотрудникам в разных ситуациях.

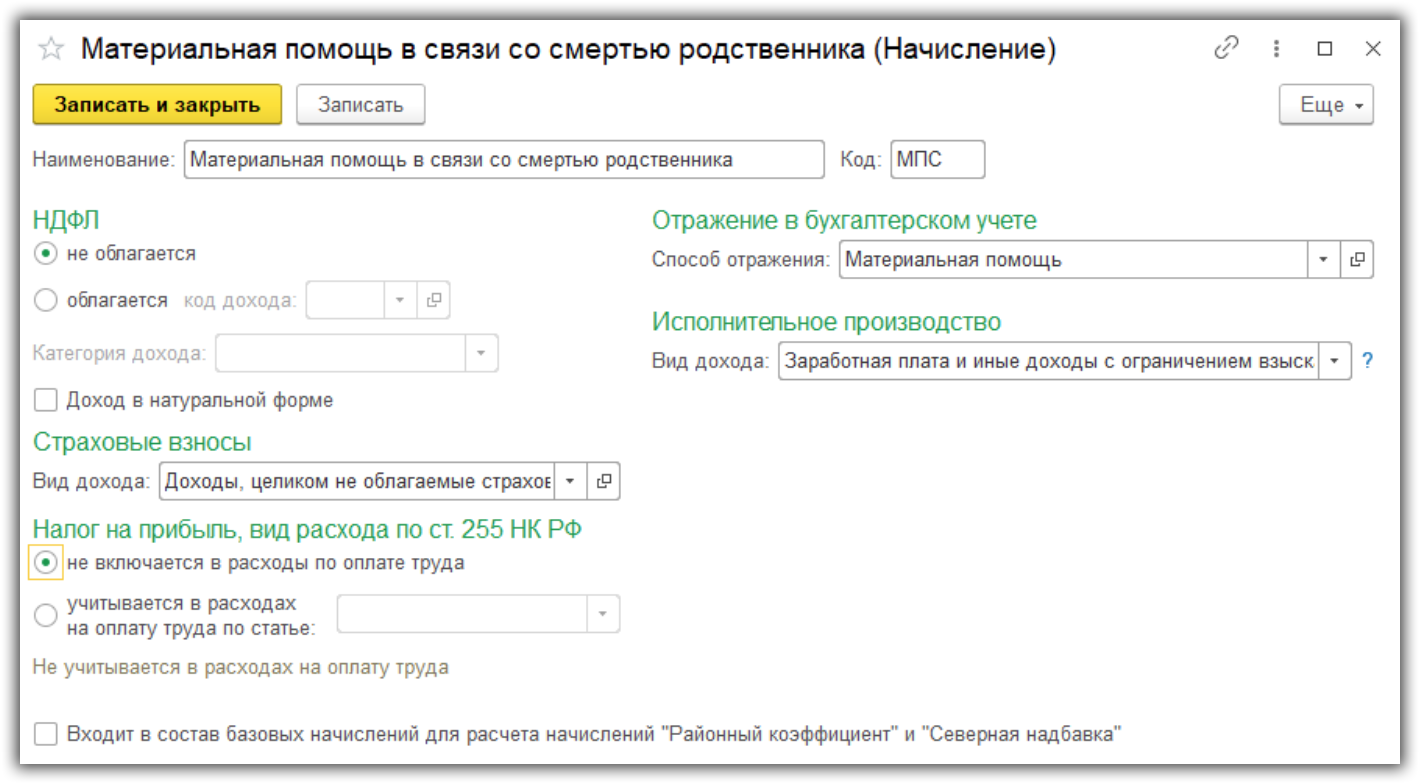

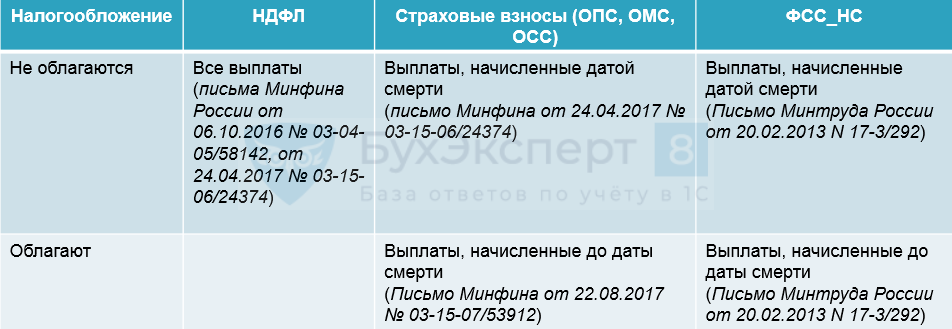

Облагается ли в связи со смертью родственника (сотрудника)

Часто бухгалтера и кадровики задают вопрос: облагается ли материальная помощь на погребение НДФЛ?

Как было установлено выше, согласно положениям налогового законодательства РФ такой вид поддержки не облагается подоходным налогом вне зависимости от размера.

При этом необлагаемые выплаты могут предоставляться:

| В случае смерти близкого родственника, который проживал вместе с сотрудником | В этой ситуации потребуется представление бумаг, подтверждающих родство и факт совместного проживания |

| В связи со смертью работника или его гибели на производстве его родным | В этой ситуации близкие родственники сотрудника обязаны обратиться с заявлением по месту его работы |

В остальных случаях НДФЛ на помощь по факту смерти все же облагается НДФЛ. Аналогичного типа условия распространяются и на бывших работников компании, которые вышли на пенсию.

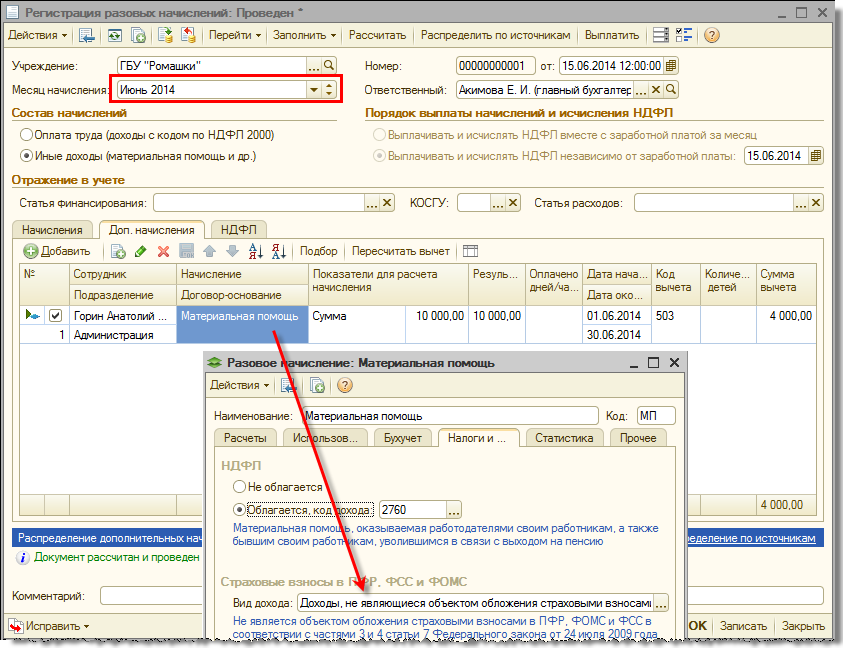

Материальная помощь при рождении ребенка

При этом в общем случае эта помощь не будет облагаться подоходным налогом. Однако следует учесть некоторые нюансы:

- Если второй работодатель не может предоставит 2-НДФЛ в связи с тем, что на текущий момент является безработным, то он обязан представить справку из службы занятости.

Если к отпуску

Когда работодатель решает поощрить своих сотрудников дополнительной поддержкой перед отпуском, то такая финансовая поддержка не будет облагаться НДФЛ в случае, если:

| Она не оказывается больше установленного лимита | 4 000 рублей |

| Предоставляется единовременно в рамках одного налогового периода | Год |

При осуществлении более крупных выплат – они рассматриваются в качестве премиальных платежей или «13-й зарплаты» и потому облагаются НДФЛ.

Облагается ли помощь на лечение

Материальные выплаты, которые предоставляются сотрудникам организаций на их лечение, а также на лечение их близких родственников, могут быть освобождены от НДФЛ при соблюдении следующих условий (ст. 217 НК РФ):

- Наличие актуальных справок и иных документов, подтверждающих необходимость лечения.

- Присутствие лицензий у медицинских учреждений, выдавших справки и осуществляющих лечение.

- Перечисление средств работодателем непосредственно на счет медицинской организации (безналичным способом).

При соблюдении всех указанных выше условий организация также должна использовать для выплат средства, оставшиеся от прибыли прошлых лет.

О заполнении дополнительного листа книги продаж в 2020 году в 1С, читайте здесь.

Образец заполнения выписки из книги продаж, смотрите здесь.

Как быть в случае пожара

Если сотрудник и его семья пострадали от пожара, то организация в которой он осуществляет деятельность может предоставить ему материальную помощь в любой сумме.

При этом такой платеж подоходным налогом облагаться не будет при соблюдении следующих условий:

- Факт форс-мажорного обстоятельства должен быть подтвержден справкой из противопожарной службы МЧС РФ.

Таким образом, в общем случае материальная помощь, предоставляемая работникам, облагается НДФЛ, поскольку является формой дохода.

При этом в 2020 году налоговое законодательство предусмотрела ряд случаев, в которых получаемые сотрудниками платежи не попадают под действие подоходного налога.

Однако даже в этом случае работник обязан предоставить по месту занятости справки и иные бумаги, подтверждающие факт возникновения чрезвычайного обстоятельства.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Облагается ли налогом материальная помощь работнику

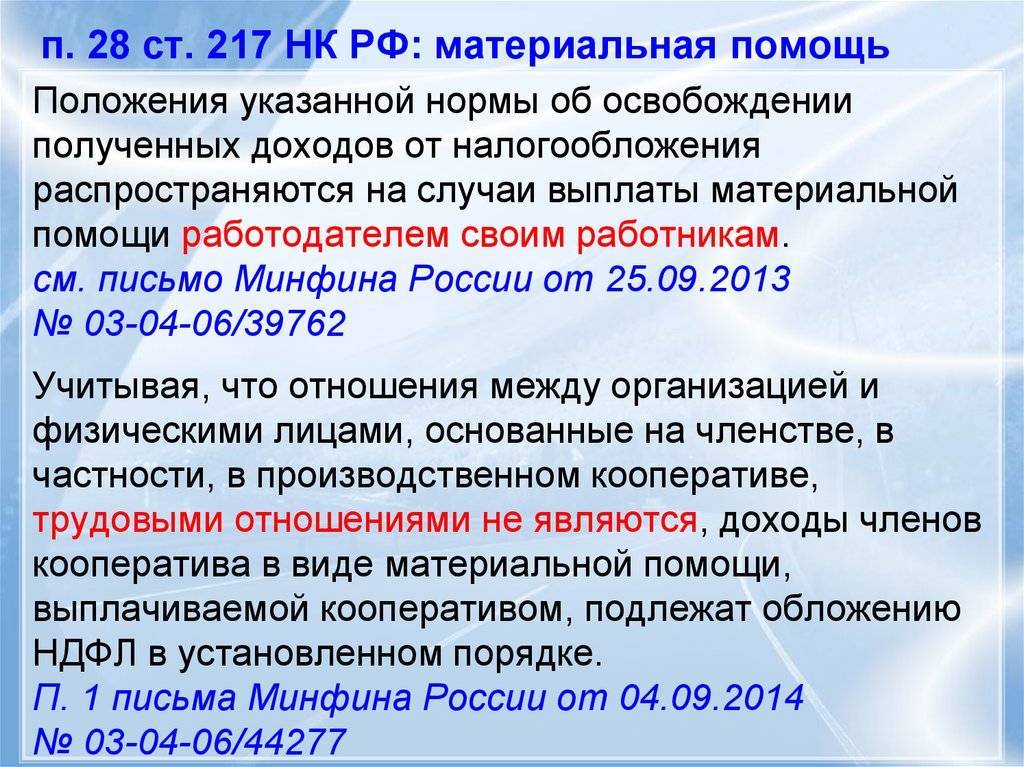

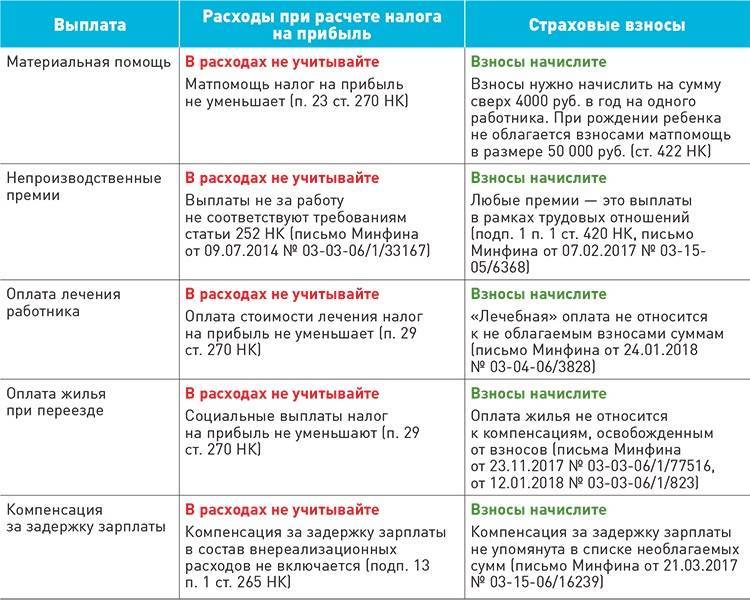

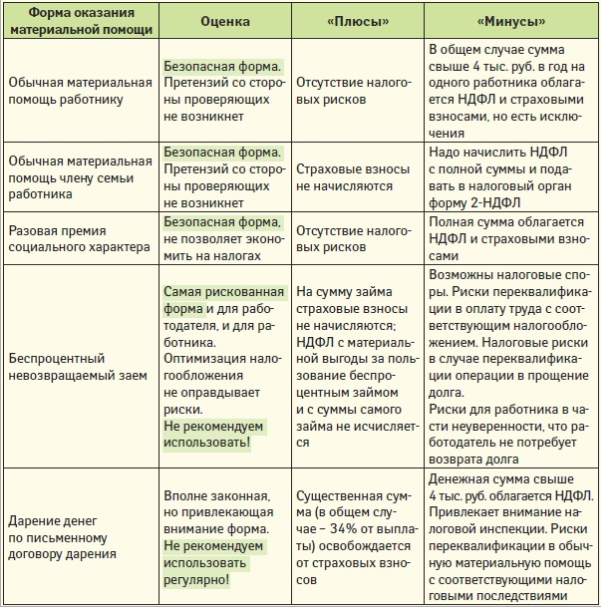

Нормы налогообложения материальной помощи разъясняет НК РФ. Отдельные разъяснения и уточнения можно найти в письмах МФ и Высшего Арбитражного суда РФ. Налоговое законодательство относит сумму матпомощи как доход для ее получателя, так и затратой для предприятия, оказавшего её.

Существуют исключения по налогообложению материальной помощи. Налог на доходы не взимается и страховые взносы не уплачиваются, если выполняются нижеприведенные условия.

- Была осуществлена единовременная выплата. Малоимущим за счет бюджета РФ или региона. В связи с рождением (усыновлением) ребёнка при максимально необлагаемом ее размере в 50000 рублей на одного ребёнка. Однако такая выплата должна быть произведена не позднее года после рождения. Причём при получении помощи, второй родитель должен подтвердить, что он не получал такой помощи. Причиной необходимости такого подтверждения является то, что освобождение от НДФЛ в указанных пределах только для одного родителя, от взносов освобождаются оба. В связи со смертью близкого родственника сотрудника либо смертью самого сотрудника, если выплата произведена по одному и тому же распоряжению одним или несколькими платежами. Когда на одно событие изданы разные приказы, выплата не считается единовременной и освобождения от уплаты налогов и взносов не будет.

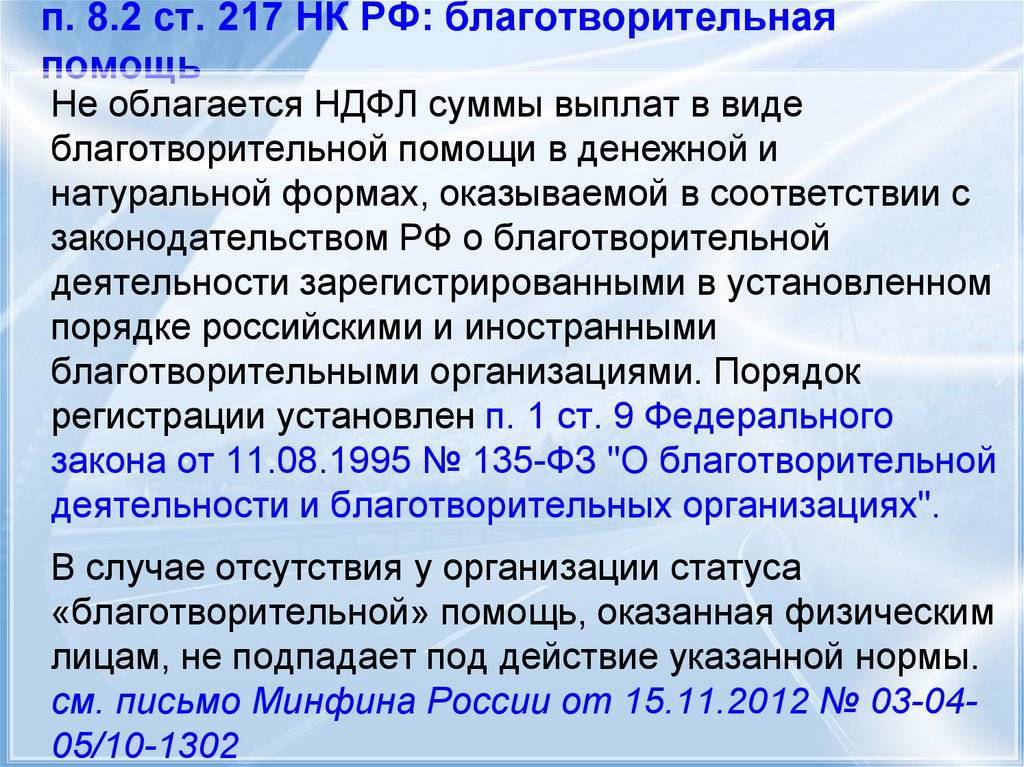

- Выплата произведена из источников благотворительного общества.

- Помощь предоставлена гражданам и членам их семей, пострадавшим от стихийных бедствий, чрезвычайных происшествий, вызванных природными явлениями, от террористической атаки, и подтверждена справками и прочими документами.

- Материальная помощь на лечение сотрудника выплачена из средств чистой прибыли компании, то есть оставшихся после уплаты налога на прибыль. Не взимается только НДФЛ, взносы уплачиваются.

- Поддержка лечения, учёбы или отдыха, подтвержденная документально, но не выше порога в 4000 рублей. Если произошло превышение, то с разницы между превышением и лимитом уплачиваются налог на доходы и взносы.

- Финансирование осуществлено увольняющемуся сотруднику в связи с уходом на пенсию или по случаю наступления инвалидности.

- Сумма помощи работнику, расторгшему трудовой договор с данной компанией, освобождается от уплаты страховых взносов.

Благодаря Положению, действующему на предприятии, в котором чётко обозначены основания для выплат и размеры финансирования, предприятия в определенных случаях могут избежать налога либо снизить налогооблагаемые суммы до 4000 рублей, с которых не берётся налог.

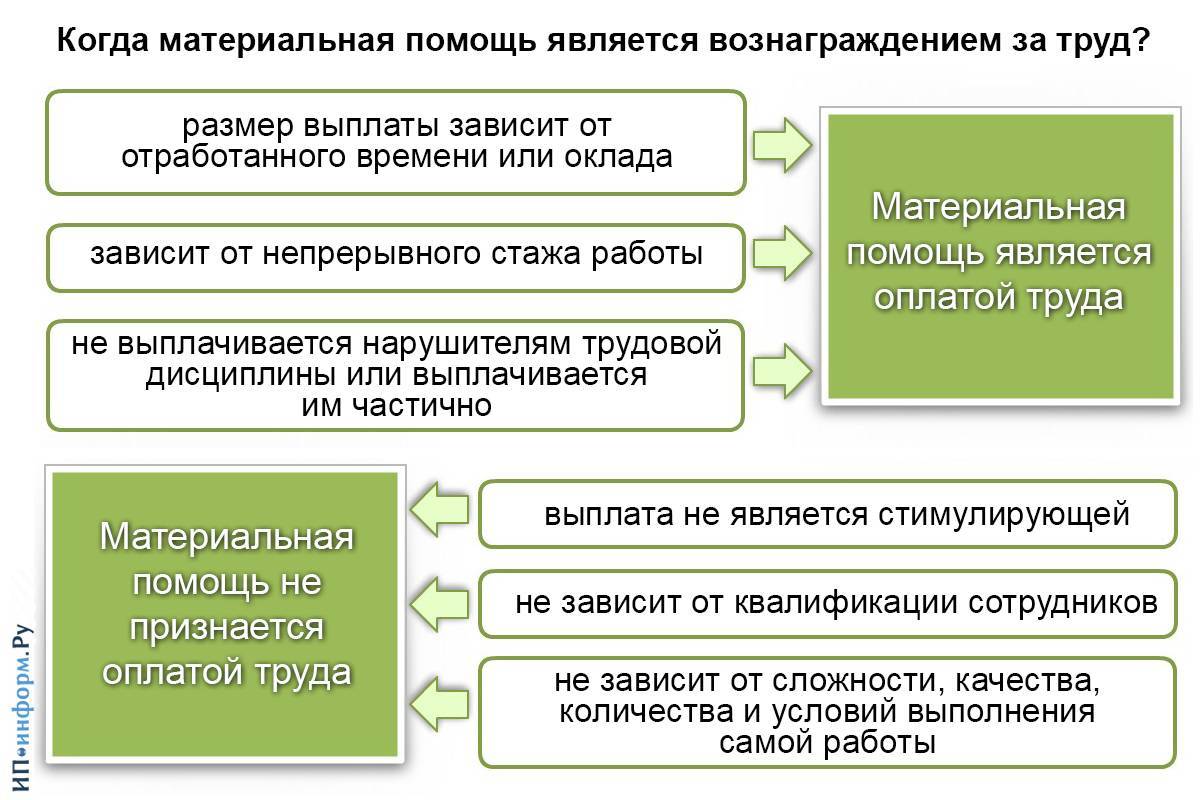

Для предприятий при расчёте налога на прибыль, которая определяется как разница между его доходами и расходами, матпомощь не учитывается в составе расходов. Об этом гласит НК РФ. Для предпринимателей, которые используют УСН и платят единый налог, матпомощь также не выступает объектом налогообложения.

Однако, если согласно утвержденной внутренней документации материальная помощь входит в ФОТ, то она признаётся расходом для расчётов налога на прибыль. Если вы хотите, чтобы расходы на матпомощь были отнесены к затратам на оплату труда, то необходимо вносить соответствующие статьи в колдоговор или в трудовое соглашение. Систематическая выплата матпомощи с целью поощрения качества труда работников приравнивается к заработной плате и, соответственно, относится к расходам. Поэтому, если грамотно оформить документацию, можно уменьшить налоги.

Матпомощь: общая характеристика с точки зрения законодательстваов

Единого точного определения материальной помощи в законодательстве РФ нет. ГОСТ Р 52495-2005 «Соцобслуживание населения. Термины и стандарты» Росстандарта (приказ от 30.12.2005 № 532-ст) относит процесс поддержки нуждающихся больше к социально-экономическим, нежели к правовым категориям. Однако порядок оказания матпомощи определен законодательно и в этом смысле носит юридический характер.

Все виды денежной поддержки могут быть разделены на:

- государственную и муниципальную (от соцзащиты, Пенсионного фонда, соцстраха и т. д.);

- местную (от организации, где работает нуждающийся).

Соответственно, правовое регулирование процедуры материального участия в жизни гражданина, оказавшегося в нестандартной жизненной ситуации, осуществляется на основании:

- Федерального и местного законодательства (к примеру, ст. 10 закона «О погребении и похоронном деле» от 12.01.1996 № 8-ФЗ, п. 84-90 приказа министра обороны РФ «Об утверждении Порядка…» от 30.12.2011 № 2700, гл. 33 закона «Социальный кодекс Санкт-Петербурга» от 09.11.2011 № 728-132 и т. д.).

- Трудовых соглашений и коллективных договоров, заключаемых между работниками и руководством на конкретных предприятиях.

Кроме того, материальная поддержка бывает:

- единовременной и регулярной;

- денежной и материально-вещественной;

- в зависимости от оснований выдачи (при бедствиях, существенных расходах, проблемах со здоровьем и т. д.).

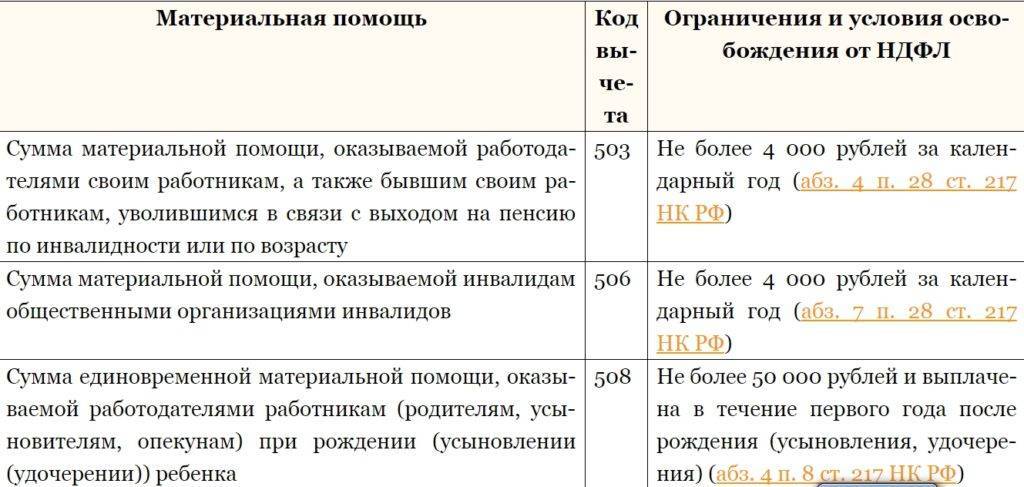

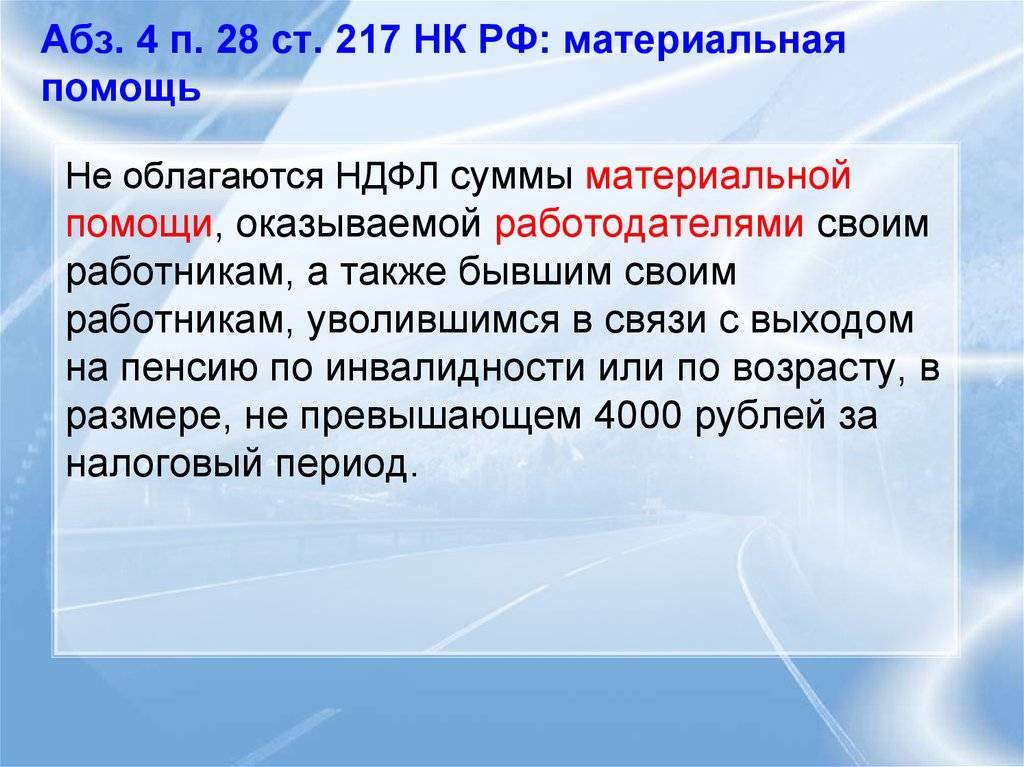

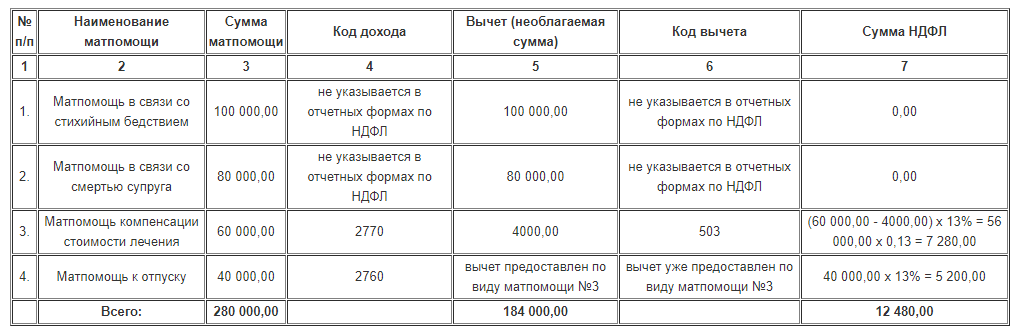

Как облагаются НДФЛ виды материальной помощи с вычетом в 4 000 руб.

Вычет в размере 4 000 руб. предоставляется в отношении материальной помощи работнику (бывшему работнику – пенсионеру) по любым основаниям, кроме рождения (усыновления) ребенка, смерти родственника (члена семьи) и в связи с чрезвычайной ситуацией или террористическим актом. Например:

- к отпуску,

- к свадьбе,

- на лечение,

- в связи с выходом на пенсию.

Как облагается НДФЛ материальная помощь к юбилею работника

Материальная помощь в связи с юбилеем работника не включена в перечень необлагаемой материальной помощи (п. 8 ст. 217 НК РФ). Она облагается НДФЛ в общем порядке.

Общий порядок обложения НДФЛ материальной помощи с вычетом

Вычет в размере 4 000 руб. применяется к материальной помощи, выплаченной работнику (бывшему работнику – пенсионеру) в целом за налоговый период (календарный год). При этом не имеет значения количество оснований, по которым оказывалась материальная помощь

Также не важно, выплачивалась она одним или несколькими работодателями

Если в течение календарного года материальная помощь выплачена в размере больше предельной величины, то сумма превышения облагается НДФЛ в общем порядке.

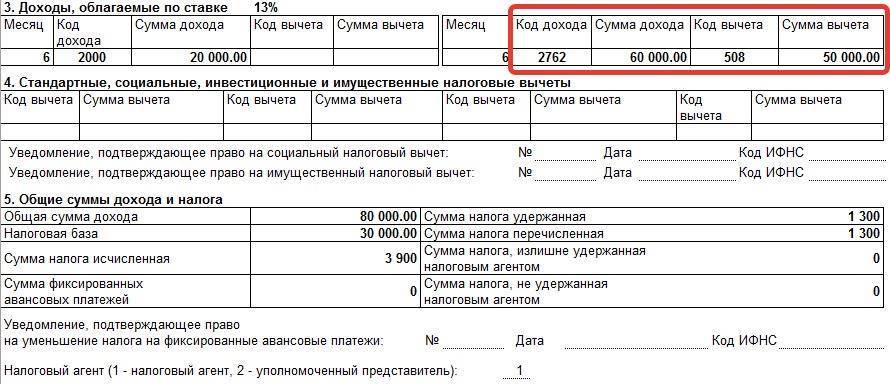

Пример расчета НДФЛ с нескольких выплат материальной помощи в течение года работнику

В текущем календарном году работнику (налоговому резиденту РФ) начислена материальная помощь в январе в сумме 30 000 руб. к свадьбе, в августе – 60 000 руб. к отпуску, в октябре – 40 000 руб. в связи со смертью родственника (отца), в декабре – 50 000 руб. при рождении ребенка.

В таком случае при выплате материальной помощи организация должна удержать НДФЛ:

- в январе в сумме 3 380 руб. ((30 000 руб. – 4 000 руб.) x 13%);

- в августе – 7 800 руб. (60 000 руб. x 13%).

При выплате материальной помощи в октябре в связи со смертью родственника и в декабре при рождении ребенка НДФЛ не начисляется.

Пример расчета НДФЛ с нескольких выплат материальной помощи в течение года физлицу-пенсионеру

В течение года физлицу (налоговому резиденту) материальная помощь выплачивалась дважды:

- в июне в связи с выходом на пенсию – в размере трех окладов, что составило 150 000 руб.;

- в августе на лечение – в размере 40 000 руб.

В таком случае при выплате материальной помощи организация должна удержать НДФЛ:

- в июне в сумме 18 980 руб. ((150 000 руб. – 4 000 руб.) x 13%);

- в августе – 5 200 руб. (40 000 руб. x 13%).

Удержать НДФЛ с материальной помощи с вычетом в 4 000 руб. и перечислить его в бюджет нужно в общем порядке. Заполнение платежного поручения в этой ситуации также не имеет особенностей.

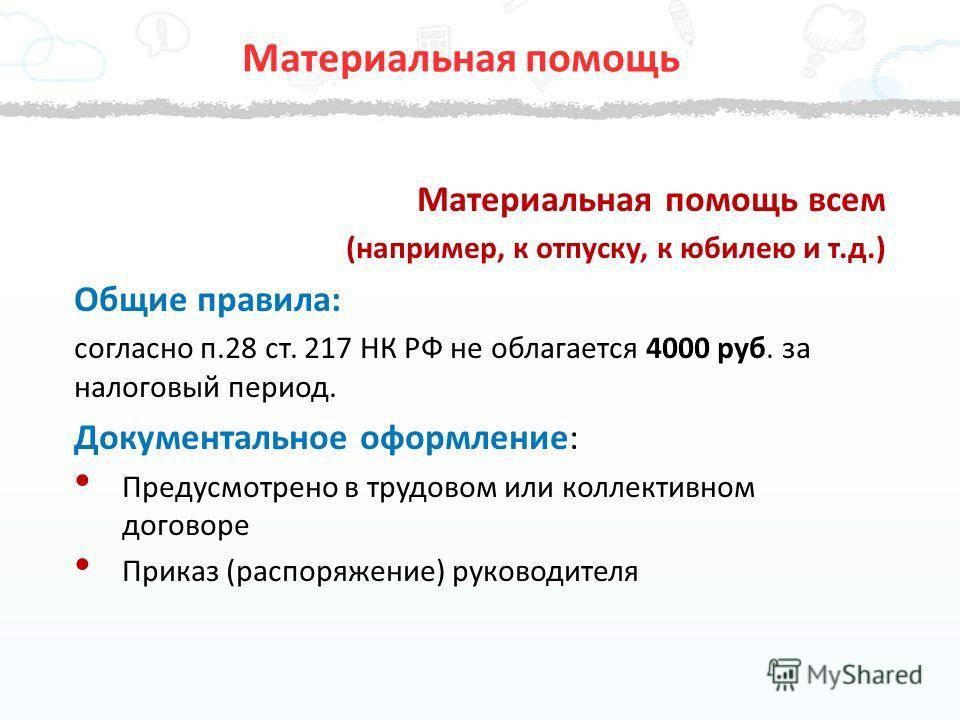

НДФЛ с материальной помощи к отпуску

Материальная помощь к отпуску выплачивается работникам, как правило, по условиям коллективного договора, которыми определяется в том числе и срок ее выплаты. Ее размер может зависеть, например, от оклада работника, должности, стажа.

При этом не облагается НДФЛ такая материальная помощь только в сумме 4 000 руб. в течение года (п. 28 ст. 217 НК РФ). Материальная помощь в части, превышающей эту величину, облагается НДФЛ в общем порядке.

Основанием для выплаты материальной помощи к отпуску является приказ руководителя организации, изданный после получения от работника заявления.

НДФЛ с материальной помощи к отпуску перечислите в бюджет в общий срок.

НДФЛ с материальной помощи в связи со свадьбой

Выплата работнику такой материальной помощи может быть предусмотрена, например, коллективным договором. Она облагается НДФЛ в части, превышающей 4 000 руб. (п. 28 ст. 217 НК РФ), в общем порядке.

Основанием для выплаты материальной помощи к свадьбе является приказ руководителя организации, изданный после получения от работника заявления.

НДФЛ с материальной помощи в связи с болезнью (на лечение)

Материальная помощь на лечение работника (бывшего работника – пенсионера) не облагается НДФЛ только в сумме 4 000 руб. (п. 28 ст. 217 НК РФ). Материальная помощь в части, превышающей эту предельную величину, облагается в общем порядке.

Материальная помощь работнику (бывшему работнику – пенсионеру) на лечение его родственника (члена семьи) также не облагается НДФЛ только в сумме 4 000 руб.

Если же помощь на лечение выплачивается непосредственно родственнику (члену семьи) работника (бывшего работника – пенсионера), то в таком случае НДФЛ исчисляется со всей суммы материальной помощи.

Основанием для выплаты материальной помощи на лечение является приказ руководителя организации, изданный после получения от работника (бывшего работника – пенсионера) заявления.

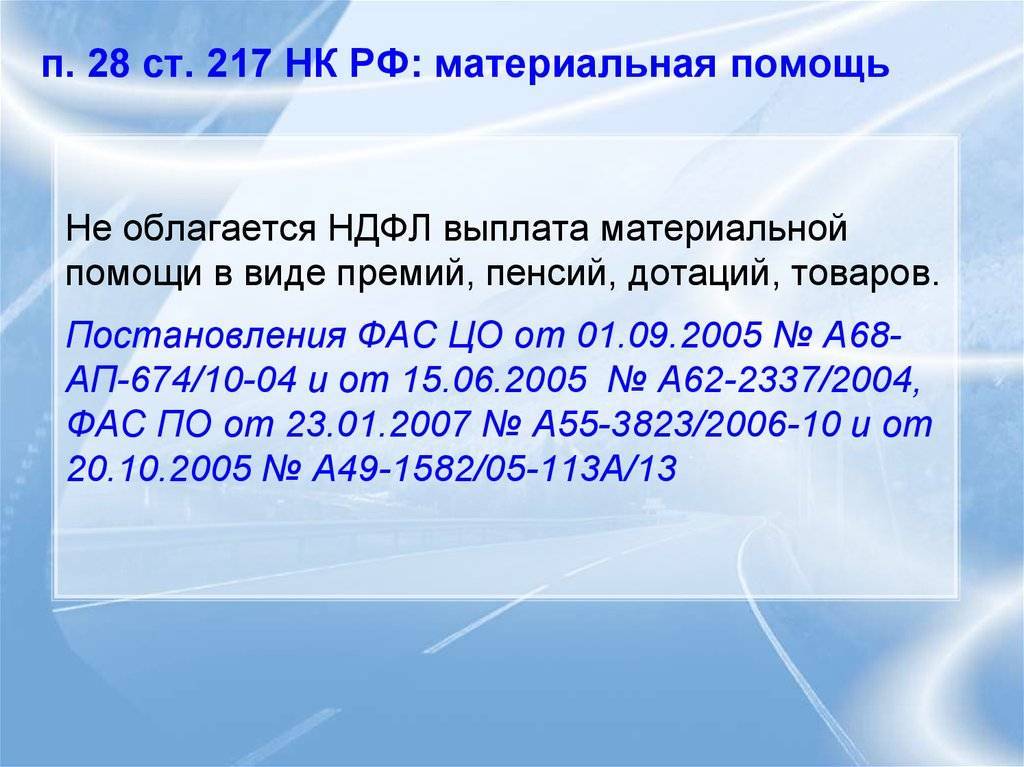

Когда не нужно думать о НДФЛ и страховых взносах

Выплаченная матпомощь не станет базой для начисления НДФЛ и вычета из нее страховых взносов в оговоренных законом случаях. В зависимости от годового размера и некоторых особых поводов к начислению можно выделить несколько ситуаций, когда налоговому агенту не нужно взимать с этих сумм обычный НДФЛ и удерживать взносы в ПФР и ФФОМС.

- Размер выплаченной одному и тому же сотруднику материальной помощи не превышает 4 тыс. руб в год (п. 28 ст. 217 НК РФ, п. 11 ч. 1 ст. 9 Федерального закона № 212, пп. 12 п. 1 ст. 20.2 Федерального закона № 125). Помощь, превосходящая этот лимит, будет подвержена НДФЛ и страховым взносам, как и другие доходы.

- Помощь назначается родителю или усыновителю, в чьей семье появился ребенок (в первый год жизни малыша). Если на обоих родителей единовременно (на основании одного приказа) работодатели выделили по такому радостному поводу не более 50 тыс. руб., налоги и взносы не имеют значения (п. 8 ст. 217 НК РФ, Письмо Минфина от 01 июля 2013 года № 03-04-06/24978). Понадобится справка с работы другого родителя о размере матпомощи, начисленной там.

- Финансовая помощь, выданная сотруднику, в том числе и бывшему, по поводу смерти члена семьи, и, наоборот, помощь близким умершего сотрудника не потребует налогообложения (п. 8 ст. 217 НК РФ, пп. б п. 3 ч. 1 ст. 9 Федерального закона № 212, пп. 3 п. 1 ст. 20.2 Федерального Закона № 125). Таким родственником (умершим или обратившимся на предприятие за помощью) может быть муж или жена работника, его родители или дети, а также братья или сестры, если они проживали вместе. Если помощь предоставляется другим членам семьи, она подвергнется обычному налогообложению.

Естественно, горестное событие, как и степень родства, должны быть документально подтверждены, а выплата осуществляться единовременно, то есть по единственному приказу.

Если помощь выделена в связи с некими чрезвычайными событиями, то в таком случае с нее не будут взимать НДФЛ (абз. 2 п.8. ст. 217 НК РФ). Если произошло стихийное бедствие, катастрофа, пожар или другое чрезвычайное происшествие форс-мажорного характера и руководство решило материально поддержать пострадавших сотрудников, то размер такой помощи не лимитируется. Ее могут дать как самому сотруднику, так и близкому члену семьи, если в результате бедствия работник погиб.

Помощь пострадавшим в результате теракта (абз. 6 п.8 ст. 217 НК РФ). Это страшное обстоятельство, могущее настигнуть работника или члена его семьи на территории РФ, не потребует от работодателя облагать НДФЛ выплаченную жертвам помощь.

Пенсионер, ставший таковым в результате инвалидности или по возрасту, при уходе получит от предприятия не облагаемую налогом и взносами матпомощь (абз. 4 п.28 ст. 217 НК РФ). Размер такой помощи для «безналогового» начисления не должен превышать положенных 4 тыс. руб. в год, а вот требование о единовременности начисления не обязательно.

Любые выплаты, выдаваемые не непосредственно сотрудникам, а другим лицам, не состоящим в трудовых отношениях с работодателем (например, членам семьи работника и др.), ни при каких обстоятельствах не облагаются социальными взносами.

Материальная помощь при рождении ребенка: оформление, НДФЛ и взносы

Цена в договоре подряда включает компенсацию издержек подрядчика и причитающееся ему вознаграждение. Цена работы может быть определена путем составления сметы. Цена работы (смета) может быть приблизительной или твердой. При отсутствии других указаний в договоре подряда цена работы считается твердой.

Так как в рассматриваемой ситуации договором подряда предусмотрена конкретная сумма, цена работы – твердая. Согласно абз. 1 п. 6 ст. 709 ГК РФ подрядчик не вправе требовать увеличения твердой цены, а заказчик ее уменьшения, в том числе в случае, когда в момент заключения договора подряда исключалась возможность предусмотреть полный объем подлежащих выполнению работ или необходимых для этого расходов. При существенном возрастании стоимости материалов и оборудования, предоставленных подрядчиком, а также оказываемых ему третьими лицами услуг, которые нельзя было предусмотреть при заключении договора, подрядчик имеет право требовать увеличения установленной цены, а при отказе заказчика выполнить это требование – расторжения договора в соответствии со ст. 451 ГК РФ.

Однако согласно п. 1 ст. 452 ГК РФ договор можно изменить путем составления соглашения об изменении договора; в данном соглашении можно предусмотреть изменение цены договора в части ее увеличения. Если дополнительное соглашение к договору подписано обеими сторонами, то обязательства сторон сохраняются в измененном виде (п. 1 ст. 453 ГК РФ).

Соответственно, чтобы выплатить физическому лицу, не являющемуся работником организации, по договору гражданско-правового характера сумму, не предусмотренную данным договором, организации необходимо составить и подписать с другой стороной соглашение об изменении договора в части увеличения цены работ – тогда договор гражданско-правового характера не будет переквалифицирован в трудовой договор.

Однако, если организация оформит данную выплату как премию за хорошую работу, договор гражданско-правового характера может быть переквалифицирован в трудовой договор, так как системы доплат и надбавок стимулирующего характера и системы премирования устанавливаются коллективными договорами, соглашениями, локальными нормативными актами в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, в соответствии с действующими у данного работодателя системами оплаты труда (ст. 135 Трудового кодекса РФ). Все вышеперечисленные выплаты предполагают наличие трудовых отношений с работником, так как устанавливаются трудовым договором в соответствии с действующим трудовым законодательством.

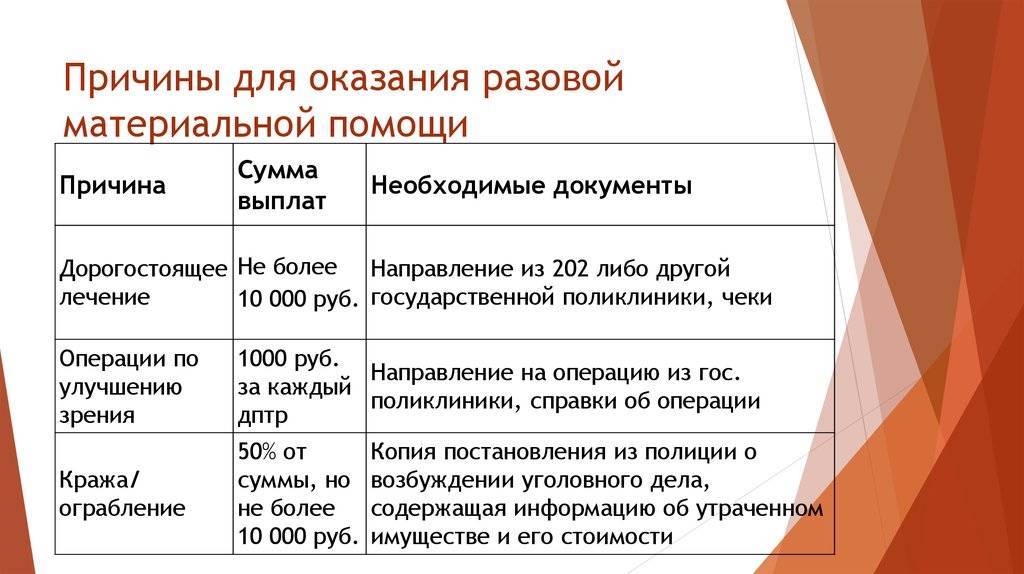

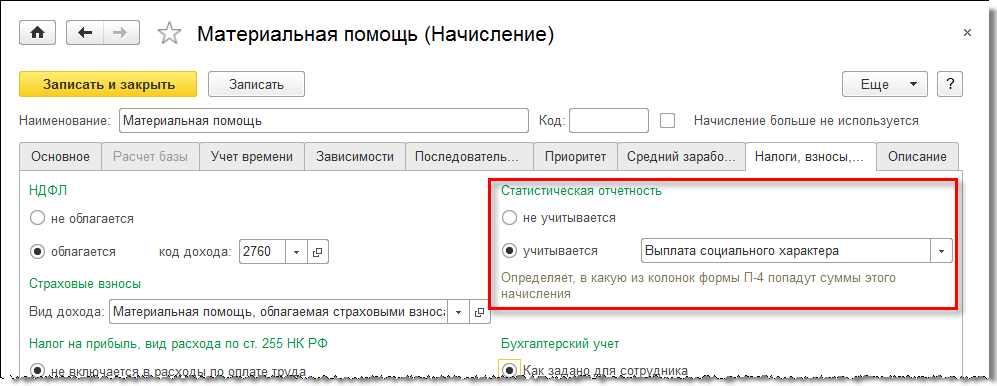

Материальная помощь сотруднику

Материальная помощь работнику – обычная практика предприятий, нанимателей временной рабочей силы, индивидуальных предпринимателей. Подлежит обязательному бухгалтерскому учету, регулируется законами в сфере трудового права и налоговым законодательством. Источником выплат является чистая прибыль предприятия, поэтому на работе её редко выплачивают в первом квартале или полугодии, поскольку определить доходность предприятия сложно.

К каким выплатам относится

Денежное пособие сотруднику на работе относится к непроизводственным выплатам – оно не связано с характером деятельности предприятия и не зависит от качества выполнения работником своих должностных обязанностей. Его могут предоставить не только действующим, но и бывшим сотрудникам.

Выплата бывает поощрительной (к примеру, всем сотрудникам при уходе в отпуск) или носить социальный характер (на покупку лекарств, на погребение и т.п.).

Положение о материальной помощи работникам

Порядок предоставления финансовой помощи на работе регламентируется локальным актом предприятия: положением о таких выплатах. Ознакомится с ним, как правило, можно в бухгалтерии. Данный документ принимается с учетом требований коллективного договора. За соблюдением прав сотрудников следит профком. Нормы положения о выплатах работникам предусматривают суммы и сроки оплат.

Как рассчитать

Объем помощи, оказываемой сотрудникам, определяет сама организация, это фиксируется в коллективном договоре. Четких норм, касающихся размера выплат, в законодательстве нет, но на практике они исчисляются примерно такими суммами:

- на похороны – в бюджетных организациях составляет 2 оклада работника, в частных – зависит от социальной политики предприятия и его финансовых возможностей;

- на рождение ребенка (может выдаваться и маме, и папе, если они работают в разных организациях) – определяется внутренним актом компании. Редко бывает выше 50 тыс. рублей, поскольку средства свыше этой суммы подлежат налогообложению;

- обучение сотрудника – до 80 % оплаты по договору предоставления образовательных услуг;

- лечение сотрудника или членов его семьи – до 90% оплаты лечения. Возможно частичное выделение средств из фондов оплаты труда и профсоюзного бюджета;

- улучшение условий проживания – до 65% стоимости жилья, приобретенного или арендованного.

Как выплачивается

Целевая материальная помощь на работе выплачивается получателю таким же способом, как и основная заработная плата. То есть, если учреждение бюджетное, и зарплата приходит на карту, то и матпомощь будет перечислена по указанным реквизитам. У индивидуального предпринимателя допустима выплата наличными, с суммы чистого дохода, но при этом обязательно учитывается при начислении заработной платы.

Сроки выплаты

Точных сроков законом не установлено. Но любое заявление подпадает под действие федерального закона «О работе с обращениями граждан», в котором указан срок рассмотрения не более месяца. Нормами делопроизводства установлено, что документооборот в организациях не должен превышать строк 3 дней от дня проставления резолюции руководителем до получения исполнителем. Документы о расходовании средств, по которым происходит выплата, подлежат обработке в течение 3 дней.

Налогообложение материальной помощи

Выплата любого вида в суме до 4000 рублей не облагается налогом на доходы физических лиц (НДФЛ) и страховым взносами. Свыше этой нормы суммы облагаются НДФЛ по такой же ставке, как и заработная плата – 13 % + начисляются взносы в фонды обязательного страхования. НДФЛ с материальной помощи не удерживается, если суммы целевых выплат определены как:

- на погребение, выплаченная сотруднику или членам его семьи;

- медицинское обслуживание работнику, в том числе и вышедшему на пенсию;

- восстановление жилища, пострадавшего от стихийного бедствия или вследствие теракта;

- на рождение ребенка, если пособие не превышает 50 тысяч рублей.

Отказ в материальной помощи

Выплата матпомощи сотруднику – не обязанность, а право работодателя и регулируется исключительно коллективным договором и прочими локальными актами. Желательно, чтобы предприятие придерживалось правил премирования сотрудников. Но если расходы организации превышают доходы, что не позволяет выплатить матпомощь, или основания для обращения не являются подтверждены документально, работодатель вправе отказать в выплате на законных основаниях.

Можно ли получить в связи с болезнью работника?

В организациях (на предприятиях) разрабатываются документы локального действия, которые могут предусматривать выплату работникам дополнительных денежных сумм в качестве материальной помощи компенсационного или социального характера.

Перечень оснований, в связи с наличием которых трудящиеся могут обратиться с ходатайством на выплату матпомощи должен иметь место в коллективном трудовом договоре, положении о социальных выплатах и надбавках или ином акте аналогичного действия.

Основными причинами, как правило, являются:

- понесенный работником значительный материальный ущерб по независящим от него причинам;

- рождение детей в семье сотрудника;

- затраты на погребение близких родственников сотрудника;

- в связи с значительными датами (например, юбилей) или присвоением трудовых наград;

- необходимость проведения дорогостоящего лечения в связи с болезнью и пр.

Также важно, что материальная помощь может быть выдана как на само лечение, так и на реабилитацию и оздоровление или в качестве компенсации затрат, связанных с получением медицинских услуг. Обратиться за указанным видом пособия может не только действующий сотрудник, но и лица, ранее пребывающие с организацией (предприятием) в трудовых отношениях, включая пенсионеров

Обратиться за указанным видом пособия может не только действующий сотрудник, но и лица, ранее пребывающие с организацией (предприятием) в трудовых отношениях, включая пенсионеров.

Порядок получения представленной выплаты сотрудником должен прописываться в тех же локальных актах, в которых указано наличие у работников права за ее обращением.

Законодателем установлено, что материальная помощь выплачивается на основании заявления от работника.

Такой документ составляется сотрудником в произвольной форме с соблюдением требований к его содержанию (наименование предприятие, к руководству которого оно направляется, данные о самом заявителе, указание причины нуждаемости в дополнительных денежных средствах и ее детализация).

Составить заявление можно от руки или в печатном варианте с использованием электронной цифровой подписи. Обязательным является приложение работником документов, подтверждающих наличие основания, в связи с которыми он обращается за выплатой материальной помощи.

Если причиной нуждаемости в пособии является необходимость в лечении, к заявлению сотрудника следует приложить медицинские справки, а также чеки об оплате уже полученных врачебных услуг.

Подается документ в бухгалтерию предприятия (организации) и рассматривается руководством, которое принимает решение о произведении выплаты или в ее отказе.

В связи с тем, что материальная помощь относится к доходной части работников, налоговым законодательством предусмотрено ее обложение страховыми взносами и НДФЛ.

Налоговый кодекс России предусматривает общую граничную сумму материальной помощи, выплачиваемую в одном годовом отчетном периоде, на которую страховые взносы начислены быть не могут.

Размер такого лимита составляет 4 тысячи российский рублей.

При этом важно, что причина, лежащая в основании обращения работника за пособием, значения не имеет. Также законодатель предусмотрел ряд оснований, материальная помощь в связи с которыми не подлежит налогообложению:

Также законодатель предусмотрел ряд оснований, материальная помощь в связи с которыми не подлежит налогообложению:

- рождение ребенка в семье сотрудника, смерть близкого родственника или самого работника;

- стихийные бедствия, нанесшие значительный материальный ущерб;

- если заявитель стал жертвой акта терроризма.

Таким образом, на материальную помощь на лечение страховые взносы начисляются. Однако следует учитывать, что если сумма составляет 4 тысячи рублей, то отчислять налог из нее не нужно.

В случае, если размер пособия превышает 4 тысячи рублей, страховые взносы взымаются только из суммы превышения указанного денежного размера.