Конституционные основы правоотношений

Конституционные основы рассматриваемой юридической отрасли образуют те нормы отечественной Конституции, которые так или иначе связаны с основами банковского права. Здесь следует выделить принципы законоположения, которые вбирают в себя некую общую идею или принцип.

Первая группа норм касается Центрального Банка России. В статье 103 основного закона страны сказано, что назначение на должность и освобождение с нее Председателя ЦБ РФ относится к компетенции нижней палаты Федерального Собрания – Государственной Думы РФ. Она рассматривает данный вопрос по инициативе главы государства. В статье 75 сказано, что ЦБ РФ является единственным эмитентом (производителем) денег на финансовом рынке.

Конституционными основами программируется банковская деятельность. На нее распространяется правовой режим предпринимательской деятельности. Устанавливается свобода передвижения финансовых услуг и капитала. Об этом говорится в статье 8 основного закона РФ.

Нормами российской Конституции создается база для единообразного банковского юридического регулирования. Выражается это в установлении основ единого рынка, а также валютного, финансового или денежного регулирования. Об этом сообщается в статье 71 Конституции РФ.

Конституционные гарантии законных интересов и прав распространяются на всех субъектов банковского права. Это как сами кредитные организации, так и клиенты в виде юридических лиц и простых граждан.

Развитие банковской системы в РФ

Как уже было сказано, банковское право как самостоятельная отрасль выделилось в Российской Федерации относительно недавно. Стало быть, сама система все еще несовершенна. Какие есть способы оптимизации рассматриваемой правовой отрасли?

Для начала следует выделить основные проблемы отечественной банковской системы. Во-первых, это недостаточно высокий уровень банковского капитала. Показатель достаточности капитала представляет собой ключевой индикатор экономического состояния кредитной организации. Решение проблемы возможно в двух направлениях: либо строгий контроль за всеми существующими банками, в частности за производными операциями, либо предоставление возможности наращивания собственных ресурсов. Во всяком случае дополнительная регламентация полномочий банков не будет лишней.

Во-вторых, это сильнейшая зависимость банковских организаций от состояния государственных и местных бюджетов. Отдельные банки привлекают и используют бюджетные средства для наращивания собственного капитала. Это приводит к нерациональному использованию государственных средств. Проблема может быть решена либо введением особого дотационного режима, либо путем установления дополнительных ограничений на государственные займы. Законодателям следует задуматься о внесении новых норм в существующие правовые источники.

Нормы международного права

Международное право является частью правовой системы РФ и делится на две категории.

Первая из них предполагает соблюдение определенных принципов и норм рядом государств, входящих в сообщество. В эту категорию включаются принципы международной правовой деятельности, а также международное обычное право с его нормами и те принципы правовой деятельности, которые приняты в цивилизованных государствах.

Вторая категория норм относится к международным договорам, заключенным РФ. В том случае, если положения международного договора идут вразрез с законом, то за основу принимают положения международного законодательства.

Однако особенностью Международных правовых норм является то, что нет четкого перечня тех норм и принципов, которые являются международными, в связи с чем могут возникать недоразумения в законодательной сфере. Однако обычно такими принципами и нормами являются документы ООН (Устав), Декларация о правах человека, Международные Конвенции (Женевская, Оттавская). Международное право имеет преимущество перед принципами российского права.

Регулятивные возможности банковских правоотношений

Для чего вообще необходимо банковское право? Так ли нужно его выделение из системы финансовых отношений? Этот вопрос особенно актуален в последнее время. Разрешить его поможет один интересный парадокс.

Известно, что любое общество переживает разные этапы оценивания ролей правовых систем. Это может быть как полное пренебрежение, так и гиперболизация, чрезмерное преувеличение значения. Обе тенденции, следует отметить, довольно опасны. Пренебрежение чревато ростом беззакония и проявлениями анархизма. Переоценка законов приводит к появлению нездорового канцеляризма и поддержки принципа “приоритет власти закона над властью уважаемых мужей”.

Банковское право позволяет гармонично обеспечивать существующую кредитно-финансовую систему. В соответствующих нормативных актах закрепляются лишь реальные возможности рассматриваемой отрасли. Здесь следует выделить:

- прозрачность и обеспечиваемую с ее помощью подконтрольность деятельности банковского характера;

- доступность кредитного обслуживания;

- соблюдение баланса общественных интересов;

- надежность банковских операций и ликвидность коммерческих ресурсов;

- стабильность в управлении банковским поведением.

Следует также предположить, что основы банковского права оказывают положительное влияние на рационализацию кредитно-финансовых услуг.

Реализация норм банковского права

Норма банковского права– это санкционированное государством общеобязательное, социально определенное правило поведения, направленное на регулирование общественных отношений в сфере регулирования и осуществления банковской деятельности, закрепляющей права и обязанности субъектов соответствующих правоотношений. Нормы банковского права регулируют широкий круг правоотношений, имеющих существенное значение для эффективного функционирования национальной экономики.

Значимое место занимают нормы о порядке банковского контроля со стороны ЦБ РФ, об ответственности за совершение правонарушений в банковской сфере.

Особенности банковских правоотношений:

1) нормы банковского права регулируют широкий круг общественных отношений, состоящий из двух взаимосвязанных сегментов:

а) отношений, имеющих существенное значение для функционирования кредитно—денежной системы государства и эффективного развития экономики;

б) отношений, имеющих непосредственное существенное значение для эффективного осуществления хозяйствующими субъектами своей предпринимательской деятельности;

2) нормами банковского права определяются границы должного, допускаемого или рекомендуемого поведения физических и юридических лиц, порядок деятельности органов государственной власти и местного самоуправления, органов государства в сфере банковского дела и банковской системы;

3) нормами банковского права устанавливается правовой режим взаимоотношений участников банковских правоотношений, определяются права и обязанности кредитных организаций и их клиентов, а также гарантии их реализации; 4) нормы банковского права не только упорядочивают, закрепляют и защищают новые общественные отношения, но и вытесняют из сферы государственного управления банковской системой неправовые отношения и явления, не отвечающие современному уровню развития права, задачам соблюдения баланса частных и публичных интересов.Реализация норм банковского права– это процесс практического претворения в жизнь содержащихся в них требований и правил поведения. В юридической науке выделяются четыре способа (формы) реализации норм права: исполнение, применение, использование и соблюдение.

Исполнение нормбанковского права представляет собой процесс совершения всеми участниками банковских правоотношений тех действий, которые предписаны в нормах.

Применение нормбанковского права осуществляется органами государственной власти и практически выражается в совершении ими тех или иных юридически значимых действий, бездействии, издании Центральным банком РФ индивидуальных правовых актов, основанных на требованиях материальных или процессуальных норм, и т. д.

Прииспользовании нормбанковского права участник банковских правоотношений сам решает, воспользоваться ему или нет каким—либо предусмотренным банковско-правовыми нормами правом.

Соблюдение нормбанковского права пассивно по своей сути и заключается в воздержании участника банковских правоотношений от нарушения указанных банковско-правовых норм.

Отражение принципов банковского права в Конституции РФ

Конституционные основы права закреплены в нескольких ее разделах. В документе отражены нормы и институты банковского права, определяющие порядок решения ряда вопросов, от назначения главы Национального Банка РФ до решения имущественного вопроса в случае наличия задолженности.

Конституция утверждает порядок решения вопросов, касающихся непосредственно банковской деятельности, а также порядок управления денежными средствами и решения спорных вопросов.

Банковское право и его источники в Конституции РФ затрагивают несколько категорий вопросов:

a) Вопросы, относящиеся напрямую к банковской деятельности.

b) Категория запретов в области банковского права.

c) Уровень решения правовых вопросов.

Система банковского права

Банковская деятельность осуществляется в рамках банковской системы РФ. Общеизвестно, что термин «система» в переводе с греческого (systema) означает «целое, составленное». С философской точки зрения система – это целостный комплекс взаимосвязанных элементов, которые, выступая системой низкого порядка, одновременно представляют собой элементы более высокого порядка.

Поэтому возможно говорить о том, что с институциональной точки зрениябанковская система РФ рассматривается как совокупность определенных взаимосвязанных элементов, таких как:

1) Центральный банк РФ;

2) Агентство по реструктуризации кредитных организаций;

3) российские кредитные организации (банки и небанковские кредитные организации);

4) филиалы и представительства в РФ иностранных кредитных организаций;

5) группы кредитных организаций.

Кроме того, многие специалисты включают в российскую банковскую систему союзы и ассоциации кредитных организаций. При этом отмечается особое положение Ассоциации российских банков.

Причем в последнее время наиболее распространен тезис о том, что дальнейшее качественное развитие банковской системы не должно затрагивать двухуровневый характер ее организационного построения.

В процессе функционирования банковской системы отношения между ее участниками развиваются по двум векторам:

1) между ЦБ РФ и иными участниками банковской системы (вертикальные правоотношения);

2) между кредитными организациями, а также кредитными организациями и их клиентами (горизонтальные правоотношения).

К основным принципам построения и функционирования банковской системыРФ в литературе относят:

1) единство банковской системы;

2) двухуровневую структуру;

3) справедливость и сочетание государственного регулирования банковской системы и саморегулирования;

4) независимость ЦБ РФ от других органов власти;

5) ответственность ЦБ РФ за развитие и эффективное функционирование банковской системы;

6) монопольное осуществление ЦБ РФ денежной эмиссии;

7) невмешательство государства в оперативную деятельность кредитных организаций;

8) лицензируемый порядок осуществления банковской деятельности;

9) сохранение банковской тайны;

10) стабильность банковской системы.

Таким образом, в самом общем виде банковская система РФ представляет собой основанную на определенных принципах систему урегулированных нормами права общественных отношений, складывающихся в сфере осуществления банковской деятельности, в процессе банковского контроля и надзора, а также в процессе привлечения к ответственности за нарушения банковского законодательства.

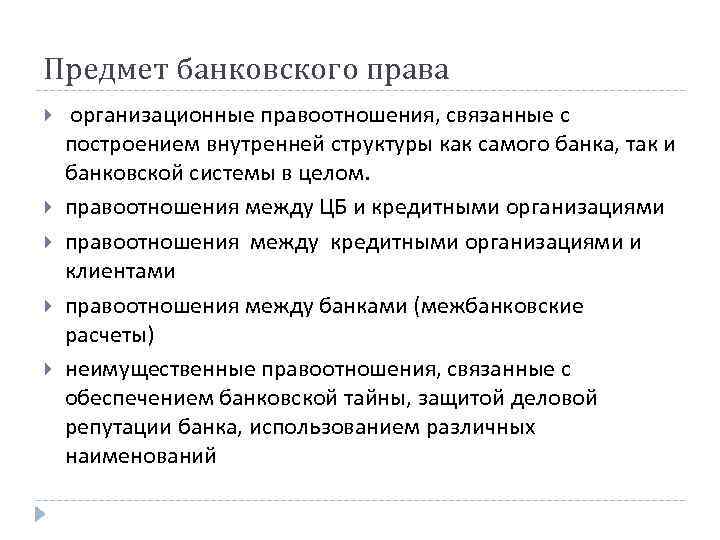

Предмет банковского права. Метод банковского права

Предметом банковского права являютсяобщественные отношения, возникающие в связи с осуществлением банковской деятельности. Понятие «банковская деятельность» не имеет законодательного закрепления, поэтому можно встретить различные определения:

1) деятельность по осуществлению кредитными организациями банковских операций;

2) деятельность по осуществлению кредитными организациями банковских операций и сделок;

3) деятельность по осуществлению кредитными организациями банковских операций и сделок и деятельность ЦБ РФ по организации и регулированию банковской системы.

В самом общем виде методы правового регулирования общественных отношений, в том числе и отношений в сфере банковской деятельности, – это совокупность правовых средств или способов, применяемых в ходе правового регулирования названных отношений. Принято считать, что вместе с предметом они дают наиболее полную и четкую характеристику каждой отрасли российского права.

Однако необходимо учитывать, что проблема метода в юридической науке достаточно дискуссионна. Так, в работах отдельных ученых выделяются два принципиально различных подхода к познанию содержания метода правового регулирования. Например, одни считают, что для каждой отрасли права есть конкретный метод, применяемый данной отраслью, другие, наоборот, – что все отрасли применяют аналогичные методы.

Основными способами правового регулирования выступают:

1) дозволение – предоставление лицам права на свои собственные активные действия;

2) запрещение – возложение на лиц обязанности воздерживаться от совершения действий определенного рода;

3) позитивное обязывание – возложение на лиц обязанностей к активному поведению.

Специфика правового режима и метода банковского права обусловлена как особенностями регулируемых этой отраслью общественных отношений, так и ее положением на стыке публичного и частного права.Поэтому, например, сторонники комплексного характера банковского права отмечают наличие у банковского права трех методов:

1) публично—правового (в юридической литературе этот метод именуется по—разному: императивный метод, административно—правовой метод, метод власти и подчинения, метод субординации, авторитарный метод и т. д.);

2) частноправового (или гражданско-правового метода);

3) комплексного метода, который представляет собой сочетание двух вышеуказанных.

Если говорить о том, что банковское право является самостоятельной отраслью российского права, то банковское право обладает самостоятельным методом правового регулирования. Это сочетание первичных частноправовых и публично—правовых элементов, которые и определяют его юридический режим. При этом, естественно, на своеобразие конструкции метода банковского права влияют вариации конкретных способов регулирования – дозволений, запретов, позитивного обязывания.

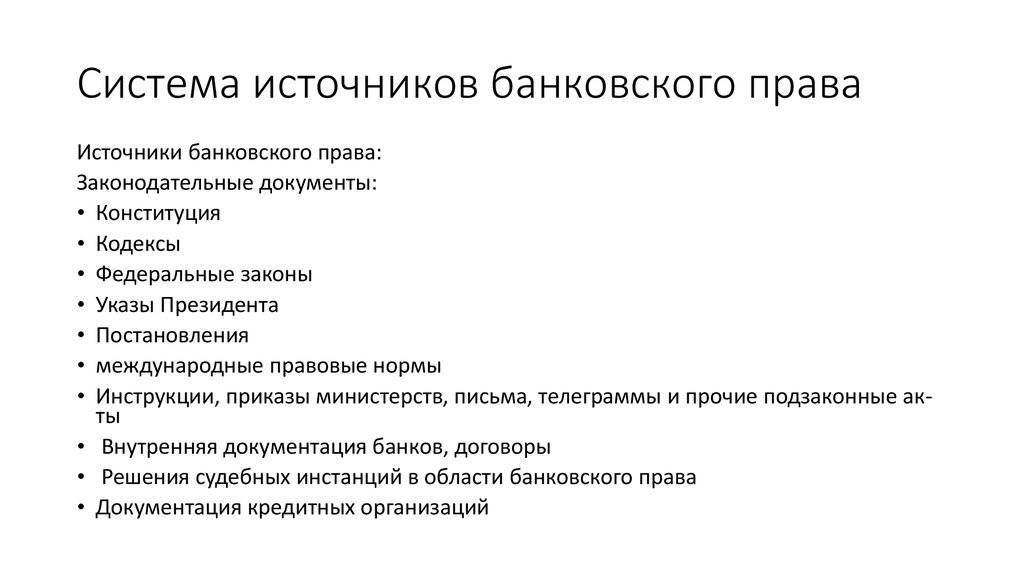

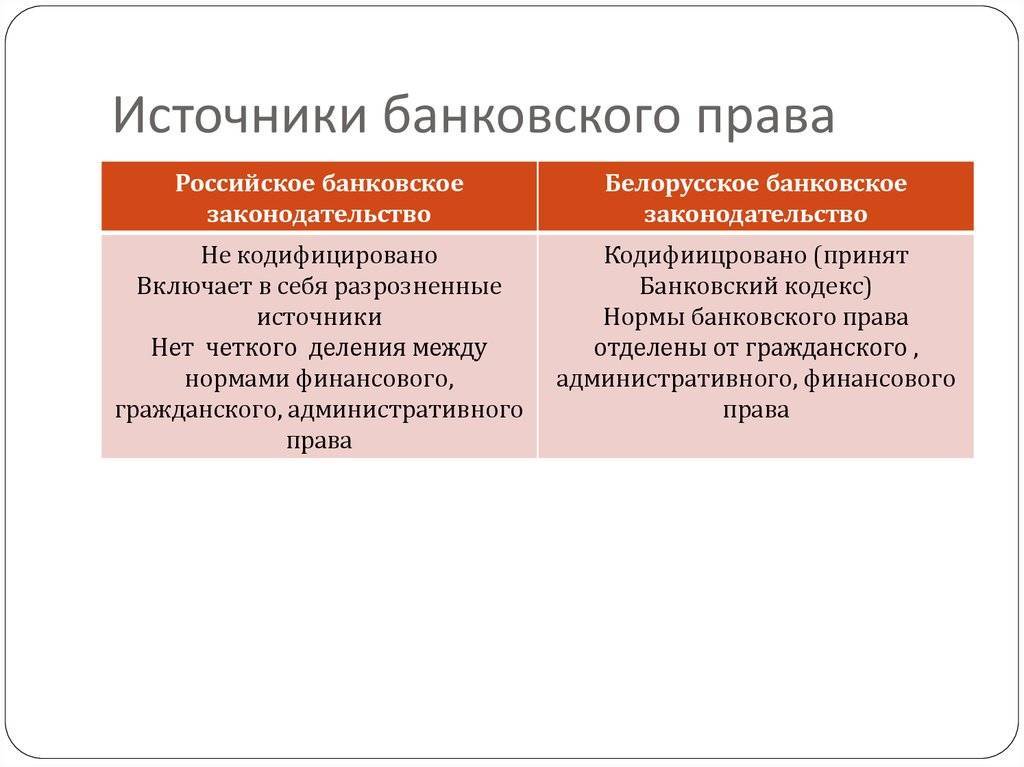

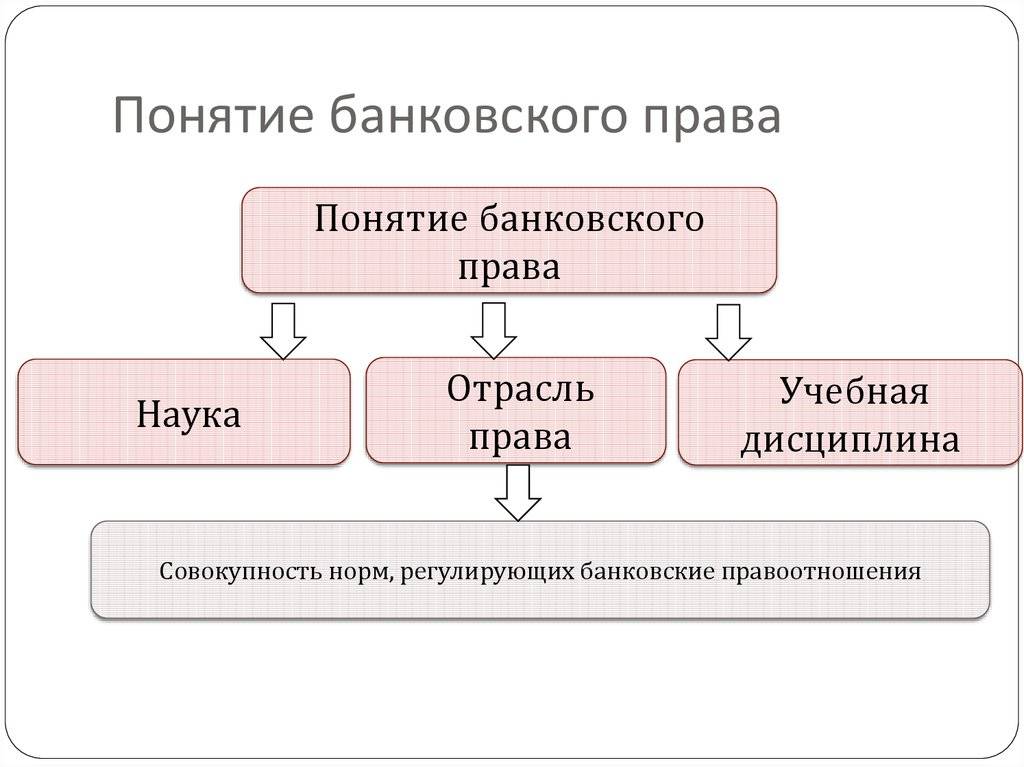

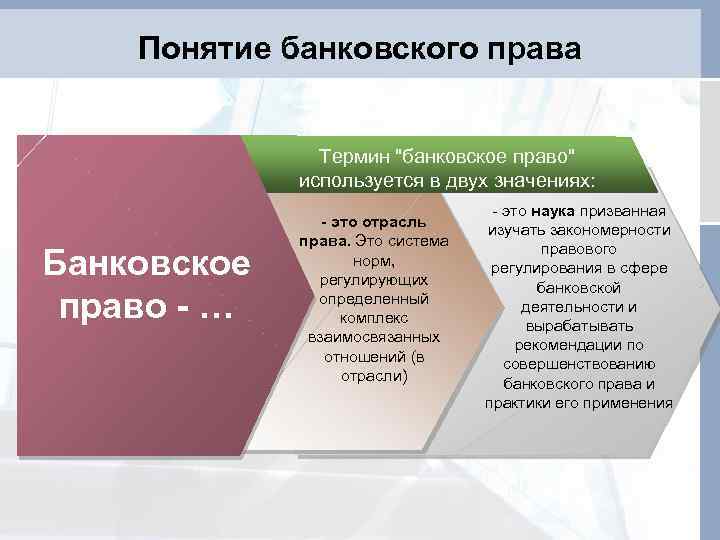

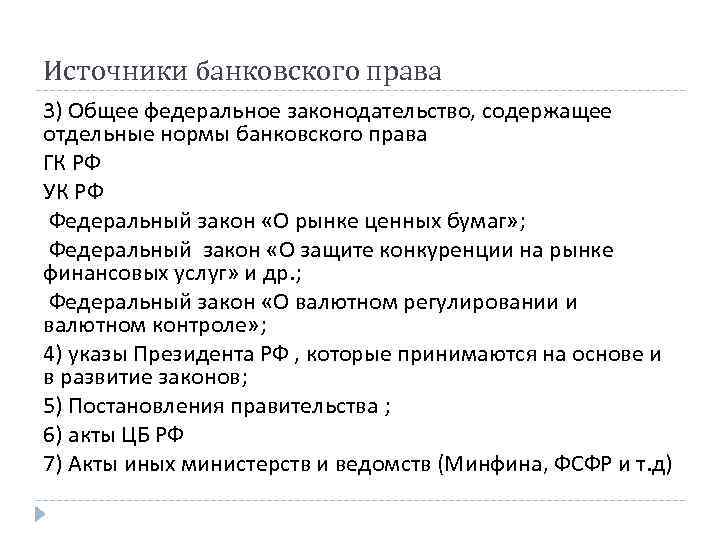

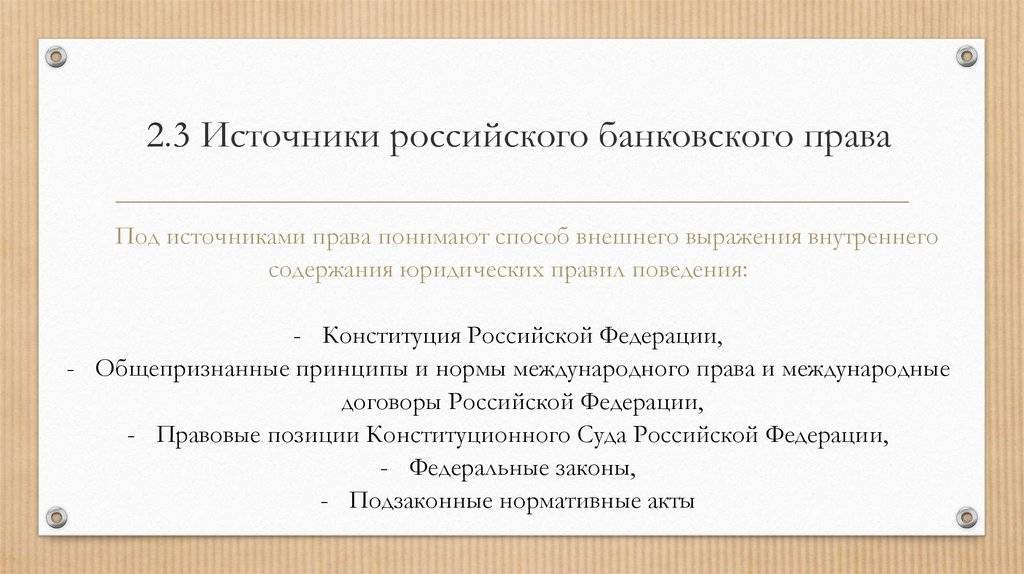

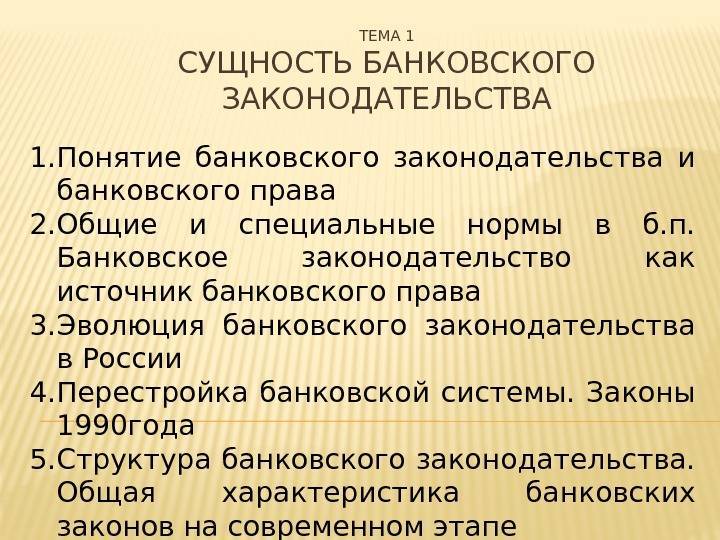

Источники банковского права: понятие, виды

Вопрос об источниках банковского права непосредственно связан с проблемой норм банковского права, поскольку нормы банковского права не могут быть оторваны от форм своего выражения.

Источник права– это форма выражения государственной воли, направленной на признание факта существования права определенного содержания, на его формирование, изменение или констатацию факта его прекращения.

Нормы, регулирующие банковские правоотношения, можно поделить на две группы:

1) регулирующие банковскую деятельность;

2) непосредственно посвященные банковской деятельности.

В современной юридической науке и соответствующей учебной и научной литературе понятие «источники права» может использоваться в двух взаимосвязанных значениях – как «материальный источник права» (источник права в материальном смысле) и как «формальный источник права» (источник права в формальном смысле).

В первом случае к источникам права относят объективные факторы, «порождающие» право каксоциальное явление, т. е. то, что стало причиной образования права. В качестве таких факторов выступают материальные и духовные аспекты жизни общества, природа вещей, божья воля и воля законодателя и т. д.

Под формальным источником права действительно имеется в виду форма внешнего выражения содержания действующего права. При этом понятие источника права связывают и с непосредственной деятельностью уполномоченных органов государства по формирова

нию права, приданию ему формы законов, указов, постановлений и других нормативно—юридических документов.

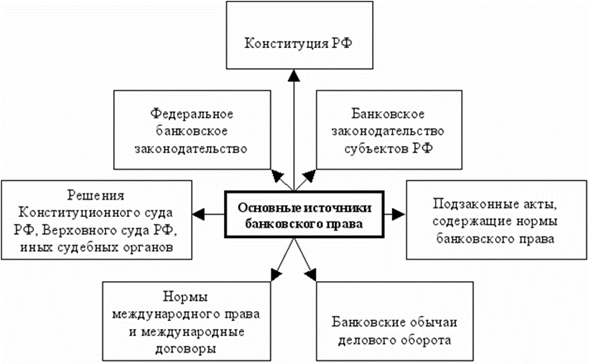

Источники банковского правапредставляют собой совокупность официально определенных внешних форм, в которых содержатся нормы, регулирующие общественные отношения.

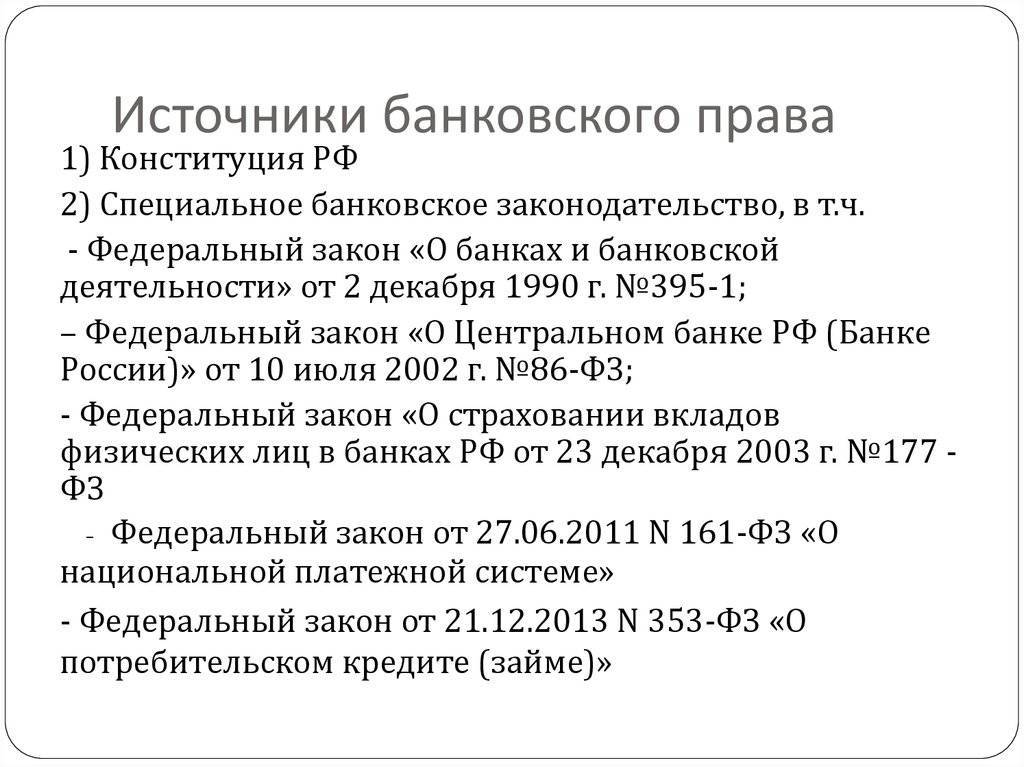

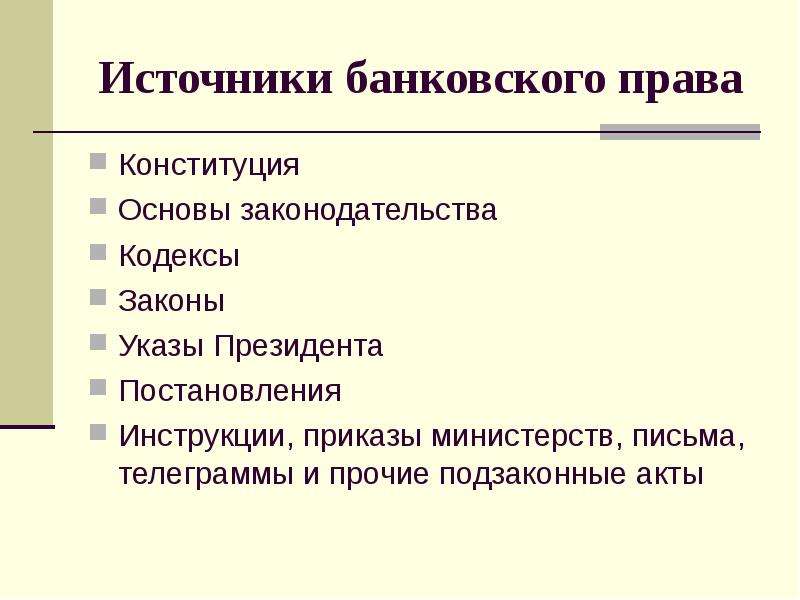

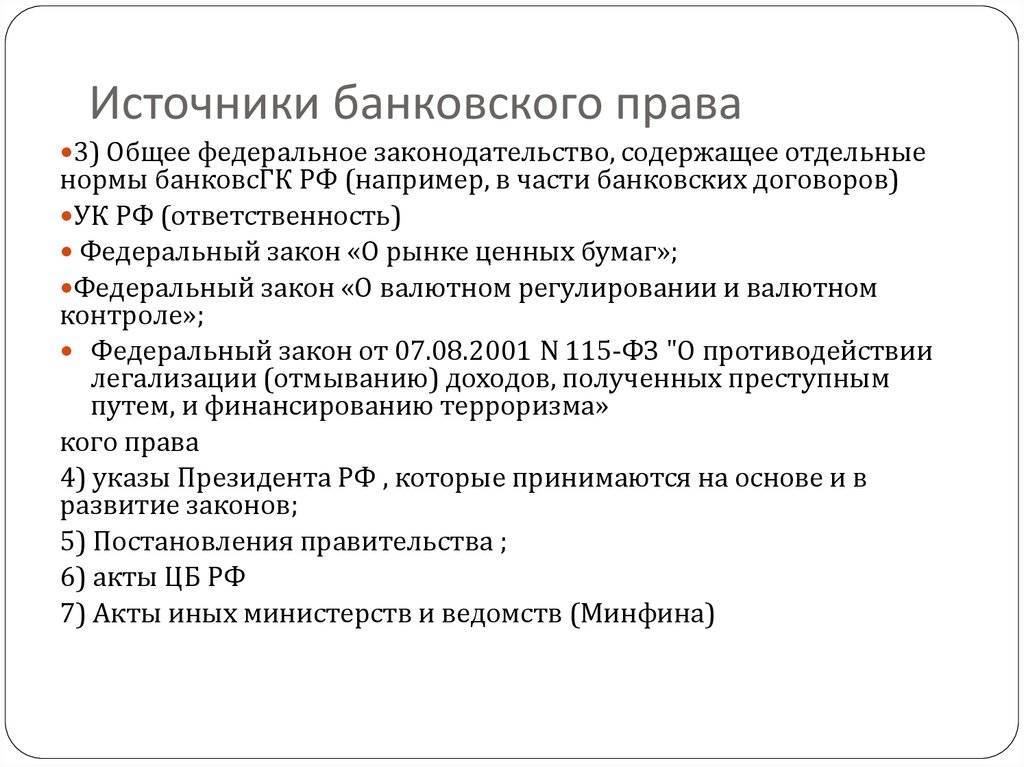

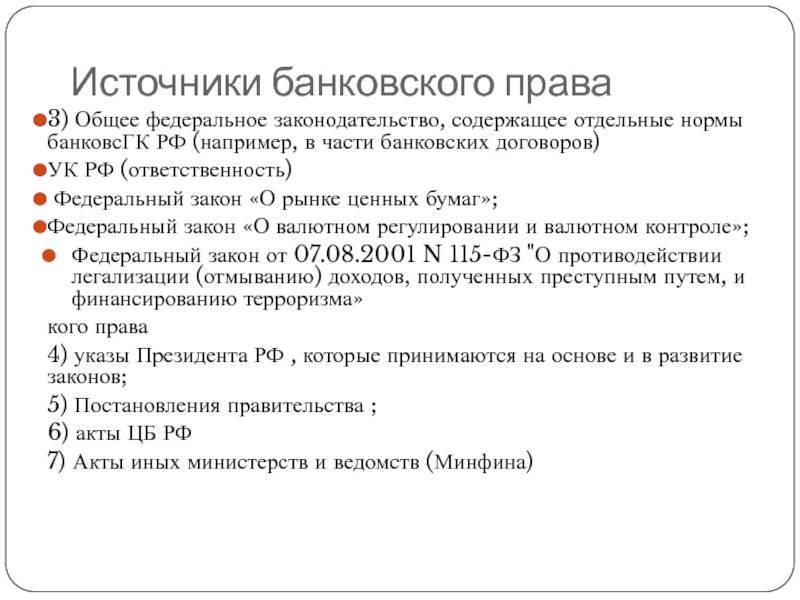

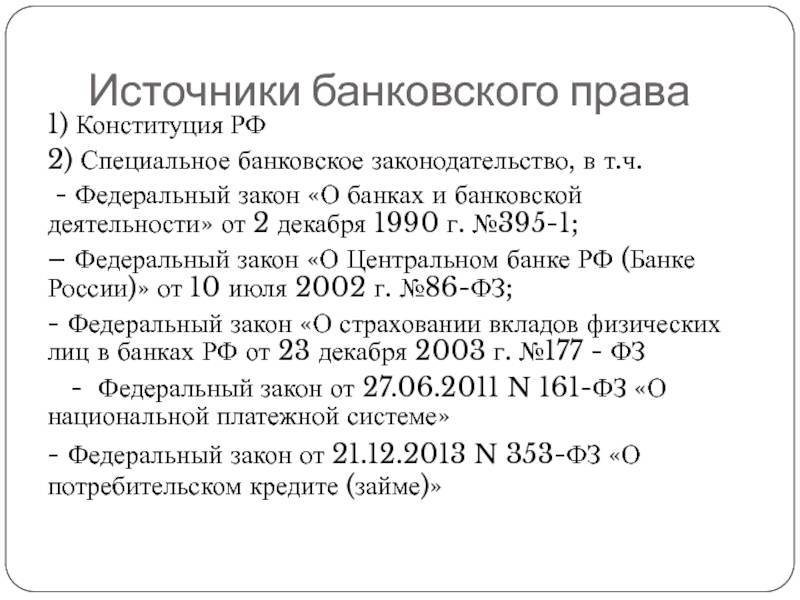

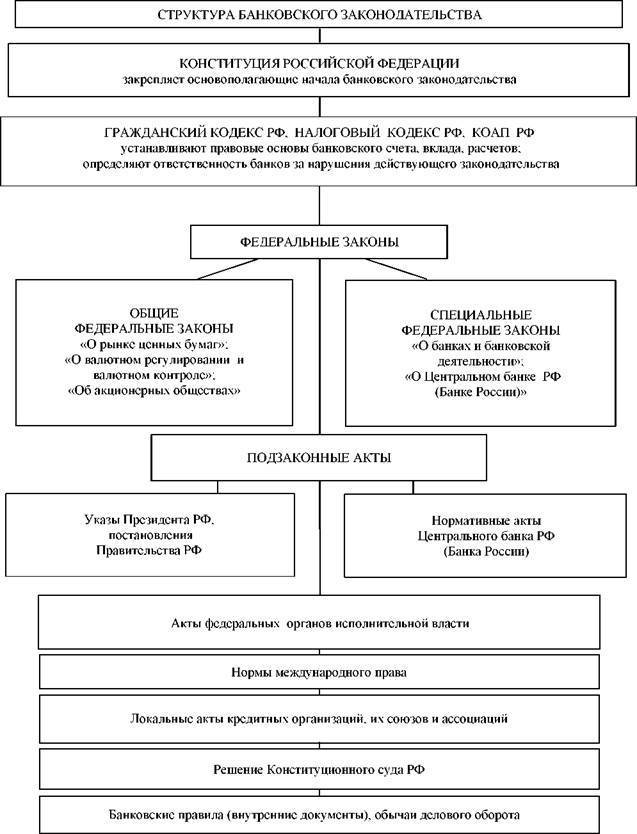

Систему источников банковского права России составляют:

1) Конституция Российской Федерации;

2) нормы международного права;

3) международные договоры Российской Федерации;

4) Решения Конституционного Суда РФ;

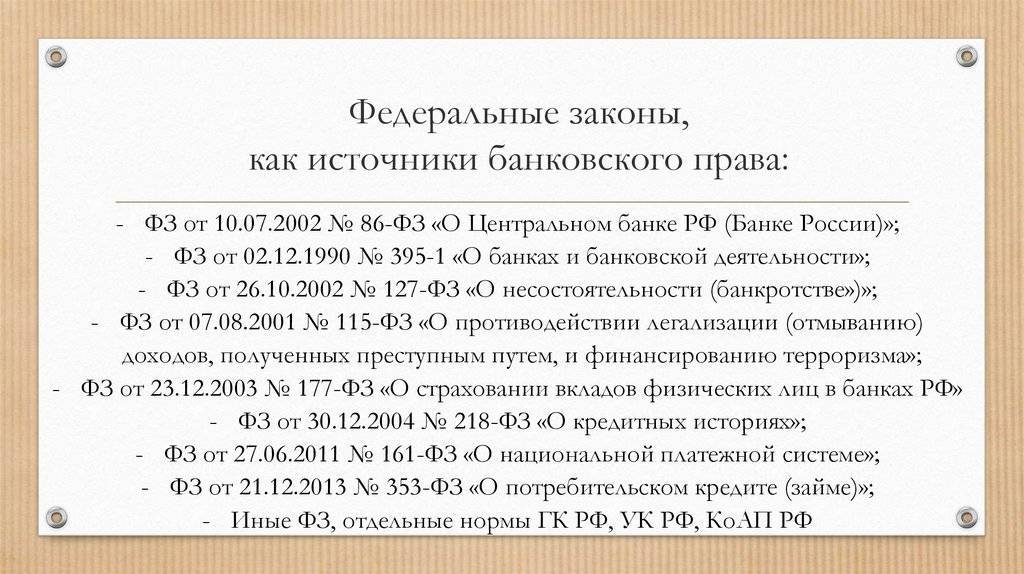

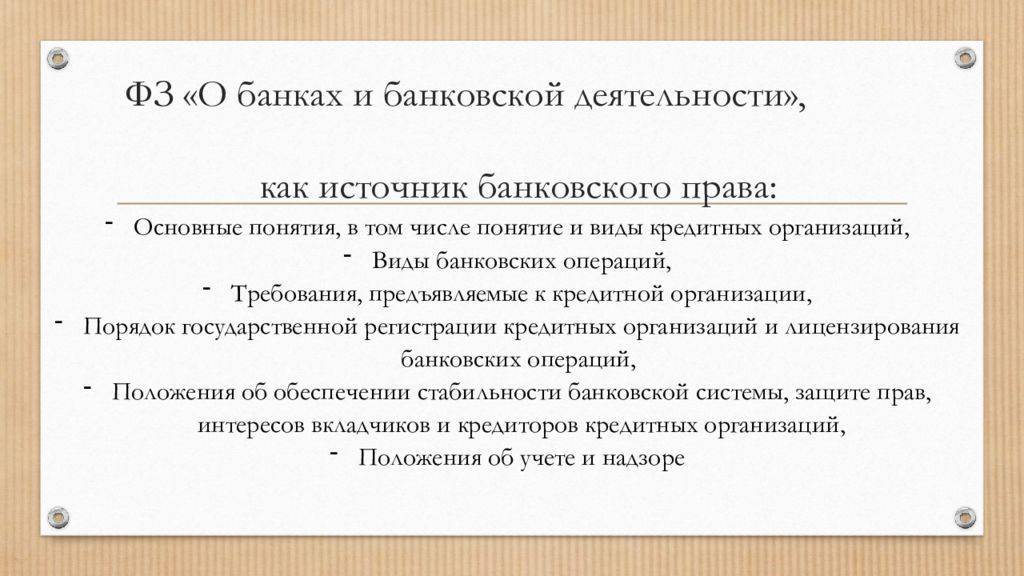

5) банковское законодательство, которое включает в себя федеральные законы, содержащие нормы банковского права: ФЗ «О Центральном банке Российской Федерации (Банке России)», ФЗ «О банках и банковской деятельности», ФЗ «О несостоятельности (банкротстве) кредитных организаций», ФЗ «Об акционерных обществах», «Об обществах с ограниченной ответственностью», «О валютном регулировании и валютном контроле»; Гражданский кодекс РФ, Уголовный кодекс РФ, Налоговый кодекс РФ и др.;

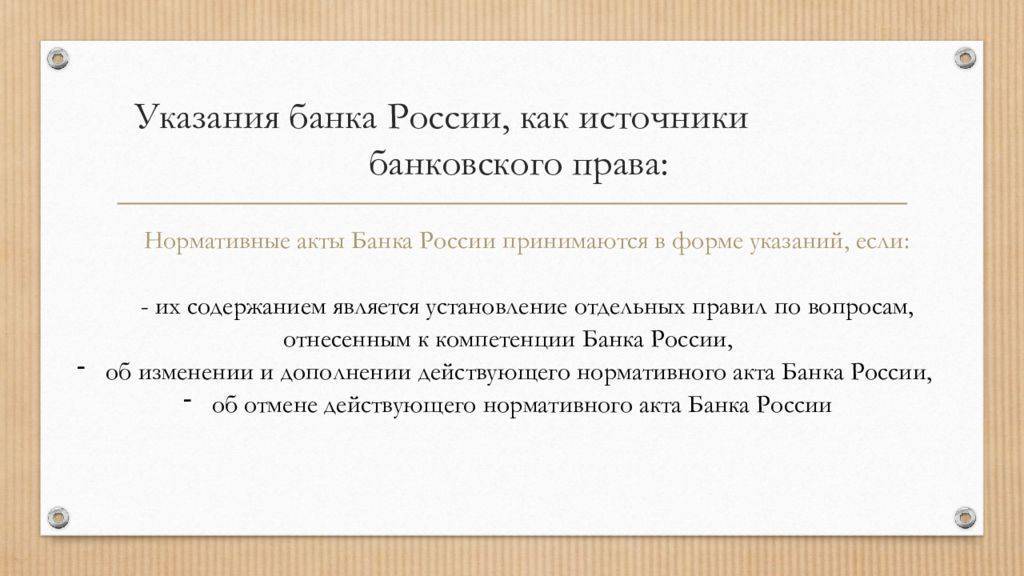

6) внутренние нормативные акты банковских организаций (нормативные акты Центрального банка – это указания, положения и инструкции, обязательные для федеральных органов государственной власти, органов государственной власти субъектов РФ, органов местного самоуправления, всех юридических и физических лиц).

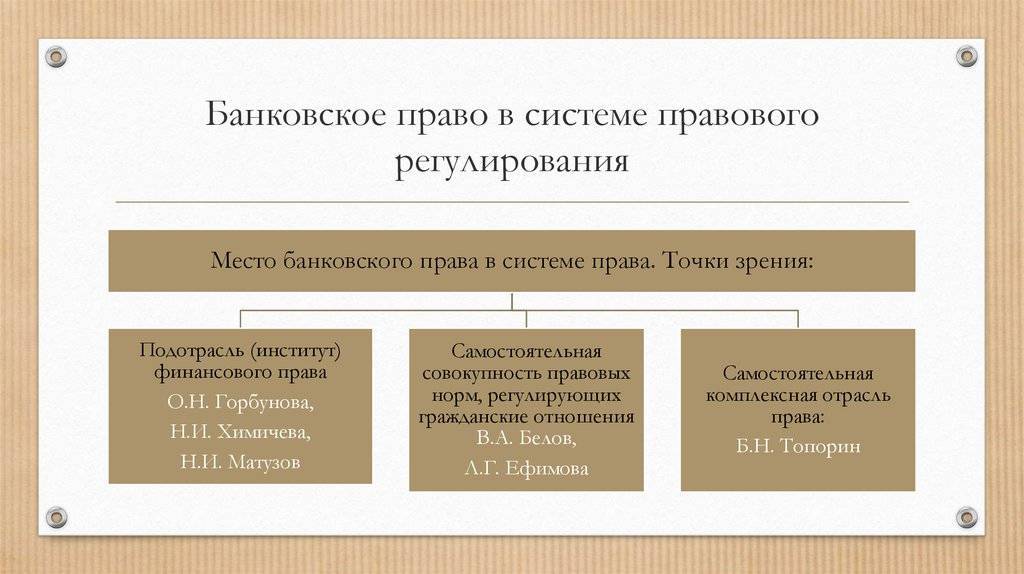

Структура банковского права

Банковское право – довольно объемное понятие, состоящее из нескольких компонентов.

В структуре права различают следующие составляющие:

- Нормы права – это источники банковского права, о которых упоминалось выше. Это перечень документов, которые определяют порядок совершения тех или иных действий.

- Институт права предполагает ряд норм, предусмотренных для совершения действий в определенном разделе банковской деятельности. Для примера можно привести институт банковского вклада, счета и т.д.

- Деление на части банковского права. Многогранность банковского права вызвала необходимость его деления по нескольким критериям. По частям различают Общую и Особенную части банковского права. Специальные принципы и источники банковского права позволяют в Общую часть включить те нормы, которые относятся к регулированию норм Особенной. Исходя из названия, можно сказать, что Общая часть заключает в себе обобщенные принципы банковской деятельности, которые конкретизируются далее, в Особенной части.

Нормы банковского права в зависимости от их назначения могут быть общими и пруденциальными. Общие содержат ряд положений о принципах организации банковской деятельности, ряд правовых норм, организационных пунктов. Пруденциальные содержат ряд мер, направленных на снижение риска банкротства. Они могут быть регулятивными и охранительными. С целью регуляции банковской деятельности происходит контроль над деятельностью кредитных организаций, а также над лицензионной деятельностью.

К охранительным нормам относят материальные нормы и процессуальные. Они имеют отношение к соответствующим разделам права.

Виды диспозиции

Существует и классификация диспозиций на сложную и простую. Простая предлагает только один вариант решения того или иного вопроса, сложная – несколько. Кроме того, простая диспозиция часто предлагает вариант решения проблемного вопроса, однако не раскрывает его подробно.

Сложная диспозиция может быть кумулятивной и альтернативной.

Изложение материала может быть максимально раскрытым и понятным, и это относится к простой диспозиции. Кроме того, материал может быть относительно определенным, неопределенным и сложно-альтернативным в зависимости от степени раскрытия информации.

Ответственность за разные виды нарушений в банковском праве

Большая часть нарушений, допускаемых банковскими организациями, связаны с процедурой кредитования. Кредитом называют предоставление кредитором ссуды в товарной или денежной форме на условиях возврата его в установленный срок. Как правило, к основной сумме добавляются проценты.

Существуют три вида кредитования: коммерческий, банковский и государственный. С первым же типом связано большинство нарушений. Чаще всего это просрочка выплат по задолженности. Так, в отношении клиента, объявленного неплатежеспособным, банк может использовать следующие меры:

- реорганизация должника;

- передача оперативного управления администрации, назначенной с участием банка;

- досрочное взыскание кредитов и приостановление выдачи новых ссуд;

- изменение очередностей платежей.

Если же говорить о более крупных нарушениях, то связаны они, как правило, с самими кредитными организациями. Например, это работа без получения специальной лицензии, обман клиентов, неисполнение условий заключенных соглашений и т. д. В зависимости от тяжести совершенного нарушения может наступить административная, гражданская или даже уголовная ответственность.

Внутреннее строение нормы права

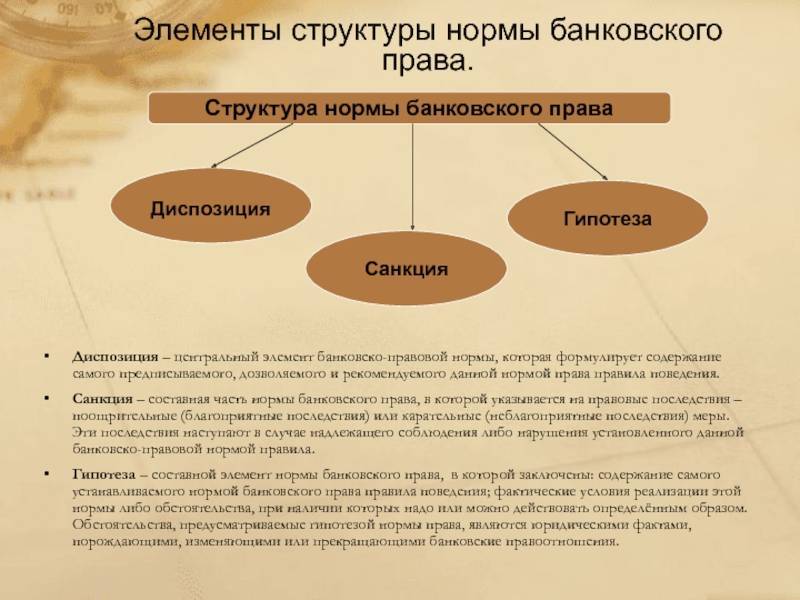

Рассматривая структуру нормы права с другой стороны, можно сказать о том, что в структуре различают гипотезу, диспозицию и санкцию.

Необходимо разобраться с тем, что представляет собой каждый из этих пунктов. Банковское право и его источники предписывают определенные правила поведения в банковской сфере.

Гипотеза содержит непосредственно указание на правила поведения в процессе банковской деятельности, а также возможности реализации такого поведения и действия при возникновении различных ситуаций.

Диспозиция как основная часть в процессе банковской деятельности описывает подробно положения нормы права, границы допустимого поведения.

Санкция – это ряд мер, направленных на предупреждение ситуации нарушения правил поведения в системе банковских взаимоотношений.

Предмет и принципы

Предметом банковского права является совокупность общественных отношений, которые возникают в процессе построения, действия и совершенствования отечественной банковской системы. Как Банк России, так и остальные кредитные организации реализуют общественные отношения, которые возникают в процессе регулирования отечественной финансовой структуры. Все действия в рассматриваемой сфере осуществляются только в интересах граждан, юридических лиц и целого государства.

В предмет входят два важных понятия. Первое именуется банковским правоотношением. Это урегулированное нормами банковского и иного законодательства общественное отношение, представляющее собой сложную форму общественного взаимодействия. Участники отношений имеют корреспондирующие права и полномочия, которые осуществляются по поводу банковской деятельности.

Вторым понятием является банковское законодательство. Это система нормативно-правовых актов и предписаний, которые связаны между собой и регламентируют сопутствующие социальные отношения.

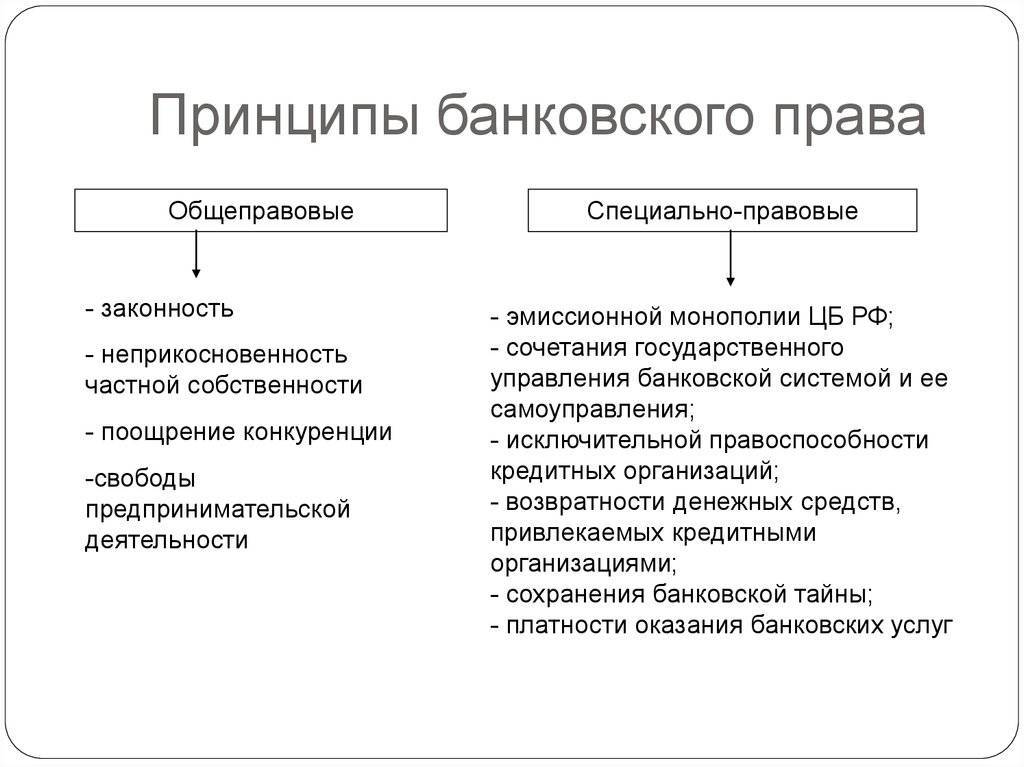

Банковское право базируется на ряде специальных принципов. Они делятся на общие и специальные:

- В первую подгруппу входят начала и идеи, определяющие статус субъектов рассматриваемой юридической отрасли. Это законность, гуманность, направленность на защиту прав и свобод человека и гражданина и прочее.

- Во вторую подгруппу входят принципы банковского права, регламентирующие порядок реализации банковской деятельности. Здесь следует выделить следующие принципы: свободы экономического функционирования; неприкосновенности собственности, поощрения здоровой конкуренции и недопущения процессов монополизации, соблюдения паритета интересов всех субъектов рассматриваемой правовой отрасли и т. д.

Большинство обозначенных принципов составляют базу финансовой юридической сферы, отраслью которой является система банковского права.