Цели и задачи инвестирования

Изначально может показаться странным, как можно заниматься инвестиционной деятельностью в РФ с целью иной кроме как увеличить свой капитал. Однако, есть разные цели и задачи, иногда они просто формируются из-за обстоятельств. Рассмотрим два простых варианта, под которые подпадают практически все инвестиционные решения:

Инвестиционная деятельность с целью сохранения капитала. Это достаточно распространённый вариант, который, наверное, очень хорошо знаком жителям России, да и всего постсоветского пространства. После обесценивания денег все держат в уме вариант повторения сценариев 98-ого года, поэтому предпринимают разные действия. В логике таких людей отличным результатом будет хотя бы не потерять капитал. Именно поэтому вот уже 20 лет у нас так доверяют доллару. Человек понимает – с долларом вряд ли что-то случится, а вот с рублём может быть что угодно. Также такой вариант инвестиционной деятельности предпочитают владельцы солидных капиталов. Например, всю жизнь отработавший гражданин скапливает определённую сумму, которую считает достаточной для того, чтобы спокойно прожить в старости. Для него ключевой вопрос даже не в заработке. Он выбирает консервативные варианты вложения денег для того, чтобы быть уверенным – покупательная способность капитала не изменится, в лучшем случае увеличится. И этого будет достаточно. Вариантов куда вложить деньги в таком виде достаточно много, как правило, это надёжные и ликвидные финансовые инструменты по типу облигаций.

Приумножение капитала. Это самая простая и очевидная цель. Практически каждый хочет, чтобы капитал рос. Это понятное стремление, которое и порождает современное экономическое пространство. Государство хочет стать богаче, каждый отдельный человек тоже, за редким исключением. Именно поэтому вложение денег обычно тщательно просчитывается, проводится оценка возможностей, рисков и так далее. Как правило, есть закономерная корреляция между доходностью и риском – чем выше доходность инвестиционной деятельности, тем выше и риски

По этой причине людей призывают с осторожностью относиться к торговле на фондовом рынке маржинальными инструментами.

Иные задачи, стоящие перед инвестиционной деятельностью. Достаточно вспомнить пример Джона Рокфеллера, который покупал конкурентов, при этом изначально “придушив” их демпингом

То есть покупка маленькой компании тут являлась средством к занятию большей доли на рынке, это приводили к лучшему контролю.

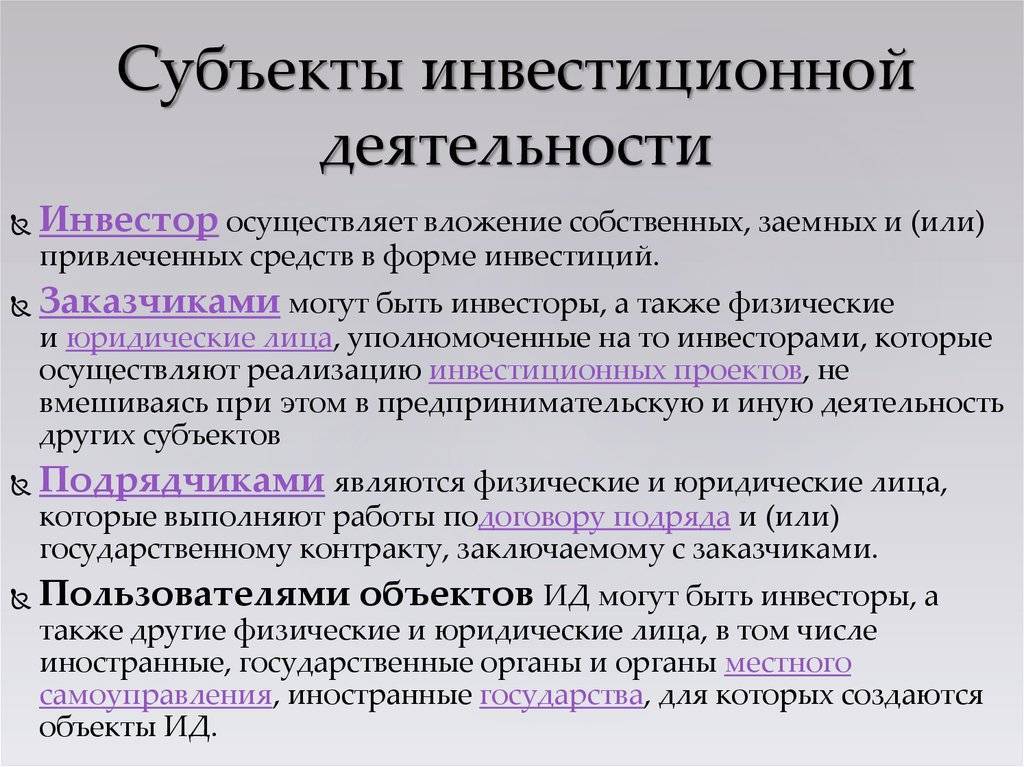

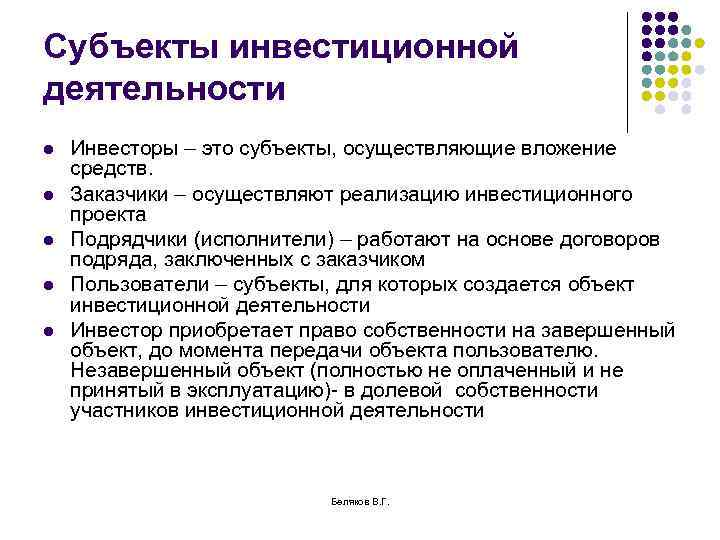

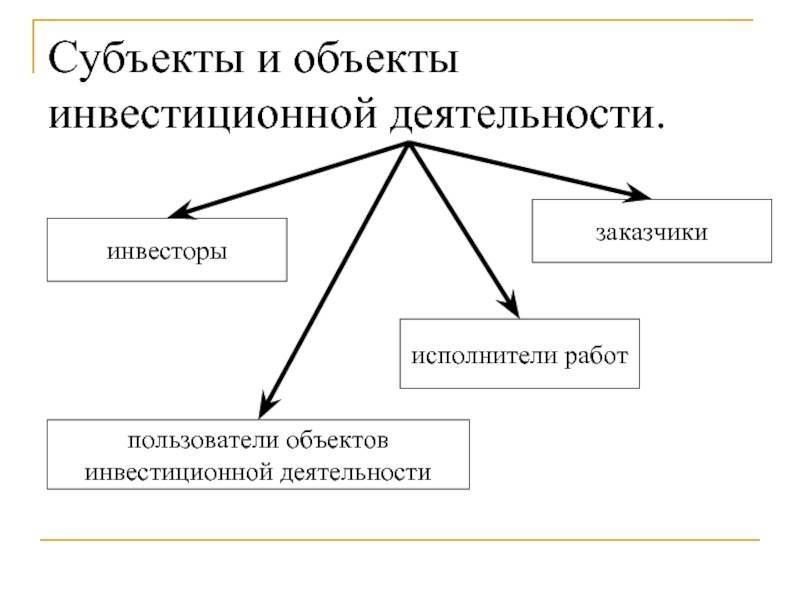

Прочие субъекты инвестиционной деятельности

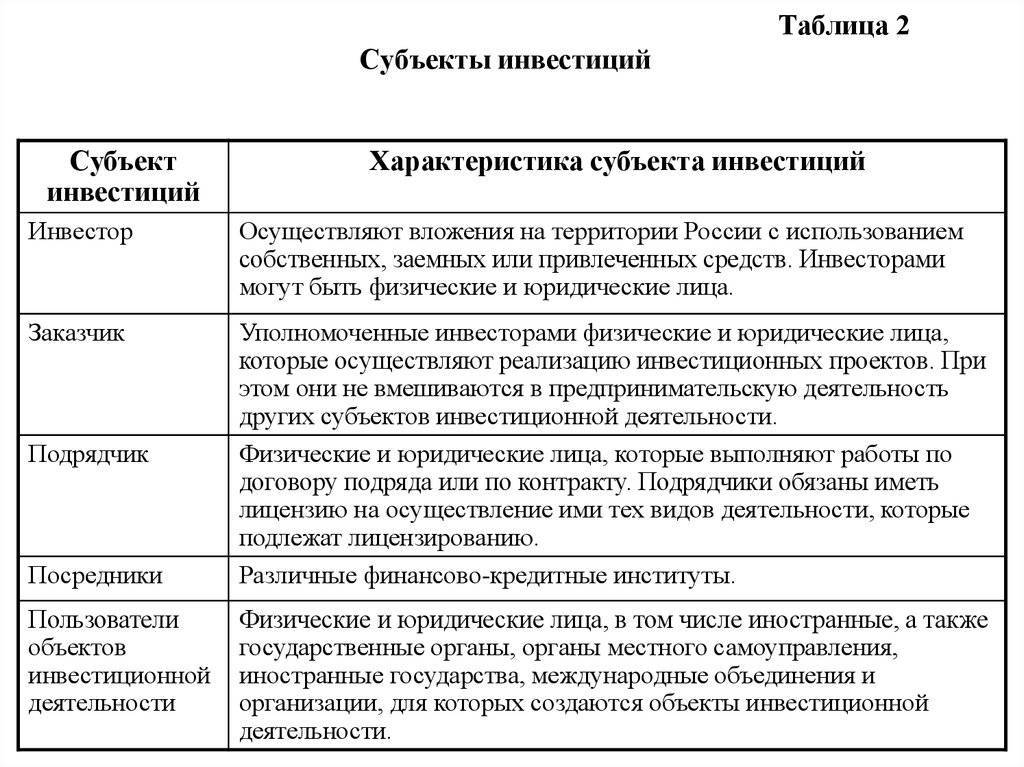

Пользователи, исполнители работ, заказчики также могут быть субъектами инвестиционной деятельности, помимо инвестора.

Определение 2

Заказчик – это субъект, который непосредственно занимается реализацией инвестиционного проекта (программы) и осуществляет для это все необходимые юридические и фактические действия в рамках делегированных ему инвестором правомочий.

В роли заказчика могут выступать любые физические и юридические лица, либо сам инвестор. В законе прописан этот момент, однако он нуждается в небольшом уточнении. В случае если в роли заказчика выступает физическое лицо то данная деятельность должна рассматриваться как предпринимательская. Следовательно, любой хозяйствующий объект может быть заказчиком, если для него такая деятельность профессиональна.

Инвестор устанавливает и закрепляет в контакте (договоре) с заказчиком пределы и объем прав и обязанностей и компетенцию заказчика. До достижения целей программы (проекта) заказчик должен действовать в рамках инвестиционного договора. Целью программы может быть прибыль от эксплуатации реконструированного объекта или от оборота ценных бумаг, завершение строительства нового объекта и сдача его комиссии.

Главная особенность статуса заказчика состоит в том, что он может действовать только лишь в пределах полномочий, оговоренных в договоре и делегированных ему инвестором. Он в праве самостоятельно принимать решения касательно исполнения принятых обязательств, но не приобретает право собственности на инвестиционный объект, созданные в рамках проекта, если это не является прописанным в договоре вознаграждением за выполненные обязательства.

Замечание 5

Надзор и контроль за целевым использованием инвестиционного объекта заказчик не осуществляет. Заказчик действует за установленное контрактом (договором) с инвестором вознаграждение.

В инвестиционных правоотношениях роль исполнителей работ должна оцениваться на основе привлечения их к участию в реализации проекта для выполнения конкретных работ, заданий, поставки необходимых товаров или предоставления услуг и т.д.

Исполнители работ имеют меньший круг полномочий, чем заказчик. Тогда как последний занимается координацией всего процесса реализации инвестиционной программы плоть до получения конечного результата, определенного инвестором, исполнитель просто выполняет поставленную конкретную задачу, которая, зачастую, имеет лишь промежуточное значение. И инвестор и заказчик могут заключать договора на проведение определенных работ и исполнителями.

В том случае, если эффективность эксплуатации объекта инвестиций зависит от наличия лицензии, опыта и знаний, возникает фигура пользователя как одного из субъектов инвестиционных правоотношений.

Объект, который был создан в результате реализации инвестиционного проекта, может быть передан пользователю инвестором по договору с установлением прибыли, получаемой от эксплуатации, распределением расходов на его содержание и определением целевого использования объекта.

Замечание 6

Важным моментом в определении правового статуса пользователя является то, что пределы его полномочий ограничиваются целевой эксплуатацией (пользованием) инвестиционного объекта. Инвестор же осуществляет надзор и контроль за соблюдением условий договора.

В роли пользователя инвестиционного объекта может выступать государство, юридическое лицо или физическое лицо – предприниматель. В зависимости от правового положения инвестора, он может закрепить за пользователем инвестиционный объект как для целевой эксплуатации по договору, так на праве оперативного управления или хозяйственного ведения.

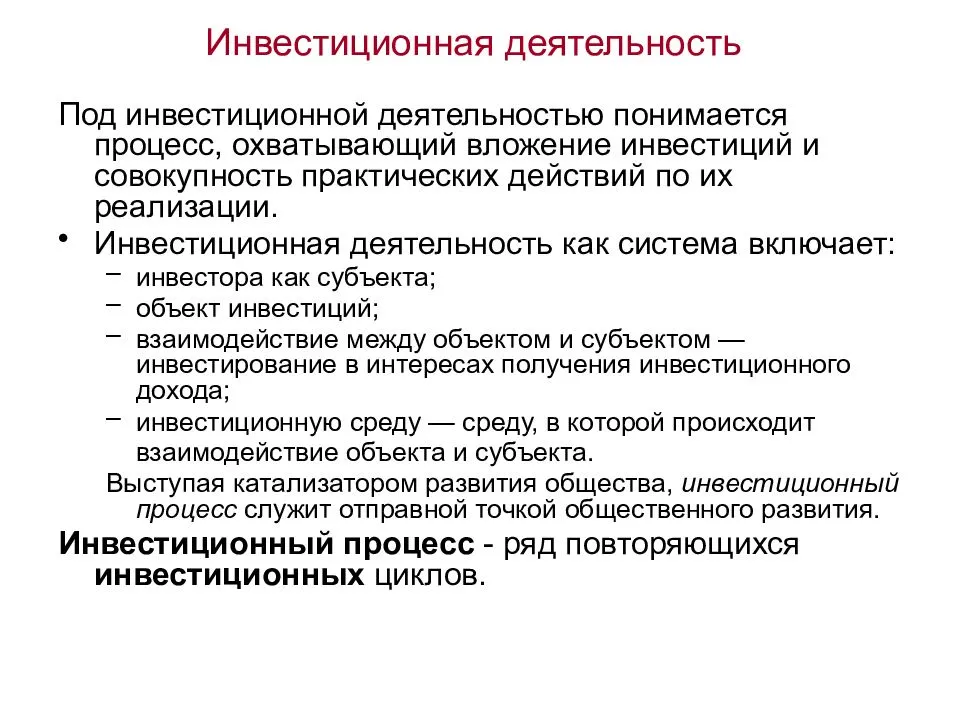

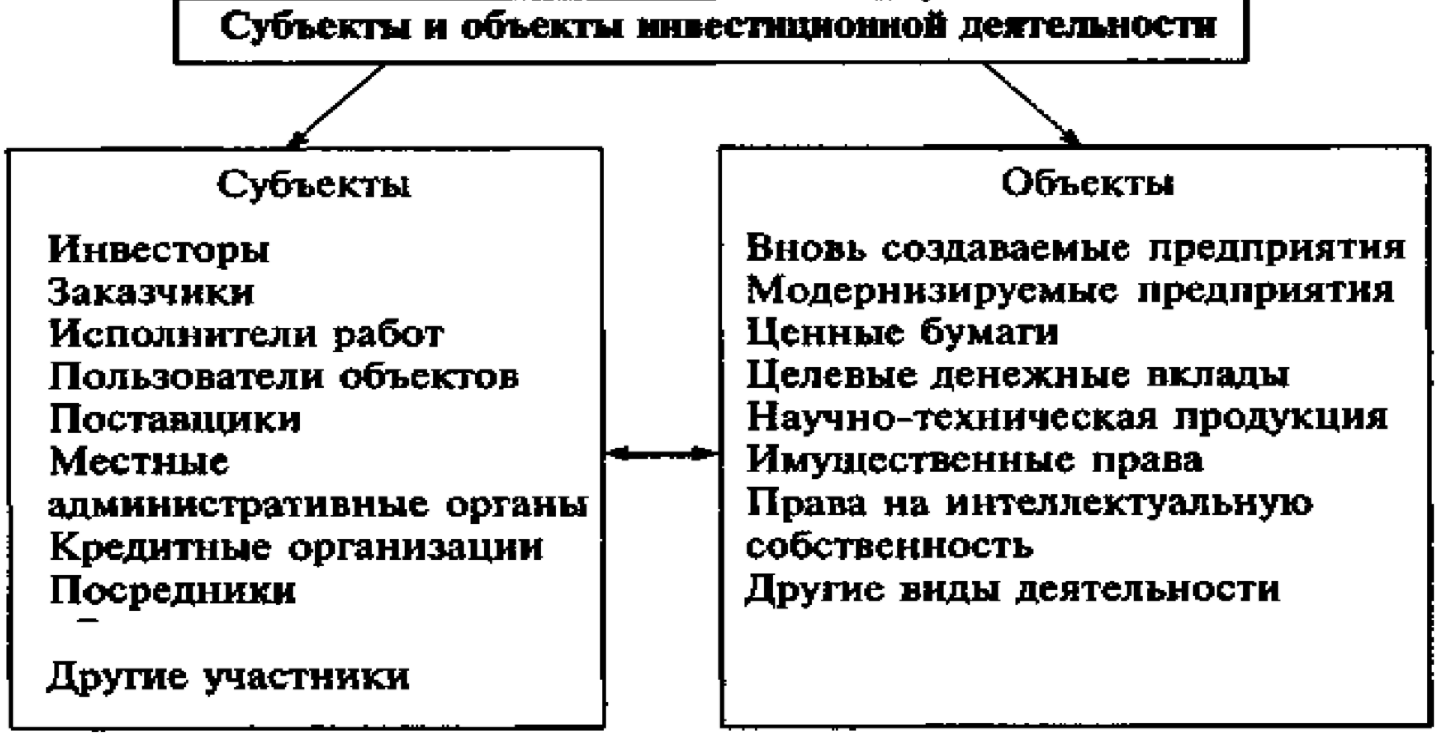

Участники инвестиционной деятельности: объекты и субъекты

Кто же является участником инвестиционной деятельности? Крайне важно понимать, кто является субъектом и объектом данной деятельности. Субъектами будут выступать люди, объектами – те активы (капитальные вложения), в которые происходит инвестирование капитала

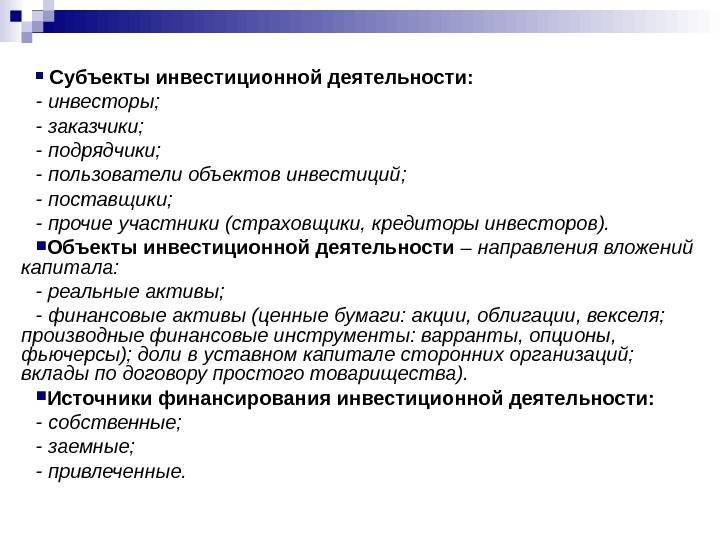

Объекты инвестиционной деятельности

Вышеупомянутый федеральный закон об инвестиционной деятельности дает четкое определение капитальным вложениям.

Объектами инвестиционной деятельности в Российской Федерации являются:

- основные фонды (например, недвижимость, здания, сооружения и т.д.), необходимые для запуска бизнес-проекта;

- оборотные фонды (например, сырьё и материалы опять же для запуска проекта);

- ценные бумаги (акции, облигации и др.);

- денежные вклады;

- научно-техническая продукция и другие объекты собственности;

- имущественные права и права на интеллектуальную собственность;

- и т.д.

При учете основных фондов в составе капитальных вложений необходимо правильно калькулировать их первоначальную стоимость, а также корректно учитывать начисленный износ.

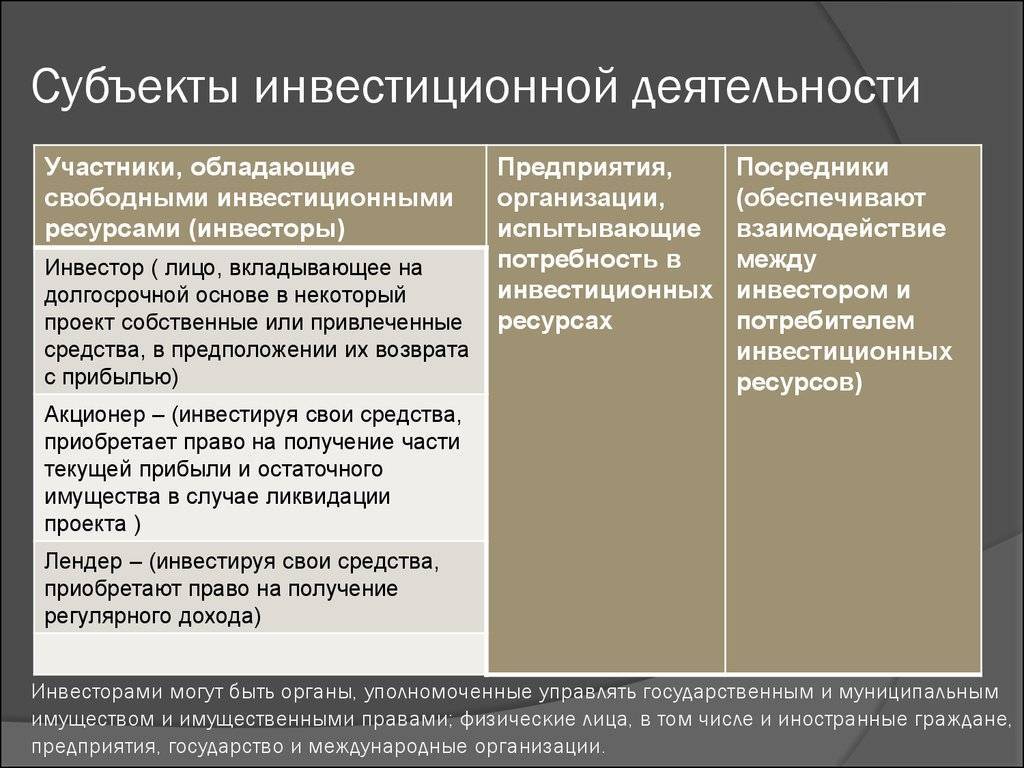

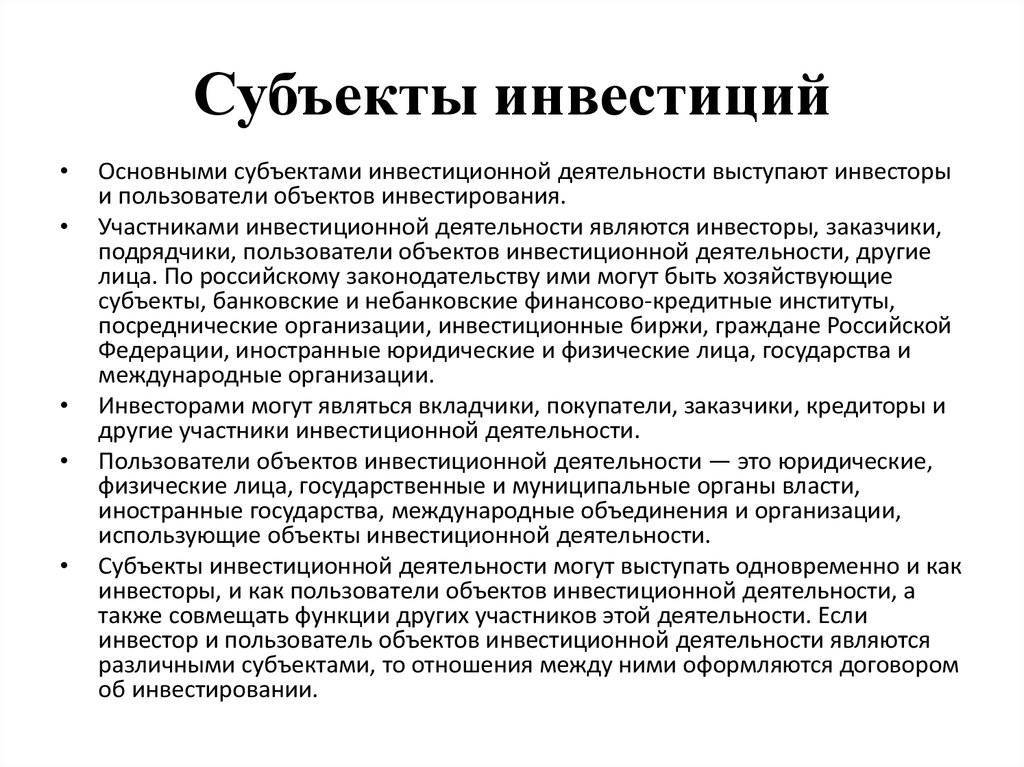

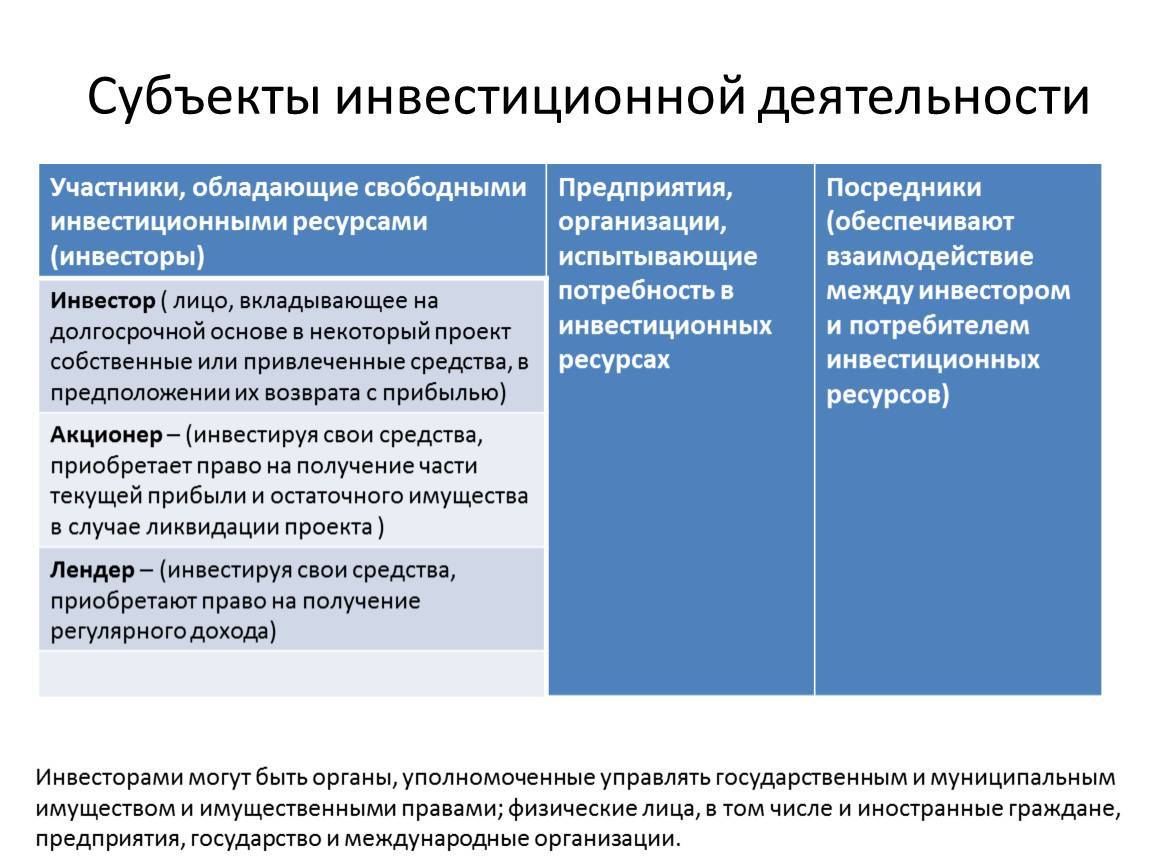

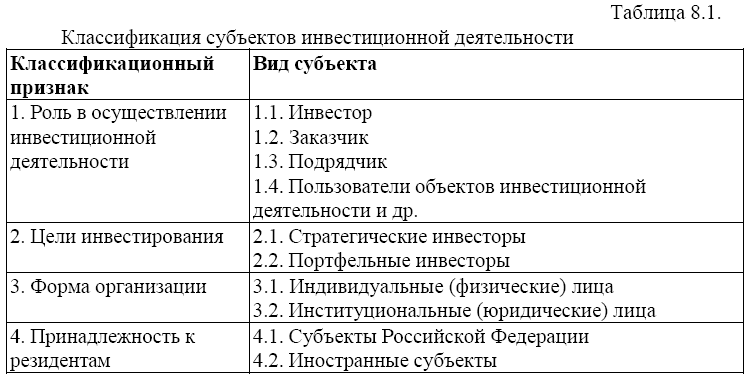

Субъекты инвестиционной деятельности

Субъектами инвестиционной деятельности являются те люди, которые осуществляют данный тип деятельности.

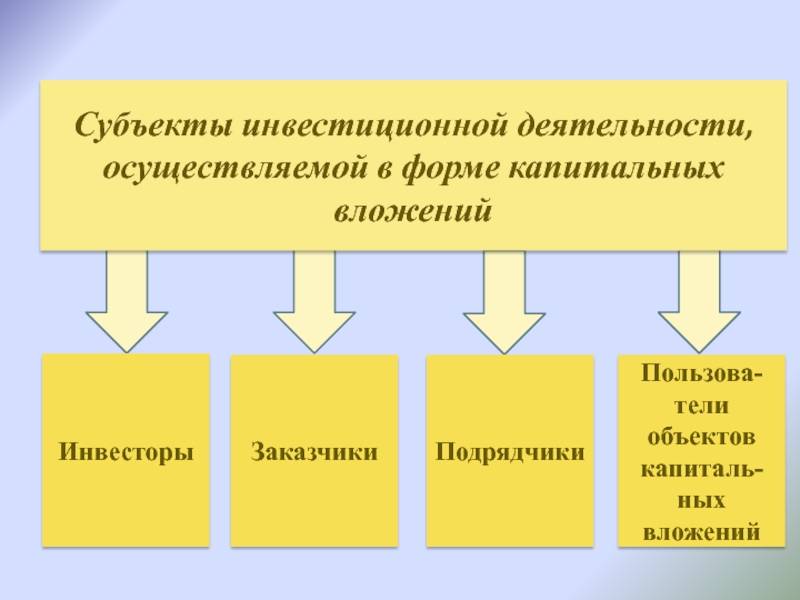

К ним можно относятся в первую очередь инвесторы, а также могут быть заказчики, подрядчики и прочие пользователи объектов капитальных вложений.

Инвесторами могут быть как физические, так и юридические лица, принимающие решение и вкладывающие собственные (например, свои денежные средства), привлеченные (например, средства, полученные в результате выпуска акций) или заемные средства (например, банковские кредиты) в объекты инвестиционной деятельности.

Понятно, что инвестор может использовать несколько видов средств. Например, частично финансировать проект за счет своих средств, а частично за счет заемных.

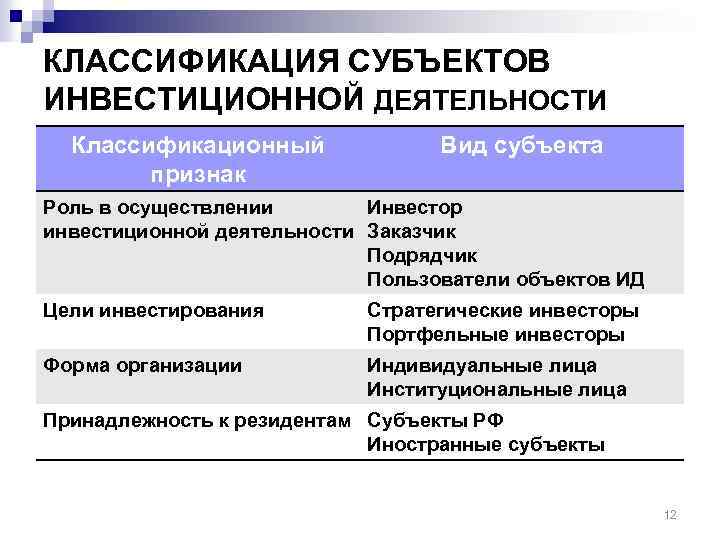

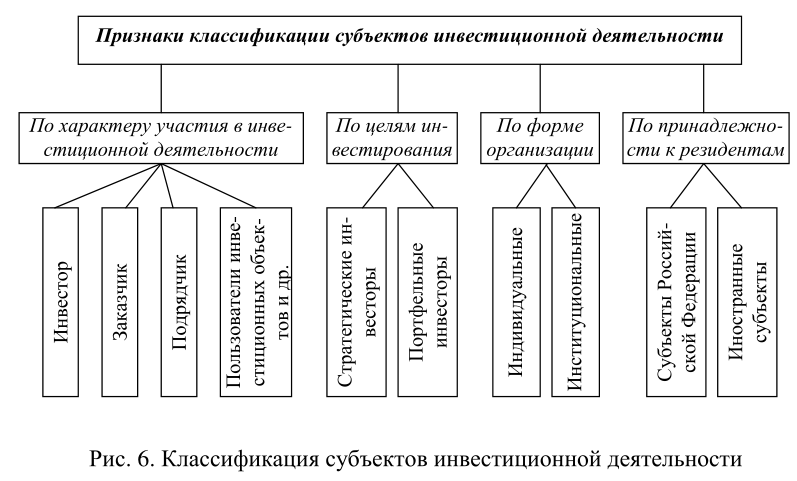

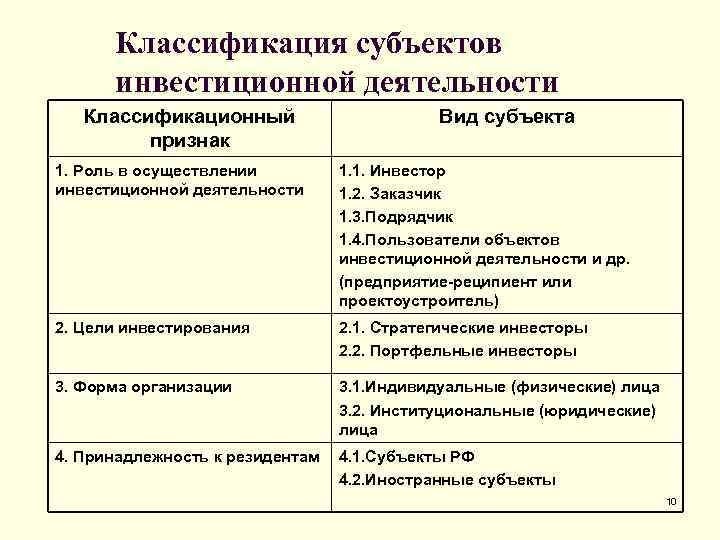

Классификации инвесторов

Существует множество классификаций инвесторов, рассмотрим наиболее часто встречающиеся.

Классификация инвесторов

Стратегический инвестор рассматривает инвестирование в долгосрочном периоде. Если, например, рассмотреть рынок акций, то он предпочитает владение акциями и получение дохода в качестве дивидендов.

В то время, как спекулятивный инвестор «играет» на курсе акций, постоянно покупая и продавая их.

Портфельный инвестор вкладывает капитал в несколько инвестиционных продуктов. Формируя портфель инвестиций, зачастую портфельный инвестор пытается диверсифицировать (снизить) свои риски.

Если рассмотреть инвесторов с позиции их тактики и отношения к риску, то следует выделить три основных типа.

Венчурные (рискованные) инвесторы предпочитают вкладывать свои средства в более рискованные активы (например, разработку новых технологий, вложения в биткоины и т.д.). Понятно, что при этом они надеются на большую доходность своих вложений.

Консервативные инвесторы наоборот предпочитают наиболее надежные вложения в ущерб их доходности. Примером могут быть банковские депозиты.

Какой механизм заработка?

Исходя из целей вкладчика, любой выбранный инструмент способен принести пассивный или спекулятивный доход. Также есть объекты, дающие дополнительную промежуточную выгоду.

Объекты пассивной доходности

Сюда включаются инвестиции, не подразумевающие прямого участия вкладчика в процессе. Они работают по схеме: «вложил деньги под проценты и ждешь прибыль».

К примеру, вклад в банковской структуре, облигации, разнообразные ПИФы, накопительное страхование, МФО.

Спекулятивный доход

Как правило, это проекты для вложения капитала на короткий срок. Они требуют активного участия инвестора или его доверенного лица для регулярного выбора прибыльных инвестиционных инструментов и перемещения капитала из одного объекта в иные.

Главный фактор денежных поступлений – постоянство процесса. Как только вы прекратите покупать и продавать активы, денежный ручеек иссякнет.

Основной «контингент» данной группы – онлайн-трейдинг (ПАММ-счета, самостоятельная фондовая торговля).

В длительной временной перспективе спекулятивный доход, основанный на марже между ценой покупки и продажи, способны принести акции, антиквариат, недвижимость, драгметаллы, предметы искусства и пр.

Классификация предмета инвестиций по мере его обратимости в деньги (ликвидность)

Выражаясь простым языком, ликвидность – свойство продаваемого товара реализоваться как можно быстрее по установленной рыночной стоимости или близкой к ней. Такие товары могут так же быстро менять свою цену. Как следствие, объекты инвестиционной деятельности могут быть высоколиквидными или низколиквидными. В первом случае, товар быстро может оказаться дороже или дешевле рыночной стоимости (акции, валюта), а во втором – наоборот, медленно, практически незаметно (недвижимость).

Группирование активов по целевому направлению

При данном виде классификации возможно разграничить практически любой товар:

- в социальном направлении инвестиции зарождаются на социальных проектах или мероприятиях. Одним из таких вложений может оказаться парк отдыха с платными аттракционами для детей;

- для науки капиталовложения необходимы, чтобы она развивалась, постоянно продвигалась вперед. Инновации могут принести большую финансовую выгоду или помочь субъектам достичь собственных целей;

- в сфере экономики деньги вкладываются на биржи валюты или торговли, а также путем обращения денежных средств, конвертации капитала.

Вид классификации зависит от цикла инвестирования

При данной группировке все будет зависеть от того, в какую часть бизнеса или актива инвестор готов вкладываться. Схематично для наглядности можно представить производство на примере бензозаправки. Для того чтобы продать бензин, необходимо добыть нефть, транспортировать ее, переработать, и наконец, — продать.

Для реализации каждой из стадий необходимы вложения, которые может предоставить либо один инвестор, либо их группа. От этого будет зависеть частичность инвестируемого цикла. Если один вкладчик готов финансировать все стадии одновременно, он осуществляет полный цикл капиталовложений. При финансировании одной или нескольких стадий – инвестиция считается частичного цикла.

Группирование по виду деятельности

Все предметы разделяются на реальные, финансовые, интеллектуальные ценности. Материальный (реальный) объект возможно осязать и видеть: недвижимость, предприятие, вещественные документы, антиквариат или драгоценности. Финансовый вид имеет валютный эквивалент. К этой группе относятся также ценные бумаги, которые можно спутать с реальным предметом. Интеллектуальная деятельность как предмет инвестиционной деятельности выступает в качестве планов, разработок и идей, которые созданы человеком.

Крылатое выражение Дж.Остина «Экономика – это способ тратить деньги, не получая от них никакого удовольствия» имеет большую смысловую нагрузку и раскрывает всю суть инвестиционной деятельности. Любой субъект инвестирования, выбирая объект, вкладывая свои денежные средства или реализуя их, всегда нацелен на результат. Субъекты и объекты инвестиций – взаимозависимые понятия, без которых не было бы развития научно-технической базы, создания конкуренции на рынке, а также продвижения страны на мировом уровне в экономической и социальной отрасли.

Кратко

- Инвестиции — это вложение активов для получения прибыли или полезного эффекта. Инвестировать может кто угодно, различаются цели, масштабы и возможные инструменты.

Чтобы инвестировать в ценные бумаги, нужно открыть счет у брокера.

У каждой инвестиции есть ожидаемая доходность и возможный риск. Инвестор может потерять часть или даже весь капитал при любой инвестиции. Чем выше доходность, тем выше риск.

Чтобы снизить риски, нужно диверсифицировать портфель, то есть распределять капитал по типам активов, отраслям экономики и разным эмитентам.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Объекты инвестирования

Проводя аналогию определению субъектов, можно сказать, что объект в общем виде понимается как предмет, на который направлено действие установленного лица. В призме инвестиционных отношениях объектом будут считаться предпринимательская деятельность или активы организации, в которые инвесторы готовы вкладывать свои или заемные материальные ценности. Необязательно всегда подразумевать материальность, так как объекты инвестирования могут заключаться и в интеллектуально-человеческой деятельности (инвестиции в сборную команду по хоккею свой страны).

Объект инвестиционной деятельности создается для приобретения высокого дохода и получения прибыли. Приведем пример: мужчина вложил накопленные средства в долевое строительство, в результате чего смог приумножить капитал, а в дальнейшем потратить на строительство собственного дома. Многие считают, что лучшим из объектов инвестирования считается недвижимость. Почему? В любых условиях экономической ситуации страны недвижимое имущество является абсолютным способом сохранить свои доходы и увеличить их.

В качестве актива могут выступать:

- сооружения, организации или предпринимательские фирмы, постоянно развивающиеся и производящие новые виды товаров или услуг;

- программы, являющиеся объектом для инвесторов на федеральном, региональном или муниципальном уровнях;

- фонды, ценные бумаги, предметы интеллектуальной собственности.

Часто встречаются такие объекты, которые могут являться нематериальными. Так, инвесторов привлекают торговые биржи (продажа нефти, золота, серебра, недвижимости и подобное). Они готовы вкладываться в культуру, антиквариат, облигации и даже в виноделие, патенты, бизнес-планы, инновации.

Этапы инвестиционной деятельности

Инвестиционная деятельность, как и любая другая деятельность, описывает процесс, в данном случае инвестирования капитала.

Мы знаем, что инвестиции подразумевают, получение прибыли или другого социального эффекта. Однако без четкого представления мероприятий, направленных на получение желаемого размера прибыли, обойтись не возможно.

В этой связи в процессе инвестиционной деятельности можно выделить ряд этапов:

- Этап 1. Поиск необходимых инвестиционных ресурсов;

- Этап 2. Выбор потенциально эффективных объектов инвестирования;

- Этап 3. Формирование инвестиционного портфеля;

- Этап 4. Реализация инвестиционного проекта.

Этап 1. Поиск необходимых ресурсов

На этом этапе инвестиционной деятельности инвестор определяет сколько и каких ресурсов он может направить на инвестирование.

Дело в том, что любой ресурс имеет свою цену. Если Вы берете кредит в банке, его ценой будет проценты по кредиту.

Но даже в случае, если Вы используете свои собственные накопления, они тоже имеют цену. Пусть данная цена и не видна с первого взгляда. Дело в том, что Вы можете вложить свой капитал в другие проекты и получать прибыль там. Следовательно, упущенная выгода и будет ценой вашего капитала.

Таким образом, на этом этапе инвестор определяет где и сколько ресурсов он возьмет. Также обязательно определяется срок привлечения инвестиционных ресурсов.

Понятно, что нет необходимости брать кредит в банке сразу на всю сумму, если запуск проекта растягивается на длительный период. Разбиение кредита на более мелкие части в соответствии с потребностью в инвестициях позволит сократить величину процентов по кредиту.

Этап 2. Выбор потенциально эффективных объектов инвестирования

На этом этапе инвестиционной деятельности происходит отбор проектов для реализации.

Отбор проектов включает в себя:

- первичный поиск проектов (формируется перечень инвестиционных проектов, в которыми потенциально заинтересовался инвестор);

- первичный отбор проектов (из дальнейшего анализа исключаются проекты, не удовлетворяющие каким-либо условиям. Например, не хватает объёма инвестиций или проект не нравится инвестору и т.д.).

Этап 3. Формирование инвестиционного портфеля

На этом этапе происходит уже оценка инвестиционной привлекательности проектов, оставшихся после первичного отбора (2 этап).

На основе оценки эффективности отбираются проекты к реализации. Причем критерии отбору могут быть различные и в большой степени зависят от типа инвестора. Какие-то инвесторы выберут проекты с наибольшей доходностью (венчурные инвесторы), какие-то – наименее рискованные.

На основе предпочтений инвестора и объема найденных инвестиций (1 этап) формируется конечный инвестиционный портфель.

Этап 4. Реализация инвестиционного проекта

Переход к этапу реализации инвестиционного проекта означает, что процесс инвестирования начался. Деньги уже вкладываются.

На этом этапе очень важен контроль за реализацией проекта. Это необходимо для того, чтобы не выйти за плановые дисконтированные (с учётом нормы прибыли) или недисконтированные показатели, заложенные в бизнес-плане.

Ниже, нажав на кнопку, можно проверить, насколько хорошо Вы разбираетесь в

инвестиционном анализе :

Функции инвестиций

— регулирующая функция. Суть регулирующей функции заключается, в обеспечении процессов воспроизводство капитала и поддержании её темпов развития. Также поддержки наиболее крупных и важных отраслей хозяйство;

— стимулирующая функция. Инвестирование ориентировано на обновление средств производства, на активизацию самых подвижных и быстро изменяющихся его элементов, на развитие науки и техники. В этой своей роли инвестиции, по сути, обслуживают развитие как таковое, определяют его темпы роста и качественные характеристики;

— распределительная функция. Посредством инвестирования, осуществляется распределение совокупно общественного продукта (СОП) в его денежной форме между отдельными субъектами, уровнями и сферами общественного производства и видами деятельности. Характер распределительных процессов непосредственно зависит от целевых ориентиров, приоритетов, поставленных государством задач;

При этом

инвестирование, как реализация отношений распределения, соответствует целям

жизнедеятельности общества, выражает форму присвоения экономических благ, а

также используется как способ разрешения общественных противоречий.

Таким образом,

инвестиции являются важнейшей экономической категорией и играют приоритетную

роль на макро- и на микроуровне. Они необходимы как для простого, так и для

расширенного воспроизводства, структурных преобразований, максимизации прибыли,

решения многих социальных проблем. Современная инвестиционная политика РФ своей

основной целью называет развитие долгосрочного отечественного инвестирования.

Для достижения этой цели необходимо создать благоприятный климат в России, а

также активизировать воздействие государства на эти процессы.

Существующие принципы

Инвестиционная деятельность страны, предприятия или частного инвестора имеет определенные направления. Основным среди них, несомненно, является положительный экономический эффект от произведенных вложений. Как правило, его выражают в полученном доходе или иных материальных (нематериальных) благ.

Существует ряд основополагающих принципов вложений, которых следует придерживаться каждому инвестору. К ним относятся:

- принцип свободной воли. Каждый инвестор вправе самостоятельно принимать решение по осуществлению инвестиций;

- принцип защищенности. Правовая система государства должно защищать законные права инвесторов;

- принцип равновесия каждого участника инвестиционной деятельности, невзирая на форму собственности, или другие сопутствующие факторы;

- принцип невмешательства со стороны органов государственной власти и прочих третьих лиц.

Субъекты и объекты инвестиций

Понятие «инвестиции» тесно связано с тремя принципиальными понятиями:

- инвестиционный объект;

- субъект инвестиционной деятельности;

- инвестиционные действия.

Эти понятия раскрывают специфику и особенности осуществления инвестиционной деятельности в рыночных условиях. Под инвестиционным объектом мы понимаем любой объект предпринимательской деятельности, на который направлены инвестиции. К объектам инвестирования относятся:

- денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги;

- движимое и недвижимое имущество (здания, сооружения и другие материальные ценности);

- имущественные права, вытекающие из авторского права, ноу-хау и другие интеллектуальные ценности;

- права пользования землей и другими ресурсами, а также иные имущественные права;

- другие ценности.

Объектами инвестиций являются:

- строящиеся, реконструируемые или расширяемые предприятия, здания, сооружения (основные фонды), предназначенные для производства новых продуктов и услуг;

- комплексы строящихся или реконструируемых объектов, ориентированные на решение одной задачи (программы). В этом случае под объектом инвестирования подразумевается программа федерального, регионального или иного уровня;

- производство новых изделий (услуг) на имеющихся производственных площадях в рамках действующих производств и организаций.

Субъектом инвестиций является предприятие (организация), использующее инвестиции (или предприятие-реципиент). Под инвестиционными действиями (деятельностью) понимается последовательность поступков инвестора (субъекта) по выбору и созданию инвестиционного объекта, его эксплуатации и ликвидации, по осуществлению необходимых дополнительных вложений и привлечению внешнего финансирования.

Выделяют следующие основные принципы хозяйственной деятельности в инвестиционной сфере, в частности касающиеся инвестора:

- полное равноправие инвесторов, а значит, и вкладываемых капиталов, вне зависимости от их происхождения;

- инвестор самостоятельно определяет, на что и в каких размерах использовать вкладываемые средства;

- основой взаимоотношений всех участников инвестиционной деятельности должен быть договор или контракт;

- органы государственного управления наравне со всеми отвечают за взятые ими обязательства.

Разделение понятий инвестиционной деятельности и инвестиционного объекта оказывает существенное влияние на оценку результата инвестиций. Если рассматривать в качестве результата инвестиций инвестиционный объект, то его ценность определяется стоимостью инвестиционного объекта, и чаще всего его рыночной стоимостью. Если на результат инвестиции оказывают влияние и инвестиционные действия, то такая оценка уже будет неполной, поскольку не учитывает полезного эффекта, получаемого инвестором в результате привлечения средств из внешних источников, и дополнительного инвестирования временно свободного капитала.