В чем отличие карточек различного класса?

Различие Visa и MasterCard основано на том, к какому именно классу сервисного обслуживания относится пластик:

- Если к начальному (Visa – Visa Electron, Mastercard – Maestro), то этот пластик используется для начисления заработной платы и располагает узким перечнем дополнительных возможностей. Разница между картами основана на том, что владельцы Maestro при покупках пользуются ПИН-кодом, а хозяева Visa Electron ПИН могут не использовать. Но на это влияет не только тип системы, но и сам терминал, который находится в торговой точке. Среди достоинств карт начального класса можно выделить отсутствие или низкую оплату за обслуживание.

- Если карты относятся к стандартному классу (Visa – Visa Classic, Mastercard – MasterCard Standart), то в этом случае разница тоже практически отсутствует. С помощью данных карточек можно производить расчеты за товары и услуги в сети Интернет и в розничных магазинах, снимать денежную наличность.

- Более значимые отличия Визы от МастерКард наблюдаются между картами премиального класса (Visa – Visa Gold или Visa Platinum, Mastercard – MasterCard Gold или MasterCard Platinum).

Так, среди предложений Visa Gold:

- юридическая и медицинская поддержка в туристических путешествиях;

- содействие при бронировании авиационных и железнодорожных билетов, при заказе столика в ресторане и др.;

- если случилась утеря или кража карты за границей, то можно рассчитывать на срочную помощь в ее восстановлении.

Для карт Visa Platinum доступны также такие программы, как защита покупок и продление гарантии.

Не так давно Виза начала предлагать клиентам карточку Visa Infinite. Кроме указанных выше услуг, она позволяет получить скидку при страховании (включая и членов семьи владельца пластика), при организации переездов, предоставление данных о ресторанах, поддержка службы доставки и прочие приятные бонусы.

Премиальные карточки MasterCard также поддерживают ряд программ, но по умолчанию для них используются всего лишь такие, как лояльность от банков-партнеров и скорая поддержка при утере пластика. Другие программы подключаются за оплату. В этой связи, оформляя карточку, следует узнать в банке о тех услугах, которые можно использовать.

Из всего сказанного напрашивается вывод, что, отвечая на вопрос: «чем отличается карта Виза от Мастеркард?», при общей схожести в стандартном и начальном уровне, в премиум-классе преимущество за Visa.

Делая заключение, Виза или МастерКард – что лучше, нужно понимать, что наилучший выбор зависит от того, где планируется использовать карту. Так, выезжая в страны Евросоюза, выгоднее иметь MasterCard, и желательно, чтобы счет был открыт в евро. Если планируется путешествие в США, государства Латинской Америки, Таиланд, Канаду или Австралию, т.е. там, где основной валютой является доллар, то нужно владеть картой Visa. Что касается Беларуси, то если счет открыт в белорусских рублях, то отличий не наблюдается.

Как узнать платежную систему вашей карты

Определить необходимую информацию о используемой пластиковой карты можно с помощью следующих способов:

- По логотипу. На каждой пластиковой карте имеется логотип платёжной системы с её названием. Так что, посмотрев на свою карту, вы легко сможете определить тип используемой платёжной системы.

- По номеру. Каждая банковская карта обладает своим номером, по первой цифре которого можно легко узнать платёжную систему. Если первая цифра 2, то – платёжная система МИР, 3 – American Express, JCB International, Diners Club, 4 – Visa, 5 – MasterCard, Maestro, 6 — Maestro, China UnionPay, Discover, 7 – УЭК.

Премиальные карты Mastercard вообще имеют узнаваемый дизайн.

Что лучше, выгоднее за границей: Visa или Mastercard?

Перед сезоном отпусков многих людей волнует, какую систему желательно выбрать, дабы пользоваться ею во время путешествия за границей. Это позволит минимум платить определенному банку, выплачивая ему проценты.

Итак, если вы собрались в другие страны, воспользуйтесь следующими советами.

- По возможности, постарайтесь привязать карту к счету в определенной валюте. К примеру, если вы будете отдыхать в европейском государстве, тогда выберите евро. Так вы сможете сэкономить на конвертации.

- Если же вам не удается привязать, тогда для поездки в Европу желательно взять MasterCard. Ведь в Европе система считается более выгодной, поскольку все покупки осуществляются только за евро.

Оплата картой за границей

- Для отдыха в США желательно выбрать карту Visa. Ведь она будет конвертировать российские рубли в доллары.

- Если соберетесь в Египет или Турцию, тогда вам стоит посмотреть на ту валюту, которая будет списываться. Если вы решите пользоваться местными деньгами, тогда разница будет очень маленькой.

Сравнение MasterCard и VISA

Разобравшись с тем, что такое ассоциации банков VISA и MasterCard, можно приступать к основному вопросу, которому и посвящена данная статья, а именно, что лучше выбрать, карту Виза или Мастеркад, и немного поговорить об их сходстве и отличиях.

Услугами данных корпораций повсеместно пользуются в большинстве стран, с ними обеими сотрудничают около 20 тыс. банков и разных финансовых организаций. Иными словами, вам будет трудно найти то или иное заведение, где вы не сможете оплатить какой-либо сервис при помощи банковских карт Виза или Мастеркард.

Если же рассматривать вопрос с технической стороны (защищенность финансовых операций, их скорость, уровень сервиса) — то и здесь существенных отличий нет. Тогда в чем же заключается отличие, спросите вы. Ответ на этот вопрос можно получить, если рассмотреть карты уровня услуг «Премиум». Именно на этот сегмент и приходится большая часть различий. Однако об этом немного позже.

Если говорить об общих отличиях, то среди них можно выделить три основные группы:

- Акции от банков и финансовых институтов, сотрудничающих с платежными системами.

- Процесс обмена валюты одного вида на другой, если она отлична от рубля.

- Уровень сервиса.

Это, пожалуй, три основных момента, которыми могут разниться данные банковские ассоциации.

Какую карту лучше оформить: Виза или Мастеркард?

Какой из двух вариантов лучше выбрать? Здесь всё определяется только персональными предпочтениями потенциального пользователя пластика. Стоит сказать, что их функционал практически одинаков. Экономическая выгода сводится к конкретному банковскому предложению и не регулируется видом карты.

В процессе проведения аналитики необходимо принимать во внимание не только величину процентных ставок и сроки чистого беспроцентного времени (в случае с кредитной картой), но и перечень дополнительных начислений и платежей. Одна только конвертация может свести к нулю всю материальную выгоду

Не стоит забывать, что:

слишком большой перечень дополнительных пакетов услуг обойдётся в более высокую цену не только при выпуске, но и в процессе текущего обслуживания карты на фоне того, что данные опции могут не представлять особой актуальности для конкретного клиента банка и ни разу не будут им востребованы;

поскольку платёжка Виза на территории нашей страны нашла более широкое применение, на её счету на порядок больше интересных предложений, бонусов и преференций — как для уже действующих пользователей, так и для претендентов на получение карты;

стоит грамотно расставить собственные приоритеты — если, к примеру, человек нуждается только в получении и использовании кредитных средств, осуществлении расчётных операций в территориальных пределах России, то в первую очередь следует обращать внимание именно на кредитные предложения, подходящие к конкретным планам пользователя.

Если планируется многофункциональное применение пластика, то лучшее решение — оформить сразу две карты. Тогда их применение можно сделать максимально эффективным и более выгодным с экономической точки зрения.

Лучшие кэшбэк-карты 2021

Tinkoff Black

Тинькофф Банк

Дебетовая карта

- до 15% кэшбэка

- до 4% на остаток

- 0-99₽ за обслуживание

Подробнее

Opencard

Открытие

Дебетовая карта

- до 2,5% кэшбэка на всё

- до 4,5% на остаток

- 0₽ за обслуживание

Подробнее

Польза

Хоум Кредит Банк

Дебетовая карта

- до 5% кэшбэка

- до 5% на остаток

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

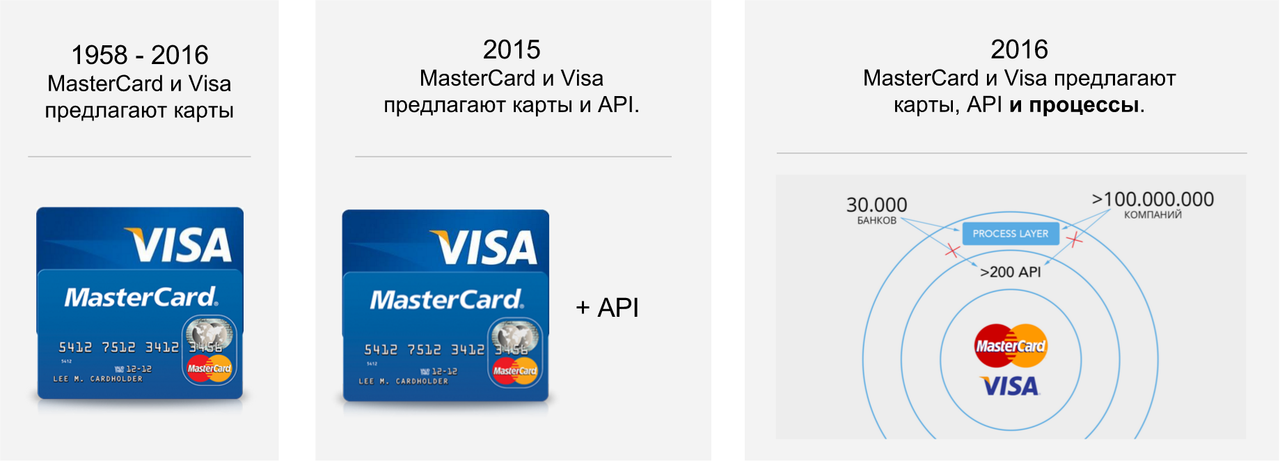

Сравнение Visa и MasterCard

Обе системы удобны тем, что позволяют:

- быстро переводить деньги;

- производить оплату безналичным способом;

- снимать наличные.

Системы позволяют производить оплату безналичным способом.

Минимальные различия кроются в нюансах использования карт.

Статистика — что чаще выбирают

По данным ФАС, в России доля активных карт Visa у населения составляет 39,5%, MasterCard — 36%. До запуска национальной платежной системы «Мир» (держателями являются 25% россиян) количество активных клиентов Visa и MasterCard составляло 45% и 42% соответственно.

Условия использования

Основное отличие МПС заключается в валюте, используемой для проведения транзакций, если оплата совершается не в валюте счета (когда клиент расплачивается за рубежом какой-нибудь картой российского банка). Для Visa это только доллар США, для MasterCard — евро или доллар. В последнем случае выбор зависит от банка-эмитента. Долларовая «Мастеркард» не отличается от «Визы».

При расчетах в России конвертации нет, потому что валюта операции совпадает с валютой счета. В большинстве торговых точек и банков принимаются и «Виза», и «Мастеркард», и «Мир». Через последнюю систему, национальную, обрабатываются все трансакции.

Разноуровневость

Клиенты получают привилегии и бонусы, которые могут отличаться в зависимости от уровня. Рассматриваемые бонусные программы похожи.

Премиум-клиентам МПС предлагают дополнительные услуги и сервисы:

- скидки у партнеров;

- приоритетную связь с банком;

- бесплатные туристические страховые полисы;

- экстренную медицинскую помощь за рубежом;

- юридическое сопровождение.

Премиум-клиенты получают экстренную медицинскую помощь за рубежом.

Чем выше уровень, тем больше привилегий. Различия появляются для держателей карт Platinum и выше. Например, система Visa предоставляет страховку покупок от утери, кражи, случайного повреждения. Для некоторых видов товаров увеличивается гарантийный срок. “Мастеркард” на этом же уровне дарит маршруты путешествий по России, предлагает увеличенные скидки у партнеров.

Работа с разными платежными системами

Принцип работы МПС одинаковый:

- Покупатель подтверждает операции при оплате в офлайн-магазине или в интернете.

- Эквайер, т.е. банк, который принимает платеж, считывает информацию, отправляет запрос в процессинговый центр.

- Запрос обрабатывается, информация передается эмитенту — кредитно-финансовой организации, которая обслуживает счет покупателя.

- Эмитент проверяет наличие средств на счете клиента, блокирует сумму и передает запрос в центр.

- Центр подтверждает оплату. Сообщение об этом поступает эквайеру и продавцу.

Подобным образом организованы и прочие операции: перевод денег, снятие наличных. Системы работают полностью автоматически. От запроса об оплате до списания средств проходит от нескольких секунд до 3 рабочих дней, если оплата совершается за рубежом.

Если эмитент и эквайер работают в одной валюте, обменивать деньги не нужно.

Использование карт

На территории России Visa и MasterCard принимаются большинством торговых точек. В банкоматах можно без проблем снять наличные или пополнить счет. До 2014 г., когда из-за санкций МПС приостановили обслуживание карт нескольких банков, в стране не было национальной платежной системы. Существующая инфраструктура (АТМ, мобильные терминалы, отделения) создавалась под международные стандарты.

В банкоматах можно снять наличные и пополнить счет.

Возможность пользования за границей

Visa используется в 200 странах мира (около 20 млн торговых точек), MasterCard — в 210 (30 млн пунктов оплаты). На популярных направлениях для оплаты можно использовать платежные инструменты обеих систем.

Нужно уточнять особенности страны, куда предстоят частые поездки. Например, в Китае не везде принимают карты МПС, но в любом супермаркете, отеле, каршеринге можно расплатиться национальной China UnionPay.

Чтобы избежать переплат, следует учитывать базовую валюту операций: тем, кто часто путешествует по Европе, лучше выбрать MasterCard, чтобы избежать двойной конвертации.

Основные различия между платёжными системами

Чтобы разобраться, чем отличается карта Виза от Мастеркард, следует рассмотреть их по категориям. Всего выделяют три категории:

- Основные.

- Классические.

- Премиальные.

Все они имеют как сходства, так и различия.

Основные

Пластиковые карты начального уровня (Visa Electron, MasterCard Maestro) имеют огромную популярность в России. Чтобы оформить карточку, от человека требуется минимум документов. При этом обслуживание продукта осуществляется бесплатно или за небольшую цену. Используются в основном для зачисления заработной платы, пособий, пенсий.

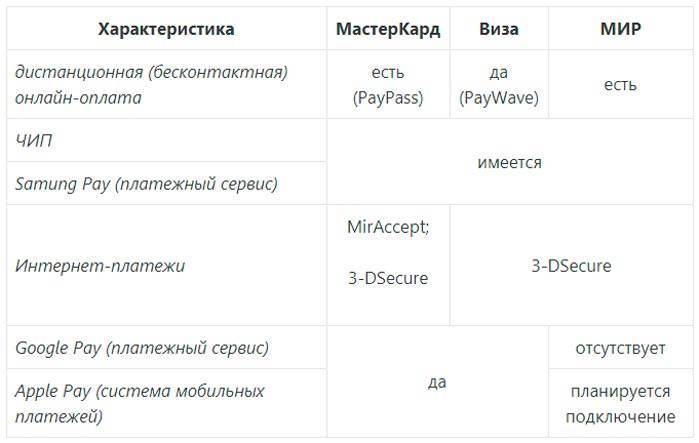

Главное отличие карты Виза от Мастеркард заключается в том, что: первая — оснащена возможностью бесконтактной оплаты, у второй же – такой чип отсутствует. Причина этого в том, что Маестро всегда нужно моментальное одобрение от банка на проведение финансовой операции. Визу же можно использовать, даже если соединения с банковским учреждением отсутствует, а запрос будет доставлен позднее. Поэтому, если пользователю такая функция не обязательна, сложно будет решить, какая карта лучше.

Классические

Пластиковые карты для постоянного использования. У компании Виза – это Visa Classic, у Мастеркард — Mastercard Standard. В чём же отличие Визы от Мастеркард классического типа?

Карта Виза принимается по всему миру. Деньги можно снять в устройствах самообслуживания (банкоматах), на которых есть соответствующий логотип. Выпускается двух видов – кредитная или дебетовая. В дополнение к этому имеется возможность проведения платежей в интернете или переводов по системе B2B.

Mastercard Standard подходит для ежедневных покупок. Кроме этого, её можно взять с собой за границу. В зависимости от условий и тарифов банка, карточка предполагает возможность конвертации валют. Снять деньги можно в банкомате.

Исходя из этого, становится понятно, что разница между картами VISA и MasterCard классического типа совершенна незаметна, даже я бы сказал практически отсутствует.

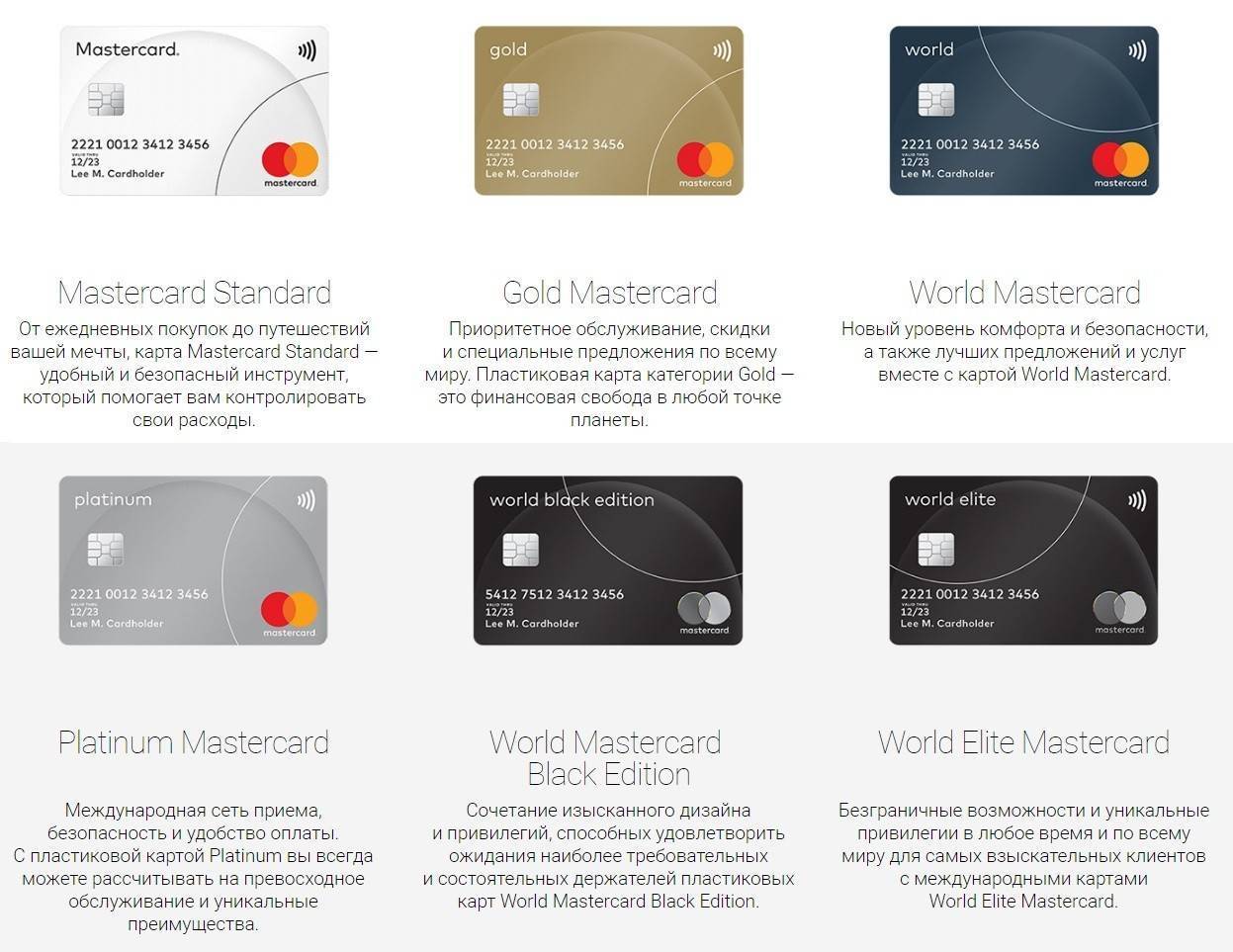

Премиальные

Обе ПС выпускают сразу несколько видов премиальных карт. У Виза – это Голд, Платинум, Signature, Инфинити. У Мастеркард – Голд, Ворлд, Platinum, World Black Edition, World Elite. Обладание такой карточкой показывает статус её владельца. Кроме предлагаемых скидок, бонусов и кэшбэка, держателям карт предлагается широкий спектр дополнительных услуг:

| Платёжная система | Название продукта | Возможности |

| VISA | GOLD | Индивидуальный подход, круглосуточная поддержка, медицинская и юридическая помощь |

| Platinum | Международная медицинская и информационная помощь | |

| Signature | Круглосуточная услуга «Консьерж» | |

| Infinite | Защита покупок и расширенная гарантия Страхование | |

| MasterCard | Gold | Приоритетное обслуживание, скидки и привилегии. |

| World | Новый уровень комфорта и безопасности | |

| Platinum | Международная сеть приема, удобство и безопасность. | |

| World Black Edition | Изысканный дизайн и привилегии, удовлетворяющие самые требовательные ожидания | |

| World Elite | Безграничные возможности по всему миру для самых взыскательных клиентов |

Кроме этого, карты Мастеркард или Виза могут быть не только дебетовыми (для оплаты используют собственные средства), но и кредитными (на лицевой счёт зачисляются деньги банка). Различий между кредитками разных ПС нет. Главную роль здесь играют только тарифы банка.

Сравнение платежных систем

Также для того, чтобы принять решение о выборе Visa или MasterCard, стоит обратить внимание на их достоинства и недостатки:

1. Доступность. МастерКард сотрудничает с сотней банков России. Виза имеет меньше партнеров – 85. Получить карту MasterCard проще, вне зависимости от выбранного банка. Однако, при этом, по количеству клиентов Виза практически в два раза опережает МастерКард в России.

2. Распространение. МастерКард принимают к оплате в большем количестве стран, что является несомненным преимуществом перед Визой. Для развитых стран и крупных городов это преимущество не имеет особой ценности. В торговых точках можно расплатиться любой банковской картой.

3. Онлайн оплата. Доступна для обеих ПС, за исключением пластика электронного уровня.

4. Безопасность. Обе системы работают на базе закрытых сервисов, обеспечивающих безопасность личных данных держателя и его денежных средств. Главная задача клиента – не компрометировать пластик. Для этого рекомендуется не сообщать никому данные своей карты, не вводить информацию на неизвестных ресурсах, а при утрате – немедленно блокировать.

5. Использование за границей. Любая карта, кроме Electron и Maestro, подойдет для оплаты за границей. Исключение – отдаленные государства, не работающие с ПС. В некоторых случаях перед поездкой рекомендуется уточнить способы оплаты на территории конкретного государства во избежание утраты доступа к денежным средствам.

6. Дополнительные опции. Каждая ПС предлагает держателям карт дополнительное страхование, консьерж-сервис, выделенную горячую линию. Доступность данных услуг зависит от статуса пластика. Кроме того, у ПС существуют особые программы лояльности: они предоставляют бесплатные билеты в кино, экскурсионное обслуживание по крупнейшим городам России и мира, скидки в ресторанах и магазинах.

Чем отличается банковская карта VISA от MasterCard и Maestro: разница

На первый взгляд может показаться, что особенной разницы между карточками нет. Этими карточками можно пользоваться в большинстве стран всего мира, обе они работают со многими банками. Если брать практику, то это значит следующее – чтобы отыскать заведение, в котором примутся эти карточки, нужно хорошо постараться.

Посмотрев на техническую точку зрения, стоит отметить, что и тут тоже разницы особой незаметно. Скорость, с которой осуществляются платежи, уровень безопасности и сервиса – почти одинаковые. Но чем же они все-таки отличаются?

- Во-первых, в конвертации финансов во время оплаты в валюте

- Во-вторых, в уровне сервиса во время применения карточек разного уровня

- В-третьих, в наличии некоторых акций, которые устраиваются банками-партнерами этих систем

Обе карты имеют несколько уровней. Перечислим их.

Карта Маэстро

Начальный уровень:

- Visa Electron и Maestro. Как правило, данные карточки относятся к зарплатным. Услуги и их уровень здесь идентичные, возможности минимальные у двух систем. Например, с такой картой можно осуществлять покупки с онлайн режиме.

- Также карточка Maestro требует постоянно ПИН-код, а вот вторая карта — нет. Однако на практике будет все зависеть от вида самой системы, плюс от терминала, который установлен в той или иной торговой точке. Следующая отличительная особенность – применение карточки за пределами России.

- По умолчанию обе карточки такой возможности не имеют. Подключить, конечно же, можно, но для этого необходимо давать запрос в банк. Как правило, такое подключение считается бесплатным. Но, а карточка Maestro Momentum, вообще, подобной возможности не имеет.

Стандартный уровень:

- Visa Classic и MasterCard Standart. Карточки стандартного уровня почти не имеют различий. Клиент имеет право применить карты, дабы проводить при помощи их покупки в онлайне, для оплаты определенных товаров, услуг, для того, чтобы снять наличку в банкомате.

- Если говорить про заграничные государства, то карточки функционируют там вполне нормально.

Уровень премиум класса:

Visa Gold предоставляет клиенту такие услуги:

- Медицинское обслуживание во время путешествия.

- Помощь юриста.

- Бронирование билетов на железнодорожном вокзале, заказ места в ресторане и так далее.

- Быстрая помощь за границей (если карточка была утеряна или украдена).

Visa Platinum позволяет клиенту пользоваться такими услугами:

- Программой зашиты каждой совершенной покупки.

- Программой продления гарантийного срока.

Есть еще одна карта премиум класса — Visa Infinite. Она появилась сравнительно недавно. Кроме выше перечисленных услуг, она позволяет клиенту получать бонусы, плюс небольшую скидку на получение страховой гарантии. Плюс благодаря этой карте можно организовать различные переезды, получить подробную информацию о каком-то ресторане, доставить товар в нужное место и стать обладателем других приятных мелочей.

Карты Виза и Мастеркард

MasterCard, которая относится к данному классу, тоже имеет в своем арсенале некоторые полезные программы, но по умолчанию зафиксированы лишь такие: программа лояльности от партнера банка, мгновенная помощь (когда карточка теряется клиентом). Остальные услуги предоставляются клиентам за отдельную плату. Следовательно, во время оформления карточки, стоит уточнить – может ли клиент пользоваться какой-то услугой после подключения.

В чем основное отличие

На первый взгляд Visa и Mastercard мало чем отличаются. Практически в любой точке мира у вас примут обе карточки к оплате. Чтобы найти магазин, не работающий с Визой или Мастеркард, нужно очень постараться

Однако есть ряд существенных отличий, понимание которых важно для пользователя:

Количество стран, принимающих Мастеркард к оплате – 210, чуть меньше государств работает с Виза – 200; Название пластика. Visa выпускает следующие виды карточек: базовая Visa Electron, стандартная Visa Classic, премиальные Visa Gold и Visa Platinum. Mastercard: базовая Maestro, стандартная MasterCard Standart, премиальные MasterCard Gold, MasterCard Platinum; Пластик Виза не требует ввода ПИН-кода, если вы оплачиваете ими небольшие суммы по терминалу. Расходные операции по пластику Мастеркард всегда сопровождается указанием пароля; Код безопасности с обратной стороны пластика. Виза использует код CVV2, а Мастеркард — CVC2. Хотя для обычного клиента эта особенность не играет абсолютно никакой роли; При использовании пластика в валюте, отличной от валюты счета, возникает конвертация. Виза сначала переводит сумму в доллары, а затем в национальную валюту (к примеру, рублевая карточка в Турции будет конвертироваться так – рубли – доллары – турецкая лира). Мастеркард может использовать евро или доллары, это зависит от банка-эмитента. При заказе пластика вам следует уточнить основную валюту, потому как долларовая Mastercard будет переживать в Европе ту же конвертацию, что и Visa. Значит, комиссию за эту операцию вы заплатите дважды; Программы для пластика уровня выше «классики» (Золотые и Премиальные). Это скидки от партнеров платежной системы, хороший кэшбэк на безналичные покупки, страхование путешественников, повышенный лимит на снятие денег в банкомате и прочие бонусы

Если вы заказываете статусную карту, обратите внимание, какие привилегии предлагает платежная система своим клиентам. Подключать премиальные опии не нужно, они предоставляются автоматически

Как выбрать платежную систему

Главная особенность платежных систем – их территориальное распространение. Если планируете поездку по Европе, лучше заказать Мастеркард с базовой валютой евро. В США и Канаде больше используется Виза, открытая в долларах. Однако это вовсе не говорит о том, что в Нью-Йорке вам откажут в обслуживании, если вы решите расплатиться кредиткой Mastercard. Поэтому существенного отличия в пользовании пластиком вы не заметите.

Однако если вы отправляетесь в путешествие, лучше взять с собой пластик Visa и Mastercard. Есть небольшая вероятность, что где-то в глубинке у вас откажутся принять к оплате одну из карт. Перекинуть средства между счетами можно будет при помощи мобильного приложения или личного кабинета на сайте банка, которые работают вне зависимости от местоположения человека.

Также обратите внимание на основную валюту пластика в выбранном вами банке. Это позволит избежать лишней комиссии при оплате товара за границей

Если маршруты ваших путешествий не ограничиваются только Европой, лучшим вариантом будет приобретение карточек обеих платежных систем. Одну в долларах, другую – в евро.

Мы рекомендуем при выборе дебетовой или кредитной карты руководствоваться условиями тарифного плана. Это первое, что должно интересовать банковского клиента. На практике отличие между Визой и Мастеркард почти не ощущается, поэтому приобретайте тот пластик, который вам приглянулся дизайном, отсутствием комиссий или низкой процентной ставкой. Платежные системы Visa и Mastercard работают во всем мире и поддерживают одинаковые операции, так что при выборе лучше сделайте акцент на банке и тарифе.

Надеюсь, что наша статья оказалась вам полезна. Делитесь ею со своими друзьями в соцсети и подписывайтесь на обновления блога, чтобы не пропустить самое интересное!

Кому принадлежит платежная система Visa и MasterCard?

И первая, и вторая система имеют американское происхождение.

- MasterCard – это система, которую создали в 60-х годах 20 столетия после того, как было подписано соглашение между банками США. После заключения этого соглашения создалась ассоциация нескольких банков. Это позволило упростить определенные операции, которые были взяты между отдельными подразделениями банков. Спустя 30 лет данная система была названа MasterCard, и по сей день она так называется.

- Visa – это идентичная платежная система, которая появилась в США спустя 10 лет после того, как появилась MasterCard. Лишь в 2007 году создали специальную компанию, которая следила за функциональностью этой системы. В настоящее время филиалы Visa расположены на территории Канады и во многих европейских странах. Но лишь учреждение, которое находится в Европе, считается самостоятельным филиалом, управляющее европейскими организациями.

Типы карт и спецпредложения платежных систем

Банковские структуры могут открыть карты Visa и MasterCard, как дебетовые, так и кредитные, электронные. Карточки Виза оформляются по любой из категорий: Classic, Platinum, Gold, Infinite, Signature. У Мастеркард есть такие типы пластика: Standard, Gold, Platinum, World Mastercard Black Edition и World Elite Mastercard.

Чтобы выяснить для себя, какая карта лучше, советуем посетить официальные веб-ресурсы обеих систем и оценить условия каждой. Отметим только, что самыми простыми и дешевыми в обслуживании являются Classic и Standard.

Но с ними рассчитывать на какие-то достойные скидки и привилегии не представляется возможным. Только платежные инструменты высокого класса способны дать вам выгоду при использовании сервисов. Давайте оценим программы лояльности Visa и MasterCard. Итак, пользуясь картами Visa, вы получите (в зависимости от категории):

- скидки на парковку в аэропортах, косметику из Великобритании, автомобильную экскурсию по Лондону, прокат авто в 110 странах, покупки в магазинах США и Пуэрто-Рико, рестораны и др.;

- повышенные скидки от стоимости трансфера, на проживание в отелях, билеты в цирк, парк развлечений, уроки танцев;

- бесплатное пользование сервисами yQ (meet & assist) service, 24/7 Косьерж, VIP привилегии в отелях.

Кроме того, Visa «премиальных» клиентов обеспечивает: особым обслуживанием, подарками в магазинах, юридической и медицинской помощью, поддержкой в экстренных услугах, защитой покупок и расширенной гарантией, страховкой в путешествиях. Программы лояльности распространяются на такие категории: транспорт, отдых, развлечения, покупки, отели, рестораны.

У MasterCard всего 4 категории акций и спецпредложений: гастрономия, развлечения, путешествия, покупки и услуги. Это: особые привилегии и скидки в ресторанах, торговых сетях, подарочные билеты, специальные условия для посетителей Disneyland Paris, экономия на услуги Яндекс.Такси, сопровождения в аэропорту и т.д. Кажется, что Виза выигрывает по бонусам в премиум-сегменте.

Но не стоит спешить с выбором. Кроме опций платежных систем есть еще и привилегии от банка-эмитента. Поэтому функционал MasterCard и Visa может быть уравнен.

Советы для правильного выбора и использования карт Visa/MasterCard

Перед открытием банковской карточки и выбором платежной системы четко определите для себя, для каких целей она вам необходима. Полезными также станут следующие рекомендации:

- путешественникам лучше заказать карту категории, выше Classic либо Standard. Они обойдутся в обслуживании дороже, зато в определенных случаях принесут держателю экономию. По золотым и премиальным предусмотрено больше бонусов. Так, туристу может быть бесплатно оказана юридическая помощь и т.п.;

- у Visa больше привилегий по программе лояльности, нежели у MasterCard;

- не забывайте, что преимущества пластика зависят не только от ПС, но и от кредитно-финансового учреждения (лимит, стоимость обслуживания, комиссии, кэшбэк, проценты и др.);

- оптимальным вариантом будет оформление карт в обеих платежных системах. Но это решение приведет вас к необходимости платить за каждую из них. Чтобы трат было меньше, попросите банк открыть вам основную карту в одной ПС, а дополнительную – в другой. Второй пластик будет дешевле, чем просто отдельная карточка. Тем более, если по каким-то причинам одна будет заблокирована, с помощью второй откроется доступ к счету;

- если вы собираетесь отправиться в Китай на продолжительное время, выберите UnionPay, для работы или жизни в Америке Visa может заменить American Express;

- для подстраховки от санкций, которые уже коснулись клиентов СМП Банка, Инвесткапиталбанка, АБ Россия, Собибанка, разумно будет обзавестись картой МИР;

- будьте экономней в тратах. Не упускайте из виду тот факт, что покупки в силу конверсий могут обойтись дороже. Поэтому спрашивайте о курсе валют, комиссиях;

- не ленитесь считать, т.к. в одном случае вам будет выгодней отправляться заграницу с рублевым счетом, а в другом – заранее обменять рубли на доллары или евро.

В заключение

Мы не будем говорить вам, что выбрать, т.к. решение вы должны принять индивидуально, анализируя вышесказанное. По мнению редакции сайта «Взять Кредит!», победу одерживает Visa. При этом достаточно много людей отдают предпочтение все же MasterCard. Но с уверенностью можно сказать, что обе платежные системы по-своему хороши, безопасны, технологичны и удобны.

Поставьте, пожалуйста, оценку автору за статью!

Отличия

Разница Visa и Mastercard может наблюдаться в обменном курсе валют, особенностях конвертации, доступных точках приема карт и дополнительных преимуществах для держателей премиальных продуктов. Расчет в других странах происходит через корреспондентские счета банков-эмитентов.

Конвертация валюты

Для расчета за границей банк, выпускающий карту (эмитент), заводит счет в банке-корреспонденте. Корреспондентский счет финансовой организации дает клиенту возможность свободно расплачиваться в торговых точках и снимать деньги в банкоматах. За операции в других странах банки-эмитенты нередко назначают комиссию в размере 0-5% платежа. Эта комиссия называется Enter Bank Fee (EBF).

Открытие нескольких корреспондентских счетов является нецелесообразным, поэтому чаще всего банки-эмитенты работают с Mastercard в евро. Если же клиенту необходимы расчеты в долларах, сотрудники финансового учреждения предложат ему инструменты с логотипом Виза.

Наличие одной главной валюты не означает, что клиент не сможет расплатиться данной картой вне США и Еврозоны. Ориентация на доллар или евро определяет только схему конвертации:

- Если валюта выбранной ПС и страны совпадает, то происходит прямая конвертация. Отечественная валюта (например, рубль) меняется на деньги Еврозоны и США по наиболее выгодному курсу. Если валюта карточного счета совпадает с нужной для платежа (например, счет в евро, а клиент расплачивается в ЕС), то конвертации не происходит.

- Если денежная единица системы и страны различается, то происходит двойная конвертация. При оплате товаров в Еврозоне инструментами Виза обмен средств идет по схеме рубль-доллар-евро (для США и евро-счета МастерКард – рубль-евро-доллар). Даже если на счете клиента лежат доллары и платежная операция происходит в США, оплата через карту в евро произойдет по схеме двойного обмена (доллар-евро-доллар). За каждый этап операции банк-эмитент снимет дополнительную комиссию.

- Если платеж нужно совершить в стране, валюта которой отличается от доллара и евро, то операция пройдет с двойной или тройной конвертацией. Возможные схемы платежей: рубль-евро-нацвалюта и рубль-доллар-нацвалюта. Если на счету лежат евро или доллары, и вид валюты соответствует типу ПС, то схемы конвертации упрощаются до евро-нацвалюта и доллар-нацвалюта.

- Тройная конвертация распространена в странах, которые работают преимущественно с США или Евросоюзом. В них рубль меняется сначала на валюту платежной системы, затем – евро или доллар, близкий экономике страны (если денежная единица отличается от предыдущей), а потом – национальную валюту.

Преимуществом Виза при конвертации является то, что клиент может ознакомиться с курсами обмена заранее.

В некоторых эмитентах комиссия за конвертацию через Visa и Mastercard различается. Если клиент планирует зарубежные поездки, то ему стоит уточнить выбранную банком валюту МастерКарда и размер комиссий (EBF) для каждой ПС.

Точки приема карт

Несмотря на лидерство в количестве карт, в т.ч. и на российском рынке, Visa уступает Mastercard в количестве торговых точек, где карта будет принята к оплате. Разница составляет несколько миллионов магазинов, поэтому клиенты имеют немалый шанс увидеть терминал или точку продажи, которая работает только с одной из ПС.

Наименьшую распространенность Visa имеет в африканских и азиатских странах.

Дополнительные возможности

Владельцам инструментов выше уровня Classic финансовые системы предоставляют дополнительные сервисы:

- службу поддержки и персональных менеджеров;

- туристические страховки, страховки отмены поездок;

- скидки у фирм-партнеров;

- страховка товаров, расширенные гарантии и др.

Виза имеет больший набор дополнительных возможностей для клиентов категории Gold, Platinum и др. МастерКард не предлагает дополнительных страховок, но эта услуга может включаться в стоимость обслуживания карты и предоставляться банком-эмитентом.

Некоторая часть различий касается и наиболее простых карт ПС. Например, Maestro не предназначена для онлайн-платежей, а ее аналог – Visa Electron – допускает такую возможность, если банк-эмитент не отключил эту функцию.

Получатель карты может выбрать платежную систему самостоятельно, исходя из своих потребностей и удобства. Исключением являются только зарплатные и социальные карты (пенсионные, стипендиальные и др.).