Что такое фьючерс?

Термин «фьючерс» заимствован из английского языка (futures) и происходит от слова future (будущее).

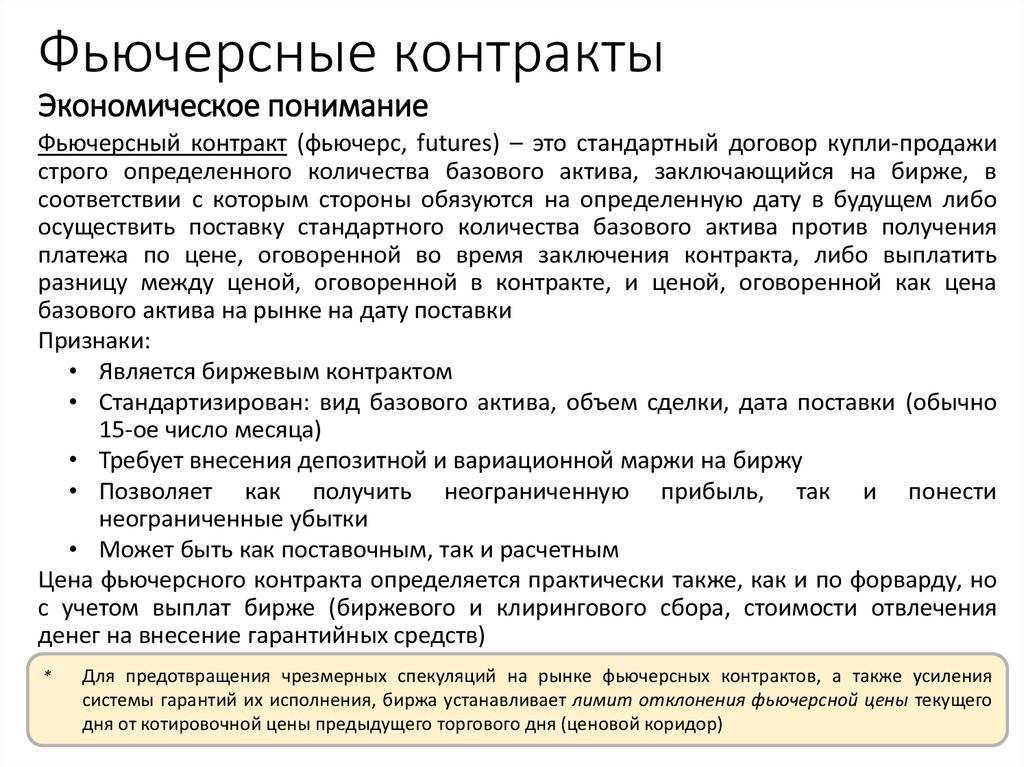

Фьючерс (или фьючерсный контракт) — это один из т.н. производных финансовых инструментов или финансовых деривативов, применяющихся в торговле на биржах и небиржевых рынках, смысл которого заключается в предварительной фиксации цены сделки (купли или продажи какого-либо актива) на конкретный срок или конкретную дату в будущем.

Ранее фьючерсы представляли собой ценную бумагу, теперь они могут оформляться в виде бумажного контракта с подписями и печатями сторон, но гораздо чаще фьючерсы используются в электронном виде и заключаются простым нажатием на кнопку торгового терминала, как и покупка/продажа любых биржевых активов.

Фьючерс отличается от другого похожего производного инструмента — опциона тем, что опцион лишь предполагает право совершения сделки по заданной цене, а фьючерсный контракт накладывает обязательство совершить сделку. Впрочем, существует вариант отказа от фьючерса, о нем я буду упоминать далее.

Первое представление о том, что такое фьючерс, у вас уже есть, теперь рассмотрим этот вопрос более детально.

Суть фьючерсных контрактов

Понятие «фьючерс» происходит от английского слова «future», которое в переводе означает «будущее». Это подчёркивает тот факт, что контракт заключается для осуществления сделки через определённое время. Если объяснять простыми словами, фьючерс является договором, который фиксирует действующую рыночную стоимость актива, но сделка совершится через оговоренный период времени.

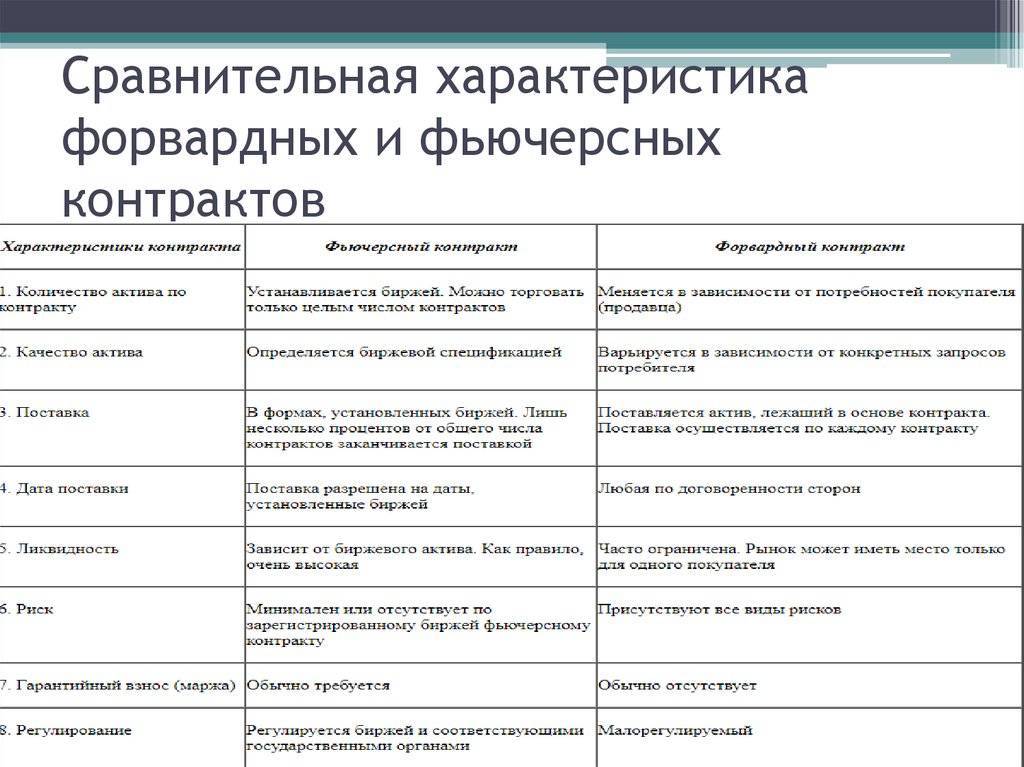

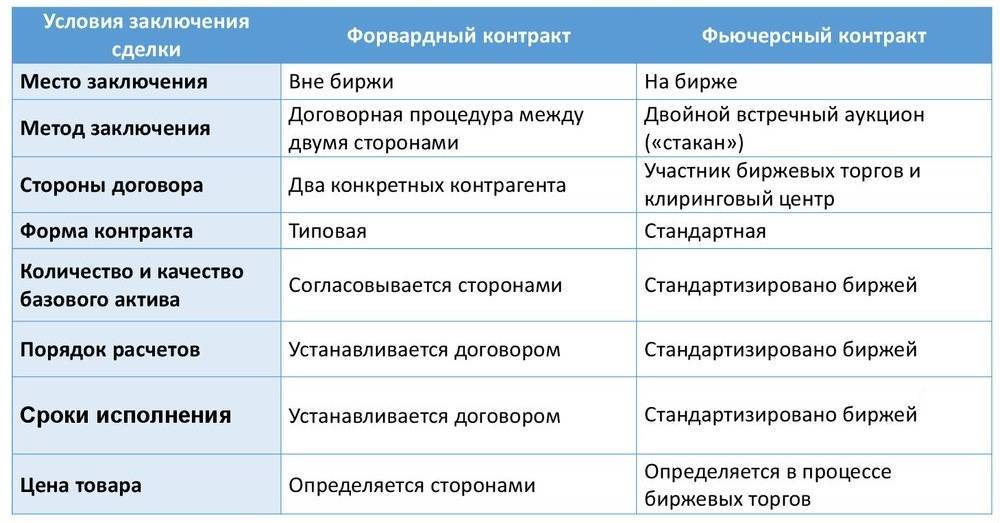

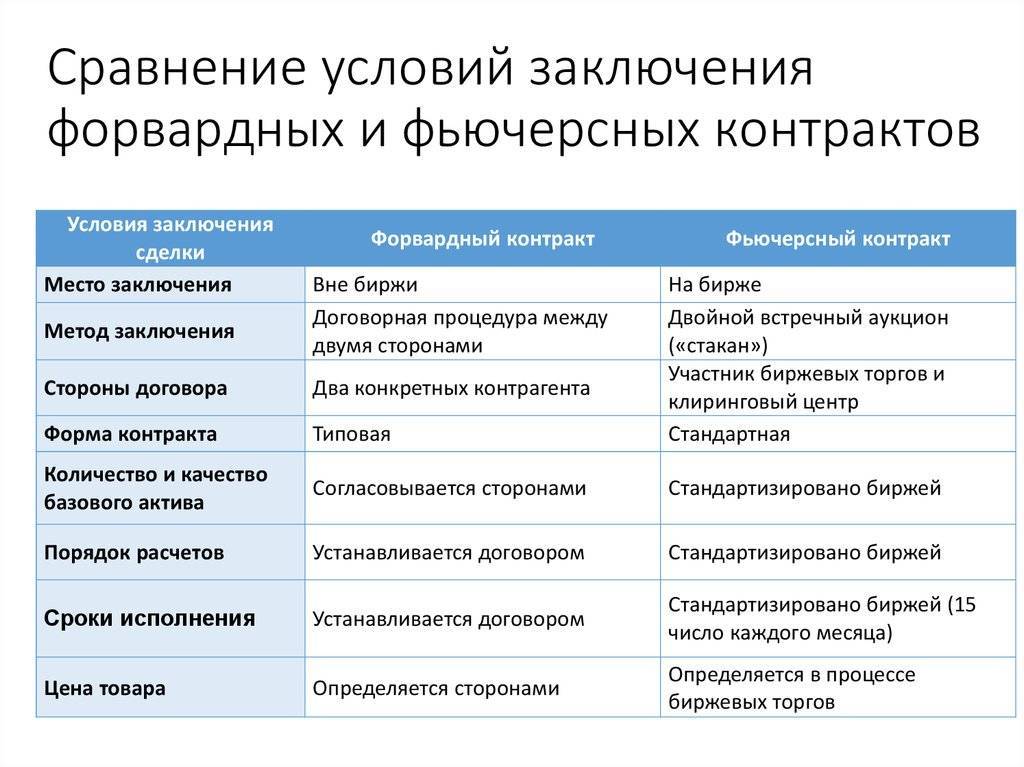

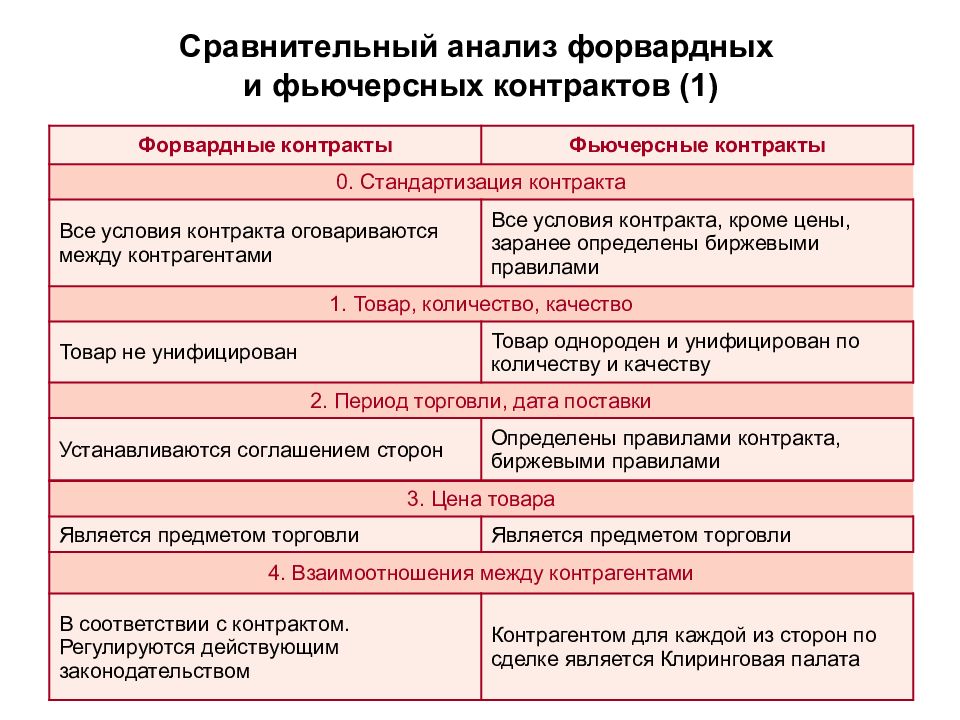

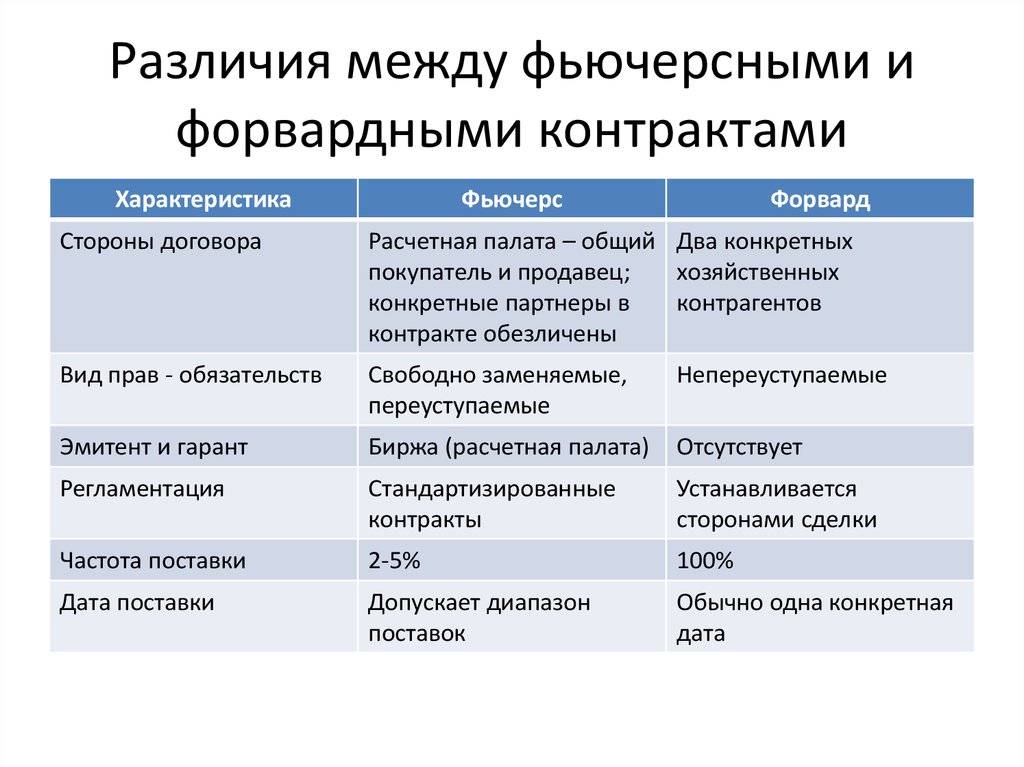

При заключении фьючерсного договора на бирже, где размещён базовый актив (товар, ценные бумаги и пр.) стороны обговаривают только уровень цены и срок поставки. Другие характеристики актива (качество, количество, маркировка, вид упаковки и пр.) определяются заранее в биржевом контракте по стандартам конкретной торговой площадки. Обе стороны (продавец и покупатель) несут обязательства по биржевому контракту до исполнения фьючерсного договора.

Фьючерсное соглашение способствует уменьшению рисков, фиксации запланированного дохода, сохранению прибыли и гарантирует своевременное получение товара. При этом исключается необходимость искать третье лицо для реализации или приобретения товара. Условия выполнения фьючерсного договора гарантирует непосредственно биржа. Фьючерсы используются для:

- Ограничения рисков. Являются одним из способов хеджирования, когда фьючерсы покупаются, чтобы исключить риск повышения стоимости базового актива.

- Эффективности спекуляций. Фьючерсные соглашения позволяют трейдеру не ждать окончания срока соглашения для приобретения базового актива. Он может быстро приобрести или продать фьючерс за 5 — 10% от стоимости договора.

Преимущества и риски фьючерсных договоров

Фьючерсы востребованы среди трейдеров и долгосрочных инвесторов, так как обладают рядом преимуществ:

| Преимущество | Комментарий |

| Доступность сырьевых рынков | В результате можно достичь большей диверсификации инвестиционного портфеля, и кроме этого, захеджировать риски |

| Возможность торговли с повышенным плечом | К примеру, при плече 1:10, если наблюдается рост базовой цены актива на 5%, инвестор получит доход 50%. Но может произойти и обратное: когда актив станет дешевле на 5%, это обернётся убытком в 50% |

| Высокая степень ликвидности | Фьючерсные контракты отличаются разнообразием, их в любой момент можно быстро купить или продать |

| Небольшие издержки | Фьючерсы отличаются минимальными спредами и низкими комиссиями по сравнению с фондовой секцией |

| Торговля в продлённую сессию | Часы работы секции FORTS Московской биржи с 10.00 до 23.55 по московскому времени (фондовая биржа закрывается в 18.45) |

| Небольшой порог входа | Является самым главным плюсом этого инструмента. К примеру, для покупки 1 000 акций Газпрома на фондовом рынке нужно заплатить 163 т. р. + комиссию. Для покупки фьючерса понадобится 16 501 р., то есть около 10% стоимости актива. Почему это так? Основная «фишка» фьючерсов заключается в небольшом гарантийном обеспечении. ГО обычно составляет 5 — 10% от цены актива и фактически является залогом |

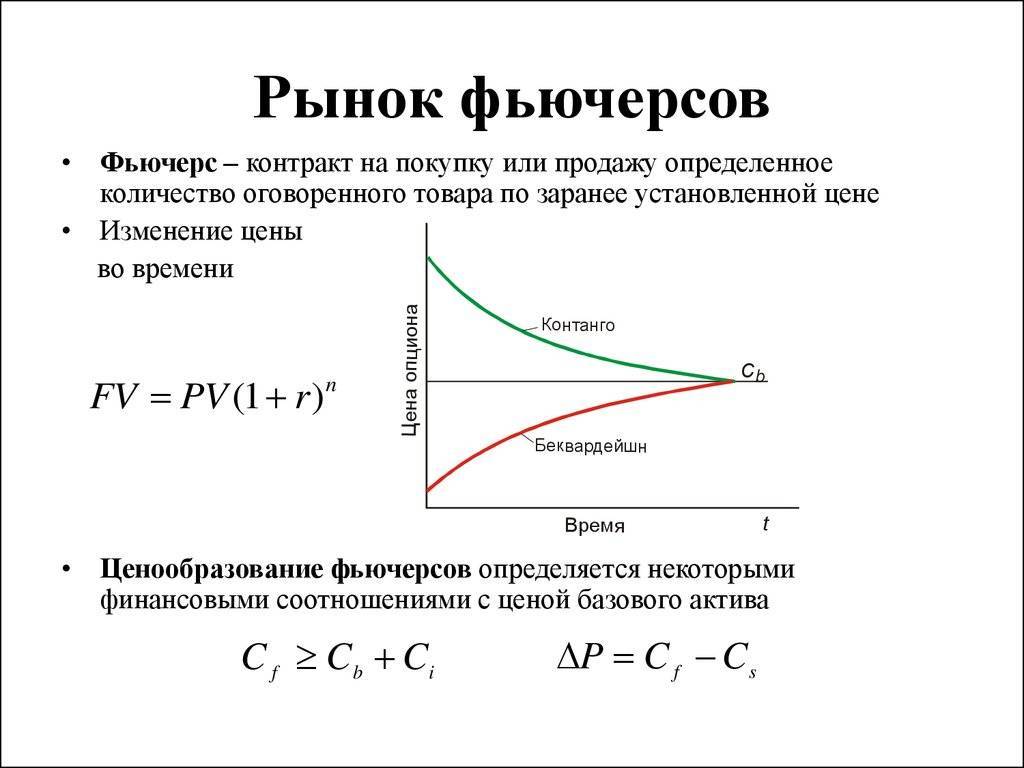

Минус фьючерсного договора заключается в непостоянной стоимости, колебания которой дают возможность следить за графиком инструмента. Весь срок обращения фьючерса его стоимость периодически корректируется, несмотря на прямую зависимость от цены основного актива. Ситуация, при которой цена фьючерса превышает стоимость актива, называется «контанго». Когда цена инструмента ниже стоимости актива, это называется «бэквордация». К моменту закрытия фьючерса различие цены актива и фьючерсного контракта не наблюдается.

Фьючерсный контракт – сугубо спекулятивный инструмент, так как невозможно предсказать стоимость базового актива через несколько месяцев или через год. Например, стоимость пшеницы на рынке зависит от множества природных факторов, влияющих на урожайность, а также условий содержания и поставки. Нереально проконтролировать все обстоятельства и сделать верный прогноз.

Как это работает

Фьючерс может становиться дешевле или дороже, и выгода трейдера состоит в том, чтобы купить по низкой стоимости, а продать по высокой. Принцип покупки и продажи спекулятивных инструментов — такой же, как и при торговле другими биржевыми активами. Прибыль, полученную в виде разницы, называют profit (профит). На этой разнице зарабатывают трейдеры.

Пример, как работают фьючерсы: сейчас одна акция «Газпрома» стоит 364 рубля, участники торгов заключают фьючерсный контракт о том, что через 2 месяца продавец продаст базовый актив (акции) по 364 рубля. Не имеет значения, вырастут или упадут рыночные котировки за это время. Если цена акций изменится, одна из сторон останется с прибылью, вторая – получит убыток.

При исполнении контракта возможны три варианта:

- товар стоит дороже, и покупатель получает прибыль;

- цена не изменилась, никто не получает прибыль или убыток;

- товар подешевел, и продавец получает прибыль.

Биржа гарантирует, что фьючерсная сделка будет исполнена. В качестве обеспечения исполнения обязательств участники вкладывают сумму, которая замораживается на счёте. Эти деньги называют страховым депозитом или гарантийным обеспечением (ГО). Для каждого фьючерса биржа рассчитывает размер гарантийного обеспечения отдельно.

Тот, кто торгует фьючерсами, держит на счетах в несколько раз больше денег, чем нужно для обеспечения гарантийных обязательств. Это нужно, чтобы избежать принудительного закрытия сделок по рыночной цене, если на счёте клиента окажется недостаточно денег для страхового депозита.

Обратите внимание! Если на счёте есть крупная сумма, брокер может предоставить возможность вносить меньшую сумму гарантийного обеспечения.

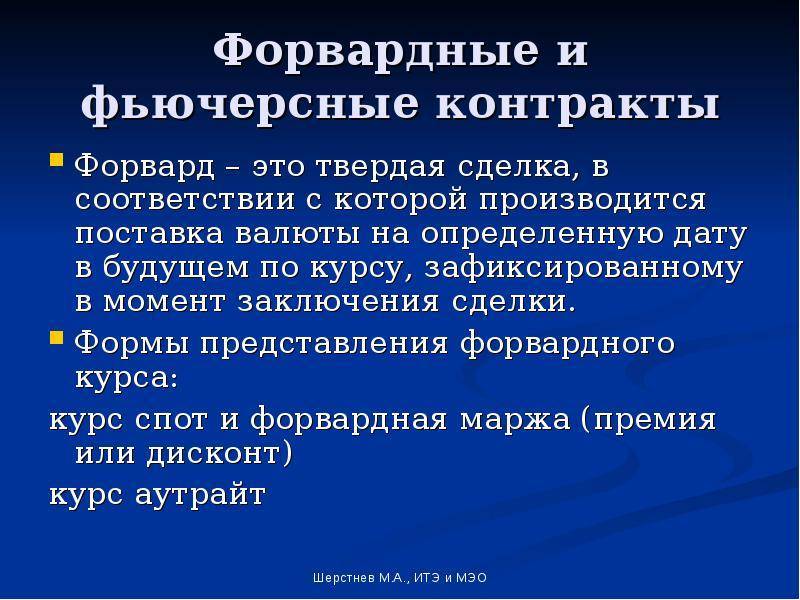

Виды форвардов

Все форвардные контракты можно разделить на две категории в зависимости от ключевого события – поставки базового актива. Изначально оговорена цена является окончательной и называется форвардной ценой контракта. В указанный срок, в зависимости от вида форварда, у нас происходит следующее:

- Продавец поставляет товар. Это так называемый “поставочный” форвард, товар реально передаётся покупателю. Очень часто используется в реальной экономике. Вообще, такие контракты не являются чем-то необычным, по-другому просто сложно вести свою финансовую деятельность, планировать приход и расход средств. Если все обязательства представляются в виде контрактов со сроками, гораздо проще избежать трудностей, так как всё предусмотрено.

- Продавец не поставляет товар, а происходит перерасчёт в соответствии с изменившейся стоимостью. Такой вид называется “беспоставочным” форвардным контрактом. То есть в нашем примере с покупавшим золото человеком в случае использования такого вида форварда он просто получил бы свою разницу в стоимости. Но это в большей степени спекулятивный вариант, так как товар, получается, что товар и не нужен был покупателю.

Отдельно можно отметить финансовые форвардные контракты, а именно договоры на обмен валюты, сделки с акциями и прочее. Такие форварды часто можно встретить когда покупатель или продавец стремятся застраховать свои риски. Как известно, с развивающимися рынками удобно работать в то время, когда мировая экономика растёт. Но как только появляются хотя бы намёки на замедление, инвесторы стремятся перевести свои средства в более надёжные активы. То есть речь идёт уже не о приумножении капитала, а о простом сохранении.

Валюты развивающихся стран могут сильно колебаться, меняя стоимость товара на десятки процентов, что в стабильном финансовом мире попросту неприемлемо. Поэтому, например, договор обмена валюты по фиксированной цене очень популярен – скачок на 10% будет в этом случае совсем не страшен.

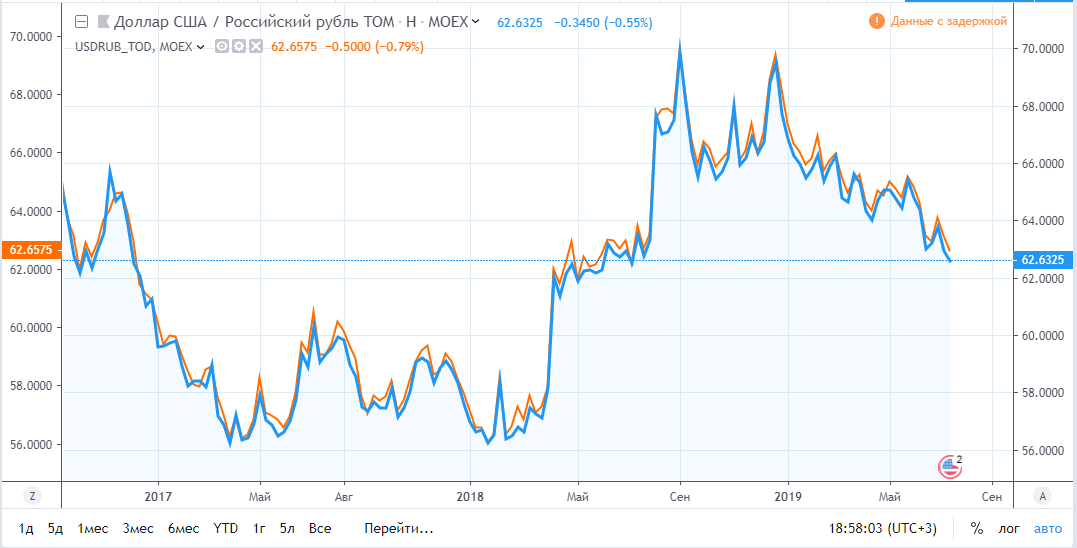

Разница в котировках валютной пары с поставкой сегодня и завтра

Разница в котировках валютной пары с поставкой сегодня и завтра

С точки зрения заработка можно привести пример фьючерса и опциона. Если есть понимание, что цена в силу каких-либо причин должна измениться, на этом можно заработать. Чаще всего так делают в том случае, когда есть уверенность, но пока в силу каких-либо причин и обстоятельств нет достаточного количества денег, то есть это получается отложенный платёж или получение товара.

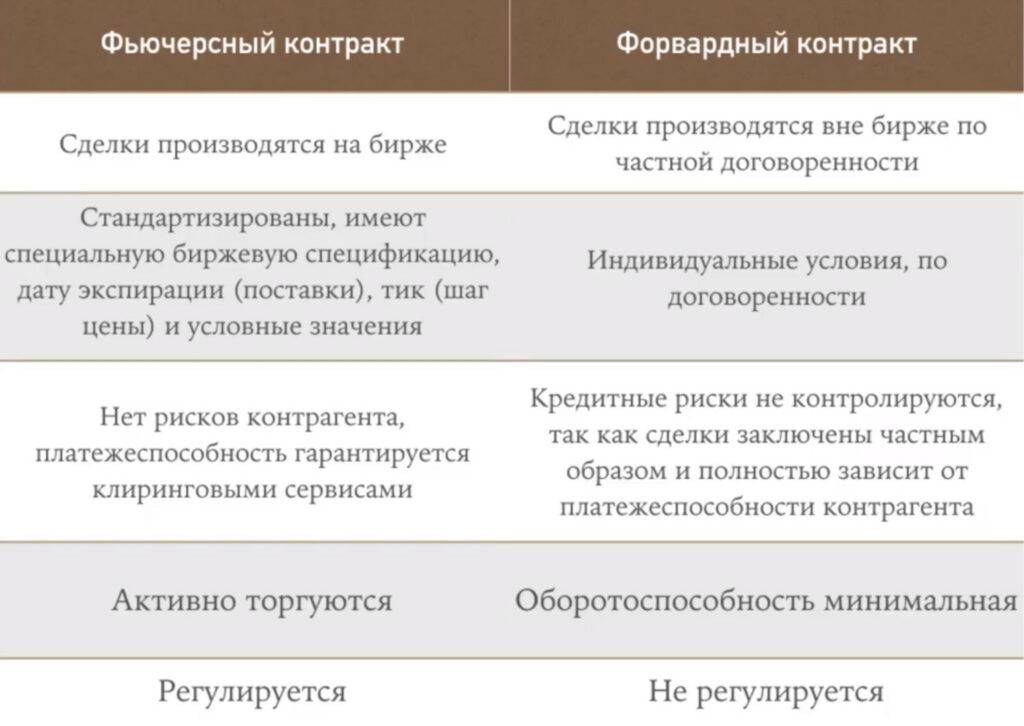

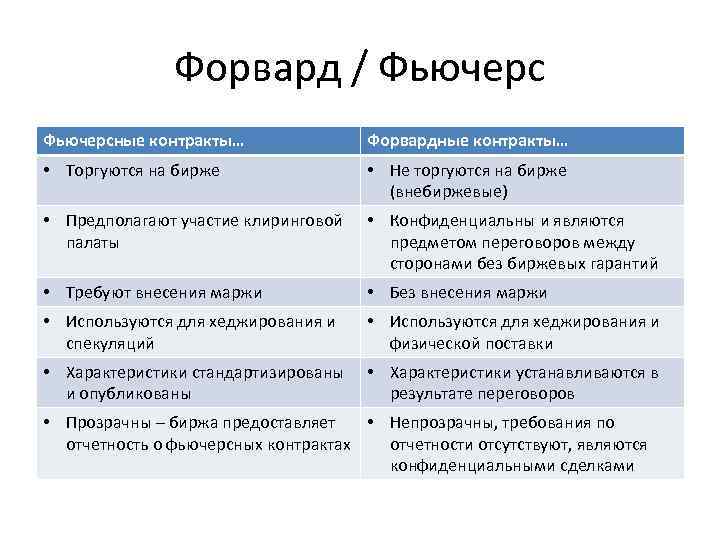

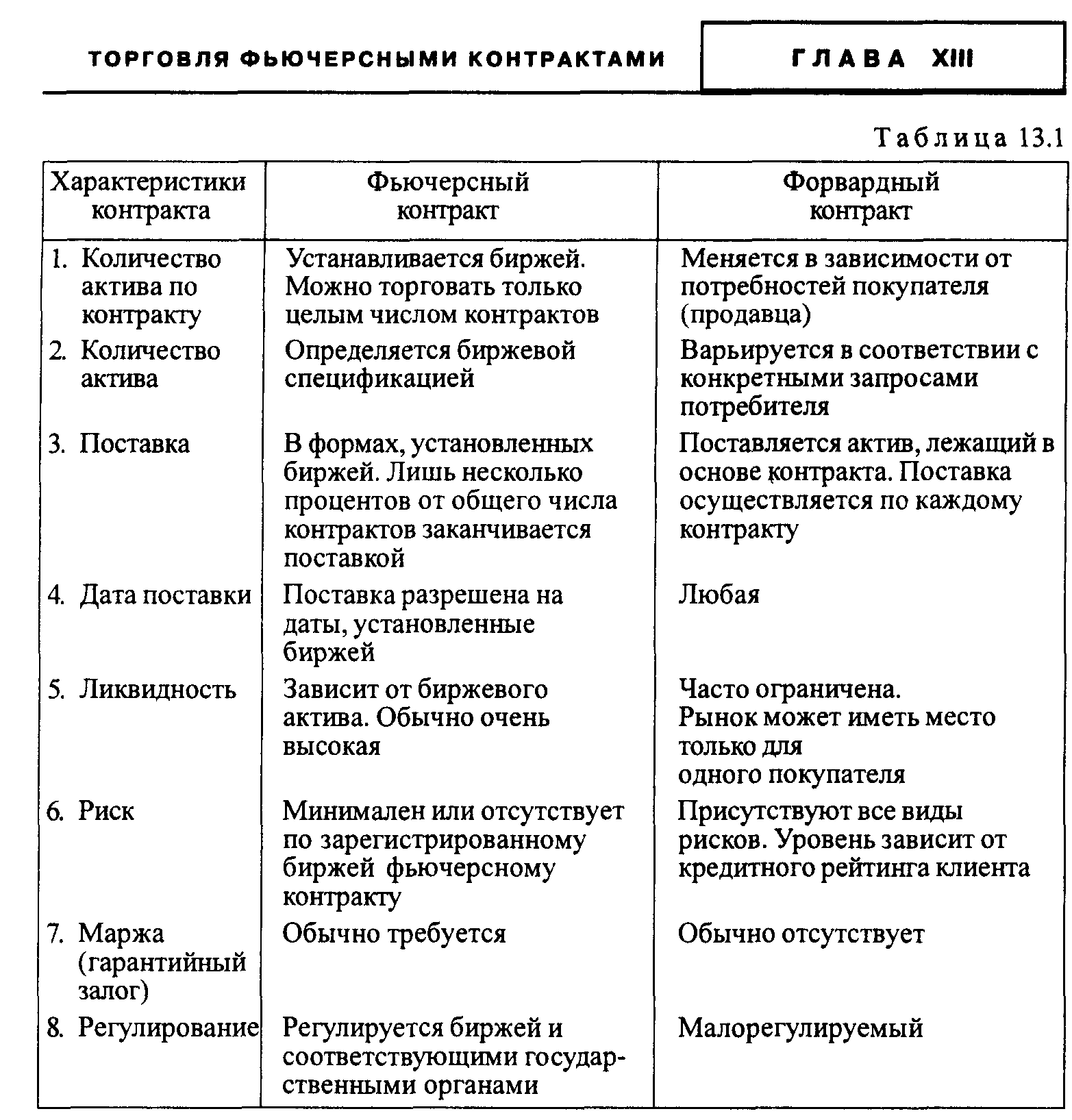

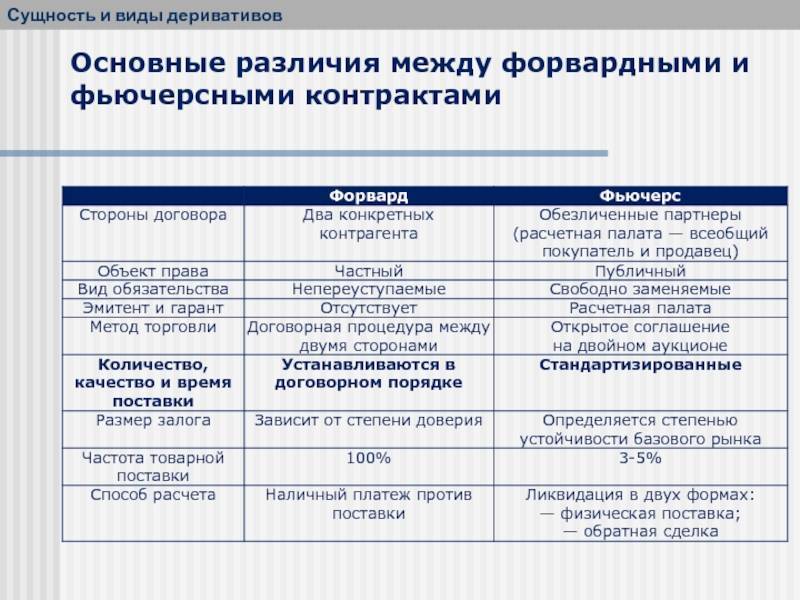

Но, в отличие от фьючерса, перепродать форвардный контракт практически нет возможности – всё слишком индивидуально составляется, это не типовое соглашение, которыми можно торговать на вторичном рынке. Один и тот же фьючерсный контракт может быть 100 раз перепродан перед тем, как его исполнят, с форвардами так не получится хотя бы потому, что найти покупателя, которому нужны те же условия, крайне сложно.

Фьючерсная маржа

Депозитная фьючерсная маржа — это гарантийное обеспечение фьючерса

Депозитная маржа (начальная, от initial margin) или гарантийное обеспечение — это возвращаемый страховой взнос, взимаемый биржей при открытии позиции по фьючерсному контракту. Как правило, составляет 2-10% от текущей рыночной стоимости базового актива.

Депозитная маржа взимается как с продавца, так и с покупателя.

После того как продавец и покупатель заключили на бирже фьючерсный контракт, какая-либо связь между ними теряется, и стороной биржевой сделки для каждого из них начинает выступать расчётная палата биржи.

Таким образом, начальная маржа призвана защитить расчётную палату и её членов от риска, связанного с неисполнением одним из клиентов своих обязательств по контракту, то есть обеспечить финансовую состоятельность расчётной палаты биржи в условиях изменяющейся рыночной конъюнктуры.

На ведущих для расчёта гарантийного обеспечения используется методика SPAN (Standard Portfolio Analysis of Risk), которая позволяет рассчитывать совокупное значение гарантийного обеспечения по портфелю фьючерсов и на основании анализа общего риска такого портфеля.

SPAN анализирует гарантийные обязательства при различных условиях рынка. Многие портфели содержат позиции, которые компенсируют друг друга. В таких случаях минимальные требования SPAN могут быть ниже, чем в других системах расчёта гарантийного обеспечения.

В настоящее время депозитная маржа взимается не только биржей с участников торгов, но также существует практика взимания дополнительного гарантийного обеспечения брокера со своих клиентов (то есть, брокер блокирует часть средств клиента в обеспечение его позиций на срочном рынке).

Биржа оставляет за собой право увеличивать ставки гарантийного обеспечения. В некоторых случаях увеличение ставок приводит к изменению стоимости контракта. Это происходит из-за того, что у мелких участников рынка становится недостаточно средств для покрытия увеличенного требования по марже, и они начинают закрывать свои позиции (маржин-колл), что в конечном счёте приводит к уменьшению (если закрывается длинная позиция) или увеличению (если закрывается короткая позиция) цен на них.

Антон Клевцов рассказывает про фьючерсы и депозитную маржу:

Вариационная маржа фьючерса — это изменяющаяся разница в цене

Вариационная маржа — это ежедневно начисляемая маржа, рассчитываемая как прибыль или убыток от открытых или закрытых контрактов. В случае, если в торговой сессии произошло только открытие контракта — вариационная маржа равна разнице между расчётной ценой этого торгового дня и ценой сделки (с учётом знака операции).

Если в торговой сессии произошло только закрытие ранее открытого контракта — вариационная маржа равна разнице расчётной цены предыдущего торгового дня и цены сделки закрытия контракта (с учётом знака операции).

Если в торговой сессии произошло открытие и закрытие контракта — вариационная маржа равна разнице цен этих сделок (по сути, это окончательный финансовый результат операции).

Если в торговой сессии не было сделок с контрактом — вариационная маржа по ранее открытым и не закрытым ещё позициям равна разнице расчётных цен за текущий торговый день и предыдущий.

В итоге, финансовый результат любой сделки с контрактами точно равен сумме значений вариационной маржи, начисленной по этому контракту за все торговые дни, в которых происходили сделки с контрактом (покупка и продажа).

Принцип работы фьючерсов

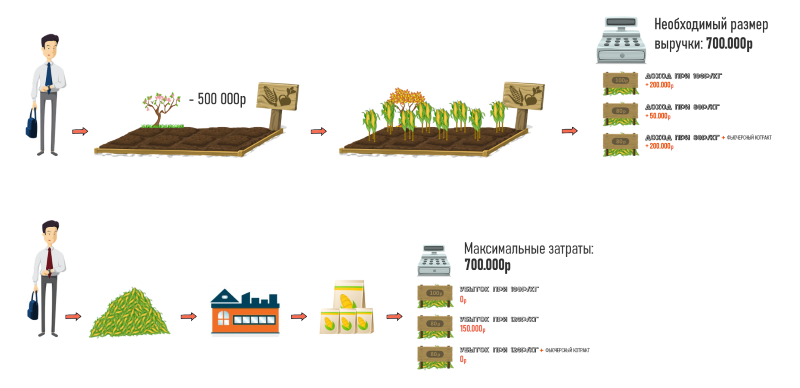

При покупке трейдером акции он платит деньги и сразу становится владельцем ценной бумаги. Эту обычную сделку можно сравнить с покупкой в магазине, когда при оплате товара покупатель тут же его получает. Зачем же нужен договор о стоимости поставки в будущем? Для наглядного объяснения можно привести пример из жизни.

Фермер занимается возделыванием пшеницы. Чтобы получить хороший урожай, он вкладывает труд, семена, удобрения и т. д. При этом он не уверен, что после сбора урожая сумма от его реализации покроет все траты. Фьючерсное соглашение поможет фермеру зафиксировать цену, по которой в будущем будет реализовываться урожай (через 6 или 9 месяцев). Следовательно, нейтрализуется риск колебания стоимости и появляется возможность планирования бизнеса. Из сельскохозяйственной сферы идею фьючерсов перехватили другие отрасли экономики (газ и нефть, металлы, ценные бумаги и пр.).

Преимущество и недостатки форвардных контрактов

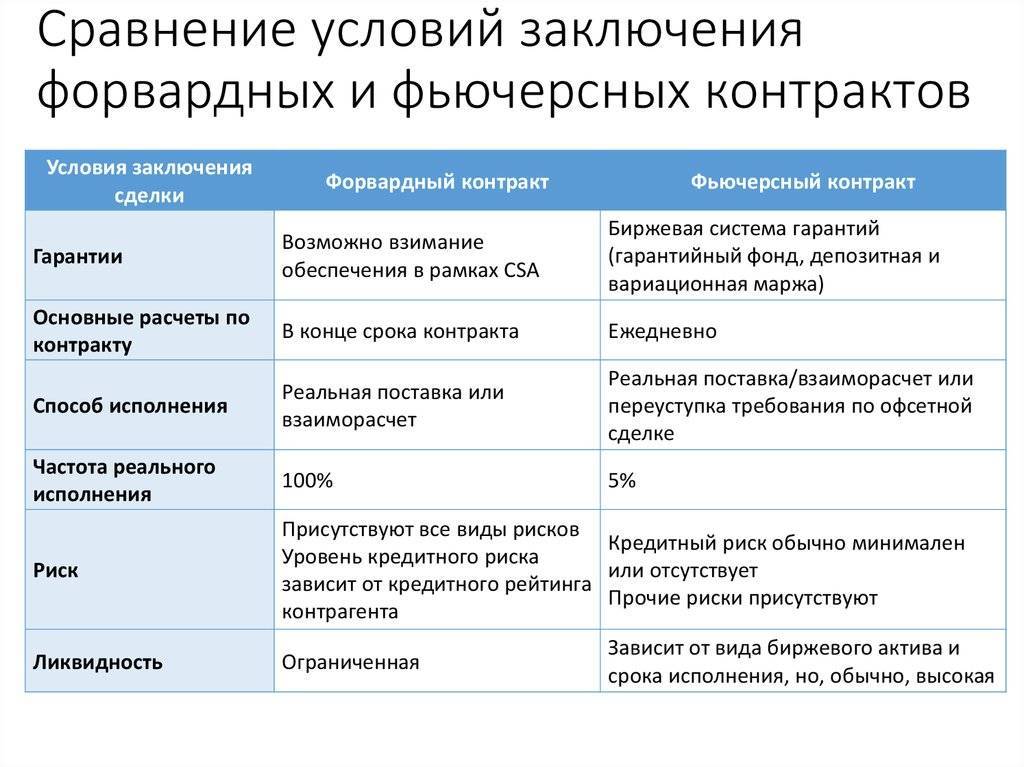

Основное преимущество этих контрактов заключается в фиксации цены сделки на будущую дату. И форвардные сделки не предусматривают привлечения дополнительных средств. Главный недостаток заключается в том, что при изменении цены к расчетному дню в любую сторону контрагенты не могут расторгнуть договор.

То есть основным минусом форвардного контракта является отсутствие возможности для маневра. Ведь обязательство сторон выполнить свою часть договоренности не дает раньше установленной даты возможности расторгнуть форвардный контракт или, каким либо способом изменить основные условия сделки.

По причине отсутствия вторичного форвардного рынка отсутствует возможность перепродать форвардный контракт. Это, в свою очередь приводит к низкой ликвидности форварда при наличии очень высокого показателя риска невыполнения одной из сторон сделки своих обязательств.

Предупреждение о БО и Форексе

Следует понимать отличие между фондовым рынком и рынками Форекс и бинарных опционов (далее — БО).

Форекс — рынок, торгующий исключительно валютами, при этом он никак не регулируется. Акции на Форексе полностью отсутствуют, торговля ими может осуществляться только через брокеров, имеющих лицензию в Российской Федерации.

В качестве примера таких брокеров можно назвать БКС, Финам, Открытие и др. Помимо них, для российских трейдеров доступны и некоторые зарубежные брокеры, такие как Captrader, Exante, TDameritrade, Saxo, IB. Остальные, якобы предоставляющие доступ к торговле ценными бумагами, не заслуживают доверия.

Под видом реальных активов аферисты предлагают CFD, покупка которого не делает участника рынка владельцем акции.

Опцион, (НЕ «бинарный)», как и фьючерс, является одним из финансовых инструментов биржевой торговли. Например, россиянам доступен опцион на индекс РТС, как и на другие индексы. Если трейдер заключает сделку по данному продукту, всегда присутствует другая сторона, в качестве ее выступает другой трейдер либо биржа.

Торговля БО таковой в сущности не является, представляя собой обычную азартную игру наподобие казино. А, как известно, казино всегда выигрывает.

Рынок фьючерсных контрактов: процедура заключения сделки

При заключении договора процедура его исполнения делится на три этапа. При этом заключительным является день выполнения обязательств (закрытия сделки).

Для начала сделка регистрируется. В этот же день уплачиваются в казну необходимые взносы от участников, а также регистрируется факт взаимоотношений в расчетной палате.

На втором этапе сделка остается открытой, в казну выплачиваются заявленные суммы переменных издержек, а также недостающие средства к первоначальным взносам, если ставки таковых были изменены расчетной палатой.

На последнем этапе сделка закрывается, рассчитывается и делится прибыль, предмет договоренности (актив) передается во владения покупателю. Если же контракт обнуляется путем регистрации обратного договора, то уплачиваются взносы за эту услугу.

Ключевые особенности фьючерсов

Фьючерсы – что это такое? Это не только разновидность сделки, но и набор характеристик, отличающий их от прочих типов договоренностей между партнерами. Так, можно выделить ряд свойств, которыми они обладают:

- Фьючерсы характерны высокой ликвидностью, поскольку при заключении соответствуют набору условий, представленных биржей.

- Стандартны и гибки в использовании – с легкостью продаются и ликвидируются путем заключения договоренности от обратного.

- Риски фьючерсного контракта стремятся к нулю (но не равны ему), поскольку такая сделка направлена скорее не на реальный факт покупки-продажи той или иной продукции, а на ценовую игру. Для статистики: лишь двадцатая часть заключенных договоров заканчиваются реальными поставками, что связано с непредсказуемым поведением кривой цены.

- При заключении фьючерса обе стороны уверены в своем партнере, поскольку их обязательства страхует клиринговая палата, действующая в рамках биржи.

- В подобных сделках участвуют лишь те товары, цена которых не может быть предугадана на несколько периодов вперед.

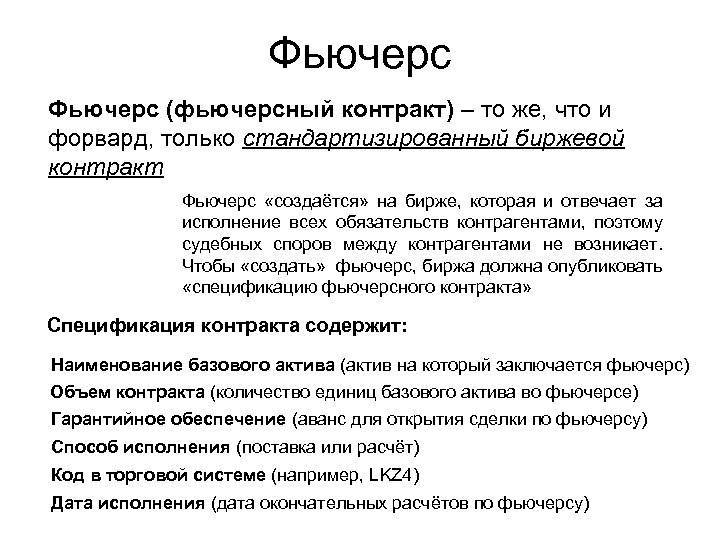

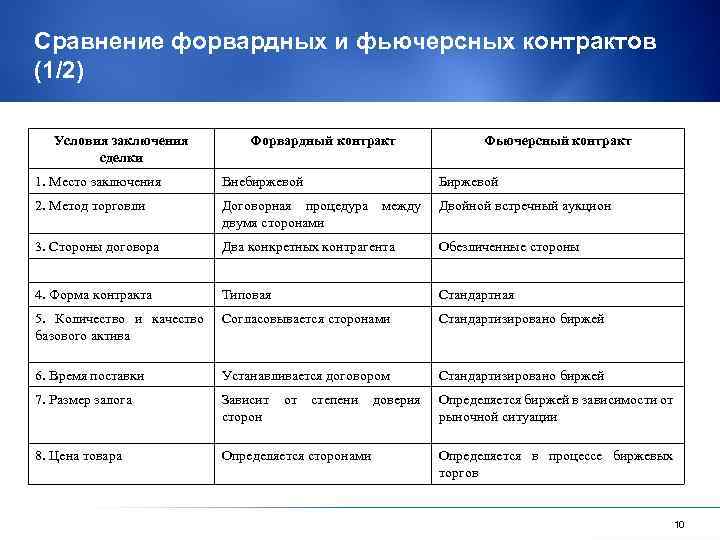

Спецификация фьючерса

Все параметры фьючерсной сделки указываются в спецификации фьючерса (на биржевых торгах все это происходит в электронном виде). Спецификация фьючерса обязательно включает в себя следующие параметры:

- Вид фьючерса (расчетный или поставочный);

- Предмет контракта (инструмент) — наименование актива, по которому заключается фьючерсный контракт;

- Объем (количество) актива для заключения сделки;

- Срок фьючерсного контракта;

- Дату поставки (или дату расчета);

- Наименование биржи, через которую происходит заключение фьючерса;

- Размер депозитной маржи — гарантийного обеспечения исполнения контракта, которое вносится в момент его заключения и хранится на бирже до момента исполнения или неисполнения фьючерса. Депозитная маржа взимается с обеих сторон контракта, ее размер составляет, как правило, от 2 до 10% от суммы сделки.

В период действия фьючерса по нему ежедневно начисляется т.н. вариационная маржа — разница между ценой контракта и реальной рыночной ценой актива. Фактически вариационная маржа показывает значение прибыли или убытка от заключения контракта для поставщика и покупателя на каждый конкретный день накопительным итогом.

Плюсы и минусы фьючерсных контрактов ➕ ➖

Принимая решение, с каким финансовым инструментом работать, трейдер задаётся вопросом: чем фьючерсы лучше традиционных ценных бумаг

Чтобы ответить на него, важно внимательно изучить все плюсы (+) и минусы (−) таких контрактов

Для наглядности преимущества фьючерсов представлены в таблице ниже.

Таблица: “Описание основных преимуществ фьючерсных контрактов”

| Преимущество | Подробное описание |

| Возможность использовать в работе более высокий размер кредитного плеча | На рынке фьючерсов можно пользоваться более высоким кредитным плечом. Для сравнения при депозите размером 100 тысяч рублей можно приобрести акции на 300 тысяч, а производных контрактов – на 1 миллион. Конечно, это позволяет заработать гораздо больше. Не стоит забывать и о том, что высокий уровень плеча приводит к существенному увеличению↑ риска. Но в любом случае для трейдинга фьючерсами на коротких временных периодах увеличенное плечо становится очень важным |

| Низкий уровень комиссии | Комиссия для сделок по фьючерсам устанавливается на гораздо более низком уровне, чем для традиционных ценных бумаг. Она определяется в зависимости от цены контракта и чаще всего изменяется в диапазоне от 50 копеек до 2 рублей за 1 фьючерс. При активной работе с такими контрактами трейдер экономит немаленькую сумму. Более того, на рынке фьючерсов отсутствует комиссия за пользование кредитными средствами |

| Удобство фьючерсов для работы при помощи различных роботов | Большинство автоматизированных торговых систем настроены на работу именно на рынке фьючерсных контрактов |

Несмотря на большое количество преимуществ, фьючерсы контракты имеют целый ряд недостатков. Самые важные из них связаны с тем, что такие контракты не подходят для вложений на длительный срок. Причины этому представлены в таблице ниже.

Таблица: “Описание основных недостатков фьючерсных контрактов”

| Недостаток | Подробное описание |

| Ограничение срока действия фьючерсного контракта | Фьючерс имеет конкретный срок действия, на протяжении которого участники рынка могут осуществлять с ним сделки. По окончании этого периода осуществляется так называемая экспирация контракта. Этот процесс представляет собой конвертацию фьючерса в актив, положенный в его основу. Получается, что для длительного удержания позиции трейдер вынужден примерно 4 раза в год продавать контракт и покупать новый на такой же актив. При этом второй фьючерс выбирается таким образом, чтобы дата его закрытия была позднее. Расходы при проведении таких действий могут быть существенными |

| Непрерывное списание или начисление маржи | Если по счёту трейдера наблюдается длительная просадка, ему потребуется серьёзный запас ликвидности. Если не соблюдать этого требования, может произойти ситуация margin-call, которая предполагает принудительное закрытие позиций. Если капитала недостаточно, лучше вложить денежные средства в традиционные ценные бумаги, например, акции. В этом случае инвестор приобретает их и больше ни о чём не волнуется |

Таким образом, фьючерсный контракт представляет собой интересный финансовый инструмент, который прекрасно подходит для работы активным трейдерам. По своей сути невозможно сказать, лучше он или хуже рынка Spot. Просто он абсолютно другой, но в любом случае имеет право на существование.

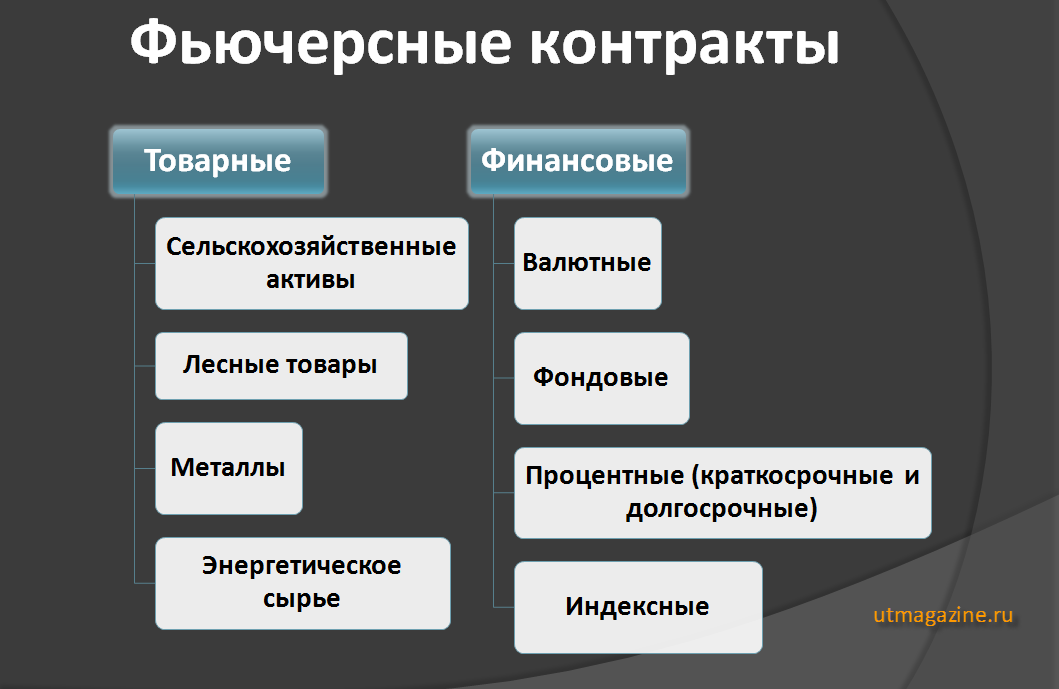

Фьючерсные контракты и их виды

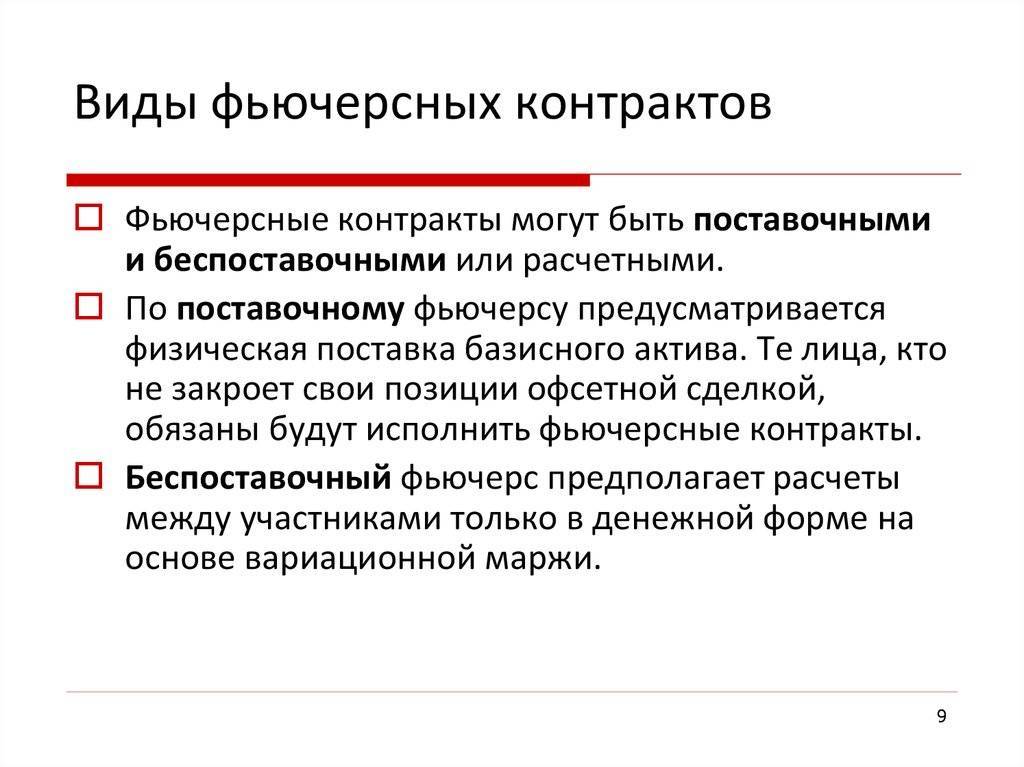

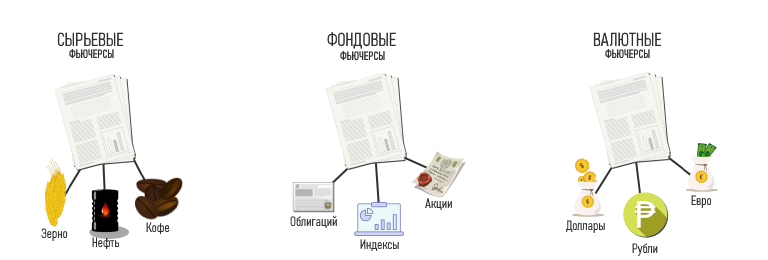

Фьючерсные контракты бывают двух видов:

- Товарные фьючерсные контракты (commodity futures).

- Финансовые фьючерсы (financial futures).

Определение 2

Товарные фьючерсы – зерновые, масленичные культуры, мясо, различные виды металлов, а также иные виды товаров, которые выражаются в натуральной форме.

Особенность фьючерсных контрактов в том, что они заключаются на фактическую поставку товара.

Пример

Фермер, который занимается выращиванием пшеницы, способен реализовать фьючерсный контракт на 50 тонн пшеницы с поставкой в апреле данные 50 т. пшеницы в погашении контракта. Когда в октябре устанавливаются цены, фермер уверен, что он получит конкретную сумму денег. Это даёт ему возможность планировать свои действия в будущем в соответствии с доходом. А покупателю он гарантирует поставку товара согласно графику по периодам и снижение затрат на хранение запасов. При этом рыночная цена в апреле может снижаться относительно установленной в октябре и прописанной во фьючерсном контракте. Таким образом, в первом случае некоторую прибыль получит покупатель, а во втором – продавец.

Чтобы определить цену фьючерсного контракта, необходимо рассмотреть величину базиса.

Определение 3

Базис – это разница между текущей (спотовой) ценой актива и ценой фьючерсного контракта.

Базис равен текущей цене за исключением из неё цены фьючерсного контракта.

Определение 4

Спотовая цена – это цена актива биржи при незамедлительной поставке.

Базис постоянно меняется, он может как увеличиваться, так и уменьшаться, быть положительным или отрицательным. Каждое его состояние является важным и влияет на финансовый результат покупателя и продавца фьючерсного контракта.

Определение 5

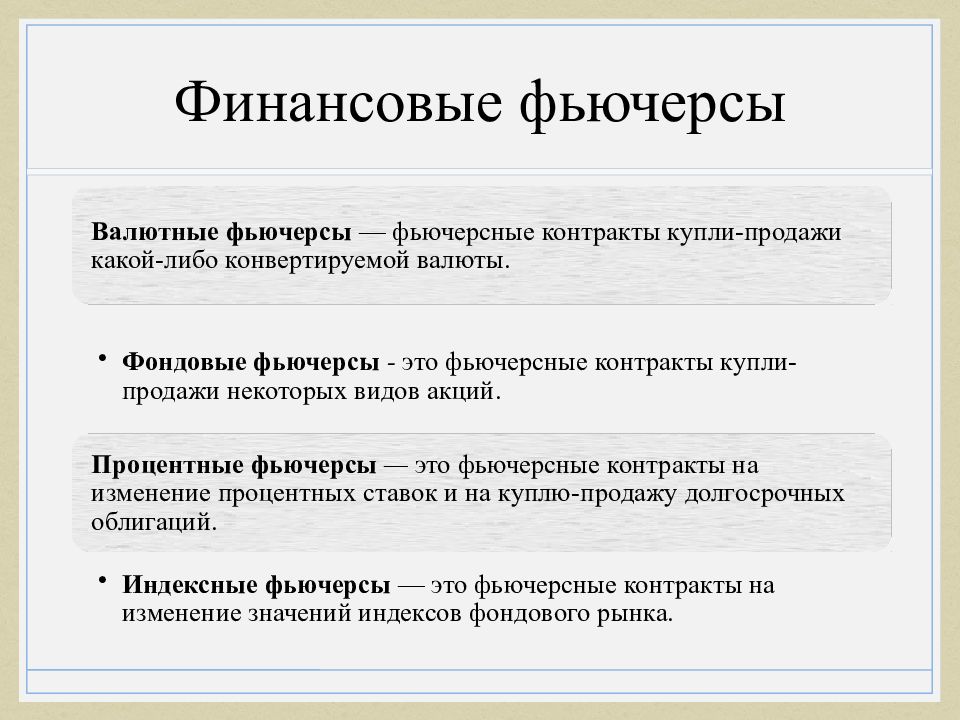

Финансовые фьючерсы – это операции с ценными бумагами, казначейскими облигациями и векселями, депозитными сертификатами и т.п., а также с иностранной валютой и фондовыми индексами.

Финансовые фьючерсы, кроме валютных, не могут быть закончены поставкой товара. Основная цель их покупки и продажи заключается в получении выигрыша или для хеджирования.

Банковский биржевой рынок иностранных валют представляет собой первичный рынок для фьючерсных контрактов на валютный курс. При условии, что иностранные валюты имеют свободное обращение на мировом рынке. Курсы валют преимущественно выражаются соотношением национальной валюты к одному доллару США.

Фьючерсы на Московской бирже

Прежде чем начать торговать тем или иным фьючерсом, необходимо подробно ознакомиться, с чем в данном случае приходится иметь дело. Для этого на сайтах бирж представлены спецификации и параметры фьючерсов. Российскому трейдеру проще всего начать торговать на Московской бирже, которая предлагает довольно ликвидные контракты на индекс РТС и ряд акций, а также на нефть, доллары и золото. Торговля фьючерсами ведется в разделе срочного рынка.

Рассмотрим данный раздел, взяв фьючерс на акции Аэрофлота. Фьючерсные контракты на акции российских эмитентов имеют общую спецификацию, куда входят основной и дополнительный коды. В основной код входят 4 буквы, обозначающие код базового актива (AFLT), месяц и год исполнения контракта (3.19). В дополнительный код входит сокращенный код актива из двух букв (AF), буквенное обозначение месяца исполнения (H), и последняя буква года исполнения (9). Увидеть все фьючерсы Московской биржи можно здесь: .

Тип контракта, как мы уже выяснили, бывает поставочный или расчётный. В данном случае – поставочный. Лот показывает, сколько единиц базового актива будет поставлено при приобретении одного контракта. Графа «котировка» отображает валюту, в которой котируется фьючерс, и единицу, за которую указывается котировка. У Аэрофлота это рубли за лот. День начала обращения 11.09.2018, окончания – 21.03.2019.

Дата исполнения контракта – 22.03.2019, на следующий день после окончания торгов. Это можно считать общим правилом для Московской биржи: торги всегда заканчиваются на день раньше, чем заканчивается срок действия поставочных контрактов. Минимальное изменение цены, или шаг цены данного фьючерса, составляет 1 пункт, а цена 1 пункта = 1 рубль, что сильно упрощает расчёт прибыли по нему. Кроме того, в параметрах инструмента указывается ценовой коридор, при выходе за который торги будут приостановлены, и размеры комиссий за проведение сделок с данным контрактом.

Еще одно замечание. По ликвидным активам в обращении может одновременно находиться несколько контрактов, дата экспирации которых различается на три месяца. При этом наибольшим спросом будет пользоваться фьючерс с ближайшей датой исполнения, что хорошо видно на примере индекса РТС:

Легко заметить, как торгуемый объем резко падает при переносе даты экспирации фьючерса с марта на июнь и далее на сентябрь. На Чикагской бирже можно встретить похожие обозначения: например, сейчас там торгуется фьючерс на зерно ZCH9, контракт на сырую нефть CLJ9 с экспирацией в апреле и т.д.

Что такое фьючерс (фьючерсный контракт).

По своей сути, фьючерс это рыночный инструмент с помощью которого две стороны (продавец и покупатель) заключают соглашение о покупке (со стороны покупателя) и продаже (со стороны продавца) базового актива в заранее определенные сроки и по заранее определенной цене. Это помогает обеим сторонам договора страховаться от нежелательных рисков изменения цены.

Для полноты понимания давайте разберем на таком простом примере.

Предположим фермер засевает поле пшеницей. К осени он планирует снять урожай и продать его. Для покрытия всех расходов ему необходимо получить прибыль в размере: 800 000 рублей. Предположим, что цены на данный момент составляют: 50 руб/кг и данный уровень цен способен обеспечить нашему фермеру 800 000 рублей прибыли. Исходя из этого фермер идет на биржу и заключает фьючерсный контракт на тот объем зерна, который он планирует продать к осени. Все! С этого момента фермер застрахован от любых изменений в цене. Так если, к моменту продажи цены на пшеницу снизятся до 30 руб/кг, и вместо 800 000 фермер заработает только 600 000, то человек с которым фермер заключил фьючерсный контракт будет обязан по условиям соглашения возместить ему 200 000 рублей разницы. А если цены на зерно вырастут, предположим до 70 руб/кг и наш фермер с продажи пшеницы получит 1 000 000 рублей, уже он должен будет возместить человеку с которым заключил фьючерсный контракт 200 000 рублей, в итоге оставшись при своих 800 000 рублей прибыли.

Фьючерсы не существуют сами по себе. Фьючерсы — это всегда производная от чего-то. От чего? Да практически от чего угодно. В нашем примере выше — это фьючерс на пшеницу. В основном самым большим спросом (ликвидностью) пользуются фьючерсные контракты на сырьевые товары: золото, нефть, зерновые культуры. Это первый вид фьючерсов называется он «Товарный» так как базисным активом выступает материальный товар. Вторым видом фьючерсов выступает «Фондовый» в данном случае базисом выступают различные фондовые активы: акции, облигации, паи и т.д. Третий вид фьючерсных контрактов — это «Валютный», тут в роли базового актива выступают различные валюты: рубли, доллары, юани и т.д.

Составляющие фьючерсного контракта

В состав фьючерсного контракта входят стандартные параметры договора:

- Количество биржевого актива – устанавливает количество биржевого актива, который необходим для одного контракта, а также количество контрактов, необходимых для продажи.

- Качество биржевого актива – устанавливается качественный уровень биржевых активов, которыми можно торговать на данной бирже.

- Поставка биржевого актива – устанавливается вид, способ, а также условия биржевого актива.

- Дата поставки биржевого актива – устанавливаются сроки поставки биржевого актива на данной бирже.

Вместе с тем, биржа обязана и имеет на это полное право, устанавливать величину маржи, иначе говоря, гарантийного залога, для всех участников торгов. Кроме этого она регулирует весь процесс торговли на данной бирже.

В полномочия участников торгов входят тоже некоторые обязанности. Биржа определяет параметры договора, величину маржи и способ регулирования процесса, а участники определяют следующие факторы:

- Ликвидность биржевого актива – устанавливается возможность его купить-продать, а также оборот денег и накладных расходов.

- Риск – устанавливаются причины, угрожающие невыполнению контрактов.