Деривативы: форварды, фьючерсы опционы, свопы

Со временем, однако, рынок деривативов приобрёл куда более спекулятивный характер, и теперь речь идёт уже не столько о самих поставках, сколько об игре на курсах таких ценных бумаг. Появились даже контракты, названные «расчётными», которые вовсе не предусматривали поставки чего бы то ни было по истечению срока своего действия. Вот несколько основных разновидностей деривативов:

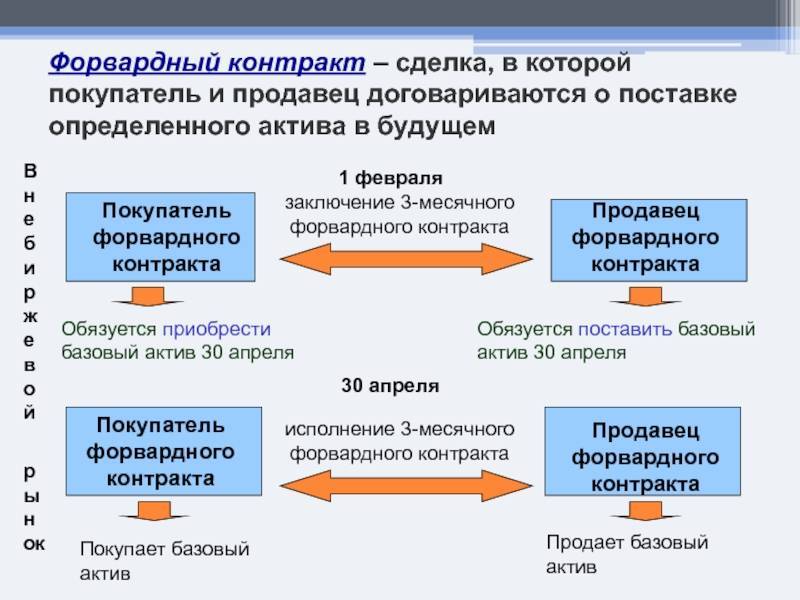

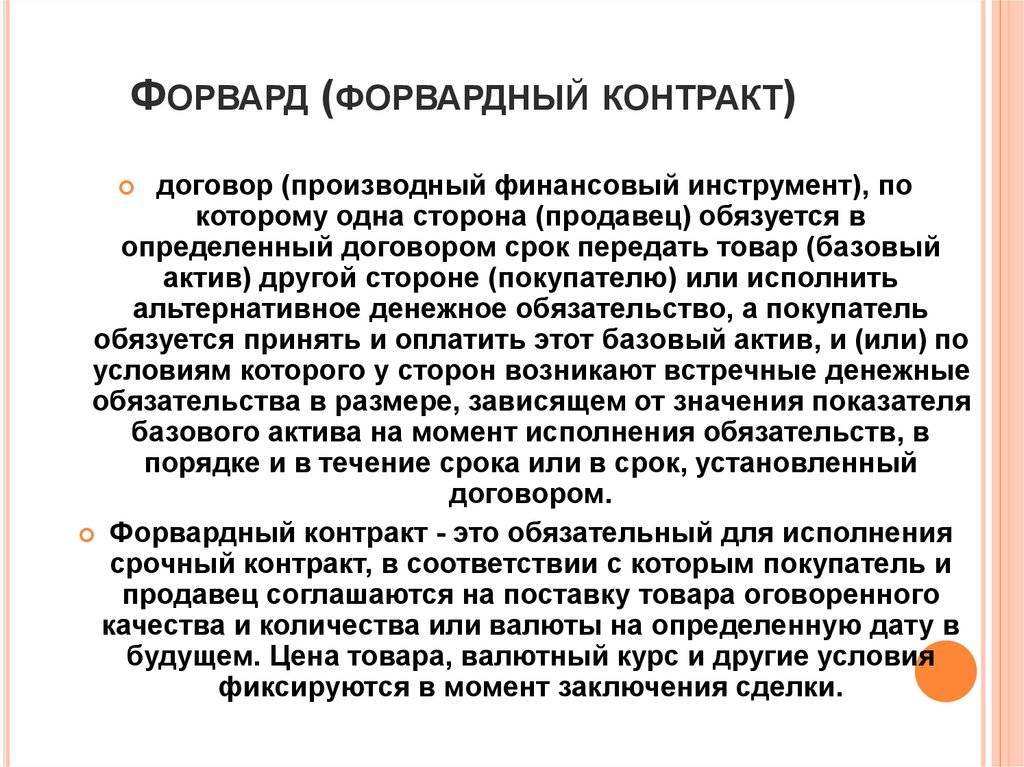

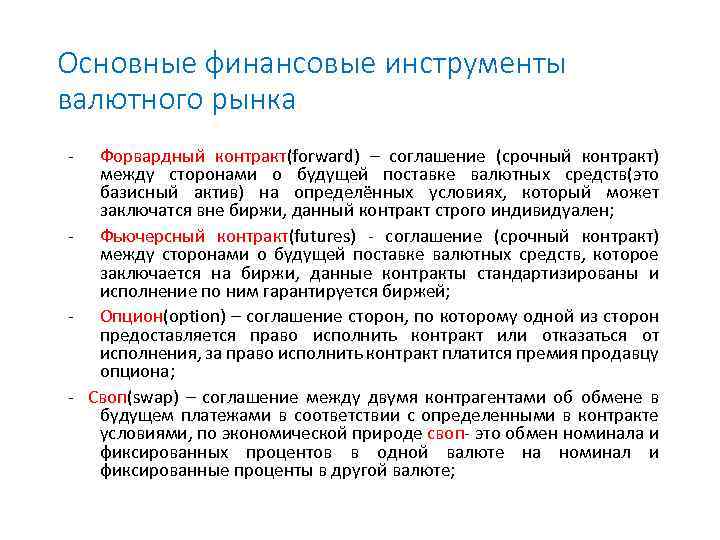

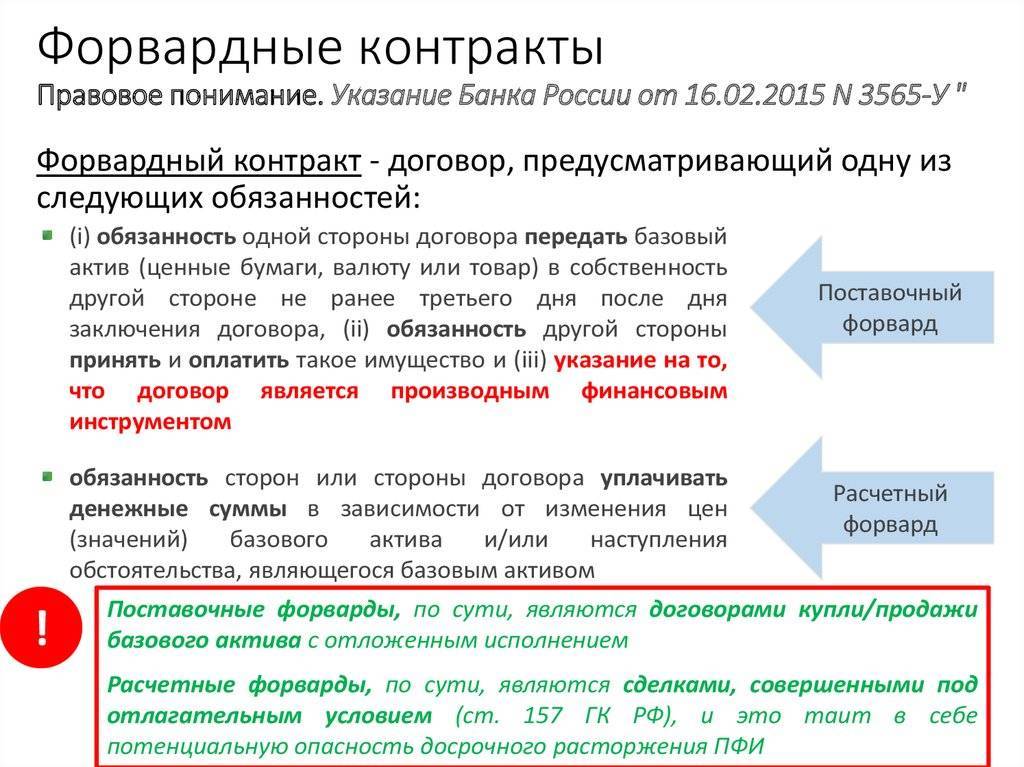

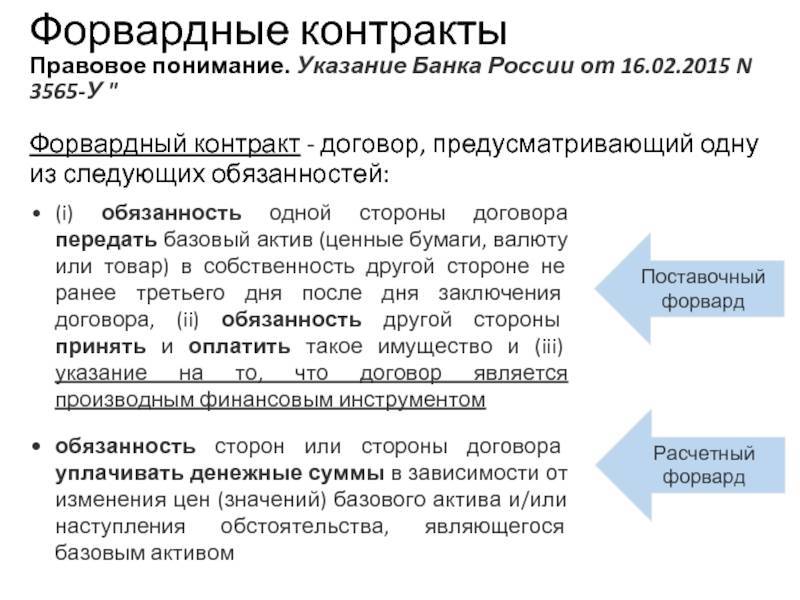

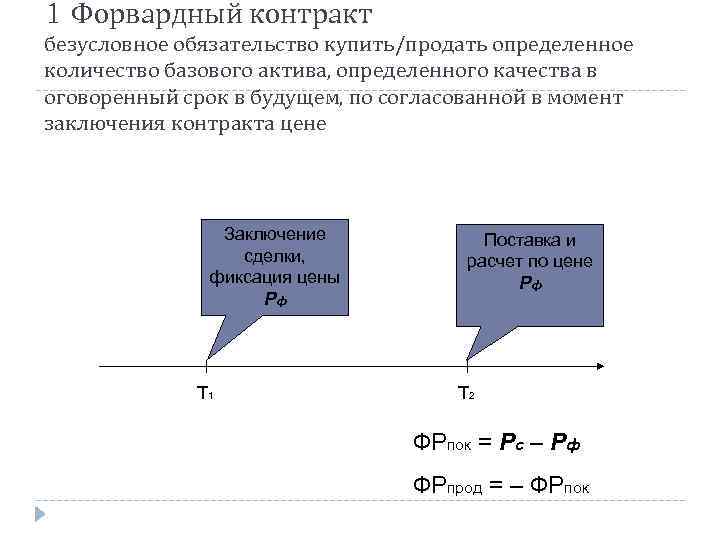

- форвард предполагает поставку актива продавцом контракта покупателю или исполнение им альтернативного денежного обязательства. Как вариант, у сторон могут возникнуть взаимные обязательства в момент исполнения форварда в зависимости от того, какого будет значение «базисного актива».

- фьючерс — по сути стандартизованные форвардный контракт: количество «базового актива» строго определено, и стороны договариваются только о цене. Фьючерсы свободно обращаются на биржах.

- опцион в отличие от фьючерса, наделяет приобретателя правом, а не обязанностью, на покупку (тогда говорят об опционе call) или продажу (такой называют опционом put) определённого количества «базисного актива» по оговоренной цене. Существуют стандартизованные биржевые опционы и внебиржевые, заключаемые на произвольных условиях.

- своп предполагает заключение сделки по купле/продаже актива с одновременным заключением контрсделки об обратной продаже/покупке того же актива через определенный срок на тех же или иных условиях. Свопов существует огромное множество, большинство преследуют цели хеджирования рисков.

Занятной разновидностью свопов является кредитный дефолтный своп, представляющий собой соглашение, согласно которому покупатель делает разовые или регулярные взносы продавцу свопа, берущего на себя обязанность погасить выданный покупателем третьей стороне кредит, в случае неплатежеспособности заёмщика. Такая вот хитрая схема. В случае дефолта несознательной «третьей стороны» владелец свопа получит от его эмитента компенсацию потерь. Такой вот «страховой полис», который можно продавать – покупать сколько душе угодно.

Пример форвардного контракта

Через шесть месяцев у спотовой цены на кукурузу есть три возможности:

- Это ровно 4,30 доллара за бушель. В этом случае производитель или финансовое учреждение не должны друг другу деньги , и контракт закрывается.

- Это выше контрактной цены, скажем, 5 долларов за бушель. Производитель должен организации 1,4 миллиона долларов, или разницу между текущей спотовой ценой и оговоренной ставкой в 4,30 доллара.

- Это ниже контрактной цены, скажем, 3,50 доллара за бушель. Финансовое учреждение выплатит производителю 1,6 миллиона долларов, или разницу между контрактной ставкой в 4,30 доллара и текущей спотовой ценой.

Форвард – значение и функциональность

Форвард (от англ. «forward») имеет значение ожидания чего-либо в будущем. Так вот форвардные контракты – это такие формальные договоры, которые призваны дать возможность сторонам оформить свои экономические взаимоотношения на неком значительном временном разбеге, когда как минимум, один обязательный параметр соглашения (к примеру, это может быть цена на товар, количество или даже сам факт его поставки) остается под вопросом. Как же так может быть? И зачем вообще составлять какое-либо соглашение со столь туманными вводными? Разберемся подробнее.

Трудно представить себе такую ситуацию, при которой какой-либо контракт составляется без указания цены. Впрочем, на самом деле, форвардные контракты создаются именно для того, чтобы этот параметр оговорить и стабилизировать.

Представьте себе такую ситуацию, что вы – собственник некоего производства. При этом производственный цикл у вас занимает значительный период времени: к примеру, – два-три календарных месяца. Процесс создания любого товара подразумевает под собой первоначальные затраты. Дело даже не в основных средствах и трудовых ресурсах – речь идет хотя бы, просто о постоянных и переменных операционных затратах. И чем дороже готовая продукция, тем, как правило, более дорогими являются сырье и материалы. Даже если мы будем подразумевать под готовым товаром простейшую продукцию сельскохозяйственного производства (то есть, для выращивания нам понадобится минимум материальных вложений, а все остальное природа сделает сама), то все равно до приведения ее в «товарное состояние» понадобится самый ценный ресурс – время.

Получается, что затраты (в том числе, весьма масштабные) производитель должен нести сейчас, а вот продать товар он сможет только через месяцы или даже через полгода. На таких временных разбегах ценовые колебания между факторами производства и готовой продукцией могут быть весьма существенными и достигать десятков процентов. Разумеется, никакому предпринимателю не хочется попасть в ситуацию, когда ему придется сбывать годовые объемы готового товара ниже себестоимости только для того, чтобы окупить большую часть операционных затрат.

При этом даже в современных условиях многие отечественные фермеры, к примеру, вынуждены агрегировать эти риски на себе, однако, в странах с более развитой и цивилизованной рыночной экономикой давно практикуются различные виды форвардных (или срочных) контрактов. В них продавец обязуется осуществить в адрес покупателя поставку товара через определенный срок, как правило, равный по длительности производственному циклу. При этом цена товара по такому контракту определяется на каком-то предположительном и при этом выгодном для сторон уровне.

То есть, об истинной цене сои к моменту созревания урожая не может знать ни один из участников сделки. Но форвардный контракт позволяет убрать риск потенциального убытка у обоих ее участников: продавец (фермер) гарантирует себе выручку на определенном уровне еще даже до того, как семена упадут в почву, а покупатель не потратит на покупку своей сои больше того, на что соглашается сейчас. Этим такой контракт и ценен. Да, ценовой расклад на сою через 4 месяца может существенно измениться, и кто-то из участников сделки сможет лихо выиграть за счет другого, но самое главное, что никто из них точно не потеряет:

- фермер гарантирует себе устраивающий его уровень прибыли (ведь перед заключением контракта он еще не понес никаких затрат);

- а покупатель не потратит на приобретение сои нерасчетную сумму.

К слову, форвардные контракты широко используются не только аграрными производителями, но и всеми теми рыночными субъектами, целью которых является гарантия цены на некий актив в будущем. При этом форвардные контракты могут составляться:

- на акции или на любые другие ценные бумаги с отсрочкой их поставки (к примеру, классическим образцом форвардного контракта, заключаемого на организованном биржевом рынке, является подписка на первичное размещение акций в ходе IPO);

- на валюту;

- на недвижимость (фактически, привычная всем «долевка» – это не что иное, как форвардный контракт).

Зачем нужен форвардный контакт?

Форвардный контракт заключается, как правило, в целях осуществления реальной продажи или покупки соответствующего актива и страхования поставщика или покупателя от возможного неблагоприятного изменения цены. Контрагенты страхуются от неблагоприятного развития событий, однако они также не могут воспользоваться возможной благоприятной конъюнктурой.

Изначально такой тип бумаг использовался между продавцами и покупателями сырья, материалов и т.д. На данным момент, форвардный контракт – это также биржевая спекулятивная бумага.

Несмотря на то, что форвардный контракт предполагает обязательность исполнения, контрагенты не застрахованы от рисков его неисполнения в силу, например, банкротства или недобросовестности одного из участников сделки. Поэтому до заключения сделки партнерам следует выяснить платежеспособность и репутацию друг друга.

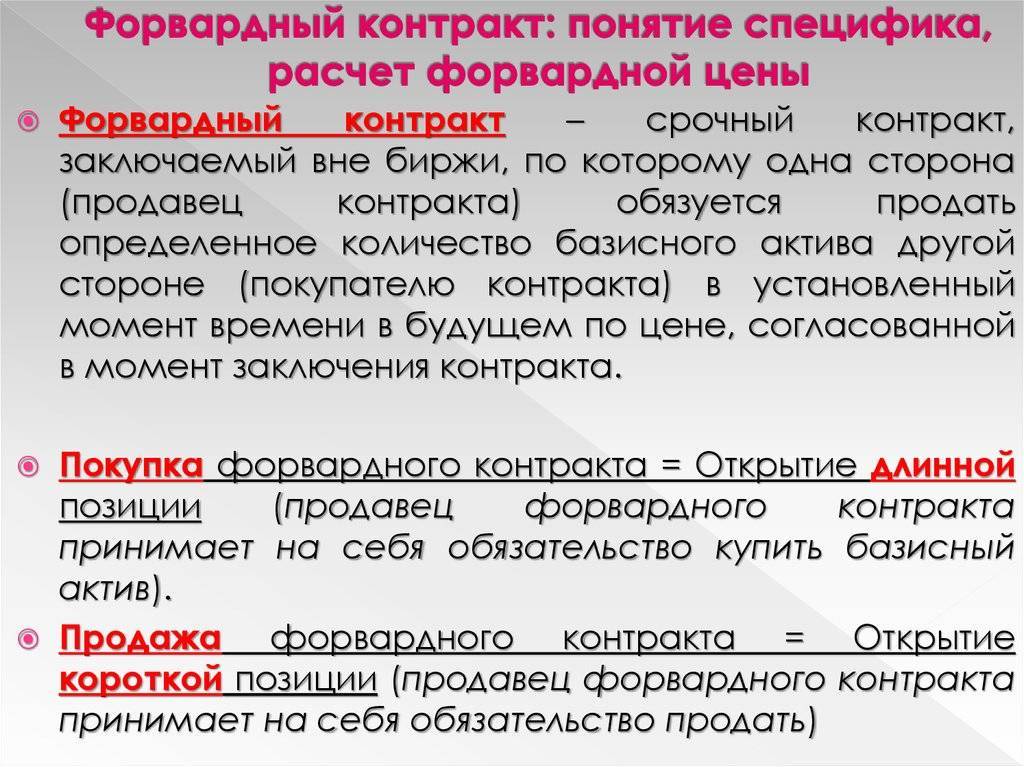

Форвардный контракт может быть заключен с целью игры на разнице курсовой стоимости активов. Лицо, открывающее длинную позицию, рассчитывает на рост цены базисного актива, а лицо, открывающее короткую позицию, — на понижение его цены.

По своим характеристикам форвардный контракт — это контракт индивидуальный. Поэтому вторичный рынок форвардных контрактов на большую часть активов не развит или развит слабо. Исключение составляет форвардный валютный рынок.

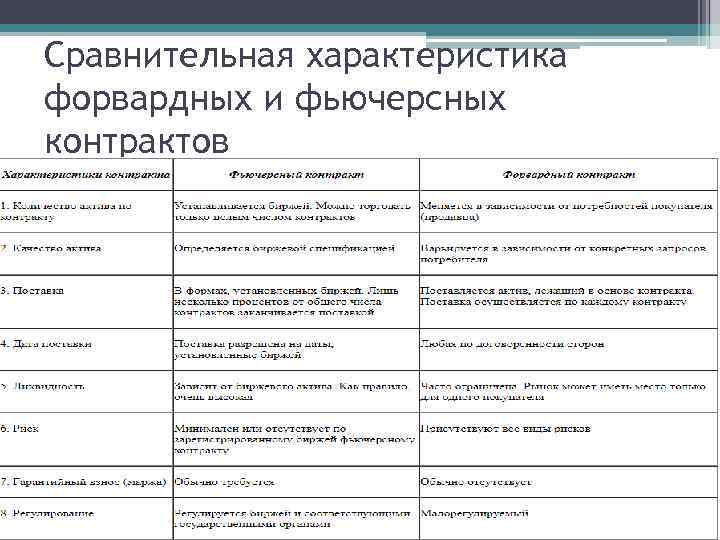

В чем отличие фьючерс от форвардного контракта

Контракты на будущую стоимость – это форвард и фьючерс. Отличие между ними имеется существенное. Форвард подписывается между покупателем и продавцом, при этом основная цель партнерства заключается в реальной поставке актива. Форвардные договоренности реализуются в пределах внебиржевого рынка, что приводит к невысокой ликвидности инструмента в сравнении с фьючерсами. К примеру, весьма сложно найти покупателя на сотни тон металла, если он уже не актуален для определенного завода.

Фьючерс в сравнении с форвардом выступает в роли стандартизованного контракта, основная цель которого – это спекуляция. Ни о какой реальной поставке речи тут не идет. Форварды и фьючерсы, несмотря на внешнее кажущееся сходство, используются с противоположными целями. Под понятием «стандартизованный» имеется в виду четкое ограничение количества товара условиями биржи. К торговле допускаются только целые лоты. К примеру, лот меди – это 2500 фунтов, а пшеницы – 136 тонн. Опционы, форварды и фьючерсы – это финансовые инструменты, но цель их существования разная, что и определяет специфику применения.

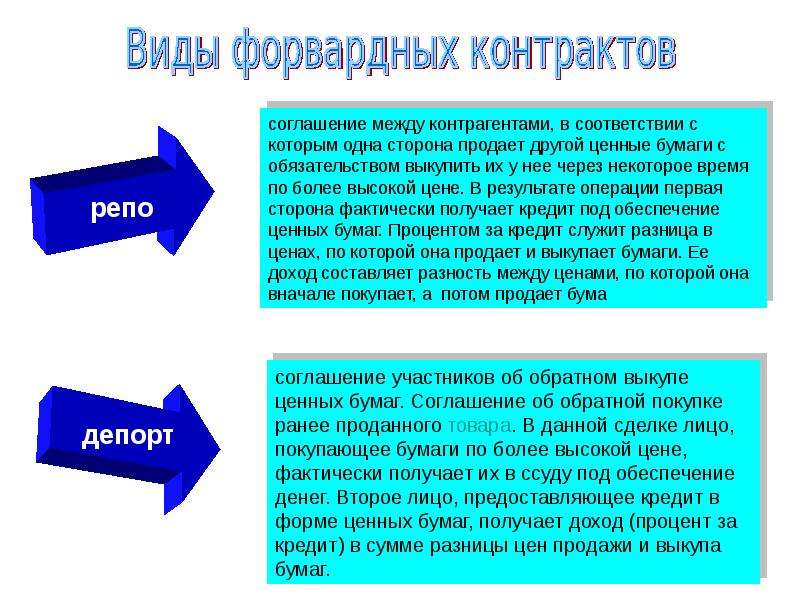

Виды форвардных операций

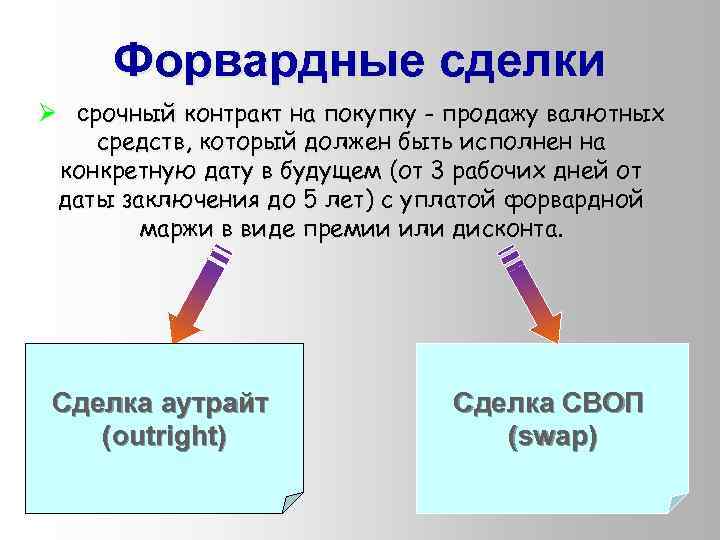

Контракт форвардный может быть представлен в двух форматах:

- Простая форвардная сделка, или соглашение аутрайт. Это единичная конверсионная операция, которая имеет четкую дату валютирования, отличающуюся от даты спот. Ситуация не предусматривает одновременную обратную сделку. Между сторонами заключается договор о предоставлении определенной суммы на четко установленный термин и по фиксированному курсу. Этот формат операций широко применяется для страхования против изменчивости курса.

- Сделки своп. Это тандем противоположны сделок конверсионного типа, которые имеют разные даты валютирования. Валютные операции между банками выступают своеобразной комбинацией между покупкой и продажей одной валюты, но в совершенно разные временные промежутки. Определенная сумма в эквиваленте одной валюты одновременно и продается, и покупается на рынке на четко установленный срок и наоборот.

Рассматривая вопрос о том, что такое форвардный контракт, стоит уточнить тот факт, что в данных типах соглашений используется специализированный форвардный курс, который кардинально отличается от курса спот. Причина кроется в отличиях между процентными ставками по депозитам, которые предлагают страны. Для исчисления форвардного курса применяется специализированная формула.

Преимущества контрактов

Форвардный контракт – это есть универсальный финансовый инструмент, имеющий определенные существенные преимущества перед другими, ему подобными.

Главное достоинство сделки состоит в ее индивидуальном характере, что дает возможность очень профессионально осуществлять хеджирование рисков.

Форвардные договоренности не предусматривают изымание дополнительных средств, таких как комиссионные. Если говорить о привилегиях для банков, можно выделить возможность установления стоимости базового актива и диктовку своих условий договоренности, в виду того, что операции носят внебиржевой характер.

Отличия форварда от фьючерса

И форвард, и фьючерс считаются производными инструментами финансового рынка, к тому же, цены на них формируются по одним и тем же принципам. Кроме этого, оба этих финансовых инструмента используют для согласования партнёрами определённых условий будущей сделки за какое-то время до неё. Но, несмотря на несколько общих характеристик, форварды и фьючерсы имеют ряд существенных отличий:

| Показатель | Форварды | Фьючерсы |

| Торговля | Внебиржевая | Биржевая |

| Сумма контракта | По желанию клиента | Стандартная |

| Срок действия | Любой | Фиксированный |

| Досрочный выход из контракта | Не возможен | Возможен |

| Начальные расходы | Комиссии не взимаются | Биржевые, брокерские, комиссионные сборы |

| Ликвидность | Низкая или вовсе отсутствует | Высокая |

| Риск срыва поставки | Есть | Нет |

| Порядок регулирования | Практически не регулируются | Контролируются не только биржей, но и государственными структурами |

Нюансы отечественного форварда

В зарубежной практике форвардные сделки распространены значительно больше, нежели в РФ. Многие экономисты не признают уровень таких контрактов выше, чем в пари или азартной игре. Тем не менее, форвард все активнее занимает место в российской экономической практике.

Законодательная база по форвардным контрактам закладывалась около 20 лет назад в следующих нормативных актах:

- инструкции Банка РФ от 22 мая 1996 г. № 41 «Об установлении лимитов открытой валютной позиции и контроле за их соблюдением уполномоченными банками Российской Федерации» – для совершения форвардных сделок между банками либо между банком и клиентом;

- Положение Банка Российской Федерации от 21 марта 1997 года № 55 «О порядке ведения бухгалтерского учета сделок покупки-продажи иностранной валюты, драгоценных металлов и ценных бумаг в кредитных организациях» – дает определение форвардной сделки как соглашения, обязательства по которому осуществляются с отсрочкой не менее 3 дней после заключения;распоряжение Правительства РФ от 10 июля 2001 года № 910 «О Программе социально-экономического развития Российской Федерации на среднесрочную перспективу (2002 — 2004 годы)» – позволяло признавать сделки с отсроченным исполнением как пари.

Связь между форвардной ценой и ожидаемой будущей спотовой ценой [ править ]

Мнение рынка о том, какой будет спотовая цена актива в будущем, является ожидаемой будущей спотовой ценой . Следовательно, ключевой вопрос заключается в том, действительно ли текущая форвардная цена предсказывает соответствующую спотовую цену в будущем. Существует ряд различных гипотез, которые пытаются объяснить взаимосвязь между текущей форвардной ценой и ожидаемой будущей спотовой ценой .

F{\displaystyle F_{0}}E(ST){\displaystyle E(S_{T})}

Экономисты Джон Мейнард Кейнс и Джон Хикс утверждали, что в целом естественные хеджеры товара – это те, кто желает продать товар в будущем. Таким образом, хеджеры в совокупности будут удерживать чистую короткую позицию на форвардном рынке. Другая сторона этих контрактов принадлежит спекулянтам, поэтому они должны держать чистую длинную позицию. Хеджеры заинтересованы в снижении риска и, таким образом, согласятся потерять деньги по своим форвардным контрактам. С другой стороны, спекулянты заинтересованы в получении прибыли и, следовательно, будут заключать контракты только в том случае, если они ожидаютзарабатывать деньги. Таким образом, если спекулянты держат чистую длинную позицию, то ожидаемая будущая спотовая цена должна быть выше форвардной.

Другими словами, ожидаемая выплата спекулянту при наступлении срока погашения составляет:

- E(ST−K)=E(ST)−K{\displaystyle E(S_{T}-K)=E(S_{T})-K}, где цена доставки при наступлении срока погашенияK{\displaystyle K}

Таким образом, если спекулянты рассчитывают получить прибыль,

- E(ST)−K>{\displaystyle E(S_{T})-K>0}

- E(ST)>K{\displaystyle E(S_{T})>K}

- E(ST)>F{\displaystyle E(S_{T})>F_{0}}, как когда они заключают договорK=F{\displaystyle K=F_{0}}

Такая рыночная ситуация называется нормальной бэквордацией . Форвардные / фьючерсные цены сходятся со спотовой ценой при наступлении срока погашения, как можно увидеть из предыдущих соотношений, если оставить T равным 0 (см. Также базис ); тогда нормальная бэквордация подразумевает, что фьючерсные цены с определенным сроком погашения со временем растут. Противоположная ситуация, где , называется контанго . Аналогичным образом контанго означает, что фьючерсные цены с определенным сроком погашения со временем падают. E(ST)>F{\displaystyle E(S_{T})>F_{0}}E(ST)<F{\displaystyle E(S_{T})<F_{0}}

Основополагающие моменты

В форвардном контракте должны быть прописаны различные основополагающие моменты. Ещё на стадии переговоров при заключении форвардной сделки нужно обязательно определиться с:

- предметом контракта – реализуемым активом. Он может быть не только реальным товаром, но и финансовым инструментом, к примеру, процентной ставкой;

- количеством актива, подлежащего поставке. Его необходимо указать в удобных для клиента единицах;

- датой поставки актива, твёрдо зафиксированной и не подлежащей изменению. Лучше всего указать и время, и место доставки актива;

- ценой поставки (исполнения) – денежной суммой, которую платит продавцу покупатель актива. Она фиксируется в условиях контракта и тоже не подлежит изменению;

- форвардной ценой – той же ценой поставки, но не неизменной, а определённой на конкретный период времени.

Пример согласования форвардных цен [ править ]

Продолжая приведенный выше пример, предположим, что теперь начальная цена дома Энди составляет 100 000 долларов и что Боб заключает форвардный контракт на покупку дома через год после сегодняшнего дня. Но поскольку Энди знает, что он может немедленно продать его за 100 000 долларов и поместить выручку в банк, он хочет получить компенсацию за отложенную продажу. Предположим, что безрисковая ставка доходности R (ставка банка) за один год составляет 4%. Тогда деньги в банке вырастут до 104 000 долларов без риска. Таким образом, Энди хотел бы через год по крайней мере $ 104 000, чтобы контракт был для него окупаемым – альтернативные издержки будут покрыты.

Форвардные контракты и фьючерсные контракты: обзор

Форвардные и фьючерсные контракты во многом схожи: оба включают соглашение о покупке и продаже активов в будущем, и оба имеют цены, основанные на каком-либо базовом активе. Однако форвардный контракт – это внебиржевое соглашение между двумя контрагентами, которое ведет переговоры и приходит к точным условиям контракта, таким как срок его действия, количество единиц базового актива, представленного в контракт, и какой именно базовый актив должен быть доставлен, среди других факторов. Форвард рассчитывается только один раз в конце контракта. С другой стороны, фьючерсы представляют собой стандартные контракты с фиксированными сроками погашения и единообразными базовыми активами. Они торгуются на биржах и рассчитываются ежедневно.

Ключевые выводы

- И форвардные, и фьючерсные контракты включают соглашение между двумя сторонами о покупке и продаже актива по определенной цене к определенной дате.

- Форвардный контракт – это частное и настраиваемое соглашение, которое рассчитывается в конце соглашения и торгуется на внебиржевом рынке.

- Фьючерсный контракт имеет стандартные условия и торгуется на бирже, где цены устанавливаются ежедневно до конца контракта.

Суть понятия и главные особенности

Оба участника соглашения договариваются о фиксированной цене товара или сумме денежного перевода вне зависимости от ситуаций на рынке или изменения курсов. В основном форвардные сделки заключаются в рамках сектора товаров. Однако, предметом форвардного контракта могут быть и ценные бумаги, и валюта и даже нефть. Чаще всего при помощи форвардного контракта реализуют валюту, где сторонами сделки выступают кредитные учреждения, торговые и производственные компании, трейдеры. Но в последнее время заключение форвардного контракта является одним из популярных способов продажи нефти, причём российские трейдеры принимают активное участие на этом рынке.

Главной особенностью подобного соглашения является то, что ни одна из сторон не может изменить изначально обозначенные в контракте условия, их обязательно нужно выполнить к заранее оговоренному сроку. Помимо этого, к характерным особенностям форвардных контрактов можно отнести то, что они:

- Заключаются вне биржи и не имеют строгого стандарта, в отличие от схожих соглашений – фьючерсов.

- Составляются с учётом конкретных требований участников сделки.

- Предполагают любой срок действия соглашения по взаимной договорённости сторон.

- Не подлежат обязательной отчётности.

- Заключаются в свободной форме относительно выражения воли клиентов.

- Не имеют обратной силы.

- Отличаются отсутствием затрат на их заключение.

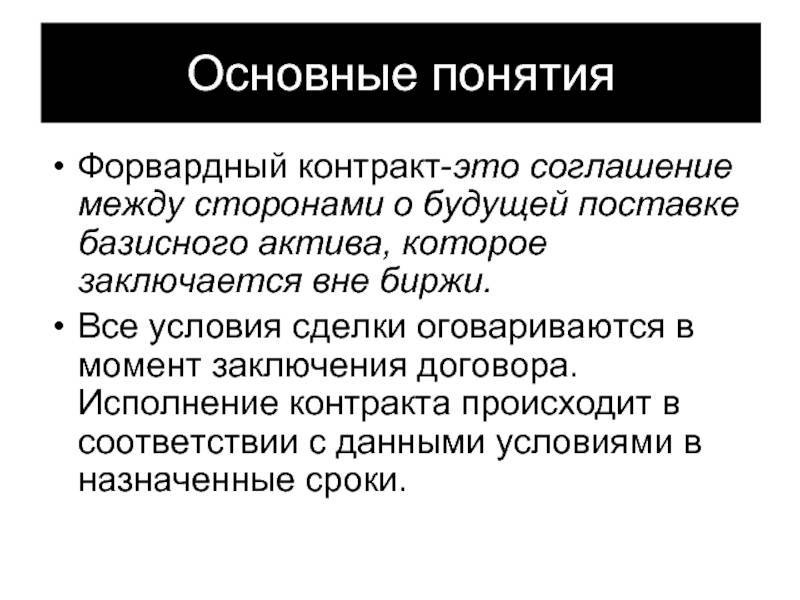

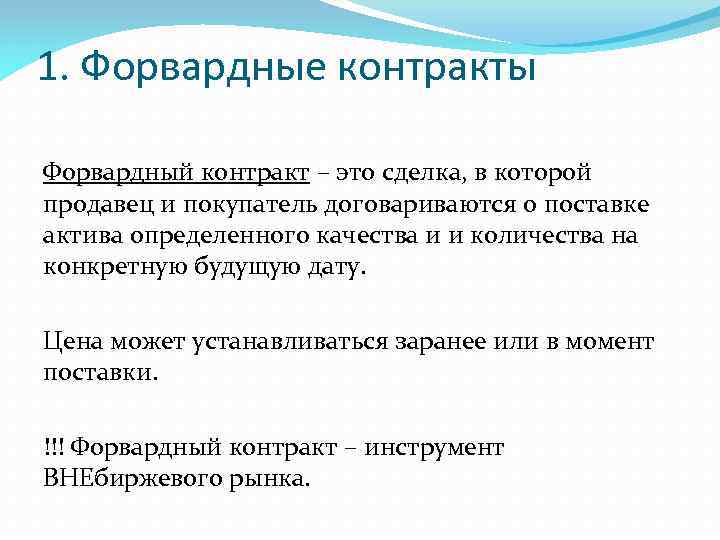

Что такое форвардный контракт

Слово «форвард» (англ. «Forward») в переводе означает «вперед». Название характеризует главную особенность форвардных контрактов – приемлемые для обеих сторон условия сделки фиксируются еще до того, как она будет заключена.

Форвардом или форвардным контрактом называется договор или соглашение, заключаемое без участия биржи, по поводу поставки оговоренного количества того или иного актива к определенному сроку по условиям, прописанным в момент заключения контракта.

Смысл такого соглашения в том, что изначально обозначенные в нем условия не могут быть изменены ни одной стороной и гарантируются к выполнению на предусмотренную дату.

К СВЕДЕНИЮ! Формально продаваемый актив не ограничивается ценными бумагами, но на практике с помощью форвардных контрактов реализуется чаще всего валюта, а сторонами выступают кредитные организации, трейдеры, торговые и производственные организации. Также часто таким способом продается нефть.

Форвардный контракт заключают, когда предполагают, что стоимость актива может со временем измениться, то есть товар может обесцениться или резко подорожать. Сделка «наперед» снижает риск неблагоприятных последствий такой динамики.

Минусы контрактов

Основной недостаток контракта – это отсутствие возможности для маневрирования. Обязательство сторон по выполнению своей части договоренности не позволяет раньше установленного срока расторгнуть контракт или видоизменить его условия. Отсутствие вторичного форвардного рынка делает перепродажу контракта просто невозможной. Это приводит к достаточно низкой ликвидности инструмента при слишком высоком риске невыполнения одной из сторон своих обязательств. Жесткие рамки торговли заставили участников рынка искать лазейки. К примеру, сегодня весьма распространена практика заключение контрактов, в которых предусмотрена возможность расторжения договоров по согласию двух сторон либо по инициативе одной, но с последующей выплатой компенсации.

Форвардные валютные контракты

Общая характеристика форвардного контракта валютного типа предусматривает предварительное уточнение условий партнерства по следующим параметрам:

- Валюта контракта.

- Сумма сделки.

- Обменный курс.

- Дата платежа.

Продолжительность форвардных сделок может варьировать от 3 дней до 5 лет. Наиболее распространенные термины контрактов – это 1, 3, 6 и 12 месяцев с момента заключения договора. Форвардный валютный контракт по своей сути относится к категории банковских операций. Он не стандартизован и может быть адаптирован под любую ситуацию. Рынок форвардных сделок, продолжительность которых не превышает 6 месяцев в доминирующих валютных парах, является весьма стабильным. Тот сегмент рынка, в рамках которого сделки заключаются на 6 и более месяцев, отличается нестабильностью. Любая реализованная долгосрочная сделка может стать причиной существенного колебания курсов на валютном рынке.

Основные различия фьючерсов и форвардов

Несмотря на то что эти торговые инструменты относятся к одной группе, они имеют больше различий, чем сходных характеристик, например:

Цель заключения сделки. Форвардные сделки в большинстве случаев заканчиваются продажей и покупкой базовых активов. Цель фьючерсных контрактов состоит в том, чтобы хеджировать позиции контрагентов или принести прибыль на основании разницы цен. В результате Future contracts заканчиваются поставками товаров только в 3-5% случаев.

Объемы актива

Важное отличие форварда от фьючерса состоит в том, что в первом случае объем поставляемого актива устанавливается двумя сторонами (покупателем и продавцом). Здесь может указываться любое количество актива, которое удовлетворяет требованиям контрагентов

Во втором случае объем устанавливается биржей. Покупатели и продавцы могут оперировать только целым числом контрактов.

Условия сделок. Forward предусматривает поставку товара по каждой отдельной сделке. Фьючерсные контракты заключаются на условиях, предложенных биржей. В большинстве случаев до поставок товара дело не доходит.

Качество базового актива. Если контракт заключается вне биржи, то товар может быть любого качества, которое устраивает продавца и покупателя. В условиях биржевой торговли качество любого актива строго стандартизировано.

Ликвидность. Форвардные и фьючерсные контракты характеризуются разной ликвидностью, при этом Forward проигрывает. Объясняется это тем, что сделка заключалась на индивидуальных условиях, которые интересовали только контрагентов. Найти третью заинтересованную сторону крайне сложно. Futures относится к высоколиквидным торговым инструментам, хотя в зависимости от вида актива ликвидность может отличаться. Купить фьючерс можно на бирже в электронной форме.

Сроки. Поставка активов, указанных в форвардных контрактах, может происходить в любой день, который подходит продавцу и покупателю. Фьючерсы предусматривают поставки только в те дни, которые указаны на бирже.

Расходы на начальном этапе. Большинство внебиржевых контрактов не предполагают обязательных расходов и гарантийных взносов. На бирже обойтись без таких расходов не получится.

Риск. Такой торговый инструмент, как Futures, характеризуется высокой надежностью. Объяснить это можно детальным анализом, который проводится Клиринговой палатой. Форвард отличается повышенным риском, который связан с возможным невыполнением обязательств и проблемой перепродажи контракта. Кроме того, аннулировать сделку без согласия контрагента невозможно.

На основе всех вышеперечисленных фактов следует подчеркнуть, что, несмотря на сходные формулировки и описание, фьючерс по многим критериям отличается от форварда.

Фьючерсы против форвардов [ править ]

Форвардные контракты , за исключением того, что они не торгуются на бирже и не определяются на основе стандартизированных активов. Форвардные контракты также обычно не имеют промежуточных частичных расчетов или «корректировок» в отношении маржинальных требований, таких как фьючерсы, то есть стороны не обмениваются дополнительным имуществом, обеспечивающим получение прибыли, и вся нереализованная прибыль или убыток накапливаются, пока контракт является открытым. Следовательно, форвардные контракты сопряжены со значительным риском контрагента, что также является причиной того, что они недоступны для розничных инвесторов. Однако, поскольку форвардные контракты торгуются на внебиржевом рынке (OTC) , их можно настроить по индивидуальному заказу, и они могут включать в себя текущую рыночную стоимость. и ежедневные требования по марже.

Отсутствие авансовых денежных потоков – одно из преимуществ форвардного контракта по сравнению с его фьючерсным аналогом. Особенно, когда форвардный контракт выражен в иностранной валюте, отсутствие необходимости проводить (или получать) ежедневные расчеты упрощает управление денежными потоками.

По сравнению с фьючерсными рынками очень сложно закрыть свою позицию, то есть расторгнуть форвардный контракт. Например, при наличии длинной позиции по форвардному контракту открытие короткой позиции по другому форвардному контракту может аннулировать обязательства по поставке, но увеличивает подверженность кредитному риску, поскольку теперь в нем участвуют три стороны. Закрытие контракта почти всегда предполагает обращение к контрагенту.

По сравнению со своими фьючерсными аналогами, форвардные контракты (особенно форвардные процентные соглашения ) нуждаются в , то есть термине дрейфа, который учитывает будущие изменения ставок. В фьючерсных контрактах этот риск остается постоянным, тогда как риск форвардных контрактов изменяется при изменении ставок.

Недостатки контрактов

Основным минусом контракта выступает отсутствие возможности для маневров. Ведь обязательство сторон выполнить свою часть договоренности не дает раньше установленной даты возможность расторгнуть контракт или как-либо видоизменить его условия. Ввиду отсутствия вторичного форвардного рынка, перепродажу контракта становится совершенно невозможной. Это, в свою очередь приводит к определенно низкой ликвидности инструмента при очень высоком показателе риска невыполнения одной из сторон своих обязательств. Жесткие рамки торговли вынуждают участников рынка искать разные лазейки. Так, например, сейчас достаточно широкое распространение получила практика заключения контрактов, в которых предусмотрена возможность расторжения договоров по согласию двух сторон либо по инициативе одной стороны, однако с обязательством последующей выплаты компенсации.

Количество участников форвардного рынка жестко ограничено целым рядом норм и стандартов. Для того чтобы приобрести или продать контракт форвардный участники торговли обязаны иметь кредитную линию, высокий рейтинг и, конечно же, стабильные финансовые контакты с банками. Недостатком форвардных сделок для участников также является ограниченная возможность выбора банка-партнера, поэтому приходится принимать условия, выдвигаемые финансовыми заведениями по факту. Некоторые сложности вызваны и поиском партнеров, так как найти сторону, готовую занять обратную позицию не очень-то и просто. Такая ситуация приводит к недостаточной популярности и активности рынка форвардных контрактов.

Кто определяет настроение на форвардном рынке?

Самыми активными игроками форвардного рынка выступают банки. Они активно используют форвардный контракт на покупку валюты для хеджирования собственных рисков, которые связаны с изменением стоимости финансовых инструментов. Финансовые заведения предлагают данный вид договоренности с аналогичной целью и своим клиентам. Благодаря широким финансовым возможностям в аспекте распределения и привлечения материальных ресурсов, банки в отличии от других участников торгов избегают реальных потерь даже в том случае, если рыночные цены не играют на руку. Путем заключения двух противоположных контрактов банку удается с легкостью перекрывать убыток по одной сделке прибылью по другой. Банки могут выступать и в роли посредников, которые и помогают найти участников рынка с противоположными желаниями.

Итоговый или Премиум [ править ]

Цены на прямые продажи, в отличие от премиальных баллов или форвардных баллов, указаны в абсолютных ценовых единицах. Outrights используются на рынках, где нет (унитарной) спотовой цены или справочной ставки, или где спотовая цена (ставка) труднодоступна.

И наоборот, на рынках с легкодоступными спотовыми ценами или базисными ставками, в частности на валютном рынке и рынке OIS , форвардные контракты обычно котируются с использованием премиальных баллов или форвардных баллов. То есть с использованием спотовой цены или базовой ставки в качестве справочных форвардов указываются как разница в пунктах между прямой ценой и спотовой ценой для FX или разница в базисных пунктах между форвардной ставкой и базовой ставкой для процентных свопов и форвардных контрактов. тарифные соглашения.

Примечание. Термин « аутрайт» используется на фьючерсных рынках аналогичным образом, но в отличие от фьючерсных спредов вместо премиальных баллов, что является больше, чем просто условием котировки, и, в частности, включает одновременную транзакцию по двум прямым фьючерсам.