Особенности справки 2-НДФЛ в различные организации

На практике справка 2-НДФЛ характеризуется ограниченным сроком действия.

Срок действия справки 2-НДФЛ для налоговой инспекции

Федеральная налоговая служба использует справку по форме 2-НДФЛ, как важный отчетный документ.

- Работодатель должен ежегодно до установленной даты предоставлять сведения о начислениях и удержаниях подоходного налога на каждого своего сотрудника за отчетный год.

- Часто от физического лица требуется отчет за получение дополнительных доходов кроме заработной платы в виде декларации 3-НДФЛ.

- При этом определенная часть отчетности заполняется на основании данных справки 2-НДФЛ.

- В данной ситуации информация из справки действительна до крайнего дня периода, предусмотренного для отчета в налоговой инспекции.

Не имеет ограничений по сроку годности справка 2-НДФЛ при предоставлении ее в ИФНС в целях возмещения ранее уплаченного налога на доходы.

Налоговый инспектор примет у налогоплательщика утвержденную форму документа о доходах, выписанную в прошлом месяце или даже в предыдущем году.

Сдаются унифицированные формы на бумажном, в случае заполнения от руки или электронном носителе: дискете, диске или флеш-карте.

Предоставить отчетность 2-НДФЛ можно в отделение ИФНС:

- Представителем налогового агента.

- Заказным письмом с описью вложения.

- По сети интернет с применением электронной подписи.

- Налоговое законодательство предусматривает предоставление налоговых льгот (вычетов) по подоходному налогу при совершении ряда затрат: покупке недвижимости, обучении, лечении.

Для получения возврата переплаченных налоговых сумм или возмещения подоходного налога обязательным условием считается предоставление в отделение ФНС справки 2-НДФЛ.

Срок годности такой справки неограничен, справка может быть даже выписана в прошлых годах.

Справка 2-НДФЛ в кредитные организации

Большинство банков запрашивают от потенциального заемщика справку, подтверждающую факт и размер полученного дохода — справку 2-НДФЛ.

Повышать кредитору гарантии и снижать риски неуплаты документ помогает за счет официальности и легальности сведений, указанных в нем.

Форма справки позволяет банкам увидеть официальный доход заемщика, с которого производятся налоговые отчисления, предоставляющие возможность проверить подлинность документа через базы ИФНС.

Для кредитных учреждений обычно справка действует тридцать дней с даты выдачи. Непосредственно длительность действия унифицированного документа связана с заявкой на получение заемных средств.

При превышении срока годности справки по форме 2-НДФЛ, банк не сможет увидеть реальной картины по уровню дохода потенциального заемщика.

Более строгие требования предъявляются к оформлению справки для получения ипотеки, когда принимают справку, выписанную не ранее десяти дней назад.

Не по всем видам кредита может запрашиваться справка о доходах по форме 2-НДФЛ, в некоторых ситуациях банки готовы принять справку по форме работодателя или в собственном формате.

Разновидности кредитов, по которым справка о доходах вообще не потребуется:

- товарный кредит через торговую точку;

- экспресс-кредит;

- микрозайм;

- залог в ломбарде и некоторые другие.

Справка 2-НДФЛ для получения визы

Посольства многих стран для оформления визы на въезд их территории запрашивают подтверждение дохода в формате унифицированной справки 2-НДФЛ.

Все зависит от уставных порядков визовой службы, выбранной для посещения страны, так как иногда, посольства ограничиваются выпиской банковского счета.

Справка 2-НДФЛ, полученная в целях подготовки визы, обладает особенностями:

- ограниченный срок действия от десяти до тридцати календарных дней;

- определенный период зафиксированных суммовых сведений, в большинстве случаев предшествующие шесть месяцев.

Будет ли справка 2-НДФЛ иметь срок действия или нет, напрямую зависит от ее целевого назначения.

Перед подачей запроса на оформление справки заранее уточните дату предоставления документа и временной промежуток финансовых данных.

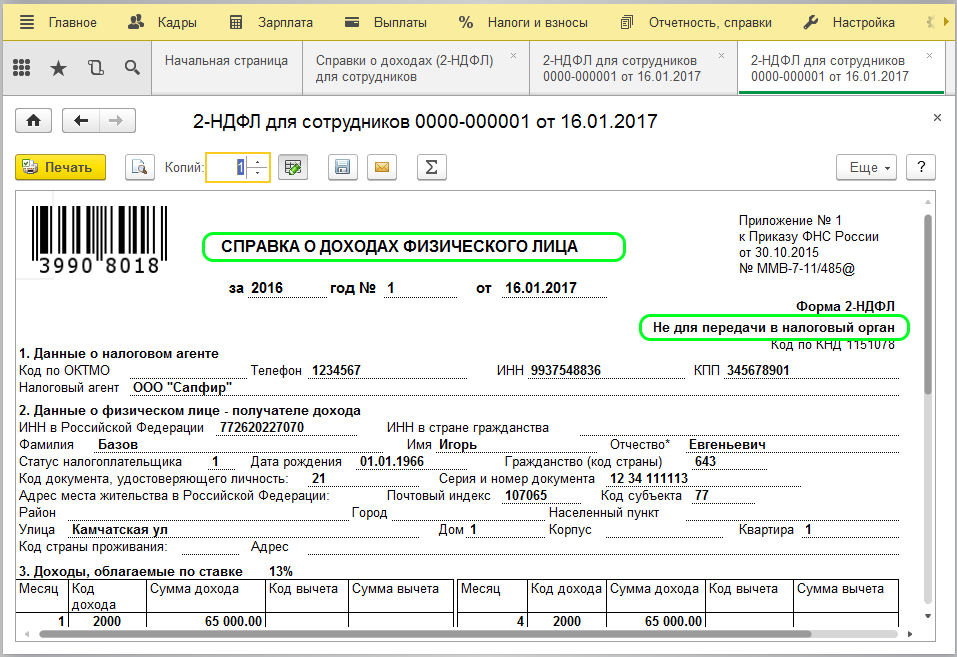

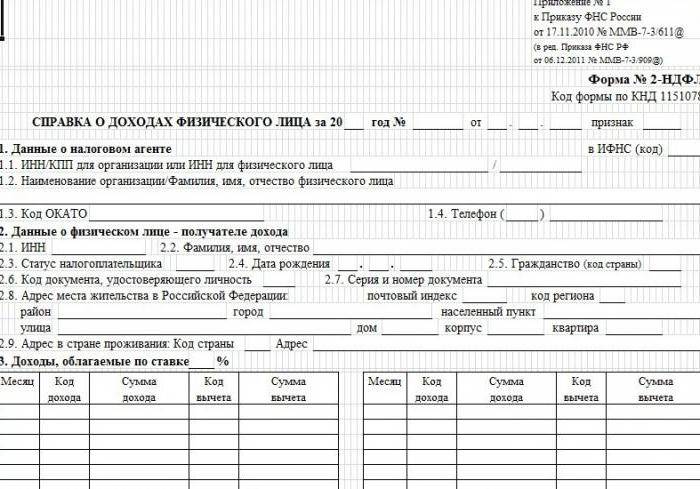

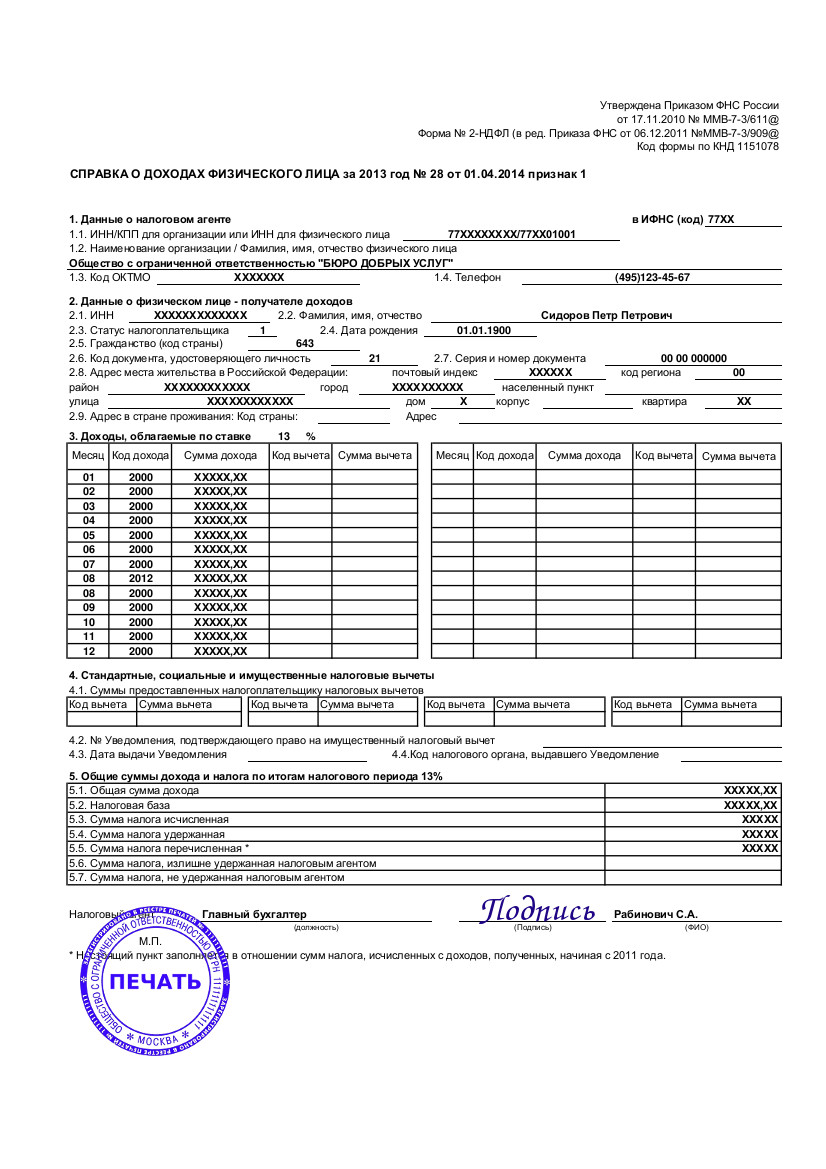

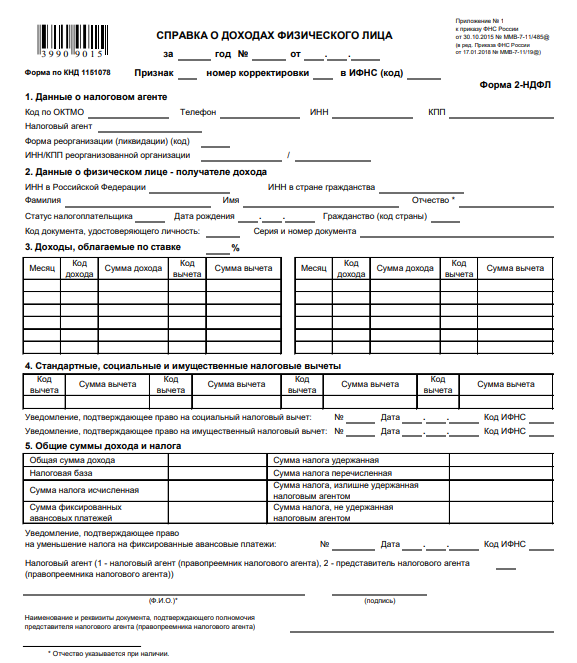

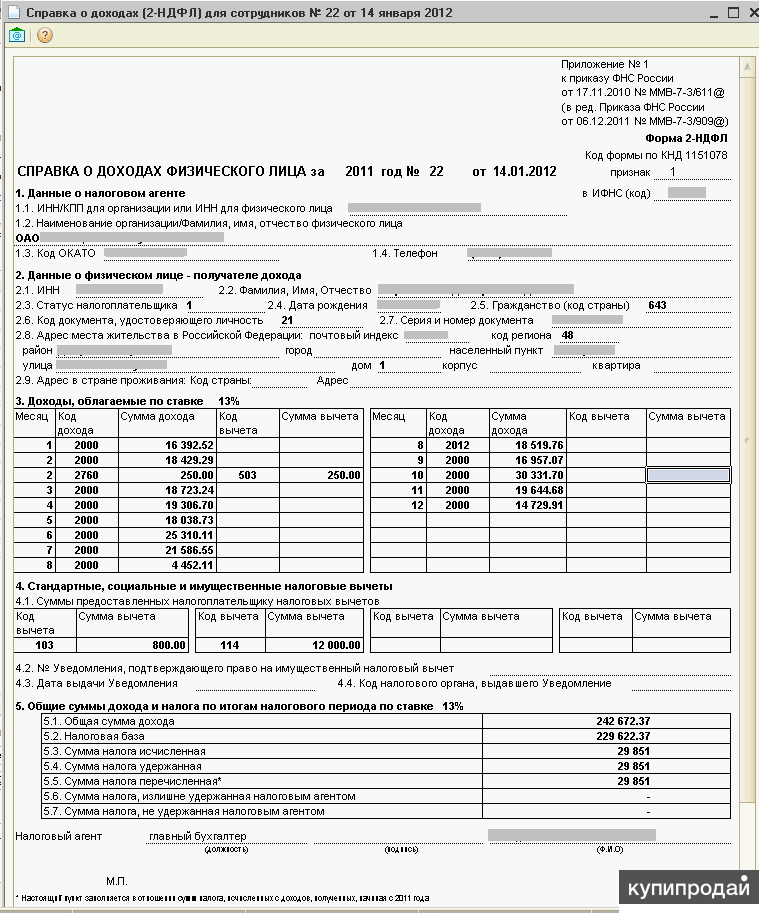

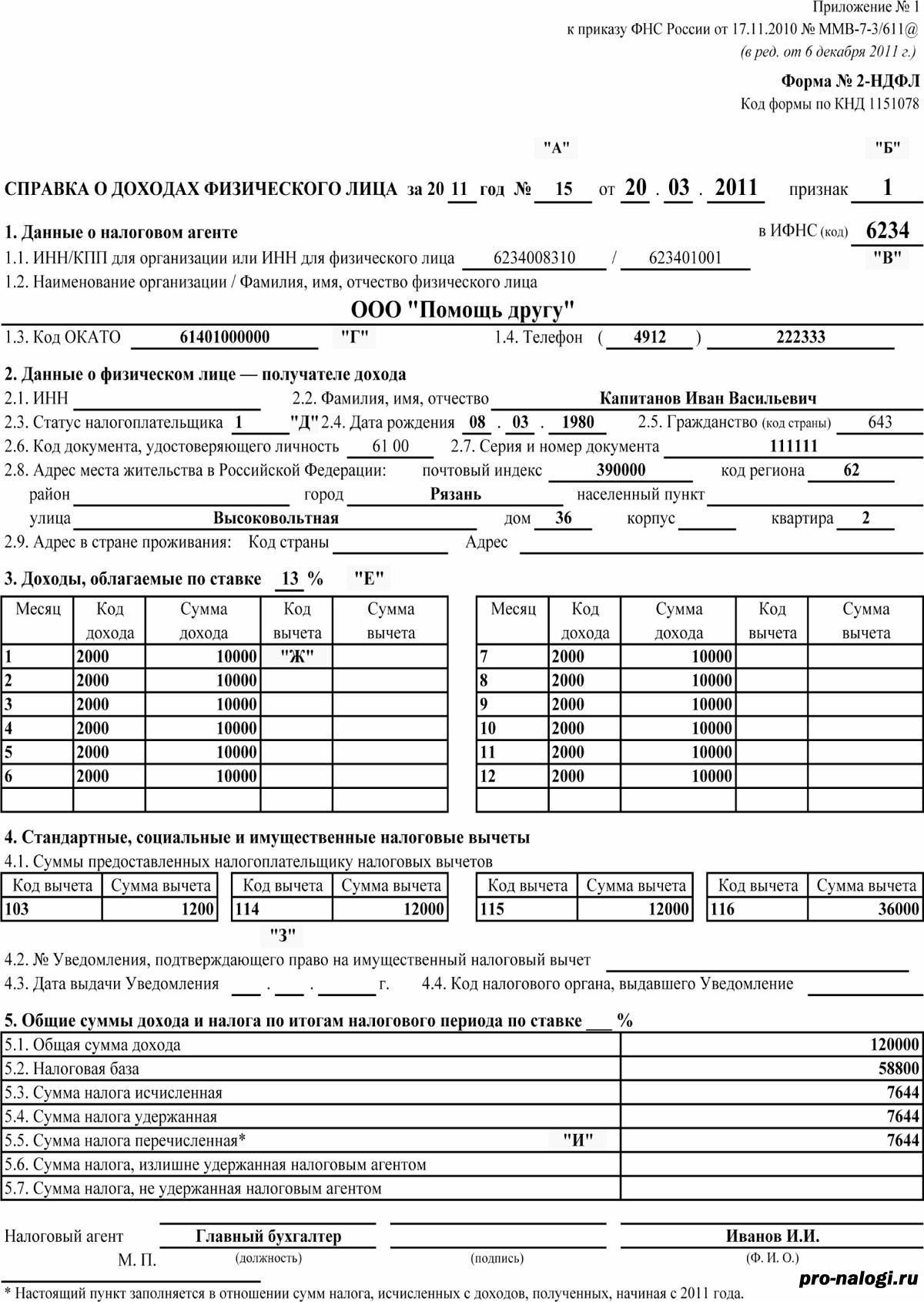

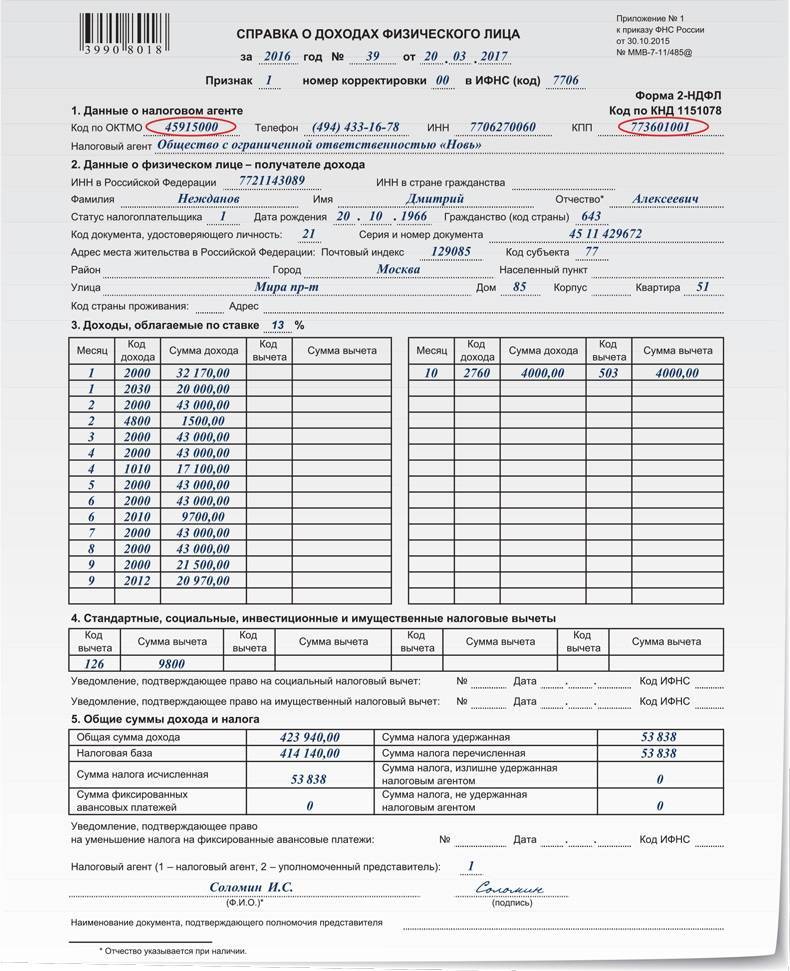

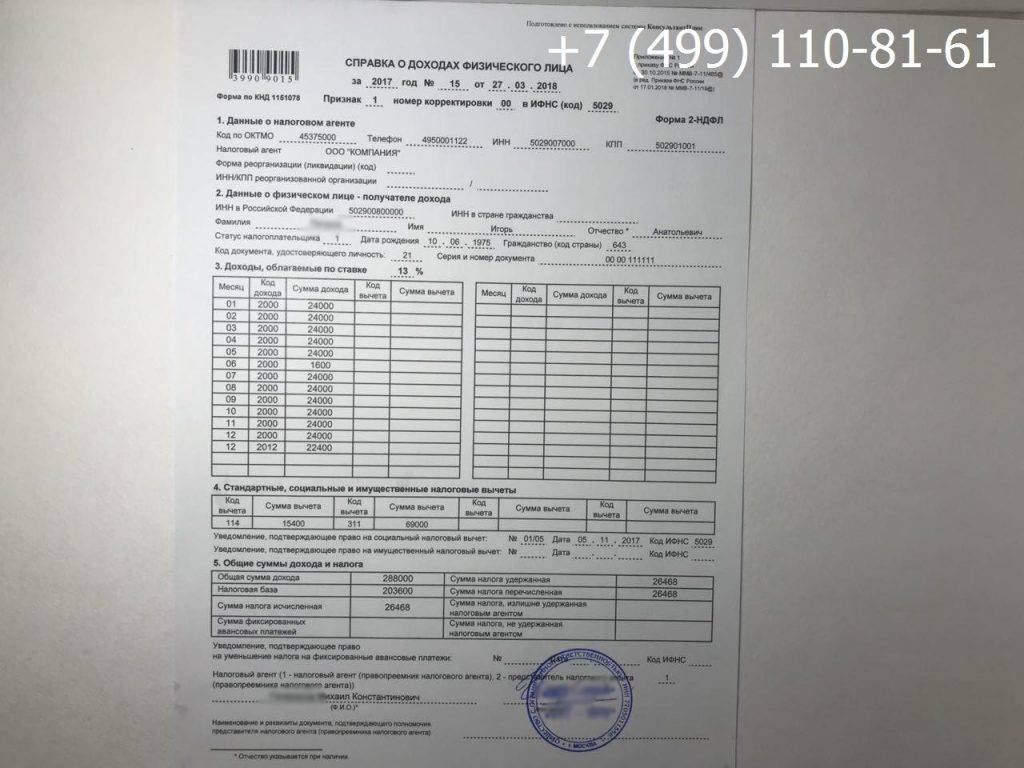

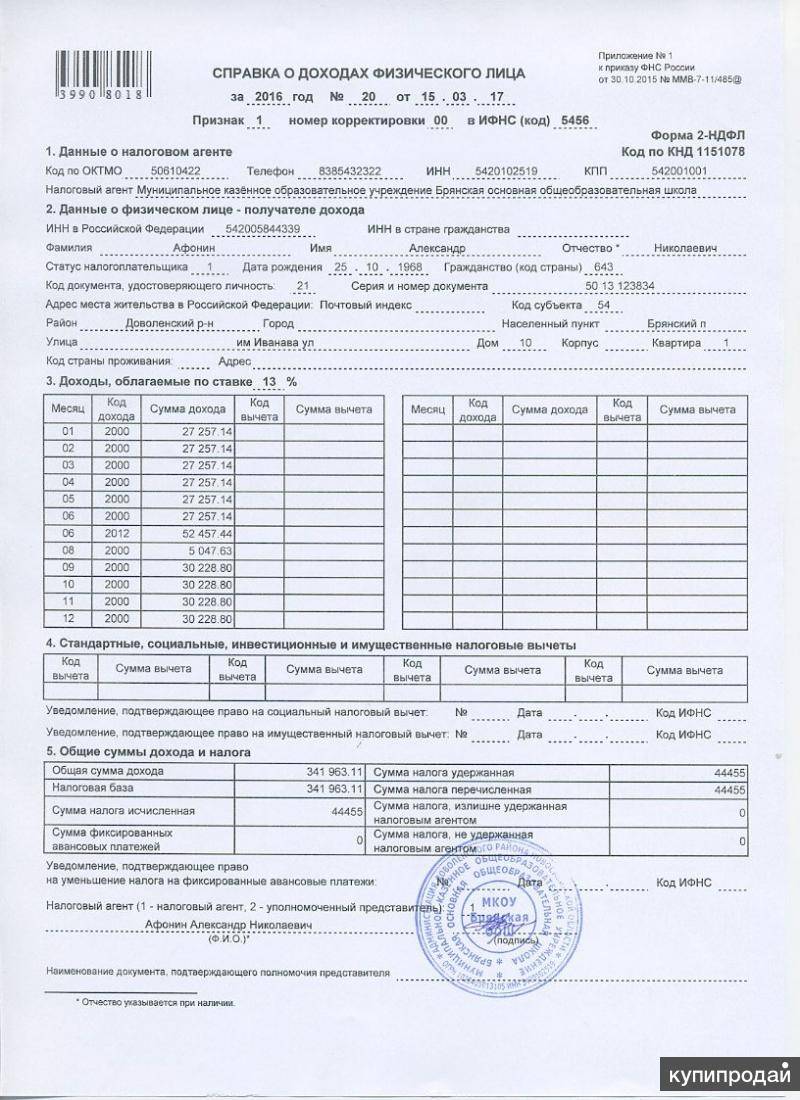

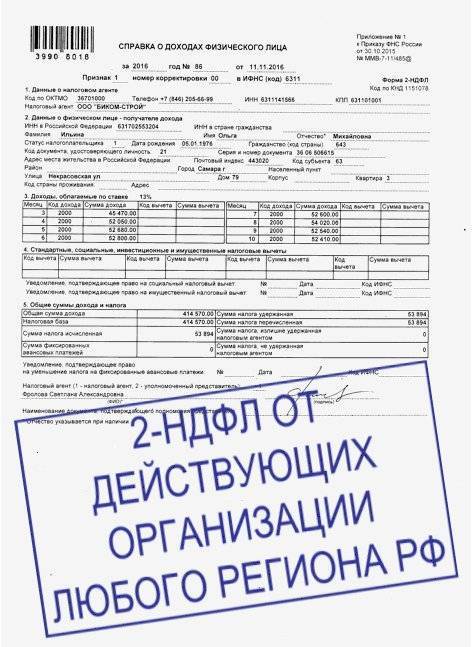

Порядок заполнения 2-НДФЛ за 2022 год

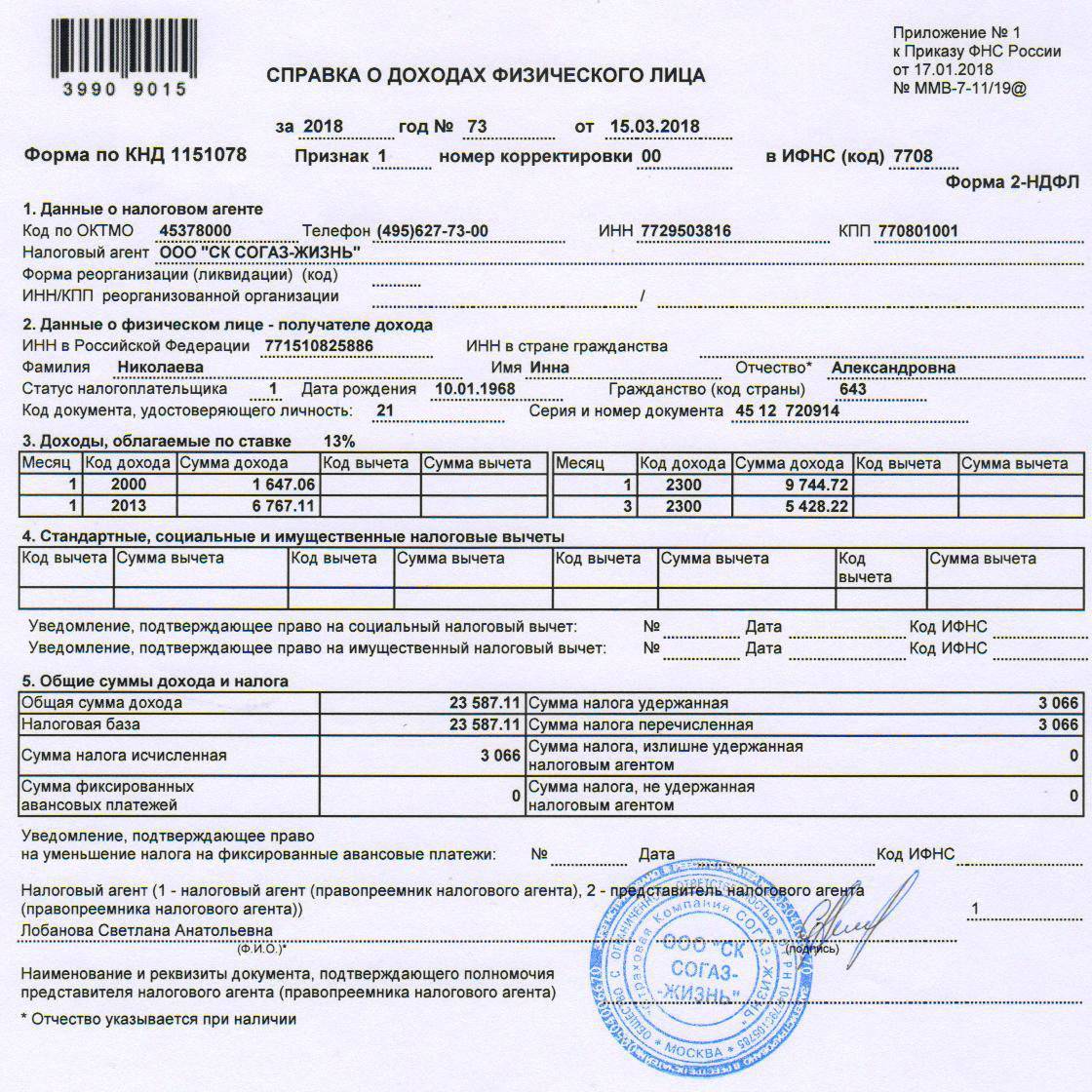

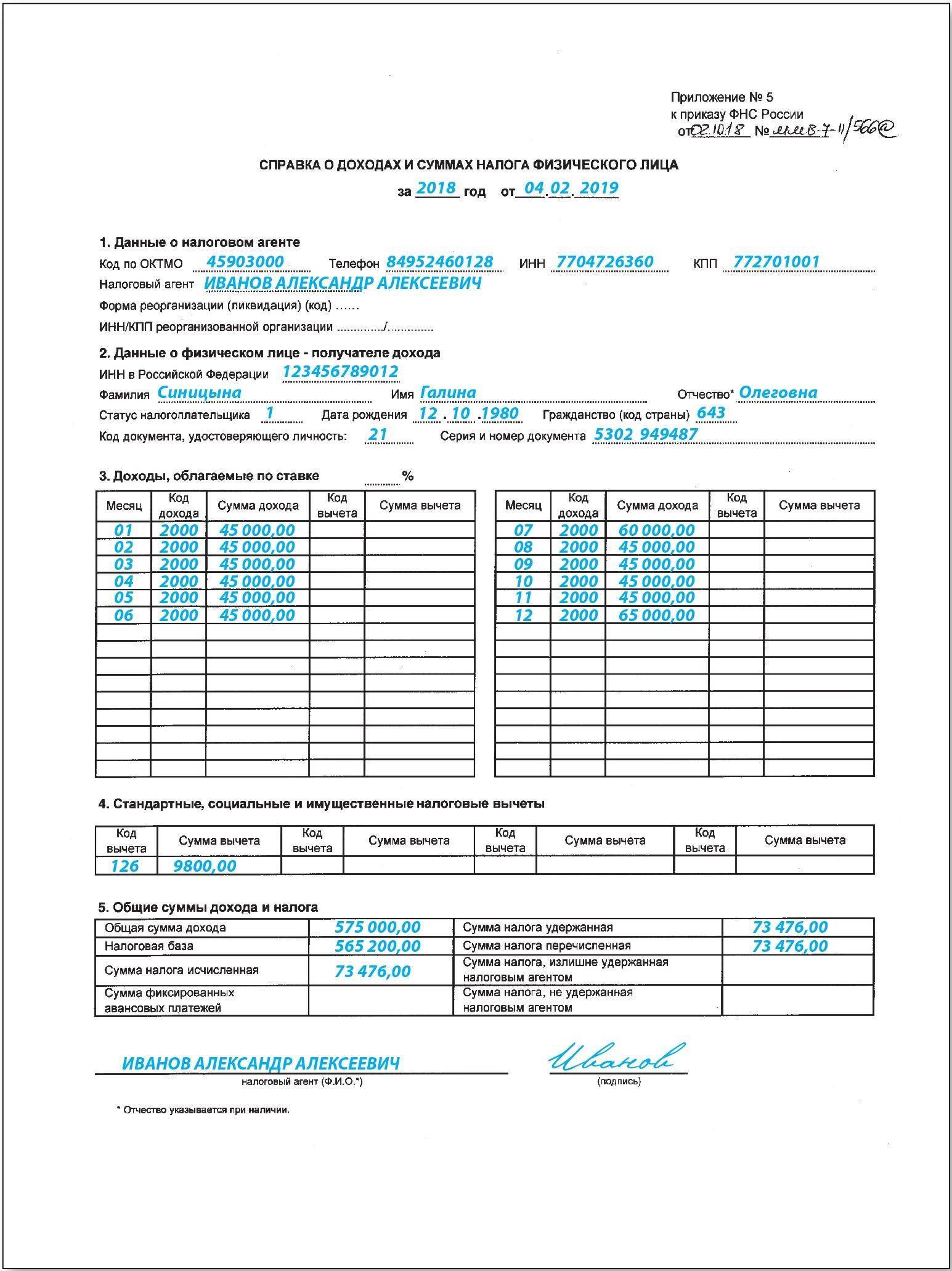

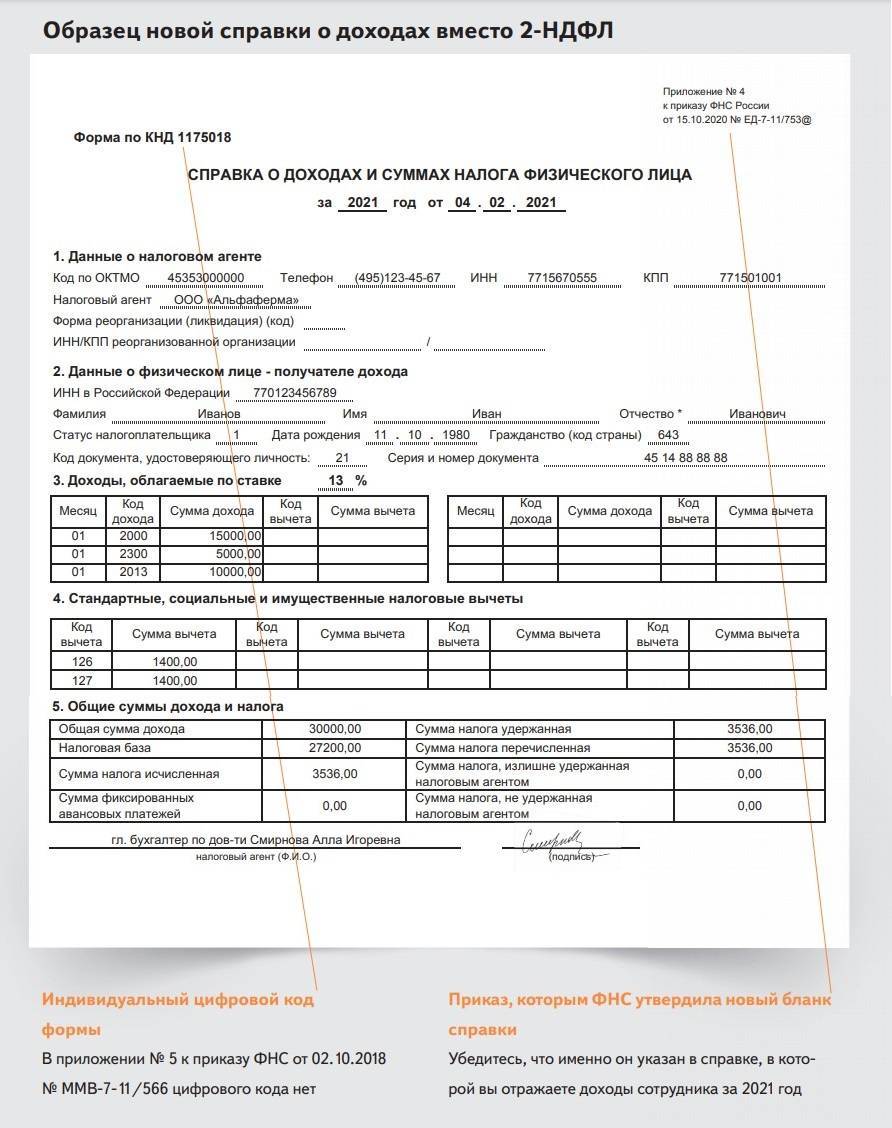

Приказом ФНС России №ЕД-7-11/753@ ввели два варианта справки о доходах:

- как приложение №1 к отчёту 6-НДФЛ. Сдаётся в ИФНС по итогам года в составе 6-НДФЛ. Отдельно не используется;

- как отдельная форма КНД 170518. В Приказе ФНС идёт Приложением №4. Именно её нужно выдавать работникам.

По сравнению с 2-НДФЛ, форма КНД 170518 изменилась незначительно: убрали номер и признак справки, а также данные по уведомлениям на вычеты которые получены от ИФНС.

Отдельного порядка заполнения справки по форме КНД 170518 нет, поэтому можно ориентироваться на раздел V Приказа ФНС России от 15.10.2020 №ЕД-7-11/753@. Там прописан порядок заполнения справки как приложения к отчёту 6-НДФЛ.

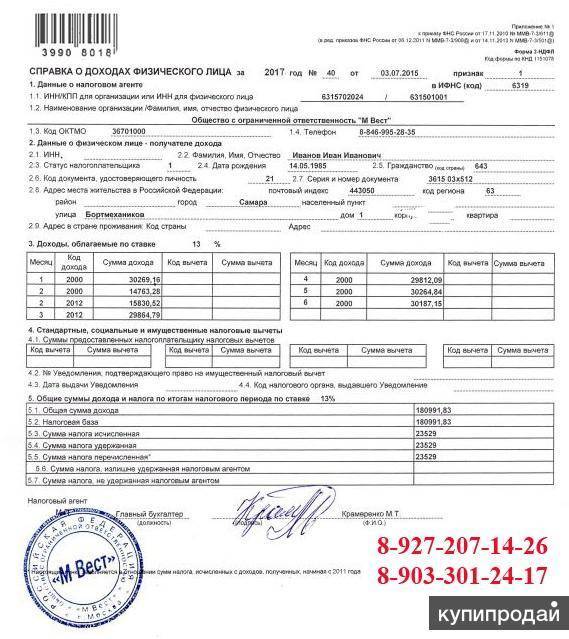

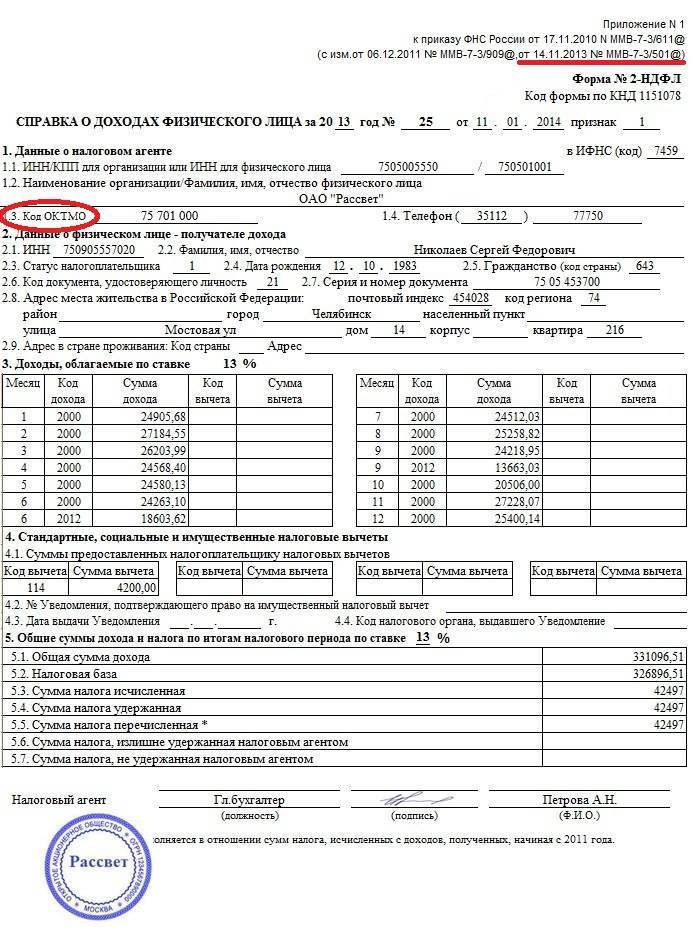

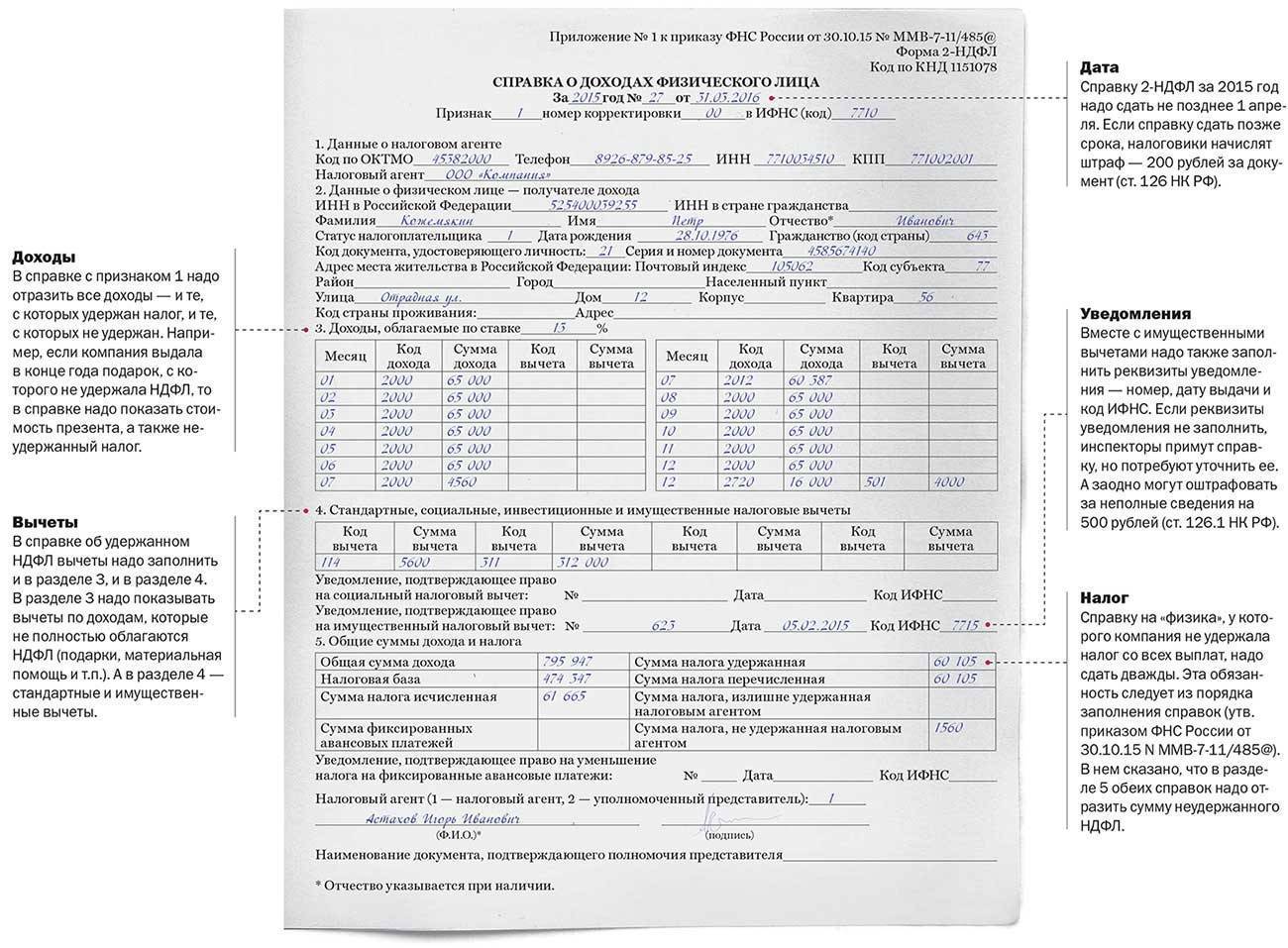

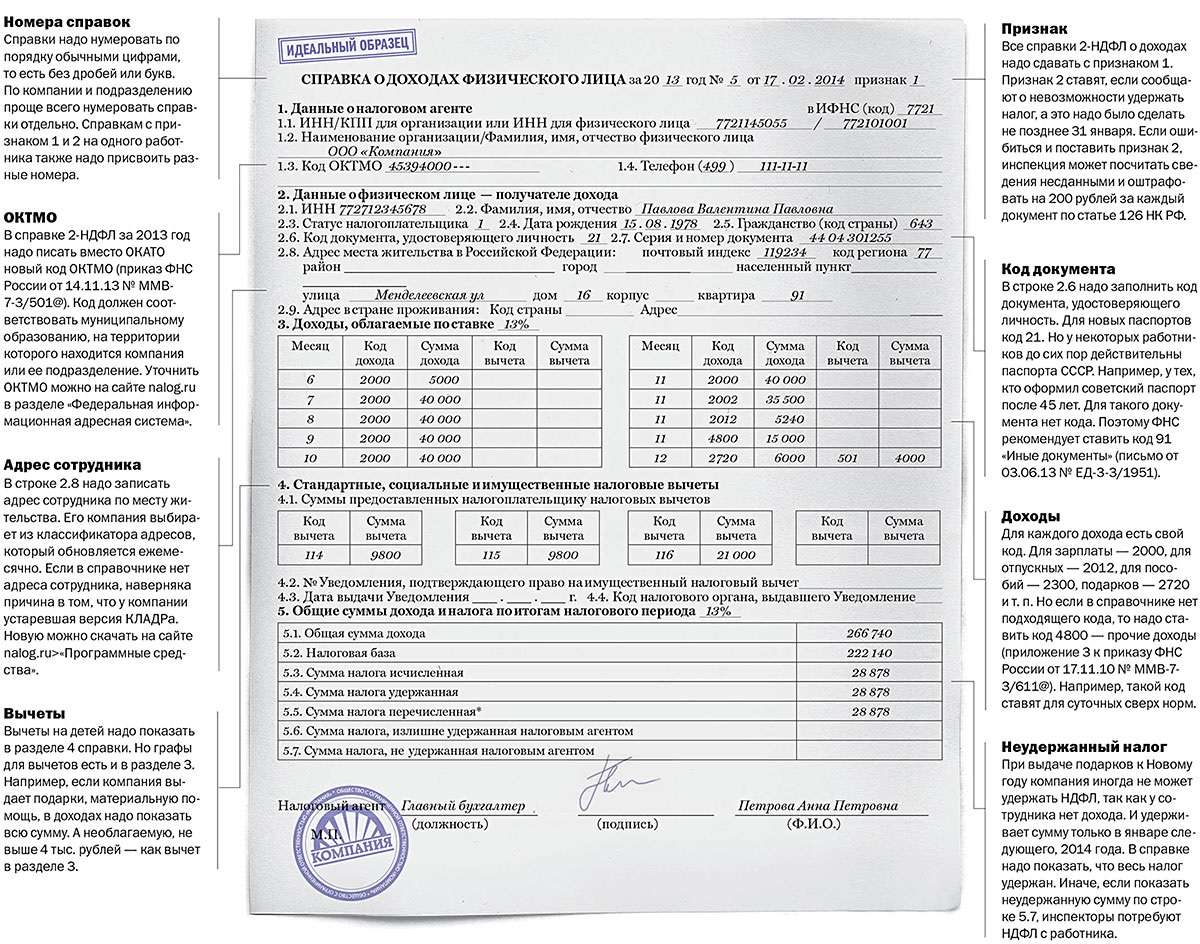

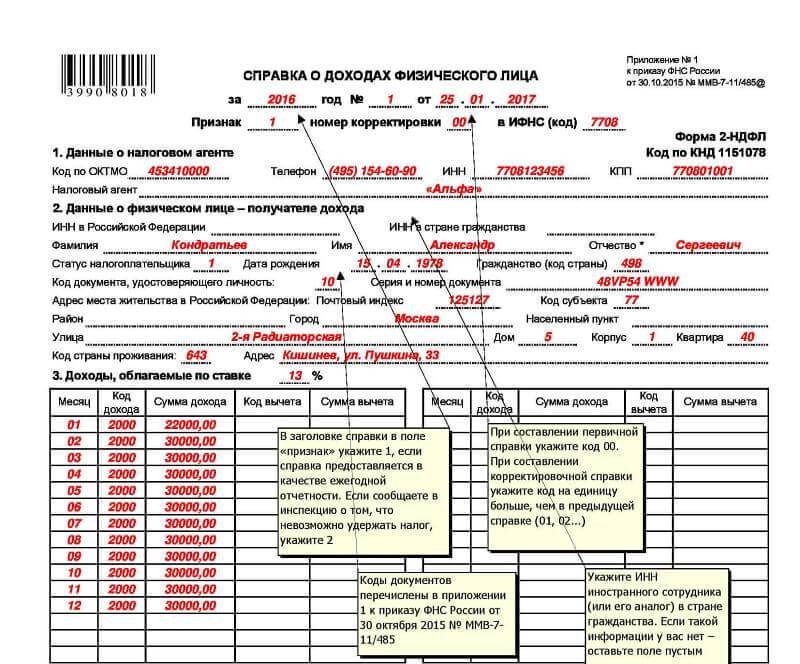

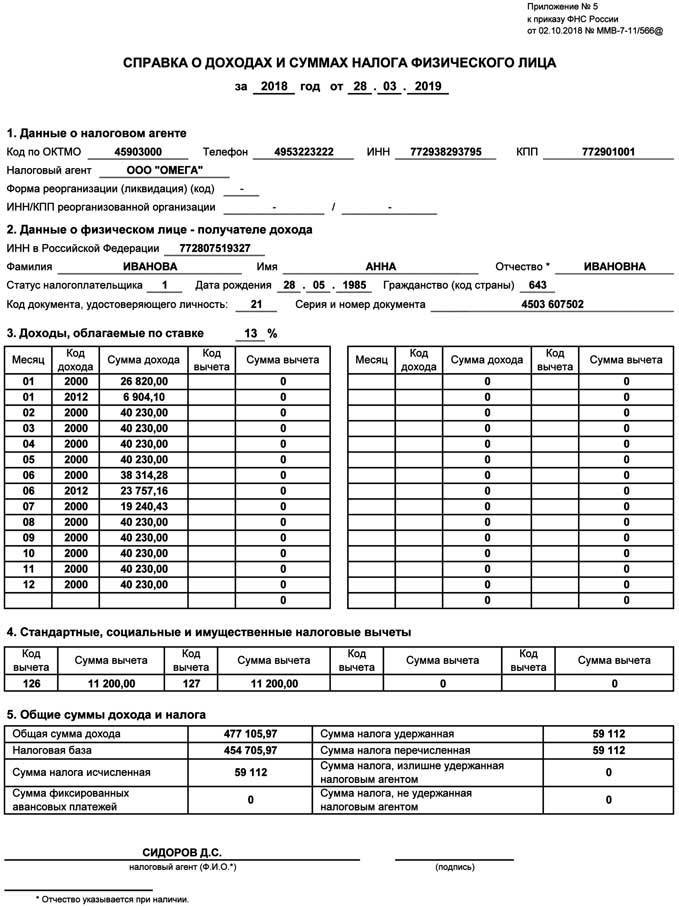

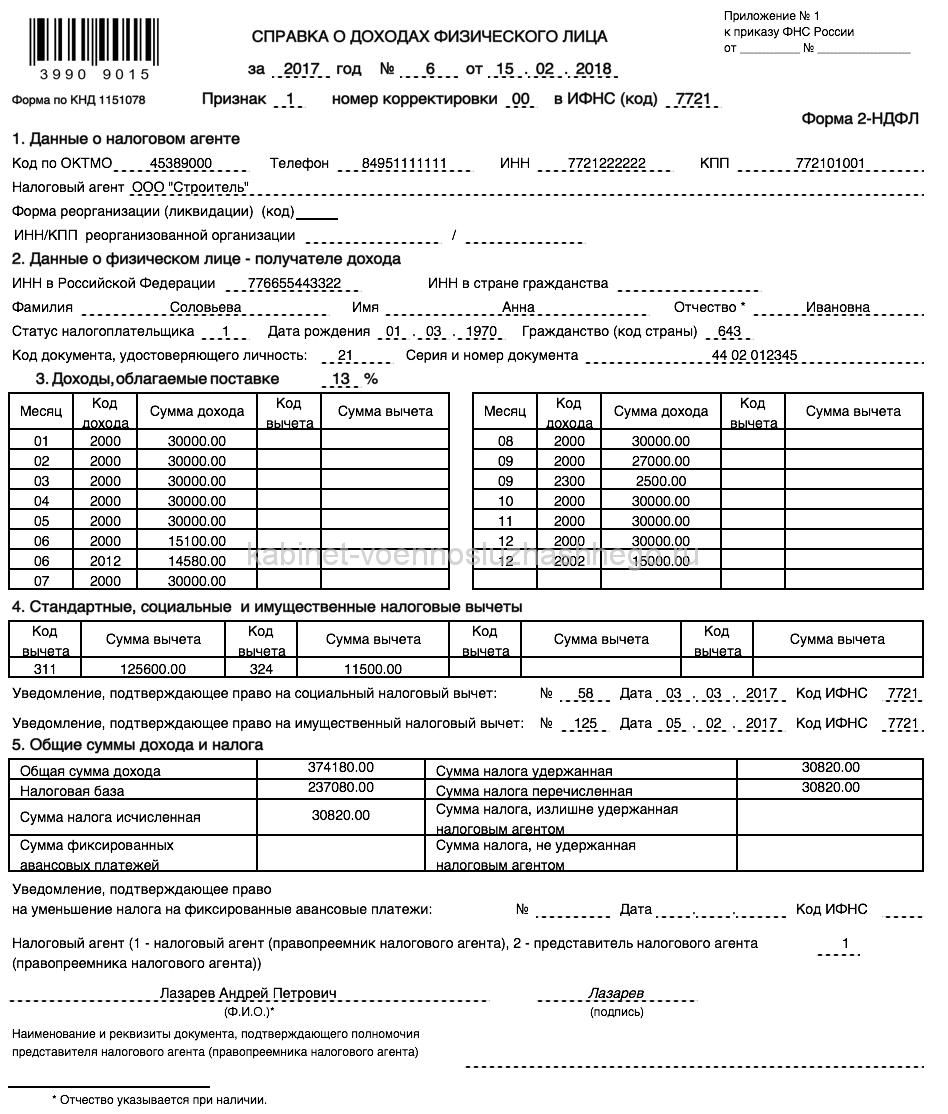

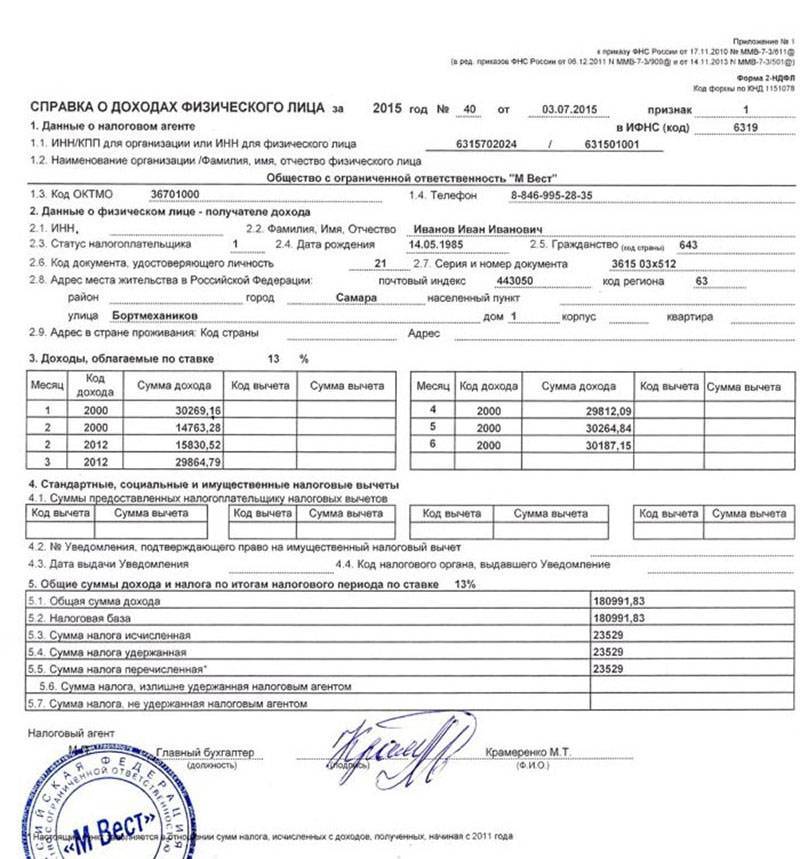

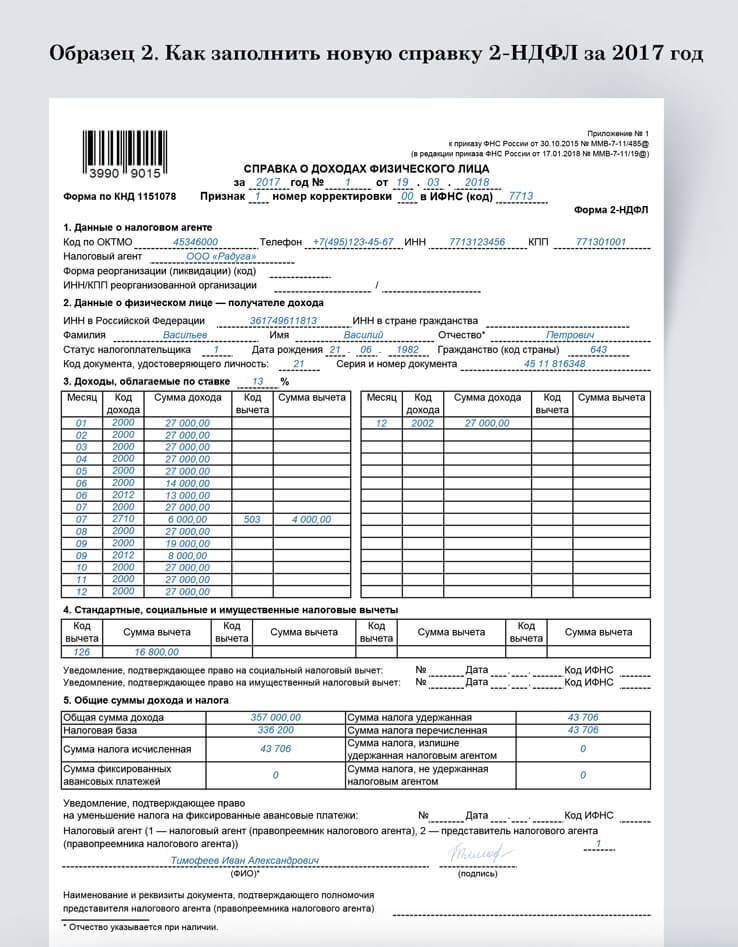

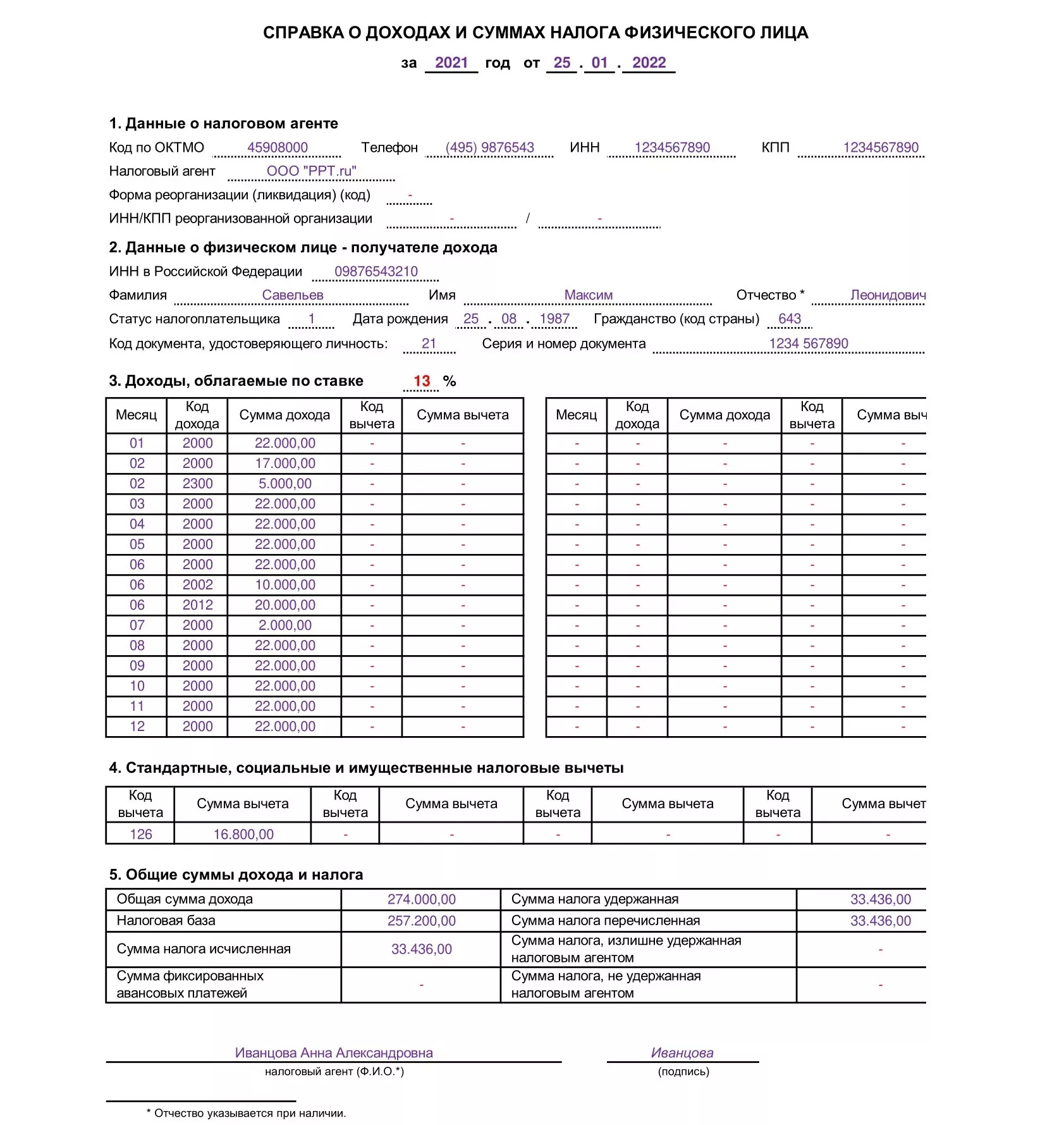

Как и раньше, форма состоит из 5 разделов:

- данные о налоговом агенте (работодателе) — код ОКТМО, телефон, ИНН, КПП, наименование. Там же информация по реорганизованному юрлицу (форма реорганизации ИНН, КПП);

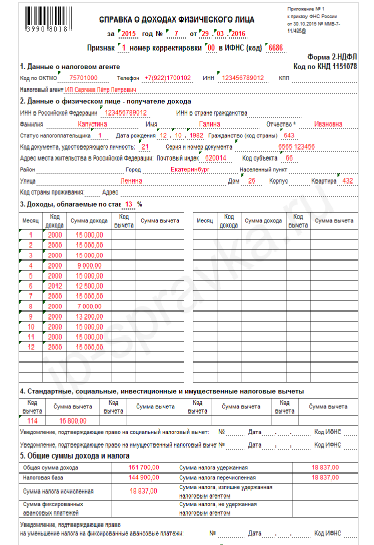

- данные о физическом лице – получателе дохода. Ставится его ИНН, ФИО, дата рождения, гражданство (код страны), код статуса налогоплательщика, код документа, удостоверяющего личность, его номер и серия.Код РФ в поле «гражданство» — 643.Код статуса налогоплательщика может быть от 1 до 6, где 1 — это налоговый резидент РФ, а оставшиеся коды указывают на нерезидентов РФ в зависимости от их ситуации.Код документа, удостоверяющего личность: если это паспорт гражданина РФ, ставится код 21.

Расшифровки кодов есть в приложении №2 к Приказу №ММВ-7-11/566@;

- табличная часть — доходы, облагаемые по ставке (указывается размер ставки, она может быть 13%, 15%, 30% или 35%, в зависимости от вида дохода и его налогообложения).Указывается числовое значение месяца (1 — январь, 3 — март, и т.д.), код дохода, сумма дохода, код вычета, сумма вычета. Если в одном месяце были доходы с разными кодами, их нужно показывать отдельно.Коды доходов и вычетов содержатся соответственно в Приложениях №1 и №2 к Приказу ФНС России от 10.09.2015 №ММВ-7-11/387@;

- стандартные, социальные и имущественные налоговые вычеты. В разрезе кодов вычетов собираются все суммы за указанный период. Например, стандартный вычет за первого ребёнка (код 126) в размере 16800 рублей за 2020 год (1400 рублей х 12 месяцев);

- таблица с общими суммами начисленного дохода, налоговой базы, исчисленной, удержанной и перечисленной суммы НДФЛ. Отдельно указывается сумма фиксированного авансового платежа (для иностранных сотрудников, работающих по патенту), сумма налога излишне удержанная налоговым агентом, и начисленная, но не удержанная сумма НДФЛ;

далее ставится полное ФИО руководителя налогового агента, его подпись и печать (если она есть).

Если в отчётном периоде работник получал доходы, облагаемые по нескольким ставкам (например, заработную плату по ставке 13% и экономию на процентах займа по ставке 35%), то на него нужно заполнить две отдельные справки о доходах.

Часто встречающиеся ошибки

Документ могут признать недействительным, если будет найдена хоть одна ошибка. Причём даже пропуск поля уже считается нарушением

Поэтому важно проследить за этими моментами

Если неточность или ошибка всё же допущены, это нужно выявить ещё на этапе проверки – до подачи справки по месту требования. В этом случае вносить исправления не стоит, а лучше взять новый бланк.

Особенное внимание стоит обратить на:

- Указание даты. Применяется форма ДД.ММ.ГГ. Пример – “12.03.2018” (без кавычек).

- Проставление печати. Для неё предусмотрено место рядом с аббревиатурой “М.П.” – она должна быть чёткой и без размывов.

- Точность указания числовых данных. Этот момент находится в компетенции бухгалтера.

- Наличие подписи сотрудника бухгалтерии.

Эти моменты крайне важны, хотя кроме них есть и другие нюансы. Общий итог такой: процесс заполнения должен быть неспешным, а результат проверяться.

Основные этапы подготовки справки 2-НДФЛ к выдаче

Для того чтобы вы могли вовремя выдать правильную справку, предлагаем вам стандартный набор этапов, которым необходимо следовать для подготовки формы 2-НДФЛ.

Этап 1. Запрос сотрудника

Первое, с чем придется столкнуться бухгалтеру или кадровику, выдающему такие документы, — это запрос сотрудника. Скорее всего, это будет устная просьба, без какого-либо уточнения о периоде и назначении справки 2-НДФЛ. В некоторых компаниях такие просьбы могут отправляться по электронной почте.

Этап 2. Оформление заявления

В этом случае сотруднику необходимо предложить форму для формирования запроса на справку. Лучше, если ему также будет показан образец для заполнения, чтобы он сразу мог сориентироваться и правильно составить такое заявление.

О порядке оформления заявления на выдачу справки 2-НДФЛ читайте здесь.

Этап 3. Сбор данных

После получения оформленного запроса бухгалтер готовит данные для составления справки. При наличии автоматизированных систем учета собрать такую информацию не составит труда. Как правило, в программах ведется персонализированный учет во всех разрезах, который позволяет нажатием пары кнопок сформировать нужный документ. Если же автоматизированная система учета отсутствует, то исполнителю придется потратить больше времени на сбор данных.

Этап 4. Подготовка справки

Как только данные будут подготовлены и сверены, необходимо распечатать справку и подписать ее. Проставлять печать на справке не требуется.

Подпишитесь на рассылку

Где взять справку 2-НДФЛ

2-НДФЛ может потребоваться сотруднику организации по нескольким причинам:

- при оформлении кредитной карты, потребительского кредита или ипотеки с целью подтверждения платежеспособности потенциального заемщика;

- при уходе в отпуск по беременности и родам;

- при поступлении на новую должность в другую организацию;

- при подаче документов в различные органы и инстанции (например, для получения пособия малоимущего);

- для получения заграничной визы;

- для предоставления в судебный орган (при взыскании долгов, имущественных спорах, выплате алиментов);

- по ряду других причин.

Получить справку 2-НДФЛ можно следующими способами:

Обычно работодатель выдает 2-НДФЛ после получения письменного заявления от сотрудника.

Заявление должно содержать информацию следующего характера:

- наименование организации-работодателя;

- ФИО начальника бухгалтерского отдела или директора компании;

- ФИО работника, запрашивающего документ;

- серия и номер паспорта работника;

- адрес заявителя и контактный телефон для связи;

- текст заявления («Прошу выдать справку 2-НДФЛ…» и указать цель получения документа);

- дата составления заявления и подпись.

Скачать образец заявления на получение справки о доходах

Может возникнуть ситуация, когда 2-НДФЛ необходима, а бывший работодатель ликвидирован. В таком случае можно подать заявление на получение информации о доходах в Пенсионный Фонд Российской Федерации и в ФНС России по месту жительства.

Сроки оформления справки

Статья 230 Налогового Кодекса Российской Федерации гласит про необходимость выдачи справки о доходах сотруднику компании, предоставившему письменное требование в виде заявления. Однако, сроки изготовления и выдачи справки 2-НДФЛ сотруднику в данной статье не озвучены.

Срок предоставления справки 2-НДФЛ работнику можно указать в заявлении, если сотрудник понимает, что работодатель отличается необязательностью и может затянуть с данной процедурой.

По закону справка делается в течение 3 дней с момента приема заявления. Данная норма прописана в статье 62 Трудового Кодекса Российской Федерации.

Как заполнить справку: инструкция

Порядок заполнения бланка 2-НДФЛ утвержден в Приложении 2 к Приказу ФНС ММВ-7-11/566@. При составлении экземпляра для сотрудников (из Приложения 5) можно руководствоваться теми же правилами.

Разделы и поля

Общие требования при внесении данных в налоговую отчетность:

- без исправлений и помарок;

- машинописным способом или от руки черными или фиолетовыми чернилами;

- во всех незаполненных полях нужно проставить прочерки;

- страницы нумеруются сквозным способом.

Заполнение общей части бланка.

| Поле | Правила заполнения |

|---|---|

| ИНН и КПП | Для ИП заполняется только ИНН. Для ликвидированных субъектов заполняются данные правопреемников |

| Номер справки | Нумерация справок 2-НДФЛ производится сквозным способом в пределах года с разбивкой по подразделениям и разным ОКТМО |

| Отчетный год | В 2020 году организация должна отчитаться за 2019 год. Если исправляются показатели ранее поданных отчетов, то указывается исправляемый период |

| Признак | От 1 до 4 в зависимости от основания выписки документа (по доходам с удержанием или без него, от правопреемника) |

| Код налогового органа | Четырехзначный код ИФНС |

| Наименование налогового агента | Краткое (или, при его отсутствии, полное) наименование организации |

| Код по ОКТМО | Одиннадцатизначный код в соответствии с Классификатором ОК 033-2013 |

Данные о физлице-получателе указываются в 1 разделе. Кроме ИНН и полной расшифровки ФИО нужно заполнить.

| Поле | Правила заполнения |

|---|---|

| Статус плательщика | От 1 до до 6 – в зависимости от того, является ли получатель налоговым резидентом, беженцем, переселенцем или высококвалифицированным специалистом |

| Дата рождения | Последовательно, арабскими цифрами |

| Гражданство | Код страны по Классификатору |

| Код документа для установления личности | В соответствии с |

| Серия и номер | Знак «№» не проставляется |

Второй раздел должен содержать данные о полученных доходах.

| Поле | Правила заполнения |

|---|---|

| Ставка | Указывается процентная ставка удержаний. Если ставок было несколько, то на каждую заполняется отдельная страница |

| Общая сумма | Начисленная сумма заработка |

| Налоговая база | Та часть дохода, которая облагается подоходным |

| Сумма исчисленная | Сколько налога нужно было удержать |

| Сумма удержанная | Какая сумма удержана фактически |

| Сумма перечисленная | Сколько было перечислено в бюджет |

| Сумма не удержанная | Размер налога, который агент не мог удержать у получателя |

В разделе 3 необходимо указать виды вычетов, предоставленных налогоплательщику. Данные приводятся в суммированном виде с разбивкой по кодам вычетов. Помесячная расшифровка выплаченных доходов и удержаний из них приводится в отдельном приложении к форме. При этом месяц указывается арабскими цифрами от 1 до 12, а виды поступлений обозначаются в кодовом выражении.

Печать и подпись в справке

Обязательным реквизитом данной отчетной формы является дата подачи, а также личная подпись ответственных за составление лиц и оттиск печати предприятия. Если информация передается в электронном виде, то квалифицированная ЭЦП должна быть оформлена на каждого подписанта и печать организации.

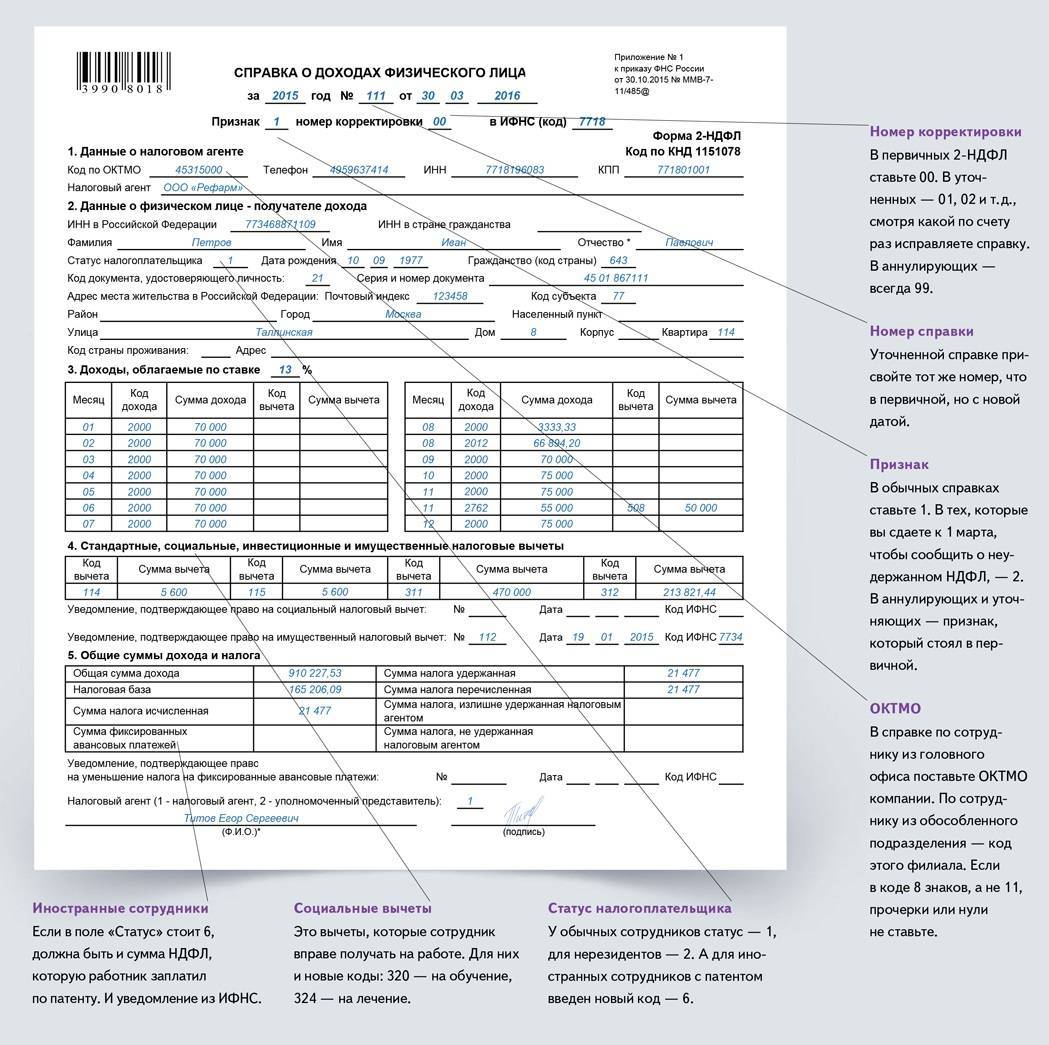

О Признаке 1 и 2

В поле «признак» коды проставляются в зависимости от типа составителя документа:

- 1 – если агент сумел удержать и перечислить налог в бюджет;

- 2 – если возможности удержания у агента не было;

- 3 или 4 – если та же информация подается правопреемником.

Особенности сдачи справки для индивидуальных предпринимателей

Доходы предпринимателя можно подтвердить с помощью копии декларации 3-НДФЛ или отчета по УСН. Информация в виде 2-НДФЛ выдается ИП только если он параллельно был трудоустроен у другого нанимателя.

Частые ошибки

Наиболее частой ошибкой при заполнении отчетного бланка является ситуация, когда суммы начисленного, удержанного и фактически перечисленного налога не совпадают. Если данные справки не будут откорректированы самим агентом, его ждет штраф в размере 500 за каждого получателя.

Подать уточненку нужно также, если ошибки были допущены в данных физлица или агента. Если отчетность подана не по территориальности, ее посчитают неподанной, и штрафа уже не избежать.

Корректировка и аннуляция справки

В общей части обязательно заполняется поле «номер корректировки». В зависимости от вида документа в нем проставляется:

- 00 – при первичной подаче;

- 01, 02 или 03 – по порядковому номеру уточненки по каждому получателю отдельно;

- 99 – если сдается аннулирующий бланк.

Справка 2-НДФЛ: что это такое и как она выглядит

Налоговые агенты

Период, в который полученный документ будет являться действительным, законодательно не установлен. Поэтому его срок может быть различным, и зачастую оговаривается той организацией, куда нужно предоставить справку.

К примеру, для получения кредита разные банки выдвигают неодинаковые требования к сроку действия формы – от 7 до 30 дней. Период, за который должна быть отражена зарплата, также может разниться. В некоторых кредитных компаниях он составляет 1 год, в других – 3 или 6 месяцев.

Предлагаем ознакомиться: Что грозит водителю скрывшемуся с места ДТП при отсутствии 1 участника дорожного движения

Булановы решили провести отпуск в Турции, поэтому оформили в Сбербанке потребительский кредит на 300 тысяч рублей. Специалист банка предупредил, что нужна справка о доходах за 6 месяцев. Срок ее действия был озвучен в 1 месяц. Отдохнув в Турции и выплатив кредит, через год семья собралась купить квартиру и обратилась в Сбербанк за ипотекой.

При подаче документов в ИФНС для возврата суммы уже уплаченного налога на доходы физлиц, справка действительна 3 года. То есть в 2019 году можно вернуть часть средств, потраченных на покупку недвижимости, лечение или обучение, за 3 предыдущих года: 2020, 2017 и 2020 годы.

При обращении в визовый центр, как правило, документ требуется за полгода, действителен он в течение 1 месяца.

При постановке на учет в Центр занятости, справка с предыдущего места работы с данными о заработной плате за 3 последних месяца также будет годна в течение 30 дней.

Отдел опеки и попечительства для установления опекунства или усыновления принимают форму 2 НДФЛ, выданную не раньше месяца назад. При этом требуется отразить доходы за 12 месяцев.

Если срок действия справки истек, работник может попросить еще один экземпляр в бухгалтерии по месту службы.

Документ с такой подписью имеет юридическую силу, его можно отправить по электронной почте в банк, юристам или в другие инстанции.

Важно! Справки 2-НДФЛ на сайте ФНС показывают доходы и уплату налогов за предыдущий год. А для получения кредита или других целей обычно требуют сведения о зарплате за последние 3-6 месяцев, поэтому, вероятнее всего, все равно придется обращаться к работодателю

Как сделать справку 2 ндфл самостоятельно (инструкция)

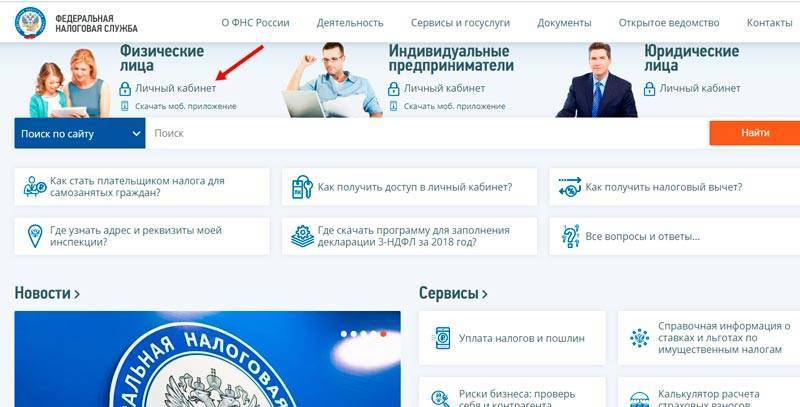

Если нет времени ждать справку от работодателя, есть возможность получить ее на сайте Федеральной Налоговой Службы. Для этого нужно сделать несколько шагов:

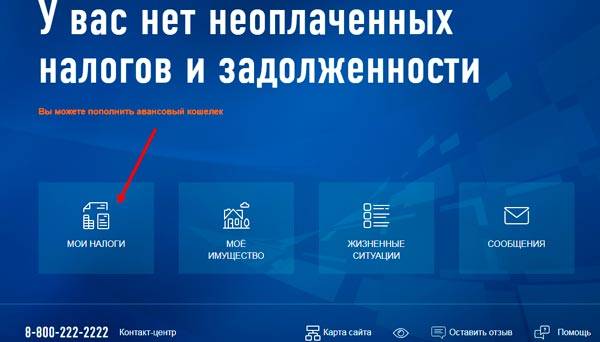

Шаг 1. Зайти в личный кабинет налогоплательщика:

Шаг 2. Выбрать вкладку «Мои налоги»:

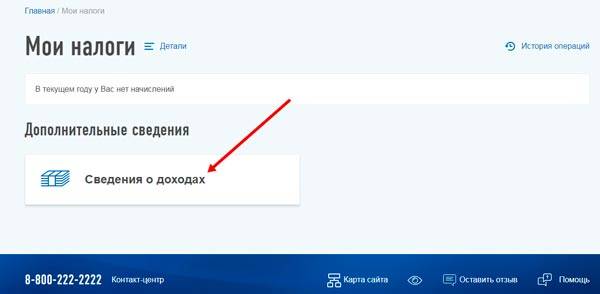

Шаг 3. Нажать на ярлык «Сведения о доходах»:

На экране отобразится история справок о доходах:

Шаг 4. Сохранить документ на компьютер. Доступны для скачивания 2 вида справки: обычная и с усиленной электронной подписью налоговой службы, которая выглядит так:

Документ с такой подписью имеет юридическую силу, его можно отправить по электронной почте в банк, юристам или в другие инстанции.

Важно! Справки 2-НДФЛ на сайте ФНС показывают доходы и уплату налогов за предыдущий год. А для получения кредита или других целей обычно требуют сведения о зарплате за последние 3-6 месяцев, поэтому, вероятнее всего, все равно придется обращаться к работодателю

Чем грозит подделка справки 2 НДФЛ

У некоторых людей возникает соблазн собственноручно заполнить чистый бланк, подделав подпись работодателя. Нужно понимать, что это уголовно наказуемое преступление. Основное большинство подделок совершаются с целью получить кредит.

Банки перед выдачей кредита проверяют справки на подлинность. Если возникли сомнения, кредитный инспектор может позвонить в бухгалтерию фирмы, узнать, выдавался ли работнику документ, верны ли сведения.

Если поддельная справка поступит в банк, это чревато негативными последствиями:

- при обнаружении подлога до заключения сделки – она прекращается, а нарушитель заносится в «черный список», единый для всех кредитных учреждений. Попадание туда гарантирует отказ от сотрудничества при обращении в любой банк страны;

- банк может инициировать подачу жалобы в отделение полиции или в прокуратуру, в результате чего последует возбуждение уголовного дела по статье 327 УК РФ, за подделку документов.

- если займ уже выдан, кредитный договор может быть расторгнут. Иногда, при своевременном погашении платежей, банк может «закрыть глаза» на этот проступок, но гарантии никто не даст;

- в случае, когда действия квалифицируются как мошенничество в кредитной сфере, вступает в силу статья 159.1 УК РФ. Наказанием в этом случае будет крупный штраф, исправительные работы либо лишение свободы.

Но, как известно, спрос рождает предложение. Поэтому на просторах интернета и в реальности не составит труда найти бухгалтерскую, либо юридическую фирму, готовую составить фальшивый документ за определенную плату. Такие действия расцениваются, как служебный подлог и подделка документов, и влекут за собой наказание по статье 292 и Уголовного Кодекса РФ. При этом ответственность понесут как исполнители, так и заказчики.

Что нужно знать

Налоговый агент (организации, предприятия, индивидуальные предприниматели), который платит налоги физическим лицам, при поступлении заявки от налогоплательщика должен оформить справку – 2-НДФЛ.

Сведения вписываются в полном соответствии с паспортом. Отклонения от формы приведут к тому, что документ не примут.

Законодательство не устанавливает строгих ограничений по выдаче 2-НДФЛ, но согласно статье 62 Трудового кодекса, справка должна быть оформлена в течение 3 дней с момента запроса заявителя.

Для каждого работодателя форма справки является единой. В ней содержатся сведения о руководящем лице, работнике, доходе за каждый месяц, налоговом вычете и льготах.

В налоговую инспекцию справка предоставляется каждый год – с целью подтвердить доход и оплаченный налог за работников.

Такую обязанность регулирует Налоговый кодекс. Обращаться за документом гражданин имеет право неограниченное количество раз.

Когда применяется

Справка о налогах относится к официальным документам. Выдают ее по месту трудоустройства или учебы. Составляется по официальным стандартам.

В большинстве случаев за справкой обращаются работающие граждане по требованию различных служб. Запрашивается физическими лицами в таких случаях:

- для оформления и получения налогового вычета с государства;

- при принятии участия в судебных заседаниях, разбирательствах;

- для подтверждения доходов при осуществлении расчета будущей пенсии по возрасту;

- для предоставления данных о заработной плате с предыдущего места работы;

- для оформления визы в Консульствах;

- для начисления пособия безработным гражданам, которые состоят на учете в Центре занятости.

| В Центре занятости | Чтобы безработный зарегистрировался в центре, и ему было начислено пособие, потребуется справка 2-НДФЛ. Сведения предоставляются за последние 6 месяцев. Продолжительность действия справки – 30 дней |

| В органы социальной защиты | Если назначается социальное пособие малообеспеченным гражданам, справка должна быть действительной в течение 30 дней |

| В органах попечительства | Если семья желает усыновить ребенка, она должна подтвердить свою материальную состоятельность. Документ действует 1 месяц |

| В Пенсионном фонде | Чтобы пенсия была назначена правильно. Период действия – 30 суток |

| В Миграционную службу | При оформлении иностранцем вида на жительство. Действует справка также 30 дней |

| В Посольство | Большинство стран при выдаче визы требует подтвердить доходы. Документ действует от 10 до 30 дней |

Законодательство не устанавливает точные сроки. Но на практике применяются именно такие.

Структура документа

Справка 2-НДФЛ печатается на листе формата А-4. Содержит такую информацию:

- фамилию, имя и отчество;

- налоговый номер;

- адрес прописки гражданина;

- сумму заработной платы за каждый месяц. Если доходов нет, строки не заполняются;

- вычеты и их количество;

- общую сумму доходов;

- сумму денег, которые ушли на уплату налогов.

| На бланке в строке «налоговый агент» | Отсутствует подпись главного бухгалтера с расшифровкой. Ставят ее синей пастой, чтобы не перекрывать печатью |

| Неправильный формат даты | Сначала нужно поставить число, затем – месяц и год (цифрами) |

| Штамп стоит не на том месте | Должна быть с левой стороны в углу |

Если справка заполнена работодателем неправильно, он должен уточнить данные, предоставив правдивые.

Где можно оформить

Справку выдает работодатель, являющийся налоговым агентом. Такая обязанность предусмотрена статьей 226 Налогового кодекса.

| Студент | С деканате ВУЗа |

| Неработающие | В Центре занятости (если состоят там на учете) |

| Индивидуальные предприниматели | В налоговой службе |

Заявление на выдачу документа пишется в той форме, которую затребует организация, выдающая его.