Этапы рефинансирования

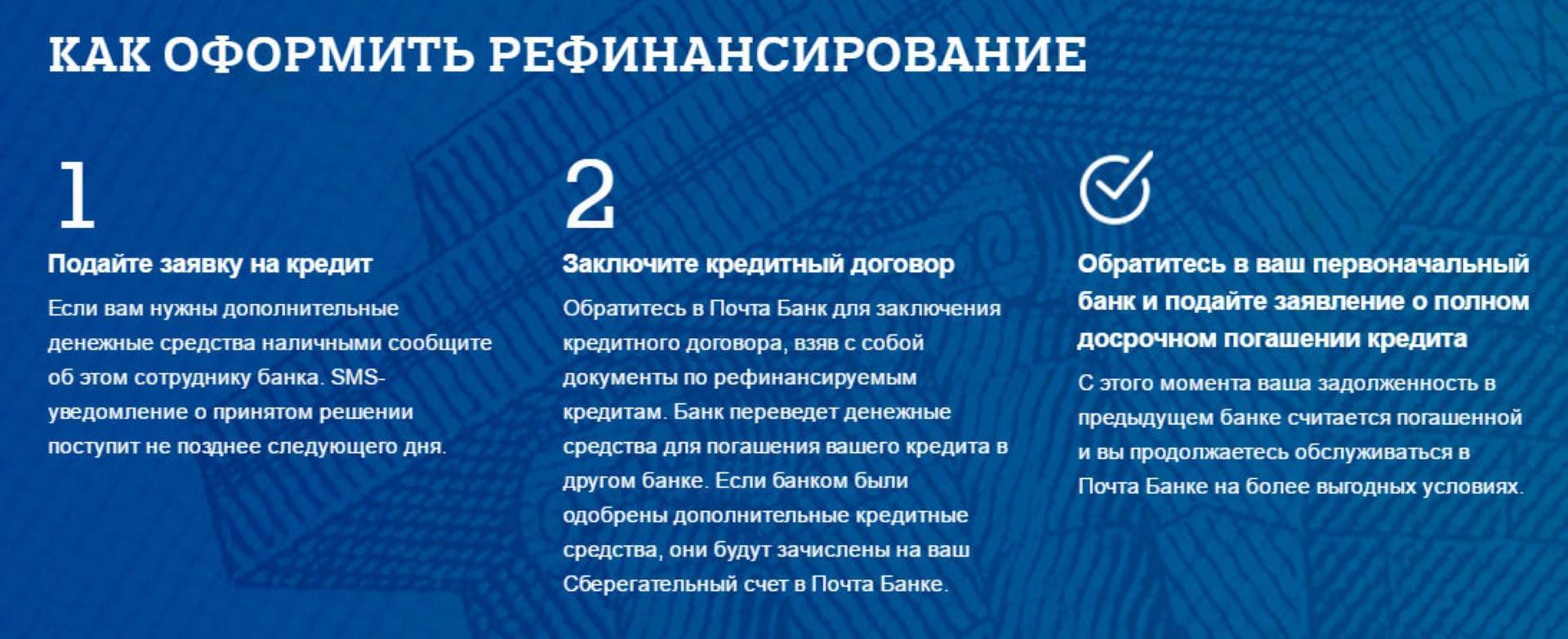

Рефинансирование кредитов – весьма сложный процесс, в котором участвует не только заёмщик и банк-кредитор, но также и второй банк, поэтому всю процедуру можно разделить на несколько этапов. Для упрощения понимания рефинансирования банки назовём «Банк 1» (кредитор) и «Банк 2»:

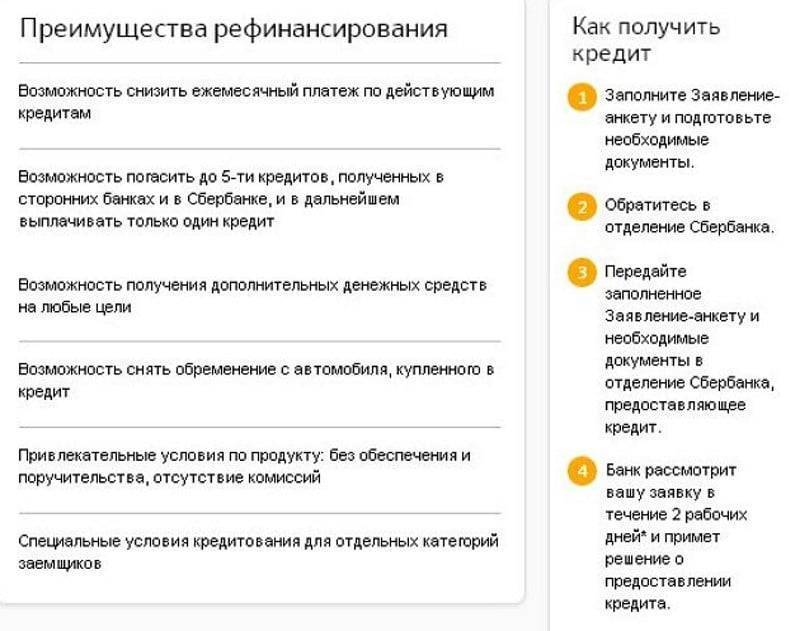

- Заёмщик обращается в банк 2 за консультацией и получением согласия на рассмотрение его кандидатуры по вопросу рефинансирования кредита.

- Сбор и подача необходимых документов.

- Банк 2 рассматривает заявку и при положительном решении о рефинансировании кредита сообщает заёмщику.

- Заёмщик информирует банк-кредитор о намерении провести долгосрочное погашение кредита (согласие банка-кредитора не требуется).

- Банк 2 подписывает с заёмщиком кредитный договор и назначает график погашения кредита.

- Банк 2 выдаёт кредит на погашение долга в банке 1.

- Заёмщик получает в банке 1 справку о погашении кредита и предоставляет её в банк 2.

- При ипотечном кредите, банк 1 снимает арест с имущества.

- Банк 2 подписывает с заёмщиком договор с залогом и накладывает на имущество свой арест.

И далее уже следует новое погашение кредита в банке 2.

Где и как рефинансировать кредит, если другие банки отказывают

Как взять кредит на рефинансирование без отказа

Хотя банки активно предлагают рефинансировать задолженность, заявки они одобряют не каждому клиенту. Причины отказов могут быть различными – низкие доходы, негативные данные в кредитной истории и т. д. Особенно обидно получение отказа, рефинансировать долг заемщик хотел для снижения кредитной нагрузки.

Финблог рекомендует

Читайте на сайте: Банки, которые дают потребительский кредит без отказа

Иногда отказы бывают вызваны кредитной политикой конкретного банковского учреждения и в других рефинансировать задолженность удается без проблем. Но если отказы уже получены в 2-3 финансовых организациях, то проблему придется решать по-другому.

Альтернативные варианты сделать перекредитование

- Оформление кредита наличными под залог. В качестве обеспечения по нему подойдет залог недвижимости или другого ликвидного имущества. Требования к заемщику будут при этом максимально лояльными.

- Получение ссуды на другого человека. Клиент, получив отказ по заявке на свое имя, может попросить оформить договор на себя близкого родственника. Главное, все заранее обговорить с человеком, который будет выступать заемщиком, чтобы исключить споры и конфликты.

- Оформление займа под залог. Этот вариант стоит рассматривать в крайнем случае, если есть вероятность выхода на просрочку. Проценты по займам с залогом будут ниже, чем по обычным. В качестве обеспечения можно передать в залог, например, ПТС на автомобиль.

Рефинансировать кредиты обычно заемщик решает для экономии на переплате или при ухудшении ситуации с доходами и необходимости изменить первоначальные условия кредитования. Эта услуга доступна во многих банках. Но подходить к выбору нового банка-кредитора надо ответственно. Предпочтение стоит отдавать крупным банкам, предлагающим оптимальные ставки, сроки. Они обычно дорожат свое репутацией и стараются сделать так, чтобы заемщик остался максимально доволен сервисом и полученной выгодой.

Банки с выгодными кредитами наличных для закрытия нескольких кредитов

Банки, выдающие кредиты наличными для перекредитования

Ниже представлены 6 выгодных банков, выдающие кредиты наличными на любые цели, числе которых рефинансирование кредитов других банков. Для оформления такого вида кредита для рефинансирования, Вам не надо собирать справки о кредитах в других банках. Это отличный вариант, когда кредит на рефинансирование не дают по причине испорченной кредитной истории или из-за высокой кредитной нагрузки. В нижеперечисленных учреждениях можно оформить кредит на близкого Вам родственника (муж, жена, брат, сестра, мать, отец). Но платить, естественно, Вам.

- Газпромбанк — здесь можно оформить «легкий» кредит наличными под низкую ставку. На странице банка можно рассчитать параметры кредита и отправить заявку. При оформлении заявки можно отказаться от услуги страхования!

- Тинькофф — Кредит под залог недвижимости. Бывают ситуации, когда ни один банк не одобряет рефинансирование, потому что у Вас большая закредитованность или очень плохая кредитная история. В данной ситуации есть смысл попробовать оформить кредит под залог квартиры или автомобиля. Полученными деньгами самостоятельно рефинансировать (закрыть) несколько своих кредитов.

- Банк Восточный — быстрый кредит онлайн на сумму от 25 тысяч до 3 млн. рублей. Полученных средств с лихвой хватит, чтобы погасить все свои кредиты.

- Ренессанс Кредит — экспресс-кредит для работающих граждан, пенсионеров и индивидуальных предпринимателей. Позволит Вам закрыть долги в других банках.

- Банк Пойдем — данная кредитная организация известна своим индивидуальным подходом к каждому клиенту. Даже если у Вас плохая кредитная история, в данном банке Вы имеете большие шансы получить деньги в достаточном количестве, чтобы самостоятельно рефинансировать свои долги.

Как происходит рефинансирование кредита, условия удачного перекредитования

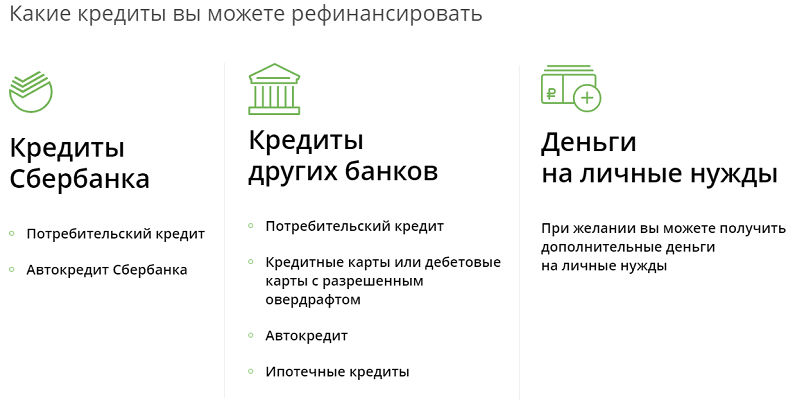

Рефинансирование допустимо применить к следующим видам займов:

- ипотечная ссуда;

- кредит на приобретение автомобиля;

- товарные (целевые) кредиты;

- наличные ссуды.

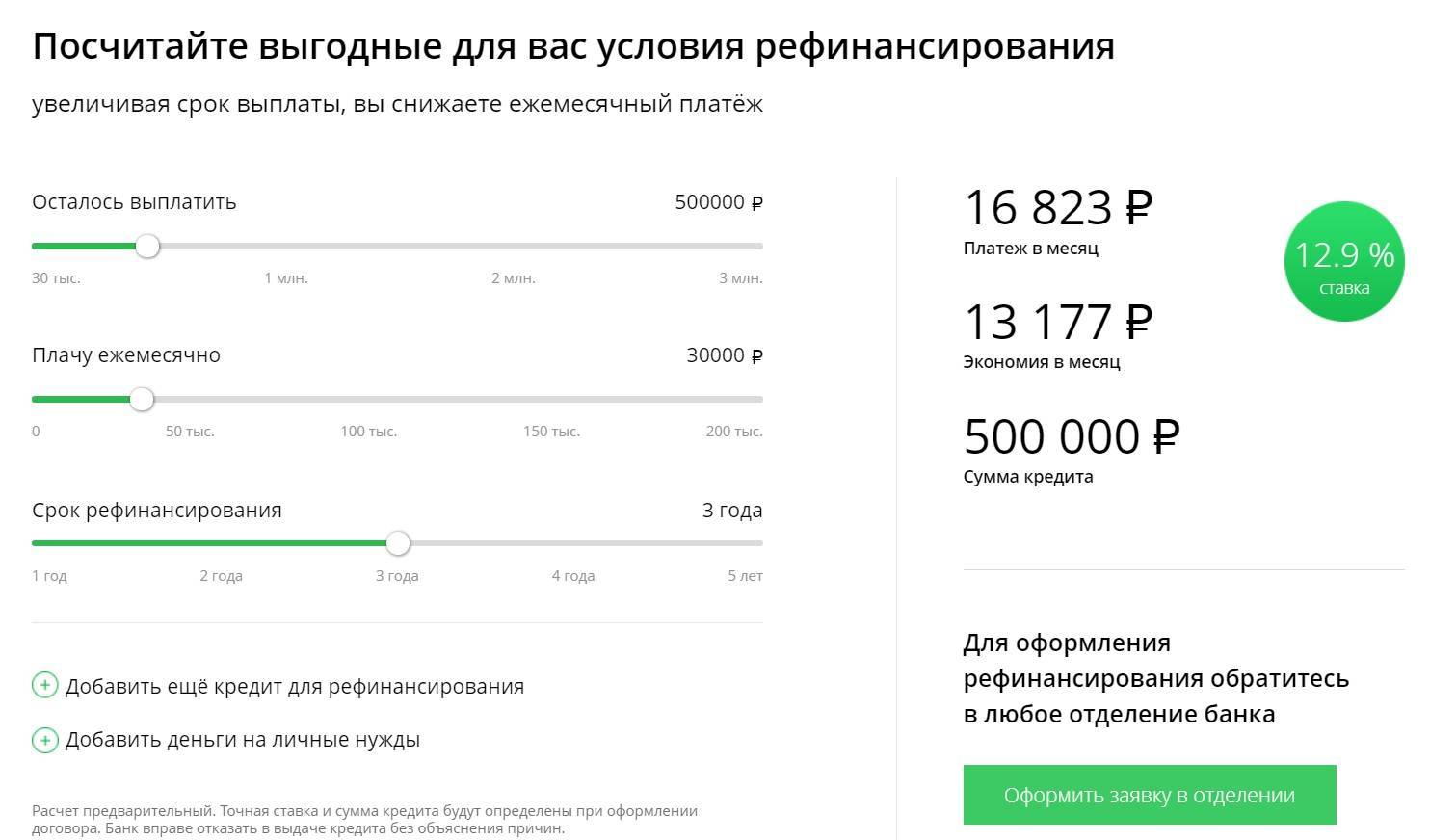

Целесообразно рефинансировать кредиты, срок погашения которых превышает три года. Такое решение допускает облегчение погашения займа. Например, в случае ипотеки длительность погашения кредита составляет не один десяток лет и снижение процентной ставки даже на 0,5% значительно снизит размер возвращаемой суммы.

Когда выгодно проводить рефинансирование для граждан

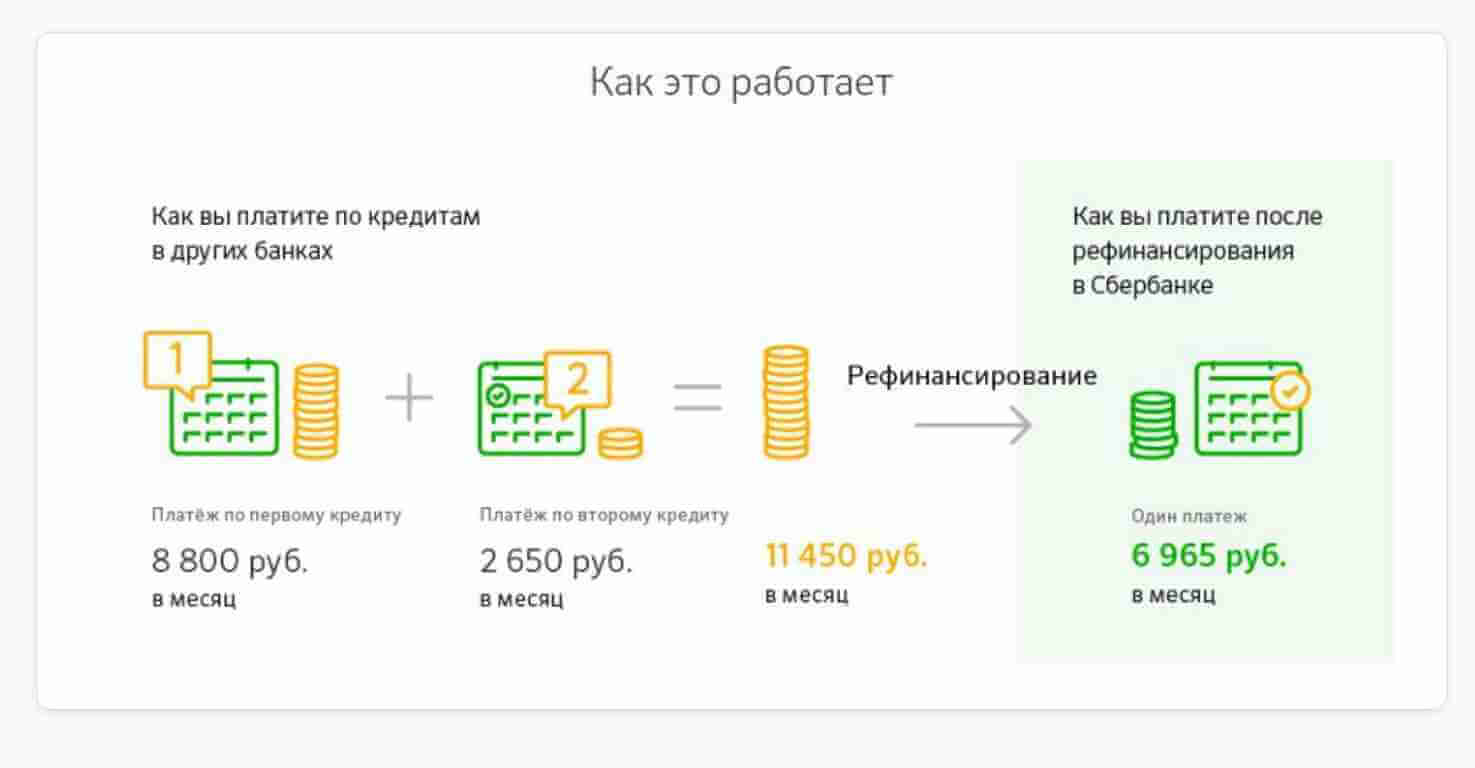

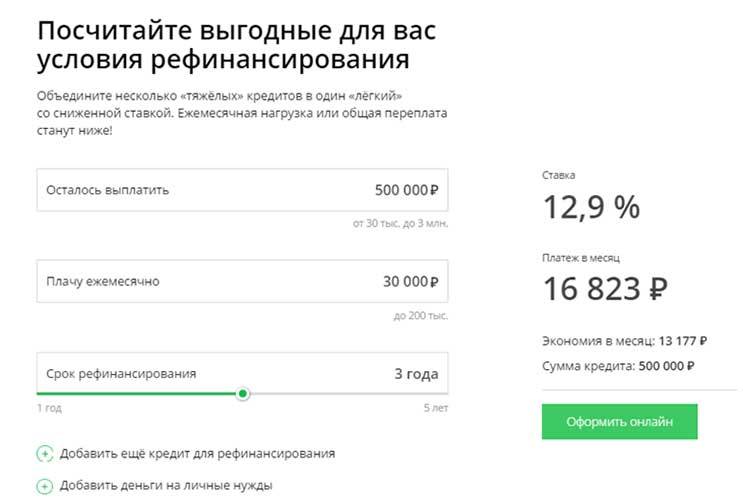

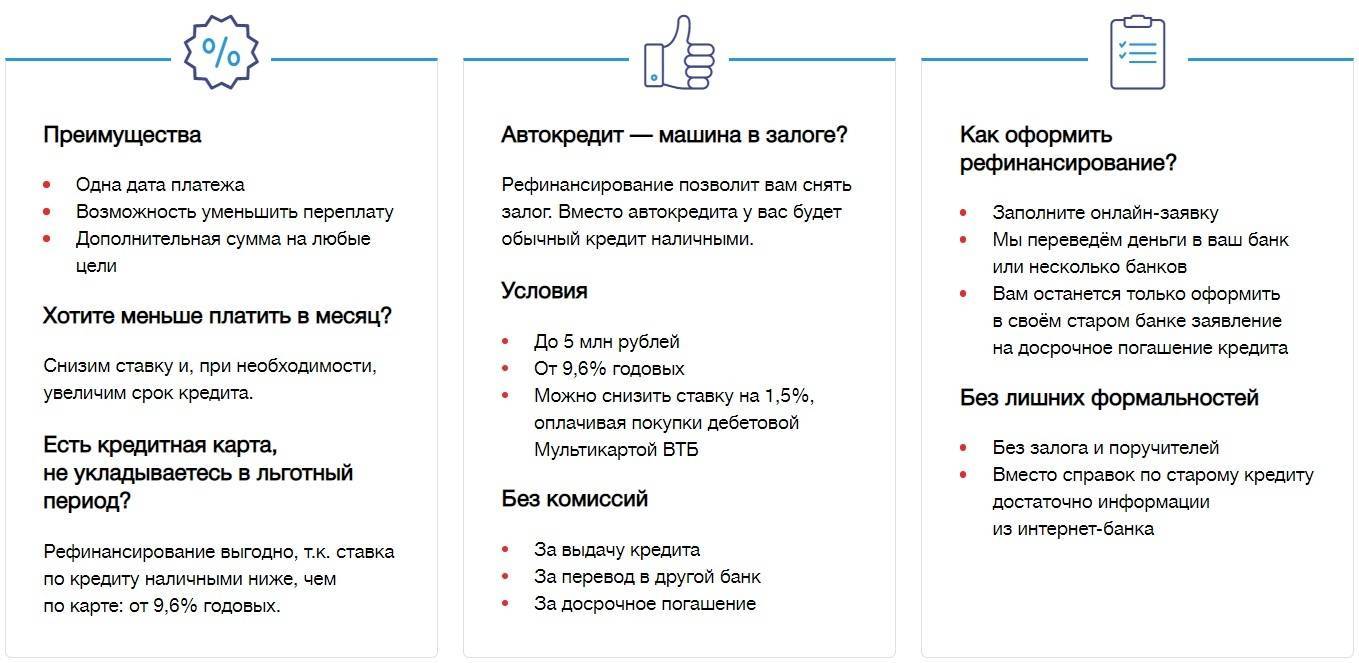

- Открыто несколько займов. В таком случае, возможно, выполнить их объединение в один с единой процентной ставкой и платежом.

- Оформлена ипотечная ссуда под высокий процент. То есть, некоторое время назад размер процентной ставки составлял от 12 до 15% годовых, то в октябре 2017 года упала до 9,95%. Рефинансирование в таком случае позволит выполнить снижение процентной ставке, при этом срок выполнения платежей останется неизменным.

- Ипотека в валюте или имеется валютный заем. Рост курса доллара и евро наличие валютных кредитов создает серьезную кредитную нагрузку на гражданина. Использование рефинансирования позволит снизить размер ежемесячной процентной ставки или перевести кредитную массу в рубли.

- Потребовались дополнительные средства в дополнение к существующему займу. При перекредитовании допустимо попросить в банке сумму, в дополнение к полученным заемным средствам. Если возникло желание снизить размер ежемесячного платежа, но осталась готовность выплачивать ссуду гораздо большее время.

Условия рефинансирования кредита

При оформлении рефинансирования необходимо учитывать правила и требования, которые предъявляет кредитная организация:

- Длительность действия займа не менее трех месяцев. Если, длительность займа будет меньше указанного срока, то существует, высокая вероятность того, что банк откажет в оказании такой услуги. Некоторые банковские учреждения отказывают даже тогда, когда срок действия ссуды меньше шести месяцев. В последнее время (за год) происходило регулярное погашение задолженности.

- До окончания действия кредита, осталось более трех месяцев. Размер процентной ставки лежит в пределах от 9 до 9,5%. Это связано с видом ссуды, подлежащей рефинансированию. Маленький процент говорит о понижении размера плановых выплат и экономии. Переплата за весь срока действия так же буде снижена.

Занимаясь оформлением перекредитования, требуется учесть некоторые требования, которые банки могут предъявлять к своим клиентам:

- возраст клиента на момент оформления рефинансирования должен составлять от 21 года до 65 лет;

- стаж работы на последнем месте составляет не менее полугода;

- некоторые банки выдвигают требование о наличии у должника стационарного телефона.

Законодательство точно не определяет,сколько раз и через сколько месяцев можно рефинансировать кредит. Это относится к компетенции банковских учреждений, а они, как правило, стараются оформлять ее не более двух раз. Традиционно потребительские займы оформляются на срок более пяти лет и, надо отметить, за это время процентные ставки не претерпевают серьезных изменений.

Приступая к оформлению вторичного перекредитования, надо помнить, оно повлечет дополнительные расходы. При этом, банки накладывают ограничение на сроки его оформления. То есть, с момента получения первого кредита должно пройти некоторое количество времени и лишь только, по истечению определенного времени можно приступить к оформлению кредитования. Так, например, оформить рефинансирование в первый год погашения долга практически невозможно.

Повторное перекредитование не предоставляет основания для получения налогового вычета по второй раз. Если возврат средств из бюджета выполнен полностью, то новое оформление не дает повода для похода в фискальные органы за получением повторных дотаций от государства.

Что такое рефинансирование простыми словами

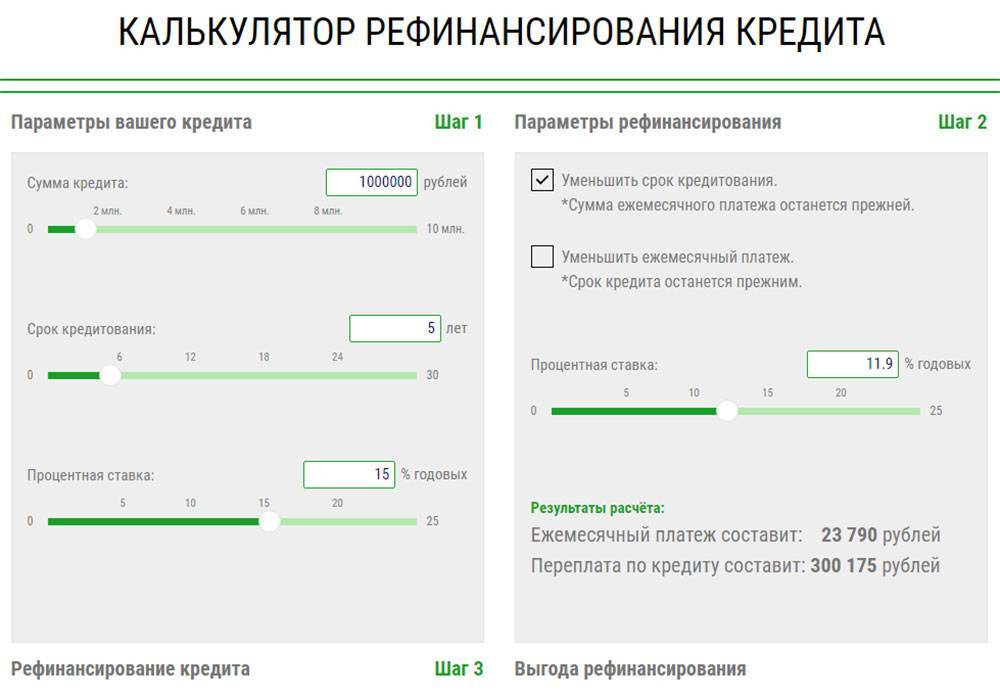

Рефинансирование – это получение новой ссуды, которая направляется на погашение имеющихся задолженностей. На первый взгляд это выглядит, как попадание в кредитную яму – брать в займы на погашение долга. На самом деле с помощью этой процедуры можно получить реальную выгоду.

Например, гражданин в 2012г. оформил ипотеку по ставке 16% на сумму 2 000 000 руб. на срок 30 лет. Ежемесячный платеж – 26 823 руб. В 2020г. средние ставки по ипотеке 6-8%, а остаток долга заемщика составляет 1 400 000. Если перекредитоваться на тот же срок, что плательщику осталось выплачивать долг (22 года) по ставке 8%, то размер ежемесячного платежа будет 11 286 руб. Т.е. ежемесячные расходы на обслуживание долга сократятся на 15,5 тысяч рублей.

Получить новый заем можно в банке, в котором клиент выплачивает долг или в другом кредитно-финансовом учреждении.

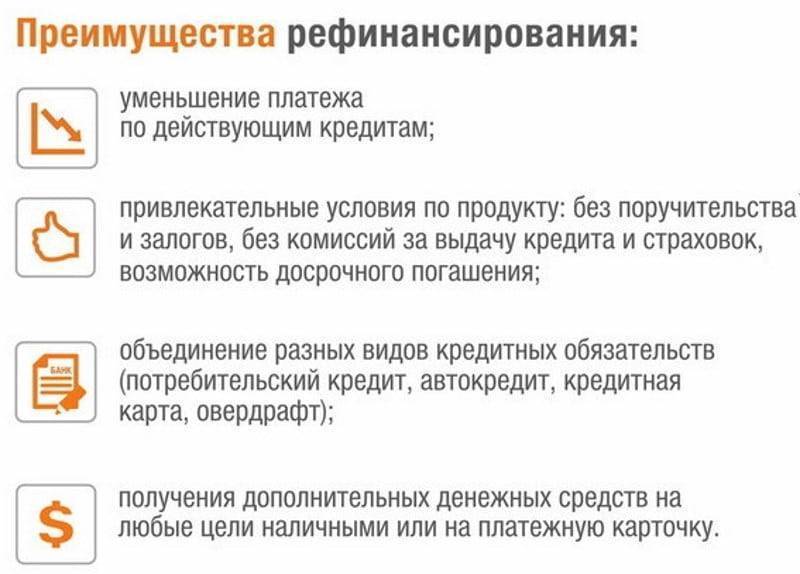

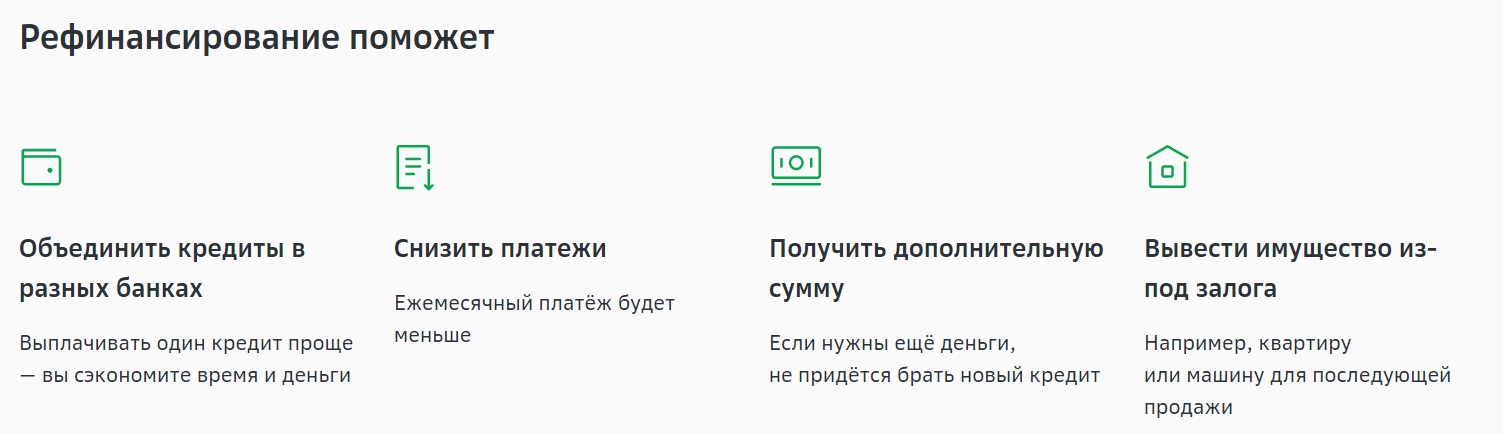

Кроме снижения ежемесячного платежа переоформление позволяет решить ряд других финансовых проблем:

- объединить несколько обязательств в разных финансовых учреждениях в одно;

- изменить срок кредитования;

- перевести кредит в другой банк;

- получить дополнительные заемные средства;

- изменить валюту.

Как рефинансировать кредит под меньший процент — 5 основных этапов перекредитования

Итак, если принято решение провести рефинансирование имеющегося кредита, то важно сделать это быстро, чётко и с большей выгодой. Для этого специалисты рекомендуют воспользоваться инструкцией с подробным описанием каждого этапа процедуры

Этап 1. Общение с действующим кредитором

С одной стороны, законодательство не обязует заёмщика уведомлять кредитора о намерении произвести рефинансирование. Однако профессионалы рекомендуют сделать это в любом случае.

Банки обычно не желают отпускать добросовестных заёмщиков. Чтобы удержать их при намерении перекредитоваться в другом банке, они могут предложить изменить условия обслуживания. При этом заёмщик не только будет платить кредит на более выгодных условиях, но и проведёт процедуру гораздо проще и быстрее.

Этап 2. Выбор банка

Если всё-таки банк, в котором оформлен действующий кредит, на встречу не идёт, придётся проводить рефинансирование в другой кредитной организации. Специалисты рекомендуют подойти к выбору максимально ответственно.

В первую очередь придётся сравнить предложения нескольких приглянувшихся банков. Следует изучить информацию на их сайтах, отзывы в интернете на специализированных сайтах и форумах. Если времени и желания на самостоятельный подбор кредитора нет, на помощь придут специализированные сервисы сравнения, а также рейтинги, регулярно составляемые специалистами.

Когда банк для рефинансирования будет выбран, важно внимательно изучить всю документацию относительно перекредитования, размещённую на его сайте, в том числе:

- тарифы;

- наличие ограничивающих условий;

- список необходимых документов.

Если останутся какие-либо вопросы, следует обязательно получить ответы на них, обратившись к сотрудникам банка по телефону колл-центра или через онлайн-чат. Только когда все особенности процедуры будут понятны, можно приступить к оформлению рефинансирования.

Этап 3. Оформление и подача заявки на рефинансирование кредита

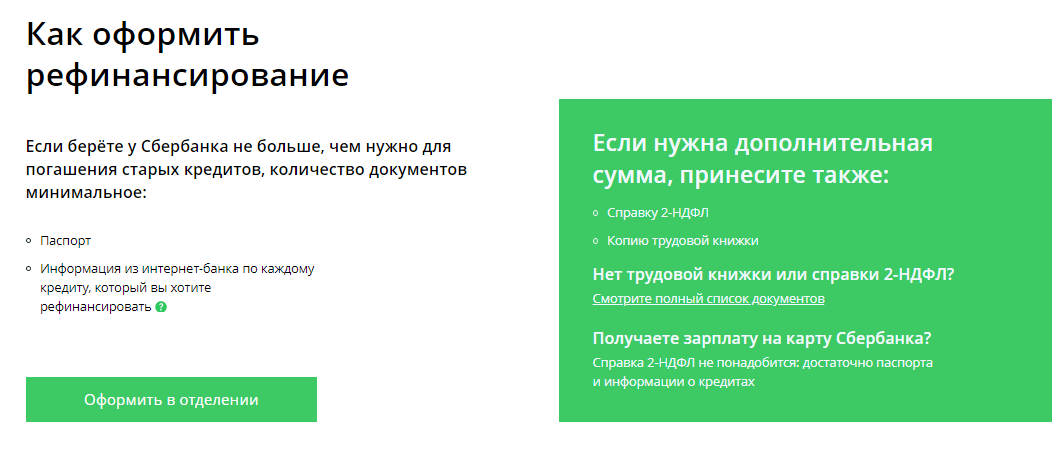

Чтобы подать заявку на рефинансирование, помимо заявления требуется предоставить в банк пакет документов. Каждый кредитор самостоятельно разрабатывает данный перечень, но можно выделить ряд документов, которые требуются почти всегда.

Какие документы нужны для рефинансирования кредита

К основным документам для рефинансирования кредита можно отнести:

- паспорт гражданина РФ;

- справка о заработной плате (2-НДФЛ или по форме банка);

- копия трудовой книжки, заверенная работодателем;

- документы о действующем займе – договор и график внесения ежемесячных платежей;

- справка об остатке задолженности;

- реквизиты для перечисления средств в оплату действующего кредита.

В некоторых случаях дополнительно могут понадобиться и другие документы, например, квитанции об оплате действующего займа.

Этап 4. Рассмотрение заявки

После того как заявка и пакет документов будут поданы, банк осуществляет их рассмотрение. Так как рефинансирование, по сути, является оформлением нового кредита, срок для рассмотрения в большинстве случаев не отличается от установленного для других видов займов.

Этап 5. Заключение договора

Если по окончании процедуры рассмотрения банк примет положительное решение, наступает завершающий и самый ответственный этап – заключение договора.

Читая договор, в первую очередь обращайте внимание на следующие параметры:

- размер процентной ставки;

- полная стоимость получаемого займа;

- порядок применения и размер штрафных санкций;

- условия досрочного погашения;

- возможны ли изменения условий кредитного договора в одностороннем порядке.

При изучении договора важно сохранять бдительность от начала и до конца, тщательно изучить абсолютно все разделы. Если возникнут проблемы и какая-либо из сторон обратится в суд, решение будет приниматься исключительно в рамках подписанного соглашения

Таким образом, оформление рефинансирования кредита – процедура не настолько сложная, как думают многие. Если чётко следовать представленной инструкции, удастся избежать многих сложностей и успешно перекредитоваться в другом банке под более низкий процент.

Почему переводить кредиты в другой банк действительно выгодно

В процессе рефинансирования кредита снижается процентная ставка, что приводит к уменьшению суммарной переплаты

Важно, чтобы долг рефинансировали в первой половине выплат по кредитному договору, поскольку большинство банковских программ предполагают аннуитетные платежи с преимущественным погашением процентов, когда основная сумма долга гасится по остаточному принципу

Помимо разницы в ставке, рефинансируемый кредит открывает возможность снять ипотечное залоговое ограничение с недвижимости, если заемщик консолидирует долги по нескольким обязательствам, включая ипотеку. Схема снятия ограничений простая: заемщик рефинансирует кредит, беря дополнительную сумму наличными сверх размера долга по кредитке или потребительскому займу. Дополнительной суммой гасят ипотеку и снимают залоговое обременение, продолжая выплачивать единый платеж новому кредитору.

Следует различать простое рефинансирования от намерений рефинансировать ипотеку с переводом долга вместе с залоговым обременением в новый банк. Такой вариант более трудоемкий и предполагает расходы на подготовку нового заключения эксперта о стоимости недвижимости и переоформление страховки.

Какие документы нужны для рефинансирования?

Список документов мало отличается от того, что нужен при стандартном кредитовании (паспорт, СНИЛС, ИНН, 2-НДФЛ), но есть и нюансы. В «новый» банк придется предоставить действующие кредитные договора и справки с указанием основного долга и процентов, подлежащих уплате.

Список документов мало отличается от того, что нужен при стандартном кредитовании (паспорт, СНИЛС, ИНН, 2-НДФЛ), но есть и нюансы. В «новый» банк придется предоставить действующие кредитные договора и справки с указанием основного долга и процентов, подлежащих уплате.

Ситуация несколько усложняется, если речь идет о рефинансировании ипотечного займа. Потребуются:

- Документы на недвижимость: кадастровый и технический паспорта, выписка из Росреестра.

- Договор купли-продажи или ДДУ, свидетельство о праве собственности.

- Оценка, ипотечный договор.

Все необходимые документы вместе с заявкой подаются в выбранный банк. После одобрения, деньги перечисляются не заемщику на карту, а на счета кредиторов. По ипотечному займу придется потратить время на переоформление договора залога. Процедура несколько упрощается, если получаемый кредит — потребительский. Но в этом случае теряется право на возмещение части уплаченных процентов через ФНС в счет подоходного налога.

Требования и документы

Требования к заемщику и пакет документов мало чем отличаются от получения простого потребительского кредита. В разных организациях они могут отличаться. Посмотрим на первые 5 банков по рейтингу финансового портала Банки.ру.

| Требования к заемщику | Документы |

| Сбербанк России | |

|

|

| Банк ВТБ | |

|

|

| Газпромбанк | |

|

|

| Россельхозбанк | |

|

|

| Альфа-Банк | |

|

|

Отличие от потребительского кредитования состоит в том, что банку необходима информация о ваших прежних кредитах. Существуют еще особые требования к погашению задолженности по старым займам. Но мы их рассмотрим чуть позже, когда более подробно разберем программы рефинансирования ТОП-5 банков.

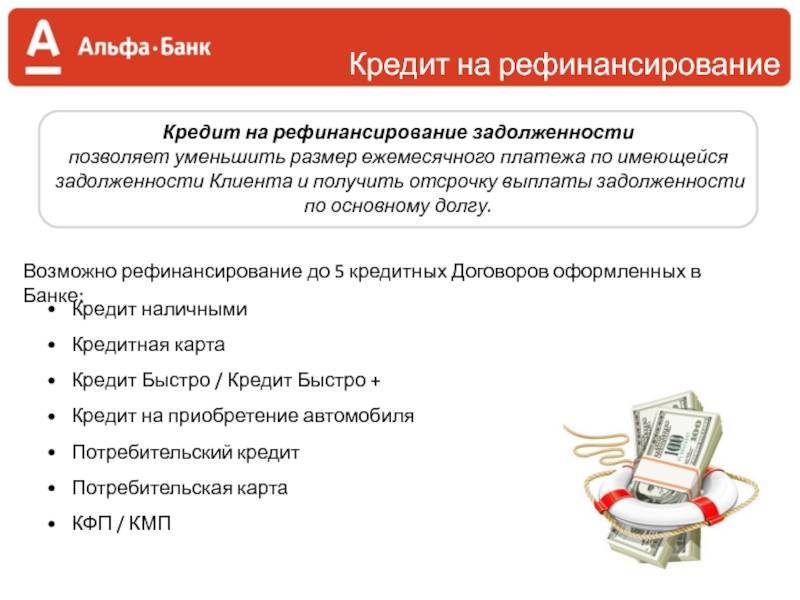

Какие займы можно рефинансировать

Заемщик может переоформить:

- потребкредит;

- автокредит;

- ипотеку;

- кредитную карту;

- микрозайм.

Особенно выгодно рефинансировать кредитную карту и микрозаймы. По кредиткам существует льготный период, в течение которого клиент не платит % за пользование деньгами. Если он не успеет внести средства на карту в этот срок, ему придется платить проценты.

По кредиткам ставки выше, чем по обычным потребительским займам. Поэтому гражданину выгодно перекредитоваться и закрыть карту.

Микрозаймы, полученные в МФО, можно рефинансировать в другой микрофинансовой организации или в банке. Ставки в кредитно-финансовых организациях ниже, чем в МФО, поэтому такое перекредитование выгодно для человека.

Одновременно с этим крупные кредитно-финансовые организации предъявляют более жесткие требования к получателям средств, чем МФО, поэтому взять новую ссуду у них сложнее.

Если у человека отсутствуют просрочки по микрозаймам, банк пойдет ему на переоформление. Также перекредитовать можно микрокредиты, полученные через интернет.

Условия и документы для оформления рефинансирования

Рефинансировать кредит в России можно только в другом банке – то есть, не в том, в котором оформлен рефинансируемый кредит. Это нужно учитывать и в том случае, если оба банка входят в одну группу: например, нельзя рефинансировать кредит «Почта Банка» в ВТБ и наоборот. Требования почти у всех банков более-менее похожи: они требуют, чтобы у клиента была нормальная кредитная история, текущий кредит был без просрочек и находился примерно в середине срока кредитования.

Если обобщить все, что требуют банк, получится такой перечень условий:

- отсутствие текущей просрочки по кредиту и отсутствие просрочек в последние 6 месяцев;

- кредит выдан как минимум 6 месяцев назад, до окончания срока осталось минимум 3 месяца;

- это кредит наличными или кредитная карта;

- сумма остатка долга по кредиту – от 50-100 тысяч рублей.

На первый взгляд, условия достаточно жесткие – но они более-менее соответствуют тому, каким заемщикам вообще нужно рефинансирование. Например, за 2 месяца с момента выдачи кредита ставки сильно не опустятся, а рефинансировать 20 тысяч рублей при средней зарплате по стране в 50 тысяч тоже не вариант.

Требования к заемщикам у банков стандартные, как и по обычным кредитам: российское гражданство, возраст от 18 или 21 года, наличие работы и хотя бы год стажа, доход не меньше минимальной границы (15-20 тысяч рублей), чистая кредитная история (или хотя бы с такими просрочками, при которых банк будет не против выдать кредит).

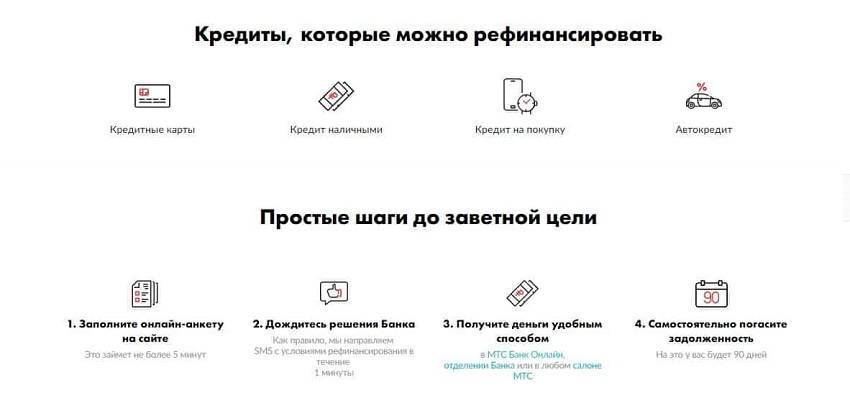

Оформление рефинансирования, как и оформление собственно потребительского кредита, начинается с заявки. Это удобно – клиент может подать заявку в любое время, получить ответ от банка и понять, стоит ли оформлять рефинансирование (заявка ни к чему не обязывает клиента).

Чтобы подать заявку, нужно собрать стандартный пакет документов:

- паспорт (так как кредиты доступны только гражданам РФ – то внутренний российский паспорт);

- СНИЛС (нужен не везде);

- документ, подтверждающий доходы заемщика:

- справка по форме 2-НДФЛ;

- справка по форме банка;

- справка о размере пенсии.

- документ, подтверждающий занятость:

- заверенная копия трудовой книжки;

- заверенная копия трудового договора;

- выписка из электронной трудовой книжки (если клиент перешел на нее).

Если клиент получает зарплату на карту банка, обычно достаточно только паспорта (потому что все остальные данные у банка и так есть). Документы о занятости и доходах банк может запрашивать по своему усмотрению, а обязательными они будут лишь при сумме кредита более 500 тысяч рублей или 1 миллиона.

Что касается кредитного договора прежнего банка, для заявки он необязателен (хотя клиенту и стоит уточнить остаток долга). Например, в ВТБ достаточно показать реквизиты счета для погашения старого кредита (можно даже на экране телефона).

Онлайн заявка на рефинансирование потребительского кредита других банков

Основанием для оформления программы рефинансирования является поданная заявка. Для этого не потребуется визит в отделение, поскольку есть специальный онлайн бланк на сайте банка.

Для подачи заявки понадобится следующая информация:

- ФИО полностью.

- Контактный номер телефона.

- Адрес электронной почты.

- Паспортные данные.

- Адрес регистрации.

- Сведения о работодателе.

- Должность, стаж (общий и у текущего работодателя).

- Доход ежемесячный.

- Расходы и незакрытые финансовые обязательства.

- Параметры запрашиваемого кредита.

На рассмотрение заявки отводится не более 5 рабочих дней, однако большинство запросов удовлетворяется в течение суток. При отправке онлайн заявки необходимо подтвердить свое согласие с правилами кредитования и обработкой персональных данных.

Ответ кредитора придет в смс по указанному номеру телефона, либо сотрудник банк позвонит и сообщит результаты рассмотрения.

Плюсы и минусы рефинансирования для заёмщика

Перекредитование имеет большое количество, как плюсов, так и минусов и в данной теме следует разобраться подробнее. Начнём с плюсов.

- Уменьшение ежемесячных выплат.

За время, которое необходимо, чтобы погасить долгосрочный кредит, может многое изменится: уменьшится месячный доход, могут появиться дополнительные расходы, либо временное ухудшение материального положения. Все эти факторы можно нивелировать с помощью рефинансирования путём увеличения срока кредитования, с уменьшением ежемесячной ставки по кредиту.

- Смена валюта кредитования.

Сложная ситуация на валютном рынке служит серьёзным основанием для перекредитования. Однако, следует помнить, что изменение валютного кредита может сыграть на руку, как вам, так и банку, в зависимости от изменения экономической ситуации в стране.

- Объединение кредитов в разных банках.

Когда кредиты открыты в разных банках и с разными условиями кредитования, оплата становится настоящим кошмаром. Чтобы избежать подобных проблем, можно воспользоваться услугами рефинансирования и объединить все займы в один.

- Снятие залога с имущества.

Иногда появляется необходимость срочной продажи имущества, однако, если имущество находится под банковским арестом это невозможно сделать и для этих целей также прекрасно подходит рефинансирование кредита. При рефинансировании на беззалоговой основе имущество переходит под ваш полный контроль с возможностью его продажи. Однако, при беззалоговом займе, увеличиваются банковские риски и ставка по кредиту немного возрастает.

Александр Непомнящий, управляющий банковского филиала, о выгоде рефинансирования кредитов:

Теперь перейдём к минусам:

- Дополнительные расходы.

Перекредитование небольшого займа не является выгодным. Даже если другой банк выставляет небольшие процентные ставки по кредиту не стоит сломя голову бежать и делать рефинансирование. Оформление новых документов и справок, а также комиссионные, взимаемые кредитором за предоставленные услуги, могут быть значительно выше, чем экономия, которую Вы получите, если воспользуетесь услугой рефинансирования кредитов.

- Ограничение по максимальному количеству кредитов, которые можно объединить в один.

Максимальное количество кредитов, которые можно объединить равно 5. Если у Вас больше заявленного числа, то данной услугой воспользоваться невозможно.

- Получение разрешения на рефинансирование кредита у банка-кредитора.

Не все банки готовы менять условия кредитования, или передавать клиента другому банку, поэтому добиться нужного документа бывает не так уж просто.

Разница между реструктуризацией и рефинансированием

Разница между такими финансовыми понятиями есть, хотя для многих, она на первый взгляд, отсутствует. Реструктуризация – финансовый инструмент управления кредитом, предусматриваемый изменение условий существующего кредита, например, клиенту подкорректируют график выплат или простят (что вряд ли, но все же) определенную сумму, предложат кредитные каникулы или пролонгируют срок договора. Рефинансирование – покрытие займа или нескольких (как правило, банки работают не более, чем с 5 позициями одновременно) путем оформления нового кредита. Снижение долговой нагрузки создается путем выдачи целевого займа.

Некоторые частные специалисты предлагают персональную помощь в рефинансировании кредитов с большой нагрузкой. Фактически, это такой «серый доход» для них, ведь этот «эксперт» берет плату с вас за то, что изучит материалы дела и только лишь посоветует, порекомендует, что делать дальше и места, где взять рефинансирование разных сумм без проблем. Это оказание консультативных, информационных услуг и не стоит думать, что рекомендации являются прямым подтверждением того, что банкам вы будете выгодны, как клиент в этом поле. А если вы детально хотите узнать о том, что такое капитализация вклада, и как она влияет на итоговую сумму, которые вы получите по истечению срока работы депозита, стоит ознакомиться со статьей на www.gq-blog.com.

Рассказывая, как рефинансировать кредит под более низкий процент, сразу хочу подчеркнуть важный нюанс – не стоит «покупаться» на обозначенный процент, ведь в 99,99% случаев от рассчитывается индивидуально в зависимости от суммы, типа кредита, репутации, являетесь ли вы клиентом банка, ситуации на рынке. Включите в итоговые выплаты комиссии, если предусмотрены договором, плату за получение наличных средств и другие издержки

Как правило, они указаны в договоре, но мелким шрифтом и на них не обращают внимание. Иногда, уточняя банку, что хотите изменить его методом рефинансирования, первая инстанция готова пересмотреть персональные условия для клиента

Но это очень и очень редко.

По итогу хочу подчеркнуть: если все же возникла необходимость рефинансировать кредит, то к этом вопросу и к выбору финансовой организации стоит подойди максимально грамотно и взвешенно. Всем выгодных условий, быстрых выплат займа и только положительной кредитной персональной истории.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Заключение

Надеюсь теперь вы поняли, что такое рефинансирование кредита и какие документы для него нужны. Да, технически для вступления в программу требуется только один документ – паспорт гражданина РФ. Но справки, подтверждающие доход, значительно увеличивают шанс одобрения заявки и зачастую являются решающим фактором в принятии решения банком.

В настоящее время программы перекредитования пользуются огромной популярностью, так как это хорошая возможность смягчить условия и избежать накопления больших долгов. У меня же на этом всё. Обязательно подписывайтесь на рассылку и до встречи в следующих статьях! Пока-пока!