Введение в банк временной администрации

Как отметили в Центробанке, наличие временной администрации почти идентично отзыву лицензии у банка. С момента начала работы внешнего управления у исполнительного органа банка функции или ограничиваются, или приостанавливаются. Все решения контролируют или принимают назначенные регулятором сотрудники. Перед ними ставятся конкретные задачи: обследование банка, выработка плана оздоровления и, быть может, определение причин для аннулирования лицензии.

«Назначение временной администрации является реанимационным финансовым инструментом, – рассказывает господин Тосунян. – Ситуация критична, но это не означает, что живым реанимацию никто не покидает». Впрочем, отмечает он, подобных случаев очень мало.

К примеру, в марте 2014-го ЦБ ввел администрацию в Москомприватбанке по причине оттока вкладов из-за украинского кризиса (34% акций Москомприватбанка принадлежали украинскому Приватбанку бизнесмена И. Коломойского). После назначения временной администрации кредитная организация была выставлена на продажу. Санатором являлся Бинбанк. АСВ выделило инвестору заем на 12 миллиардов рублей. Позже банк переименовали, но он работает и сейчас.

Теоретически подобные случаи возможны, подтверждает господин Аксаков, но на практике такое явление происходит редко. «Клиенты перепуганы, они стремятся вывести деньги при первой возможности», – подчеркивает он. Если в финучреждении введены временные администраторы, а лицензия еще не отобрана, стоит попробовать оперативно перевести деньги в другой банк, рекомендует Дмитрий Монастыршин, являющийся в Промсвязьбанке главным аналитиком.

Где применяется процедура санирования?

Процедура санации может применяться не только к банковским организациям, но и к предприятиям, работающим в разных отраслях. Такая процедура может начаться при определенных условиях:

- Руководство предприятия должно выступить с инициативой а начале проведения санации, обратившись в арбитражный суд.

- При наличии кредитных задолженностей перед другими предприятиями или банками кредиторы на момент ходатайства о санации еще не подали на предприятие-должника в суд.

- Кредиторы согласны на санацию.

Если речь идет об акционерных обществах, денежные вливания на начальных этапах процедуры не рассматриваются. Изначально происходит выпуск новых акций с целью сокращения акционерного капитала. Санация может предполагать не только исправление ситуации с материальной стороны, но и быть направленной на изменение юридического статуса. Этот прием используется при глубоком кризисе, когда смена юридической формы позволяет возобновить работу предприятия в другом качестве с соответствующими льготами.

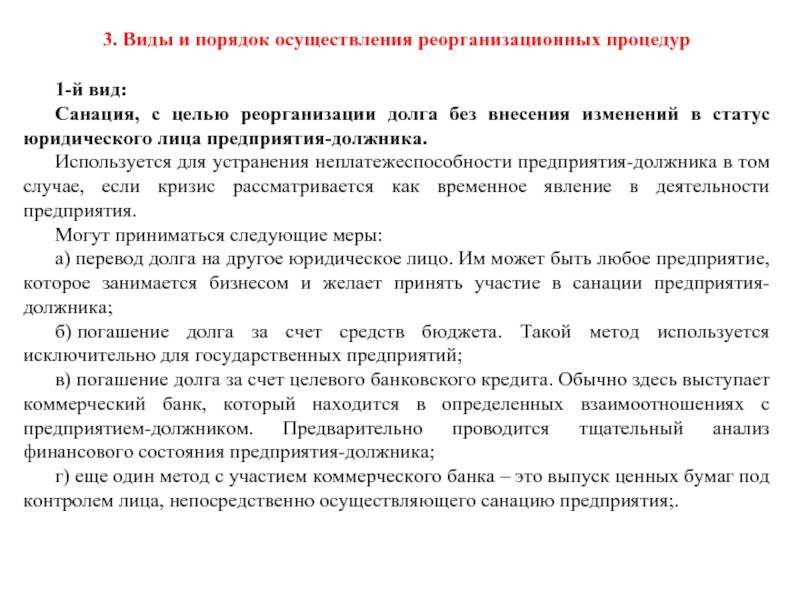

При санировании, которое направлено на реорганизацию долга, в первую очередь решаются проблемы с платежеспособностью компании, и главным условием начала такой процедуры является признание факта, что финансовый кризис предприятия носит временный характер.

На практике финансовые вливания редко имеют место при санации. Как правило, санация крупных предприятий развивается по одному из пяти реорганизационных сценариев:

- Если предприятие – многоотраслевое, его разделяют на несколько сегментов.

- Иногда предприятие-должник наоборот сливается с другим предприятием такого же профиля, при этом санируемая компания полностью утрачивает свою юридическую самостоятельность.

- Как вариант второго сценария, возможно поглощение санируемой компании санатором (лицом, которое производит санацию). В этом случае компания-должник может полностью прекратить свое существование, а ее активы, фонды и имущество будут использоваться санатором на его усмотрение.

- Долги санируемого предприятия могут взять на себя арендаторы ресурсов, площадей и активов санируемого предприятия.

- Приватизация (прямой способ санации крупных государственных предприятий).

- Преобразование в ОАО.

Вне зависимости от того, как будет развиваться дело, санации всегда проходят под контролем арбитражного суда, который в свою очередь руководствуется соответствующим соглашением. Сроки санации любого предприятия не могут быть больше, чем 18 месяцев со дня начала процедуры, но в некоторых ситуациях арбитражный суд может продлить этот срок не более, чем на шесть месяцев. Окончание санации официально завершается в одном из двух случаев: если предприятие полностью обанкротилось, несмотря на предпринимаемые меры, либо оно наоборот вновь стало финансово стабильным.

Санация: что это за процедура и для кого она может быть применена

Санация другими словами – это оздоровление. Отсюда становиться понятным, что такая процедура призвана улучшить состояние того субъекта хозяйственной деятельности, на которого она направлена.

Санация банка в свою очередь – это комплекс мероприятий финансового, управленческого, организационного и других направлений, призванных улучшить экономическое и финансовое состояние банка с целью не допустить отзыва лицензии и инициирования процедуры банкротства.

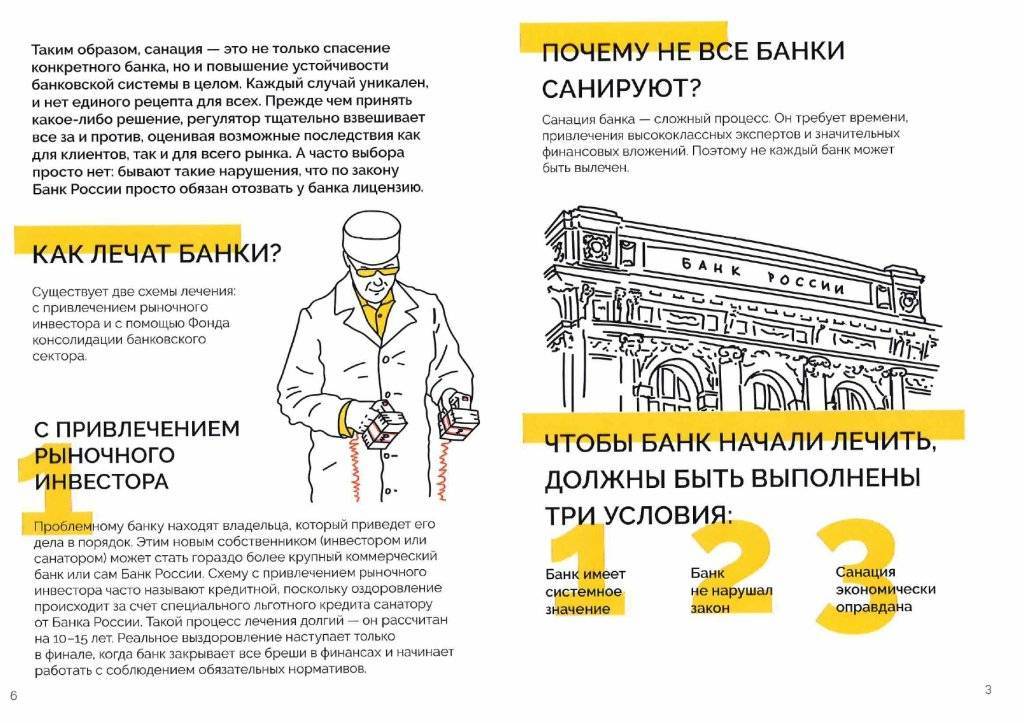

Но многие, в том числе и представители банковской сферы, ошибочно полагают, что санация – это как способ, который всегда поможет и выручит в трудную ситуацию. Это не так, и совсем не так. Процедура может быть внедрена в исключительных случаях и не для всех участников финансового рынка. Поэтому надеяться на такую помощь от государства не стоит.

Как правило, санация проводиться только для тех финансовых учреждений, которые соответствуют одному из следующих критериев:

- Банк является ведущим в данном регионе, он задает стратегию финансового развития региона, а поэтому его ликвидация может повлечь за собой необратимые последствия для других более мелких финансово-кредитных организаций и привести к финансовому коллапсу отдельной территории;

- Проблемы, которые выявлены в текущем периоде, не являются результатом неэффективной управленческой деятельности. Они не наблюдались в предыдущих отчетных периодах. Дисбаланс в финансовой деятельности на данный момент вызван влиянием факторов макроуровня, в том числе и паникой населения, когда осуществляется почти полный отток депозитных ресурсов клиента.

Главным нормативно-правовым актом, который регулирует данное направление, является Федеральный Закон «О несостоятельности (банкротстве) кредитных организаций

В каких случаях процедура может быть инициирована

Оздоровление – это всегда помощь и возможность, но она не предоставляется всем без исключения. На уровне законодательства определен перечень тех критериев, при достижении которых директор банка может подать ходатайство об инициировании процесса.

Критерии, которые позволяют банку попросить помощи:

- Предоставленные со стороны Банка России рекомендации сменить аппарат управления вместе с руководителем не были приняты;

- Существует большая угроза отзыва лицензии на осуществление банковской деятельностью;

- Нет возможности по требованию кредиторов в течение 7 дней погасить все свои обязательства перед ними. Или за последнее время банк потерял возможность отвечать критериям кредиторов;

- За последний месяц выявлен факт уменьшения уставного капитала, размер которого зафиксирован уставными документами;

- Капитал не отвечает нормативам достаточности капиталов, которые установлены Центральным Банком для конкретного региона и периода;

- Текущая и долгосрочная ликвидность банка не отвечает установленным нормативам. При этом разница в уровне ликвидности составляет не менее 10% от установленных стандартов, которые утверждены Центральным Банком;

- Нарушены нормативы достаточности, а также значительно уменьшены все виды капитала в пределах, чем более 20%. Капитал может быть уставным, дополнительным, резервным и т.д. Оценивается общий размер капитала за последние 12 месяцев, находиться его максимально достигнутый размер и сравнивается с текущим состоянием. Если разница составляет более 20%, то это является основанием для введения процедуры оздоровления.

Как было уже сказано ранее, регулятором в области финансовой политики банков выступает Центральный банк государства в лице Банка России. Он может самостоятельно инициировать процедуру за счет того, что на него возложены функции по отслеживанию ситуации финансовых учреждений. В свою очередь банки систематически готовят квартальные и ежегодные отчеты, финансовую отчетность и другие документы, позволяющие оперативно отреагировать на изменения в платежеспособности и ликвидности финансового учреждения.

Но при этом необходимо знать, что даже при крупных проблемах у банка и его важной роли в общей финансовой системе региона, если он получил лицензию не позже, чем 2 года назад, то он не может получить право на провидение санации

Преимущества перед банкротством

Банкротство – это крайняя и нежелательная мера. Особенно, если мы говорим про системно значимые банки. Их ликвидация может привести к глобальным проблемам, например:

- банкротство других финансовых организаций, которые держали свой капитал на вкладах или в облигациях более крупного банка;

- потеря денег Центробанком, который выдавал краткосрочные кредиты финансовым организациям под залог ценных бумаг системно значимого банка;

- подрыв доверия населения к отечественной банковской системе, что вызовет массовый отток клиентов;

- вывод денег со вкладов и вложение их в другие активы (прежде всего, в иностранную валюту), что приведет к девальвации национальной валюты;

- падение котировок акций финансовых компаний и на этом фоне снижение фондового рынка.

Успешная санация имеет ряд преимуществ перед банкротством:

- Сохранение доверия со стороны населения и бизнеса к банковской системе.

- Избежание оттока денег со счетов и сохранение стабильности в банковской системе.

- Стабилизация финансового положения проблемного банка и всех, кто с ним связан.

Что такое санация

Комплекс организационных и денежных операций, с целью возвращения платежеспособности финансовой организации, называется санирование.

Эта процедура заключается в комплексе мер, сокращающих издержки, устраняющих рисковые операции и другие.

Полный перечень проводимых мероприятий во время санации описан в правоустанавливающих документах и нормативных актах:

- проведение реструктуризации существующей кредитной задолженности банка;

- сокращение количества отделений банков;

- увольнение части персонала, работающего в финансовой организации;

- рационализацию структуры банка.

Зачастую она осуществляется вместе с реорганизацией учреждения и назначением в неё временного управляющего.

По действующему законодательству процедура оздоровления, для восстановления корректной работы банка, осуществляется страховым агентом, с которым у банка заключено соглашение о страховании вкладов.

Кто принимает решение о санации банка

Проводят санирование банка также по его самостоятельному решению либо на основании полученного от ЦБ РФ предписания, на основании обращения агентства страхования вкладов.

Процедура актуальна, когда по прогнозам проведение таких мероприятий позволит не допустить банкротства финансовой организации и сохранить её «наплаву».

Как происходит санация проблемных банков? Каков ее механизм? Ответы в этом видео:

https://youtube.com/watch?v=Yh3qnWTeOl8

Эту процедуру назначают тем банкам, деятельность которым оказывает существенное влияние на экономику всего государства либо отдельного региона.

По завершению «оздоровления», такая организация продолжает функционировать, однако с другим названием и новым собственником.

Обычно санируемые банки являются финансовыми компаниями, которые продолжительный период времени исправно работали, но по причине определенных обстоятельств были вынуждены нарушить свои обязательства, когда на их счету осталось недостаточности денежных средств, для совершения операций.

Это становится причиной снижения их ликвидности. Успешной считается проведенная санация, когда в результате было предотвращено банкротство учреждения, а также характеристики были восстановлены до корректного уровня.

Основания для санации

Главные причины инициализации проведения восстановительных процедур, для нормализации работы банка – это:

- Если в течение полугода при неоднократном обращении заемщика в банк, последний не выполнял его требования, в плане погашения задолженности;

- Неоднократное игнорирование требований и обращений кредитора;

- Не проведение финансовых операций по обязательным платежам более 3 дней, спустя дату, установленную по графику платежей, если причиной этого является отсутствие денежных средств;

- Снижение уровня банковского капитала за год на 20% и более;

- Уменьшение размера остатка средств до уровня, ниже уставного капитала;

- Нарушение действующих нормативных требований, касательно размера капитала, находящегося в собственности банковской организации;

- Не соблюдение нормативных показателей уровня платежеспособности.

Что делать представителям банка при выявлении нарушений

В случаях, когда руководством банка было самостоятельно выявлено одно или несколько признаков, указывающих на нестабильность финансовой организации, они должны своим решением инициировать процедуру санации.

Схема санации банков. Фото: kredituysa.ru

Алгоритм их действий состоит в следующем:

- Своевременное выявление причины, которая снижает ликвидность;

- В течение десяти дней с момента обнаружения проблемы, руководство банка направляет владельцам материалы, по поводу способов и конкретных мероприятий, которые предполагается применять для санации;

- За пять дней с момента написания ходатайства, требуется уведомить об этом ЦБ РФ;

- Собственники принимают решение о санации;

- Дальше происходит разработка плана «оздоровления», реализуя который устранятся проблемные моменты (при положительном решении);

- При отказе собственников инициировать необходимые мероприятия «оздоровления», руководитель учреждения должен подать ходатайство непосредственно в Центральный Банк для инициации процедуры с их стороны.

Что могут контролирующие органы

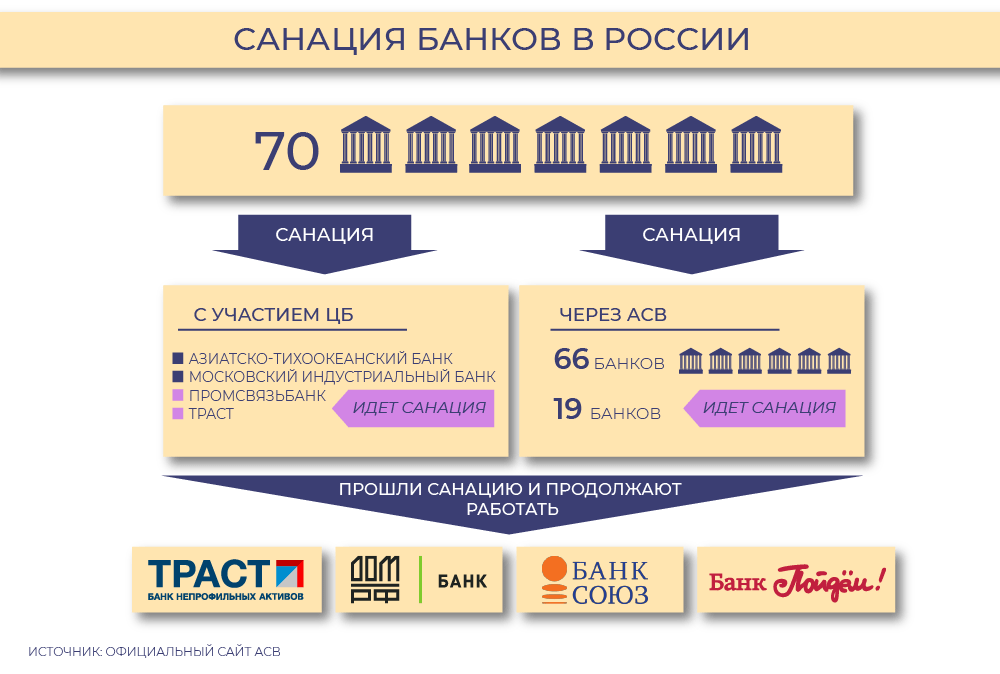

Главные инстанции, которые контролируют деятельность кредитных организаций – это:

- Центральный Банк (ЦБ);

- Агентство страхования вкладов (АСВ).

Полномочия данных организаций заключаются в контроле порядка осуществления всех финансовых и кредитных операций и определение уровня ликвидности банка.

До начала процедуры санации обычно проводятся мероприятия, направленные на выявление возможных признаков нестабильности. Инициировать их может сам банк либо контролирующие органы.

Значение для держателей расчетных счетов

При отзыве лицензии у банка больше всех страдают юридические лица, владельцы расчетных счетов. Их деньги ничем не защищены. Тысячи мелких предприятий прекратили существование вместе с банком-банкротом, в котором было открыто расчетно-кассовое обслуживание. При этом закрывались и фирмы, не имевшие в таком кредитно-финансовом учреждении расчетных счетов.

Как пример: вчера на счета фирмы поступила крупная денежная сумма по предоплате за товары или услуги, а сегодня у коммерческого банка отозвали лицензию. Пострадали сразу две компании: та, которая перечислила деньги, и та, которой перечислили деньги.

При санации таких разрушительных последствий нет. Расчетные счета обслуживаются в штатном графике — без блокировок и ограничений. Их владельцы могут проводить оплату, снимать наличные, зачислять поступления и т.д.

Как и в случае с физическими лицами, после санации банк предлагает своим клиентам более лояльные условия обслуживания. Поэтому решать судьбу своих счетов и денег каждому предпринимателю нужно самостоятельно, время для этого есть.

Действия финансового учреждения

Функции по выявлению фактов, которые могут стать основаниями для начинания процедуры оздоровления и ходатайства в Центральный банк, возложены на директора банка. И именно поэтому он обязан предпринять все действия, которые от него требуются законодательно для инициирования процедуры.

Алгоритм действия при санации:

- В течение первых 10 дней после выявления проблем с кредиторами, с ликвидностью и достаточностью капитала (было рассмотрено ранее) должен составить мотивированное ходатайство к наблюдательному совету о том, что необходимо начинать процедуру санации;

- Директор должен параллельно в течение 5 рабочих дней после направления ходатайства в наблюдательный совет направить соответствующее уведомление в Банк России. В нем необходимо указать факт того, что директор составил и подал в наблюдательный совет заявление о целесообразности введения мер по оздоровлению финансово-кредитного сектора. К уведомлению управляющий должен обязательно приложить свое видение провидения санации с комплексом мероприятий, внедрение которых позволит кардинально и эффективно улучшить работу банка.

- Сам наблюдательный совет обязан по действующему законодательству в течение 10 рабочих дней после получения ходатайства рассмотреть его и принять решение поддержать предложение директора или нет. По итогу рассмотрения ходатайства необходимо направить уведомление о принятом решении;

- В течение месяца после принятого решения наблюдательного совета члены совета совместно с директором должны разработать программу оздоровления. Совместно ее согласовать и предложить также для дальнейшего внедрения Центральному Банку.

Санация банка — что это такое простыми словами

С целью проведения политики оздоровления финансового учреждения к нему может быть применён специальный комплекс мероприятий, способных качественно улучшить его материальное положение и гарантировать стабильную платёжеспособность. В банковской сфере слово санация означает следующие последовательно выполненные действия:

- Структурная рационализация компании.

- Подготовка и проведение процедуры реструктуризации кредитных долговых обязательств.

- Полное или частичное закрытие отделений или филиалов проблемного банка.

- Долевое сокращение штатного персонала.

Как правило, процесс санации банка осуществляется в совокупности с частичной реорганизацией структурного порядка организации, назначением нового руководящего состава, коррекцией финансовой политики учреждения, выбором приоритетных направлений кредитования. В рамках действующего законодательства РФ данные меры восстановления прекрасно оздоравливают заведение. Потребность в проведении санации может определить учреждение самостоятельно, либо к таким действиям будет выдано соответствующее предписание полномочных органов. Целевое предназначение процедуры санации – сохранить компанию, избежав статуса банкротства.

Методика рекомендована для тех учреждений, которые играют существенную роль в общем экономическом положении государства. В основном это банки, деятельность которых была успешной на протяжении длительного периода времени, но по вине определённых обстоятельств не в состоянии в полном объёме исполнять свои финансовые обязательства перед клиентами, понизив, таким образом, собственную ликвидность. Санацию можно считать проведённой успешно, если удалось вернуть учреждению его прежние финансовые показатели и характеристики.

Признаки проблем банка, после которых требуется санация

В федеральном законе №127 приведены 6 причин, которые влекут за собой введение в банке временной администрации:

- Неоднократные просрочки банка по своим кредитным обязательствам в течение последнего полугода.

- Нарушение сроков (более чем на 3 дня) уплаты налогов и сборов из-за недостатка средств на счетах.

- Несоблюдение установленных Центробанком нормативов размера капитала кредитной организации.

- Сокращение объемов капитала банка за год более чем на 20% (при нарушении норматива достаточности средств).

- Нарушение норматива минимального объема текущей ликвидности (на 10% и более в течение месяца).

- Уменьшение стоимости активов банка ниже уровня уставного капитала.

Закон обязывает владельцев банка при обнаружении любой из приведенных причин немедленно обратиться в Центробанк с просьбой о проведении санации. К ходатайству должен быть приложен план финансового оздоровления

ЦБ РФ либо принимает данный план во внимание, либо отклоняет его, иногда изменяя или дополняя, если речь идет о системообразующих кредитных организациях

Также инициировать процедуру санации может сам Банк России по результатам плановых или внеплановых проверок деятельности кредитной организации.

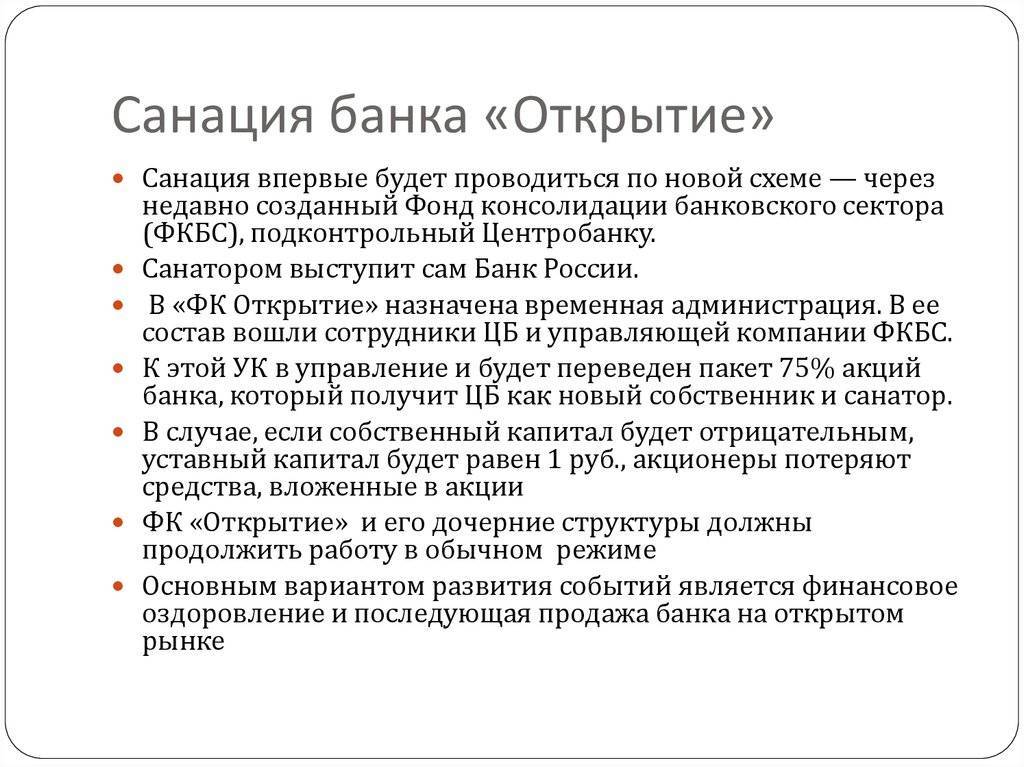

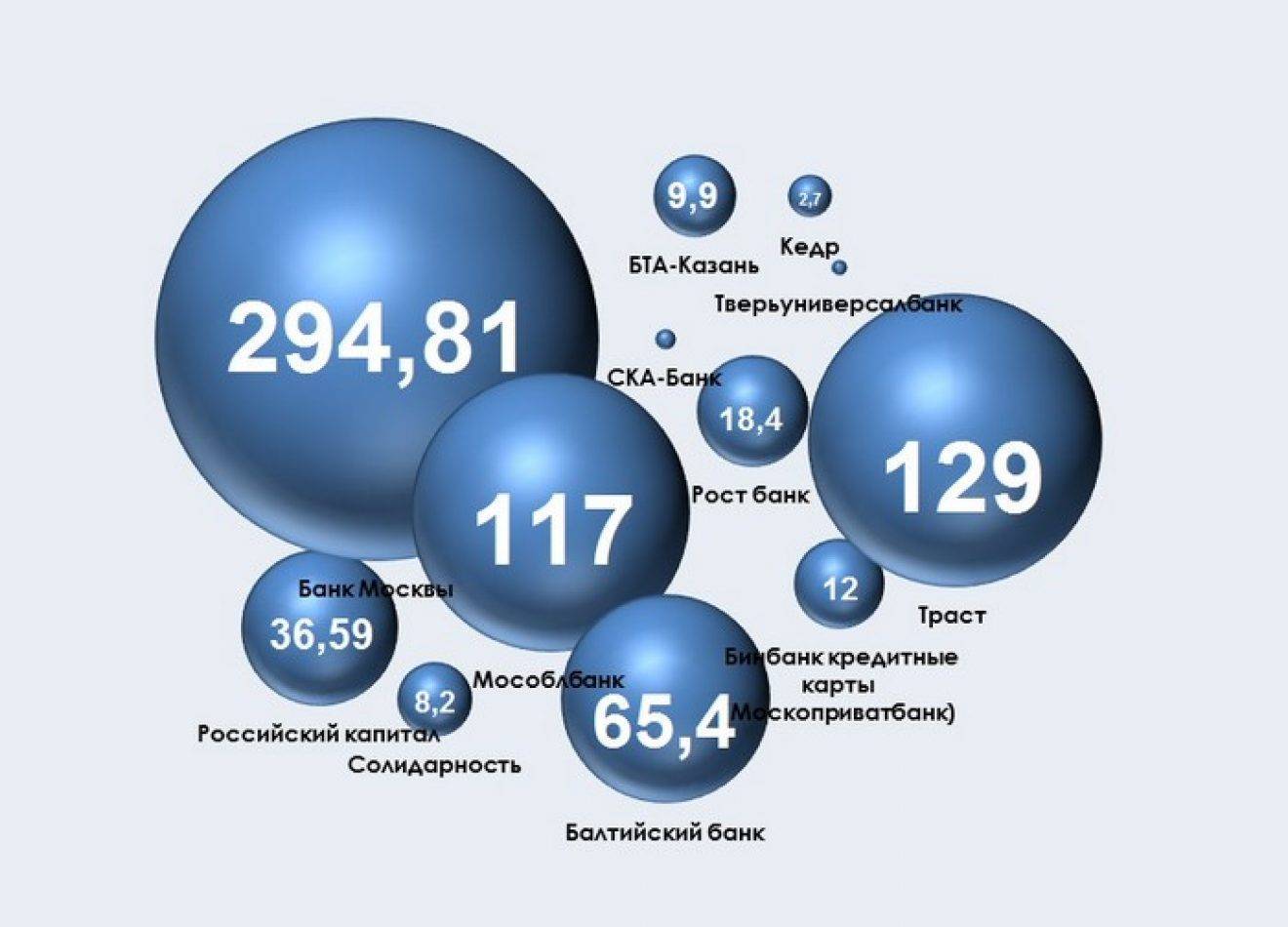

Бывают и другие ситуации. Например, в 2010 году решение о санации Банка Москвы структурами ВТБ было принято после отставки мэра столицы Юрия Лужкова (мэрии принадлежало более 46% акций БМ), возбуждения уголовных дел против руководства банка и проверки финансовой организации Счетной палатой.

Правоохранительные органы обнаружили признаки вывода капиталов через сомнительное кредитование структур, принадлежащих топ-менеджменту банка и бизнесменов, связанных с мэрией.

В 2009 году Банк Москвы выдал почти 13 миллиардов рублей ЗАО «Премьер Эстейт» для приобретения большого земельного участка на западе Москвы у компании супруги бывшего мэра столицы. Залогом стали акции компании-заемщика на сумму аж 10 000 рублей.

Поступившие на счет «Премьер Эстейт» миллиарды были немедленно списаны в виде «безвозмездной помощи третьему лицу», а сама фирма вскоре перестала обслуживать кредит. Подобные случаи были далеко не единичными, и создали серьезную «дыру» в капитале Банка Москвы.

Что значит для клиента

Санация кредитной организации для клиентов всегда лучше, чем банкротство и отзыв лицензии. Рассмотрим плюсы и минусы для вкладчиков и заемщиков в случае проведения процедуры оздоровления.

Плюсы:

- условия по депозитам сохраняются, а все свои обязательства перед вкладчиком банк исполняет в полном объеме;

- то же самое касается и кредитов – запуск процедуры оздоровления не означает, что теперь можно не погашать кредиты;

- условия по страхованию вкладов в АСВ также продолжают действовать – Агентство возместит до 1,4 млн рублей в случае ликвидации банка;

- для привлечения денежных средств банк может пойти на более привлекательные для вкладчиков условия по депозитам, дебетовым картам и накопительным счетам.

Минусы:

- к сожалению, информация о санации банка, особенно крупного, способна вызвать панику среди населения, которое начнет массово выводить деньги, чем только усложнит работу по оздоровлению;

- для ликвидации “плохих” долгов банк может продать часть задолженности коллекторам, поэтому должникам уже придется договариваться с ними, что может иметь неприятные последствия;

- при санации прекращаются обязательства по выплате купонов по субординированным облигациям банка, если инвестор владеет такими бумагами, то никаких выплат он уже не получит.

Основания для проведения санации банка

К основаниям для проведения оздоровительных мер банковского учреждения можно отнести следующие:

- Непродуманные действия руководства банка. В первую очередь по вопросам инвестирования капитала. В основном под удар попадают именно рискованные инвестиции. Например, приобретение проблемных активов, либо был сделан упор на неверно выбранные финансовые инструменты. Примером этому может, служит 2009 год. Когда, например, банк «Открытие», и «БинБанк» решили принять участие в оздоровлении коллег. Но на деле получилось, что они переоценили свои возможности и не справились с поставленной задачей. А вместе с тем, внушительная часть капитала уже была потрачена;

- Нарастающая паника. Как бы странно это не звучало, но именно паническое состояние клиентов может привести к тому, что банк теряет свой капитал в короткий промежуток времени. Естественно, что люди бояться за свои сбережения, и уже после появления новостей о проблемах учреждения, толпа стремительно снимает деньги. Подобная ситуация произошла с банком «Открытие». Где в течение 3-х месяцев произошел отток капитала порядка 30%;

- Мошеннические действия руководства банка по выводу средств. К сожалению, и подобные явление имеют место быть. Примером тому служат руководство Банка «Москвы», «Югры» и т.д. В большинстве случаев мошеннические умыслы сотрудников банка направлены именно на оздоровление собственного кармана. Наверняка никто из них даже не задумывается о клиентах, которые им доверили свои сбережения. И как результат — финансовое учреждение на грани банкротства;

- Еще одним основанием для проведения санации служит внешнее и внутреннее состояние экономического рынка. Состояние мировой экономики в целом обязательно повлияет на деятельность каждого банка внутри страны.

Однако перечень указанных причин не является исчерпывающим. В России действует Федеральный закон от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» (с изм. и доп., вступ. в силу с 08.06.2018).

В нем определены 6 причин, которые неизбежно влекут за собой процесс проведения санации банка. К ним относятся:

- Если банковское учреждение в течение полугода неоднократно нарушает свои кредитные обязательства;

- Если в течение 3-х дней от банка не поступают денежные средства в счет погашения налогов или других обязательных платежей по причине недостатка денежных средств;

- Размер капитала банковского учреждения не соответствует предписаниям и требованиям Центрального банка;

- Наблюдается сокращение объема капитала банка более чем на 20% в течение года;

- Нарушен норматив минимального объема текущей ликвидности более чем на 10% в течение одного месяца;

- Если стоимость активов банка становится ниже уровня уставного капитала.

В Законе прописано, что если руководство банка обнаруживает хотя бы одну из приведенных шести ситуаций, оно обязано в незамедлительном порядке обратиться в ЦБ РФ с письмом о проведении процедуры санации.

Последствия санации для инвесторов и вкладчиков

Основная задача «оздоровления» банка – это восстановление его платежеспособности.

Корректное её проведение предотвращает наступление банкротства. Поэтому процедура является выгодной для всех типов вкладчиков не только физических, но и любых юридических лиц.

Благодаря санации инвесторы сохраняют все свои средства. Также им нет необходимости оформлять страховое возмещение по закону, сумма которого может оказаться меньше, нежели вложенные в учреждение средства.

Важно! Санация – это процедура, которая восстанавливает обеспечение организацией всех гарантий, которые предоставляются вкладчикам и позволяет им при необходимости беспрепятственно снять свои средства. Во время проведения санации в полном объеме сохраняются все вложенными инвесторами средства

Во время проведения санации в полном объеме сохраняются все вложенными инвесторами средства.

После удачного проведения процедуры восстанавливается ликвидность финансовой организации, что позволяет снять вложенные ранее средства на прежних основаниях.

В этом случае также учитываются не только тело вклада, но и все проценты, начисленные за время проведения «оздоровления».

Стоит знать! Когда санация не принесла необходимого результата, регулятор инициирует начало банкротства банка, после чего проводится уже процедура ликвидации.

Плюсы санации

Положительными сторонами санации является:

- Возможность сохранения всех инвестированных клиентами в банк средств;

- Сохранение работникам финансовой организации их рабочих мест;

- Вне зависимости от смены руководства, продолжаются выполняться прежние финансовые обязательства.