Особености транзакций

Каждая операция с карточным счетом имеет различный период осуществления. Все зависит от той компании, через чей терминал вы перечисляете деньги. Некоторые платежные автоматы переводят деньги в течении 1-2 дней. Помните об этом

Особенно важно это знать при оплате картой кредита или штрафа

Также многие терминалы по умолчанию берут комиссию. Любая проведенная операция автоматически оплачивается вами, путем списания денег со счета. Если информацию о комиссии получить не удалось, то лучше не пользоваться кредиткой.

Стоит отметить, что “транзакция” в переводе с английского означает сделка или соглашение. Данный термин был введен в категорию банковских слов более 100 лет назад.

Мошенничество и переводы с кредиток

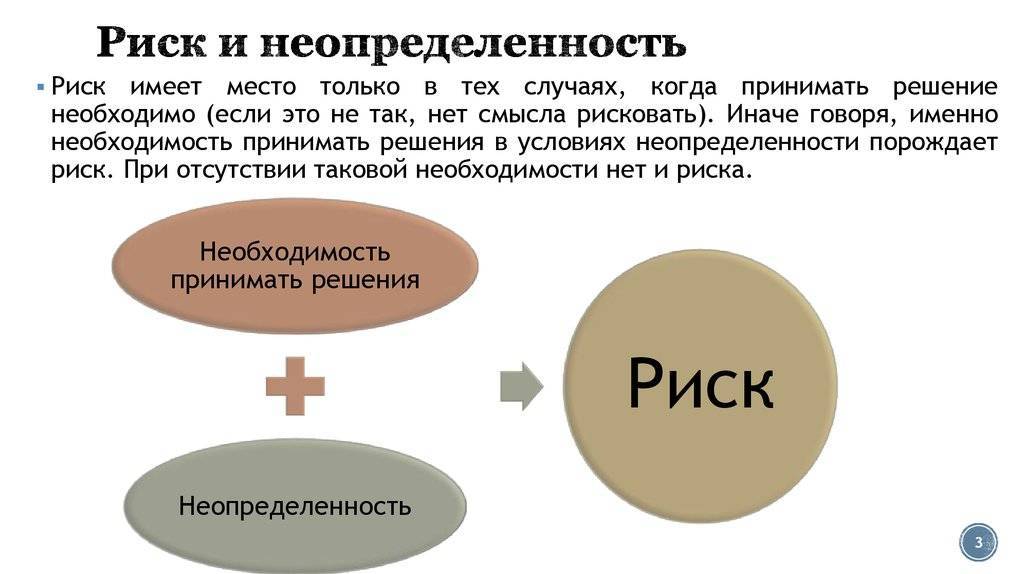

Несмотря на развитие уровня транзакций, полной безопасности в этом отношении нет. Поэтому каждая транзакция в банке это риск мошенничества. На карте имеется магнитная полоса и чип. Если информация, находящаяся на таких носителях, попадет к третьим лицам, то вы лишитесь своих денег.

Для получения персональных данных заемщика преступники используют:

- Компьютерные вирусы;

- Поддельные терминалы;

- Накладки на гнезда для карт;

- Подсматривание пин-кода и тд.

Поэтому не стоит производить никакие переводы денег в сомнительных местах. Тщательно осматривайте каждый терминал и не передавайте пин код третьим лицам.

Особое внимание стоит уделить транзакциям по карте онлайн. Прежде чем вводить все необходимые данные убедитесь, что вы находитесь на легальном сайте, имеющем хорошую репутацию

Транзакция по банковской карте – это сложный процесс. С его помощью вы можете оплачивать товары, находясь в любой точке мира

И чтобы ваша оплата всегда проходила без проблем следует сохранять осторожность

Расширенная информация о клиентах

Процедура чарджбэк – это особенная позиция. Проверка транзакции осуществляется в определенном режиме. Отменить транзакцию возможно только по истечению времени.

Помимо данных платежной карты и личной информации, мы видели, как мошенники покупали и продавали идентификаторы устройств и водительские права. Мошенники могут использовать это, чтобы казаться более убедительным, или они могут смешивать различные данные о клиентах и создавать новые учетные записи под этими искусственными (поддельными) идентификаторами. Эта тактика часто используется в банковском мошенничестве. Вернуть деньги по чарджбэк возможно – об этом должен помнить каждый. Документы для чарджбэка – это обязательный пункт для возврата.

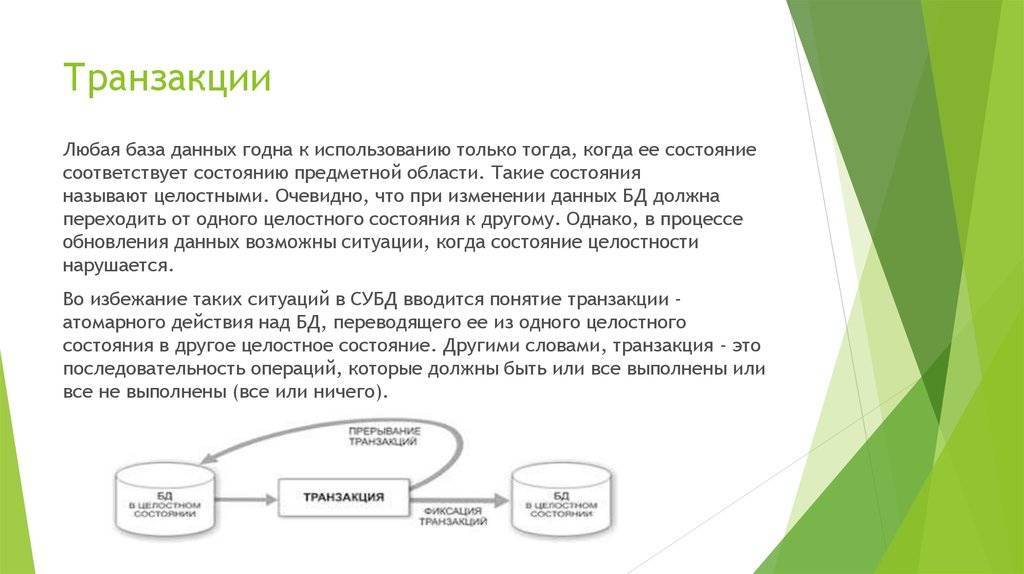

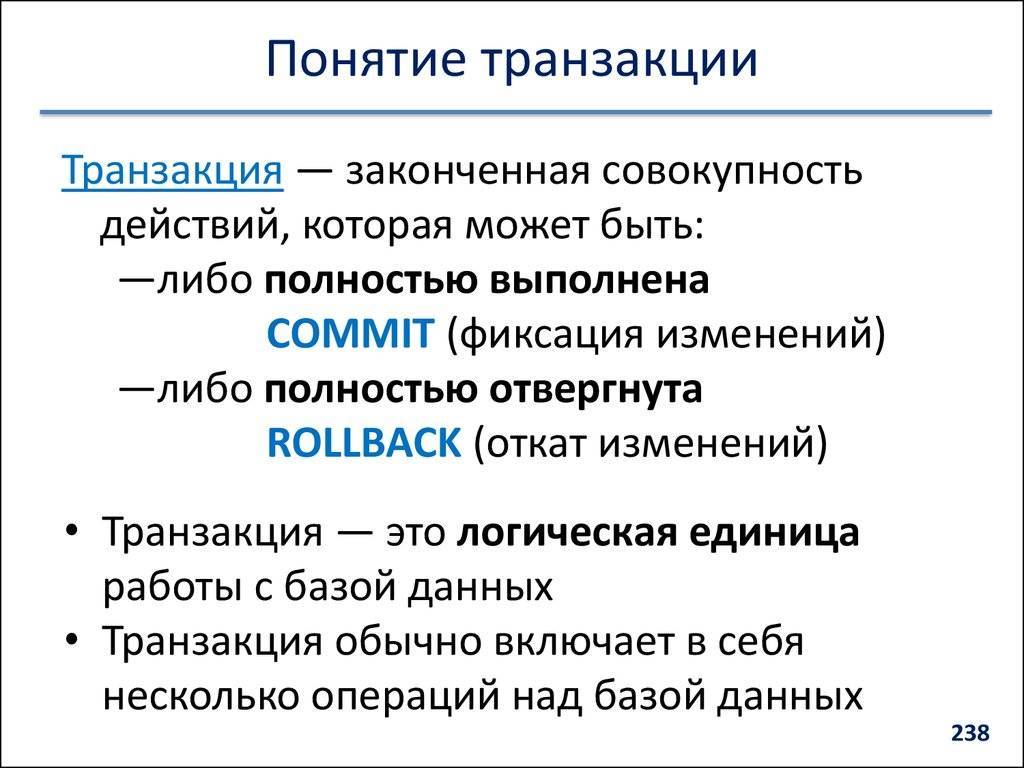

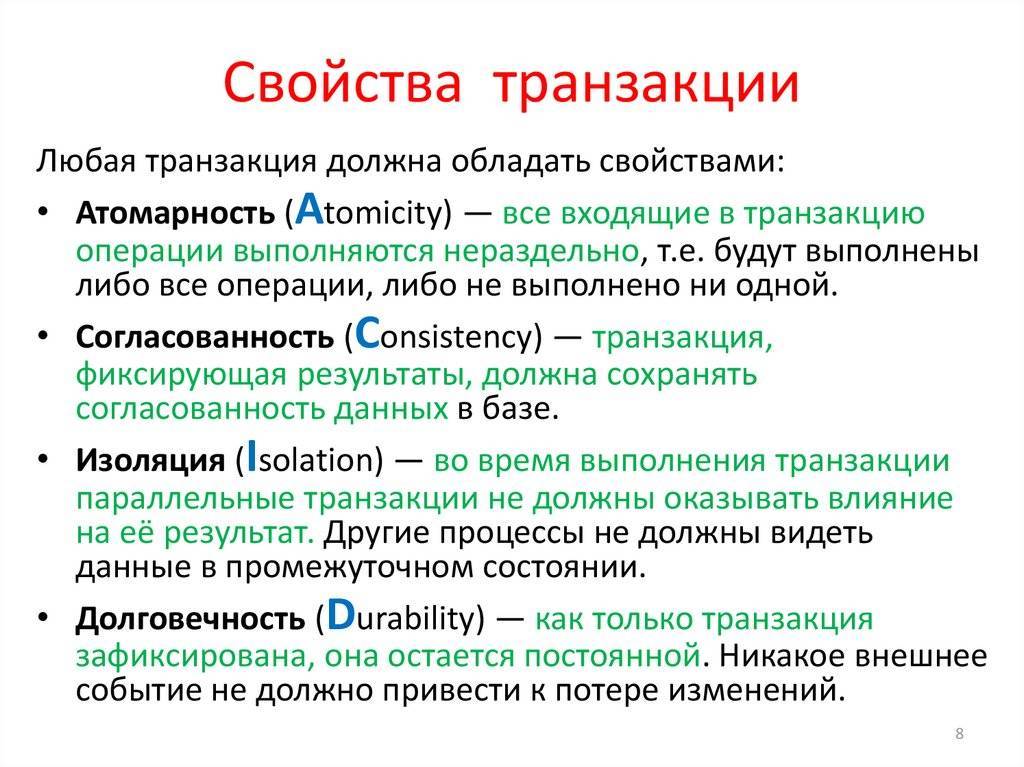

Общее значение понятия, виды

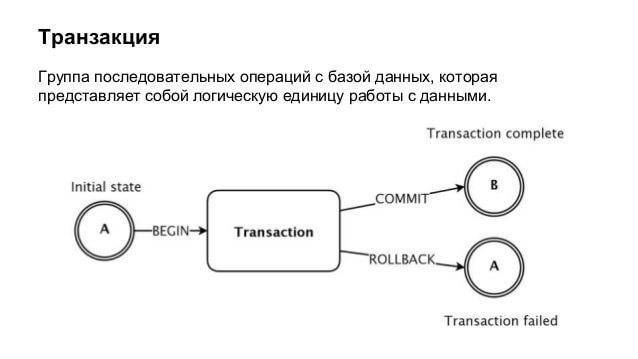

Общее значение транзакции – единичное действие, за которым скрывается длинная алгоритмическая цепь действий, которая, несмотря на всю свою сложность, сводится к простому результату – выполнено или не выполнено; совокупность операций по взаимодействию владельца банковской карты с процессинговым центром в рамках осуществления платежа по карте либо получения наличных средств.

Общее значение транзакции – единичное действие, за которым скрывается длинная алгоритмическая цепь действий, которая, несмотря на всю свою сложность, сводится к простому результату – выполнено или не выполнено; совокупность операций по взаимодействию владельца банковской карты с процессинговым центром в рамках осуществления платежа по карте либо получения наличных средств.

Транзакция способна изменять состояние счета владельца карты.

Различают два вида таких операций:

- онлайн-транзакции, выполнению которых предшествует соединение с процессинговым центром в целях авторизации;

- оффлайн-транзакции, когда между участниками платежной системы не возникает непосредственной связи.

Так, вполне справедливо можно назвать транзакцией пополнение карты, денежные переводы, снятие наличных средств в банкомате, прочее. Однако чаще всего это понятие можно встретить при пользовании банковской картой в торговой точке для совершения оплаты покупок.

Проводя банковскую карту через терминал, мало кто из кассиров задумывается над тем, какие процессы при этом активизируются. А вот покупателям, т. е. владельцам карты, не помешает знать основные из них, ведь все-таки речь идет о его средствах, в том числе их безопасности.

Что же подразумевает типичная транзакция во время шоппинга? Такая операция обычно проходит в несколько взаимосвязанных друг с другом этапов. В каждом из них задействованы два участника: это банк-эмитент, которому собственно принадлежит карта, и банк-эквайер, т. е. тот, кто обслуживает торговую точку, предоставляя ей в распоряжение POS-терминал.

Внешне это выглядит как прокатка кассиром платежного средства через терминал, а внутренне как отправка в виде потока зашифрованных данных запроса, содержащего необходимую для выполнения транзакции информацию. Это ФИО владельца карты, номер и срок действия, т. е. то, что содержится на магнитной полосе или чипе.

Отправленный запрос направляется не сразу в банк, а поступает сначала в процессинговый центр. Такой центр может быть создан как при самом банке, так и выступать отдельной организацией, с которой банк вынужден заключать договор.

Отправленный запрос направляется не сразу в банк, а поступает сначала в процессинговый центр. Такой центр может быть создан как при самом банке, так и выступать отдельной организацией, с которой банк вынужден заключать договор.

Процесс, в котором задействуется процессинговый центр, называется запросом на авторизацию (разрешением на совершение транзакции). А функция процессингового центра – обработкой информации для последующей пересылки ее в банк-эмитент. После проверки сведений и сопоставления их с имеющимися данными банк-эмитент направляет, в свою очередь, процессинговому центру разрешение на выполнение транзакции, заключающегося в присваивании операции кода авторизации.

Значение завершающего этапа сводится к тому, что банком-эквайером осуществляется транзакция (при наличии разрешения), результатом которой становится чек из POS-терминала плюс перевод средств со счета владельца в пользу магазина.

Рассмотренная выше транзакция является примером «онлайн-транзакцией», показывая ее осуществление в реальном времени.

Оффлайн-транзакция может осуществляться с помощью импринтера — устройства, с помощью которого делается оттиск лицевой стороны карты (заполняется слип, передаваемый позже в банк-эмитент для проплаты).

Практически аналогичная схема имеет место при оплате гостиничных услуг либо ренте автомобиля.

Что представляет собой транзакция?

Слово транзакция пришло к нам с английского языка и буквально переводится как «сделка». В более широком понимании – это ряд операций, включающих в себя обмен информацией, в результате чего в единую систему вносятся определенные изменения и дополнения.

Транзакцию стоит понимать как финансовую операцию по перемещению денежных средств при завершении сделок. В результате такой операции как минимум на двух счетах произойдут изменения – из одного деньги уйдут, а на другой поступят.

Подобный тип сделок совершается в независимости от того о каком счёте идёт речь. Это может быть как срочный и обычный расчётный счет, так и дебетовый или кредитный карточный счёт, к которому прикреплены платёжные карты.

Виды транзакций

- банковская. Простейшая транзакция по переводу денежных средств с одного расчётного счета в банке на другой;

- карточная. Перевод с одной платежной карты на другую;

- банкоматная. Пополнение обычного или карточного счёта наличными или иными способами посредством банкомата.

Хотелось бы отметить, что до сих пор нет единого мнения по правильности написания слова «транзакция». Порой данную операцию описывают как «трансакция». Хотя большинству привычно всё же первое написание.

Транзакции принято разделать на два способа их совершения:

- оффлайн. Классический тип платежа по заявкам. Участники транзакции в этом случает не имеют постоянной взаимосвязи, а перевод средств осуществляется не сразу по их заявкам. Чаще всего таким образом зачисляют деньги на зарплатные карточки сотрудников крупных предприятий. Процесс предусматривает сначала списание средств с расчётного счета предприятия, а затем постепенное зачисление на карточные счета рабочих;

- онлайн. Более современный и оперативный тип расчётов. Все транзакции происходят практически мгновенно. Производятся преимущественно внутри одного финансового учреждения. Задержки возможны и при онлайн транзакциях, но связано это не самим процессом, а с техническими особенностями, либо временной блокировкой перевода службой безопасности банка для проверки законности платежа.

И хотя сам процесс проведения платежного поручения является довольно сложным с несколькими уровнями проверки, транзакции может быть присвоено только два состояния: успешная или неуспешная. Соответственно, в первом случае она считается завершённой, а во втором – нет.

Если наступает второе сообщение, то система обязательно уведомляет клиента об этом. На экране или при помощи смс сообщения будет выдано предупреждение: «Транзакция не была завершена» или «Возникла ошибка во время перевода средств». Чаще всего проблема возникает из-за сбоя в подключении к серверу или же ошибочных реквизитов. Также подобные ошибки с регулярной периодичностью повторяются у банкоматов.

Если такое произошло – не стоит отчаиваться, ведь даже в случае списания средств – их можно вернуть. Первое время стоит подождать, ничего не предпринимая, ведь с большой долей вероятности система сама вернет платеж.

В любом случае, вы всегда имеете возможность обратиться непосредственно в свой банк с просьбой отменить списание по транзакции, которая закончилась ошибкой. Чаще всего решение проблемы занимает не более одного дня.

Сам термин транзакция имеет более широкое значение, чем может показаться. Мы не будем углубляться в детали нефинансового сектора. А лишь отметим, что применяется этот термин и в программировании и даже в психологии.

Как видим, придуманный много десятилетий механизм совершения транзакций дошел до наших дней лишь с небольшими изменениями, которые внедрялись постепенно благодаря усовершенствованию технологий передачи данных. За последние два десятилетия транзакции начали проводиться гораздо быстрее и стали еще более безопасными. А данные о них теперь более защищённые и главное — полностью исключена возможность внести в них любые изменения.

Мы можем рекомендовать смело использовать этот механизм при своих расчётах с другими людьми или партнерами по бизнесу.

Ошибка транзакции

Если в процессе транзакции произошла ошибка, то следует как можно быстрее действовать:

- Если потерян секретный код денежного перевода, то необходимо обратиться на горячую линию.

- В случаях, когда деньги отправлены с неверно указанными реквизитами, также может помочь служба клиентской поддержки. В трудных случаях придется обратиться в отделение банка.

- В некоторых банковских учреждениях существует возможность отменить транзакцию самостоятельно через приложение с онлайн-интерфейсом. Так как переводы обрабатываются не моментально, то существует возможность урегулировать ситуацию.

- Если денежные средства отправлены мошенникам, то есть ровно сутки с момента перевода, когда можно попытаться вернуть кровные. Для этого нужно обратиться в отделение банка в течение 24 часов после операции с заявлением, в котором необходимо указать причину отмены, сумму, дату и время платежа.

- Если при онлайн оплате счетов или других переводов были неверно введены реквизиты, то можно не беспокоиться. Деньги в таком случае будут списаны со счета, но вернутся в течение 10 рабочих дней обратно, когда банковская система увидит ошибку.

Эти советы помогут не потерять свои деньги и лучше разбираться в банковских операциях. Понимание транзакции может уберечь клиента и помочь ему в денежных переводах, проблемах с платежными терминалами и в вопросах возврата средств.

Разновидности трансакций

Операции, проводимые по платежной карте, можно классифицировать на онлайн-транзакции и офлайн-транзакции.

Онлайн-транзакции проводятся в режиме реального времени. Самой распространенной из них можно назвать оплату товаров или услуг в торговых точках и предприятиях сервиса клиента. Также сюда относятся переводы денег с карты на карту и банальное снятие наличных в банкомате. Такой вид операции требует обязательного одобрения платежа именно в момент оплаты или перевода и выше мы описали именно такой тип транзакций.

Офлайн-транзакции производятся без всевозможных проверочных мероприятий удалённой стороной и вытекающего из них одобрения или отклонения сделки. В этом случае происходит предварительное одобрение сделки, доступный по счету банковской карты остаток резервируется, а все реквизиты платежа остаются в памяти платежного терминала. Сама транзакция проводится чуть позже, когда все накопленные в терминале операции будут переданы по специальным каналам связи в обслуживающий банк.

Все шаги, которые проходит транзакция по банковской карте, мы постарались описать простыми словами, но всё равно очевидно, какие сложные манипуляции приходится выполнять сторонам сделки для подтверждения расходной карточной операции. К тому же всё это происходит за считаные секунды! А желающим ещё больше погрузиться в эту тему, посоветуем почитать статью про путешествие банковской трансакции из банкомата.

Совершение транзакций

В сетях на основе EVM комиссии за любую операцию выражаются в газе и оплачиваются в основной валюте сети:

- Ethereum — ETH

- BSC — BNB

- Polygon — Matic

- Avalanche — AVAX

- и др.

В случае с Ethereum блокчейн поддерживают майнеры, которые затратили вычислительные мощности для проверки и подтверждения (или неподтверждения) вашей транзакции. За это они получают вознаграждение в виде комиссионных, поскольку иначе у них не было бы стимула обеспечивать функционирование сети

Важно то, что комиссия выплачивается независимо от того, успешно или нет завершена операция, так как были затрачены мощности, которые должны быть оплачены

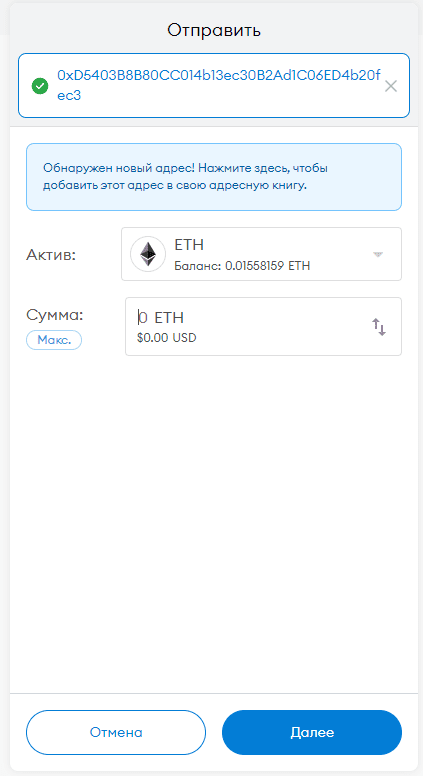

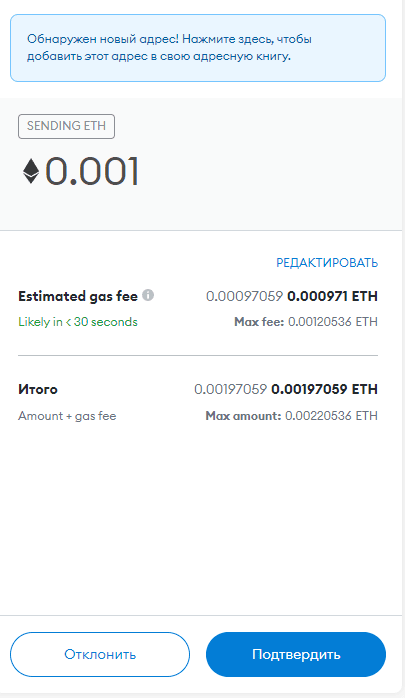

Разберем пример осуществления транзакции в сети Ethereum при помощи Metamask. Желая осуществить перевод, нажимаем “Отправить” и в поле поиска вводим адрес получателя платежа, после чего выбираем монету для перевода, вводим необходимую сумму и нажимаем “Далее”

Важно, что если вы отправляете ETH, то комиссия за перевод учитывается сверх введенной суммы. Учитывайте это при выполнении операций

Прежде чем подтвердить отправку, вы увидите окно с информацией о совершаемой операции где:

- Estimated gas fee — предполагаемая плата за газ;

- Max fee — максимальная плата за газ, которая может быть уплачена в рамках данной операции.

- Max amount — максимальное суммарное значение транзакции (сумма перевода + max fee)

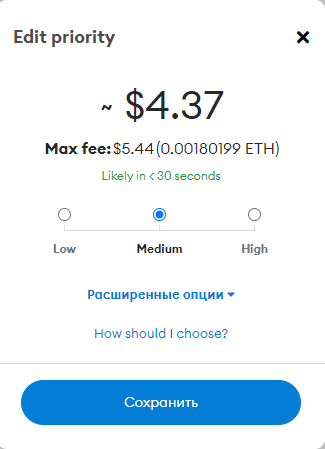

Нажимая редактировать вы можете выбрать размер уплачиваемой комиссии из трех предлагаемых вариантов, который рассчитывается автоматически на основе состояния сети в данный момент. “Расширенные опции” мы рассмотрим чуть ниже.

Выбираем нужный вариант, сохраняем и подтверждаем отправку средств. Во вкладке “Активность” можно получить информацию о статусе совершаемой операции. Чтобы получить больше данных, воспользуйтесь обозревателем блоков той сети, в которой вы совершали операцию.

Как вернуть деньги, списанные с банковской карты без согласия клиента

Если с банковской карты гражданина были списаны деньги по операции, на которую он не давал своего согласия, то скорее всего речь идет о мошенничестве. Чтобы вернуть деньги, владельцу счета необходимо действовать быстро, соблюдая установленную законом процедуру. Только в этом случае можно рассчитывать на возврат денег. Правовая инструкция urist-onlain.ru расскажет, как это сделать.

Да я тоже так думаю что надо бежать из Сбера т. к. у меня тоже снимает банк с социальной карты пенсию 50%

- договор банковского счета, который предусматривает, каким образом банк должен информировать клиента о совершенных операциях по его счету. Если договор не предусматривает информирование, он тем самым нарушает ч.4, ч.5 ст.9 ФЗ «О национальной платежной системе»;

- выписку движения средств по счету, заверенную сотрудником банка;

- претензию (обращение, заявление) к банку, заверенную сотрудником банка;

- постановление полиции о возбуждении либо об отказе в возбуждении уголовного дела;

- переписку с банком (повторные обращения, результаты служебного расследования и другие документы, имеющие отношение к делу).

| Что касается Сбербанка то да действительно банк не вернет деньги Они то хорошо умеют считать свои деньги и обманывать народ Понаделали всяких онлайн банков и личных кабинетов а о их защите не позаботились. А зачем, это же не их забота |

практически такая же история у меня, банк под моим нажимом только принял заявление и дал выписку, где указано списание. но кому неизвестно. Заявление в полицию приняли. но в деле отказали по вине банка. который не дал никаких подтверждений списания денег. Бесспредел сбербанка поражает. Прошел год. Никаких изменений. деньги так и ушли в некуда, а это были 4 пенсии, которые копились на диван.(единственный источник дохода) Теперь пенсию по карте бегом снимаю день в день

по обеспечению возможности направления ему клиентом уведомления об утрате электронного средства платежа и (или) о его использовании без согласия клиента (ч.5 ст.9).

Как происходит транзакция

Механизмы проведения транзакций типичны, чтобы иметь представление о данной операции необходимо понимать их.

Рассмотрим процесс на примере оплаты покупки в супермаркете с помощью банковской карты физического лица. Транзакция будет включать в себя четыре последовательных этапа.

Сделка происходит не между супермаркетом и покупателем, а между финансовыми организациями:

- Банком-эмитентом, выпустившим пластиковую карту и обслуживающим ее;

- Банком – эквайром, на обслуживании которого находится терминал магазина, через который осуществляется сделка.

Для осуществления финансовой сделки банк – эквайр запрашивает разрешение на проведение операции у банка-эмитента. В случае покупки в супермаркете – на денежный перевод. Запрос формируется в момент помещения банковской карты в платежное устройство. При соприкосновении защитной линии карты и терминала производится отправка зашифрованных данных, касающихся персональной информации держателя карты, ее реквизитов и т.д.

- Сформированный запрос направляется первоначально на проверку в процессинговый центр – это специальная организация, основной задачей которой является проверка. Если финансовая организация достаточно крупная и имеет обширную клиентскую сеть, то у нее есть собственный процессинговый центр. Если такового не имеется, то банком заключается договор о предоставлении данной услуги с посредником. Процессинговый центр обрабатывает запрос и на основе полученного результата создает «запрос на авторизацию», которой отправляется непосредственно в банк — эмитент.

- Следующим этапом является сверка со сведениями, содержащимися в базе данных банка, по результату данной манипуляции операции банк присваивает уникальный код, который выступает положительным ответом на запрос и отсылается также в процессинговый центр. В случае, когда по каким-либо причинам данные не прошли банковскую проверку, в проведении сделки будет отказано.

- Заключительный этап – это анализ банком-эквайром полученных данных, а также проведение операции транзакции. Итогом которой становится списание денежных средств с карт-счета покупателя и пересылка их на счет супермаркета, а также выдача чека, подтверждающего успешность проведение сделки.

Несмотря на то, что работа банковских систем является достаточно сложной и замысловатой, показанный пример позволяет понять, как происходит списание денежных средств с расчетной карточки клиента. Масштабы проведения таких сделок впечатляют – стоит лишь представить, сколько подобных операций проводится ежесекундно во всем мире.

Развитие современных технологий позволили сделать сложные технические сделки для держателей пластиковых карт простыми, отнимающими всего несколько секунд, безопасными, гарантировать полную сохранность персональных данных и конфиденциальность.

Минимальную информацию о том, в чем суть операции «транзакции» следует знать, поскольку обойтись без нее в современном мире невозможно.

Проталкиватели и ускорители

Устранить проблему помогут пулы ViaBTC и AntPool. Чтобы протолкнуть операцию, на сайте перейдите в раздел «Tools», на экране будет показано «Transaction Accelerator». В поле скопируйте ID операции и разгадайте капчу.

Этот ускоритель следит за скоростью прохождения операций в сети, проталкивая транзакции и позволяя использовать пространство более эффективно. Ускорить можно только сделки, комиссия за которые превышает 0.1 mBTC. После указания номера платежа пул присвоит ему больший приоритет по сравнению с остальными. Вероятность добавления заявки в следующий блок на протяжении ближайшего часа высокая.

Минусы программ:

- Возможны небольшие задержки, сайт работает с ограниченным числом сделок – 100 штук в час;

- Пока что сервис бесплатный. В будущем разработчики могут начать взимать с пользователей комиссию в зависимости от суммы операции.

- В Telegram есть специальный бот для ускорения – FastTXbot. Чтобы им воспользоваться, укажите номер транзакции и бот автоматически протолкнет ее через AntPool.

Рисунок 4. Окно программы ускорителя

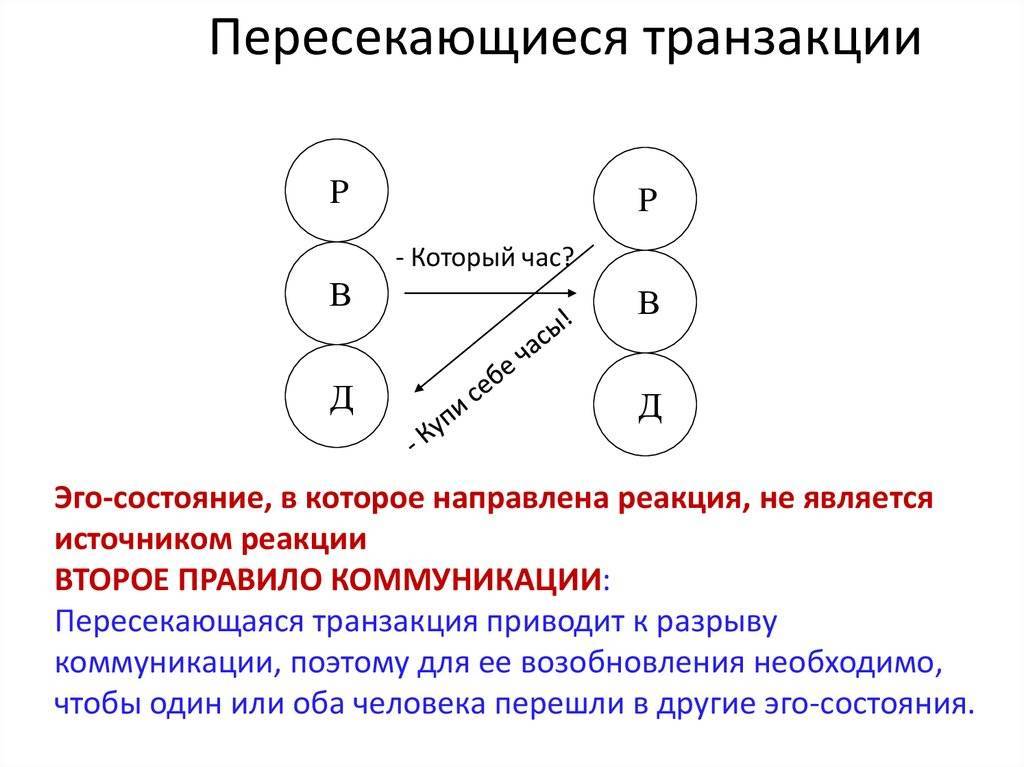

История открытия и изучения

Транcакция — это единица общения между двумя людьми. Таким образом, трансакционный анализ — это изучение общения между людьми. Американский психиатр Эрик Берн сделал ее популярной, когда в 1964 году опубликовал свою книгу «Игры, в которые играют люди. Люди, которые играют в игры». В этой книге он рассказал, что человек относится к другим в трех различных состояниях своей личности: родитель, взрослый или ребенок.

Когда человек находится в своем эго — Родитель, то судит, одобряет, поздравляет, критикует или обвиняет. Можно говорить о заботливом родителе («это то, что тебе подходит») или о жестком родителе («если ты не будешь так поступать, ты знаешь, что я тебя накажу»).

Это результат внешних воздействий на личность. Человек в основном воспроизводит поведение и критерии своих родителей в первые годы своей жизни, когда все они были сильны.

Когда человек находится в своем эго — Взрослого, то он воспринимает информацию, изучает, размышляет, работает или информирует других.

Это часть личности, сформированная на основе собственного опыта. Кроме того, он, как и компьютер, объективно обрабатывает получаемую информацию, рассчитывая свои шансы на достоверность на основе своего предыдущего опыта.

Наконец, когда человек находится в своем эго Ребенка, то он смеется и плачет, когда он счастлив или грустит. Есть два способа реагировать: как ребенок-конформист, покорно принимающий норму, или как ребенок-бунтарь, отвергающий ее.

Это та часть личности, которая строится в первую очередь на ощущениях и чувствах. Это проявляется в тех же выражениях, что и в возрасте трех, пяти или семи лет. Можно сказать, что это действует спонтанно.

Пример проведения транзакции

Давайте

рассмотрим простой пример онлайн

транзакции проводимой при совершении

покупки с использованием банковской

карты. Данная транзакция заключается

в переводе денежных средств между двумя

банковскими счетами. С одной стороны

здесь выступает банк-эмитент, на счету

которого размещены деньги покупателя

(и к нему прикреплена используемая

банковская карта), а с другой стороны —

банк-эквайер в котором располагается

счёт магазина.

Рассматриваемая

транзакция состоит из неделимого ряда

операций подробное описание которых

приведено в таблице ниже:

| № операции | Описание операции |

| 1 | После того как карта вставлена в платёжный терминал (предъявлена для оплаты) происходит отправка запроса от банка-эквайера к банку эмитенту. Запрос этот отправляется не напрямую, а через специальный процессинговый центр и имеет своей целью получение формального разрешения на перевод денег со счёта покупателя |

| 2 | После проверки и обработки запроса, процессинговый центр формирует запрос на авторизацию и отправляет его уже непосредственно в банк-эмитент |

| 3 | После получения запроса, банк-эмитент проверяет его корректность и либо одобряет его, либо отклоняет. В случае одобрения, операции присваивается уникальный код, который и отправляется обратно в процессинговый центр |

| 4 | Процессинговый центр передаёт полученный ответ (либо отказ, либо одобрение операции) банку-эквайеру. Далее в случае отрицательного ответа платёжный терминал магазина выдаёт покупателю отказ в совершении оплаты. А в случае положительного ответа происходит перечисление суммы покупки со счёта в банке-эмитенте на счёт в банке-эквайере и платёжный терминал магазина выдаёт покупателю чек подтверждающий факт оплаты. |

Завершение транзакции

Операция может быть завершена с помощью двух способов:

- Успешный исход операции подразумевает то, что база данных изменяется, и результат её остаются в базе данных.

- Сбой в проведении транзакции, когда она выполняется неправильно. В таком случае опция отменяется, и данные должны восстановиться, возвратившись в состояние, которое было сначала. Такая ситуация называется откатом. Но следует знать, что при фиксации транзакции, она не подлежит отмене. Если выполненные действия ошибочны, то необходимо сделать иную транзакцию, что поможет вернуть в начальное состояние базу данных.

Знакомство с термином

Вопрос о том, что такое транзакция, человека не из мира финансов вгоняет в ступор. Но и финансист будет удивлен, когда программист начнет ему втолковывать про группу последовательных операций с точно таким же названием

А уж если физик расскажет про важность ключевого понятия транзакционной интерпретации или психолог убедительно докажет, что единицу межчеловеческого общения называют именно этим термином, можно вообще засомневаться в правильности понимания, что такое транзакция

Но суть этого слова проста. Латинское transactio переводится как «договор», а английская формулировка характеризует transaction, как минимально осмысленную, имеющую смысл операцию, которая может свершиться только в полном объеме. Используется термин, в основном, как финансовый, но встречается в информатике, физике или психологии.

Но суть этого слова проста. Латинское transactio переводится как «договор», а английская формулировка характеризует transaction, как минимально осмысленную, имеющую смысл операцию, которая может свершиться только в полном объеме. Используется термин, в основном, как финансовый, но встречается в информатике, физике или психологии.

Как происходит транзакция?

Этот процесс достаточно непрост. Студентам-экономистам приходится почти полгода вникать в тонкости банковской деятельности, где солидная часть материала посвящена как раз проведению транзакций. Тем не менее, мы постараемся объяснить цепочку действий простыми словами:

- Существует банк-эквайр (обслуживающий терминал) и банк-эмитент (выпустивший вашу банковскую карту). Суть любой операции — это «общение» этих двух банков. Начинается все с того, что пользователь вставляет карту в банкомат — в этот момент эквайр запрашивает данные у банка-эмитента. Только так банк-эквайр узнает правильный пин-код пользователя;

- Запрос проходит через процессинговый центр, где проверяется легитимность и параметры запроса клиента;

- Если все в порядке, запрос попадает в банк-эмитент. Он в ответ посылает в процессинговый центр данные о владельце карты;

- Центр либо пропускает эти данные к эквайру, либо останавливает их;

- Если эквайр все же получил данные от эмитента, запрос завершен. Теперь банкомат «знает», какой пин-код у карточки клиента, сколько денег на его счету и т.д.

Так обрабатывается любая операция, только в разы более сложным и многоступенчатым образом.

Заключение

Зависание транзакций – это частая проблема, с которой каждый хоть раз да сталкивался. Основной проблемой является скупость, за которую пользователь вынужден платить длительным ожиданием. Если хотите сэкономить, то помните, что стоимость отправки цифровых денег в криптосетях не зависит от объема средств, которые вы собираетесь перевести.

Отправка небольшого платежа в $5000 и крупного в размере $1000000 потребует уплаты комиссии примерно одинакового размера. Да, в течение дня среднее вознаграждение за включение транзакции в блок может немного колебаться, но снижать комиссию до смехотворного значения не стоит, чтобы потом не возиться с поиском ответов на вопрос, что делать, есть транзакция зависла. Платите больше и будет вам счастье.