Разновидности трансакций

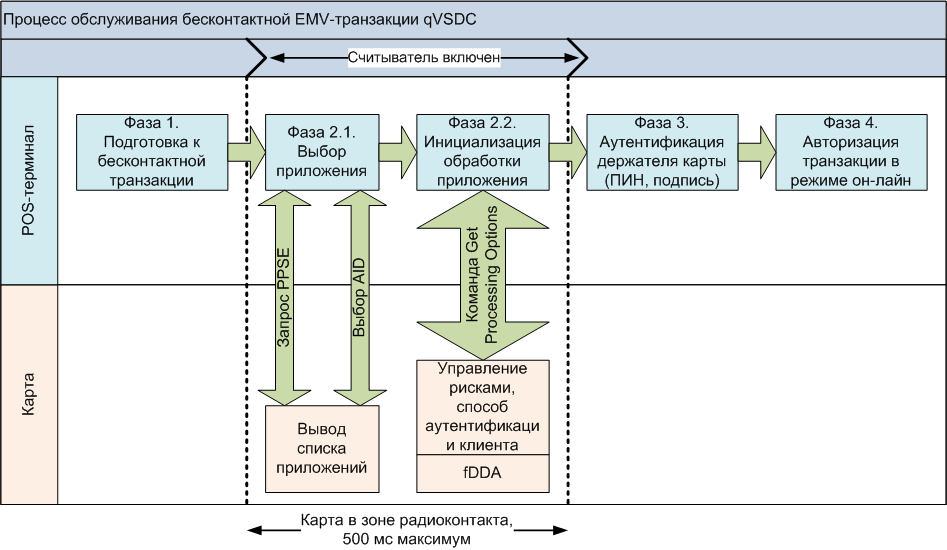

Операции, проводимые по платежной карте, можно классифицировать на онлайн-транзакции и офлайн-транзакции.

Онлайн-транзакции проводятся в режиме реального времени. Самой распространенной из них можно назвать оплату товаров или услуг в торговых точках и предприятиях сервиса клиента. Также сюда относятся переводы денег с карты на карту и банальное снятие наличных в банкомате. Такой вид операции требует обязательного одобрения платежа именно в момент оплаты или перевода и выше мы описали именно такой тип транзакций.

Офлайн-транзакции производятся без всевозможных проверочных мероприятий удалённой стороной и вытекающего из них одобрения или отклонения сделки. В этом случае происходит предварительное одобрение сделки, доступный по счету банковской карты остаток резервируется, а все реквизиты платежа остаются в памяти платежного терминала. Сама транзакция проводится чуть позже, когда все накопленные в терминале операции будут переданы по специальным каналам связи в обслуживающий банк.

Все шаги, которые проходит транзакция по банковской карте, мы постарались описать простыми словами, но всё равно очевидно, какие сложные манипуляции приходится выполнять сторонам сделки для подтверждения расходной карточной операции. К тому же всё это происходит за считаные секунды! А желающим ещё больше погрузиться в эту тему, посоветуем почитать статью про путешествие банковской трансакции из банкомата.

Отмена транзакции или запрет

В некоторых случаях транзакция может быть отменена любой стороной. Причем, это может произойти чуть позже проведения платежа, во время его (например, сообщение «Транзакция запрещена») или даже гораздо позже (ChargeBack). Мы уже писали об этом выше в примерах. Здесь лишь приведем список наиболее частых вариантов. Вдруг платеж у кого-то из читателей не прошел, но требуется узнать причину его отмены. Вот наш список:

- Карта заблокирована.

- Недостаточный баланс.

- Ограничения на карте – например, на совершение международных или онлайн-платежей.

- Неправильно введен PIN.

- Подозрения в мошенничестве – применяются техники от стоп-листа карт до анализа устройств и «поведения» платежей.

- Технические проблемы – где-то что-то не работает, будь то сервер или линия коммуникации.

- Ошибка в номере счета получателя и других реквизитах.

При большинстве возникших проблем лучший способ разрешить ситуацию – обратиться в свой банк. В случае проблемы в некоторых случаях из-за известной блокировки транзакций их можно и отменить, например, при борьбе с мошенниками.

Видео про отмену транзакции по карте (ChargeBack):

В общем, при любой странной ситуации не обращайтесь на наши сайты, а звоните в банк. Надеюсь, что вы разобрались, что такое транзакция по банковской карте, ну а если нет:

Процедура проведения транзакции по банковской карте

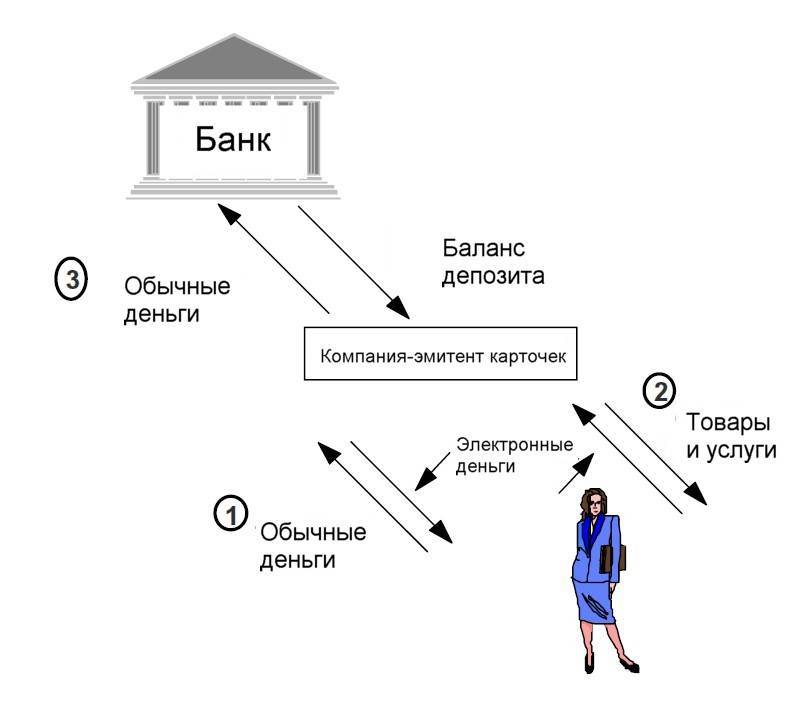

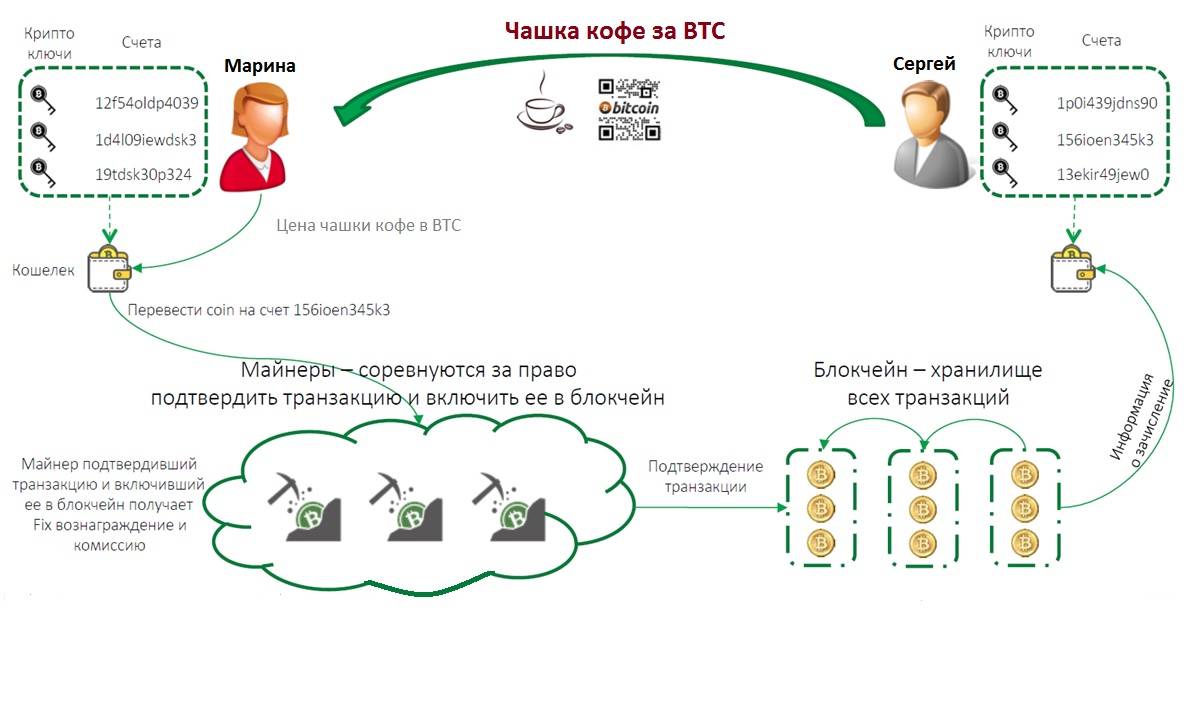

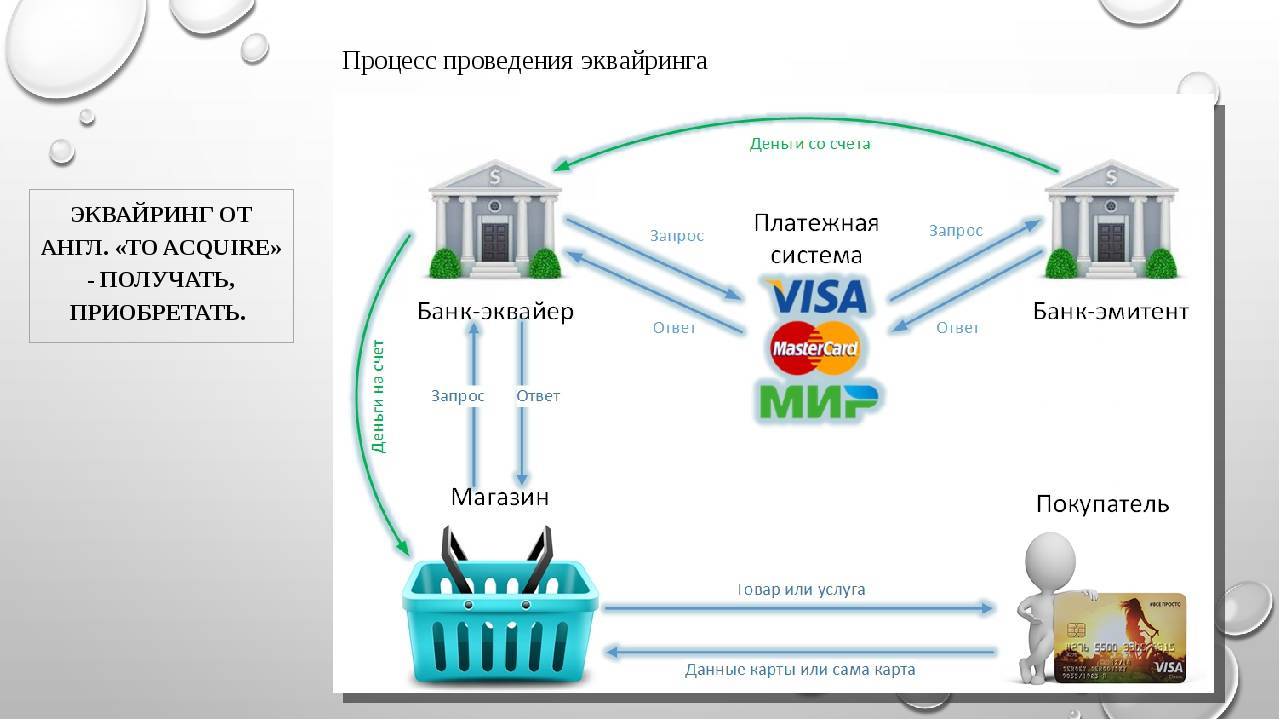

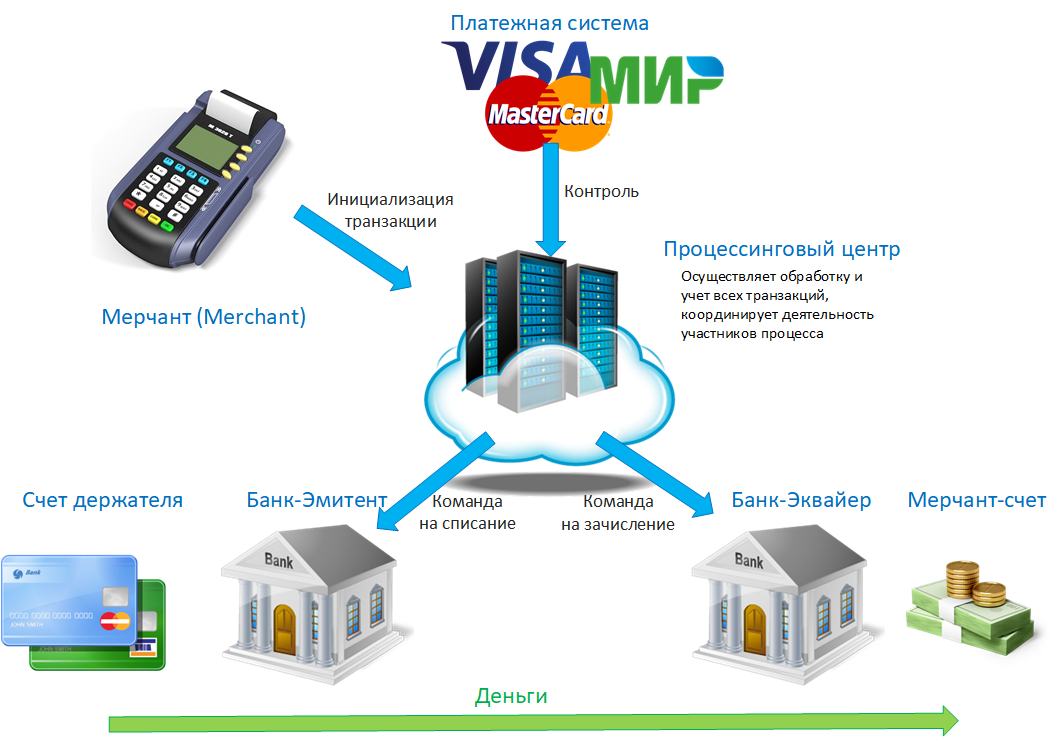

Самая распространенная расходная операция по пластиковой карте – оплата товара и сервисных услуг. В проведении такого платежа участвуют 3 стороны:

- Банк-эквайер, который обслуживает данную торговую точку или предприятие сервиса. Именно его POS-терминал для оплаты установлен на кассе в рамках договора эквайринга;

- Банк-эмитент, который выпускает (эмитирует) пластиковые карточки и выдаёт их своим клиентам;

- Международная платёжная система (МПС). Она является промежуточным звеном для проведения любых расчётных операций между банками.

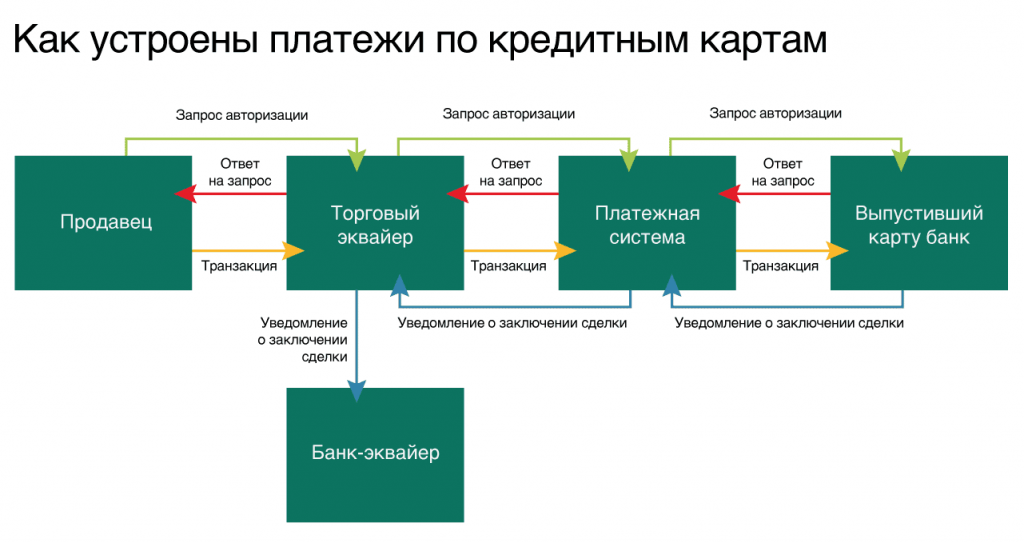

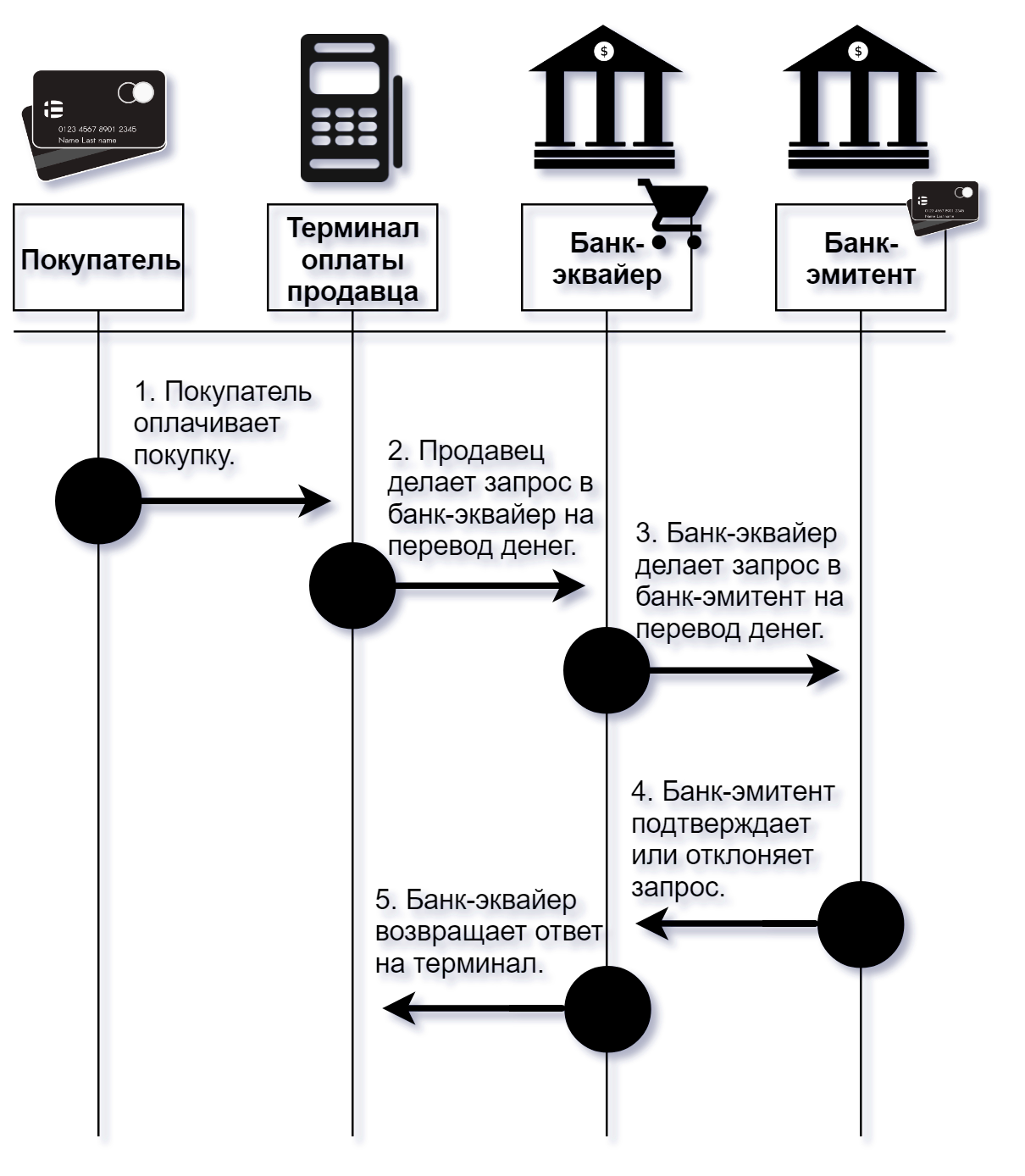

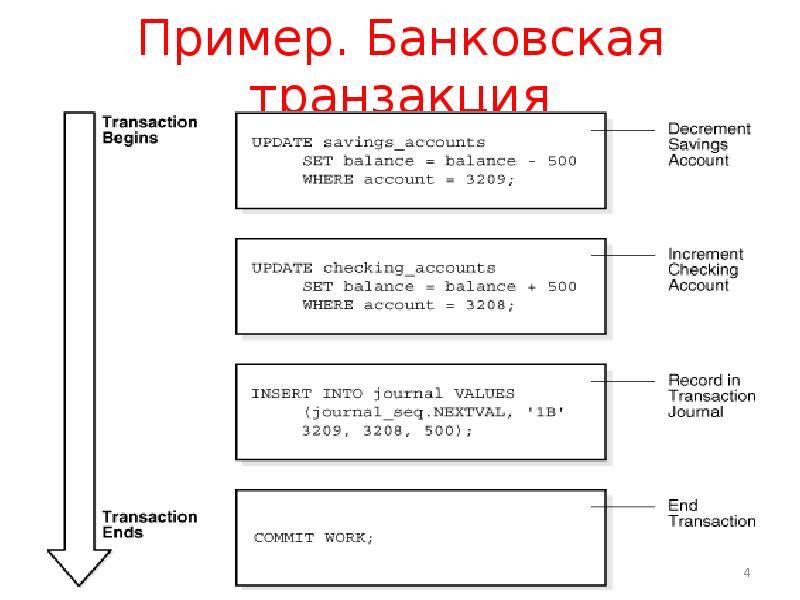

Итак, вы совершаете оплату услуги (или желанной покупки) с помощью своей платежной карты и для начала передаете ее кассиру. Большинство из сотрудников магазина даже не подозревают, что прокатывая вашу карту через POS-терминал (или вставляя чиповую карточку в кардридер терминала), они своим легким движением руки запускают целую цепочку проверок для подтверждения платежа. С этого момента и начинается транзакция, которая состоит из нескольких шагов, выполняющихся в строгой последовательности.

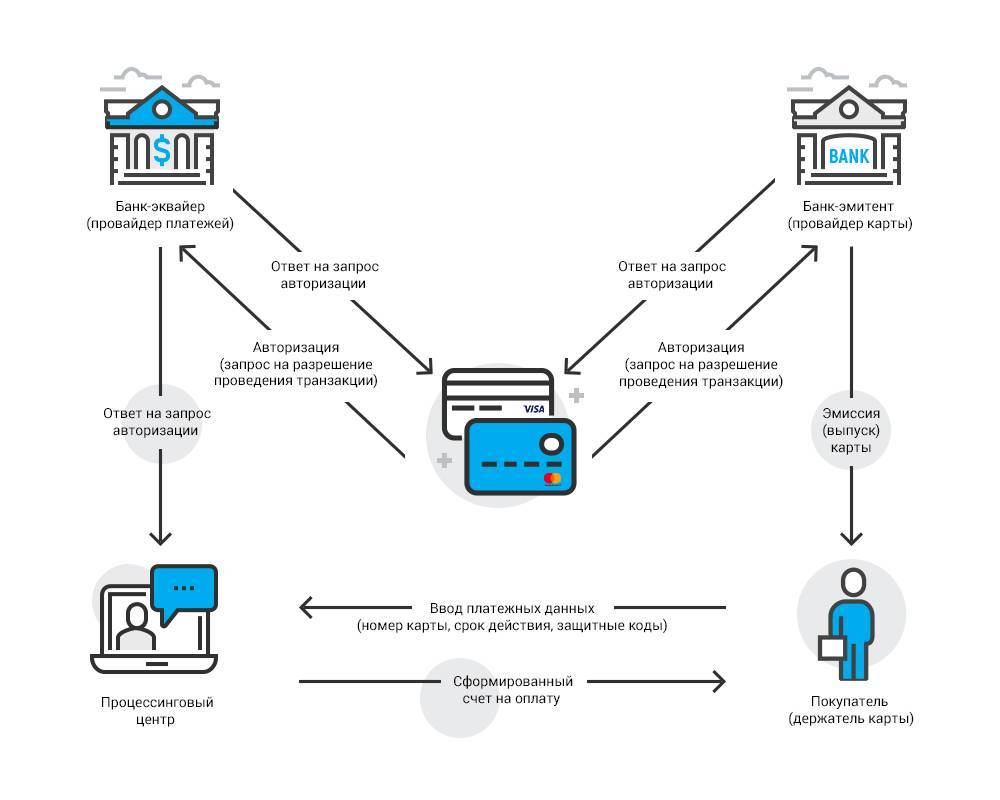

ШАГ 1. Сначала POS-терминал считывает с карточки те данные, которые требуются для разрешения проведения оплаты с карточного счёта покупателя (для проведения авторизации). К этим данным относятся номер карты, срок её действия, ФИО держателя, код проверки подлинности CVV2/CVC2 и ряд служебной информации, закодированной на магнитной полосе или чипе карточки. Эти сведения в виде зашифрованной информации передаются по каналу связи в банк-эквайер, который занимается обслуживанием конкретного терминала. Обычно магазины заключают соглашение с такими банками и платят им определённую комиссию за каждую транзакцию.

ШАГ 2. Банк-эквайер передаёт полученные данные в центр обработки данных (ЦОД) международной платёжной системы (самые известные МПС: Visa, MasterCard, Union Pay), которая обслуживает карту (её логотип в обязательном порядке будет присутствовать на лицевой стороне пластика). К таким операционным центрам подключены все банки-участники платежной системы, которых может быть сотни тысяч по всему миру. Сами ЦОД имеют разветвленную структуру и расположены практически в каждой стране мира – в России также есть свои ЦОД. Там проводится проверка на наличие/отсутствие карты в стоп-листе, и по результату проверки идёт отказ по конкретной транзакции или её одобрение. В последнем случае транзакция отправляется в банк-эмитент, который выпустил вашу карточку и обслуживает банковский счёт, к которому эта карта привязана, и с которого планируется проведение расходной операции. В стоп-лист номер карточки может попасть, например, при подозрении на мошенничество.

Этот шаг – ключевое звено всей цепи, так как именно международная платёжная система, являясь промежуточным «интерфейсом» между банком-эквайером и эмитентом, предоставляет возможность расчета по вашей карточке в любом магазине мира (!), при условии что карта и терминалы поддерживают эту МПС.

ШАГ №3. Информация направляется в процессинговый (авторизационный) центр банка-эмитента, задачей которого является получение одобрения платежа. Здесь обрабатываемая транзакция проходит расширенные проверки на её легальность: проверка на мошенничество или на нарушение условий обслуживания; проверка доступного остатка денежных средств на карточном счёте; выяснение, не превышен ли лимит на кредитке; совпадает ли ПИН-код, введённый держателем карты с его реальным значением. Комплекс этих проверок называется авторизацией, а их результат (в случае одобрения) выражается в присвоении кода авторизации совершаемой операции. За обработку этой транзакции эмитент оплачивает платёжной системе определённую комиссию.

ШАГ №4. Ответ от эмитента направляется в обратной последовательности через платёжную систему и приходит эквайеру, и уже дальше – в магазин (торговую точку). Клиент получает чек из POS-терминала со всеми реквизитами платежа.

Для покупателя на этом все взаимодействия с магазином заканчивается, и на счёт магазина приходят деньги за покупку, но средства с вашего карточного счета пока не списываются (!), они временно блокируются. Деньги в магазин сначала переводятся со счета эквайера, а уже потом списываются с вашего счёта после получения финансового документа на списание от банка-эквайера. Это может произойти в течение 30 дней с момента покупки по карте в соответствии с правилами платёжных систем и с действующим законодательством РФ.

Запрет и отмена транзакций

Самыми распространенными транзакциями являются платежи в магазинах, денежные переводы и снятия наличных средств. Есть несколько причин, по которым транзакции могут быть запрещены.

Самые распространенные из них:

- банковская карта была заблокирована;

- на банковской карте отсутствует достаточное количество средств, необходимых для выполнения операции;

- платежная карта имеет установленные ограничения по совершению платежей;

- срок действия платежной карты истек;

- допущена ошибка при введении PIN-кода;

- банковская карта внесена в стоп-лист по подозрению в отмывке средств, мошенничестве и т. д.;

- существуют технические проблемы (на сайте, с банкоматом и т. д.).

Если запрет операций не связан с недостаточным балансом карты, для устранения проблем необходимо обращаться в обслуживающий банк. В некоторых случаях транзакции могут быть отменены по инициативе самих клиентов (конечно, если речь не идет о снятии наличных). О возможности отмены транзакций нужно знать и для того, чтобы иметь возможность вернуть средства, списанные с карты мошенническим путем.

Проще всего отменить операцию в тот день, в который она совершалась.

Функция отмены операций есть в самих терминалах.

Если данные с терминалов уже были переданы в банк, обращаться следует в само финансовое учреждение.

Что такое транзакция по банковской карте онлайн?

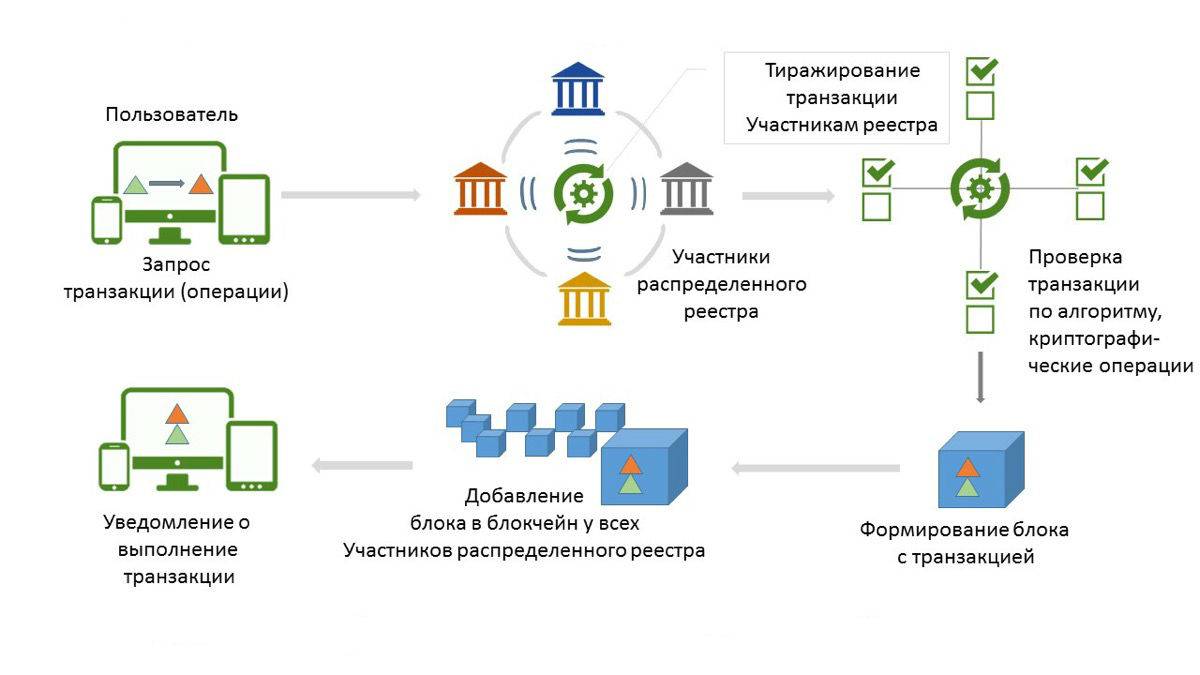

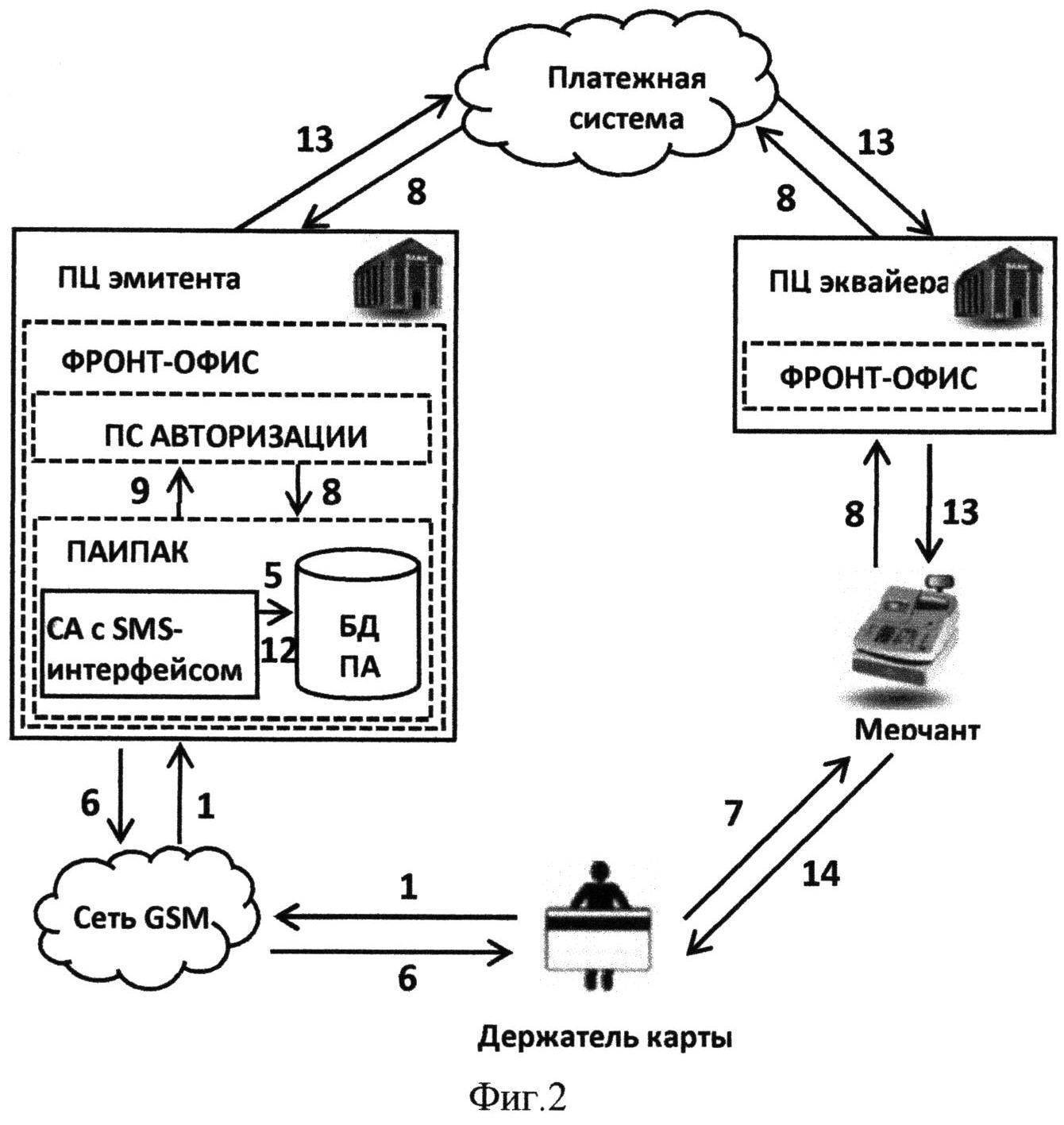

Этот процесс состоит из 3 этапов:

- Отправление запроса из терминала;

- Обработка данных;

- Проведение банковской процедуры.

После составления запроса все данные отправляются в процессинговый центр. Собственные процессинговые центры имеются практически у всех российских банков. Некоторые компании пользуются условиями посредников.

В таких центрах данные тщательно обрабатываются и попадают в тот банк, который выдал вам карточку. Там происходит анализ информации. И только после всех проверок транзакция по вашей карте проходит успешно.

С развитием сферы банков развивается и уровень транзакций. Еще недавно любые финансовые переливания проходили по несколько дней. Теперь этот период снижен в разы. Даже самая сложная операция редко когда осуществляется дольше, чем одни сутки.

Что такое код и номер транзакции?

Уже более или менее понятно, что такое транзакция по банковской карте Сбербанка или карте любого другого банка. Но вот код и номер вызывают вопросы: что это, на что влияет эта информация и как ее использовать? А, самое главное, нужно ли?

И код, и номер нужны исключительно сотрудникам банка для разрешения спорных или технически проблемных ситуаций. Еще до проведения самой транзакции ей присваивается код и номер. В случае, если деньги не поступили получателю, если транзакция была отклонена или произошла иная внештатная ситуация, именно номер и код операции помогут сотрудникам банка за пару минут найти одну единственную операцию среди миллиона ей подобных.

Ее отображают в онлайн-банке, на чеках и в прочих местах потому, что клиент должен располагать этой информацией. Благодаря этому повышается качество обслуживания.

Например, клиент отправил кому-либо деньги, но они поступили, клиент звонит в колл-центр банка, чтобы ему помогли операторы. Но как они найдут среди множества операций именно его? Здесь и помогут номер и код — их необходимо озвучить, после чего за пару минут операторы найдут всю нужную информацию.

В каком иностранном банке лучше всего открыть валютный счет

Российские предприниматели уже почувствовали сложности из-за ограничений. Сооснователь магазина «Ячей» Александр Мясников рассказывает, как ограничения отражаются на его бизнесе:

Центробанк запретил россиянам международные транзакции на собственный заграничный счет. Но с другой стороны, разрешается на такие счета принимать переводы от иностранных компаний. То есть российским предпринимателям нужно искать страны, где банки разрешают открывать счета людям с российским паспортом.

Ассоциация туроператоров даже сообщала, что в России начались так называемые «карточные туры», то есть организованный выезд за границу граждан и предпринимателей для открытия валютного счета. Например, в Армению, Узбекистан, Казахстан и Грузию.

Дмитрий Носков советует обратить внимание не только на страны СНГ:

Давайте разберем, где ближе всего открыть валютный счет.

Казахстан

Forte Bank. Счет можно открыть дистанционно, но понадобится ЭЦП (ее можно оформить в приложении NCALayer). Придется заполнить и ряд обязательных документов.

Kaspi Bank. Счет можно открыть через приложения сначала в тенге, а затем перевести его в доллары.

При это в Казахстане придется оформить ИИН и получить местную сим-карту.

Армения

AmeriaBank. Предлагает бизнес-карты для юрлиц и ИП. Обслуживать и проводить операции можно онлайн или через приложение.

IDbank. Можно оформить валютную карту Visa и с ее помощью проводить валютные платежи в долларах или евро.

Болгария

UniCredit Bulbank. Есть возможность открыть расчетный счет с картой MasterCard, которую можно пополнить в долларах и евро.

Литва

TTMBank. Обещают валютную карту Visa, которую можно почтой заказать в Россию, но пополнить ее можно только криптовалютой.

Некоторые эксперты советуют обратить внимание на Азию и Турцию или платежные системы Кипра. В большинстве случаев все-таки потребуется физическое присутствие или дополнительные условия

Но нужно узнавать требования, так как условия из-за санкций регулярно меняются.

Представитель одного банка, который попал под санкции, анонимно прокомментировал ситуацию и рассказал, как проводить международные транзакции:

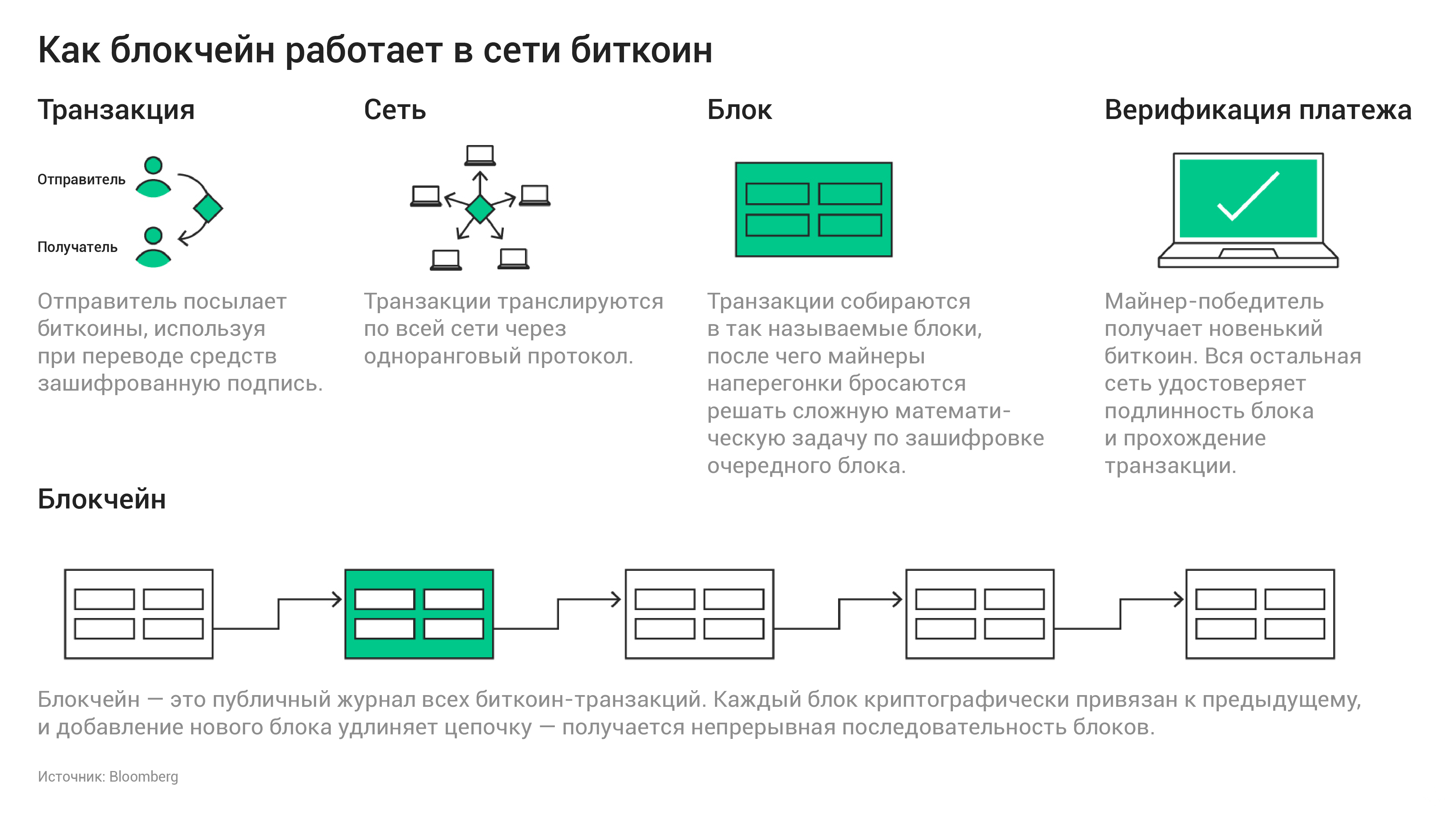

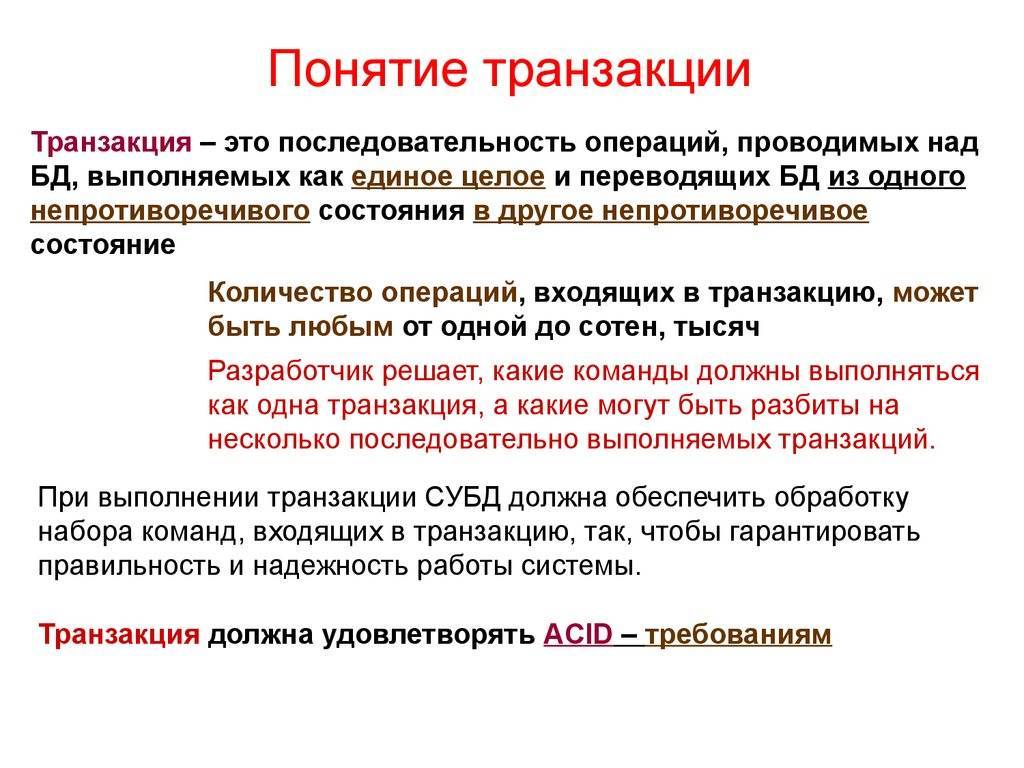

Что представляет собой транзакция?

Слово транзакция пришло к нам с английского языка и буквально переводится как «сделка». В более широком понимании – это ряд операций, включающих в себя обмен информацией, в результате чего в единую систему вносятся определенные изменения и дополнения.

Транзакцию стоит понимать как финансовую операцию по перемещению денежных средств при завершении сделок. В результате такой операции как минимум на двух счетах произойдут изменения – из одного деньги уйдут, а на другой поступят.

Подобный тип сделок совершается в независимости от того о каком счёте идёт речь. Это может быть как срочный и обычный расчётный счет, так и дебетовый или кредитный карточный счёт, к которому прикреплены платёжные карты.

Виды транзакций

- банковская. Простейшая транзакция по переводу денежных средств с одного расчётного счета в банке на другой;

- карточная. Перевод с одной платежной карты на другую;

- банкоматная. Пополнение обычного или карточного счёта наличными или иными способами посредством банкомата.

Хотелось бы отметить, что до сих пор нет единого мнения по правильности написания слова «транзакция». Порой данную операцию описывают как «трансакция». Хотя большинству привычно всё же первое написание.

Транзакции принято разделать на два способа их совершения:

- оффлайн. Классический тип платежа по заявкам. Участники транзакции в этом случает не имеют постоянной взаимосвязи, а перевод средств осуществляется не сразу по их заявкам. Чаще всего таким образом зачисляют деньги на зарплатные карточки сотрудников крупных предприятий. Процесс предусматривает сначала списание средств с расчётного счета предприятия, а затем постепенное зачисление на карточные счета рабочих;

- онлайн. Более современный и оперативный тип расчётов. Все транзакции происходят практически мгновенно. Производятся преимущественно внутри одного финансового учреждения. Задержки возможны и при онлайн транзакциях, но связано это не самим процессом, а с техническими особенностями, либо временной блокировкой перевода службой безопасности банка для проверки законности платежа.

И хотя сам процесс проведения платежного поручения является довольно сложным с несколькими уровнями проверки, транзакции может быть присвоено только два состояния: успешная или неуспешная. Соответственно, в первом случае она считается завершённой, а во втором – нет.

Если наступает второе сообщение, то система обязательно уведомляет клиента об этом. На экране или при помощи смс сообщения будет выдано предупреждение: «Транзакция не была завершена» или «Возникла ошибка во время перевода средств». Чаще всего проблема возникает из-за сбоя в подключении к серверу или же ошибочных реквизитов. Также подобные ошибки с регулярной периодичностью повторяются у банкоматов.

Если такое произошло – не стоит отчаиваться, ведь даже в случае списания средств – их можно вернуть. Первое время стоит подождать, ничего не предпринимая, ведь с большой долей вероятности система сама вернет платеж.

В любом случае, вы всегда имеете возможность обратиться непосредственно в свой банк с просьбой отменить списание по транзакции, которая закончилась ошибкой. Чаще всего решение проблемы занимает не более одного дня.

Сам термин транзакция имеет более широкое значение, чем может показаться. Мы не будем углубляться в детали нефинансового сектора. А лишь отметим, что применяется этот термин и в программировании и даже в психологии.

Как видим, придуманный много десятилетий механизм совершения транзакций дошел до наших дней лишь с небольшими изменениями, которые внедрялись постепенно благодаря усовершенствованию технологий передачи данных. За последние два десятилетия транзакции начали проводиться гораздо быстрее и стали еще более безопасными. А данные о них теперь более защищённые и главное — полностью исключена возможность внести в них любые изменения.

Мы можем рекомендовать смело использовать этот механизм при своих расчётах с другими людьми или партнерами по бизнесу.

Что такое номер транзакции и где его искать

Каждая транзакция предусматривает наличие номера, то есть уникального кода, включающего буквы и цифр. Например, в Сбербанке номер транзакции состоит из двенадцати цифр и четырех латинских букв. Отражается номер в чеке, выдаваемом по факту завершения операция в кассе банка или терминале.

В отдельных ситуациях такой номер может предполагать другое название, примеры следующие:

- идентификатор платежа;

- уникальный номер платежа.

Наличие такого номера необходимо для того, чтобы проверить состояние платежа и подтвердить осуществление такового. Актуальна такая информации при оплате услуг или товаров, если получатель денежных средств не получил отправление.

Проверить состояние платежа можно либо за счет обращения в банк, предъявив номер транзакции, либо через интернет-банкинг, если такой предусмотрен в конкретной кредитной организации.

Внимание!Узнайте подробности здесь

Переводы

Переводы с одного счёта на другой иногда приводят к досадным ошибкам. Малейшая неточность в написании фамилии получателя может обернуться блокировкой манипуляции электронной системой безопасности. Решит проблему автоматическая транзакция. Это происходит, например, при зачислении средств на баланс получателя по номеру банковской карты. Так значительно понижается вероятность ошибки. В случае обнуления транзакции деньги просто возвращаются на баланс владельца. Правда, происходит это в течение десяти или пятнадцати календарных дней.

Если у отправителя отсутствует счёт в банке, можно воспользоваться сервисом денежных переводов. Самые известные международные операторы – MoneyGram, Western Union, Anelik, Contact и другие. Главное преимущество таких операций – высокая скорость транзакции. Основной недостаток – довольно высокая комиссия.

Кто участники

При осуществлении любого вида транзакций в операции участвуют всегда три стороны:

- Банк, принимающий платеж. Также данную сторону называют банк-эквайер, через который получателю будут переведены денежные средства;

- Банк отправителя средств. Обычно перевод осуществляется через карту банка, с помощью которой и переводятся деньги;

- Платежная система. Такой ресурс выступает посредником между банками и обеспечивает перевод средств (МИР, Visa, MasterCard).

Кто выступает фактическим отправителем и получателем денежных средств, значения не имеет.

Подоходный налог на переводы по картам.

Завершение транзакции

Операция может быть завершена с помощью двух способов:

- Успешный исход операции подразумевает то, что база данных изменяется, и результат её остаются в базе данных.

- Сбой в проведении транзакции, когда она выполняется неправильно. В таком случае опция отменяется, и данные должны восстановиться, возвратившись в состояние, которое было сначала. Такая ситуация называется откатом. Но следует знать, что при фиксации транзакции, она не подлежит отмене. Если выполненные действия ошибочны, то необходимо сделать иную транзакцию, что поможет вернуть в начальное состояние базу данных.

Что такое код и номер транзакции?

Уже более или менее понятно, что такое транзакция по банковской карте Сбербанка или карте любого другого банка. Но вот код и номер вызывают вопросы: что это, на что влияет эта информация и как ее использовать? А, самое главное, нужно ли?

И код, и номер нужны исключительно сотрудникам банка для разрешения спорных или технически проблемных ситуаций. Еще до проведения самой транзакции ей присваивается код и номер. В случае, если деньги не поступили получателю, если транзакция была отклонена или произошла иная внештатная ситуация, именно номер и код операции помогут сотрудникам банка за пару минут найти одну единственную операцию среди миллиона ей подобных.

Ее отображают в онлайн-банке, на чеках и в прочих местах потому, что клиент должен располагать этой информацией. Благодаря этому повышается качество обслуживания.

Например, клиент отправил кому-либо деньги, но они поступили, клиент звонит в колл-центр банка, чтобы ему помогли операторы. Но как они найдут среди множества операций именно его? Здесь и помогут номер и код — их необходимо озвучить, после чего за пару минут операторы найдут всю нужную информацию.

Ошибка транзакции

Если в процессе транзакции произошла ошибка, то следует как можно быстрее действовать:

- Если потерян секретный код денежного перевода, то необходимо обратиться на горячую линию.

- В случаях, когда деньги отправлены с неверно указанными реквизитами, также может помочь служба клиентской поддержки. В трудных случаях придется обратиться в отделение банка.

- В некоторых банковских учреждениях существует возможность отменить транзакцию самостоятельно через приложение с онлайн-интерфейсом. Так как переводы обрабатываются не моментально, то существует возможность урегулировать ситуацию.

- Если денежные средства отправлены мошенникам, то есть ровно сутки с момента перевода, когда можно попытаться вернуть кровные. Для этого нужно обратиться в отделение банка в течение 24 часов после операции с заявлением, в котором необходимо указать причину отмены, сумму, дату и время платежа.

- Если при онлайн оплате счетов или других переводов были неверно введены реквизиты, то можно не беспокоиться. Деньги в таком случае будут списаны со счета, но вернутся в течение 10 рабочих дней обратно, когда банковская система увидит ошибку.

Эти советы помогут не потерять свои деньги и лучше разбираться в банковских операциях. Понимание транзакции может уберечь клиента и помочь ему в денежных переводах, проблемах с платежными терминалами и в вопросах возврата средств.

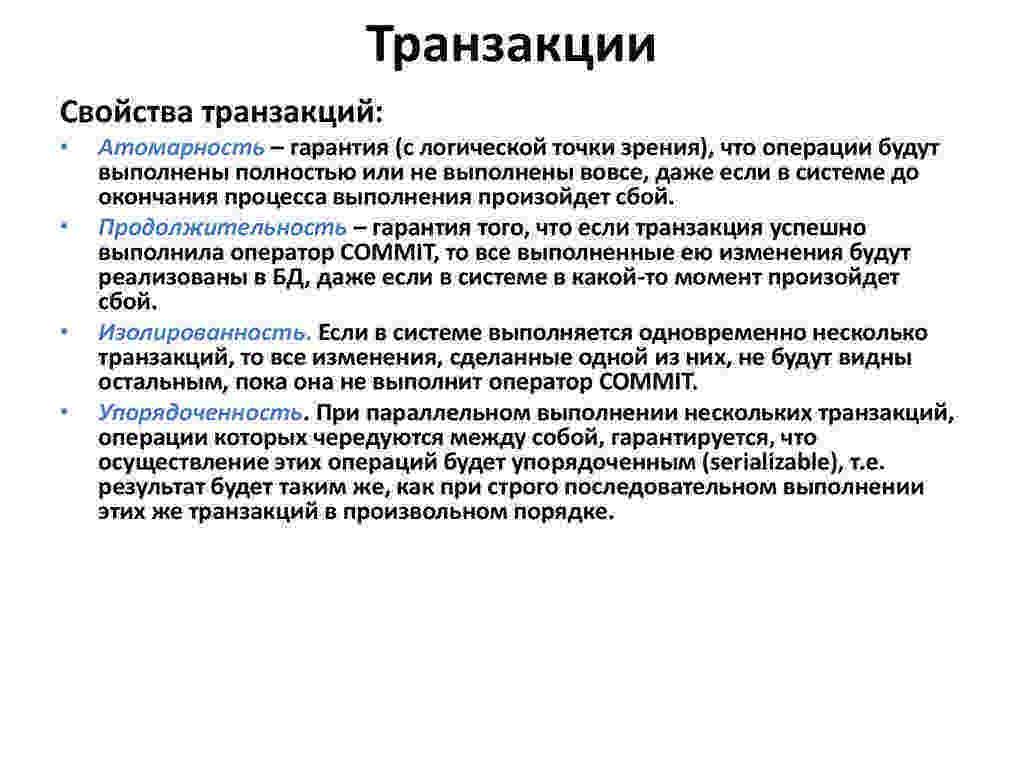

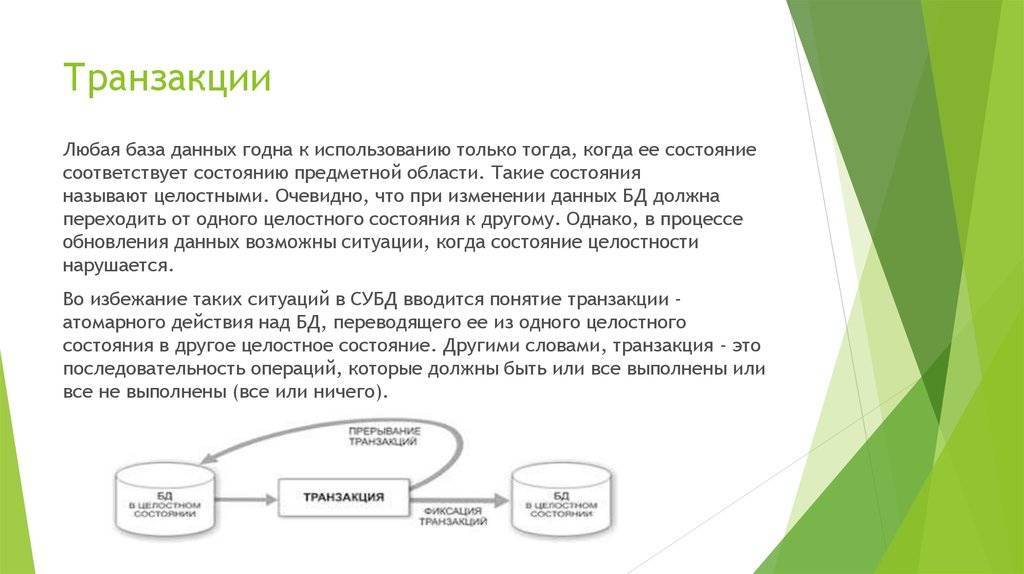

Обработка трансакций

В информационных технологиях обработка трансакции — информация, разделенная на части сделок. Каждая операция должна быть выполненной или неосуществленной как единое целое. Обработка сделки направлена на поддержание компьютерных систем в состоянии согласованности.

Система обработки гарантирует, что операция завершена без ошибок или не выполнена ни одна из них. Если часть сделки завершена с ошибками, другая нет, то трансакция дает распоряжение на откат операции и восстановлению системы до согласованного состояния.

Обработка операций защищает от ошибок, связанных с программным и аппаратным обеспечением. Если в системе начинается сбой в середине сделки, то процесс трансакции гарантирует отмену незафиксированных операций.

Как работает система транзакций

Она предполагает осуществление последовательных операций с банковской базой данных. Проводимая операция может быть завершена исключительно полностью.

Система обработки трансакций обладает свойством изолированности, согласованности, атомарности и долговечности. Сведения о выполненных операциях сохраняются в специальном журнале.

Оплата пластиковой картой

Безналичный расчет удобнее расплаты денежными купюрами, поскольку не нужно считать сдачу и опасаться кражи средств. С помощью банковской карточки платить за покупки и услуги, а также налоги, счета ЖКХ и штрафы.

Оффлайн транзакция вне реального времени

Такая банковская транзакция может быть использована для проведения отложенных платежей или в случае потери связи с процессинговым центром. Чаще всего применим для своевременного зачисления заработных плат.

Перевод средств между счетами

Проведение транзакций с одного счета на другой позволяет оплатить товары на онлайн площадках, перевести деньги другому человеку и расплатиться за оказанную услугу.

Системы денежных переводов и электронные платежи

Эти системы позволяют перечислять денежные суммы людям, которые пока не открыли свой счет. Переводы могут осуществляться на базе MoneyGram и Western Union либо электронных кошельков – QIWI, Ю.Money или PayPal. Однако при таком типе транзакций взимается комиссионный сбор.

Суть банковской транзакции

Само слово происходит от английского «transaction» (в переводе на русский: операция, сделка, договор), которым обозначают какое-нибудь соглашение или договор, в более широком смысле – сделка купли-продажи. Самое интересное, что в России до сих пор не определено верное написание термина на нашем языке, и даже в официальной документации серьезных финансовых структур можно встретить два варианта его написания – транзакция и трансакция. В принципе можно использовать в своей речи оба варианта, то наиболее часто употребляется первый.

В обобщенном смысле банковской транзакцией принято называть любые манипуляции, которые оказывают влияние на банковский счет клиента. Сюда можно отнести как перевод денег со счета на счет, так и обычное снятие наличности в банкомате. Но мы сегодня поговорим исключительно об операциях, совершаемых по счету пластиковой карты. Что представляет из себя транзакция по банковской карточке и как она проводится?

Что означает «Ожидание подтверждения»

- Технические неполадки. Бывают проблемы со связью, интернетом или просто в банке завис сервис, и система не видит проведение операции.

- Если деньги переводились одному и тому же человеку в короткий промежуток времени. Такие операции система может расценить, как подозрительные, и отправить на доработку. В таких ситуациях звонит сотрудник банка и уточняет информацию по переводу.

- Резкие изменения в сумме переводов. То есть если в течение длительного времени клиент переводил деньги в пределах 10 000, и вдруг резко сумма увеличилась вдовое.

Подтверждение операции — это вынужденная мера, которая помогает обезопасить средства на карте от мошенников. Конечно, могут случаться сбои, но в любой непонятной ситуации следует связаться с представителем банка и сообщить об ошибках и проблемах.

Код операции Сбербанк Онлайн – Сбербанк Премьер

Что значит транзакция в общем смысле? Это операция перевода конкретной денежной суммы со счёта отправителя на счёт получателя: пополнение карты, снятие денег в банкомате, различные переводы. Чаще всего транзакцией называют оплату покупки картой.

Виды транзакций по картам

Самым старым видом таких процедур является офлайн перевод. Но осуществляется без терминалов при личном посещении банка. Здесь нет необходимости в проверке данных и в лишних временных затратах.

Еще один вид карточных процедур – это услуги систем переводов. С их помощью можно делать, как местные, так и международные транзакции. Самыми востребованными системами переводов выступают:

Работа с такими компаниями сопряжена с высокой надежностью. Но и стоимость их услуг солидная. Вы можете потратить до 10% от суммы перевода, выполняя ту или иную операцию.

Последним видом операций с кредитками выступает оплата через портативные терминалы. Это самый инновационный способ. Деньги быстро и без процентов поступают на счет поставщика услуг. Сегодня портативные терминалы оплаты находятся во всех магазинах, ресторанах отелях и иных коммерческих заведениях.

Как осуществляются международные платежи

По общему правилу они осуществляются как и другие транзакции между клиентами банковских организаций. Но есть некоторые условия перевода, которые должен знать клиент, запланировавший провести такую транзакцию:

Важно! Если отмена проведения платежа и возврат денег осуществлен по ошибке отправителя в банковских реквизитах, в том числе не правильно указан IBAN банка получателя, Сбер не возвращает комиссию за проведение операции. Благодаря тому, что были разработаны Swift и IBAN международные переводы стали доступны во всех странах

Эти системы значительно упрощают и ускоряют проверку платежей, что дает возможность работать многим компаниям и выходить на международный уровень

Благодаря тому, что были разработаны Swift и IBAN международные переводы стали доступны во всех странах. Эти системы значительно упрощают и ускоряют проверку платежей, что дает возможность работать многим компаниям и выходить на международный уровень.