Как я могу сэкономить?

Если вы хотите сэкономить и не переплатить банку и автосалону, то вам следует знать следующее:

- Наличие у заемщика справки 2 НДФЛ снижает процентную ставку и вероятность одобрения кредита. Также ваши шансы резко возрастут, если вы являетесь зарплатным клиентом банка.

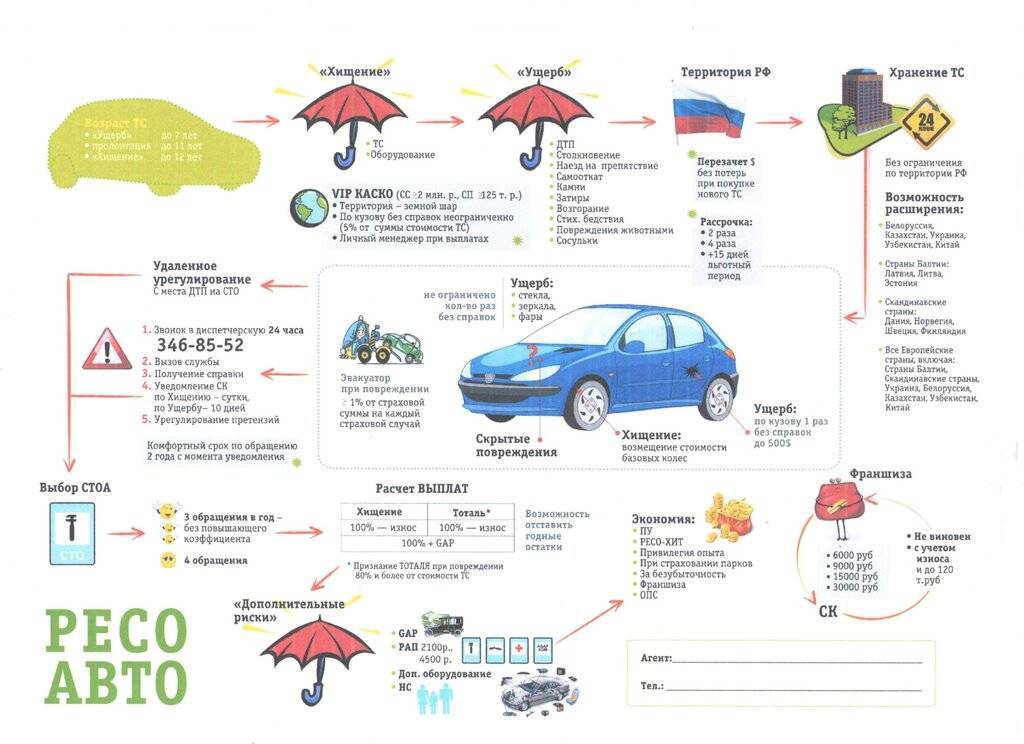

- Не берите никакие доп.услуги в автосалоне. Такие как: помощь водителю на дороге, КАСКО в кредит, карта РИНГ и т.д. Единственное, что вы можете взять — это полис ОСАГО, сумму ОСАГО устанавливает государство и она будет рассчитана исходя из вашего стажа, возраста, города проживания, лошадиных сил и убытков. Чем меньше стаж, тем больше сумма.

- Выберете банк с подходящими для вас условиями кредита и подайте заявку в банк лично на необходимую сумму. После того, как вам дадут одобрение вы можете пойти в автосалон и купить понравившуюся машину, тем самым вы минимизируете процентную накрутку салона и выберете банк сами.

- Узнайте, есть ли кредитные программы на авто в банке, зарплатным клиентом которого вы являетесь. Обычно для своих клиентов у банков есть специальные программы со сниженной ставкой или с упрощенным пакетом подачи документов.

- Если вы являетесь самозанятым, работаете по договору или у вас просто нет возможности предоставить справку о доходах, вы также можете подать заявку в банк. Есть ряд продуктов банка, которые не требуют справку о доходах, но обычно процентная ставка у них повышенная. Вам будет лучше подать заявку в банк, узнать ставку и после этого подать заявку через автосалон и выбрать тот банк, где условия или процентная ставка будут для вас более выгодными. В некоторых случаях, сумма ежемесячных выплат по программе повышенной процентной ставки может быть ниже суммы выплат, предложенных вам в кредитном отделе автосалона.

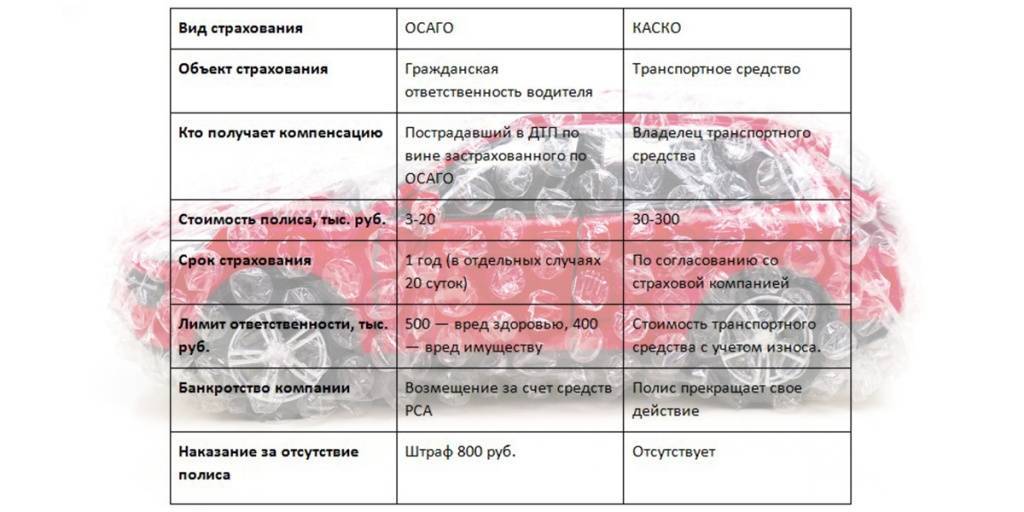

Что такое ОСАГО?

ОСАГО – это Обязательное Страхование Автогражданской Ответственности. Именно ОБЯЗАТЕЛЬНОЕ. Закон обязует приобретение автомобилистом полиса ОСАГО. Если при проверке документов выяснится, что у Вас отсутствует страховой полис, придётся заплатить штраф в размере 800 рублей, также Вам откажут в постановке транспортного средства на учёт. Ну а если произошло так, что на момент ДТП (по Вашей вине) Вы не владеете полисом ОСАГО, то оплата ущерба пострадавшему будет производится из Вашего кармана.

ОСАГО (в отличие от КАСКО) страхует не транспортное средство, а страховщика, то есть Ваши деньги. Всё очень просто: въехали в Вас — Вы получите деньги, въехали в кого-то Вы — Вы ничего не получите, но и сами платить не будете.

На примере это выглядит так: по Вашей вине случилось ДТП, и Вы разбили дорогую машину. В этом случае пострадавший обращается в страховую компанию, и она вместо Вас оплатит ему ремонт. Если же был повреждён ещё и собственный автомобиль, его ремонт Вы будете вынуждены оплачивать самостоятельно.

Существует ещё одна ситуация, когда виноваты оба. Тогда и компенсацию по страховому полису получают оба участника ДТП, но размер выплаты определяется соотношением степени виновности и реальной суммой ущерба. Как правило, компенсация покрывает 50% ущерба, но в некоторых случаях размер выплаты устанавливается судом. Если же:

- В аварии участвует два транспортных средства;

- В аварии нет пострадавших (нет ущерба здоровью)

- И у обоих участников ДТП есть действующие полисы ОСАГО,

то это ситуация, которая называется прямым урегулированием убытков по ОСАГО. Тогда пострадавшему необходимо обращаться за выплатой в СВОЮ страховую компанию.

Таким образом, во всех случаях, кроме прямого урегулирования, страховая компания виновника аварии оплачивает ремонт пострадавшему. Это причина, по которой приобретение полиса ОСАГО является обязательным.

Сколько стоит?

Тарифы для расчета цены полиса устанавливаются Центробанком РФ. При расчёте учитывается:

- регион;

- мощность;

- тип транспортного средства (грузовое или легковое, физическое или юридическое лицо и т. д.);

- водительский стаж;

- наличие аварийных случаев.

Возраст автомобиля практически не влияет на цену, и ограничений по этому критерию для заключения договора нет. Цена обычно варьируется от 3 до 19 тысяч рублей. Это сравнительно небольшая цена. Но, к сожалению, ОСАГО не компенсирует ущерб полностью: максимальный размер выплаты при повреждении имущества составляет 400 000, а при причинении вреда здоровью – 500 000 рублей.

Договор заключается на год. Страховая компания даёт возможность заключить договор на срок от 3 до 9 месяцев; при этом страховой взнос за год не изменится, но так Вы сможете отдавать сумму частями (первые 3 месяца – 50% годового, следующий договор на 9 месяцев – 50% годового). Также, если за прошедший год Ваша езда была безаварийной — Вы ежегодно получаете 5% скидку.

В случае ликвидации страховой компании Вам будет достаточно обращения в Российский союз автостраховщиков (РСА).

Случаи отказа в выплате.

Страховая компания имеет право отказать в компенсации потерпевшему, если:

- Виновник скрылся с места происшествия;

- У виновника отсутствует полис ОСАГО;

- Виновник находился в состоянии опьянения;

- Страховую неправильно уведомили при оформлении по Европротоколу;

- Не была предоставлена машина в срок для экспертизы.

В этих случаях пострадавшего может выручить наличие дополнительного страхового полиса – КАСКО.

Рейтинг страховых компаний

Существует рейтинг страховщиков, формируемый Центральным Банком РФ, рейтинговым агентством Эксперт РА, а также независимыми оценочными организациями. Позиция конкретной страховой компании будет зависеть от того, на основе какого фактора формируется рейтинг.

Так, если во внимание берется один из главных критериев – совокупные страховые выплаты, произведенные за год, то ТОП-10 по ОСАГО будет выглядеть следующим образом:

| Место в рейтинге | Наименование страховой компании |

| 1 | Росгосстрах |

| 2 | РЕСО |

| 3 | Ингосстрах |

| 4 | ВСК |

| 5 | Альфастрахование |

| 6 | Согласие |

| 7 | СОГАЗ |

| 8 | МАКС |

| 9 | АСКО |

| 10 | Ренессанс |

В отличие от автогражданки, по тому же показателю по КАСКО разница ситуаций достаточно заметна:

| Место в рейтинге | Наименование СК |

| 1 | Ингосстрах |

| 2 | РЕСО-Гарантия |

| 3 | Росгосстрах |

| 4 | Согласие |

| 5 | Альфастрахование |

| 6 | ВСК |

| 7 | Ренессанс |

| 8 | СОГАЗ |

| 9 | ЭРГО |

| 10 | Энергогарант |

Также показательной является доля отказов – то есть отношение числа страховых случаев, по которым было принято отрицательное решение о выплате, к общему числу страховых случаев. В рейтинг по данному критерию по ОСАГО попало множество не столь известных и крупных страховщиков:

| Место в рейтинге | Наименование СК |

| 1 | Проминстрах |

| 2 | Стерх |

| 3 | Гелиос |

| 4 | Абсолют |

| 5 | ЭРГО |

| 6 | БИН Страхование |

| 7 | Верна |

| 8 | Спасские ворота |

| 9 | Объединенная страховая компания |

| 10 | ВТБ Страхование |

Отличие страховок еще и в том, что ситуация по этому же критерию, но по КАСКО, выглядит совершенно иначе:

| Место в рейтинге | Наименование СК |

| 1 | УралСиб |

| 2 | Альянс |

| 3 | Плато |

| 4 | Страховой дом Единство |

| 5 | Региональный Страховой Центр |

| 6 | СК Кардиф |

| 7 | Евроинс |

| 8 | Сервисрезерв |

| 9 | Престиж-Полис |

| 10 | Центральное страховое общество |

Эксперт РА не формирует рейтинг финансовой надежности отдельно по КАСКО, отдельно по ОСАГО. Однако получить общее представление можно – чем выше рейтинг страховщика по национальной шкале, тем меньше вероятность столкнуться с банкротством, судебными спорами, нарушениями законодательства и иными подобными проблемами:

| № | Название страховой компании | Рейтинг надежности по данным Эксперт РА |

| 1 | Сбербанк страхование | ruAAA |

| 2 | СОГАЗ | ruAAA |

| 3 | ВТБ Страхование | ruAAA |

| 4 | Ингосстрах | ruAAA |

| 5 | Альфастрахование | ruAA+ |

| 6 | ЭРГО | ruAA+ |

| 7 | АИГ | ruAA+ |

| 8 | РЕСО | ruAA+ |

| 9 | Либерти | ruAA+ |

| 10 | Альянс | ruAA |

Вопрос стоимости

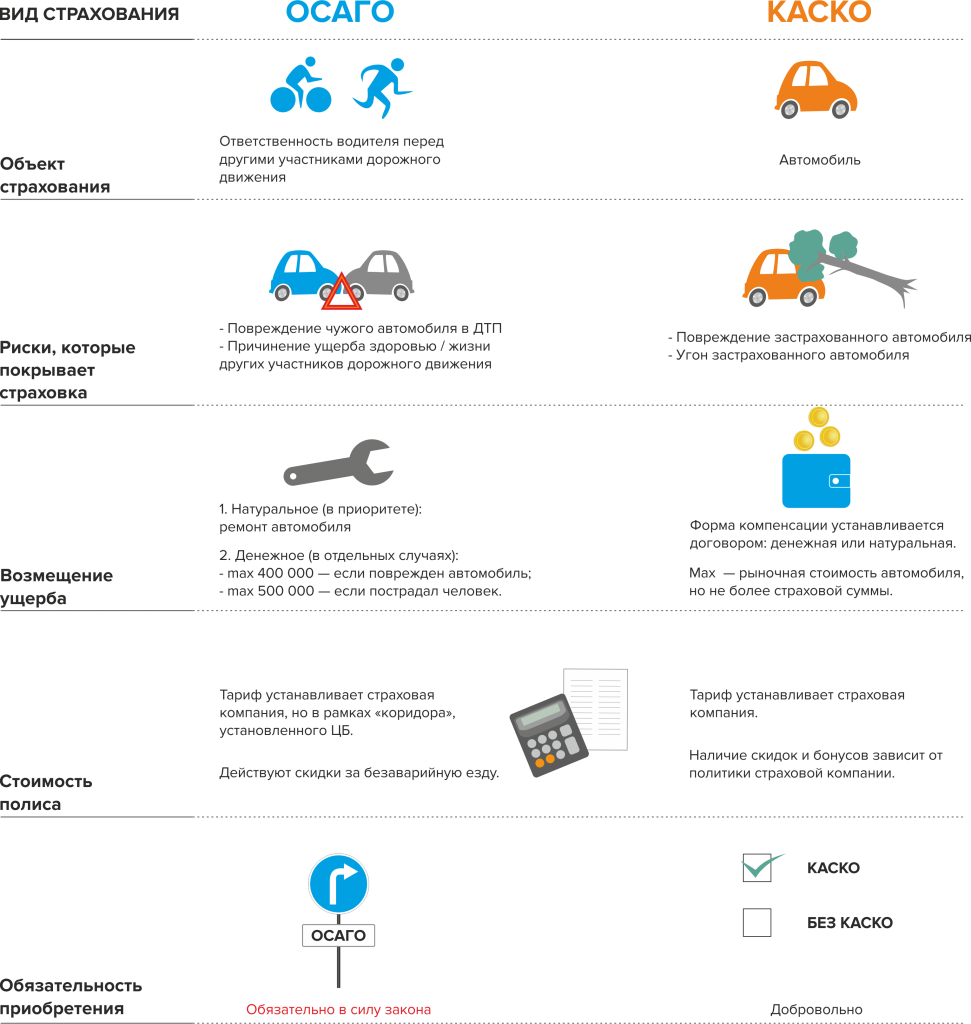

Довольно часто автомобилистов интересует, что им дешевле оформить — КАСКО или ОСАГО. Стоимость у них действительно разная, и формируется по различным принципам.

Тут можно однозначно сказать, что из полисов КАСКО и ОСАГО дороже, а какой вид страховки дешевле. Обязательная страховка или просто автогражданка стоит меньше. А ценообразование доброволки зависит от множества факторов.

Цена на ОСАГО фиксированные, закреплённые на законодательном уровне, и регламентируются соответствующими тарифами. Корректировать их может только Центральный банк в зависимости от курса валют, состояния экономики и прочих факторов.

Тарификация и назначение цены дополнительно зависит от таких нюансов:

- регион регистрации, поскольку каждый имеет собственные коэффициенты;

- количество водителей, допущенных к управлению ТС;

- возраст и водительский стаж;

- марка машины;

- мощность двигателя.

Чем дороже машина, тем выше ценник. Также и с водительским опытом. Но несколько наоборот, поскольку автомобилисты со стажем платят меньше, нежели те, кто только недавно сел за руль. Это обусловлено потенциальными рисками новичка попасть в ДТП.

В среднем ценники на ОСАГО варьируются в пределах 3-20 тысяч рублей. Минимально автогражданку можно купить на 3 месяца, а максимальный срок её действия 1 год. Потому каждый год приходится обновлять и покупать новый полис.

Стоимость КАСКО определяет сама страховая компания, учитывая собственные тарифы. Но поскольку страховщиков на рынке много, все они держат примерно одинаковые цены, предлагая клиентам дополнительные бонусы, акции и скидки для привлечения.

Чтобы ответить на вопрос о стоимости добровольного страхования, нужно учесть довольно широкий перечень влияющих факторов. А именно:

- текущая рыночная стоимость авто на момент составления договора;

- водитель и его стаж;

- количество лиц, допущенных к управлению страхуемого ТС;

- наличие системы охраны;

- характеристики имеющейся противоугонной системы;

- регион проживания;

- период действия заключаемого договора;

- способ оплаты страховых премий;

- перечень рисков, которые выбирает клиент;

- собственные тарифы страховой компании.

В настоящее время КАСКО стоит обычно не менее 30 тысяч рублей. Порой ценники доходят до 200 тысяч рублей. Также может применяться принцип тарификации по проценту от стоимости страхуемого авто. В основном это 5-11% от текущей рыночной цены машины.

Сумма взноса также непосредственно влияет на размер выплат при наступлении страхового случая

Крайне важно, чтобы в договоре был указан размер страховой стоимости. В противном случае страховщик может пойти на хитрость, искусственно занизив размер выданной компенсации. Некоторые советуют покупать частичное КАСКО, чтобы сэкономить

По факту разница в цене незначительная, из-за чего финансово не так уж и выгодно брать частичный полис. Куда рациональнее потратить немного больше, но получить расширенный договор

Некоторые советуют покупать частичное КАСКО, чтобы сэкономить. По факту разница в цене незначительная, из-за чего финансово не так уж и выгодно брать частичный полис. Куда рациональнее потратить немного больше, но получить расширенный договор.

Суть автострахования по ОСАГО и каско

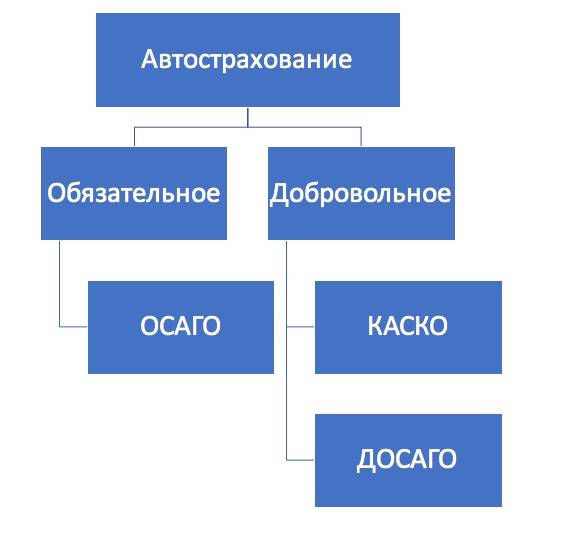

В настоящее время для страхования автомобилей существует два вида страхования:

- страхование по каско;

- страхование гражданской ответственности владельцев транспортных средств (ОСАГО), которое носит обязательный характер.

Поговорим о страховании по ОСАГО

Аббревиатура ОСАГО расшифровывается как «обязательное страхование автогражданской ответственности».

Данный вид страхования является обязательным, а его суть заключается в том, что каждый владелец автомобиля обязан страховать риск своей гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц при использовании его автомобиля. Для страхования владелец автомобиля (он является страхователем) заключает со страховой компанией (страховщиком) договор обязательного страхования. Владелец автомобиля при этом выступает в качестве страхователя, а страховая компания в качестве страховщика.

Страховка по ОСАГО нужна не столько самому владельцу автомобиля, сколько тому лицу, которому или имуществу которого (например, автомобилю) наносится вред в результате ДТП, виновником которого это лицо не является.

Все участники дорожного движения должны иметь страховки по ОСАГО. В случае ДТП потерпевшая сторона (водитель, собственник автомобиля) получает страховое возмещение вреда, нанесенного ей в результате происшествия. Речь идет о вреде, нанесенному как жизни и здоровью потерпевшего, так и его имуществу. Страховое возмещение выплачивает страховщик виновника ДТП в пределах сумм, установленных законом от ОСАГО. Сам же виновник никаких страховых возмещений по ОСАГО не получает.

Основными нормативными документами, регулирующими отношения по ОСАГО, является Закон об ОСАГО и Правила обязательного страхования гражданской ответственности владельцев транспортных средств, утвержденные Центральным банком РФ.

Суть страхования по КАСКО

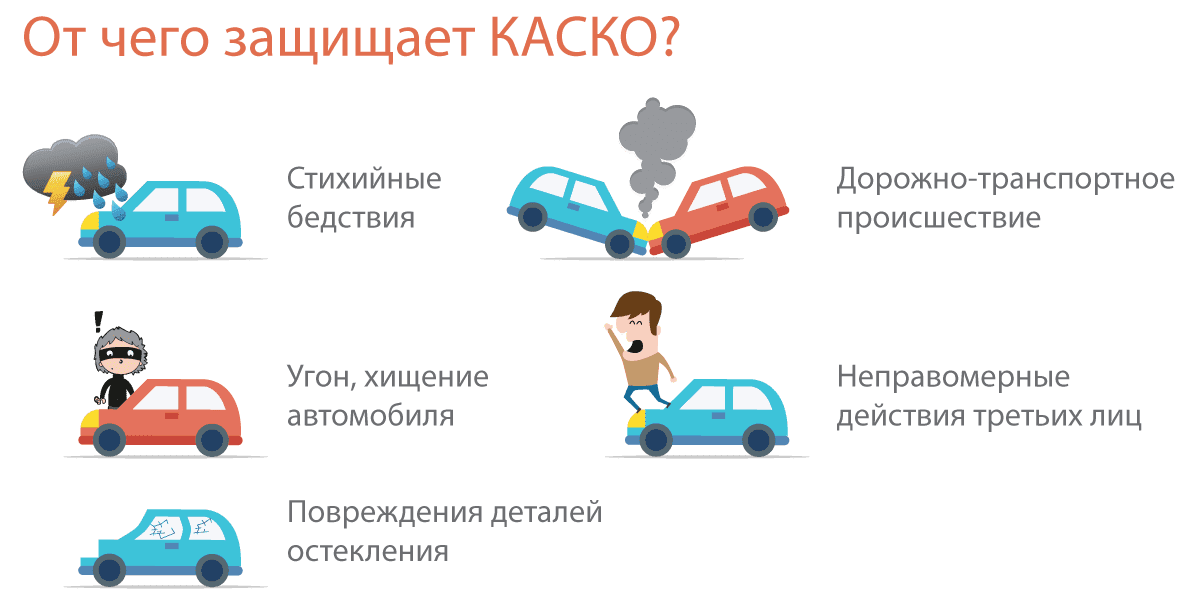

Данный вид страхования является полностью добровольным и используется для страхования от рисков, связанных с утратой, гибелью, или повреждением автомобиля.

Выплата страхового возмещения производится страхователю при наступлении страхового случая, предусмотренного договором страхования по каско. К страховым случаям могут относиться, например, угон автомобиля, его повреждение и т.п. Как правило, в договоре страхования отдельно оговариваются условия выплаты страхового возмещения для случая, когда водитель или собственник автомобиля является виновником ДТП, и для случая, когда он является потерпевшим.

Договор страхования по каско обязательно заключается в письменной форме. Его можно оформить в виде одного документа, а можно при заключении договора оформить страховой полис, в том числе на предъявителя.

Страхователем по договору каско может быть любое лицо, являющееся собственником или иным законным владельцем автомобиля.

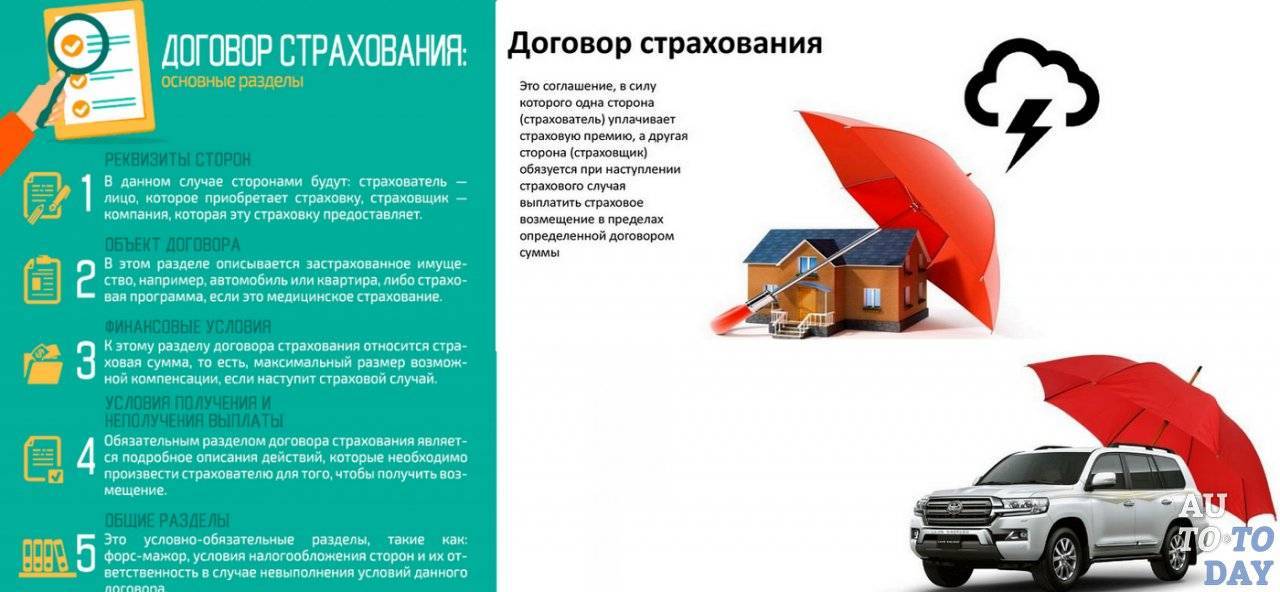

Договор страхования каско заключается в соответствии с Правилами страхования, утверждаемыми страховыми компаниями. Он может содержать различные условия, но должен соответствовать требованиям, установленным Гражданским кодексом РФ и Законом об организации страхового дела. В частности в договор страхования каско обязательно надо включать условия о сторонах договора, об объектах страхования, о страховых случаях, о страховых рисках, о порядке определения страховой суммы, страхового тарифа, страховой премии, о порядке заключения, исполнения и прекращения договора страхования, о правах и обязанностях сторон, об определении размера убытков или ущерба, о порядке определения страховой выплаты, о сроке осуществления страховой выплаты, а также исчерпывающий перечень оснований отказа в страховой выплате и иные положения.

При обращении за страховой выплатой страхователь представляет договор страхования или полис каско страховщику.

Из сказанного выше следует, что заключение договора страхования по каско является довольно серьезным и затратным мероприятием.

Отдельного закона, регулирующего отношения по страхованию каско, не существует. Страховщик и страхователь руководствуются Гражданским кодексом РФ, нормами Закона об организации страхового дела, Законом о защите прав потребителей, а также утверждаемыми страховщиком Правилами страхования.

Что выбрать?

Осуществлять выбор, по сути, и не нужно. Автогражданку необходимо приобретать по закону, поэтому она должно быть в любом случае. КАСКО же, в отличие от ОСАГО, – по желанию. Однако понимать, в чем разница между КАСКО и ОСАГО, все же необходимо, чтобы знать, в каких случаях можно рассчитывать на денежную компенсацию, а в каких – нет.

Сходство КАСКО и ОСАГО

Сходств обязательного и добровольного страхования меньше, чем отличий (разниц). Похожесть заключается в следующем:

| Фактор сходства | Сравнение |

| Ограниченность/неограниченность | Страхователь имеет право заключить договор ОСАГО на условиях допуска как ограниченного круга водителей к управлению, так и неограниченного. С КАСКО – та же самая ситуация |

| Влияние технических характеристик ТС, возраста и стажа водителей, иных критериев на размер страховой премии | Автогражданка будет тем дороже, чем выше мощность двигателя машины, меньше стаж и возраст водителей, допущенных к управлению. То же и с КАСКО |

| Возможность получения возмещения, как в форме денежной выплаты, так и ремонта | Разница все же есть, хоть и незначительная, – по КАСКО форму возмещения автовладелец может выбрать всегда, по автогражданке выбор тоже возможен, но только в случаях, указанных в законе |

| Досудебное урегулирование всех споров | Перед тем, как взыскать убытки со страховщика через суд при его отказе в выплате (что по обязательному, что по добровольному страхованию), необходимо сначала направить в страховую письменную претензию, а уже после ее неудовлетворения – идти в орган правосудия |

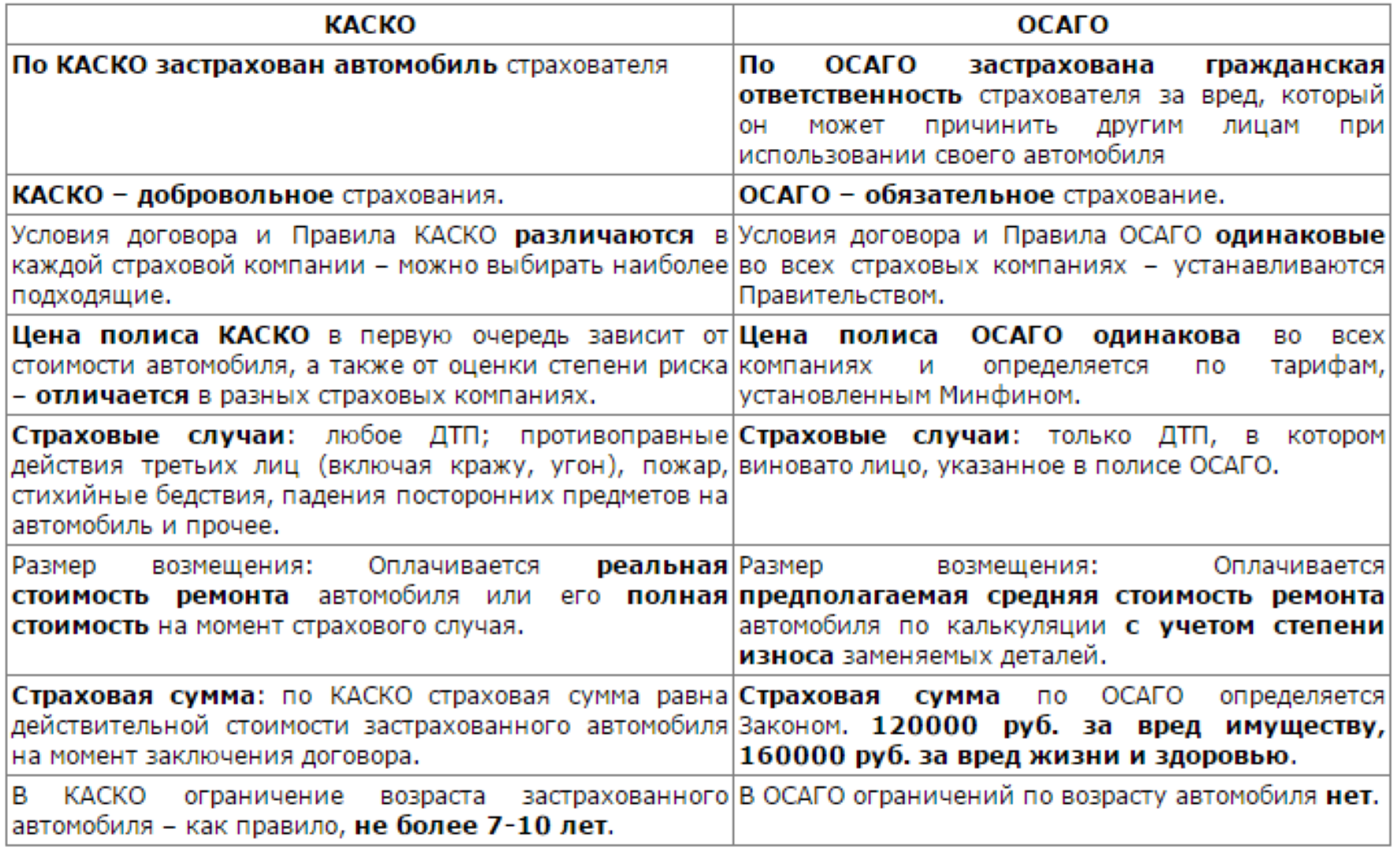

Чем отличаются две страховки

ОСАГО от КАСКО (и наоборот) отличается по более значительному числу критериев:

| Фактор отличия | ОСАГО | КАСКО |

| Обязательность оформления | Автогражданку, в отличие от КАСКО, обязаны иметь все автомобилисты | Можно приобретать по желанию (это одно из ключевых разниц этих двух страховок) |

| Объект страхования | Гражданская ответственность | Автомототранспортное средство |

| Страховая сумма | Устанавливается законодательством | Устанавливается по договоренности страховщика и страхователя (но не может превышать рыночную цену ТС) |

| Кому положена компенсация при страховом случае | Потерпевшим, выгодоприобретателям | В отличие от автогражданки, компенсация положена владельцу ТС, вне зависимости от того, потерпевший он или виновник |

| Законодательное регулирование | ФЗ № 40 от 25. 04. 2002 года «Об обязательном…», Положение ЦБ № 431-П от 19. 09. 2014 года «О Правилах…» и другие нормативные акты | Правила страхования, утвержденные страховщиком, Закон РФ № 4015-1 от 27. 11. 1992 года «Об организации…», Глава 48 ГК РФ |

| Страховые премии | Предельные размеры устанавливаются на государственном уровне | Размеры устанавливает сам страховщик |

| Исключения из страхового покрытия | Перечислены в законе | В отличие от ОСАГО, указываются не в законе, а в Правилах и в договоре сторон |

Что дешевле: КАСКО или ОСАГО

Ключевое отличие между этими 2-мя страховками – обязательное страхование дешевле добровольного и в Москве, и в других регионах. Средние расценки на страхование легкового автомобиля по ОСАГО – 5000 рублей, по КАСКО – 30000 рублей.

И по одной, и по другой страховке существует несколько возможностей снизить стоимость. Например, автогражданка обойдется дешевле, если:

- вписать в полис возрастных и опытных водителей;

- оформить договор на менее мощную машину;

- ездить долгое время без аварий по своей вине и др.

И КАСКО вполне может обойтись дешевле. Для этого необходимо:

- страховать «дешевый» автомобиль;

- не допускать страховых случаев – во многих страховых есть акционные предложения – цена на следующий полис уменьшается, если не было страховых случаев в прошлом году;

- включать в договор только самые необходимые страховые риски;

- пользоваться франшизой и др.

В ситуации с ОСАГО расчет доступен:

- в офисе страховщика;

- на официальном интернет-портале выбранной страховой компании;

- на портале РСА;

- на различных неофициальных интернет-ресурсах.

Разница (отличие) в том, что по КАСКО цену можно уточнить лишь:

- в офисе страховщика;

- на сайте страховой компании.

Чем отличается – к чему «привязываемся»?

При оформлении ОСАГО привязка осуществляется как на транспортное средство, так и на водителей. Для служебных машин, которые находятся в собственности компаний или сдаются в аренду, оформляется страховка с привязкой на сам автомобиль, чтобы любой водитель, который бы ей управлял, был защищен. Если транспорт используется для личных целей, а также управлять им могут по доверенности только члены семьи, то лучше выбирать привязку к одному человеку или ограниченной группе лиц.

КАСКО и ОСАГО

КАСКО и ОСАГО

КАСКО имеет схожую схему, но здесь привязка осуществляется исключительно к автомобилю. Это может быть только одно транспортное средство. На каждую машину нужно покупать новый страховой полис КАСКО. Но при этом может иметься несколько водителей, для этого автомобиля, которые смогут получить страховые выплаты, если попали в ДТП. На каждый из вариантов имеется своя стоимость услуги и с учетом того, что КАСКО обходится дороже, чем ОСАГО, разница может быть очень значительной. Изменить привязку после оформления договора невозможно. Привязка к автомобилю здесь требуется для того, чтобы можно было осуществлять выплаты в тех случаях, когда машина могла пострадать без водителя. В нее могли въехать, когда она находилась на стоянке, кто-то повредил умышленно в отсутствие хозяина или просто угнали.

Плюсы и минусы полисов

Главным недостатком в любом виде страхования для водителя является необходимость оплаты, но защита интересов относительно своего и/или чужого транспортного средства может помочь в трудной ситуации.

На полис ОСАГО тратиться необходимо, поскольку этого требует закон, а КАСКО покупают чаще всего на дорогую машину и (или) на машину в кредит. Пожалуй, главный минус – это навязывание дополнительных услуг и продуктов как при страховании ОСАГО, так и КАСКО.

Положительные стороны обеих страховок, к счастью, превышают недостатки:

- + Полисы не имеют веса в случае, когда водитель находился за рулем в состоянии алкогольного или наркотического опьянения. Данная особенность мотивирует к соблюдению ПДД и всех условий страхования.

- + Водителям с хорошей автомобильной историей дают скидки и бонусы, не занижают выплаты при наступлении ДТП.

- + Страховщика можно выбирать самостоятельно. Есть возможность изучить рейтинги по выплатам, сравнить стоимость, ознакомиться с отзывами и т.д. Договор всегда можно расторгнуть.

- + Доступное электронное оформление.

Плюсы ОСАГО:

- + Пострадавшая сторона получает возмещение ущерба в короткие сроки, поскольку виновник обязан иметь страховку согласно закону. При просрочке начисляются проценты в его пользу.

- + В случае банкротства страховой компании РСА произведет выплату.

Минусы ОСАГО:

- – При владении дорогостоящей машиной страхового возмещения может оказаться мало для ее восстановления.

- – Полисы становятся дороже.

Плюсы КАСКО:

- + Страхователю положено возмещение, даже если он является виновником ДТП.

- + Есть право выбора рисков, многие из них действительно могут быть полезны.

Минусы КАСКО:

- – В случае банкротства СК есть возможность решить вопрос до раздела имущества компании и после обращения в суд, но это довольно тяжелый процесс.

- – Цена.

Преимущества и недостатки ОСАГО и КАСКО

Обе автомобильные страховки имеют свои особенности, плюсы и минусы.

Именно эти нюансы могут как повысить, так снизить необходимость покупки полиса для отдельно взятого автомобилиста. Итак, давайте рассмотрим плюсы и минусы страховок, функционирующих сегодня в Российской Федерации.

| ОСАГО | КАСКО | |

| Преимущества | Среди преимущества ОСАГО первым делом хочется указать малую стоимость. Действительно, полис можно купить всего за несколько сотен рублей (и необязательно на весь год, если автолюбитель садится за руль только несколько месяцев в году). Трехмесячные и шестимесячные полисы позволяют сэкономить, да и вся линейка ОСАГО отличается большой ценовой гибкостью. Это связано с тем, что полис оформляется в обязательном порядке.ОСАГО могут оформлять владельцы ТС любых марок и категорий вне зависимости от территориального нахождения. Цены у разных страховых компаний не будут сильно отличаться, потому что по закону все СК используют при оформлении ОСАГО фиксированные тарифные ставки (стоимость полиса может расти за счет дополнительных опций). ОСАГО позволяет не тратить деньги из своего кармана, чтобы компенсировать ущерб пострадавшему от действий владельца полиса лицу. В случае ДТП обойдется без исков в судебных тяжб, пострадавшие получат выплаты от СК. ОСАГО выплачивается даже после банкротства СК, выплаты гарантирует государство. | Ущерб возмещается в объеме, выбранном самым владельцем полиса.Выплата производится даже если сам водитель стал виновником происшествия. КАСКО, как правило, включает в себя дополнительные риски, например, кражу или поджог. Является обязательной страховкой для того, чтобы оформить договор кредитования с банком. |

| Недостатки | Не предусматривает компенсации, если транспортное средство пострадало случайно, состоялась кража или причиной аварии стало стихийное бедствие.Виновник не получает выплату, чтобы отремонтировать свое собственное авто. Вне зависимости от степени ущерба, пострадавший не сможет получить больше 400 000-500 000 рублей. | Основным минусом страховки является ее высокая стоимость. Полис покупают зачастую владельцы солидных транспортных средств, для которых любая поломка или ДТП действительно оборачивается большими потерями.Страхованию не подлежат отечественные транспортные средства, если срок их эксплуатации выше пяти лет, и иностранные транспортные средства, которым уже исполнилось 7 лет. |

Что такое ОСАГО

Понять всю суть ОСАГО можно, расшифровав саму аббревиатуру – обязательное страхование автогражданской ответственности.

Справка! Согласно российскому закону №40-ФЗ «Об ОСАГО» от 25 апреля 2002 года полис ОСАГО подлежит покупке каждым владельцем транспортного средства. Никаких исключений в этом случае не предусмотрено.

Особенности страхования по полису ОСАГО

Оформив этот полис, владелец машины приобретает гарантию того, что страховая компания, где он его купил, произведет страховую выплату пострадавшей стороне в случае возникновения ДТП. На страховщике лежит ответственность по возмещению нанесенных убытков и ущерба в результате аварии владельцу испорченного транспортного средства, а также здоровью и жизни других потерпевших.

Лимит ответственности по ОСАГО фиксированный и устанавливается на государственном уровне. На данный момент наибольшая граница страхового возмещения за ущерб, нанесенный:

- Автомобилю одного или нескольких потерпевших – 400 тыс. руб.

- Здоровью и жизни потерпевших – 500 тыс. руб.

Но государство РФ не только уполномочено устанавливать максимальную границу страховой выплаты, но и ценник на сам полис. Поэтому во всех страховых учреждениях он одинаковый.

Пример №1. Допустим, по Вашей вине произошла авария и при этом у Вас есть полис ОСАГО и в страховом договоре четко указана максимальная сумма ответственности, в пределах которой ущерб, нанесенный третьим лицам, будет возмещен полностью. Но если по итогу вред окажется на большую сумму, то доплачивать разницу потерпевшему Вам придется со своего кармана.

Пример №2. Допустим, Вы является пострадавшей стороной, а у виновника аварии есть полис ОСАГО. Сначала специальный эксперт проведет оценку, по результатам которой объявит сумму ущерба, полученного Вашим авто. После этого страховая подготовит все необходимые документы и произведет выплату на ремонт в денежном эквиваленте. Затем Вы лично займетесь поиском мастерской, и вероятнее всего окажется, что полученной суммы не хватит. Тогда Вам придется подавать исковое заявление в суд, чтобы взыскать с виновника ДТП недостающую сумму. При этом Вы понесете кроме временных затрат еще моральные и финансовые, а до окончания судебного разбирательства машина должна будет находиться поврежденной.

Пример №3. Допустим, Вы являетесь пострадавшей стороной, а виновник аварии не скрылся с места происшествия и у него оформлен полис ОСАГО. В результате ДТП Вашей машине был нанесен такой ущерб, что она не подлежит восстановлению вообще. В таком случае страховая виновника возместит наибольший лимит ответственности, предусмотренный договором. Например, это 500 тыс. руб. Но по факту Ваше авто стоит намного дороже. Для того чтобы получить разницу между размером страховой выплаты и реальной стоимостью машины, придется контактировать с виновником, а так как маловероятно, что он добровольно возместит недостающую сумму, то нужно будет затевать судебный процесс.

Пример №4. Допустим, Вы потерпевший, а виновник аварии ранее не позаботился о приобретении полиса ОСАГО. Если виновник добровольно откажется выплатить денежную компенсацию, то в таком случае добиться покрытия ущерба можно только в судебном порядке.

Различия

Данные виды страхования в обоих случаях дают возможность водителям получить компенсацию при определенных ситуациях, в ходе которых будет причинен вред их имуществу. Но оба соглашения имеют значительные различия:

- Обязательность. По российскому законодательству страхование ответственности является обязательным для каждого водителя. В случае выезда на дорожную часть без действующего ОСАГО водителю предусматривается административная ответственность. Штраф за такое нарушение установлен в фиксированной сумме 800 рублей. Полис КАСКО не является обязательным для каждого водителя. Но если машина куплена на средства целевого кредита, то страхование будет обязательным по договору с банком. Если нарушить данное условие договора, банк имеет право применить штрафные санкции в виде повышения процента переплаты по кредиту или иных видов штрафов.

- Виновность водителя. По страхованию ответственности право на компенсацию имеет только тот водитель, который является невиновным в произошедшем. Если оба водителя окажутся взаимно виновными, то размер компенсации будет уменьшен в 2 раза от общей суммы ущерба. При страховании самой машины по КАСКО водитель может быть виноват в совершенном происшествии, но если данный случай является страховым, то выплата будет произведена в полном размере.

- Размер компенсации. При подписании соглашения о страховании ответственности суммы страхования заранее оговорены законодательством. Они не могут превышать 400 000 рублей, если ущерб был причинен только транспортным средствам. А если вред был причинен еще и здоровью граждан, то максимальная сумма компенсации может быть только 500 000 рублей. При желании водители могут сделать себе расширенную страховку, которая позволит получить компенсацию в увеличенном размере. При страховании КАСКО размер компенсации может быть любой и зависит он непосредственно от той суммы, на которую был застрахован автомобиль.

- Вид компенсации. ОСАГО компенсирует не только имущественный ущерб, но и вред здоровью, если в происшествии есть пострадавшие люди. КАСКО предусматривает компенсацию только ущерба автомобилю. В настоящее время по КАСКО все страховые компании не выплачивают ущерб в денежном эквиваленте. Все компенсации осуществляются ремонтом, если это возможно. И только если транспорт не подлежит восстановлению, или он угнан, сумма компенсируется в денежном эквиваленте. К такому же порядку сейчас приходят страховщики при компенсации ОСАГО. Но пока что в большинстве случаев продолжаются выплаты деньгами.

- Стоимость полиса. Цена ОСАГО фиксирована законодательством. Но благодаря повышающим и понижающим коэффициентам КБМ, стоимость может быть ниже или выше. На нее влияют многие факторы, предусмотренные законом. Стоимость КАСКО зависит от индивидуальных цен страховой компании и от конкуренции с другими страховщиками. Фактически цена полиса КАСКО зависит от стоимости автомобиля и суммы страхового соглашения, а также от возможных рисков аварийности водителей, включенных в данную страховку.

- Фактическая цена полиса. Если рассматривать разницу между двумя видами страховок, то в среднем стоимость полиса ОСАГО на год выходит 7-10 тысяч рублей, а стоимость КАСКО на автомобиль, купленный за 500 тысяч рублей, составит 50 000 рублей.

- Возраст автомобиля. Страховые компании не оформляют КАСКО на машины, старше 7-10 лет, а ОСАГО оформляется независимо от возраста машины и срока ее эксплуатации.

Оба вида страхования имеют право предъявить регрессивные требования при определенных обстоятельствах, которые указываются в договоре страхования. Обычно такое требование может быть выставлено в следующих случаях:

- водитель находился в нетрезвом виде;

- водитель скрылся с места происшествия;

- застрахованное лицо не предоставило свой автомобиль для осмотра.

Если сумма страховки по ОСАГО не покрывает полный ущерб, то пострадавший может взыскать оставшуюся сумму с виновника происшествия. Более подробно можно узнать из истории от потерпевшего без ОСАГО в данном видео.

Сроки возмещения выплаты

Возмещение страховых выплат по страховке транспортного средства выполняется с указанные в страховом договоре сроки. В среднем страховая компания должна возместить страхующему ущерб в течение одного месяца. Однако, если в силу неких причин компания не успевает этого сделать и при этом не оформляет отказ в выплате, такие действия не являются нарушением закона. Но согласно Гражданскому Кодексу РФ владелец транспортного средства вправе требовать ускорения процедуры, ведь сроки должны быть разумными.

Рассчитывать на получение компенсации по КАСКО приходится только при условии подачи своевременно и правильно оформленного пакета документов представителям СК. Как показывает практика, ждать выплат от мелких страховых компаний приходится до полугода и более. Крупные страховщики расчеты проводят в течение одного-двух месяцев. Помните, что любая причина задержки выплат должна быть оформлена СК в надлежащем письменном формате и предъявлена владельцу транспортного средства в оригинале.

Сроки выплат страховых компенсаций пострадавшим по автогражданскому полису виновной стороны не превышают 30 календарных дней (в расчет не берутся праздничные и выходные дни). Датой отсчета является время принятия официального решения СК о выплате конкретной денежной суммы.