На каких условиях можно оформить вклады в $

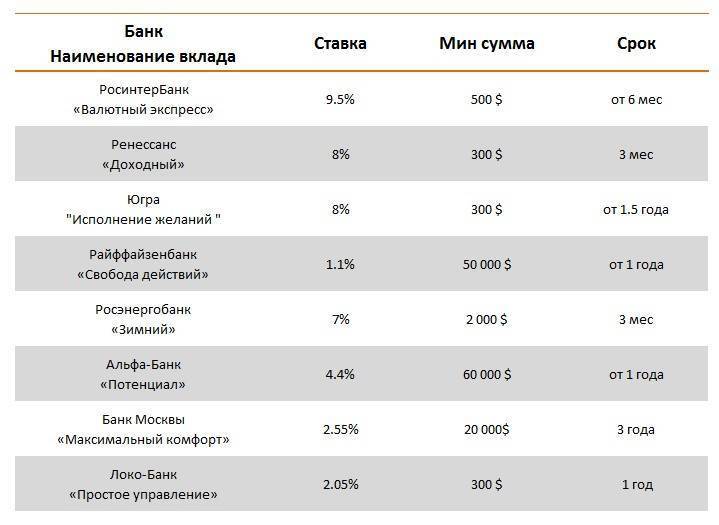

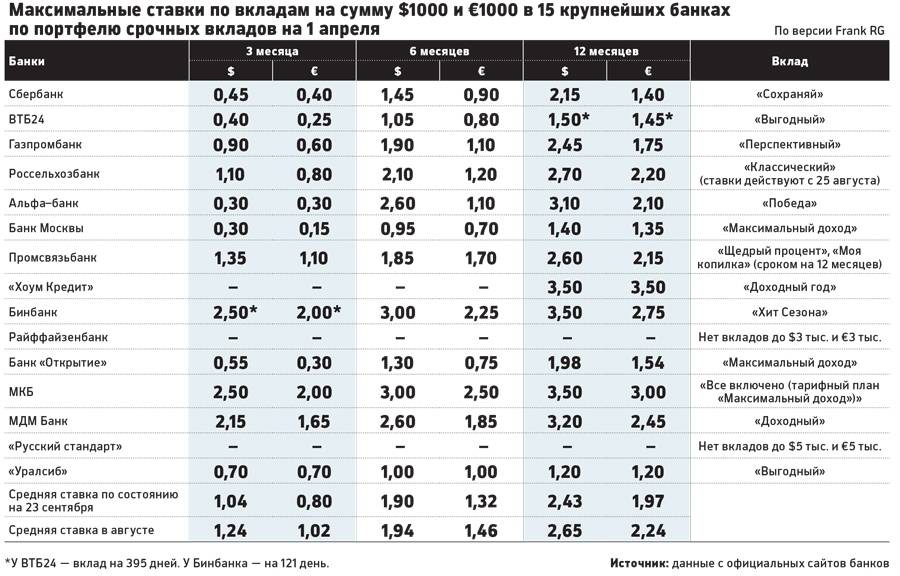

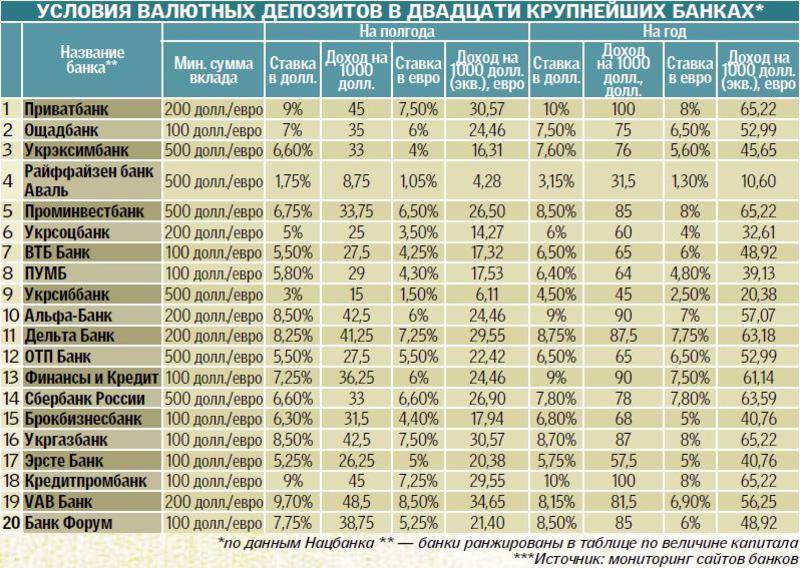

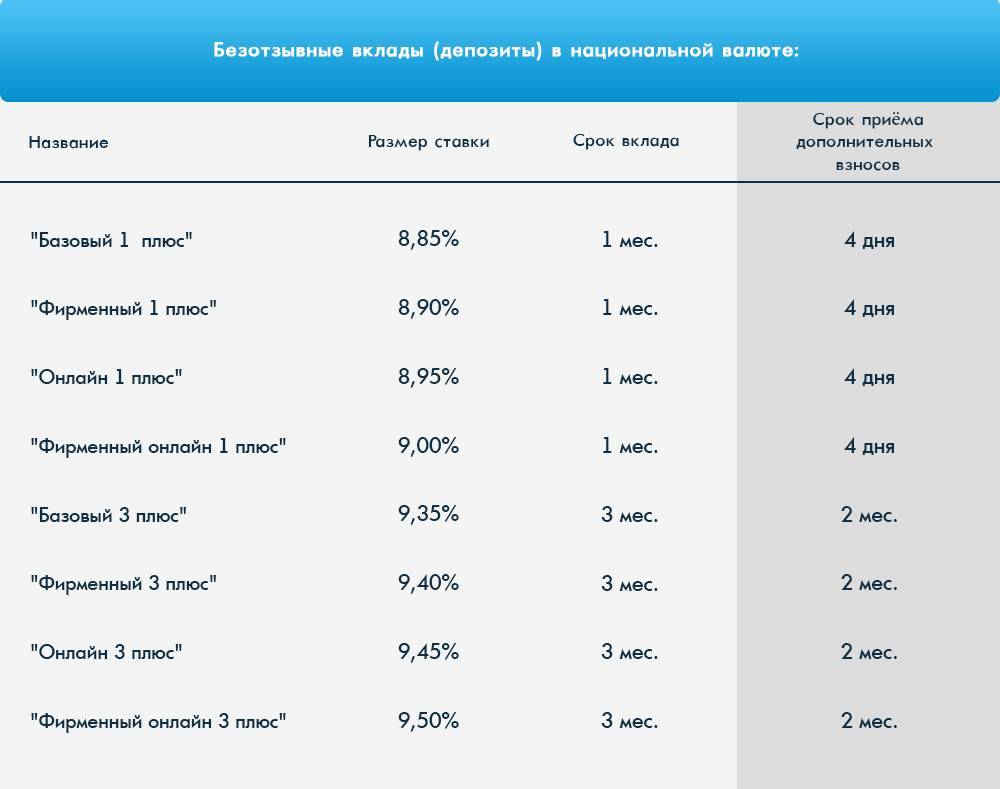

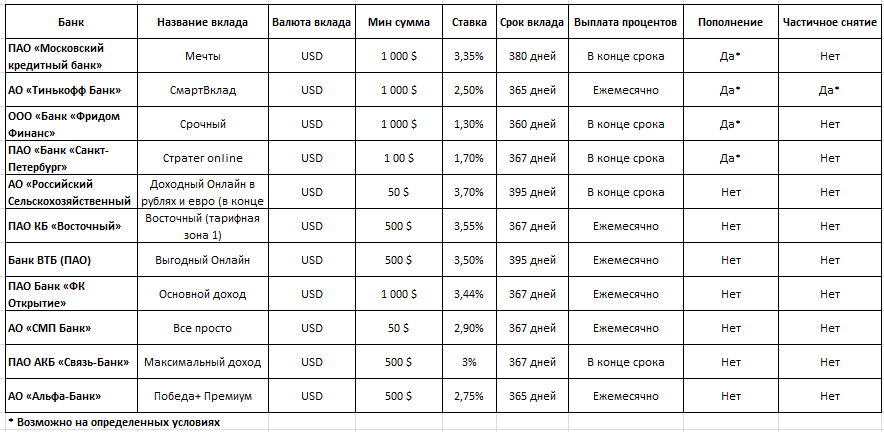

Депозиты в долларах сегодня предполагают достаточно низкий процент – у всех банков он находится в диапазоне 1-2%. В данный момент такая ситуация объясняется тем, что долларовый вклад способен принести владельцу доход не только от процента, но и в ходе изменения курса валют.

На протяжении нескольких лет доллар стабильно растет в отношении национальной валюты и именно такой вид депозита позволяет защитить финансы от обесценивания. Поэтому, несмотря на низкие проценты по вкладам в долларах, в Москве и регионах услуга по-прежнему очень популярна и актуальна.

Сроки оформления вкладов могут быть разными – от месяца до пары лет

Выбирая оптимальный вариант, желательно обращать внимание на основные параметры.. Выгодный вклад в долларах США должен:

Выгодный вклад в долларах США должен:

- Предоставлять возможность пополнять вклад в любой удобный момент.

- Иметь оптимальные комиссии, выгодные проценты.

- Давать право владельцу преждевременно снимать со счета средства.

- Предполагать льготы для определенных категорий граждан.

- Давать максимум возможностей для удобного взаимодействия (быстрое оформление, контроль в режиме онлайн и т.д.).

Когда лучше делать вложения в USD

Вклад в долларах США сейчас актуален как никогда, ведь сложные экономические условия и изменения курса национальной валюты требуют принятия мер по защите средств. Банки предлагают небольшие проценты, но в данном случае они не являются основным источником прибыли: многие вкладчики надеются на повышение курса доллара и если не заработок на этом, то хотя бы сохранение финансов.

Когда точно стоит делать долларовые вклады:

- Если вкладчик хорошо ориентируется в финансовом рынке и имеет все шансы заработать на изменениях курса валют.

- Если клиент банка заработную плату или другие выплаты получает в долларах США и не видит смысла менять их на национальную валюту (чтобы потом потерять часть или обратно обменять в доллары для совершения той или иной покупки).

- С целью накопления на крупную покупку, которую предвидится совершить нескоро (и средства в рублях могут просто потерять свою ценность из-за инфляции).

- Валютный вклад актуален, если планируется приобретать недвижимость за рубежом или отдохнуть за границей.

Основные преимущества депозита в $

В сравнении с другими видами вложений в долларах предполагает определенные преимущества, которые делают его таким привлекательным.

Важные плюсы депозита в долларах США:

- предполагают минимальный риск – вклад застрахован государством и самим банком, а чтобы исключить риски при отзыве лицензии у структуры, можно размещать депозиты в сумме, эквивалентной 1.4 миллионам рублей, в разных банках.

- Есть возможность открыть вклад с возможностью пополнения/снятия в любой момент. Так, накопив энную сумму, вкладчик может снять деньги на покупку в течение суток.

- Открывая счет, клиент сразу получает на руки пластиковую карту одной из международных платежных систем, которая дает возможность выполнять расчеты за рубежом.

- Несмотря на невысокие ставки по вкладам в долларах, сейчас есть хорошая возможность заработать на росте доллара, что порой увеличивает состояние в рублях в разы.

- Банки делают заманчивые предложения по депозитам – чтобы открыть вклад, достаточно положить 100 долларов или сумму, эквивалентную 1000 рублей.

- Банк может выплачивать проценты или прибавлять их к депозиту, который будет увеличиваться и приносить максимальный доход. Часто есть возможность прибыль автоматически перечислять на клиентскую карту.

- Самые выгодные вклады часто банки предлагают делать льготным категориям граждан – пенсионерам, инвалидам, чем также стоит воспользоваться при возможности.

Из недостатков, которыми обладают вклады в долларах, стоит отметить такие, как: сложности в прогнозировании курса в будущем, риск уменьшения прибыли при обмене в национальную валюту (из-за курсовой разницы), минимальные процентные ставки, небольшое разнообразие программ банков.

осуществляется в отделении банка или онлайн-режиме после тщательного изучения всех имеющихся программ.

Комбинированные вклады и другие хитрости

Тот, кто хотя бы раз пытался найти вклад с самыми выгодными условиями, знает – банки идут на самые разные хитрости, чтобы привлечь клиента на как можно более долгий срок. С одной стороны, вкладчик хочет максимальную процентную ставку, а с другой есть Центробанк и законодательство о рекламе, что запрещает указывать нереально высокую ставку. Банки нашли выход – это вклады с некоторыми условиями.

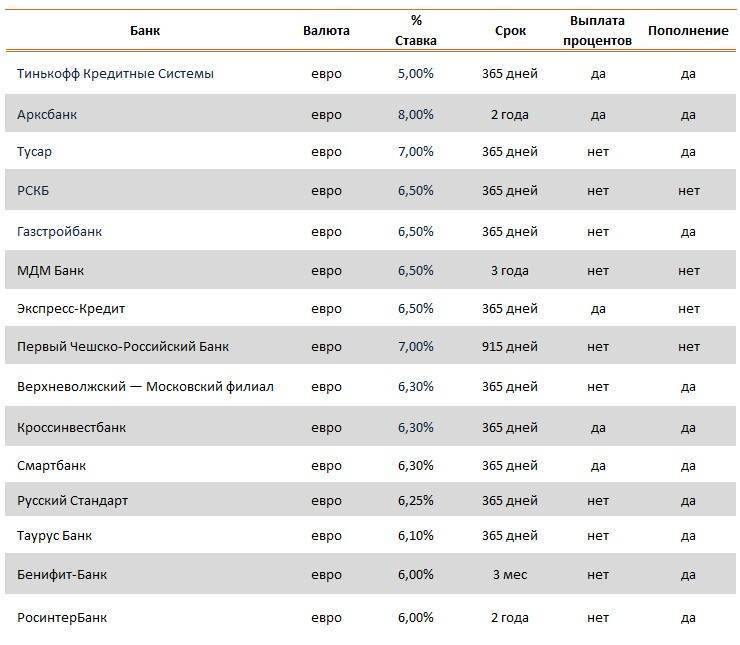

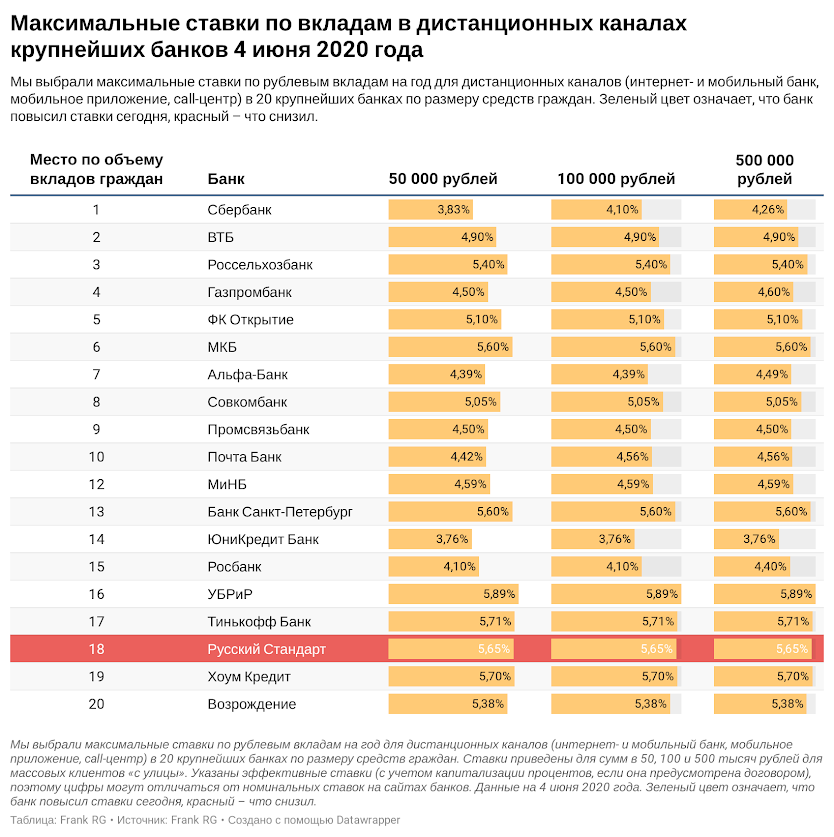

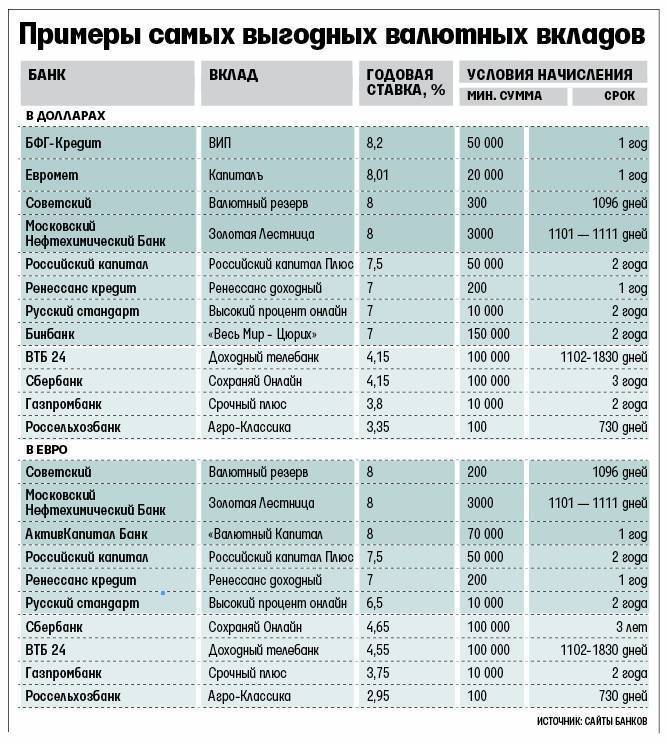

В агрегаторах вкладов и сейчас можно найти предложения со ставками в 7-8% годовых. Еще недавно это была нормальная доходность по вкладу, сегодня это повод насторожиться

Осторожность нужна потому, что это не простые вклады, а с «сюрпризами». Самые распространенные варианты такие:

- по условиям вклада нужно открыть индивидуальный инвестиционный счет и вложить на него определенную сумму (обычно в размере вклада). Это может быть выгодно, особенно с учетом вычета по НДФЛ, но мы все-таки ищем банк для вклада, а не брокера для ИИС;

- условия предполагают покупку полиса инвестиционного или накопительного страхования жизни. Это еще более сомнительная затея – если ставка по вкладу жестко фиксируется в договоре, то доходность по полису никто не гарантирует;

- проценты начисляются сегментами. Бывают сегменты двух видов:

- по сумме. Например, первые 200 тысяч рублей идут по ставке 4% годовых, следующие 200 тысяч – по 7%, а последние 200 тысяч – по 3%. Итого средняя эффективная ставка выходит около 4,7% годовых, но банк в рекламе смело пишет максимальные 7%;

- по срокам. Например, первый месяц начисляется 3% годовых, потом 2 месяца – 5% годовых, еще месяц – 7%, а остальные полгода – 4%. Эффективная ставка тоже будет далека от максимальной, ведь минимальный срок вклада будет 12 месяцев:

- максимальная ставка связана с использованием банковской карты. Например, чтобы получать хороший доход по вкладу, нужно каждый месяц тратить 5-10 тысяч рублей с карты этого же банка. По сути, банк за счет межбанковской комиссии компенсирует слишком высокую ставку по вкладу.

Так что при оформлении нужно внимательно читать условия – не самому продвинутому клиенту сотрудник банка может подсунуть на подпись договор на открытие ИИС или полис страхования жизни, и по итогу человек заработает на вкладе меньше, чем рассчитывал.

Вкладываем по-крупному

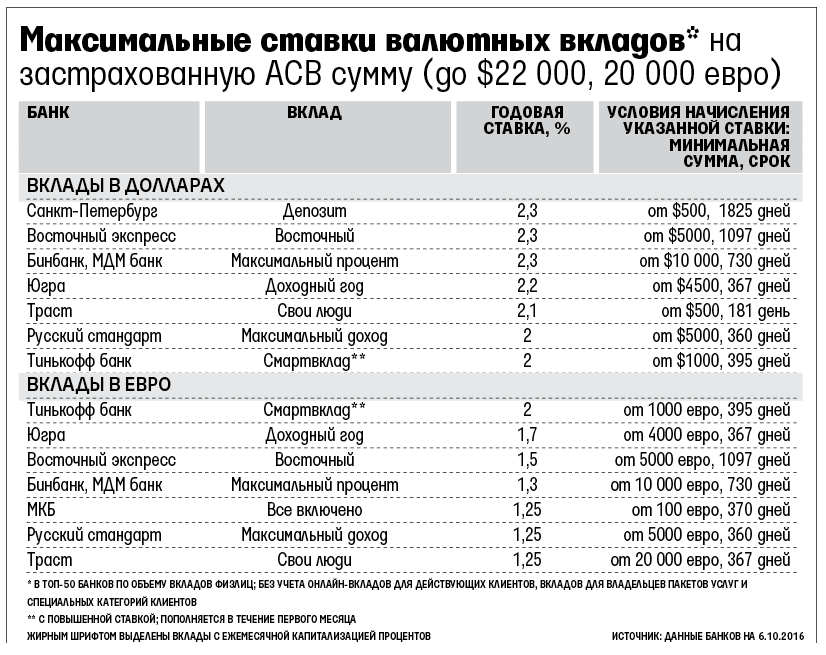

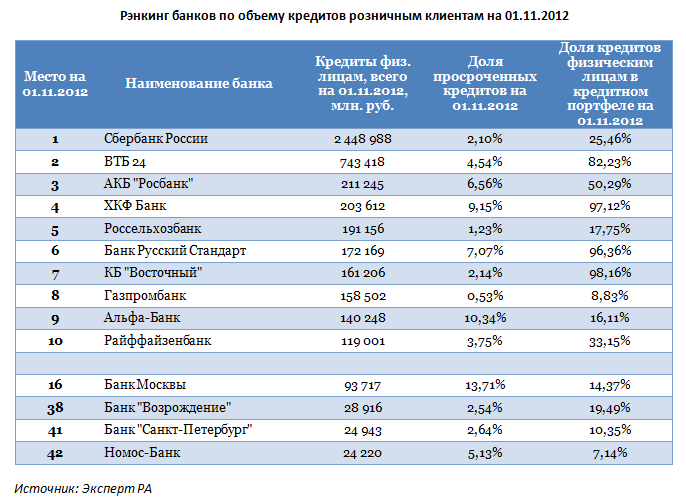

Ситуация для крупных вкладчиков уже сложнее – АСВ гарантирует возврат только 1,4 миллионов рублей, но по самым выгодным предложениям банки устанавливают куда большие минимальные суммы вкладов. Чтобы не прогадать и не лишиться своих сбережений, нужно более ответственно подойти к выбору банка.

Один из вариантов – обратиться к рейтингам. Например, российская версия журнала Forbes каждый год составляет рейтинг самых надежных банков России. Там учитываются самые разные индикаторы – наличие рейтингов от авторитетных агентств, размер активов, другие показатели.

Ожидаемо первое место в рейтинге занял Сбер – у него и активы крупные, и международные рейтинги неплохие (что и говорить о российских рейтингах). Что интересно, Forbes по-прежнему считает крупнейший частный банк – Альфа-Банк – недостаточно надежным, отдав ему 4 звезды из 5 и только 27 строчку рейтинга.

Среди лидеров оказались как привычные Сбер, Райффайзенбанк и Росбанк, так и достаточно экзотичные ИНГ-Банк, HSBC-Банк, или Bank of China. Крупные государственные банки вроде ВТБ или Газпромбанка получили по 5 звезд, но расположились ниже 10-й строчки.

Учитывая все это, можно составить десятку самых надежных банков России по состоянию на 2021 год. Выглядеть она будет так:

| Банк | Почему в топе | Место по активам | Самый доходный вклад | Ставка |

|---|---|---|---|---|

| Сбербанк | Высокие рейтинги, первое место по мнению Forbes, крупнейшие активы в России | 1 | «Дополнительный процент» | до 5,50% |

| Райффайзенбанк | Высокие рейтинги, серьезные активы, 2 место по данным Forbes | 12 | «Фиксированный» | до 4,05% |

| ВТБ | Принадлежит государству, в лидерах по активам, 9 место в Forbes (после 11 места в 2020-м) | 2 | «История успеха» | 4,83% |

| Газпромбанк | Принадлежит государству, в лидерах по активам, 10 место в Forbes | 3 | «Ваш успех» | 5,95% |

| Россельхозбанк | Принадлежит государству, в лидерах по активам, 11 место в Forbes | 6 | «Доходный» | 6,00% |

| Банк «Дом.РФ» | Получил 13 место в рейтинге Forbes, связан с государственным институтом «Дом.РФ», а активы обеспечены ипотекой | 20 | «Надежный» | 6,80% |

| Альфа-Банк | Самый крупный частный банк | 5 | «Альфа-Вклад» | 6,37% |

| Промсвязьбанк | Был выбран как опорный банк для оборонной промышленности | 7 | «Онлайн-вклад» | 5,50% |

| Совкомбанк | Наращивает активы, входит в ТОП-30 по версии Forbes (28 место) | 10 | «Жаркий процент с Халвой» | 6,00% |

| ОТП-Банк | Крупный банк с иностранным капиталом, входит в ТОП-30 по версии Forbes | 45 | «Максимальный» | 5,10% |

Соответственно, чем крупнее банк, тем меньше он предлагает своим вкладчикам. Крупные ставки тоже не говорят о многом – например, в Россельхозбанке ставка в 6% годовых доступна при оформлении вклада на 1095 дней. И учитывая все риски, отдавать деньги в управление банку на 3 года может быть не лучшим решением. Тем не менее, вряд ли хотя бы один из этих банков в эти 3 года окажется несостоятельным, и если подобрать удобный по сроку и условиям вклад, на крупной сумме там можно крупно заработать.

Преимущество депозита в долларах

Долларовые депозиты открытые в отечественных банках обладают следующими преимуществами:

- Доллар является мировой резервной валютой, поэтому можно не волноваться о сохранности финансовых средств при открытии этого вида депозита.

- Долларовые вклады страхуются государством наравне с депозитами в национальной валюте.

- Многими банками долларовый счёт открывается абсолютно бесплатно.

- Если сумма депозита превышает 1000 долларов, то банком выдаётся пластиковая международная карта, с помощью, которой можно осуществлять покупки в любой точке мира.

- Если в течение года доллар дорожает по отношению к рублю, то владелец депозита получает доход не только от процентов начисляемых банком, но и от разницы стоимости американской валюты до открытия вклада и на момент востребования денежных средств.

Тенденции доходности долларовых и рублевых вкладов

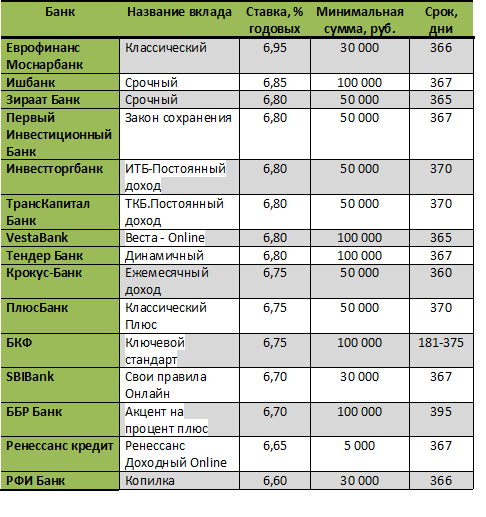

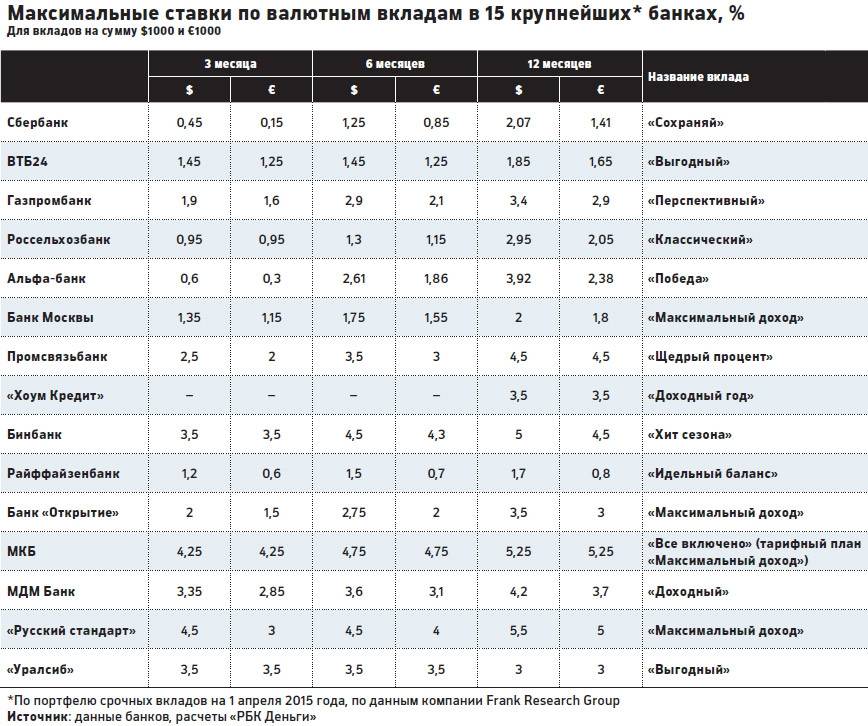

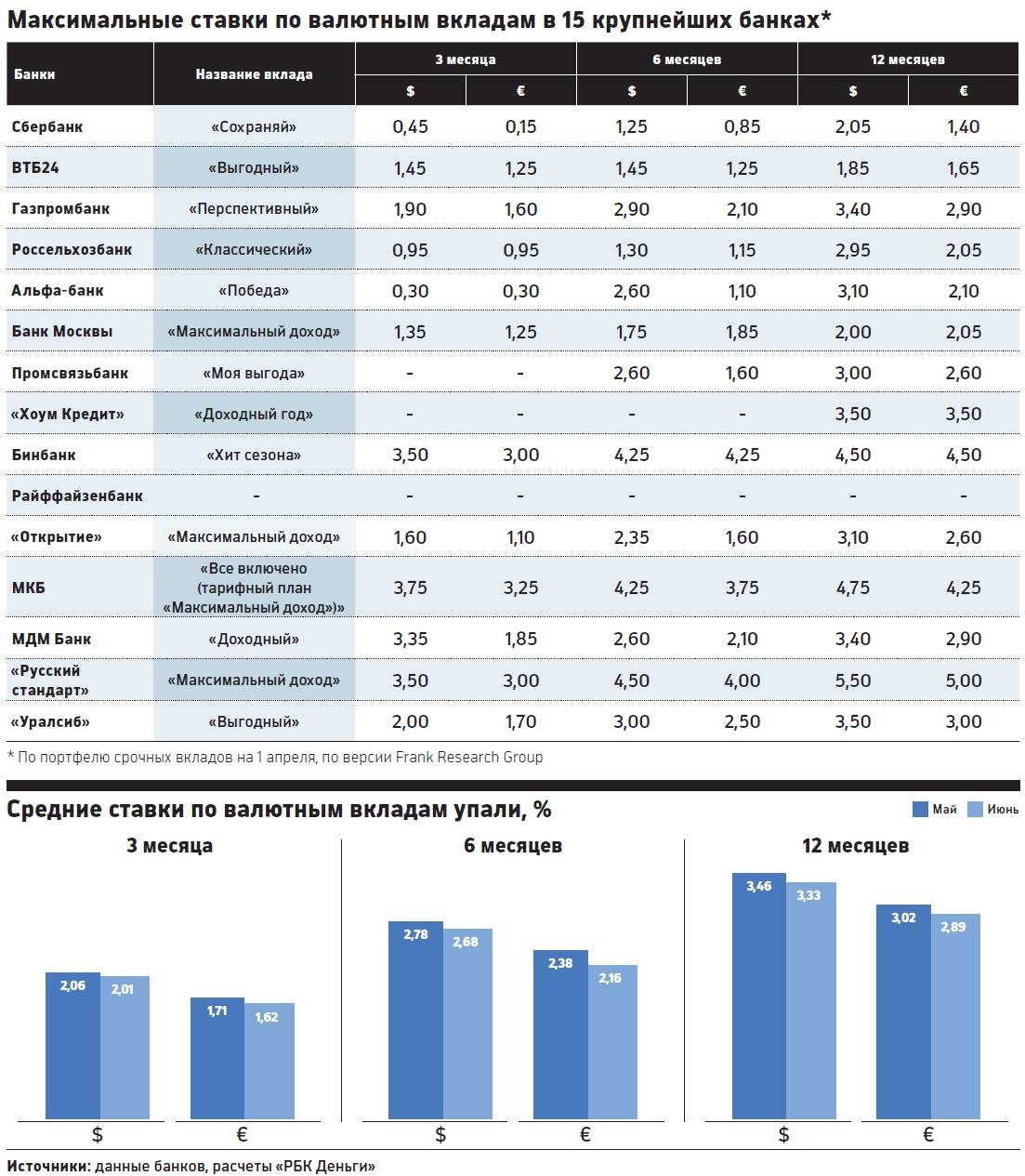

В данный момент в стране ставки по рублевым вкладам составляют 6-8%. Начиная с 2014 года наблюдалась тенденция по снижению ставок. По прогнозам экспертов до конца 2018 года ситуация не изменится. Это связано с понижением учетной ставки и с тем, что банки пока не настроены привлекать вклады от граждан.

Здесь вы узнаете, как и когда банки могут заблокировать зарплату на картах своих клиентов.

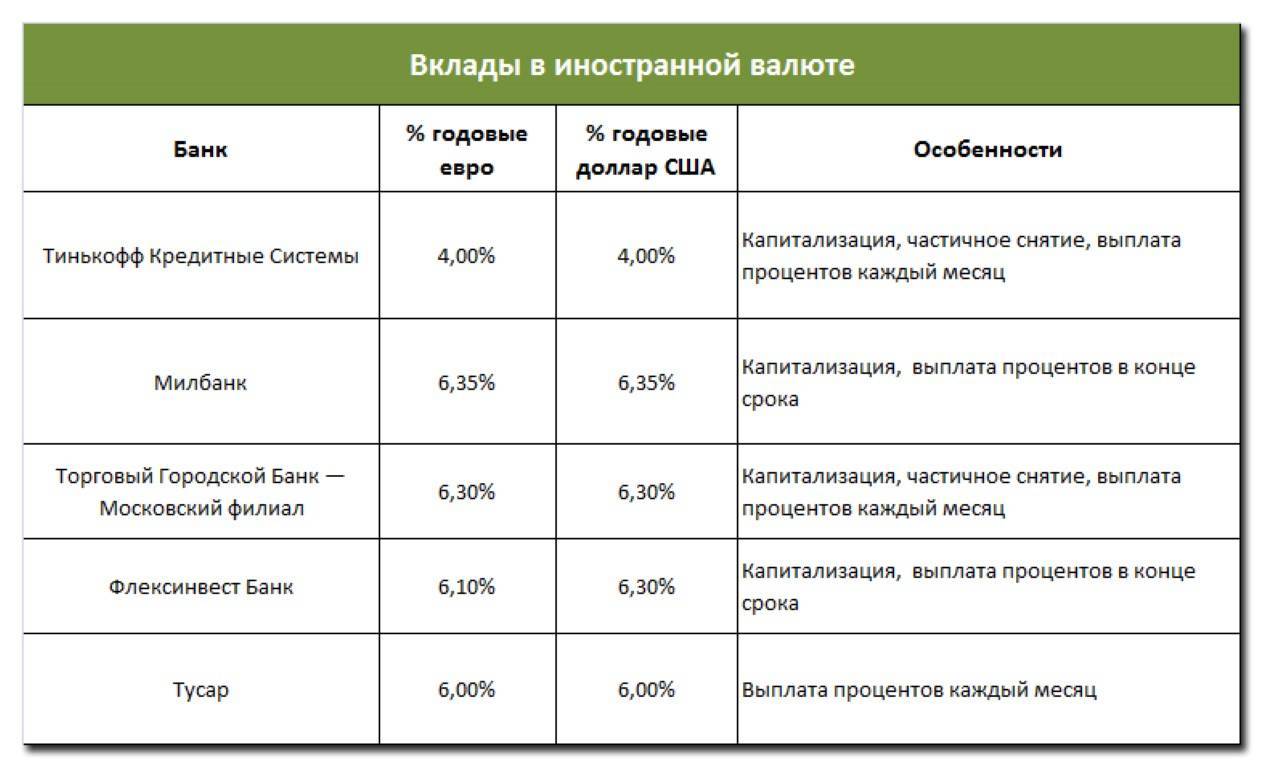

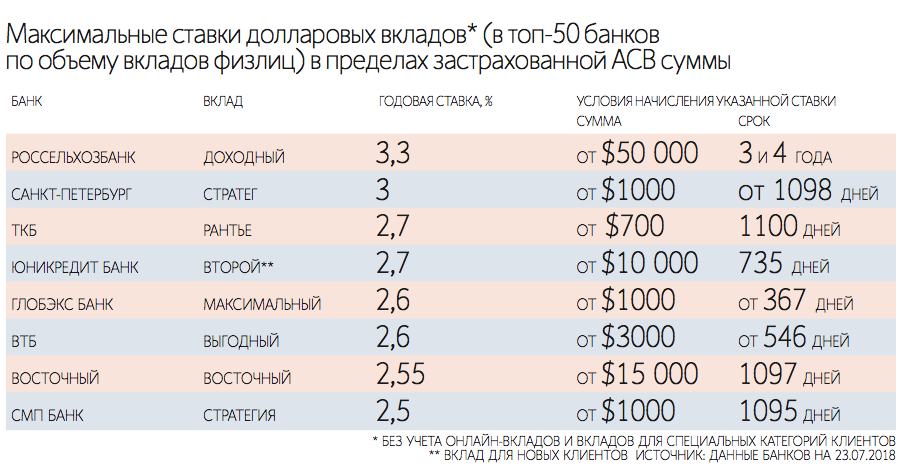

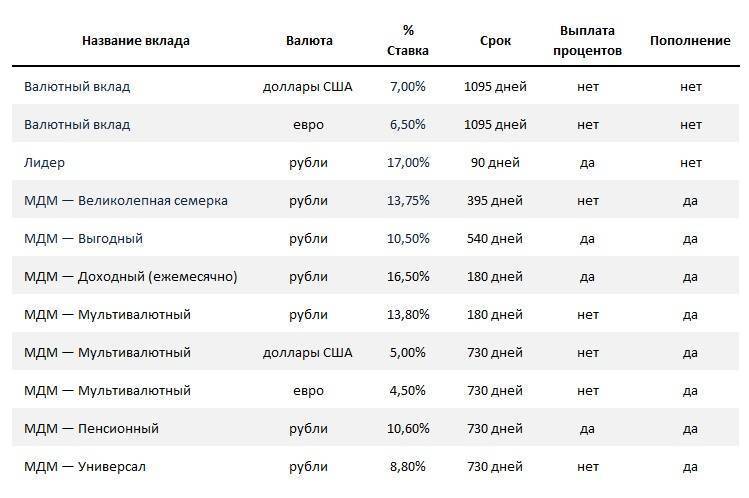

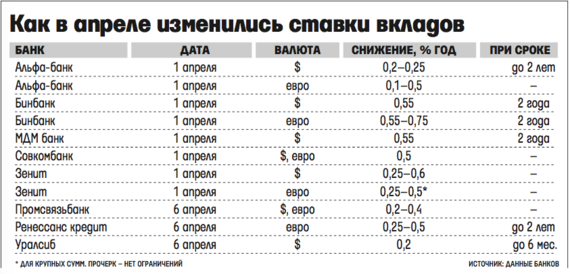

Доходность по валютным вкладам сильно упала в 2017 году и составила 1-1,2%. Это было обусловлено общей переоценкой доллара и снижением его курса за последние три года. При этом доля валютных вкладов в общем объеме депозитов кредитных организаций к концу 2017 года снизилась с 24% до 21%.

В 2018 году ставки по валютным вкладам стали медленно повышаться и в некоторых банках достигли 3% по долгосрочным продуктам.

В заключение необходимо добавить, что не стоит помещать все денежные сбережения в один вид вклада. Нужно диверсифицировать свои вложения: часть денег оставить в рублевом вкладе, часть – в валютном, а оставшиеся накопления вложить в другие инвестиционные продукты.

Тогда можно будет оптимально обезопасить себя от всех имеющихся рисков и получить неплохую прибыль. Стоит ли держать депозиты в рублях или в долларах вы можете посмотреть тут:

Не забудьте добавить «FBM.ru» в источники новостей

Достоинства и недостатки различных видов вкладов

Плюсы вкладов в долларах

- Доллар более устойчив по сравнению с рублем, он имеет стабильный курс и положительную динамику;

- Долларовый вклад поможет покрыть убытки от инфляции и падения рубля;

- Предоставляет возможность заработать на положительных курсовых разницах;

- Вклады в иностранной валюте защищены Агентством по страхованию вкладов, что обеспечивает надежность данного инструмента.

Минусы долларовых вкладов

- Зависимость доллара от экономической ситуации в мире и в отдельных странах (в частности, в США);

- Небольшие процентные ставки, их значение колеблется от 1 до 3% в разных банках;

- Вклады в долларах связаны с затратами на обменные операции;

- Ограничение по застрахованной сумме.

Рублевые вклады более популярны среди населения. За последний год их доля в общем объеме вкладов выросла почти до 80%.

Как подобрать наиболее выгодный вклад вы можете посмотреть в этом видео:

Преимущества рублевых вкладов

- Наиболее высокие процентные ставки по сравнению с долларовыми вкладами;

- Наименее рискованный и самый понятный вид вложения денежных средств;

- Безопасность вкладов обеспечена законом о страховании вкладов;

- Отсутствие затрат на обмен валюты в отличие от долларовых вкладов.

Тут вы узнаете, действительно ли отменен НДС на золото и что говорят в Правительстве.

Недостатки вкладов в рублях

- Доход от помещения денежных средств в рублевый вклад не всегда может покрыть текущую инфляцию;

- Необходимость серьезного мониторинга банков и видов вкладов для поиска оптимального решения в конкретной ситуации с наименьшими рисками.

На что обращать внимание при выборе банка?

Чтобы максимально обезопасить себя от возможных негативных последствий сотрудничества с банком, следует правильно подобрать кредитную организацию для размещения вклада в иностранной валюте. При выборе банка для открытия долларового депозита, не следует торопиться и оформлять договор с кредитной организацией, которая предлагает максимально выгодные условия по процентным ставкам. Высокие ставки — характерная черта молодых банков, которые чтобы привлечь максимальное количество клиентов предлагают значительно более высокий размер процентного отчисления.

Стоит ли открывать депозит в долларах

Финансовые организации, в которых не всё в порядке с ликвидностью, так же предлагают оформить депозит по завышенным ставкам, но риск потерять всю сумму, которая размещается на долларовом депозите достаточно велик, так как при ухудшении финансовой ситуации, банк обязательно будет признан банкротом. В России банковские вклады до 1,4 млн. застрахованы государством, но если сумма долларового вклада превышает данный эквивалент в рублях, то вкладчик потеряет всю сумму превышающую этот показатель.

При выборе банка для размещения долларового депозита, необходимо с осторожностью относится к малоизвестным кредитным организациям, которые могут быть открыты с нарушением действующего законодательства. У банка должна быть аккредитация ЦБ РФ, если она отсутствует, то вложенные финансовые средства могут быть потеряны в полном объёме в результате мошеннических действий таких компаний

При выборе кредитной организации следует поинтересоваться о возможных комиссиях за преждевременное снятие денежных средств, а также за открытие банковского счёта.

Если банк взимает слишком большие дополнительные комиссии, то от сотрудничества следует отказаться.

Как избежать “подводных камней” при оформлении вклада — полезные советы для вкладчиков

Наверное, когда-нибудь наступит такое время, когда мы сможем подписывать банковские депозитные договора с закрытыми глазами, настолько они будут прозрачными, правильными, в полном соответствии с законодательными нормами.

Чтобы обойти подводные камни — читайте наши советы!

Пока всё не так безоблачно. Договоры, тарифы, общие условия имеют множество «подводных камней»

Поэтому важно знать хотя бы основные из них. Так вы сможете противостоять уловкам

Совет 1. Выбирайте надёжный банк

Редко кто из наших сограждан обращает внимание на надёжность кредитной организации при открытии банковского депозита. Все знают, что до 1,4 млн

руб. денежные средства застрахованы государством в лице Агентства по страхованию вкладов.

Однако, размещая деньги на валютные депозитные счета, стоит проверить выбранное банковское учреждение на благонадёжность. Предвидя ваше непонимание и вопросы, сразу отвечаю: всё дело в том, что в случае банкротства банка возмещение вкладчик получит не в валюте, а в рублях по курсу, действующему на день отзыва лицензии у финучреждения.

Из-за колебания курса может случится, что вместо суммы 5 тыс.$, числящейся на счёте, клиент получит в рублях сумму равную, например, 4,2 тыс.$. Поэтому лучше, если вы отдадите свои накопление в надёжные банковские «руки».

Совет 2. Покупайте валюту для вклада на бирже

Вы решили инвестировать в валюту, но имеете для этих целей только средства в рублях. Нет проблем. Любой банк примет их и проконвертирует в нужную валюту. К сожалению, не всегда по выгодному для клиента курсу.

Этого можно избежать, если купить инвалюту напрямую на бирже. Сделать это не составит труда для любого россиянина. Попробуйте, выгода бывает ощутимой.

Совет 3. Узнайте о комиссии за снятие наличных или внесение денег на депозит

Если по условиям выбранной депозитной программы предусмотрены пополнения, выясните, не берёт ли банк комиссию за это. Не удивляйтесь, такой абсурд встречается. Не лишним будет проверить условия снятия наличных. Некоторые банки берут комиссию за выдачу наличных из кассы. Им неважен источник средств (срочный вклад, текущий счет и т.п.).

Возмущаться бесполезно. Наверняка в договоре есть пункт о том, что все операции совершаются по тарифам на РКО. Эти тарифы размещены на стенде в офисе и на сайте финучреждения. Но, увы, редко кто их читает перед тем, как открывать вклад, а там как раз все эти комиссии расписаны.

Вклады в долларах — защита накоплений от инфляции или способ пассивного заработка

Размещая свои деньги на банковские депозитные счета, вкладчик, как правило, преследует 2 цели: накопить нужную сумму, например, на крупную покупку или отдых, и/или получить дополнительный пассивный доход от вложений.

Во времена нестабильной экономической ситуации в стране граждане, имеющие на руках денежные средства, ищут способ защитить свои накопления от инфляции.

Всё чаще их взоры устремляются к валютным депозитам. Особо популярными становятся счета в долларах. Связано это, прежде всего, с падением курса рубля по отношению к иностранным валютам, например, к доллару.

В такой ситуации открытие валютных вкладов более выгодно по сравнению с их рублевыми аналогами, даже несмотря на то, что ставки по ним гораздо ниже депозитов в отечественных деньгах.

Если вас в первую очередь волнует защита своих сбережений от обесценивания, то открывать лучше счета в так называемых резервных валютах. Самая известная их разновидность — $ США. Такие валюты имеют достаточно стабильный курс и динамику к постоянному его укреплению.

На накопления в инвалюте падение российского рубля не оказывает никакого влияния

Сразу хочу обратить ваше внимание, что нормально заработать на процентах по таким вкладам при нынешних ставках можно, инвестируя крупные суммы на длительный срок

Ярким образцом того, как можно хорошо заработать на валютных инвестициях в банковские депозиты, служит реальная ситуация из моей практики.

Подробнее о валютных банковских вложениях смотрите в видеосюжете:

Как открыть вклад в долларах — пошаговое руководство

Предлагаю подробнее познакомиться с процессом открытия долларового депозита. Это сэкономит время и убережет вас от досадных ошибок.

Алгоритм очень схож с порядком по рублевым вкладам, но есть небольшие нюансы, на которые лучше обратить внимание заранее

Шаг 1. Выбираем банк и программу вклада

По состоянию на 01.02.2018 в РФ ведут деятельность 558 кредитных организаций, имеющих 869 филиалов на всей территории страны. Представьте теперь, сколько продуктов и услуг они предлагают нам с вами! Согласитесь, выбрать что-то нужное и выгодное совсем непросто.

В такой ситуации на помощь приходит интернет и современные технологии. Я советую не тратить время на самостоятельные поиски и анализ, а сразу воспользоваться специальными сервисами по подбору финучреждения и депозитной программы. Например, такими, как sravni.ru и banki.ru.

Здесь представлены все действующие банки — от Сбера и VTB24 до региональных финучреждений.

На этих сайтах вы сможете:

- проанализировать рейтинги кредитных организаций;

- познакомиться с отзывами тех, кто имеет опыт в нужном вопросе;

- ознакомиться с множеством программ практически по всем банкам, действующим в РФ;

- провести сортировку по заданным именно вами параметрам;

- отобрать для детального сравнения понравившиеся предложения.

Хочу обратить ваше внимание, что многие банковские учреждения предлагают своим клиентам делать онлайн вложения через интернет-банк. Нередко для таких видов применяется повышенная процентная ставка

Это удобно и выгодно.

Но если вы не продвинутый инвестор и впервые планируете вложиться в валюту, то в этом случае я рекомендую обычный офлайн способ подбора. Как показывает мой опыт, многие россияне всё ещё плохо ориентируются в вопросах конвертации, не всегда правильно трактуют условия того или иного банковского продукта.

Вот именно поэтому следует лично посетить выбранный банк, и неспеша разобраться во всех договорных тонкостях. Эта консультация вас ни к чему не обяжет, но позволит сделать правильный выбор. Потом вы можете прийти домой и открыть онлайн вклад, либо сразу в офисе заключить договор по классическим предложениям.

Программу советую подбирать, исходя из цели вложений. Например, если планируете обучаться в Лондоне — ищите вклад в фунтах, собираетесь купить недвижимость в Испании — копите в евро, хотите подзаработать на процентах и курсовой разнице — присмотритесь к быстрорастущим валютам.

Шаг 2. Приходим в отделение банка и изучаем договор

Придя в офис, ознакомьтесь с документацией по всем приглянувшимся продуктам. Вчитывайтесь внимательно во все пункты, не торопитесь. Сложные или непонятные моменты выясняйте сразу у операциониста.

Читая договор валютного вклада, обращайте внимание на:

- Наличие/отсутствие капитализации.

- Срок вложений.

- Процентную ставку.

- Условия конвертации при окончании срока.

Шаг 3. Подписываем соглашение и вносим средства на счет

Бумаги прочитаны, вопросы решены, все понятно и устраивает. Предъявите паспорт менеджеру, подпишите соглашение, внесите деньги.

Средства принимаются как в рублях по курсу банка, так и в валюте открываемого вклада, наличными, либо безналично. После внесения денег, заберите свой экземпляр документации, подтверждающий ваше право на открытый депозит.