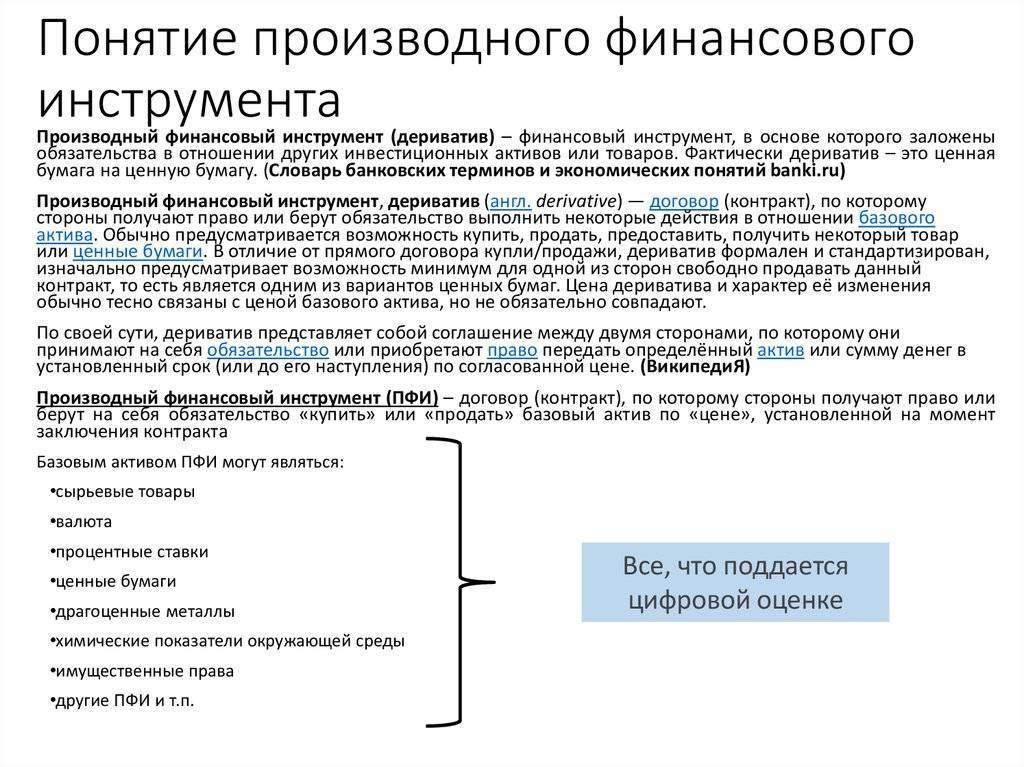

Понятие и экономическая суть

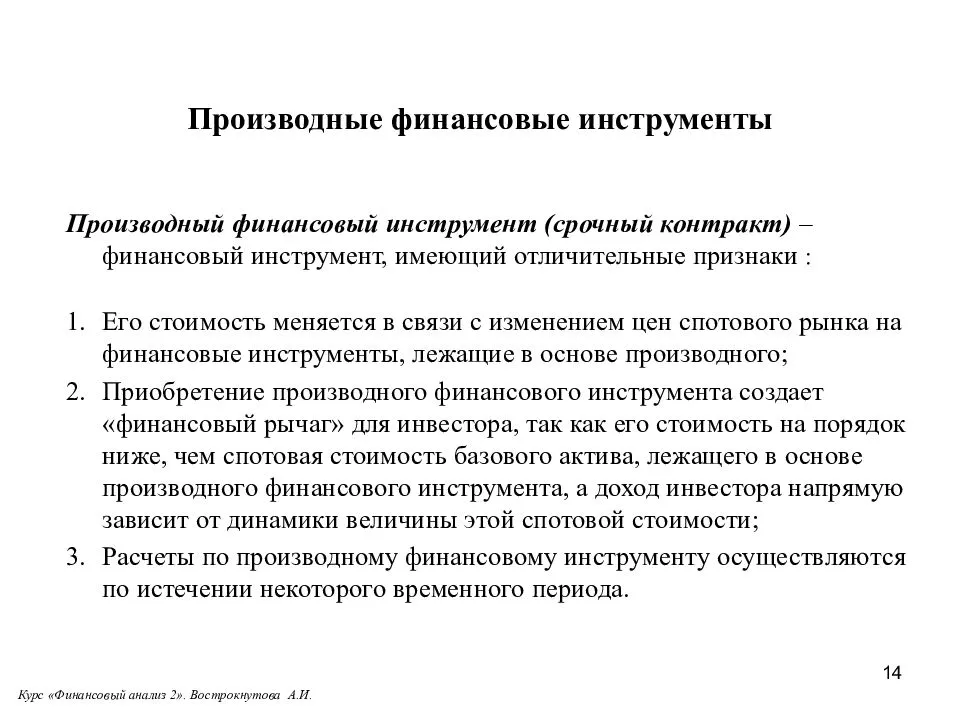

Рынок, на котором торгуются подобные инструменты, называют срочным, потому что одним из обязательных параметров договора является срок исполнения.

Список доступных деривативов можно посмотреть на МосБирже.

Если отвлечься от финансовых рынков, то примерами деривативных сделок из обычной жизни могут быть:

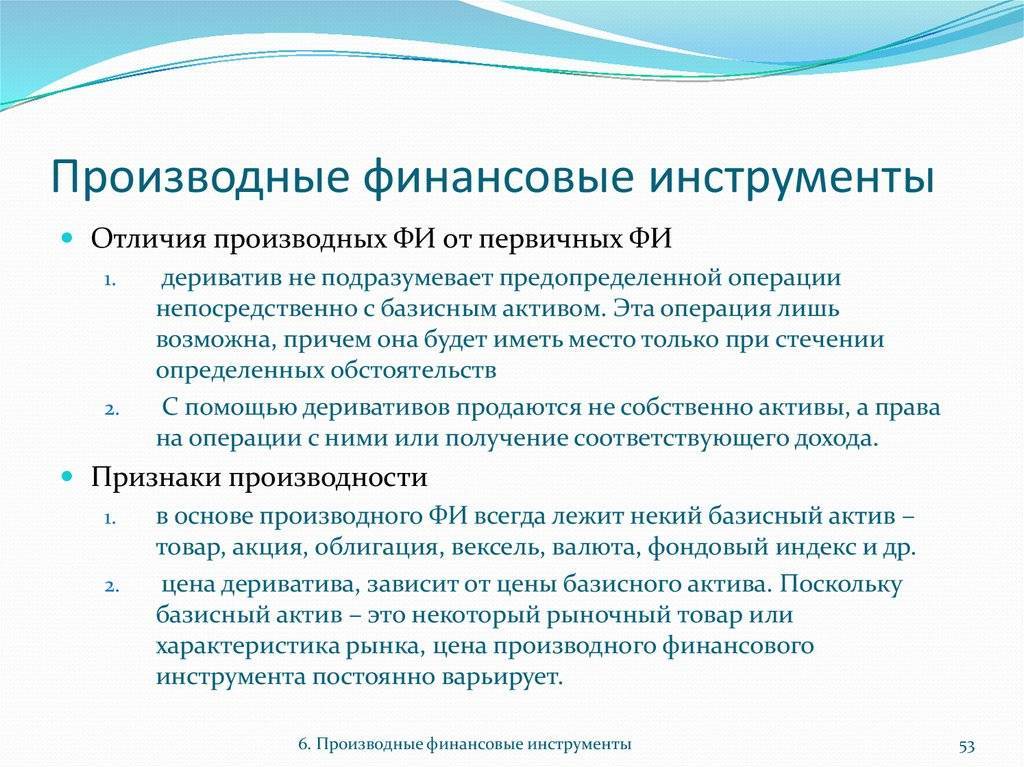

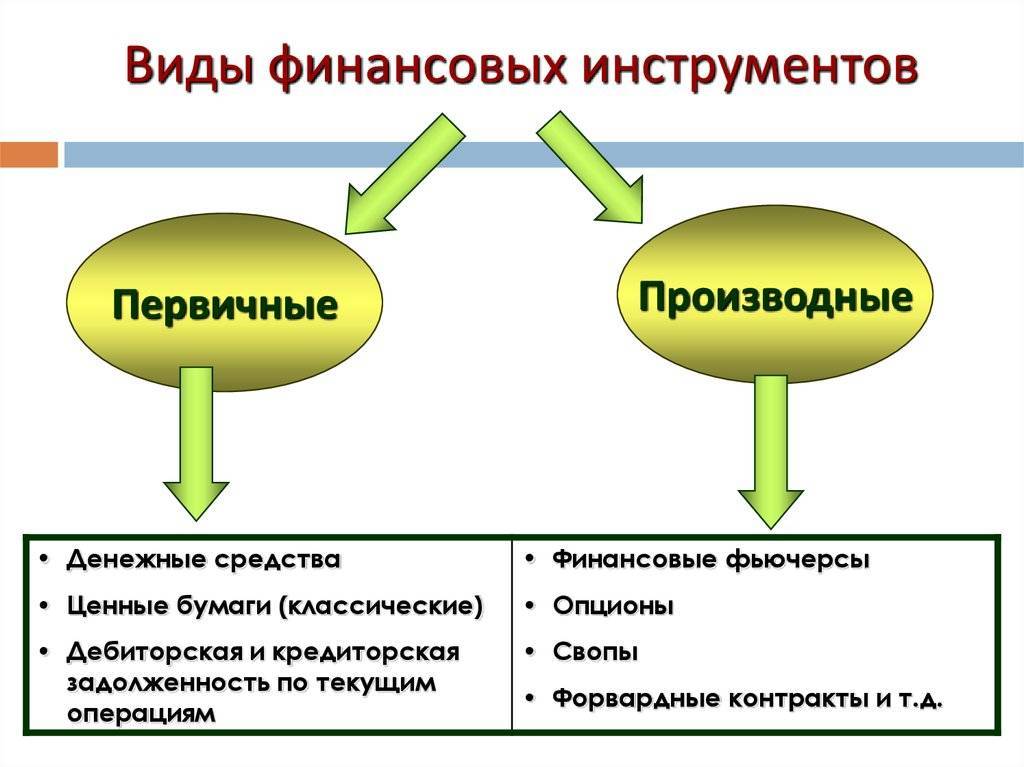

В экономике понятие деривативов чаще всего ассоциируется с биржевой и внебиржевой торговлей. В определении, которое я дала выше, идет речь о возможности в результате сделки распоряжаться каким-то активом. Такой актив называют базовым или первичным. В качестве него выступают:

- ценные бумаги (акции, облигации, векселя и др.);

- товарные инструменты (золото и другие металлы, зерно, кофе, нефть и др.);

- валютные пары (доллар/рубль, евро/доллар и др.);

- биржевые индексы (индекс РТС, индекс МосБиржи);

- процентные ставки (ставка денежного рынка RUSFAR, ставка однодневных кредитов RUONIA);

- волатильность рынка.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Особенности деривативных сделок:

- Срочность. В контракте заранее оговаривается срок поставки товара (поставочный договор) или осуществления денежных расчетов (расчетный договор).

- Наличие базового актива.

- Фиксированная цена, по которой будет исполнен срочный контракт в будущем. При этом деривативы, как и обычные ценные бумаги, покупаются и продаются на бирже, поэтому имеют свою рыночную цену, отличную от цены исполнения соглашения.

- Высокий риск. Любой срочный контракт строится на предположении об изменении цены базового актива. Срок исполнения – как правило, несколько месяцев. Очевидно, что за это время может случиться всякое. Ни один инвестор не может предвидеть будущее.

- Возможность заработать больше, чем при обычной торговле ценными бумагами.

- В некоторых случаях требуется гарантийный взнос. В случае отказа от исполнения контракта одной из сторон сделки он остается у другой стороны.

Недостаток производных

С другой стороны, деривативы сложно оценить, потому что они основаны на цене другого актива.

Риски для внебиржевых деривативов включают в себя риски сторонних организаций, которые сложно предсказать или оценить.

Большинство производных инструментов также чувствительны к изменениям количества времени до истечения срока действия, стоимости владения базовым активом и процентных ставок. Эти переменные затрудняют полное совпадение стоимости производного с базовым активом.

Плюсы

Фиксация цены

Хеджирование против рисков

Может использоваться с максимальной отдачей

Диверсификация портфеля

Минусы

Трудно оценить

Есть возможность банкротства контрагента (если OTC)

Сложно для понимания

Чувствителен к факторам спроса и предложения

Кроме того, поскольку сам производный инструмент не имеет внутренней стоимости — его стоимость исходит только из базового актива — он уязвим к рыночным настроениям и рыночным рискам.

Факторы спроса и предложения могут привести к росту и падению цены производного инструмента и его ликвидности, независимо от того, что происходит с ценой базового актива.

Наконец, деривативы, как правило, являются инструментами с левереджем, и использование левереджа возможно на обоих путях. В то время как он может увеличить норму прибыли, он также делает потери более быстрыми.

Объемы биржевого и внебиржевого рынков производных финансовых инструментов

В последнее время все чаще приходится слышать о негативной роли производных финансовых инструментов в развитии мирового финансового кризиса. Высказываются различные точки зрения: и о том, что столь бурный расцвет рынка деривативов во многом спровоцировал кризисные явления, и о том, что производные инструменты – это очень важный элемент в системе управления рисками предприятий и финансовых институтов.

Но чтобы понять значение производных финансовых рынков, необходимо оценить объемы этого рынка.

В табл

1 мы не зря акцентировали внимание на доступности и прозрачности информации о рынке деривативов. Так, если биржевая статистика, как правило, доступна и сопоставима, то информации о внебиржевом рынке значительно меньше

Основным показателем для оценки и сравнения объемов рынка производных финансовых инструментов является условная стоимость открытых позиций (notional amounts outstanding). Этот показатель характеризует условную стоимость заключенных сделок, по которым еще не завершены расчеты. Он показывает размер рынка и потенциал переноса ценового риска.

Второй показатель – это оборот. Он позволяет оценить рыночную активность и ликвидность рынка. При расчете этого показателя учитывается общая стоимость заключенных, но еще не оплаченных сделок, т.е. совокупность номинальных стоимостей форвардов, фьючерсов и свопов, а также условных сумм и премий, выплаченных и полученных по опционам.

Статистические данные по рынку производных финансовых инструментов собирает, обобщает и публикует Банк международных расчетов. Так, по данным на конец декабря 2009 г. приводится следующая информация (табл. 2 и 3).

Таблица 2

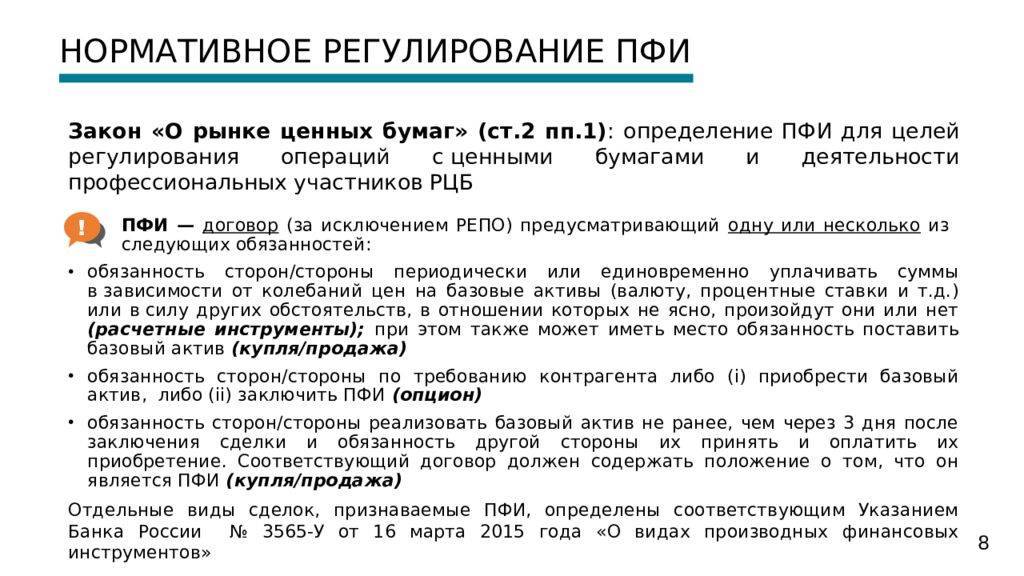

Государственное регулирование в России

Как отмечают эксперты, на российском деривативном рынке наблюдается большой потенциал возможностей. Есть возрастающая тенденция того, что финансовые институты и корпорации России еще больше интегрируются в пространство мировых финансов. Поэтому острее стоит вопрос об эффективности таких систем, какхеджирование рисков, способствующих дополнительному росту Российских деривативов в биржевой и во внебиржевой торговле.

В России по большей части используются деривативы кредитного вида. Кредиты, обеспеченные ценными бумагами, очень схожи с дефолтным свопом. Всегда существует вероятность отказа должника от выплат.По сути, он подменяет личный долг долгом иного лица. Этот процесс имел глобальные масштабы в кризисный период, когда лица, получавшие кредиты под залог портфелей ГПО, займы не погашали, а значит отказывались от залога.

Таким образом, при резком падении цены на залог существует опасность замещения кредита.

Чем отличается кредит под залог от дефолтного свопа?

- В первом случае кредитор имеет право обратиться в суд и требовать возврата долга от своего заемщикав судебном порядке.

- Во второмтакой возможности нет, потому, что долговыми обязательствами владеет третья сторона.

Еще в конце 90-х годов использование кредитных деривативов широко применялось в связи с реструктуризацией долга банковских организаций.

Например, «Онексимбанк» в качестве выплаты долга предложил траст, куда вошли долги иных компаний этому банку. Когда должники погашали кредиты, средства направлялись в траст, а далее перенаправлялись кредиторам. Это стандартная схема кредитного дериватива – банк попросту сделал замену своих обязательств на чужие.

Наличие пробелов в законодательной базе России является сдерживающим фактором для развития отечественного рынка. Однако эта проблема постепенно решается.

Наряду с законопроектом, регулирующим работу валютного рынка Форекс, рассматриваются изменения в Законе РФ, способные регулировать работу сосновными видами деривативов.

В новом проекте установлены требования к деривативам (производным), условия для их выпуска и правила для оборота, определены принципы для организации торговли и для тех, кто будет продавать производные (деривативы). Также на законодательном уровне будет закреплен порядок относительно государственной регламентации в этой области.

Особенности инструментов и их функции

Финансовые деривативы формируют некий фиктивный капитал. Он не принимает участия в производственном процессе, а также не может считать кредитным средством. Но при этом имеется привязка к базовому активу, например, ценным бумагам, валютам, товарам и прочее.

Читать – Как победить свою лень?

Разные финансовые инструменты могут использовать для различных целей, но основная функция – это хеджирование и спекулятивная действия. В рамках хеджирования я бы выделил следующие операции:

- Страховка своего портфеля инвестиций

- Защита от роста по ипотечным ставкам

- Финансовый менеджмент

Спекулятивная торговля деривативами предполагает:

- Активную работу с волатильностью

- Технические анализ

- Фундаментальный анализ

- Анализ покупки и перепроданности

Есть определённые условия, в рамках которого может функционировать производный инструмент – это срочность и прямая связь с базовым активом.

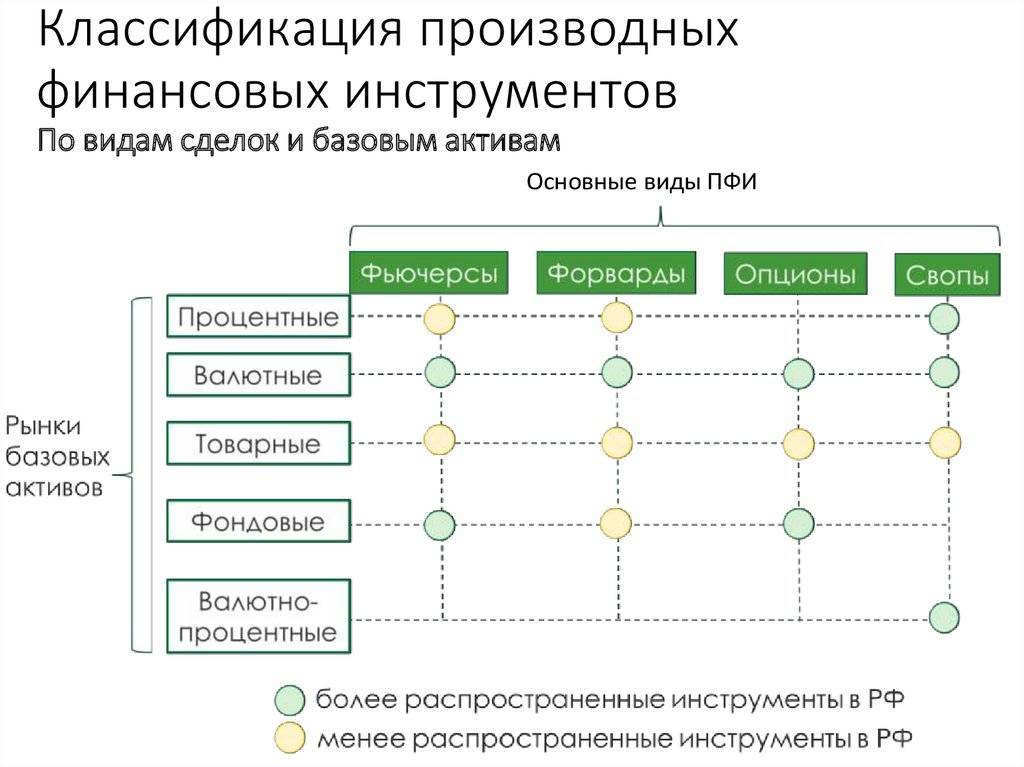

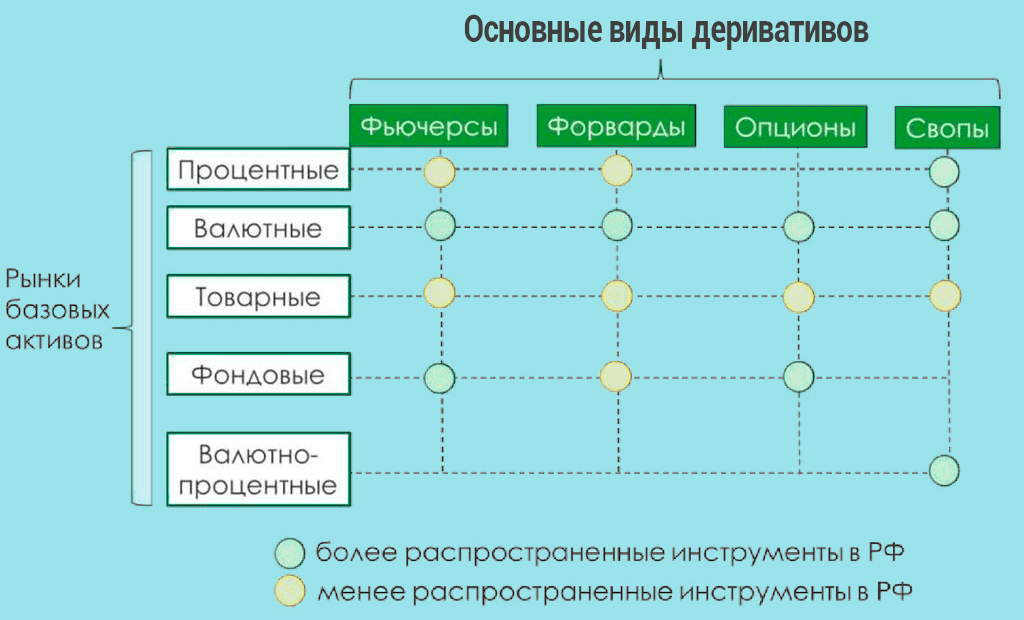

Виды

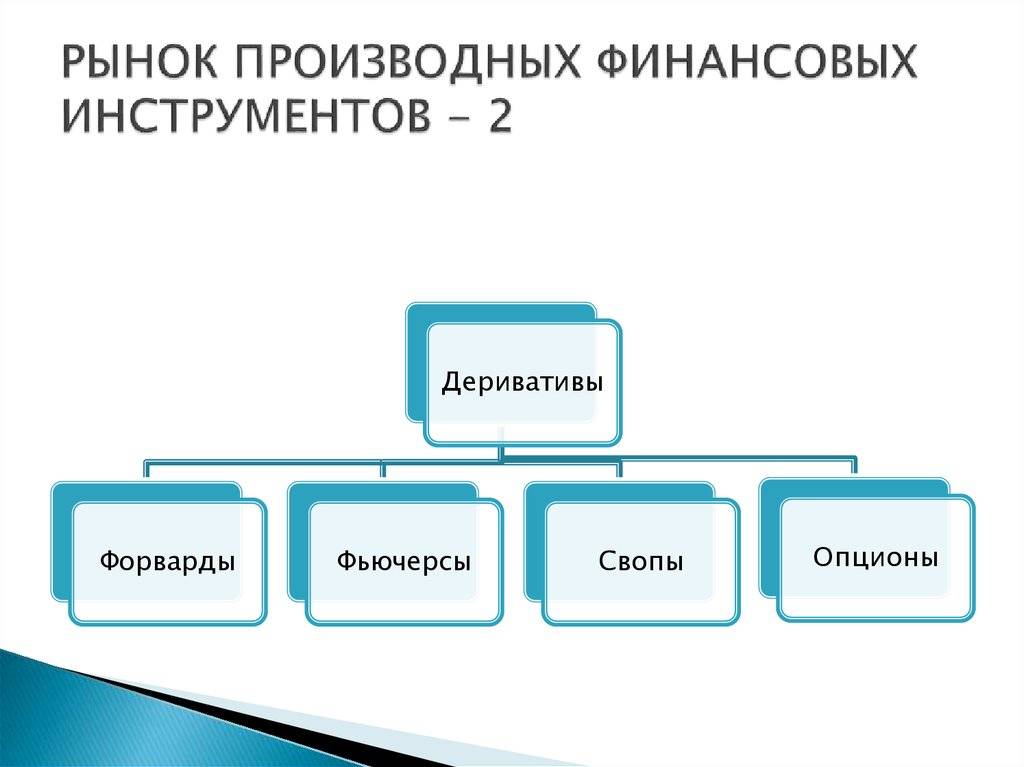

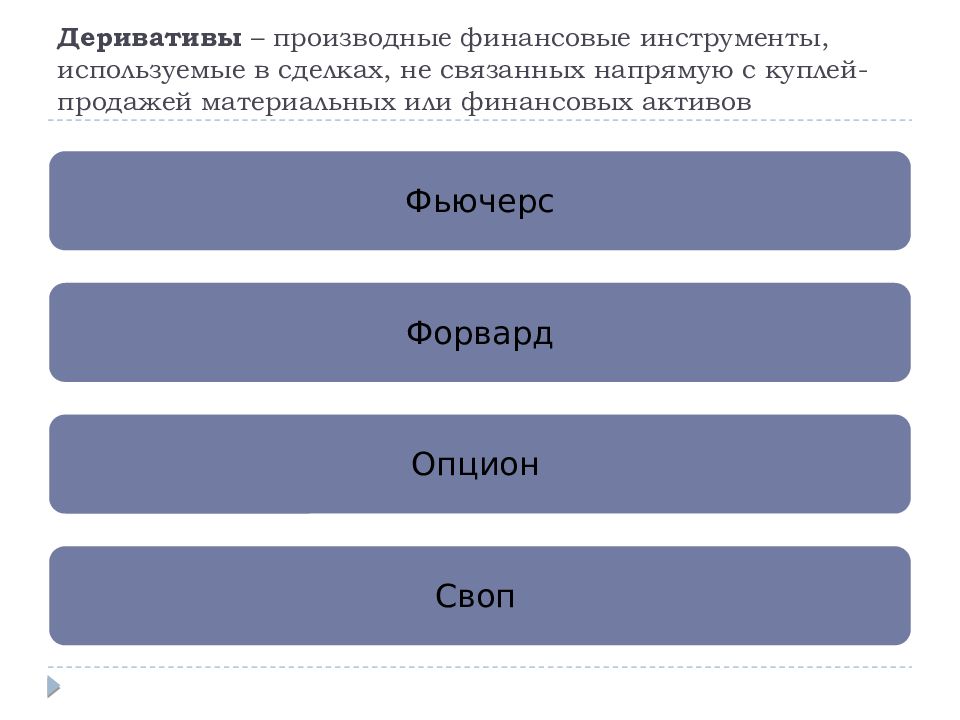

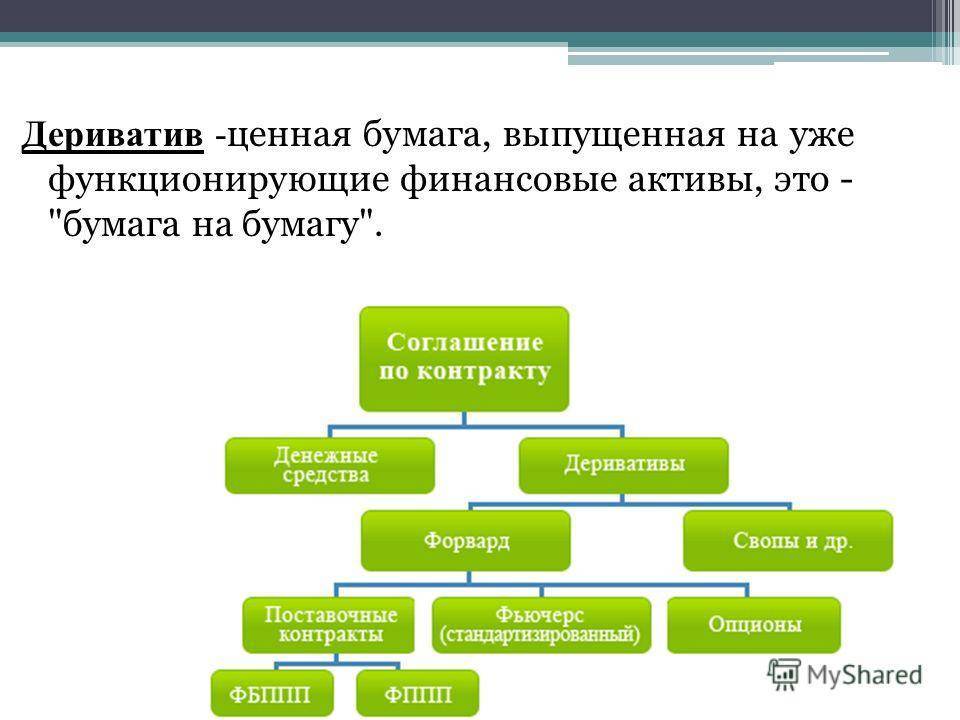

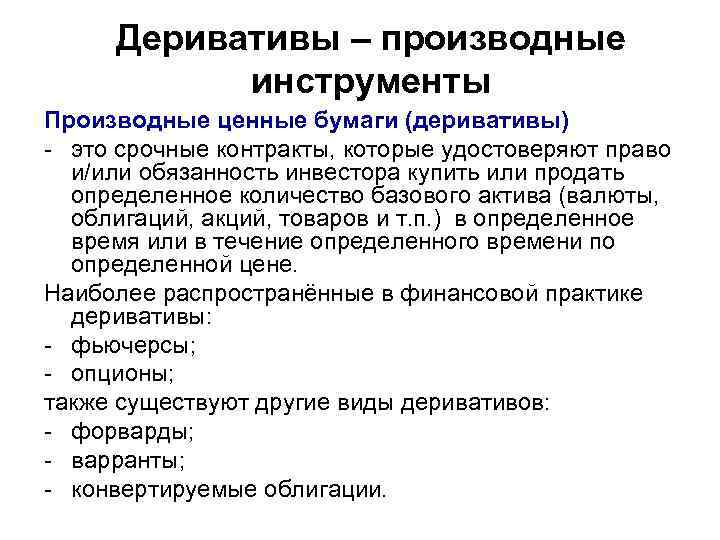

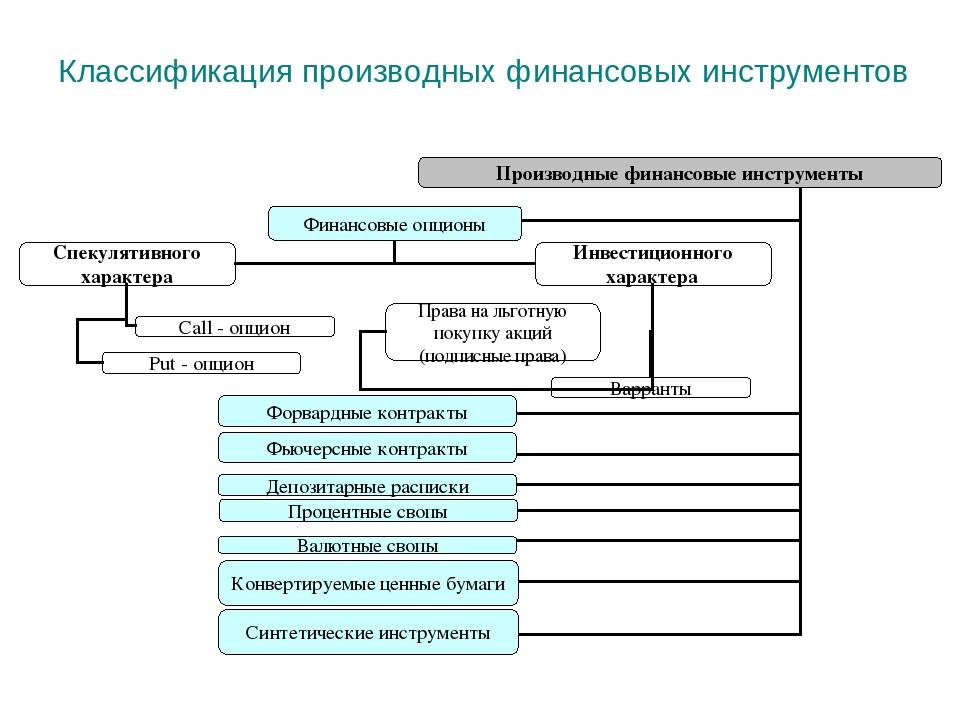

По своей специфике деривативы делятся на три основных вида: фьючерсы, свопы и опционы. О каждом из них я расскажу отдельно, но производные финансовые инструменты отличаются и по типу базисных активов. Исходя из этого критерия, они бывают:

- валютные;

- кредитные;

- товарные;

- процентные.

Фьючерсы

Фьючерсы подразумевают четко установленное соглашение между покупателем и продавцом актива на установленную дату в будущем. Стоимость контракта, которая может меняться вместе с рыночной конъюнктурой, фиксируется в момент совершения сделки.

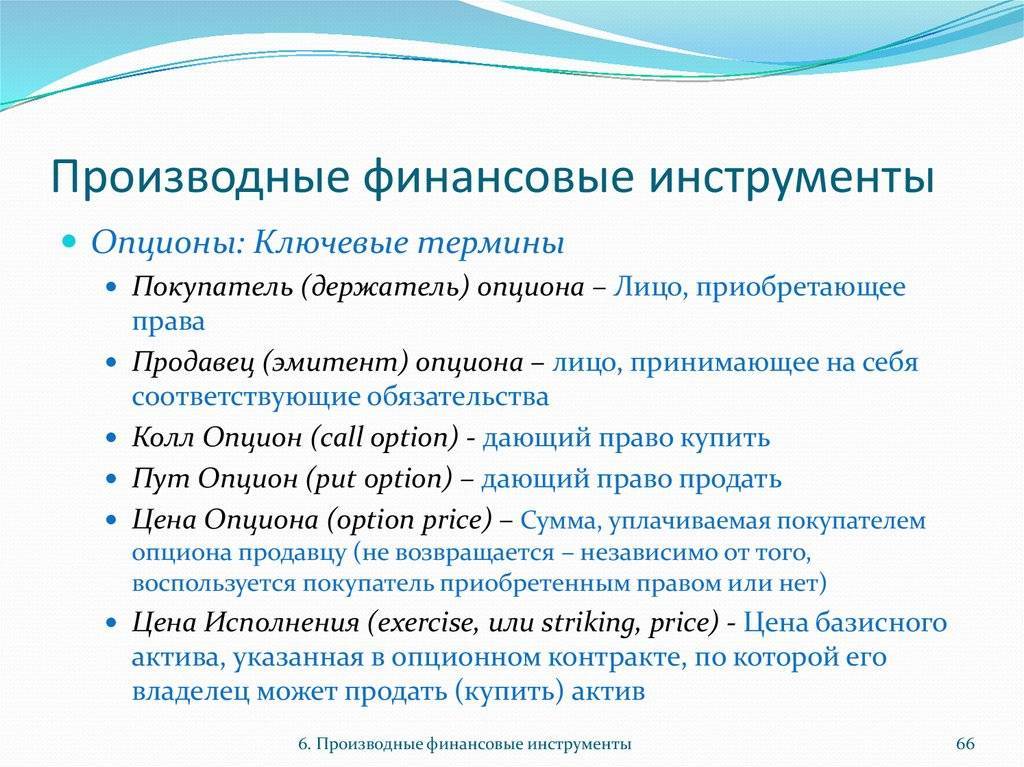

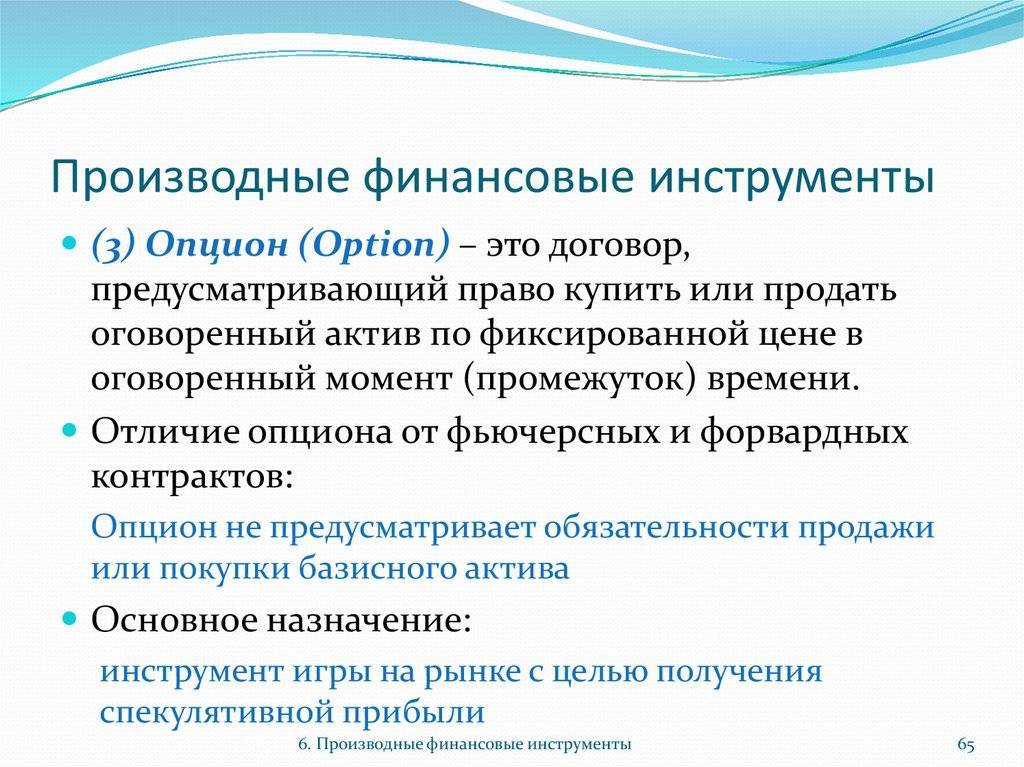

Опционы

Такие инструменты устанавливают право, но не обязывают купить (call) или продать (put) базовый актив по конкретной стоимости в будущем периоде. За наличие этого права приобретатель опционного контракта должен платить премию. Этот вид финансовых производных очень похож на страхование.

Свопы

Одновременная покупка и продажа определенного актива на сумму, которая позволяет во время обмена экономическими условиями получить выигрыш обеим сторонам сделки. К примеру, с помощью процентного свопа можно обменять обязательства с фиксированной процентной ставкой на долг с переменными начислениями.

Еще

Могут встречаться и другие виды, а иногда и даже комбинации разных деривативов. Например, существуют свопционы или опционы на фьючерсы. На первый взгляд они кажутся очень сложными многосоставными инструментами, но если понимать специфику каждого отдельного дериватива, то комбинаторика дается намного легче.

Особенности и функции

Разные производные инструменты могут служить для различных целей, но основными функциями можно выделить хеджирование и спекуляции.

Среди защитных операций (хеджирование) деривативов выделяют:

- страховка инвестиционного портфеля;

- бюджетирование;

- защита от роста ипотечных ставок;

- финансовый менеджмент;

- аннуитет;

- использование валютных деривативов экспортерами.

Спекулятивный характер использования деривативов предполагает:

- работу с волатильностью;

- технический анализ;

- макроэкономический анализ;

- поток ордеров;

- выявление перекупленности и перепроданности в деривативных контрактах.

Условия дериватива

Существуют два главных условия производных финансовых инструментов:

- срочность;

- связь с базовым активом.

https://youtube.com/watch?v=HmzLwovIWsY

Что это такое?

Говоря простым языком, деривативы олицетворяют собой некие контракты или соглашения, в основе которых содержится определённый базовый актив. Такого рода соглашения устанавливают права и обязанности на совершение определённых торговых действий в будущем, устанавливаются сроки, цены, возможные риски и иные характеристики.

Читать – Список самых кассовых фильмов

Понимаю, звучит это очень сложно, но для большего понимания, давай рассмотрим простой житейский пример. Допустим, ты накопил определённую сумму денег, и хочешь купить себе автомобиль. Ты приходишь в салон, но, увы, нет той комплектации, которую ты присмотрел. Но это не проблема, ведь можно сделать определённый взнос и заказать доставку необходимого авто.

Допустим, машину привезут через 2 месяца, а за это время её стоимость может поменяться. Но тебе это уже не интересно, ведь условия потенциальной сделки были зафиксированы изначально. По сути дела, это принцип, по которому работает тот же фьючерсный контракт.

Итак, деривативы – это финансовый контракт между сторонами, основывающийся на будущей стоимости актив. Эти контракты используются для снижения рисков, и при этом используются большим количеством участников рынка. Но вернёмся к нашему примеру…

Читать – Основные признаки финансовой пирамиды

Вот, ты купил авто и тебе предложили оформить страховку на него. Консолидировано с условиями страховки, у вас есть возможность получить средства в случае наступления аварийной ситуации, и по своей сути это похоже на покупку опционов. Видишь, не всё так сложно, как может показаться на первый взгляд. Но теперь давай поговорим о реальном применении данных активов на практике.

Видео

Допустим, некий фермер посадил пшеницу и он считает, что у него вырастет 100 тонн чистой продукции. В момент посева стоимость за тонну составляла 500 долларов. Фермер опасается, что когда придёт время собирать посевы, то аналогичного товара на рынке будет много, соответственно, цена упадёт.

Поэтому он прикидывает, что исходя из текущих условий, его выручка может составить порядка 50 000 долларов (100*500). Чтобы зафиксировать свои риски, он на бирже открывает короткую позицию фьючерса по пшенице. И для открытия сделки ему вовсе необязательно иметь 50 000 долларов, потому как торговля деривативами может происходить пре использовании кредитного плеча.

С течением времени может произойти несколько ситуаций. Цена на пшеницу действительно упадёт, и фермер получит меньше выручки, но нивелирует это профитом за счет шорта по фьючерсу. Если же цена вырастете, то по фьючерсу будет получен убыток, но при этом он нивелируется за счёт прироста выручки. По сути дела, своими действиями фермер захеджировал себя от непредвиденных колебаний рынка.

Читать – Всё про каршеринг авто

Теперь о том, как это можно трактовать в финансовом аспекте… К примеру, ты провёл комплексный анализ и решил, что на рынке пшеницы есть явный дефицит и скоро цены могут вырасти. Чтобы заработать на этом, тебе вовсе не нужно нести домой баулы с пшеницей, а потом самому сидеть и продавать их. Ты можешь просто приобрести финансовые деривативы (опцион или фьючерс) на этот вид товара и ожидать, что будет дальше.

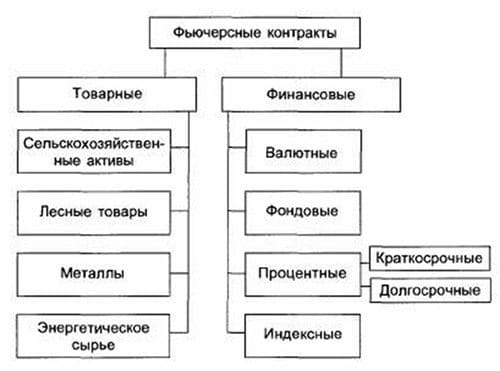

Виды фьючерсных контрактов

Есть два вида фьючерсных контрактов:

- Поставочный.

- Расчётный – без поставок.

Поставочные фьючерсы обязуют покупателя и продавца совершить фактическую продажу товара и его оплату в указанные в контракте сроки.

Расчётный фьючерс никак не связан с реальными поставками продукции. Предполагается, что одна из сторон будет выплачивать второму участнику сделки разницу между стоимостью актива в период заключения сделки и фактической ценой продукции на момент истечения контракта.

Расчёт между контрагентами производится в деньгах, а физическая поставка товара не предусмотрена. Такие сделки совершают для хеджирования или спекулятивных манипуляций.

Хеджирование позволяет нивелировать вероятные потери, полученные при заключении контракта на другом рынке.

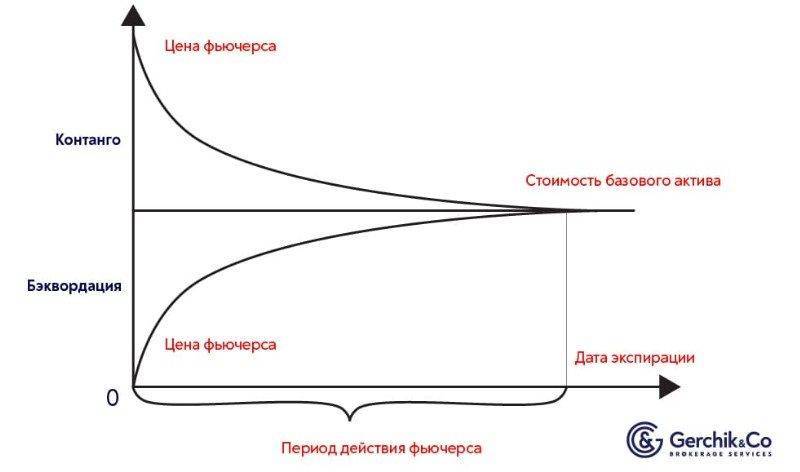

Цена фьючерсного контракта – контанго и бэквордация

Фьючерсный контракт относится к категории отдельных биржевых товаров, со стоимостью, отличающейся от цены актива.

На этот показатель могут влиять прогнозы и риски, вызванные вероятным изменением предмета достигнутых ранее договорённостей. Цена актива на рынке и стоимость фьючерса этого товара может иметь отрицательное или положительное соотношение.

В этой ситуации большинство инвесторов надеются, что цена актива на биржах в скором времени существенно снизится.

Контанго и бэквордация на графике

Контанго и бэквордация на графике

Ценой фьючерса называют текущую рыночную стоимость контракта, у которого есть определённый срок истечения. Справедливая цена определяется, как стоимость, выгодная для приобретения актива, который будет немедленно поставлен и его последующего удержания, вплоть до использования, посредством извлечения выгоды, реализации или использования.

Одновременно с этим при справедливой цене, трейдеру выгодно приобрести контракт на актив с определённым сроком исполнения. Разница соответствующей и текущей цены называется базисом контракта, который пребывает относительной спотовой стоимости актива в двух состояниях.

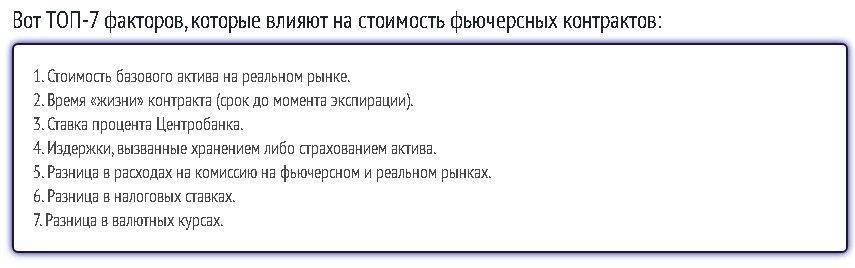

Что влияет на стоимость фьючерсного контракта

Что влияет на стоимость фьючерсного контракта

Страховка

Торговля ведётся при условии обеспечения сделки, посредством депозита, размер которого составляет 2 – 10% от цены актива контракта.

Это страховка, требуемая биржей от обеих сторон, заключающих договор. Установленная сумма блокируется на счетах, формируя своеобразный залог.

Если цена фьючерса растёт, то обеспечение продавца возрастает, а при её снижении, уменьшается. Этот механизм позволяет избегать процедуры оплаты при заключении контракта.

Когда фьючерс сохраняется до момента его закрытия, стороны выполняют свои обязательства, поставляя активы или перечисляя денежные средства.

Когда кто-то из участников не хочет выполнять свои обязательства, это за него делает биржа, оставляя себе некоторую сумму из гарантийного обеспечения. Такая схема работает только в отношении контрактов, по которым предусмотрена поставка актива.

Сроки истечения

Есть несколько дат истечения срока контракта. Например, для индекса доллара, акций, финансовых инструментов срок истечения наступает ежеквартально в третью пятницу последнего месяца квартала.

Существуют фьючерсы с ежемесячным выходом, в частности CME Crude Oil. Прочие виды контрактов могут заканчиваться в другие дни. Чтобы продуктивно торговать фьючерсами, следует помнить дату истечения контракта.

Если отмечается неожиданное уменьшение объёма после истечения очередного дня торгов, то сроки подходят, и большая часть трейдеров начинают закрывать сделки до прекращения действия договора.

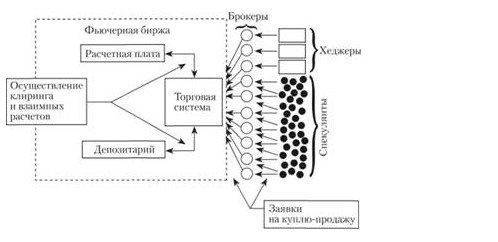

Структура фьючерсного контракта

Структура фьючерсного контракта

У каждого фьючерсного контракта есть срок действия. Проверьте спецификации контракта на даты истечения срока действия вашего контракта. Обычно происходит значительное падение объема, поскольку фьючерсный контракт приходит в течение нескольких дней после его истечения.

Это связано с тем, что все краткосрочные трейдеры закрывают свои позиции, и только люди и компании, которые хотят купить или продать базовый продукт, продолжают торговать и удерживать свои позиции до истечения срока.

Краткосрочные трейдеры не заключают фьючерсные контракты до истечения срока действия, они просто делают или теряют деньги на основе колебаний цен, которые возникают после покупки или сокращения контракта.

Суть дериватива

Деривативы являются финансовыми инструментами производного характера. Их основным элементом является базовый актив, в отношении которого оформляется двухстороннее соглашение. Его участники обязуются совершить сделку на оговоренных условиях. Оформленный контракт гарантирует покупателю совершение покупки по заранее оговоренной стоимости, несмотря на то, что на дату совершения сделки она может быть изменена. Продавец также получает гарантии, что он наверняка продаст свой актив.

Для деривативов характерны такие характеристики, как:

- контрактность, свидетельствующая о том, что дериватив является результатом срочного контракта;

- срочность, подразумевающая истечение срока действия одного из видов дериватива в указанное в контракте время;

- ориентация на получение выгоды.

Целью покупки дериватива является не приобретение финансового актива, а получение прибыли от изменения его стоимости. Его количественные показатели могут не совпадать с аналогичными параметрами базового инструмента.

Классификация

- Финансовые производные ценные бумаги – контракты, базирующиеся на процентных ставках по облигациям США, Великобритании и других стран.

- Валютные производные ценные бумаги – контракты на валютные пары (курс евро/доллар, доллар/иена и другие мировые валюты).

На Московской бирже высокой популярностью пользуется фьючерс на пару доллар/рубль.

- Индексные производные ценные бумаги – контракты на индексы акций, такие как S&P 500, Nasdaq 100, FTSE 100, а в России также фьючерсы на индексы акций Мосбиржи и РТС.

- Производные ценные бумаги на акции.

На ММВБ в том числе торгуются фьючерсы на ряд российских акций ведущих компаний: «ЛУКОЙЛ», «Ростелеком» и т.д.

- Товарные производные ценные бумаги – контракты на энергоресурсы, например нефть. На драгоценные металлы – золото, платину, палладий, серебро. На цветные металлы – алюминий, никель.

На сельхозпродукцию – пшеница, соя, мясо, кофе, какао и даже на концентрат апельсинового сока.

Преимущества и недостатки использования

Популярность деривативных сделок растет с улучшением инвестиционного климата. Стали привычны форвардные контракты при покупке жилья в новостройке на этапе строительства. Основные преимущества:

- Гарантия получения материальных ценностей в будущем.

- Риски двойной продажи, незавершения расчетов сведены к минимуму.

- Упрощенный бухгалтерский и налоговый учет.

Но и подводные камни, как у любого финансового инструмента, присутствуют:

- Нет единого свода правил. Законодательство разных стран по-разному регулирует торговлю с использованием деривативов.

- В международных контрактах колебание обменных курсов повышает риск деривативных сделок.

- Многие факторы, влияющие на цену, абсолютно непредсказуемы (погодные условия, государственная политика, забастовка и др.)

Аргументы против

В своём письме к акционерам Уоррен Баффетт назвал деривативы “финансовым оружием массового поражения”. Почему при всех достоинствах данных инструментов, Баффетт отзывается о них так негативно? На самом деле фьючерсы, опционы, свопы и другие контракты, при неправильном использовании, могут приносить большие убытки компаниям.

Так случилось с Amaranth Advisors LLC в 2006 году. Хедж-фонд пытался играть на спреде, но открыл слишком много сделок по фьючерсам на газ, ликвидность которых снизилась из-за большого количества сделок, и потерял 5 млрд. $.

Ещё одним примером является случай компании Allied Lyons. Купив опционы на фунт, чтобы защититься от валютного риска, но при повышении курса компания, вместо того, чтобы отказаться от исполнения опциона пут, начала продавать опционы колл и понесла убытки в размере 269 млн.

Свопы, в особенности CDO и CDS, являлись одной из причин кризиса 2008 года. Отсутствие контроля за рынком производных ценных бумаг со стороны государства, привел к тому, что схемы с участием свопов становились сложнее и менее обеспеченными базисным активом(ипотекой, ипотечными облигациями).

Использование производных финансовых инструментов

Производные финансовые инструменты используют в соответствии со следующими стратегиями:

- спекуляция;

- хеджирование;

- арбитраж.

Спекуляция

Спекуляцией обозначают сделку для получения премии, которая складывается из разницы в рыночной стоимости инструмента. Участниками данной стратегии являются спекулянты. Они являются важным гарантом ликвидности рынка и готовы принять риски по операции на себя.

Для спекуляции характерная среда срочного рынка, ведь в таких обстоятельствах много возможностей, которые дает механизм кредитного плеча. Открытие позиции на срочном биржевом рынке возможно при внесении маржи или премии. Деривативы дают возможность игрокам играть на большие суммы, чем, например, инвестор.

Если оценивать соотношение доходность – риск, то нужно отметить: рост риска пропорционален увеличению потенциальной прибыли. Когда биржевой рынок начинает двигаться в обратном направлении, спекулянт рискует понести большие убытки.

Хеджирование рисков

Хеджирование — значит страхование от потерь. Эта стратегия означает снижение неблагоприятных факторов для продавца или покупателя. Особенно это актуально для компаний, работающих с иностранными фирмами-поставщиками, ведь при отсроченном платеже есть риск неблагоприятного колебания валютного курса. Также хеджированием занимаются поставщики волатильных товаров, например, сельскохозяйственной продукции, металла, нефти и нефтепродуктов.

При этой стратегии на срочном рынке подписывается договор с отрицательной корреляцией по доходности. При таком условии изменение цены в большую или меньшую сторону принесет продавцам и покупателям выигрыш и проигрыш одновременно на разных рынках.

Хеджирование – возможность фиксации цены в будущем моменте. Фьючерсы могут продавать с премией или скидкой, а значит можно захеджировать позиции и получить прирост прибыли на размер базиса за вычетом издержек. Финансовый результат при этой будет равный при росте или падении стоимости базовых активов.

При опционах хеджируемая сумма зависит от премии по выбранной цене. Опционы требуют меньше затрат и не несут много рисков. Но при уверенности в будущем состоянии рынка лучше применять фьючерсы.

Форварды и свопы – вот возможность наиболее эффективного хеджирования базисных рисков. Они гибки относительно обстоятельств подписания договора и позволяют включить желаемые условия в сделку. Сложность таких производных финансовых инструментов состоит в поиске контрагентов при низкой ликвидности деривативов.

При хеджировании с помощью форвардных контрактов производят внебиржевые срочные сделки по покупке и продаже различных активов. При этом возможна поставка индексной разницы обеими сторонами или одной из них.

Свопы применяют при валютном, процентном, товарном хеджировании. Товарные свопы способствуют фиксации в течение длительного времени цены покупки и продажи для покупателя и продавца соответственно. Цель хеджирования — в устранении неопределенности денежных потоков в будущем.

Арбитраж

Арбитраж означает получение прибыли, которая может быть зафиксирована, за счет игры на противоположных позициях на базовый актив на разных биржевых рынках. Производный характер рынка финансовых инструментов предоставляет возможность таких операций. Разница в стоимости базового актива на срочном рынке в одно время позволяет провести арбитражную сделку.

Деривативы успешно применяются в формировании инновационного финансового продукта, внедряемого финансовым инжинирингом в разные сферы экономики. Благодаря производным финансовым инструментам, современный рынок получил немалые возможности по хеджированию риска, проведению спекулятивной и арбитражной сделки, а также по внедрению инновационного продукта. Развитие области деривативов способствует улучшению деятельности субъектов финансового рынка.

Зачем банкам нужны деривативы?

При проведении какой-либо сделки на любом рынке продаж рискам подвергается и покупатель, и продавец. Деривативы дают возможность управлять рисками, то есть разделять и ограничивать выявленные риски.

Иными словами, финансовая опасность с помощью данного инструмента переносится и служит своеобразной страховкой. Возможный перенос рисков требует от обеих сторон перед подписанием контракта провести идентификацию всех вероятных рисков.

При торговле деривативами следует помнить о том, что этот инструмент

является производным. Поэтому все угрозы от подобных операций будут исходить от базовых активов, вернее от изменения их стоимости. Например, если деривативная цена рассчитывается на основании цены товара, подверженной ежедневным изменениям, то и риски в отношении данного дериватива будут изменяться каждый день.

Таким образом, чтобы избежать значительных убытков и обеспечить прибыль, необходимо вести непрерывный мониторинг всех рисков по всем позициям.

Банковские организации используют для влияния на кредитные риски специальные финансовые инструменты – кредитные деривативы. Смысл их применения в переносе риска невозврата с банка, выдавшего кредит (кредитора) на группу сторонних инвесторов либо одного инвестора.

Предположим, банк кредитовал заемщика, но хочет оградить себя от не возврата средств, то есть захеджировать данный риск. Используя кредитные деривативы, он получает от третьей стороны гарантию того, что при банкротстве заемщика выплата кредитной суммы будет в любом случае произведена.

В итоге этой операции риск, связанный с невозвратом переложен и банк больше не беспокоится о кредитоспособности своего заемщика. В тоже время инвестор, купивший кредитный риск, имеет право перепродать его посредством аналогичного контракта.

Такая цепочка может иметь десятки и более игроков.

Эффект финансового рычага

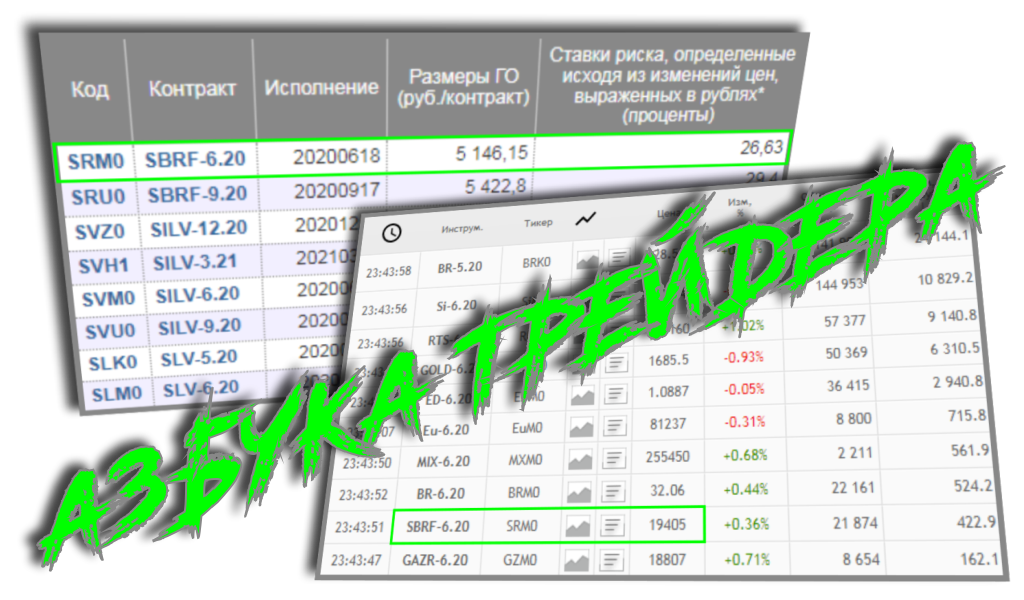

Самым главным и, пожалуй, самым ярким отличием производным финансовым инструментом. Служит его себестоимость, или его покупательская способность. В чем она заключается? Давайте попробуем разобраться. Но так как, в торгово-финансовой индустрии, производных инструментов не мало. То для максимального освоения концепции «эффекта финансового рычага». Мы с вами в пример возьмем самый простой, и в то же время, самый часто используемый производный актив – фьючерс.

Предположим, акция Сбербанка стоит 200 рублей. Тогда фьючерсный контракт, то есть фьючерс на пакет акции Сбербанка, будет стоить 20 000 рублей. Пакет акций на Сбербанк предполагает тираж, количеством в 100 экземпляров ценных бумаг. Поскольку в спецификации фьючерсного контракта на акцию Сбербанка, число базового актива указывает на значение 100 единиц. Об этом нам свидетельствует это изображение с вкладкой спецификации инструмента.

Таким образом получается, что для приобретения 100 акций Сбербанка, нам потребуется выложить 20 000 рублей. Тогда как для операции с фьючерсным контрактом, где содержится то же количество бумаг (100 единиц). Мы заплатим около 25 % от стоимости пакета акций. То есть сумму, равную в районе 5 000 рублей. Итого, нам потребуется всего лишь 5 000 рублей, для торговой операции с производным финансовым инструментом. Друзья, для упрощения примера мы не включили сюда вариационную маржу. *

Что это такое?

Деривативы часто называют инструментами второго уровня, финансовыми производными или «бумагой на бумагу». В основе любого из них всегда лежит базовый актив, который стороны договорились впоследствии поставить и принять. На стоимость производных могут оказывать влияние разные факторы, однако, в первую очередь, она зависит от изменения цены актива.

Что может выступать в качестве базы, на которую заключают деривативы? Ценная бумага, валюта, биржевой индекс, процентная ставка, кредит, сельхозпродукция (зерновые и бобовые, кофе, сахар, апельсиновый сок и другие), металл, в том числе драгоценный, нефть, газ и даже явление природы. По сути, дериватив представляет собой обязательство относительно этого актива. Оно может быть обоюдным, то есть контрагенты могут обменяться своими обязательствами. А может быть и односторонним — тогда одна сторона покупает обязательство другой.

Срочный характер — ещё одна особенность, отличающая деривативы. Это значит, что расчёт по ним контрагенты осуществляют не при заключении контракта, а в будущем. Любой производный инструмент имеет дату экспирации — день, в который должно произойти его исполнение. После этого дериватив теряет свою ценность и выходит из обращения.

Соотношение стоимости контрактов на биржевом и внебиржевом рынках производных финансовых инструментов

700 000 T------------------------------------------------¬ ¦ ¦ ¦ ¦ ¦ -------¬ ¦600 000 +--------T------T-----------------+******+-------+ ¦ ¦******¦ ¦******¦ ¦ ¦ ¦******¦ ¦******¦ ¦ ¦ ¦******¦ ¦******¦ ¦500 000 +--------+******+-----------------+******+-------+ ¦ ¦******¦ ¦******¦ ¦ ¦ ¦******¦ ¦******¦ ¦ ¦ ¦******¦ ¦******¦ ¦ ---¬ Стоимость400 000 +--------+******+-----------------+******+-------+ ¦**¦ внебиржевых ¦ ¦******¦ ¦******¦ ¦ L--- контрактов ¦ ¦******¦ ¦******¦ ¦ ¦ ¦******¦ ¦******¦ ¦ ---¬ Стоимость300 000 +--------+******+-----------------+******+-------+ ¦//¦ биржевых ¦ ¦******¦ ¦******¦ ¦ L--- контрактов ¦ ¦******¦ ¦******¦ ¦ ¦ ¦******¦ ¦******¦ ¦200 000 +--------+******+-----------------+******+-------+ ¦ ¦******¦ ¦******¦ ¦ ¦ ¦******¦ ¦******¦ ¦ ¦ ¦******¦ ¦******¦ ¦100 000 +--------+******+-----------------+******+-------+ ¦ +------+ ¦******¦ ¦ ¦ ¦//////¦ +------+ ¦ ¦ ¦//////¦ ¦//////¦ ¦ 0 +--------+------+--------T--------+------+-------- Декабрь, 2007 Декабрь, 2009

Рис. 1

Рисунки 2 и 3 демонстрируют структуру инструментов внебиржевого и биржевого рынков. Как мы и отмечали ранее, несомненным преимуществом на рынке пользуются контракты на процентную ставку (74%). Среди них основной объем составляют процентные свопы – 349 236 млрд долл. США, далее следуют FRA – 51 749 млрд долл. США и опционы на процентную ставку – 48 808 млрд долл. США. Значительную роль (5%) играют кредитные деривативы.