Поможет ли кредитный брокер клиенту с большой кредитной нагрузкой?

Один непогашенный кредит, два непогашенных кредита – это финансовая нагрузка.

Как быть, если срочно потребовался еще один заем? К примеру, на расширение бизнеса или оплату обучения ребенка. Политика финансовых организаций в этом случае однозначна: многие придерживаются условия, когда размер кредитных выплат не должен превышать 50% от дохода заемщика. Это допустимый максимум.

Другие учреждения смотрят на данный вопрос иначе – 12 000 рублей заемщик оставляет на проживание, остальной доход идет на уплату кредита. Такой вариант походит лицам с большой зарплатой.

Ограничения на кредитную нагрузку бывают разными. Имея солидные выплаты, необходимо грамотно выбирать банк для нового кредитования. Есть ряд тонкостей, о которых знает брокер по кредитам и даже не догадывается обычный человек. Специалист владеет знаниями о тех схемах, по которым работают банки, ему известны легальные варианты «обходных» путей в отношении ограничений. Главное условие – отсутствие просрочек по текущим кредитам.

Как найти хорошего кредитного брокера для получения кредита

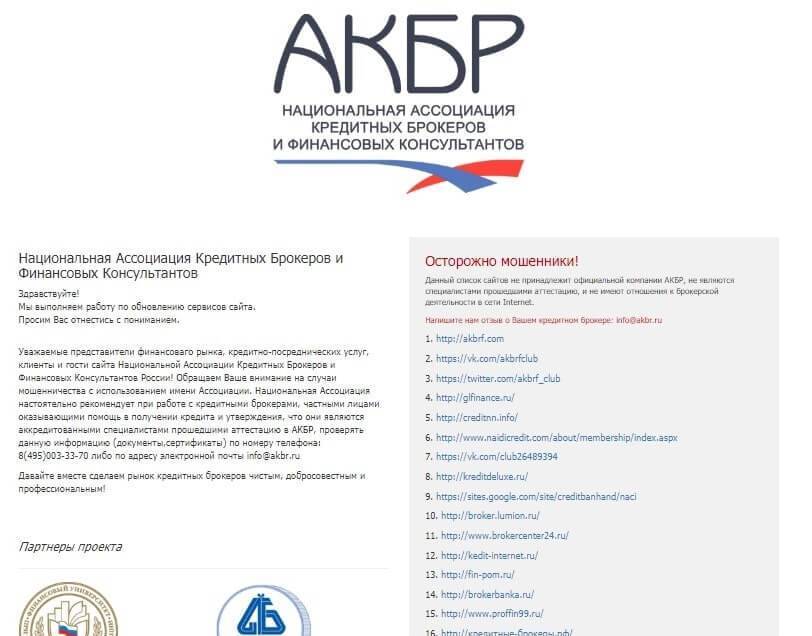

Если вы точно решили, что самостоятельно не справитесь и помощь кредитного брокера непременно нужна, то для начала нужно найти надежного посредника. Первый шаг – проверить членство посредника в Национальной ассоциации кредитных брокеров и финансовых консультантов (АКБР). Сделать это можно на официальном сайте ассоциации.

Если по каким-либо причинам вы пропустили первый рекомендованный шаг, то предлагаю подробно разобрать, как работает профессионал и чем от него отличается «черный» брокер.

Как отличить мошенников

Как понять, что вам попался мошенник?

Они чаще всего не имеют собственного офиса, поэтому встретиться вам, скорее всего, предложат в кафе или другом публичном месте.

Легальный брокер задает вам много подробных вопросов, чтобы подобрать оптимальные кредитные предложения.

Черные брокеры попросят у вас немного общей информации. И два главных момента: мошенники будут гарантировать, что вам точно дадут кредит, и настаивать на внесении значительной суммы в качестве аванса. Будьте бдительны!

Список лучших брокеров, реально помогающих взять кредит с просрочками

Сейчас на российском рынке брокериджа работает порядка 3 тысяч кредитных брокеров, а их основная масса сосредоточена в Москве и МО, что вполне объяснимо.

Учитывая, что деятельность кредитных посредников в России не подлежит лицензированию, официальных рейтингов нет. Но народные рейтинги в интернете всегда найдутся. Так, по моему мнению, в первую пятерку легально работающих брокеров я бы поставил: МБК Кредит, Кредит Консалтинг Брокеридж, ЦФК Финанс, Royal Finans, Финанс Кредит.

Но будьте осторожны, мошенники активно используют схожие названия в своей деятельности – тщательно все проверяйте.

В заключение хочу сказать, что кредитные брокеры могут помочь с получением займов, даже если ваша кредитная история неидеальна. Главное, всегда будьте начеку и выбирайте только проверенного брокера.

Почему могут отказать в кредите — 4 главные причины

Количество отказов по кредитным заявкам растёт с каждым годом. Так на 01.04. 2019 процент отказов по кредитным картам составил в среднем 68% от всех поданных заявок. По другим видам кредитов этот показатель достиг 54%.

Кредиторы оставляют за собой право не сообщать заявителям причины отказов. Тем не менее, я выявила основные из них. Знакомьтесь!

Причина 1. Плохая кредитная история

Самая частая причина отказа — плохая кредитная история заёмщика.

Сведения в БКИ подаются каждым банком по кредитному обязательству конкретного займополучателя. Сюда поступают данные не только о выдаче кредитов, но и о ежемесячных платежах, просрочках, полном погашении и т.п.

Чтобы избежать отказа из-за проблем с кредитной историей, рекомендую перед оформлением займа отправить запрос в БКИ и узнать её состояние.

Это важно сделать, так как нередко банки несвоевременно вносят изменения в сведения о кредите. В таких случаях погашенная задолженность числится в БКИ, как действующая, негативно влияя на последующие кредитные заявки

Причина 2. Отсутствие залога или поручителей

Некоторые банки в обязательном порядке требуют предоставить в обеспечение получаемого займа залог или поручительство. Причём такие условия иногда предъявляются даже к заявкам на небольшие суммы и целевые кредиты.

Разумеется, не каждый заявитель имеет в собственности имущество, способное стать объектом залога. Кроме того, при небольших займах стоимость предполагаемого залога нередко в разы превышает сумму запрашиваемого кредита.

Найти надежных поручителей, отвечающих всем требованиям финучреждения, во времена нестабильной экономики и массовой закредитованности населения — дело непростое.

Имеется обширная судебная практика, когда по долгам недобросовестных заёмщиков отвечают их поручители. Этот факт способствует нежеланию людей быть поручителями.

По этим причинам многие потенциальные клиенты не хотят или не могут предоставить залог или поручительство. А невыполнение требований банка по этим пунктам неизбежно влечёт отказ в предоставлении кредита.

Причина 3. Невозможность подтвердить доход

По данным Минфина РФ число неофициально работающих в 2018 году составило 14,6 млн чел, или 20,1% от общего числа трудоустроенного населения РФ.

В такой ситуации большое число россиян при необходимости не могут подтвердить свой официальный доход. Разумеется, в тех банках, где его нужно подтвердить справкой 2-НДФЛ, доступ к кредитам у них закрыт.

Причина 4. Несоответствие требованиям банка

Каждая кредитная организация предъявляет определенные требования не только к доходу и реальному трудоустройству заявителя. Есть ещё целый ряд базовых условий, выполнение которых обязательно для принятия банком заявки.

К ним относятся:

- возраст заёмщика (минимальный/максимальный);

- регион регистрации/фактического проживания;

- минимальный трудовой стаж (непрерывный/на последнем месте работы).

При несоответствии заёмщика этим требованиям банк откажется принимать заявку.

Поможет ли кредитный брокер получить кредит с открытыми просрочками?

Что такое открытые просрочки по кредиту? Несложно догадаться. Это просроченные платежи. Как они образуются? По разным причинам: человек просто забыл сделать платеж вовремя или нет финансовой возможности заплатить (уволили на работе, заболел и так далее), платеж сделан, но не прошел в результате банковской ошибки. В этом случае стать получателем нового кредита сложно, однако всегда есть варианты.

Для вас одобрен кредит!

Многое зависит от нюансов – по какому кредиту просрочены выплаты, и какой кредит требуется оформить.

К примеру, нужно взять кредит на покупку авто. Варианты решения:

- Машина останется в залоге у банка – при невозврате денег банк покроет свои расходы.

- На автомобиль оформляется рассрочка. Ее может выдать завод, выпускающий машины. Зачастую кредитная история в таких случаях не потребуется.

Так или иначе, прежде, чем начинать действовать, лучше обратиться к брокеру по кредитам, иначе можно усложнить ситуацию. При каждом обращении в кредитную организацию запрашивается история кредитов. Запрос истории, как и отказ в кредите, фиксируются. При дальнейших обращениях банки будут ориентироваться на количество отказов и посчитают такого клиента ненадежным.

О кредитном брокеридже

По сути, кредитный брокер – это посредник между кредитором и заёмщиком. В его функции входит:

- консультирование клиента по условиям кредитования;

- подбор предложений банков;

- помощь в подготовке документов;

- переговоры с сотрудниками кредитной организации и т. д.

Брокеры могут помочь с получением кредита, рефинансированием задолженности, исправлением негативной кредитной истории.

Некоторые специализируются исключительно на кредитах для бизнеса или ипотеке, а есть широкопрофильные компании с полным спектром финансовых услуг.

Преимущества работы с кредитным брокером:

- Экономия времени. Специалисты смогут быстрее собрать бумаги и избежать ошибок при подаче заявки.

- Получение выгодных условий. Банки-партнёры предоставляют кредиты по более низкой % ставке для клиентов брокеров, чем для людей с улицы.

Кроме того, кредитные брокеры работают с клиентами-отказниками – теми, кому не одобрили заём в банке. Они выясняют, в чём причина отказа, и устраняют её. Или же выбирают банк, который будет лояльнее относиться к такому заёмщику.

Услуги кредитного брокера не бесплатны. За помощь в получении потребительского кредита в Москве придётся заплатить примерно 5-10% от суммы. В регионах размер комиссии может быть выше – от 10%.

Знаете ли Вы что

Потребительское кредитование — сегодня одна из самых востребованных услуг финансирования в экономически развитых странах мира. Только население Европы за один год берет около 200 млрд евро в кредит.

Воспользоваться самой востребованной услугой финансирования

Отдельно выделяется ипотечный брокеридж. В странах Евросоюза и США ипотечные брокеры такие же полноправные участники сделки, как и риэлторы, страховые компании и оценщики. С их помощью покупают недвижимость 60-70% клиентов. И дело не только в большей популярности ипотечных кредитов по сравнению с Россией. В штатах деятельность брокеров чётко регламентирована. Помимо законодательства, большую роль в этом играют профессиональные ассоциации.

В России ситуация иная. Ипотечные брокеры часто являются представителями банка, застройщика или агентства недвижимости, а не самостоятельными игроками рынка.

Законодательством РФ не предусмотрено лицензирование деятельности кредитных брокеров, а саморегулируемые организации находятся в стадии формирования. Попытки наладить работу ассоциации кредитных и ипотечных брокеров принимались неоднократно. Но успехом пока не увенчались. Поэтому о существовании профессиональной этики и единых стандартов говорить не приходится.

Отсутствие регулирования приводит к появлению чёрных кредитных брокеров – мошенников, которые под видом помощи в получении кредита обманывают клиентов.

Как вообще работают брокеры?

Россиян можно условно разделить на три части – это те, кто хочет взять кредит и не может, кто может и не хочет, и те, чьи желания совпадают с возможностями. Учитывая, что банки при оценке заемщиков оценивают преимущественно доходы и трудоустройство, охотнее всего заявки одобряют тем, кому кредит особо и не нужен.

Те же, кому деньги нужны, вынуждены обивать пороги разных банков, чтобы получить хоть что-то. Кому-то в итоге все же одобряют определенную сумму, кому-то приходится искать поручителя или отдавать что-то в залог банку, а кому-то не остается иного выхода, кроме как идти за микрозаймом в МФО. Однако в России сложился целый институт кредитных посредников – они работают от имени и в интересах клиентов и порой могут действительно помочь.

Речь идет о кредитных брокерах. Как рассказал нам вице-президент QBF Максим Фёдоров, в законодательстве кредитных брокеров вообще не существует – то есть, это просто некий посредник, который лишь «сводит» вместе заемщика с кредитором. Соответственно, участие брокеров в процессе кредитования весьма ограничено:

- брокер – исключительно необязательный участник сделки;

- брокер лишь сводит стороны вместе. Он не участник кредитного договора, не оформляет сам заявку на кредит и не получает сам кредит;

- вознаграждение брокера зависит от договоренности между ним и заемщиком – банк ничего ему не платит и часто вообще с ним не связан (банк вряд ли даст доступ посреднику к своим информационным системам).

Другими словами, участие брокера ограничивается тем, что он подбирает более-менее подходящие кредитные программы для клиента, помогает ему максимально снизить процентную ставку и переплату, а еще – так составить заявку, чтобы у банка было меньше причин для отказа.

Чаще всего брокер работает по одной схеме – получив запрос от клиента (как правило, это онлайн-сервисы), посредник подбирает кредит из всех известных ему продуктов разных банков, ищет вариант с минимальной переплатой (или минимальным месячным платежом), а потом объясняет клиенту, что от него требуется и помогает заполнить заявку.

Вознаграждение брокера оговаривается заранее, это может быть один из вариантов:

- плата по результату – определенный процент от одобренной суммы кредита;

- фиксированная стоимость услуг.

В случае с фиксированной стоимостью услуг вознаграждение брокера может быть меньше, чем процент от кредита, но его нужно отдать без гарантии результата. И наоборот, брокер может вообще ничего не сделать, а кредит клиенту одобрят и так – соответственно, его вознаграждение будет незаслуженным. В любом случае клиенту стоит взвесить все «за» и «против» обращения к брокеру.

Чем могут помочь законные брокеры?

С точки зрения законодательства кредитных брокеров в России вообще не существует, говорит доцент Финансового университета Оксана Васильева. Соответственно, черта между «белыми», «черными» и «серыми» брокерами – очень размыта. Говоря проще, «белые» кредитные брокеры – это те, кто в своей деятельности не нарушает закон.

Соответственно, и арсенал доступных средств у полностью законных посредников не очень большой. По словам Максима Фёдорова, действующие в рамках закона кредитные брокеры могут помочь клиенту так:

- подобрать банк под исходные условия и возможности клиента,

- найти наиболее выгодные предложения на рынке

- помочь с оформлением пакета документов для подачи заявки,

- разослать заявки,

- консультировать по рискам и поведению клиента при общении с банками,

- консультировать по условиям договора.

Отдельный спектр услуг брокеры предлагают для «проблемных» заемщиков – то есть, тех, у кого не все в порядке с кредитной историей. Для них брокер может подобрать банк, который более лояльно рассматривает финансовое состояние клиента, помочь грамотно составить документы (которые убедят банк в том, что клиент сможет платить по кредиту).

Кредитные истории и БКИ в России (в отличие от деятельности брокеров) регулируются достаточно жестко – соответственно, работая полностью в рамках закона, кредитный брокер не может просто взять и изменить кредитную историю клиента. А раз КИ не исправить в один момент – то и гарантировать клиенту одобрение кредита он тоже не сможет.

Тем не менее, для клиентов даже с испорченными кредитными историями «белый» брокер может кое-что предложить, говорит Сергей Фарберов из Банка «Развитие-Столица»:

- брокер знает, в каком банке более лояльно отнесутся к наличию просрочек. Например, в одном банке автоматически отказывают при наличии хотя бы одного просроченного платежа за последние полгода, а в другом проверяют лишь на наличие текущей просрочки. Брокер, будучи профессионалом, знает все эти тонкости и направит клиента в «правильный» банк;

- в отдельных случаях брокер может помочь клиенту закрыть текущий просроченный кредит (например, частным займом), чтобы он смог оформить новый кредит в банке, формально не имея просрочки. Учитывая уровень рисков для всех (и для брокера, и для того, кто дает займ), применяется такая схема не очень часто;

- брокер может подобрать другой кредитный продукт, по которому шансы на одобрение выше и необязательно учитываются просрочки. Как вариант – кредит под залог имеющейся недвижимости (тогда банк «закроет глаза» на незначительные просрочки, имея дорогой и ликвидный залог).

Но, что самое главное – ни один работающий законно брокер не будет гарантировать на 100% одобрение кредита – ведь любой банк оставляет решение за собой.

Как правильно выбрать брокера для получения кредита

При выборе нужно соблюдать осторожность, узнать всю информацию, начиная от его лицензии на право заниматься конкретной деятельностью и заканчивая списком банков, с которыми сотрудничает

Как отличить мошенников от легальных брокеров

Репутация кредитного брокера, отзывы о нем клиентов, участие в белых списках помогут выбрать правильного посредника. Профессиональные посредники не дают никаких обещаний без предварительных консультаций, анализа документов.

Не давать номера карт и банковских счетов посреднику, вся эта информация может быть доступна только работникам банка.

Рейтинг самых надежных кредитных посредников России

- МБК Кредит, сайт mbk-credit.ru.

- Кредит Консалтинг Брокеридж, creditcb.ru.

- ЦФК-Финанс, cfk-finans.com.

- Royal Finance, royal-finance.ru.

- Финанс Кредит, finanskredit.ru.

- МСК кредит, mskcredit.ru.

- СЦК (Столичный цент кредитования), clc-credit.ru.

- ПрофФинанс, pfcredit.ru.

- Премиум-финанс, premium-finance.ru.

- ССК (Служба Содействию Кредитования), 1sibkredit.ru.

Как отличить легального брокера от “черного”

И Москва, и СПб, как и остальные города нашей страны, пестрят объявлениями об услугах кредитных брокеров, предлагающих помощь в оформлении ссуды с плохой кредитной историей. Как не попасть на мошенника?

Следует обращать внимание на основные факторы:

- “черный” брокер даст согласие на сотрудничество, особо не вникая в обстоятельства вашего дела и не изучая кредитную историю — в любом случае, он будет гарантировать положительный результат;

- легальный брокер ведет свою деятельность официально, у него есть офис, в котором проводятся все встречи с клиентами;

- легальный брокер не дает 100% гарантии успеха в оформлении кредита;

- все методы, применяемые в работе легального брокера, не идут вразрез с действующим законодательством;

- легальный брокер не обещает быстрого результата, ему требуется время, чтобы подобрать для вас оптимальные условия кредитования и договориться с банками;

- легальные брокеры рекламируют свои услуги на достойном уровне в СМИ, также вы можете прочитать реальные отзывы об их деятельности;

- легальный брокер не требует предоплату, клиент выплачивает гонорар после достижения нужного результата (исключение — консультационные услуги, оплатить которые следует сразу).

Как отличить легального брокера от “черного”

Как получить помощь при оформлении кредита — 7 основных этапов

Можно долго рассуждать о том, какие действия нужно предпринять, чтобы получить реальную помощь при оформлении кредита. Но я сторонница чётких алгоритмов! Они экономят время, не дают метаться от одного дела к другому.

Если вы тоже любите пошаговые рекомендации, то моя инструкция — для вас.

Этап 1. Выбор кредитного брокера и заключение договора

Самое важное — правильно выбрать кредитного брокера. Здесь не следует полагаться на «авось»

Официальные брокерские компании имеют все необходимые организационно-учредительные документы, сайт, офис, стационарные телефоны.

Посетите сайты нескольких отобранных компаний. Проанализируйте наполнение их интернет-порталов, условия займов. Побродите по тематическим форумам, почитайте отзывы. Взвести все «за» и «против», после чего сделайте окончательный выбор. Заключите с брокером-избранником официальный договор.

При необходимости можете воспользоваться нашим шаблоном «Договор на оказания услуг Кредитного брокера».

Этап 2. Подбор оптимальной схемы кредитования

Заключив договор, обсудите все возможные схемы кредитования, выберите самую подходящую именно для вас. Не ведитесь на уговоры в ущерб своим интересам. Некоторые брокеры пытаются убедить клиента взять займ под более высокий %, с возможностью в последующем провести рефинансирование кредита.

Не советую так поступать! Перекредитоваться вы сможете минимум через 3 месяца, при этом 100% гарантии успешного проведения рефинансирования вам не даст никто.

Этап 3. Подготовка документов для оформления кредита

Большим плюсом услуг брокера служит перепоручение ему оформления документов по списку банка. Его профессионализм, опыт в подобных вопросах позволит подготовить их быстро, в полном объёме и надлежащем качестве.

Этап 4. Изучение кредитного договора

Внимательно проанализируйте договор. Мелочей в нём нет.

Важные моменты:

- наличие/отсутствие дополнительных комиссий;

- возможность изменения условий кредитором в одностороннем порядке;

- пункт о досрочном исполнении кредитного обязательства;

- штрафы за просрочку платежей.

Этап 5. Переговоры с кредитным менеджером

Брокер — официальный партнер тех или иных банков.

Он прекрасно ориентируется в условиях и требованиях кредитора, а значит, может вести переговоры с кредитным специалистом финучреждения в нужном русле, находясь на страже клиентских интересов.

Этап 6. Заключение кредитного договора и получение денег заемщиком

Все формальности утрясли. Подписываем договор и получаем деньги.

Деньги банк перечислит на дебетовую карту, специально выпущенную для этого случая. Дальше заёмщик может распоряжаться ими по своему усмотрению.

Этап 7. Оплата услуг брокера

После получения кредита наступает пора рассчитаться с брокером. Брокерские компании принимают оплату различными способами: наличными и безналичными.

Не забудьте вычесть из суммы аванс, если он был оплачен ранее.

Чем опасны посредники, работающие вне закона

Как мы уже поняли, деление на «законных» и «незаконных» кредитных брокеров весьма условное – просто одни не нарушают закон, а другие готовы пойти на все, лишь бы клиенту одобрили кредит (с которого он выплатит комиссию посреднику). Первый сигнал о том, что посредник занимается не совсем законной деятельность – это стопроцентные гарантии на одобрение кредита, особенно с испорченной кредитной историей.

Недобросовестные посредники могут работать по разным схемам, и о некоторых рассказали наши эксперты:

- мошенники-брокеры могут вместо банковского кредита оформлять на клиента займы в микрофинансовых организациях (где шансы на одобрение действительно близки к 100%). Но вместо разумных 12-15% годовых на клиента могут повесить займ под 365% годовых, а то и больше (хотя больше уже как раз запрещает закон). В этом случае, говорит Максим Фёдоров, можно оспорить сделку в суде из-за возможного сговора брокера и сотрудника МФО;

- «черные» брокеры могут прибегать и к более опасным вещам, говорит Оксана Васильева – например, подделать документы (как правило, они «рисуют» справки о доходах), подтасовать информацию, найти ненастоящих поручителей, и т.д. Это грозит ответственностью вплоть до уголовной – например, если банк решит перепроверить документы по базе ФНС или ПФР;

- есть «серые» брокеры – там могут работать бывшие сотрудники банков, которые сохранили связи на прежнем месте работы и могут влиять на одобрение кредита (например, зная, что именно и как проверяет банк). Выявить это сложно, но в любом случае такие действия нарушают законодательство.

Обращаться к таким посредникам опасно – клиент рискует получить наказание за использование поддельных документов, а также получить займ под гигантские проценты. Но, как оказалось, даже это не самое страшное.

Есть и еще более опасные схемы, где услуги брокера – лишь прикрытие для откровенного криминала. Об этой схеме нам рассказал Сергей Калинкин из службы безопасности 365. По его словам, «оленеводы» (нечистоплотные брокеры) работают так:

- «брокер» принимает клиента в своем офисе – который был снят на короткий срок и обставлен как офис известного банка;

- затем злоумышленник заверяет жертву в том, что сможет организовать кредит от банка на нужную сумму (и даже больше – обещают и миллионы рублей);

- но для оформления нужно заплатить брокеру фиксированную плату – например, 20, 30, 100 тысяч рублей или больше. Причем заплатить до получения кредита и наличными.

Кстати, сумму комиссии «брокер» подсчитывает на месте – просто оценив клиента и то, какую сумму ему одобрят в микрокредитной компании.

- так как денег на оплату услуг у жертвы нет, ей предлагают взять микрозайм – благо офис МФО находится тут же рядом;

- полученные средства клиент отдает «брокеру» – и тот говорит ему, когда и в какой банк подойти за одобренным кредитом;

- спустя 2-3 дня жертва приходит в банк и узнает, что никакого кредита ей не одобрили. А «брокер» уже несколько дней как скрылся с деньгами.

Что интересно, в этой схеме МФО может даже не знать, что участвует в схеме – микрозаймы в России одобряются настолько легко, что сговариваться с кем-то необязательно. Но когда оказывается, что клиент не платит, МФО будет взыскивать долг как и с любого другого клиента.

По сути, это обычное мошенничество – с клиента берут деньги за услугу, которую не собираются оказывать. Но так как мошенник скрывается с деньгами, даже правоохранители вряд ли смогут чем-то помочь.

Кто поможет взять кредит за вознаграждение?

На нашей кредитной доске вас ждет масса предложений «помогу оформить кредит за откат», которую предлагают:

- Сотрудники банков;

- Кредитные брокеры;

- Кредитные доноры;

- Посредники частных инвесторов и компаний.

Кредит от сотрудников банка за откат

Сотрудники банка каждый день оформляют десятки кредитных заявок и как никто другой знают – какие пункты анкеты стоит скорректировать, чтобы добиться от банка положительного ответа. В банковской практике эта процедура носит название «подбор параметров скорринга».

Если вам нужна помощь в получении кредита за откат от реальных менеджеров банков – ищите на нашей кредитной доске контакты сотрудников.

Единственный минус данного вида помощи – ограниченность одной кредитной организацией. Более широкий спектр выбора вам предложат только кредитные брокеры.

Кредитные брокеры

Брокер – это специалист, в полномочиях которого – связи в банках от сотрудников до службы безопасности, личные контакты частных инвесторов, знакомства с организаторами кредитных кооперативов. Брокеры в любом случае подберут кредит за откат без предоплаты, даже если ваша кредитная история оставляет желать лучшего, и параметры платежеспособности минимальны.

Профессиональные брокеры проанализируют вашу кредитную историю и дадут рекомендации по её улучшению, сами подготовят бумаги, сделают запросы кредиторам.

Вознаграждение – процент от суммы кредита выплачивается по факту перевода денег на счет.

Кредитный донор

За откат ваш кредит может взять на себя заёмщик с положительной кредитной репутацией, которому открыты большие кредитные лимиты. Доноры публикуют свои контакты на нашей доске в объявлениях «оформлю на себя кредит за вознаграждение».

Предложение «возьму на себя кредит за вознаграждение» предполагает, что донор берет кредит сам, и передает обязательства по выплате долга по договору вам. За услугу удерживается вознаграждение в оговоренном заранее размере. Так как кредит донорам предоставляется под очень низкий процент, то с учетом отката вы не заметите большой разницы с обычной банковской ссудой.

Предлагая помощь «возьму ваш кредит на себя», донор рискует не многим – ведь ваши обязательства регистрируются нотариально и в случае невыплаты долга деньги будут истребовать приставы без судебного заседания.

Посредники

Представители частных кредиторов и инвестиционных компаний также предоставляют свои услуги на страницах нашего сервиса. С их помощью, получить кредит за откат можно в небанковских компаниях, с минимальными расходами.

Как правило, состоятельные инвесторы не публикуют сами объявления «дам кредит за откат», а поручают эту работу своим представителям, с которыми вы можете связаться по указанным на доске контактам.

В чем заключается работа кредитного брокера?

Брокер по кредитам является посредником между человеком, который хочет взять заем, и кредитной организацией.

Итак, чем непосредственно занимается брокер:

Оценивает платежеспособность клиента

Финансово-кредитным организациям нужна уверенность в своевременном возврате средств заемщиками. Им не нужны лишние риски. Поэтому платежеспособность клиента, вернее ее адекватная оценка – один из важных параметров для кредитного учреждения и для того, кто берет кредит. Человек сможет правильно оценить свои финансовые возможности и принять верное решение. Задача брокера – помочь в получении кредитных средств даже при среднем уровне доходов.

Выбирает лучшие программы кредитования

На рынке кредитования великое множество кредитных продуктов. Разобраться самостоятельно в их разнообразии под силу не каждому. Брокер подбирает нужный вариант для каждого конкретного случая. В результате заем имеет подходящие условия, исключающие лишние затраты.

Оказывает помощь при сборе пакета документов

Документы собираются в кратчайшие сроки. Специалист знает, как это сделать, избежав повторных обращений в банк, и с помощью каких бумаг можно максимально быстро получить положительный ответ на оформление кредита.

Иными словами, брокер по кредитам – это специалист, оказывающий полный объем услуг при получении кредита, реально помогающий получить его.

Например, оформление небольшого потребительского займа при наличии условий для своевременного погашения не требует вмешательства кредитного брокера. Здесь все ясно и понятно.

Зато в кредитовании на крупную сумму или в получении коммерческой ссуды без помощи грамотного профессионала клиенту банка придется трудно.

Деятельность кредитного брокера позволяет его клиентам сэкономить не только драгоценное время, но и бесценную нервную систему.

Как работает кредитный брокер

Можно сказать, что кредитный брокер – это помощник потенциальных заемщиков. Он подбирает оптимальные программы кредитования, помогает собирать и оформлять документы, оперативно решает возникающие в процессе оформления проблемы. Для клиентов это – экономия времени, нервов и иногда даже денег.

Эксперты оценивают рынок брокерских услуг в РФ в 2-3 тыс. человек. Эта цифра охватывает и тех, кто не скрывает свои доходы, и тех, чья деятельность неофициальна. Оценка эта примерная по следующим причинам.

Во-первых, брокерством занимаются не только официальные организации, но и частники.

Во-вторых, получить кредит заемщикам помогают не только брокеры, но и специалисты различных финансовых учреждений, к примеру налоговых консультаций, консалтинговых агентств и т. п.

В нашей стране кредитные брокеры работают по одному из следующих направлений:

- оказывают услуги физическим лицам или индивидуальным предпринимателям, предлагая в основном займы без обеспечения;

- помогают в оформлении кредитов исключительно бизнесменам и владельцам крупных предприятий;

- занимаются программами ипотечного кредитования. Их клиенты – люди, покупающие в ипотеку недвижимость, которая одновременно становится залоговой.

Большинство кредитных брокеров относится к первой группе, поскольку их целевая аудитория – частные лица – является наиболее обширной.

Среди российских кредитных брокеров наибольшей известностью обладают следующие: «Кредитмарт» (Москва), «Фосборн Хоум» (Москва), «Кредитный и Финансовый Консультант» (Петербург), «Финмарт» (Москва), Независимое бюро ипотечного кредитования (Москва), «Урал-Финанс» (Ижевск).

В каких случаях может понадобиться помощь кредитного брокера:

- если банк отказал в выдаче кредита;

- если испорчена кредитная история;

- если у заемщика низкий уровень дохода;

- если получить деньги нужно очень быстро;

- если не все гладко с действующим займом;

- если требуется профессиональная консультация;

- если ссуда оформляется в первый раз.

Кредитный брокер оказывает посреднические услуги при оформлении потребительских, ипотечных и автокредитов, займов на развитие бизнеса, а также кредитных карт. Это основная сфера деятельности брокеров.

В некоторых ситуациях оформить кредит удается только при помощи посредника, особенно если есть просроченные платежи по действующему займу.

Как оказывают кредитные брокеры помощь в получении займов? Как правило, они являются агентами нескольких банков, поэтому владеют большим количеством программ кредитования и могут подобрать клиенту наиболее выгодный вариант.

В большинстве случаев применяется следующая схема посредничества при оформлении займа:

- Клиента консультируют, знакомятся с его ситуацией, кредитной историей. Выясняют, чего он хочет.

- Анализируют действующие банковские продукты, сравнивают, выбирают лучшие.

- Рассматривают вместе с клиентом отобранные варианты, делают окончательный выбор.

- Консультируют и помогают клиенту в процессе подготовки документов.

- Сопровождают при заключении кредитного договора.

У брокеров имеется информация о том, по каким критериям оценивают финансовые организации потенциальных заемщиков, поэтому благодаря их помощи в подготовке документов вероятность положительного решения по заявке возрастает. Также посредник знает, к каким уловкам прибегают банки ради наживы, и может указать на них, избавив клиента от лишних трат.

Надо понимать, что доверять можно только тем кредитным брокерам, которые занимаются легальной деятельностью и не подделывают документы с целью получить одобрение на заем. Есть посредники, которые работают «по-черному», и их незаконная деятельность является уголовно наказуемой.