Содержание документа

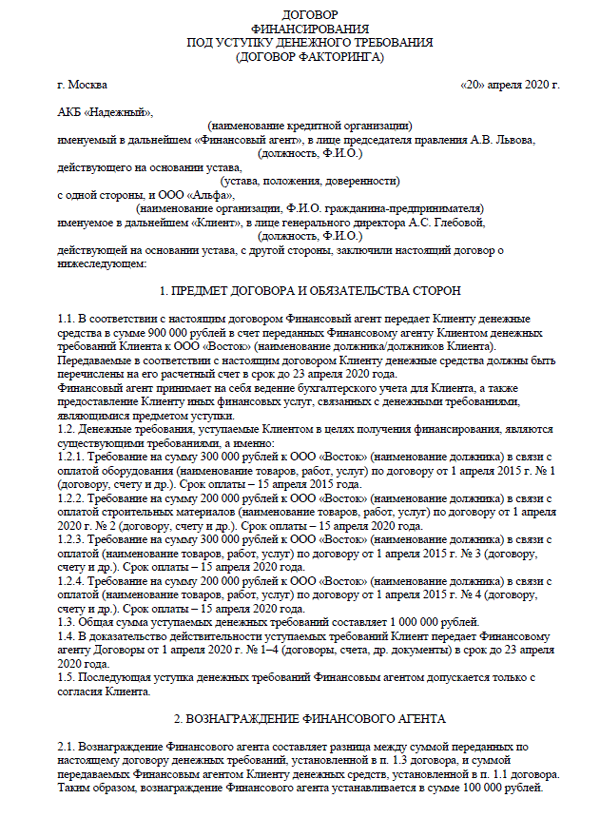

Соглашение должно содержать следующие составные части:

- Преамбулу, в которой обозначается наименование каждой участвующей в сделке стороны.

- Предмет контракта, отражается определенная информация: фактор осуществляет передачу денег клиенту за требование денежного характера к неплательщику. Составляется перечень документации, обосновывающей полномочия клиента по предоставлению обязательств денежного характера другому лицу. Обозначаются параметры обязательства: величина задолженности, образовавшейся неустойки и прочее. Необходимо указать способ и дату осуществления денежных расчетов по уступке, необходимые реквизиты.

- Далее прописываются последствия, которые повлечет предоставление неправдоподобной информации клиентом фактору по поводу обязательств денежного характера, являющихся предметом сделки. Но если задолжавший субъект не погасит имеющуюся задолженность перед фактором, то клиент не будет отвечать по ней (если иное не определяется условиями соглашения).

- Затем определяются полномочия фактора на получение определенной суммы денег от задолжавшего субъекта. Имеется в виду, что на основании условий сделки агент имеет возможность требовать необходимое количество денег от неплательщика. Если задолжавший субъект передаст агенту денежную сумму, не покрывающую затраты на приобретение долга, то клиент не будет возмещать фактору разницу либо выплачивать неустойку. Если положения контракта, подписанного задолжавшим лицом и клиентом, не исполняются последним, задолжавший не может претендовать на возмещение затрат от фактора, понесенных по переуступке. Но это обстоятельство применимо, если деньги можно потребовать с клиента.

- Заключительная часть содержит условия, призывающие стороны руководствоваться действующими законодательными актами в вопросах, которые не определяются подписываемым соглашением. Также обозначается дата начала работы контракта и число его образцов.

- Завершается договор реквизитами участников. Необходимо обозначить адрес юридической и фактической регистрации, телефонные номера и факс, ИНН, КПП, наименование кредитного учреждения, номера корреспондентского и расчетного счетов.

От правильности и полноты отображения необходимой информации в образце договора финансирования под уступку денежного требования будут зависеть юридические возможности соглашения и факт их реализации.

Права и обязанности сторон

Клиент

- уступить фактору денежное требование с наступившим сроком платежа;

- получать финансовые выплаты, которые будут осуществлены в будущем;

- уступить фактору денежное требование даже в том случае, если он заключил с должником соглашение о запрете или ограничении уступки, однако в этом случае существует вероятность того, что он будет привлечен к ответственности за нарушение запрета, имеющегося в соглашении с должником.

- субъективного права клиента в момент выполнения уступки;

- незнания клиентом в момент передачи требования каких-либо причин, которые позволяют должнику не исполнять уступаемое требование.

Если клиент узнает о существующих препятствиях после факта уступки, он не несет ответственности перед агентом.

Финансовый агент

- профинансировать клиента путем выделения ему денежных средств;

- в установленных случаях принять у клиента все документы, которые нужны ему для ведения бухгалтерского учета операций;

- предоставить клиенту прочие финансовые услуги, которые связаны с денежным требованием, являющимся предметом уступки (к примеру, фактор обязуется выдавать поручительство по сделке клиента, вести учет выписанных на него векселей, проводить расчеты через корреспондентскую сеть финансового агента);

- по запросу должника передать ему доказательства свершившейся уступки.

Преимущества факторинга

Учитывая это, иногда бывает выгоднее использовать финансирование под уступку денежного требования – факторинга. Кроме привлечения денежных средств, данный инструмент помогает избежать рисков появления кассовых разрывов (в виде несвоевременной оплаты), связанных с кредитом (если поставка не будет оплачена), с инфляцией, разницей валюты и ее курсом, с процентами и непосредственно операциями.

Клиент обращается к рассматриваемому инструменту по разным причинам. В одном случае нужно проверить платежеспособность покупателя, рассчитать лимит. В другом – разработать договор на взаимовыгодных условиях. В третьем – организовать учет реализации товаров и дебиторский долг. В четвертом – финансировать регулярно появляющиеся кассовые разрывы. В пятом – защититься от рисков по кредиту. В шестом – контролировать оплату за поставку партий товаров.

В результате внедрения финансирования под уступку денежного требования компания получает:

- Увеличение продаж.

- Рост доли.

- Всегда широкий ассортимент товаров, долгосрочные отношения с потребителями.

- Отсутствие необходимости в найме дополнительных сотрудников.

Такие услуги могут быть поделены:

- На продажи с привлечением факторинговой организации.

- Агентские продажи.

В продажах могут выделяться собственно продажи, реклама и BTL-мероприятия. При прямых продажах продавец сам ищет покупателей. Противоположные им продажи имеют место при прямой рекламе. Также может предусматриваться смешанный метод. В этом случае используются конференции, выставки и иные подобные мероприятия. Они характеризуются как входящими, так и исходящими продажами.

При финансировании под уступку денежного требования сторонами регулируются финансовые потоки, способные существенно увеличить их эффективность. Это выражается в повышении скорости оборота капитала. При этом становится необходимо разрабатывать управленческие и контрольные механизмы за финансами.

При потребности в денежных средствах компания может обратиться в банк, чтобы получить кредит для увеличения оборотных денег. Но для этого, как правило, требуется имущество, которое отдается под залог. Если такой возможности нет, то можно подписать договор финансирования под уступку денежного требования с банковской или факторинговой организацией.

Как заключить договор факторинга

Взаимоотношения сторон при переуступке права требования долга регламентируются и упомянутой главой 43, и статьями 388–390 ГК. Эти нормативные документы определяют вид договора факторинга, схему сотрудничества и порядок оплаты услуг. В соглашении между клиентом и агентом открываются следующие вопросы:

Предмет договора. Факторинг по определению включает целый набор услуг, но в конкретном соглашении указываются разные положения:

- простая переуступка дебиторской задолженности за плату;

- оформление кредита под залог платежных обязательств;

- выдача займа с обеспечением в виде задолженности;

- финансирование под переуступку долговых требований.

- Стороны договора. Согласно ГК РФ, заниматься факторингом поставщиков могут банки и коммерческие организации, что имеют лицензию на такие кредитные операции. Перечень клиентов исключает физические лица.

- Предмет переуступки. Речь идет о суммах, что принимаются в виде оплаты за продукцию, услуги или работы. В договоре отделяют их от прочих требований, что к предмету переуступки не относятся.

- Ответственность клиента. Передавать требование долга фактору можно, когда поставщик действительно обладает на него правом и не знает об определенных обстоятельствах, что способны освободить покупателя от оплаты.

- Отношения между клиентом и дебитором. Согласно законодательству, предприятие вправе распоряжаться долговыми обязательствами по собственному усмотрению и передавать фактору, и когда должник выступает против этого.

- Отношения между дебитором и фактором. В любых ситуациях, кроме применения закрытого факторинга, покупатель может не платить деньги до уведомления о переуступке долга и предоставления соответствующего доказательства.

- Права фактора на денежные средства. В зависимости от схемы агент может предъявлять разные требования на суммы, что перечисляются в счет погашения дебиторской задолженности:

- когда фактор выкупает право требования, поставщик не отвечает за ситуации, где взысканные с должника суммы оказываются меньше этой цены;

- когда покупатель не погашает задолженность в полном объеме, фактор сохраняет за собой право получить от него оставшуюся часть денег;

- когда посредник получает от должника деньги сверх суммы долга, он незамедлительно перечисляет разницу клиенту.

- Требования дебитора. Должник выдвигает фактору встречное требование, что предполагает взаимозачет с истинным кредитором. Но долг принимается, когда имелся таковой до момента переуступки поставщиком собственных прав.

- Возврат платежей. Когда поставщик нарушает условия договора, что заключил с покупателем, дебитор не имеет права требовать от факторинговой фирмы денег, что перечислены ей после перехода права требования.

Реверсивный/агентский факторинг

Когда покупателям и заказчикам необходим дополнительный товарный кредит от поставщика, за который они готовы платить комиссию, станут полезны такие виды факторинга как реверсивный и агентский.

В ситуации с реверсивным факторингом договор заключается между факторинговой компанией, поставщиком и покупателем. Поставщик продает долг, получая финансирование; покупатель получает товарный кредит в виде отсрочки платежа, оплачивая комиссии по договору.

В агентском факторинге договор заключается с покупателем, который наделяет агента – факторинговую компанию правом оплатить кредиторскую задолженность поставщику.

У факторинговой компании при этом возникает денежное требование к покупателю, а покупатель получает от факторинговой компании отсрочку платежа.

Данная финансовая схема действительно эффективна в ситуации, когда поставщики не готовы вступать в дополнительные договорные отношения с факторинговой компанией, и требуют погашения заложенности в определенные сроки, которые не удовлетворяют покупателя.

Кому недоступен факторинг

Фактор, принимая право требования долга, идет на риск — тот, кто должен денег, может не заплатить. Поэтому принимает далеко не все заявки, а проверяет их, почти как банк. Так, чтобы подать заявку на факторинг, нужно будет предоставить:

- учредительные документы;

- копию паспорта человека, который имеет право подписи;

- приказ о назначении человека на должность, которая дает право подписи;

- документы, подтверждающие право требования денег — например, договор с покупателем;

- бухгалтерские документы — отчетность за полный последний календарный год.

Некоторые компании, оказывающие услуги факторинга, могут требовать дополнительные документы. В любом случае они тщательно проверят и вас, и вашего контрагента, которому вы доверили отсрочку платежа.

Фактор может отказать в факторинге, если:

Продаете товары физическим лицам. Согласно законодательству, сторонами факторинга могут выступать только юридические лица либо индивидуальные предприниматели. Компания может подать заявку, если продает товары и физическим лицам, и оптовым клиентам, но оформить сделку может только в отношении отложенного платежа от ИП или юрлица.

Продаете аффилированному лицу. ФНС может признать сделку незаконной, если она оформлена в отношении собственного филиала или в отношении компании, частью которой владеете вы. Поэтому факторы тоже не берутся за сделку.

Привлекаете субподрядчиков. Фактор откажет, потому что договор не допускает участия в сделке четвертой стороны. Взаимное соглашение может быть заключено только между продавцом и фактором, третья сторона — покупатель, которому предоставили отсрочку платежа.

Продаете товары, ограниченные в обороте. Это курительные принадлежности, сигареты и табак, этиловые спирты, рыболовные снасти, огнестрельное оружие. И любые другие товары, производство и продажа которых требует обязательного лицензирования. Фактор не сможет заключить договор с вами, потому что вы не имеете права отчуждать товары без разрешения государственных органов.

Принимаете оплату наличными. Факторинг можно использовать только в случае безналичной оплаты товаров или услуг. Даже если планируете принять наличными только часть оплаты, заключить сделку уже не удастся.

Отложили платеж на более, чем полгода. Факторы не хотят долго ждать и финансируют сделки, оплата по которым должна поступить в течение 30-90 дней. Если вы отложили платеж для покупателя на полгода и более, скорее всего, в заявке откажут. Это обусловлено тем, что повышается риск форс-мажоров, из-за которых покупатель не сможет заплатить по сделке.

Сотрудничаете с ненадежным контрагентом. Ненадежный в понимании фактора — тот, кто часто допускает просрочки по платежам либо вообще не платит по договорам. Если на момент подачи заявки с вашим покупателем идут разбирательства в суде, финансирования не получите.

Ждете оплату по множеству контрактов. Компании, оказывающие услуги факторинга, предпочитают работать с крупными суммами, потому что они требуют меньше ресурсов. Фактору выгоднее обслужить одну сделку на 1 млн, чем 20 сделок на 50 000 рублей. Поэтому тем, кто хочет получить финансирование на несколько десятков тысяч рублей, отказывают.

Ведете бизнес по нестандартной модели. Факторинг используют в схемах с простой, четкой оплатой. Если применяете для расчетов ценные бумаги или проводите оплату через офшорные зоны, скорее всего, вам откажут.

6 моментов, на которые следует обратить особое внимание в договоре факторинга

Клиент должен внимательно изучить договор на оказание услуг факторинга, особенно прилагаемые документы. Выясняем следующее:

Объем финансирования, наличие лимита.

Спросите представителя компании, каким образом формируются размеры лимитов, каков процесс и сроки. Уточнив всю информацию до подписания договора, вы поймете зависимость между комиссией за услуги и объемами финансирования. Тогда у вас появится шанс заключить соглашение на более выгодных условиях.

Возможные штрафные санкции, определяемые в договоре.

Риски факторинга необходимо добавить к комиссии финансового агента, если сектор вашего бизнеса предполагает возможность наложения пени.

Виды санкций и ограничений, которые могут быть использованы фактор-предприятием.

Случается, что дебитор не может вовремя погасить задолженность. Уточните у фактора, влияет ли это на комиссию, размер лимитов и объемы финансирования.

Каким образом формируется комиссия финансового агента.

Момент оплаты услуг играет важную роль. Когда она проводится — после погашения покупательского долга или при переводе денег от фактора на счет клиента? Чтобы понять принцип и методику расчета комиссии финансовым агентом, можно самостоятельно провести вычисления по дебитору с вымышленными условиями.

Схема обмена документами между тремя сторонами сделки.

Иногда фактор не требует оригиналы первичных документов для начала процесса финансирования клиента. В противном случае фактор будет использовать следующий порядок расчета: количество дней, предоставленных дебитору в качестве отсрочки, минус срок доставки клиентских накладных и несколько дней для оформления денежного перевода.

Каким образом договор факторингового финансирования влияет на взаимодействие с дебиторами.

Достоинством факторинга является прозрачность условий, если все вопросы и ответы определены до момента подписания договора. После этого клиент может быть уверен в своих активах, выручке и оборотах финансовых средств. Помните, что не только фактор может собирать информацию и проверять сведения при заключении договора. Вы должны быть четко уверены, что финансовый агент в состоянии ответить на интересующие вас вопросы. Какие моменты могут требовать внимания: необходима ли уступка права требования? Как происходит документооборот? По какой схеме проводится выдвижение новых условий? Как регулируется возврат продукции?

Факторинг нельзя назвать счастливым билетом в сложных финансовых ситуациях. Банки и компании, предоставляющие такие услуги, не сотрудничают с ненадежными фирмами. Для факторинговой компании более привлекательны клиенты, обращающиеся за пару месяцев до оформления поставки.

Отметим, что фактор будет решать наиболее щепетильный вопрос для покупателя по своевременному расчету. Если ваш покупатель будет не готов ответить по этому пункту, оформить факторинговый контракт будет невозможно.

Важно скрупулезно изучить все условия факторинг-контракта и его приложений. Если в договоре указано, что факторинговая компания, помимо финансирования поставки, предлагает не совсем понятные услуги, нужно обязательно выяснить суть такого предложения

Обратитесь к факторинговой организации с просьбой сделать расчет стоимости услуги на примере одной из реальных поставок вашей компании.

Как выбрать банк или другую компанию для факторинга

Чтобы быстро получить деньги по факторингу и не переплатить за услуги, важно правильно выбрать компанию, оказывающую их. Для этого оценивайте:

- Наличие компании в реестре Росфинмониторинга. Если она не стоит на учете, это значит, что компания не выполняет требования российского законодательства. Обращаться в нее опасно.

- Сумму долга. С большими долгами лучше идти в банк, но они долго рассматривают заявки и придирчиво проверяют и вас, и покупателя. Если сумма сравнительно небольшая, лучше обращаться в частную компанию.

- Возможность электронного взаимодействия. Если фактор не поддерживает электронный документооборот, придется отвозить бумаги в его офис лично. Если поддерживает, достаточно будет скан-копий документов.

- Срок и сумму финансирования. Обратитесь в несколько компаний и получите от них коммерческие предложения, в которых будет указан максимально допустимый срок отсрочки платежа для покупателя и комиссия за услуги. Выберите самое выгодное предложение, чтобы сэкономить.

Сначала проверяйте наличие компании в реестре Росфинмониторинга, потом оценивайте, возьмется ли она за вашу дебиторскую задолженность. А потом узнавайте о возможности электронного взаимодействия и условиях заключения договора — так максимально обезопасите себя от возможных проблем.

Факторинг — относительно простая процедура, позволяющая «удержаться на плаву» в случае отсроченной оплаты по договорам. Ее используют, когда грозит кассовый разрыв или ожидаемая прибыль от сделки перевешивает возможные потери. Чтобы все прошло без проблем, рекомендуем тщательно выбирать фактора и внимательно читать условия договора.

Полномочия и обязательства субъектов соглашения

По факторинговой сделке оформляется предоставление наступившей финансовой задолженности. Также возможно составление соглашения на обязательства с началом погашения в предстоящем периоде. В соглашении параметры задолженности должны четко и детально закрепляться для правильной идентификации момента возникновения. Финансовые обязательства предстоящих периодов нельзя передавать до дня образования полномочий по истребованию с задолжавшего субъекта определенной суммы денег.

Клиент использует право предоставления обязательств финансового характера другому субъекту в ситуации, когда запрет на нее определяется условиями контракта, подписанного клиентом и его контрагентом. Но вместе с тем, последний может потребовать применения штрафных санкций к клиенту, если тот не выполнит пункты договора.

Клиент использует право предоставления обязательств финансового характера другому субъекту в ситуации, когда запрет на нее определяется условиями контракта, подписанного клиентом и его контрагентом. Но вместе с тем, последний может потребовать применения штрафных санкций к клиенту, если тот не выполнит пункты договора.

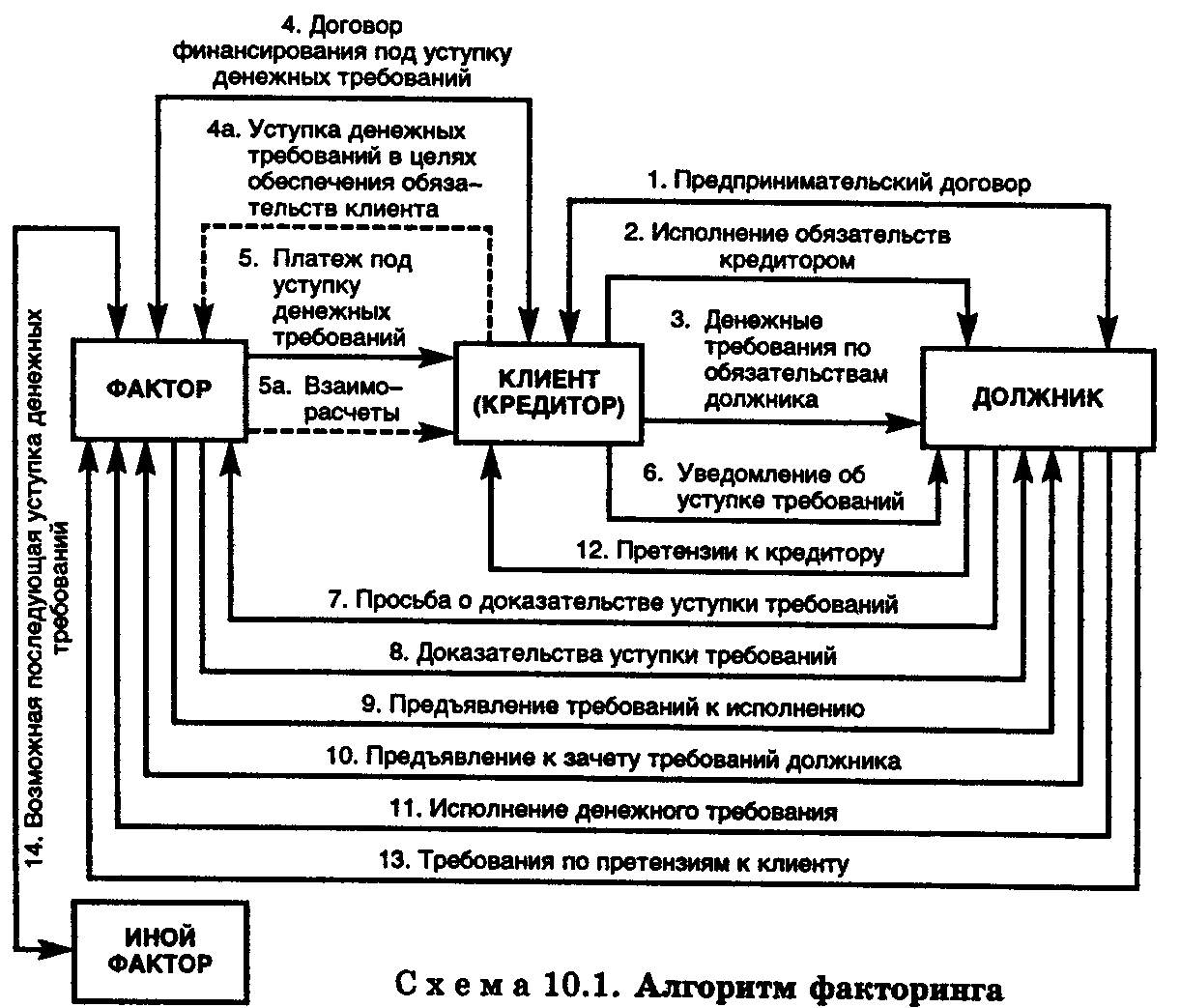

После оформления факторинговой сделки участники должны оповестить задолжавший субъект о ее совершении. Потребуется направить ему письменное оповещение с обязательным указанием вида финансового обязательства, которое было передано и с реквизитами фактора, на чей счет следует произвести перечисление. После получения уведомления должник может затребовать бумаги, подтверждающие уступку. При отказе в предоставлении деньги возвращаются клиенту.

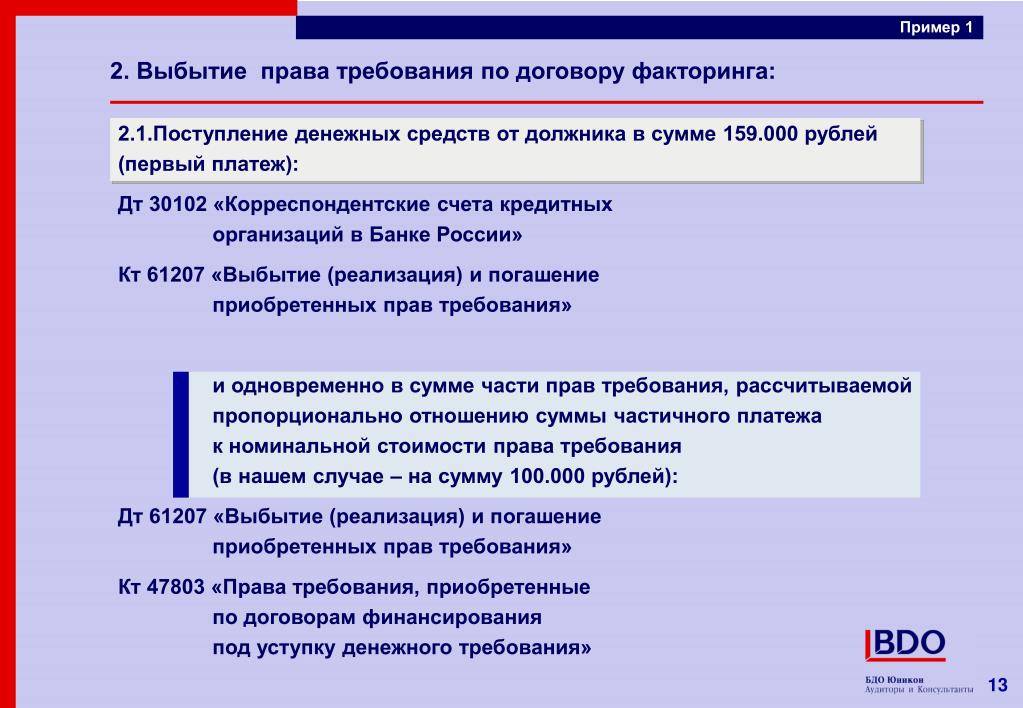

Автоматизация учета факторинговых операций

Отражать факторинговые операции у поставщика средствами «1С:Бухгалтерии 8» можно было и ранее. Но, поскольку договор факторинга затрагивает три стороны (поставщика, покупателя и факторинговую компанию), то при передаче денежного требования на факторинг возникала необходимость дополнительных корректировок долга по договорам, имеющим разные виды (С продавцом, С покупателем или Прочее).

Начиная с версии 3.0.53 в «1С:Бухгалтерии 8» факторинговые операции у поставщика (продавца) автоматизированы.

Для учета задолженности, переданной на финансирование в факторинговую компанию, в плане счетов программы к счету 76 открыт субсчет 76.13 «Расчеты с факторинговыми компаниями». Аналитический учет ведется по факторинговым компаниям (субконто Контрагенты) и заключенным с ними договорам (субконто Договоры).

Чтобы пользователю была доступна возможность отражать расчеты через факторинговую компанию, необходимо выполнить соответствующие настройки функциональности программы (раздел Главное – подраздел Настройки – гиперссылка Функциональность). На закладке Расчеты необходимо установить флаг Факторинговые операции (рис. 1).

Рис. 1. Настройка функциональности программы

Для отражения операций передачи задолженности в факторинговую компанию предназначен специальный документ Передача задолженности на факторинг, доступ к которому осуществляется по одноименной гиперссылке из раздела Продажи – Расчеты с контрагентами. В документе указываются расчетные документы и суммы дебиторской задолженности, которые передаются на финансирование.

Для отражения в программе поступления денежных средств от факторинговой компании предназначен вид операции Оплата от факторинговой компании.

Для отражения полученных услуг факторинговой компании в документе Поступление (акт, накладная) предназначен вид операции Услуги факторинга.

Для учета расчетов с факторинговой компанией предназначен отдельный вид договора С факторинговой компанией.

Лицензирование

Название «факторинг» произошло от английского слова factor, что в переводе означает «посредник». В нашей стране в качестве посредника может выступать только банковская или другая кредитная организация. Но, несмотря на то что Гражданский кодекс допускает возможность заниматься разными видами финансирования под уступку денежного требования коммерческим структурам, для осуществления подобных операций требуется наличие лицензии. В то же время для факторинга в целом выдача разрешительной документации не предусмотрена. Ввиду этого, основное количество факторинговых компаний имеют лицензию, которую получают банковские организации.

Однако есть соответствующие организации, которые работают без банковской лицензии. Надо понимать, что заключение договоров с такими компаниями может привести к спорам с должниками на предмет правомерности уступки требования. В то же время отсутствие разрешительного документа не является поводом для запрета поставщику учитывать затраты по соответствующему договору в целях налогообложения.

Реально ли признание заключенного соглашения недействительным

Вторым признаком недействительности является отсутствие государственной регистрации договора факторинга. Так как операция цессии принадлежит к типу возмездных, то она должна быть отражена в едином правовом поле и соответственно зарегистрирована.

Наконец, договор на передачу прав требования долга будет признан невозможным, если в соглашении между первым кредитором и должником дословно прописано, что это невозможно без согласия последнего. То есть, если должник против, чтобы его кредитные обязательства были переданы третьему лицу, то не имеет смысл заключать договор цессии.

Возможно так же будет интересно, как права работника по трудовому договору существуют согласно действующего законодательства.

Как может выглядеть образец договора найма безвозмездного пользования жилым помещением, можно увидеть в данной статье.

Интересно будет узнать, как происходит злоупотребление свободой договора в гражданском праве, можно прочесть в данной статье.

Как происходит порядок расторжения трудового договора по инициативе работника, можно узнать прочитав данную статью.

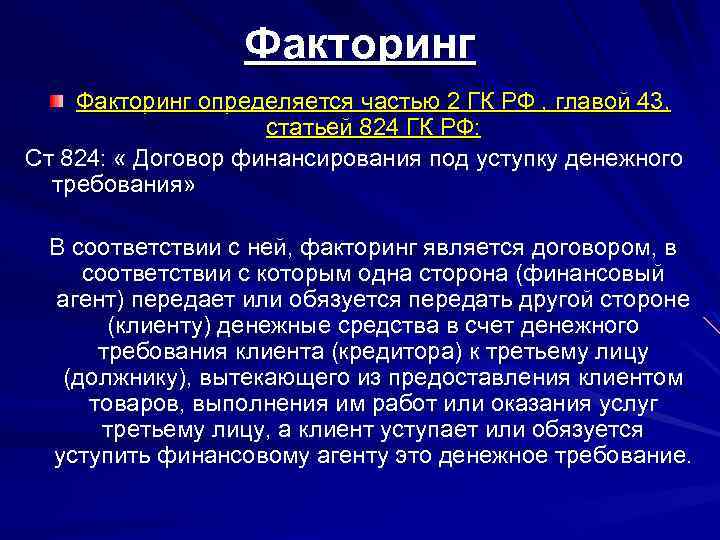

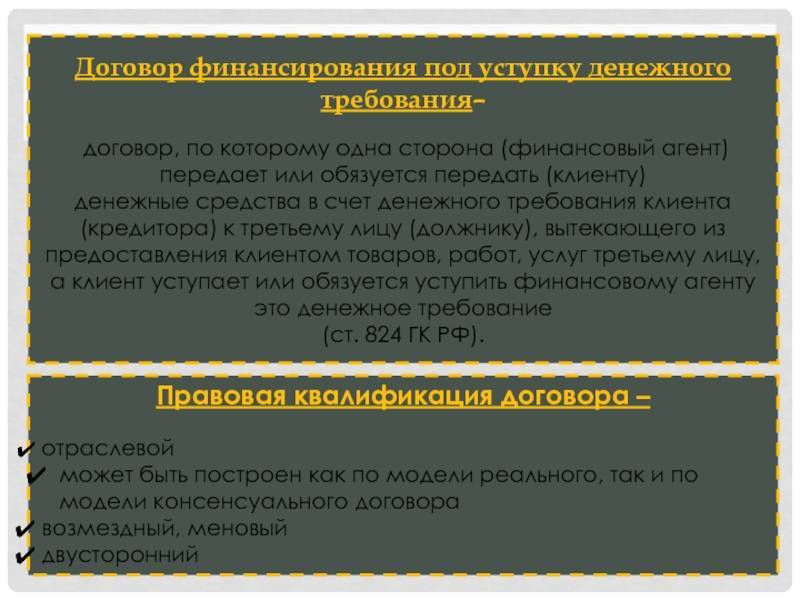

Договор финансирования под уступку денежного требования регулирует ГК РФ. Статьи 824-838 определяют все нюансы и сопутствующие моменты, которые возникают между финансовым агентом, клиентом и должником. Этот тип договора имеет еще название «договор факторинга» и «договор цессии». Это довольно распространенная область юридических отношений. Например, коллекторские агентства получают свои права на истребование долга именно с помощью этого договора. Покупка в кредит – ещё один частый пример данного договора.

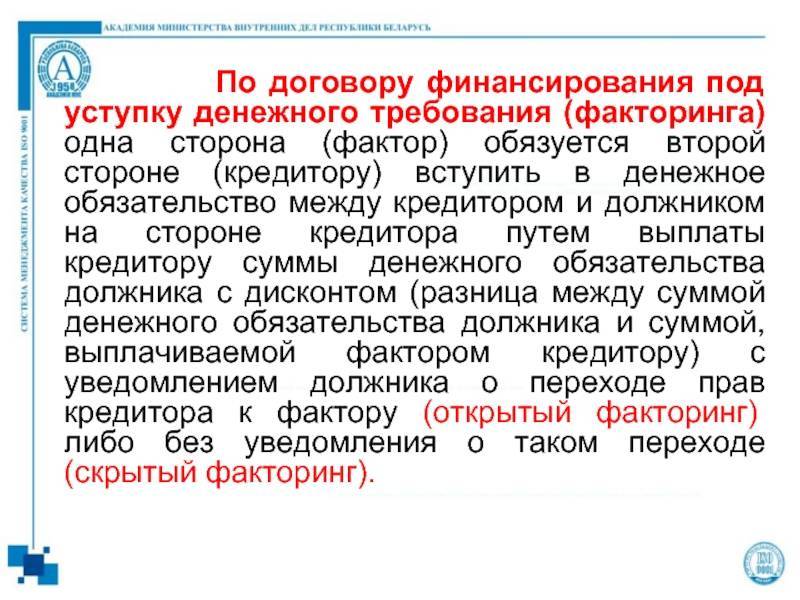

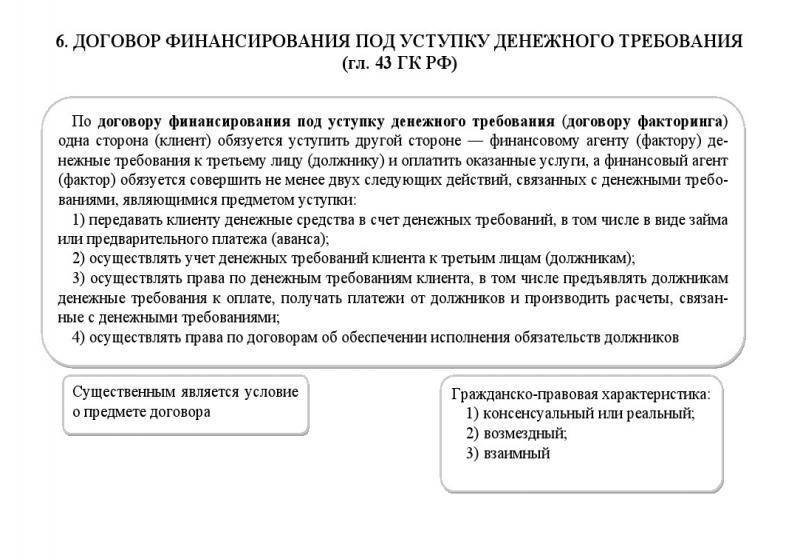

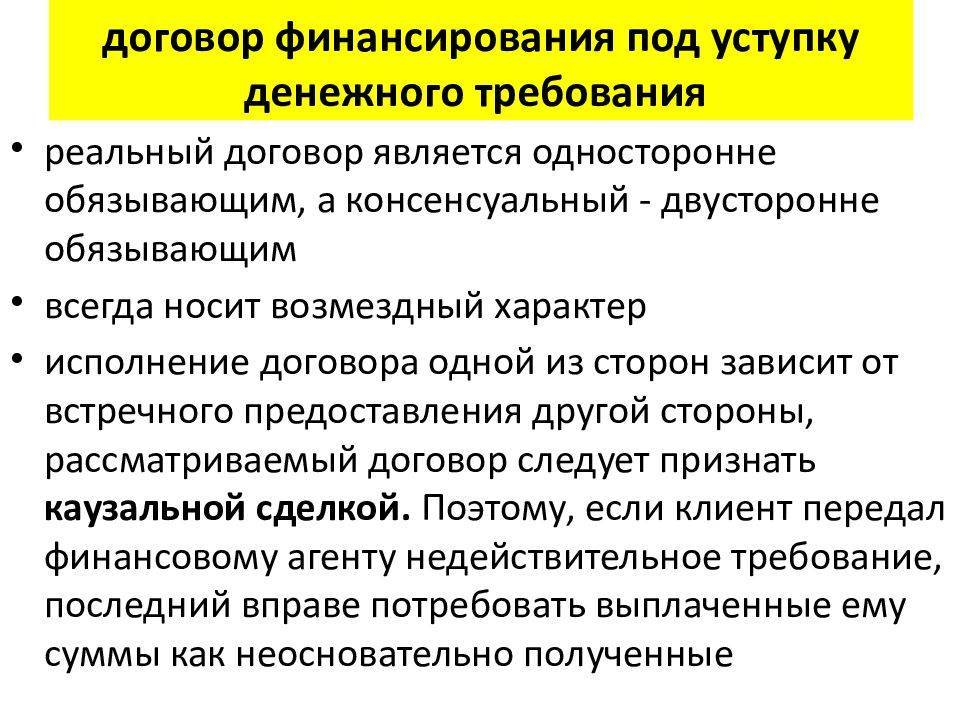

Виды и формы соглашения

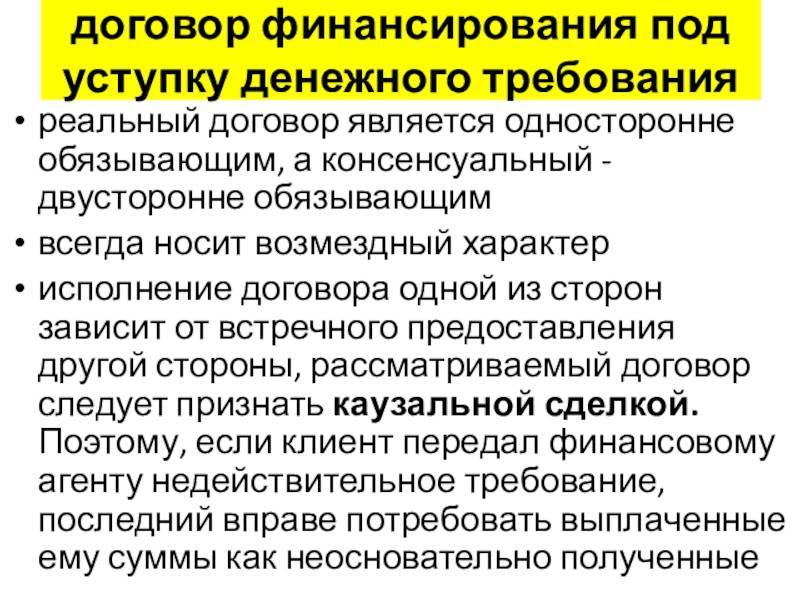

- Реальным. В этом случае агент передает денежные средства, либо клиент уступает ему требование. Ответственность за действительность предмета договора или за его исполнимость ложится только на плечи самого клиента. Из его договора с должником также вытекает, что он несет ответственность в тех случаях, когда должник исполняет денежное требование агенту, но клиент не исполняет своих обязательств перед должником.

- Консенсуальным. В отличие от реального договора, в консенсуальном агент не передает, а обязуется передать денежные средства. Клиент же не уступает, а обязуется уступить требование. Ответственность за отказ передачи клиенту денег в счет денежного требования ложится на агента. Клиент же ответственен перед ним за действительность денежного требования, а также за невыполнение или ненадлежащее оформление уступки требования. Однако в случаях, когда было уступлено действенное требование, но должник оказывается неплатежеспособным, клиент не несет ответственности за невыполнение данного требования.

Ответственные стороны должны компенсировать убытки и уплатить неустойку, если она предусматривается действующим соглашением.

- Оборотный и безоборотный. Первый договор обязывает клиента отвечать за исполнимость уступаемого требования, а второй – не обязывает.

- Конфиденциальный (закрытый). Отдельный вид договора, в рамках которого дебиторы не получают уведомлений об уступке фактору денежных требований.

Ассоциация факторинговых компаний

АФК в России была создана с целью объединения участников рынка, предоставляющих данные услуги. Это не коммерческая и негосударственная организация, основные принципы которой:

- Открытость и равноправие для всех членов, при этом не имеет значения их масштаб и модель ведения бизнеса.

- Совместное решение общих задач и объединение для этого ресурсов участников Ассоциации.

- Максимально возможный сервис для членов.

Организация призвана способствовать установлению общих правил поведения и выработке стандартов обслуживания, ведению диалога от лица профессионального сообщества с государственными структурами, содействовать созданию благоприятных условий для работы всех ее членов.

Среди участников Ассоциации числятся: МДМ Банк, ВТБ факторинг, Промсвязьбанк, Альфа Банк, Лайф Факторинг, Росбанк, Сбербанк Факторинг, Московский кредитный банк, UniCredit Bank, Финансовая корпорация «Открытие», НФК, Банк Зенит, Металлинвестбанк, Clever, Глобэкс, ОФК «Менеджмент».

Организация находится в Москве по адресу: 1-ый Кожевнический пер., д. 10, стр. 2, офис 4. Телефон приемной: +7(495)728-13-77. Электронная почта: [email protected]. Интернет-сайт: asfact.ru.

Как заключить договор факторинга и что в нем должно быть

Формы договоров факторинга свои у каждой компании, которая оказывает подобные услуги. Вы можете попросить образец, чтобы изучить его и задать дополнительные вопросы, если они возникнут.

В целом в договоре факторинга обязательно указывают:

- полное юридическое название компании, лицо, заключающее договор, и основание правомерности его действий — номер приказа о назначении;

- те же самые данные — для самого фактора;

- информацию о денежном требовании — сколько заплатит покупатель, на основании чего возникло требование, когда он должен перечислить деньги;

- гарантию того, что между покупателем и продавцом (вами) отсутствует соглашение о запрете на переуступку прав требования;

- сумму, которую фактор обязан перечислить за приобретение права требования;

- сумму, которую вы заплатите за оказание услуг фактору;

- список услуг, которые предоставляет фактор — если он дополнительно ведет расчетный счет или делает что-то еще.

Также в договоре с регрессом обязательно прописывают право фактора требовать неуплаченные покупателем деньги с продавца. Если подобного пункта нет, договор считают заключенным без регресса, то есть в случае невозврата средств фактор будет сам урегулировать вопрос.

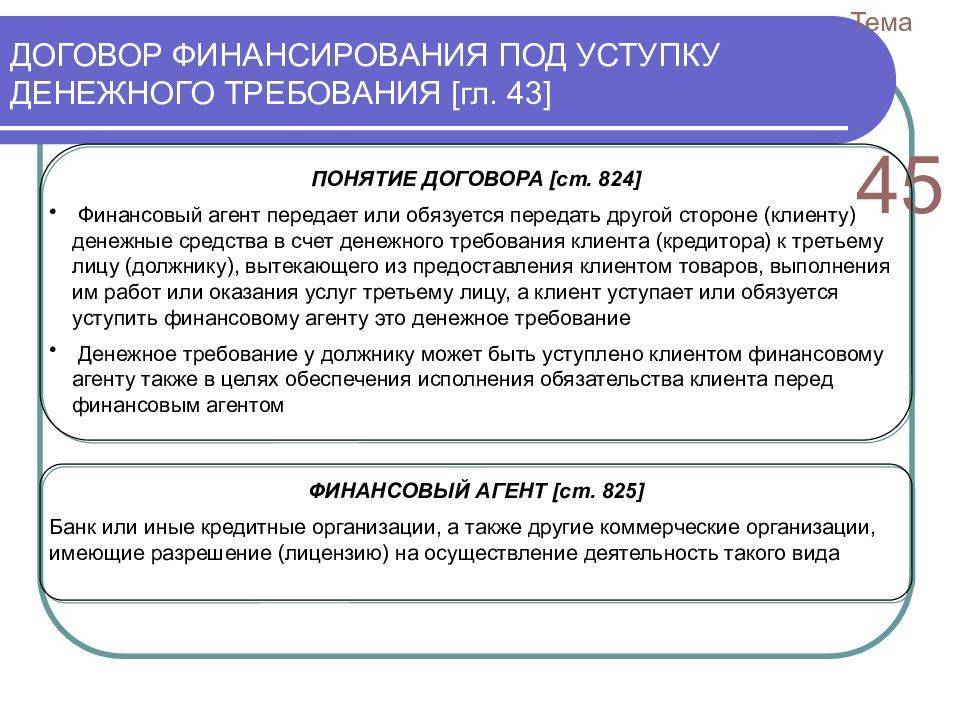

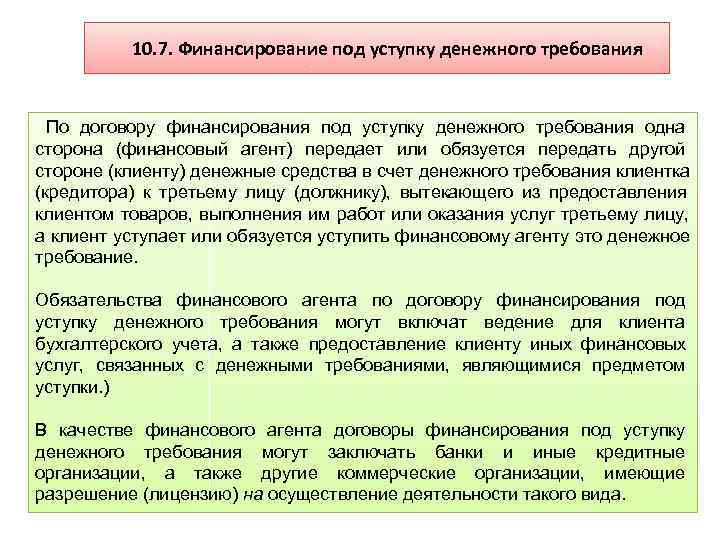

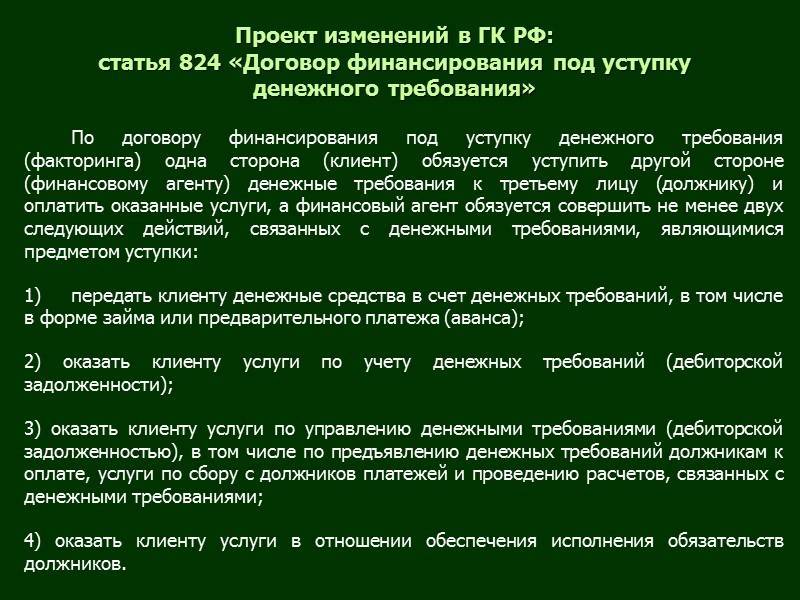

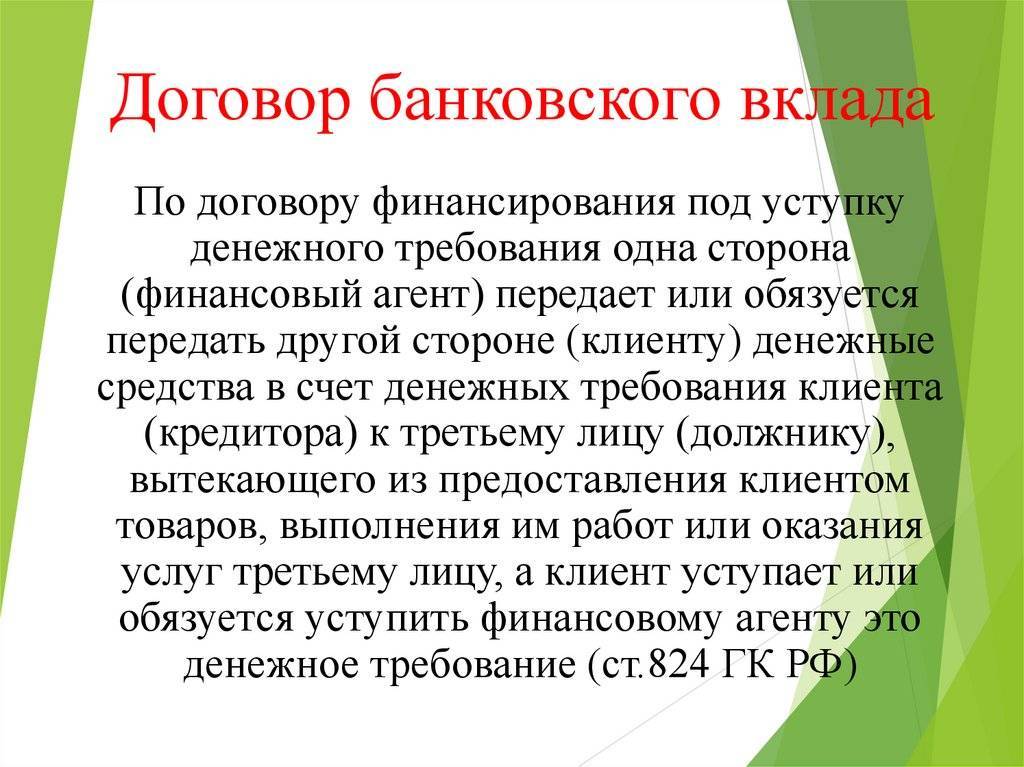

Договор

По данному соглашению одна из сторон, выступающая в качестве финансового агента, передает или передаст клиенту деньги в счет его денежного требования 3-му лицу, являющемуся должником в результате получения клиентом товаров, исполнения работ или услуг 3-му лицу. Клиент же уступает или уступит финансовому агенту соответствующее денежное требование. Данное понятие приводится в ст. 824 ГК РФ. Правоотношения, которые вытекают из данного договора, описываются в гл. 43 Гражданского кодекса.

В соответствии с соглашением факторинга клиент уступает денежное требование к покупателю финансовому агенту. Банк выдает денежные средства поставщику до периода платежа за отгруженные товары и получает соответствующее вознаграждение. Условимся, что под поставщиками будем понимать банковских клиентов по соответствующему договору. Ими являются как поставщики товаров, так и исполнители, а также подрядчики.

После уступки требования к покупателю поставщику выплачивается от 70 до 90 % планируемой выручки уже через пару дней после отгрузки, а в ряде случаев при предоставлении отгрузочных документов. После оплаты долга покупателем финансовому агенту поставщику выплачиваются остальные средства, от которых удерживается соответствующее вознаграждение. Его называют факторинговой комиссией.

Основу финансирования под уступку денежного требования являются длящиеся отношения финансового характера поставщика и финансового агента. Этот момент является главной отличительной чертой договора от цессии. При этом в факторинге всегда присутствует уступка требования.