Дополнительные советы

В трудное для России время банки способны вводить различные ограничения. Это переводы за рубеж и многое другое, касающееся фондовых активов. Самое время поискать альтернативные методики работы с валютой, вложениями. Все еще остаются страны, которые не вводили против России никаких репрессивных мер. Взаимодействие с ними сейчас будет основным вектором развития и базовым приоритетом для страны.

Вполне возможно, есть смысл задуматься об инвестициях, включая альтернативные. Экология, шедевры искусства, страусиные фермы — есть огромный ассортимент привлекательных стартапов. Экономика не исчезает из-за внешних событий любого типа. Более того, после их завершения она будет шагать вперед семимильными шагами. Поэтому самое время просто подождать и пока почитать статью, куда лучше инвестировать в настоящее время.

Причины ипотечного кризиса в США

Причин, способствовавших разрастанию ипотечного кризиса в США, можно перечислить много. Однако многие эксперты сходятся во мнении, что основными из них являются рост внешних инвестиций в экономику и изменение законодательного регулирования банковской системы. Рассмотрим их подробнее.

Рост внешних инвестиций и их влияние

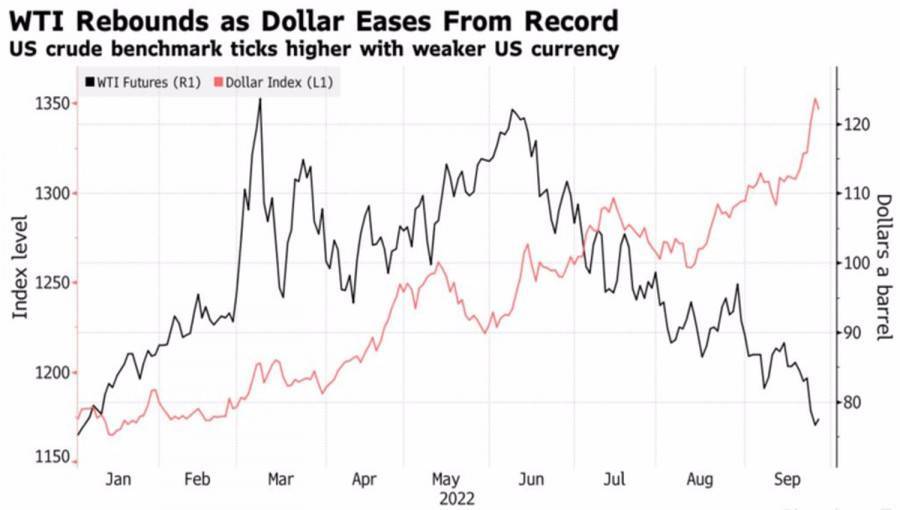

Период 2002-2005 гг. характеризуется резким ростом объемов иностранного инвестирования – главным образом за счет Китая. Связано это с ростом цен на нефть и сопутствующие углеводороды. Здесь существует 2 теории, объясняющие связь влияния внешних инвестиций на кризис:

- По данным на 2004 г. дефицит платежного баланса Америки составлял около 6% от ВВП, то есть американцы потребляли больше, чем производили, и одновременно – больше тратили, чем зарабатывали. Логичным способом уравновешивания такого баланса является привлечение внешних инвестиций.

- Привлечение внешнего капитала производилось за счет увеличения уровня потребления в США. Если экспорт упадет, то привлечь инвестиции можно с помощью займов у иностранных производителей.

Первая теория основывается на положении о том, что из-за непомерного массового потребления в страну хлынули иностранные инвестиции и породили ипотечный кризис. Вторая же гласит, что внешний капитал появился и достиг таких масштабов по причине чрезмерного потребления.

Изменения в законодательном регулировании банковской системы

Еще в 1982 г. был принят закон «О паритете в альтернативном ипотечном кредитовании», который разрешил кредиторам, не относящимся к федеральным банкам, выдавать ипотеку с плавающей ставкой.

В этот период появились новые разновидности ипотечных займов: с плавающим процентом, с возможностью выбора размера ежемесячного платежа, с погашением задолженности в конце срока кредитования крупной суммой, с выплатой только процентов в начале срока кредитования и т.д. Все они постепенно потеснили обычную ипотеку с фиксированной процентной ставкой и рассрочку.

Использование новых видов ипотеки привело к злоупотреблению ими ввиду отсутствия соответствующего правового регулирования.

В дальнейшем банки пролоббировали закон, получивший название «Гремма-Лича-Блайли» или по-другому «Закон о модернизации», который предоставил им право создавать коммерческие холдинги и одновременно заниматься инвестиционной, коммерческой и страховой деятельностью.

Субстандартное кредитование, его виды и влияние

Бум строительства в США и стабильный рост цен на жилье породили огромную конкуренцию между банками. Среди ключевых инструментов в борьбе за клиентов и увеличение объемов кредитования они использование снижение процентных ставок и выдачу субстандартных кредитов.

Субстандартное кредитование предусматривает существенное снижение требований к потенциальным заемщикам. Кредиты начали выдавать клиентам из высокорисковых групп. Кроме того, клиент мог выбрать наиболее подходящий способ расчета с банком:

- займ с плавающей процентной ставкой (ставка фиксируется на первые несколько лет, а затем банк имеет право ее повысить);

- выбор конкретного варианта оплаты (например, заемщик сам мог установить посильную сумму для ежемесячной оплаты с последующим переносом неоплаченных процентов к телу кредита);

- оплата большей части задолженности перед банком в конце срока кредитования.

Спекуляция на деривативах

Благодаря резкому увеличению объемов ипотечного кредитования был сформирован новый механизм секьюритизации или снятия рисков по невозврату таких займов, или попросту их финансирование. Суть заключается в превращении долговых обязательств в ценные бумаги или деривативы.

Наибольшее распространение среди деривативов в США в период начала ипотечного кризиса получили свопы. Обороты торговли такими инструментами были колоссальными – только по данным за лето 2008 г. объем операций составлял около 600 триллионов долларов США.

Сами деривативы обеспечивались новыми ценными бумагами, под них же выпускались другие. Таким образом, создание производных, синтетических ценных бумаг, бесконечная эмиссия, их рост в геометрической прогрессии спровоцировали закономерный крах – пузырь, не имеющий под собой ровным счетом ничего, лопнул.

В целях получения максимальной прибыли крупнейшие хедж-фонды и инвестиционные компании сговорились с ведущими рейтинговыми агенствами, которые осознанно присваивали завышенные рейтинги и инвестиционную привлекательность даже «мусорных» ценных бумаг.

Причины обвала рынка

Проще говоря, рыночные обвалы вызываются испуганными продавцами.

Неожиданное экономическое событие, катастрофа или кризис провоцируют панику. Например, обвал рынка в 2008 году начался 29 сентября 2008 года, когда Промышленный индекс Доу Джонса упал на 777,68 пункта. На тот момент это было самое большое падение за всю историю Нью-Йоркской фондовой биржи. Инвесторы запаниковали после того, как Конгресс не смог одобрить законопроект о спасении банков. Они боялись, что еще больше финансовых учреждений обанкротится так же, как Lehman Brothers.

Обвалы обычно происходят в конце продолжительного бычьего рынка. Это когда иррациональное изобилие или жадность довели цены на акции до неустойчивого уровня. В этот момент цены превышают реальную стоимость компаний, измеряемую доходами.

Новая техническая разработка под названием «количественная торговля» стала причиной недавних обвалов. «Количественные аналитики» используют математические алгоритмы в компьютерных программах для торговли акциями. Программная торговля выросла до такой степени, что заменила индивидуальных инвесторов, жадность и панику как причины обвалов.

Одним из примеров является «мгновенный обвал», произошедший 6 мая 2010 года. Промышленный индекс Доу Джонса упал почти на 1000 пунктов всего за несколько минут. Программы количественной торговли были закрыты из-за технического сбоя.

История возникновения

Согласно мнению историков и финансистов, фондовые рынки появились несколько столетий назад. Считается, что история таких рынков начинается с того момента, как возник рынок государственных ценных бумаг. Это событие ориентировочно имело место в XV-XVI вв. Именно в то время по причине дефицита средств на различные нужды государство приняло решение выпустить ценные бумаги и разместить их как внутри державы, так и за ее пределами. Так, в Антверпене появилась биржа, где проводились операции по размещению ценных бумаг государственного значения. Позднее, благодаря усовершенствованию торговых операций, возникли фондовые биржи.

Самые первые негосударственные акции появились в Амстердаме в 17 столетии благодаря Ост-Индской компании. Именно она начала торговлю акциями на бирже после того, как было объявлено об участии в прибылях данной корпорации.

На сегодняшний день работа рынков ценных бумаг организована уже по-другому. Например, фондовые рынки США быстро развиваются скорее качественно, а не количественно, как это было пару десятков лет назад. Благодаря появлению новых информационных технологий появилась возможность усовершенствовать внебиржевой рынок.

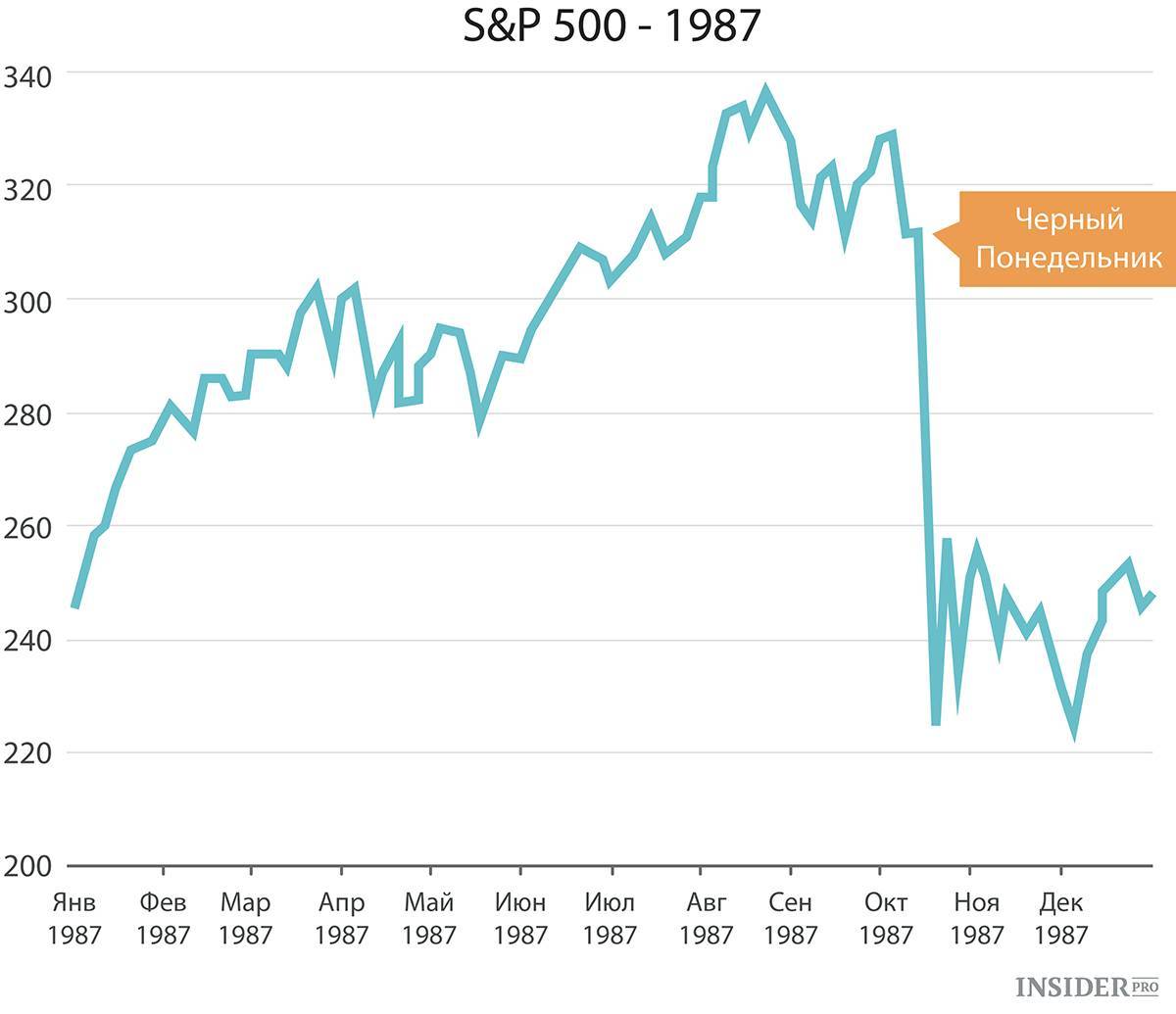

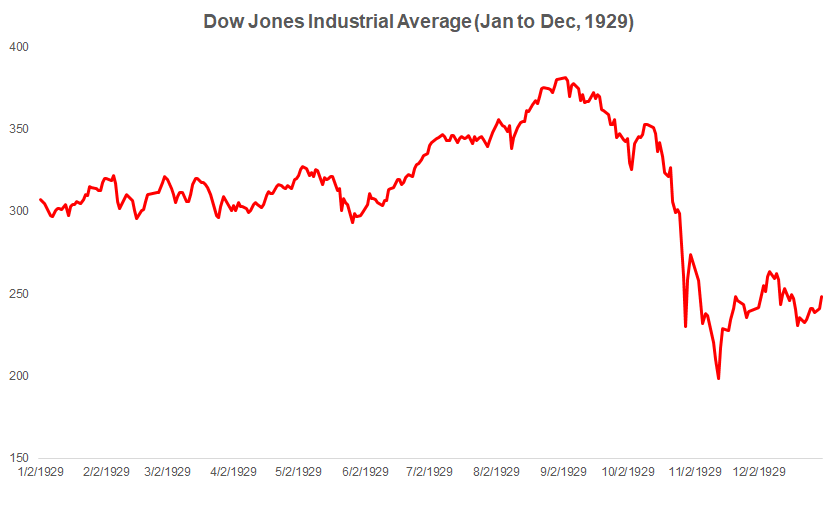

Биржевой крах 1929 года – начало Великой Депрессии

Все началось 24 октября 1929 года, когда индекс Dow опустился с 305,85 до 272,32 пунктов. Это было рекордное падение акций, которое вызвало настоящую панику.

Дальше стало только хуже – 28 октября индекс упал еще на 13%, а 29 октября – на 12%. Своего минимума Dow достиг 8 июля 1930 года — он стоил 41,22 пункт.

Почему это все произошло? Если кратко, сошлось множество факторов, среди которых: перепроизводство товаров, нехватка денег для покупки этих самых товаров, безработица и общая рецессия американской экономики. Ситуацию усугубили начавшиеся в приступе паники массовые продажи акций, под залог которых в банках было взято невероятное число кредитов. Доходило до смешного – банки, раздавая кредиты на покупку акций, потом просто не могли вернуть себе эти деньги и объявляли о банкротстве.

Великая Депрессия длилась около десяти лет и кроме США затронула Канаду, Великобританию, Германию, Францию, а также ряд других стран. От Депрессии так или иначе пострадали все сферы, но основной удар пришелся на промышленные города, где либо остановились, либо вовсе закрылись производства, прекратилось строительство. Сильно досталось сельскому хозяйству – спрос на продукцию упал на 40—60%.Нетрудно догадаться, что снизился и общий уровень жизни – стало появляться все больше бездомных и безработных, подскочил уровень преступности. Надо сказать, что из этой тяжелой истории были сделаны выводы – в США появилась комиссия по ценным бумагам и биржам, которая разработала правила, призванные предотвращать подобные финансовые апокалипсисы.

Что это был за кризис

Ипотечный кризис в США – обвал экономики и рынка недвижимости, проявившийся в форме резкого увеличения невыплат по ипотечным займам с повышенными рисками. Сопровождался изъятием жилой и коммерческой недвижимости кредиторами (банками и кредитными организациями).

По уровню падения ипотечный кризис сравнивают с Великой американской депрессией 30-х годов. Схожие черты действительно есть: чрезмерные спекуляции на бирже и отсутствие соответствующей реакции контролирующих и государственных органов власти на существующие факты кризисные явления.

Сама суть кризиса в общих чертах сводится к следующему:

- Рост цен на квартиры и дома существенно превышал уровень инфляции в стране, что привело к появлению искусственного спроса (в США царил «жилищный бум»).

- Финансировался этот бум с помощью «дешевых денег» или ипотеки с минимальными процентными ставками, а также посредством оформления вторичных ипотечных займов (повторный кредит под уже заложенную недвижимость).

- В экономике включился механизм неконтролируемого роста цен на жилье и объема продаж, что явилось ключевой причиной «раздувания мыльного пузыря» на рынке недвижимости.

В итоге рынок перенасытился и, как следствие, цены на недвижимость начали падать. В результате американские банки повысили ставки по действующим ипотечным займам с плавающими процентами. Таки условия стали причиной невозможности исполнения своих обязательств перед кредиторами существенной долей заемщиков (особенно находящейся в зоне повышенных рисков). Клиенты становились должниками, а имущество выставлялось на торги по стоимости ниже начальной.

В сентябре 2008 года уровень цен на жилье упал более, чем на 20%.

Масштабное падение

Финансовый коллапс в США почти мгновенно отразился на глобальной экономике. В конце 2008 года последствия кризиса ощутила банковская система, а потом и реальный сектор Европы, России и стран Азиатско-Тихоокеанского региона (АТР). Подавляющее большинство государств встретило 2009 год бурным ростом количества невыплаченных кредитов, масштабным падением промышленного производства и самым мощным со времён Великой депрессии увеличением безработицы.

По разным подсчётам, в 2009 году мировой ВВП сократился на 0,75—2,3%, мировая торговля — более чем на 10%. Валовой внутренний продукт РФ уменьшился на 7,9%, Германии — на 5,6%, Великобритании — на 4,3%, Франции — 2,9%, США — на 2,4%, Японии — на 5,4%.

Финансовый кризис в значительно меньшей степени затронул Китай, экономика которого с 1990-х годов росла в среднем на 10%. По данным Нацбанка КНР, в 2007 году ВВП Поднебесной увеличился на 14,2%, в 2008 году — на 9,6%, а в 2009 году — на 9,2%.

Чтобы поддержать банковский сектор, который занимается кредитованием населения и бизнеса, финансовые регуляторы ведущих стран понизили ключевые ставки, провели частичную национализацию экономики и оказали терпящим бедствие организациям помощь на триллионы долларов. Например, объём «антикризисного пакета» в ФРГ составил €500 млрд, а МВФ выделил заёмщикам $1,5 трлн.

Тем не менее обуздать кризис в 2008—2009 годах не удалось. В 2010-м обвал экономики вызвал колоссальный рост государственной задолженности. В критической ситуации оказалась Греция, на спасение которой была брошена львиная доля европейских финансовых резервов.

Кризис ударил по благосостоянию сотен миллионов людей. Граждане США, ЕС, РФ и ряда азиатских стран столкнулись с невозможностью своевременно выплачивать долги из-за массовых сокращений и отсутствия новых рабочих мест. В 2009 году проблема безработицы коснулась почти 200 млн человек.

Обвал фондового рынка США 2018 для России: последствия

В целом, аналитики оценивают вероятность того, что столь неудачное для рынка ценных бумаг США начало года, окажет влияние на весь деловой мир. Т.е. какое-то влияние будет точно, но вот насколько сильным оно станет – вопрос. А что касается конкретно России, то здесь можно ждать следующих изменений:

- Дальнейшее ослабление рубля. Пожалуй, наиболее болезненный для экономики вопрос (о том, как спасти свои средства от девальвации читайте здесь).

Сложно спрогнозировать, как будут развиваться дальнейшие события по данному вопросу. Сможет ли рубль ослабить свою привязку к нефти и другим внешним факторам, в том числе и иностранному фондовому рынку – покажет время. - Вероятную «распродажу» российских ценных бумаг, в особенности банковского сектора. Возможно, в ближайшее время цена на них снизится, по крайней мере, такого мнения придерживается большая часть отечественных экспертов.

- Активную работу и, как ни странно, заработок мелких инвесторов и трейдеров. На фоне снижения одних активов, неизбежно начинают расти другие, что открывает перед автономными инвесторами и спекулянтами весьма обширные перспективы. Об этом поговорим подробнее.

Так, на фоне спада нефти, рост демонстрирует, к примеру, золото, в которое активно инвестируют государственные банки стран, в первую очередь – Китая. Который распродает казначейские облигации Соединенных Штатов, покупая взамен них весь «солнечный металл», до которого только дотягивается. Посему, покупка акций золотодобывающих компаний сейчас выглядит крайне перспективным инструментом вложения. Похожая ситуация складывается и с другими «защитными» активами.

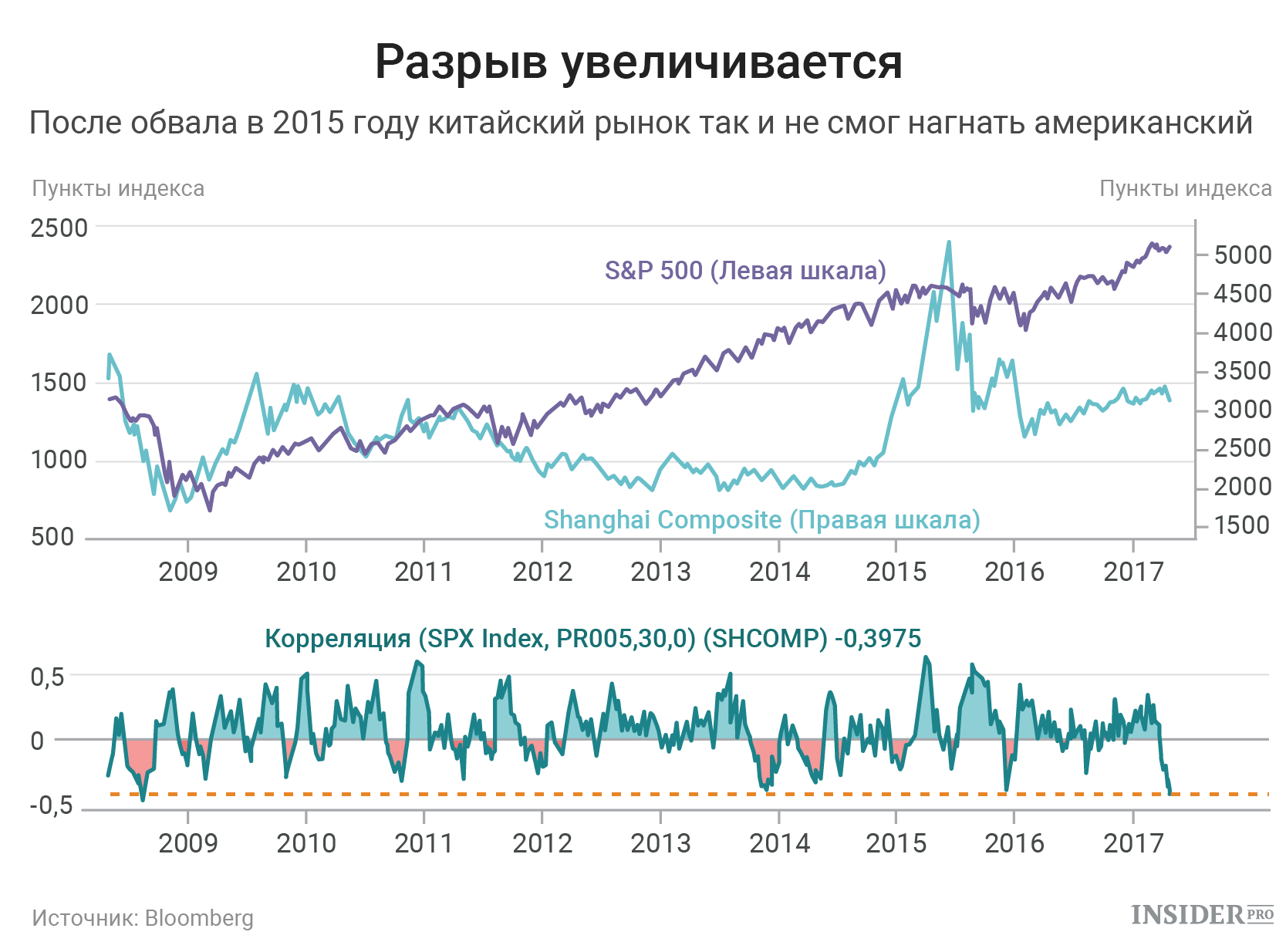

Подводя итоги, можно сказать, что на экономику России гораздо большее влияние оказывает рынок не США, а Китая, как, впрочем, и на всю мировую экономическую систему. Так что пристально стоит следить, в первую очередь, за ним.

Последствия для России

Наша страна не испытала на себе таких масштабных последствий, как в США. Однако кризис все-таки коснулся и Россию. Основной удар пришелся не на сферу ипотечного кредитования, который на тот момент находился на стадии своего развития, а преимущественно на финансовый сектор.

Многие ведущие банки оказались в удручающем положении и обратились к государству за помощью. Среди них Связь-банк, ВТБ, КИТ-Финанс и другие.

Капитализация крупнейших компаний упала за осень 2008 г. на ¾, а золотовалютные резервы на 25%. Банки снова столкнулись с недоверием населения и оттоком вкладов. Бегство вкладчиков стало дополнительной стимуляцией существенного снижения финансовой устойчивости многих банков в РФ и их банкротства.

Также финансовый кризис спровоцировал закономерное снижение цен на нефть и сопровождающие продукты. Возникли серьезные проблемы с привлечением инвестиций в этот сектор и завершением уже начатых проектов.

Темпы роста экономики РФ существенно сократились – примерно на 4 п.п. за 9 месяцев 2008 г. по сравнению с аналогичным периодом прошлого года.

Практически во всех сферах экономики прослеживался спад.

Что происходит во время обвала фондового рынка 2022

В настоящее время мы наблюдаем обвал фондового рынка 2022. Ситуация крайне непростая. И доллар, и евро достигли своего исторического максимума. Курсы и котировки меняются каждый день. Банки прекращают торговлю валютой, еще и потому что попадают под зарубежные санкции, больше неспособны выполнять свои обязательства. Прежде, чем анализировать последствия применения санкций, можно попытаться что это значит в целом для России:

- Прежде всего, чем грозит обвал фондового рынка. Речь идет об акциях компаний. Это постоянная биржевая игра — одни покупают, другие продают. На основании манипуляций потенциальные инвесторы и иные крупные клиенты решают для себя, имеет ли смысл вкладывать свои финансовые средства в определенное направление или стоит лучше оставить на потом. Или вообще продавать активы. Таким образом, санкции против биржи — это значительное проседание цены на акции банков России, а также компаний. Еще вчера пакет стоит, допустим, тысячу долларов, а сегодня уже всего сто или двести.

- Далее можно посмотреть возможные последствия санкций. Если акции становятся слишком дешевыми, большинство от них избавляется. Они обесцениваются и превращаются в «бумажки». Инвесторы отказываются вкладывать свой капитал. Аналогичным образом происходит с национальной валютой. Если смотреть, какие последствия после санкций — огромное падение рубля. Это мы уже можем наблюдать в прямом эфире. Дополнительно валюта России затрагивает другие, в том числе, белорусскую и казахстанскую, поскольку страны связаны Таможенным Союзом.

- Чтобы сообразить, что делать при обвале рынка — не паниковать будет первым советом. Существует понятие волатильности. Это способность ценных бумаг, в том числе, денег и акций банков России колебаться в пределах какого-то уровня. Сейчас она повышенная, но это вовсе не означает, что так будет всегда. Любой экономический кризис конечен. Если анализировать работы видных деятелей в этой области, тоже пытающихся понять, почему обвал рынка и как это происходит: факторов много. Не на все можно повлиять. Но есть хорошая новость для банков России: фондовые торги рано или поздно приходят к стабильности.

- Итак, чтобы осознать, что значит обвал рынка: обесценивание акций и ценных бумаг. Но это не постоянное явление. Все может поменяться в любой момент. На фондовые процессы очень сильно влияют внешние события, начиная от эпидемии коронавируса и заканчивая любыми другими. Все рано или поздно приходит в норму.

Безусловно, обвал цен на рынке — не самое приятное событие. Многие люди испытывают тревогу и депрессивные эпизоды на фоне происходящего. Здесь есть смысл не переживать, а обратиться к психологу, который поможет справиться с негативными эмоциональными проявлениями. Тогда вам станет гораздо легче.

Часто задаваемые вопросы (FAQ)

Когда произойдет обвал рынка жилья?

Хотя многие аналитики пытаются строить предположения, никто не может сказать наверняка, когда именно произойдет обвал рынка жилья (или любого другого рынка). Вы можете следить за предупреждающими сигналами на рынках. Например, на рынке жилья аналитик может отслеживать статистические данные, такие как процент невозврата ипотечных кредитов.

Почему произошел обвал криптовалютного рынка?

Криптовалютный рынок терпит крах по той же причине, что и любой другой рынок. Обвалы являются результатом сильного страха, который вызывает внезапные распродажи. Как правило, происходит неожиданное событие, которое вызывает страх на рынках.

Хронология событий

Во временном интервале ипотечный кризис в США 2008 г. наступил не в один день и даже не в один год. Хронологически события, приведшие к нему, можно представить следующим образом:

- 1999 – 2006 гг.

В этот период рынок недвижимости Америки переживал невиданный подъем строительства. Фактически за 7 лет цены взлетели практически в 7 раз. Также во время президентства Буша был принят ряд законодательных мер, предоставляющих налоговые льготы и рабочие места в строительных корпорациях. Налог на прибыль с продажи жилья был снижен, что также поспособствовало росту спроса на новое строительство.

Устойчивый рост рынка недвижимости сопровождался увеличением объемов выдачи нестандартных ипотечных займов или субстандартных кредитов, когда была существенно снижена планка обязательных требований к заемщикам. То есть займы получали лица с высоким уровнем риска, уже имеющие негативную кредитную историю. Виновата здесь жадность банкиров, стремившихся любым путем увеличить свои доходы.

Кроме того, рынок недвижимости на своем пике привлек инвесторов и спекулянтов, главной целью которых было извлечение максимальной прибыли. В Америку хлынул азиатский и западный капитал, чьи инвесторы вкладывали деньги в относительно безопасные инструменты – ценные бумаги под залог недвижимости (CDO).

- 2006 год (середина).

В середине 2006 г. рост рынка недвижимости остановился, произошло перенасыщение. Все больше и больше заемщиков были не в состоянии обслуживать свои ипотечные займы. К концу 2006 г. данный показатель составлял около 10% от общего числа кредитов, выданных на приобретение жилья. Рефинансирования займов добиться было невозможно – банки больше не выдавали дешевые кредиты. Начались массовые отчуждения банками залогового жилья.

- 2007 – 2008 гг.

В 2007 году ипотечный пузырь лопнул. Падение цен на недвижимость стало критичным, что стало следствием длинной цепочки банкротств крупнейших американских банков, хедж-фондов, страховых и инвестиционных компаний, потерявших огромные суммы. За 2007 г. около 25 банков объявили о своем банкротстве. Рынок CDO также рухнул.

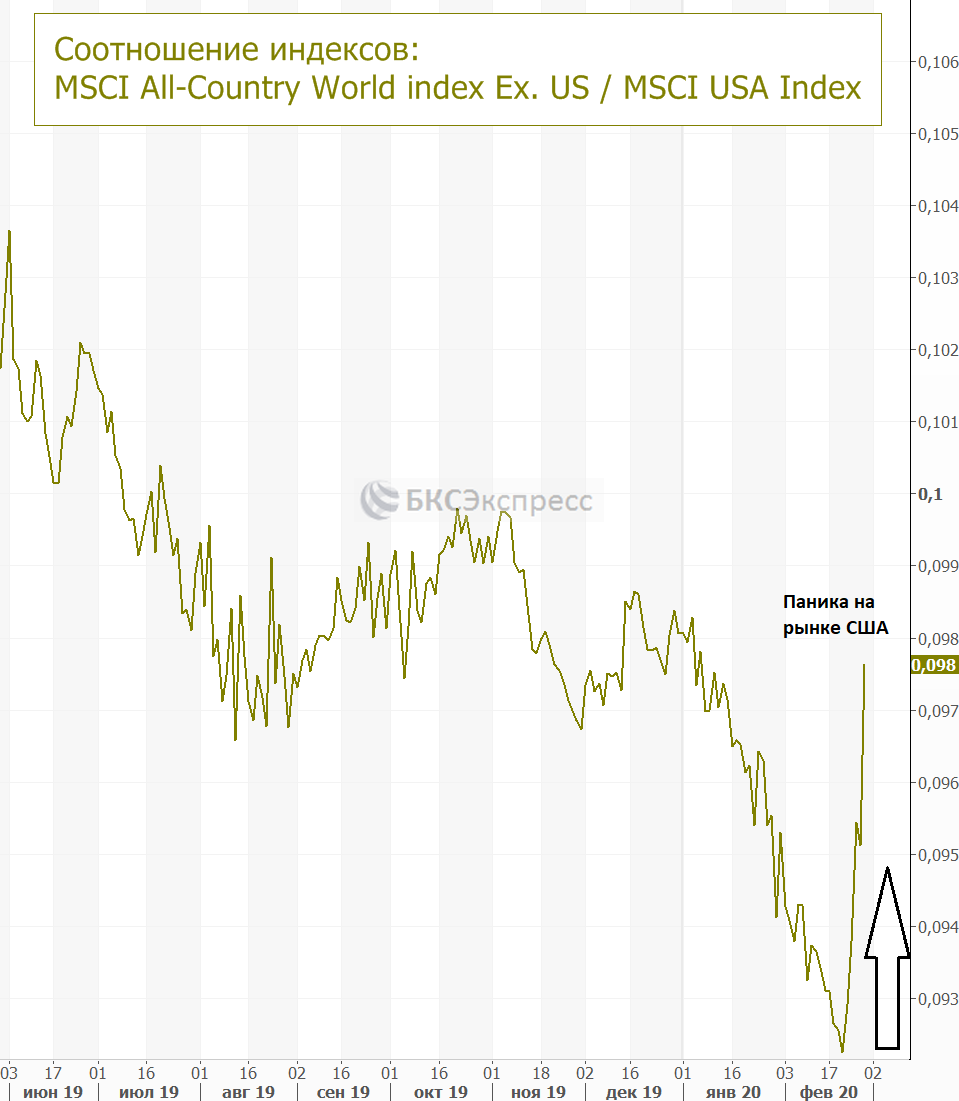

Ситуация в мире: штормит всех и вся

Рынки Европы и Азии обвалились вслед за Соединенными Штатами. Cводный индекс крупнейших европейских предприятий Stoxx Europe 600 показал уже в понедельник снижение почти на 3%. Nikkey 225 в Японии ушел вниз почти на 5%, а Changhai Composite в Поднебесной рухнул более чем на 4%.

Отрекошетило и в другие активы. Цены на нефть марки Брент потеряли почти один процент, опустившись до $66,93/баррель. Практически все криптовалюты на фоне общего падения рынков проседают, во вторник днем биткоин опустился до рекордно низкой с ноября 2017 отметки в 6700$ (к вечеру показал восстановление до 7700).

Если победят республиканцы

Если победу на выборах одержит Республиканская партия, индекс S&P 500 восстановится, а к концу года может подняться до 3100 пунктов или на 8% от текущих уровней. Но до этого ожидается коррекция на фоне волатильности.

Динамика фондовых рынков за пределами США в случае победы республиканцев, вероятнее всего, снова ухудшится — инвесторы будут рассчитывать на дальнейшее улучшение бизнес-климата в Соединенных Штатах и, возможно, новое снижение налогов. Если Республиканская партия возьмет верх, следует ожидать дальнейшего укрепления доллара и ужесточения политики Федрезерва, что является в целом негативным сценарием для развивающихся рынков.

Укрепление позиций республиканцев в органах законодательной власти США будет означать дальнейшее смягчение режима регулирования в стране, новое снижение налогов и, возможно, очередной этап сворачивания программы повышения доступности медицинских услуг для населения.

«Трампо-бум»

По мнению Судакова, США не извлекли уроков из коллапса 2008 года и сейчас могут повторить те ошибки, которые совершали раньше.

«Вместо лопнувшего в 2008 году банка Lehman Brothes ныне все его функции продолжает выполнять Bank of America и Chase Manhattan Bank. А это значит, что вероятность нового эксцесса весьма высока и Трампо-бум может случиться в любой момент», — подчеркнул эксперт.

Также по теме

Теория большого долга: как крах золотого стандарта привёл к глобальному господству доллара

50 лет назад президент США Линдон Джонсон подписал закон об отмене золотого обеспечения доллара. Этот день стал закатом…

Судаков также считает, что Соединённые Штаты в настоящее время нуждаются в реформировании Федеральной резервной системы, которая была создана в 1913 году. «Если не будет реформироваться эта система, то уже в ближайшие год-полтора мы увидим предвестников кризиса, похожего на 2008 год», — заявил эксперт.

Александр Хандруев согласен с тем, что США продолжают совершать одни и те же ошибки. «Даже те поправки, которые были приняты в мае в Америке относительно регулирования банковской сферы, показывают, что влияние на рынок крупнейших банков будет лишь усиливаться», — сказал эксперт.

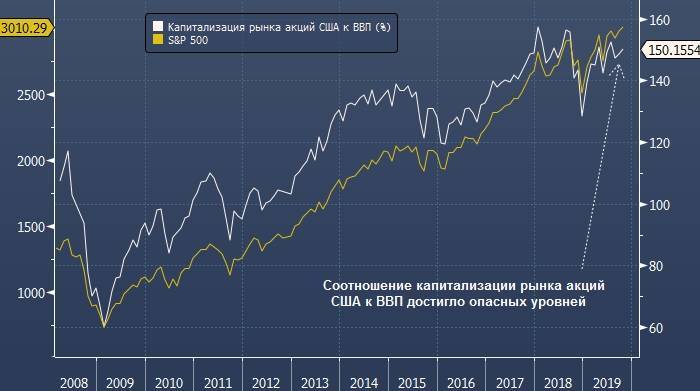

По его словам, сегодня стоимость финансовых активов по-прежнему чрезмерно завышена, а именно это и стимулирует образование финансовых пузырей.

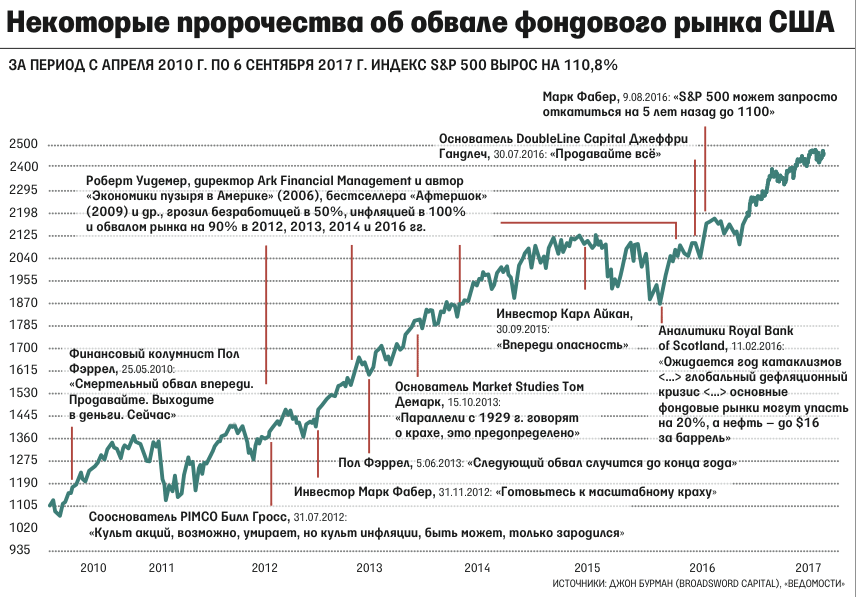

«Динамика, с которой идёт разбухание фондовых индексов, уже в ближайший год может вызвать проблемы. Хотя, конечно, точно предсказать обвал не может никто», — подчеркнул Хандруев.

При этом замдекана факультета мировой экономики и политики ВШЭ Андрей Суздальцев в беседе с RT отметил, что экономики многих государств по-прежнему сильно связаны с финансовой системой США, а потому в случае повторения кризиса в Америке он непременно вызовет цепную реакцию.

«Многие государства сильно зависят от финансовой системы США, потому что основная конвертационная цель международной торговли — американские долговые обязательства, которые являются самой главной ценностью на мировых рынках заимствований», — пояснил в беседе с RT специалист Международного института гуманитарно-политических исследований Владимир Брутер.

Годы «Великой Депрессии»

С началом Великой Депрессии жизнь для большинства граждан США, да и многих других стран резко поделилась на «до» и «после». Конечно, говорить о полном разорении страны нельзя, ведь более 70% населения осталось при своей работе и первое время многие предприятия старались держаться на плаву. Государство в это время лихорадочно пыталось придумать способы решения проблем, ведь кризис коснулся практически всех и даже элиту общества.

Экономика страны

Закрытие предприятий, разорение сельскохозяйственной сферы, падение банковской системы, вывод денег инвесторами – все это привело к серьезному обвалу экономики. Уже в первые пару лет с начала кризиса экономика США сократилась более чем на 31%. Послужило этому падение промышленности и цен на сельскохозяйственные продукты более чем на 50%.

При этом нельзя оставить без внимания банковскую систему. Так как брать кредиты уже не спешили, да и свободных денег уже не было, вкладчики массово поспешили забрать свои депозиты. Как мы понимаем, из-за огромного количества непогашенных кредитов вернуть все деньги вкладчикам не удавалось и банки становились банкротами. В то время как граждане потеряли более 2 млрд долларов, не успев забрать свой вклад. Следствием всего этого стало падение номинальной массы денег на 30%. За период 1929-1932 годов было закрыто около 5 тысяч банков по всей стране.

Кризис соседних стран

Казалось бы, проблема родилась в Америке и там она должна была и решиться. Но проблемы коснулись и ближайших государств. Великобритания, стараясь возродить золотой стандарт и поддержать номинальную стоимость фунта вынуждена была брать кредиты у Америки. С падением фондового рынка проблемы с кредитами потрясли и Лондон.

В ту же петлю попали и немцы, вынужденные брать кредиты в Америке для поддержания местных ферм и муниципалитетов. Для них кризис обернулся еще большей катастрофой. Кроме этого, на себе прочувствовали кризис и Европа с Латинской Америкой и даже часть стран Азии.

Производство

Разорение предприятий началось с потери их стоимости акций во время краха биржи. Затем отсутствие кредитов, необходимость сокращения работников, уменьшение мощностей, все это привело к банкротству многих мелких и средних предприятий. Всего закрылось или разорилось более 50% заводов и фирм.

Безработица

Масштаб этой проблемы сложно переоценить, миллионы людей, оставшись без накоплений и работы были в панике. Те, кто потерял в один момент все, начинали думать о суициде. Известны случаи, когда целыми семьями уходили из жизни. У кого было хоть немного средств, пытались тянуть как могли. В это время в городах страны царил голод и смерть, на улицах бродили брошенные голодные дети, чьи родители не выдержали и покончили с собой или умерли от голода. Оставшиеся без жилья американцы бродяжничали и строили отдельные городки из коробок. Хотя в то время и выдавали гуманитарную помощь, ее катастрофически не хватало.

Люди, которые остались при работе, тоже жили не так уж хорошо, как до кризиса. Поначалу зарплату платили своевременно и в первоначальном размере. Но позднее ее начали быстро сокращать, задерживать, людей переводили на неполный рабочий день. Все вело к массовой безработице, которая составила в итоге более 25% (каждый 3-й).

Протесты

Борясь за собственные права, люди все чаще организовывали митинги и протесты. Часть из них заканчивалась драками и разбоями. В одну из таких акций в Детройте, названную впоследствии «Голодным маршем», полицией был открыт огонь по митингующим. В тот день пострадало более 60 человек и 4 погибло.

Разбой и преступления

Вы наверно слышали выражение «Кому война, а кому мать родная»? Именно эту фразу стоит применить к тем злополучным годам. Преступники, грабившие еще работающие банки, магазины, жилища людей, взяли большой размах. Одними из культовых преступников того времени стали Бонни и Клайд. Но не забудем и о переделе собственности и хитрых махинациях преступных группировок. Они обещали дать денег на восстановление бизнеса под маленький процент, а когда деньги были вручены и договор составлен, оказывалось, что проценты там совсем неподъемные.

Так разорялись последние предприятия. И, к слову, даже само государство прибегало к услугам мафии. Одним из самых грозных гангстеров того времени был Аль Капоне.

Аномальный рост и неизбежный обвал

В этому году, несмотря на эскалацию торговых войн, фондовый рынок США продолжал расти, тестируя новые максимумы и демонстрируя новые рекорды. С апреля индекс S&P 500 вырос более чем на 15%, достигнув в сентябре новых максимумов.

В июне на американском рынке наблюдалась фиксация прибыли, катализатором которой стало повышение ставки Федрезерва и доходности казначейских обязательств, при этом индекс волатильности VIX был относительно стабилен и держался в диапазоне 12–15 пунктов.

Уверенная динамика американских акций была обусловлена, как ни странно, непростой ситуацией в мире. Рост напряженности в торговых отношениях с Китаем, Евросоюзом и партнерами по NAFTA, а также санкции против России и Ирана и волна продаж, накрывшая развивающиеся рынки, способствовали притоку дополнительных средств на фондовый рынок США во втором полугодии.

В результате динамика американских индексов оказалась значительно лучше динамики других рынков. В условиях сильной глобальной волатильности, катализатором которой стали протекционизм и популизм Дональда Трампа, а также его импровизации в Twitter, инвесторы рассматривали рынок акций США как «тихую заводь».

На пике глобальной турбулентности второго полугодия глобальные рынки и вовсе вели себя иррационально

Американские фондовые индексы тестировали все новые и новые максимумы, несмотря на укрепление доллара и повышение доходности казначейских обязательств США — инвесторы сконцентрировали внимание на росте американской экономики на фоне снижения темпов глобального экономического роста

Лучшую динамику с начала года демонстрируют нефтяной рынок (нефть Brent подорожала на 28%) и фондовые индексы, которые зависят от котировок углеводородного сырья. Повысилась и стоимость премии за риск: пятилетний турецкий CDS вырос на 150 базисных пунктов, индекс VIX — на 42 б. п, а волатильность валют развивающихся рынков — на 30 б. п. Доходность 10-летних казначейских облигаций США выросла на 32 б. п., то есть их спред к доходности глобального долгового рынка увеличился на 80 б. п.

Рост процентных ставок в США ограничивает потенциал роста коэффициента «цена/прибыль» (P/E) у акций, который, как правило, находится в обратной корреляции с ними. C точки зрения исторической динамики рынок акций вполне мог продолжать расти, несмотря на повышение доходности казначейских облигаций США, но только если бы ее прирост не превышал 20 б. п. в месяц. Однако в текущей ситуации коррекция была неизбежна — каждое повышение доходности американских гособлигаций на 10 б. п. сопровождается снижением рынка акций в среднем на 0,3%.

Кризис 2007-2009 годов в США и начало Мирового кризиса

Эти события вы наверняка помните и сами.

Первые звоночки этого кризиса раздались еще в 2006 году, когда в США заметили падение спроса на жилые дома, а также рост просрочек уже выданных ипотек. Спустя год это вылилось в кризис ипотечных кредитов, а дальше – в банкротство целого ряда банков.

Важным событием в череде плохих новостей стало банкротство Lehman Brothers в 2008 году – некогда одного из ведущих мировых инвестиционных банков. У Lehman Brothers был огромнейший долг – 613 млрд долларов.

Никогда ранее столь мощный финансовый институт не разорялся – и это взволновало всех.

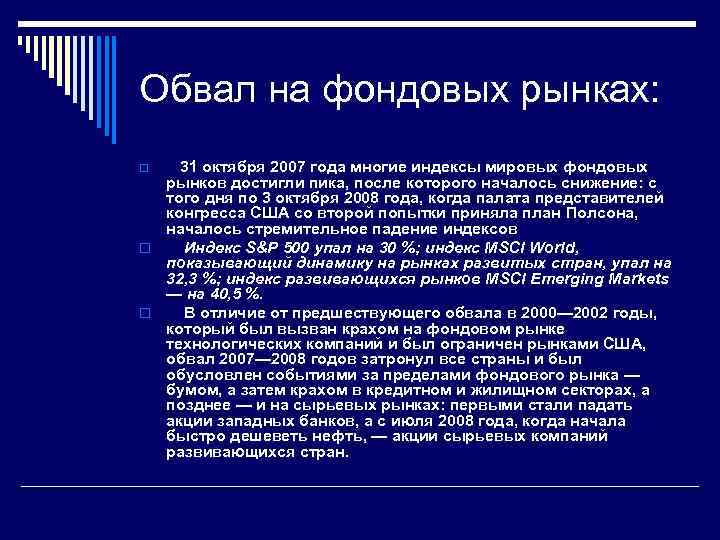

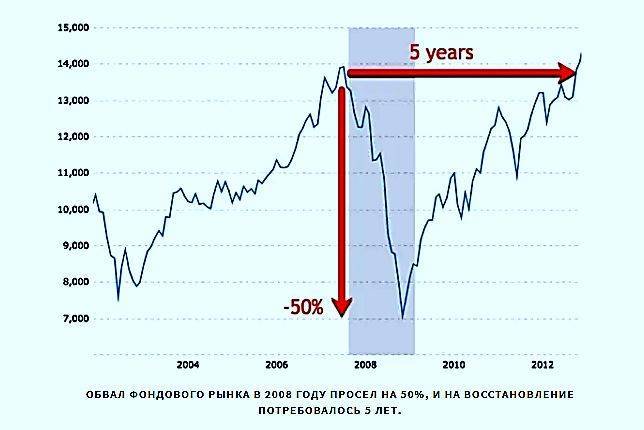

Котировки на фондовых рынках начали снижаться – стоимость акций сократилась в среднем на 45–50%, а индексы обвалились на 30–60%.

Примерно в это же время кризис перестал быть чисто американской историей и перекинулся на другие страны. Так, осенью 2008 года индекс MSCI World (экономики развитых стран) упал на 32,2%, а индекс MSCI Emerging Markets (экономики развивающихся стран) — на 40,5%. А уже знакомый нам индекс Dow Jones 10 октября 2008 года обвалился на целых 6,6%.

В общем и целом все это привело не только к банкротству банков, но и к снижению производства и цен на нефть по всему миру, а также, что закономерно, росту безработицы.

События этих лет рассматриваются как первый этап на пути к Мировому финансовому кризису. Он закончился только в 2013 году, но его последствия мировая экономика ощущает до сих пор.

Одно из главных “наследий” того кризиса – общее замедление роста экономики сразу во множестве регионов. Также среди последствий аналитики называют увеличение государственных долгов (здесь должна быть шутка про госдолг США) и даже падение рождаемости.