Кто имеет право работать без кассового аппарата

Использование кассовых аппаратов обязательно для всех ИП, за исключением случаев, оговоренных законодательством:

- ведения особых видов деятельности согласно закрытого списка, приведенного в ФЗ № 54-ФЗ;

- применения специальных видов налогообложения – ЕНВД, ПНС.

В п. 3 ст. 2 закона № 54-ФЗ приведены виды деятельности, для которых требование применения ККМ не является обязательным:

- торговля на рынках, открытых площадках в специально отведенных местах (исключение не распространяется на киоски, ларьки, контейнеры и магазины);

- разносная торговля с лотков;

- продажа билетов, журналов, газет;

- торговля напитками на разлив из цистерн, бочек, бахчевыми культурами, рыбой, овощами;

- прием стеклотары и утильсырья;

- иные виды деятельности, указанные в законе.

Видео — в каких случаях можно работать без кассового аппарата, а в каких он необходим:

Перерегистрация ККТ без замены или с заменой ФН

Если меняются данные, которые были указаны при постановке на учёт онлайн-кассы, то необходима обязательная перерегистрация без замены ФН.Чаще всего это может быть:

- смена адреса магазина;

- изменение ОФД или его реквизитов.

Важно сделать все правильно и в установленные сроки.Для этого следует пройти такой же процесс, как и при первоначальной госрегистрации. В кабинет пользователя во вкладке «Детализация сведений» надо нажать на иконку «Перерегистрировать» и выбрать причину перерегистрации (например, смена места нахождения торговой точки)

Заявление подписывается КЭП.По окончании процедуры нужно откорректировать настройки онлайн-ККМ и распечатать отчёт об изменении параметров перерегистрации. Далее, все данные в ФНС будут поступать через ОФД.Существует и второй вариант. Если, к примеру, закончился срок эксплуатации накопителя. В таком случае в течение суток после возникновения причины через ЛК пользователя или напрямую владелец оборудования отправляет в ИФНС извещение об изменении параметров. В десятидневный срок после получения запроса о перерегистрации ККТ при замене ФН сотрудники ФНС формируют новую КУ и отправляют её заинтересованному лицу через ОФД или ЛК.Совсем по-другому нужно действовать руководителям юридических лиц или предпринимателям в ситуациях, когда техника продаётся другому пользователю при закрытии бизнеса или в случае её кражи вместе с ФН. Она не перерегистрируется, а снимается с учёта. После этого процесс фискализации следует пройти заново каждому новому собственнику оборудования.

Регистрация с помощью заявления на бумажном носителе

Сложность этого способа регистрации состоит в том, что форма заявления пока не является утвержденной Министерством Финансов, а значит, обязательной к применению. Однако, некоторые налоговые органы рекомендуют использовать форму и порядок процедуры, предложенные в виде проекта в Минфине РФ. Если предприниматель решит воспользоваться именно этим способом, ему нужно будет последовательно выполнить следующие шаги:

- Заполнить карточку заявления о регистрации ККТ в 2 экземплярах. Это достаточно сложный процесс, предусматривающий правильное заполнение данных в нескольких разделах карточки. Это необходимо делать:

- от руки синей или черной пастой либо распечатать на принтере;

- без пропусков в каких-либо разделах;

- без коррекции, исправлений;

- на одной стороне бумажного листа;

- отдельно на каждую единицу ККТ.

- Заполненное заявление направляется в налоговый орган:

- лично представителем организации или ИП (с собой иметь документ, подтверждающий такие полномочия);

- по почте (с описью);

- Налоговый орган регистрирует поступившее заявление, возвращая один экземпляр с соответствующими отметками подавшему.

- Проверка данных, указанных в заявлении, специалистом-налоговиком (в случае недостоверности предоставленных сведений в регистрации будет отказано).

- Налоговая выдаст регистрационный номер, присвоенный ККТ.

- Полученные цифры номера нужно ввести в кассовый аппарат в соответствии с алгоритмом производителя, после чего касса сможет распечатать отчет о регистрации.

- После завершения регистрационных действий можно в письменном виде попросить налоговый орган выдать карточку регистрационного учета (она будет распечатана и передана заявителю с пометкой «Копия верна»).

Особенности регистрации на самом кассовом аппарате

Речь идет о п. 7 – формировании «отчета о регистрации», данные из которого нужно внести в регистрационное поле не позже 1 дня после получения фискального признака – регистрационного номера. Процедура может незначительно отличаться в зависимости от модели ККТ, в случае сложностей лучше проконсультироваться у производителя и следовать его инструкциям. Обычным порядком распечатка отчета о регистрации проходит по следующей схеме.

- На кассовом аппарате выбрать в меню пункт «Настройка».

- Проследовать по пунктам «ОФД», а затем «Регистрация».

- В разделе «Регистрация» вводим следующую информацию:

- ФИО индивидуального предпринимателя или наименование организации (в точном совпадении с регистрационными данными в налоговой инспекции);

- место осуществления расчетов (адрес);

- ИНН организации или ИП;

- регистрационный номер кассового аппарата.

- Указать систему, по которой осуществляется налогообложение организации.

- Выбрать из предложенного списка оператора фискальных данных, с которым был заключен договор.

- Проверить заполнение всех полей и нажать кнопку «Регистрация».

- Касса распечатает чек-отчет, данные из которого должны завершить фискализацию ККТ.

Когда требуется перерегистрация

Перерегистрация ККТ требуется в следующих ситуациях:

- при смене местонахождения;

- при переходе в другой центр техобслуживания;

- при изменении данных ИП или наименования ООО;

- при необходимости заменить накопитель фискальной памяти.

Чтобы перерегистрировать кассовый аппарат, понадобится тот же пакет документов (заявление, паспорт ККТ, договор о техническом обслуживании) с приложением карточки о регистрации, выданной при предыдущем осмотре. Потребуется присутствие заявителя и лица, ответственного за техническое обслуживание. Если перерегистрация проведена успешно, соответствующие пометки ставятся в техническом паспорте и учетном талоне.

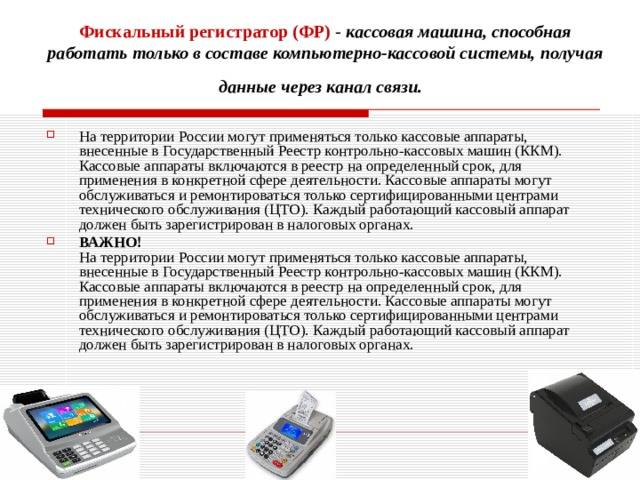

Законодательство о ККМ

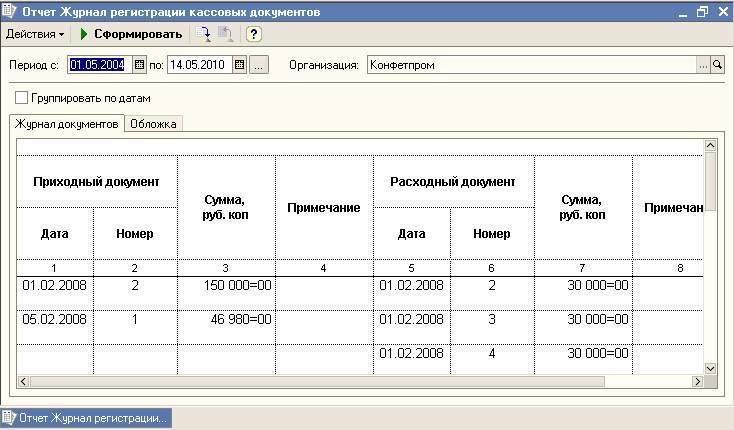

Основной закон, на который опирается порядок применения кассовых аппаратов, — Федеральный закон №54-ФЗ от 22.05.2003г. Положения закона обязывают применять для расчетов аппараты, включенные в государственный реестр. Законодательство устанавливает правила учета и обслуживания кассовых аппаратов:

- обязательную регистрацию фискальной памяти в специальном отделе ИФНС;

- заключение договора с обслуживающей компанией;

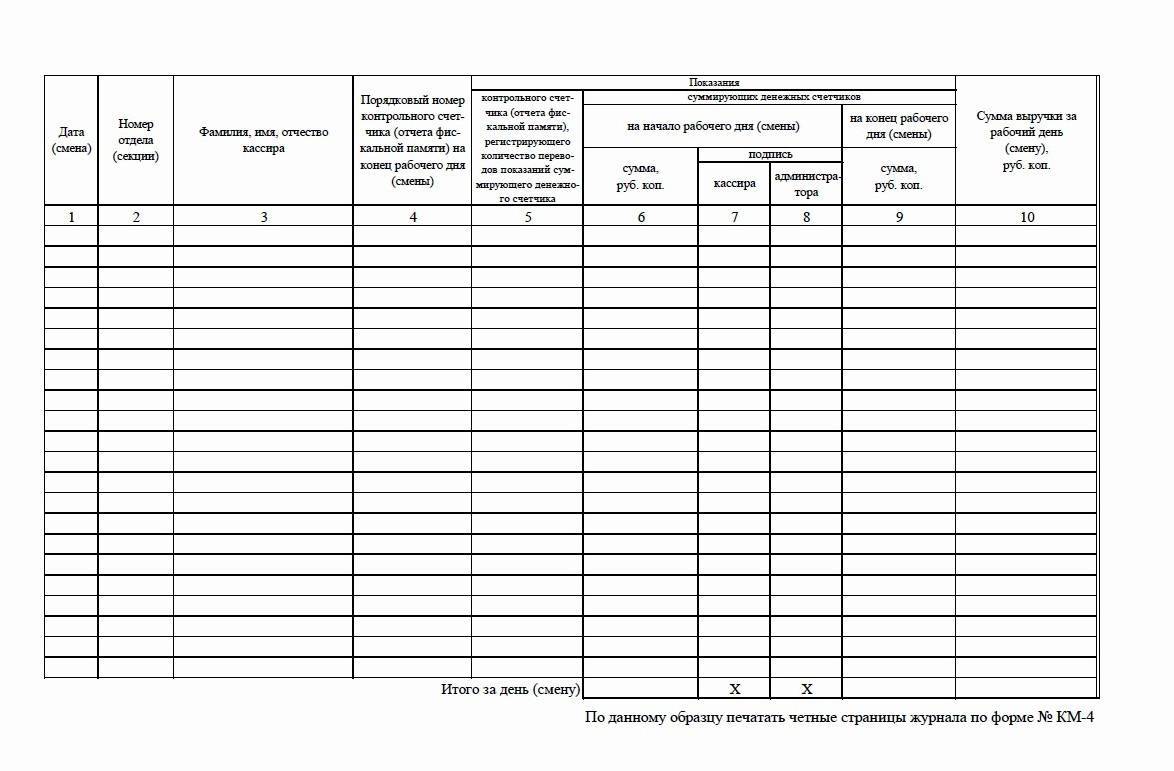

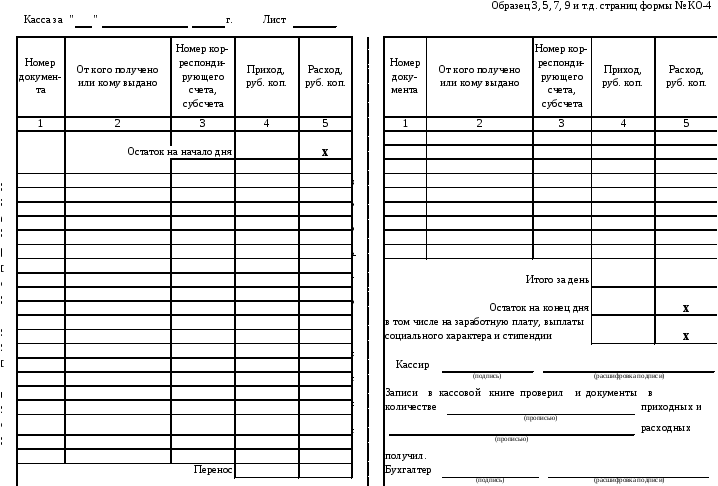

- ведение документооборота – журнала кассира-операциониста, отчетов.

Хранение документов и ЭКЛЗ осуществляется в течение 5-ти лет и списываются по актам, составляемым комиссией ИП.

Регистрация ККМ в налоговой (для ИП/для ООО)

При регистрации в налоговой, помимо полного списка документов, необходимо иметь и саму технику, находящуюся в исправном состоянии.

Одинаковым как для ООО, так и для ИП является список документов, с отличием только в самом порядке обращения.

Организациям необходимо определиться с тем, где будет находиться кассовый аппарат. В том случае, если прослеживается несовпадение его юридического адреса с местом расположения, то регистрировать необходимо обособленное подразделение.

Весь порядок регистрации, регулируется законодательством, где есть обозначение всех условий обращения со списком документов для подачи. Часто, на практике, организации сталкиваются с необходимостью дополнительных справок. Поэтому стоит заранее выяснить, посетив госорганы, весь необходимый пакет документов с условием оформления.

Особенности:

- ИП или индивидуальные предприниматели подготавливают пакет документов относительно существующего законодательства.

- ФИО, ИНН, ОГРН и контактные данные предоставляются в ЦТО, при покупке кассового аппарата.

- Торговая точка, где будет располагаться ККМ обязана быть зарегистрирована в налоговой.

В случае покупки аппарата в ЦТО, такая часть документов подготавливается самостоятельно самим техническим центром:

- договор о предоставлении техобслуживания, заключенный между центром и организацией;

- паспорт ЭКЛЗ с ККТ;

- учетные журналы, оформленные надлежащим образом – прошиты и пронумерованы;

- паспорт и пломбы модели;

Также, юр. лицу надлежит собрать такие документы:

- ОГРН/ЕГРН/ИНН свидетельства;

- приказ, свидетельствующий о принятии на должность кассира, главбуха, руководителя от отдела кадров;

- наличие юридического и физического адреса, договор аренды;

- печатка организации;

- наличие заявления на регистрацию ККТ;

- паспорт самого заявителя и доверенность;

ИП необходимо предоставить свидетельство о регистрации физ.лица, подтверждающего, что он индивидуальный предприниматель. При оформленной печати её наличие обязательно.

Далее, происходит проверка сотрудником всех документов и справок, при подтверждении их достоверности заявитель будет приглашен в ИНФС для полной фискализации ККМ.

Необходимо также наличие таких документов:

- заявления, в основе которого просьба о подаче на учет кассовой техники;

- техпаспорт и ККТ;

- журнал, с зафиксирующим вызовом специалиста;

Кассовый аппарат должен быть осмотрен перед фискализацией инспектором.

Скачать образец бланка заявления на регистрацию ККМ в ФНС в формате .doc (Word)

Очередность процедуры регистрации ККМ подлежит самостоятельному определению на уровне территориального подразделения налоговой инспекции. На начальном этапе процедуры документы надлежит подать в Отдел оперативного контроля. Далее, после этой проверки, самим инспектором назначается соответствующее время для фискализации. В обозначенное время нужно явиться с сотрудником ЦТО.

Узнать о том, в каких случаях ИП может работать без кассового аппарата.

Подбор модели кассы

После того, как вы убедились, что ККМ вам нужен, необходимо его подобрать и купить. При подборе модели нельзя совершить ошибку. Дело в том, что продавать любую подобную технику не запрещено, однако официально использовать в бизнесе и торговле можно только те аппараты, которые указаны в специальном реестре государства. Документ ежегодно обновляется, и актуальную его версию лучше всего смотреть на официальном сайте ФНС РФ . Документ объемный и состоит из двух разделов. Во втором перечислена аппаратура, разрешенная к использованию в финансовых организациях: банках, ломбардах и т.п. В первом указаны ККМ для других сфер предпринимательской деятельности.

Аппарат кассы можно приобрести как новый, так и подержанный.

Компании, продающие такую технику, также занимаются обязательным техническим обслуживанием.

Разные модели печатают на чеке разную информацию, нужно выбрать аппарат, печатающий ту информацию, что подходит под ваш бизнес. Сведения о том, что именно печатает данная модель, тоже есть в упомянутом выше реестре.

Подержанный аппарат обойдется дешевле. Учтите, что ККМ, выпущенные более 7 лет назад, использовать нельзя, даже новый аппарат через этот срок подлежит замене. Соответственно, аппарат б/у прослужит меньше. Кроме того, он должен быть снят с учета. Сделать это должен предыдущий владелец в той налоговой, где он ставил его на учет.

В ККМ требуется установить новую электронную контрольную ленту, так официально называется блок памяти, хранящий данные для налоговиков. Бывшие в употреблении аппараты часто продают те же организации, что и новые. Можно приобрести ККМ у ее предыдущего владельца, главное правильно документально оформить эту покупку.

Во всех случаях сверьте модель с реестром до ее приобретения.

Обычно продавцы фискальной техники имеют собственные центры обслуживания, можно обратиться прямо туда. Работники центра обслуживания наклеят на аппарат специальную марку с голографическим изображением и оформят договор об обслуживании. Без договора зарегистрировать аппарат не удастся.

Покупка кассового аппарата

Самым оптимальным и удобным вариантом приобретения является покупка аппарата в ЦТО. Это поможет ускорить процесс регистрации ККМ, потому как с представителями центра составляется договор, на основании которого в течение небольшого срока, возможно подготовить часть нужных документов.

Существуют определенные требования по тому, какой должен быть кассовый аппарат:

- Он должен иметь корпус, память накопления, возможность распечатывания фискальных чеков, и наличие контрольной ленты.

- Вся информационная документация требует длительного хранения, при этом полученные на выходе информационные документы не должны корректироваться или специально изменяться.

- Информация должна совпадать на экране аппарата с выдаваемым чеком.

- Наличие часов, что отображают реальное время.

- ККМ обязан быть всегда в исправном состоянии, а при поломке должен быть договор с предоставляющей техобслуживание организацией.

- Техника обязана предоставлять фискальный рабочий режим.

- Модель аппарата требует соответствия Государственному реестру.

- В случае отсутствия на кассовой ленте подтверждения фискального режима, аппарат требует наличия функции блокировки.

- Подразумевается наличие всего пакета документов, включающего инструкции, пломбы, ид-знак, паспорт, отметку, поставленную службой сервисного обслуживания.

Каждая модель аппарата представляет собой определенный тип с обозначением области его применения. Законом разрешается использовать как новые, так и б/у аппараты.

Минимальная стоимость начинается с отметки в 4000 рублей. Стоимость на обслуживание кассового аппарата в среднем 400 рублей, тогда как договор на ТО составляет 2500 рублей.

Отдельные нюансы

Индивидуальные предприниматели, применяющие УСН, ЕНВД и ПСН (за исключением тех, кто торгует подакцизными товарами) вправе до 1 февраля 2021 года не печатать на чеке и не передавать в ОФД данные о наименовании товара (услуги, работы).

Плательщики УСН, ЕСХН, ЕНВД и ПСН, применяющие фискальный накопитель на 13 месяцев ввиду отсутствия или дефицита на рынке фискальных накопителей на 36 месяцев, вправе применять такой фискальный накопитель на 13 месяцев до окончания срока действия ключа фискального признака.

Работа ИП без ККТ возможна, при осуществлении расчетов в отдаленных или труднодоступных местностях (за исключением городов, районных центров, поселков городского типа), при условии выдачи покупателю по его требованию документа, подтверждающего факт осуществления расчета.

«Упрощенцы» смогут учесть расходы на приобретение онлайн-касс и на оплату услуг ОФД. В частности, расходы по приобретению онлайн-касс и расходы, связанные с оплатой услуг ОФД, могут быть учтены в расходах при исчислении налоговой базы по налогу, уплачиваемому в связи с применением УСН с объектом налогообложения в виде доходов, уменьшенных на величину расходов.

Фискализация ККМ

ККМ продается в нефискальном (нерабочем) состоянии, то есть счетчик, который суммирует выручку, выключен. Даже если аппарат подержанный, фискализацию необходимо проходить заново. Во время процедуры в обязательном порядке присутствуют:

ККМ продается в нефискальном (нерабочем) состоянии, то есть счетчик, который суммирует выручку, выключен. Даже если аппарат подержанный, фискализацию необходимо проходить заново. Во время процедуры в обязательном порядке присутствуют:

- Сотрудник ЦТО.

- Инспектор налоговой.

- Представитель компании по доверенности.

Фискализация проводится только в тех случаях, когда все документы сданы, в день установленной налоговой службой (в один из 5 дней, когда налоговая регистрирует ККМ).

Перед фискализацией специалист ЦТО:

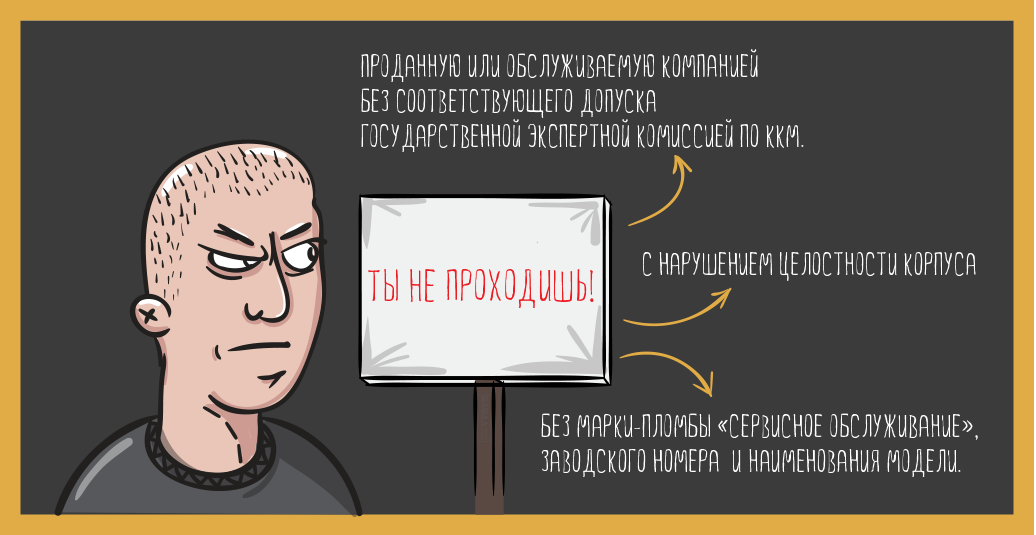

- Проверяет целостность корпуса ККМ.

- Вводит в память аппарата его заводской номер.

- Программирует ИНН и название предприятия.

Потом налоговый инспектор устанавливает пароль, который защищает ККМ от взлома, после чего сотрудник ЦТО ставит защитную пломбу, и дата пломбирования аппарата вносится в инструкцию КМ-8. Он же ставит свою роспись в техпаспорте и вносит туда номер своего удостоверения.

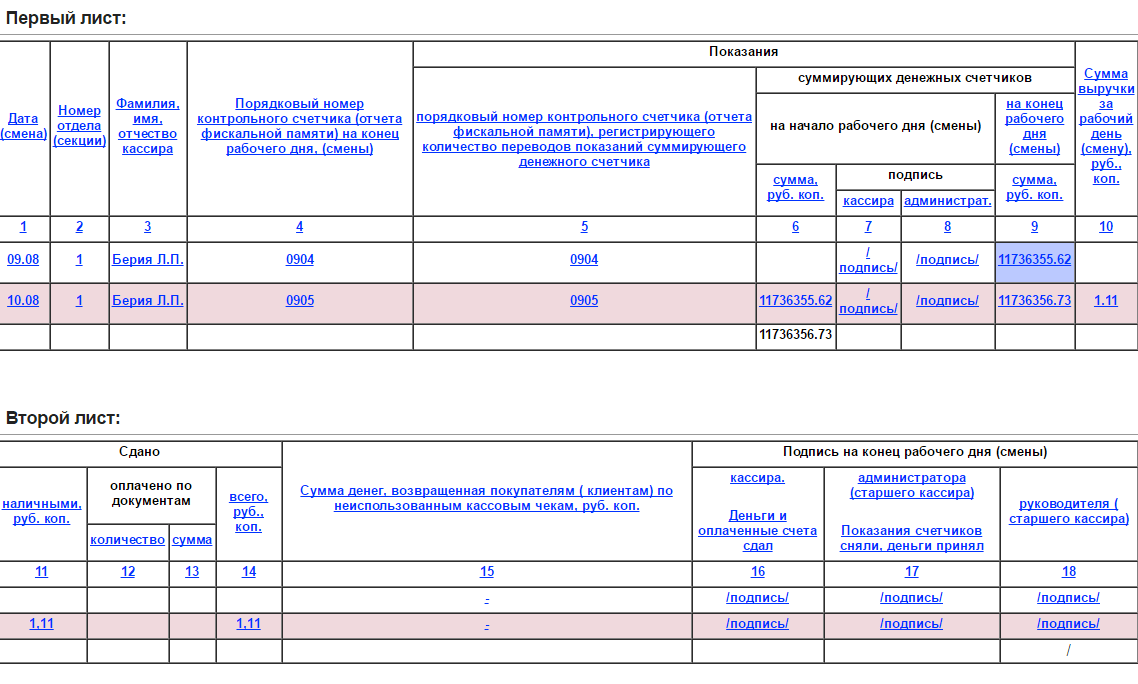

Пробный ввод суммы (1,11 рубля) на аппарате – это завершающий этап фискализации, позволяющий проверить правильность распечатываемых реквизитов. Налоговый инспектор, используя введенный ранее пароль, снимает пробный Z-отчет. После этого инспектор налоговой и представитель фирмы должны подписать акт о регистрации контрольных счетчиков и переводе всех показаний ККМ на нули. Если все прошло успешно, ККМ присваивается уникальный номер, который заносят в специальный журнал фискализации.

Этап 3. Посещение налоговой

Как уже было сказано выше, каждая налоговая, как правило, имеет свой собственный распорядок. Так, постановка кассового аппарата на учет может проводиться и в порядке живой или даже электронной очереди, в конкретные дни или по записи. Более того, посещение налоговой службы следует согласовать с центром техобслуживания, так как его сотрудник обязательно должен присутствовать при фискализации.

В целом же процедура постановки на учет подразумевает предоставление полного пакета необходимых документов, после чего служащий назначает дату фискализации ККМ (проводится не позднее, чем через пять суток после подачи заявления).

Перерегистрация кассового оборудования

На данный момент существует несколько ситуаций, при которых необходима повторная регистрация-перерегистрация ККМ. Список таких ситуаций зафиксирован в письме ФНС от 15 июня 2006 г.

ИП должен провести перерегистрацию ККМ в следующих ситуациях:

- когда меняется наименование организации;

- когда ИП меняет свою фамилию, имя или отчество;

- при смене местонахождения ККМ, в котором эта техника была установлено;

- когда происходит реорганизация ООО;

- когда физлицо повторно регистрируется в качестве ИП;

- когда осуществляется постановка на учёт компании ИП, который регистрировал оборудование кассы.

Повторная регистрация ККМ – это процедура, во время которой в регистрационную карточку кассовой техники вносятся определённые корректировки.

Налоговая проводит повторное оформление оборудования кассы в период, равный 5 рабочим дням. За это время ИП должен написать заявление на перерегистрацию и подать его вместе с паспортом и картой регистрации кассы в инспекцию.

Если ООО или ИП нарушили порядок постановки на учёт или перерегистрации кассовой техники, то налоговый орган оштрафует их по ст. 14 КоАП РФ.

Размер штрафа для ИП равен 3-4000 р., а для ООО – 30-40 000 р.

Наказание за работу без ККМ

За работу без ККМ предусмотрены штрафы и для юридических лиц, и для ИП. На размеры санкций влияет сумма дохода, полученного за время работы без кассового оборудования. За отсутствие онлайн-кассы после срока, установленного законодательством, бизнесмену придется выплатить 25-50% выручки, минимальный штраф — 10 000 руб.

Если нарушение выявлено повторно, а доход за все это время перевалил за 1 млн руб., предпринимательская деятельность может быть приостановлена на 1-2 года. На оплату штрафа отводится месяц, в ином случае дело передается в судебную инстанцию.

Штрафы действуют и при нарушении правил использования онлайн-касс:

- За отсутствие надлежащей регистрации и использование неподходящего ФН — 1500-3000 руб.

- За нарушение порядка передачи сведений и документации в ФНС — 1 500-3 000 руб.

- За невыдачу потребителю кассового чека — 2 000 руб.

Если нарушение выявляется впервые либо с прошлого факта прошло больше года, возможно отделаться предупреждением.

Большинство предпринимателей должны применять новые ККТ, в ином случае им грозит штраф. Чтобы определить, какая онлайн касса лучше для ИП в розничной торговле или другой сфере, нужно проанализировать характеристики оборудования и сравнить их со спецификой бизнеса. Для работы с таким устройством потребуется регистрация в ФНС и заключение соглашения с оператором ФД. Предпринимателям, купившим кассу, компенсируются расходы в пределах 18 000 рублей.

Каким требованиям должен соответствовать аппарат

Чтобы контрольно-кассовую технику можно было зарегистрировать и использовать во время расчетов, она должна отвечать ряду требований.

- Конкретная модель должна быть включена в Государственный реестр. Убедиться в том, что она туда включена, можно в центре технического обслуживания.

- Аппарат печатает чеки на кассовой ленте, в них содержатся полные реквизиты точки, где проведен расчет.

- Сделки фиксируются в фискальной памяти, не требующей подключения к источнику питания.

- Фискальная память может содержать реквизиты торгового павильона.

- Наличие часов в соответствии с утвержденным образцом.

- Пакет документов: технический паспорт, значки, пломба, поставленная при проверке.

- Исправность, что подтверждается во время осмотра.

Легализуем аппарат

Приобрести ККМ и заключить договор на сервисное обслуживание со специализированной компанией – это только половина дела. Применять на этом этапе ККМ еще нельзя.

Следующий важный шаг – поставить фискальную машину на учет в налоговую. Использование ККМ без регистрации грозит серьезными штрафами.

Здесь важно знать следующее. Индивидуальные предприниматели регистрируют технику в налоговой инспекции по месту жительства, юридические лица (ООО, ЗАО и прочие) – по адресу регистрации

Если юрлицо планирует использовать ККМ не в главном офисе, то нужно создать филиал. Регистрация кассового аппарата обособленного подразделения происходит по месту фактического нахождения. Теперь вы знаете, в какую ИФНС нужно обращаться.

Теперь поговорим о самом порядке регистрации. Весь процесс состоит из таких этапов: подача документов, осмотр, фискализация и регистрация.

В налоговую инспекцию (в какую из них, мы уже разобрались) нужно предоставить следующие документы:

- паспорт ККМ для регистрации. Его вам выдадут при покупке ККМ;

- договор о сервисном обслуживании с ЦТО.

Другие документы налоговики требовать попросту не имеют права. В том случае, если вы по каким-либо причинам не можете лично предоставить заявление и другие документы в налоговую, то их можно отправить почтой, через сайт налоговой инспекции или портал госуслуг.

Вы также можете поручить оформление своему представителю, но для этого потребуется нотариально заверенная доверенность. Услугу по регистрации ККМ в налоговой инспекции очень часто предоставляют продавцы соответствующей техники.

Что происходит дальше? Сотрудник ИФНС, принявший документы, передает их в отдел регистрации. Там их оценивают и в случае, если набор неполный или не соответствует правилам, вас об этом уведомят. Если все в порядке, в назначенный день и час нужно будет привести аппарат на осмотр в инспекцию. Сотрудники проверят пломбу «Сервисное обслуживание», проведут фискализацию (загрузят в память ККМ необходимую информацию), тестирование и снова запломбируют. Этот этап процедуры регистрации производится в присутствии вас или вашего представителя, сотрудника ЦТО и налогового инспектора.

Фискализация производится в присутствии вас или вашего представителя, сотрудника ЦТО и налогового инспектора.

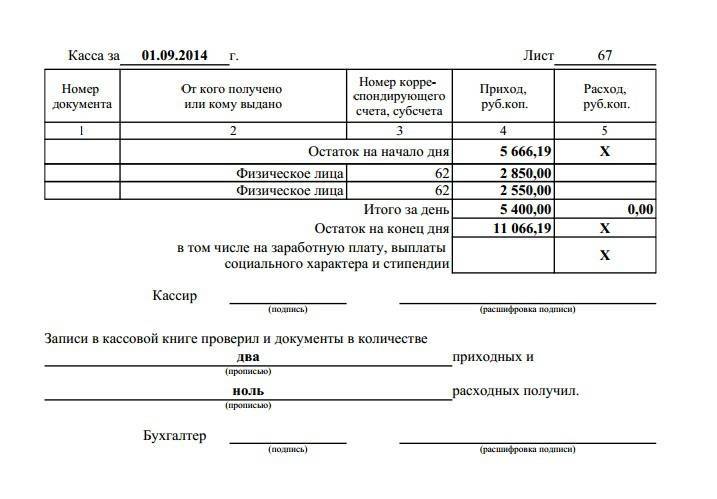

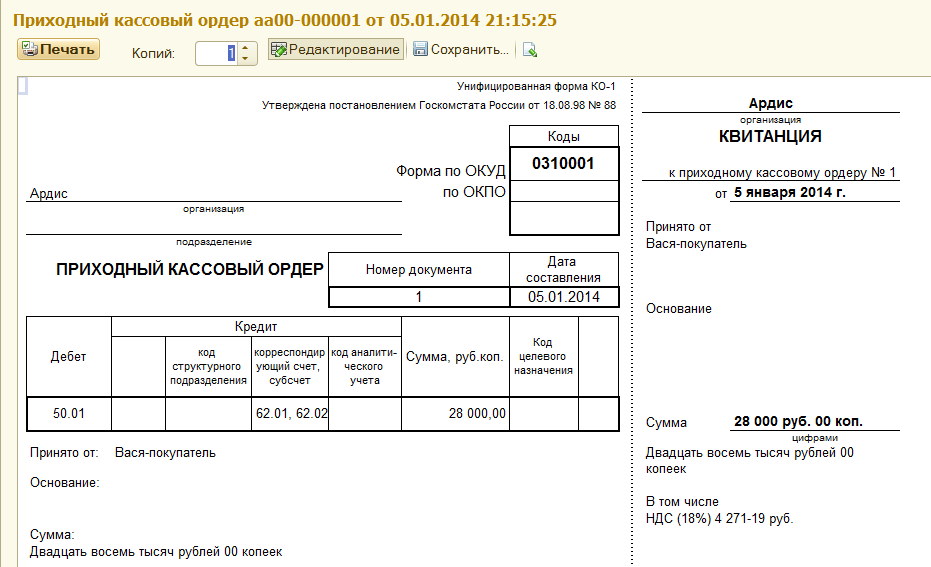

Финалом действа станет акт по форме КМ №1 (о переводе показаний суммирующих денежных счетчиков на нули и регистрации контрольных счетчиков контрольно-кассовой машины) в двух экземплярах. Один останется у вас, а второй передадут в ЦТО, где вы обслуживаетесь.

В налоговой вам выдадут карточку регистрации ККМ – важный документ. В него в дальнейшем будут вноситься все данные или их изменения (адрес регистрации, владелец, снятие с учета, переведение в резерв). В случае покупки б/у машины карточку ККМ вам должен передать прежний владелец. В некоторых ситуациях документ может быть поврежден, испорчен или утерян. В таком случае налоговый орган, проводивший регистрацию ККМ, обязан выдать дубликат карточки. Это не влечет каких-либо штрафных санкций со стороны фискальных органов.

Обычно все документы на ККМ выдаются через 3 дня после проведения процедур. Но этот срок может быть и больше. Все зависит от загруженности сотрудников ИФНС. Получив бумаги на руки, можно запускать кассовый аппарат в работу.

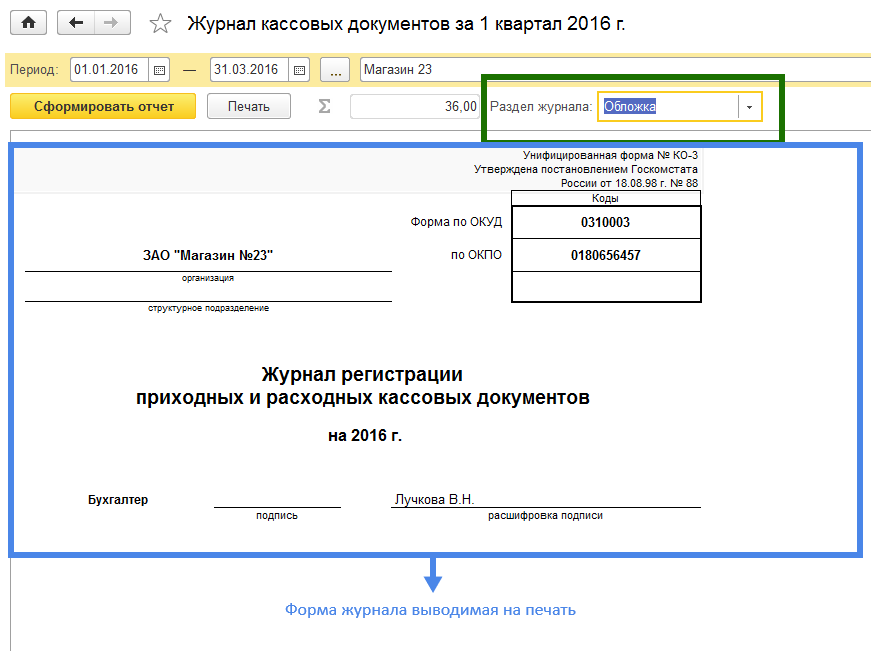

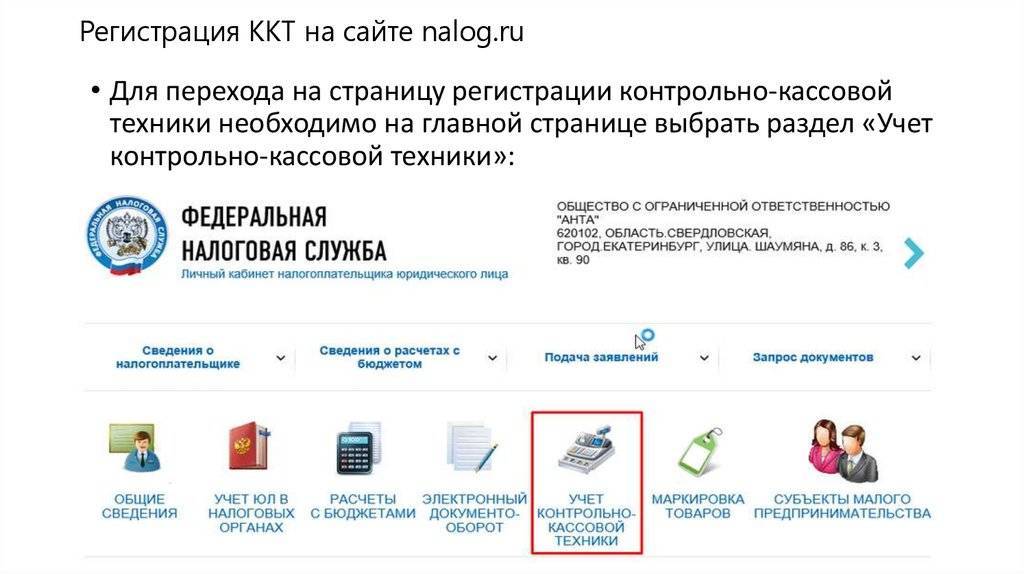

Подача заявления на сайте ФНС

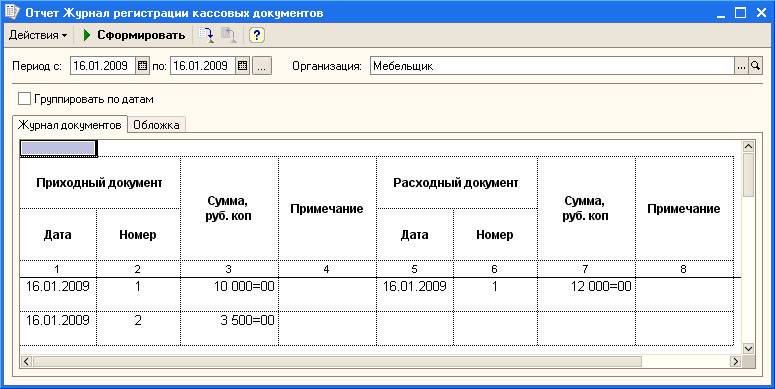

Для подачи заявления на регистрацию кассы нужно зайти в свой личный кабинет. Используйте браузер Internet Explorer для входа. Для индивидуального предпринимателя и юридических лиц разные ЛК на сайте налоговой.

Выбираем раздел Мои кассы. После этого попадаем в раздел со списком зарегистрированных кассовых аппаратов. Здесь будет кнопка Зарегистрировать ККТ. При нажатии появляется окошко, где выбираем Заполнить параметры заявления вручную.

При нажатии на кнопку Продолжить вы попадаете на страницу заполнения заявления на регистрацию ККТ.

Место установки ККТ

Здесь нужно заполнить два поля.

Наименование места установки ККТ. Указывается наименование торговой точки, где будет находиться кассовый аппарат. Например: “Магазин Запчасти”, “Магазин Продукты”, “Сувенирная Лавка” и т.п.).

Адрес места установки ККТ. Адрес места установки ККТ должен совпадать с адресом, указанным в документах на собственность (аренду) помещения.

Начните вводить адрес и система предложит варианты из системы ФИАС. Если вашего адреса нет в списке, обратитесь в администрацию района на включение адреса в справочник ФИАС. Не забудьте собрать все правоустанавливающие документы на этот адрес.

Модель ККТ

Второй шаг регистрации просит нас указать модель кассового аппарата (например ЭВОТОР СТ2Ф) и его заводской номер. ЗН находится на корпусе кассового аппарата или в паспорте ККТ. Заводской номер автоматически проверяется в базе ФНС при вводе.

Модель ФН

Здесь нам необходимо указать модель фискального накопителя и его номер. Эти данные берем из паспорта к ФН. Модель фискального накопителя обычно указывается в заголовке документа, а номер в конце на другой стороне. Все серийные номера и модели ФН берутся из базы ФНС. При вводе проводится автоматическая проверка на наличие такой модели и номера в базе.

Пример наименования модели фискального накопителя: Шифровальное (криптографическое) средство защиты фискальных данных фискальный накопитель «ФН-1.1» исполнение 2.

Сведения о ККТ

На мой взгляд это самый сложный шаг. Если использование кассы подходит под какие-то параметры из списка ниже, ставим галочку.

- ККТ предназначена для работы исключительно в автономном режиме.Этот параметр указывается, если место установки ККТ находится в месте удаленном от сетей связи. Перечень таких районов утверждается региональным законодательством. Если место установки вашей кассы принадлежит к такому району, вы можете поставить галочку.

- ККТ используется при приеме денежных средств при реализации лотерейных билетов, электронных лотерейных билетов, приеме лотерейных ставок и выплате денежных средств в виде выигрыша при осуществлении деятельности по организации и проведению лотерей.

- ККТ используется при приеме ставок и выплате денежных средств в виде выигрыша при осуществлении деятельности по организации и проведению азартных игр.

- ККТ используется при осуществлении деятельности банковского платежного агента (субагента).

- ККТ входит в состав автоматического устройства для расчетов.

- ККТ используется для расчетов в информационно-телекоммуникационной сети «Интернет».

- ККТ используется для развозной и (или) разносной торговли (оказание услуг, выполнения работ).

- ККТ применяется только при оказании услуг (в случае регистрации автоматизированной системы для бланков строгой отчетности).

- ККТ используется при продаже подакцизных товаров.

- ККТ используется при осуществлении деятельности платежного агента/субагента.

ОФД

В списке выбираем оператора фискальных данных с которым заключен договор на услуги.

После этого нажимаем кнопку Подписать и отправить. В окошке должно быть сообщение об успешной отправке заявления на регистрацию ККТ.