Отечественная кредитная деятельность

Необходимо отметить, что Россия является не только заемщиком. Кредит бывших социалистических и развивающихся стран составляет на сегодня больше 120 млрд долларов. Главная доля государственного долга при этом приходится на Вьетнам, Кубу, Монголию, Индию, Ливию, Ирак, Сирию. В 1992 году РФ должно было быть перечислено 14.2 млрд долл. по операциям по погашению выданных кредитов. Фактические же поступления составили около двух млрд долл. Основная часть задолженности погашается за счет традиционных для указанных стран товаров.

Эти кредиты, оформленные в рублях и американских долларах, не котируются на мировых торговых площадках. Это связано с тем, что в договорах указывалось на то, что все действия по ним должны являться объектом предварительной договоренности. Постепенно поступают средства от Аргентины, часть выплатил Вьетнам. Погашение кредита Индией осуществляется поставками изделий ширпотреба, хлопка, чая. Вступление РФ в Парижский клуб государств-кредиторов должно было способствовать облегчению обязательств для Вьетнама, Йемена, Алжира и ряда других стран.

Реструктуризация государственного долга

Это прекращение исполнения долговых обязательств, основанное на соглашении сторон, с заменой на другие долговые обязательства с наиболее приемлемыми условиями обслуживания и погашения. В ходе реструктуризации может быть произведено частичное списание суммы, составляющей основной долг. Если случается долговой кризис, реструктуризация становится главным управленческим механизмом, поскольку предоставляет такие возможности, как отсрочка платежа, изменение графика выплат и обслуживания эмитированных ценных бумаг.

Должнику предоставляется льготный период, когда он имеет возможность выплачивать только процентные суммы. Льготный период выгоден не только должнику, кредитор тоже заинтересован в скорейшем и беспрепятственном возврате денег. Так в 1996 году внутренний долг России был переоформлен в государственные облигации, это упорядочило работу с долгом.

Погашение долговых обязательств происходит путем выпуска новых долговых обязательств с новыми условиями и сроками погашения.

Внешний долг реструктуризируется при согласии международных финансовых кредитных структур, если существуют условия для проведения данного мероприятия. В США существуют специальные фонды, которые предоставляет льготные кредиты странам-должникам. Главное условие – нахождение на грани банкротства государства-должника. Тогда будет предложена программа финансовой стабилизации, которая в свое время была разработана и финансируется МВФ, программа совершенствования системы государственного управления, программа повышения эффективности экономической политики, которые были разработаны МБР.

Традиционный и рикардианский подходы

Проблема обслуживания государственного долга, с которой сталкиваются многие страны на протяжении последних десятилетий, является объектом пристального внимания в современных теоретических исследованиях.

Традиционный подход к проблеме существования госдолга предполагает, что государственные заимствования сокращают уровень национальных сбережений и, таким образом, оказывают негативное воздействие на процесс накопления капитала. Этот подход основан на следующей гипотезе: при долговом финансировании правительству не надо повышать налоги и увеличивать денежное предложение, а значит, уровень потребительских расходов возрастает, способствуя увеличению агрегированного спроса в краткосрочной перспективе, но сокращая уровень капитала и доходов в долгосрочном аспекте.

Второй, альтернативный, подход – рикардианский, согласно которому величина государственного долга не оказывает влияния на уровень сбережения и накопления капитала. В основе данного подхода лежит выбор финансирования текущего бюджетного дефицита за счет увеличения налоговой ставки или за счет заимствований. Сторонниками этой теории утверждается, что государственные облигации не могут рассматриваться как “чистое” богатство, так как в тот момент, когда правительство будет погашать долг, ему придется повысить налоги. Следовательно, низкие налоги и рост потребительских расходов сегодня предполагают повышение налоговых ставок в будущем.

Выводы этой теории были сформулированы Робертом Барро и известны как теорема эквивалентности Рикардо – Барро. Она заключается в том, что финансирование долга за счет выпуска облигаций просто отдаляет во времени повышение налогов и во многих случаях эквивалентно текущему налогообложению.

В основе различий между традиционной и рикардианской теориями государственного долга лежит предположение о поведении потребителей: определяется ли оно долгосрочным или краткосрочным планированием и какое влияние на него оказывают кредитные ограничения

Большинство исследований основываются на классическом подходе к теории управления госдолгом, поскольку именно эта теория подтверждает важность выбора времени для увеличения или уменьшения уровня бюджетного дефицита и важность выбора способа его финансирования – через увеличение государственного долга или повышение налогов

Рикардианский подход оказывается важным, если правительство принимает решение об изменении уровня государственных расходов. Если же уровень расходов постоянен, то с этой точки зрения не имеет значения – как и когда финансировать бюджетный дефицит.

Использование индексированных внутренних облигаций

В 1998 г. А. Голдфейн смоделировал оптимальную стратегию управления долгом, в которой используются номинальные облигации, облигации, индексированные на рост цен, и облигации, номинированные в иностранной валюте. Модель иллюстрирует основные мотивы при использовании государством различных долговых инструментов, в ней предполагается, что государство стремится минимизировать изменения в бюджетных расходах и снизить инфляцию.

При этом в модели заложены риски (неопределенность) увеличения государственных расходов, роста цен и динамики обменного курса. В то же время правительство может влиять на уровень инфляции через денежную эмиссию.

Выбор, стоящий в данном случае перед государством, может быть сформулирован следующим образом: с одной стороны, используя индексированные облигации, правительство уменьшает изменения в реальном объеме долга вследствие инфляции, что позволяет избежать намерения инфлировать долг, так как последнее ведет к еще большей инфляции; с другой стороны, если изменения в бюджетных расходах положительно зависят от инфляции, использование номинальных облигаций позволяет сократить при необходимости уровень долга. Кроме того, модель определяет, когда необходимо выпускать внешние облигации: предпочтение выпуску внешних облигаций может отдаваться в случае, если колебания обменного курса незначительны и корреляция между изменением реального обменного курса и государственными расходами отрицательна.

В результате определяется оптимальная структура долга, т.е. при заданном уровне долга (например, исходя из уровня дефицита федерального бюджета) устанавливается, какие инструменты и в каких пропорциях должно использовать правительство, чтобы уменьшить долговое бремя и вместе с тем избежать высокой инфляции.

Следует отметить, что определение допустимого значения и оптимальной динамики долга выходит за рамки рассматриваемой модели. Голдфейн применил данную модель при изучении управления государственным долгом в Бразилии. В частности, ему удалось объяснить значительное увеличение доли индексированного долга в стране до 1994 г., когда был проведен “план реала”, и его сокращение после реализации плана. Основным недостатком этого подхода является необходимость правильной оценки ожидаемой инфляции, так как неправильная оценка инфляции приводит к искажению решений и, что более существенно, к более высокой инфляции. Этот фактор и явился решающим в развитии ситуации в Бразилии, когда чрезмерное увлечение индексированными облигациями привело к гиперинфляции.

В России до сих пор не осуществлялся выпуск государственных индексированных облигаций, несмотря на то что многие экономисты в 1997 – 1998 гг. предлагали правительству выпустить государственные ценные бумаги, процентная ставка по которым была бы привязана к темпам инфляции.

Использование модели, предложенной Голдфейном, позволит оценить оптимальность государственных заимствований, предпринимавшихся в России (учитывая, что в течение рассматриваемого периода Правительство РФ предполагало, что оптимальная доля индексированных облигаций равна нулю).

Д.Ю.Сорокин

И.А.Зарипов

А.В.Петров

Прогноз

Учитывая прогнозные данные, стоит отметить, что в ближайшие несколько лет будет увеличиваться внутренний долг и постепенно снижаться внешний. Еще один интересный момент, который необходимо отметить это то, что к лету прошлого (2019 года) активы составили около 1,25% от прогнозного внутреннего валового продукта этого же периода на основе государственной оценки.

На 1 января 2019 года государственный долг с расширенным пониманием превысил государственные активы на 1,5% от ВВП. Тем самым, у России отсутствует на сегодняшний день чистый долг. Тем самым, экономика России является одной из наиболее интересных по мнению некоторых аналитиков. Определенные политические условия вынудили правительство увеличивать запасы и контролировать достаточно жестко долговую дисциплину. Правда, из-за такого жесткого подхода ухудшилась ситуация, связанная с развитием экономической ситуации в стране.

По мнению аналитиков на сегодняшний день Россия может позволить себе увеличить общий долг на 50% не подвергая угрозе свою финансовую стабильность. Это довольно хороший резерв для того, чтобы ускорить медленные темпы роста экономики.

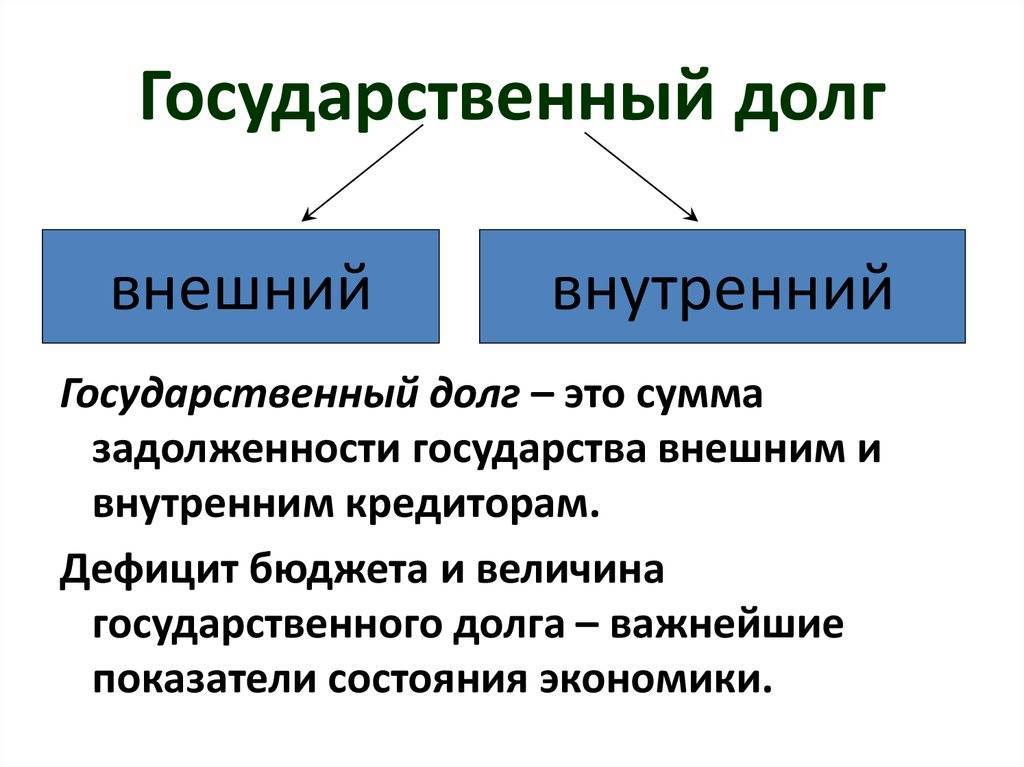

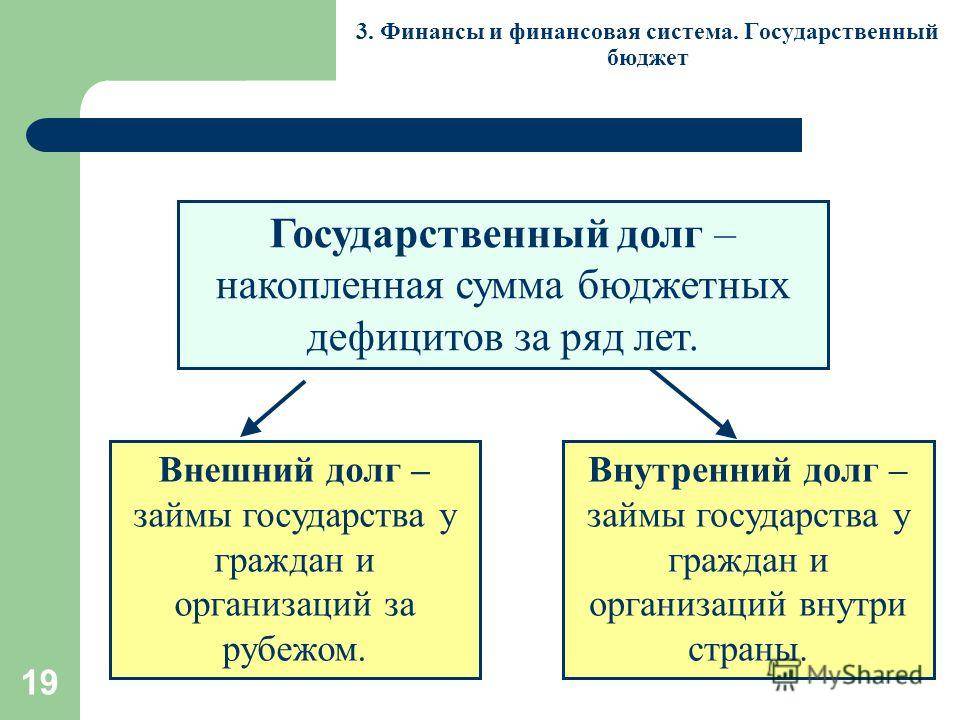

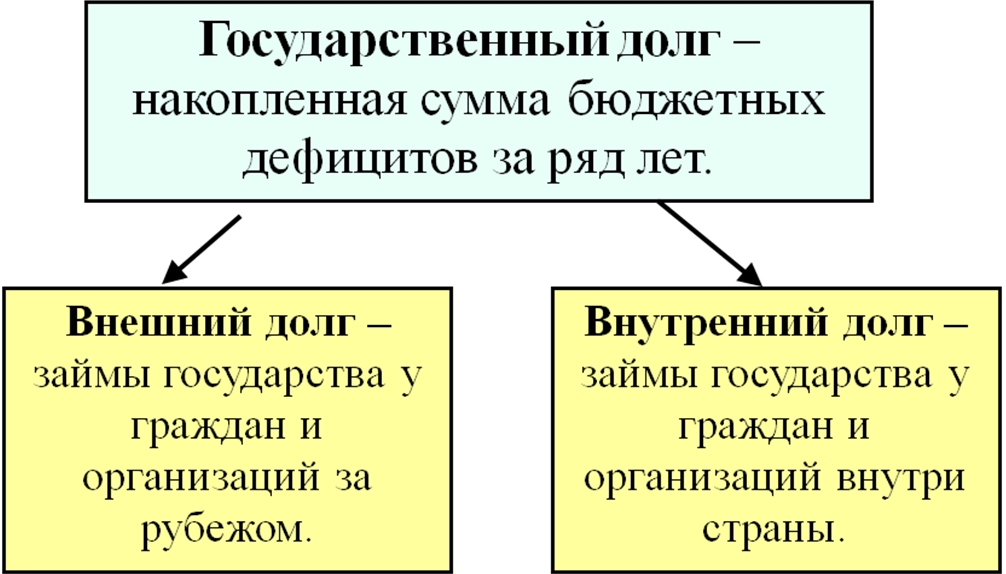

Что такое государственный долг?

Сложность оценки госдолга в том, что в международном праве нет общего, унифицированного способа его подсчета: каждая страна применяет различные методы. Однако в традиционном понимании государственным долгом является сумма заимствованных государством средств, необходимых для покрытия дефицита бюджета.

В качестве кредиторов государства могут выступать:

- Иностранные юридические и физические лица (посредством покупки гос. еврооблигаций).

- Граждане страны и отечественные юридические лица (путем покупки гос. облигаций в национальной валюте, в России через приобретение ОФЗ).

- Правительственные органы других стран и международные финансовые организации (посредством покупки гос. еврооблигаций или прямого кредитования).

При подсчете государственного долга не учитываются обязательства других стран и юридических лиц перед данным государством (неоплаченные налоги и штрафы). То есть, госдолг не снижается на сумму дебиторской задолженности. Например, даже если одно государство кредитует другие страны на более высокую сумму, чем его собственные долги (этому государству должны больше, чем должно оно), то его госдолг все равно считается положительным.

Использование частичного дефолта

Многие страны в разные периоды своей истории попадали в состояние дефолта по внешним долгам и в результате теряли доступ к международным рынкам капитала

Большое количество публикаций по проблеме государственного долга фокусируют внимание на стимулах для государственных заемщиков обслуживать свои долги, но не затрагивают вопроса, как такие страны вновь получают доступ к международным источникам финансирования, если однажды объявляли дефолт

Условие равновесия в таких моделях (например, Итона и Герсовича, 1981 г.) предполагает, что после определенного периода исключения из международного рынка капитала новый доступ к кредитам происходит автоматически. Коул, Доу и Инглиш (1994 г.) продемонстрировали эмпирические факты, свидетельствующие, что государства, “перенесшие” дефолт, обычно вновь получают доступ к новым кредитам после заключения соглашений со своими прежними кредиторами.

Авторы построили игровую модель и проанализировали байесовское равновесие. Ключевыми вопросами здесь являются предположения кредитора и заемщика о намерениях друг друга. Действия кредитора определяются предположениями о типе заемщика (например, о его кредитоспособности), затем он рассматривает, надо ли изменять свои первоначальные предположения в ответ на неравновесное поведение заемщика.

Подобный пересмотр ожиданий кредитора значительно сокращает множество сигнальных равновесий и часто исключает равновесия, в которых предельная производительность капитала равняется процентной ставке (т.е. оптимальное равновесие).

В России после дефолта по внутренним облигациям в августе 1998 г. и фактического дефолта по внешним обязательствам в первой половине 1999 г. (отказ Правительства РФ погашать ранее взятые на себя обязательства по обслуживанию долгов бывшего СССР) вопрос о статусе российского государства как равноправного участника мирового долгового рынка был одним из наиболее важных.

Рассмотрение переговоров Правительства РФ с международными кредитными организациями о реструктуризации части долга бывшего СССР в рамках игровой модели является достаточно приближенным к реальности и поэтому разумным. Непосильное долговое бремя, которое испытывала Россия в те годы, было невыгодно ни стране, ни ее кредиторам.

Многие страны сталкивались с дефолтом в своей истории (например, США в 60 – 70-х гг. XIX в., страны Латинской Америки, Индия и т.д.), но затем вновь появлялись на международных рынках заимствований. Период, в течение которого такие государства были исключены из мирового кредитного рынка, определяется не только экономическими, но и политическими факторами, которые должны учитываться в модели управления госдолгом. Поэтому в ней логично использовать ситуацию частичного дефолта, являющуюся достаточно существенным фактором экономического развития государства.

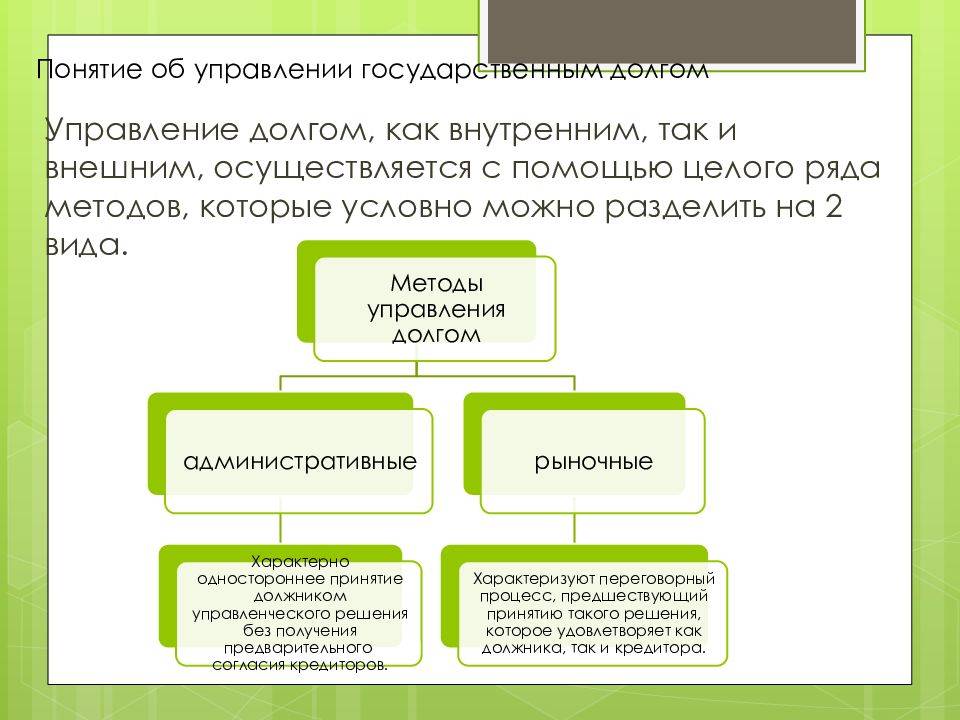

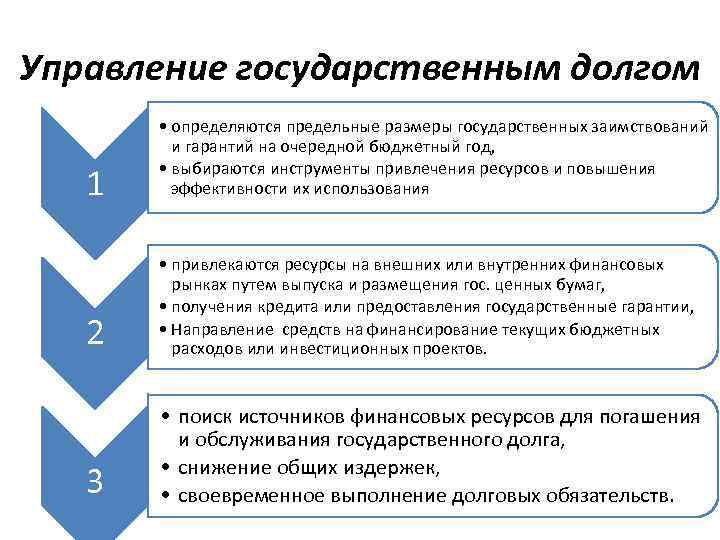

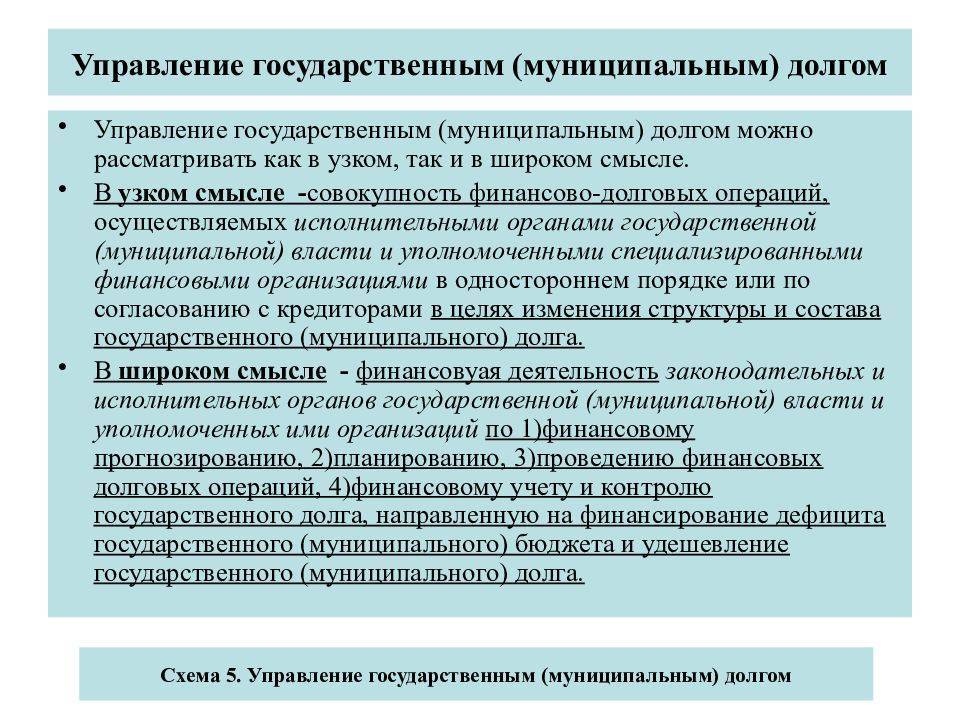

Управление государственным долгом и его обслуживание

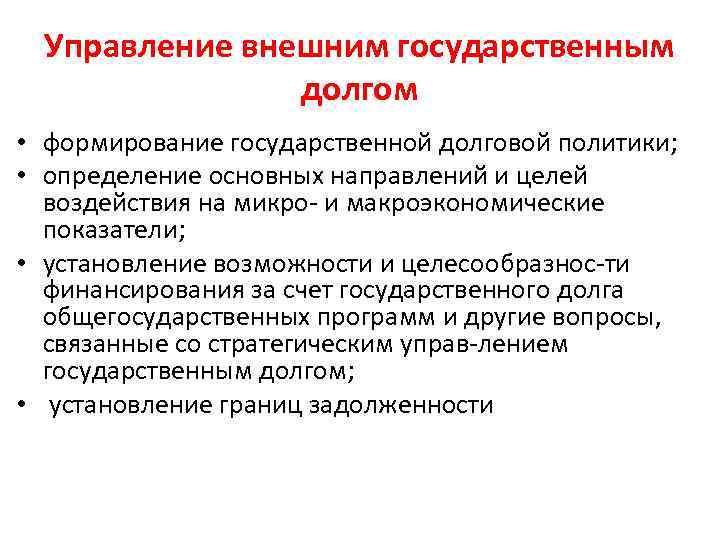

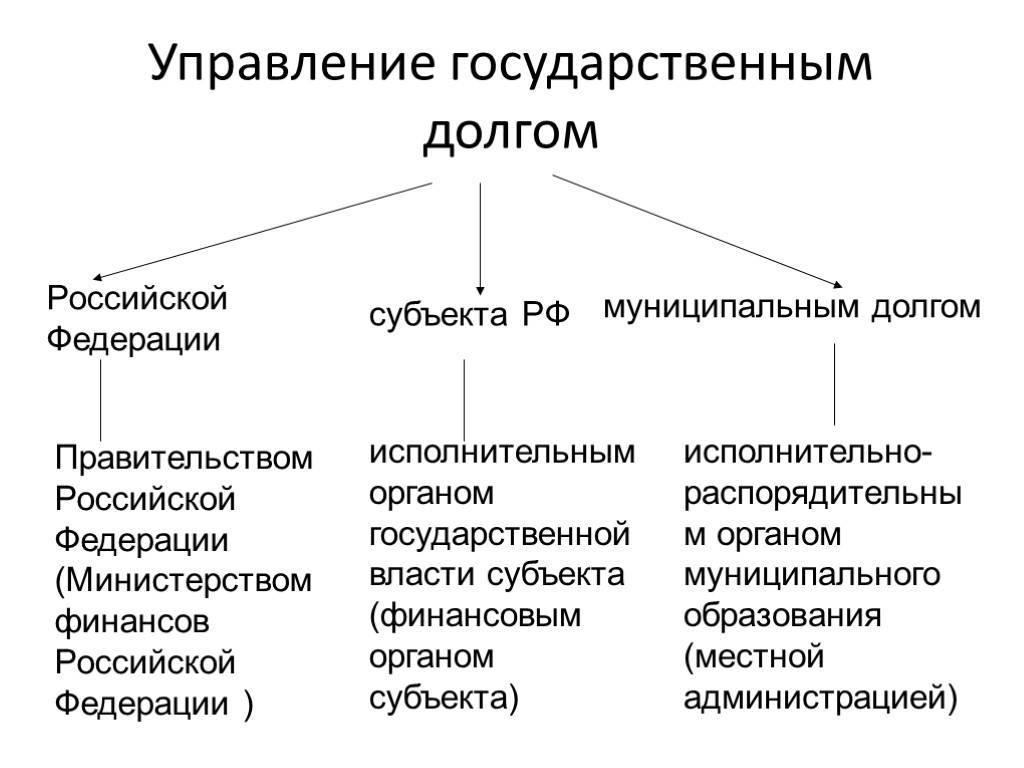

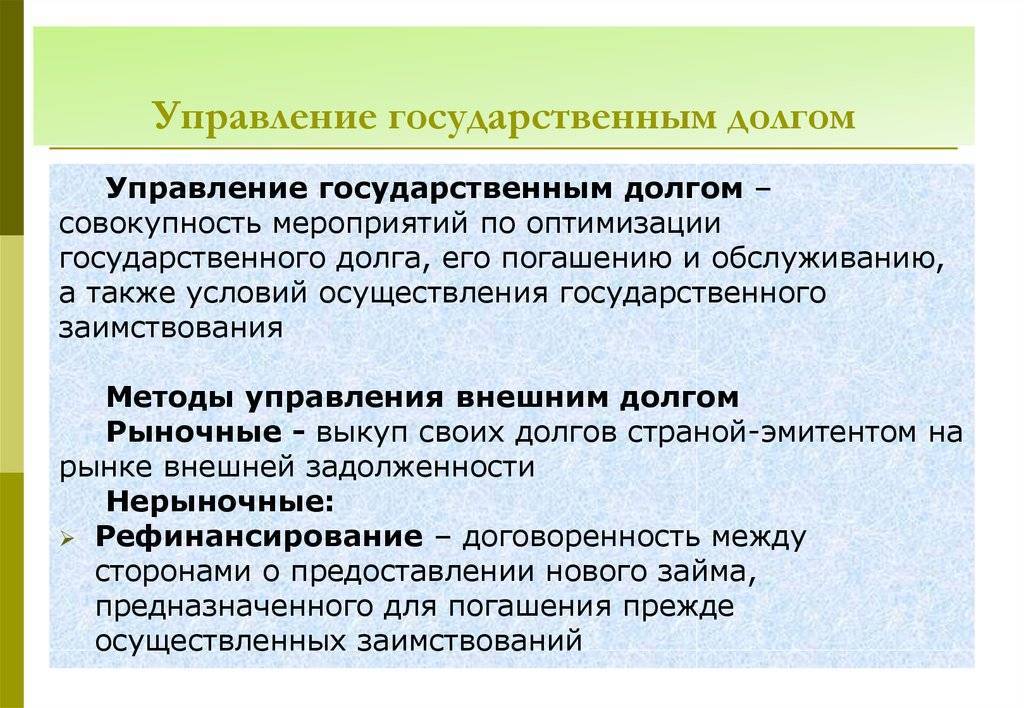

Систему мероприятий, основная цель которых состоит в

установлении порядка, выплате доходов, погашении займов, выставлении долгового

обязательства, называют управлением государственным долгом. Эту задачу берет на

себя правительство страны или уполномоченное Министерство финансов. Если речь

идет об управлении муниципальным долгом, роль управленца берет на себя местная

администрация. В последнем случае в качестве регулирующего документа выступает

устав муниципалитета.

Бюджетное законодательство нашей страны четко прописывает

необходимость использования методов управления. Речь идет о реструктуризации,

новации, конверсии и других методах (о них уже говорилось в предыдущем пункте).

Под обслуживанием государственного и муниципального долга понимается

проведение финансовых операций, направленных на выплату доходов (процентов) по

имеющимся обязательствам. Отвечает за обслуживание Банк России. К обслуживанию

также стоит причислить особый вид деятельности Минфина страны, касающийся

фиксации (регистрация в книгах долгов) всех государственных заимствований.

Аналогичная деятельность осуществляется и в субъектах страны – долговые книги

ведутся усилиями муниципальных образований.

Общие положения

Государственный долг России – тема, требующая детального

разбора. В этом контексте также важен вопрос о существующих видах обязательств,

сущности внутреннего государственного долга РФ, принципах проводимой нашей страной

политики.

Что это такое?

Государственный долг – это сумма предшествующих расходов,

превышающих доходы, а также сумма бюджетных дефицитов. Рост госдолга сулит

сокращение финансирования бюджетными средствами. Следствием оказываются

временные ограничения по выплатам социального характера. Уровень благосостояния

населения снижается.

Виды

О коротких, средних и долгих сроках в отношении госдолга

идет речь, когда основанием разделения является время действия обязательства.

Краткосрочный долг действует не больше года, среднесрочное обязательство

предполагает возврат долга максимум через 5 лет. Долгосрочный вариант дает о

себе знать при превышении пятилетнего срока.

Поскольку краткосрочные обязательства берутся государством

под высокую процентную ставку, этот вариант долга оказывается самым

обременительным. Зачастую действия государства-должника сводятся к продлению и

сведению воедино нескольких долгов. Но для подобного шага нужно одобрение

кредитора (страны, выступившей займодателем).

Если в качестве основания взять отношение к кредитору, то формами

или видами государственного долга будут обязательства внутреннего и внешнего

характера. Задолженность по выплатам социального характера в долговую сумму не

входит.

Сущность внутреннего долга

Под сущностью внутреннего долга государства следует понимать

всю совокупность отношений кредитно-финансового характера. Движение капитала от

населения в бюджет и обратно определяет указанные отношения.

На первых этапах развития рыночной экономики в России причиной

возникновения обязательств стало увеличение расходов в границах одного сектора

– прежде всего, военного. Повышение уровня безопасности способствовало росту

размера внутренней задолженности. Постепенно картина менялась, в действие

приводились и другие секторы экономики, например, связанные с научными

разработками. Изменение политики государственных расходов повлекло за собой

образование рынка кредитного финансирования.

Суммируя, можно отметить, что государство имеет

обязательства перед:

- предприятиями и гражданами (вклад в госбюджет,

исполнение госзаказов, реализация программ); - лицами, делающими вклады в банках.

К госдолгу также относятся государственные облигации и

векселя.

Принципы долговой политики РФ

Политика, направленная на решение вопросов, связанных с

внутренним государственным долгом страны, демонстрирует определенные принципы.

Дает о себе знать необходимость:

- развития рынка ценных бумаг;

- привлечения новых инвесторов;

- увеличения оборота облигаций;

- уменьшения расхода бюджета;

- недопущения роста ставок по облигациям;

- структурного изменения внутренней задолженности.

Не подлежит сомнению тот факт, что долговые обязательства

влияют на сегодняшнее положение вещей на валютном рынке. В России установлен

предельный срок, в рамках которого необходимо выполнить долговое обязательство.

Он равен 30 годам.

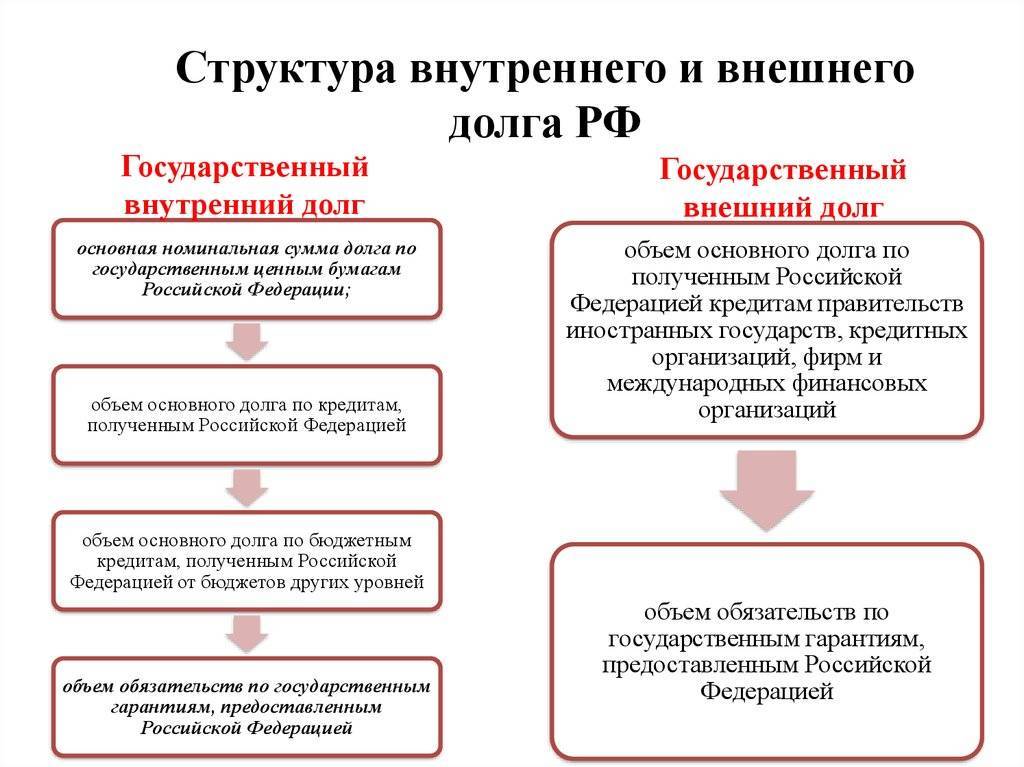

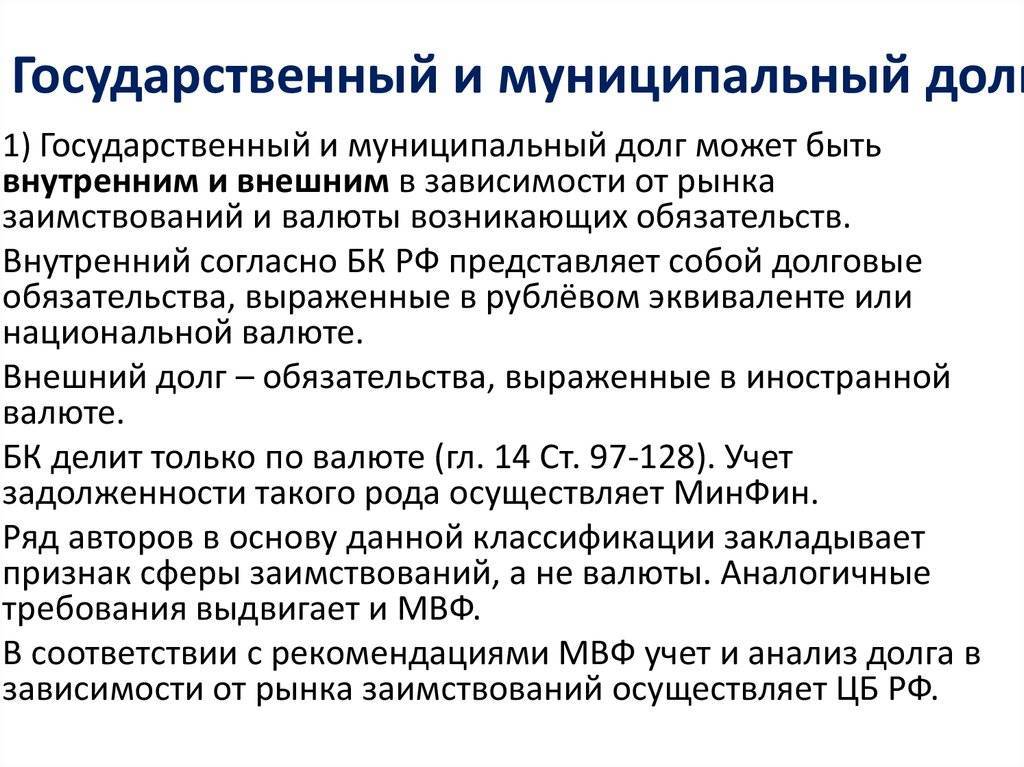

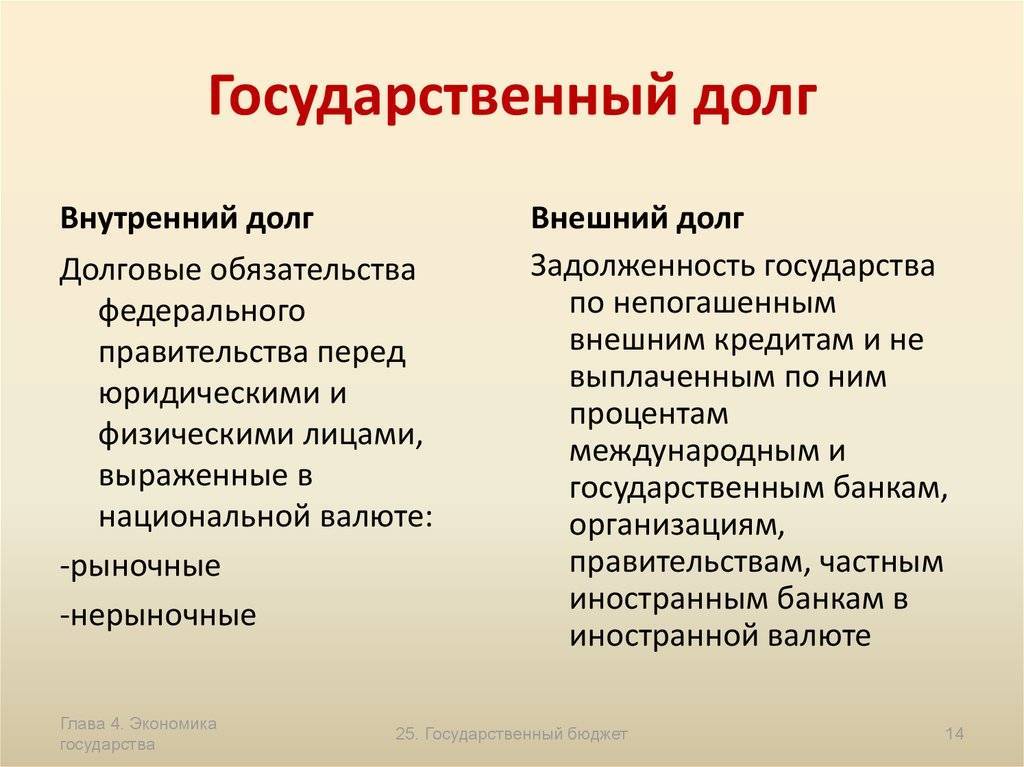

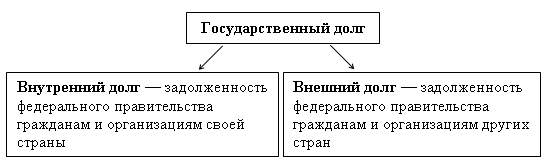

Составляющие государственного долга

Разберемся с некоторой путаницей в понятиях. Строго говоря, есть государственный внутренний долг и государственный внешний долг. Первый включает в себя государственные заимствования внутри страны, обеспеченные правительством. А внешний долг страны это ее долговые обязательства перед иностранными кредиторами: не только перед правительствами, но и перед резидентами иностранных государств, а также перед международными фондами (например, МВФ).

Сумма этих двух составляющих = капитальная / общая задолженность государства (госдолг). Обычно сюда же включаются проценты по кредитам. Если правительство занимает много денег у своего населения, то внутренняя задолженность может оказаться больше внешнего долга.

Составляющие государственного долга в разных странах могут заметно отличаются. Например, в России госдолгом считается обязательства:

- федеральных органов власти

- Центробанка

- субъектов РФ

- долги третьих лиц, гарантированные правительством страны (гос. гарантии).

Государственные гарантии возникают, когда правительство дает письменное согласие отвечать за долги частных организаций: это один из методов поддержки стратегических и системообразующих предприятий.

В США понятие госдолга намного ýже: в него входят лишь обязательства федерального правительства. То есть ни долги отдельных штатов, ни долги физических и юридических лиц, гарантированные государством, не входят в сумму госдолга США. Зато в него включаются обязательства перед Федеральной резервной системой (ФРС).

В обоих случаях составляющими государственного долга не являются обязательства правительства по социальным, пенсионным и иным выплатам, в том числе по выплатам и компенсациям другим странам – например, по репарациям.

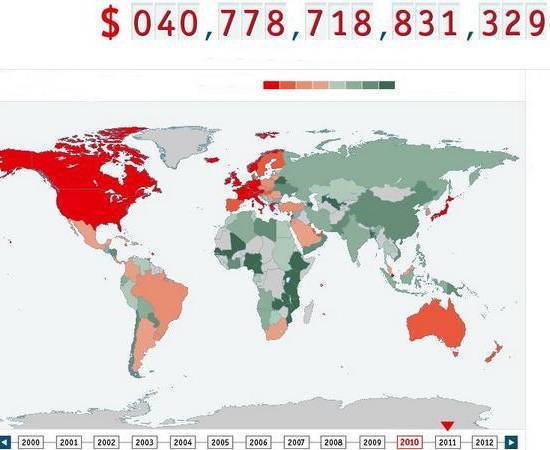

Актуальные показатели

Все же специалисты предлагают рассматривать, хороша или плоха экономическая ситуация в стране с учетом также величины ВВП, величины на душу населения расходов, которые нужны для обслуживания долга, а также отталкиваясь от объема экспорта.

Пока не выработана единая позиция на то, как государственный долг влияет на темпы экономического роста страны. Все же существует одна выделенная закономерность – чем больше он у страны, тем активнее растет ВВП. Это можно обосновать тем, что в разные сферы экономики привлекаются большие по объему средства. На этом фоне можно привести пример США, где госдолг на сегодняшний день более 22 трлн $. Но это не мешает стране активно развиваться.

Рассмотрим актуальные показатели внутреннего и внешнего долга страны за период с 1993 по 2020 год.

Внутренний долг

Под внутренним долгом понимаются финансовые обязательства, которые берет на себя государство по отношению к организациям или населению страны по причине того, что привлекает средства, которые необходимы, чтобы выполнять различные государственные заказы или программы. Внутренний долг России включает в себя:

- Долговые обязательства РФ перед физическими лицами.

- Обязательства перед юридическими лицами. Причем выражается в национальной валюте.

Выражаются обязательства в форме:

- Государственных займов.

- Кредитов.

- Выпуска облигаций.

- Долговых обязательств под гарантии правительства.

Если говорить непосредственно о статистике по внутреннему государственному долгу России, то показатели за последние 20 лет выглядят следующим образом:

- 1993 г. – 3,5 млрд руб.

- 1998 г. – 490 млрд руб.

- 2003 г. – 679 млрдруб.

- 2010 г. – 2 трлн.

- 2015 г. – 7,2 трлн руб.

- 2017 г. – 8 трлн.

- 2019 г. – 9,1 трлн руб.

- В 2020 г. ситуация будет выглядеть следующим образом – планируется на уровне 10 трлн.

Внешний долг

Что касается непосредственно внешнего долга России за период начиная с 1994 года по сегодняшний день, вот какие цифры можно привести в качестве статистических показателей:

- 1994 год – 118 млрд $.

- 1998 год – 182 млрд $.

- 2000 год – 178 млрд $.

- 2003 календарный период – 151 млрд $.

- 2006 г. – 257 млрд $. Причемначиная годом ранее, он был как в иностранной валюте, так и в национальной.

- 2009 г. – 479 млрд $.

- 2012 г. – 538 млрд $.

- 2014 г. – 728 млрд $.

- 2017 г. – 511 млрд $.

- 2019 г. – 481 млрд $.

Как видно, вплоть до 2014 года сумма существенно увеличивалась, но затем стала постепенно снижаться.

Как видно из представленных статистических данных, внутренний и внешний долг России постоянно растут с небольшой оговоркой. Внешний – за последние 4 года снизился приблизительно на 25%. Но, когда говорится о внешнем долге, анализировать исключительно по нему ситуацию в стране – это не совсем верное решение.

Формы государственного долга

Государственный долг существует в определенных формах, которые закреплены законодательно и проверены экономической практикой. Госдолг структурируется по видам обязательств, они могут быть следующими:

- по кредитам от кредитных организаций иностранных государств;

- по государственным ценным бумагам;

- по кредитам бюджета, которые привлечены в федеральный бюджет из других бюджетов РФ;

- по государственным гарантиям;

- по другим, ранее не причисленным к государственному долгу, обязательствам.

Определение 3

Государственный долг – это комплекс, состоящий из экономических и правовых норм с особым регулированием финансовых отношений. Методы регулирования различны.

Что такое государственный долг страны и его виды, формы и функции

Нормы, закрепленные в БК России, гласят, что государственный долг образуется из задолженности, полученной из государственных займов и не только, которые принимает на себя государство, либо его субъекты. Регулирование механизма госдолга происходит по положениям БК РФ и осуществляется Правительством РФ и, по его одобрению, МинФином РФ.

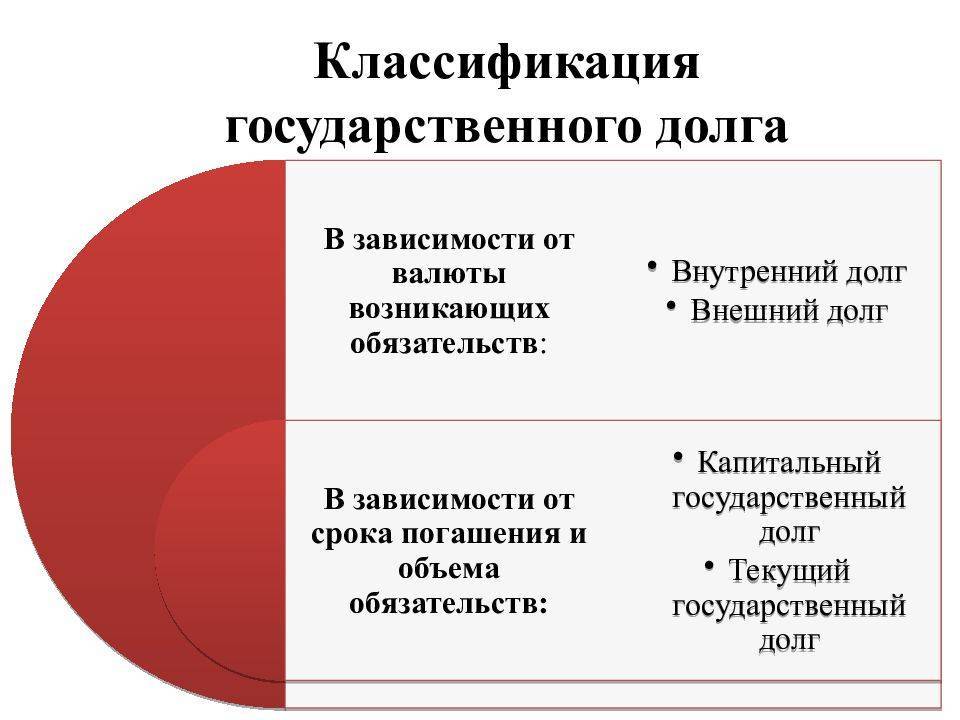

Существует два вида госдолга:

- Капитальный государственный долг – это полная совокупность полученных и не погашенных задолженностей страны вместе с процентами, которые начислены по ним на установленную дату.

- Под текущим государственным долгом понимают, что формирование его производится из трат на оплату дохода заемщикам по всем гос. задолженностям и выплате долгов с истекшим сроком.

Национальный долг страны состоит их федеральной задолженности (Правительства РФ), госдолга субъектов федерации РФ и обязательств муниципалитетов.

Государственный долг тесно связан с понятием «государственный кредит»

Государственный долг тесно связан с понятием «государственный кредит»

По видам валюты выделяются внутренний (в руб.) и внешний (в иной валюте) обязательства:

- Внешний долг – обязательства перед другими странами, предприятиями, лицами. Эта задолженность обременяет государственные финансы, поскольку расплачиваться приходится ценными ресурсами, продукцией, услугами, для закрытия обязательств и начисленных процентов. Когда суммы оплаты задолженности формируют 20-30% дохода от деятельности внешней экономики, то государство заносят в перечень должников и новые займы не дают столь охотно.

- Внутренний долг – обязательства перед гражданами страны, денежные задолженности правительства государства перед предприятиями и жителями страны.

Существуют также формы внутреннего государственного долга:

- кредитные договоры, подписанные от имени государства как занимающей стороны;

- государственные кредиты, которые формируются выпускаемыми ЦБ;

- соглашения на бюджетные ссуды и кредиты иных ступеней бюджета страны;

- соглашения о получении Россией гос. гарантий;

- международные соглашения, подписанные от имени страны по пролонгациям и реструктуризации задолженности прошлых лет государства.

Задолженность может быть краткосрочной (до года), среднесрочной (от года до пяти) и долгосрочной (больше пяти лет и до тридцати лет). Они выплачиваются по нормам кредита, но не больше 30 лет.

Внутренний и внешний государственный долг – наиболее значимая классификация долговых обязательств государства по источнику заимствования

Внутренний и внешний государственный долг – наиболее значимая классификация долговых обязательств государства по источнику заимствования

Функции государственного долга:

- фискальная – формировать финансовую основу страны;

- стимулирующая – обеспечивать стабильность экономики.

Современные подходы к теории управления госдолгом

В последнее время экономическая теория стала все больше опираться на политические реалии и начала не только изучать оптимальность фискальной и монетарной политики, но и рассматривать проблему “временной состоятельности” оптимального решения: целесообразно ли проводить тот курс в сфере госдолга, который был оптимален в прошлом (например, в период предвыборной кампании). Возникает проблема “доверия” инвесторов к государству.

Барро (1979 г.) предположил, что финансирование дефицита путем выпуска облигаций является оптимальным только в том случае, если правительство сталкивается с временным падением доходов или увеличением расходов. Однако подобный подход, в котором увеличение налогов откладывается на будущее, не решает проблему кредитного доверия: будет ли потом дополнительный долг выплачен полностью, не предпочтет ли правительство прибегнуть к более высокой инфляции и/или девальвации валюты с тем, чтобы сократить долговое бремя.

Новый подход к проблеме финансирования дефицита бюджета был предпринят Т. Сарджентом и В. Уоллесом (1981 г.). На примере монетарной экономики они показали, что временное снижение инфляции за счет долгового финансирования бюджета может привести к усилению инфляции в будущем. В качестве аргумента рассматривается тот факт, что, финансируя дефицит за счет увеличения госдолга, правительство принимает на себя обязательства выплатить в будущем проценты по нему. И если после некоего периода долгового финансирования правительство вынуждено прибегнуть к денежному финансированию, то при этом инфляционные последствия будут более значительны, чем в случае, когда бы денежное финансирование использовалось сразу (без долгового).

Данный эффект был назван “неприятной монетаристской арифметикой”. Кроме того, эти экономисты пришли к выводу, что государство сталкивается с ограничениями по спросу на долговые обязательства, определяемыми величиной национального богатства и ожидаемым размером будущего долга, который оказывает существенное влияние на уровень процентных ставок. И наконец, они сумели проиллюстрировать зависимость проводимой экономической политики от координации действий монетарных и фискальных властей.

Переходя непосредственно к анализу моделей управления госдолгом, заметим, что существует достаточно большое количество моделей по этой теме. Большинство из них охватывают определенный аспект проблемы долгового финансирования. В ряде моделей акцент сделан на решении конкретных задач: выборе между внутренним и внешним финансированием, выборе типа долговых обязательств (с плавающим или фиксированным купоном, еврооблигации или Брейди-бонды) и сроков заимствований.

Существуют модели, описывающие взаимосвязь долговой политики государства с таким аспектом политической сферы, как президентские и парламентские выборы. В последнее время актуальными стали модели, в которых рассматривается “сигнальная” политика (т.е. принятие решений исходя из текущего состояния макропоказателей) и вероятность отказа правительств погашать свой долг.

Российская Федерация в конце 90-х гг. XX в. столкнулась с целым рядом проблем, связанных с ростом государственного долга, как внутреннего, так и внешнего. Важным фактором при выборе наиболее подходящей модели управления госдолгом в России является поведение инвесторов и государства. Кроме того, при выбранных стратегиях поведения необходим выбор оптимальной структуры долга.

В данной книге рассмотрим наиболее современные экономические подходы к проблеме управления государственным долгом, затрагивающие основные факторы долговых кризисов и структуры долга.

Проведем анализ таких моделей, как:

- модель самореализующихся долговых кризисов (проблема рефинансирования долга) – выбор базовых параметров, определяющих экономическое развитие страны, использование данных параметров в качестве сигналов о реальном состоянии экономики и определение их влияния на поведение инвесторов;

- модель использования частичного дефолта по государственным облигациям и различной временной структуры долга;

- модель выбора оптимальной структуры государственного долга – использование индексированных внутренних облигаций.