Права ИП

Перейдем к конкретике и расскажем, какие новые права появятся у человека, который прошел регистрацию в налоговой инспекции и стал предпринимателем.

Право заниматься самостоятельной доходной деятельностью

После постановки на налоговый учет ИП вправе заниматься предпринимательской деятельностью. В статье 2 ГК РФ эта деятельность описана как самостоятельная, осуществляемая на свой риск и направленная на систематическое получение прибыли.

Если кому-то покажется, что ничего особенного в праве вести бизнес нет, это не так. До того, как Россия стала страной с рыночной экономикой, физическое лицо могло получать доход только в виде зарплаты. Попытки заработать где-нибудь помимо работы, например, на перепродаже товаров, назывались спекуляцией и осуждались в обществе. А по экономическим статьям к уголовной ответственности привлекались те, кого сейчас называют успешными бизнесменами.

Сейчас же стать предпринимателем, самозанятым или собственником компании может практически любой человек, но только после регистрации в установленном порядке.

Право распоряжаться полученной прибылью в личных целях

Если бизнес приносит стабильную прибыль, ИП может сразу направить ее на свои личные нужды. Для сравнения, у участников ООО такой возможности нет, потому что прибыль принадлежит не им лично, а самому обществу. Собственник компании вправе претендовать лишь на получение дивидендов, т.е. части прибыли организации, и только после уплаты подоходного налога по ставке 13%. Что касается доходов ИП, то они не разделяются на личные и те, что получены от бизнеса. Поэтому можно тратить на себя деньги, полученные от оказания услуг или продажи товаров.

Вот как, например, об этом говорится в письме Минфина России от 11.08. 2014 N 03-04-05/39905 «Денежные средства, которые остались на расчётном счёте индивидуального предпринимателя после уплаты налогов, сборов и обязательных платежей, могут быть использованы им на личные цели».

А это из письма Банка России от 02.08 2012 N 29-1-2/5603: «Наличные деньги, полученные индивидуальным предпринимателем с банковского счёта, могут без ограничений расходоваться им на личные нужды».

Право выбирать налоговый режим с самой низкой нагрузкой

Стандартная ставка налога на доходы физических лиц составляет 13%. По такой ставке облагается, например, зарплата наемного работника. Но если вы – предприниматель, то можете существенно сэкономить на налогах, выбрав льготную систему налогообложения.

Так, на самом популярном у ИП налоговом режиме – УСН Доходы – ставка составляет всего 6%, что в два раза ниже ставки НДФЛ. А если выбрать системы ПСН или ЕНВД, где налог не зависит от реально полученного дохода, то платежи в бюджет можно свести к минимуму.

Для реализации права ИП на выбор оптимального варианта налогообложения ФНС даже подготовила специальный сервис. Но лучше по этому вопросу обратиться к специалистам по учету, тем более, что консультация бесплатна.

Право нанимать работников

Права ИП по найму работников полностью оформились сравнительно недавно – с октября 2006 года. С этой даты физические лица признаются полноценными работодателями, которые могут делать записи в трудовых книжках.

В этом качестве ИП имеет право:

- заключать трудовые договоры и договоры гражданско-правового характера;

- нанимать и увольнять работников и исполнителей;

- требовать выполнения трудовых обязанностей и применять меры дисциплинарной ответственности;

- привлекать отдельных работников к материальной ответственности и требовать возмещения ущерба.

Право свободно вступать в сделки с коммерческими субъектами

После государственной регистрации ИП становится равноправным участником хозяйственных отношений. Это означает, что в сделках с контрагентами он выступает не как потребитель товаров и услуг, а как субъект предпринимательской деятельности.

Кроме того, если ИП оказывает услуги, то для своих деловых партнеров он становится привлекательным исполнителем. Ведь в отличие от обычного физлица за него не надо платить страховые взносы и удерживать НДФЛ.

Полномочия участника хозяйственных отношений регулирует соответствующий договор, например, поставки или подряда. Стороны могут устанавливать в них особые условия ответственности и требовать выполнения договорных обязательств. А при их нарушении ИП вправе обратиться в специальный суд – арбитражный.

Как открыть или закрыть ИП

Зарегистрировать бизнес ИП является несложным процессом. Все получится, если технология регистрации будет соблюдена. Подать документы можно в налоговую инспекцию по месту прописки или онлайн, воспользовавшись электронной цифровой подписью.

Далее нужно выбрать коды по ОКВЭД. Для этого следует определить вид предпринимательской деятельности. В документе надо прописать только коды, по которым бизнесмен будет работать. Внимательно нужно отнестись к заполнению заявления Р21001, так как неточности недопустимы. После требуется оплатить госпошлину.

ИП должен перед открытием фирмы обозначить режим налогообложения. Также необходимо собрать минимальный пакет документов. При выполнении всех требований в течение 3 рабочих дней выдается соответствующее свидетельство.

Закон предусматривает основания для закрытия ЧП, в том числе добровольные. Но прежде организация должна выполнить подготовительные действия:

- оплатить налоги в ИФНС;

- уволить и рассчитаться с сотрудниками;

- внести страховые взносы;

- сдать декларации, сняться с учета в ФСС;

- закрыть расчетный счет ИП.

В дальнейшем готовится пакет документов. Он состоит из заявления по форме Р26001 и квитанции об уплате госпошлины. Бумаги подаются в налоговый орган. Он выдает соответствующую расписку об их получении.

Обратите внимание! Если все было сделано верно, то закрытие ИП осуществляется в течение 5 дней

ИП – это не организация

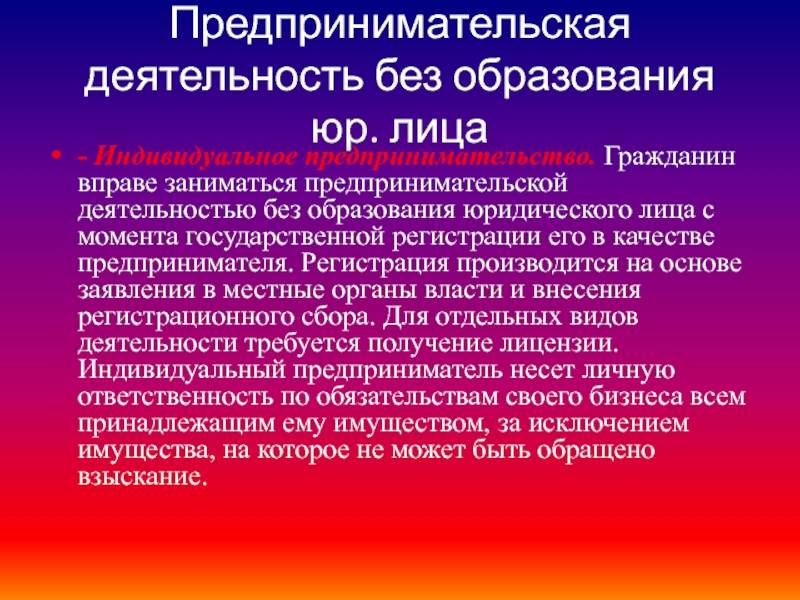

При регистрации ИП не образуется юридическое лицо, раньше даже аббревиатура этой правовой формы была соответствующая – ПБОЮЛ (предприниматель без образования юридического лица).

Бизнес в формате ИП неразрывно связан с конкретным человеком, поэтому его нельзя продать или передать в наследство, как цельный имущественный комплекс. После регистрации предприниматель продолжает пользоваться всеми гражданскими правами, которые у него были до этого.

К физическому лицу, который занимается собственным бизнесом, предъявляется меньше требований, чем к юридическому. Например, индивидуальные предприниматели пользуются дополнительными налоговыми льготами, которых нет у ООО. А административные штрафы на ИП в несколько раз ниже, чем для организаций.

Тем не менее, надо знать, что в административных правоотношениях индивидуальный предприниматель приравнивается к должностному лицу (статья 2.5 КоАП РФ), т.е. спрос с него больше, чем с физического лица.

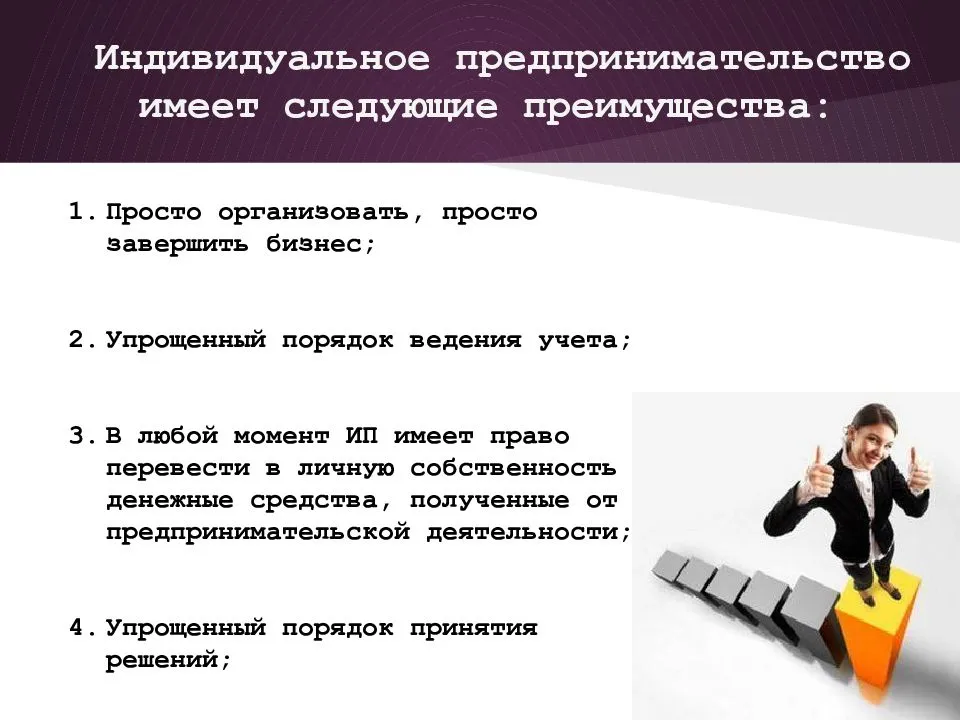

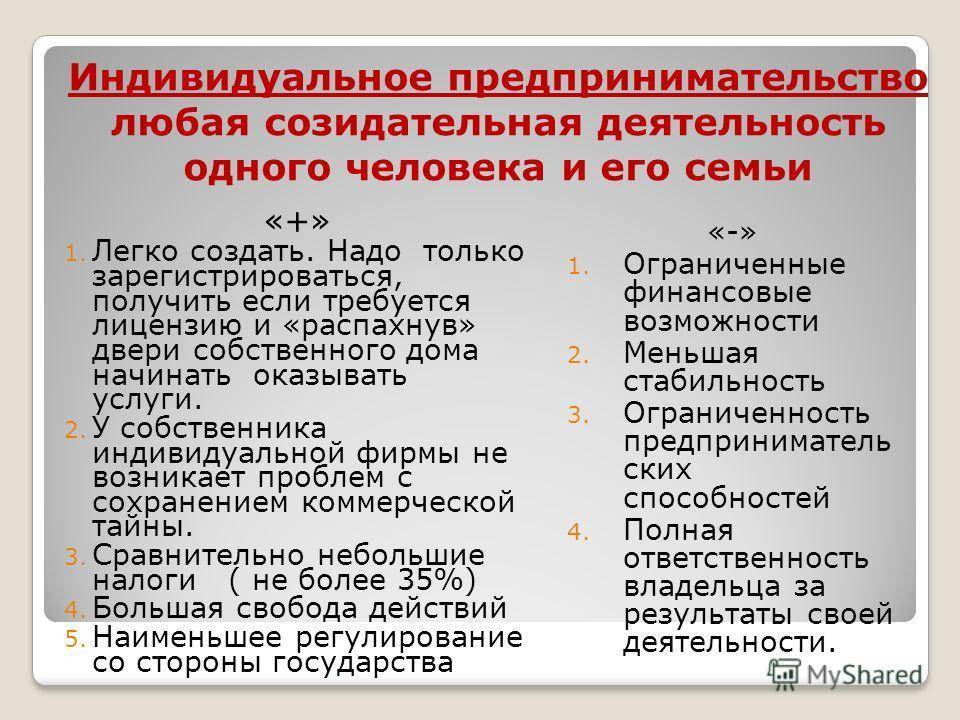

Плюсы ИП

- К безусловным плюсам ИП можно отнести простую регистрацию. Для того, чтобы встать на учет в налоговом органе в качестве индивидуального предпринимателя достаточно всего трех документов: паспорта и его копии, заявления на регистрацию и квитанции об оплате госпошлины. Госпошлина составляет всего 800 рублей, а подать документы на регистрацию ИП можно через интернет, что еще больше упрощает процедуру.

- Нет строгой необходимости открывать расчетный счет в банке, приобретать печать, вести контрольно-кассовый учет. При этом, расчеты можно проводить наличными средствами, а в качестве подтверждающих документов использовать бланки строгой отчетности.

- Не нужно иметь средства для их внесения в уставной капитал.

- Индивидуальный предприниматель не обязан фиксировать все свои внутренние и внешние действия, связанные с деятельностью предприятия, документально.

- ИП имеет право самостоятельно и единолично принимать все решения, касающиеся текущего ведения бизнеса и его перспектив.

- Нет необходимости вести строгий внутренний и внешний бухгалтерский учет и содержать в штате бухгалтера. Отчетность у ИП минимальная, декларацию достаточно подавать в налоговые органы всего один раз в год, так что пользоваться бухгалтерскими услугами можно на аутсорсинге.

- ИП имеет право на свободное использование финансовых средств. Независимо от размера суммы и целей ее расходования, индивидуальный предприниматель вправе в любой момент извлечь ее из кассы или снять с расчетного счета, если таковой имеется. Все оборотные средства ИП считаются его собственностью.

- Индивидуальный предприниматель имеет меньшее налоговое бремя. К примеру, ИП нет необходимости вносить на баланс какое-либо оборудование или имущество, а, значит, и платить налог на имущество тоже не надо.

- При практически равных правах с юридическими лицами, размер штрафов и ответственности для ИП в случае каких-либо административных нарушений значительно ниже, чем для предприятий других организационно-правовых форм.

- При своевременной оплате взносов в пенсионный фонд, индивидуальный предприниматель может принять к зачету всю сумму страховых платежей и тем самым существенно уменьшить налог за прошедший налоговый период.

- Более редкие проверки со стороны налоговых и других контролирующих органов. Вообще, как показывает практика, даже суды и правоохранительные органы относятся к ИП более лояльно, нежели к другим организациям.

- Открытие представительств в других городах и регионах не требует внесения изменений в регистрационные данные. Для индивидуального предпринимателя достаточно просто открыть новую «точку» под своим именем.

- Возможность патентной системы налогообложения. Этот специальный налоговый режим, разрешенный только для ИП, позволяет минимизировать расходы на налоги по сравнению с предприятиями и организациями.

- Легкая процедура ликвидации ИП. Если нет никаких долгов, для закрытия ИП достаточно оплатить почти символическую госпошлину и подать соответствующее заявление в налоговый орган.

Документы для регистрации

Для регистрации предпринимательской деятельности необходимо собрать определенные документы. В частности предоставляется форма Р21001 – заявление, в котором указываются основные сведения: адрес, паспортные данные. К нему следует приложить ксерокопию всех страниц документа, удостоверяющего личность и квитанцию об уплате госпошлины.

Начинающему предпринимателю надо иметь при себе уведомление о переходе на УСН (3 экземпляра). Для него упрощенный режим выгоден во всех отношениях. Если ИП представляет иное лицо, то требуется доверенность, подтверждающая его представительские права. Чтобы начать действовать, заявителю, который не является совершеннолетним, необходимо в комплект документов включить нотариальное согласие родителей.

Кто составляет характеристику ИП

Поскольку у индивидуального предпринимателя нет руководителей, то он сам себе начальник. Характеристику бизнесмен также составляет на себя самостоятельно, подписывая и заверяя печатью.

При имеющихся наградах от местных властей, а также при участии в благотворительных акциях документ могут составить представители муниципалитета или организации, которая была учредителем благотворительности. В таком случае составляется общая характеристика ИП с уклоном на отличную деятельность предоставления услуг или качества продукции, а также с обязательным указанием факта участия в той или иной акции.

Если требуется стандартный документ, то составителем может выступать участковый, коммунальные службы или муниципалитет. Образец характеристики с места работы ИП будет иметь следующий вид:

- используется стандартный лист А4;

- верхний правый угол – наименование организации, куда предоставляется документ; ниже – от кого;

- посередине – слово «Характеристика»;

- указание данных индивидуального предпринимателя и адрес места работы (точка продаж или офис предоставления услуг);

- описывается сфера занятости бизнесмена, с какого времени занимается деятельностью по данному адресу;

- указываются правонарушения, жалобы и прочие негативные моменты за тот период, который ИП занимает по последнему адресу;

- указываются положительные моменты, которые могут касаться качества продукции и обслуживания, а также отношения предпринимателя к клиентам;

- после перечисления положительных и отрицательных сторон выносится общее мнение о бизнесмене.

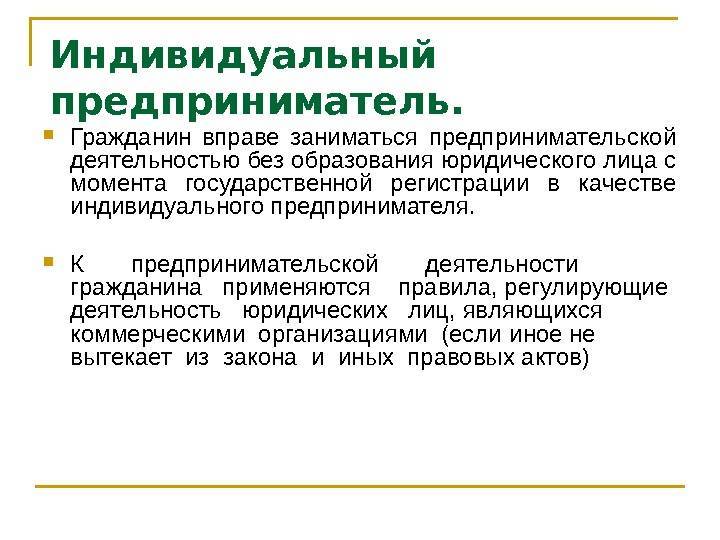

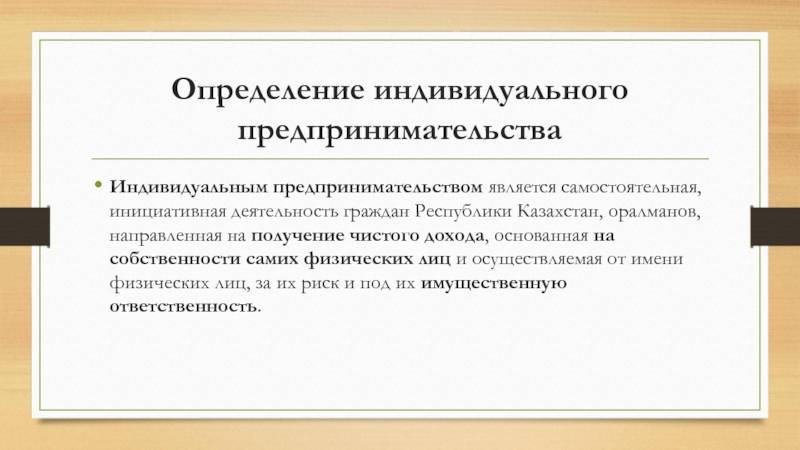

Что понимается под индивидуальной предпринимательской деятельностью

Предпринимательское право оперирует понятием предпринимательской деятельности, где аналогично трактуется индивидуальная предпринимательская деятельность гражданина и коллективная деятельность. То есть трактовка для физических и юридических лиц в этом случае является одинаковой. На сегодня само это понятие и его содержание определены в Гражданском кодексе РФ (ст.2 п.1 абз.3). Предпринимательская деятельность гражданина, ГК РФ (ст.23 п.3 и др.) имеют неразрывную связь, так как именно в кодексе определены, в соответствии с трактовкой, равные условия правовых отношений для физических и юридических лиц в сфере предпринимательства.

Предпринимательская деятельность гражданина — это осуществляемая самостоятельно, на свой страх и риск деятельность, основной целью которой является постоянное получение дохода от разного рода действий. Такими действиями являются использование имущества, продажа товара, выполнение различных работ и оказание услуг гражданами, которые зарегистрированы в качестве предпринимателей в порядке, устанавливаемом законами и нормативными актами.

Поскольку в ГК РФ (ст.23) субъектность предпринимательства определена для граждан и юридических лиц, а само содержание такого понятия, как предпринимательская деятельность гражданина РФ, дается, но не раскрывается, то индивидуальная предпринимательская деятельность гражданина считается таким же предпринимательством, но осуществляемым в исключительно индивидуальном порядке.

Окончательно определение будет выглядеть так:

Индивидуальная предпринимательская деятельность граждан, как физических лиц — это деятельность, осуществляемая самостоятельно, на свой страх и риск непосредственно гражданином, который зарегистрирован в качестве индивидуального предпринимателя без создания юридического лица, в порядке, устанавливаемом законами и нормативными актами, и направлена на постоянное получение дохода от таких действий, как использование имущества, продажа товара, выполнение различных работ и оказание услуг.

Следует отметить, что в соответствии с Российским законодательством определено право граждан заниматься предпринимательской деятельностью, но термином гражданина обозначается любое физическое лицо, являющееся субъектом в гражданском праве. Соответственно предпринимательская деятельность иностранных граждан также подпадает под определение индивидуальной предпринимательской деятельности гражданина.

Что такое индивидуальное предприятие, предпринимательство в целом

Под предпринимательством понимается любая деятельность приносящая доход. Предприниматель самостоятельно, по собственной инициативе, учитывая все возможные риски, организовывает собственное дело. На него ложится имущественная ответственность. Организатором может выступать любой гражданин или группа граждан. Их главная задача получить финансовую выгоду. Это материальный доход, репутация, имущественные поощрения, инвестиции и прочее.

Предпринимательство предусматривает создание, организацию какого-либо бизнеса. Частный индивидуальный предприниматель привлекает ресурсы, сырье, для создания определенных благ. В будущем он планирует получать доход от реализации услуги или товара. Необходимо учитывать возможность возникновения непредвиденных рисков. Отличительной чертой индивидуального предпринимателя является умение быстро сориентироваться в ситуации, переквалифицироваться, сменить сферу деятельности.

Индивидуальное предпринимательство кратко можно подразделить на четыре группы:

- Финансовый сектор. Фирмы занимаются преимущественно обменом, продажей, покупкой национальных, зарубежных валют, ценными бумагами.

- Коммерческие ИЧП – это компании, специализирующиеся на перепродаже различной продукции. Один предприниматель начинает бизнес с покупки готового товара или услуги, реализует их дороже, получает выручку.

- Производственное индивидуальное частное предприятие изготавливает самостоятельно продукцию, после поставляет ее на рынок. Например, компания занимается выращиванием овощных культур и грибов. Специалисты самостоятельно собирают урожай, затем консервируют овощи и грибы в герметичные банки, клеят этикетку и отправляют на полки супермаркетов и торговых центров.

- Консультативное индивидуальное частное предприятие – это фирма, которая за определенную плату оказывает услуги в сфере консультирования граждан.

Индивидуальное предприятие может организовать самозанятое лицо либо частный предприниматель. Для этого нет необходимости создавать юридическое лицо, проходить сложную процедуру регистрации, собирать множество документов. Существует пять основных критериев, характеризующих индивидуальное предпринимательство, это:

- Осознание и понимание возможных рисков и их причин;

- Основная задача – финансовая выгода, материальный доход;

- Законность выполнения всех операций;

- Систематичность действий;

- Подверженность динамичным переменам.

Типы налогообложения для ИП

Каждый бизнесмен самостоятельно решает, по какой системе ему лучше начать уплачивать налоги, чтобы развивать бизнес в комфортных условиях. Выбор нужно делать со знанием специфики – это станет залогом успеха в новом деле.

ОСНО является в техническом плане сложным налоговым режимом. В штате компания должна иметь специалиста. Он профессионально справится с подачей документации:

- декларация по НДС;

- З-НДФЛ;

- 4-НДФЛ;

- КУДИР (по требованию налоговой).

Система предусматривает уплату внушительного списка налогов, к примеру, земельного, НДС. Такой вариант предпочтителен для многих предпринимателей, так как позволяет пополнять штат сотрудников практически без ограничений.

Положительным моментом ОСНО является оплата НДС, что расширяет список партнеров, так как уменьшается их налог.

Значительная часть предпринимателей при образовании своего дела предпочитают упрощенный режим налогообложения (УСН). Его преимуществом является отсутствие НДС. Чтобы стать ИП, надо оплатить 6 % с прибыли и 5-15 % по «доходы минус расходы». Первый вариант предпочтителен при ограниченных издержках. Второй подходит при затратах, составляющих 60 % от дохода. Если бизнесмен ведет хозяйственную деятельность без сотрудников, он может подавать декларацию единожды в год.

УСН – простой и понятный вариант

Налог ЕНВД предусматривает перевод предпринимателем средств по ставке 15 %, установленной законодателями для конкретного вида деятельности. Выбор этой системы налогообложения освобождает от оплаты НДС, НДФЛ. Также не требуется установка ККМ. Бухгалтерская отчетность включает следующие документы:

- налоговая декларация;

- учет физ. показателей;

- отчеты сотрудников;

- дополнительная отчетность.

ПСН – понятный режим оплаты налогов. Он предусматривает внесение суммы за патент (число сотрудников – не более 15 чел., доход – до 60 млн руб.). Также не требуется вести отчетность. Предприниматель самостоятельно определяется с оптимальным сроком документа – от 30 дней до 1 года. Проводить работу можно без ККМ. Такая система оптимальна ЧП, которые ведут сезонный, временный бизнес.

ECXH – выгодный режим, ставка составляет 6 % от разницы доходов и расходов. Оплачивать налог нужно 1 раз в полгода, отчетность подается 1 раз в год. Ею смогут воспользоваться производители сельхозпродукции и те, кто занят рыбоводством.

Важно! Чтобы правильно выбрать систему налогообложения, следует провести краткий анализ параметров своей организации. Учитывается число работников, размер прибыли, круг заказчиков и потребителей

Следует смотреть на экспортно-импортную деятельность, региональные характеристики налоговых режимов. Основной акцент надо делать на организацию бухгалтерского учета по всем правилам

Учитывается число работников, размер прибыли, круг заказчиков и потребителей. Следует смотреть на экспортно-импортную деятельность, региональные характеристики налоговых режимов. Основной акцент надо делать на организацию бухгалтерского учета по всем правилам.

Статус ИП привлекает будущих бизнесменов многими характеристиками: удобством, простотой, выгодой по налогам, упрощенным порядком ведения дел. Вместе с тем закон в некоторых случаях ограничивает их в правах. Однако этот факт совершенно не мешает в работе большинству ИП.

Кто вправе заниматься предпринимательством

Или другими словами, что такое предпринимательская способность гражданина — это совокупность обстоятельств, при которых он вправе зарегистрировать свое дело, никого не спрашивая.

Проще перечислить, кому это запрещено:

- государственным служащим (с некоторыми исключениями, прописанными в законе о госслужбе);

- недееспособным гражданам по возрасту (несовершеннолетним — до 18 лет или до вступления в брак) или по решению суда;

- индивидуальным предпринимателям, признанным банкротами (5 лет по завершении процедуры банкротства);

- гражданам, дисквалифицированным по соответствующему судебному решению.

ВАЖНО!

В Российской Федерации иностранный гражданин может осуществлять предпринимательскую деятельность с условием, что он находится у нас в стране легально. Но для иностранцев существуют запреты на некоторые виды деятельности.

Закрытие

Ликвидация индивидуального предпринимателя термин некорректный. Предпринимателя нельзя ликвидировать без нарушения УК.

Закрытие ИП происходит в следующих случаях:

- в связи с принятием индивидуального предпринимателя решения о прекращении деятельности;

- в связи со смертью лица, зарегистрированного в качестве ИП;

- по решению суда: в принудительном порядке

- в связи с вступлением в силу приговора суда лишения права заниматься предпринимательской деятельностью;

- в связи с аннулированием документа (просрочкой), подтверждающего право данного лица проживать на территории России;

- в связи с принятием судом решения о признании индивидуального предпринимателя несостоятельным (банкротом).

См. подробнее: Закрытие индивидуального предпринимателя

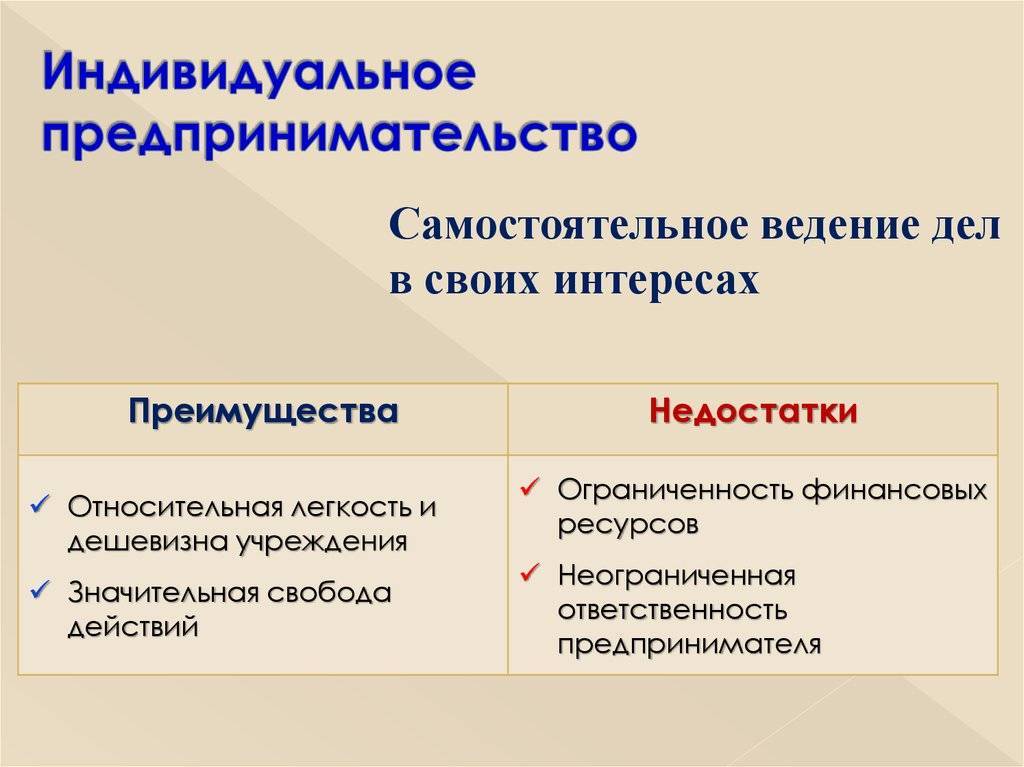

Достоинства и недостатки

Статус инд предпринимателя имеет неоспоримые преимущества. Основной плюс заключается в упрощении многих процессов. Он проявляется в таких аспектах, как:

- открытие и закрытие бизнеса;

- учет результатов от деятельности;

- самостоятельное принятие решений.

Плюсы и минусы ИП

Выясняя вопрос, что такое индивидуальное предпринимательство, можно узнать, что это возможность вести бизнес в любом регионе. Место регистрации не является ключевым фактором.

ИП имеет право перейти на патентную систему налогообложения. Также отсутствует необходимость оформлять кассовые аппараты. Положительной стороной является страхование денег на счете ИП государством на сумму 1,4 млн руб., если банк останется без лицензии.

При этом знающие люди отмечают и минус такой деятельности. Он состоит в несении ответственности личным имуществом. Также действует запрет на предоставление лицензии на спиртные напитки, некоторые виды медицинских препаратов. Практика показывает, что неуплата ИП НДС является следствием того, что компании не хотят становиться их партнерами.

Предпринимательская деятельность: преимущества и недостатки.

Решив открыть свое дело, граждане чаще выбирают предпринимательскую деятельность. Иные формы ведения бизнеса не пользуются такой популярностью. Поэтому стоит дополнительно рассмотреть преимущества и недостатки именно этой формы.

Главное преимущество предпринимательской деятельности – это мобильность и гибкость организации, способность приспосабливаться к новым экономическим реалиям, подстраиваться под изменяющиеся условия рынка.

Очень важно то, что предприниматель имеет право предоставлять в уполномоченные органы упрощенную отчетность о своей финансовой деятельности и полученной прибыли. Предпринимательская деятельность обладает как рядом преимуществ, так и недостатков

Они представлены в таблице ниже

Предпринимательская деятельность обладает как рядом преимуществ, так и недостатков. Они представлены в таблице ниже.

| Преимущества предпринимательской деятельности | Недостатки предпринимательской деятельности |

| 1. Простая и быстрая процедура регистрации и ликвидации ИП. 2. Предприниматель имеет право выводить денежные средства со своих счетов и использовать их на свое усмотрение. 3. Предприниматель освобождается от уплаты налога на имущество, если на территории этого имущества ведется его деятельность. 4. Предприниматель может быстро и единолично принимать управленческие решения. | 1. Предприниматель несет ответственность по долгам всем своим имуществом. 2. Крупные компании неохотно сотрудничают с индивидуальными предпринимателями. Из-за этого почти невозможно заключить выгодные большой контракт. 3. Можно получить лицензию не на некоторые виды деятельности. 4. Владелец бизнеса должен сам постоянно участвовать в процессе деятельности. |

Предпринимательская деятельность один из главных факторов, способствующих развитию экономики в России.

Прочие юридические услуги:

Аффилированность юридических лиц

Незаконное предпринимательство ст 171 УК РФ

Услуги юриста для бизнеса

Договор ИП с ИП на оказание услуг

Юрист по корпоративному праву в Москве

Развод с иностранцем

Анцупов Дмитрий, Адвокат

Если вам нужна помощь Адвоката

Связаться с адвокатом:

What’s app: Написать сообщение

Telegram: @dmi_try

Telegram канал: @lawyermoscow

Instagram: @jur_moscow

Youtube канал

Что такое индивидуальное предпринимательство, что отличает индивидуальное предпринимательство от партнерского бизнеса

Индивидуальное предпринимательство – это определение предпринимательской деятельности, основная задача которой – получить некоторую прибыль. Бизнес должен пройти регистрационную процедуру в соответствии с законодательными нормами. Вести свое дело может любое физическое лицо. Регистрация юридического лица не требуется. В основе собственность основателя бизнеса.

Все индивидуальные предприниматели – это стандартные физические лица, имеющие документальное подтверждение о прохождении регистрационной процедуры. Они состоят на учете в налоговой инспекции. ИП – это организационная форма, не имеющая ничего общего с обществом с ограниченной ответственностью или другими юридическими лицами. Большинство бизнесменов начинают свою деятельность со статуса ИП. Это объясняется рядом причин:

- Чтобы начать свой предпринимательский путь, не нужно собирать множество документов, обходить разнообразные инстанции и стоять в очередях.

- При регистрации юридического лица зачастую требуется помощь экспертов, а это услуга не бесплатная. Для ИП достаточно приготовить копию идентификационного кода, удостоверения личности, написать заявление для регистрации и оплатить государственную пошлину. Причем сумма пошлины – минимальная, она не превышает восьми сотен рублей.

- Регистрационный период достаточно короткий. Все четыре документа будущий предприниматель передает на рассмотрение в налоговую инспекцию. Это подача на прохождение процедуры регистрации. Сотрудники инспекции будут изучать бумаги пять дней. Данный срок нормирован законодательно. Если отсутствуют какие-либо проблемы с документами, стать предпринимателем можно уже через семь дней.

Отличие партнерского предпринимательства от индивидуального бизнеса заключается в том, что в первом варианте ведение дел осуществляется несколькими лицами – партнерами. Индивидуальный предприниматель волен сам принимать решения, он является единственным ответственным лицом.

Особенности предпринимательской деятельности

Право РФ дает легальное определение предпринимательству в Гражданском кодексе.

Определение 1

Предпринимательская деятельность – это самостоятельная деятельность лица (как юридического, так и физического). Она ведется в гражданском обороте, осуществляется от собственного имени, на свой риск и под собственную ответственность имущественного характера. Лицо должно направлять эту деятельность на систематическое получение прибыли.

Предприниматель способен получать прибыль при осуществлении нескольких действий:

- пользование имуществом,

- продажа изделий, которые могут быть выпущены, переработаны или приобретены для реализации,

- выполнение определенной работы,

- оказание услуг.

К деятельности предпринимателя нельзя отнести ремесло, адвокатскую деятельность, частную деятельность нотариуса, услуги по агроэкотуризму, деятельность лица по использованию своих ценных бумаг, банковского счета как платежа или сохранение денежных средств, разовую продажу физическим лицом на торговых площадках (рынок), где можно осуществлять торговлю в соответствии с законом.

Право на осуществление предпринимательской деятельности

Любое физическое лицо для участия в гражданских правоотношениях, в том числе в сфере предпринимательства, должно обладать правосубъектностью, то есть определенными качествами, необходимыми для того, чтобы иметь права и выполнять обязанности, предусмотренные нормами соответствующей отрасли права. В отличие от юридических лиц, гражданская правосубъектность которых связана с наличием правоспособности, гражданская правосубъектность физических лиц включает не только правоспособность, но и дееспособность.

Правоспособность гражданина – это его способность иметь гражданские права и нести обязанности. Она признается в равной мере за всеми гражданами. Правоспособность гражданина возникает в момент его рождения и прекращается смертью (ст. 17 ГК РФ). Содержание правоспособности гражданина в общем виде определено в ст. 18 ГК РФ, в соответствии с которой в состав правоспособности граждан и входит право заниматься предпринимательской деятельностью. Это означает, что абсолютно любое физическое лицо потенциально может быть индивидуальным предпринимателем. Отметим, что в соответствующих нормах ГК РФ физическое лицо именуется “гражданин”, однако под этим термином понимается любое физическое лицо – как гражданин РФ, так и иностранный гражданин, а также лицо без гражданства.

Вместе с тем самостоятельно осуществлять данное право человек может только при наличии у него соответствующей дееспособности. Так, по достижении 14 лет человек может с согласия его родителей, усыновителей, попечителя заниматься предпринимательской деятельностью. При этом несовершеннолетние в возрасте от 14 до 18 лет совершают сделки, за исключением тех, которые указаны в п. 2 ст. 26 ГК РФ, с письменного согласия своих законных представителей – родителей, усыновителей или попечителя. Сделка, совершенная таким несовершеннолетним, действительна также при ее последующем письменном одобрении его родителями, усыновителями или попечителем. Если сделка совершена несовершеннолетним в возрасте от 14 до 18 лет без согласия его родителей, усыновителей или попечителя в случаях, когда оно требуется в соответствии со ст. 26 ГК РФ, является оспоримой и в силу ст. 175 ГК РФ может быть признана судом недействительной по иску родителей, усыновителей или попечителя.

Несовершеннолетние в возрасте от 14 до 18 лет вправе самостоятельно, без согласия родителей, усыновителей и попечителя:

- распоряжаться своими заработком, стипендией и иными доходами;

- осуществлять права автора произведения науки, литературы или искусства, изобретения или иного охраняемого законом результата своей интеллектуальной деятельности;

- в соответствии с законом вносить вклады в кредитные учреждения и распоряжаться ими;

- совершать мелкие бытовые и иные сделки, предусмотренные п. 2 ст. 28 ГК РФ.

По достижении 16 лет несовершеннолетние также вправе быть членами кооперативов в соответствии с законами о кооперативах.

Без согласия законных представителей физическое лицо вправе заниматься предпринимательской деятельностью при наличии полной дееспособности: по достижении 18 лет либо в случае эмансипации в порядке ст. 27 ГК РФ. Объявление несовершеннолетнего, достигшего 16 лет, полностью дееспособным (эмансипация) производится по решению органа опеки и попечительства – с согласия обоих родителей, усыновителей или попечителя либо при отсутствии такого согласия – по решению суда. Родители, усыновители и попечитель не несут ответственности по обязательствам эмансипированного несовершеннолетнего, в частности по обязательствам, возникшим вследствие причинения им вреда.

Кроме наличия право- и дееспособности для непосредственного осуществления предпринимательской деятельности физическому лицу необходимо соответствовать определенным требованиям законодательства. Так, в силу ст. 23 ГК РФ гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя. Глава крестьянского (фермерского) хозяйства, осуществляющего деятельность без образования юридического лица, признается предпринимателем с момента государственной регистрации такого хозяйства.

Заключение

Бизнес имеет право на жизнь, если ведется честно и законно. Предприниматели создают новые рабочие места, увеличивают поступление налогов в бюджет, развивают различные сферы жизнедеятельности, создают здоровую конкуренцию. Государство всячески поддерживает бизнес. Предпринимателям выделяют дотации, льготы, дают некоторые послабления (например, нулевая налоговая ставка начинающим бизнесменам). Однако чтобы добиться успехов, нужно быть гибким, клиентоориентированным, использовать тонкости маркетинговых стратегий.