Регистрация и получение лицензии для осуществления деятельности

Открыть брокерскую контору можно только после получения лицензии, потому как данный вид деятельности регулируется государством при помощи Федеральной службы по финансовым рынкам. Фирму можно зарегистрировать как ИП или ООО.

Самой популярной и недорогой является лицензия «на оказание брокерских услуг», которая выдается физическому лицу или организации, отвечающей требованиям ФСФР. Для ее получения необходимо иметь:

- достаточную сумму собственных средств – минимум 10 млн рублей;

- систему учета и соответствующее техническое обеспечение;

- квалифицированный персонал, который прошел специальные экзамены.

Брокерская лицензия выдается в течение 30 дней и для профессиональных участников рынка ценных бумаг, осуществляющих брокерскую деятельность, является бессрочной.

Как открыть брокерскую компанию – резюме

Чтобы стать полноценным брокером и начать свою деятельность в глобальных масштабах, начните с консультации международных экспертов, которые:

- дадут совет по выбору страны для открытия брокерской компании в соответствии с вашими целями и финансовыми возможностями;

- подготовят документы и откроют на ваше имя компанию для дальнейшей брокерской деятельности;

- оформят Форекс-лицензию и откроют банковский счет (основной и запасной);

- окажут услуги по дальнейшей деятельности, включая бухучет, консалтинг и аудит.

Мы оказываем помощь клиентам в легализации финансовой/брокерской деятельности в странах Европейского Союза, Азии, оффшорных зонах. Наши контакты для обратной связи: +372 5 489 53 37 , +381 6911 12327 , [email protected].

Что такое онлайн брокерские счета?

Онлайн-брокерский счет – это тоже торговый счет, настраиваемый онлайн для совершения торгов акциями, облигациями, ETF и взаимными фондами.

Что такое маржинальный счет?

Когда вы открываете брокерский счет, вам предлагают открыть денежный счет или маржинальный счет. Маржинальные счета аналогичен кредитной карте и дают право на покупку активов в долг. Инвестирование в маржу может увеличить прибыль, но подходит только для опытных инвесторов, так как есть риски потерять все и остаться должным брокеру.

Какие документы надо для открытия онлайн-брокерского счета?

Каждый онлайн-брокер устанавливает различные условия для формирования брокерского счета клиента. Однако, общие требования аналогичны. Надо будет предоставить следующую информацию:

— ФИО— Адрес прописки и проживания— Номер социального страхования— Электронная почта— Телефон— Годовой доход— Собственный капитал— Опыт инвестирования— Инвестиционные цели

В зависимости от компании, в которой открывается счет, может потребоваться загрузка удостоверения личности и других документов.

Что такое бумажный торговый счет?

Бумажный торговый счет похож на инвестиционный, но не предусматривает вложение реальных денег. Это просто демо-счет, который подходит для виртуальной имитации настоящих торгов и освоения инвестиционной ниши. На нем находятся виртуальные деньги, а клиент не несет никаких финансовых рисков.

В какой стране открыть брокерскую компанию?

Лицензию для брокеров предлагают многие страны включая Россию, Беларусь, ЕС, США и оффшорные территории. Выбирать следует, опираясь на законодательные требования к учредителям бизнеса и территории деятельности. Например, брокер в оффшоре часто лишен права оказывать услуги в стране по месту регистрации.

Клиенты и способы их привлечения

Клиентами брокерской организации являются физические лица, имеющие доход от 1000 долларов в месяц или предприятия, которые хотели бы выгодно вложить свои средства. Эти лица могут быть участниками фондового рынка, а контора будет проводить необходимые им сделки за определенную плату или же они предоставляют возможность брокерской фирме управлять своими деньгами.

Для успешной работы брокерской конторы необходимо активно привлекать клиентов, что вполне реально благодаря продуманной стратегии действий. Для начала надо позаботиться о хорошей рекламе, которая будет нацелена на нужного потребителя. Также можно успешно привлекать клиентов, используя интернет-сайты, где будут обозначены все преимущества и выгоды сотрудничества с компанией.

Если говорить о перспективах, то в России относительно мало людей владеет ценными бумагами и выступает на фондовом рынке, чем в США или Европе. Поэтому государство запустило новую программу, цель которой – увеличить финансовую грамотность населения. Благодаря этому рынок стал заметно расти. Люди начинают интересоваться акциями компаний, фондовыми и финансовыми рынками, стала пользоваться популярностью литература на тему инвестиционной, трейдерской и брокерской деятельности. Поэтому можно утверждать, что примерно через 10 лет владельцы брокерских фирм будут не менее успешными, богатыми и влиятельными, чем в европейских странах.

Список лучших брокеров в 2022 году

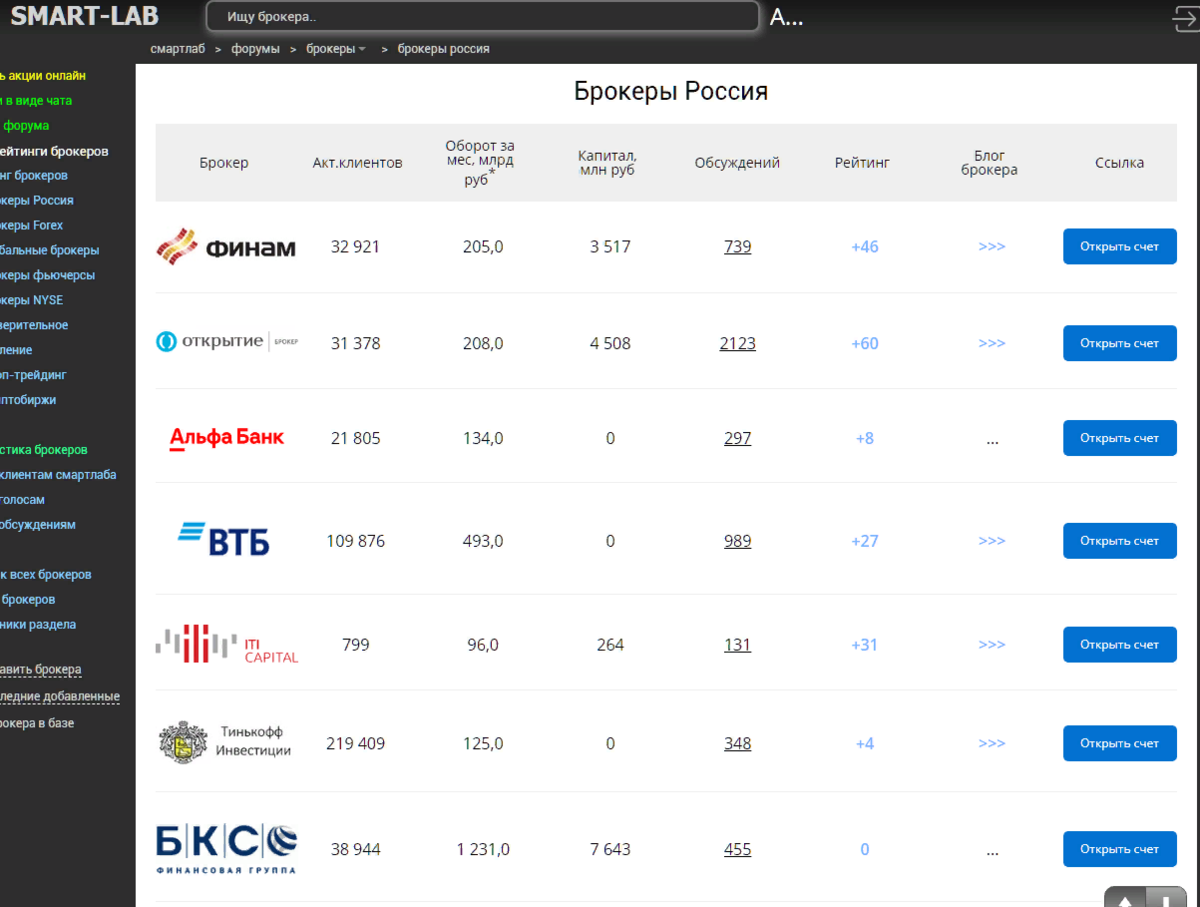

На официальном сайте Московской фондовой биржи рейтинги брокерских компаний формируются на основании двух показателей — количество клиентов и размер торгового оборота. В таблице ниже представлен перечень лучших российских брокеров, составленный одновременно с учётом этих двух критериев.

| Позиция в рейтинге | Название компании | Количество клиентов | Торговый оборот, миллиардов рублей |

| 1 | ФГ БКС | 337 141 | 1 481,46 |

| 2 | Сбербанк | 609 033 | 446,86 |

| 3 | ФК Открытие | 184 430 | 1 622,28 |

| 4 | Финам | 212 451 | 451,07 |

| 5 | ВТБ | 331 348 | 442,66 |

| 6 | АЛОР+ | 35 100 | 527,97 |

| 7 | АТОН | 50 537 | 248,28 |

| 8 | Газпромбанк | 27 038 | 342,04 |

| 9 | Промсвязьбанк | 23 318 | 170,01 |

| 10 | КИТ Финанс | 24 686 | 83,43 |

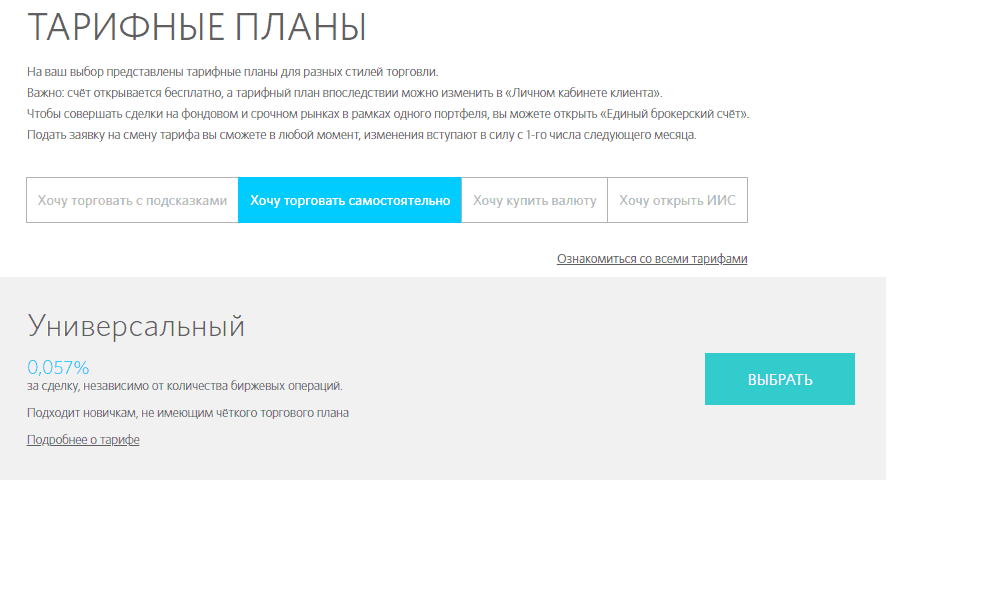

В 2022 году лидирующую позицию среди российских брокеров занимает компания ФГ БКС. Данная организация работает на фондовом рынке с 1995 года. Открыть счёт здесь можно на следующих условиях:

- минимальная плата в месяц составляет 354 рубля;

- комиссия за сделку равна 0,0354%;

- за депозитарное обслуживание взимается 177 рублей в месяц;

- депозит для открытия счёта — не менее 30 000 рублей.

На втором месте данного рейтинга находится Сбербанк России, который взимает за брокерское обслуживание комиссию в размере 0,060% от суммы сделки. Услуги депозитария предоставляются бесплатно, фиксированная плата в месяц отсутствует. К минимальной сумме инвестиций требования не предъявляются.

Банк Открытие оказывает брокерские услуги на следующих условиях:

- минимальная сумма для открытия счёта составляет 50 000 рублей;

- размер комиссии за сделку равен 0,057%;

- если сумма активов превышает 50 000 рублей, то за депозитарное обслуживание взимается 10 рублей в месяц, в иных случаях — 295 рублей в месяц.

Стоимость брокерского обслуживания других компаний, включённых в ТОП-10, представлена ниже:

- Финам — 0,0354% (минимальная ежемесячная плата составляет 177 рублей);

- ВТБ — 0,0413%;

- АЛОР+ — 0,055% (не менее 250 рублей в месяц);

- АТОН — 0,18%;

- Газпромбанк — 0,085;

- Промсвязьбанк — 0,05%;

- КИТ Финанс — 0,048%.

Все рассмотренные организации характеризуются высоким рейтингом надёжности, а также имеют длительный стаж работы на рынке ценных бумаг.

Как получить налоговый вычет

Право на льготы в части налогообложения получают клиенты, перечислившие средства на индивидуальный инвестиционный счет (ИИС). В этом случае деньгами управляет брокер, а пользователь только выбирает одну из торговых стратегий. Допускается и самостоятельный трейдинг, но с ограничениями.

Условия:

- принимаются только рубли;

- вклад не превышает 1 млн руб. в год;

- средства выводят не ранее чем через 3 года, иначе льготы отменяют;

- торговля ведется только на российских биржах.

Налоговый вычет получают 2 способами:

- Через брокера или управляющего. Для этого нужно до закрытия ИИС предоставить справку из налоговой (ИФНС).

- Самостоятельно. По истечении календарного года после закрытия ИИС клиент предоставляет в налоговую инспекцию декларацию 3-НДФЛ.

Суть брокерской деятельности

Брокером является физическое или же юридическое лицо, которое в форме доверительного управления совершает операции на фондовом рынке, используя для этого деньги клиента и пытаясь приумножить их количество за определенную сумму вознаграждения. Иными словами, брокер инвестирует средства в ценные бумаги, прокручивает их различными способами, заранее оговаривая с клиентом размер прибыли. Все, что будет заработано свыше установленной суммы, остается брокеру или же он получает определенный процент от общего дохода.

Чтобы успешно совершать данные операции, брокеру понадобятся рекомендации и аналитика от специализированных агентств, которые производят мониторинг различных рынков

При этом важно самостоятельно правильно анализировать динамику необходимых рынков, учитывать микро- и макроэкономические факторы, влияющие на них. Брокерская деятельность является ответственной и сложной работой по ряду причин

- Во-первых, рынок ценных бумаг хоть и предсказуем, но, несмотря на это, в мире часто происходит множество разнообразных событий, которые могут в любой момент оказать значительное влияние на цены.

- Во-вторых, работники брокерской конторы должны постоянно контролировать весь поток новостей, графику, аналитику и разную информацию для осуществления эффективных сделок.

Какие виды брокерских счетов бывают

Виды брокерских счетов принято классифицировать по следующим признакам.

По количеству вкладчиков

Могут быть индивидуальными либо коллективными (это зависит от численности владельцев).

Коллективные наиболее популярны в Соединенных Штатах. Супружеская чета, приятели или деловые партнеры могут иметь неограниченный доступ к финансовым накоплениям и ценным бумагам. В

Российской Федерации, напротив, распространены индивидуальные кошельки. Если лицо-резидент запланирует ведение брокерского счета за границей, могут возникнуть проблемы с выводом денежных средств.

По методу сотрудничества с компанией-брокером

Управление счетом может быть доверительным (вкладчик доверяет управление сбережениями менеджеру портфеля проектов) и самостоятельным (осуществление торговых сделок инвестор берет на себя).

По способам оплаты

В зависимости от способа внесения платежа, брокерский счет подразделяется на наличный, маржинальный, клиринговый, индивидуальный инвестиционный. Если вкладчика интересует, где открыть брокерский счет новичку, желательно отдать предпочтение наличному виду. Это самый надежный и безопасный метод.

Есть возможность внести любую денежную сумму и сразу осуществлять биржевые транзакции. Чтобы применить выручку от проданных акций, необходимо подождать, когда они поступят на кошелек.

Маржинальный счет позволяет воспользоваться дополнительными услугами и торговыми инструментами. Ключевая особенность кроется в том, что выгодные предложения упущены не будут, даже если на счете не хватает средств. Ценные бумаги приобретаются под залог активов.

Используя опционный счет, можно заниматься сбытом опционов (соглашение, дающее покупателю полномочие приобрести либо продать актив в конкретный момент времени по стоимости, оговоренной накануне). Продавцу акции переводят денежные средства, и он обязуется в грядущей перспективе заключить с покупателем сделку.

Индивидуальный инвестиционный счет (ИИС) – брокерский кошелек с налоговыми льготными платежами от государства.

Особенности ИИС

Особенности ИИС

Брокерский счет: что это такое и как открыть счет у брокера, сколько это стоит и где лучше открыть на 2022 год:

Смотрите это видео на YouTube

Смотрите это видео на YouTube

Сколько зарабатывают брокеры в России

Брокер

Брокеры зарабатывают на комиссии клиента. С каждой сделки брокер получает небольшую сумму денег. Так как клиентов много, и они постоянно совершают сделки, комиссии брокера достигают огромных сумм в день.

Из этих денег выплачивается заработная плата сотрудникам брокерской компании. Так как работа связана с финансами, зарплаты обычно намного выше, чем средние по России. Кроме зарплаты, работники брокера получают ежеквартальные премии (бонусы). Размер премии обычно в несколько раз больше зарплаты за три месяца. Успешные сотрудники брокерской компании за несколько лет работы скапливают приличный капитал, который позволяет им получать пассивный доход, достаточный для безбедной жизни. Но, попробовав работу брокера, редко кто-то меняет ее на спокойную жизнь, а продолжает заниматься фондовым рынком.

Как открыть брокерский счёт — пошаговое руководство

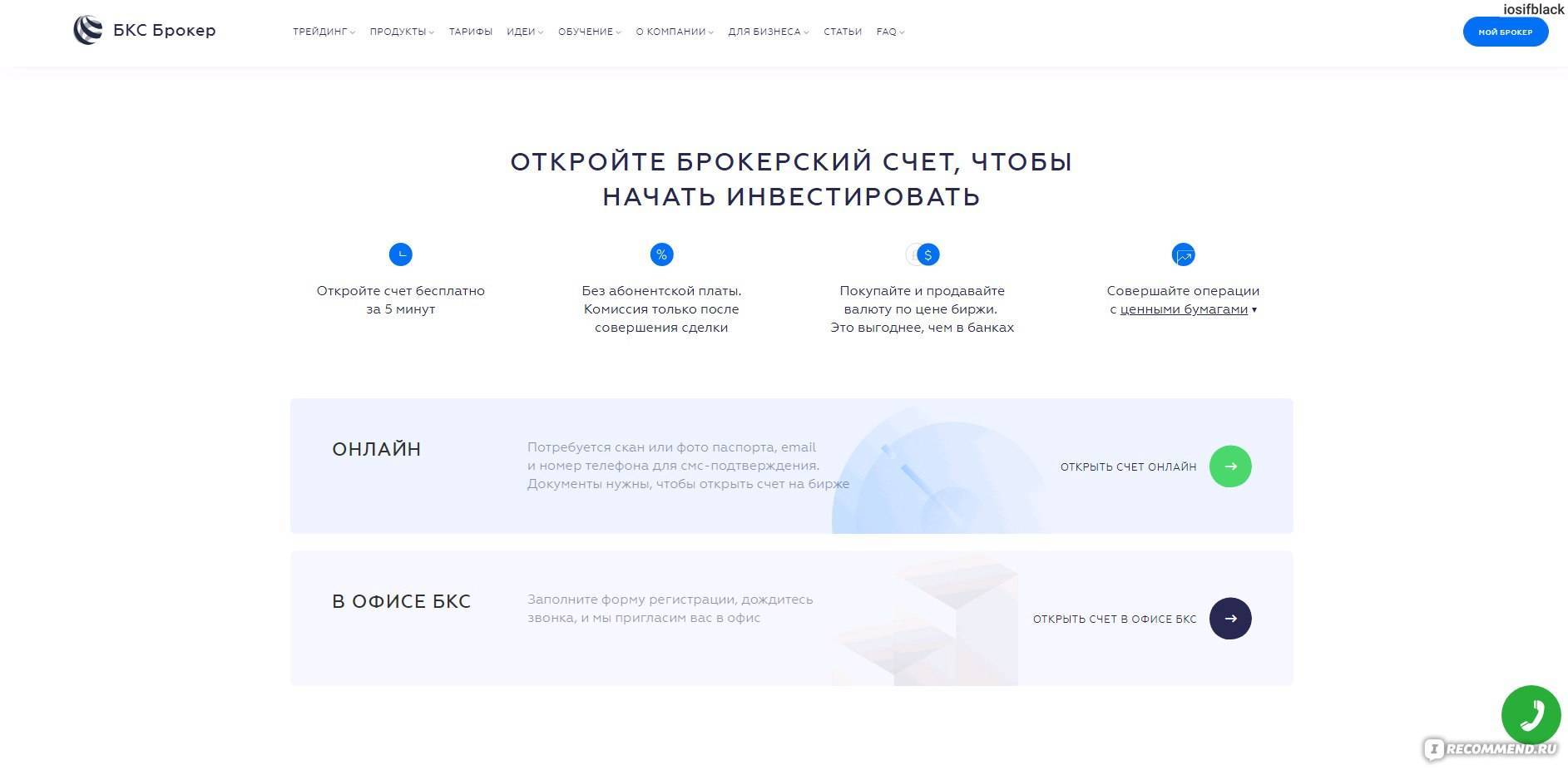

После выбора брокерской фирмы и тарифного плана (для активного или пассивного инвестирования) следует переходить к оформлению счёта. Данная процедура проводится двумя способами:

- при личном визите в офис компании;

- самостоятельно в онлайн режиме.

В первом случае клиенту достаточно предоставить необходимый перечень документов (паспорт, СНИЛС, ИНН) и подписать договор. Все остальные действия по сопровождению сделки выполнят сотрудники компании.

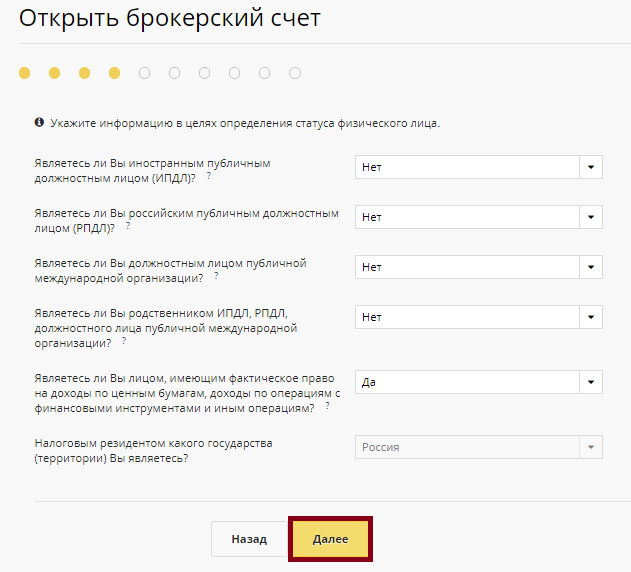

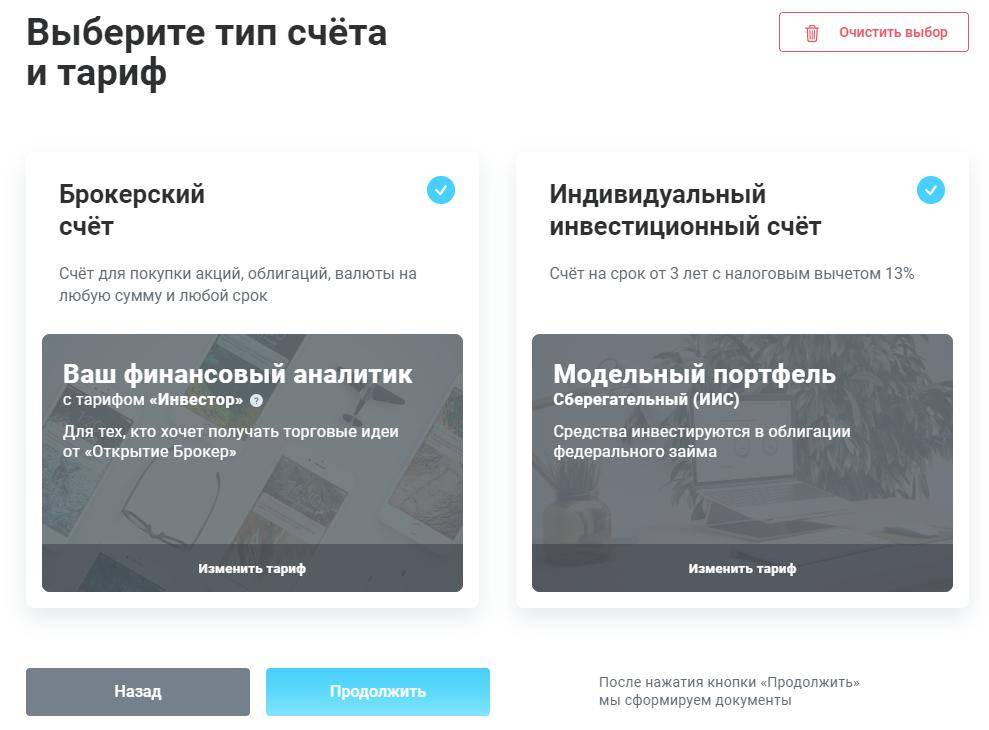

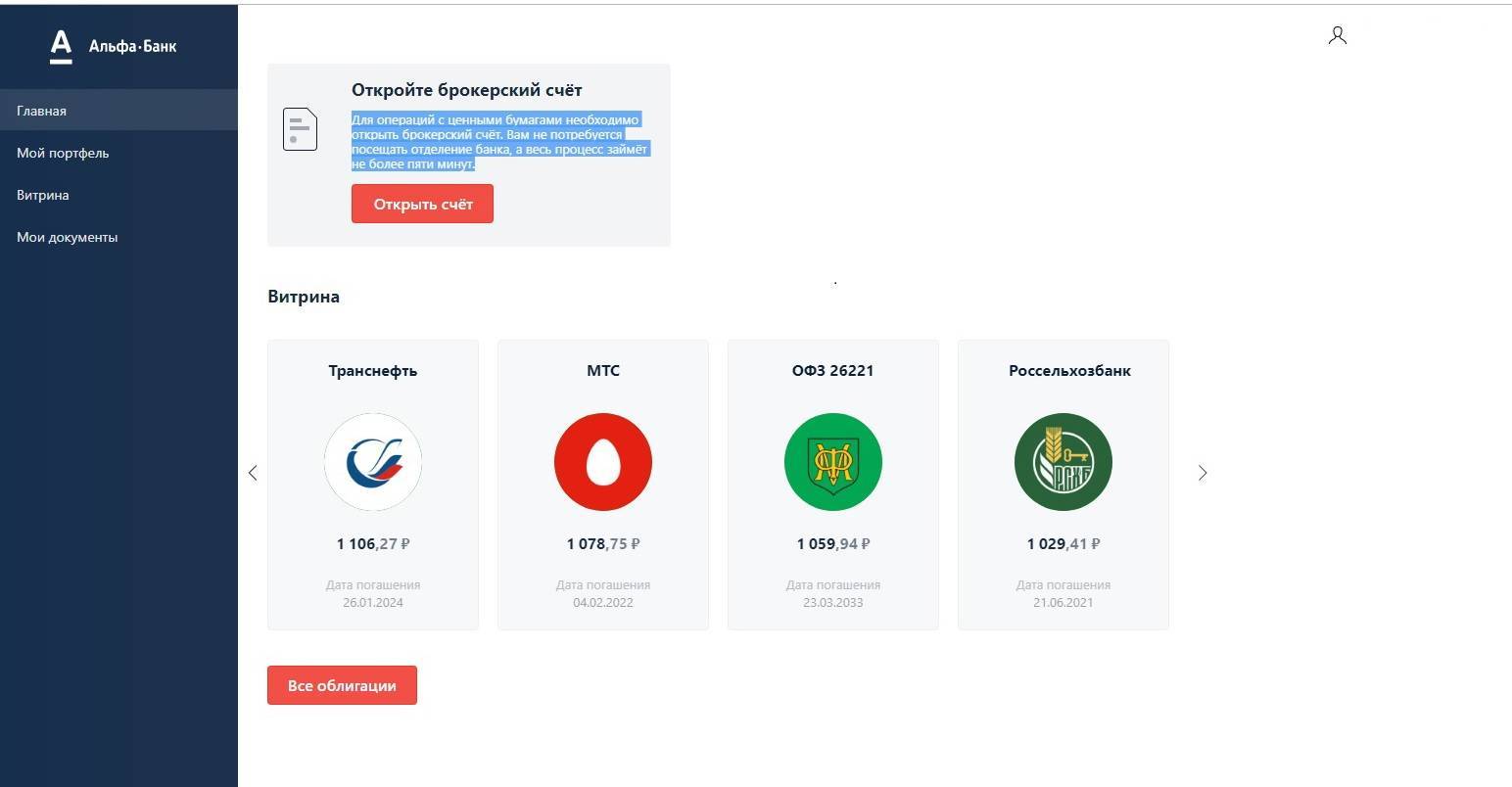

Однако чаще всего пользователи отдают предпочтение онлайн-оформлению. Благодаря такой возможности клиент получает доступ к счёту уже в течение нескольких минут и может приступить к работе, не выходя из дома. Чтобы открыть брокерский счёт в удалённом режиме, необходимо:

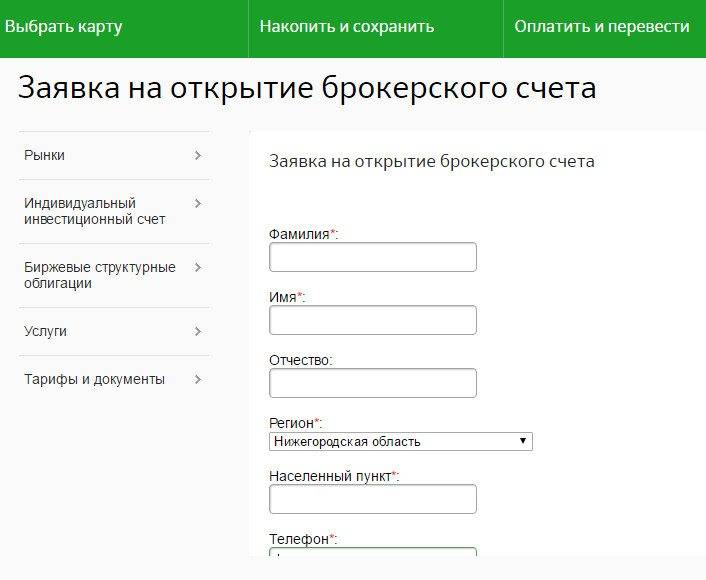

- Зарегистрироваться на сайте компании. Для этого требуется ввести ФИО, дату рождения и контактную информацию.

- Перейти в раздел «Открытие счёта» и выбрать тарифный план.

- Заполнить заявку. На этом этапе необходимо указать паспортные данные, реквизиты СНИЛС и ИНН, а также сообщить дополнительные сведения (уровень образования, опыт работы на фондовой бирже).

- Добавить сканированные копии указанных документов.

- Изучить договор на брокерское обслуживание и поставить электронную подпись. Это делается при помощи одноразового СМС-кода, который высылается на телефон пользователя.

Чтобы ускорить процедуру оформления заявки, клиент может на сайте брокерской компании пройти идентификацию через портал Госуслуг (ввести действующий логин и пароль на вход в личный кабинет). В этом случае данные всех документов автоматически отобразятся в заявке и не потребуется загружать сканкопии.

Как правило, открытие счёта занимает не более 30 минут. Сразу после этого владелец может пополнить его любым удобным способом, например, с банковской карты или электронного кошелька.

Как и где лучше открыть брокерский счет в РФ на 2022 год,-по каким критериям выбирают брокера, конкретные примеры

В настоящий момент граждане и организации могут открыть брокерский счет в российском банковском учреждении, либо у посредника. Надежный брокер должен иметь лицензионный документ от Центрального Банка, стаж работы более 15 лет (чтобы была устойчивость к экономическим изменениям) и место в рейтинге Московского биржевого рынка. Это критерии, позволяющие выбрать надежную посредническую компанию.

Согласно статистике Московской биржи, по численности пользователей и объему осуществленных операций лидируют следующие брокеры.

- Сбербанк. Установив мобильную утилиту «Сбербанк Инвестор», пользователи получают возможность создать брокерский кошелек, выбрать одну из методик, предложенных опытными аналитиками, и осуществлять мониторинг результатов в режиме реального времени.

- Тинькофф. Считается лучшим сервисом для вкладчиков в мире (если верить англоязычному финансовому журналу Global Finance). Приобретение ценных бумаг возможно при использовании карты Тинькофф. Каталог насчитывает не менее 11 000 активов.

- ВТБ. Обладатели брокерских и индивидуальных инвестиционных счетов получают доступ к актуальным идеям вкладчиков и профессиональному аналитическому анализу биржевых рынков, частных секторов экономики, фирм, предприятий.

- АО «Инвестиционный холдинг Финам». Можно подбирать самые точные стратегические решения, получать сведения о выгодных сделках, работать на обширных биржах, консультироваться с именитыми трейдерами.

- Промсвязьбанк. Гражданам обеспечивается доступ на фондовую (облигации, акции) и срочную (фьючерсы) зоны биржи, а также на рынок валюты. Обслуживание является бесплатным. Качественная техническая поддержка.

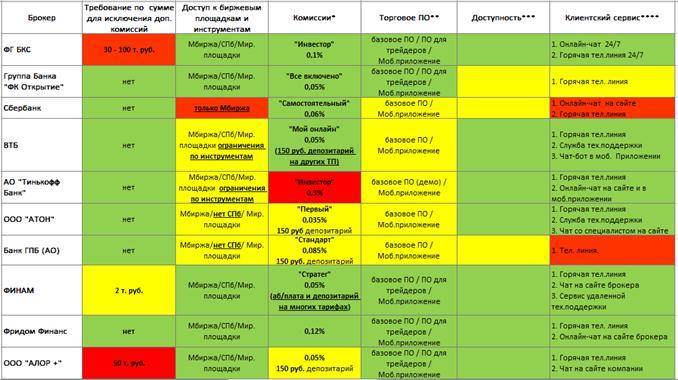

Условия и тарифы у различных брокеров РФ

Условия и тарифы у различных брокеров РФ

Как открыть брокерский счет

Взаимодействие брокера с клиентом происходит по следующей схеме.

- Брокер создает для потребителя торговый счет, с которого можно осуществлять деятельность на биржевой площадке.

- Учитывая интересы и предпочтения вкладчика, брокерская компания за его счет может покупать и заниматься сбытом разнообразных финансовых активов.

- Инвестор подает заявку на приобретение либо продажу ценных бумаг/валютных единиц, а посредник заключает сделку.

- Средства, вырученные от сделки (после перечисления комиссионных выплат, указанных в соглашении), направляются на инвесторский счет.

- Брокер может выполнять и иные обязательства: проводить аналитический анализ, давать инвестору рекомендации касаемо торговых стратегий, проверять документы на соответствие критериям законодательства.

Основные этапы создания бизнес-плана для страхового брокера

1. Определиться с типом организации. На сегодняшний день оптимальным вариантом считается открытие брокерской компании в качестве субброкера, а не интернет-брокера. Субброкер – это организация, которая активно сотрудничает с другими, уже состоявшимися экономическими структурами. Это позволяет свести к минимуму все возможные риски и затраты на реализацию бизнес-идей и повысить рентабельность бизнеса.

2. Зарегистрировать фирму как юридическое лицо. Посетить компетентные органы и получить лицензию, которая даёт право официально заниматься оказанием брокерских услуг.

3. Подобрать квалифицированный персонал. Самых лучших сотрудников можно набрать из людей, работающих в сфере фондовых продаж. В самом начале будет вполне достаточно и нескольких штатных специалистов.

4. Арендовать помещение, в идеале с разделением на две зоны: приёмную, для общения с клиентами, и кабинет для сотрудников, представляющий собой непосредственную рабочую зону компании. Главными техническими средствами для эффективной деятельности являются стационарный телефон и компьютер, подключённый к интернету высокой скорости. Всё это в обязательном порядке должно быть установлено в офисе фирмы.

5. Получить бюджет на рекламу. Его может предоставить головная компания, так как в её интересах предать широкой огласке открытие нового филиала своей структуры. Поэтому еще одним поводом начать бизнес именно в качестве субброкера является дополнительное финансирование со стороны головной организации, выделяемое на раскрутку и продвижение. В дальнейшем расходы на рекламу будут делиться поровну.

6. Определить целевую аудиторию. Это достаточно просто сделать, главное – грамотно продуманная стратегия. Для начала лучше всего ориентироваться на молодежь и людей средних лет.

В бизнес-плане брокерской компании также указывается информация о расходах. Каждый сотрудник должен быть обеспечен качественным рабочим местом, и затраты на оснащение должны быть внесены в бизнес-план. Страховой брокер потратит на оформление одного такого места около тридцати пяти-сорока тысяч рублей.

Помимо этого, необходимо обеспечить выделенный канал интернета и телефонную линию. Когда будет полностью готов бизнес-план, вопрос о том, как открыть брокерское страховое агентство, перестанет быть актуальным, поскольку в документе вы уже пошагово отразите весь план действий.

Дополнительные сервисы

| Помощь управляющих | Есть. Клиенту достаточно выбрать стратегию с пояснениями, все остальное сделает брокер. |

| Доверительное управление активами | Есть. Услуги оказывает ООО УК «Открытие». Для инвестора доступны стратегии: «Структурированная», «Купонная», «Оптимальная», «Агрессивная» |

| Страхование акций | Есть |

| Бонусы и скидки | Есть |

| Конкурсы | Есть. Ежегодный конкурс на лучшего инвестора среди новичков |

| Партнерская программа | Несколько вариантов: – Медиаагент. Размещать на своем сайте, блоге или информационном ресурсе реферальную ссылку. Доход – до 3 500 рублей за каждого клиента и до 30 % от комиссионного дохода. – Агент. Активный поиск и привлечение клиентов. Доход – от 15 % с комиссионного дохода. – Партнер. Активный поиск, привлечение и обслуживание клиентов. Доход – до 70 % от комиссионного сбора. |

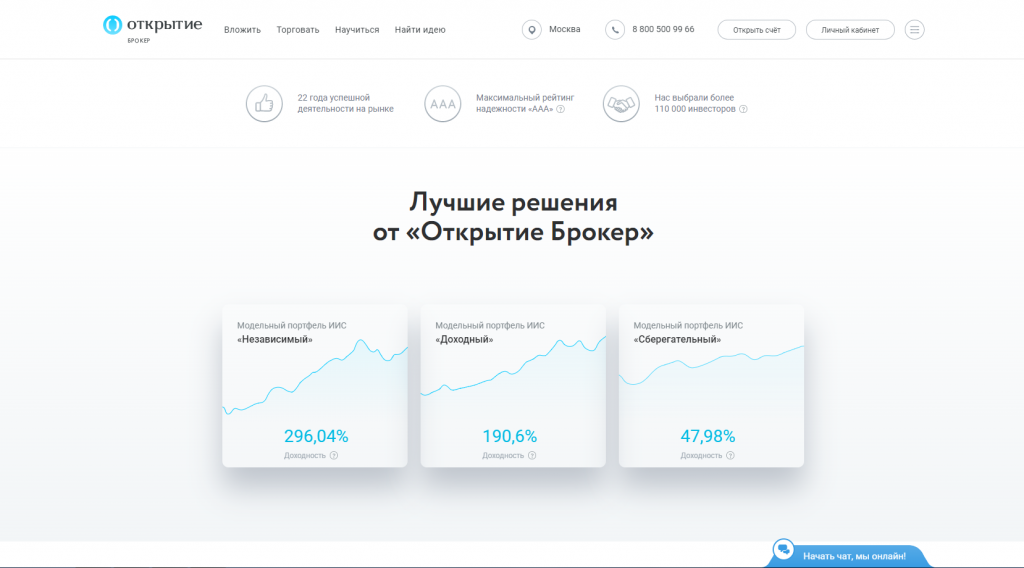

Обзор брокера «Открытие»

«Открытие Брокер» работает в интересах клиентов.

Организация является подразделением банковской группы «ФК Открытие», принадлежащей Центробанку РФ. Ведет деятельность с 1995 г. Входит в первую пятерку российских брокеров.

В 2016 г. брокер вышел на первое место по объему сделок, выгодных для клиентов (данные Московской биржи).

Преимущества брокера

Сильными сторонами компании являются:

- Удобное и качественное обслуживание.

- Развитая сеть офисов, в т.ч. за рубежом — на Кипре, в Лондоне, Франкфурте и Нью-Йорке.

- Широкий набор инвестиционных инструментов, включающий фьючерсы и опционы.

- Низкая комиссия.

- Наивысший уровень надежности по данным Национального рейтингового агентства.

- Большое кредитное плечо.

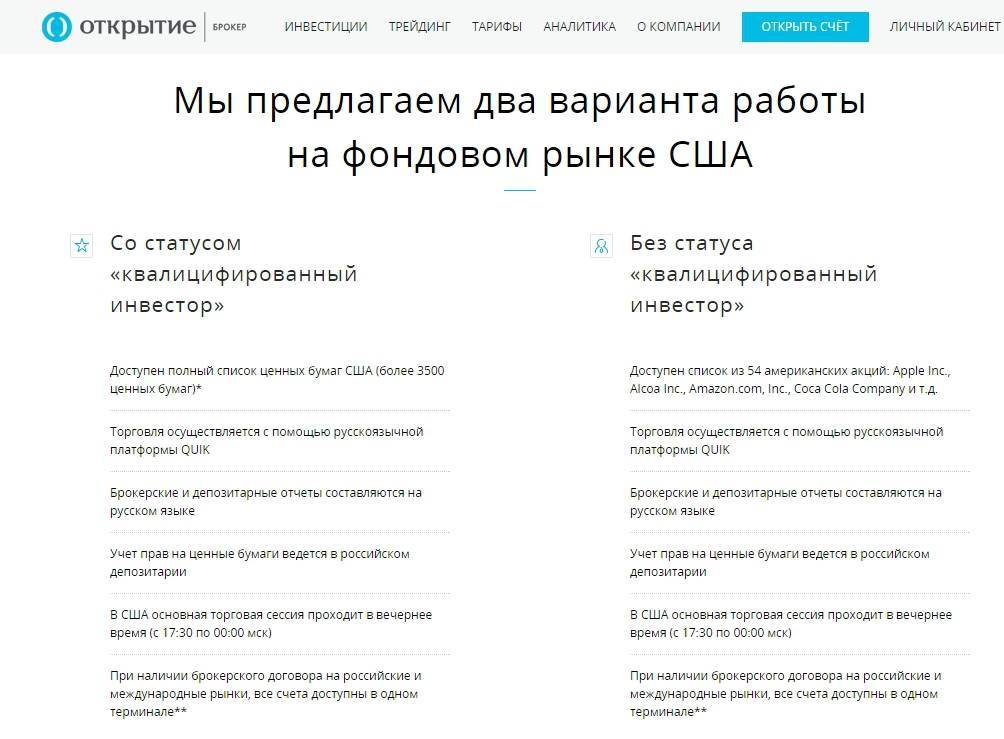

- Прямой доступ к международным биржам (только для квалифицированных инвесторов).

- Быстрое открытие счета и возможность сделать это дистанционно.

- Инструменты пассивного инвестирования с низким риском — индивидуальный счет с доверительным управлением, структурные продукты и паевые фонды.

- Бесплатный депозитарий (хранение ценных бумаг) и счет, независимо от объема средств на нем.

- Отсутствие минимального порога для стартового капитала.

- Мобильное приложение и «Личный кабинет», обеспечивающие доступ сразу ко всем аспектам трейдинга (активам, биржам, открытым позициям и т.д.).

- Единый брокерский счет для операций на срочном, валютном и фондовом рынках.

- Быстрый перевод денег между брокером и банком «Открытие» (рекомендуется стать его клиентом).

- Бесплатное обучение.

Среди предложений банка «Открытие» лучше выбрать карту OpenCard.

Ее преимущества:

- бесплатное оформление;

- кэшбэк 2%, если сумма на счете превышает 500 тыс. руб. — 3%;

- возможность оформления дистанционно с доставкой на дом.

Наибольшее кредитное плечо установлено для сделок с валютой — 1:8,3. Трейдер с капиталом в 100 000 руб. может приобрести активов на 830 000 руб.

Квалифицированным инвесторам доступны следующие международные торговые площадки:

- Euronext (Амстердам);

- NYSE (Нью-Йорк);

- LSE (Лондон);

- NASDAQ (Нью-Йорк);

- TSX (Торонто);

- Xetra (Франкфурт).

Недостатки «Открытия»

После существенных положительных изменений в 2020 г. у брокера остались только незначительные недостатки:

- За пополнение счета дебетовой или кредитной картой взимают комиссию 1%, перечислить деньги бесплатно можно только банковским переводом.

- Отсутствует доступ к FOREX.

- Действует высокая процентная ставка по маржинальной торговле: формально — 16% годовых, по факту — 18% (каждый день начисляется «сложный» процент).

- Бесплатными являются только 3 голосовых поручения в день, каждое последующее обходится в 59 руб.

- За СМС-информирование берут 200 руб./мес.

Отсутствие выхода на FOREX практически не сказывается на возможностях для клиентов, поскольку валюты есть среди активов «Открытие брокер».

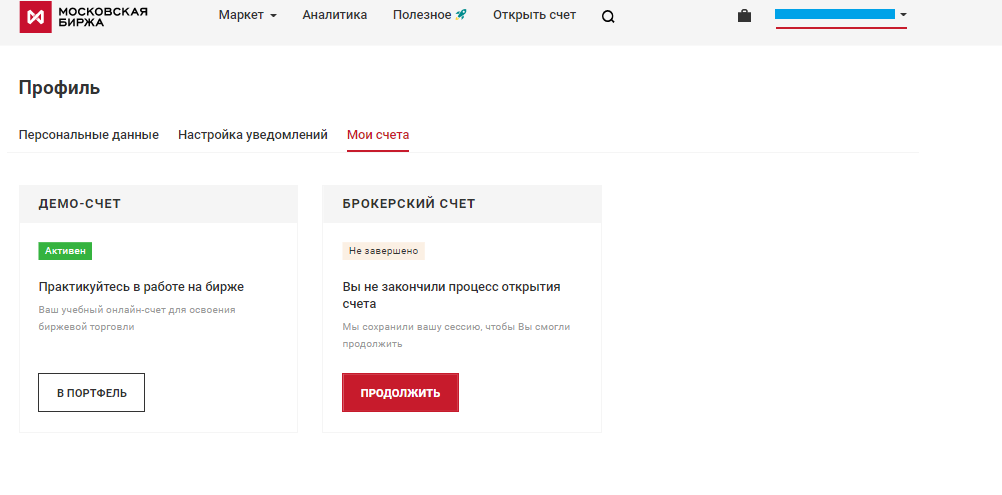

Использование демосчета

Брокер «Открытие» предлагает начинающим инвесторам тренажер — демосчет. Оперируя виртуальными деньгами, трейдер сможет без потерь освоить торговый терминал и проверить выбранные стратегии на эффективность.

Особенности демосчета «Открытия»:

- брокер предоставляет 100 тыс. виртуальных рублей;

- срок действия — 1 месяц;

- котировки немного отличаются от реальных.

Доступные активы:

- акции;

- облигации;

- валюты;

- фьючерсы.

Если 1 месяца оказалось мало, можно зарегистрировать новый демосчет.

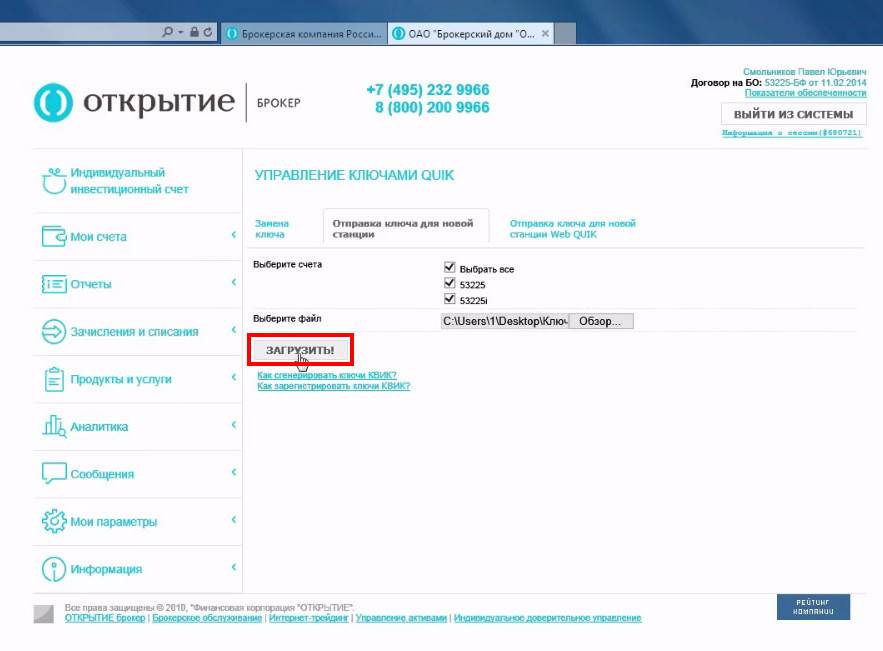

Услуга бесплатная, для ее активации нужно заполнить заявку в личном профиле пользователя. После этого на электронную почту клиента приходит ключ и инструкция по работе с торговым терминалом — программным продуктом для трейдинга онлайн.

Условия работы с демо-счетом.

Открытие банковского счёта

Вторым пунктом в плане организации брокера будет открытие банковского счёта. Пункт важный как при работе напрямую с клиентами, так и для сотрудничества с электронными платежными системами.

Банковский счет не обязательно открывать в той же юрисдикции, где была зарегистрирована компания. Более того, бумажная волокита с заокеанскими банками в совокупности с языковым барьером может существенно усложнить операционное ведение бизнеса.

Большинство FOREX брокеров открывают счета в дружественной Прибалтике. Особенной популярностью пользуются латвийские банки Rietumu и Norvik. Стоимость открытия счета будет составлять 499 долларов, плюс расходы на документооборот, апостилирование документов, которые редко превышают 250 долларов. Кроме того, понадобится дополнительный личный текущий банковский счёт для вывода прибыли в форме дивидендов.

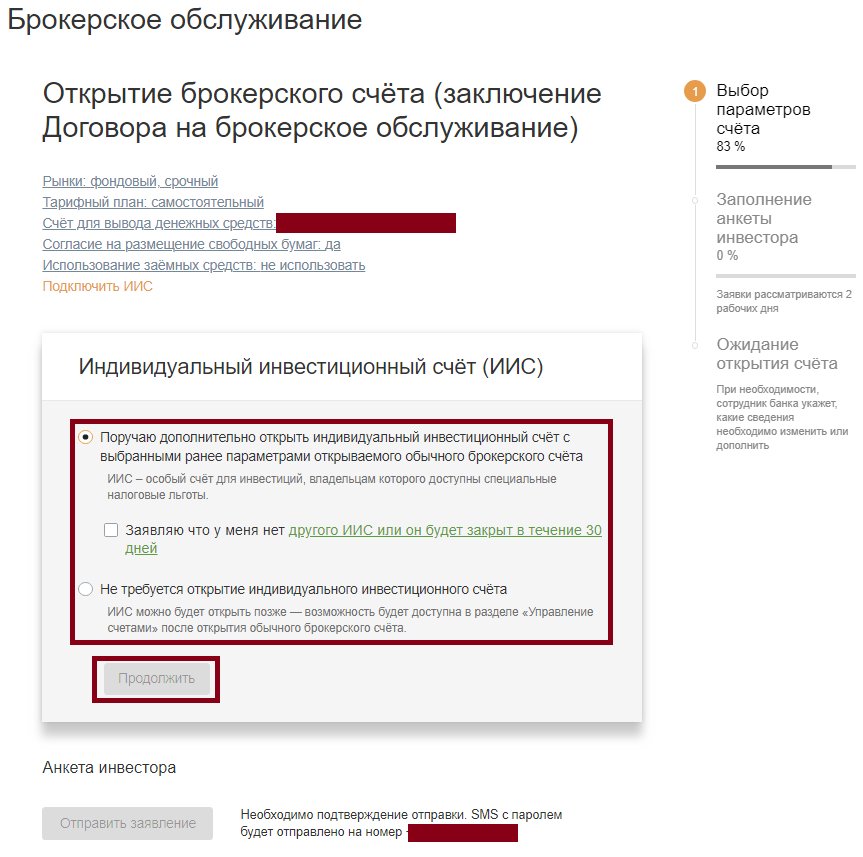

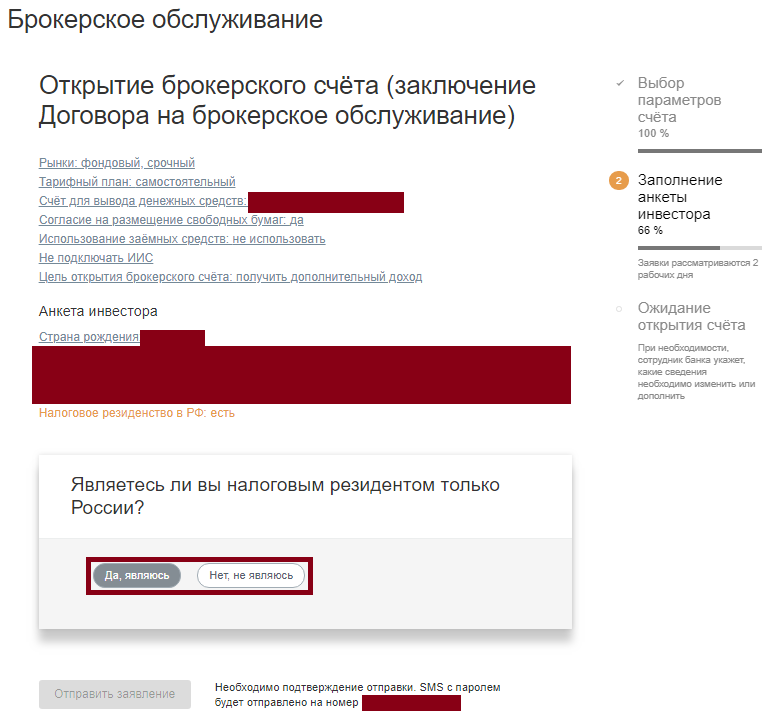

Как открыть брокерский счет в Сбербанке и начать торговать на бирже

Заходим в личный кабинет Сбербанк-онлайн. И в разделе «Прочее» выбираем пункт «Брокерское обслуживание».

Нажимаем кнопочку «Открыть брокерский счет».

Выбираем интересующий рынок. Можно поставить галочки сразу ко всем рынкам. Но если выбрали сейчас один рынок, например: Фондовый, то в любое время через личный кабинет можете добавить и другие рынки для торговли.

Выбираем один из тарифов: инвестиционный, либо самостоятельный. Я рекомендую выбирать тариф «Самостоятельный». (На рисунке стоит галочка напротив Инвестиционного тарифа. Это было по умолчанию).

Отличается он тем, что вы не будете получать разные обзоры и идеи от Сбербанка.

И естественно нужно выбрать карту, куда вы будете выводить прибыль от торговли на бирже.

Поставить галочку на против пункта «использовать заемные средства» не рекомендую сразу, если вы новичок. Нужно научиться торговать сперва.

Обязательно Сбербанк предложит открытие Индивидуального инвестиционного счета. Если вы решите открыть такой счет в Сбербанке, то три года его нежелательно будет закрывать. И те денежные средства, которые будут на этом счете можно будет использовать только для торговли на Фондовом рынке.

Если захотите торговать на Срочном рынке, торгуя фьючерсами или опционами, то нужно будет еще ложить деньги на брокерский счет. Если вы не выберете открытие ИИС, то брокерский счет будет один. Рекомендую сделать именно так. ИИС-это уже другая песня).

Цель открытия брокерского счета-получить дополнительный доход.

Обязательно выбираем на следующем шаге «Интернет-трейдинг в системе Quik».

Если вы решили установить Quik прямо сейчас, то по этой инструкции читайте шаги установки с момента закачки программы на компьютер. Потому что шаги установки Quik с личного кабинета Сбербанка сразу после заключения договора брокерского обслуживания на первых этапах немного отличаются.

Если будете Quik устанавливать чуть позже, то читайте эту инструкцию с самого начала.