Сколько стоит налог на машину: примеры расчета

Транспортный налог с автомобиля — величина непостоянная. На размер налога влияют несколько факторов:

- год выпуска в случае, если автомобиль включен в перечень дорогостоящих тс;

- объем двигателя про перечень дописать;

- время нахождения в собственности машины;

- количество л/с.

Таким образом, для владельцев ВАЗ 2105 и BMV x7 будет начислена разная сумма транспортного сбора.

Возраст автомобиля может существенно повлиять на конечную величину налогового сбора если он из перечня доргих ТС

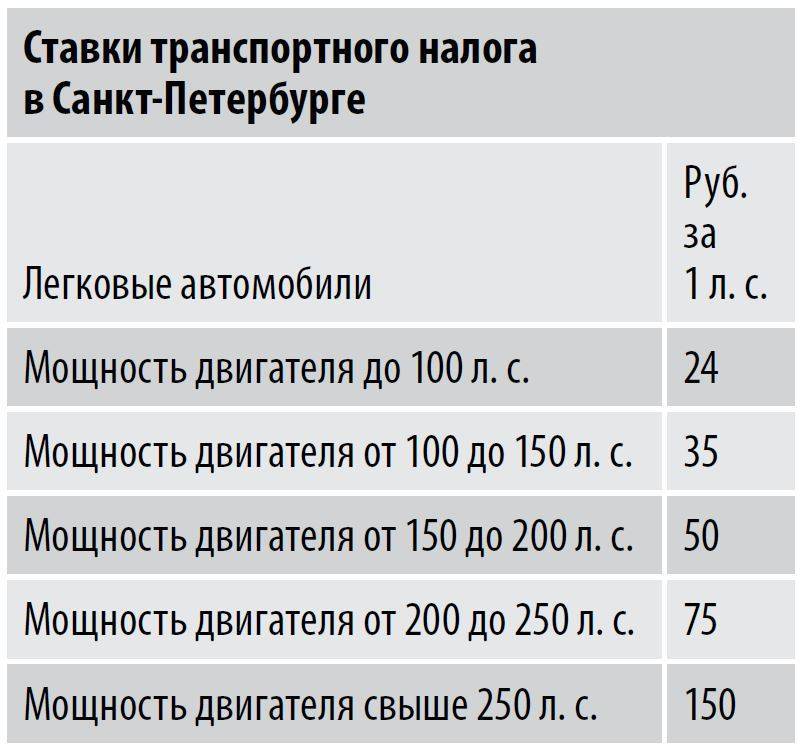

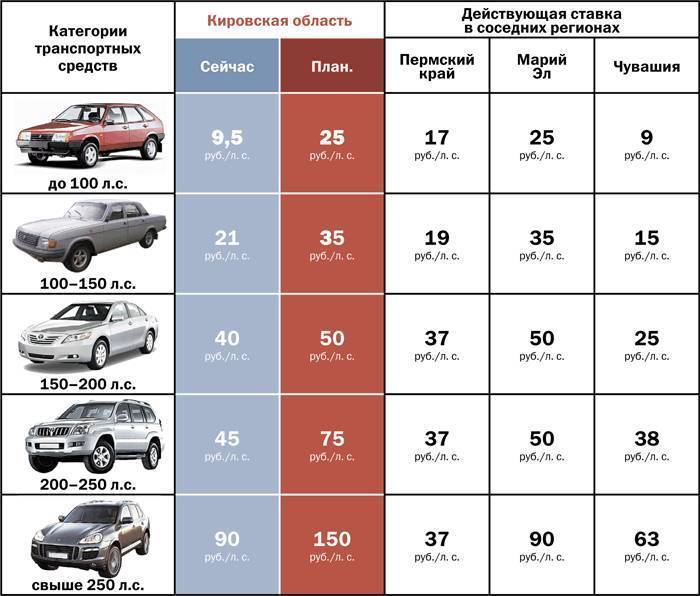

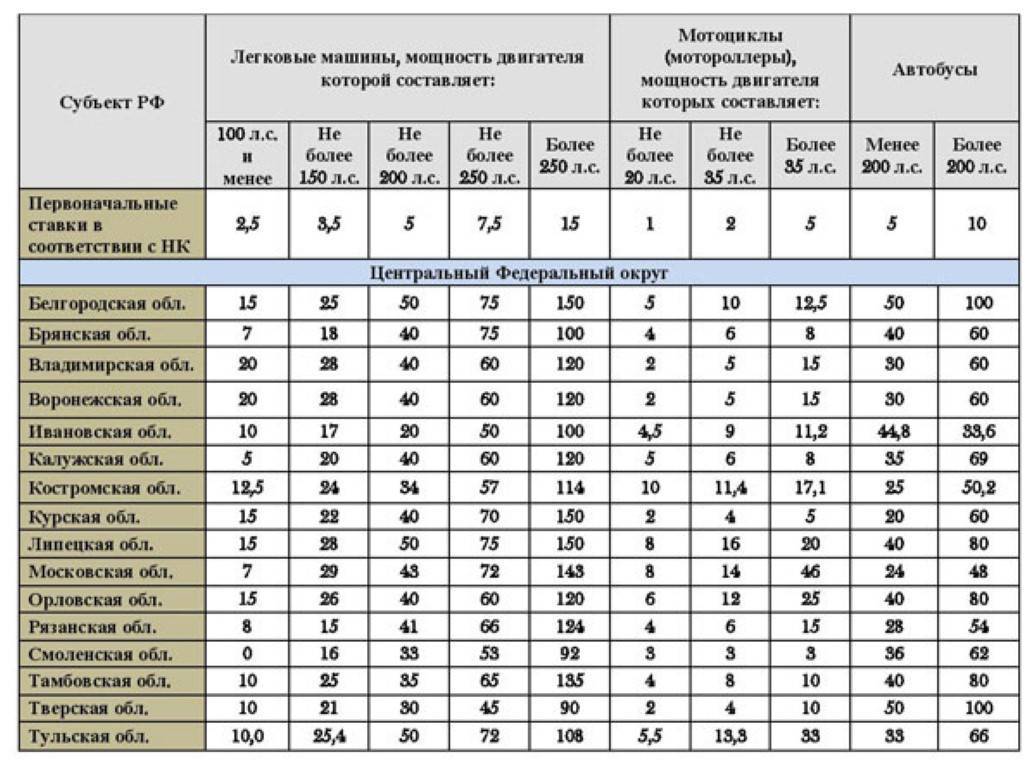

Ключевым моментом, влияющим на конечную сумму сбора, является мощность двигателя и место регистрации машины. Учитывая большую разницу в ставках, многие автовладельцы задаются вопросом, а можно ли самостоятельно выбрать наиболее оптимальный регион для регистрации, тем самым снизив стоимость налога? На самом деле, нет, так как независимо от того, в подразделение какой области обратился водитель для постановки на учет, оплачиваться налог будет по тарифу того региона, где владелец прописан. Таким образом, проживая и пользуясь машиной в Архангельске, водитель будет оплачивать налог по ставкам Санкт-Петербурга, если он прописан в этом городе.

Кроме самой ставки, некоторые регионы выделяют льготы для разных категорий граждан, частично или полностью освобождающие от уплаты налога.

Фактически, повлиять на размер ставки и сумму налога можно несколькими способами:

- Зарегистрировать средство на другое лицо, которое проживает в области с минимальными ставками. Например, имея машину марки Chevrolet Lacetti в 106 л/с, можно полностью освободить себя от налога, если зарегистрировать его на лицо, прописанное в Ханты-Мансийском АО.

- Зарегистрировать машину на лицо, обладающее правом льготы, которые освобождаются от транспортного сбора.

- Перепрописаться по другому адресу. Безусловно, этот вопрос связан с множеством проблем, но при наличии родственников или людей, готовых предоставить свой адрес для прописки, можно ежегодно экономить на автоналоге до 4-5 тысяч рублей.

Пример. Владелец имеет в своем распоряжении автомобиль марки Mitsubishi Outlander III (объем двигателя 230 л/с, год выпуска – 2014) и проживает в Калининградской области. По ставкам этого региона, ежегодно машина ему будет обходиться в 15 тысяч рублей (по ставкам на 1.01.2017 года). Зарегистрировав ее на лицо, прописанное в Ханты-Мансийске, ежегодная сумма составит 6900 рублей, что на 8100 рублей меньше.

Замена двигателя на менее мощный, тоже позволит существенно сэкономить на своем авто. Но учитывайте, что речь идет о фактической замене двигателя, а не о «перебивке» заводской номенклатуры на железе, чем занимаются многие автолюбители в поисках экономии.

Расчет транспортного налога на авто

Как рассчитать налог на автомобиль? Налог для владеющих транспортом физических и юридических лиц устанавливается 28 главой НК РФ. Действующее законодательство позволяет определить размер обязательного платежа по нехитрой формуле:

В приведенной формуле используются следующие обозначения:

- ТН — транспортный налог;

- налоговая ставка — размер налога, приходящегося на единицу налогообложения (в руб.);

- налогооблагаемая база — мощность двигателя авто (в лошадиных силах).

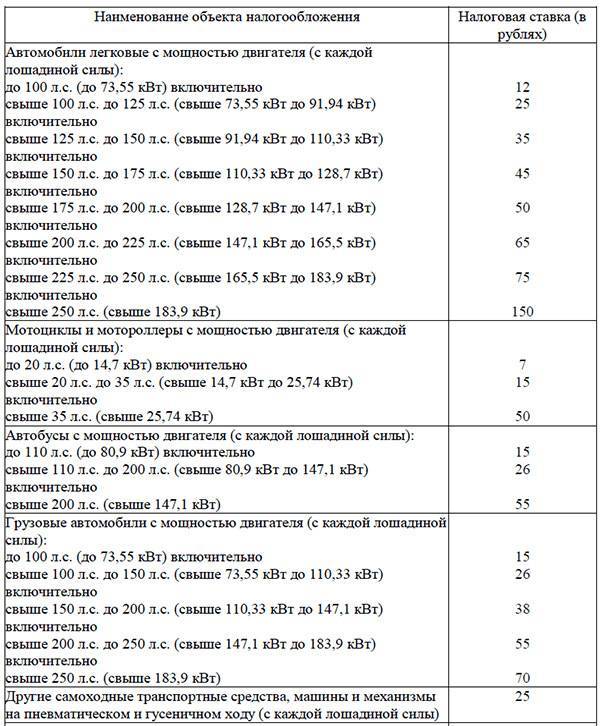

Налогооблагаемая база зависит от мощи двигателя и дифференцируется по категориям средств перевозки.

Группам плательщиков, располагающих льготами, придется доказать право на преференции по исследуемому налогу предоставлением необходимых документов. Льготы по ТН не даются автоматически.

Налоговый период по этому налогу устанавливается продолжительностью в календарный год.

Размер обязательного платежа для граждан исчисляет налоговый инспектор. В определенные законом сроки человек получает письмо, в котором указываются сумма и сроки уплаты ТН.

Фирмам приходится рассчитывать размер платежа самостоятельно.

Средства передвижения нередко меняют владельца, переходят из одних рук в другие.

При определении суммы ТН к уплате учитывается число месяцев в году, в продолжение которых авто являлось собственностью конкретного лица. В расчетах неполный месяц признается за полный.

Штрафные санкции за неуплату транспортного налога

При неуплате транспортного налога владельцем автотранспорта в срок или при внесении им платежа не в полном размере, НК предусмотрено наложение штрафных санкций и пени на сумму неуплаченного налога. Если физическое лицо или организация своевременно не уплатила налог на автомобиль, в отношении них применяются налоговые санкции в соответствии установленного законодательства. На всю сумму неуплаченного налога начисляется пеня. В зависимости от периода просрочки, увеличивается и сумма пени.

При длительном невыполнении налоговых обязанностей сумма долга по налогу, которая подлежит уплате в региональный бюджет, возрастает. В свою очередь, налоговая инспекция подготавливает уведомление на имя плательщика о срочной уплате долга. Если в течение определенного периода времени, установленного законодательством, владелец автотранспорта не уплачивает налог, дело передается на рассмотрение в суд.

При длительном невыполнении налоговых обязанностей сумма долга по налогу, которая подлежит уплате в региональный бюджет, возрастает

Судебное разбирательство предусматривает собой дополнительные расходы, связанные с судебными сборами, которые возлагаются на плательщика. При подтверждении вины владельца транспорта, сумма платежа может быть взыскана путем ограничения возможностей пользования имуществом, принудительного списания средств со счетов отечественных банков, ограничение выезда за рубеж.

Если в процессе судебного заседания выяснилось, что уплата налога не была произведена своевременно по вине ГИБДД или по причине несвоевременного предоставления квитанции, уплата налога осуществляется плательщиком добровольно в кратчайшие сроки.

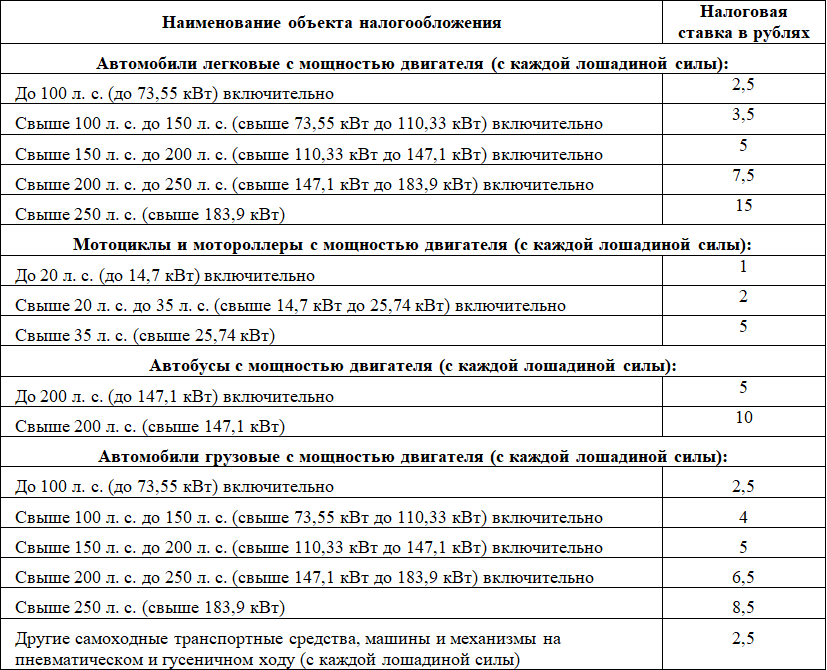

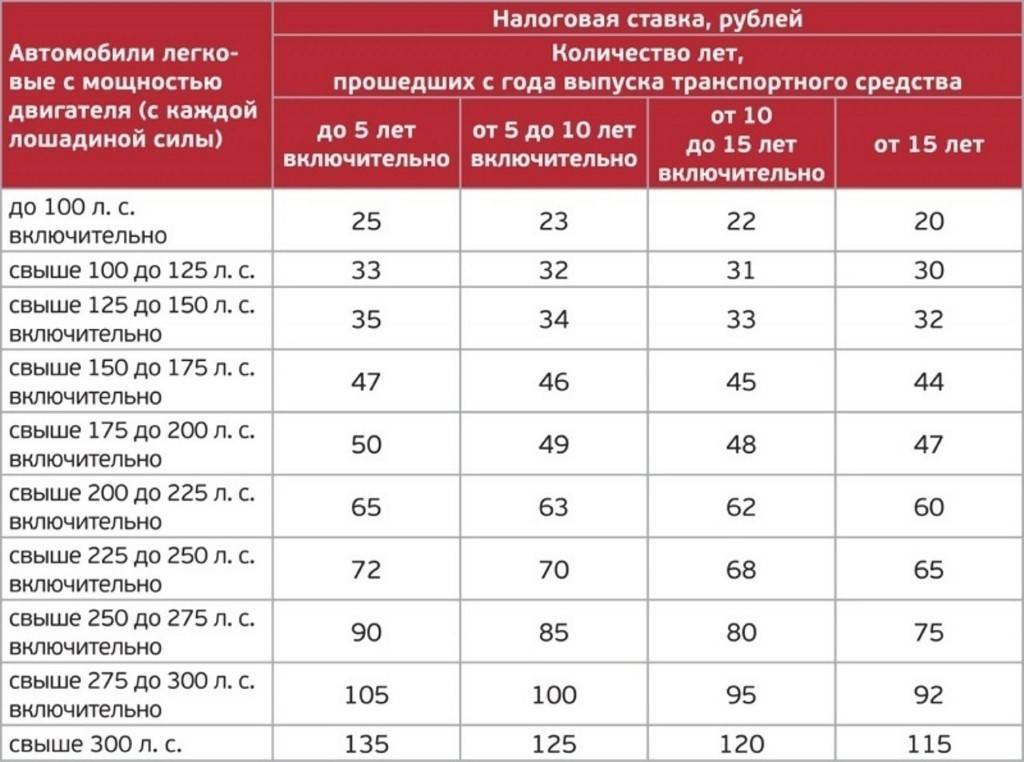

Налоговые ставки на лошадиные силы

На сегодняшний день, всем уже известно, что в России ведется активное строительство новых путей сообщения и реставрация утраченных старых дорожных путей. Выделяются деньги на это, что логично, из транспортного налога. Так вот чтобы найти сколько платить транспортный налог, необходимо разобраться в ставках, так как они очень сильно зависят от лошадиных сил облагаемого объекта.

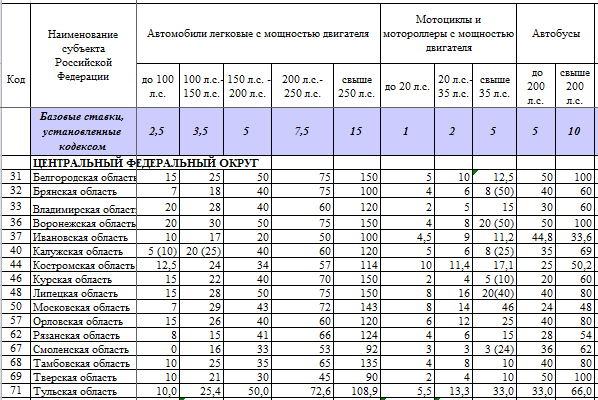

Схема расчета очень и очень проста — необходимо умножить всё количество лошадиных сил на базовую ставку налога. При чем эти самые ставки также разливаются для разных автомобилей по тем же самым мощностям. Разберем же таблицу, в которой указанно, какие ставки, где применяются:

- Итак, если мощность двигателя достигает лишь сотни лошадиных сил — ставка самая маленькая и равна 2,5.

- Дальше, если мощность двигателя находится в пределах от 100 до 150 лошадиных сил, то ставка составляет уже 3,5.

- Если мощность двигателя не достигает двух сотен лошадиных сил — ставка чуть более и равна ровно 5.

- А если мощность двигателя находится в пределах от 200 до 250 лошадиных сил, то ставка достигает отметки 7,5.

- И если мощность двигателя уже превышает отметку в 250 лошадиных сил, то ставка становится очень большой — 15, что является максимумом.

Может показаться, что при таких ставках, можно платить неимоверные отчисления за свой автомобиль, но нет. В законах предусмотрено, чтобы ставка не превышала федеральную в 10 раз, а значит сильно много платить не будет никто, даже обладателя самых мощных спорткаров.

Всё вышеуказанное относится только к легковым автомобилям, так как это самый популярный транспорт, облагаемый налогом. Для всех остальных видов транспорта (мотоциклы, грузовые авто, автобусы, самолеты и судна), есть свои ставки и системы расчета.

Что будет, если налог заплатить не вовремя?

Как уже говорилось ранее, если не приходят квитанции для уплаты транспортного налога, не нужно ждать, а надо обратиться в местный налоговый орган. Ведь если сумма задолженности превысит отметку в 10 тысяч рублей, то человек может столкнуться с рядом проблем, в частности, не сможет пересечь границу страны.

В налоговом органе квитанции формируют по окончании календарного года и до начала мая. Окончательный срок оплаты приходится на вторую половину года ( точный месяц зависит от региона). И если человек не получил квитанцию до установленного срока, то это не значит, что платить не нужно. Она могла прийти на другой адрес или же потеряться. Поэтому лучше ФНС лучше посетить заранее и уточнить, отправят ли на ваш адрес квитанцию об уплату транспортного налога или нет.

Сразу же после окончания срока оплаты формируется задолженность по дням. Но если налоговая служба проводила перерасчет и следует доплатить ту или иную сумму, срок продлевают еще на месяц.

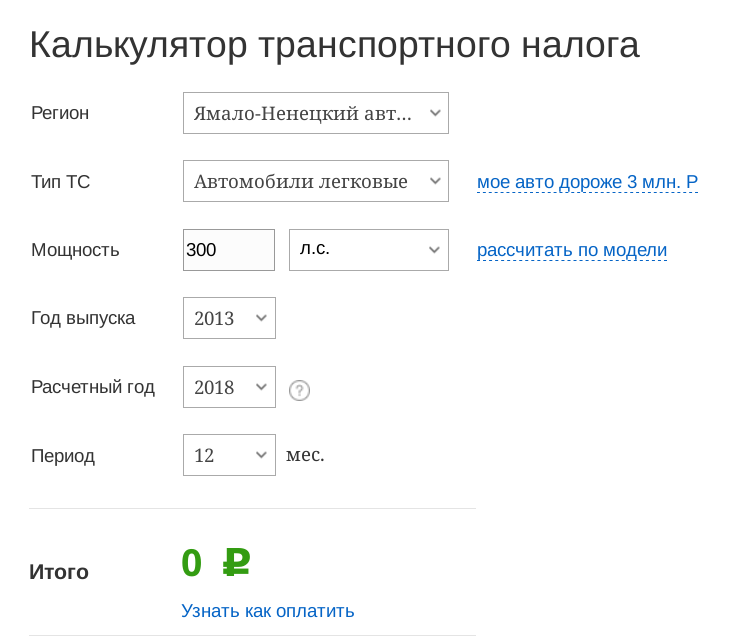

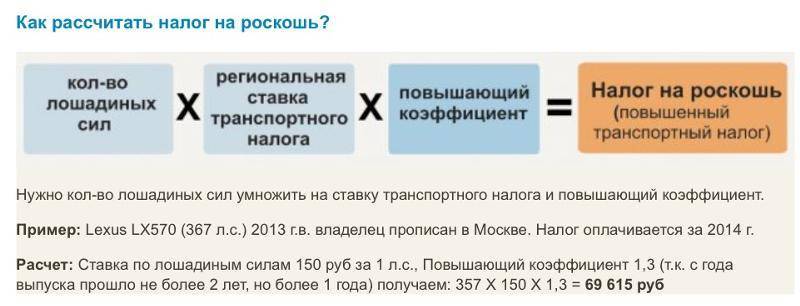

Как рассчитать налог на авто — пошаговая инструкция

Предварительно нужно определить:

- мощность двигателя (количество лошадиных сил);

- региональную ставку налога;

- срок эксплуатации ТС;

- наличие или отсутствие повышающего коэффициента;

- наличие или отсутствие льгот.

Сроком эксплуатации считается срок владения данным ТС.

Коэффициент применяется в случае, если авто стоит дороже 3 млн. руб. Как правило это автомобили с мощностью свыше 280 л. с.

С перечнем льгот для отдельных категорий владельцев ТС также можно ознакомиться на сайте региональной Налоговой службы, причем каждый регион устанавливает собственные льготы.

Обратите внимание: кроме региональных, имеются общие федеральные льготы, например, не облагаются налогом легковые автомобили, предназначенные для использования инвалидами (с мощностью до 100 л. с.)

Сроки уплаты налога за машину

Налог на машину платят по месту регистрации автомобиля, а при отсутствии такового, по месту жительства собственника ТС.

При несвоевременной уплате автомобильного налога будет начислена пеня.

ВАЖНО! Транспортный налог налоговики исчисляют, учитывая данные о государственной регистрации автомобиля. Если автовладелец не имеет права на льготное освобождение от уплаты налога, то, не получив налогового уведомления до 1 декабря, собственник машины обязан сообщить в территориальную налоговую инспекцию об имеющемся у него транспортном средстве, и получить документ, необходимый для оплаты автомобильного налога

НА ЗАМЕТКУ! Лишь по предоставленной из органов внутренних дел справке о том, что машина находится в розыске, налоговая инспекция может приостановить исчисление автомобильного налога и продолжить его с месяца возврата, если авто найдут и вернут владельцу.

2. Юридические лица сами рассчитывают транспортный налог, и проводят ежеквартальные авансовые платежи (по одной четвертой от общей суммы). Если налог исчисляется на дорогое авто, внесенное в специальный перечень Минпромторга, то авансовые платежи уплачиваются сразу с учетом положенного повышающего коэффициента. По итогам года оставшаяся часть налога должна быть оплачена до 1 февраля года, следующего за отчетным, то есть, до установленного законом срока сдачи годовых налоговых деклараций.

Кому нужно оплачивать транспортный налог

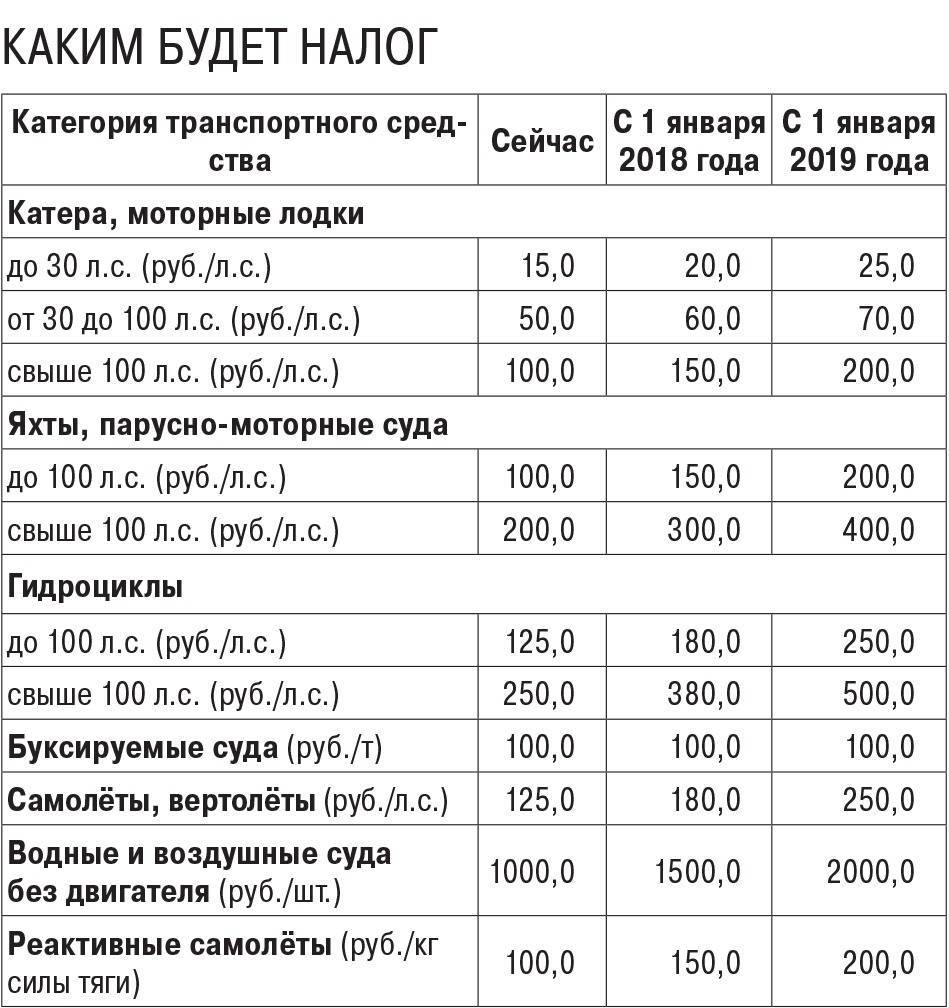

Распространено мнение, что налог платят только собственники грузовых и легковых автомобилей. Однако это не так. Взнос в региональную казну приходится платить владельцам любых транспортных средств, поставленных на учет в регистрационных органах. В список попадают самолеты, пароходы, яхты, мотосани и многое другое.

Ст. 358 НК РФ указывает на освобождение от налоговых выплат владельцев следующих транспортных средств:

- оснащенных для управления инвалидами легковых ТС, если установленный двигатель обладает мощностью ниже 100 л.с, а получение произведено через органы соцзащиты в соответствии с законом;

- тракторов, комбайнов и спецтехники, оформленной на сельсхозпредприятия-товаропроизводители;

- лодок без двигателей, а также с двигателями, при условии их мощности менее 5 л.с.;

- воздушных судов, зарегистрированные на санавиацию и медслужбу;

- за транспорт органов исполнительной власти, при условии, что служба в их рядах приравнена к военной или является таковой;

- морские, речные и воздушные суда, если для их собственников деятельность по перевозке пассажиров или доставке грузов является основной;

- буровые суда и платформы;

- промысловые и речные суда, а также суда, зарегистрированные в Российском международном реестре судов.

Транспортный налог не удерживается с ТС, находящихся в угоне, даже если их розыск прекращен.

Кто платит и за что

Транспортный налог, согласно Налоговому кодексу, относится к региональным налогам. Органы власти соответствующих субъектов самостоятельно устанавливают тарифы.

Плательщиками являются простые граждане, индивидуальные предприниматели и юридические лица, на которых зарегистрированы транспортные средства, т. е. их владельцы. Даже если вы фактически не ездите на машине, а передали ее своему сыну, свату, брату, вы все равно остаетесь плательщиком автоналога. Обычному человеку годовую сумму посчитает налоговая инспекция, организации должны сами это сделать по определенным формулам и перевести деньги в бюджет региона.

До конца 2020 года освобождаются от автоналога различные спортивные организации. Например, UEFA, FIFA, РФС. Это послабление сделано в связи с организацией чемпионатов мира и Европы по футболу, Кубка конфедераций.

Не будь бедным, учись управлять своими деньгами и преумножать их.

Подробнее о курсе

Для физических лиц льготы по уплате возможны только на региональном уровне. Власти регионов либо полностью освобождают граждан определенных категорий от выплат, либо частично. Как правило, это ветераны, герои СССР и России, многодетные родители, пенсионеры, инвалиды.

Не только авто является объектом налогообложения, но и много других разновидностей ТС. Полный перечень:

- легковые и грузовые автомобили;

- мотоциклы и мотороллеры;

- автобусы;

- самоходные машины на гусеничном и пневматическом ходу;

- воздушные суда (самолеты и вертолеты);

- водный транспорт (яхты, парусные суда и катера, гидроциклы);

- снегоходы и мотосани;

- буксиры.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Из этого обширного списка есть исключения. Не облагаются следующие виды транспорта:

- лодки на веслах и моторки небольшой мощности (до 5 лошадиных сил);

- специально оборудованные автомобили для инвалидов, а также полученные от органов соц. защиты, но с мощностью двигателя не более 100 л. с.;

- суда, которые используются для промысла речной и морской рыбы;

- водный и воздушный транспорт, который принадлежит организациям и ИП, занимающимися пассажирскими и грузовыми перевозками;

- многочисленный сельскохозяйственный транспорт (например, тракторы, комбайны, молоковозы и пр.);

- военная техника;

- воздушный транспорт медицинских служб;

- специальные платформы и буровые установки;

- автомобили в угоне.

Как уменьшить транспортный налог

Если машина уже есть, уменьшить транспортный налог можно только с помощью региональных льгот. И только если на них есть право. Других законных способов не платить или платить меньше нет.

Но можно уменьшить транспортный налог, если машину пока не купили. Вот советы, как не переплатить.

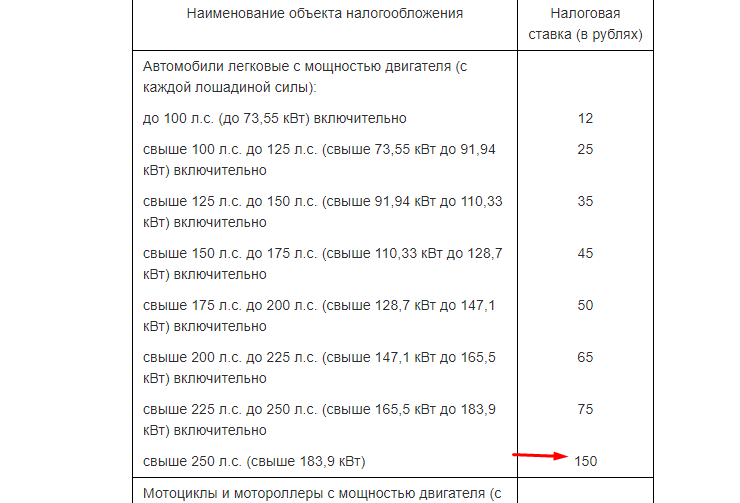

Проверяйте ставки налога и характеристики машины до покупки. Из-за одной лошадиной силы ставка может быть в два раза выше. Например, для 200 лошадиных сил она составит 30 рублей, а для 201 лошадиной силы — уже 60 рублей. На мощность машины не повлияет, а расходы вырастут.

Сверяйтесь с перечнем дорогих машин. Автомобили одного и того же класса и марки, но разных моделей и года выпуска могут быть в перечне, а могут и не быть. Если машина попадет в список для повышающих коэффициентов, расходы на налог вырастут. Хотя на комфорте водителя это не отразится. С дорогими машинами счет идет на десятки тысяч рублей.

Следите, чтобы новый владелец снял машину с регистрации. Или снимите сами через 10 дней. Тогда вам перестанут начислять налог, а остальное — проблемы покупателя.

Проверяйте уведомление. Сумма транспортного налога к уплате указана в налоговом уведомлении. Если есть личный кабинет, его пришлют только туда. Если личного кабинета нет, уведомление придет по почте. За месяц до срока уплаты все должны получить документы с начислениями и реквизитами.

Выписка из налогового уведомления по транспортному налогу

Посмотрите, что указала налоговая при расчете: характеристики, сроки и за какую машину вам вообще начислили налог. Бывает, что при переезде налог начисляют в одном регионе, а потом еще раз в другом. Причем за несколько лет. Для налоговой это техническая ошибка, а у человека проблемы, которые можно потом решать месяцами.

6. Нужно ли самостоятельно сообщать в налоговую о своих транспортных средствах?

Информацию о транспортном средстве, его характеристиках, владельце и сроках регистрации в налоговую инспекцию предоставляет орган, который проводит государственную регистрацию транспортных средств.

Однако, если вы никогда не получали единого налогового уведомления и при этом не относитесь к льготным категориям, вы обязаны сообщить в налоговую о своем автомобиле (мотоцикле). Если вы не сделаете этого, с вас могут взыскать штраф в размере 20% от неуплаченной суммы налога. Такое правило действует с 1 января 2017 года.

В налоговую нужно представить:

- сообщение об имуществе (можно заполнить как от руки, скачав бланк на сайте Федеральной налоговой службы (ФНС), так и в электронном виде, использовав специальную программу в личном кабинете налогоплательщика);

- копию документа, подтверждающего государственную регистрацию транспортного средства.

Подать документы можно:

- лично или через представителя (требуется нотариально удостоверенная доверенность) в удобную вам налоговую инспекцию или в любой центр госуслуг «Мои документы»;

- по почте с описью вложения;

- онлайн через личный кабинет налогоплательщика на сайте ФНС.

Указанную в едином налоговом уведомлении сумму налога нужно уплатить не позднее 1 декабря года, следующего за истекшим налоговым периодом (налоговый период представляет собой один календарный год). Уплачивается налог не более чем за три налоговых периода, предшествующих году направления налогового уведомления. Вы также можете оплатить транспортный, земельный налог и налог на имущество физических лиц единым платежом.

Уплатить налог можно:

- лично (в банке);

- онлайн при помощи специального сервиса на сайте ФНС.

На сайте налоговой службы также можно сформировать квитанцию для уплаты в банковском отделении. Для формирования платежного поручения пользователю необходимо ввести фамилию, имя, отчество, адрес, ИНН, выбрать налог, адрес местонахождения и сумму.

Узнать актуальные налоговые ставки можно на сайте ФНС.

Льготы по транспортному налогу

Согласно большинству региональных законов, освобождаются от уплаты автомобильного налога ветераны и инвалиды Великой Отечественной войны, Герои Советского Союза, Герои России и другие группы налогоплательщиков. В список льготников-москвичей входят даже представители (один из двух родителей) многодетных семей.

А вот в Санкт-Петербурге такой льготой может воспользоваться только один из родителей семьи, в которой не менее четырех несовершеннолетних детей, а ряд граждан сможет использовать установленную льготу лишь при условии, что их транспортное средство отечественного производства и имеет двигатель мощностью до 150 л. с.

Кто платит налог на автомобиль (2020)

Плательщиком налогового платежа является лицо, на которое зарегистрировано транспортное средство (). Обязательный платеж за транспортное средство рассчитывается исходя из установленной ставки, которая устанавливается на лошадиную силу и зависит от мощности двигателя.

Плательщиком может быть и физическое, и юридическое лицо. Это не влияет на то, сколько стоит лошадиная сила. Налог 2020 организации рассчитывают самостоятельно. Расчет за физическое лицо сделает ФНС, которой сведения о владельцах транспортных средств поступают от ГИБДД. При передаче сведений между госорганами нередки технические ошибки, поэтому, получив уведомление об уплате налоговых сборов от налоговой инспекции, следует проверить корректность расчета.

ИФНС обязана прислать уведомление физическому лицу о том, что ему установлены налоговые платежи, которые он должен перечислить в бюджет, в том числе на автомобильный налог на лошадиные силы 2020. Если вы являетесь владельцем транспортного средства, но вам не приходит уведомление или в полученном уведомлении указаны ошибочные сведения, необходимо обратиться в налоговую инспекцию по месту жительства для уточнения данных. Также очень удобно для проверки данных и получения сведений об уплате и начислении обязательных сборов пользоваться личным кабинетом налогоплательщика.

Льготы по уплате транспортного налога в Московской области

Налоговые льготы по уплате транспортного налога в Московской области предоставляются в соответствии с Законом Московской области «О льготном налогообложении в Московской области».

От уплаты транспортного налога освобождаются:

- общественные организации инвалидов (кроме водных и воздушных транспортных средств);

- организации, участниками которых являются общественные организации инвалидов, а также организации, применяющие труд инвалидов и лиц, получающих пенсию по старости.

Для физических лиц установлены льготы по уплате налога на легковые автомобили с мощностью двигателя до 150 лошадиных сил (до 110,33 кВт) включительно, мотоциклы и мотороллеры с мощностью двигателя до 50 лошадиных сил (до 36,8 кВт) включительно (кроме многодетных семей).

Освобождаются от уплаты транспортного налога, но не более чем по одному транспортному средству за налоговый период, следующие физические лица:

- Герои Советского Союза, Герои Российской Федерации, граждане, награжденные орденом Славы трех степеней;

- Чернобыльцы;

- Участники Великой Отечественной войны в соответствии;

- инвалиды I-II групп, инвалиды с детства (независимо от группы инвалидности).

Инвалидам 3 группы предоставляется льгота в размере 50 % скидки.

В Московской области многодетные семьи имеют право на льготы по уплате транспортного налога. Один из родителей (законных представителей) в многодетной семье освобождается от уплаты транспортного налога в отношении следующих отдельных категорий транспортных средств: автомобили, мотоциклы, мотороллеры, автобусы, тракторы. Льгота многодетным предоставляется на автомобиль с мощностью двигателя до 250 лошадиных сил (до 183,9 кВт) включительно, за исключением дорогостоящих автомобилей стоимостью выше 3 млн. рублей, в отношении которых применяются повышающие коэффициенты.

Налоговые льготы предоставляются не более чем по одному транспортному средству за налоговый период.

Дополнительные льготы в отношении автомобилей, оснащенных исключительно электрическими двигателями

С 2016 года по 2021 года в Московской области лица, на которых зарегистрированы автомобили, оснащенные исключительно электрическими двигателями, освобождаются от уплаты транспортного налога в отношении следующих категорий транспортных средств, признаваемых объектом налогообложения:

- автомобили легковые,

- мотоциклы,

- мотороллеры,

- автобусы,

- тракторы.

Таким образом, автомобили Тесла, зарегистрированные в Московской области, не облагаются транспортным налогом.

Пенсионеры по старости льгот по уплате транспортного налога в Московской области не имеют.

Вопрос – ответ

| Кому положены бесплатные лекарства при коронавирусе |

| Вправе ли инспектор ГИБДД остановить автомобиль для проверки документов |

| Какая ответственность за неуплату налогов |

| Что делать если не получено налоговое уведомление |

| Остановка транспортного средства инспектором ГИБДД |

| Порядок проверки документов инспектором ГИБДД при остановке автомобиля |

| Порядок направления водителя на медицинское освидетельствование |

| В каких случаях инспектор ДПС имеет право провести досмотр автомобиля |

| Правила перемещения посылок из-за границы |

| Как правильно составить расписку о займе денег |

| Госслужащий сдает в аренду квартиру |

| Может ли госслужащий покупать акции на бирже |

| Сообщение госслужащим сведений об аккаунтах в Интернете |

Подготовлено “Персональные права.ру”

ТН для юридических лиц

Поскольку транспортное средство может быть зарегистрировано не только на физическое, но и на юрлицо, то поговорим и о том, как рассчитать налог на автомобиль в этом случае, какие существуют особенности его уплаты.

Если для физического лица сумму платежа рассчитывает ФНС, то юридические лица обязаны озаботиться этим вопросом самостоятельно. Делается это так же, как было показано в примере выше — различий не существует. А вот способы оплаты могут различаться.

Дело в том, что если граждане должны уплатить всю сумму налога сразу, то юрлица могут делать это частями — ежеквартально внося авансовые платежи в размере 1/4 от всей суммы. Однако такая возможность может быть и не предоставлена — все зависит от решения региональных властей.

Куда идут деньги?

Многих автовладельцев, исправно оплачивающих налог, волнует вопрос, на что именно идут деньги. Как правило, средства направляются администрацией на ремонтно-восстановительные работы на дорогах, на их обслуживание и строительство.

Распределение средств, поступающих в государственную казну от автовладельцев, регламентируется 56 статьей Бюджетного Кодекса. По всей стране действует более 80 ставок

Согласно данному кодексу, все средства направляются в бюджет субъекта. То есть, если владелец машины зарегистрирован в Калужской области, деньги будут поступать в бюджет этого региона, даже если на самом деле человек проживает в Москве.

Размер такой ставки каждый субъект определяет самостоятельно, при этом ставки могут отличаться в десятки раз. Подобная свобода действий имеет определенную логику. Ведь состояние дорог, их сервис, ремонт и обслуживание зачастую зависят от таких факторов, как географическое положение, количество населения и т.д.

Федеральным законодательством для каждого региона определена своя собственная ставка:

- для машины мощностью до 100 л/с максимальная ставка не может быть больше 25 рублей за 1 единицу;

- для машины мощностью от 100 до 150 л/с ставка не может превышать 35 рублей за одну единицу.

Не секрет, что сумма такой налоговой ставки сказывается на семейном бюджете автовладельцев по всей территории России по-разному. Максимальный сбор приходится оплачивать владельцам машин, зарегистрированным в Ленинградской, Сахалинской области, в Санкт-Петербурге и республиках Татарстан, Башкортостан. Наиболее свободно себя чувствуют жители Оренбургской и Смоленской области, Чеченской республики и Ханты-Мансийского автономного округа. В Ханты-Мансийске, например, и Ненецком округе от оплаты сбора вообще освобождаются все машины мощностью до 150 л/с.

Квитанции по транспортному налогу

Если владелец автомобиля его продал, а квитанции транспортного налога все равно продолжают ему приходить, ему следует обратиться в ФНС и сообщить информацию, что он продал автомобиль. Это подтверждается такими документами:

- договором о продаже транспортного средства;

- справкой из ГИБДД, что авто было снято с учета;

- соответствующим заявлением.

Если вы хотите связаться с представителями ФНС с помощью почты, то им следует для выяснения ситуации отправить такие документы:

- копии договоров;

- паспорта;

- справки;

- оригинал заявления.

Уведомления продолжат приходить в случае продажи автомобиля на законных основаниях, если он был продан согласно генеральной доверенности. В таких случаях уплата транспортного налога все равно останется обязанностью бывшего владельца.

Каким образом можно оплатить налог на автомобиль?

Современная система налогообложения предоставляет физическим лицам отличную возможность производить уплату транспортного налога несколькими способами — через госуслуги или через интернет. Поэтому вопросов, как оплатить налог на легковой автомобиль, у налогоплательщиков больше не будет возникать.

Иным способом уплаты налога является официальный портал госуслуг www.gosuslugi.ru. Для уплаты налога потребуется перейти на сайт и ввести в поиске услуг «оплата транспортного налога». Системой будет отобран список услуг, среди которых потребуется выбрать необходимый и осуществить оплату.

Как оплатить налог через Интернет: пошаговая инструкция

Для автовладельцев, ведущих динамичный образ жизни, сегодня существует очень простой и удобный способ оплаты государственного транспортного сбора. Оплата через Интернет позволит сэкономить время и нервы.

Таблица 1. Как внести деньги?

| Шаг | Описание |

|---|---|

| Шаг №1 | Зарегистрироваться на официальном сайте ФНС. |

| Шаг №2 | Войти в личный кабинет. |

| Шаг №3 | Нажать на вкладку «Задолженность». |

| Шаг №4 | В этом окне уже будет вся информация по сумме. |

| Шаг №5 | Нажать на кнопку «Оплатить задолженность». |

| Шаг №6 | Выбрать банк и ввести реквизиты карты. |

| Шаг №7 | Еще раз кликнуть на поле «Оплатить». |

Также можно осуществить оплату через электронный кошелек Qiwi.

Заключение

Подводя итог, следует заметить, что транспортный налог не имеет фиксированной ставки и в каждом отдельном случае он будет рассчитан индивидуально. Большое значение при подсчетах играет возраст, место регистрации и мощность авто.

Также стоит помнить, что неполучение квитанции на оплату налога не освобождает владельца от государственного сбора, поэтому во избежание начисления штрафа необходимо самостоятельно контролировать этот вопрос.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!