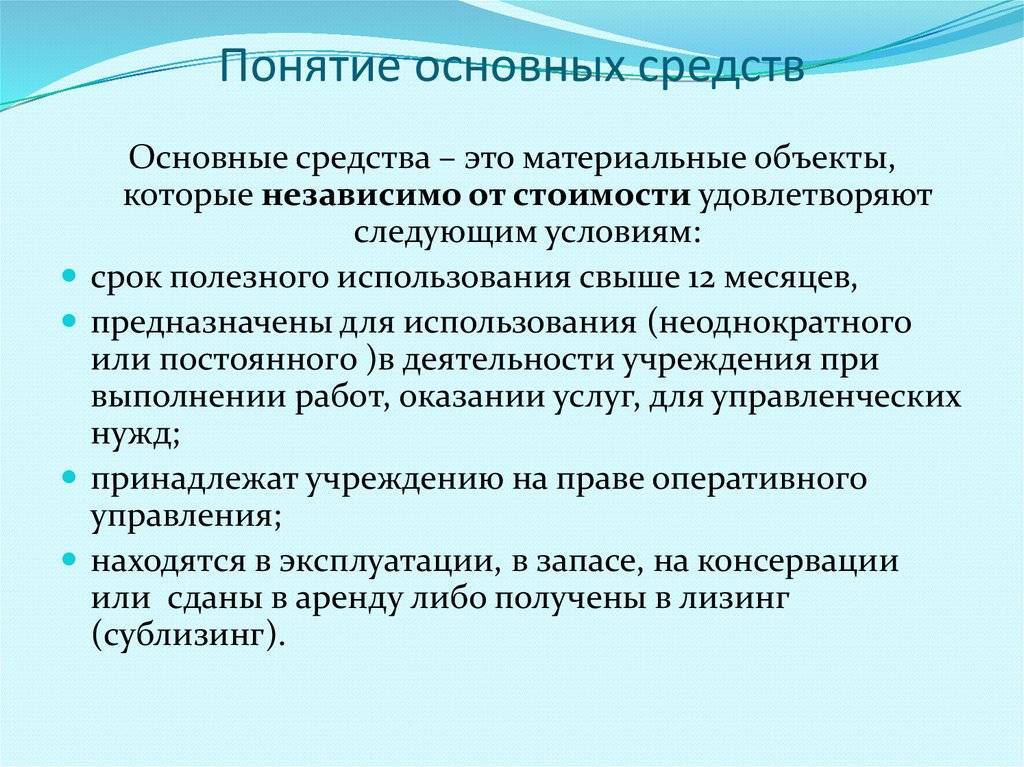

Критерии ОС

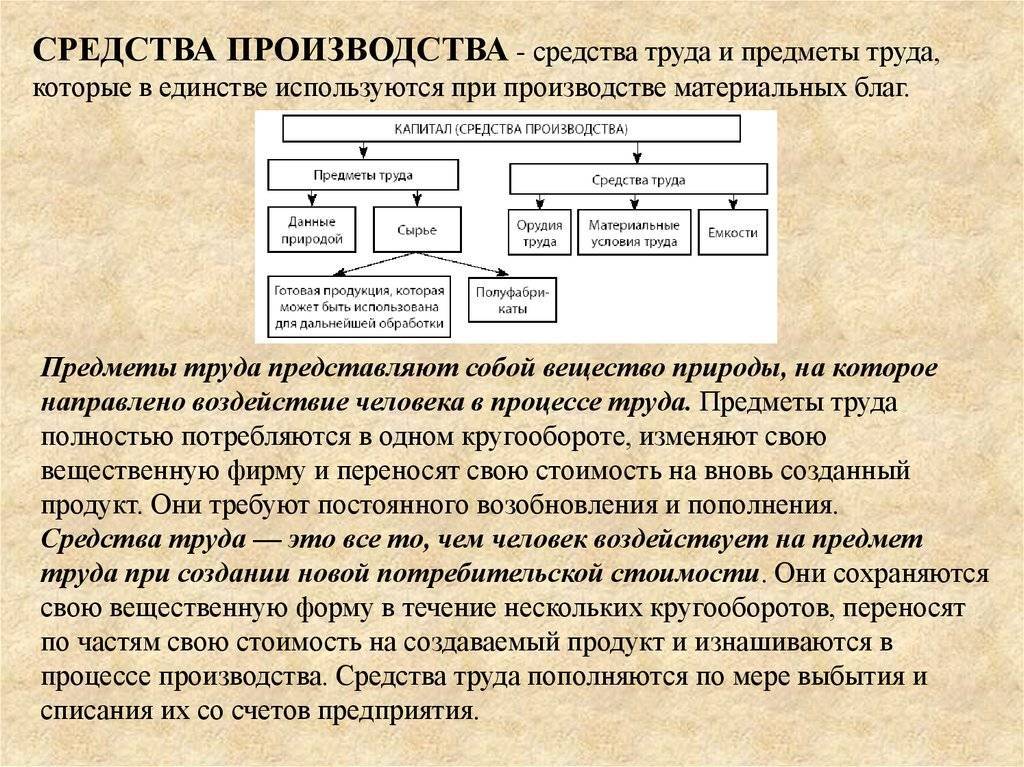

Основные средства (ОС) – это оборудование и другое дорогостоящее имущество, которое компания использует больше года.

ОС отличаются от сырья и материалов, которые используют однократно. От инвентаря, стоимость которого меньше лимита. А также от товаров и готовой продукции, предназначенных для продажи (п. 1 ст. 257 НК РФ, п. 4 ПБУ 6/01, Письмо Минфина от 11.07.2018 N 03-03-06/2/48148).

Критерии ОС: срок полезного использования (СПИ) больше 12 месяцев, а стоимость больше лимита.

Лимит стоимости ОС в налоговом учете – 100 000 руб., в бухгалтерском – 40 000 руб. При этом бухгалтерский лимит можно уменьшить в учетной политике.

Амортизация основных средств в бухучете

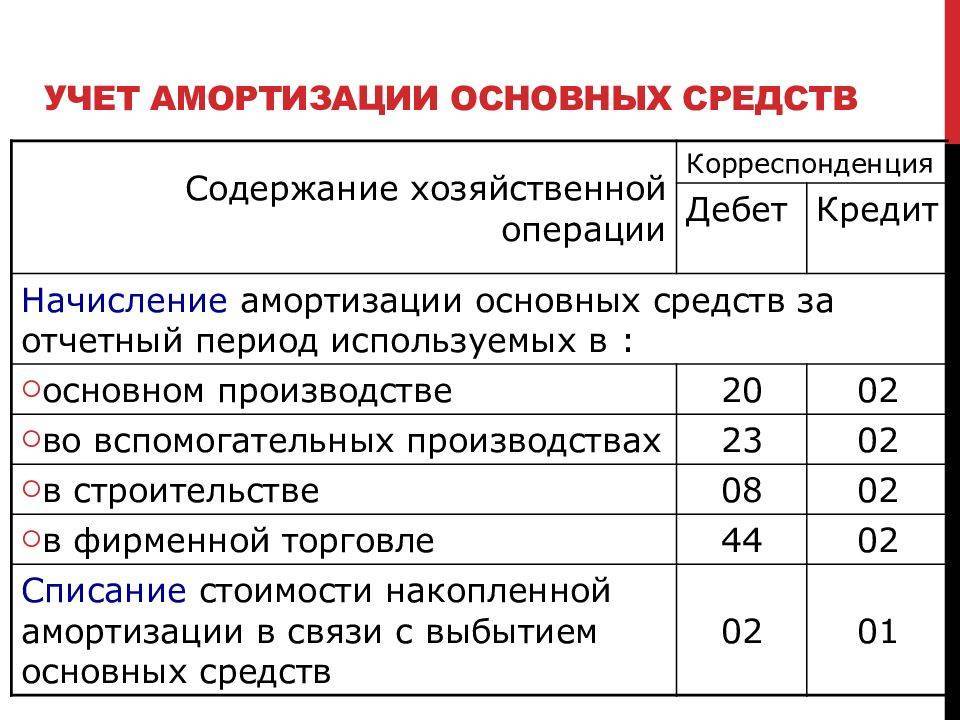

Основные средства, в отличие от материалов, следует амортизировать. Таким образом происходит перенос стоимости объекта на затраты. Счет для отражения амортизации в бухучете имеет код 02.

Для начисления амортизации нужно знать:

- ликвидационную стоимость;

- срок полезного использования;

- способ начисления амортизации.

Ликвидационная стоимость рассчитывается как сумма, которую вы можете получить при выбытии основного средства, уменьшенная на затраты по его выбытию. Сюда входит и стоимость оставшихся от ОС материалов. Стоимость ликвидации определяется при признании объекта в бухучете. Если после выбытия ОС никаких поступлений не ожидается или их сумма совсем несущественная, ликвидационная стоимость может быть принята равной нулю.

Срок полезного использования может быть равен периоду, в течение которого основное средство будет приносить доход организации, или измеряться количеством продукции, которое можно получить при его использовании.

Способ начисления амортизации бухгалтер может выбрать из трех вариантов:

- линейный;

- уменьшаемого остатка;

- списание стоимости пропорционально объему продукции (работ).

Способ списания стоимости по сумме чисел лет срока полезного использования ФСБУ 6/2020 не предусмотрен.

Выбранный способ амортизации нужно обязательно отразить в учетной политике. Как правило, линейным способом и методом уменьшаемого остатка амортизация начисляется у основных средств, срок полезного использования которых определен как период времени. Способ списания пропорционально объему продукции — при сроке полезного использования, установленном в натуральных единицах (штуках, тоннах и пр.)

Сущность каждого способа амортизации расписана в в ФСБУ 6/2020. Начислять амортизацию в общем случае следует каждый месяц.

Организация учета основных средств в сельском хозяйстве

Учет основных средств на предприятиях, в том числе отрасли АПК ведется на активном счете 01 «Основные средства». Данный счет предназначен для учета наличия и движения, как находящихся в собственности предприятия основных средств, так и полученных по договору лизинга (финансовой аренды). Для арендованных основных средств, планом счетов бухгалтерского учета, предназначен забалансовый счет 001 «Арендованные основные средства».

По дебету счета 01 «Основные средства» отражаются следующие операции:

- поступление

основных средств; - расходы,

связанные с улучшением объекта, для получения дальнейшей выгоды; - увеличение

стоимости объекта основных средств.

По кредиту счета 01 «Основные средства» отражают такие операции как:

- выбытие основных средств в результате реализации, ликвидации или безвозмездной передачи другим предприятиям;

- частичная ликвидации;

- уценка стоимости основных средств.

Поступление основных средств на предприятии оформляется актом о приеме-передаче основных средств (кроме зданий, сооружений) (форма № ОС-1). В данном акте отражается наименование объекта основных средств, его краткая характеристика, год изготовления, инвентарный номер, место использования. К данному акту прикладывается техническая документация на объект основных средств. В том случае если объект основных средств приобретен у физического или юридического лица, то должен быть оформлен соответствующий договор купли – продажи. В инвентарных карточках при приобретении основных средств в комплекте, указывается весь состав комплекта . Принятие основных средств к учету происходит на основании инвентарной карточки по форме ОС-6. Малые организации вправе применить упрощенную систему регистров, сдавать менее сложную отчетность. В связи с этим, предприятия небольших размеров могут не оформлять инвентарный документ на каждый актив, поступивший в компанию. Компаниям с небольшим количеством основных средств достаточно будет составить сводный журнал, фиксирующий все действия (принятие, перемещение, выбытие), совершенные с имуществом.

Инвентаризация осуществляется в компаниях особой комиссией, состав ее членов и сроки проведения обозначаются приказом директора. Если в ходе работы комиссии обнаруживаются объекты основных средств, не принятые к учету или отсутствующие в нем, а также, если в первоначальных сведениях в инвентарной книге указаны неверные данные, то задачей комиссии является включение в опись правильных сведений. Заполняется опись по наименованию основных средств в соответствии с их назначением.

На субсчете счета 01 «Выбытие основных средств» определяется остаточная стоимость списанного по той или иной причине, объекта основных средств. В целях определения итогового финансового результата, сначала информация о выбытии основных средств накапливается на счете 91 «Прочие доходы и расходы». В дальнейшем определяется финансовый результат от выбытия всех объектов основных средств в отчетном периоде и в том случае если кредит счета превышает дебет — организация получила прибыль, а если кредит превышает дебет – убыток от выбытия основных средств. В конце месяца финансовый результат списывается на счет 99 «Прибыли и убытки».

Таким образом, в ходе проведенного исследования, можно прийти к выводу о том, что учет основных средств является кропотливым и достаточно сложным процессом, но в тоже время и необходимым для любого предприятия, выступая механизмом регулирования эффективности и прибыльности деятельности. Мнение аудитора определяет не только результаты детальной проверки операций с основными средствами, но и адекватность учетной политики в отношении этих средств, что в свою очередь может оказать влияние на цели и стратегию финансово-хозяйственной деятельности организации.

Просмотров

7 231

Что относить к основным средствам

Основные средства классифицируются в Общероссийском классификаторе основных фондов (ОКОФ). Согласно этому реестру, бухгалтерский учет относит к основным следующие материальные активы:

- строительные сооружения;

- земельные участки;

- механизмы;

- приборы и устройства;

- инструменты, инвентарь;

- техника для вычислений и организации деятельности;

- транспорт;

- поголовье скота;

- высаженные многолетние растения;

- объекты природы, находящиеся в пользовании;

- капитальные вложения в арендованные инвентарные объекты и в улучшение земельных ресурсов;

- некоторые другие виды материальных объектов.

Эти средства не являются основными

Если предмет прослужил владельцу менее одного года, он еще не достиг статуса основного средства.

Есть ограничение и по стоимости: если материальный актив стоит меньше, чем 40 тыс. руб., его не относят к основным средствам. Данный лимит установлен новой редакцией Приказа Министерства финансов РФ № 186н от 24 декабря 2010 г. В нем же разъяснено, что ограничение по стоимости не распространяется на сельскохозяйственный инвентарь, скот, строительные механизмы и оружие: все это является основными средствами, сколько бы оно не стоило.

Кроме того, в перечень основных средств не входят:

- оборудование, предназначенное для лова;

- временные строения, которые не собираются эксплуатировать дольше двух лет;

- сменное оборудование, составляющее заменяемые элементы других основных средств;

- специальная и форменная одежда и обувь;

- приспособления для работ в лесу: бензопилы, сучкорезы, сплавные тросы, временные железнодорожные ветки, дороги и т.п.;

- тара для хранения;

- посадочный материал, даже если он многолетний;

- молодняк, пчелиные семьи, птицы, кролики, пушные звери, собаки.

ОБРАТИТЕ ВНИМАНИЕ! Любой материальный актив, предназначенный к продаже или сдаче напрокат, не может быть основным средством

Понятие и способы начисления амортизации основных средств в сельском хозяйстве

В процессе использования основных средств в сельскохозяйственном

производстве, происходит их физический износ, ухудшаются технические свойства,

в следствии чего основные средства утрачивают способность эффективного участия

в производстве сельскохозяйственной продукции.

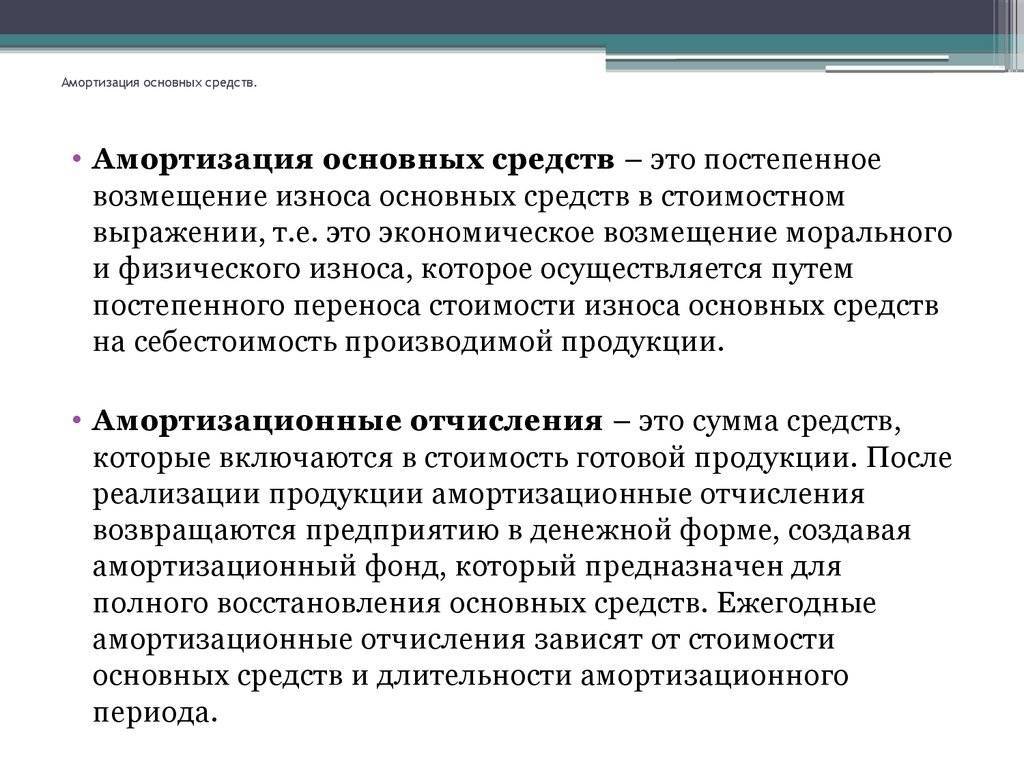

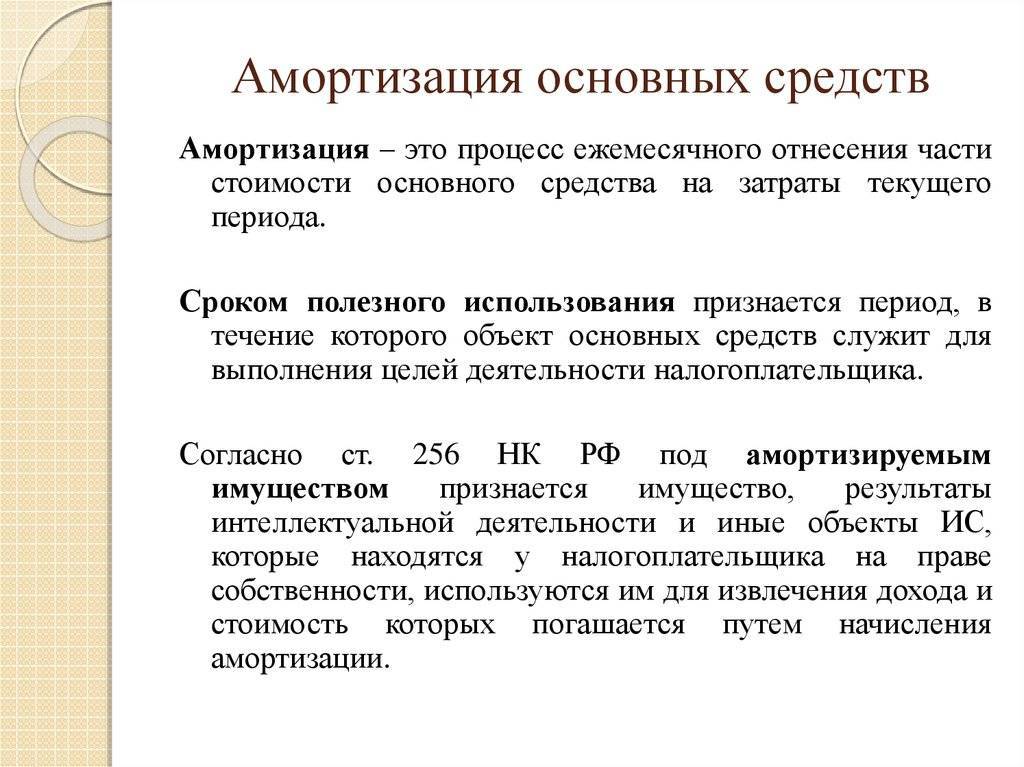

Под амортизацией основных средств следует понимать «способ возмещения основного капитала и обеспечения стабильности финансового состояния предприятия, она является объектом как бухгалтерского, так и налогового учета».

Несколько иного мнения к понятию амортизации придерживается М.В. Кондратюк, согласно ее точки зрения «амортизация это процесс погашения стоимости объектов основных средств путем списания части первоначальной стоимости основных средств на текущие издержки производства».

Начисление амортизации по основным средствам на предприятиях происходит

в каждом отчетном периоде и в течении всего срока службы объектов основных

средств до полного погашения амортизируемой стоимости.

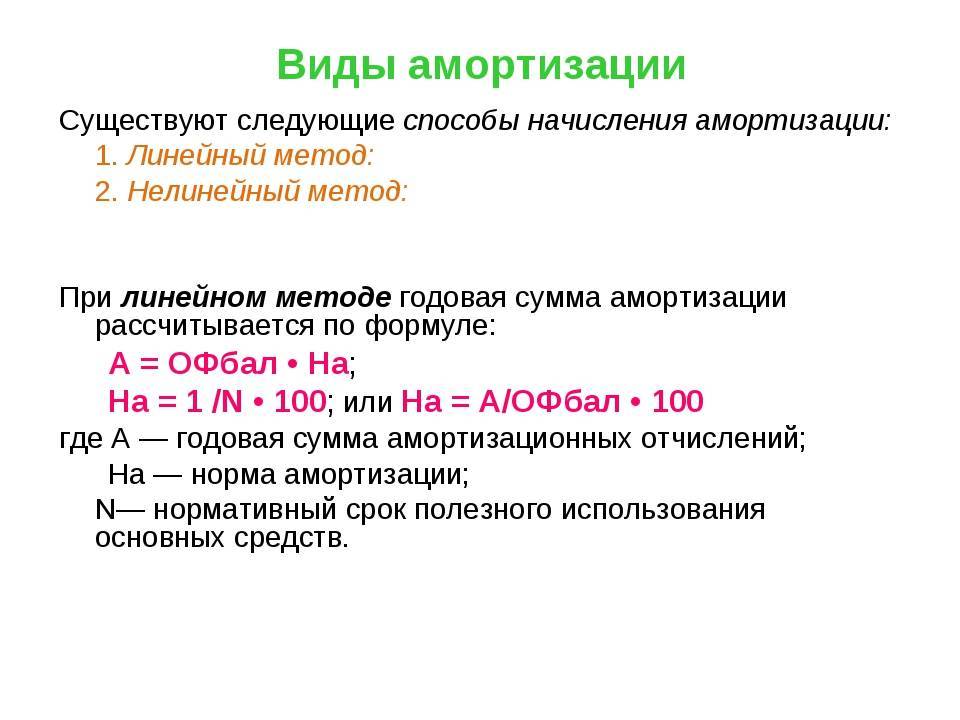

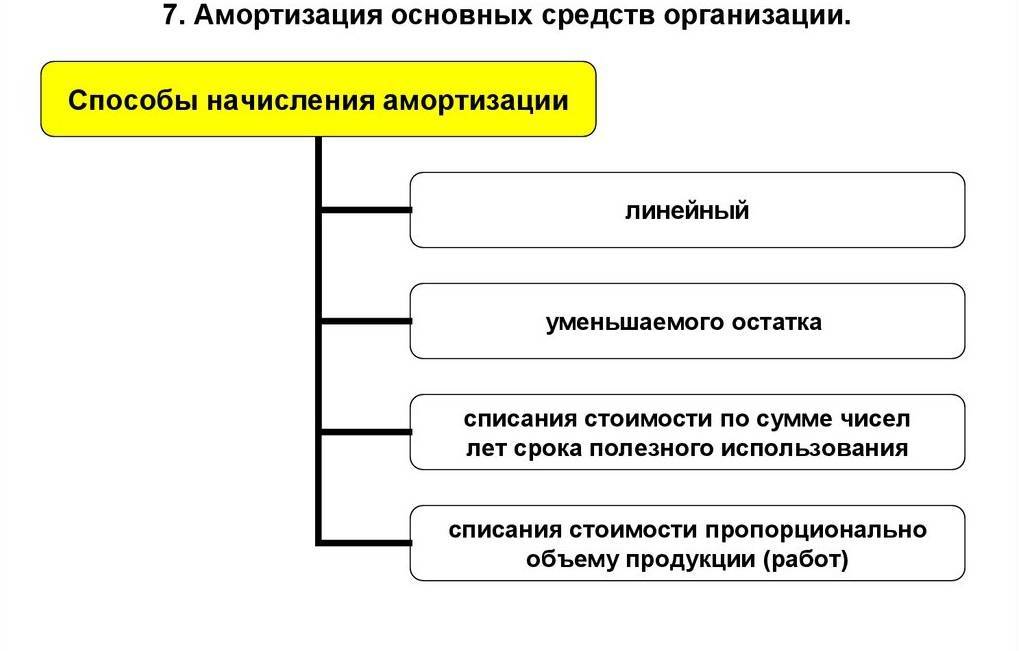

В приказе Минфина России от 29.07.1998 N 34н, а так же в ПБУ 6/01, выделены следующие способы начисления амортизации:

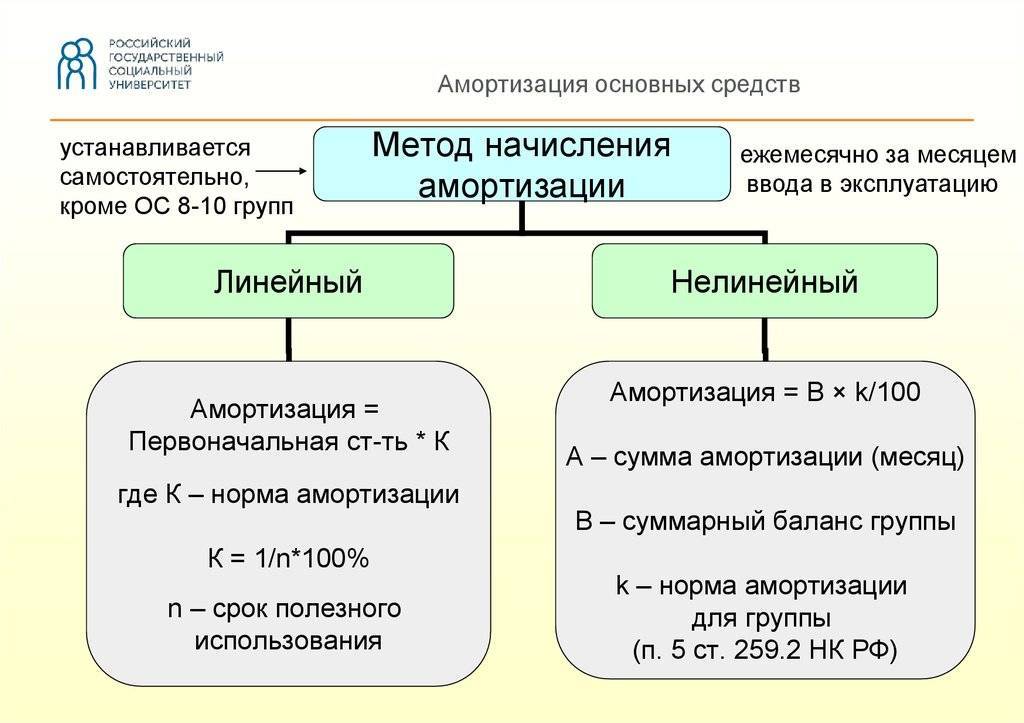

1. Линейный способ заключается в начислении амортизации исходя из рассчитанной нормы амортизации на первоначальную стоимость основных средств. При этом норма амортизации определяется исходя из полезного срока использования основных средств.

2. Способ уменьшаемого остатка заключается в начислении амортизации исходя из остаточной стоимости основных средств на начало года и нормы амортизации, определённой исходя из срока полезного использования объекта и коэффициента не более 3, который определяется самой организацией.

3. Способ списания стоимости по сумме чисел лет срока полезного использования заключается в начислении амортизации исходя из первоначальной или текущей (восстановительной) стоимости основных средств и расчета, в числителе, которого число лет, оставшихся до конца срока использования объекта, а в знаменателе — сумма чисел лет срока использования объекта основных средств.

4. Способ списания стоимости основных средств пропорционально объему продукции заключается в расчете размера амортизационных отчислений исходя из показателя объема продукции в отчетном периоде и соотношении первоначальной стоимости основных средств и планируемого объема продукции за весь срок использования основных средств.

В МСФО предусмотрено три метода начисления амортизации (линейный метод, метод уменьшаемого остатка, метод единиц производства продукции), а в РСБУ помимо этих трех существует еще один метод – по сумме чисел лет срока полезного использования.

Как правило, наиболее часто предприятия, в том числе сельскохозяйственные

товаропроизводители, применяют именно линейный метод начисления амортизации

основных средств, что в первую очередь связано простотой расчетов. Расчет

амортизации линейным методом, осуществляется с использованием следующей

формулы:

Ал = С * К

где Ал. – величина

амортизационных отчислений при использовании линейного метода начисления

амортизации, тыс.руб.;

С – первоначальная

стоимость основных средств, тыс.руб.;

К – норма амортизации, %.

При применении данного метода затраты на основные средства списываются

на протяжении всего времени их эксплуатации равными частями в себестоимость

произведенной сельскохозяйственной продукции. Фактически применение линейного

метода начисления амортизации, на наш взгляд, не всегда является

целесообразным. Так, например, если предприятие по определенным не зависящим от

него причинам существенно снизило объем производства в отчетном периоде, либо

вовсе отказалось на какое то время от отдельных видов деятельности, размер

амортизационных отчислений включаемых в себестоимость продукции не изменится, в

связи с чем, в таком случае целесообразнее применять способ списания стоимости

основных средств пропорционально объему продукции. В любом случае, как отмечают

специалисты в области бухгалтерского учета и налогообложения, линейный метод

начисления амортизации, на сегодняшний день, является наиболее эффективным.

Согласно п. 1 ст. 256 НК РФ амортизируемым признается имущество, которое находится у налогоплательщика на праве собственности, используется им для извлечения дохода, срок полезного использования которого превышает 12 месяцев и первоначальная стоимость более 100 000 руб. В целях расчета налога на прибыль амортизационные отчисления можно учесть в качестве расходов, что позволит снизить налогооблагаемую базу и уменьшить размер налога. Амортизация в налоговом учете считается одним из двух способов: линейный и нелинейный (ст.259 НК РФ).

Что относится к основным средствам в бухгалтерском учете

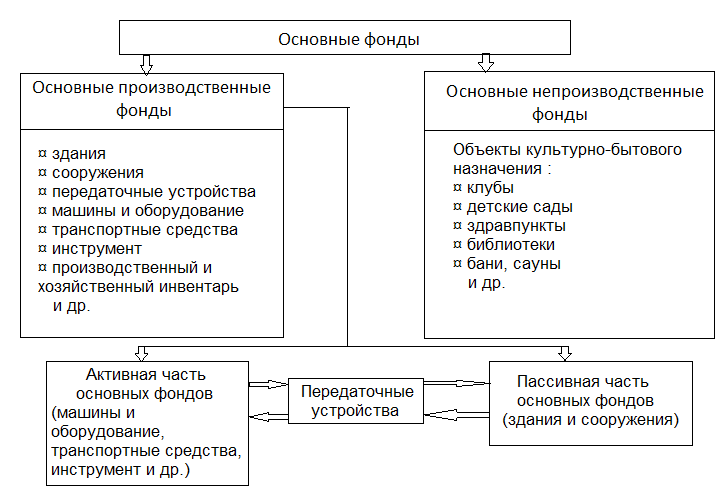

Активы, которые принимают активное участие в производственном процессе — активная часть (ОС). Объекты, обеспечивающие требования производства — пассивная.

Первичный учет проводят с помощью актов приема-передачи, списания, инвентарных карточек и книг.

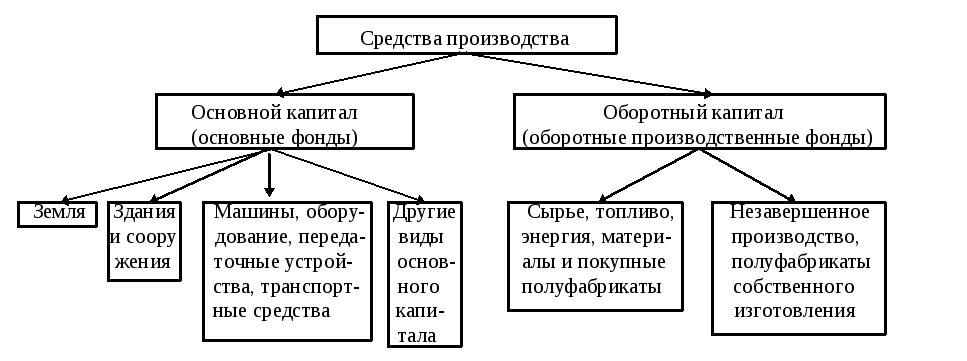

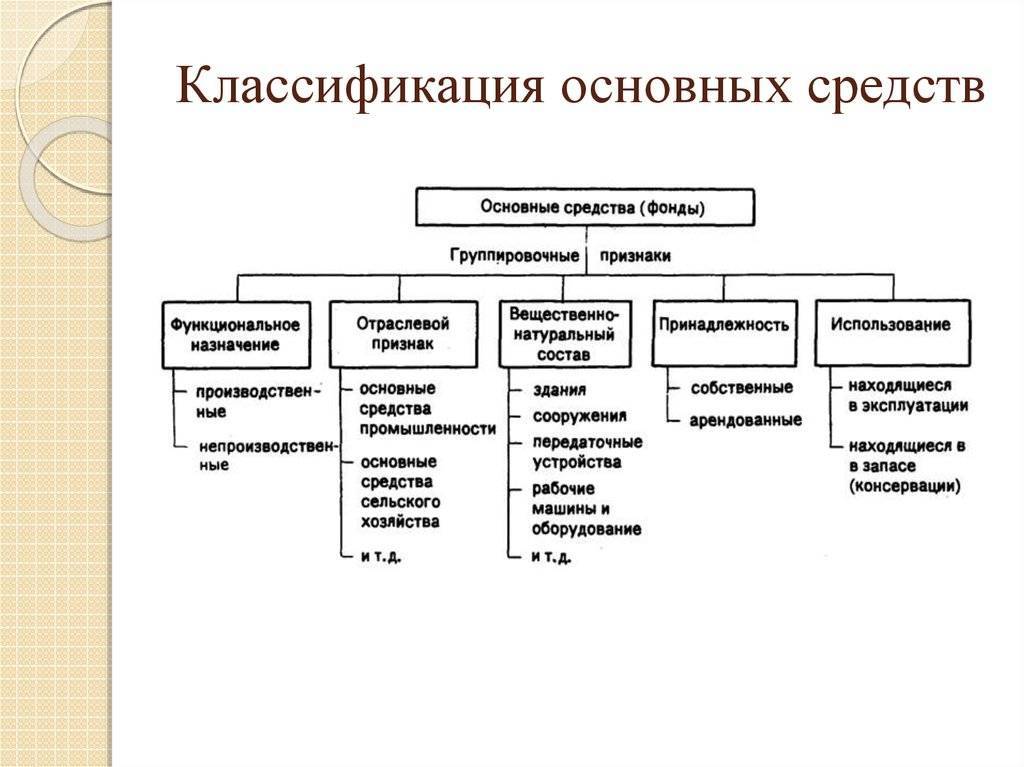

Классификация основных фондов по некоторым признакам в бухгалтерии:

- по применению: производственные и непроизводственные,

- ПБУ,

- часть участия: активные и пассивные,

- по мере применения: запасные, в эксплуатации, на доработке, восстановлении, частично ликвидированные, консервированные,

- исходя из прав разделяют собственные и привлеченные.

Виды оценки производственных фондов

Существует несколько видов оценки основных производственных фондов, среди которых можно назвать, в первую очередь, оценку по первоначальной стоимости.

Определение полной первоначальной (инвентарной) стоимости, которая представляет собой стоимость ввода объектов производственных фондов в деятельность предприятия. Данная стоимость отражает в денежном эквиваленте все расходы по приобретению, доставке и установке оборудования или процессов на строительство зданий. Оценка по первоначальной стоимости – первоначальная стоимость при вычете износа части стоимости объекта основных фондов, которая не переносится на изготавливаемые изделия (неамортизированная стоимость). Ее можно определить разностью полной первоначальной инвентарной стоимостью и суммы амортизации на определенную дату.

Еще один вид оценки производственных фондов представляет собой полную восстановительную оценку основных фондов на соответствующую дату. Эта оценка дает возможность определения расходов по замене производственных фондов.

Данный показатель можно определить, используя индекс новых рыночных цен и данных стоимости аналогичной продукции, по которой ранее определялась восстановительная стоимость укрупнённых коэффициентов изменений цен. Эта стоимость отражает расходы по созданию или приобретению ранее купленных или уже созданных основных фондов.

Оценка основных фондов может проводиться по остаточной стоимости, вычитая износ, который начисляется по соответствующим нормам амортизационных отчислений и поправочным коэффициентам. Этот метод включает оценочную стоимость дефектов, которые возникают в процессе долговременной эксплуатации объектов основных фондов, что приводит к потере его основных качеств. Также его определяют исходя из износа, который выявляется экспертными специалистами данной области.

Оценка основных фондов может проводиться по отношению к рыночной стоимости, здесь происходит определение цены, которую будут готовы заплатить покупатели, приобретающие основные фонды предприятия по ранее оговорённому договору купли-продажи. Рыночная оценка производственных фондов включает в себя их доходность, текущий уровень инфляции и прочие рыночные факторы.

Ликвидационную оценку производственных фондов осуществляет, как правило, ликвидационная комиссия предприятия, которая подлежит ликвидации после банкротства в соответствии с решением учредителей или участников, а также по основаниям, которые определены законодательством РФ.

Балансовая оценка производственных фондов предприятий находит свое отражение на балансе, в этом случае происходит смешанная оценка основных производственных фондов. Некоторая часть инвентарных объектов будет числиться на балансе в соответствии с восстановительной стоимостью, а фонды, вводимые позже, учтены в соответствии с полной первоначальной стоимостью. Балансовую оценку классифицируют на полную или остаточную (за вычетом износа) оценку. Остаточная оценка проводится вместе с ценкой другого имущества предприятия и подлежит обложению налога на имущество.

Источники

- http://www.grandars.ru/student/statistika/osnovnye-fondy.html

- https://nalog-nalog.ru/uchet_os_i_nma/chto_otnositsya_k_osnovnym_sredstvam_predpriyatiya/

- https://assistentus.ru/osnovnye-sredstva/klassifikaciya/

- https://spravochnick.ru/ekonomika_predpriyatiya/resursy_predpriyatiya/proizvodstvennye_fondy/

- https://1-fin.ru/?id=281&t=331

- https://answr.pro/articles/7841-osnovnyie-proizvodstvennyie-fondyi/

- https://spravochnick.ru/ekonomika_predpriyatiya/resursy_predpriyatiya/ocenka_proizvodstvennyh_fondov/

Что важно помнить при продаже недостроенных объектов

Чаще всего компании продают целостные основные средства. Но бывает и такое, что реализации подлежат недостроенные объекты. К примеру, организация начала строительство здания для собственных нужд и в процессе стройки решила его продать.

Проводки отличаются от проводок по обычной продаже. При продаже недостроенного объекта будет использоваться счет 08, а проводки по амортизации будут отсутствовать. На этапе строительства у объекта отсутствует первоначальная стоимость — он считается капвложением. Если принимается решение о его продаже, он признается в учете как долгосрочный актив к продаже (ДАП) по п. 10.1 ПБУ 16/02.

По ФСБУ 26/2020 допустим свернутый порядок отражения выбытия капвложений. Если поступления от выбытия капвложений будут больше суммы их балансовой стоимостью и затрат на выбытие, то у организации появится прочий доход. Если нет — прочий расход.

Куда деваются средства, перестающие быть основными

Отслужившие свое материальные активы уходят из организации путем выбытия. Это может произойти в случае:

- списания, так как актив стал непригодным к дальнейшей эксплуатации с целью получения прибыли;

- продажи в другую организацию;

- передачи безвозмездно на сторону;

- перемещения как части вклада в уставный капитал другого юрлица;

- обмена и др.

Основное средство не будет считаться выбывшим, если его просто переместили из одного подразделения организации в другое. Также никто не будет списывать актив, если он просто временно не используется.

При выбытии стоимость материального основного средства должна быть списана по бухгалтерскому учету, что в обязательном порядке отражается в составе доходов и расходов. При этом расходами будут считаться затраты на выбытие – утилизацию, вывоз, списание и т.д., а доходами – сумма от продажи, стоимость полученных неденежных эквивалентов в качестве мены и пр.

С 1 числа каждого месяца учет будет производиться с учетом изменений в составе основных средств.

ВАЖНО! Если средство выбыло в середине учетного периода, новые начисления амортизации будут произведены все равно с начала следующего месяца

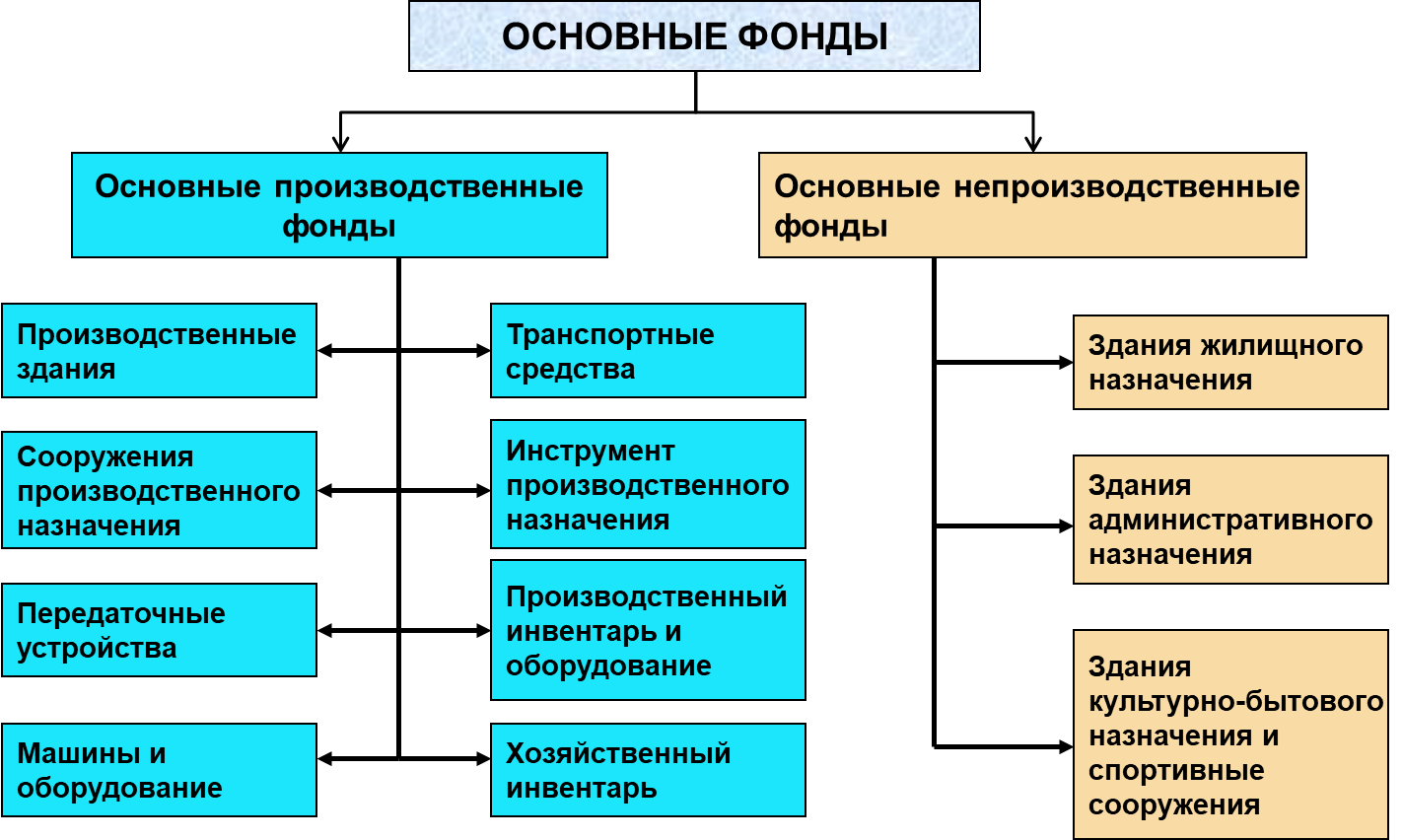

Виды основных средств – основная форма классификации

Реализация бухгалтерских процедур невозможна без подробного и точного разнесения учетных единиц по видам, характеризуемым едиными признаками их использования в производственном и общехозяйственном процессах. Кроме того, ряд показателей, применяемых в анализе хозяйственной деятельности предприятия, при проведении расчетов требует точное функциональное разграничение предмета анализа.

В случае основных средств такими показателями являются в первую очередь – фондоотдача, фондовооруженность и фондоемкость, характеризующие эффективность задействования ОС в производственном процессе предприятия.

Решению этой задачи было посвящено Постановление Правительства Российской Федерации от 12 февраля 1993 года N 121 по реализации Государственной программы перехода Российской Федерации на принятую в международной практике систему учета и статистики в соответствии с требованиями развития рыночной экономики , которым был утвержден ОКОФ (ОК 013-94) – единый классификатор основных средств по видам и выполняемым ими функциям.

При его создании были учтены такие базовые международные и отечественные стандарты, как International Standard Industrial Classification of all Economic Activities (ISIC)- международная стандартная отраслевая классификация всех видов экономической деятельности (МСОК), Central Product Classification (CPC) — международный Классификатор основных продуктов (КОП), Положение о бухгалтерском учете и отчетности в Российской Федерации, Общероссийский классификатор видов экономической деятельности, продукции и услуг (ОКДП).

В соответствии с ОКОФ основные средства разделяются на следующие виды:

- Здания – производственные, хозяйственные и административные корпуса, принадлежащие организации;

- Сооружения – инженерные объекты, обеспечивающие функционирование производства (эстакады, туннели, ж/д платформы и пути);

- Внутрихозяйственные дороги – автомобильные и пешеходные дороги общего назначения, обустроенные на внутренней территории;

- Передаточные устройства – электросети, тепло- газо- и паропроводы;

- Машины и оборудование – станочный парк, используемый в основном и вспомогательных производствах;

- Прочие машины и оборудование – объекты, не вошедшие в состав предыдущего пункта по признаку непроизводственного назначения;

- Транспортные средства – спецтехника самостоятельного хода, автомобили, кары, подъемники, штабелеры, прицепные устройства;

- Инструмент, кроме специального;

- Производственный инвентарь – прочие приспособления, используемые в основном и вспомогательных производствах;

- Хозяйственный инвентарь – приспособления общехозяйственного назначения, не используемые в производственных процессах;

- Рабочий, продуктивный и племенной скот;

- Многолетние насаждения;

- Прочие основные средства – в этой категории могут учитываться те основные средства, которые не нашли отражения в предыдущих пунктах.

Помимо этого к основным средствам ПБУ 6/01 «Учет основных средств» и ОКОФ позволяют относить земельные участки, объекты природопользования, капвложения в улучшение земель и в арендованные основные средства, а также используемые в основном производстве природные ресурсы.

Не принимаются к учету как основные средства, вне зависимости от их соответствия критериям классификации, следующие категории имущества:

- со сроком службы менее одного года или стоимостью ниже установленного в Приказе Минфина № 186н от 24.12 2010г. лимита;

- приспособления лова, бензопилы, сплавные тросы, дороги сезонного характера, временные ветки дорог, временные сооружения некапитального характера со сроком службы менее двух лет;

- спецприспособления, сменные приспособления к основным средствам, независимо от их стоимости;

- специальная, санитарная, форменная одежда и обувь, постельные принадлежности;

- временные сооружения и прочие объекты, расходы на создание которых включаются в себестоимость строительных и/или монтажных работ как накладные расходы;

- молодняк и скот на откорме, птица, кролики, пушное поголовье, пчелиные семьи, сторожевые собаки и подопытные животные;

- многолетние насаждения, выращиваемые как посадочный материал.

Кроме того, не могут позиционироваться как основные средства станки, приспособления и машины, находящиеся на складском хранении в качестве товарной группы, находящиеся в пути или в процессе монтажа, а также включенные в баланс капстроительства.

Приведенные принципы классификации и группировок являются обязательной базой, на которой должна строится система бухгалтерского и налогового учета основных средств предприятия.

Как его определить

Теперь определившись с тем, что представляет собой износ ОС и каких видов он бывает, можно перейти к тому, как его рассчитать.

Коэффициент и процент износа основных средств

Выделяют следующие варианты расчета процента износа ОС.

- Линейный. Подразумевается списание стоимости одинаковыми частями (или амортизация), в течении всего времени использования ОС. Данный метод всегда применяется к зданиям, которые относятся к следующим группам: объекты, находящиеся в использовании 20-25 лет, находящиеся в использовании 25-30 лет и , находящиеся в использовании более 30 лет. К другим объектам, возможно применение какого — либо другого способа. К плюсам линейного метода стоит отнести легкость вычисления, точность в списании стоимости объектов и равномерное списание средств. К минусам данного метода, относится то, что он не подойдет организациям, которые планируют обновлять фонды производства достаточно быстро и для имущества, к которому будет применен нелинейный способ, общая сумма налога будет меньше.

- Уменьшаемого остатка. Это нелинейный способ, при котором амортизация ОС начисляется неравномерно в течение всего периода его использования. Чтобы использовать этот расчет, нужно назначить коэффициент ускорения и вариант списания ликвидационной стоимости. К плюсам этого способа относится то, что производительность практически всех ОС изначально является более высокой. А данный метод предполагает именно то, что полезность использования оборудования с каждым годом уменьшается. К минусам относятся трудный расчет и необходимость дополнительный значений, для этого расчета.

- Списание стоимости по сумме чисел лет периода полезного использования. Совокупность амортизации за год зависит от исходной стоимости, от суммы чисел лет периода полезного эксплуатирования и количества лет, оставшихся до его завершения. Плюсом является то, что этот способ хорошо работает в тех ситуациях, когда ОС используются наиболее интенсивно вначале. Также плюсом является простота расчетов. Существенных минусов, метод не имеет.

- Списание первоначальной цене объекта пропорционально количеству продукции. При данном способе, амортизация зависти от количества продукции , которая была выпущена в срок отчетного периода, а также зависит от предполагаемого количества продукции за всю продолжительность использования. Плюс этого метода в том, что он больше, чем другие методы, показывает силу износа ОС. Минусом является трудность в расчетах, так как нужно изначально определиться как рассчитывать амортизацию, ежегодно или ежемесячно.

Чтобы провести анализ состояния ОС, применяют коэффициент износа ОС. Он показывает то, насколько амортизированы ОС. Данный коэффициент — это отношение амортизации к первоначальной стоимости ОС. Все ОС по ходу их эксплуатации подвержены моральному и физическому износу. Чтобы определить уровень износа и рассчитывается этот коэффициент.

Много полезной информации по расчету износа и амортизации ОС дано в этом видео:

https://youtube.com/watch?v=ZzBD6WUKVew

Расчет стоимости

Расчет стоимости износа можно произвести так:

- При 1 методе: А = стоимость ОС * амортизационная норма.

- При 2: А = остаточная стоимость * коэф. ускорения * норма амортизации.

- При 3 методе: А = первоначальная стоимость ОС * число лет, которое осталось до завершения срока эффективного использования / сумма чисел лет срока эффективного использования

- При 4 методе: А = отношению произведения реальный объем продукции * первоначальная стоимость/ / ориентировочный объем продукции за весь период использования.

Переоценка основных средств в бухучете

Из-за инфляции некоторые основные средства со временем могут обесцениться, то есть их стоимость в учете будет далека от рыночной стоимости схожих основных средств. Чтобы свести к минимуму возникающую разницу, компании вправе проводить переоценку основных средств (п. 17 ФСБУ 6/2020). Есть два способа это сделать:

- Пересчитать первоначальную стоимость и сумму накопленной амортизации так, чтобы балансовая стоимость ОС после переоценки была равна справедливой стоимости.

- Уменьшить первоначальную стоимость ОС на амортизацию, а затем пересчитать балансовую стоимость так, чтобы она соответствовала справедливой.

В первом случае в учете надо сделать отдельные записи — и для первоначальной стоимости, и для амортизации. Во втором случае делают одну корректирующую запись.

Результаты переоценки отражают в учете на 31 декабря. Стоимость основного средства может не только уменьшиться, но и в некоторых случаях, наоборот, вырасти.

Пример нахождения ОС

Раздел отчетности, в котором отражается информация об основных средствах предприятия, важен для акционеров, инвесторов и иных пользователей отчетности. Эти сведения позволяют оценить базовый актив бизнеса, генерирующий прибыль.

Для наглядности можно рассмотреть пример отражения ОС в балансе по МСФО Российской компании ПАО «Интер РАО» и аналогичной компании США «Chevron Corporation».

Отчетность компании ПАО «Интер РАО» с investing.com

Отчетность компании Chevron Corporation с investing.com

Значения столбцов расположены по годам — слева 2018 год, затем 2017 и т.д. В случае зарубежных компаний альтернативой может быть и ресурс morningstar, где цифры по Chevron в 2018 году полностью совпадают, хотя не совпадают за прошлые годы:

Отчет компании ПАО «Интер РАО» представлен в миллионах рублей, а «Chevron Corporation» — в миллионах долларов США. В отчетности раскрываются понятия нетто и брутто основных средств, а также показатель накопленной амортизации.

Нетто отражает остаточную стоимость имущества. Брутто – полную стоимость. Все амортизационные отчисления за период использования отражаются по строке накопленная амортизация.

Отдача основных средств

Этот показатель рассчитывается как отношение стоимости всей продукции, которая была произведена предприятием в течение одного года, к среднегодовой стоимости фондов. Коэффициент показывает, сколько валовой продукции изготавливается предприятием в течение одного цикла в расчете на 1 денежную единицу средств, которые были инвестированы фирмой в основные фонды. Индекс должен быть больше единицы.

Фо = ВП / Сс.г., где

- ВП – вся продукция компании в денежном измерении (в том числе стоимость полуфабрикатов и незавершенного производства);

- Фо – фондоотдача;

- Сс.г. –стоимость ОФ в расчете на 1 год в среднем.

Документы по учету основных средств

Все операции с основными средствами организации должны быть отражены документально и закреплены в соответствующих формах учетной документации.

Наименование документа | Форма документа |

|---|---|

акт о приеме – передаче основных средств объекта основных средств (кроме зданий и сооружений) | ОС – 1 |

акт о приеме-передаче здания (сооружения) | ОС – 1а |

акт о приеме-передаче групп объектов основных средств (кроме зданий, сооружений) | ОС – 1б |

накладная на внутреннее перемещение объектов основных средств | ОС – 2 |

акт о приеме – сдаче отремонтированных, реконструированных и модернизированных объектов | ОС – 3 |

акт о списании объекта основных средств | ОС – 4 |

акт о списании автотранспортных средств | ОС – 4а |

акт о списании групп объектов основных средств (кроме автотранспортных средств) | ОС – 4б |

инвентарная карточка учета объекта основных средств | ОС – 6 |

Инвентарная карточка группового учета объектов основных средств | ОС – 6а |

Инвентарная книга учета объектов основных средств | ОС – 6б |

акт о приеме (поступлении) оборудования | ОС – 14 |

акт о приеме – передаче оборудования в монтаж | ОС – 15 |

акт о выявленных дефектах оборудования | ОС – 16 |