Расчет суммы с НДС

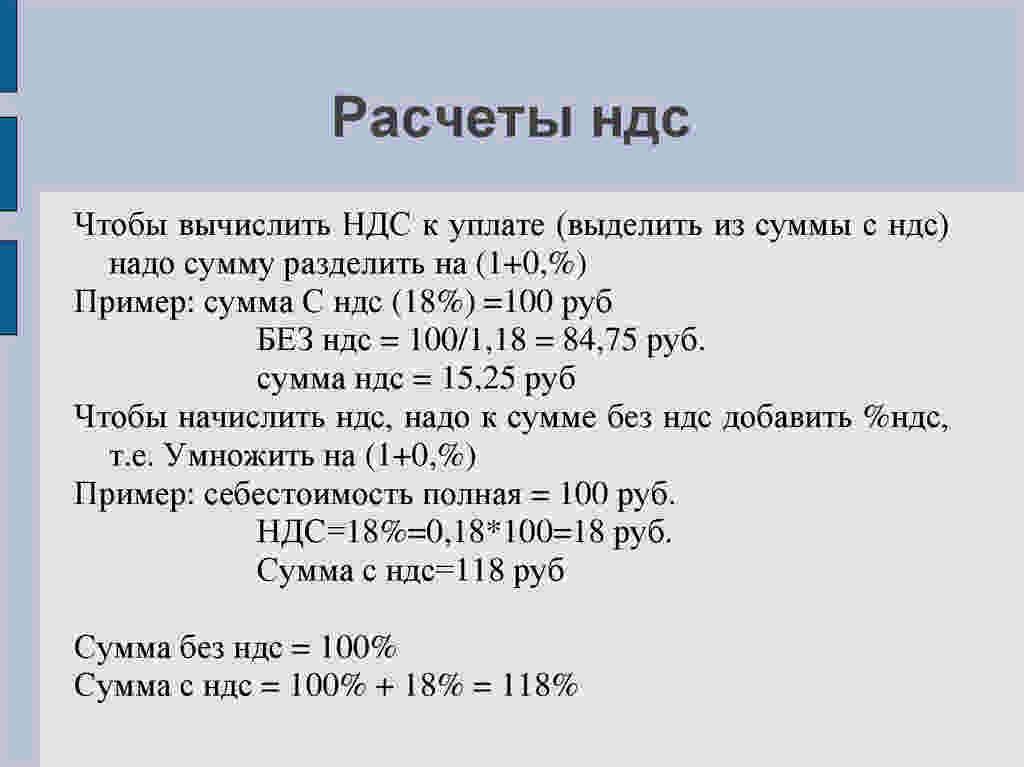

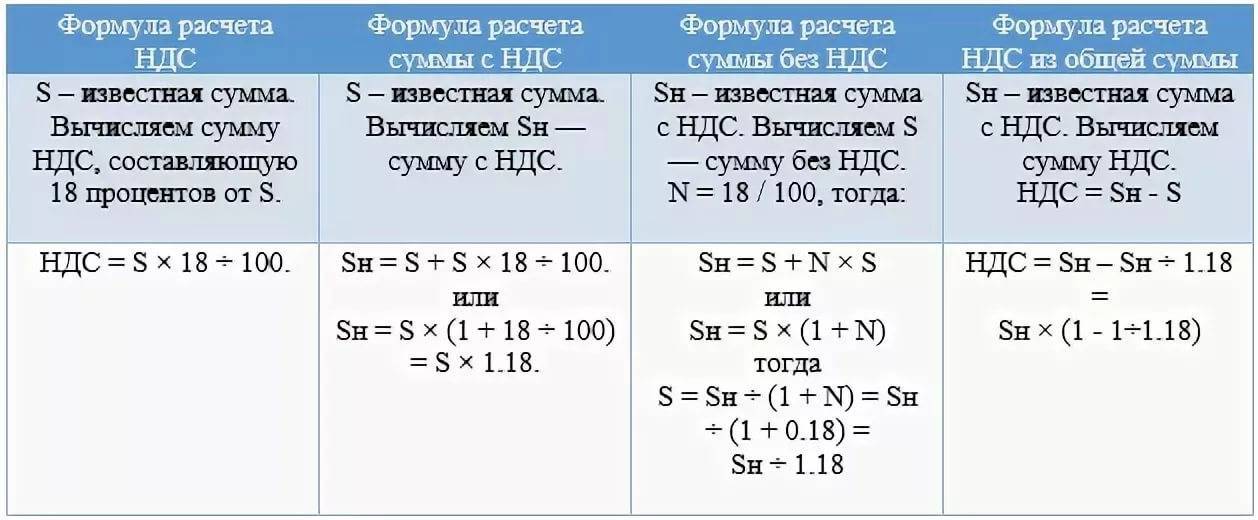

Сумма с НДС рассчитывается с использованием несложной формулы. Порядок расчета устанавливается следующим образом – берется база, с которой взимается налог, значение умножается на размер тарифа. Если он нулевой, нет необходимости рассчитывать сбор.Пример расчета НДС – если база составляет 200 000, а ставка – 20%, то получается 200 000 * 20/100 = 40 000.

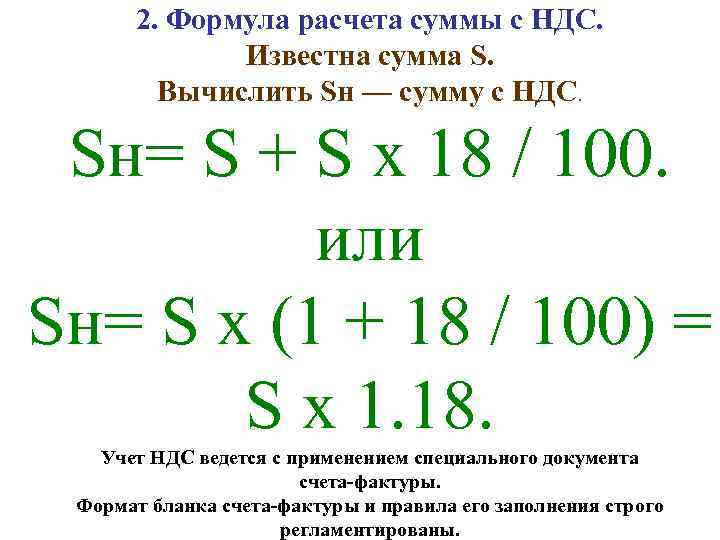

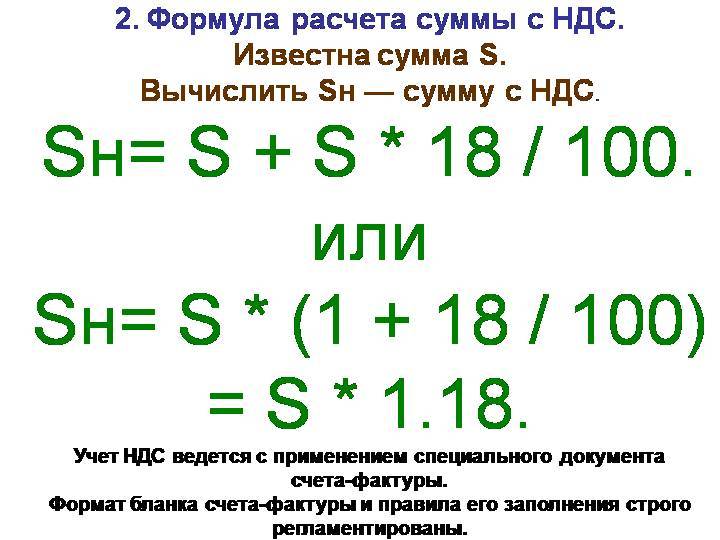

Популярен вопрос, как высчитать НДС с какого-либо значения. Например, есть определенный показатель, а нужно вычислить размер платежа с налогом. Для этого могут применяться две формулы. В первом случае к базе (S) прибавить произведение показателя на ставку, деленное на 100. Также можно использовать формулу S * (1 + ставка/100). Если база составляет 10 000, применяется 20%, то расчет будет 10 000 * 1,20 = 12 000.

Что такое расчетная ставка

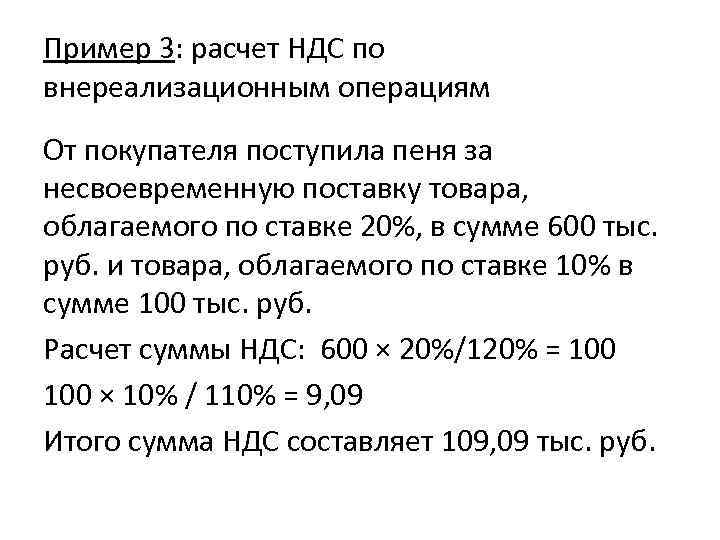

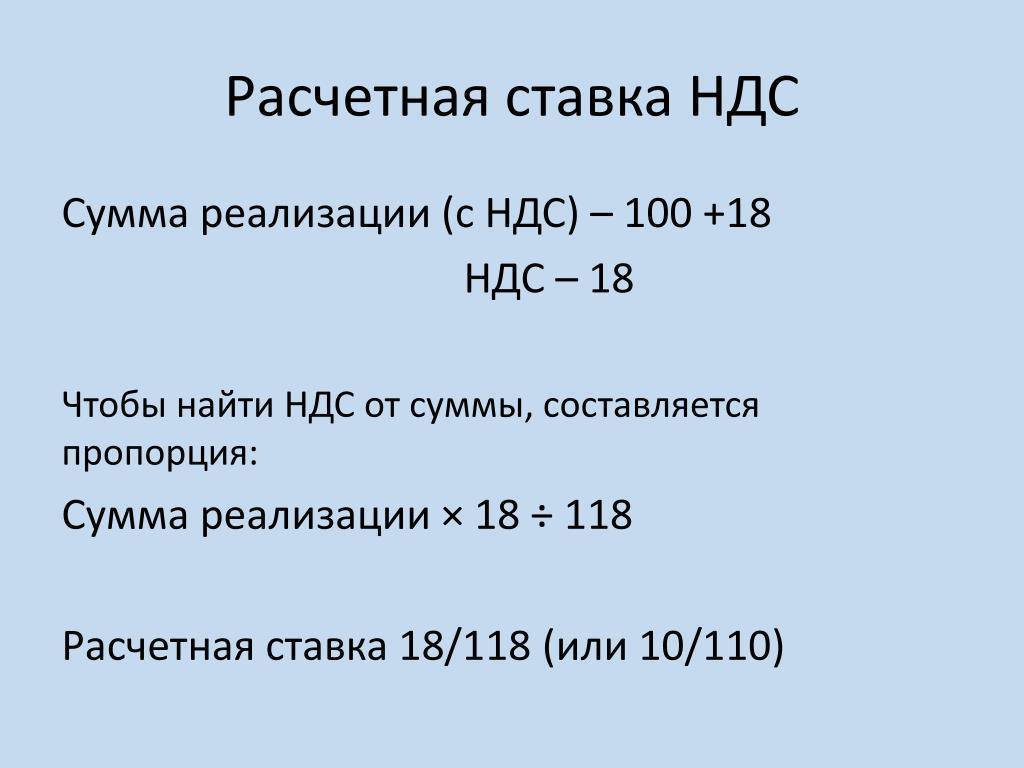

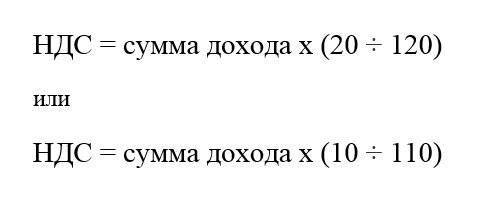

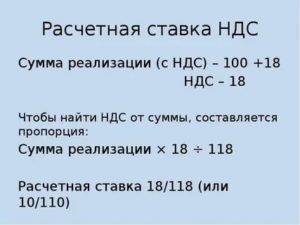

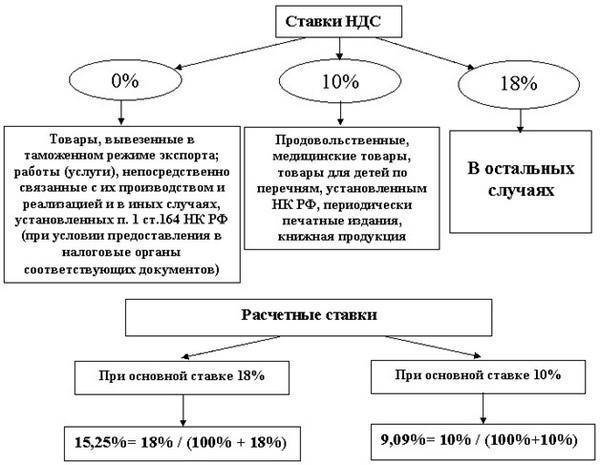

Начисление НДС осуществляется после применения конкретной ставки. Есть два варианта расчетных показателей – 10/110, 20/120. Помимо этих ставок, применяются основные – 0, 10, 20. Основной процент – 20%, используется почти во всех случаях реализации продукции, которая не относится к льготной категории товаров.

Расчетные ставки применяют при выделении отчислений во время получения средств, также в случае получения авансов по предстоящей поставке или передаче прав по имуществу. Актуален вопрос, как добавить НДС при заполнении счетов – фактур. Должна быть внесена разница между ценами с учетом сбора, размер налога, применяемая ставка, полная цена и стоимость продажи со сбором.

Как рассчитать и вычислить НДС из суммы

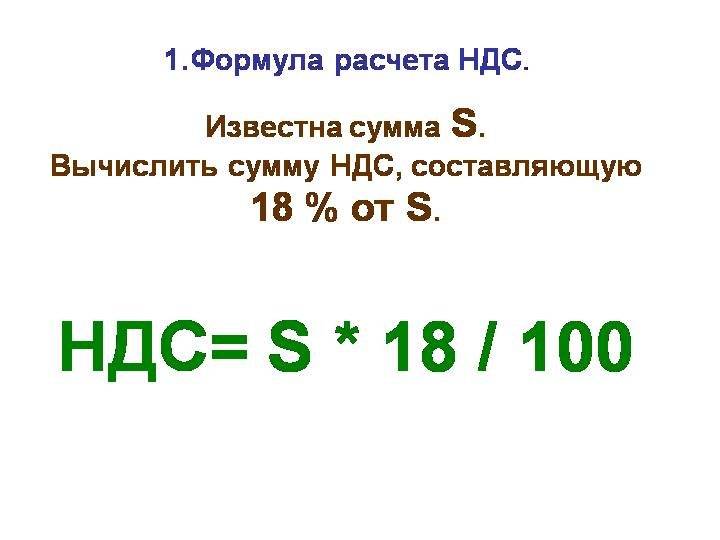

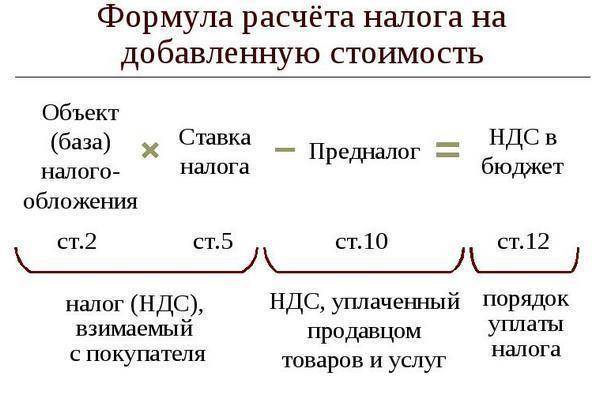

Формула расчета

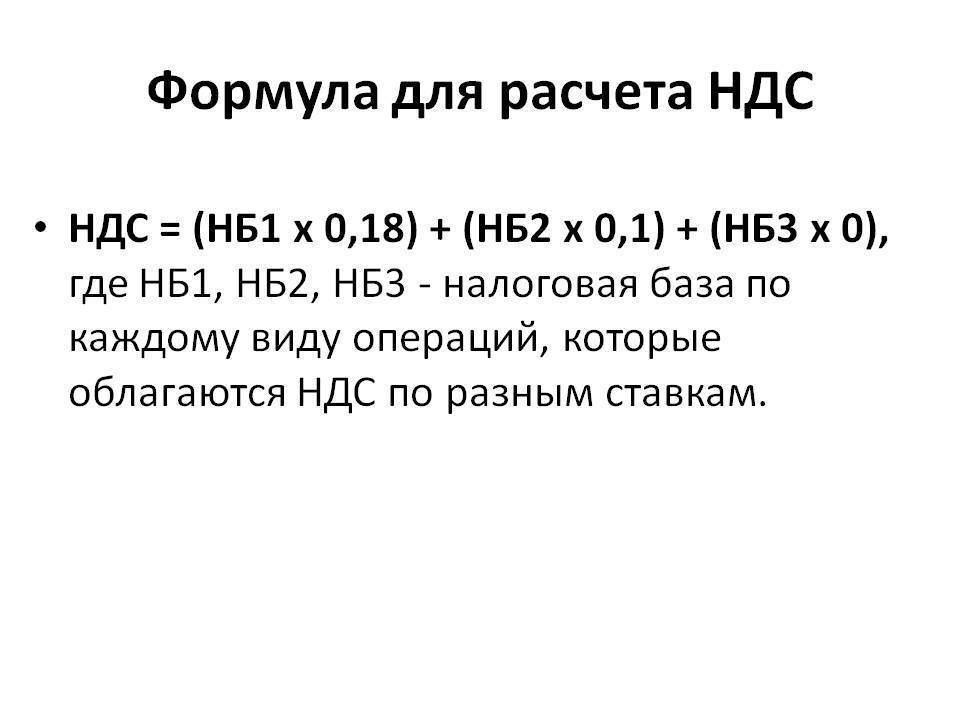

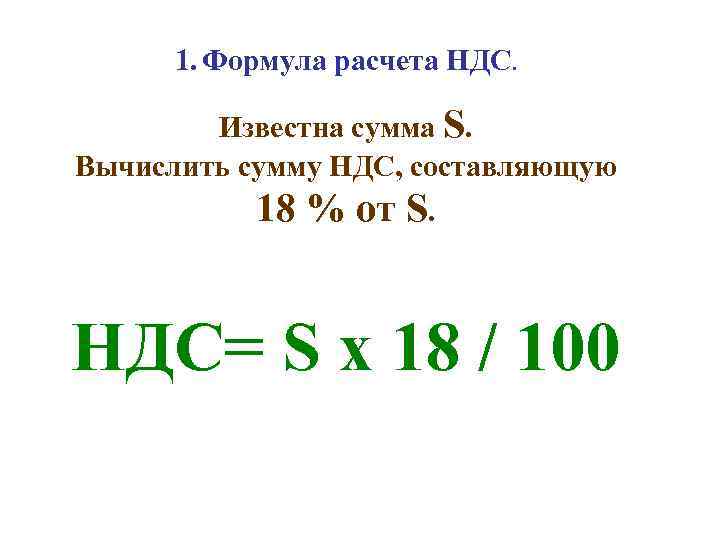

Налог на добавленную стоимость рассчитывается по общей несложной формуле:

В=А*D

где В ― сумма налога, А ― стоимость товара без налога, D ― ставка налога.

Пример 1.

Стоимость товара равна 100 рублей, ставка НДС― 18 %. В таком случае В=100 руб.*18%=18 рублей.

Пример 2.

Стоимость товара равна 300 рублей, ставка ― 10 %. Налог равен 300 рублей *10%=90 рублей.

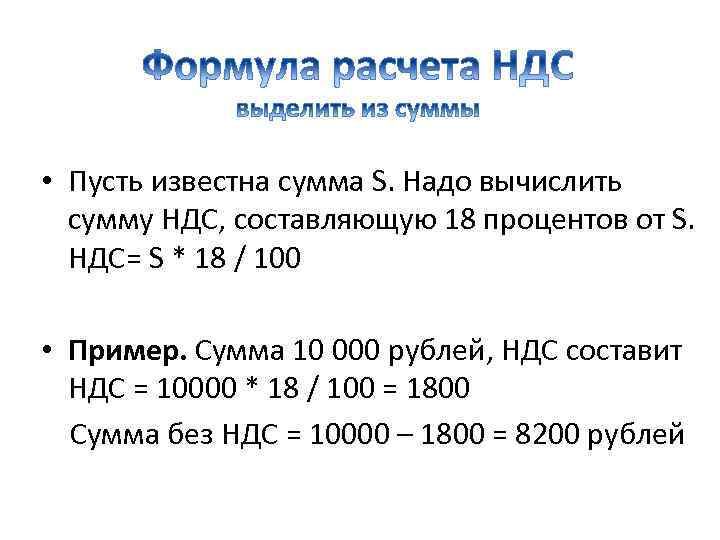

Как высчитать НДС 18%, включенный в сумму

Очень часто на практике возникает необходимость выделения НДС из общей стоимости покупки. В зависимости от применяемой ставки, используют следующие расчеты:

При ставке НДС 18 %: В=С/118*18.

Пример 3.

Дана стоимость товара с НДС, равная 660 рублей 80 копеек. Товар реализован по ставке 18 %. Требуется выделить сумму налога. В=660,8/118*18=100,80. Таким образом, получено решение 100 рублей 80 копеек.

При ставке 10 %: В=С/110*10.

Пример 4.

Стоимость товара с НДС составляет 847 рублей. Ставка ― 10 %. Сумма налога высчитывается следующим образом: В = 847/110*10=770 и она равна 770 рублей.

Видео — как посчитать НДС:

Правильное выделение суммы НДС и надлежаще оформленные документы позволят избежать лишней головной боли, так как уплата рассматриваемого налога является одной из наиболее существенных затратных статей для предприятия среди прочих бюджетных отчислений.

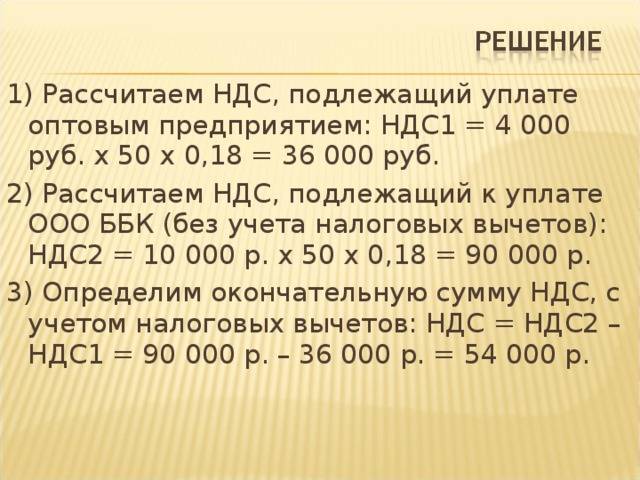

Пример расчета НДС

Используя приведенные выше формулы, разберем, как правильно считать НДС (сверх суммы и в том числе), на примерах.

Пример 1

Сначала определим стоимость партии без НДС (налоговую базу):

25 грн. × 100 000 шт. = 2 500 000 грн.

Посчитаем НДС от суммы:

2 500 000 × 20/100 = 500 000 грн.

Вычислим сумму с НДС:

2 500 000 + 500 000 = 3 000 000 грн.

Или определить итоговую сумму можно сразу, без предварительного расчета налога:

2 500 000 × 1,20 = 3000 000 грн.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 2 500 000 грн.,

- НДС 20% — 500 000 грн.,

- итого с НДС — 3000 000 грн.

Пример 2

По прайс-листу ООО «Икс» цена бордюрного камня с учетом НДС составляет 120 грн. за 1 шт. Покупатель заказал партию из 10 тыс. штук. Посчитаем НДС 20%.

Сначала определим итоговую стоимость партии:

120 грн. × 10 000 шт. = 1 200 000 грн.

Посчитаем НДС в том числе:

1 200 000 / 1,20 × 0,20 = 200 000 грн.

Остается сумма без НДС:

1 200 000 – 200 000 = 1 000 000 грн.

Ее также можно найти без предварительного выделения налога:

1 200 000 / 1,20 = 1 000 000 грн.

Проверить правильность расчета можно, начислив НДС на полученную стоимость без налога:

1 000 000 × 20/100 = 200 000 грн.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 1 000 000 грн.,

- НДС 20% — 200 000 грн.,

- итого с НДС — 1 200 000 грн.

Правила расчета НДС онлайн

Размер налога на конкретный товар или услугу можно вычислить самостоятельно при помощи формул. Но это не самая простая процедура, при которой возможны некоторые ошибки в вычислениях. Гораздо проще НДС рассчитать онлайн, воспользовавшись соответствующим интернет-калькулятором.

Обычно электронная форма предлагает выбрать тип расчёта – выделить или начислить НДС. После нажатия соответствующей кнопки или клика по строке с названием режима работы изменится используемая формула. Помимо этого для расчёта НДС онлайн действуют и другие правила:

- возможность изменения ставки;

- сохранение в памяти калькулятора последних введенных данных о режиме работы и ставке налога;

- в любой момент расчёт можно сбросить к первоначальным настройкам и ставке в 20 %;

- результаты расчёта выдаются в виде чисел и прописью, что удобно использовать для копирования;

- нажатие кнопки сохранения позволяет зафиксировать результат расчёта;

- в форму допускается вносить изменения и удалять ненужные расчёты;

- кликнув по строке таблицы с сохраненными результатами, можно перенести информацию в основные расчеты;

- ссылку на полученные расчеты можно переслать по e-mail или через мессенджер.

Важно! Зная, как высчитать НДС в 20 % через онлайн-калькулятор, можно сберечь время и собственные нервы. Не имеет смысла только использование конвертера /0 при заполнении отчётности на экспортируемые товары

Что такое НДС и его величина?

Вернёмся в начало 20 века, в послереволюционный период. Именно тогда впервые появилась аббревиатура НДС. Этот вид пошлины пришёл на смену налога с продаж, которым раньше платили со всей выручки. Новый сбор должен был распространяться не на полученную прибыль, а на потенциальную, освободив налогоплательщиков от многочисленных однотипных поборов.

В России НДС стал применяться только в начале 90х годов. В большинстве стран он тоже применяется, отличаются только его процентные ставки. Примечательно то, что в ряде стран он и вовсе отсутствует, тем самым значительно облегчая жизнь людей, которые обязаны его платить.

Налог на добавленную стоимость (далее НДС) – это один из множества сборов в России, которым облагаются произведённые товары и предоставленные услуги. Из названия становится понятно, что им облагается только та сумма, которую предприятие или организация прибавила (другими словами накрутила) при реализации продукции.

Размер этого сбора в нашей стране равняется 18%. Это не самый большой показатель, в Венгрии, например, ставка по нему равна 27. 18% — это размер пошлины на обычную группу товаров. Но существует ряд льготных групп, с которых платится только 10% или они полностью освобождены от обязанности его платить.

Сфера применения калькулятора

Калькулятор пригодится всегда, когда есть необходимость в расчете стоимости товаров либо услуг, либо исчисления процента прибыли после уплаты НДС.

Налог на добавленную стоимость – это обязательный платеж, считающийся косвенным налогом, подлежащим зачислению в бюджет, и включенный в конечную стоимость товара либо услуги. Соответственно, расчеты по НДС – это обязательный атрибут деятельности любого производственно-коммерческого либо индивидуального предприятия. Отчеты по НДС – это обязательные документы, подлежащие ежеквартальной сдаче в налоговые органы.

Плательщиками НДС помимо уже перечисленных организаций являются:

- Коммерческие предприятия-импортеры либо дистрибьюторы, ввозящие на территорию Российской Федерации товары зарубежного производства.

- Налоговые агенты, составляющие счета-фактуры с учетом НДС.

- Физические и юридические лица, действующие по договорам концессии и комиссии, а также осуществляющие услуги по доверительному управлению либо работающие в силу договоров о совместной деятельности.

Освобождение от уплаты НДС

Получить освобождение от уплаты НДС, в соответствии с положениями статьи 145 НК РФ, могут предприятия и организации, соответствующие обоим нижеперечисленным условиям:

- Получившие прибыль за три месяца предпринимательской деятельности в размере менее чем 2 000 000 рублей (без учета НДС);

- Не осуществлявшие финансово-коммерческих операций, связанных с продажей товаров, облагаемых акцизными пошлинами.

При этом пункт 5 ст. 145 НК РФ директивно устанавливает утрату права на освобождение от НДС сразу после проведения любой операции с подакцизными товарами, даже при условии ведения раздельного учета операций.

Обязательным условием для предприятий, получивших освобождение, будет ведение книги продаж. Выписки из книги подлежат ежеквартальному представлению финансовым органам для подтверждения права предприятия пользоваться освобождением. Одновременно с выпиской представлению в ФНС подлежит также и выписка из бухгалтерского баланса, свидетельствующая о непревышении максимально допустимой для освобождения от НДС прибыли. Данное условие диктуется Приказом Министерства РФ по налогам и сборам от 4.07.2002 года.

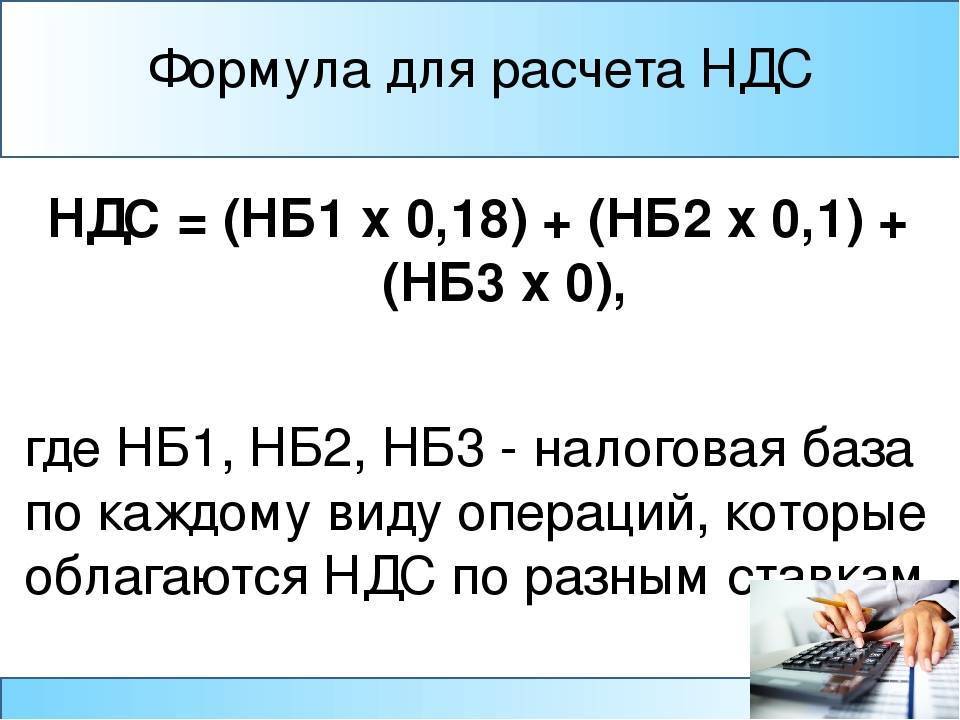

Формулы и примеры расчета НДС

Общий порядок расчета, формулы, а также размер ставки детально регламентирован 21 главой НК РФ. Правительство Российской Федерации периодически вносит в нее поправки, поэтому будет не лишним регулярно проверять содержание главы. Помните — если изменения в налоговом законодательстве вступили в силу, ваше незнание новых поправок не станет смягчающим обстоятельством в суде.

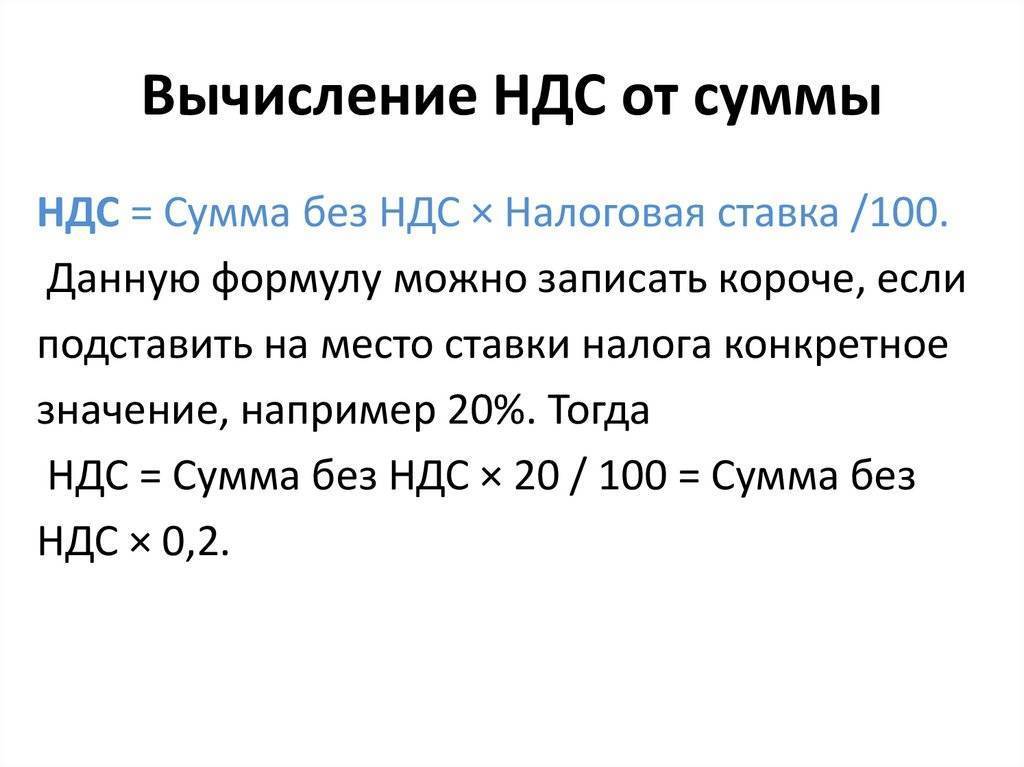

Формула того, как высчитать НДС в 18%, бывает трех видов: от суммы, «в том числе» и сумма с НДС. Разберем каждый из них отдельно.

Как посчитать НДС от суммы — формула и примеры для 18 и 20 процентов

Правильно вычислить размер налога может сделать даже человек без специальной подготовки. Все, что потребуется — это умножить число без налога на размер ставки. Формула расчета НДС 18 процентов выглядит так:

Налог на добавленную стоимость = стоимость без налога * (Процент налоговой ставки / 100)

или

Налог = стоимость без налога * 0,18

Для новой ставки в размере 20% умножать число нужно на 0,2.

Если разбирать на примере:

- Стоимость товара, с которой взимается налог, у вас составляет 20 000 рублей. Чтобы посчитать итоговое отчисление в счет налога на добавленную стоимость, просто умножьте это число на 0,18 — и получится 3600 рублей.

- При новой 20-ти процентной ставке, которую Правительство РФ недавно анонсировало, формула немного меняется, и умножать число нужно на 0,2. В итоге при тех же 20 000 рублей руководителю компании нужно перечислить в налоговую службу 4000 рублей.

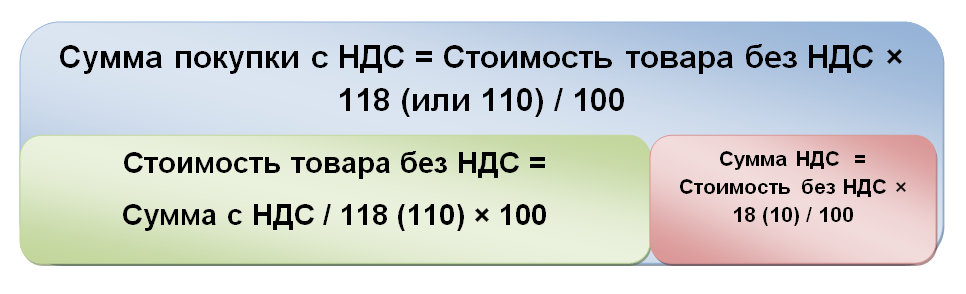

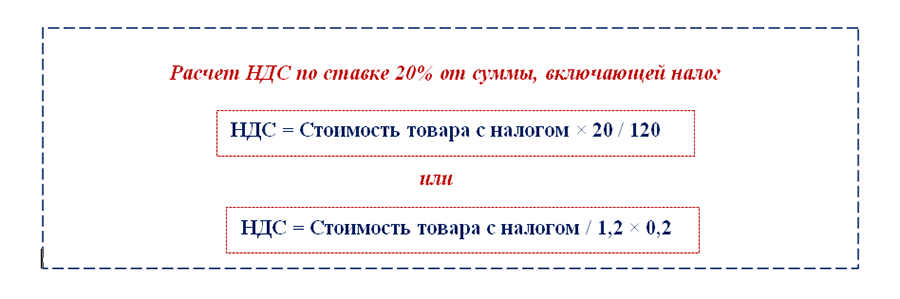

Как посчитать НДС «в том числе»

Сумма «в том числе» означает, что в стоимость товара уже заложен налог на добавленную стоимость в размере 10 или 18 процентов. Например, вам могут продать товар стоимостью 2000 рублей с уже оплаченным НДС, в такой ситуации задача — посчитать НДС в том числе.

Это производится по следующей формуле:

НДС = общая стоимость * налоговая ставка / (100 + Ставка налога)

Разбирая на примере: если нужно посчитать НДС от товара со стоимостью 2000 рублей (с уже включенным налогом 18%), то нужно: 2000 умножить на 18, а затем полученное число поделить на 118. Итого получится — 305,08 рублей.

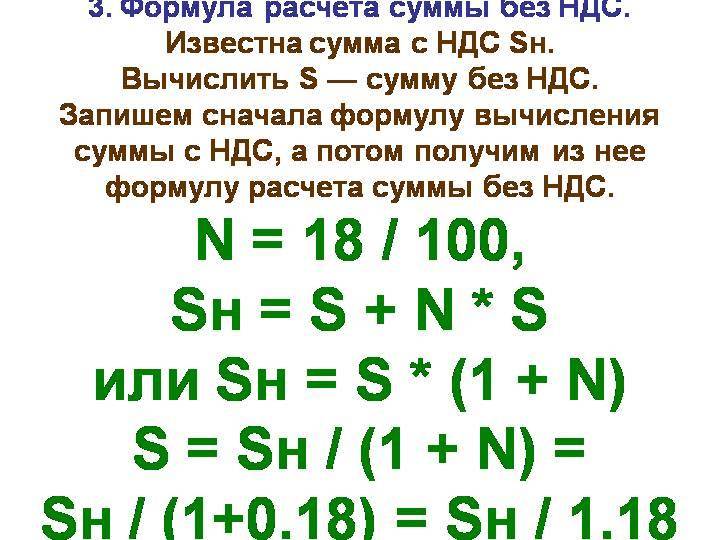

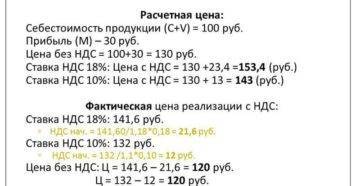

Расчет суммы с НДС

В ситуациях, когда себестоимость товара значительно увеличилась (например, из-за резкого скачка курса валют или из-за инфляционного всплеска), бухгалтерам предприятий нужно посчитать сумму со включенным в нее налогом. Фактически это означает посчитать конечную стоимость товара для потребителя.

Почитать сумму с НДС просто. Сделать это можно по двум формулам:

Сумма со включенным в нее налогом = Сумма без НДС + НДС

или

Сумма с налогом = Сумма без НДС * 1,18 (в зависимости от ставки может быть также «1,1» и «1,2»)

Как выделить НДС 18 от суммы

Вычленение налогового обременения от общего числа нужно, как правило, в двух случаях:

- Для проверки бухгалтерского баланса и верности введенных данных;

- Для отслеживания, контроля и систематизации отчислений в налоговую службу.

Вычленить сумму налога можно, разделив общую сумму на 1 + налоговая ставка (то есть 1 + 0,18). Далее понадобится вычесть от полученного числа исходную сумму и умножить все на значение «-1». Вопреки распространенному мнению, после расчета ничего прибавлять не нужно — итоговая сумма и есть размер НДС, можно лишь округлить ее до копеек, если это вам необходимо.

Схематически формула выглядит так:

НДС 18 = ((общая сумма / (1 + 0,18)) — общая сумма)*-1

На примере:

- Всего у бухгалтера имеется 40 000 рублей, в которые уже включен НДС по ставке 18%. Нам нужно высчитать уплаченный государству налог. Для начала поделим 40 000 на 1 + 0,18 — получится 33898,30;

- Из этой суммы нужно вычесть 40 000 — получается значение «-6101,69»;

- Умножаем на «-1» и получаем значение «6101,69». Это и есть НДС, выделенный из общей суммы.

Как начисляется НДС?

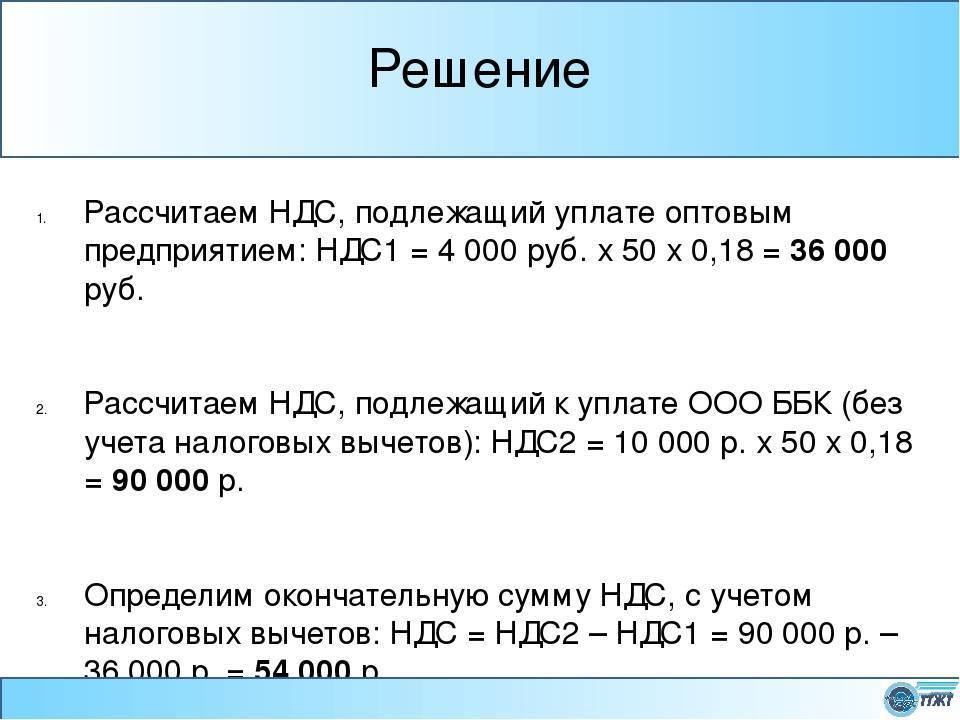

Рассмотрим процесс его начисления при продаже товаров или осуществлении услуг на примере.

В предыдущий месяц фирма ООО «Трейд» (продавец) продала партию продукции, с которой платится НДС в размере 18%, фирме ООО «Стайл» (покупатель). Общая стоимость этой продукции по данным бухгалтеров и налоговиков составляет 180 000 рублей. В договоре между продавцом и покупателем цена продукции (без НДС) составляет 200 000 рублей. Цена полностью соответствует рыночной стоимости.

Из этого делаем вывод, что сумма налога, которую фирма ООО «Трейд» предъявила ООО «Стайл» равна:

200 тыс. * 18% = 36 тыс.

Стоимость товара, в которую заложена сумма НДС, получается равной:

200 тыс. + 36 тыс. = 236 тыс.

После совершения этой покупки бухгалтер ООО «Трейд» обязан начислить налог в сумме 36 000 рублей.

В бухгалтерской документации продажа данного товара отмечается такими записями:

- Дт 62/Кт 90-1. 236 тыс. рублей – прибыль от продажи.

- Дт 90-3/Кт 68 суб.сч. «Расчёты по НДС». 36 тыс. – произведено начисление налога с выручки.

- Дт 90-2/Кт 43. 180 тыс. – отражён факт списания цены продукции.

Кроме товаров или услуг часто продают здания вместе с землёй, на которой установлена какая-либо постройка. Земельный участок не облагается налогом при продаже, а вот на стоимость сооружения его начислить будет необходимо. Рассмотрим такой вариант на примере:

ООО «Трейд» продаёт участок земли вместе с хозяйственными постройками, которые на нём установлены.

Цена для продажи – 10 млн. рублей.

Балансовая оценка земельного участка – 1 млн. рублей, а хоз. построек – 4 млн. рублей.

Для определения налоговой базы бухгалтер произвёл расчёт поправочного коэффициента:

10 млн. / (1 млн. + 4 млн.) = 2.

Налоговая база по хоз. постройкам составляет:

4 млн. * 2 = 8 млн.

С этой суммы бухгалтером фирмы было произведено начисление налога по ставке 18/118:

8 млн. * 18/118 = 1 220 339.

Стоимость земельного участка составляет:

1 млн. * 2 (коэффициент) = 2 млн.

Земельные участки не облагаются пошлиной при продаже.

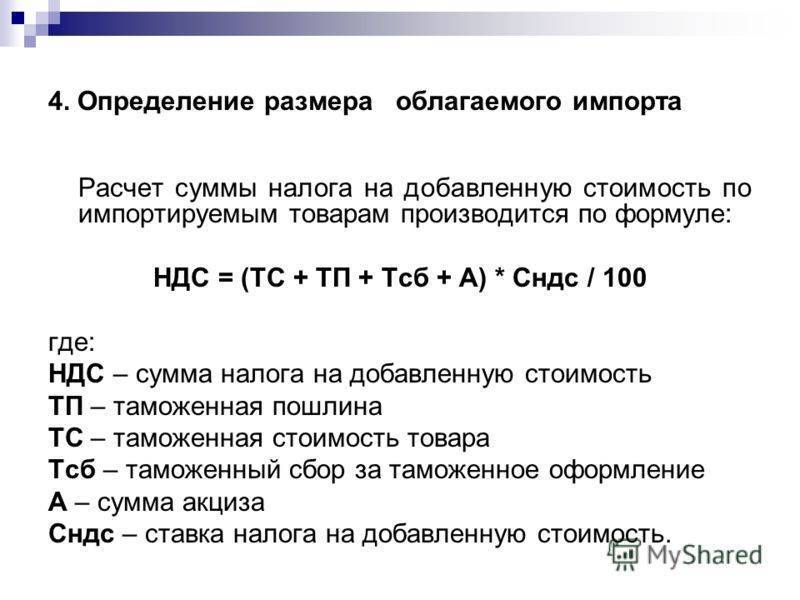

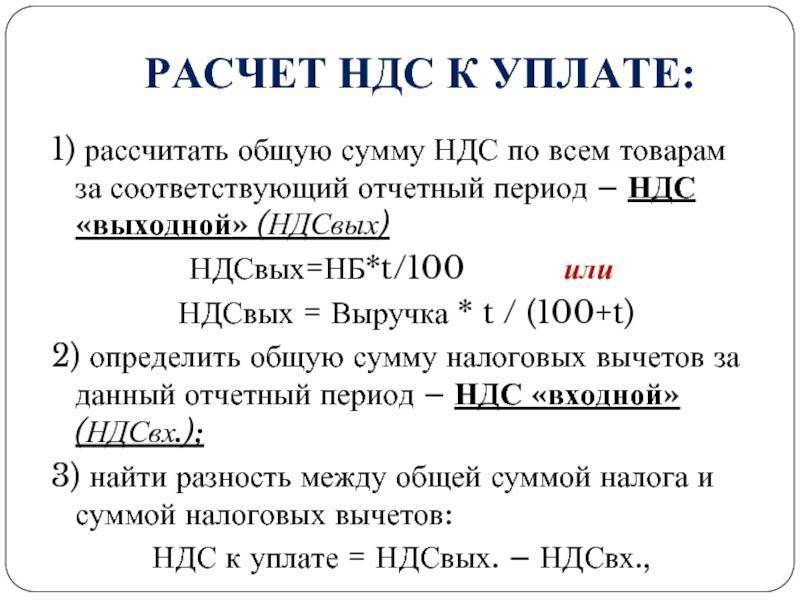

Расчет НДС: формула расчета

Есть некоторые правила, как посчитать НДС. Для расчета нужно определить, как выделить НДС из суммы, каков будет показатель вычетов по налогу, какой размер сбора потребуется восстановить к оплате. Восстановлению подлежат показатели, принятые к вычету по операциям, которые отображены в НК РФ в статье 170.

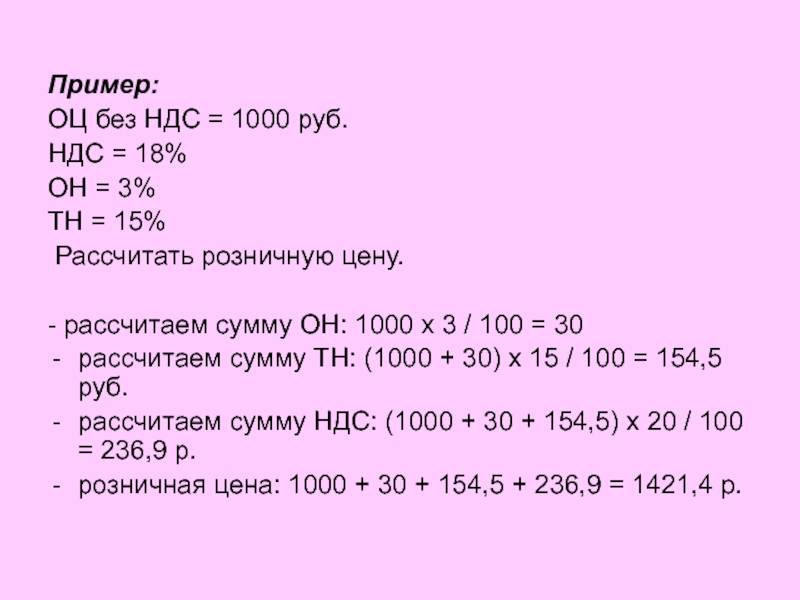

Есть формула, по которой рассчитывается начисленный при реализации сбор. Так, для определения показателя нужно умножить облагаемую базу на применяемую ставку. Отчисления просто рассчитать для чайников – например, если база составляет 100 000, атариф 10%, то сбор составит 10 000.

Показатель к уплате рассчитывается, как выделенный платеж при реализации – входной сбор к вычету + восстановленный сбор при наличии. По общим правилам база устанавливается на наиболее раннюю из дат – на день оплаты или отгрузки.

Перед тем, как выделить НДС из суммы, следует установить, какой тариф может быть принят. Всего выделяют три варианта – 0, 10 и 20%. Нулевой процент применяется при продаже продукции, вывезенной на экспорт, а также товаров, помещенных под процедуру СТЗ, при организации международной перевозки.

Льготным начислением в 10% облагается продукция, имеющая социальное значение для населения. К ней относят ряд продовольственных товаров, детские изделия, печатные издания, некоторую медицинскую продукцию и т.д. В остальных ситуациях используется основной тариф в 20%. В случае получения авансового платежа и ситуациях, когда база устанавливается в особом порядке, используются тарифы 10/110, 20/120.

Как вычислить НДС, который нужно прибавить к основной сумме товара

Расчет налога, начисленного на проданный товар, реализованные работы или выполненные услуги, выполняется следующим образом:

НДС = БдН × СтН / 100.

В этой формуле:

- БдН — это база для налогообложения;

- СтН — текущая ставка налога, применяемая для данной категории товаров;

Пример 1

ООО «Параметр» выполнило некоторые работы для своего клиента, и готово предоставить ему счет. Стоимость выполненных работ составила 17 300 руб. Ставка в данном случае основная, и составляет 18%. Итоговое значение этого налога составляет:

НДС = 17 300 × 18 / 100 = 3114 руб.

К уплате подлежит и базовая сумма выполненных работ, и начисленный налог на добавленную стоимость.

Счет для клиента будет иметь такой вид:

- 1 раздел – наименование и перечень выполненных работ;

- раздел «итого», в котором будет указанна итоговая сумма в 17 300 рублей;

- 2 раздел — налог, вычисленный по вышеприведенной формуле – в нашем случае он составил 3 114 руб.;

- 3 раздел «всего к оплате» составляет итоговую стоимость базовых работ, плюс начисленный налог. В нашем случае «всего» составит:

17 300 + 3 114 = 20 414 рублей.

Эту сумму и должен уплатить клиент.

Пример 2

ООО «Параметр» поставило своим клиентом детское питание на сумму 14 100 рублей. В нашей стране эта категория товара подлежит льготной ставке налогообложения в размере 10%.

НДС в этом случае будет равен: 14 100* 10/ 100 = 1 410 рублей, а общая сумма счета составит 14 100 + 1 410 = 15 510 рублей.

Как рассчитать, какой НДС подлежит к уплате в бюджет

Согласно статье 164 Налогового Кодекса Российской Федерации, товары, реализуемые на внутреннем рынке, должны облагаться НДС. Все поступающие от налогового обременения деньги должны быть начислены на счета налоговой службы не позже момента истечения налогового периода.

Вы можете рассчитать конечный размер отчислений в налоговую службу, воспользовавшись формулами выше. Налоговую ставку для расчетов берите, исходя из статьи 164 НК РФ:

В соответствии с п

1, ставка в размере 0% актуальна для товаров, идущих на экспорт: нефтедобывающих, транспортирующих природный газ и нефтеперерабатывающих предприятий; международных транспортных услуг; для услуг по пригородной и дальней перевозке железнодорожными сообщениями; для товаров, имеющих важное значение для проводимых на территории РФ крупных международных мероприятий (Олимпиады, FIFA и т.д.);

В соответствии с п. 2, ставка 10% установлена для большинства продовольственных товаров (подробнее в пп

1), детских товаров, лекарственных изделий и медицинского оборудования, а также ставкой 10% облагается внутреннее воздушное сообщение (перелеты внутри страны);

В соответствии с п. 3, все остальные категории товаров облагаются налогом в размере 18%.

Способ 2. Пользовательская функция

Поэтому в качестве ещё одного подхода к подсчету формулы, напишем пользовательскую функцию, которая объединяла бы все варианты расчета и автоматизировала расчеты, чтобы уменьшить вероятность ошибки, к примеру, при наборе формулы.

Как мы уже выяснили, расчет зависит от 3 параметров: исходной суммы (для которой будем производить расчет), размера ставки (18%, 10% или 0%) и типа расчета (выделение, вычитание или прибавление).

Поэтому в качестве аргументов функции и зададим указанные параметры.

Переходим в окно редактора Visual Basic (сочетание клавиш Alt + F11), добавляем новый модуль (через меню Insert -> Module) и затем копируем туда код нашей функции:

Функция для расчета НДС

Visual Basic

Public Function НДС(ByVal Amount As Double, Optional ByVal Rate As Double = 0.18, Optional ByVal TypeVAT As Integer = 0)

If TypeVAT = 0 Then

НДС = Amount * Rate

ElseIf TypeVAT = 1 Then

НДС = Amount / (1 + Rate) * Rate

ElseIf TypeVAT = 2 Then

НДС = Amount * (1 + Rate)

Else

НДС = Amount / (1 + Rate)

End If

End Function

1 | PublicFunctionНДС(ByValAmount AsDouble,OptionalByValRate AsDouble=0.18,OptionalByValTypeVAT AsInteger=) IfTypeVAT=Then НДС=Amount*Rate ElseIfTypeVAT=1Then НДС=Amount(1+Rate)*Rate ElseIfTypeVAT=2Then НДС=Amount*(1+Rate) Else НДС=Amount(1+Rate) EndIf EndFunction |

Подробнее остановимся на аргументах функции:

- Amount (обязательный аргумент) — сумма, для которой рассчитывается налог;

- Rate (необязательный аргумент) — размер налоговой ставки (значение по умолчанию 18%);

- TypeVAT (необязательный аргумент) — тип расчета налога, 0 — выделение (вариант когда в переменной Amount НДС не учтен), 1 — выделение (вариант когда в переменной Amount НДС уже учтен), 2 — прибавление, любое другое число — вычитание (значение по умолчанию 0).

Пару слов о параметрах аргументов функции.

Параметр ByVal позволяет обратиться к переменной (в данном случае СУММА) по значению, т.е. после вызова функции значение переменной останется неизменным (даже если функция изменяет их значение).

Чтобы можно было пропускать какие-то переменные при вызове функции, мы добавляем параметр Optional перед именем переменной, что делает ее необязательной для применения.

Переходим к следующему шагу.

Функция написана, теперь нам осталось научиться ее применять. Вернемся в Excel и посчитаем налог для уже разобранных примеров.

Вызвать функцию мы можем либо напрямую набрав ее в строке формул, либо найти ее в категории Определенные пользователем через мастер функций:

В итоге получаем, что результаты расчета формулы и применения функции совпали, что и требовалось показать.

Теперь немного усложним задачу, и добавим в качестве изменяющегося параметра размер ставки (для примера возьмем размер ставок в различных странах):

Примеры расчета НДС

Чтобы усвоить, как работает расчёт НДС по формулам, нужно разобрать несколько простейших примеров. Так, подставив в первое уравнение сумму за услугу или товар в размере 100 000 рублей, можно получить НДС равный 20 000. Именно такие деньги из стоимости всей покупки пойдут на оплату поставщиком налога на добавленную стоимость.

Другими словами, если покупатель готов заплатить лишь 100 тысяч, то по факту он получит товар всего на 83 333,33 рубля и ещё 16 666,67 отдаст в качестве НДС, включённого в счёт. Желая получить товар ровно на 100 тысяч, придётся добавить к сумме оплаты ещё 20 тысяч. Это полностью соответствует двум другим формулам, приведённым для вычисления стоимости товара вместе с НДС.

Когда при покупке товара хочется понять, какова его реальная стоимость без учёта НДС, следует обратиться к двум последним формулам. Прибегнув к ним, можно увидеть, что Х = 100 000/1,20 = 83 333,33 рублей. Это и есть сумма без НДС.

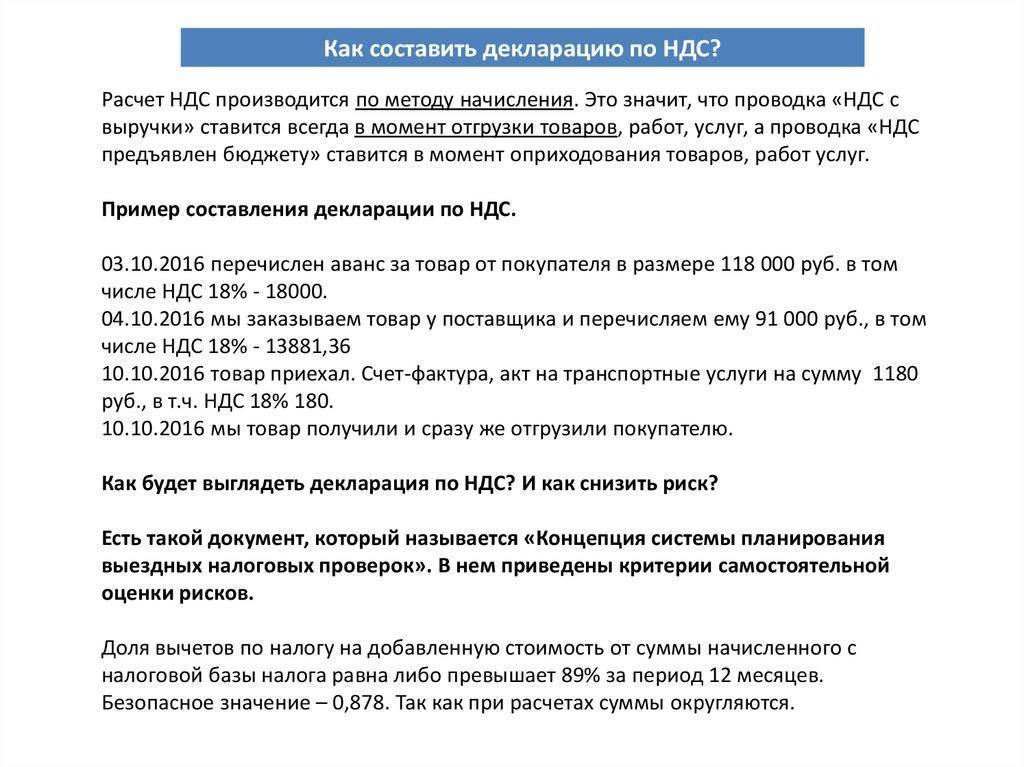

Декларация по НДС

Любой гражданин страны должен знать, что такое НДС. Умение рассчитывать данный налог необходимо лишь тем, кто самостоятельно заполняет отчётные документы и передаёт их в налоговые органы. Но тем, кто не обладает таким навыком, поможет высчитать НДС 20 % от суммы онлайн-калькулятор. Займут такие вычисления считанные минуты, а сэкономленное время можно будет потратить на внимательное и аккуратное заполнение отчётности.

Что такое налог на добавленную стоимость

Это один из инструментов фискальной политики государства, составляющий большую часть дохода, поступающего в бюджет от налоговых поступлений. Добавленная стоимость, или наценка — это величина, которая представляет собой исчисленную разницу цены приобретения и цены реализации ТРУ. Регулирует расчет Налоговый кодекс в статье 164. Эта же законодательная норма определяет и его ставки и правила, как высчитать от суммы НДС 10, 20 или 30%.

Налог на добавленную стоимость — это косвенный налог, который уплачивается в бюджет хозяйствующими субъектами и индивидуальными предпринимателями. Часть стоимости производимых товаров, работ или услуг, создаваемая на всех этапах процесса производства и реализации ТРУ, которая изымается в государственный бюджет.

Память калькулятора

Открытый на любом из ваших гаджетов калькулятор позволит производить вычисления и без подключения к Интернету. Для того чтобы калькулятор был всегда под рукой, удобным будет привязать его к любой из предпочитаемых вами соцсетей, для чего потребуется всего лишь кликнуть по опции «Сохранить калькулятор».

Очистить окно калькулятора можно кликом по кнопке «Сбросить». Если произведенные ранее расчеты важны для вас, то их вполне можно сохранить, кликнув на надпись «Копировать в буфер». Благодаря этой опции, впоследствии можно редактировать расчеты и переносить сохраненные в основные.

Заключение

При всём разнообразии пошлин и сборов, применяемых в России, НДС является одним из самых трудных для расчёта. Даже опытному бухгалтеру порой непросто рассчитать величину этого налога, учитывая все нюансы и тонкости.

Ведь нужно знать не только формулы, по которым производится расчёт, но и помнить какая группа товаров какой налоговой ставкой облагается.

Запомнить весь перечень товаров, которые имеют льготы по начислению налога или вовсе им не облагаются, крайне сложно. Найти полный список можно на страницах налогового кодекса. Там подробно расписано, какие группы товаров и услуг им не облагаются или облагаются по сниженной ставке 10%. Всё остальное, не вошедшее в льготные списки, облагается привычными 18%.

https://youtube.com/watch?v=vxROj5RDbms

Чтобы постичь все тонкости и узнать все подводные камни этого налога, начинающему бухгалтеру потребуется много времени и сил. Поскольку все операции, связанные с начислением налогов и последующей их уплатой в бюджет, требуют особой внимательности. Неточности в этом вопросе недопустимы. Ошибка в таком деле может дорого обойтись фирме, в прямом и переносном смысле.