Как получить

Инфо

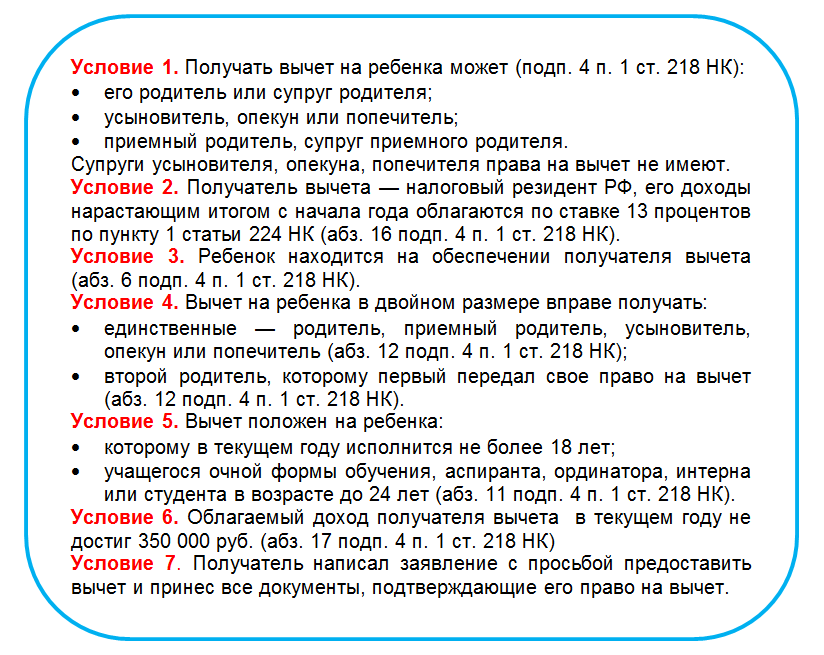

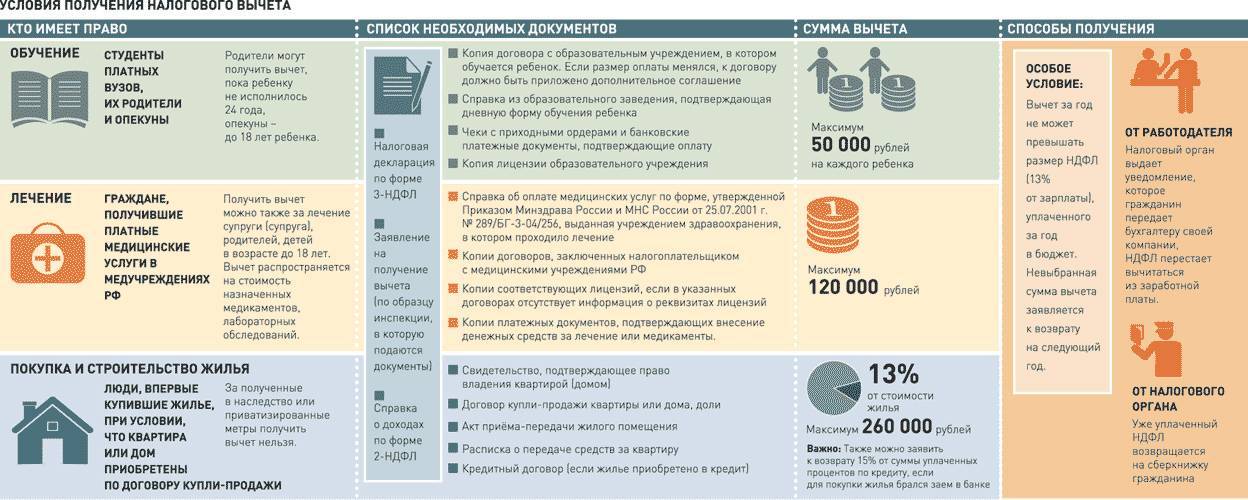

Такое жилье предоставляется в начале людям, страдающим тяжелыми формами определенных хронических заболеваний, из перечня заболеваний. Право на жилую площадь могут получить отдельные категории граждан, с заболеваниями, список которых был утвержден согласно постановлению Правительства № 214 и Приказа Департамента здравоохранения. Налоговый вычет: Какой вычет по НДФЛ если ребенок инвалид? Согласно законодательству России, налоговый вычет на ребенка инвалида в 2021 году выдается в случае, если сумма дохода в год не превышает 350 тыс.

рублей. Начисляются такие льготы с января и продолжаются до того месяца, в котором доход достигнет выставленного лимита.

Налогоплательщик оформляет вычет через своего работодателя:

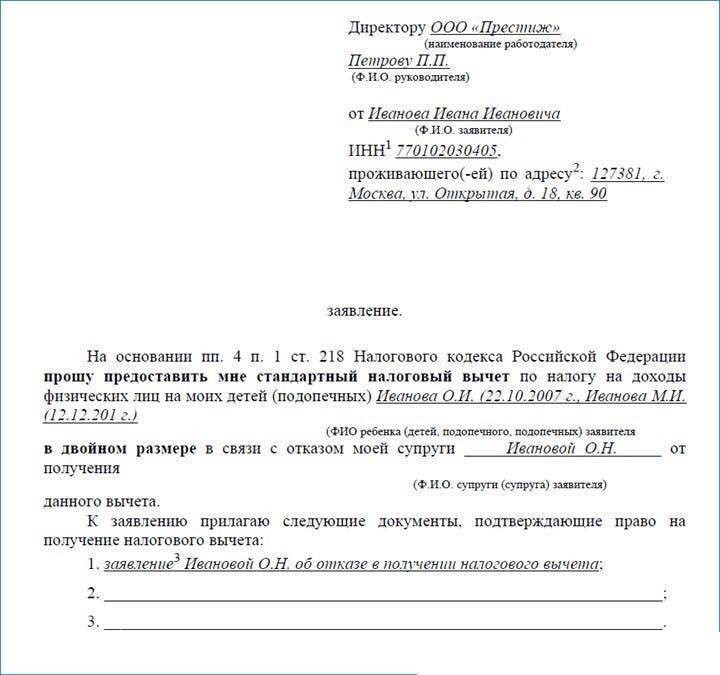

- Пишет заявление. Это обязательный этап, без которого льготу не начислят. Заявление составляется в произвольной форме.

- Прикладывает необходимые документы, подтверждающие право на вычет.

- Ежемесячно получает прибавку к зарплате в размере 13% от суммы льготы.

Так, справка о присвоении инвалидности выдается на разные сроки:

- 1 или 2 года;

- 5 лет;

- до исполнения ребенку 14 или 18 лет.

После истечения срока установки инвалидности нужно переосвидетельствование. После него налогоплательщик подает работодателю актуальную справку.

Второй путь оформления льготы — через налоговую:

- Налогоплательщик берет в бухгалтерии справку о доходах за прошлый период.

- На ее основании он заполняет декларацию 3-НДФЛ.

- Подает все документы и справки в ФНС и получает возврат части налога за предыдущий период.

Для жителей своего региона, региональные власти могут издать новые приказы о дополнительных льготных местах на ТН. Можно так же сказать, что на всей территории РФ инвалиды 2й группы имеют 50% скидку на льготы ТН, но в отдельных областях скидка налогообложения может быть и 100%. Кроме льготы на оплату транспортного налога, семье в которой проживает ребенок инвалид, так же предусмотрены и другие льготы:

- жилищные льготы;

- образовательные льготы;

- медицинские льготы;

- социальные льготы;

- налоговые льготы;

- транспортные льготы.

Могут ли родители ребенка с ограниченными возможностями получить скидку Ребенку, который является инвалидом, не имеет значения, в результате каких-то факторов получена инвалидность, или с рождения, выдается справка с медучреждения о данном факте заболевания.

Пакет документов для получения вычета на ребёнка

По сути, получение имущественного вычета на несовершеннолетнего не многим отличается от оформления возврата НДФЛ на взрослого собственника. Сделать это можно через налоговую или через работодателя. В пакет документов потребуется включить следующее:

· Справки 3-НДФЛ и 2-НДФЛ (их можно получить в налоговой службе или найти в интернете – они имеются в свободном доступе как на сайте ФНС, так и на сторонних ресурсах);

· Документ, подтверждающий покупку объекта недвижимости – договор купли-продажи (если жилье приобреталось в уже готовом доме) или долевого участия (если вы приобретали строящуюся недвижимость), а также документ, удостоверяющий приемку квартиры – в большинстве случаев, это акт приема-передачи;

· Выписку с Единого государственного реестра недвижимости;

· Документ, удостоверяющий личность;

· Свидетельство о браке;

· Свидетельство (или свидетельства) о рождении детей;

· Свидетельство о браке;

· Документы на аккредитив, чеки, аренду банковской ячейки, справку из банка о перемещении денежной суммы на счет продавца;

· Заявку, в которой прописано, какие суммы необходимо возвратить, какова доля ребенка в получаемом вычете.

Оформить вычет можно как на вторичную, так и на первичную недвижимость. Согласие ребенка на вычет не требуется, так как вы, являясь родителем/опекуном, сами принимаете решения за несовершеннолетнего и несете ответственность.

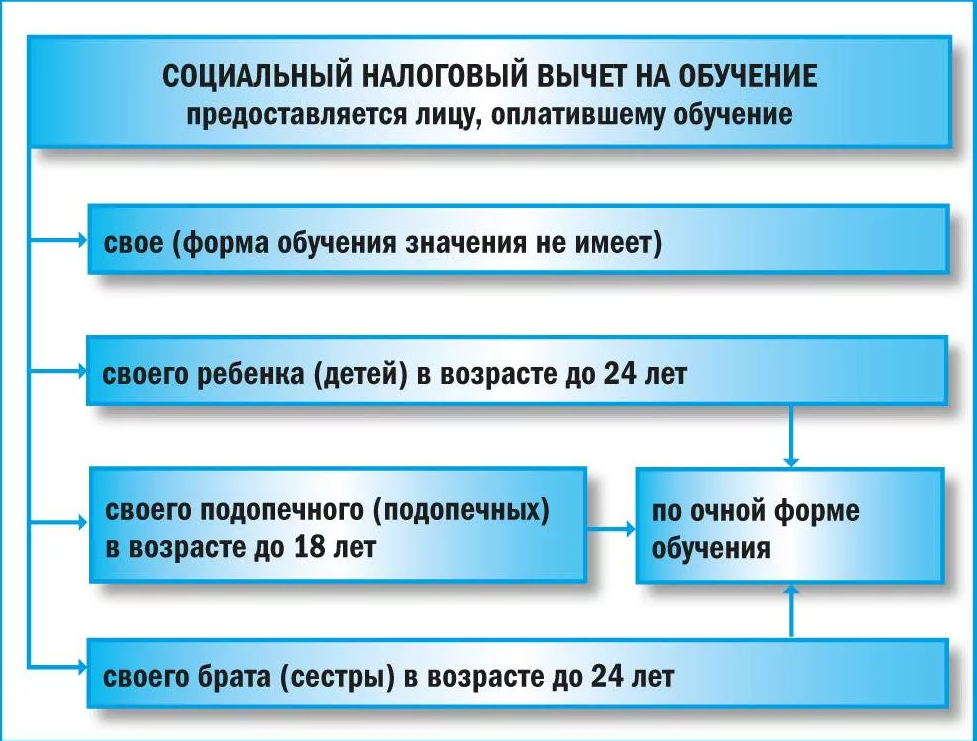

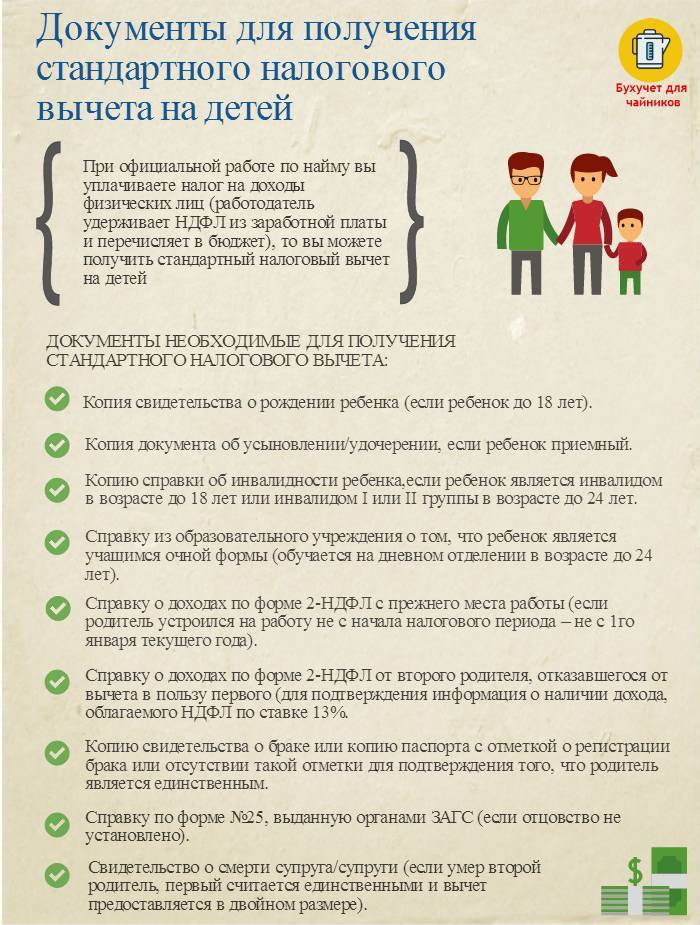

Документы необходимые для предоставления вычета

Предоставление стандартного налогового вычета на ребенка носит только заявительный характер. Для этого работник должен предоставить в бухгалтерию по месту труда документы:

- заявление по форме организации;

- удостоверение личности;

- свидетельства о рождении всех отпрысков;

- свидетельства о браке или установлении отцовства, если есть;

- факт подтверждения инвалидности, если имеет место;

- справка с места учебы, когда отпрыск старше 18 лет.

Когда родитель является единственным законным представителем, дополнительно необходим один из документов:

- свидетельство об уходе из жизни второго родителя;

- постановление суда о безвестном отсутствии;

- справка об отсутствии установления отцовства.

Опекуну дополнительно придется принести решение об опеке или договор и приемной семье.

Чтобы оформить возврат денег в налоговой инспекции необходимо дополнительно собрать:

- декларация за год, максимум три;

- справка о доходах с места труда;

- договор обслуживания банковской карты либо счета;

- ксерокопии всей перечисленной документации, кроме справок.

Когда пакет документации лично сдается в налоговой службе, с собой требуется взять оригиналы всех бумаг. Специалист службы сверит с ними копии и отдаст назад.

Когда подаются документы на вычет

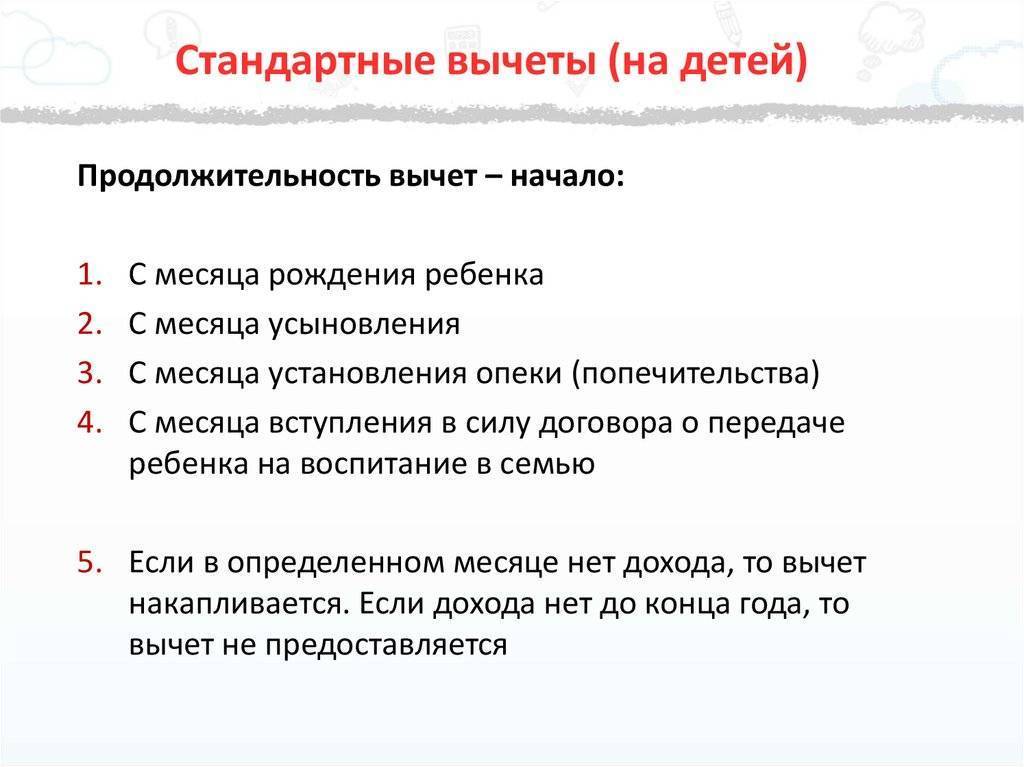

Момент предоставления налогового вычета на детей зависит от дня обращения и других факторов:

- при рождении малыша;

- со дня трудоустройства.

Иногда, по каким либо причинам, работник не сразу с момента возникновения права пишет заявление на социальный налоговый вычет. Тогда работодатель должен сделать перерасчет НДФЛ за текущий год. В противном случае заявитель вправе использовать льготу, обратившись в ИФНС.

Максимальный срок, за который инспекция выдаст компенсацию, составляет три года. К примеру, у работника родился ребёнок, но он не сообщил об этом факте по месту труда. Прошло два года, и он узнает о том, что имел право на предоставление вычетов на детей. Чтобы оформить возврат, ему необходимо собрать документацию и сдать ее в ИФНС. Инспекция выплатит ему компенсацию за два прошедших года.

Порядок действий при оформлении вычета через работодателя

Как получить вычет по месту труда, интересует много людей. Работнику рекомендуется придерживаться схемы действий:

- Собрать требуемую документацию.

- Обратиться в бухгалтерию, где рассчитывались доходы. Написать заявление и сдать бумаги.

- Если месяц еще не закрыт для расчета зарплаты, налоговые вычеты на детей будут предоставлены с него. В противном случае, работник получит льготу со следующего месяца.

Когда плательщик НДФЛ работает одновременно в нескольких организациях, оформить налоговый вычет он сможет только в одной из них.

Как получить вычет на детей через ИФНС

Когда льгота не предоставлялась организацией либо не была предоставлена в полном объеме, работник вправе претендовать на возврат денег через ИФНС. Порядок действий, как получить налоговый вычет через инспекцию:

- Заполнить налоговую декларацию. Сделать это можно на официальном сайте либо обратиться за помощью специалистов. Услуга специалиста будет платная. Заполнить документ самостоятельно можно бесплатно. Сайт содержит подробную инструкцию по оформлению.

- Взять справку 2 – НДФЛ у работодателя. Если у заявителя несколько мест труда, справки требуется взять в каждом из них.

- Собрать остальную требуемую документацию.

- Предоставить пакет бумаг специалисту ИФНС.

- Написать два заявления:

- на возврат денег;

- о переводе средств на банковский счёт.

- Если вся документация собрана правильно, специалист принимает ее.

- В течение двух месяцев проводится камеральная проверка. В это время заявителя могут вызвать в инспекцию для разрешения спорных вопросов.

- Если принято положительное решение по выплате компенсации, в течение месяца на банковский счёт получателя переводят деньги.

- При отказе плательщик НДФЛ вправе оспорить решение инспекции в судебной инстанции.

Предоставить документацию в налоговую службу допускается несколькими способами:

- Лично. Это самый распространенный вариант, так как самый быстрый. Также на месте проще сразу решить все возникшие вопросы.

- Отправка пакет бумаг почтой, письмом с уведомлением и вложенной описью. Предварительно все ксерокопии придется заверить.

- Через портал госуслуги. Для этого придется предварительно пройти регистрацию и процедуру подтверждения данных. Также нужно подключить услугу электронной подписи, которая стоит пятьсот рублей в год.

- Через личный кабинет на сайте ИФМС. Для этого тоже требуется предварительная регистрация. Электронная подпись здесь не нужна.

Каждый человек вправе самостоятельно выбрать, каким из способов вернуть деньги. По – прежнему, самым широко используемым вариантом остается личное обращение.

Сумма двойного вычета: примеры расчетов

Пример 1: двойной вычет оформлен в компании, являющейся работодателем заявителя.

У Савельева А.А. и Савельевой В.А. четверо детей.

С января 2018 года Савельев А.А. осуществляет трудовую деятельность в ООО «Союз-Пластик». Его ежемесячный доход — 40 000 рублей, в то время как НДФЛ с нее уплачивается в размере 5200 рублей. Работник получает на руки 34 800 рублей. Савельева В.А. работает в ООО «Союз-Полимер» и получает такую же зарплату.

На семейном совете Савельевы решили, что вычет будет оформлять отец семейства. Савельев А.А., таким образом, передает в бухгалтерию ООО «Союз-Пластик»:

- заявление по форме, выданной главным бухгалтером ООО «Союз-Пластик»;

- свидетельства о рождении каждого из детей;

- заявление Савельевой В.А. для бухгалтерии ООО «Союз-Полимер» о своем отказе от права пользоваться собственным стандартным вычетом на детей;

- справку из ООО «Союз-Полимер» о том, что Савельева В.А. не получает на данном предприятии соответствующий вычет.

Если бы Савельев А.А. оформлял вычет в обычной, не в двойной величине, то получал бы каждый месяц на законных основаниях:

- вычет в размере 13% – 182 рубля, от суммы, определенной законодательно на первого ребенка — 1400 рублей, аналогично — за второго ребенка;

- вычет, который составляет 13% – 390 рублей, от суммы, определенной законодательно на третьего ребенка — 3000 рублей, столько же — за четвертого ребенка.

Всего глава семейства Савельевых получал бы ежемесячно 1144 рубля в виде рассматриваемой компенсации. На эту сумму уменьшался бы НДФЛ, исчисляемый с его ежемесячной зарплаты (соответственно, увеличивалась бы сумма, выдаваемая работодателем Савельеву А.А. на руки).

Но поскольку Савельева В.А. в установленном законом порядке отказалась от получения аналогичного вычета, Савельев А.А. сможет оформлять данный вычет в двойном размере. То есть, суммарно НДФЛ с его зарплаты будет уменьшаться на 2288 рублей.

Важное условие для этого — ежемесячное предоставление справки от ООО «Союз-Полимер» о том, что Савельева В.А. не получает соответствующий стандартный налоговый вычет у работодателя

Пример 2: двойной вычет оформлен в ФНС.

Знакомые нам Савельевы решили, что отец семейства получит рассматриваемый двойной вычет не через фирму-работодателя, а через ФНС. В Налоговую инспекцию Савельевым А.А. были, таким образом, предоставлены:

- справка 2-НДФЛ, выданная бухгалтерией ООО «Союз-Пластик»;

- декларация 3-НДФЛ, заполненная Савельевым А.А. самостоятельно;

- свидетельства о рождении детей;

- копия заявления Савельевой В.А. в бухгалтерию ООО «Союз-Полимер» о желании отказаться от получения вычета;

- заявление, выданное специалистами ФНС при приеме документов.

Как мы уже знаем, двойной стандартный вычет Савельева А.А. за четырех детей при оформлении компенсации у работодателя составляет 2288 рублей ежемесячно. При обращении в ФНС вычет исчисляется за все месяцы года, в течение которых заявитель осуществлял трудовую деятельность. То есть, в данном случае компенсация составит 27 456 рублей (2288 * 12).

Кто имеет право получить детский вычет в 2019 году

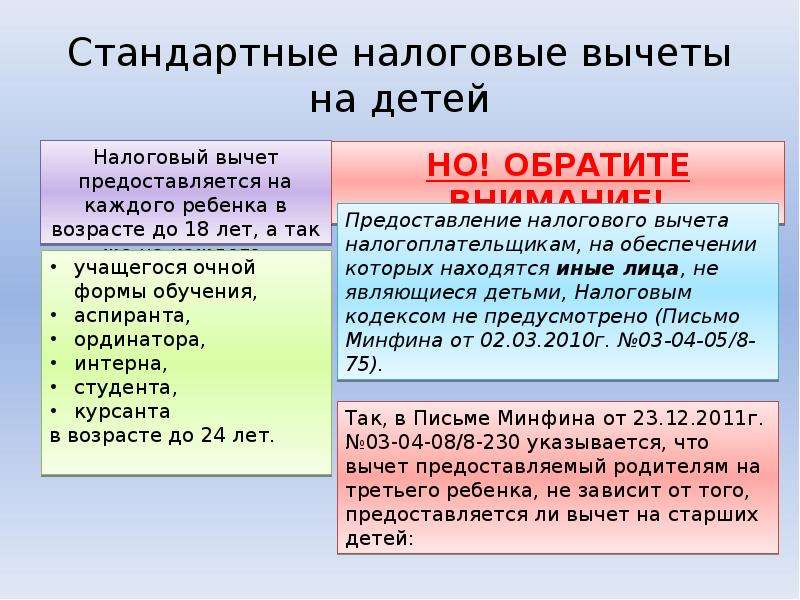

Налоговое законодательство предусматривает, что данная льгота возникает у лиц, которые имею на своем иждивении несовершеннолетних лиц до 18 лет.

Если дети обучаются в высших учреждениях или же имеют статус курсантов, аспирантов, ординаторов и студентов, то их родители могут продолжать использовать стандартный вычет до достижения указанными лицами возраста 24 лет.

Как только лицо, по которому работник получает стандартный вычет, достигает указанного возраста, предоставление вычета прекращается, даже если учеба еще продолжается.

Внимание: однако, нужно помнить что предоставление вычета должно быть прекращено, если обучающийся вступает в брак. Тогда он теряет статус иждивенца

Право на вычет у сотрудника компании возникает в ситуации, когда происходит усыновление им ребенка или он берет на себя попечение несовершеннолетнего.

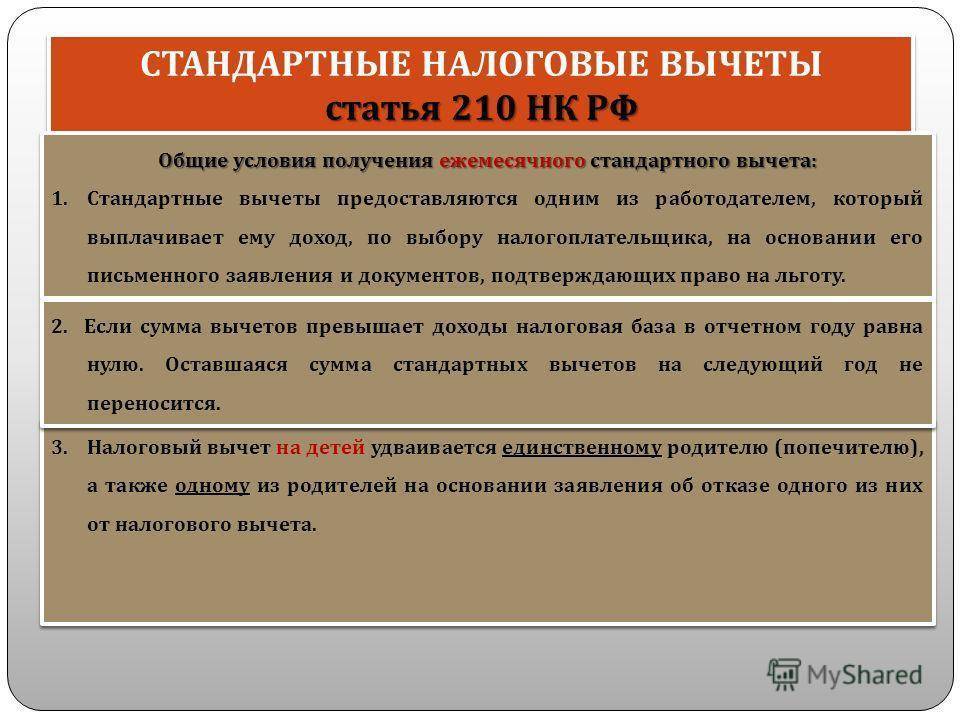

Если рассматривать понятие стандартного вычета, он представляет собой сумму, на которую сотрудник фирмы, при наличии детей и соответствии условиям, может снизить базу по налогообложению подоходным налогом. Здесь также существует ограничение.

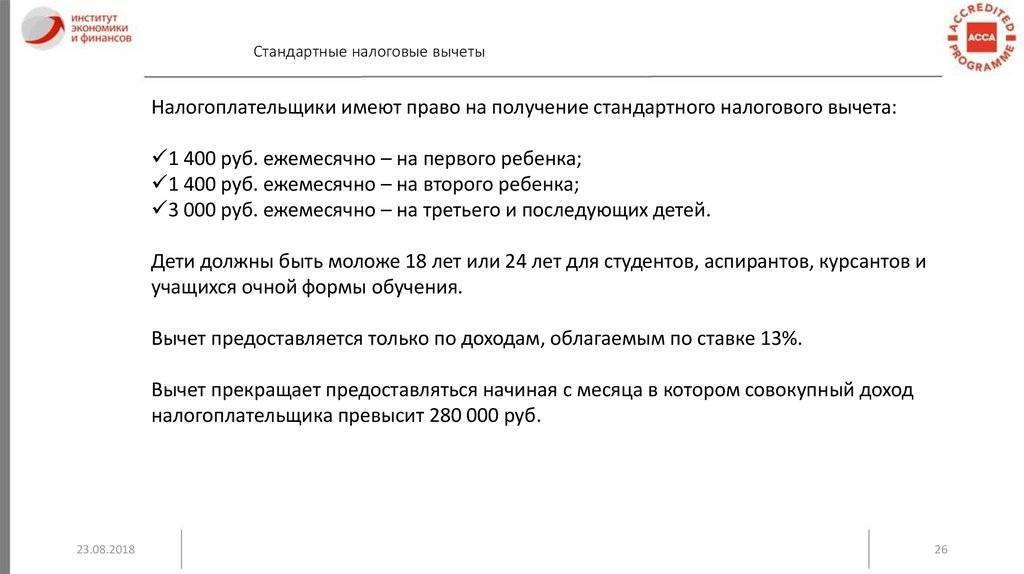

Использование льготы в виде стандартного вычета допускается только в отношении доходов, облагаемых по ставке 13 %. Стандартный вычет нельзя применять в отношении доходов, для которых НК РФ предусматривает ставку налога 9% и 30%.

Внимание: вычет работнику предоставляется в порядке нарастания с начала года. Однако, НК РФ устанавливается предел, то есть до какой суммы предоставляется вычет

В настоящее время существует ограничение в размере 350000 рублей.

На практике это означает лишь то, что как только сумма дохода сотрудника компании в текущем месяце превысит установленное ограничение, предоставление вычета должно быть прекращено.

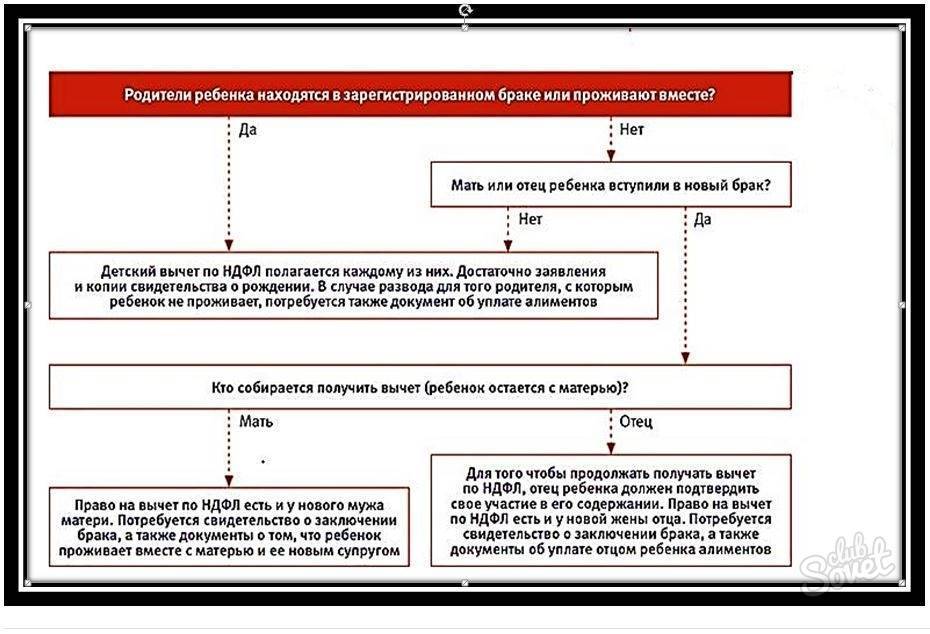

Также НК РФ предоставляет возможность одинокому родителю, если второй отсутствует оформить на ребенка вычет в двойном разделе. Отсутствие второго родителя может быть связано с его смертью или объявлением его безвестно отсутствующим. Статус одинокого родителя должен быть подтвержден документально.

Но как только он его утрачивает, например, при вступлении в брак, предоставление вычета в двойном размере прекращается. Если после этого будет оформлен развод, двойной вычет заново одинокий родитель может восстановить, но при условии, что супруг (супруга) не осуществили усыновление несовершеннолетнего.

Внимание: законодательство также предусматривает возможность осуществления отказа одного родителя от своего права на стандартный вычет в пользу другого. Подобную ситуацию можно наблюдать, когда один из родителей несовершеннолетнего не имеет в текущее время дохода, и поэтому он отказывается на время от своего права в пользу второго родителя

Подобную ситуацию можно наблюдать, когда один из родителей несовершеннолетнего не имеет в текущее время дохода, и поэтому он отказывается на время от своего права в пользу второго родителя.

Главное нужно понимать, что это не всегда можно сделать, отказ запрещен:

- Когда супруг, отказывающийся от своего права, в этот момент является безработным;

- Когда отказник трудоустроен в настоящее время, но находиться в отпуске по уходу за ребенком или в декрете;

- Лицо, оформляющее отказ, состоит на учете в центре занятости.

Поэтому прежде, чем предоставить двойной вычет, кадровый работник или бухгалтер- расчетчик должны все проверить, учитывая существование различных нюансов.

Внимание: вычет может оформить второй родитель, который в настоящее время находится в разводе с прежним супругом. Главное, чтобы он производил финансирование ребенка, например, уплату алиментов

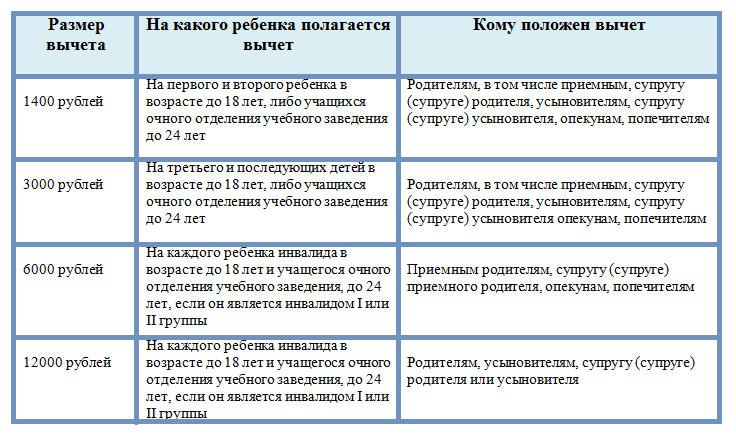

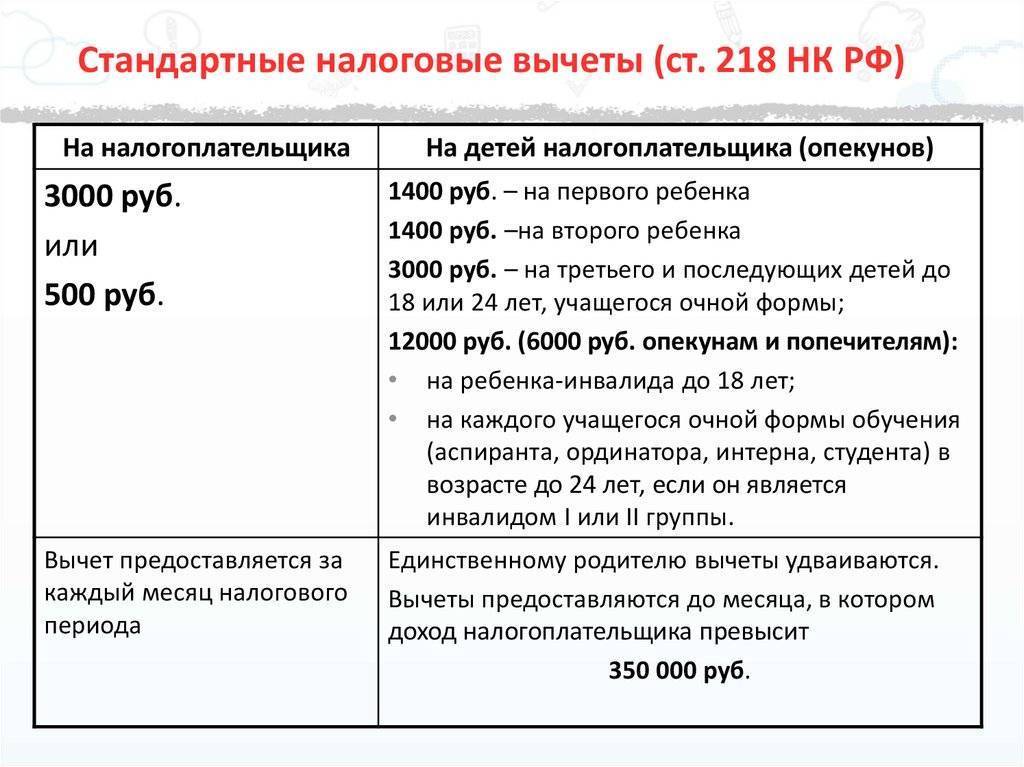

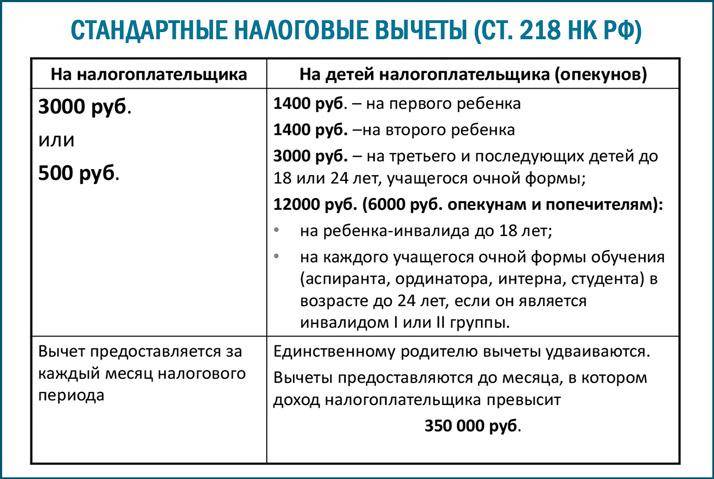

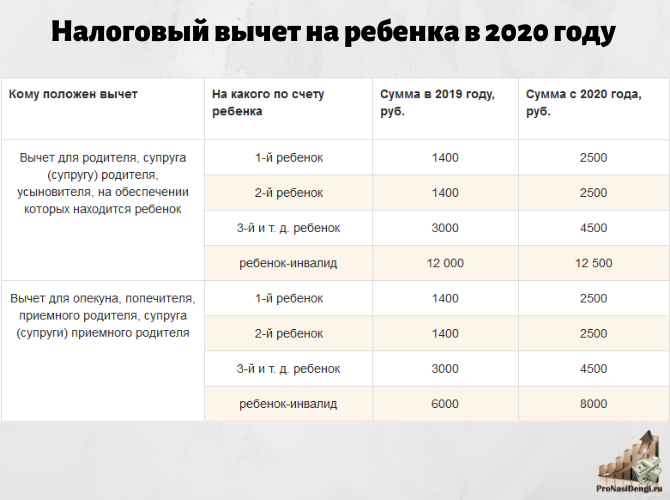

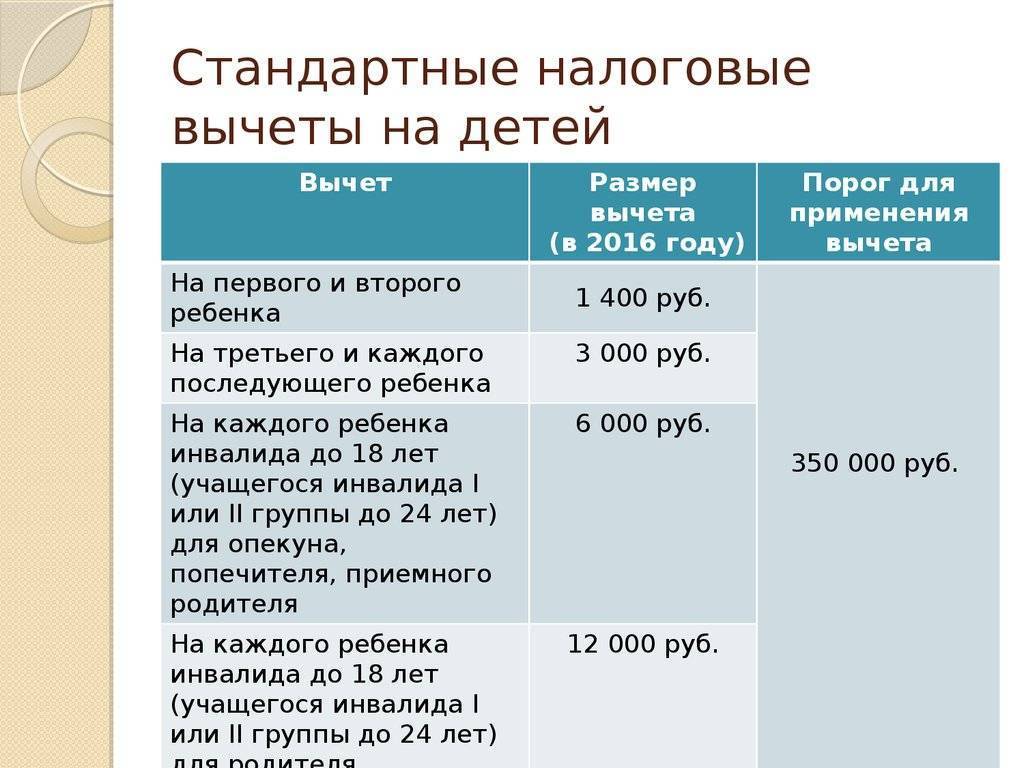

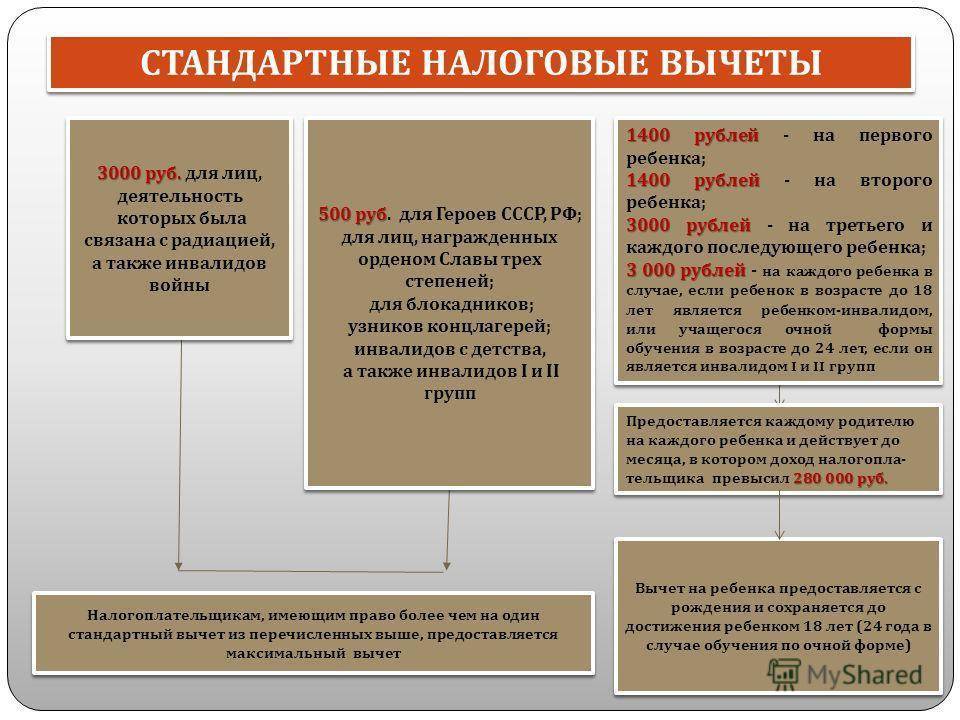

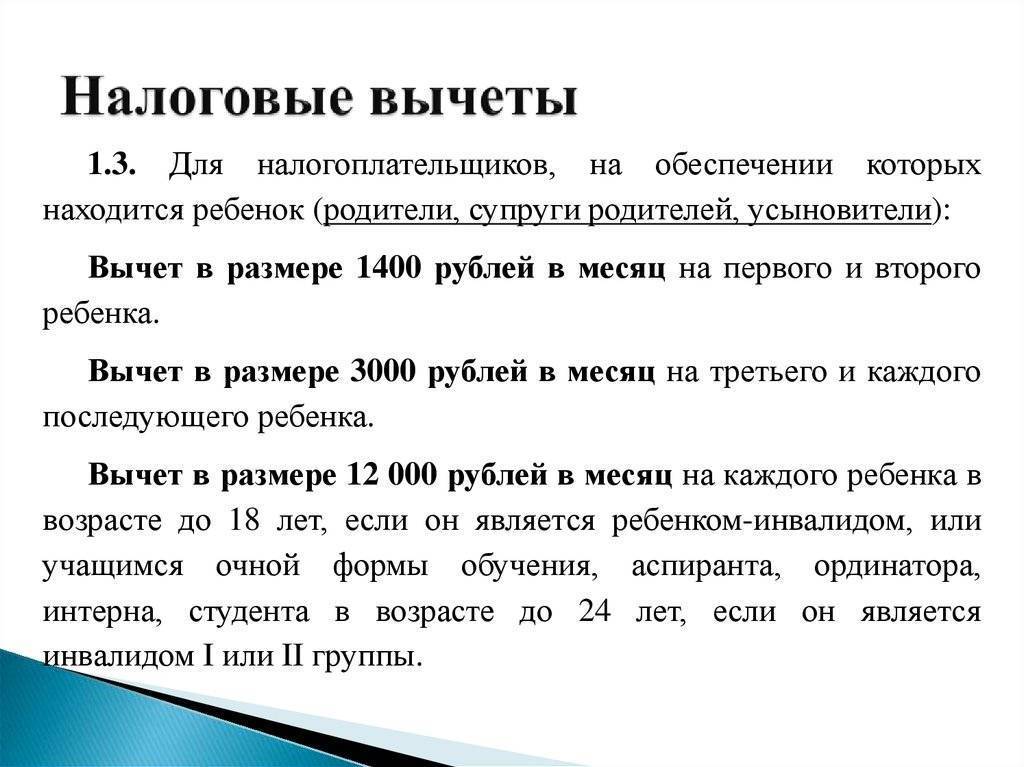

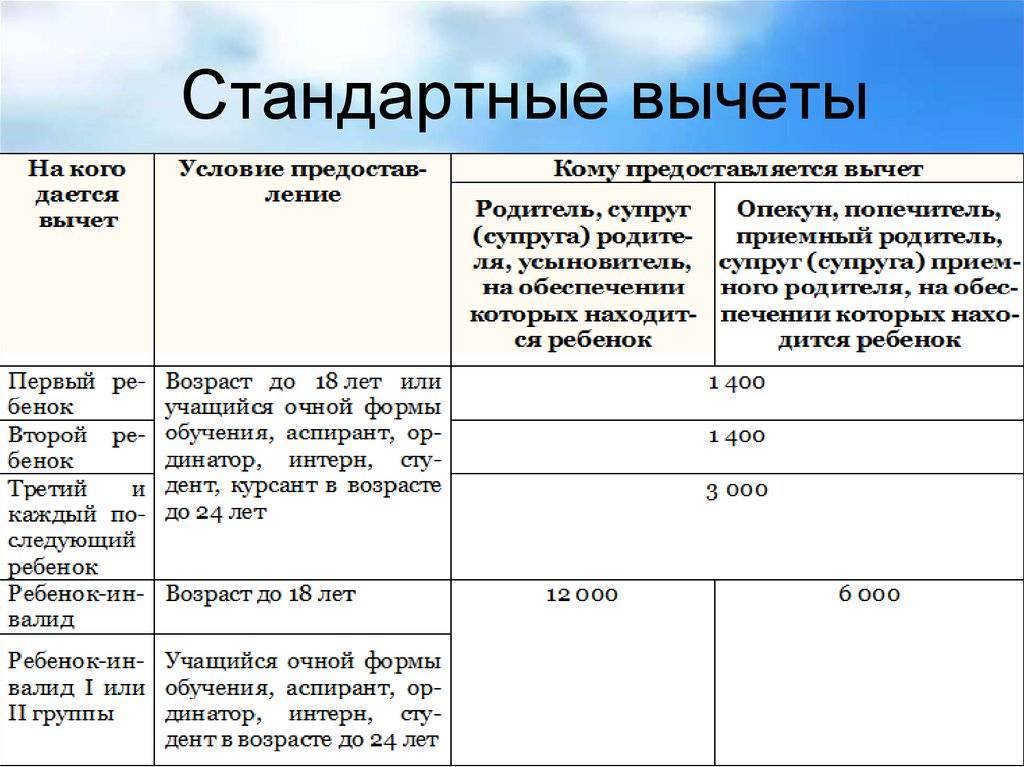

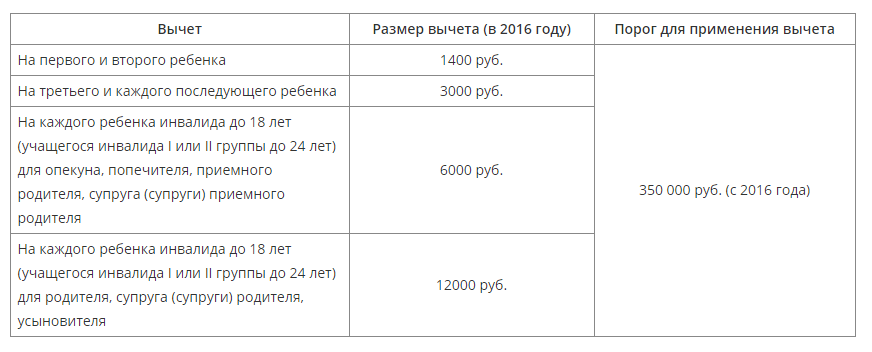

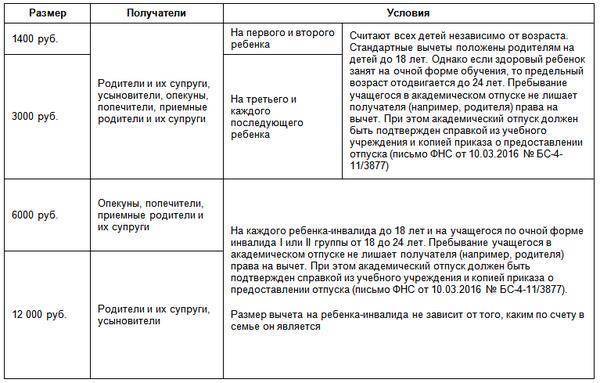

Суммы и коды вычетов на детей в 2020 году

Вычет на детей действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода (нового года) превысил 350 000 рублей.

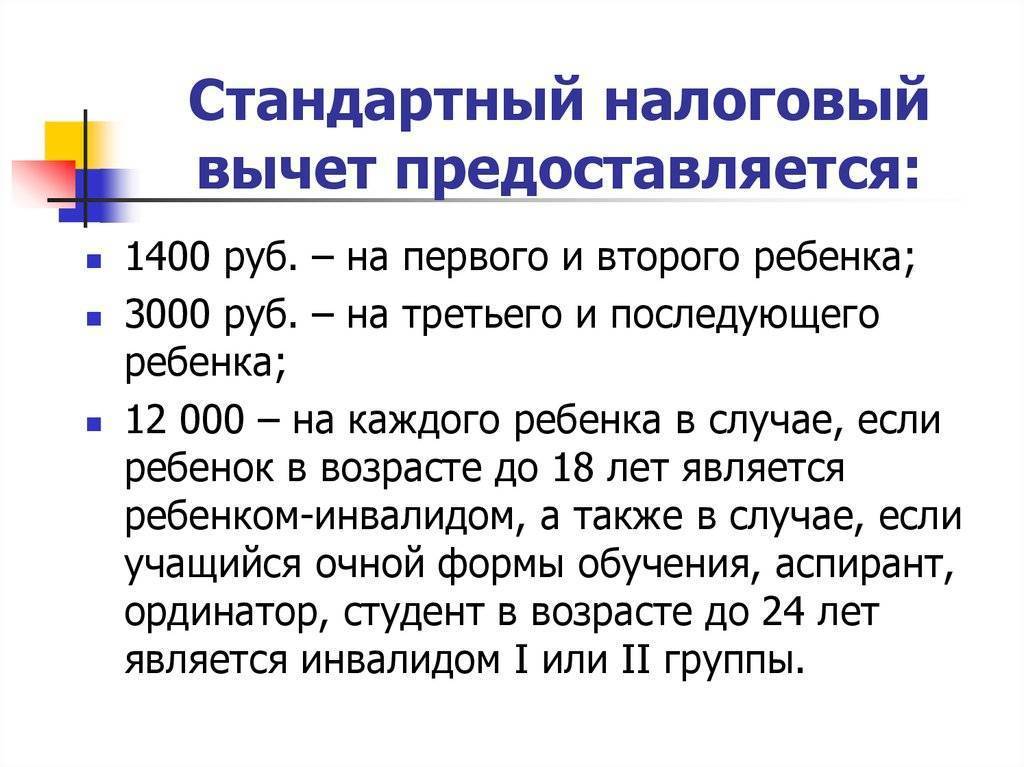

- На первого ребенка (код 114) составляет 1 400 рублей;

- На второго ребенка (код 115) – 1 400 рублей;

- На третьего ребенка (код 116) и последующих – 3 000 рублей;

- На ребенка-инвалида в 2020 г. (код 117) – 12 000 рублей для родителей и усыновителей и 6 000 рублей для опекунов, попечителей и приемных родителей.

Обратите внимание, указанные суммы в рублях – это не сумма, которую вы можете вернуть, а сумма, с которой не удерживается 13% налога. Например, если у гражданина РФ трое детей до 18-ти лет, сумма льготы для него составит (1 400 + 1 400 + 3 000) * 0,13 = 754 р

ежемесячно.

В таком же размере одновременно имеет право получать вычет второй родитель (опекун), если имеет доход, облагаемый налогом.

Посмотрим на примере:

В январе 2020 года зарплата Ивановой составила 35 тыс.руб. При наличии двух здоровых несовершеннолетних детей она имеет право на вычет в размере 2,8 тыс. руб. (по 1,4 тыс.руб. – на каждого ребенка).

С январской зарплаты Ивановой удержат 13% НДФЛ 4186 руб. Рассчитывается по следующей формуле: 35000 (оклад) минус 2800 (налоговый вычет)*13%.

Если бы Иванова не имела детей, то 13% удерживали бы с полного оклада: 35000*13% = 4550 руб.

Таким образом, сэкономить удалось 364 руб.

Если родители разведены или состоят в гражданском браке

Если между родителями ребенка брак не заключен, то второму родителю вычет получить возможно при предоставлении документа, подтверждающего нахождение ребенка на обеспечении налогоплательщика. Например, это может быть:

- справка о регистрации ребенка по месту жительства этого родителя;

- нотариальное соглашение родителей об уплате алиментов;

- копия решения суда, в котором есть пояснение, с кем проживает ребенок.

Вычет на ребенка в двойном размере единственному родителю

Законодательством не определено понятие «единственный родитель», однако, как отмечает Минфин, родитель не является единственным в случае, если между родителями ребенка не зарегистрирован брак. Отсутствие второго родителя у ребенка может быть подтверждено одним из следующих документов:

- св-во о рождении, в котором указан один родитель;

- справка ЗАГСа о том, что второй родитель вписан в св-во о рождении со слов матери (форма 25);

- свидетельство о смерти второго родителя;

- решение суда о признании второго родителя пропавшим без вести.

Документы для предоставления детского вычета

Чтобы получить на работе стандартный налоговый вычет на ребенка, потребуется написать заявление и предоставить документы, подтверждающие право на вычет (п. 3 ст. 218 НК РФ):

- свидетельство о рождении ребенка (детей);

- судебные документы об усыновлении;

- решение об опеке;

- справку из образовательного учреждения для студента;

- справку об инвалидности и др.

В заявлении на детский вычет можно написать приблизительно так:

Кроме того, вычет можно оформить через налоговую. Для этого нужно подать в свою территориальную ИФНС:

- декларацию 3-НДФЛ за год, за который оформляется вычет;

- заявление о возврате излишне уплаченного НДФЛ.

После 3-месячной камеральной проверки этих документов налоговики примут решение либо о предоставлении вычета, либо об отказе. В случае положительного решения сумма предоставленного вычета будет перечислена на счет заявителя сразу после завершения камеральной проверки (если заявление на вычет подавалось вместе с декларацией 3-НДФЛ) или не позже 30 дней с даты подачи заявления.

Налоговый вычет для единственного родителя

Согласно нормам НК РФ, единственному родителю (попечителю, опекуну, усыновителю) полагается компенсация в двойном размере.

Единственным родителем закон считает мать, если отцовство не установлено в юридическом порядке. Такое может произойти, когда ребенок рожден вне брака, а сведения об отце внесены со слов матери либо отсутствуют вовсе.

При наличии документального подтверждения отцовства женщину нельзя признать единственным родителем, даже если брак не зарегистрирован.

Итоги

На получение налогового вычета могут рассчитывать только родители, имеющие доход, с которого производятся отчисления в государственный бюджет.

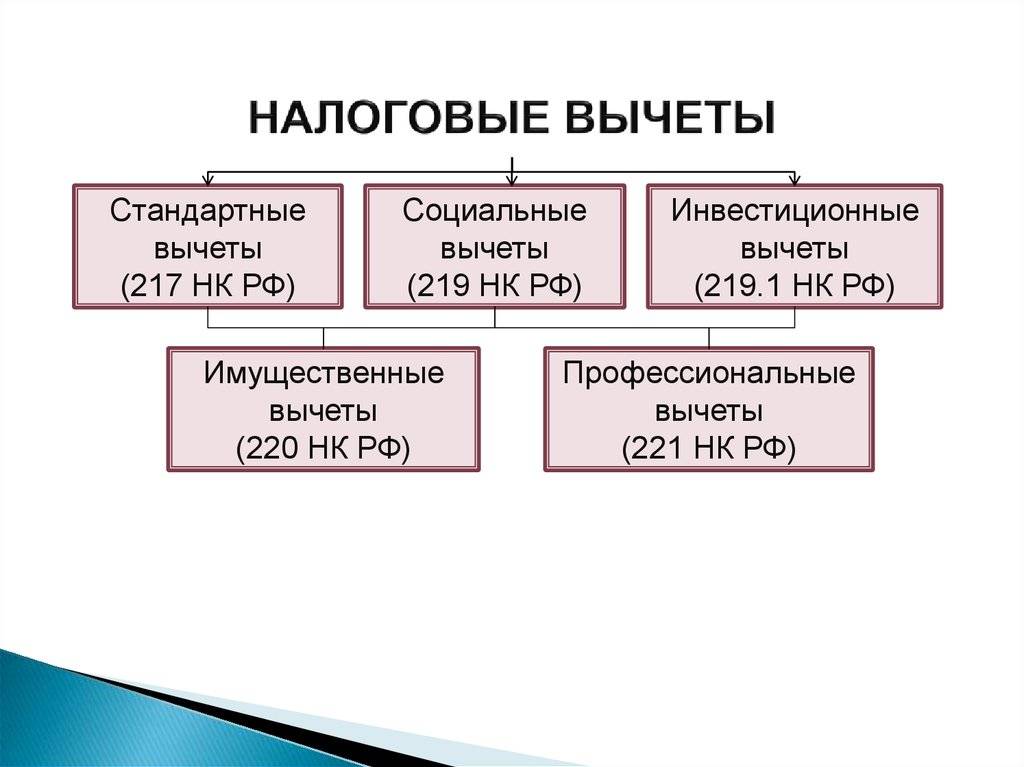

Законодатель устанавливает несколько видов налоговых вычетов на детей, которые применяются в зависимости от ситуации.

Как рассчитать детский вычет в калькуляторе — инструкция

Онлайн калькулятор позволяет рассчитать размер вычетов в случае, когда у работника не более 4-х детей.

Для правильного расчета нужно заполнить сведения о каждом воспитаннике независимо от его возраста (включая совершеннолетних и несовершеннолетних).

Инструкция для калькулятора:

- Шаг 1. Прежде всего, нужно указать возраст воспитанника (количество полных лет на момент расчета).

- Шаг 2. Если ребенок имеет инвалидность, отметьте этот пункт. Такой статус позволяет претендовать на дополнительный вычет по НДФЛ.

- Шаг 3. Если вы является попечителем, опекуном или приемным родителем для воспитанника, отметьте этот пункт. Если вы родитель или усыновитель, не отмечайте.

- Шаг 4. Если ребенок является студентом, отметьте пункт об этом. На студента очной формы обучения от 18 до 24 лет положена та же льгота, что и на несовершеннолетнего.

- Шаг 5. Если вы является единственным родителем, то отметьте этот пункт. В этом случае вам будет предоставлен увеличенный в два раза вычет.

Заполните данные обо всех воспитанниках.

После заполнения всех полей онлайн калькулятора можно увидеть размер положенного налогового вычета на каждого ребенка, а также суммарная величина льготы.

Ниже приведены правила, как именно определяется сумма, а также приведены поясняющие примеры.

Вычисленный размер льготы позволит правильно рассчитать размер НДФЛ с зарплаты сотрудника — онлайн калькулятор для расчета НДФЛ.

Правила расчета налоговой льготы по НДФЛ

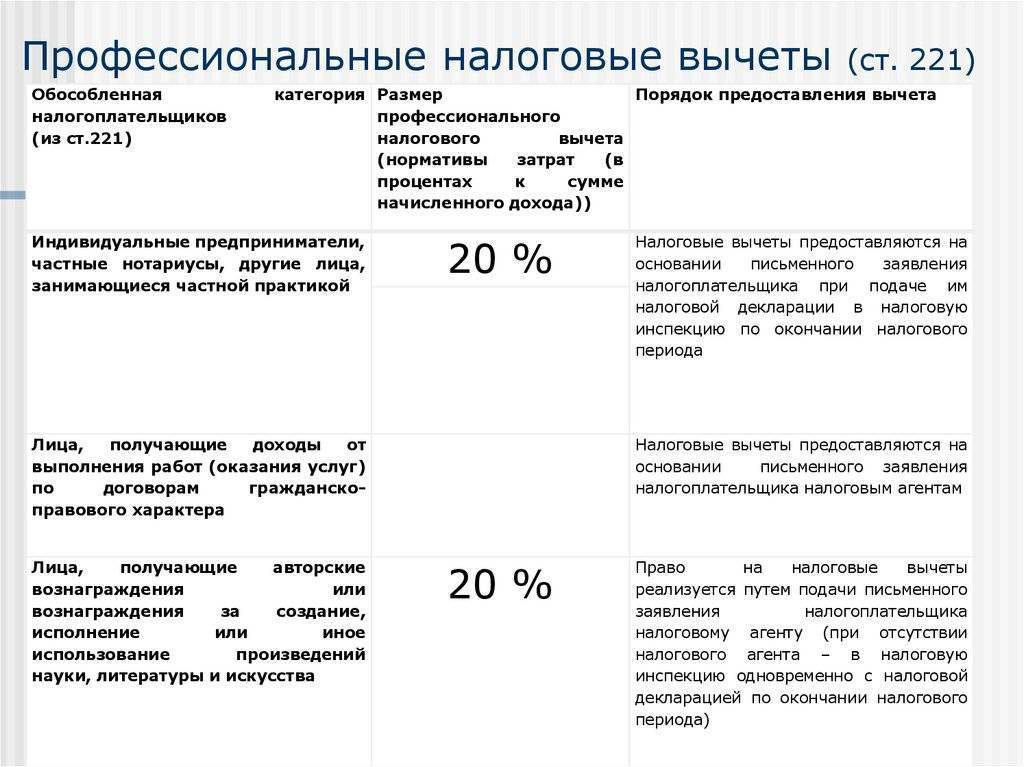

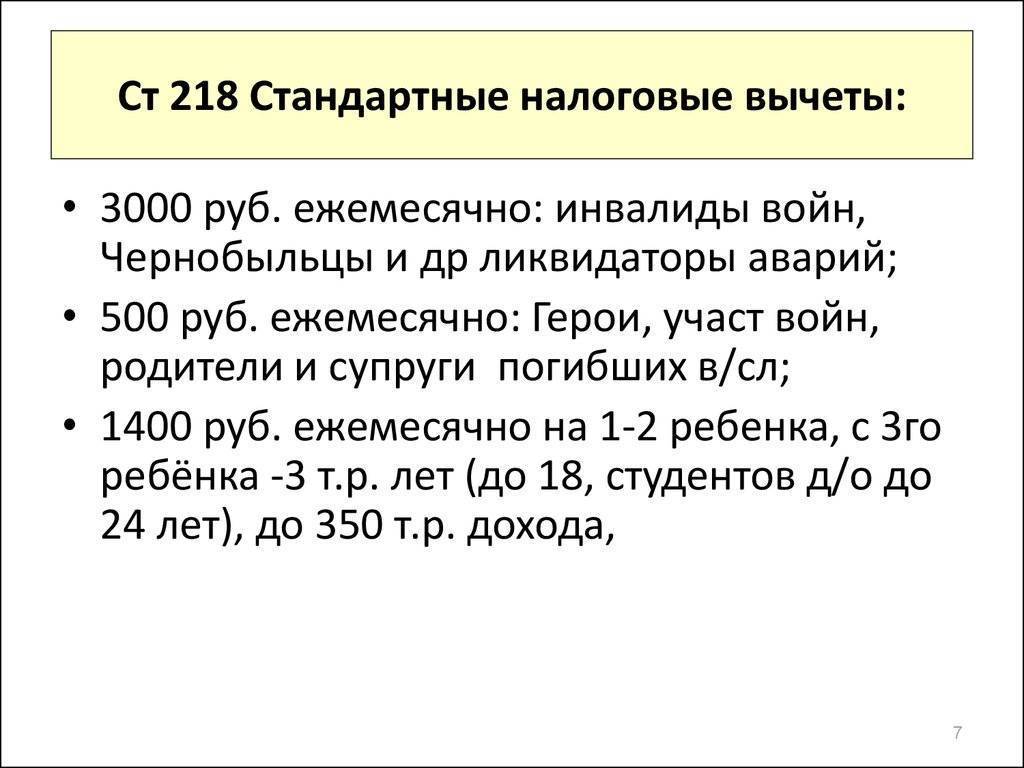

Порядок предоставление стандартных льгот по НДФЛ трудящимся лицам прописан в ст.218 НК РФ. Их перечень приведен в пп.1, 2 и 3 п.1 ст.218 НК РФ.

В частности детским вычетам посвящен пп.3 п.1 ст.218 НК РФ. Здесь перечислены какие виды предусмотрены, кому выплачиваются и в каком размере.

Предоставляется льгота только в случае, если ребенок не достиг возраста 18 лет. Если же он учится очно, то возраст предоставления продляется до 24 лет.

Налоговый кодекс РФ содержит следующие виды детских вычетов:

- 1400 — 1-й и 2-й ребенок в семье;

- 3000 — 3-й и последующие дети в семье;

- 12000 — дополнительный вычет для родителей, усыновителей, если у ребенка инвалидность;

- 6000 — дополнительный для опекунов, попечителей, приемных родителей, если у ребенка инвалидность.

Все суммы увеличиваются в 2 раза, если есть статус единственного родителя.

Важно! При определении права на налоговую льготу по НДФЛ важно учитывать суммарный доход, начисленный с начала года. Если сумма достигла 350 000 руб., право на вычет теряется до конца текущего года

С января следующего года право опять появляется.

Примеры

Пример 1:

У сотрудницы трое детей: 22, 15 и 7 лет. Старший учится в институте очно.

Вносим данные о возрасте в онлайн калькулятор, для первого отмечаем пункт о студенте.

Итоги расчетов:

Размеры вычетов:

- на 1-го = 1400 (он студент, и его возраст меньше 24 лет),

- на 2-го = 1400;

- на 3-го = 3000;

- суммарный = 5800.

Пример 2:

У работника четверо родных детей: 27, 20, 10 и 3 лет. 2-й учится заочно в ВУЗе. У 3-го — инвалидность.

Вносим данные о возрасте для всех четверых в онлайн калькулятор. Для 3-го возрастом 10 лет отмечаем пункт об инвалидности.

Итоги расчетов:

Размеры вычетов:

- на 1-го = 0 (он старше 18 лет);

- на 2-го = 0 (он старше 18 лет и не является студентом очником);

- на 3-го = 15000 (3000 + 12000, так как он инвалид);

- на 4-го = 3000;

- суммарный = 18000 (0+0+15000+3000).

Пример 3:

Сотрудница воспитывает сына в одиночку в связи с тем, что отец лишен родительских прав. Сын возрастом 5 лет и имеет инвалидность.

Вносим данные только для 1-го ребенка. Отмечаем факт инвалидности для него.

Кроме того внизу калькулятор отмечаем пункт о статусе единственного родителя.

Итоги расчетов:

Размер = (1400 + 12000) * 2 = 26800 — вычет удвоенный, так как женщина — мать одиночка. Льгота состоит из двух частей — стандартной (1400) и дополнительной за инвалидность (12000).

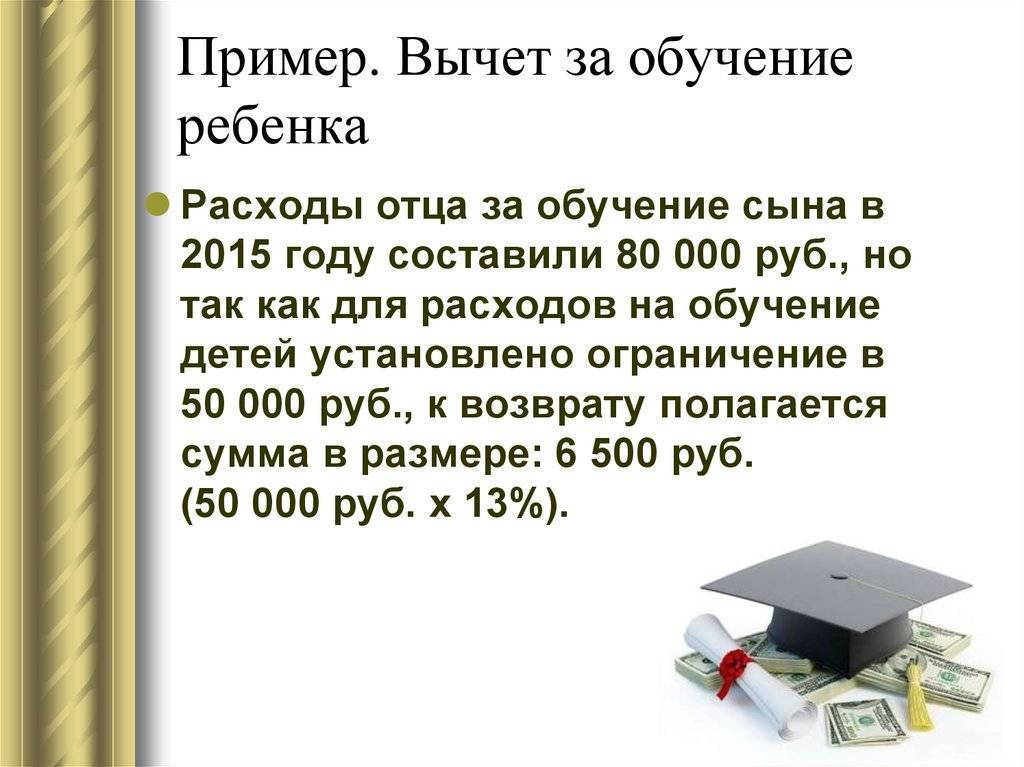

Пример расчета налогового вычета

Рассчитать размер выплаты несложно. Достаточно учесть ряд нюансов.

Итак, возьмем семью, в которой 4 детей. Их возраст 12, 14, 16 и 25 лет. Рассмотрим случай, когда все они здоровы. За 25-летнего ребенка родитель не получит вычет. За остальных он будет выглядеть так:

- 2 ребенок — 1400 рублей;

- 3 ребенок — 3000 рублей;

- 4 ребенок — 3000 рублей.

Зарплата родителя равна 30000 в месяц. После того как из нее вычтут налог 13%, остается 26100 рублей. С учетом налоговых вычетов эта сумма станет почти на 1000 больше и составит 27062 рублей. Откуда она взялась? Посчитаем.

Налогообложению подлежит заработная плата без учета выплат на каждого ребенка, а их трое. Получается, вычет равен 7400 рублей. Значит, 13% отнимаем от 22600 рублей. Налог составляет 2938 рублей. 30000-2938=27062.

Теперь рассмотрим ситуацию, когда кто-то из детей серьезно болен, допустим, это третий ребенок возрастом 14 лет. Налоговый вычет на ребенка-инвалида в 2022 году равен 15000 рублей (3000+12000). Рассчитаем налог, воспользовавшись указанными выше данными.

Налогообложению подлежит сумма 10600 рублей (30000-1400-3000-(3000+12000)). 13% от нее — 1378. Значит, родитель получит зарплату в размере 28622 рублей.