Усреднение обязательного резервирования

Коммерческие банки могут использовать этот механизм, формируя сумму резервов методом поддержания среднемесячного остатка на корреспондентских счетах регулятора. Если финучреждение переживает временное осложнение финансовой ситуации, ему разрешается потратить часть денежной массы, хранящейся на счетах Центробанка, но в завершении расчетного периода оно обязано возвратить взятые деньги, что позволит сделать остаток неизменным.

Согласно ст.38 № 86-ФЗ значение коэффициента усреднения должно находиться в диапазоне от 0 до 1. Он может формироваться отдельно для КБ, имеющих универсальную или базовую лицензию, а также для небанковских финучреждений.

Страны, где норма обязательных резервов равна нулю

Таким образом, часть стран гораздо мягче относится к обеспечению вкладов до востребования. Канада, Великобритания, Новая Зеландия, Австралия, Швеция и Гонконг не устанавливают норму обязательного резервирования. Однако нужно понимать, что это не означает, что банки этих стран могут бесконечно создавать деньги. Их ограничивают требования к уровню капитала. Многие экономисты считают, что они являются гораздо более эффективными, чем резервные обязательства. Центробанки данных стран выполняют крайне важную функцию, предоставляя необходимые резервы для защиты стабильности платежной системы.

1.3 Методы определения величины резервных требований.

Величина

минимальных

резервов может

определяться

двояким способом

— по отношению

к банковским

пассивам либо

к банковским

активам. Способ

определения

резервных

требований

к банковским

пассивам является

наиболее старым.

Суть его состоит

в том, что коммерческие

банки должны

резервировать

в обязательном

порядке часть

привлеченных

депозитов

клиентов на

счетах в центральном

банке. В подавляющем

большинстве

стран применяется

именно этот

способ определения

объема резервных

требований.

В немногих

странах базисом

исчисления

размера минимальных

резервов служат

предоставленные

кредиты. На

практике нормы

обязательных

резервов по

пассивам могут

устанавливаться

по отношению

ко всем банковским

пассивам или

к их отдельным

статьям.

Разновидностью

метода определения

резервных

требований

по отношению

к банковским

пассивам

является метод

установления

минимальных

резервов к

изменению

объема совокупных

пассивов банков,

то есть к увеличению

или уменьшению

их сальдо за

определенный

период времени,

которое формируется

в результате

поступлений

денег на основные

корреспондентские

счета и выдач

с них денежных

средств. В

большинстве

стран используется

именно этот

спосб установления

резервной базы,

особенно удобной

при введении

схемы резервных

требований.

Второй

способ определения

величины резервных

требований

по отношению

к банковским

активам (кредитам)

считается чисто

французским

изобретением

и на практике

применяется

значительно

реже. Сущность

его заключается

в лимитировании

(количественном

ограничении)

кредитных

вложений посредством

установления

верхних пределов

общей суммы

кредитов или

их прироста.

Причем указанные

параметры

устанавливаются

в индивидуальном

порядке для

каждого коммерческого

банка. Кроме

того, могут

лимитироваться

объем и число

кредитов,

предоставляемых

банком одному

клиенту. На

практике

рассмотренные

выше директивные

параметры в

области развития

кредитных

операций банков

получили название

“кредитные

потолки”, а

сам метод определения

величины резервных

требований

по отношению

к банковским

кредитам нередко

называется

методом “кредитных

потолков”

(ограничений).

За нарушение

установленных

кредитных

лимитов коммерческие

банки подвергаются

со стороны

центрального

банка санкциям

в виде уплаты

высокого учётного

процента или

обязательного

перечисления

на беспроцентные

счета в центральном

банке суммы,

равной превышению

этих лимитов.

Таким образом,

центральный

банк может

регулировать

темпы роста

денежной массы,

используя

технику кредитных

ограничений.

У каждого

способа определения

резервной базы

по отношению

к банковским

пассивам или

к банковским

активам есть

свои преимущества

и недостатки.

С одной стороны,

обязательные

резервы способствуют

улучшению

банковской

ликвидности,

когда они

рассчитываются

на основе пассивных

банковских

операций. В

данном случае

их влияние на

экономику

является

опосредственным.

Установление

обязательных

резервов по

пассивным

операциям ведёт

к снижению

размера выдаваемых

банком ссуд:

ресурсы удорожаются,

если банк не

намерен сократить

общий объём

активных кредитных

операций. Результатом

этого является

рост взимаемых

банком по активным

операциям

процентных

ставок и сокращение

объема кредитов.

С другой стороны,

основанные

на активных

кредитных

операциях нормы

обязательных

резервов выступают

в качестве

прямого ограничителя

осуществления

инвестиций,

способствуя

в целом поддержанию

умеренных

процентных

ставок. Исключение

составляют

периоды, когда

центральный

банк проводит

политику,

направленную

на урегулирование

платежного

баланса страны,

например, путем

привлечения

иностранных

капиталов. Но

метод установления

резервных

требований

по отношению

к банковским

активам не

лишен и существенных

недостатков.

Кредитные

ограничения

— это самая

жесткая форма

глобального

воздействия

на кредит. В

свою очередь,

такая практика

приводит к

снижению деловой

активности

в стране, ухудшению

функционирования

банковской

системы в целом,

препятствует

развитию конкуренции

в банковском

деле, затрудняет

доступ мелких

и средних фирм

к банковскому

кредиту, ухудшая

их платеже – и

кредитоспособность

и финансовое

положение.

Поэтому селективный

характер кредитных

ограничений

часто подкрепляется

системой субсидий

и льгот для

кредитов,

предоставляемых

банками отдельным

секторам экономики,

например,

энергетике,

сельскому

хозяйству или

экспортным

отраслям.

Анализ существующих взглядов на сущность и функции резервов

Понятие резервов (фр. reserve запас, от лат. reservare – сберегать, сохранять) в науке используется достаточно широко и по своей сути представляет «запас, откуда черпаются новые силы, ресурсы»7 или «запас чего-либо на случай надобности; источник, откуда черпаются необходимые новые материалы, сила»8.

При этом в различных предметных областях данное понятие отражает специфику той или иной сферы человеческой деятельности. Так, в производстве резервы определяются как совокупность запасов средств производства и предметов потребления, предназначенных для использования в особых обстоятельствах, не предусмотренных планами развития. В страховании резервы определяются как фонды, образуемые страховыми компаниями для обеспечения гарантий выплат страховых возмещений и страховых сумм9. В технике резервы определяются как метод повышения надежности технического объекта посредством введения в его состав дополнительных устройств, узлов и связей, предназначенных для быстрой замены (автоматически или вручную) вышедших из строя аналогичных им элементов основного оборудования. В банковском деле классическим является, на наш взгляд, определение резервов П. Роуза, согласно которому, резервы – это средства, оставленные «на непредвиденные расходы». К ним автор при этом относит выплату «взысканных в судебном порядке средств, а также резервы, используемые для выплаты дивидендов, которые еще не объявлены, и как средство для будущего изъятия из обращения акций или для погашения обязательств» .

Общим, на наш взгляд, для всех приведенных определений категории «резервы» является их понимание как запаса (материальных, технических, финансовых и других ресурсов), предназначенного для использования в определенных неблагоприятных ситуациях. Именно в таком понимании раскрываются резервы и их роль как инструмента поддержания экономической стабильности субъекта хозяйствования.

Таким образом, резервы являются обязательным условием, деятельности любого субъекта хозяйствования. Именно поэтому их зачастую рассматривают в качестве «резервного капитала».

Необходимо заметить, что понятие «резервный капитал» достаточно активно используется в научном обороте11. Более того, в такой предметной области как финансовый менеджмент и финансы предприятий использование данного понятия предусмотрено законодательно12. Вместе с тем, в банковском деле понятие «резервный капитал» встречается достаточно редко. В частности, П. Роуз как было выше отмечено указывает, что резервы – это вид банковского капитала, представляющий собой средства, зарезервированные на непредвиденные случаи (убытки по активам, судебные меры в отношении банка и т.п.), на дивиденды, которые как ожидается будут выплачены акционерам, но до сих пор не объявлены, на формирование фонда погашения для выкупа акций или долговых инструментов в будущем»

Сущность монетарной политики

Сущность монетарной политики заключается в комплексе взаимосвязанных, скоординированных на достижение заранее определенных общественных целей, мероприятий по регулированию денежного оборота, которые осуществляет государство через центральный банк.

Таким образом, монетарной политике присущи:

- комплексность;

- разновариантность регулятивных мероприятий;

- направленность таких мероприятий на достижение конкретных, заранее определенных общественных целей;

- реализация подобных мероприятий осуществляется центральным банком через механизм денежного рынка.

Монетарная политика имеет четкие, экономически обусловленных очертания. Ее институциональную основу составляет денежный рынок и банковская система, в виду этого монетарная политика представляет собой организационно оформленный регулятивный механизм со своими специфическими целями, инструментами и ролью в экономическом регулировании.

Монетарная политика — это макроэкономическая политика денежных властей, комплекс мер, направленных на управление совокупным спросом через условия денежного рынка (краткосрочная процентная ставка, номинальный валютный курс или уровень текущей ликвидности банковского сектора) для достижения комбинации конечных целей, в которые могут входить ценовая стабильность, сохранение устойчивого валютного курса, финансовая стабильность и содействие сбалансированному экономическому росту.

Объектами монетарной политики являются такие элементы денежного рынка как:

- предложение (масса) денег;

- ставка процента;

- валютный курс;

- скорость обращения денег и др.

В зависимости от экономической ситуации в стране объектом монетарного регулирования может быть выбран один из вышеуказанных элементов или же несколько одновременно.

Субъектами монетарной политики выступают центральный банк (см. ЕЦБ, НБУ, Банк Англии, Банк Японии), а также другие органы государственного регулирования экономики — Министерство финансов, Министерство экономики, непосредственно правительство и парламент страны. Органы исполнительной и законодательной власти определяют основные макроэкономические показатели, которые служат ориентирами для формирования целей денежно-кредитной политики (объем ВВП, размер бюджетного дефицита, платежный и торговый балансы, уровень занятости и др.).Однако решающая роль в разработке и реализации монетарной политики принадлежит центральному банку, поскольку он несет ответственность перед обществом за состояние монетарной сферы.

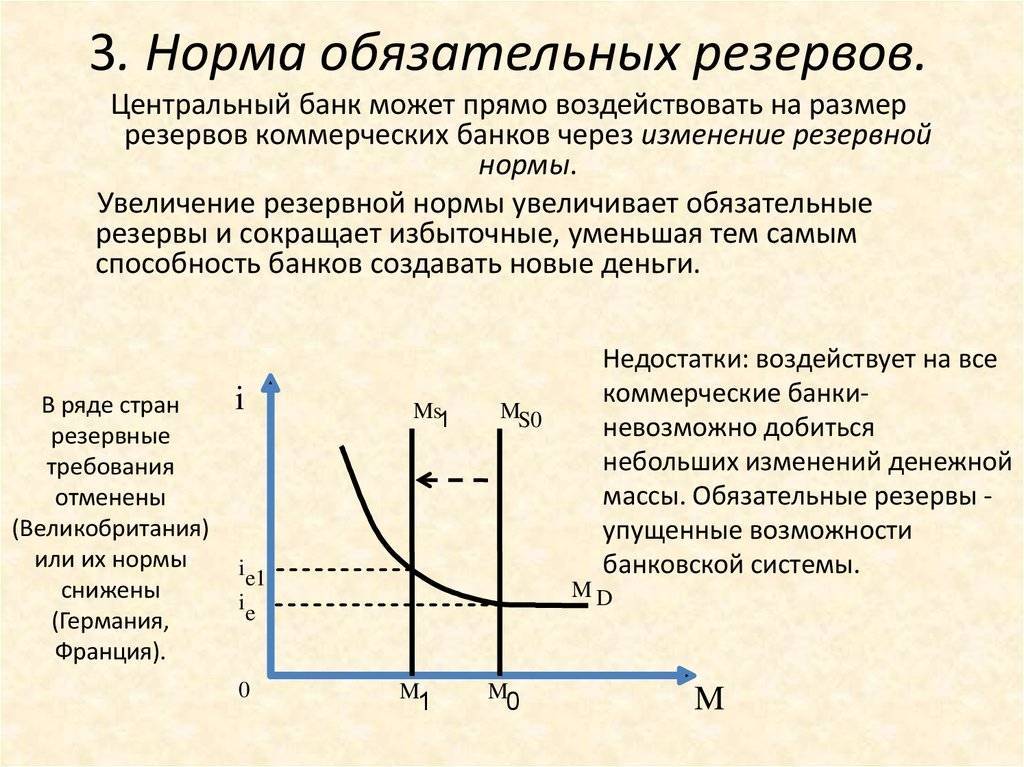

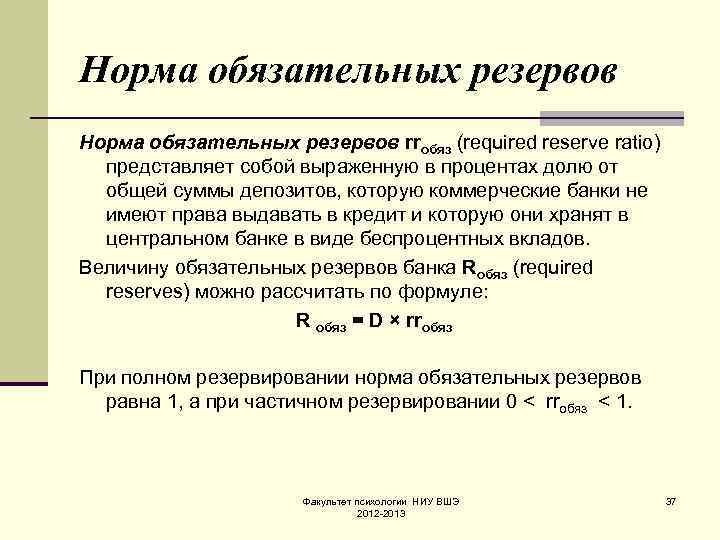

Что такое норма обязательных резервов банка?

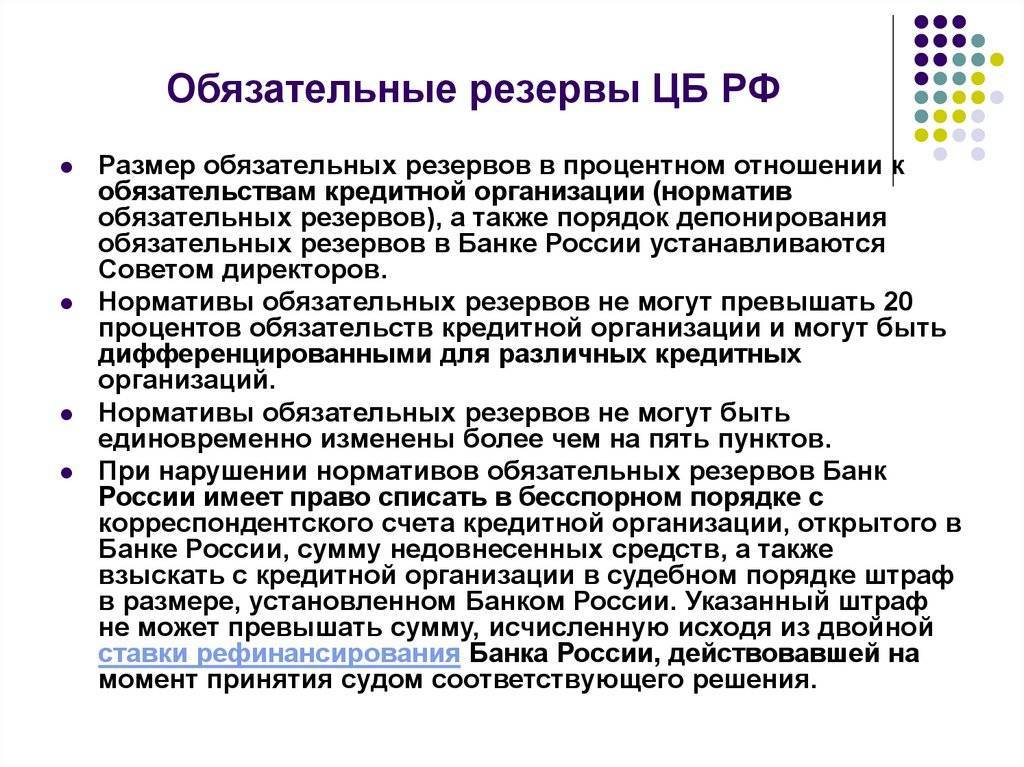

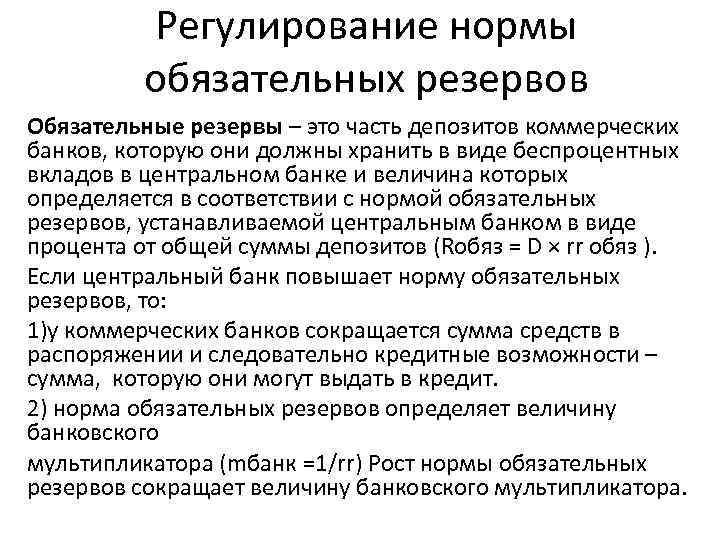

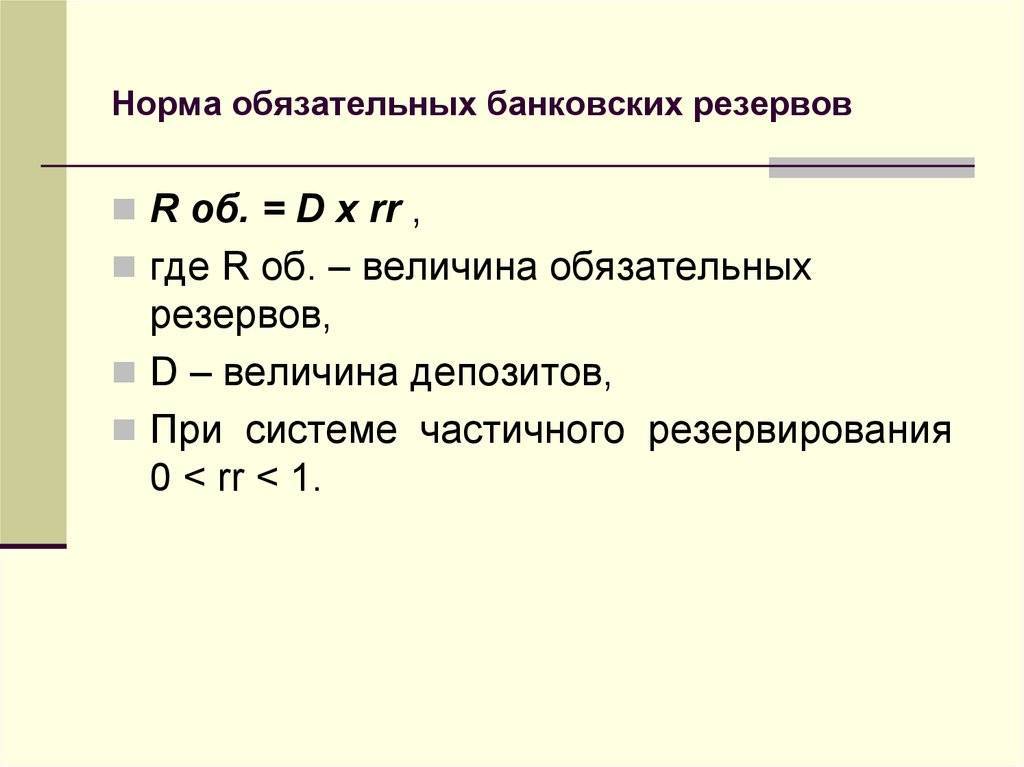

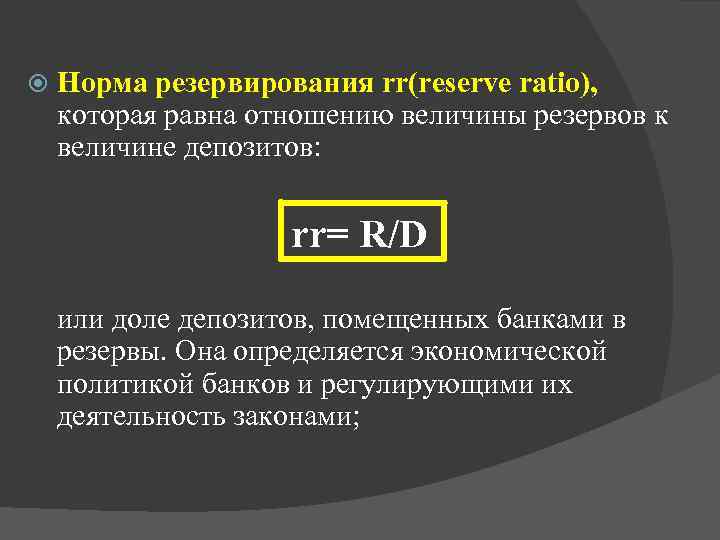

НОР – это установленная законом норма обязательств кредитной организации по привлекаемым вкладам, которая должна быть передана на хранение в ЦБ. Она может храниться в виде депозита или в наличном виде. Также она является гарантийным фондом, за счет которого обязательства перед клиентами будут исполнены в полном объеме.

НОР – это установленная законом норма обязательств кредитной организации по привлекаемым вкладам, которая должна быть передана на хранение в ЦБ. Она может храниться в виде депозита или в наличном виде. Также она является гарантийным фондом, за счет которого обязательства перед клиентами будут исполнены в полном объеме.

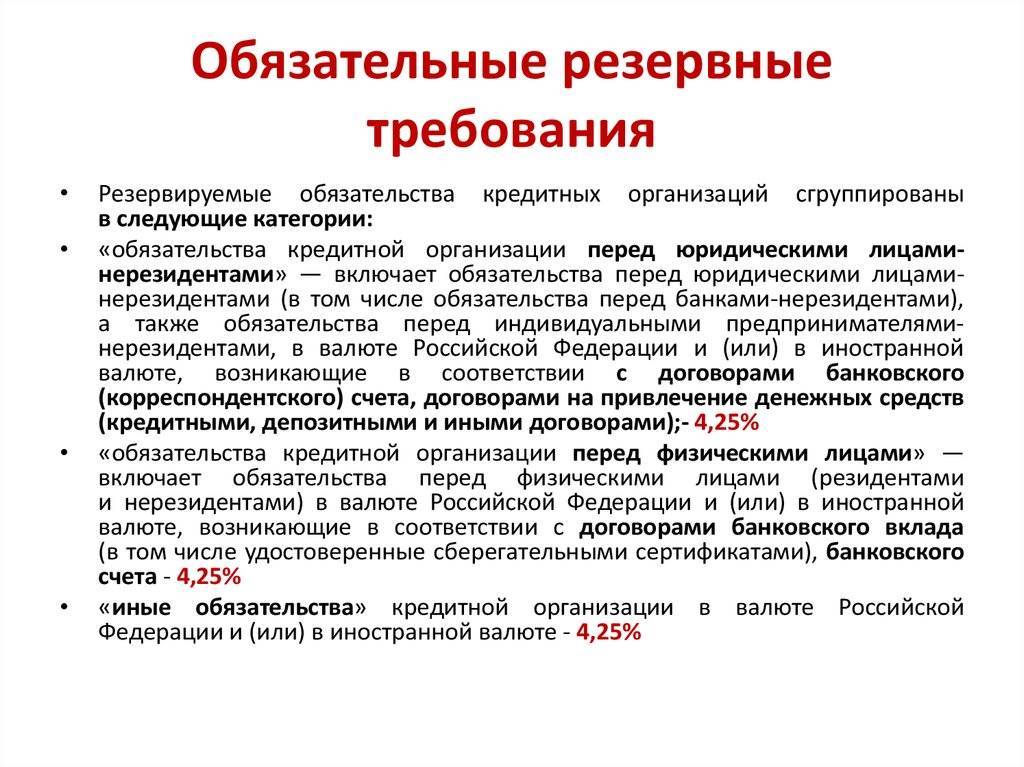

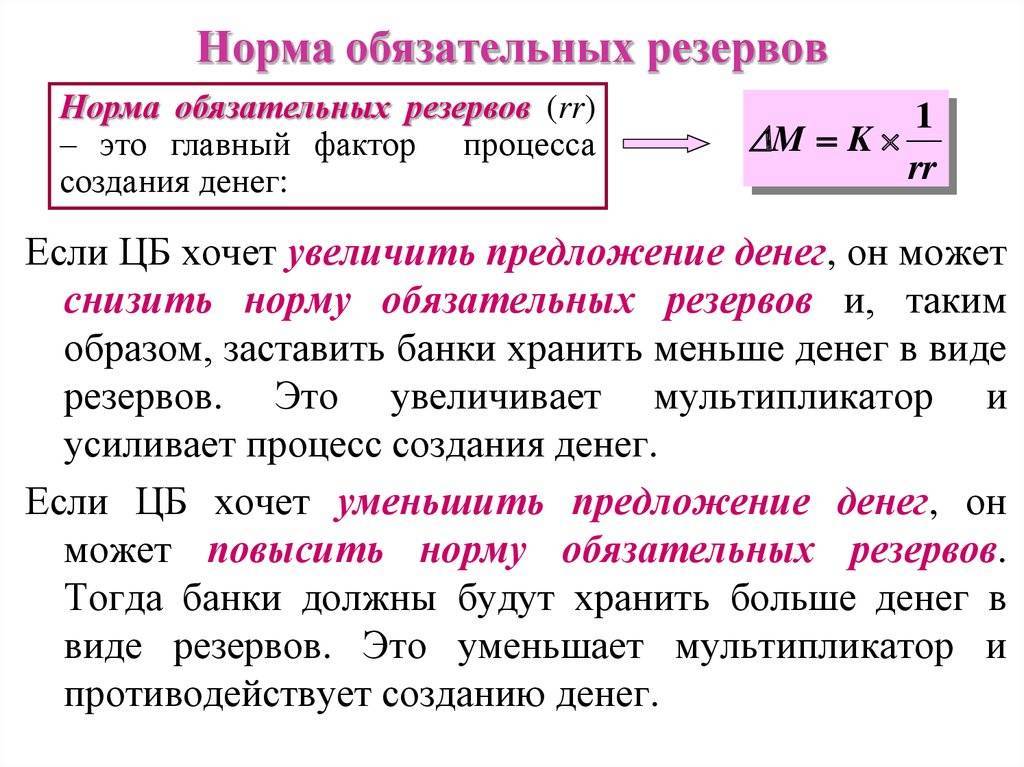

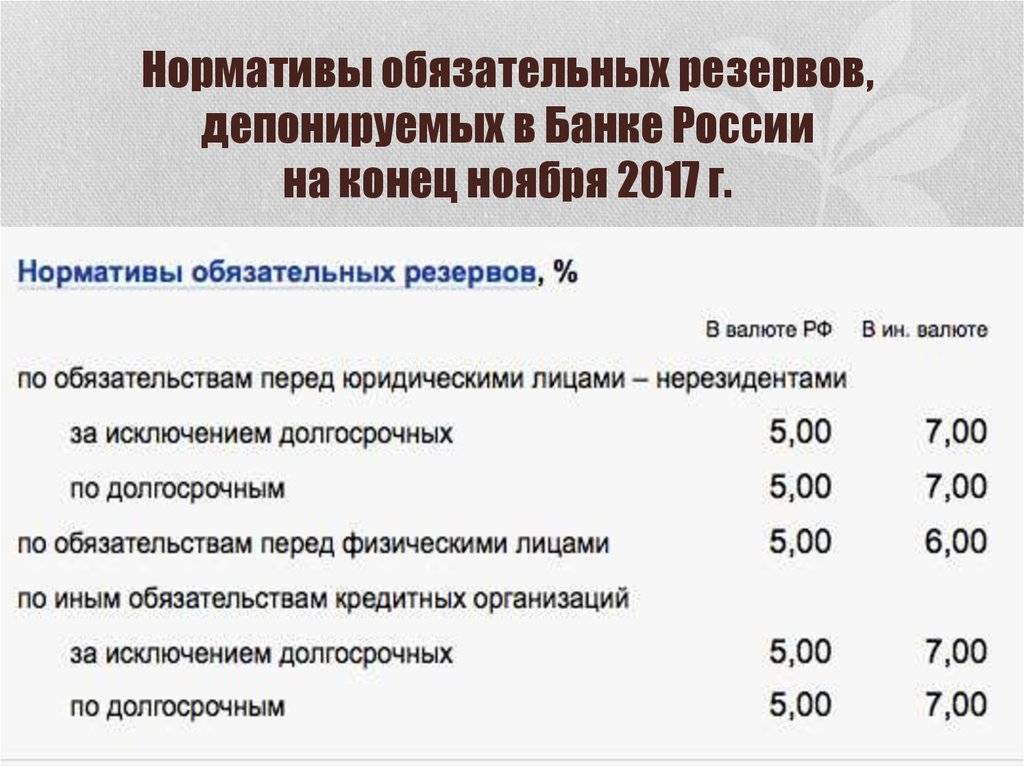

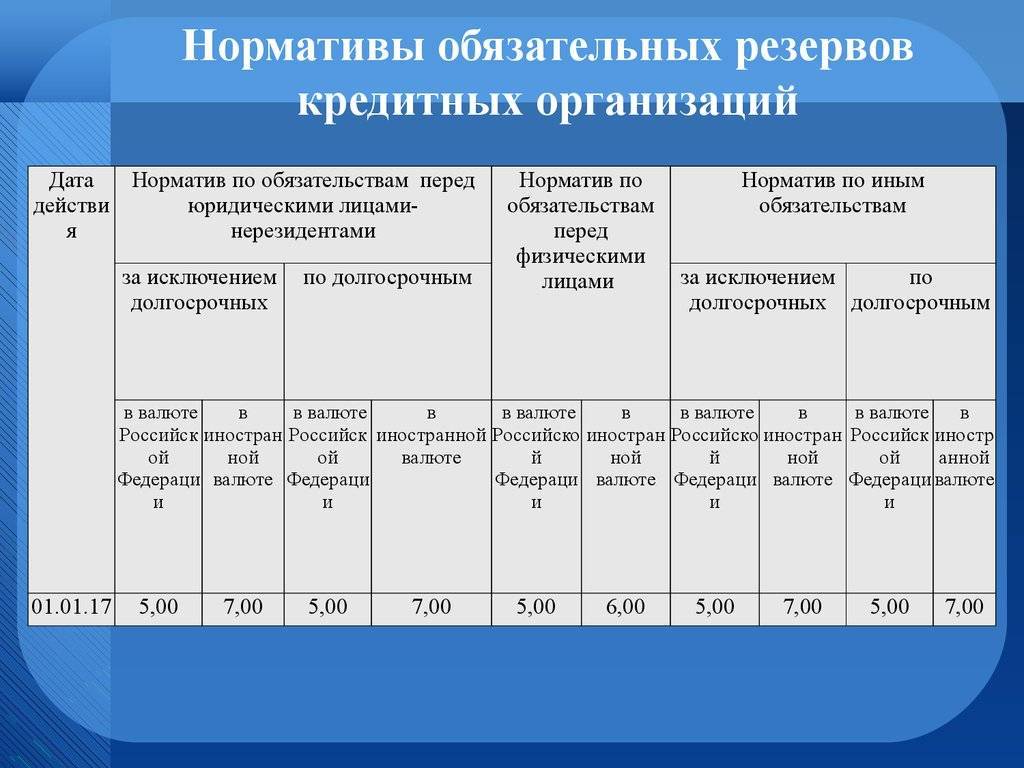

ЦБ используется НОР для регулирования деятельности всех банков. На текущий момент величина НОР составляет 4,25%. При проведении кредитно-денежной политики, ЦБ используется основной инструмент – изменение НОР. С его помощью регулируются объемы беспроцентных депозитов, находящихся на особых счетах национального банка.

НОР устанавливается в виде процента от суммы вкладов банка. В зависимости от типа вклада, может изменяться его величина прямо пропорционально ликвидности. Чем крупнее банк, тем больше будет для него норма.

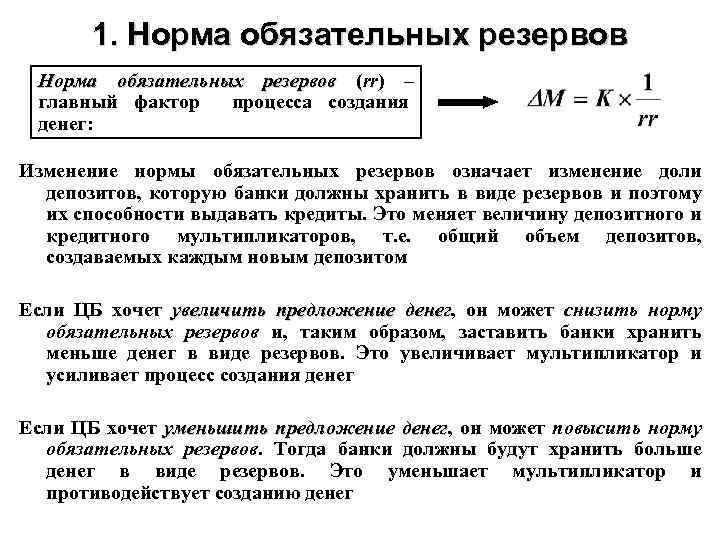

Решение повышать НОР может приниматься ЦБ с целью уменьшения предложения денег и сдерживания инфляционных процессов. Уменьшение НОР вводится для активизации экономического роста и усиления кредитной активности. Часть суммы, которую банк передавал в ЦБ, после снижения НОР, банк может направлять на кредитование, что принесет дополнительный доход.

Стоит отметить, что ЦБ редко применяет инструмент изменения НОР, поскольку это является мощным воздействие на российскую банковскую систему, которая итак находится в шатком положении. Необдуманные решения по изменению НОР в ту или иную сторону может дать «эффект апокалипсиса».

Основы резервных требований

Банки ссужают средства клиентам в зависимости от части наличных денег, которые у них есть. В обмен на эту возможность правительство предъявляет к ним одно требование: держать под рукой определенную сумму вкладов для покрытия возможных выплат. Эта сумма называется резервным требованием, и это ставка, которую банки должны держать в резерве и им не разрешается предоставлять ссуды.

Совет управляющих Федеральной резервной системы устанавливает требования, а также размер процентной ставки, которую банки получают за избыточные резервы . Закон о регулировании финансовых услуг от 2006 года дал Федеральной резервной системе право выплачивать проценты по избыточным резервам. Датой вступления в силу выплаты процентов банкам было 1 октября 2008 года. Эта процентная ставка называется процентной ставкой по избыточным резервам и служит прокси для ставки по федеральным фондам .

Влияние нормы обязательных резервов на кредитную политику.

Многие представляют работу банков так: банк получает вклад под один процент и выдает его в кредит под повышенный. Разница в процентах – это и есть доход банка. На самом деле это не совсем так.

Часть денег с депозита банк передает на хранение в ЦБ. Так, есл НОР составляет 5%, то с 1 млн.р. 50 тыс.р. уходят на резерв. Оставшиеся средства банк уже может выдавать под проценты в виде кредитов Это и объясняет отличие между кредитными и депозитными ставками. По факту все средства банка находятся в постоянном обороте.

Если случится ситуация, что большинство вкладчиков придет за своими деньгами, то в банк может попасть в сложную ситуацию. Свободных средств в банке в большом объеме нет. По условиям, вкладчики могут требовать свои деньги в любой момент. Услышав, что банк отказывается выдавать деньги, это вызовет волну негодований и подозрений касательно благонадежности банка. Остальные вкладчики побегут снимать деньги со всех счетов, что подшатнет устойчивость банков. Это приведет к дестабилизации банковской системы, т.к. она работает «будущие» деньги.

Чтобы такого избежать или хотя бы минимизировать, была введена норма обязательных резервов – та часть денег, которая передается на хранение в ЦБ. При наличии критической ситуации (нашествии вкладчиков), ЦБ быстро вливает резерв в банк. Как только все желающие получили свои средства и ситуация успокоилась, банк продолжает жить по своему сценарию: принимает средства на депозит, отчисляет на резерв ЦБ, выдает кредиты, получает обратно сумму с процентами.

Таким образом, все полученные средства банк не может выдавать в виде кредитов. Чтобы компенсировать резерв и получить доход, ставка по кредиту значительно превосходит ставку по депозиту.

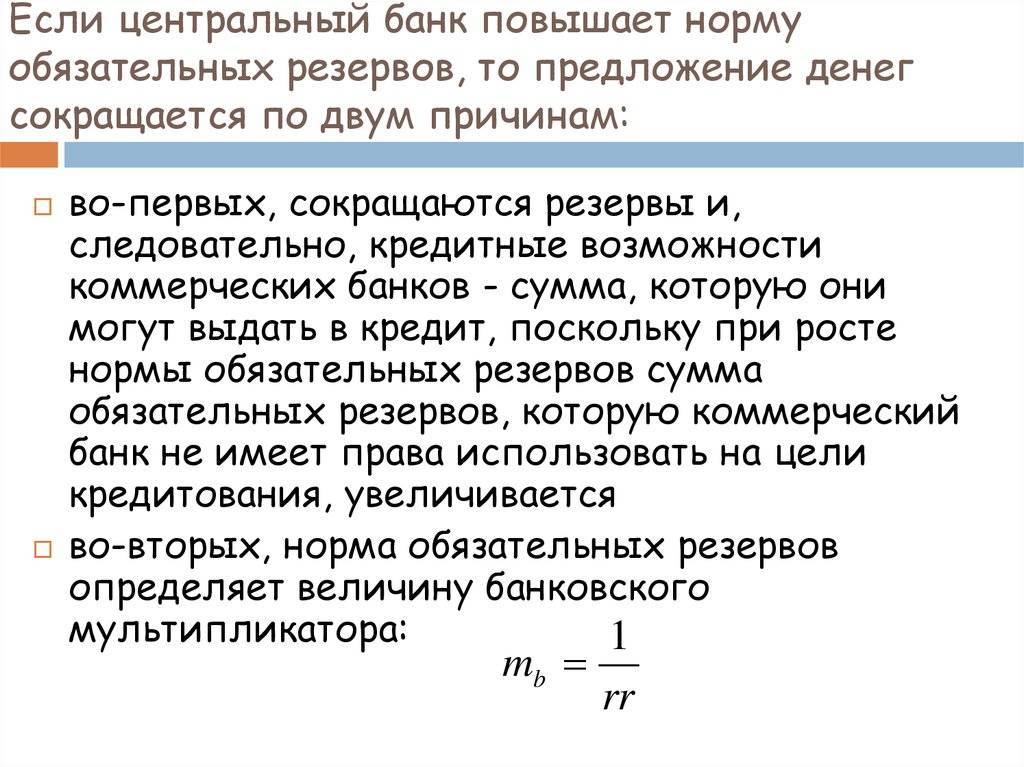

Как размер НОР будет опасным для банка?

Увеличение НОР может негативно сказаться на положении банка. Повышение означает, что банк должен в короткие сроки увеличить долю резервов на своем счету в ЦБ. Изъять деньги из оборота невозможно. Сроки возврата выданных кредитов растягиваются на несколько лет. Норматив не может быть изменен единовременно более, чем на 5 п.п. Учитывая огромные вкладные портфели, даже такое изменение может составлять солидную величину в денежном эквиваленте. Достать в моменте сотни миллионов рублей не под силу даже самому стабильному банку.

Изменяя НОР, ЦБ держит ликвидность банка на минимально возможном уровне. Однако, это может сказаться на общем положение банка. Учитывая его сложную структуру, быстро перестроится на новые условия практически невозможно. Ликвидность начинает быстро падать, что приводит к нарушению остальных показателей. В сложной экономической ситуации это может привести к краху. Повышение НОР на максимум 5% может привести к банкротству банка в виду невозможности исполнения требований ЦБ.

Бесполезно

2

Занятно

8

Помогло

8

Генезис обязательных резервов как финансового инструмента

Несмотря на то, что обязательные резервы являются одним из основных инструментов денежно-кредитной политики большинства стран мира, в том числе и России, их исследование в экономической теории носит ограниченный характер. Недостаточно исследован механизм их формирования и использования, отсутствует оценка эффективности в качестве инструмента обеспечения финансовой устойчивости банков и банковской системы, отсутствует общепризнанный подход к раскрытию выполняемых ими функций.

Последнее является особенно важным, поскольку за более чем вековую историю применения обязательных резервов расширялись не только назначение, но и перечень выполняемых ими функций. Кроме того, понимание насколько полно выполняются функции и реализуется назначение обязательных резервов может способствовать определению путей совершенствования механизма их формирования и использования, свидетельствовать о целесообразности применения.

Для получения системного представления о функциях обязательных резервов, на наш взгляд, принципиально важно раскрыть их как экономическую категорию, охарактеризовать их сущность и содержание. В современной экономической литературе обязательные резервы не рассматриваются как экономическая категория: наблюдается главенство формального подхода, в соответствии с которым обязательные резервы определяются как часть суммы привлеченных банком средств, которую он должен перечислить на специальный счет в центральном банке5

Определяя обязательные резервы как экономическую категорию, автор исследования исходит из того, что они также как и все виды резервов банка характеризуют совокупность отношений по формированию и использованию финансовых ресурсов для нужд обеспечения его финансовой устойчивости. Они также как и все виды резервов отражают экономические интересы, проявляющиеся в отношениях собственности между банком, его клиентами и контрагентами, центральным банком, следовательно, имеют сущность и экономическое содержание. Именно рассмотрение обязательных резервов через призму экономических интересов позволяет судить об их многоцелевом функциональном назначении.

Таким образом, сущность обязательных резервов состоит в обеспечении интересов каждой из сторон по сохранности денежных средств, переданных банку его кредиторами, посредством формирования и использования запаса финансовых ресурсов, что характеризует их как инструмент обеспечения и поддержания финансовой устойчивости банков.

Наиболее частой характеристикой назначения обязательных резервов, встречающейся в экономической литературе, является указание на обязанность банка обеспечить возврат привлеченных ресурсов за счет перечисления в центральный банк части привлеченных средств (при этом во многих странах, в том числе и в России, проценты на эти средства центральными банками не начисляются) для страховки и выплаты компенсаций инвесторам и кредиторам в случае его банкротства. Центральные банки используют обязательные резервы в целях регулирования общей ликвидности банковской системы и контроля денежных агрегатов.

Таким образом, для банка – это отвлеченный, выведенный из оборота, неработающий ресурс, для кредиторов – форма гарантии возврата части вложенного в банк капитала, для центрального банка – инструмент обеспечения ликвидности банковской системы и источник погашения обязательств банка перед вкладчиками при отзыве лицензии.

История резервных требований

Практика хранения резервов началась с первых коммерческих банков в начале 19 века. У каждого банка была своя банкнота, которая использовалась только в пределах его географической зоны деятельности. Обменять его на другую банкноту в другом регионе было дорого и рискованно из-за отсутствия информации о средствах в другом банке. Чтобы преодолеть эту проблему, банки в Нью-Йорке и Нью-Джерси организовали добровольный выкуп в филиалах друг друга при условии, что и банк-эмитент, и банк-выкупщик имели согласованный депозит в золоте или его эквиваленте. Впоследствии Закон о Национальном банке 1863 года установил 25-процентные резервные требования для банков, находящихся в его ведении. Эти требования и налог на государственные банкноты в 1865 году обеспечили замену национальных банкнот другим валютам в качестве средства обмена. Создание Федеральной резервной системы и входящих в нее банков в 1913 году в качестве кредитора последней инстанции дополнительно устранило риски и затраты, необходимые для поддержания резервов, и снизило резервные требования по сравнению с их прежними высокими уровнями.

Например, резервные требования для трех типов банков в рамках Федеральной резервной системы были установлены на уровне 13 процентов, 10 процентов и 7 процентов в 1917 году.

В ответ на пандемию COVID-19 Федеральная резервная система с 26 марта 2020 г. снизила норматив обязательных резервов до нуля для всех уровней депозитов. Целью этого сокращения было дать толчок экономике, позволив банкам использовать дополнительную ликвидность для ссужать физическим и юридическим лицам.

Понятие эффективности использования обязательных резервов

Проблемы повышения эффективности использования обязательных резервов банков представляют несомненный теоретический и практический интерес. Как показывает опыт развития современной российской банковской системы, многочисленные банкротства банков, произошедшие банковские кризисы связаны, в первую очередь, с потерей ликвидности. В силу этого расширение совокупности инструментов, который банк может использовать в случае возникновения проблем с ликвидностью и финансовой устойчивостью, является важнейшей задачей.

Одним из таких инструментов, при этом недооцененным, являются обязательные резервы. Отношение к этому инструменту со стороны банкиров на протяжении многих лет было негативным, что вполне объяснимо. Вместе с тем, начиная с 2004 года, банки все охотнее применяют его в целях регулирования текущей ликвидности. Причины этого очевидны: посредством обязательных резервов стали реализовываться экономические интересы не только Банка России, но и самих банков. Однако очевидно и другое: потенциальные возможности данного инструмента далеко не исчерпаны и задача заключается в дальнейшем совершенствовании механизма обязательного резервирования, повышении эффективности использования обязательных резервов российскими банками.

Необходимость повышения эффективности является ключевой проблемой в деятельности любого экономического субъекта; любой субъект заинтересован, чтобы принимаемые им решения были как можно более адекватны, а применяемые инструменты – как можно более эффективны. Именно в этом залог успешности бизнеса. Таким образом, и обязательные резервы, рассматриваемые нами как инструмент обеспечения финансовой устойчивости, необходимо оценить на предмет их эффективности в данном качестве. Для этого, прежде всего, следует определить, при каких условиях банки могут использовать обязательные резервы для обеспечения своей финансовой устойчивости, а затем провести качественную и количественную оценку эффективности использования обязательных резервов, определить критерии и показатели эффективности.

На наш взгляд, использование обязательных резервов для обеспечения финансовой устойчивости возможно в случае неспособности банка полностью покрыть отток обязательств с помощью имеющихся остатков высоколиквидных активов. При этом можно выделить две основных причины применения обязательных резервов в данной ситуации: отсутствие возможности привлечения или недостаточность того объема финансовых ресурсов, который можно привлечь с помощью других финансовых инструментов и выгодность использования обязательных резервов по сравнению с другими инструментами (рис. 3.1). Следует отметить, что если первая причина характеризует обязательные резервы как необходимый инструмент, то вторая – как альтернативный и целесообразный.

К наиболее очевидным условиям необходимости использования обязательных резервов можно отнести отсутствие или ограниченность возможностей банка по:

привлечению необходимого объема и состава обязательств, неспособность удержать старых клиентов, пролонгируя сроки договоров;

погашению обязательств перед клиентами вследствие несбалансированности активов и пассивов банка по объемам и срокам, низкой ликвидности активов;

привлечению ресурсов на денежном рынке вследствие кризиса или потери доверия к нему со стороны контрагентов.

Пороговые значения требований к резервам

Закон учреждения Garn-St Germain депозитарный 1982 года позволяет некоторым банкам , которые будут освобождены от правила требования. В настоящее время порог для освобождения установлен на уровне 2 млн долларов, что означает, что на первые 2 млн долларов резервируемых обязательств не распространяются правила резервных требований. Пороговое значение корректируется каждый год в соответствии с расчетом, приведенным в законе. По состоянию на 1 января 2018 года для банков с депозитами менее 16 миллионов долларов резервные требования отсутствуют. Для банков с депозитами от 16 до 122,3 млн долларов требуется резервное требование в размере 3%, а для банков с депозитами на сумму более 122,3 млн долларов – 10%. Неличные срочные вклады и обязательства в евро с декабря 1990 года имеют нулевой коэффициент резервирования .

Резервные требования – это еще один инструмент, которым ФРС располагает для контроля ликвидности в финансовой системе. Уменьшая резервные требования, ФРС проводит экспансионистскую денежно-кредитную политику , и, наоборот, когда она повышает требования, она проводит сдерживающую денежно-кредитную политику. Это снижает ликвидность и вызывает охлаждение экономики.