Можно ли создать личный кабинет

В настоящее время граждане могут использовать такие возможности данного сервиса:

- получение сведений относительно периода оформления соглашений о пенсионном обеспечении;

- контроль счета с накоплениями;

- получение данных о накопленных процентах;

- изготовление выписки и том, в каком состоянии на конкретную дату находится счет;

- проверка достоверности указанных личных сведений.

Кроме того, гражданин имеет возможность вносить изменения в пароль, который используется для входа на сервис. Клиенты получили возможность устанавливать частоту для получения сведений от НПФ.

Чтобы пройти регистрацию на портале, изначально требуется заключить соглашение с негосударственной организацией. Данные для входа в личный кабинет предоставляются сотрудником ведомства, когда заключается договор.

Важным моментом выступает то, что доступ к рассматриваемому сервису становится открытым в течение 3 месяцев с момента, когда произведено заключение соглашения. Гражданин об этом узнает, когда ему поступает СМС с информацией на телефон. Только после входа в ЛК человек получает возможность использовать перечисленные выше функции.

Если гражданин утратил сведения для входа ему потребуется воспользоваться специальным разделом на сайте для восстановления. Для это нужно перейти на страницу авторизации. Потребуется ввести электронный адрес, который человек вписывал в форму для регистрации.

Функционал личного кабинета

Личный кабинет данного фонда предлагает своим клиентам огромные возможности. Так, с его помощью можно не только просмотреть пенсионные программы и выбрать наиболее подходящие для вас, но и просмотреть свои начисления по счету. Кроме того, в личном кабинете всегда предусмотрена возможность и получить на него максимально быстрый и полный ответ. Содержание Скрыть

- Функционал личного кабинета

- Регистрация в кабинете

- Авторизация в личном кабинете

- Мобильное приложение личного кабинета

- Клиентская поддержка через кабинет

- Как отключить личный кабинет?

- Правила безопасности и конфиденциальности

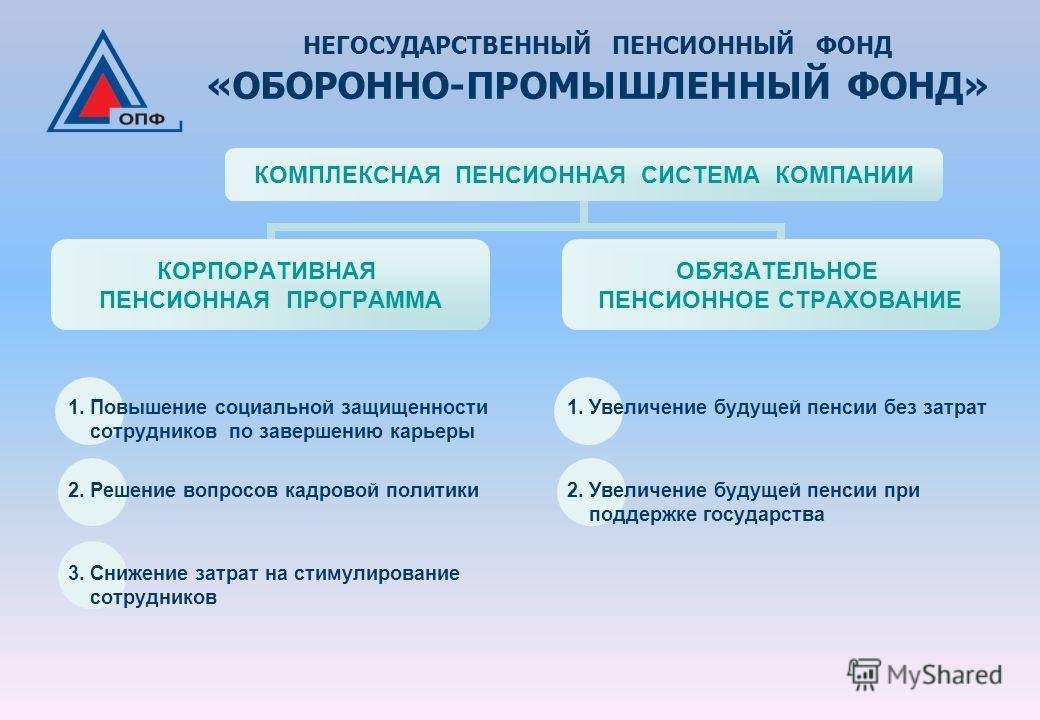

Варианты пенсионного обеспечения в системе ОПС

Вариантов пенсионного обеспечения в системе обязательного пенсионного страхования всего два:

- формирование только страховой пенсии;

- одновременное формирование страховой и накопительной.

Причем средства индивидуального тарифа, в зависимости от выбора застрахованного лица, могут распределяться следующим образом:

- или все 16% на страховое пенсионное обеспечение;

- или 10% — на страховую выплату, а 6% — на формирование накопительной части пенсии.

Такое право выбора имели граждане 1967 года рождения и моложе. Все остальные могли увеличить свои пенсионные накопления за счет Программы государственного софинансирования и с помощью переведения средств материнского (семейного) капитала.

Сейчас таким правом могут воспользоваться только граждане, за которых впервые начислялись взносы от работодателя с 1.01.2014 года, в течение пятилетнего периода с момента первой уплаты, но до достижения 23 лет.

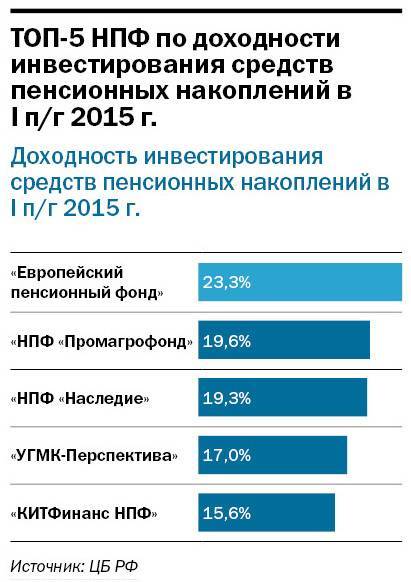

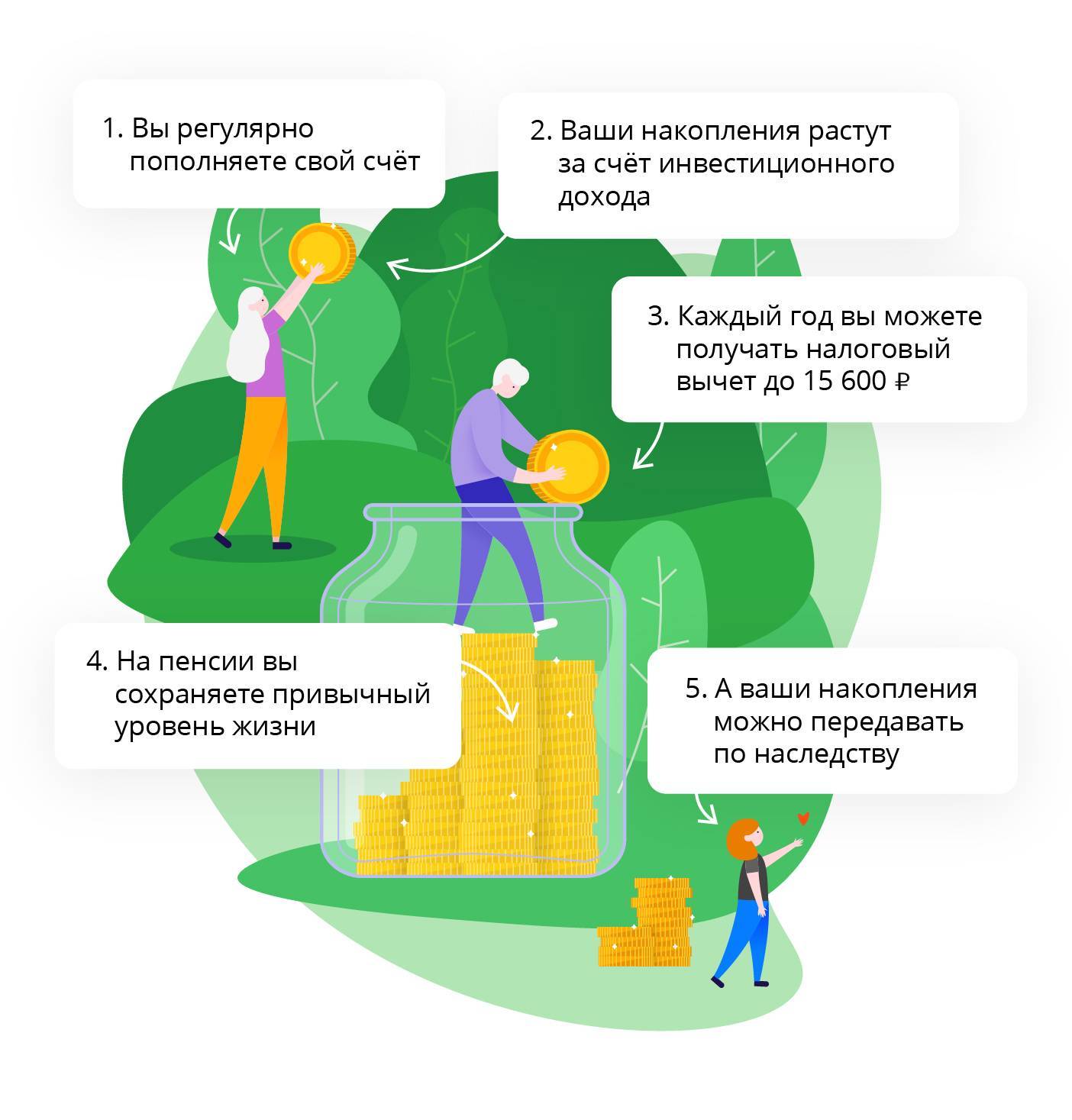

Инвестиционный доход от пенсионных накоплений

Согласно статьям и Федерального закона от 28.12.2013 N 400-ФЗ «О страховых пенсиях» страховая выплата ежегодно индексируется, а вот повышение накопительной части пенсионного обеспечения гражданин может получить только за счет инвестиционного дохода от средств (статья 7 закона от 28.12.2013 N 424-ФЗ).

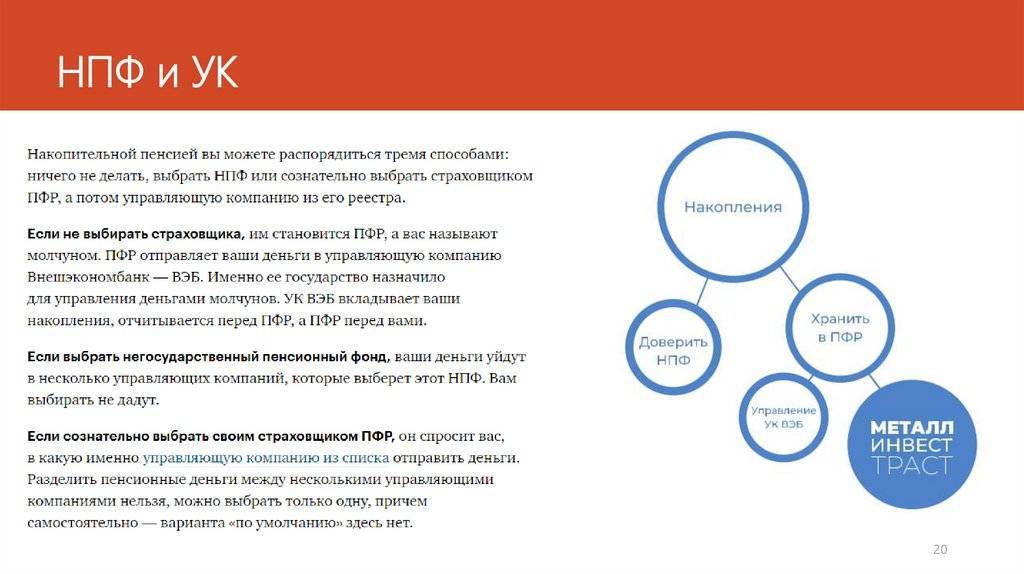

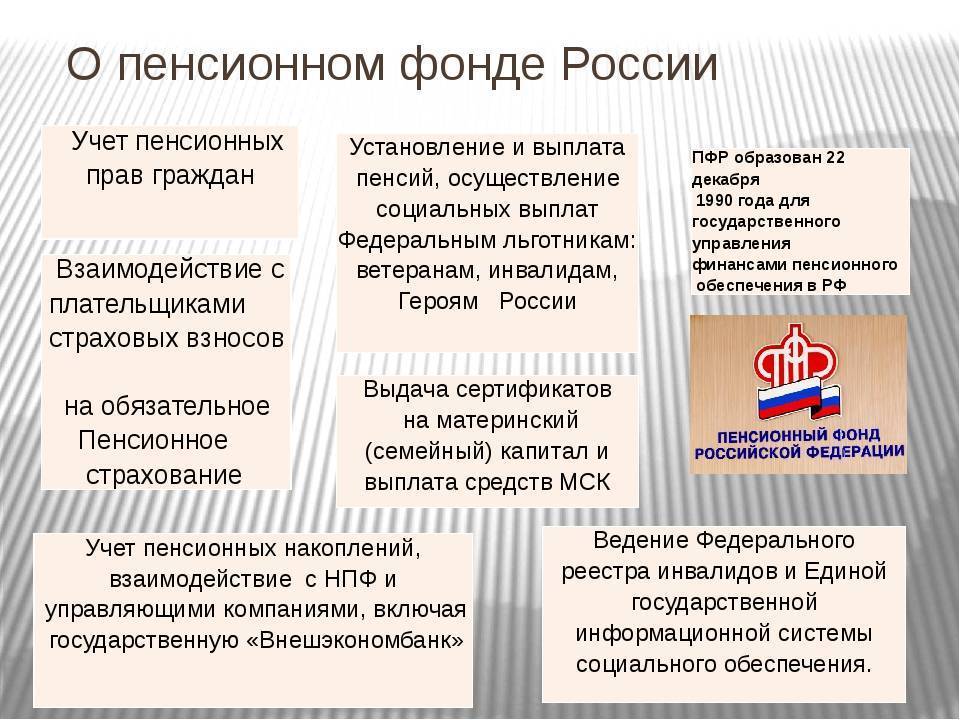

Другими словами, застрахованные лица могут передать накопленные средства в управление как Пенсионному фонду России (ПФР), занимающимся назначением и выплатой пенсионного обеспечения, так и Негосударственному пенсионному фонду (НПФ). И тот и другой фонд производит управление накоплениями граждан с помощью государственной или частными управляющими компаниями (УК), которые используют средства, как финансовый инструмент, т.е. размещая средства пенсионного резерва в различные активы (ценные бумаги, иностранную валюту, банковские депозиты и пр.).

Благодаря инвестиционному доходу средства пенсионных накоплений можно уберечь от инфляции, уровень которой сейчас колеблется то в большую, то в меньшую сторону. Например, за 2015 инфляция составляла 12,9%, однако уже за 2017 год ее рассчитали в величине 2,5%.

Заявление в ПФР о формировании накопительной пенсии

На формирование пенсионных накоплений могут рассчитывать:

- работающие граждане 1967 года рождения и моложе;

- мужчины 1953-1966 годов рождения и женщины 1957-1966, у которых с 2002 по 2004 год были выплачены взносы на страховую часть трудовой пенсии;

- представители Программы государственного софинансирования пенсии;

- женщины, направившие средства материнского капитала на формирование накопительной части пенсии.

Все перечисленные категории граждан могут обратиться с заявлением о формировании накопительной пенсии в ПФР.

Заниматься размещением пенсионных накоплений будет управляющая компания, отобранная по конкурсу, или же государственная управляющая компания (Внешэкономбанк).

Застрахованным лицам также следует помнить о том, что они имеют право в любой момент отказаться от накопительной части пенсии и все отчисления перевести на страховую выплату.

Как заключить договор и перевести пенсию в НПФ?

Застрахованный гражданин помимо различны УК и Внешэкономбанка могут формировать свою накопительную пенсию в Негосударственном пенсионном фонде, при этом всегда может перевести накопления из одного фонда в другой. Однако делать это следует не ранее, чем через 5 лет после первого выбора НПФ, чтобы не потерять инвестиционный доход.

С выбранным фондом в предусмотренном законом порядке заключается типовой договор, форма которого устанавливается Правительством.

- Для вступления в силу соглашения необходимо его необходимо предоставить в ПФР в течение месяца.

- Затем после занесения в реестр необходимой записи, пенсионные накопления переводятся в выбранный фонд. И именно с этого момент договор вступает в силу.

Если соглашение будет аннулировано, клиент не сможет получить денежные средства. Накопления переводятся в новый НПФ, либо возвращаются в Пенсионный фонд России.

Застрахованное лицо может расторгнуть договор в одностороннем порядке. Для этого необходимо с заявлением обратиться в территориальный орган ПФР, после чего средства из НПФ переведутся в управление ПФР.

Также следует обратить внимание на то, что в случае смерти клиента неиспользованные средства могут получить его наследники. Причем на стадии оформления соглашения можно указать кто именно может получить эти деньги

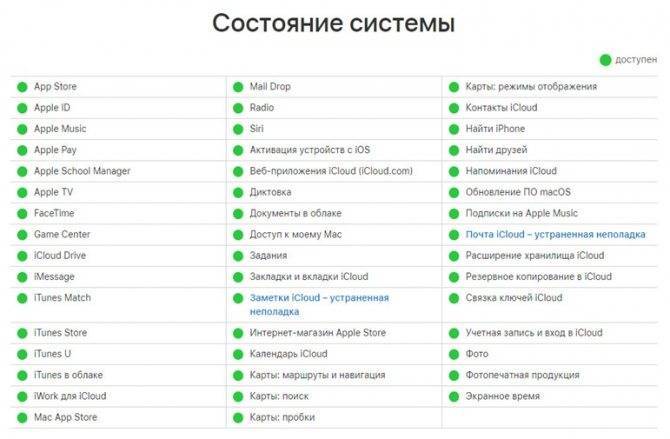

Как узнать состояние счета?

Состояние накопительного счета можно узнать через личный кабинет.

Самый прогрессивный и распространенный способ проверить свой счет с накоплениями – воспользоваться личным кабинетом.

Если гражданин стал клиентом фонда после реорганизации, ему необходимо сначала зарегистрироваться. Делать это нужно только на официальном сайте фонда, чтобы не попасться в руки злоумышленников.

Из данных потребуется только номер страхового пенсионного свидетельства (СНИЛС), контактный мобильный телефон и адрес актуальной электронной почты.

Лица, ставшие клиентами фонда еще до реорганизации, получали персональный логин и пароль. Ими и нужно будет пользоваться для авторизации в личном кабинете.

Вторым доступным способом является письменный запрос в фонд. Клиент может запросить данные о состоянии счета по почте.

Кстати, помимо запроса информации о состоянии счета, пользователи могут обращаться за консультацией по другим вопросам. Например, сотрудники Фонда отмечают, что больше всего получают обращения, касающиеся наследования накоплений, назначения пенсий, возможностей личного кабинета.

Программы фонда

САФМАР, как и в прошлом Европейский, были созданы для получения повышенной доходности от пенсионных накоплений граждан, чтобы денежные средства будущих пенсионеров не обесценивались в связи с инфляцией. НПФ САФМАР имеет разрешение государства сохранять и приумножать как обязательную накопительную часть пенсии, так и принимать от клиентов взносы на формирование дополнительной негосударственной пенсии.

Эти два направления фонд и осуществляет наравне с корпоративными программами для различных предприятий.

- ОПС САФМАР позволяет получать инвестиционный доход на накопленные с 2002 по 2014 годы страховые средства.

Программой ОПС САФМАР могут воспользоваться граждане, которые родились не раньше 1967 и имеют накопления за счет взносов работодателя. Кроме этого, программа действует и для граждан 1953-1966 г.р. (мужчины) и 1957-1966 г.р. (женщины), у которых формировалась накопительная пенсия с 2002 по 2005 годы. Эти суммы можно перевести в фонд для получения дохода.

- НПО САФМАР позволяет создать дополнительные пенсионные накопления за счет личных взносов граждан. Эти средства гарантированно будут увеличиваться за счет инвестирования их обществом в различные активы. Доход будет прибавляться к счету ежегодно.

Программа НПО у фонда достаточно гибкая – можно определять регулярность взносов, их размер и даже назначить правопреемника. Эти средства могут наследоваться, согласно законам РФ. Выплаты начнут производиться с именного счета по достижению пенсионных оснований. Размер будет зависеть от выбранного вами срока выплат (10 лет, 15 лет, пожизненно, срочно).

Резюме

Итак, НПФ «Европейский» – одна из крупнейших корпораций на российском рынке негосударственного пенсионного страхования. Бренд — в числе самых известных и узнаваемых в своем сегменте. Он имеет высокие рейтинги, выставляемые авторитетными агентствами, а также широкую географию экономической деятельности в РФ. Это обусловлено прежде всего эффективной бизнес-моделью компании, продуманной стратегией инвестирования пенсионных накоплений, наличием высокотехнологичной инфраструктуры, что задействуется на различных участках бизнес-процессов. Даже при не самых оптимальных экономических условиях корпорация успешно развивается. Компания, как показывает практика, готова не только к конкуренции на рынке негосударственного пенсионного страхования РФ, но также и к кооперации с другими крупнейшими фондами.

Работа в НПФ «Европейский» – отзывы сотрудников подтверждают это, – характеризуется вполне достойными условиями труда, возможностью получать хорошую зарплату и рассчитывать на карьерный рост при условии повышения сотрудниками собственной квалификации.

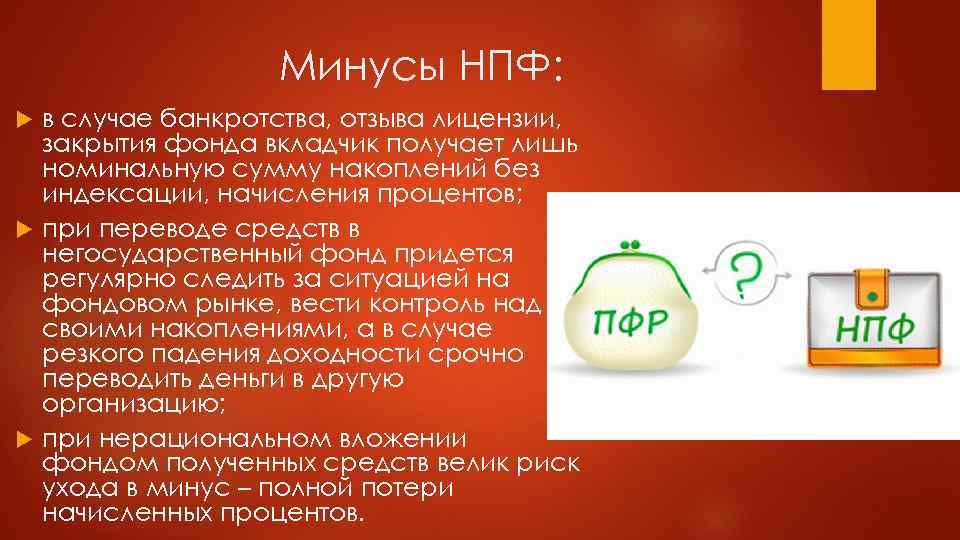

Преимущества и недостатки

Конечно, у НПФ «Сафмар» свои плюсы и минусы.

Преимущества:

- в 2019 г. фонд сумел повысить доходность с ожидаемым закрытием прошлых убытков;

- удобство работы для клиентов (личный кабинет, горячая линия, обратная связь);

- в качестве агентов выступают известные банки (можно подписать договор с НПФ «Сафмар», не пересылая документы почтой).

Недостатки НПФ «Сафмар»:

- при заключении по индивидуальному страховому плану потребуется первоначальный взнос;

- не самый высокий присуждаемый рейтинг (хотя прогноз стабилен);

- мне не понравилась работать на официальном сайте (нет нужных бланков документов, поиска, не вся информация доступна);

- политика группы «Сафмар», в результате которой клиенты стали отказываться от обслуживания.

Преимущества НПФ Сафмар

Клиенты выбирают Негосударственный ПФ Сафмар за следующие прерогативы:

- Ведущее российское рейтинговое агентство «Эксперт РА» присвоило фонду уровень надежности А+pf со стабильным прогнозом, что говорит о гарантии сохранности накоплений.

- Высокая доходность по клиентским договорам по сравнению с конкурирующими фондами.

- Наличие федеральной сети обслуживания (география организации обширна – затрагивает большинство городов Российской федерации).

- Высокая клиентоориентированность и забота о клиентах.

- Гарантия стабильности и надежности.

- Участие в АНПФ (Ассоциации Негосударственных Пенсионных Фондов).

- Участие в АЕВ (Ассоциации Европейского бизнеса).

- Более 2,2 млн клиентов.

- 6 место по объему накопленных средств под управлением (по состоянию на конец 2018 года).

- 3 место по размеру среднего счета среди 10-ти топовых Фондов по пенсионным накоплениям (по состоянию на конец 2018 года).

Помимо Европейского ПФ к «Сафмару» были присоединены еще три фонда – «Образование и наука», «Доверие» и «Регионфонд». Все три присоединенных организации являются ведущими российскими Негосударственными Пенсионными Фондами с многолетним опытом работы в пенсионной отрасли (более 20 лет). Это позволило «Сафмару», используя компетенции и лучшие практики всех компаний, стать лучшим в сфере предоставления надежного и качественного пенсионного сервиса клиентам.

Социальный налоговый вычет

Все физические лица, являющиеся клиентами НПФ Сафмар, имеют возможность вернуть часть ранее уплаченного подоходного налога в размере 13%.

Процедура обращения за вычетом стандартная – нужно предоставить в местную налоговую инспекцию пакет документов:

- копию паспорта;

- копию ИНН;

- налоговую декларацию по форме 3-НДФЛ;

- справку 2-НДФЛ;

- копию договора с НПФ;

- копии квитанций по уплате взноса.

Максимальная годовая сумма, с которой можно получить вычет – 120 000 рублей. Таким образом, вычет от максимально возможной суммы составит 15 600 рублей (13%).

Что касается возврата части подоходного налога клиентами-юридическими лицами, здесь немного посложнее

Во внимание берутся условия договора. За подробными разъяснениями можно обратиться в любое отделение Фонда, специалисты смогут вас грамотно проконсультировать и ответить на все интересующие вопросы

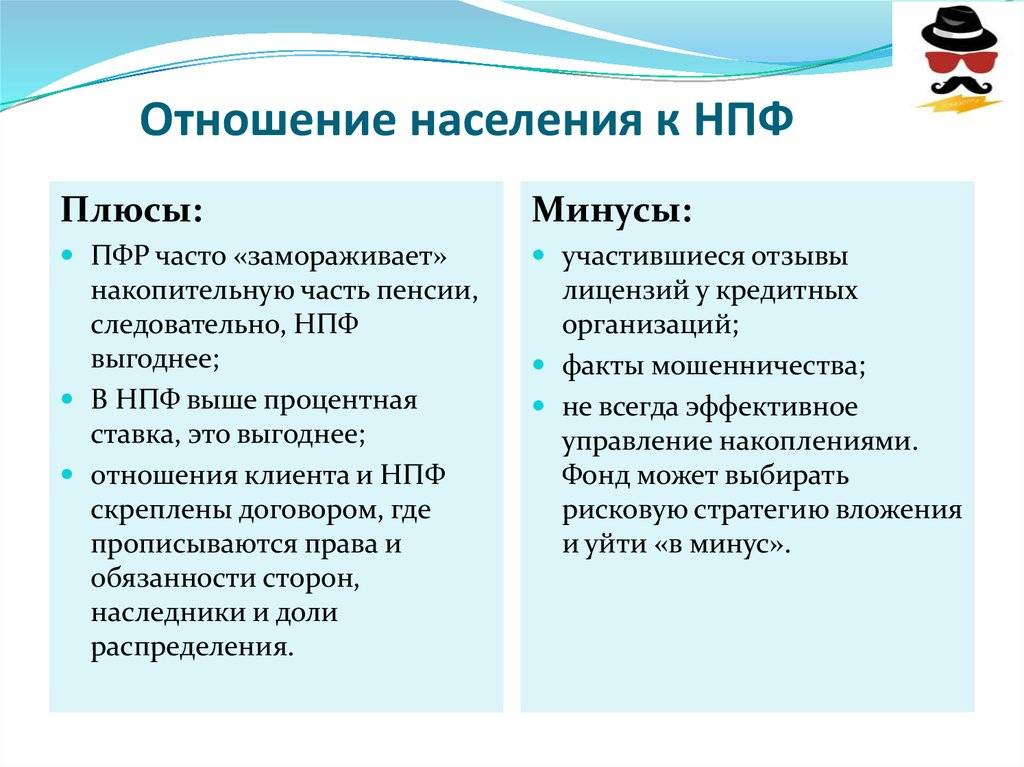

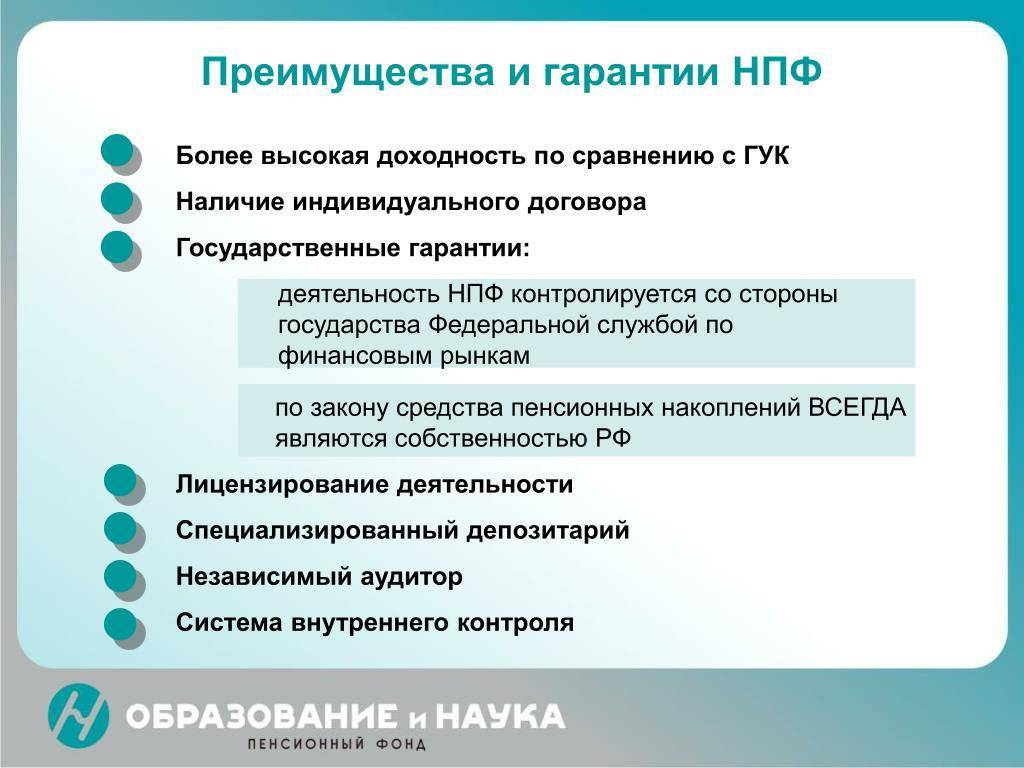

Зачем переводить накопительную часть в НПФ?

Как правило, доходность, которую получают НПФ при инвестировании пенсионных накоплений, более высокая, чем в ПФР. Это связано с тем, что у НПФ большая гибкость в управлении средствами. В то время как ПФР инвестирует деньги только через Внешэкономбанк.

Высокая доходность — не последнее преимущество НПФ. Они выгодно отличаются:

- Уровнем сервиса — можно следить за состоянием своего счета онлайн.

- Наличием договора — он гарантирует, что единые правила сохранятся на весь срок его действия.

- Открытость — ежегодная публикация финансовой отчётности.

- Безопасность — средства граждан застрахованы и будут возвращены государством в случае отзыва лицензии у НПФ либо его банкротства.

Таким образом, достаточно просто ответить на вопрос, зачем переводить накопительную часть в НПФ: для сохранения накопительной компоненты пенсии и приумножения своей будущей пенсии.

Можно ли перевести накопления в 2019 году?

Законодательство устанавливает предельные сроки, в течение которых человеку необходимо определиться, как будет формироваться его пенсионное обеспечение. Свое мнение нужно было выразить до конца 2015 года. Граждане, которые на тот момент так и не сделали выбор (так называемые «молчуны»), могли попасть в затруднительную ситуацию, так как начисление пенсионного обеспечения производится по-разному.

Для лиц, которые родились в 1967 году и моложе, возможно:

- Отказаться от накопительной части. Тогда накопленные средства войдут в пенсионные накопления как единовременная выплата, и их продолжат индексировать. Если у гражданина есть пенсионные накопления на счетах в НПФ, он может в любое время отказаться от этого, обратившись в управление ПФР.

- Сохранить накопительную пенсию. Она измеряется в рублях, а следовательно, есть возможность завещать данные средства.

Хоть возобновление формирования накопительной части пенсии в 2019 году не предвидится, но принцип инвестирования накопленных средств в НПФ или УК все же останется. Молчунам, не позаботившимся о выборе, придется довольствоваться только страховой пенсией, т.к. использование накопительной для них стало недоступным.

Мораторий на накопительную пенсию

7 декабря 2016 года Госдумой был принят закон, который продлит мораторий на формирование накопительной части пенсии еще на 2017-2019 гг. Все страховые отчисления граждан в эти годы будут направляться на страховую пенсию. Эксперты считают, что продление «заморозки» не приведет к значительному приливу средств в НФП, так как самые активные россияне свой выбор давно сделали.

Для решения проблемы пенсионного обеспечения Минфин и Банк России готовят реформу, которая предусматривает формирование накоплений гражданами на добровольной основе. Средства в величине 6% от доходов гражданина будут направляться на счет в НПФ в форме индивидуального пенсионного капитала в квази-добровольном порядке.

Правительство уверено, что данная мера поможет в скором времени уменьшить дефицит ПФР, перераспределив потоки денежных средств, а в долгосрочной перспективе — создать инвестиционный ресурс для выплаты пенсионного обеспечения пожилым гражданам.

Европейский пенсионный фонд личный кабинет, возможности онлайн кабинета

Интерфейс виртуального рабочего пространства простой для освоения свободным пользователем ПК. В правом колонтитуле главной страницы сервиса указаны пункты обслуживания клиентов с адресами, раздел «Консультации для клиентов фонда», пенсионный калькулятор. В левом колонтитуле присутствуют рубрики:

- О Фонде;

- Раскрытие информации;

- Пенсионная система РФ;

- Частным клиентам;

- Корпоративным клиентам;

- Инвестиционная деятельность;

- Вопросы и ответы;

- Баннер с телефоном горячей линии;

- Баннер с рейтингом уровня надёжности (А++).

- Определение размера пенсии.

- Определение размера взносов.

- Использование формул.

- Получение квалифицированной консультации.

- Получение информации о пенсионных фондах организации по ближайшему адресу.

- Ознакомление с новостями Европейского пенсионного фонда.

- Проверка состояния лицевого счета.

- Проверка транзакций по счету.

- Изменение данных для получения рассылки от компании.

- Подготовка выписки о лицевом пенсионном счете за указанный период.

- Оформление Извещения действующего застрахованного лица.

- Контролирование актуального пенсионного счета, процентов доходности, накопленных средств.

Контакты НПФ Сафмар

У Фонда одна из наиболее развитых служб поддержки клиентов. Обращаться за консудьтацией можно по разным каналам связи:

- Электронная почта для отправки обращений в Фонд – [email protected].

- Задать вопрос можно через социальные сети, в которых есть группы НПФ «Сафмар». Ссылки на эти группы размещены на главной странице сайта https://www.npfsafmar.ru/.

- Телефоны горячей линии, которых у Фонда два –8 (800) 700-8020, 8 (495) 777-9989.

Если вам нужно отправить почтовую корреспонденцию, то направляйте ее на адрес главного офиса. На почтовом отправлении укажите следующий адрес: 111250 г. Москва, проезд Завода Серп и Молот, д.10, АО НПФ «САФМАР».

У фонда есть филиалы, но в них клиентов не обслуживают, поэтому старайтесь решить свои вопросы дистанционно. Для этого есть много возможностей. Помимо телефонов горячей линии, вы можете обратиться со своими вопросами по номеру в Москве 8(495) 745-52-11, где сотрудники Фонда подскажут, как действовать в вашей ситуации.

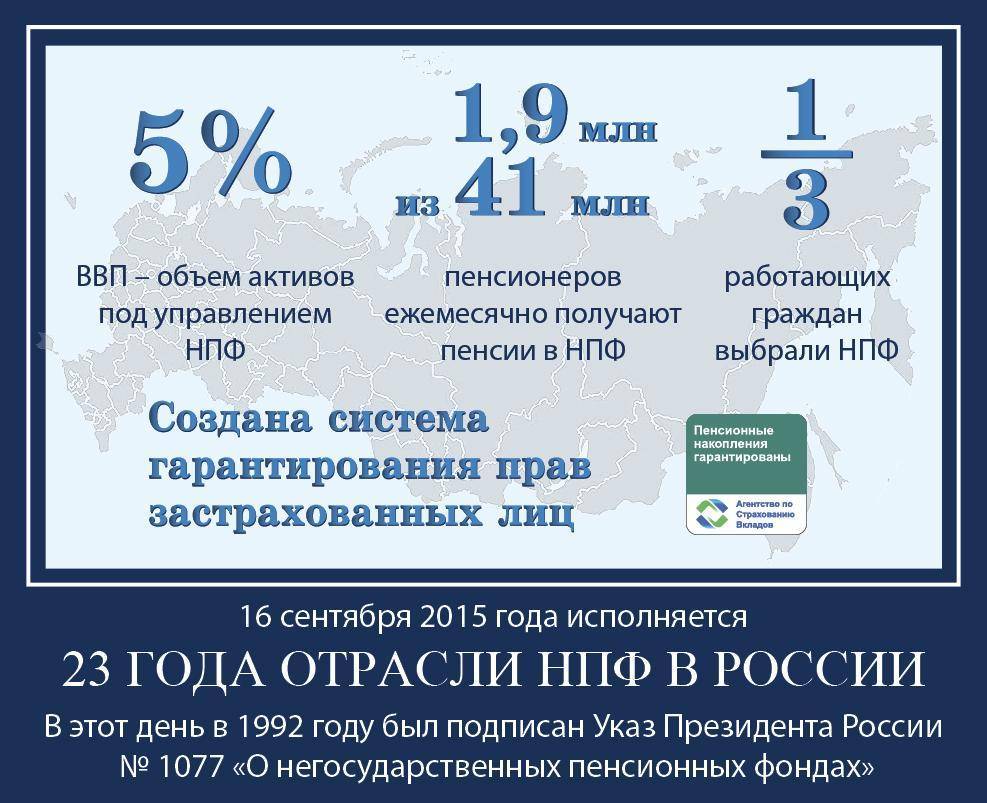

Перечень НПФ в России

Негосударственные пенсионные фонды, как и любая коммерческая структура, имеют разный уровень показателей надежности. Ведущие экспертные агентства регулярно составляют соответствующие рейтинги НПФ по данному критерию.

Ниже мы рассмотрим 10 наиболее надежных негосударственных пенсионных фондов по версии РА. Он актуален на период с 2018 по начало 2019 года.

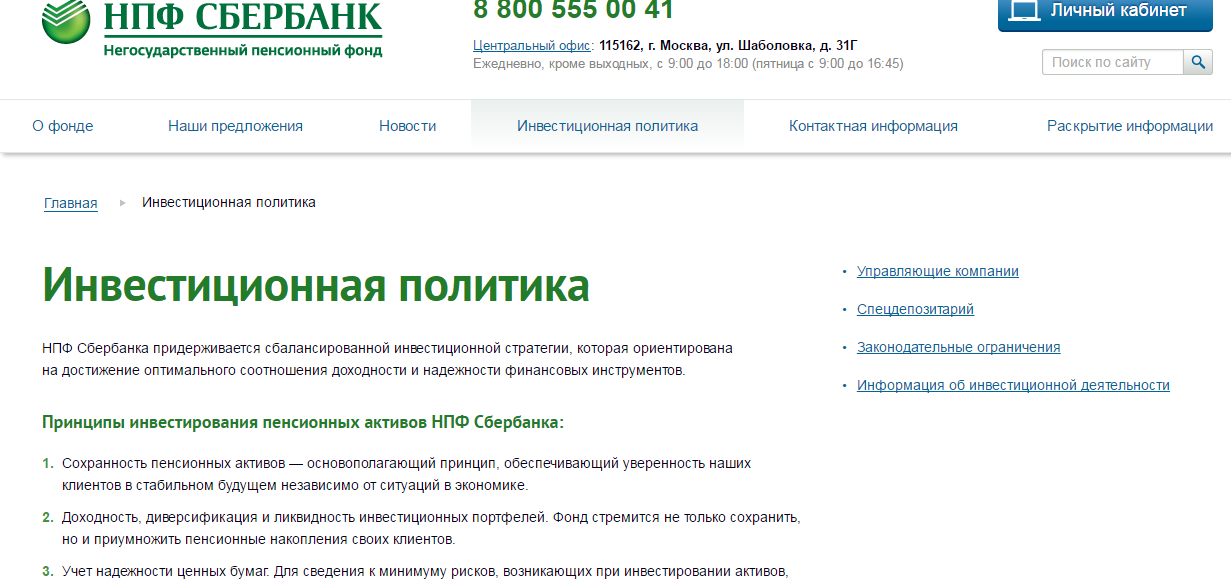

НПФ «Сбербанка»

Этот фонд один из старейших в России, он был основан еще в 1995 году. Учредителем, как и следует из его названия, является «Сбербанк России». Согласно открытым источникам клиентами НПФ Сбербанка являются чуть менее 8 млн. человек, а объем активов почти 480 млрд. рублей. Кроме этого, фонд показывает наилучшую доходность. За предыдущие периоды она составила более 10%.

«ВТБ Пенсионный фонд»

Учредителем данного НПФ также является банковская структура – группа ВТБ. Он является вторым после НПФ «Сбербанка» фондом по числу клиентов и располагаемым активам. Эксперты оценивают его рейтинг как «очень надежный».

«ГАЗФОНД пенсионные накопления»

Данный фонд был образован совсем недавно, только в 2017 году. Произошло это в результате выделения его из НПФ «ГАЗФОНД», который расположился ниже в перечне. В 2019 году его капитализация составила более 500 млрд. рублей, что придает ему статус одного из крупнейших в стране.

«ГАЗФОНД»

Является также одним из старейших фондов в стране, основанным в 1994 году. Акционерами НПФ является многие структуры, формирующие газовую отрасль, в том числе госкорпорация «Газпром». По объему активов являлся крупнейшим в стране.

АО «НПФ НЕФТЕГАРАНТ»

Основным владельцем фонда выступает госкорпорация «Роснефть». НПФ известен тем, что является правопреемником по обязательствам другого крупного фонда – «Согласие», который был присоединен к нему в конце 2018 года. На данный момент более 1,6 миллиона человек хранят здесь свою накопительную пенсию.

НПФ «Атомгарант»

Фонд присутствует на рынке пенсионного страхования более двух десятилетий. Основным акционером выступает АО «Концерн Росэнергоатом».

«Национальный» НПФ

Был создан в 1997 году для обеспечения пенсиями работников «Татнефти». «Национальный НПФ» — один из крупнейших фондов, среди образованных в регионах. Акционерами выступают крупнейшие татарстанские промышленные и финансовые организации, однако на данный момент головной офис находится в Москве.

«Альянс»

Данный НПФ был создан в 2004 году. Основным акционером является ПАО «Ростелеком», участие государства в котором составляет более 53%. Надежность фонда подтверждена многочисленными экспертными оценками.

«Алмазная осень»

Один из самых первых фондов, который был создан в 1995 году. Крупнейший акционер – ПАО «АК Алроса», являющееся мировым лидером по добыче природных алмазов. НПФ располагает активами в почти 30 млрд. рублей со среднегодовой доходностью за последние три года в 9,69%.

АО «НПФ Сургутнефтегаз»

Был создан в 1995 году для нужд работников ОАО «Сургутнефтегаз», остающимся основным акционером фонда и поныне. НПФ обладает активами в 26 млрд. рублей и входит в число крупнейших организаций, оказывающих услуги в сфере негосударственного пенсионного страхования.

Как войти в личный кабинет фонда пенсионных услуг

Стандартная авторизация в созданном профиле доступна только после правильно проведенной регистрации. Подобная операция не требует от пользователя траты большого количества времени или долговременного изучения отправленной заявки. Чтобы провести регистрационную операцию и создать собственный профиль, потребуется в специальную форму такие сведения, как:

- Официальный номер выданного СНИЛС;

- Рабочий мобильный;

- Активная электронная почта.

После этого нажимается кнопка с осуществлением создания аккаунта, и можно совершать операцию по входу по номеру договора в личный кабинет европейского пенсионного фонда.

Как только человек получает на руки официальное соглашение социального страхования, организация оформляет и выдает специальную пластиковую карту доступа в личный кабинет европейского пенсионного фонда. По ней можно будет проводить авторизацию. При отсутствии подобной карты во входе будет отказано. Это достаточно надежный метод защиты своего вкладчика. Безопасность всех личных сведений подтверждается специальным SSL-сертификатом.

После прохождения авторизации, которая доступна для всех желающих, пользователь получает возможность ознакомиться с персональной информацией относительно положения и количества средств на счету.

На портале на самом высоком уровне организована конфиденциальность и общая высокая безопасность пользователей и их личной информации. Благодаря применению продуманного сервиса, организация характеризуется достаточно высокой информационной защищенностью. Пользователям благодаря этому предоставляется полная конфиденциальность оказания услуг, главное знать, как войти в аккаунт пенсионного фонда.

Несмотря на достаточно высокий уровень безопасности от самих пользователей также требуется соблюдение определенных требований. Вот самые основные и действенные из них:

- Чистка вирусов от вирусов;

- Использование качественного ПО;

- При входе в интернет стоит использовать firewall;

- Приобретать программы нужно исключительно у проверенных поставщиков;

- Следует постоянно обновлять установленное ПО, так как оно постоянно совершенствуется.

Пополнять счет и контролировать баланс Домашнего интернета и ТВ

Быть в курсе актуальных акций и предложений

Узнать детализацию по счету

Увеличить скорость Домашнего интернета

Заказать подключение ТВ или дополнительных ТВ-приставок для просмотра ТВ в других комнатах

Заполнить контактные данные, чтобы мы могли сообщать вам о состоянии вашего договора

Для того, чтобы из любой точки мира получить информацию о состоянии корпоративного или личного пенсионного счета в «Европейском пенсионном фонде», достаточно иметь компьютер, подключенный к интернету.

Множество специальных функций доступны клиентам НПФ «Европейского пенсионного фонда» именно через личный кабинет. И хоть получают их не сразу, а лишь через время после заключения договора, они полностью перекрывают долгое ожидание.

Прежде всего, вы можете воспользоваться следующими функциями онлайн-кабинета:

- Возможность ознакомиться со всеми деталями по поводу номера и даты с момента заключения контракта об обязательном пенсионном страховании или негосударственном обеспечении пенсии.

- Возможность постоянного контроля за состоянием вашего счета пенсии, сбережении денежных средств, накопляемых процентах от доходов.

- Создание специальной выписки о состоянии личного счета по пенсии за определенный срок (за настоящий год, период договора или четко определенный период времени).

- Контроль и анализ действенности всех личных данных, которые были указаны на сайте, а также возможность оставить специальную заявку на их изменение.

- Оформление специального извещения на действующее застрахованное лицо, которое должно предоставляться согласно действующему законодательству Российской Федерации.

- Смена пароля для вашего личного профиля, изменение адреса почты или ее добавление.

- Настройка извещений на ваш электронный адрес (постоянность и информативность).

И всё-таки, действительно, светлая сторона, и уже без всяких кавычек, а заодно и вывод

Нет, и речи нет ни о какой дискредитации государственных органов. Как можно их дискредитировать, если «государство – это я», от Кремля до пляжа на Сахалине. Более того, средства в государственном Пенсионном фонде освобождаются от налогов. Ну, так и вкладываться могут в строго определённые законом сферы (к сожалению, «на себя» — такая сфера тоже есть в этом списке). У Негосударственных фондов таких ограничений нет – отсюда, в том числе, и более широкий выбор и больший процент.

А светлая сторона всей истории с нашими пенсиями, вернее, их накоплением, заключается в следующем.

Вся эта история с лишением нас пятой части зарплаты, «во благо», конечно, заставляет всех нас думать, о жизни сегодняшней и будущей. Возможно и мы когда-нибудь будем начинать свой утренний «Найн-о-клок» с просмотра последних котировок на бирже.