Кто может стать поручителем для банка

Казалось бы, выгоды заемщиков очевидны, но зачем брать на себя чужие долговые обязательства поручителю? Вот какими бывают эти люди:

- Доверчивые. Подписывают договор не вникая, по просьбе друга или коллеги. Считают процедуру «простой формальностью», раз не нужно ничего платить. Звонок кредитора с требованием погасить кредит для них полная неожиданность.

- Расчетливые прагматики. Такие люди прекрасно понимают ответственность сторон и берут на себя такие обязательства, лишь убедившись в платежеспособности заемщика. Они проверят его тщательнее банка. Взамен потребуют либо аналогичной услуги, либо соблюдения каких-либо договоренностей финансового характера. Непременно обезопасят себя расписками и письменными соглашениями. Но в случае проблем выплатят долг за горе-заемщика.

- Поручители за деньги. Готовы выступить поручителем за вознаграждение. Отступные требуют сразу и ровно так же исчезают. Мошенников можно узнать по авторским предложениям выступить поручителем без изучения условий. Договор им не интересен – брать на себя долговые обязательства не собираются.

- Родные и близкие. Самое слабое звено. Банки приветствуют именно этот тип поручителей – кровные или брачные связи крепче многих других, а значит, долг будет в конце концов выплачен.

Правильный поручитель для банка – это близкий заемщику человек. «Людей с улицы» банк распознает сразу и откажет в кредите. Учитывая всеобщую финансовую безграмотность, в большинстве случаев такой исход – благо.

Кто это такой

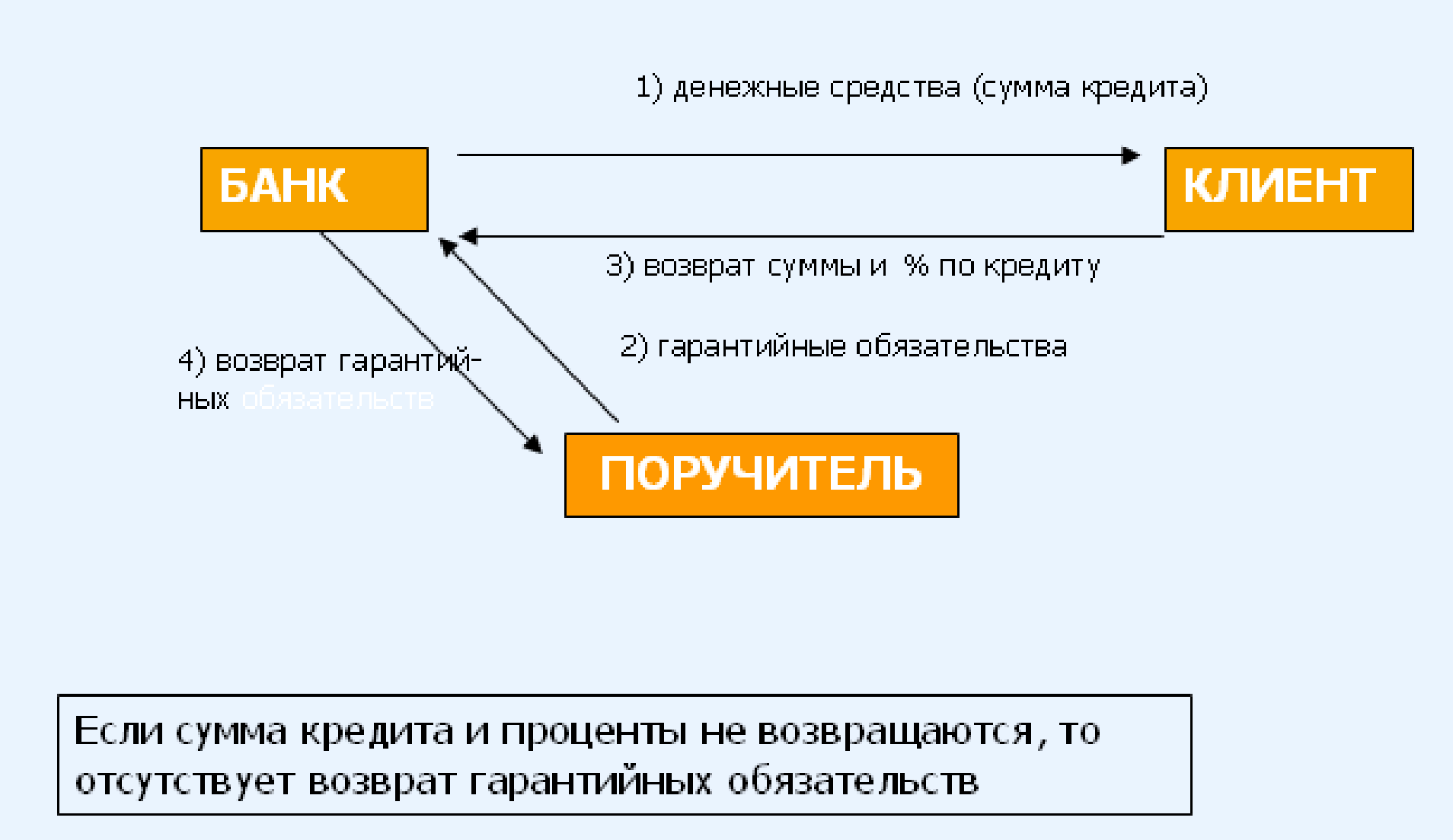

Поручитель по кредиту – человек, обязанный выплачивать долг банку, если заемщик станет неплатежеспособным или попытается скрыться от выплаты. Зачастую банки перестраховываются и требуют указать 2-3 человек, чтобы снизить риски.

Допустим, друг или родственники берет кредит, но сумма слишком большая, банк опасается выдавать ему кредит, а другу никак без этих денег. Банк может одобрить заявление за займ, если он укажет поручителей по кредиту, готовых взять такую ответственность. Вы становитесь поручителем, если уверены в друге, в случае неспособности и отказа платить, берете долговые обязательства в свои руки.

Надежный друг и родной человек вряд ли подставит, но риски есть всегда, о них поговорим в другом разделе статьи. Главное, взвесьте «за» и «против», оцените ситуацию, размер кредита и прикиньте, а сможете ли его выплатить, если случится непредвиденное.

Поручителем может стать обычный человек или компания,

главные условия:

- стаж работы и стабильный доход;

- гражданство России;

- готовность выплатить за заемщика.

Помните, что поручительство по кредиту не просто формальность,

у поручителя почти равная ответственность перед банком, как у самого заемщика.

Не соглашайтесь на такую ношу, если не уверены в заемщике и не в состоянии

платить его долг.

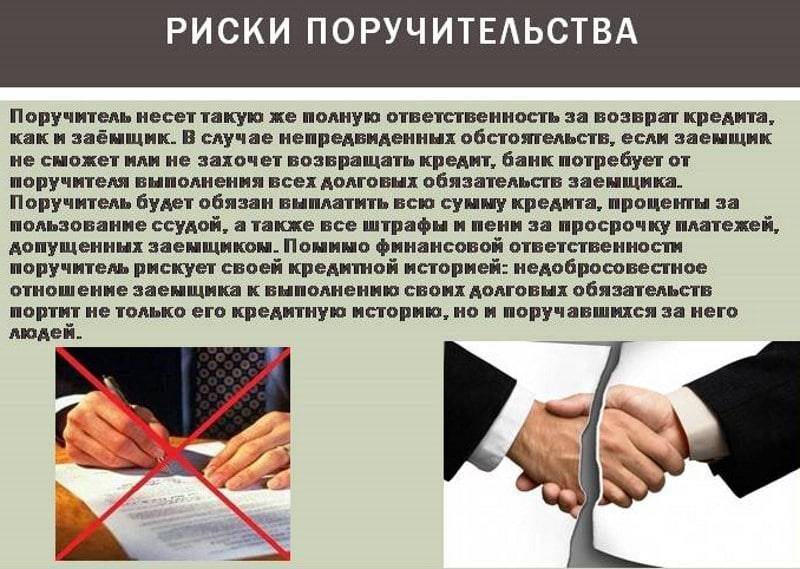

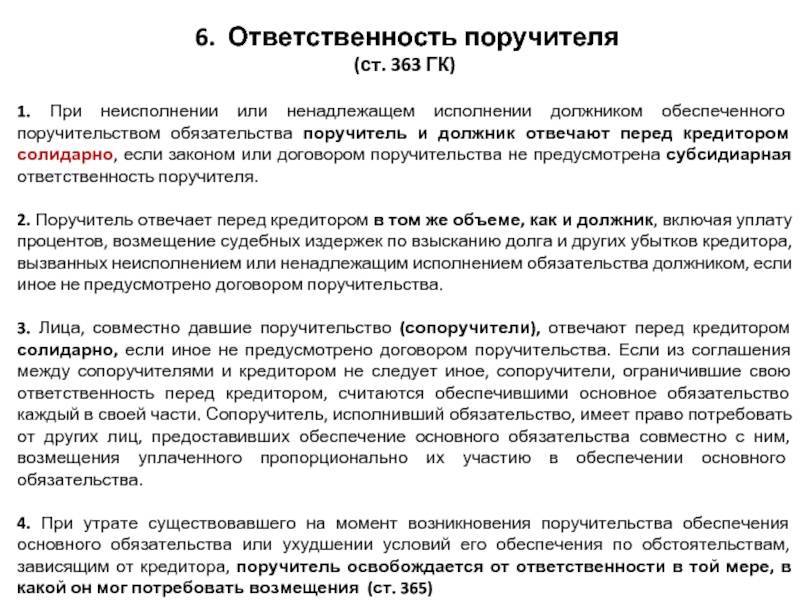

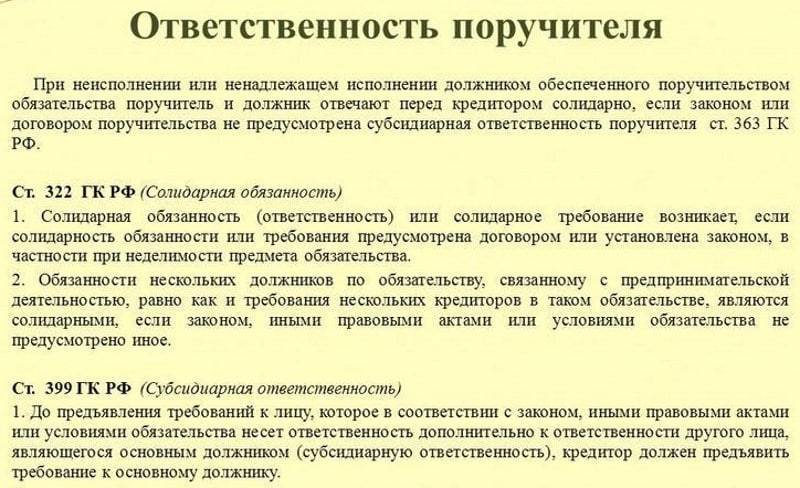

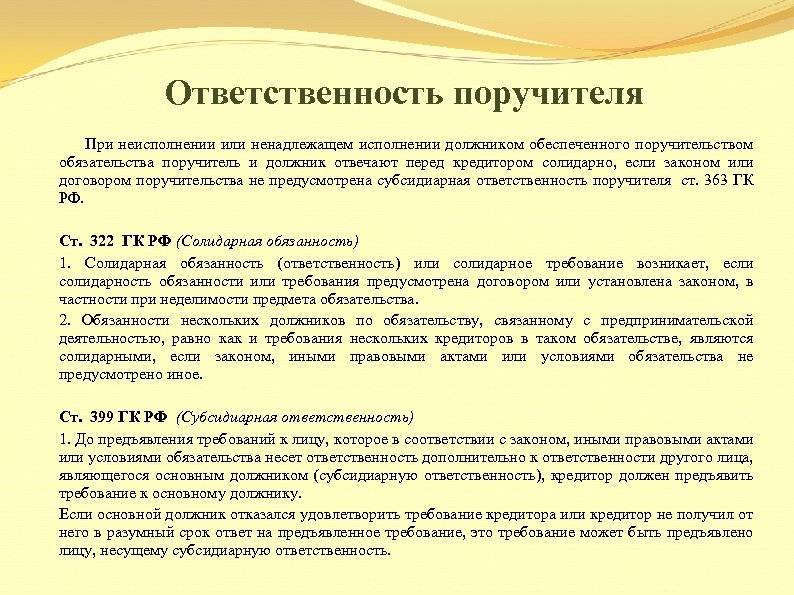

Поручитель по кредиту – ответственность в случае невыплаты

Обязательства по кредиту в случае невыплаты должником ложатся именно на лицо, поручившееся за возврат средств. Если заемщик и поручитель не выполняют своих обязательств по погашению кредита, банк имеет право подать иск в суд на каждого из них. Обычно это происходит спустя 2−3 месяца просрочек по ссуде.

По решению суда поручившийся гражданин и лицо, взявшее кредит, будут обязаны выплачивать долг по определенному графику. Если поручителю пришла повестка, ему лучше явиться в зал заседаний – в этом случае есть шанс убедить судью назначить приемлемый график выплат. Части штрафов может получиться избежать, если гарант выплаты долга имеет недееспособного родственника или содержит многодетную семью.

Если установленный судом график выплат нарушается, дело передается судебным приставам. К поручителю могут быть применены те же меры, что и к заемщику:

- арест счетов;

- изъятие и продажа имущества;

- вычитание 50% заработной платы;

- ограничение выезда за границу.

В случае смерти заемщика все долги передаются наследникам. Если договор не предусматривает ответственность за нового должника, поручительство можно считать завершенным. В случае, когда в договоре было прописано такое согласие, придется отвечать по обязательствам вместе с наследниками. При их отказе платить с них можно взыскать расходы лишь в пределах наследства.

Требования к претендентам

Зачастую такая необходимость может понадобится в том случае, когда человек желает занять в финансовом учреждении большую сумму. Чем больше сумма займа, тем большее количество гарантов потребуется.

Кто может быть назначен поручителем по кредиту. В зависимости от величины кредита банки в качестве перестраховки заемщику предлагают привлечь стороннее лицо дабы таким образом гарантировать возврат заемных денежных средств. Но даже в случае такой необходимости стать гарантом может не каждый. Какие обязанности на него возлагаются. Все дело в том, что финансовое учреждение должно быть уверено в платежеспособности субъекта, поэтому претендентам на эту роль предлагается выполнить ряд условий.

К ним относится:

- Лицо, достигшее 18 лет, также гражданину не должно исполниться более 65 лет до момента окончания кредитного обязательства.

- Человек, выступающий гарантом, обязательно должен быть гражданином Российской Федерации (данный факт подтверждается документом о постановке на учет по месту проживания).

- Претендент должен иметь постоянный доход не менее, чем полгода на одном и том же рабочем месте.

- Одним из важнейших моментов считается наличие безупречной кредитной истории.

Данный перечень условий является основополагающим, но в каждом банке имеются свои требования, поэтому необходимо такой вопрос выяснить непосредственно в самом финансовом учреждении, в котором предполагается заем денежных средств.

Нюансы

Отказаться от поручительства довольно сложно, для этого нужно получить на то согласие у заемщика и у кредитора. Если один из супругов является у другого поручителем, то при разводе расторгнуть этот договор практически невозможно. Обязательства по поручительству в случае смерти поручителя могут быть переданы по наследству.

Но в этих случаях законодательством предусмотрены некоторые оговорки: наследник выплачивает долг, в случае если он вступил в права наследства и долг по кредиту не превышает всей наследуемой суммы.

Действия банка

Когда банк перестает получать ежемесячные выплаты по кредиту, он начинает действия относительно поручителя:

- Предъявляет требование о погашении долга в письменной форме.

- Самостоятельно списывает средства со счета поручителя.

- В письменном требовании об уплате кредита указывается срок его погашения, сумма и проценты.

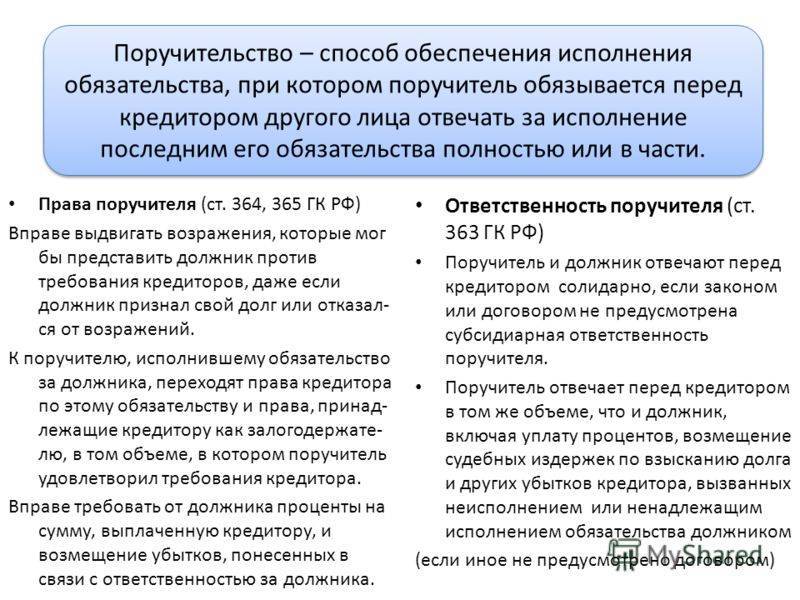

Права, обязанности и ответственность поручителя по кредиту

Главная обязанность, которая следует из самой сущности поручительства – это тот факт, что поручитель автоматически принимает на себя обязательства заемщика, если тот не может (или не хочет) выплачивать кредит. При этом оба участника сделки (и заемщик, и поручитель) отвечают перед банком в равной степени.

Обычно все прописывается в условиях договора – в какой именно срок обязательства переходят на поручителя, как именно банк информирует его об этом факте, и т.д. Иногда банк сразу (через 1-2 месяца неплатежей по кредиту) подает в суд на поручителя, требуя выплатить весь долг. И если поручитель проигнорирует суд, тот примет решение в пользу банка и обяжет поручителя выплатить всю сумму долга.

Чтобы этого не произошло, поручителю нужно прийти в суд и убедить судью предоставить ему рассрочку на выплату (например, на тех же условиях, на которых был оформлен основной кредит). Можно принести с собой справки о доходах и другие документы. И если суд разрешит выплачивать долг банку в рассрочку, то к судебным приставам дело попадет, только если поручитель просрочит платеж по утвержденному судом графику.

Однако лучше всего будет, если поручитель договорится с банком заранее – до суда. Для этого нужно хотя бы иногда проверять, как заемщик оплачивает кредит и не возникают ли у банка претензии к нему. Возможно, если заемщик вообще перестанет платить по кредиту, банк согласится перенести тот же график платежей на поручителя – он сэкономит на этом судебную госпошлину, исполнительский сбор и не получит арест имущества и запрет на выезд из страны.

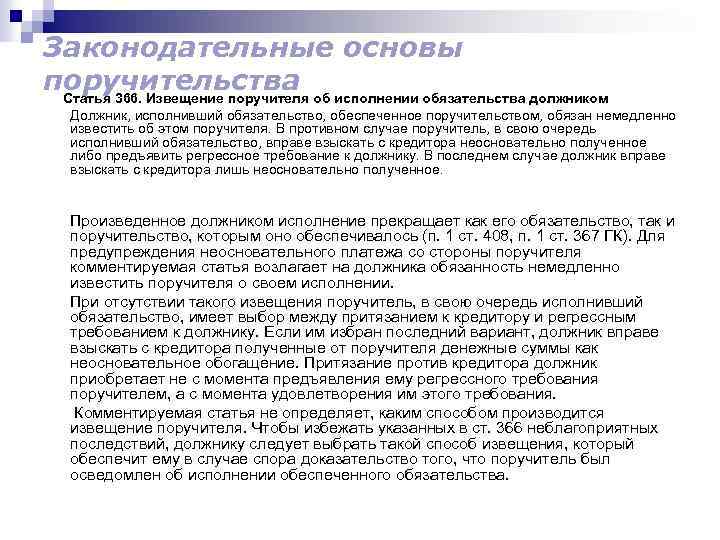

Поручительство – это в основном обязанности, но есть у поручителя и одно право.

Это право регресса – если заемщик отказался платить по кредиту, а поручитель выплатил за него долг, то поручитель вправе взыскать с заемщика всю выплаченную сумму. И если заемщик не захочет делать этого добровольно, решить вопрос можно и в судебном порядке (если, конечно, у заемщика есть из чего взыскивать долг).

Обязанности и ответственность поручителя при банкротстве должника

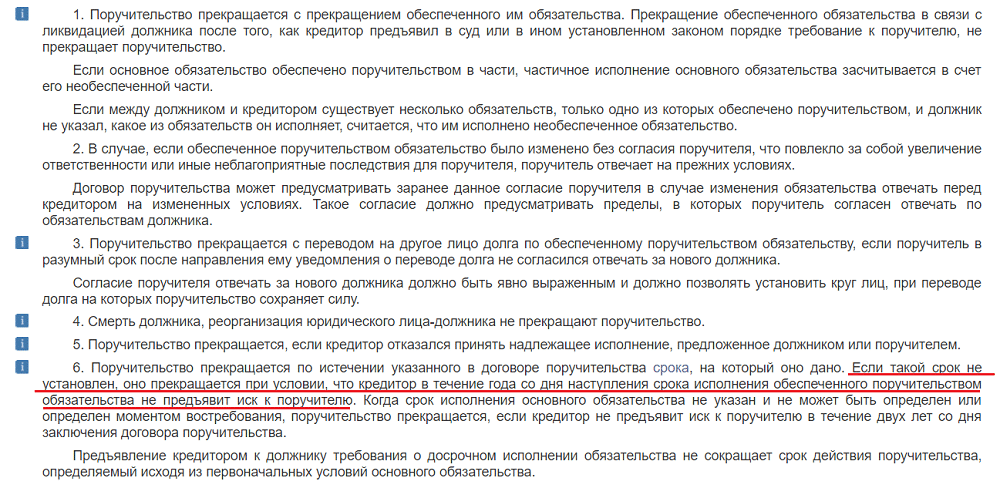

Поручительство может возникать по закону или по договору. Соответственно, условия его прекращения могут быть указаны в самом соглашении или в законодательных актах.

Нормы ГК РФ говорят о том, что поручительство может быть прекращено, если:

обязательство по основному договору исполнено;

при переводе долга на другого заемщика;

заемщик надлежаще исполнил обязательство, но банк-кредитор отказывается его принимать;

закончен срок соглашения.

При банкротстве основного должника поручительство может быть прекращено лишь в том случае, если кредитор не предъявил требований оплатить долг до того, как основной заемщик был признан банкротом. В противном случае поручитель при банкротстве физического лица должен будет выполнить свои обязательства и погасить долг.

Требования к поручителю при банкротстве

Гарант также может начать процедуру признания своей финансовой несостоятельности. Это возможно лишь в том случае, если имеет место предъявление требований к поручителям со стороны кредитора. Оно дает основания для инициирования признания финансовой несостоятельности. При этом должны быть соблюдены и другие требования к поручителю:

основной заемщик нарушил условия соглашения и не исполняет (ненадлежаще исполняет) свои обязательства;

возбуждено исполнительное производство;

сумма долга, требования по взысканию которого были предъявлены, больше 500 тыс. рублей;

имущество и доходы не позволяют погасить задолженность.

Если вышеуказанные требования к поручителям при банкротстве соблюдены, появляется возможность подать исковое заявление в арбитражный суд и признать себя финансово несостоятельным.

Права поручителя при банкротстве

При банкротстве основного заемщика до окончания признания его финансово несостоятельным банк, вероятнее всего, подаст требование взыскать долг с гаранта, чтобы не утратить это право после признания должника банкротом. Это требование абсолютно законно и оправдано, таким образом банк обеспечивает возврат кредитных средств.

Что в таком случае делать, можно ли аннулировать поручительство должника? В первую очередь можно попытаться оспорить основное кредитное соглашение или договор поручительства. Сделать это довольно сложно, но в судебной практике встречаются такие случаи. Например, можно попробовать доказать, что соглашение было подписано обманным путем, сослаться на нарушения со стороны сотрудников банка и т.д. Также нужно всесторонне изучить ситуацию. Возможно заемщик выполнил свое обязательство, но кредитор его не принял или были внесены изменения в основной кредитный договор, на что гарант не давал своего согласия.

В каких случаях требуется поручитель

Соглашаясь на поручительство, человек должен понимать, какую ответственность несет поручитель по кредиту. Ведь подписание трехстороннего соглашения — это не простая формальность. Гарант рискует не только своими деньгами и имуществом, но и кредитной репутацией. В случае судебных споров кредитная история может быть испорчена на несколько лет, а для ее реабилитации потребуется много усилий.

Вопрос о поручительстве чаще всего возникает, когда речь идет о кредитных договорах с крупной суммой (от миллиона рублей и выше). При недостаточном доходе заемщика привлечение третьей стороны возможно и с меньшим кредитным траншем: от 300 тысяч и выше. Также поручительство актуально для пожилых кредитозаемщиков старше 60 лет. Ведь иногда люди пенсионного возраста не могут рассчитаться с кредитом из-за маленькой пенсии, частых болезней и отсутствия дополнительного дохода.

Банкам факт поручительства очень выгоден, поскольку риск невозврата кредитных средств практически равен нулю. Однако оформлять договора только при наличии третьей стороны невозможно, поскольку подписание трехстороннего договора — сложная и трудоемкая процедура. Да и многие люди, которые знают, что такое поручитель и какие обязательства он имеет, не спешат брать на себя такую ответственность в нужный момент.

Выбирая кандидатуру гаранта, важно учитывать, кто может стать поручителем. Взятие на себя такой ноши требует не только высокого дохода, но и полного доверия к кредитозаемщику. Лишь выплатив весь долг и выполнив все кредитные обязательства, можно не переживать о каких-либо претензиях со стороны банка

Что нужно знать поручителю по кредиту?

Поручитель по кредиту обязательно должен знать:

1. Полную информацию по получаемому кредиту. Сумму, сроки, процентные ставки, комиссии, график погашения и т.д. Все это нужно применить к себе и понять, в состоянии ли вы погашать такой кредит без ущерба для личных финансов. Если нет — не рекомендую соглашаться на поручительство по кредиту.

2. Полную информацию о заемщике. Кто он, откуда, где проживает, как зарабатывает, для чего берет кредит и за счет каких средств планирует его погашать. Настоятельно рекомендую, даже если речь идет о близком вам человеке, в полной мере использовать правило «доверяй, но проверяй».

Кроме того, поручитель должен осознавать, понимать и нести полную ответственность за следующие моменты:

- Поручительство по кредиту создаст препятствия, если вы сами решите взять кредит (в этом случае при оценке вашей платежеспособности, банк будет учитывать, что вам должно хватать средств для погашения обоих кредитов);

- Если должник не будет погашать кредит вовремя, то плохая кредитная история возникнет не только у него, но и у вас как поручителя. Это создаст еще большие трудности, если вы решите сами воспользоваться кредитом;

- Поручительство по кредиту может привести к утрате личного имущества (даже если вы конкретно ничего не закладывали).

Пожалуй, это вся ключевая информация про поручительство по кредиту, которую я хотел вам донести. Если возникнут какие-то важные дополнения, я изложу их в отдельной публикации.

На этом все. Сайт Финансовый гений научит вас правильно выстраивать свои взаимоотношения с банками, зарабатывать, инвестировать и грамотно распоряжаться личными финансами. Оставайтесь с нами и повышайте свою финансовую грамотность. До новых встреч!

Оценить:

Срок действия договора поручительства

Срок поручительства прекращается практически так же, как и обязательства самого должника по кредитному договору. Отдельные моменты, касающиеся исключительно поручительства, регламентированы ГК РФ. Для полного понимания темы мы рекомендуем ознакомиться с Главой 23 по этому вопросу.

Соответственно, в список событий, прекращающих действие поручительства, входят:

- Окончание срока действия основного кредитного договора или прекращение его действия по иным причинам (расторжение, прекращение судебным постановлением и т.д.);

- Если договором не регламентирован срок действия поручительства, в соответствии с положениями ГК РФ, поручитель избавляется от обязательств спустя год с момента последнего внесенного платежа со стороны заемщика. Правило действует, если кредитор не подавал на заемщика и/или поручителя в суд;

- Гражданским Кодексом РФ запрещено менять условия кредитования, закрепленные в договоре, без соответствующего уведомления клиента (заемщика). В некоторых случаях банк обязан не только уведомить, но прежде спросить разрешения. Если уведомление не поступило, а изменения были внесены — поручитель освобождается от обязательств;

- В случае, если в качестве поручителя выступило юридическое лицо, при прекращении существования компании ответственность в рамках поручительства исчезает в связи с отсутствием ответственных лиц;

- Если по условиям кредитного договора долг был дополнительно обеспечен залогом, и при этом залоговое имущество было испорчено по независимым обстоятельствам и/или по вине кредитора, поручитель в полной мере (и частично в зависимости от объема долга — залогодатель) освобождается от ответственности за кредит;

- Бывают случаи, когда старый кредитный договор прекращает действие в силу разных причин — например, из-за смерти заемщика. Тогда новым должником становится третье лицо — часто ими становятся ближайшие родственники заемщика по правилу наследования. В таком случае бывший поручитель имеет полное право при подписании нового кредитного договора отказаться от своей старой роли. Такой отказ будет полностью законным;

- В некоторых случаях возможно снятие ответственности с поручителя при банкротстве должника.

На этом список заканчивается — никакие другие ситуации, не регламентированные законом, не позволяют поручителю снять с себя ответственность за неуплату долгов заемщиком. По этой причине, в независимости от обстоятельств, перед подписанием договора поручительства в обязательном порядке нужно обдумать, стоит ли так значительно рисковать.

Действия поручителя при прекращении выплат

Как только Вы узнаете о том, что платежи по договору кредитования, в котором Вы являетесь поручителем, не вносятся заёмщиком, необходимо связаться с ним. Первое, что рекомендуется делать поручителю – это постараться убедить должника в том, что задержки выплат приведут к начислению пени за просроченную задолженность.

Вы так же может вносить платежи по кредиту как от своего имени (то есть от лица поручителя), так и от имени заёмщика. При внесении требуемой суммы от своего имени Вы можете сохранять квитанции оплат для последующего возмещения средств должником.

Являясь поручителем, Вы можете полностью погасить имеющийся долг по кредиту без участия самого заёмщика. Помимо погашения долга Вы так же можете сотрудничать с коллекторами в вопросе получения выплат задолженности самим должником, предоставляя им необходимую информацию и оказывая всяческое содействие. При этом сами коллекторы могут обратиться к вам только с разрешения самого должника.

Права поручителя

Может показаться, что поручитель совершенно незащищен, потому что обычно не имеет никакой выгоды от гарантируемой им сделки. Однако, это не совсем так. Во-первых, при подписании кредитного договора может быть подписано дополнительное соглашение о вознаграждении для поручителя. Такое крайне редко практикуется, так как подобное между родственниками не принято, а именно их советуют выбирать в качестве гаранта сделки. Во-вторых, может быть подписано дополнительное соглашение, в котором четко прописывается схема возврата заемщиком денежных средств, после их выплаты гарантом сделки. Так что права поручителя по кредиту вполне защищены и человек может рассчитывать на возврат всей уплаченной им за должника суммы.

Может показаться, что поручитель совершенно незащищен, потому что обычно не имеет никакой выгоды от гарантируемой им сделки. Однако, это не совсем так. Во-первых, при подписании кредитного договора может быть подписано дополнительное соглашение о вознаграждении для поручителя. Такое крайне редко практикуется, так как подобное между родственниками не принято, а именно их советуют выбирать в качестве гаранта сделки. Во-вторых, может быть подписано дополнительное соглашение, в котором четко прописывается схема возврата заемщиком денежных средств, после их выплаты гарантом сделки. Так что права поручителя по кредиту вполне защищены и человек может рассчитывать на возврат всей уплаченной им за должника суммы.

Кроме вышеизложенного, поручитель может потребовать у банка предоставления документов, которые подтверждают переход к нему прав кредитора после полного погашения займа. Даже если во время сделки не было заключено дополнительное соглашение между поручителем и заемщиком, то этих бумаг будет достаточно для требования возмещения убытков через суд. К сожалению, очень редко поручитель возвращает свои средства, уплаченные в качестве погашения долга. Если дела обстояли как-то иначе, то до требований о возврате от поручителя просто не дошло: банки-кредиторы обычно очень настойчиво пытаются вернуть свои средства вместе с процентами от заемщика, поэтому если не получается у них, то шансы поручителя крайне малы.

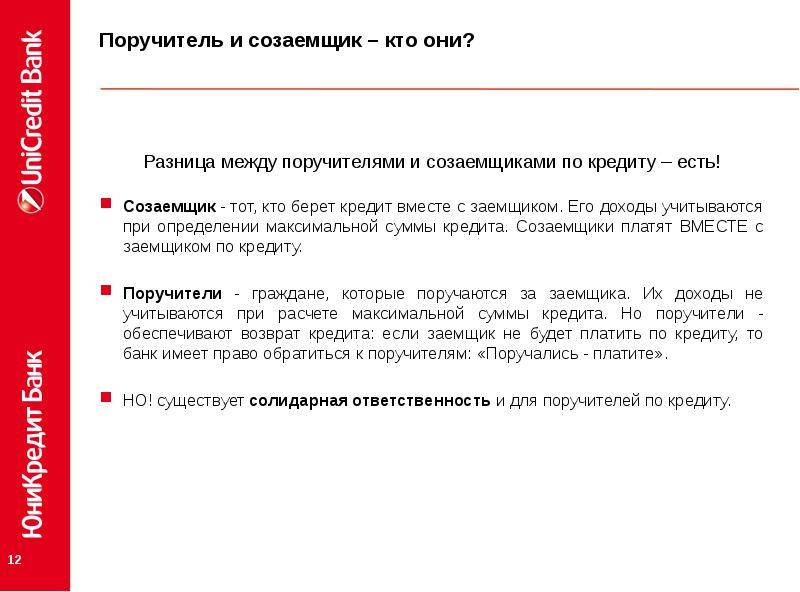

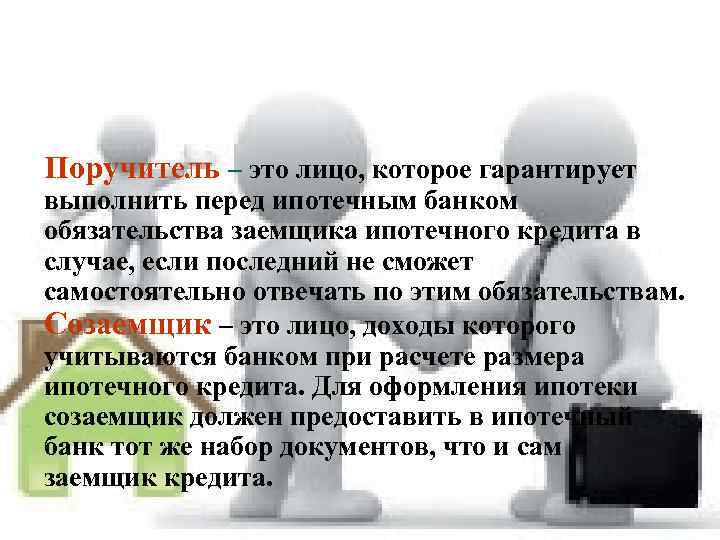

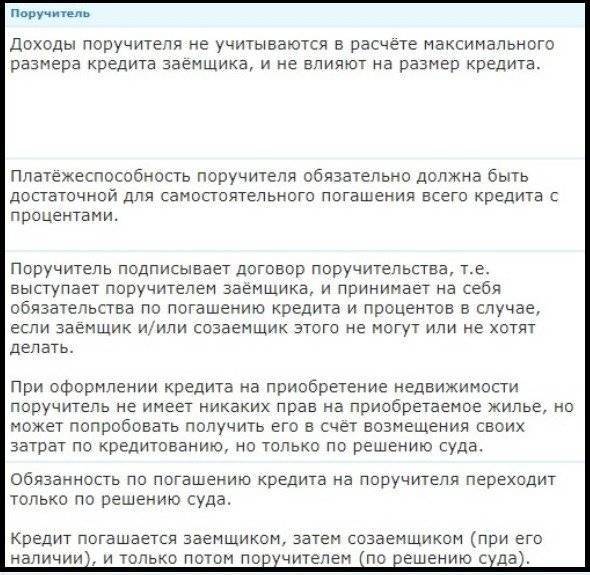

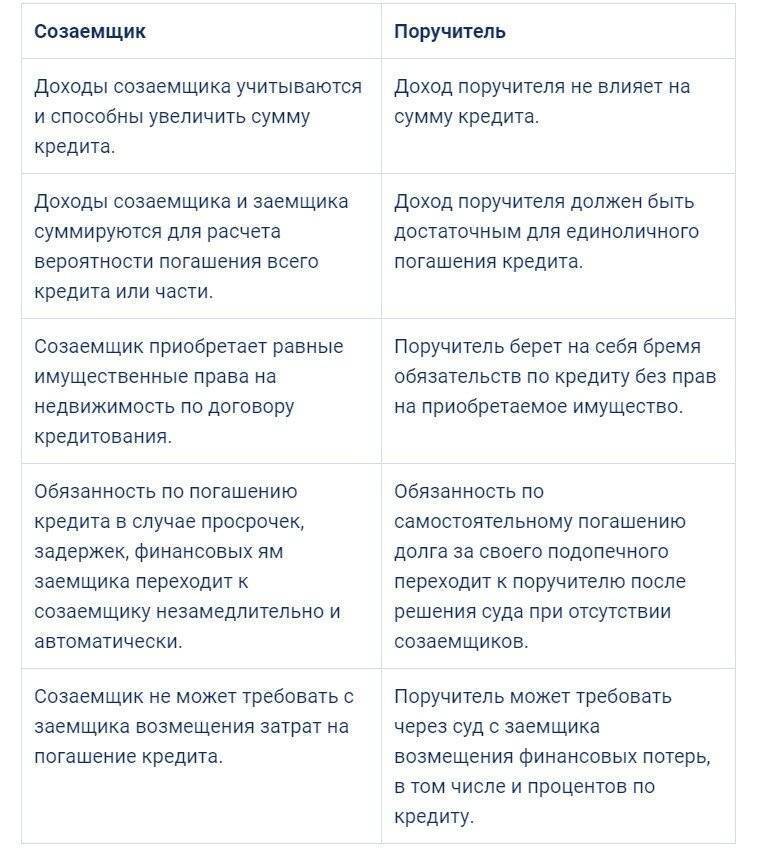

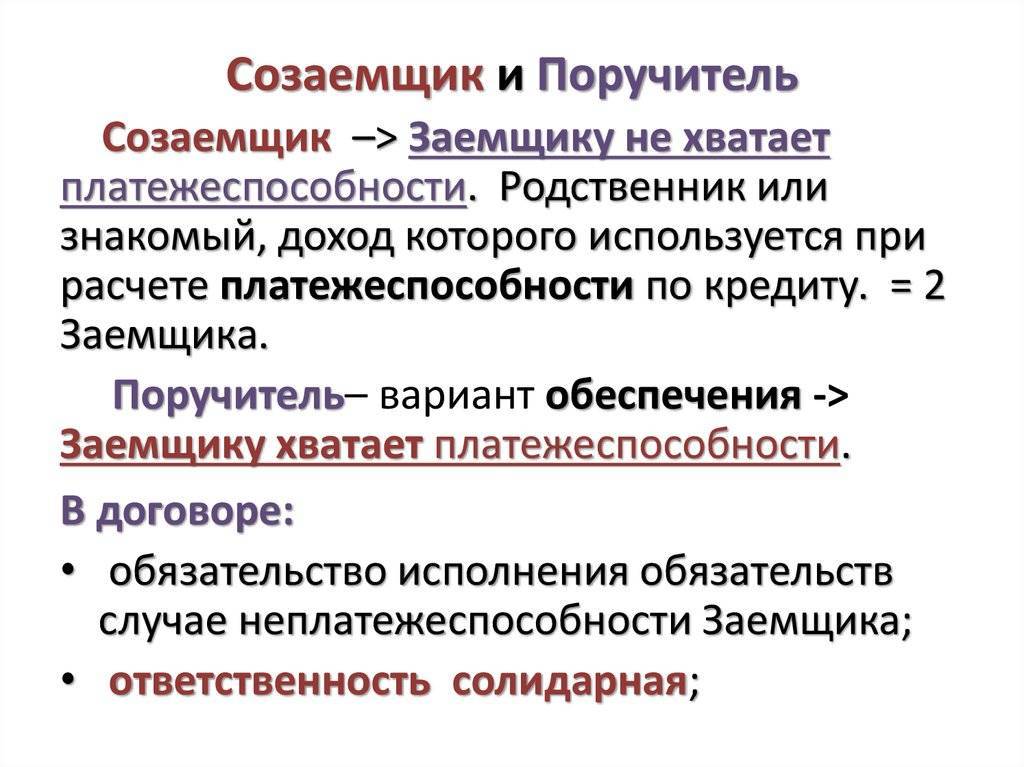

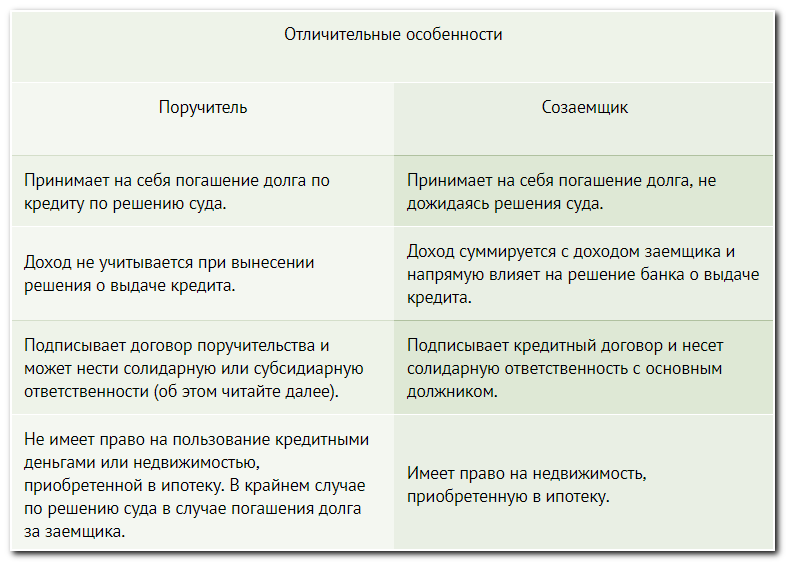

Разница между поручителем и созаемщиком

Подписывая любой банковский договор, необходимо разобраться в трактовании понятий «поручитель» и «созаемщик». Многие россияне думают, что эти термины полностью синонимичны. Однако, на самом деле, это не так

Поэтому перед подписанием кредитного соглашения важно уяснить отличия этих понятий

Созаемщик обладает такими же правами на объект кредитования, как и заемщик. То есть он не только отвечает за соблюдение графика платежей, но и может распоряжаться кредитными деньгами или имуществом в равной доле с заемщиком. Созаемщик отвечает за неуплату займа и в форс-мажорных обстоятельствах обязан рассчитаться с банком в полной мере.

Поручитель лишь отвечает за кредитные обязательства. Претендовать на денежные средства или вещи, купленные в кредит, он не может. Именно поручитель несет ответственность в случае, когда заемщик не хочет или не может погасить ссуду

И здесь неважно, какой именно кредит оформлен: ипотека, автокредит, потребительский нецелевой заем

Поручитель должен быть уверен, что, подписывая соглашение, не станет жертвой злого умысла заемщика. Поручительство по кредиту на квартиру — очень ответственный шаг. Ипотека может полностью лечь на плечи поручителя, если заемщик окажется неплатежеспособным и не сможет выплачивать заем. При этом никаких прав на недвижимость у поручителя не будет.

Поручитель

Перед оформлением поручительства в банке важно выяснить, кто такой поручитель по кредиту, в какой роли он выступает, какие права и обязанности имеет. Ведь незнание законодательства не освобождает от ответственности

Поручитель отвечает по обязательствам кредитозаемщика при кредитовании. В случае невыплаты заемщиком долга всю финансовую ответственность берет на себя гарант. И платить придется за все: основной долг, проценты, судовые издержки (при наличии таковых). При этом право на имущество или недвижимость остается у кредитозаемщика. Обеспечение кредита и поручительство — это всегда риск. И человек, подписывающий соответствующее соглашение, должен понимать всю ответственность перед банком.

Вознаграждение при поручительстве возможно при одном условии: когда в договоре прописан этот пункт. Например, кредитозаемщик обязуется оплатить некую сумму за риски субъекта-поручителя.

Созаемщик

Созаемщик имеет обязанности поручителя по кредиту. Но при этом может распоряжаться кредитными средствами или имуществом на свое усмотрение. В случае нарушения графика платежей созаемщик должен выполнять обязанности должника и погашать все долги. Если заемщик не платит кредит, банк имеет право начать судебное разбирательство и требовать вернуть заем через суд. Судебна практика доказывает, что в большинстве случае суд принимает сторону истца и выносит решение об описи и продаже имущества и возврате долга в полном объеме.

Быть созаемщиком выгоднее, чем оформлять поручительство, поскольку, кроме обязанностей, человек получает право распоряжаться кредитными средствами или пользоваться товарами, купленными в рассрочку. Быть поручителем по ипотеке — очень большая ответственность. Поскольку речь идет о крупной сумме, нужно полностью доверять заемщику и быть уверенным в его благих намерениях. Ведь может получиться ситуация, когда поручитель оплачивает ипотеку, а кредитозаемщик продолжает распоряжаться недвижимостью.

Советы и рекомендации

Для того чтобы максимально себя защитить, необходимо изучить нюансы: обязанности и права поручителя в ГК РФ. Соглашаясь на такую роль, стоит понимать: оказываете поддержку не только морального характера, но и ставите на кон свою репутацию, именно поэтому детально изучите договор и определите, какие на вас возложены обязательства. С целью минимизации риска, помните о 3 правилах:

- Выступайте поручителем только того человека, кого знаете долгое время и уверены в его финансовой стабильности.

- Изучите текст договора, определив изначально, чем рискуете.

- Сохраняйте на руках все документы, подтверждающие вашу роль, суммы кредита, выплат.

На рынке популярна «услуга», которая разумеется проводится «серым методом». Человек нуждается в деньгах, он ищет не только варианты, где взять кредит, но и предлагает выступить поручителем абсолютно незнакомому лицу, но которое соответствует всем банковским требованиям. За это такой человек получает комиссионные, но риск весьма велик, что займ не будет выплачен в полной мере. Для сравнения: оформить карту «Мир» можно без поручителя и даже удаленно.

Выступая поручителем, можно помочь другу или родственнику получить займ, но в случае невозможности выплаты, рискуете потерять свое имущество, средства и испортить кредитную историю. При этом рекомендую внимательно читать условия договора и тщательно все обдумать перед тем, как его подписывать. Опыт поручительства доступен во многих странах мира и является полноценной частью финансовой культуры.

По неофициальным данным более 20% всех кредитов свыше 1 млн. рублей оформляются с привлечением поручителя.

Остается пожелать, чтобы будучи поручителем у вас никогда не было сопутствующих проблем, а если вам понадобиться такой человек, тогда быстро его нашли.

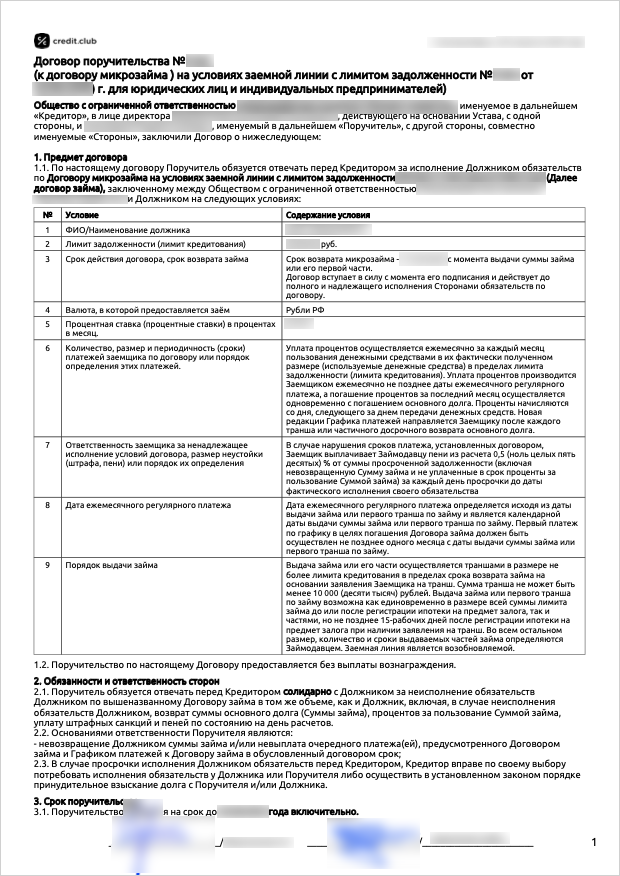

Правила заключения договора

Главным документом, который регулирует отношения между банком и поручителем, является договор поручительства. Именно в нем прописаны все права и обязанности гаранта. Зачастую этот договор заключается на условиях кредитора и имеет ряд конкретных требований, невыполнение которых может привести к аннулированию соглашения.

Договор считается действительным, если необходимые поля в нем заполняет гарант собственноручно. В соглашении обязательно нужно указать все реквизиты субъекта-поручителя, не забывая о фактическом месте проживания. Одним из важнейших пунктов является ссылка на кредитный договор с указанием точной суммы и условий выплаты займа.

Также указывается необходимая информация о кредитозаемщике и банке, который выдал ссуду. Обязательным условием считается информация о том, когда наступает ответственность гаранта, и какую сумму поручитель выплачивает (указывается прописью, чтобы избежать ошибок и путаницы).

Договор о поручительстве может быть подписан как во время оформления бумаг по кредитованию, так и позже. Банки зачастую выступают за первый вариант, когда деньги не выданы на руки заемщику.

Часто встречается вопрос: можно ли быть поручителем, если есть кредит. Действующие ссуды не являются помехой, поэтому стать поручителем по кредиту с открытыми займами не проблема. Главное, чтобы доход смог покрыть все расходы гаранта. В ином случае банк может отклонить кандидатуру или прислать отказ в кредитовании

Поэтому очень важной является официальная заработная плата и характеристика, которую дает работодатель

Также нередко в банках интересуются, в каких случаях прекращаются обязательства гаранта. Поручительство аннулируется в случае выплаченных кредитных средств и закрытии договора. Заставить гаранта выполнять свои обязательства невозможно, если условия договора были изменены без его согласия или кредитор не предъявил иск на оплату займа в течение года. Также поручитель становится свободным, если его обязательства перебирает на себя другой кандидат, утвержденный заемщиком и кредитором.

Заключение

Поручительство становится все более распространенным явлением. При этом привлечение созаемщиков может осуществляться с соблюдением различных условий. Значит, и взаимная ответственность субъектов бывает разной. Хорошо, если сторонам заранее самим удастся договориться по поводу того, как именно они осуществляют взаимодействие, чтобы в дальнейшем не возникало вопросов «Я поручитель по кредиту, должник не платит, что делать?»

Различные последствия бывают и у банкротства должника. Его смена так же является важным обстоятельством для поручителей. Поручительство может быть как прекращено, так и остаться в силе, в зависимости от того, какие условия были установлены с самого начала. Но и потом то же можно договориться. Содержания конкретной сделки устанавливаются заранее, индивидуально.

Смотрите это видео на YouTube

Смотрите это видео на YouTube