Биржи

Криптовалютная биржа Bitstamp ограничила торговлю и внесение депозитов XRP для всех клиентов из США. После подачи иска Jump Trading и Galaxy Digital прекратили торговлю XRP, а компания по управлению криптоактивами Bitwise исключила токен из индексного фонда. Криптобиржи OSL, CrossTower и Beaxy также остановили торговлю XRP.

Биржа EXMO сообщила о взломе. В результате взлома из горячих кошельков было выведено $10.5 млн в криптовалюте, что составляет около 5% от общих активов биржи. Руководство EXMO утверждает, что часть криптовалют не может быть возвращена из-за того, что преступники вывели средства через Poloniex.

Индийская криптовалютная биржа 21 декабря сообщила о привлечении $13.9 млн от Coinbase и Polychain. Это уже третий раунд финансирования CoinDCX в 2020 году, в результате которого общая сумма привлеченных средств составила $19.4 млн.

Американская криптовалютная биржа Coinbase назвала первых получателей грантов Crypto Community Fund.

Криптовалютная биржа Binance добавила поддержку Segregated Witness (SegWit) для депозитов в биткоине. Также Binance сообщила о закрытии подразделения Binance Korea для пользователей из Южной Кореи.

Какие акции покупать перед Новым годом

Леонид Ворошилов дает несколько советов по выбору акций для инвестирования:

Покупать акции дивидендных компаний (ценные бумаги) стоит только в том случае, если их стоимость ниже средней. Другими словами, если средняя цена таких акций составляет 1000 рублей, а сейчас они торгуются по 800 рублей, это хорошее вложение.

Акции роста (акции компаний, не выплачивающих дивиденды) — еще одно решение для новогодних вложений

На российском рынке за 2020-2021 годы максимальный рост цен был зафиксирован по акциям Яндекса (100%), ОАО «ИСКЧ» (рост 192,61%), Южно-Уральского никелевого комбината (рост 243,96%) и Тинькофф (+ 400%).

Накануне 2022 года эксперт советует обратить внимание на акции компаний, которые еще не успели оправиться от последствий пандемии. Это компании, связанные с туризмом, такие как авиакомпании

В 2021 году их акции обесценились, но со временем цена начнет расти.

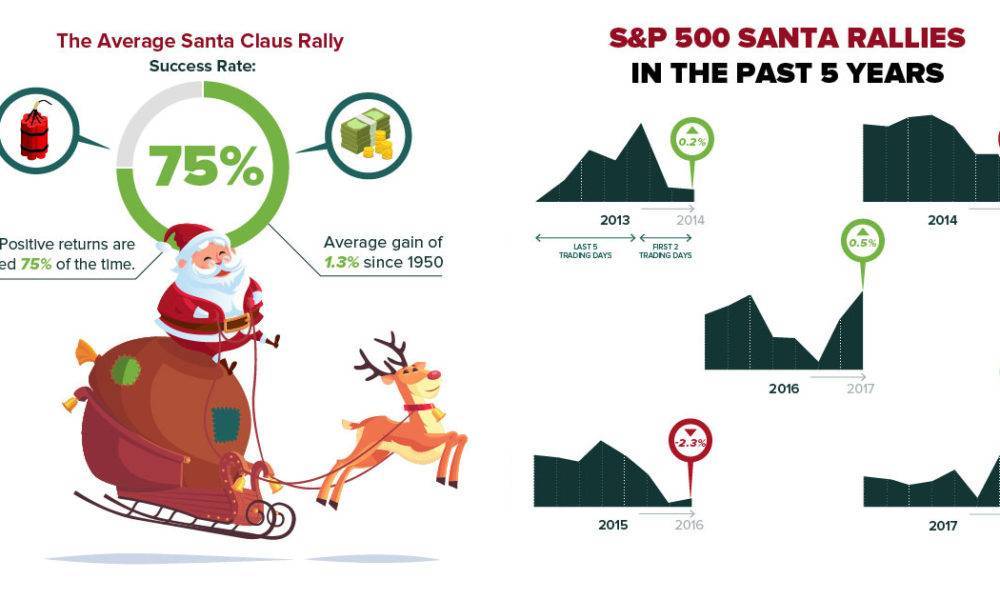

Доходность Рождественского ралли

Анализ фондового рынка США за 90 лет показывает, что, несмотря на невысокую среднюю доходность 4 квартала, вероятность получения прибыли за это время превышает 60–70%.

Как видно из графика, наибольшая в году доходность наблюдается в январе, апреле, июле и декабре. Но из перечисленных месяцев лишь в последнем не публикуется корпоративная отчётность. Если рост акций в период выхода отчётности можно объяснить оптимизмом инвесторов, ожидающих позитивных результатов, то декабрьский рост вызван иными причинами. Но для начала попытаемся понять, с чем связаны сентябрьский провал и сменяющий его октябрьский рост.

Лето – традиционный сезон отпусков. Большинство консервативных инвесторов не склонны принимать в это время ответственных решений и переносят их на осень, когда на фоне высокой экономической активности ситуация прояснится. Неудивительно, что по возвращении из отпусков эти инвесторы наблюдают «проседание» портфеля и стараются в первую очередь избавиться от наиболее убыточных бумаг. Кроме того, большую роль играет завершение финансового года в США 30 сентября. Инвестиционные фонды используют первый месяц осени для фиксации прибыли и ребалансировки портфеля. Эти факторы оказывают давление на фондовый рынок и создают тот самый глубокий провал доходности, который и наблюдается на графике.

Октябрь – месяц, в котором сочетаются сразу несколько факторов. Это и начало нового финансового года, и выход квартальной отчётности компаний, и старт сезонного роста потребительской активности. Кроме того, все эти факторы накладываются на эффект сентябрьской низкой базы. Октябрь даёт разгон Рождественскому ралли.

Но настоящее безумие предрождественских распродаж в США начинается в Чёрную пятницу. Она наступает назавтра после Дня благодарения, отмечаемого в последний четверг ноября. Магазины получают самый большой рост выручки за весь год. Особенно благоприятен декабрь для кафе и закусочных: празднично украшенные улицы полны гуляющих. Таким образом, потребительский рынок на волне позитива получает мощный толчок для роста.

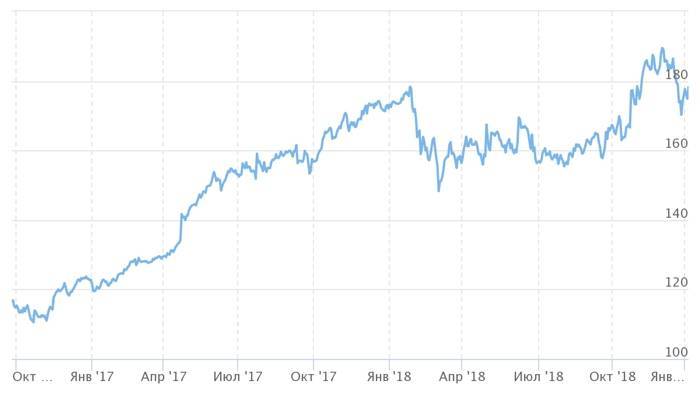

На этом графике видно, как росли акции сети закусочных McDonald’s в течение октября–декабря 2016–2018 гг. Несколько «смазанным» в результате глубокой коррекции, но всё же довольно прибыльным оказалось Рождественское ралли на акциях компании в 2018 г. Тогда ещё только начиналась «таможенная война» между США и Китаем, на которую фондовый рынок отреагировал существенным негативом.

На этом графике заметно, что для американского фондового рынка осень 2018 г. выдалась не самой удачной, но последняя неделя декабря по традиции отметилась ростом. Бумаги McDonald’s оказались явно впереди рынка. Потребительские настроения – самостоятельный фактор, имеющий свои закономерности, с которыми обязаны считаться инвесторы. Именно декабрь оказывается самым прибыльным месяцем на американском рынке. Согласно данным Bloomberg, полученным на основе индивидуальной статистики более 300 долгосрочных инвесторов, на отрезке 1990–2017 гг. средняя доходность декабря составила 1,7%. Ещё интереснее то, что максимальная (более 10%) доходность получена в кризисном 2008 г.

На этом графике верхний и нижний концы столбиков показывают самую высокую и самую низкую внутридневную доходность, а зелёные кружочки – месячную доходность декабря с 1990 по 2017 г. За 28 лет убыточными оказались 6 декабрей, а прибыльными 22.

Основными причинами могут выступить высокая процентная ставка и отсутствие сильных корпоративных отчетов

ФОТО: Depositphotos/DmyTo

Свой ежедневный обзор рынков и бирж представляет аналитический центр Ассоциации финансистов Казахстана

Валютный рынок

К концу прошлой недели пара USDKZT демонстрировала некоторую устойчивость, несмотря на негативную динамику котировок нефти и общерыночный пессимизм. По итогам валютных торгов в пятницу пара USDKZT закрылась на уровне 479,85 (-1,31 тенге). При этом торги проходили при низкой активности – совокупный объём составил $92,3 млн (-$10,1 млн). Соответственно, курс нацвалюты мог находиться под влиянием внутренних факторов (профицит торгового баланса, обязательная продажа валютной выручки экспортерами, конвертация трансфертов из Нацфонда). Однако уже на сегодняшних торгах инициатива на локальном валютном рынке может перейти на сторону покупателей инвалюты.

На сегодняшней сессии пара USDKZT (10:33 ALA) торгуется на уровне 477,0 тенге за доллар.

ФОТО: KASE

Денежный рынок

По итогам торгов в пятницу индикативные ставки денежного рынка разнонаправленно изменились: TONIA снизилась на 3 б.п., до 14,34%, SWAP_1D – выросла на 14 б.п., до 15,73%. При этом объем торгов практически не изменился и составил 502,9 млрд тенге (+4,2 млрд), все еще оставаясь ниже среднесуточных значений. В то же время пятничный спрос на депозитном аукционе НБРК составил 167,0 млрд тенге и был удовлетворен в полном объёме (средневзвешенная доходность – 14,5% годовых). Открытая позиция по операциям НБРК находится вблизи 3,2 трлн тенге чистой задолженности НБРК перед рынком.

Фондовый рынок

Торги на фондовом рынке завершились снижением индекса KASE до 3 116,5 пункта (-0,4%). В составе индекса наибольшие распродажи коснулись акций Kaspi (-3,0%) и «Казатомпрома» (-1,6%), тогда как повышенным спросом со стороны локальных инвесторов пользовались долевые бумаги «Казахтелекома» (+3,4%). Среди событий долгового рынка можно выделить размещение Казахстанским фондом устойчивости трех выпусков облигаций общим объемом 25,3 млрд тенге с доходностью 15,7% и 16,0%. Также Минфин РК привлек 40,7 млрд тенге, разместив среднесрочные облигации под 13,9%.

Мировой рынок

Фондовый рынок США завершил торги пятницы довольно сильным падением (на 1,6-1,8%) на фоне растущего беспокойства распространения и углубления глобальной рецессии. Вышедшие в конце недели сентябрьские индексы деловой активности (PMI) в производственном секторе и секторе услуг оказались неожиданно сильными – 51,8 и 49,2 пункта (против 51,5 и 43,7 в августе), что усилило опасения дальнейших жестких действий со стороны Федрезерва. С учетом этого, согласно прогнозу Citigroup, в 2022 году может не случиться традиционного подъема рынка акций США в последние дни года («ралли Санта-Клауса»). По мнению аналитиков, квартальная корпоративная отчетность не покажет позитивных результатов, что в совокупности с высокой процентной ставкой не оставит «быкам» никаких шансов.

Нефть

Цена нефти Brent в пятницу вновь резко упала – до уровня $86,2 за баррель (-4,8%), а к настоящему моменту теряет еще 1,8% (до $84,6/барр.). Основной причиной является беспокойство нефтетрейдеров в отношении снижения спроса на сырье в результате общемировой рецессии, которое перевешивает опасения потенциального сокращения предложения. Так, страны ОПЕК могут прибегнуть к дальнейшему снижению добычи нефти, чтобы вернуться к уровню цен, позитивно влияющему на бюджеты стран – членов картеля. Также ЕС активизировал обсуждение планов введения потолка цен на нефть из РФ, которые могут войти в новый пакет антироссийских санкций уже в ближайшие недели.

Российский рубль

Российский рубль на торгах пятницы продолжил укрепление, не реагируя на негативный внешний фон. По итогам торгов на Московской бирже курс USDRUB снизился на 1,6% – до 57,92 рубля за доллар. Продажи инвалюты перед выходными, вероятно, усилились в связи с ожиданиями участников локального рынка введения новых санкционных ограничений на валютные операции, в том числе за счет ограничения деятельности Национального расчетного депозитария.

Между тем Минэкономразвития РФ опубликовало новый прогноз по среднему курсу рубля на 2022 год – 68,1 руб./долл. Соответственно, учитывая, что на текущий момент средний курс по году составляет 70,7 руб./долл., пара USDRUB до конца года должна оставаться в районе 61,1 руб./долл.

10367 просмотров

Поделиться этой публикацией в соцсетях:

Об авторе:

Аналитический центр АФК

Российский рубль

Российский рубль на торгах пятницы продолжил укрепление, не реагируя на негативный внешний фон. По итогам торгов на Московской бирже курс USDRUB снизился на 1,6% – до 57,92 рубля за доллар. Продажи инвалюты перед выходными, вероятно, усилились в связи с ожиданиями участников локального рынка введения новых санкционных ограничений на валютные операции, в том числе за счет ограничения деятельности Национального расчетного депозитария.

Между тем Минэкономразвития РФ опубликовало новый прогноз по среднему курсу рубля на 2022 год – 68,1 руб./долл. Соответственно, учитывая, что на текущий момент средний курс по году составляет 70,7 руб./долл., пара USDRUB до конца года должна оставаться в районе 61,1 руб./долл.

Рождественское ралли на российском рынке

Совершенно иначе выглядит годовая динамика индекса Московской биржи, у которого единственный месяц с отрицательным ожиданием роста – май. Конечно, в силу короткой истории торгов точность расчётов значительно уступает рынку США. Тем не менее некоторые закономерности сохраняются и здесь.

Прежде всего это касается традиционного для мировых рынков майского спада (sell in May and go away – продавай в мае и выходи), но не только. Октябрь, ноябрь и декабрь дают одинаковые средние вероятности роста индекса Мосбиржи: 68%. Это наилучшая трехмесячная серия в году, что подтверждает наличие Рождественского ралли и в российских условиях. Однако его причины не связаны с внутренним потребительским рынком. В то время как американский индекс S&P 500 хорошо сбалансирован по различным отраслям экономики при некотором весовом преимуществе сектора IT, в индексе Мосбиржи преобладают сырьевые компании, чей суммарный удельный вес превышает 50%.

Отчасти рост российского рынка в 4 квартале можно объяснить общим оживлением мировой экономики. Но это далеко не всё. В не меньшей, если не в большей степени котировки акций экспортнориентированных отраслей, а в России это как раз сырьё, зависят от курса рубля. Анализ пар USD/RUB и EUR/RUB с 2005 по 2018 г. показал, что в 4 квартале рубль укреплялся как к доллару, так и к евро лишь в 29% случаев. При этом ослабление рубля к доллару происходило в 36% случаев, а к евро – в 53%. Что характерно, рубль слабел даже на фоне дорожающей нефти. Ослабление российской валюты выгодно экспортёрам энергоресурсов, поэтому рынок растёт.

Традиционно на конец года в России приходится пик выплат по внешним долгам. Кроме того, в странах Восточной и Юго-Восточной Азии начало года – сезон низкой деловой активности. По этой причине многие российские импортёры стремятся заранее создать товарные запасы, что также усиливает спрос на валюту. Так или иначе, характерного для Запада рождественского и новогоднего потребительского бума в России не наблюдается хотя бы по причине слабости платёжеспособного спроса. Таким образом, рост фондового рынка объясняется специфической структурой экономики. Сказывается также оптимизм инвесторов, ожидающих выхода годовых корпоративных отчётов компаний с хорошей дивидендной историей.

В чем секрет

Всё очень просто. В начале декабря начинают расти продажи потребительских товаров — люди покупают подарки и всякие разные запланированные к покупке вещи, продукты для себя. Короче, люди ходят по магазинам и скупают, что видят. Техника, одежда, ювелирные украшения, сувениры, продукты — буквально всё.

Еще люди ходят по кафе, ресторанам, барам, кинотеатрам, участвуют в разных новогодних и рождественских мероприятиях и снова тратят деньги.

В результате у самых разных компаний увеличивается прибыль, да и в целом улучшаются экономические показатели.Трейдеры и инвесторы не оставляют без внимания акции таких компаний и начинают активно в них вкладываться. Таким образом, стоимость ценных бумаг растет, рынок находится на подъеме, и все становятся свидетелями рождественского экономического чуда.

Валютный рынок

К концу прошлой недели пара USDKZT демонстрировала некоторую устойчивость, несмотря на негативную динамику котировок нефти и общерыночный пессимизм. По итогам валютных торгов в пятницу пара USDKZT закрылась на уровне 479,85 (-1,31 тенге). При этом торги проходили при низкой активности – совокупный объём составил $92,3 млн (-$10,1 млн). Соответственно, курс нацвалюты мог находиться под влиянием внутренних факторов (профицит торгового баланса, обязательная продажа валютной выручки экспортерами, конвертация трансфертов из Нацфонда). Однако уже на сегодняшних торгах инициатива на локальном валютном рынке может перейти на сторону покупателей инвалюты.

На сегодняшней сессии пара USDKZT (10:33 ALA) торгуется на уровне 477,0 тенге за доллар.

ФОТО: KASE

«Ралли Санта-Клауса» на бирже

Эксперт отмечает, что перед тем, как вкладывать деньги в акции, необходимо внимательно изучить рыночную ситуацию. Это связано с тем, что в декабре-январе на бирже наблюдается феномен «Санта-Клауса».

Этот термин впервые был упомянут в начале 1970-х Йель Хирш, один из аналитиков фондового рынка. Хирш отметил, что в последние 5 дней декабря и первые два дня января фондовые индексы показали хорошие результаты.

По одной из версий, сборы объясняются вливанием бонусов и зарплат, а также хорошим настроением, которое царит во время новогодних праздников.

Другая версия основана на том, что институциональные инвесторы на этом этапе оставляют торговлю и уходят в отпуск. Остающиеся на бирже розничные инвесторы настроены более оптимистично.

Опытные инвесторы в акции настаивают: продавайте с жадностью и покупайте со страхом. Другими словами, когда другие пытаются купить активы, дальновидный инвестор может продать их с прибылью (по мере роста стоимости акций).

Как показывает статистика, после подорожания акций накануне Нового года произойдет падение цен. Произойдет это в феврале-марте. За это время вы сможете купить акции по минимальной цене. Однако уже в конце декабря можно выгодно вложить деньги на бирже.

Нефть

Цена нефти Brent в пятницу вновь резко упала – до уровня $86,2 за баррель (-4,8%), а к настоящему моменту теряет еще 1,8% (до $84,6/барр.). Основной причиной является беспокойство нефтетрейдеров в отношении снижения спроса на сырье в результате общемировой рецессии, которое перевешивает опасения потенциального сокращения предложения. Так, страны ОПЕК могут прибегнуть к дальнейшему снижению добычи нефти, чтобы вернуться к уровню цен, позитивно влияющему на бюджеты стран – членов картеля. Также ЕС активизировал обсуждение планов введения потолка цен на нефть из РФ, которые могут войти в новый пакет антироссийских санкций уже в ближайшие недели.

Когда происходит «ралли Санта-Клауса» и могут ли ему помешать «омикрон» и инфляция

Исторические данные показывают, что в конце декабря рынок обычно растет

Для инвесторов декабрь часто становится одним из лучших месяцев в году. Потребители закупаются на праздники, а компании тратят деньги, которые остались в их годовых бюджетах. Обычно это приводит к тому, что компании получают хорошую прибыль в четвертом квартале. Инвесторы часто пытаются опередить события, закупаясь акциями до выхода отчетностей в январе и феврале, отмечает CNN.

«Здесь сказываются, скорее, сезонные моменты инвестирования рождественских бонусов, некоторой балансировки портфелей фондов — покупка лидеров, продажа аутсайдеров», — объясняет начальник отдела экспертов «БКС Мир инвестиций» Альберт Короев.

Согласно данным инвесткомпании Schroders, акции США показали положительную доходность в декабре в 77,9% случаев с 1926 года. По данным Stock Trader’s Almanac, с 1950 года в декабре индекс S&P 500 в среднем рос на 1,5%. По словам главного рыночного стратега LPL Financial Райана Детрика, декабрьский рост S&P 500 обычно бывает еще более внушительным, когда индекс хорошо себя показывает за первые 11 месяцев года.

По словам инвестиционного стратега «ВТБ Мои Инвестиции» Станислава Клещева, на российском рынке акций декабрь тоже один из самых удачных месяцев — среднемесячная доходность индекса РТС в последний месяц года превышает 4%. В последние пять сессий декабря и первые две сессии января индекс РТС рос в 21 случае из 26, в среднем на 6,4%, индекс Dow Jones — 18 раз против 26, в среднем на 2,3%, отмечает аналитик финансовой группы «Финам» Юлия Афанасьева.

Майнинг

Американская майнинговая компания Riot Blockchain заключила еще один контракт с Bitmain на покупку 15 000 майнеров. Riot Blockchain ожидает, что новая покупка будет способствовать увеличению общего хешрейта биткоина на 65%.

После запрета криптодобычи в Абхазии местные правоохранительные органы периодически отчитываются о ликвидации очередной подпольной майнинг-фермы. За минувшую неделю были обнаружены и ликвидированы 12 нелегальных ферм. В общей сложности правоохранители остановили работу 3783 единиц оборудования.

После нескольких месяцев борьбы за власть соучредители китайской майнинговой компании Bitmain Джихан Ву и Микри Чжан заключили соглашение. В рамках соглашения Джихану Ву уйдет из компании и получит компенсацию в размере $600 млн, а Чжан будет контролировать производство майнеров Antminer. Также Ву получит контроль над майнинг-пулом BTC.com и зарубежными майнинговыми центрами Bitmain. У Чжана останется майнинг-пул Antpool и майнинговые центры Bitmain в Китае.

Майнинг-пул F2Pool опубликовал обзор нового ASIC-майнера для алгоритма Ethash под названием Phoenix, разработанный китайской компанией Linzhi.

Рынок России

Как и в Штатах, в России тоже есть предновогоднее ралли. Кстати, ралли очень связано с так называемым «декабрьским эффектом» — периодом, когда инвесторы продают убыточные акции, чтобы заплатить меньше налогов в конце года. Акции, которые оказались прибыльными, соответственно, держат до января (налог на эту прибыль переносится на следующий год).

Рост котировок в декабре в России имеет свою специфику. Это связано с финансовым регулированием, компаниями, представленными на рынке, и особенностями спроса. Чаще всего в декабре в России растут банковский сегмент и продуктовые ретейлеры. Это и не удивительно — все покупают продукты и алкоголь для новогоднего стола.

Сергей Тетюев, руководитель центра информационной поддержки клиентов инвестиционной компании QBF:

— Декабрь — период традиционного новогоднего ралли. За последние десять лет в этот месяц индекс Московской биржи только дважды давал отрицательный результат. Шансы на получение дохода в этот период очень высоки

При этом и в случае с положительным, и в случае с отрицательным исходом всегда стоит обращать внимание на самые потенциально прибыльные сектора экономики и компании в них

Оценки

По данным The Block, в 2020 году объем ончейн-транзакций стейблкоинов превысил отметку в $1 трлн. Эфириум остается самым популярным блокчейном для стейблкоинов и занимает 83.5% от общих объемов. За ним следуют TRON и Omni с долей около 14.5% и 2.1% соответственно.

По данным команды Santiment, крупные держатели XRP (или так называемые «киты») массово продают свои токены.

Компания MicroStrategy сообщила о приобретении 29 646 биткоинов на сумму около $650 млн. Таким образом, в 2020 году объем инвестиций компании в биткоин превысил $1 млрд.

Стратеги JPMorgan заявили, что шансы на коррекцию биткоина возрастут в случае снижения притока средств в биткоин-траст инвестиционной компании Grayscale. Grayscale продолжает наращивать капиталовложения в цифровые валюты. Сумма средств под управлением компании достигла $16,4 млрд.

Биткоин занял первое место в рейтинге подарков, которые хотели бы получить российские граждане на новогодние праздники. К такому выводу пришли аналитики проекта Hi-Tech Mail.ru, опросив интернет-пользователей.

Швейцарский криптобанк SEBA завершил раунд финансирования серии B. Банк привлек 20 млн швейцарских франков (~$22.5 млн). Банк не раскрывает имена инвесторов, но Дудлер сказала, что в раунде приняли участие «все существующие основные акционеры и новые акционеры» из Швейцарии, Европы и Азии.

Инвестиционная компания SkyBridge Capital Энтони Скарамуччи 21 декабря подала заявку в Комиссию по ценным бумагам и биржам США (SEC) на создание первого биткоин-фонда на $25 млн. Фонд под названием SkyBridge Bitcoin Fund L.P. будет открыт только для инвесторов, которые готовы вложить как минимум $50 000.

Высокорисковые инвестиции

Эксперты не называют способы инвестирования, в которые не стоит вкладывать деньги, но напоминают, что есть вложения, связанные с высокими рисками:

Пирамиды

Важно понимать, что прибыль от таких проектов получают только те, кто находится на вершине пирамиды, остальные рискуют потерять свои деньги. Признаками такой схемы являются: доходность 20-30% в месяц, необходимость привлечения людей и непрозрачность схемы.

Бинарные опционы и Форекс

Перед Новым годом многие брокеры устраивают акции и раздают бонусы, что звучит крайне заманчиво. Однако только профессиональные трейдеры могут быть успешными в торговле. В 99% случаев новички «сливают» депозит в первый месяц.

Криптовалюта. За последние 2-3 года криптовалюта стала популярным методом инвестирования. Однако, прежде чем вкладывать в него какие-либо деньги, стоит ознакомиться с основными понятиями. Риск — это правовая неопределенность. Кроме того, курс криптовалюты не подчиняется законам экономики. Таким образом, инвестор может получить хорошую прибыль или полностью потерять свои сбережения.

Краудлендинг. Этот термин называется инвестированием в проекты. Среди плюсов — процентная ставка, превышающая доход по банковским вкладам (20% годовых и более). Однако не все проекты успешны, поэтому инвестор может потерять деньги.

Чтобы минимизировать риск финансовых потерь, эксперт рекомендует вкладывать средства только в привычные и понятные инвестиционные инструменты.

Плюсы и минусы ралли Санта-Клауса

Дипломированные специалисты по рынку обращают внимание на циклические тенденции и иногда находят способы использовать исторические закономерности, такие как митинг Санта-Клауса. Они, как правило, делают это неоднократно с течением времени, ограничивая как величину риска, так и вознаграждения, которое они берут на себя, с помощью определения размера позиции, стоп-приказов и сокращения убытков, если позиции имеют тенденцию идти против них

Эти спекулянты также используют технические модели в определенных индексах и тщательно определяют свои запланированные точки входа и выхода.

Все это бесполезно для большинства инвесторов, у которых нет опыта торговли для управления рисками в такие короткие сроки. Например, для инвесторов, которые предпочитают покупать и держать и откладывать на пенсию в планах 401 (k), митинг Санта-Клауса мало что делает, чтобы ни помочь, ни навредить им в долгосрочной перспективе. Это интересный заголовок новостей, происходящий на периферии, но не повод становиться более бычьим или медвежьим.

Мнения

В эфире телеканала CNBC генеральный директор Pantera Capital Дэн Морхед заявил, что ограниченность предложения биткоина выступает ключевым драйвером роста стоимости криптовалюты.

По мнению главы Комитета по финансовому рынку Госдумы Анатолия Аксакова, в России ожидается всплеск активности криптовалютного бизнеса. Произойдет это уже в будущем году после вступления в силу закона о так называемых цифровых активах.

Еще осенью прошлого года председатель совета директоров Альфа-Банка Петр Авен заявлял, что у биткоина и остальных цифровых валют нет будущего. Спустя год глава Альфа-Банка вновь обвинил криптовалюту в отсутствии обеспечения и подтвердил свое критическое отношение к этому инструменту.

По мнению главы Гознака Аркадия Трачука, цифровой рубль станет отличной альтернативой наличным денежным средствам.

Многие российские эксперты крайне скептически относятся к долгосрочным перспективам биткоина. Например, экономисты Виталий Калугин и Максим Кривелевич считают, что крушение биткоина неизбежно, так как у этого инструмента нет будущего.

Если миллиардер Майк Новограц ожидает, что новая администрация Белого дома будет дружелюбной к биткоину, то экономист Нуриэль Рубини, напротив, считает, что Джо Байден нанесет удар по криптосфере.

Как заработать на Рождественском ралли

Заработок на Рождественском ралли наиболее удобен для среднесрочных трейдеров, для которых главное – не пассивный доход, а прибыль за счёт курсовой разницы ценных бумаг. Заранее предугадать, какие акции «выстрелят», сложно, поэтому более надёжна покупка индексного фонда. Российский фондовый рынок не имеет достаточно удобных и ликвидных инструментов, адекватно повторяющих структуру индекса Мосбиржи. Как альтернатива, есть возможность инвестировать в индексы США. Неплохим вариантом для начинающих инвесторов можно считать ETF. Например, FXUS от финансовой группы FinEx. Этот фонд инвестирует в широкий спектр акций США и практически точно повторяет динамику индекса S&P 500. Как уже отмечалось, окончание 2018 г. оказалось не самым удачным для американского рынка, а вот каким было ралли в 2017 году:

Чтобы «выжать» из Рождественского ралли максимальную прибыль, покупки логично начинать в середине октября, когда рынок часто находится в состоянии коррекции. Закрывать же их разумнее всего в последний день года, т. к. с наступлением января настроения инвесторов могут кардинально поменяться. Впрочем, для долгосрочных инвесторов эти подробности не столь важны.

Выводы

Рождественское ралли – это явление, имеющее как фундаментальные, так и психологические причины. Несмотря на то что любое поведение рынка в прошлом не даёт гарантии такого же сценария в будущем, здесь мы имеем дело с явлением, относящимся к так называемым самосбывающимся прогнозам. Высокая вероятность получения прибыли и исключительная простота инвестиционной стратегии позволяют зарабатывать на Рождественском ралли даже неопытным участникам. Но всё более заметный «перегрев» мировой экономики и нарастание противоречий между ключевыми игроками напоминают о том, что нет ничего постоянного, а рынок полон неожиданностей и ловушек.

Всем профита!

02.12.2019