ВТБ 24 рефинансирование кредитов других банков

Воспользоваться предложением могут корпоративные клиенты и держатели зарплатных карт. Они получают льготные условия. Но это абсолютно не означает, что заемщики из остальных банковских учреждений не могут воспользоваться подобной услугой. Они могут получить максимально выгодную, заниженную годовую ставку и выиграть на ежемесячных выплатах. Помимо снижения процентов еще одним преимуществом ВТБ 24 в программе рефинансирования кредитов является возможность изменить валюту кредита. Главной мотивацией выступает реальная возможность увеличить длительность действия кредитного договора, что позволяет за больший срок выплатить ссуду, уменьшив при этом месячные выплаты.

Еще одна отличительная особенность сравнении с остальными организациями, предлагающими подобный продукт, — возможность в одном договоре сразу объединить до 9 займов в один, и получить на него ссуду.

Финансовая организация предлагает перекредитовать следующие виды займов:

- потребительские кредиты;

- ипотека;

- автокредит;

- кредитные карты.

Этапы заключения сделок по переоформлению займов

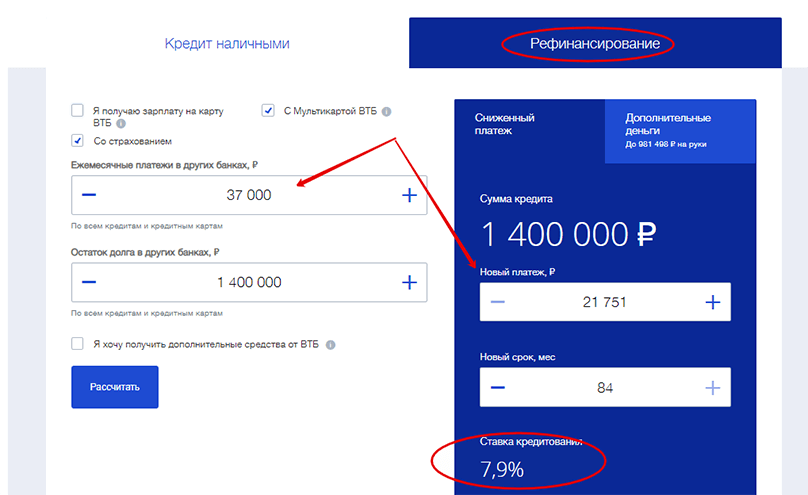

Минимальная сумма для потребкредитов составляет 30 тыс. рублей, максимальная – 5 млн. рублей. Срок — до 7 лет, ставка — 7,5% годовых. Данная услуга ничем практически не отличается от рядовой процедуры кредитования: те же документы и сроки оформления. Единственное отличие в том, что при проведении процедуры деньги клиенту наличными не выдаются, а вся сумма переводится на счет того учреждения, где была взята первоначальная ссуда. При этом — нулевая комиссия за перевод. Сам клиент начинает гасить займ в новой кредитной организации.

Преимущества перекредитования

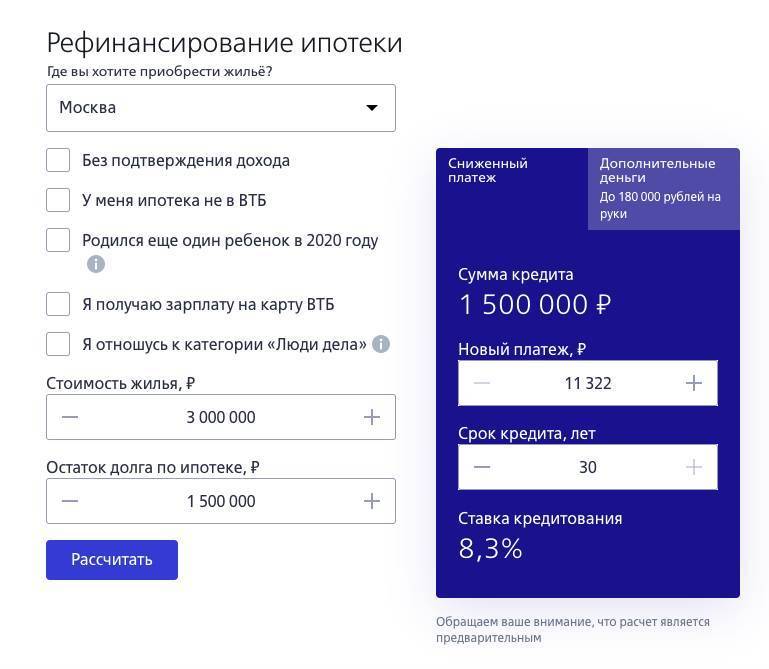

Узнать условия программы и заранее просчитать все возможные ежемесячные платежи можно на сайте банковского учреждения. Благодаря кредитному калькулятору можно провести все необходимые расчеты. Здесь же на сайте претендент может оформить и отправить онлайн-заявку.

Программы

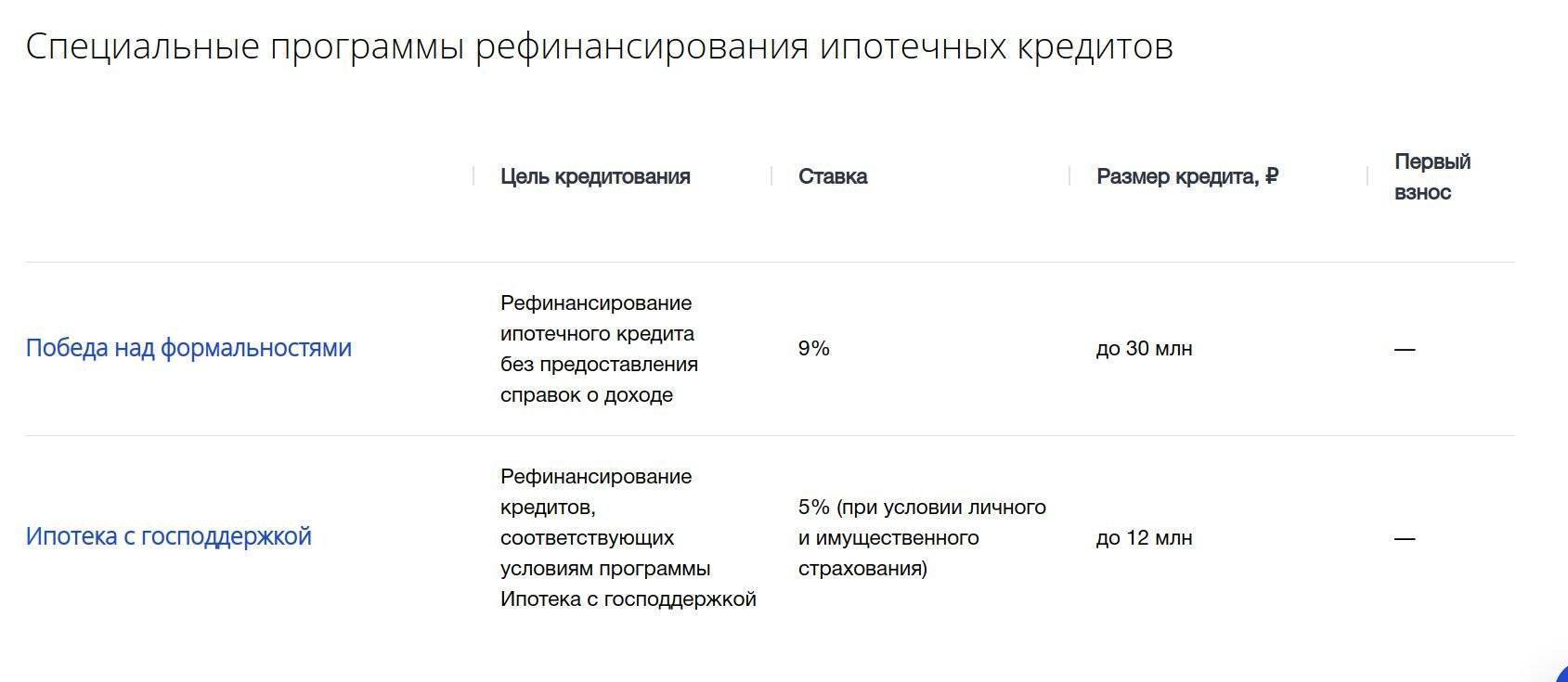

Банк ВТБ предлагает следующие программы рефинансирования:

Рефинансирование кредитных карт в ВТБ дает возможность выгодно погасить долг по кредитке. Ставка составляет 6,4-14,2% в то время, как привычный минимальный процент обычно составляет 21%, а то и значительно выше.

Суть услуги такова: клиент оформляет кредит, и банк его выплачивает другому банковскому учреждению, в котором открыта кредитная карта. Карта при этом списывается, как только долг будет погашен. Далее расчеты производятся только с ВТБ.

Для получения такой услуги нужно, чтобы срок действия карты истекал не ранее, чем через три месяца.

На протяжении последнего полугода платежи должны регулярно поступать на карту, а неоплаченные задолженности по кредиту должны отсутствовать. Карта, которая была взята в том же банке, не подлежит рефинансированию.

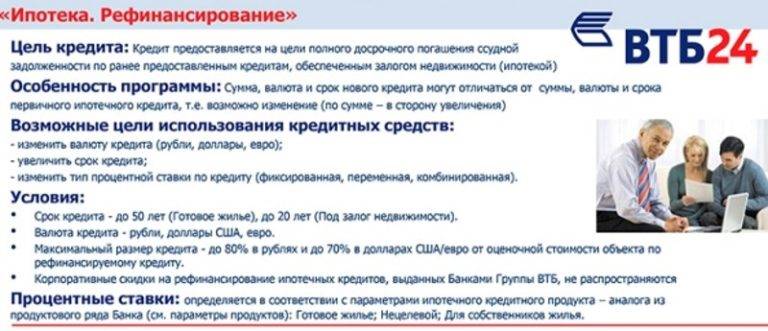

Рефинансирование ипотеки. Можно погасить ипотечный заём, который был взят в другом банке. Ставка при этом составляет 8-9,7%.

Сэкономить при этом вряд ли получится, поскольку на практике проценты примерно идентичны, но можно растянуть платеж на более длительный период, за счет этого снизив размер регулярных платежей.

Если ипотека оформлялась под залог недвижимости, то залоговое имущество переходит к ВТБ, а договор перезаключается. И также может потребоваться оформление страховки или независимая оценка недвижимости. Нужно учесть, что при отказе от личного страхования ставка может быть повышена.

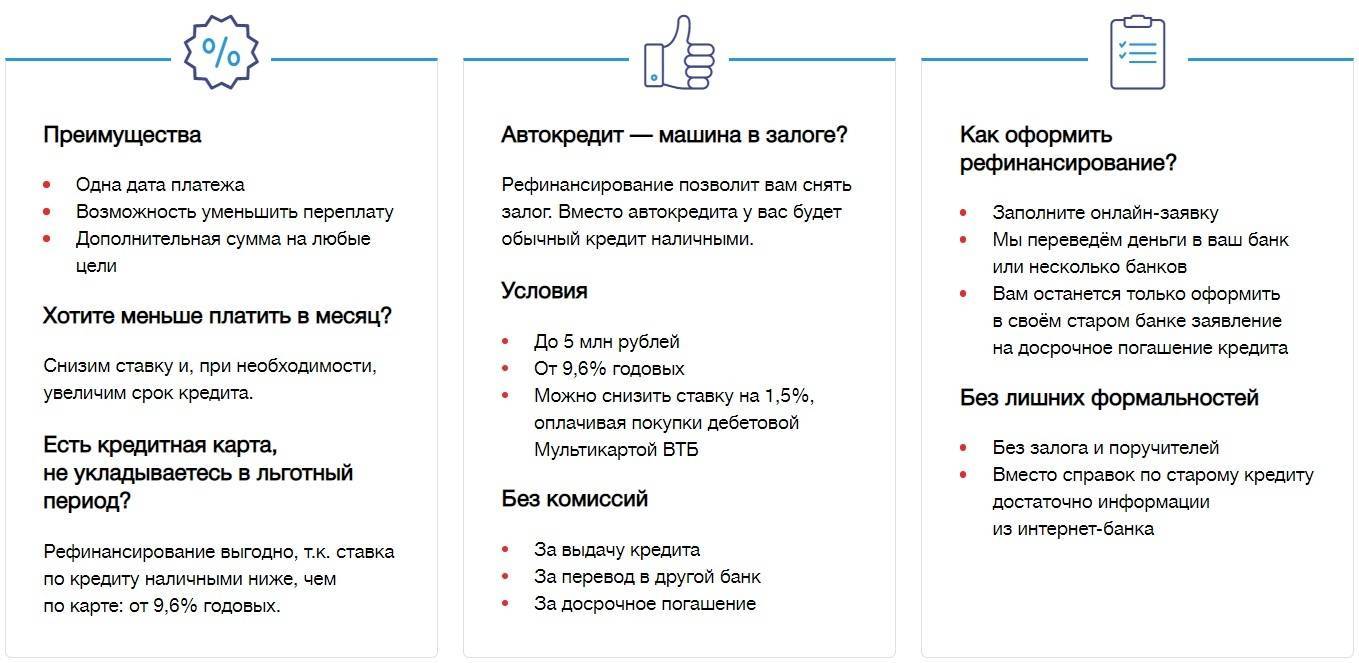

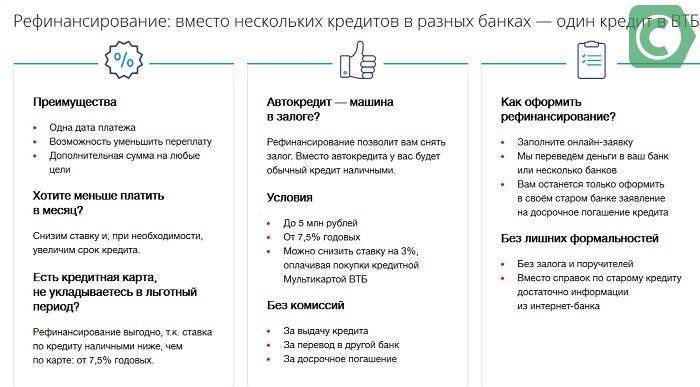

Перекредитование автокредита. При долге по автокредиту рефинансирование позволит снять с автомобиля залог. Вместо автокредита у вас будет обычный кредит наличными. Ставка нового займа будет также от 6,4%.

Это дает возможность значительно сэкономить как на общей переплате, так и на регулярных платежах. Все требования для рефинансирования кредитов идентичны для юридических лиц, так и для физических: не допускаются просрочки по платежам.

Для зарплатных клиентов существует упрощенная возможность перекредитования с минимальным количеством бумаг — документами по нему, паспорту и СНИЛС.

Нужно учесть, что этот банк рефинансирует кредиты других банков, но не свои. И это касается целой группы кредитно-финансовых организаций, к которым относится ВТБ, БМ-Банк, Почта Банк.

Если пользователи желают пересмотреть условия кредитования в данных банках, то можно либо обратиться в другое учреждение, либо воспользоваться услугой реструктуризации (в случае человек оказался в тяжелой жизненной ситуации и документально может это подтвердить).

При этом перед тем как перевести долг из одной кредитной организации в другую, нужно сравнить и оценить все показатели (особенно ставку, скрытые платежи и комиссии и т.д).

ВТБ предлагает выгодные условия перекредитования, и иногда они помогают как без нарушений закона погасить имеющиеся обязательства, так и сделать использование заемных средств более выгодным.

Но предварительно нужно изучить все условия и другие важные моменты.

Процедура рефинансирования

Чтобы получить рефинансирование кредита в ВТБ, необходимо пройти несколько шагов.

Подача заявки

Подать заявку на предоставление услуги рефинансирования в ВТБ возможно любым удобным для человека способом:

- он-лайн на официальном сайте банка;

- по телефону;

- в офисе финансовой организации.

Решение принимается, как правило, в течение 1-3 рабочих дней после подачи заявки, однако в некоторых случаях срок рассмотрения продлевается до 14 рабочих дней. По зарплатным клиентам решение и выдача кредита могут производиться сразу при визите в офис банка.

Если заявка подавалась дистанционно или по телефону, необходимо дождаться получения сообщения на мобильный телефон или звонка, в которых будет обозначено решение банка о предварительном предоставлении или не предоставлении услуги рефинансирования.

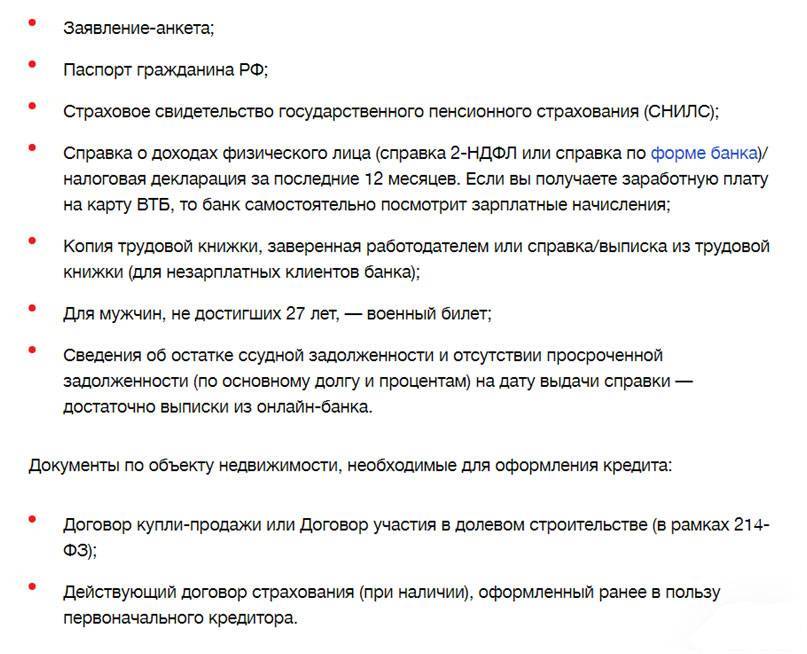

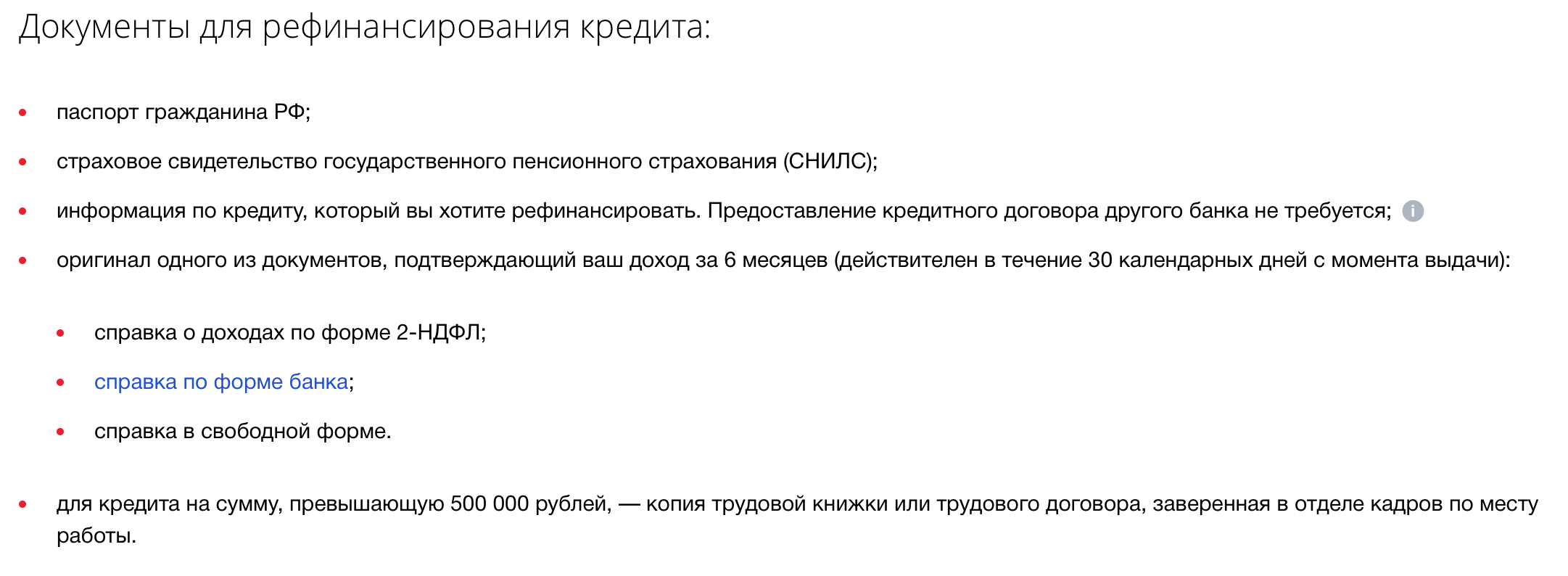

Необходимые документы

В зависимости от типа клиента перечень необходимых документов для подачи заявления отличается. Зарплатному клиенту нужно подготовить от двух до трёх документов:

- страховое свидетельство государственного пенсионного страхования (СНИЛС) – желательно;

- кредитная документация на усмотрение клиента: кредитный договор или уведомление о полной стоимости кредита – обязательно;

- паспорт гражданина РФ – обязательно.

Для всех остальных клиентов этот список несколько шире:

- паспорт гражданина РФ;

- страховое свидетельство государственного пенсионного страхования (СНИЛС);

- кредитная документация на усмотрение клиента: кредитный договор или уведомление о полной стоимости кредита.

К тому же потребуется оригинал одного из документов, подтверждающих доход лица за полгода. На выбор:

- справка о доходе по форме 2-НДФЛ;

- справка о доходе по форме банка;

- справка о доходе в свободной форме.

Подписание договора

В случае одобрения банком заявки следующий шаг – это подписание договора. Для этого потребуется:

- Посетить лично любое отделение ВТБ и составить заявление на досрочное погашение кредита. Если у лица несколько кредитов, то заявление понадобится написать для каждого из них.

- Подписать с банком новое соглашение, в котором будет указаны не только сумма предоставленного банком ВТБ кредита, но и объём ежемесячных платежей, а также способ погашения кредита (равными долями или разными).

- Получить график будущих платежей.

- Дождаться перевода денежных средств банком ВТБ на счета кредитных организаций, займы которых рефинансируются.

- Если была заказана услуга дополнительных денег на руки, ожидать перевода средств на счёт или карту.

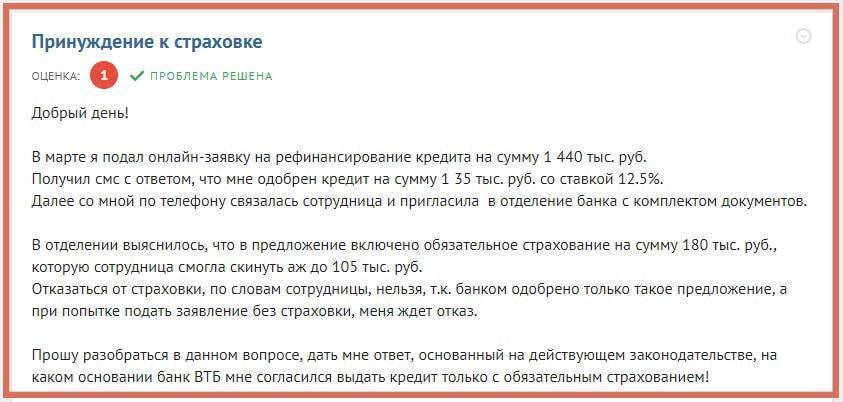

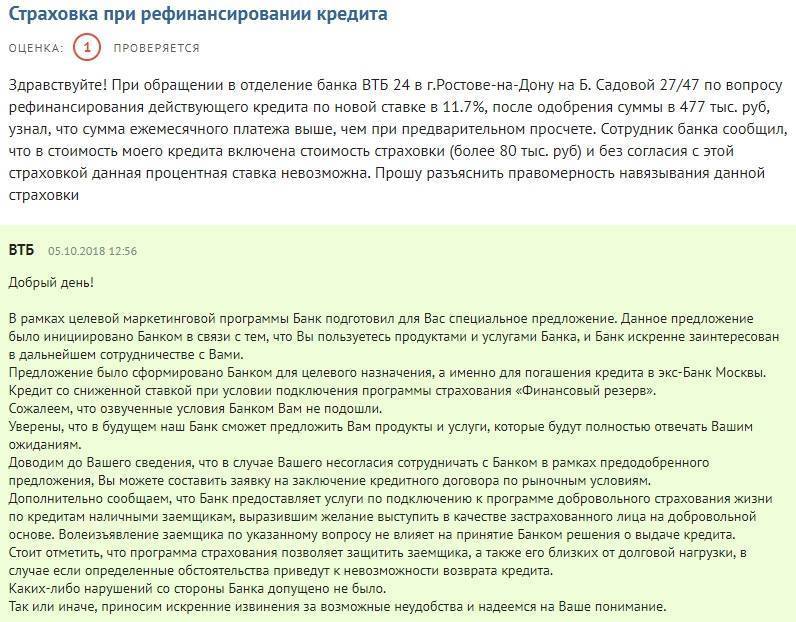

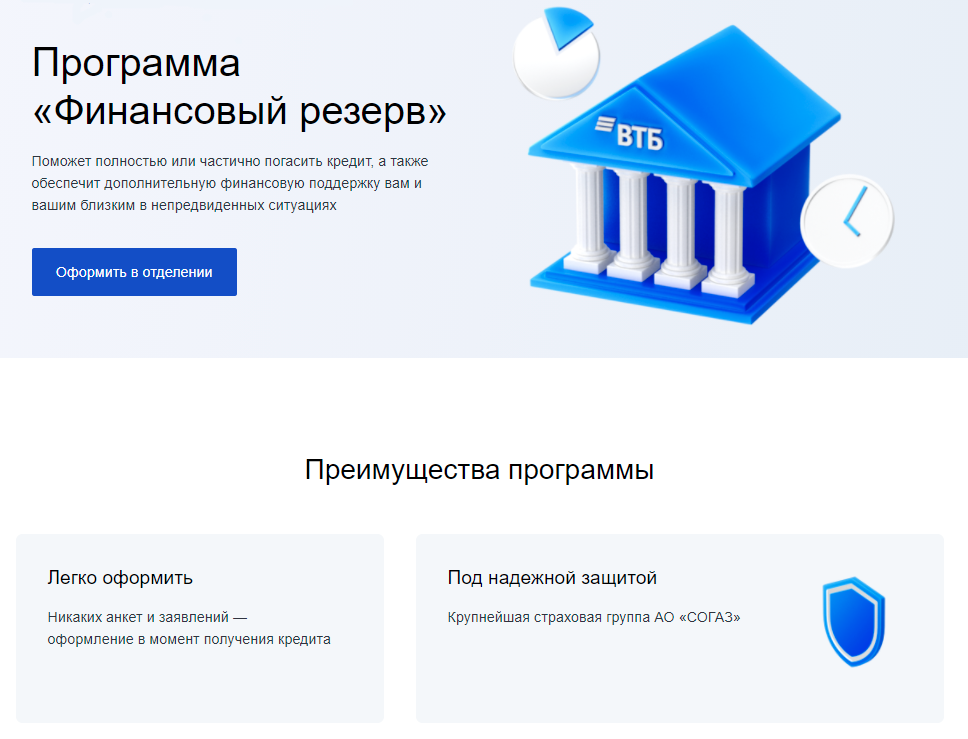

Страхование

При оформлении перекредитования в случае заказа дополнительной услуги «Кредит наличными» заёмщик может стать участником программы страхования здоровья и жизни «Финансовый резерв». Страхование является полностью добровольным и не оказывает никакого влияния на принятие банком решения о согласии либо отказе в предоставлении рефинансирования кредита.

«Финансовый резерв» позволяет заёмщику быть увереннее в погашении задолженности в случае непредвиденных обстоятельств. При наступлении страхового случая, страховая компания возьмёт на себя погашение кредита, а также обеспечит заёмщика и его близких дополнительными денежными средствами.

«Финансовый резерв» включает в себя следующие программы:

- «Лайф+». Программа страхования, включающая страховой случай смерти заёмщика или его родных и полную потерю трудоспособности (постоянную или временную).

- «Профи». Включает в себя все страховые случаи «Лайф+» и дополнительно – риск потери рабочего места заёмщиком.

Период действия программы «Финансовый резерв» соответствует сроку действия договора рефинансирования.

Отдельным пунктом стоит выделить перекредитование ипотеки в ВТБ. Начиная с 2018 года без обязательного страхования, которое минимизирует риски финансовой организации, оно невозможно. Заёмщик может также запросить комплексное страхование, включающее:

- страхование имущества – объект страхуется от пожара, порчи, разрушения;

- страхование физического лица – выбирается одна из программ страхования банка «Финансовый резерв».

Если заёмщиком оформляется только первая страховка, то размер ежегодной комиссии возрастает на 1%. Поэтому комплексное страхование при рефинансировании ипотечного кредита намного выгодней.

Страхование

Для кредитов, оформляемых в ВТБ, банк предлагает страховку «Финансовый резерв».

Данная программа поможет не только защитить средства заемщика, но и снизить процентную ставку.

Стать участником программы имеет право каждый заемщик – от 18 до 80 лет (на момент окончания действия страховки).

За исключением:

- лиц с инвалидностью;

- лиц, страдающих серьезными заболеваниями, такими как:

- онкология;

- сахарный диабет;

- инфаркт миокарда;

- инсульт;

- атеросклероз и проч.;

- лиц, состоящих на учете в наркологическом или психодиспенсере.

- носителей ВИЧ-инфекции.

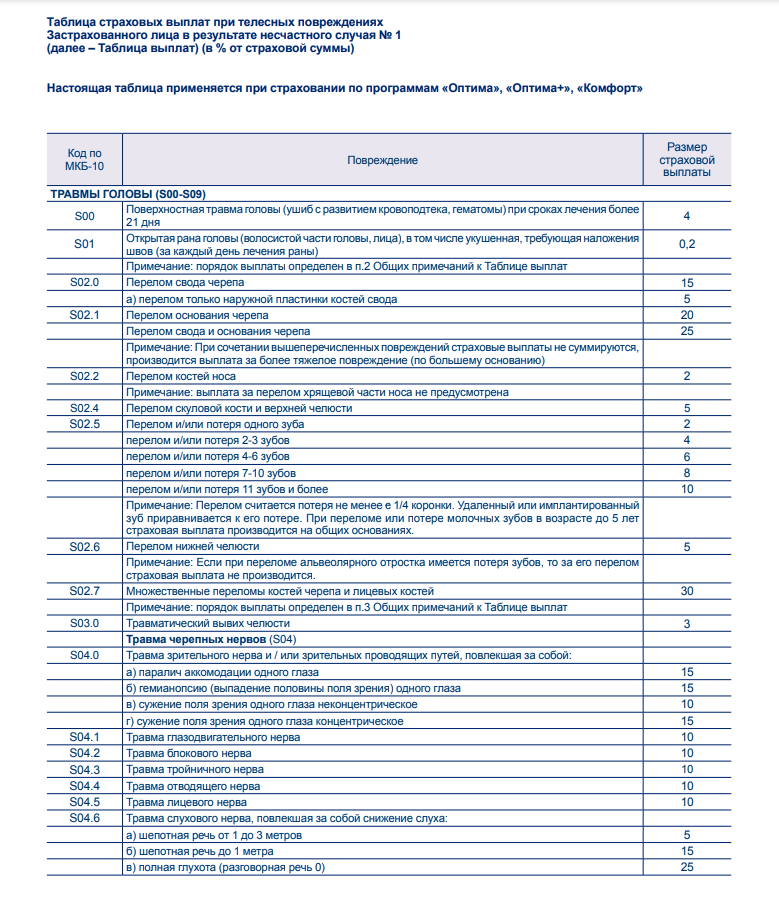

В зависимости от перечня страховых случаев, банк предлагает несколько типов страхования.

Среди которых:

- Базовый

смерть, вызванная несчастным случаем или болезнью.

:

- Оптима:

- смерть, вызванная несчастным случаем или болезнью;

- травма;

- инвалидность 1 и 2ой групп, вызванная НС или Б;

- госпитализация, вызванная НС или Б.

- Оптима+

- смерть, вызванная несчастным случаем или болезнью;

- травма;

- инвалидность 1 и 2ой групп, вызванная НС или Б;

- госпитализация

- обращение за Телемедицинской консультацией.

- Комфорт:

- смерть, вызванная несчастным случаем или болезнью;

- травма;

- инвалидность 1 и 2ой групп, вызванная НС или Б;

- госпитализация

- обращение за Телемедицинской консультацией;

- критическое заболевание.

Подробные условия страхования представлены в официальном документе.

Оформление страховки происходит в момент заключения кредитного договора.

От заемщика не потребуется заполнение дополнительных анкет.

Страхование действует в течение всего периода погашения кредитных обязательств.

Страховая сумма закрепляется документально и не падает по мере внесения платежей.

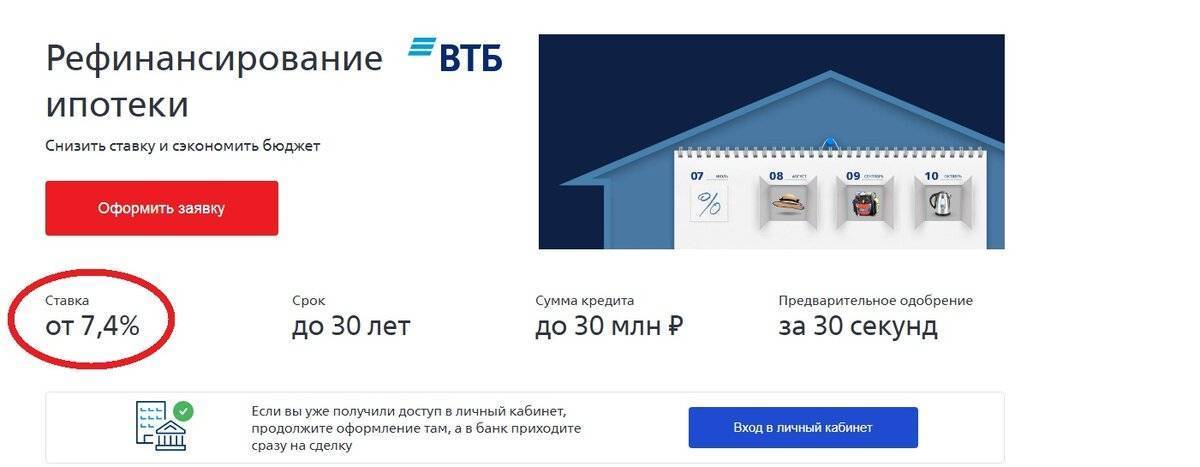

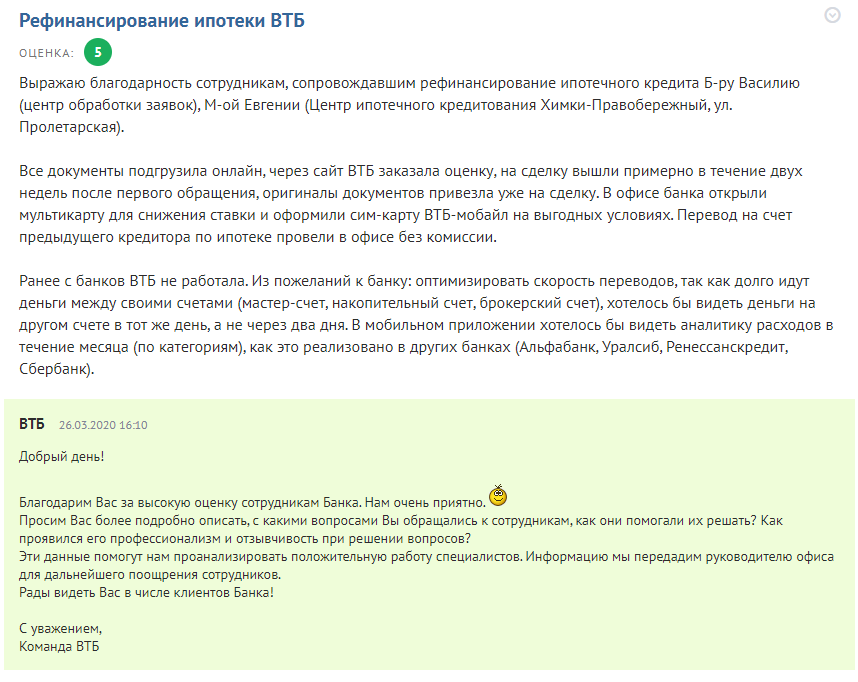

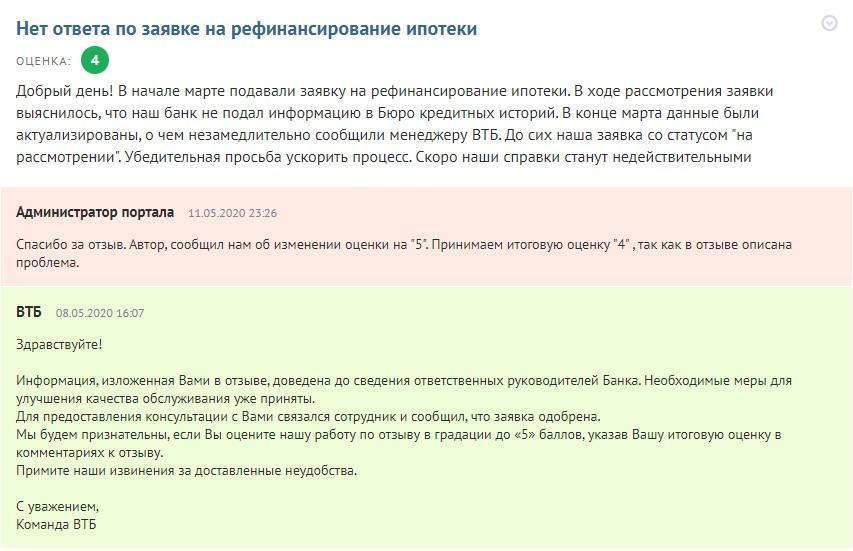

Рефинансирование ипотеки в ВТБ

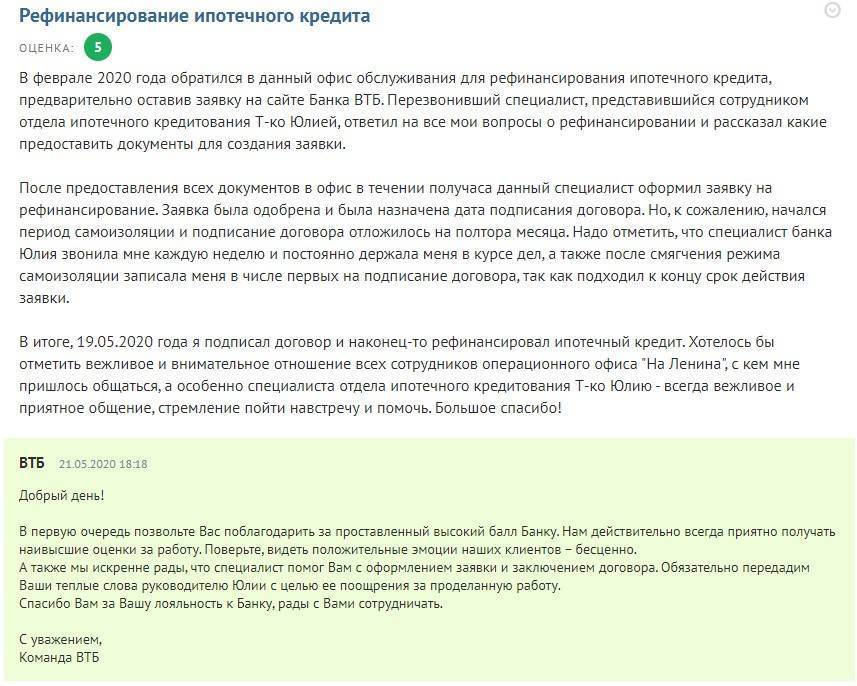

Рефинансирование ипотеки в ВТБ в 2021 году предполагает привлечение заёмщиков из банков, выдавших ипотечные кредиты. Клиенты на более выгодных условиях получают новые кредиты и с их помощью рассчитываются по прежним, снижая свою финансовую нагрузку. Поэтому ставка рефинансирования ипотечного кредита в ВТБ должна быть ниже аналогичного показателя по первоначальной ипотеке. Как вариант, при оформлении повторного рефинансирования ипотеки вместо снижения процентной ставки может быть уменьшен размер ежемесячного платежа за счёт удлинения срока кредитования.

Подать заявку на рефинансирование

Рефинансирование ипотеки других банков физическим лицам – одна из форм конкурентной борьбы в розничном финансовом секторе. Поэтому по таким программам вполне возможен торг по тем или иным условиям кредитования. Так, можно попробовать рефинансировать ипотеку в ВТБ под минимальные 7,4% процентов. Такие условия могут предлагаться, например, для зарплатных клиентов и не только. Далее мы подробно расскажем о том, как происходит рефинансирование ипотеки в ВТБ

Условия рефинансирования

Перекредитование ипотеки в ВТБ под меньший процент производится на следующих условиях:

- сумма до 30 млн руб;

- срок до 30 лет;

- процентная ставка от 7,4% годовых.

Этапы рефинансирования ипотеки в ВТБ для физических лиц:

- Подать заявку на получение ипотечного кредита (это можно сделать при личном посещении банка или онлайн).

- Подождать предварительного решения по заявке. Если оно положительное, собрать необходимые документы и принести их в банк (вариант – направить онлайн).

- Дождаться окончательного решения.

- Если заявитель согласен с предлагаемыми условиями, собрать и подать в банк пакет документов для оформления ипотечного кредита.

- Подписать кредитный договор и договор об ипотеке.

Онлайн-заявка на перекредитование

Подать заявку на рефинансирование ипотеки может как действующий, так и новый клиент банка. Для первых задача облегчается тем, что при наличии личного кабинета в нём можно выполнить часть действий по оформлению. Последовательность действий для подачи заявки на рефинансирование ипотечного кредита следующая:

Подать заявку на рефинансирование

Через несколько минут после получения заявки на рефинансирование ипотеки онлайн банк обещает уведомить заявителя о предварительном решении.

Список документов

Перечень документов для рефинансирования ипотеки в ВТБ для зарплатных клиентов и по программе без подтверждения дохода:

- паспорт;

- СНИЛС;

- ИНН;

- военный билет для мужчин до 27 лет;

- действующий кредитный договор с графиком платежей и справкой (выпиской) по текущему (рефинансируемому) кредиту.

Остальным категориям заявителей для рефинансирования ипотеки нужно дополнительно предоставить документы о трудоустройстве и подтверждении доходов.

Погашение кредита по программе

Пополняйте карту, привязанную к кредиту, на сайте ВТБ.

Пополняйте карту, привязанную к кредиту, на сайте ВТБ.

После оформления программы рефинансирования, погашать все ссуды заемщику предстоит в ВТБ 24. Для удобного внесения оплаты банк предоставит клиенту счет и пластиковую карту. Погашение осуществляется равными платежами в дату, установленную договором.

Заемщикам доступно несколько вариантов оплаты:

- через кассу банка с паспортом и картой или реквизитами счета;

- с помощью дистанционного сервиса ВТБ Онлайн, доступного в виде интернет-банка и мобильного приложения;

- через банкомат;

- с помощью услуги «Автоплатеж», которая подключается в онлайн-банке.

Также клиент может воспользоваться услугами сторонних организаций, но должен будет учитывать срок поступления средств и возможные комиссии:

- платеж с электронных кошельков Киви, Яндекс.Деньги, Вебмани;

- перевод со счетов других банков, в том числе через интернет- и мобильный банк;

- внесение платежа в отделениях «Почты России»;

- оплата в пунктах приемов платежей Контакт, Золотая Корона, Кари, Вестфалика, Связной, Евросеть, салонах сотовой связи и т. д.

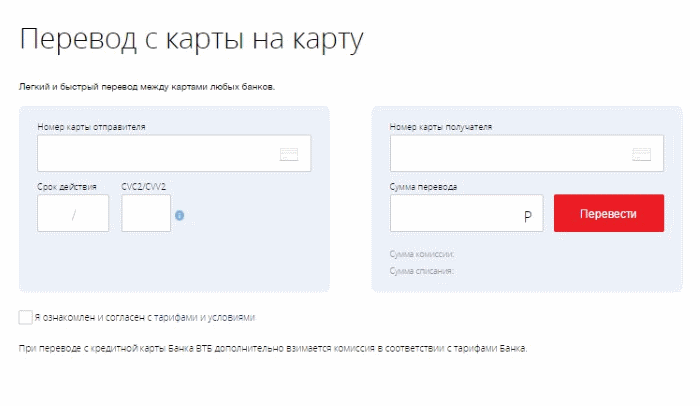

Перевод с карты на карту

Помимо перечисленного, на сайте www.vtb.ru клиенту доступен сервис «Перевод с карты на карту». Он позволяет списать средства с карточки любого российского эмитента на карту ВТБ, привязанную к кредиту. Перечисление осуществляется в течение 3 дней, при этом за услугу взимается комиссия – 1,6% от суммы операции, но не менее 70 рублей.

Чтобы воспользоваться этой услугой, необходимо:

- Открыть вкладку «Платежи и переводы» на официальном сайте банка.

- Заполнить форму платежа, указав реквизиты карт и сумму операции.

- Нажать кнопку «Перевести».

Как рефинансировать кредит в ВТБ 24

ВТБ 24 предоставляет рефинансирование кредитов других банков физическим лицам, которые в него обратились, при соблюдении ряда условий. Подходите ли вы для участия в данной программе и сможете ли снизить процент по кредитной ставке – об этом вам сообщат только после того, как будет рассмотрена ваша заявка.

Но, прежде чем ее оставлять, вам необходимо обратиться в свой банк, где оформлен нынешний займ, и запросить справку об остатке задолженности (ее размере), а также об отсутствии просрочек по выплатам в течение последних 6 месяцев.

Заявку на рефинансирование кредита в ВТБ 24 можно подать одним из трех способов:

Заполнить заявку на сайте банка

В заявке требуется указать персональные данные, актуальные контактные данные (по ним с вами сможет связаться представитель банка), сведения о работе (место работы, размер заработной платы). Вы не можете сделать заявку, если не имеете документально подтвержденного дохода. Хотя при подаче заявки в электронном виде прилагать такой документ не требуется, вам необходимо подтвердить его наличие. Обманывать банк не стоит – все равно без такой справки (или выписки по счету) кредит вам не дадут.

Обратиться в банк по телефону

Наберите номер 8 (800) 100-24-24 – это номер Центра телефонного обслуживания ВТБ. Менеджеры оформляют любые заявки, в том числе и на выдачу или рефинансирование кредитов в банке ВТБ 24, а также отвечают на вопросы потенциальных и нынешних клиентов.

Обратиться в любое отделение ВТБ 24, взяв необходимые документы.

Прежде всего, это паспорт, договор займа, подлежащего рефинансированию, и справка об остатке задолженности и отсутствии просрочек по платежам.

Как уже говорилось выше, банк не пойдет навстречу, если это его собственный кредит – в таком случае возможна только процедура реструктуризации, и только при условии, что вы подходите под данную программу.

Рефинансирование своих же кредитов

Осуществляет ли ВТБ рефинансирование кредитов других банков? Да, этому и посвящена данная статья. Но вот свои кредиты банк ВТБ 24 не рефинансирует. Кроме того, не попадают под данную программу кредиты, выданные любым другим банком Группы ВТБ, а именно:

ВТБ 24,

ВТБ,

«Почта Банк»,

«БМ-Банк».

Клиентам, которые хотят пересмотреть условия своих займов, полученных в ВТБ 24, рекомендуется обратиться либо за услугой реструктуризации (если они оказались в трудной жизненной ситуации и могут подтвердить это документально), либо за услугой рефинансирования, но уже в другой банк (Сбербанк, Газпромбанк, Тинькофф и т.п.). При этом стоит сравнить разные показатели (в первую очередь, процентную ставку и размер переплат, наличие скрытых платежей и комиссий, в том числе за открытие и ведение счета, и т.п.), прежде чем решиться перевести свой долг из одного банка в другой.

Рефинансирование кредитов других банков

А если у вас имееться ипотека и вы хотите сделать рефинасирование ипотеки, то условия рефинансирования в Бинбанке самые лучшие на данный момент

Перевести кредит в ВТБ 24 из другого банка – просто.

Оно позволяет:

Объединить в один несколько кредитов, взятых в другом/в других банках ранее (в ВТБ 24 рефинансирование кредитов других банков доступно до 6 шт.).

Снизить переплату – для этого необходимо заключить новый договор на срок меньший, чем тот, в течение которого оставалось платить первому банку.

Снизить ежемесячный платеж – для этого, напротив, срок выплаты кредита увеличивается.

Уменьшить процентную ставку.

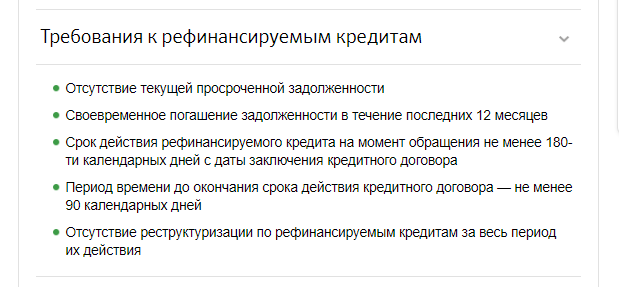

Если ВТБ 24 осуществляет рефинансирование кредитов других банков, выданных одному заемщику, то для нескольких кредитов рассчитывается средняя ставка, которая зависит от остатка долга по каждому из них. Рефинансированию подлежат только те кредиты, до окончания выплат по которым осталось не менее 3 месяцев. Просрочки по платежам должны отсутствовать, как и задолженность на момент перевода их в ВТБ 24.

Может ли произвести клиент банка ВТБ 24 рефинансирование кредита в другом банке? Может. То есть, взятый им ранее займ в банке ВТБ будет передан в другой банк, который погасит все кредитные обязательства должника перед ВТБ 24.

Как перевести кредит в ВТБ 24? Нужно обратиться с заявкой в данный банк. Ответ на заявку придет по SMS (на номер, который вы указали в анкете) в течение всего лишь одного рабочего дня. Если ответ будет положительным, то достаточно будет обратиться в офис банка с пакетом документов. В тот же день с вами будет заключен новый договор. Деньги будут перечислены на счета кредиторов. Если предполагалось получение наличных сверх суммы кредита, то они будут выданы в этот же день.

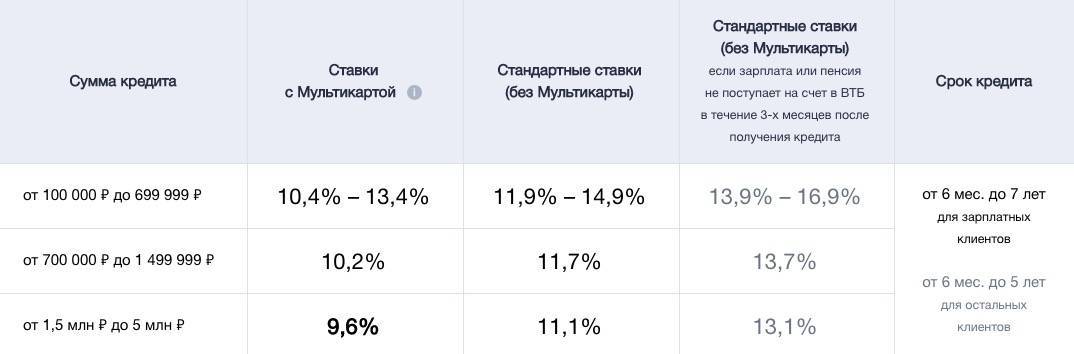

Условия и программы

Условия рефинансирования кредитов в банке ВТБ 24 максимально выгодны для обеих сторон. Процентная ставка зависит от суммы кредита. Чем больше эта сумма, тем меньшая ставка предлагается.

Продукт подразумевает заключение соглашения сроком от полугода до 5 лет. Помимо целевого кредита на возврат задолженности, клиент вправе попросить у банка деньги наличными. Кроме рефинансируемой суммы, банк выдаст также запрашиваемую сумму, использовать которую можно на любые цели.

Рефинансирование кредитных карт

Погасить задолженность по кредитке можно на вполне лояльных условиях, всего под 14-17% годовых. Обычно предельный процент составляет 21%. Ежемесячно клиент вносит минимальный платеж, но этих денег хватает только на погашение процентов. В этом случае должником банка можно быть целую вечность. Если оформить кредит в ВТБ 24, то он выплатит задолженность по кредитке, оформленной в другом банке. Заемщик же в дальнейшем выплачивает указанные ежемесячные платежи в установленную дату.

Условия:

- срок действия карточки должен истекать не ранее, чем через 3 месяца;

- в течение последнего полугода платежи должны вноситься без просрочек;

- не должно быть активной задолженности.

Рефинансирование ипотеки

Если клиент оформил ипотеку в любом другом банке, то он может спокойно оформить рефинансирование ипотеки в ВТБ24. Ставка процента составит от 13,5 до 17% годовых. Единственное условие – ипотека не должна быть оформлена в банке группы ВТБ. Сэкономить практически не удастся, так как обычно перекредитование оформляется практически под тот же процент. Но у клиента есть возможность остаток задолженности разбить на более продолжительный период времени. При этом будут значительно понижены ежемесячные платежи. Если ипотека была оформлена под залог недвижимого имущества, то тогда оно перейдет к ВТБ 24. Договор залога также подлежит переподписанию. Возможно, потребуется оформление страховки и оценка имущества.

Рефинансирование автокредита

Если кредит на автомобиль был оформлен на сумму более 600 000 рублей, или же есть иные соглашения на сумму более 600 000 рублей, то ставка по новому договору в ВТБ составит 13,5%. Благодаря этому можно будет сэкономить приличную сумму. Одинаковые требования предъявляются как к физическим, так и к юридическим лицам: автомобиль в обязательном порядке должен быть застрахован и не должно быть просрочек по кредиту.

При оформлении договора в ВТБ 24 транспортное средство автоматически становится залоговым имуществом. Перекредитование доступно и для пенсионеров.

Ко всем рефинансируемым договорам предъявляются такие требования:

- до момента последнего платежа остается не менее 3 месяцев;

- задолженность погашалась строго ежемесячно;

- оформление кредита было в национальной валюте;

- на момент обращения в ВТБ 24 клиент не имеет долга.

Какие документы нужны для рефинансирования в ВТБ 24?

Список документов разнится для тех, кто приходит в банк впервые, и для тех, кто является «надежным» клиентом. Под вторым подразумеваются те люди, кто подключился к зарплатному проекту в ВТБ 24. Соответственно, для впервые обратившихся в банк список документов выглядит так:

- Внутренний паспорт РФ;

- Документ, подтверждающий участие клиента в государственном пенсионном страховании (СНИЛС, т.е. страховое свидетельство);

- Бумаги о предыдущих кредитах. Это может быть копия кредитного договора, уведомление о кредите, график выплат и т.д. Чем больше бумаг вы предоставите, тем только лучше;

- Справка о доходах по форме 2-НДФЛ или по форме банка. Первое нужно получать в бухгалтерии вашего работодателя, второе заполняется самостоятельно.

Для зарплатных клиентов перечень требуемых бумаг уменьшается:

- Внутренний паспорт РФ;

- Рекомендуется также предоставить оригинал страхового свидетельства, но можно по желанию его не предъявлять сотрудникам банка;

- Документы о предыдущих кредитах;

- При желании, можно также заполнить справку о доходах по форме банка. Удобно тем, кто имеет неофициальные доходы помимо места официального трудоустройства.

Как подать заявку на рефинансирование

Сделать это можно несколькими способами:

- обратиться в отделение банка;

- оставить заявку на сайте;

- позвонить по телефону горячей линии.

Каждый клиент выбирает для себя подходящий вариант.

Обращение в отделение банка

Этот способ считают самым оптимальным для тех заемщиков, которые сразу готовы предоставить необходимый пакет документов. Менеджер по работе с физическими лицами предложит заполнить анкету на рефинансирование. В ней указывают следующую информацию:

- ФИО;

- контактные данные;

- информацию о действующих кредитах;

- размер ежемесячного дохода;

- доход членов семьи;

- количество несовершеннолетних детей, которые находятся на обеспечении заемщика;

- размер долговых обязательств;

- наличие движимого и недвижимого имущества и прочую информацию.

При себе нужно иметь паспорт гражданина РФ, СНИЛС, копию трудового договора/трудовой книжки, справку 2-НДФЛ и другие необходимые документы. После подачи анкеты решение принимают в течение нескольких дней. Это время потребуется для проведения качественной проверки платежеспособности и благосостояния потенциального заемщика. О принятом решении клиент узнает из СМС-сообщения или ему позвонит менеджер, предложит придти и оформить кредитный договор. Если клиента не оповестили о принятом решении, он может обратиться в отделение.

Подача заявки на сайте банка

Современные технологии позволяют выполнить огромное количество банковских операций, не выходя из дома. Чтобы подать заявку на рефинансирование в «ВТБ», необходимо зайти на сайт банка. Затем перейти в пункт «Кредиты» — «Рефинансирование». В этом разделе можно уточнить интересующую клиента информацию:

- необходимые документы;

- какие кредиты можно рефинансировать;

- как погашать кредит;

- условия оформления и прочее.

Чуть ниже на этой странице нужно найти такой пункт:

Нужно нажать на кнопку «Оформить заявку». После этого откроется новое окно с электронной формой анкеты заемщика.

В этом документу указывают следующее:

- фамилию, имя, отчество потенциального заемщика;

- дату рождения;

- пол заемщика;

- адрес электронной почты;

- контактный номер телефона.

После внесения этих данных нужно согласиться с обработкой информации, нажав на соответствующую кнопку.

Далее перейти к заполнению более развернутой анкеты. В ней указать такую информацию:

- вид занятости (трудовой договор, ИП и прочее);

- ИНН работодателя;

- название предприятия;

- размер дохода по основному месту работы.

Также нужно выбрать способ подтверждения дохода. Это может быть справка 2-НДФЛ, подтверждение доходов по форме банка, выписка с банковского счета и другое.

Затем переходят к заполнению другой части анкеты. В ней указывают данные о семье, детях, дополнительном доходе, наличии недвижимого или движимого имущества и так далее.

Анкету отправляют нажатием на соответствующую кнопку. Предварительное решение могут вынести в течение нескольких минут. О нем клиенту сообщит менеджер по телефону или придет сообщение на указанный адрес электронной почты или телефон.

Что делать дальше, если принято положительное решение? Необходимо собрать пакет документов, предоставить его в банковское отделение. После проверки, которая длится несколько дней, заемщику предложат подписать кредитный договор и получить наличные.

Подаем заявку по телефону

Для этого нужно позвонить по номеру 8 (800) 100-24-24. Оператор уточнит нужную информацию о клиенте: ФИО, запрашиваемую сумму, оптимальный срок кредита и другие необходимые данные. Затем оформить электронную заявку. Решение принимают быстро. О нем клиента оповестят с помощью СМС-сообщения на телефон, указанный при заполнении электронного документа.

Преимущества программы ВТБ для физлиц

Сделать перекредитование кредита в банке ВТБ можно онлайн и в случае одобрения, с последующим визитом в любом отделении банковского учреждения. Оформление длится всего несколько минут, решение принимается моментально. При положительном ответе заключается договор, и пользователь получает денежные средства в размере, необходимом для полного погашения задолженности в другом банке.

Выгодно ли делать рефинансирование потребительских кредитов в ВТБ? Для ответа на этот вопрос нужно проанализировать все преимущества банковского продукта:

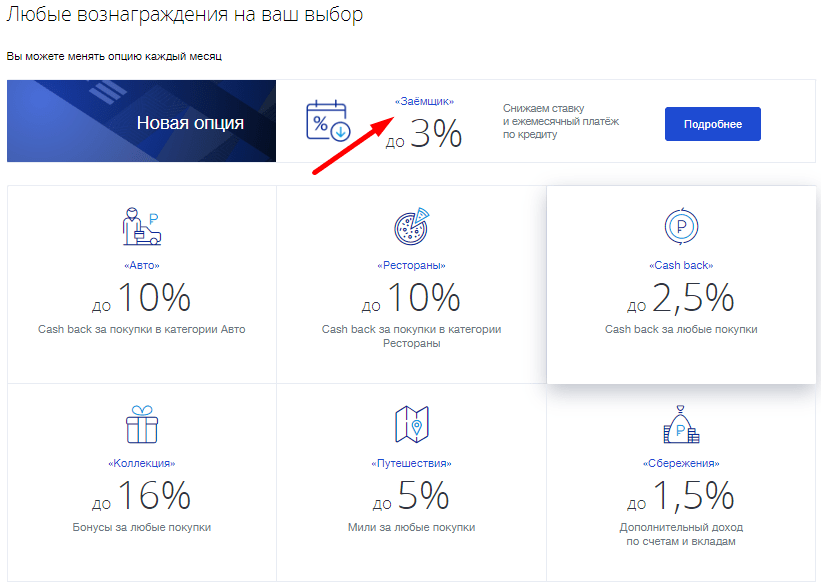

- ВТБ предлагает возможность подключения отложенных платежей. Опция действует на первые 3 месяца с момента перехода. Она доступна бесплатно, но предоставляется только клиентам с положительной кредитной историей.

- Плюсом для клиентов банка, перенесших кредит из другой компании в ВТБ, является возможность льготных платежей в течение первых трех месяцев. Услуга подключается бесплатно при заключении договора. Суть заключается в возможности оплачивать только проценты по кредиту без части основного долга.

- Кредитные каникулы предоставляются без дополнительных комиссий. Пользователи могут каждые 6 месяцев брать перерыв и не вносить платеж. График погашения при этом просто сдвигается. Никаких штрафных санкций за это не будет. Кредитная история тоже не испортится, но нужно заранее предупредить банк через онлайн-чат в приложении, по телефону горячей линии или в отделении компании.

Еще одна интересная опция, которая улучшает условия пользования рефинансированием, заключается в возможности самостоятельно устанавливать дату платежа. При оформлении кредитного соглашения клиенту предоставляется возможность выбрать удобный день, когда будет вноситься оплата.

Онлайн-заявка и моментальный ответ

На сайте доступна онлайн-заявка на рефинансирование. Процедура подачи запроса занимает всего 2-3 минуты. Перед оформлением можно использовать специальный калькулятор на официальном портале ВТБ, чтобы сделать ориентировочный расчет рефинансирования.

Программы и акции по рефинансированию в ВТБ

В рассматриваемом банке существуют акции и программы, выгодные для граждан-заёмщиков. На момент июля 2018 года в банке проводится несколько таких мероприятий.

«Льготный платёж»

Если при оформлении рефинансирования подключить также услугу «Льготный платёж», то можно уменьшить размер суммы первых платежей (до трёх штук). В таком случае они будут состоять только из процентов по кредиту без учёта основного долга.

Услуга «Льготный платёж» в банке ВТБ предоставляется совершенно бесплатно.

«Кредитные каникулы»

Это услуга, дающая возможность пропуска одного любого планового платежа каждые полгода. Пропущенный платёж в данном случае сдвигается на следующий расчётный период. Вместе с тем увеличивается и срок оплаты кредита.

Услуга «Кредитные каникулы» подключается бесплатно, и может быть предоставлена на этапе заключения договора рефинансирования.

Чтобы её активировать и иметь возможность воспользоваться в нужный момент, придётся доплатить. Для этого заёмщику необходимо обратиться в колл-центр ВТБ или банковское отделение в любой момент времени, кроме даты ежемесячного платежа. Стоимость активации составляет 2 тысячи рублей.

Какие существуют виды рефинансирования в ВТБ

VTB предлагает программу, которая предусматривает переоформление кредита и для собственных должников. Условия по сотрудничеству в данном случае будут аналогичными.

Виды сотрудничества, в зависимости от типа действующего займа:

Потребительский – сумма задолженности выплачивается только после подачи заявку и ее одобрения. Не каждый пользователь может рассчитывать на принятие решения в его пользу

Обратите внимание, что банк не станет связываться с теми должниками, которые оплачивали по кредиту менее 3 месяцев.

Автокредитование – сотрудничество возможно, если сумма задолженности составляет от 30тыс. до двух млн

рублей. Сроки перекредитования составляют до 5 лет под процент от 13,95%. Автотранспорт должен подлежать страхованию КАСКО.

Для получения более подробной информации свяжитесь со службой поддержки клиентов по номеру: 8(800)-100-24-24. Опытные сотрудники помогут решить любой информационный вопрос. При необходимости можно посетить офис компании лично. Консультация потенциальных и действующих клиентов осуществляется на бесплатной основе.