План реструктуризации долгов

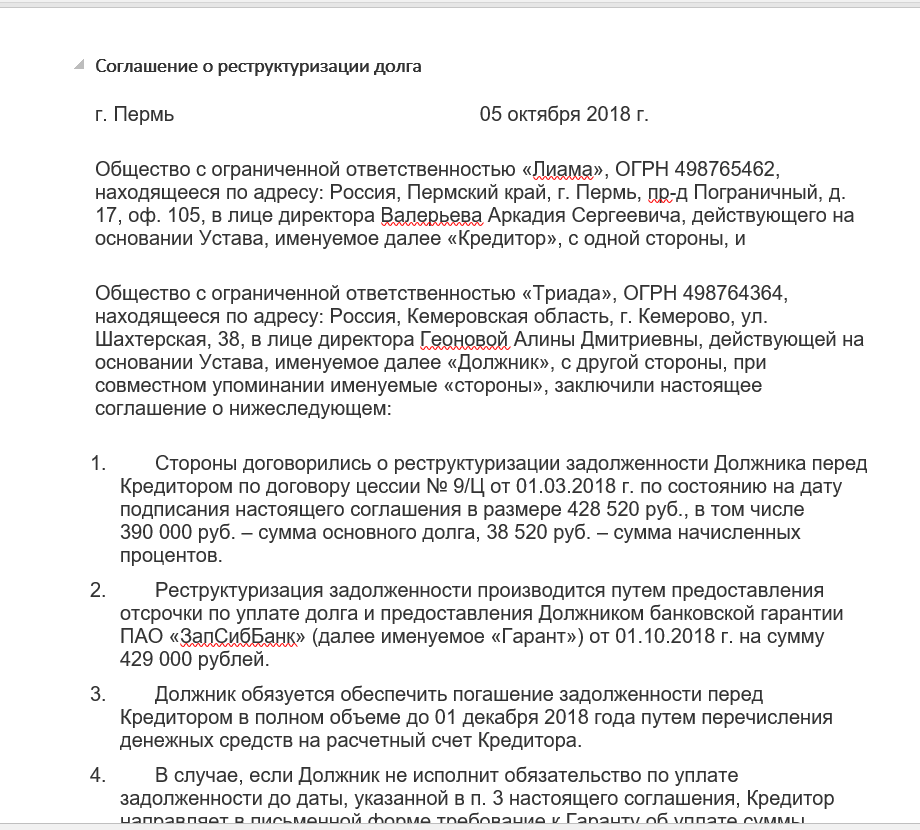

С момента вынесения арбитражным судом определения о введении процедуры реструктуризации долгов гражданина, одна из центральных ролей процедуры ложится на плечи специально уполномоченного лица – арбитражного управляющего. Свою работу по ведению процедуры реструктуризации он начинает с публикации информации и сведений о несостоятельности физического лица в Едином федеральном реестре сведений о банкротстве.

В течение 2 месяцев с момента публикации информации о банкротстве, кредиторы, перед которыми у должника имеются финансовые обязательства, направляют в арбитражный суд заявления о включении их в реестр требований кредиторов. Далее, в течение 10 дней после истечения указанного двухмесячного срока должник, кредитор, а также уполномоченный налоговый орган могут направить финансовому управляющему проект плана исполнения обязательств. В нем обязательно должны быть указаны:

- срок, а также порядок погашения должником финансовых обязательств перед кредиторами, включая основную сумму долга и начисленные по ним проценты;

- фиксированная сумма ежемесячных платежей для погашения образовавшейся задолженности.

Также к проекту графика должником прикладывается следующий перечень документации:

- перечень имущества гражданина с подтверждением факта владения;

- сведения о доходах должника;

- сведения о финансовых обязательствах перед кредиторами, включая текущую задолженность;

- кредитный отчет должника, предоставленный БКИ (Бюро кредитных историй).

Если финансовому управляющему были предоставлены несколько проектов плана реструктуризации долгов, то все они обязательны для рассмотрения на собрании кредиторов.

Собрание кредиторов организует также финансовый управляющей: назначает дату проведения, извещает членов собрания о проведении собрания, и т.д. Должник или его представитель могут участвовать в собрании. Решение по принятию проекта плана реструктуризации долгов принимается голосованием (большинством голосов от общего количества кредиторов). Одобренный собранием кредиторов план передается в арбитражный суд на рассмотрение.

В том случае, если финансовому управляющему не предоставят ни одного варианта плана реструктуризации, на собрании кредиторов выносится вопрос о признании должника банкротом. В результате суд осуществит переход из процедуры реструктуризации в процедуру реализации имущества должника.

Как проходит реструктуризация кредита?

Банк выносит положительное или отрицательное решение после анализа предоставленных документов, при этом учитываются все значимые обстоятельства. При одобрении реструктуризации специалисты кредитного учреждения самостоятельно подбирают оптимальную схему погашения долга в зависимости от стоимости кредита, предполагаемого срока финансовых затруднений заёмщика и других аспектов.

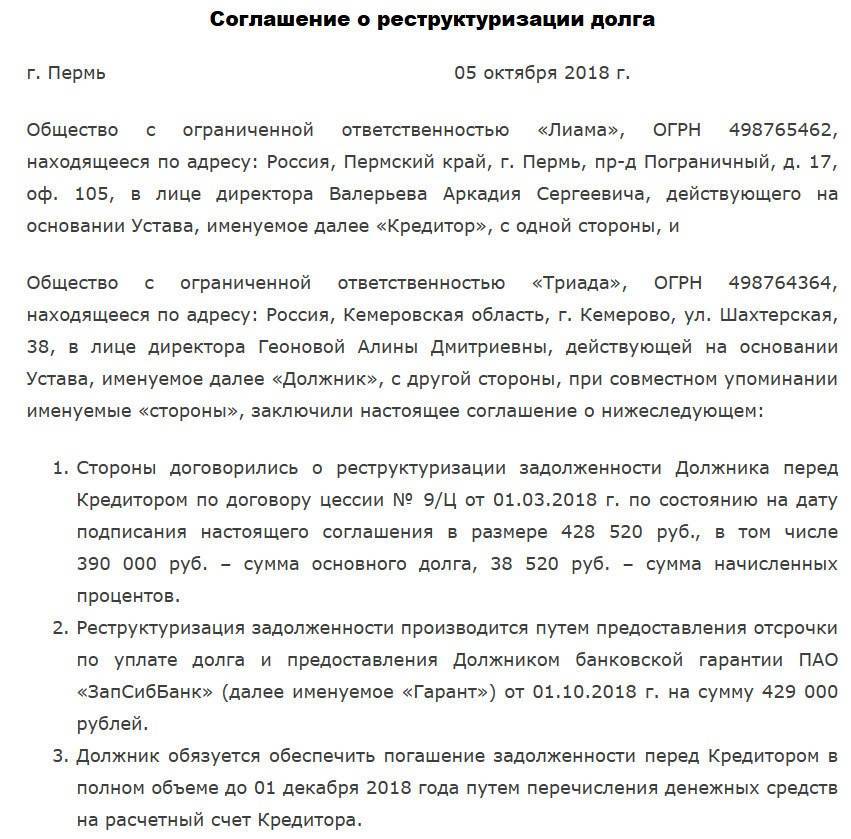

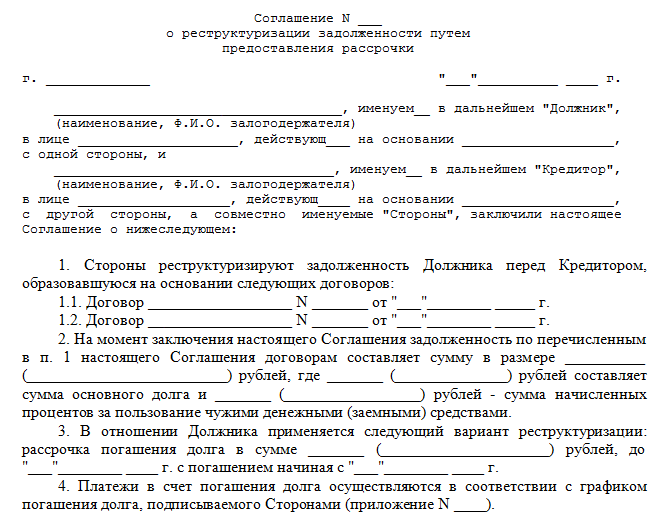

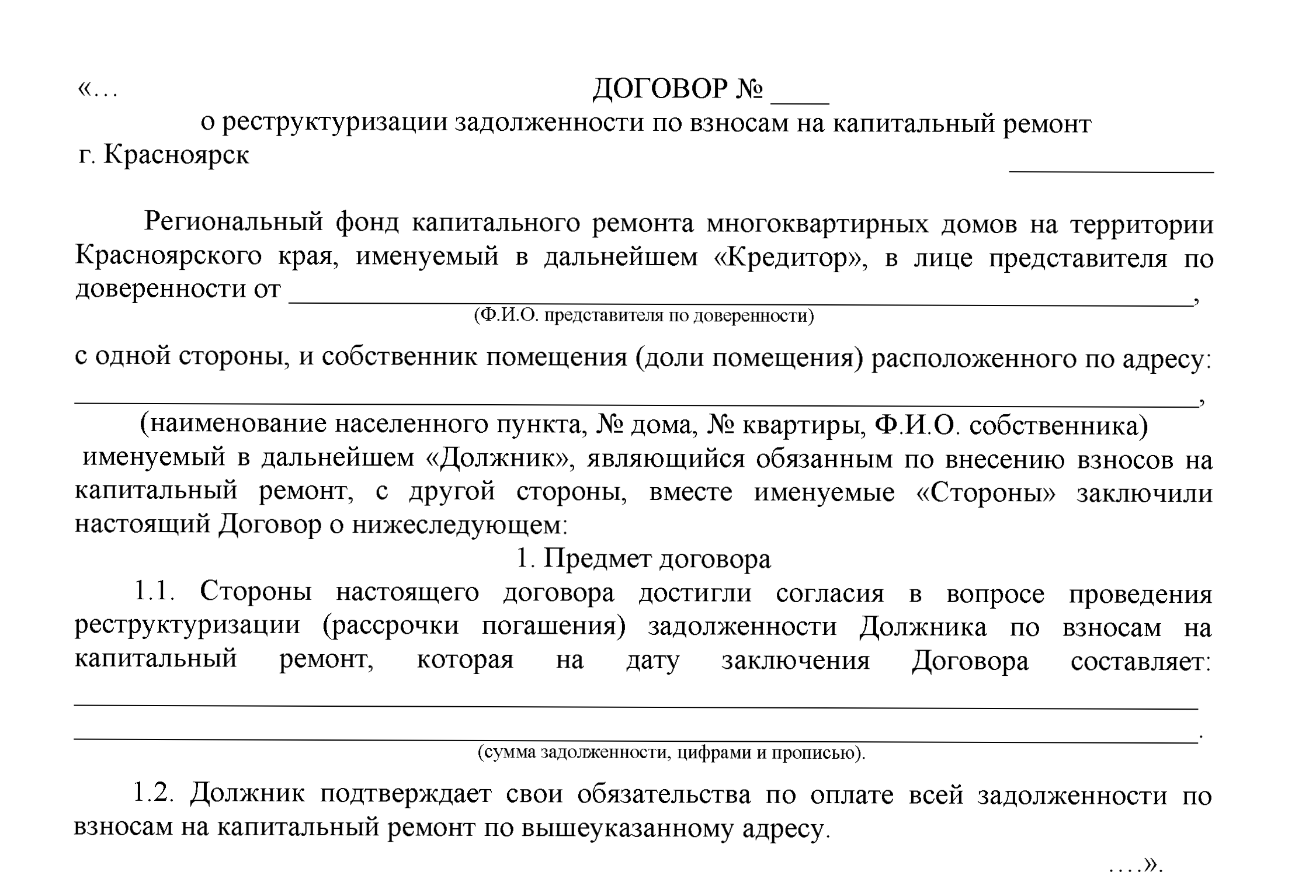

Когда подходящий вариант выбран, менеджер банка приглашает заёмщика в офис для подписания дополнительного соглашения к договору кредитования. В этом документе указывается схема реструктуризации и фиксируется обновлённый график платежей. С момента подписания дополнительного соглашения начинают действовать новые условия кредитования.

Итак, реструктуризация долга по кредиту является эффективным способом снижения финансовой нагрузки на должника, неспособного исполнить свои обязательства перед банком. Такая процедура подразумевает изменение кредитных условий и порядка погашения задолженности в том случае, когда у заёмщика существенно ухудшилось финансовое положение. Нужно учитывать, что банки идут на уступки только добросовестным клиентам, которые не пытаются скрыться от ответственности. Убедить кредитную организацию в необходимости реструктуризации — задача должника. Помочь в решении этой задачи могут юристы, имеющие опыт работы в банковской сфере и специализирующиеся в вопросах кредитования.

ВНИМАНИЕ! В связи с последними изменениями в законодательстве, информация в статье могла устареть! Наш юрист бесплатно Вас проконсультирует – напишите в форме ниже

Как договориться с банком про реструктуризацию кредита?

Здравствуйте, я брала кредит 100000 в ОТП, но не смогла оплатить, и мне выставил счет банк 430000,что делать в данной ситуации?

Ответы юристов

Юсупов Артур

Валентина, добрый вечер. Вы имеете право написать заявление о реструктуризации выплат по задолженности. Большая вероятность, что банк Вам откажет в этом. Тогда остается ждать суд. В суде просите о снижении пеней и штрафов в соответствии с ст. 333 ГПК РФ. На лицо явное несоразмерное начисление пеней и штрафов. А затем, после вступления в законную силу решения суда, обратиться в суд с заявлением о предоставлении Вам рассрочки.

Возможна ли реструктуризация долга по кредитной карте и при каких условиях?т

У меня кредитная карта кукуруза, сейчас я в декрете, очень большой ежемесячный платёж, могу ли я попросить реструктуризацию?

Ответы юристов

Меркулов Александр

Здравствуйте! Обратиться с заявлением о реструктуризации может любой – это не запрещено, но вот вопрос решается непосредственно самим кредитором одобрить реструктуризацию или нет.

Таненбаум Регина

Реструктуризация по кредитным картам процесс сложный, а по картам «кукуруза» — вдвойне. Это совместный проект банка ренессанс и Евросети. Фактически получается, что сам пластик принадлежит РНКО, а не банку (этот пластик банк не эмитирует и не обслуживает). Кредитный счет принадлежит виртуальной карте, которая в свою очередь привязана к карте кукуруза. В данной ситуации реструктуризацию самой кредитной карты сделать не получится.

Банк конечно может пойти на более сложную процедуру: оформление в банке Ренессанс обычного кредита, перечисление его на виртуальную карту(которая привязана к кукурузе), закрытие карты. А вам выдать график платежей. Но на практике это применяется редко, ввиду сложной схемы. Проще заставлять вас платить по имеющимся реквизитам карты.

Но написать заявление вы можете, как говорится попытка не пытка.

Как реструктурировать или оспорить кредитный долг?

Могут ли гарантами кредита быть:

- Мать – пенсионерка 1944г.р.

- Многодетная мать, не получающая алиментов на первого ребёнка, находящаяся в неоплачиваемом отпуске по уходу за ребёнком до 3-х лет, являющаяся гражданской супругой.

Имел ли право банк дать кредит с такими поручителями? Законно ли это? Брал 60 тысяч под 60% – отдавать 200 000. Хочу оспорить, реструктурировать долг или пройти процедуру банкротства физ. лица. В данный момент безработный. 2 месяца стою на бирже труда.

Ответы юристов

Колковская Лада

Да это право банка. Закон НР ему это не запрещает.

Банкротиться можно начиная с 500 тр. И при наличии еще ряда условий. Это не ваш случай.

Реструктуризация ипотечного кредита

Безусловно, неплатежеспособные заемщики, которые взяли ипотечные кредиты под залог недвижимости, находятся в самом неблагоприятном положении. Ведь чаще всего сумма задолженности заоблачная, да и в любой момент можно лишиться жилья, в котором проживает семья должника. Но и здесь есть выход для заемщика, и отчаиваться раньше времени не стоит.

На первый взгляд может показаться, что банку проще будет продать ипотечное жилье (дом или квартиру), по которому появились просрочки ежемесячных платежей по ипотеке. Но не думайте, что все так просто и легко выполнимо для банка. Во-первых, рынок недвижимости подвержен влиянию состояния экономики страны, и на фоне постоянного роста цен на квадратные метры, может произойти и снижение цены на недвижимость. То есть, если речь идет о кризисных явлениях в экономике, то обвал цен может быть значительным, и банк в подобной ситуации не сможет полностью вернуть свои деньги продав залоговую квартиру. Во-вторых, банку будет сложнее реализовать заложенное имущество, если оно является для заемщика единственным и в нем прописаны несовершеннолетние дети. Плюс сюда следует добавить судебные издержки и временные потери, что совершенно невыгодно для кредитной организации. Именно по этим причинам банку выгодней мирно договориться с заемщиком, испытывающим временные финансовые проблемы и пойти на реструктуризацию долга по ипотечному кредиту, чем терять деньги и время.

Для чего нужна реструктуризация

Как советуют специалисты, обращаться в банк с просьбой реструктуризировать долг по кредиту следует сразу после того, как вы ощутили, что выплаты по задолженности в текущем или следующем месяце станут непосильной задачей.

Наиболее очевидные примеры, когда и для чего нужна реструктуризация кредита: увольнение человека с работы или его выход на продолжительный больничный. В таких случаях становится понятно, что в ближайшее время с деньгами в семейном бюджете будут проблемы, поэтому стоит обратиться в банк, что вам изменили условия выплаты долга. В этом нет ничего постыдного: банковские работники привыкли к таким запросам клиентов и для них это обычное дело. Главное успеть подать заявку до того, как случилась просрочка по кредиту – так шансы на реструктуризацию долга возрастают.

Снижая нагрузку по кредиту, вы можете решить сразу несколько нависших проблем:

- Не внести «темное пятно» в свою кредитную историю.

- Избежать разбирательств в суде, что поставит крест на вашей кредитной истории.

- Сохранить личное имущество от взысканий.

- Честно вернуть всю сумму кредита в новые сроки.

Банки во многом сами заинтересованы в реструктуризации кредитных долгов клиентов, так как это позволяет снизить количество проблемных заемщиков, неправильно рассчитавших свои финансовые возможности.

В банках есть перечень групп клиентов, чьи кредитные долги могут быть реструктуризированы. К ним относятся:

- Уволенные вследствие закрытия компании или попадания под сокращение наемные работники.

- Работники, которых работодатель официально уведомил о понижении зарплаты.

- Индивидуальные предприниматели, чье дело понесло ощутимые убытки.

- Владельцы валютных кредитов, пострадавшие из-за девальвации.

- Клиенты, пострадавшие в крупной аварии или стихийных бедствиях.

Обращаем внимание, что принадлежность к любой категории клиентов необходимо подтвердить документами!

Виды реструктуризации кредитной задолженности

Характерным отличием реструктуризации долгов от других способов восстановления платежеспособности заемщика выступает разнообразие используемых инструментов и механизмов. Наиболее распространенными считаются 6 различных мероприятий, которые проводятся как самостоятельно, так и в любой возможной комбинации. Особенности каждого из видов реструктуризации требуют отдельного рассмотрения.

№1. Кредитные каникулы

Под кредитными каникулами понимается освобождение должника от необходимости платить по кредиту – полное или частичное. Оно дается на определенный срок и касается либо всех выплат, либо каких-то конкретных обязательств. Например, одной из популярных схем проведения рассматриваемого мероприятия выступает освобождение от платежей по основному долгу, причем необходимость уплаты процентов сохраняется.

Основанием для предоставления кредитных каникул обычно становится событие, результатом которого становится разовое ухудшение финансового состояния должника. В качестве типичных примеров подобного развития событий можно привести такие:

- рождение ребенка или уход в декретный отпуск;

- увольнение заемщика с работы, произошедшее по объективным причинам;

- призыв на службу в ряды Российской армии.

Кредитные каникулы применяются на практике сравнительно нечасто. Основной причиной такого положения дел — невыгодность такого способа снижения финансовой нагрузки на должника для банка.

№2. Уменьшение процентной ставки

Самый простой, понятный и потому широко используемый способ реструктуризации долга предполагает уменьшение процентной ставки по кредиту. Нередко он применяется в комбинации с другими мероприятиями, от чего зависит получаемая должником выгода.

Как правило, к заемщику в подобной ситуации предъявляется единственное требование – наличие хорошей кредитной истории. Если в прошлом должника присутствуют серьезные проблемы во взаимоотношениях с банковскими организациями, рассчитывать на снижение ставки по кредиту становится намного сложнее.

№3. Списание штрафов и пеней

Большая часть заключаемых с банками договоров предусматривает серьезные штрафные санкции, которые применяются по отношению к заемщикам в случае невыполнения финансовых обязательств. Нередко кредитор идет навстречу клиенту и отказывается от дополнительных претензий.

Основанием для такого решения становится демонстрация последним объективного характера возникших проблем, стремления погасить задолженность или запуск процедуры персонального банкротства. В рамках рассмотрения дела о несостоятельности физического лица взыскать штрафы и пени по кредитным договорам практически нереально, что прекрасно понимают квалифицированные юристы любого банковского учреждения.

№4. Продление кредитного договора

Еще одна традиционная мера, позволяющая заметно снизить финансовую нагрузку на должника

Важно отметить, что обычно она сопровождается увеличением общей переплаты по кредиту и поэтому входит в число самых привлекательных вариантов реструктуризации для банка

Вместе с тем, выгода должника не менее очевидна. Она заключается в снижении величины регулярной – обычно ежемесячной – выплаты по кредиту. Особенно серьезными преференции для заемщика становятся в том случае, если одновременно снижается процентная ставка, хотя на практике такая комбинация мер встречается нечасто.

№5. Изменение валюты кредита

Нестабильность национальной валюты стала одной из ключевых причин появления большого числа проблемных заемщиков, оформивших кредит в долларах США или евро. Любое заметное ослабление курса рубля, происходящее на регулярной основе, приводит к резкому увеличению расходов на обслуживание подобных займов.

Для уменьшения финансовой нагрузки на должников и исключения подобных проблем в будущем банки в исключительных случаях идут на изменение валюты кредита. Обычно в подобной ситуации речь идет о конвертации задолженности, зафиксированной в евро или американских долларах, в рублевые обязательства.

№6. Уменьшение регулярного платежа

Такой способ реструктуризации напоминает пролонгацию кредитного договора, описанную выше. По сути, они различаются только базовым принципом для определения новых условий кредитования. В данном случае решение принимается с учетом реальных финансовых возможностей заемщика и его способности вносить в банк ежемесячно определенную сумму.

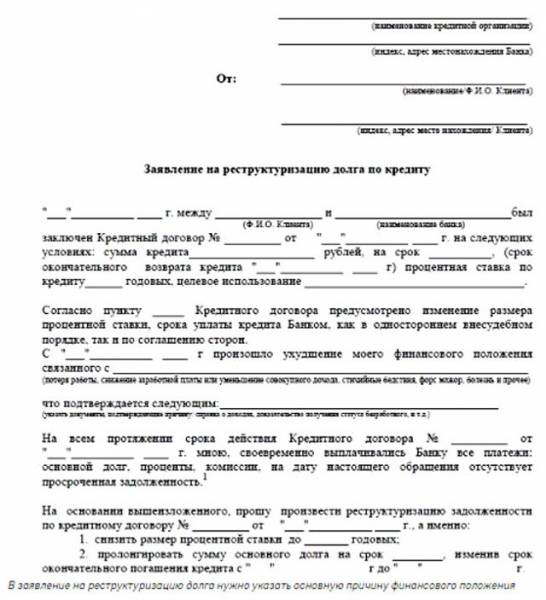

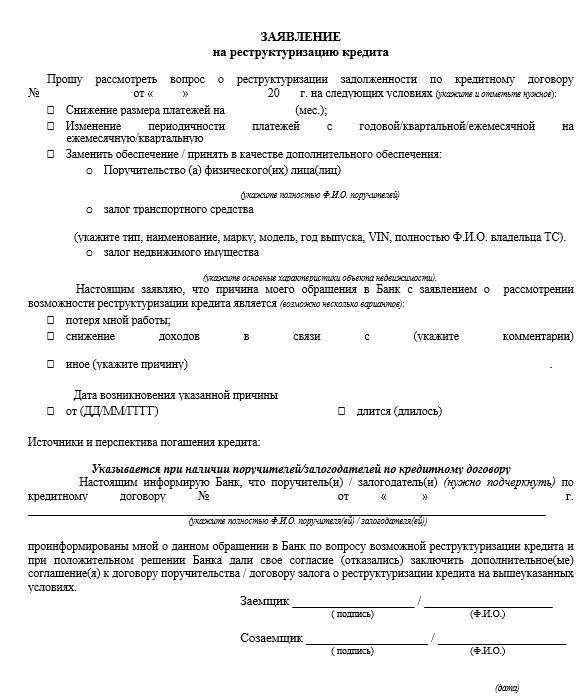

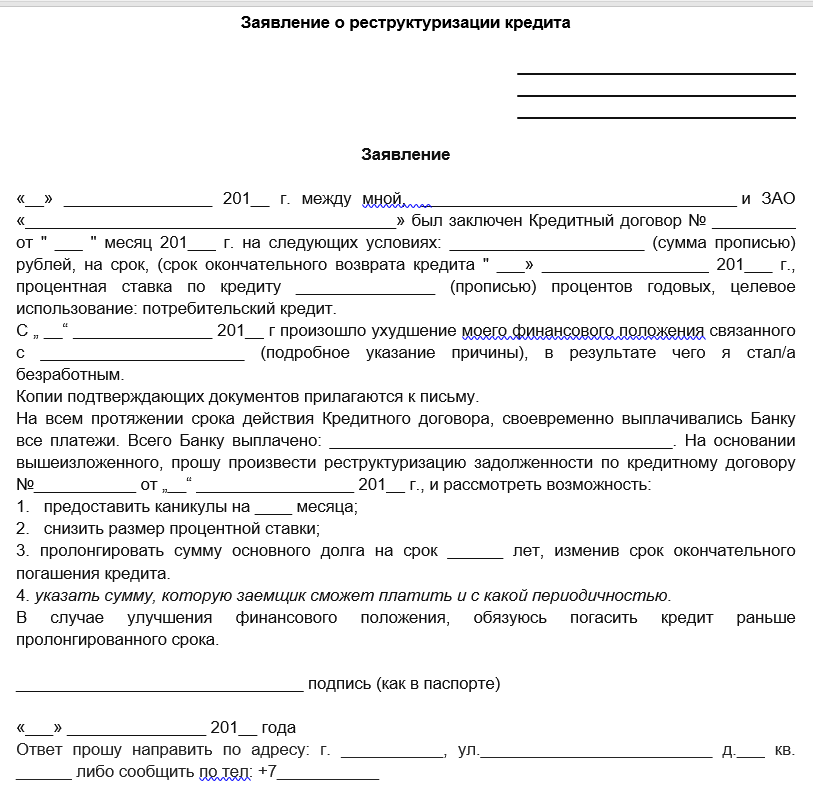

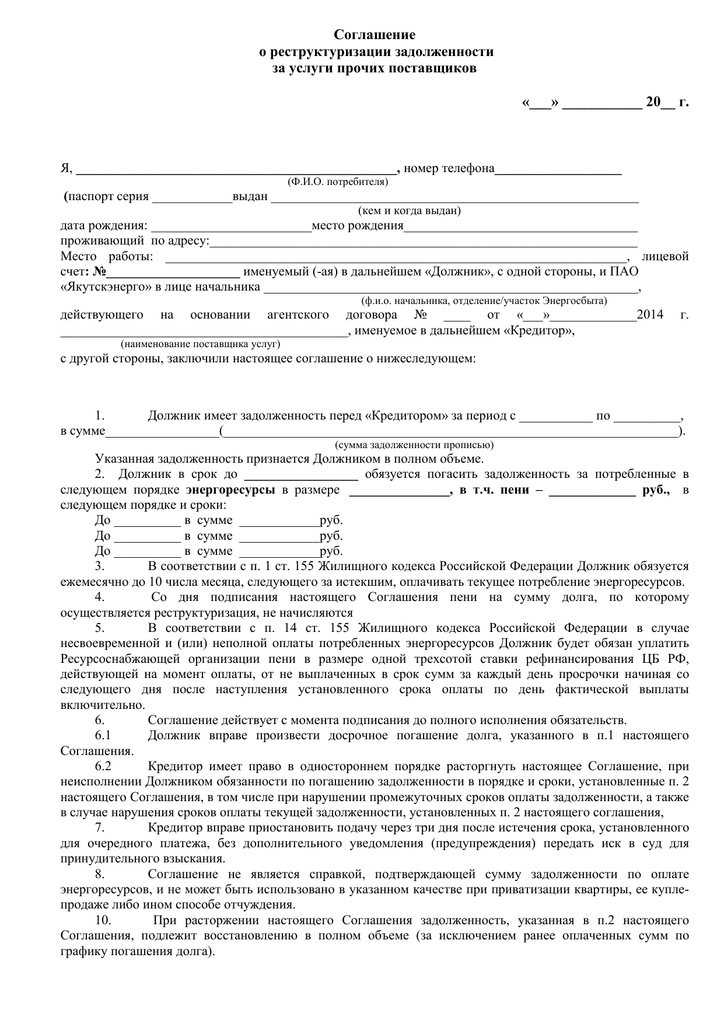

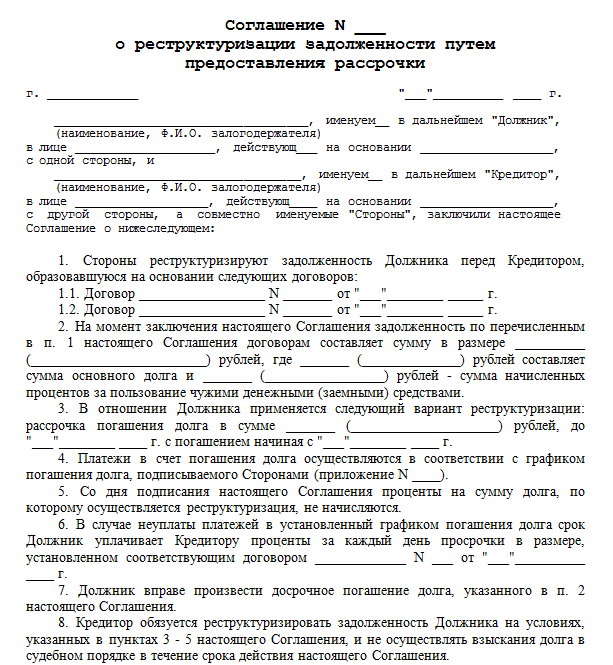

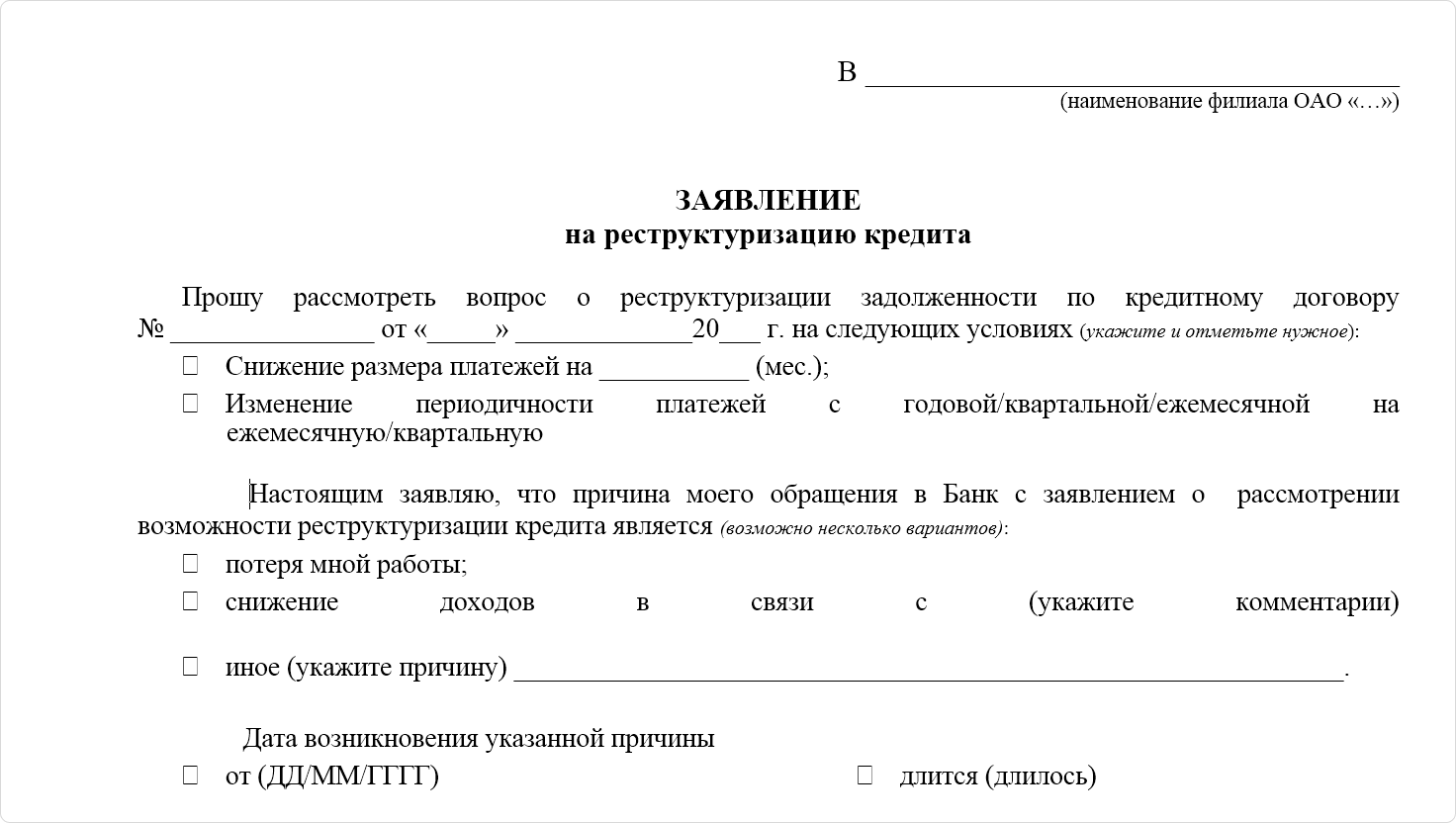

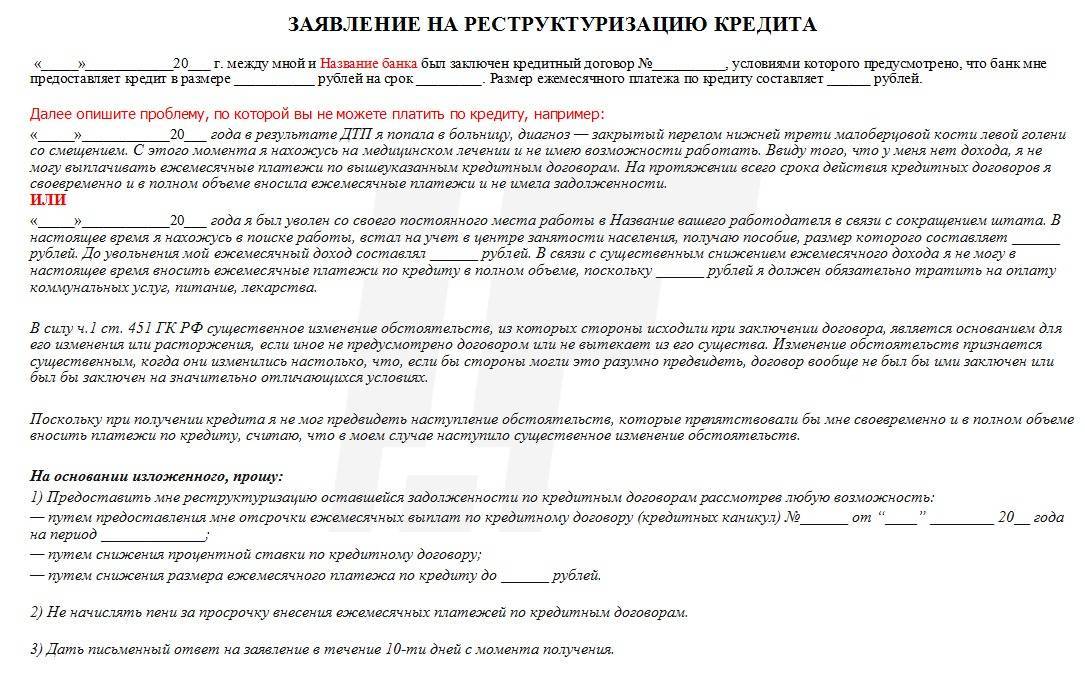

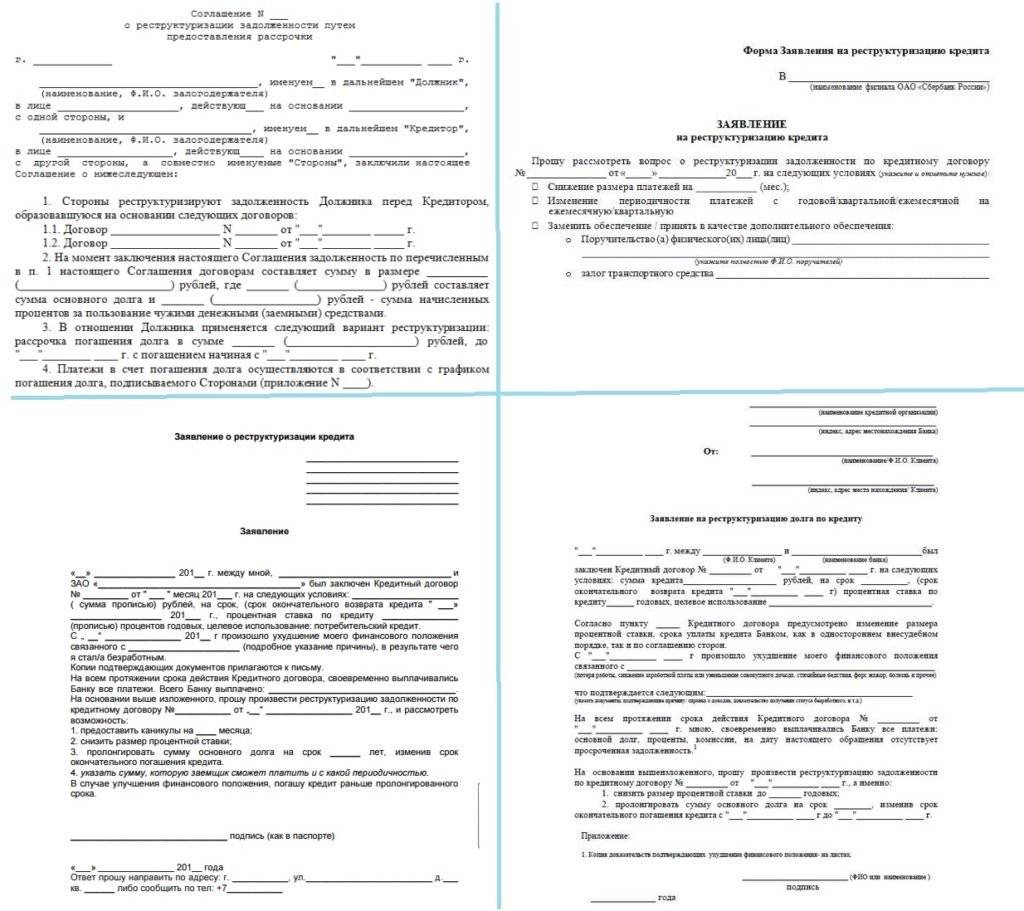

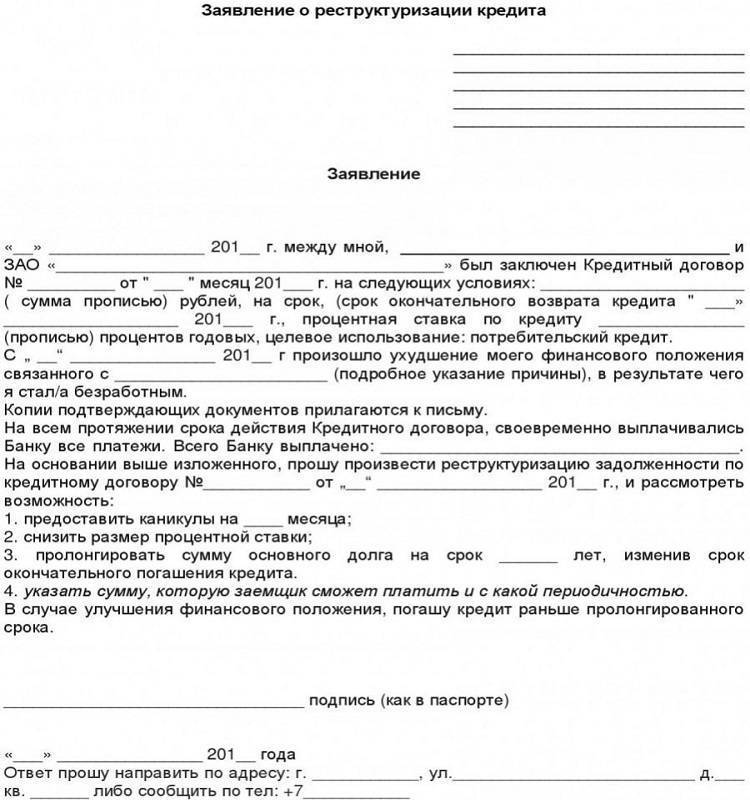

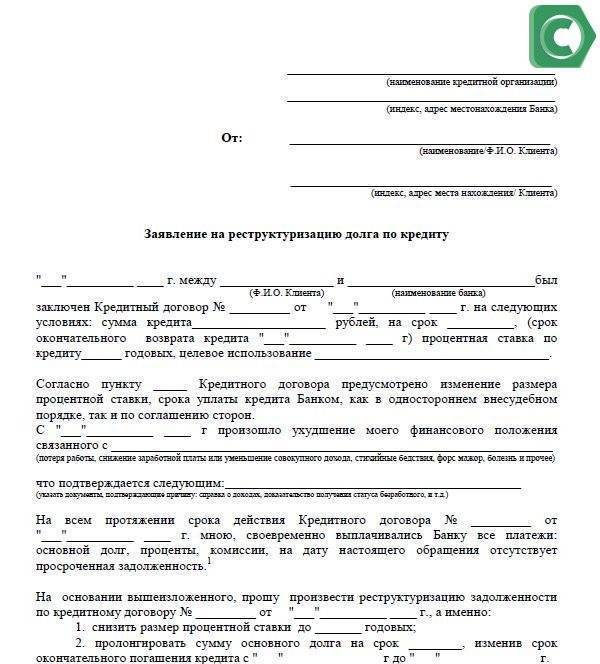

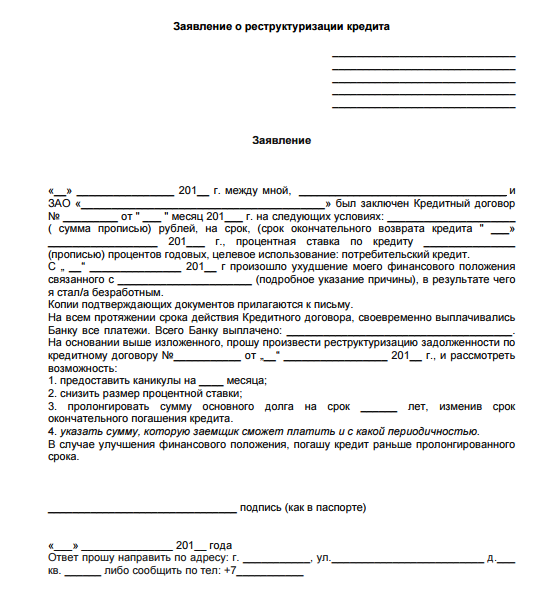

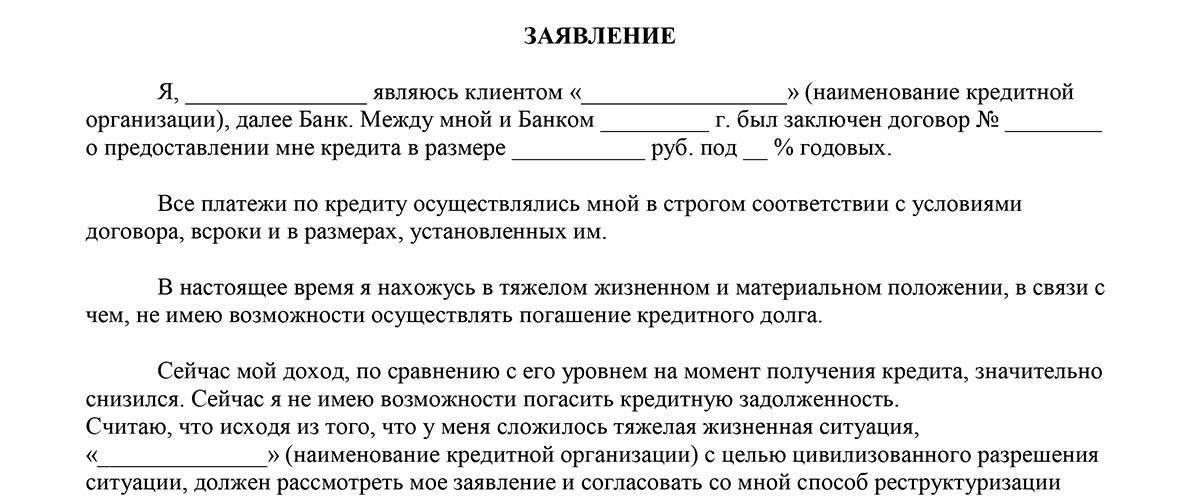

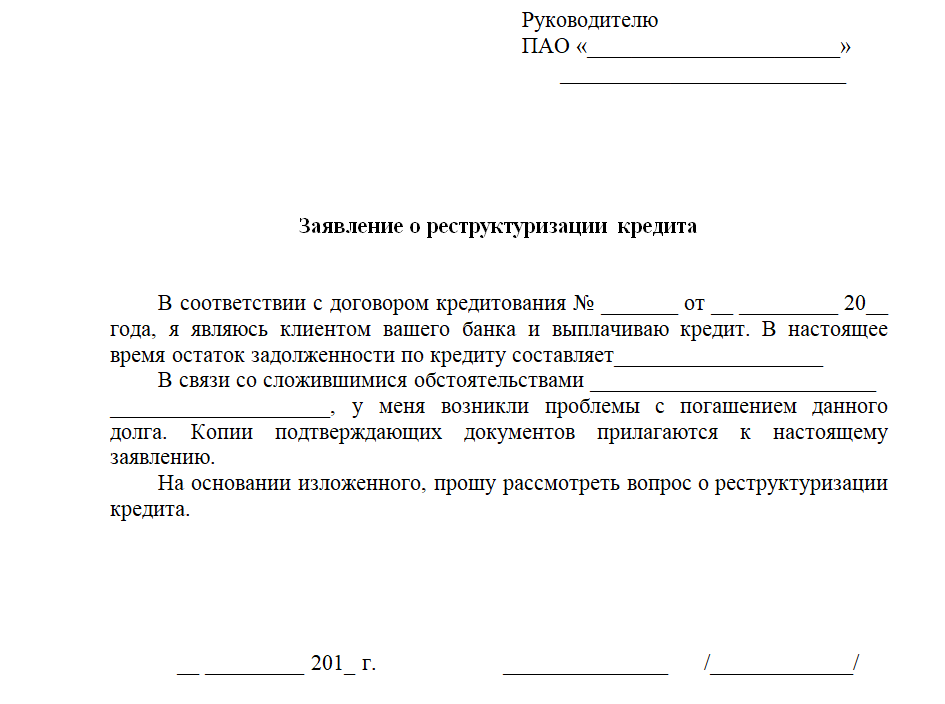

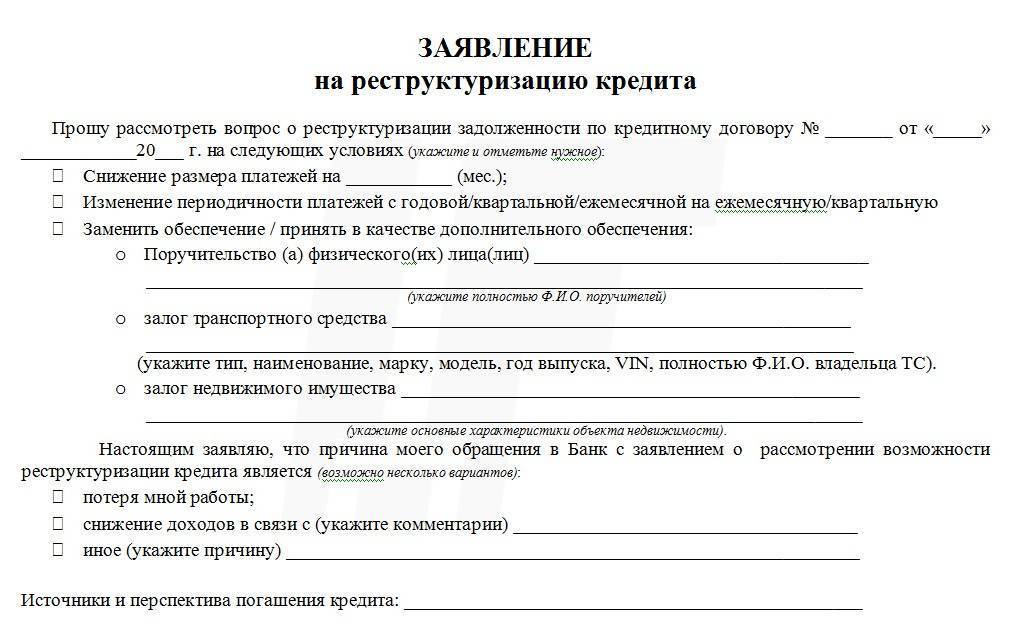

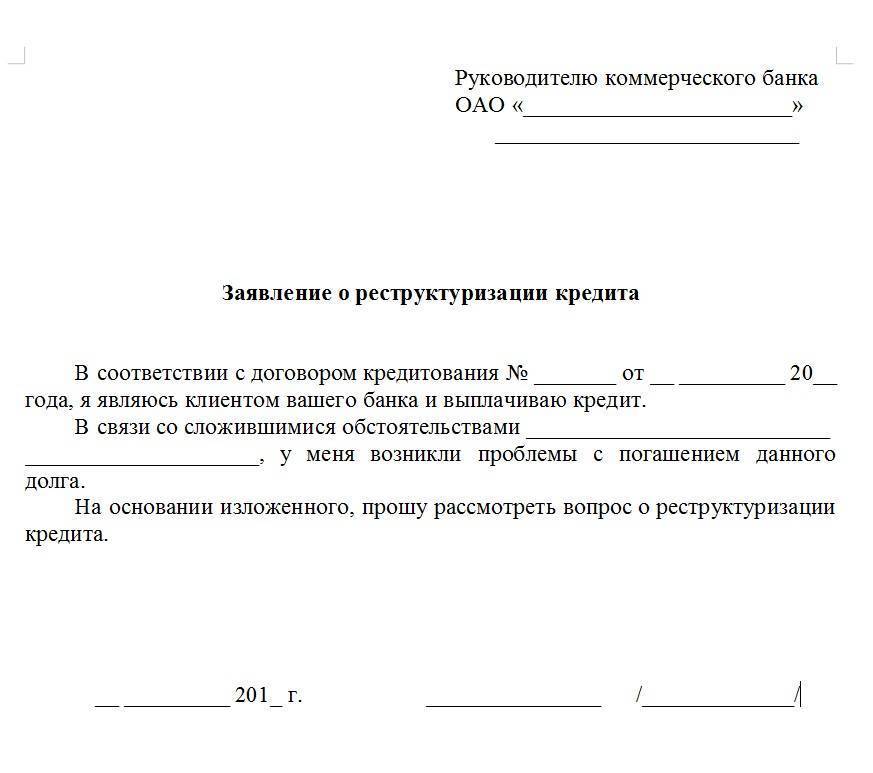

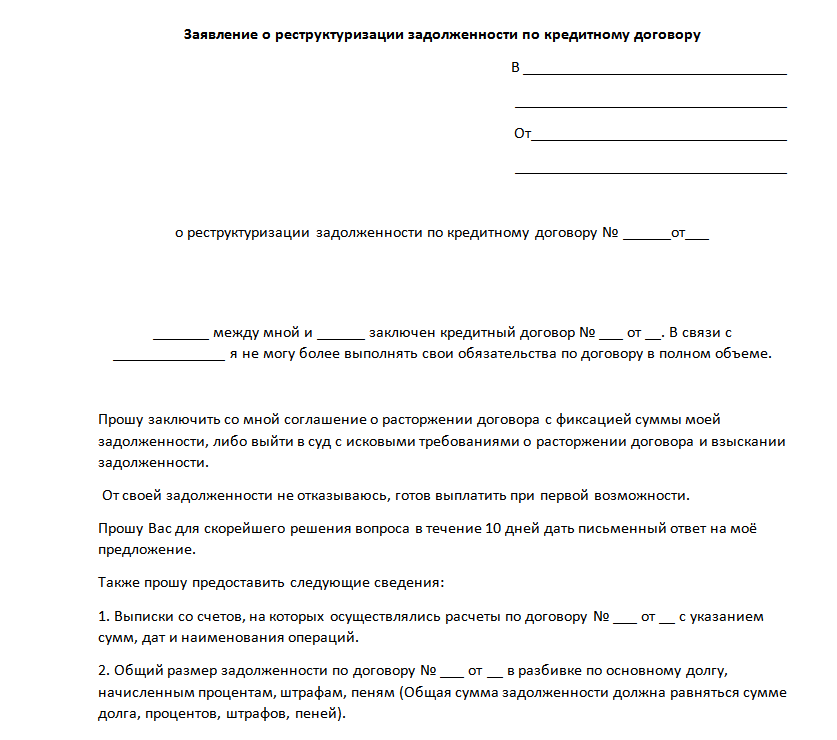

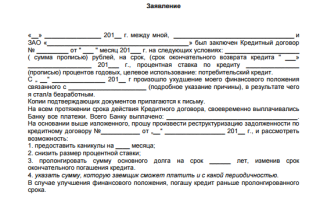

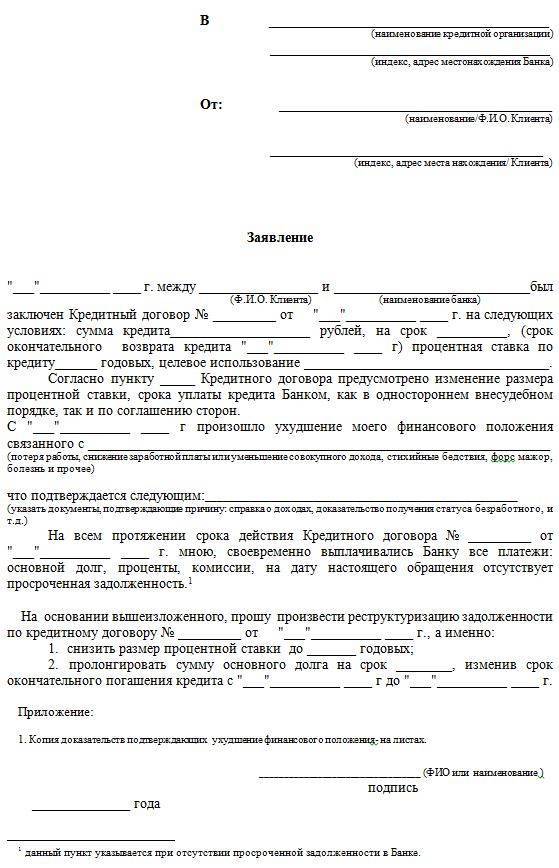

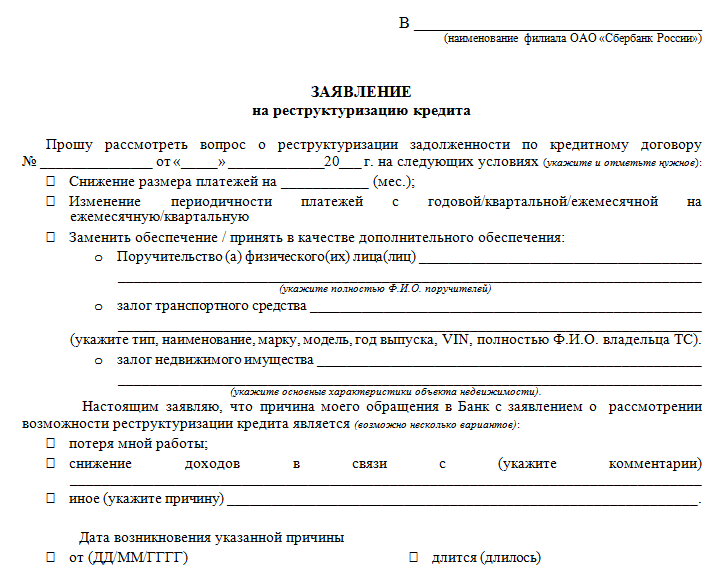

Как оформить, образец заявления о реструктуризации долга

Если вы решились на реструктуризацию, нужно написать об этом заявление в банк. Существует два варианта:

- вы обращаетесь в отдел кредитования (или проблемных задолженностей, если есть просрочка) и заполняете предоставленный типовой бланк – специалист подскажет, как это правильно сделать.

- пишите обращение на обычном листе в свободной форме. Можно воспользоваться примерным образцом заявления на реструктуризацию долга по кредиту со следующим содержанием:

Управляющему филиала банка

«РОСФИНАНСКОРПОРЕЙШН» г. Самара

Дудкину А.В.(если вам неизвестно, как зовут руководителя банка, без таких сведений можно и обойтись. Просто укажите, в какой банк направляется письмо)

Сидорова Егора Петровича,

заемщика по кредитному договору № 100 от 01.03.2016(лучше сразу указать свой статус, чтобы обращение быстрее было направлено в отдел по рассмотрению обращений о реструктуризации)

Тел. 892755667890(телефон желательно указать, а вот адрес не нужно, если только вы не желаете получить ответное письмо по почте)

ЗАЯВЛЕНИЕ

О реструктуризации долга

Между мною, Сидоровым Е.П. и филиалом банка «РОСФИНАНСКОРПОРЕЙШН» г. Самара был заключен кредитный договор № 100 от 01.03.2016 года о предоставлении мне займа в размере 400000 рублей на 5 лет, под 22% годовых, без поручителей и залога.

До января 2017 года я исправно вносил ежемесячные платежи на счет, открытый в соответствии с условиями договора. В настоящее время у меня возникли финансовые трудности.

Обязательно укажите, какие трудности – голословное заявление о ваших проблемах никто не будет принимать к сведению. Кроме того, по возможности не стоит писать о наличии исполнительных производств в отношении вас, долгов в микрофинансовых организациях и т.д. Такая информация не только не поможет получить одобрение реструктуризации, но и будет прямым основанием к отказу в ее применении, поскольку для банка вы будете являться неблагонадежным клиентом. Лучше указать житейский проблемы, желательно временного характера, например:

Так, 08.01.2017 меня сбил автомобиль, водитель которого нарушил правила дорожного движения. Я получил тяжкие телесные повреждения, до сих пор нахожусь в больницу, по возбужденному уголовному делу в отношении виновника ДТП я являюсь потерпевшим. В этой связи я не получаю полную заработную плату и не могу обеспечивать ежемесячные платежи по кредитному договору.

Обязательно укажите обстоятельства, которые повлекут улучшение финансового положения.

Вместе с тем, в настоящее время все необходимые операции проведены, мне требуется лишь реабилитация, которая запланирована на апрель 2017 года, после чего я смогу выйти на работу и выплачивать кредит как раньше.

Мы бы рекомендовали приложить к заявлению подтверждающие уважительность причины неплатежей документы – в нашем случае ими могут быть: ксерокопии больничных листов, постановление о возбуждении уголовного дела и постановление о признании потерпевшим, справка о выплате пособия по временной нетрудоспособности т.д.

Учитывая изложенное, прошу предоставить реструктуризацию кредита сроком на 1 год.

Обычно банки более охотно идут на уступки по заявлениям, где указан срок менее года (в основном, максимальный срок, на который могут предоставить реструктуризацию, составляет 24 месяца). Можно, конечно, в нашем образце указать и меньший срок — к примеру, 4 или 6 месяцев, но лучше запросить период побольше – ведь существует вероятность, что что-то пойдет не так и излечение в оговоренный срок не наступит.

Дата, подпись

Заявление необходимо подготовить в двух экземплярах, один из которых сдать лично в банк, на втором вам должны расписаться в принятии.

Если вы направляете заявление по почте – можно оформить отправление как заказное письмо с уведомлением, тогда вам придет квиток с отметкой о вручении, что и будет подтверждением получения адресатом письма.

После этого нужно ждать звонка или письменного ответа. Срок рассмотрения как таковой не определен, но по общему правилу он составляет примерно 30 суток, в течение которых клиенту нужно дать ответ.

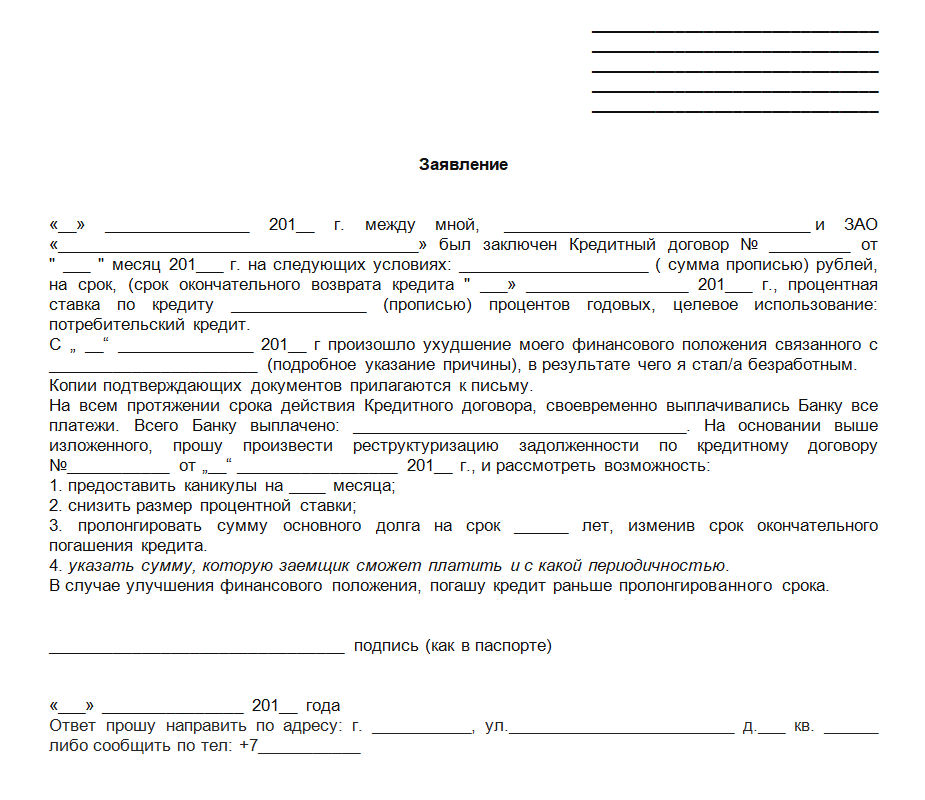

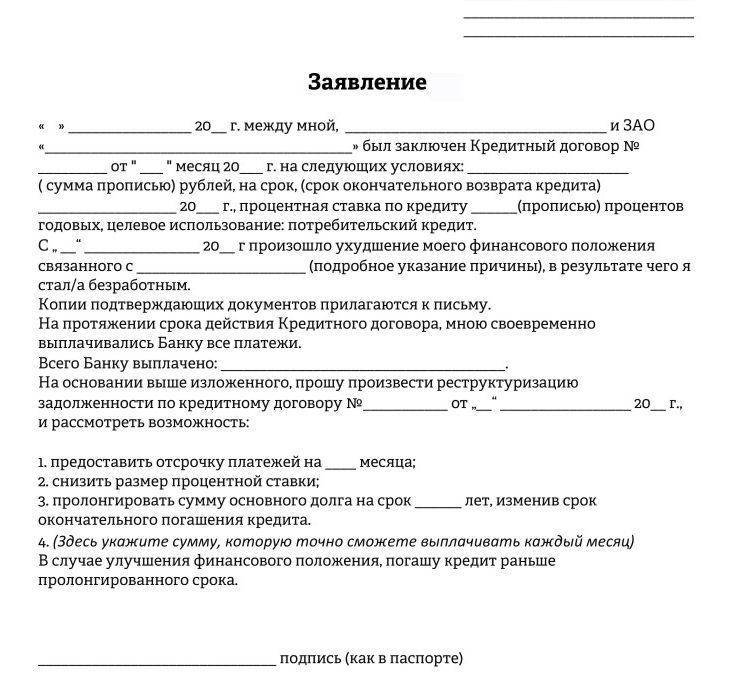

Как написать заявление?

Пример заявления:

Пример заявления:

- Кому: почтовый индекс кредитной организации, адрес.

- От кого: ФИО, адрес проживания, данные общегражданского паспорта.

Тело заявления:

Тогда-то и тогда-то я (кто, с указанием Ф.И.О.) заключил долговой договор в кредитной организации (полное наименование) в такое-то время (дату заключения договора) за таким-то номером. Описать условия кредитного договора, полную сумму кредитных средств, окончательный срок погашения.

Подробно описать причину невозможности выполнять обязанности по кредитному договору, на каком основании у вас появились финансовые трудности.

Укажите положительные качества плательщика: что до этого времени платежи проходили вовремя, без задержек и наложения штрафных санкций. Опишите сумму выплаченного долга и остаток по нему.

В заключение напишите просьбу, где вы обосновываете реструктуризацию задолженности. Можно указать схему реструктуризации, предпочтительную в вашем случае. Или написать в заявлении точную сумму, которою вы сможете уплачивать в погашение возникшего по объективным обстоятельствам долга. Также укажите свой адрес, по которому кредитная организация может выслать ответ на поданное заявление.

Собрать все необходимые подтверждения, справки, сделать копии и прикрепить к заявлению, само заявление пишут в 2 экземплярах.

Скачать образец письма (заявления) в банк по реструктуризации задолженности

Заявление можно писать произвольно, но в нем обязательно должны быть пункты:

- о дате заключения кредитного договора;

- о полученной кредитной сумме;

- как и когда вы оплачивали кредит, привести номера квитанций или банковских переводов;

- уже оплаченную и оставшуюся сумму, подробно;

- дату последнего платежа;

- причины неплатежеспособности;

- укажите, какую сумму вы реально можете вносить для погашения долгов;

Заявление нужно зарегистрировать в кредитной организации, а после подачи ждать решение банка.

Программы реструктуризации

Кредитные каникулы

Банковский сервис с красивым и привлекательным названием «кредитные каникулы» пользуется особой популярностью. Более того, одна из политических партий в недавнем прошлом даже предложила на законодательном уровне закрепить право попавших в сложную жизненную ситуацию граждан на отсрочку платежей. Эта инициатива законом так и не стала.

Важно понимать, что кредитные каникулы – это услуга дополнительная, которая либо изначально предусмотрена кредитным договором, либо оформляется в соответствии со статуcом банка. Следует быть предельно внимательным при оформлении кредитных каникул в банке

Финансовые организации сами активно навязывают эту услугу. Подать заявление можно даже в телефонном режиме, это в большинстве случаев повлечет за собой переплаты в дальнейшем

Следует быть предельно внимательным при оформлении кредитных каникул в банке. Финансовые организации сами активно навязывают эту услугу. Подать заявление можно даже в телефонном режиме, это в большинстве случаев повлечет за собой переплаты в дальнейшем.

Помните, что предоставление кредитных каникул – это не безобидная отсрочка нескольких платежей, а грамотная манипуляция, смысл которой – добавить к телу кредита дополнительные средства.

Пролонгация и уменьшение процента

Пролонгация договора кредита и уменьшение процентов по кредиту – более простая услуга.

Предположим, на ваше имя оформлен потребительский кредит, срок действия которого истекает через 24 месяца. Размер ежемесячного платежа – 20 тысяч рублей. Итоговая сумма – 480 тысяч рублей.

Если выплачивать такую сумму проблематично, вы можете обратиться в банк с заявлением на пролонгацию. Теоретически банк может предложить растянуть срок действия договора на 36 месяцев, но увеличить тело займа, например, с 480 до 520 тысяч.

Несмотря на то, что в конечном итоге вам придется переплатить целых 40 тысяч рублей, размер ежемесячного платежа будет уменьшен и составит 14,5 тысяч рублей, что на 5,5 тысяч меньше, чем по условиям текущего договора.

Смена валюты кредита

Смена валюты – инструмент, которым несколько лет назад воспользовались тысячи российских граждан, оформивших ипотечные кредиты в долларах США.

До резкого падения курса национальной валюты в 2014-2015 годах ставки по ипотечным кредитам в американских долларах были значительно ниже. Это привело к тому, что многие оформляли долгосрочные ипотечные кредиты на 10, 15 и больше лет именно в долларах США, имея при этом доход в рублях.

После резкого падения курса национальной валюты почти в два раза такие заемщики оказались в чрезвычайно сложной ситуации: зарплата за год выросла на 5-10%, а сумма ежемесячного платежа, как и тело кредита, – на 100%!

Поначалу банки неохотно шли навстречу, ведь для этого не было каких-то явных юридических предпосылок. Пришлось вмешаться не только правозащитникам, но и политикам. Сложная ситуация была решена в пользу заемщиков. В наше время валютные ипотечные кредиты практически не выдаются.

Списание неустойки

Списание неустойки подразумевает списание штрафов и пени банка за просрочку платежей.

В подавляющем большинстве банковских договоров содержатся пункты, в которых указывается размер неустойки взимаемой банком в случае нарушения клиентом условий договора.

Отменить или изменить штрафы и пени можно ссылаясь на действующее законодательство. ГК РФ, а именно статья 333 приводит три пункта, когда суд может пойти навстречу заемщику и либо полностью списать неустойку, либо уменьшить ее.

Вкратце, это возможно тогда, когда неустойка «явно несоразмерна последствиям нарушения обязательства».

Господдержка

Поддержка государства в сфере ипотечного кредитования осуществляется на основе Постановления №373 от 20 апреля 2015 года.

Уже четыре года определенным категориям граждан предоставлена возможность получить не более 600 тысяч рублей на выплату обязательств по ипотечному договору. К такой помощи прибегают граждане, которые могут документально подтвердить фактическое снижение заработка или же рост величины ежемесячной выплаты более чем на 33%.

Комбинированные способы реструктуризации

Под комбинированной реструктуризацией имеется в виду внесение сразу нескольких изменений в кредитный договор. Например, может быть изменена валюта, сдвинут срок действия, а также уменьшен размер ежемесячного платежа.

Как оформляется реструктуризация кредита

Чтобы не путаться в том, как проходит реструктуризация кредита, и не совершить ошибок, следует предварительно ознакомиться с процедурой. Эту информацию полезно знать как и благонадежным заемщикам, так и тем, у кого давно проблемы с кредитными историями и финансовой репутацией.

Случаи, предполагающие изменение условий кредитования, происходят внезапно, никто не застрахован от того, что может статься с ним или близкими. Так что понимание процедуры в любом случае дает преимущество заемщикам перед банками и микрофинансовыми организациями, когда они видят «заманчивое предложение» или «выгодные условия продления займа». Процедура оформления следующая:

- заполнение заявления по форме банковского учреждения;

- передача анкеты в отдел по работе с долгами кредитования;

- непосредственный личный контакт с менеджером банка;

- написание заявления с предоставлением пакета документов;

- оформление нового соглашения (если заявление было рассмотрено и утверждено).

Если банк отказал и не объяснил причину, стоит потребовать соответствующий документ с ее указанием. В крайнем случае можно обратиться в суд, исковой срок в среднем до 10 дней на обжалование решения банка. Для суда будет очевидно ваше желание исполнить свои долговые обязательства, тогда как банк неправомерно не создает для этого условий. В таком контексте реально добиться изменения условий и нового контракта на кредит.

Иногда несколько видов улучшения условий кредитования комбинируются в один пакет, и с выплатами помогает государство. Если первый вариант доступен почти всем и на самом деле распространен достаточно широко, то помощь государства в выплате ссуды могут запрашивать преимущественно заемщики по ипотеке.

Для этого необходимо оформить запрос в соответствующие инстанции и затем приложить одобрение к заявлению в банк. Ожидание такой формы помощи в кредитовании не рассчитано на краткий срок, но реально в случае подтверждения запроса получить списание до 20% от штрафов или дополнительных начислений. Учитывая суммы ипотек, это довольно внушительная цифра, которую не нужно возвращать.

Кто может оформить

Перед тем как подать на реструктуризацию кредита, заемщику стоит убедиться в принадлежности к категории тех, кому эти опции одобряют. Например, потеря работы или трудоспособности из-за травмы могут стать уважительной причиной для изменения условий ссуды, а вот переезд или временная задержка заработной платы не будет воспринята банком как уважительная причина.

Если кредитные каникулы выдать можно более широкому кругу заемщиков, то выплату процентов государством запрашивать могут далеко не все. Рефинансирование и составление нового договора осуществляется только тогда, когда не было просрочек по предыдущему договору, а наличие хотя бы одной может стать причиной отказа.

Из общих требований к тем, кто может запрашивать изменения условий кредитования, главными являются наличие у человека уважительной задокументированной причины или признание банкротства через суд.

Необходимые документы

Какими бы ни были виды реструктуризации кредита, документация необходима для каждого из них. Государственные и частные банки в одинаковой мере требуют у заемщика следующие документы:

- внутренний паспорт гражданина РФ, оригинал и копия;

- справка об уровне дохода заемщика;

- контракт о работе с работодателем, трудовой договор или трудовая книжка (копия);

- документы для подтверждения изменения финансового положения или других обстоятельств, мешающих исправному исполнению своих долговых обязанностей перед банком;

- при реструктуризации залогового кредита, то есть автокредитования или ипотеки на жилье понадобится еще копия полиса страхования, квитанция об оплате страхового взноса.

Данный минимальный пакет документации может быть расширен на усмотрение банка, в зависимости от того, каким путем заемщик делал погашения: осуществлял переводы по России через электронные платежные системы или через личный кабинет и приложение банка. В стоимость услуг обслуживания банка часто входит оплата услуг страхования кредита, эти документы тоже могут понадобиться.

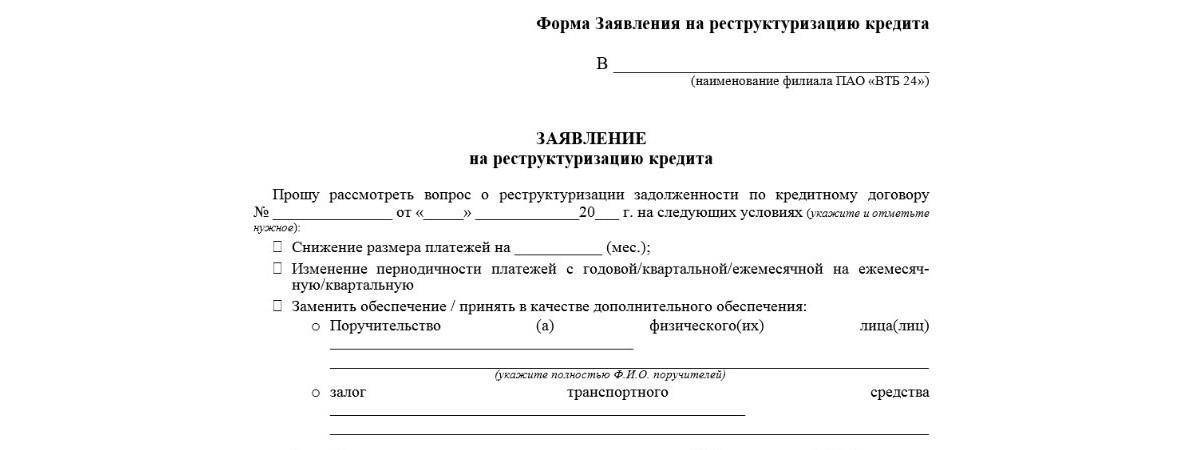

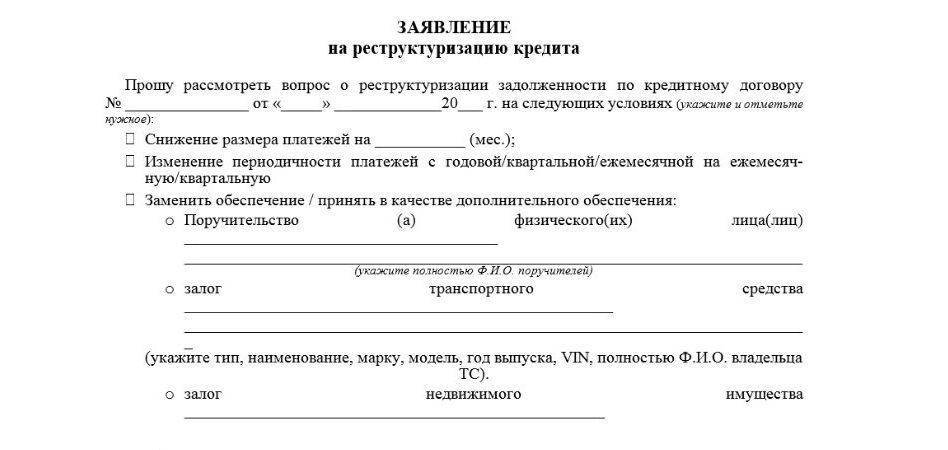

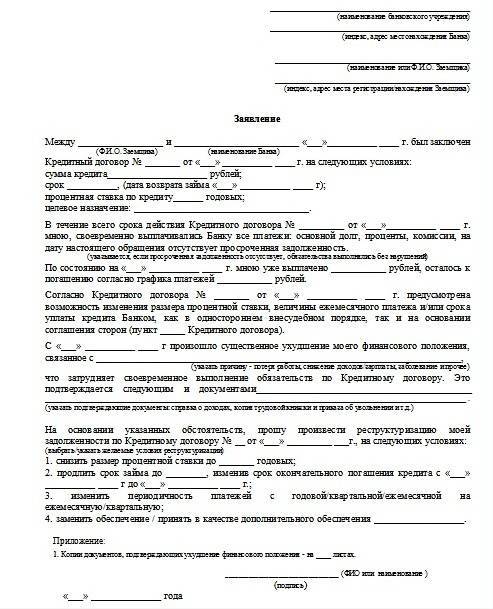

Образец заявления о реструктуризации кредита

Некоторые банки могут попросить вас написать заявление о реструктуризации долга. Что оно из себя представляет? Фактически, такое заявление — это аналог анкеты, которую требует Сбербанк, но не в строго регламентированной, а в свободной форме (хотя банк также предлагает онлайн-форму или печатный образец документа).

|

| Скачать форму заявления на реструктуризацию кредита |

В нем указываются: сведения о заемщике и его документах, данные кредитного договора, причины тяжелого материального положения (с приложением подтверждающих документов), описание перспектив улучшения финансового состояния, наиболее подходящий для заемщика способ облегчения кредитных обязательств.

Перечень обязательных документов для реструктуризации

В зависимости от банка и типа займа перечень документов для реструктуризации ипотечного кредита может быть длиннее или короче.

- Заявление по форме банка;

- Копии паспорта заемщика и членов его семьи. При этом необходимо предоставить копии всех страниц паспорта. (если у него есть семья);

- Копия трудовой книжки или ее подлинник – для безработных;

- При увольнении по сокращению или в связи с ликвидацией фирмы – очень желательна справка о постановке на учет в службе занятости, с указанием размера пособия по безработице;

- Справка 2-НДФЛ с последнего места работы за все прошедшие календарные месяцы с начала года;

- В случае ипотечного кредита – выписка из Единого государственного реестра прав (ЕГРП) «На недвижимое имущество и сделок с ним», а также выписка из ЕГРП «Об обобщенных правах отдельного лица» , подтверждающая, что у семьи должника нет в собственности другого жилья;

- Копия кредитного договора, а также (в случае ипотеки) копия закладной.

Решение о реструктуризации долга по кредиту принимается в индивидуальном порядке, на основании всех предоставленных документов и с учетом всех значимых обстоятельств. Главное, в чем заемщик должен убедить банк – что причины потери работы или сокращения дохода уважительны, а также, что он не отказывается выполнять свои обязательства и приложит усилия для улучшения материального положения.

С технической точки зрения, реструктуризация банковских кредитов представляет собой «рассрочку» на несколько месяцев (обычно, не более 6-8), в течение которой заемщик или вовсе не платит кредит, или (в большинстве случаев) платит только проценты. Еще один вариант – уменьшение ежемесячной выплаты за счет продления срока кредитования, при этом составляется новый график платежей.

И в любом случае, при реструктуризации задолженности кредита заемщика приглашают в отделение банка, где подписывается дополнительное соглашение к кредитному договору.

Credits.ru напоминают: после того, как банк предоставил физическому лицу реструктуризацию кредита, расслабляться не стоит. Ваш кредит теперь считается проблемным, и хотя вас не будут «прессовать» коллекторы и судебные приставы, вы остаетесь «на карандаше» у банковской службы управления просроченной задолженности. Так что выплаты по новому графику необходимо производить еще более добросовестно, без опозданий.