Полезные статьи

Условия выдачи кредитов в банках значительно отличаются. Нужно изучать предложения, связываться с агентами банков, задавать вопросы. Предварительно очевидно, что наиболее выгодные предложения делают Промсвязьбанк и Открытие. В Райффайзене условия оптимизированы и усреднены, УБРиР – для клиентов, которые не ищут кредитования на крупные суммы денег. Перед оформлением рефинансирования, не лишним будет добиться наибольшей лояльности банка. Например, став зарплатным клиентом. Можно стать постоянным клиентом, используя продукты банка, это тоже поможет добиться наиболее выгодных условий кредитования из всех возможных.

Помощь адвоката по реструктуризации долга в Екатеринбурге

Кроме того, Вам можно рассмотреть перекредитование в ином банке, получение стабилизационного кредита, обращение в Агентство по реструктуризации ипотечных жилищных кредитов, запустить процедуру добровольной продажи предмета залога или передать залог по отступному. Наш юрист Адвокатского бюро «Кацайлиди и партнеры» – Ваш помощник в определении, что сделать выгодно и быстро в вашей ситуации.

Кроме того, Вам можно рассмотреть перекредитование в ином банке, получение стабилизационного кредита, обращение в Агентство по реструктуризации ипотечных жилищных кредитов, запустить процедуру добровольной продажи предмета залога или передать залог по отступному. Наш юрист Адвокатского бюро «Кацайлиди и партнеры» – Ваш помощник в определении, что сделать выгодно и быстро в вашей ситуации.

К нам не раз обращались с вопросами помощи в процедуре:

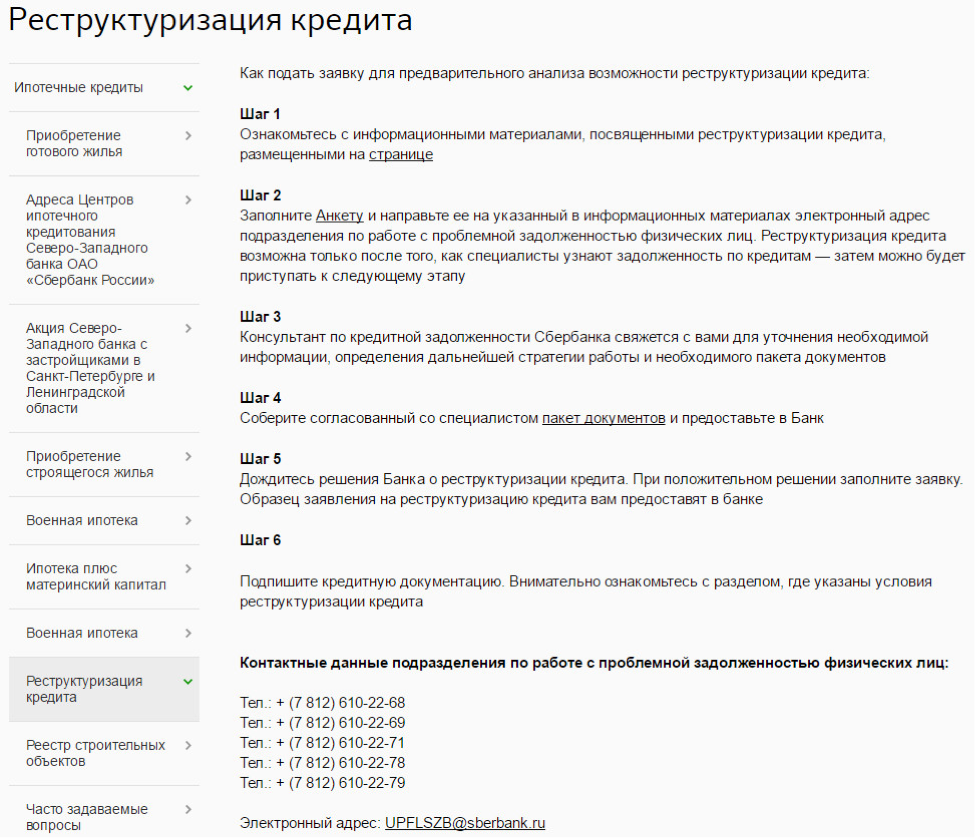

- реструктуризация кредита в Сбербанке;

- реструктуризация кредита ВТБ;

- реструктуризация кредита УБРИР (Уральский банк реконструкции и развития);

- работа с иными банковскими организациями по вопросам реструктуризация жилищного кредита, реструктуризации потребительского кредита.

Помните, реструктуризация долга по кредиту в первую очередь существует для облегчения обслуживания долга. Знайте, что любой спор по кредитным договорам можно решить. Ни в коем случае не отчаивайтесь, если Вам в первый раз отказали и не вздумайте брать очередной кредит для погашения старого. Из этой долговой ямы впоследствии будет очень проблематично выкарабкаться. Поэтому лучше всего обратиться к нашему кредитному адвокату, который ознакомится с Вашим договором и подскажет лучший путь в преодолении проблем.

Читайте по кредитным проблемам граждан и юридических лиц:

Про признание кредитного договора исполненным в суде

Все о защите должника адвокатом по кредитам

Автор статьи: адвокат, управляющий партнер АБ “Кацайлиди и партнеры” А.В. Кацайлиди

Что делать, если вам отказали в реструктуризации?

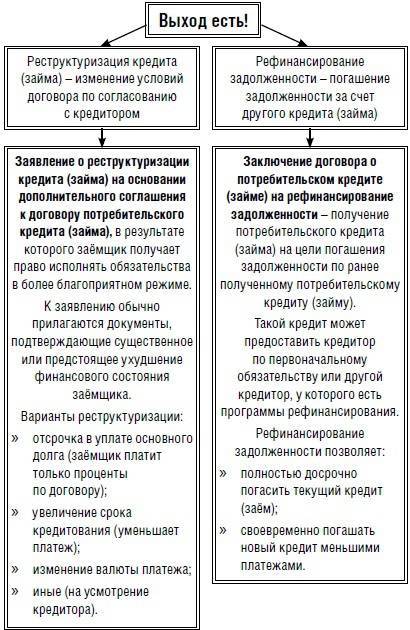

Если ваша кредитная история не сильно испорчена, то можно попытаться оформить в другом банке рефинансирование кредита. Это позволяет попутно решить другие проблемы:

- уменьшить долговую нагрузку, заодно снизив размер долга за счет применения пониженной процентной ставки;

- объединить все ваши займы в один кредит, итоговый платеж по которому будет меньше суммарного размера всех платежей;

- высвободить залоговое имущество — но это зависит от банка, предлагающего рефинансирование.

Если банк откажет вам рефинансировать кредит, то вам не останется ничего другого, кроме как добиться реструктуризации через суд. Существуют 2 основных схемы:

Прекращение всех платежей по кредитному договору. Когда финансовая организация обратится в суд за принудительным взысканием долга, представьте доказательства вашей невозможности выплаты кредита на прежних условиях и потребуйте введения судебной реструктуризации.

Подача в суд заявления о признании вас банкротом. В этом случае нас интересует первая процедура банкротства, а именно: реструктуризация задолженностей

Но важно понимать, что это затронет все ваши кредитные обязательства — даже те, по которым вы исправно платите банку.

Пройти бесплатную консультацию кредитного юриста

Частые вопросы

Банк отказался реструктуризировать микрозаймы через программу рефинансирования. Почему?

Банки отказываются рефинансировать микрозаймы, но при этом с удовольствием предлагают программы по кредитам, оформленным в других банках. Если у должника много микрозаймов — лучше обратиться в арбитражный суд за признанием несостоятельности и ходатайствовать о вводе реструктуризации долгов.

Под какой процент можно реструктуризировать ипотеку в арбитражном суде (залоговый банк отказывает в реструктуризации)?

Если есть подходящие обстоятельства, можно попробовать подать документы на ипотечные каникулы. Они предоставляются государством гарантированно сроком на полгода. Платить в это время не нужно (разве что проценты). Если же этот вариант вам не подходит, тогда да, остается обращаться за судебной реструктуризацией, которая предоставляется сроком до 3 лет по ключевой ставке ЦБ — в феврале 2022 она составляет 8,5% годовых.

Упали доходы из-за неожиданного сокращения, но в банке все равно отказали в реструктуризации, это законно?

Увы, да. Банк самостоятельно вправе решать, кому реструктуризировать кредиты, а кому нет. Это распространенная проблема: человек читает на сайте банка условия для реструктуризации, собирает документы, а потом ему отказывают без объяснения причин, хотя он подходит под указанные условия. Если ситуация того требует, рекомендуем подавать документы на судебную реструктуризацию.

Есть ли социальная реструктуризация по кредитам для малоимущих у нас в России?

К сожалению, такое понятие к физлицам не относится. Люди могут реструктуризировать свои кредиты либо в банке, либо через реструктуризацию долгов в арбитражном суде. Но банк довольно часто отказывает. А вот в суде получить одобрение при наличии оснований будет проще.

Кто может рассчитывать на проведение реструктуризации и на какие кредиты она распространяется

Затребовать проведение реструктуризации займа сможет любое физическое или юридическое лицо. Здесь не важен статус, главное – возникновение ситуации, которая негативно отразилась на платежеспособности.

Возможно, для ее наглядного подтверждения, понадобится предоставление документальных доказательств. Так, физическому лицу необходимо заранее получить копию приказа об увольнении или перевода на другую должность.

При рассмотрении вопроса реструктуризации кредита также не важно сколько средств было предоставлено в займ и куда пошли деньги. Как правило, пересмотру подлежат:

Как правило, пересмотру подлежат:

- Потребительские кредиты;

- Просроченные кредиты;

- Ипотечные кредиты

Потребительские кредиты, пусть даже на небольшие суммы, подлежат обязательному возврату в банк. Гражданин, оформивший обязательство, должен полностью покрыть его «тело» и проценты. Поэтому даже при малейшей задолженности, стоит попросить отсрочку выплат или прибегнуть к реструктуризации.

Решение вопроса о реструктуризации ипотечного кредита может вызвать большие затруднения. По условиям контракта, в случае создания задолженности, банк вправе изъять недвижимость и выставить ее на торги. В связи с этим, организация в любом случае, даже без реструктуризации, получит причитающиеся средства. Однако, заемщику все же стоит настоять на изменении условий договора. В случае получения отказа, возможно обращение в суд.

Решение вопроса о реструктуризации ипотечного кредита может вызвать большие затруднения. По условиям контракта, в случае создания задолженности, банк вправе изъять недвижимость и выставить ее на торги. В связи с этим, организация в любом случае, даже без реструктуризации, получит причитающиеся средства. Однако, заемщику все же стоит настоять на изменении условий договора. В случае получения отказа, возможно обращение в суд.

Ситуация с просроченными кредитами может обернуться для заемщика судебным разбирательством. Банк вправе потребовать возврат выданных средств через арест имущества и банковских счетов. Наличие большой задолженности и низкая платежеспособность заемщика, станут причинами получения отрицательного ответа.

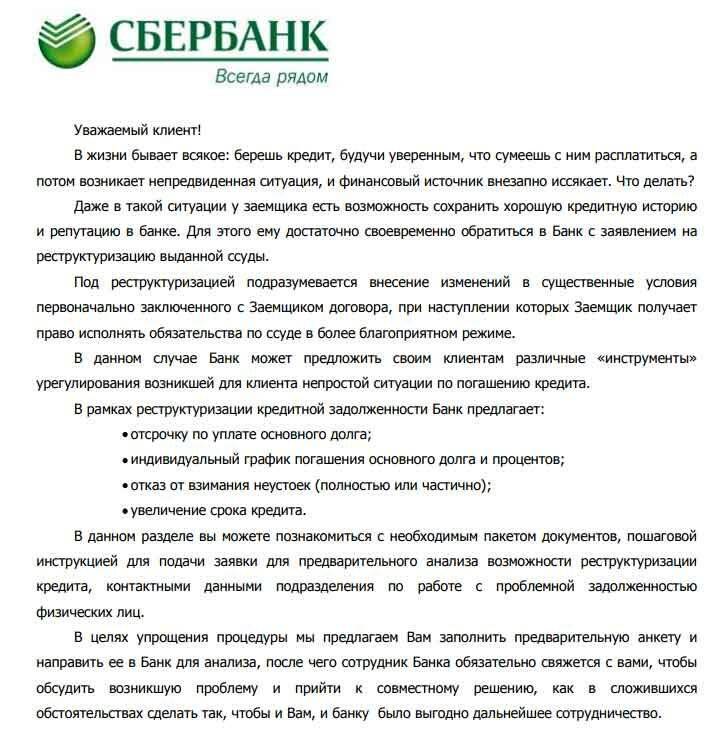

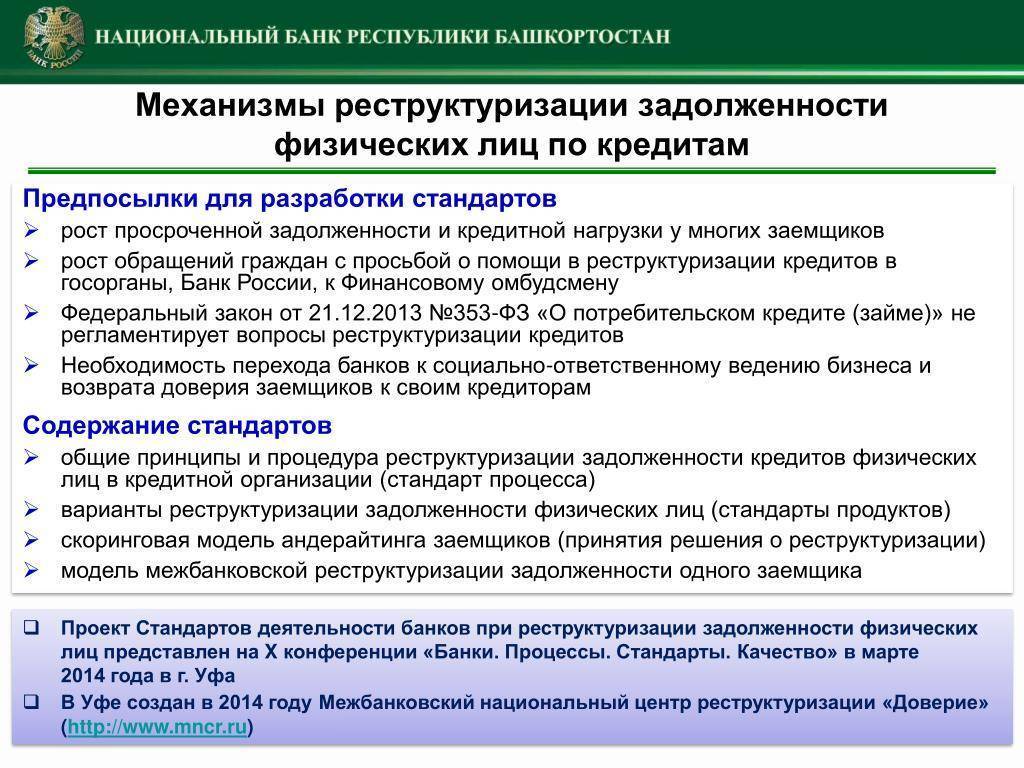

Почему банки предлагают реструктуризацию

Кому выгодна реструктуризация – банкам или заемщикам? В большинстве ситуаций – и тем, и другим. Плательщик получает своеобразную передышку и возможность поправить свои финансовые дела, а кредитная организация имеет меньше просроченных займов.

Банк кровно заинтересован в том, чтобы фактических неплательщиков в его реестре было как можно меньше. Этот интерес отчасти объясняется тем, что согласно требованиям Банка России – надзорного органа по отношению ко всем прочим финансовым организациям, последние обязаны иметь обязательный резерв под просроченные и обесцененные ссуды.

Что касается заемщиков, то им я могу дать очевидный (но почему-то редко применяемый на практике совет): если однажды вы поняли, что финансовое бремя стало непосильным, не нужно дожидаться неприятностей.

Лучше заранее выйти на контакт с представителями банка и инициировать процедуру изменения графика выплат или уменьшение размеров платежей. Кредитные компании относятся лояльно к инициативным клиентам и часто идут им навстречу.

Иногда банки сами предлагают провести реструктуризацию кредита с целью оптимизировать свои денежные фонды.

Для проведения процедуры финансовым компаниям нужны следующие условия:

- наличие веских причин для рефинансирования у клиента;

- отсутствие в кредитной истории плательщика более ранних процедур реструктуризации;

- отсутствие у должника просрочек по выплатам в прошлом;

- возраст не больше 70.

Банки охотнее идут на реструктуризацию долгов, обеспеченных залогами – недвижимостью, авто.

«Добрый» и «злой» банк

По своему отношению к пересмотру условий кредитных договоров банки можно условно разделить на «добрые» и «злые».

«Добрые» кредитные компании часто прощают заемщикам пени и штрафы за просрочки и заключают новый договор на выгодных для клиента условиях. Выгода, конечно, относительна, поскольку регулярно платить всё равно придётся.

Однако в целом это идеальный вариант для должника. Главное – убедиться, что предыдущий договор действительно аннулирован и больше не действует.

Прекращение «проблемного» кредитного договора оформляется документально: составляется специальное соглашение, которое заверяется обеими сторонами, либо должнику выдаётся соответствующая справка.

«Злой» банк выбирает более жесткую линию поведения. Задолжавшему плательщику угрожают судом, коллекторами и прочими репрессивными мерами и только потом предлагают заключить новый договор, в котором сумма долга увеличивается пропорционально накопившимся штрафам и процентам.

Подобный вариант нельзя назвать приемлемым, однако иногда у должника нет иного выхода, кроме как принять новые условия договора. Оспорить решение банка можно разве что через суд, инициировав дело о банкротстве.

На нашем сайте есть информативная и полезная статья о процедуре банкротства.

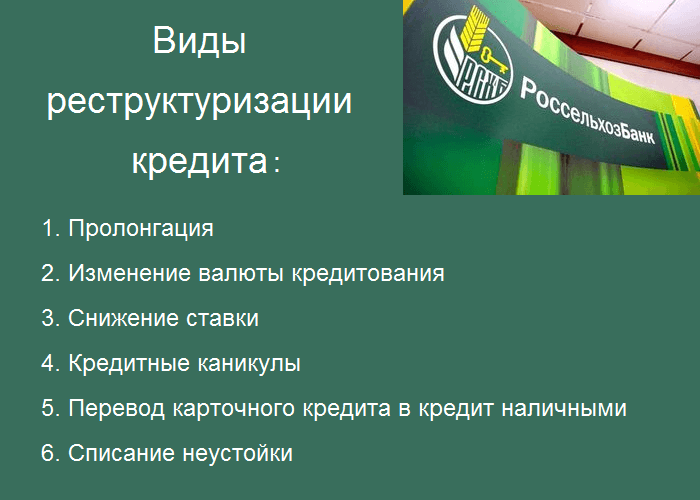

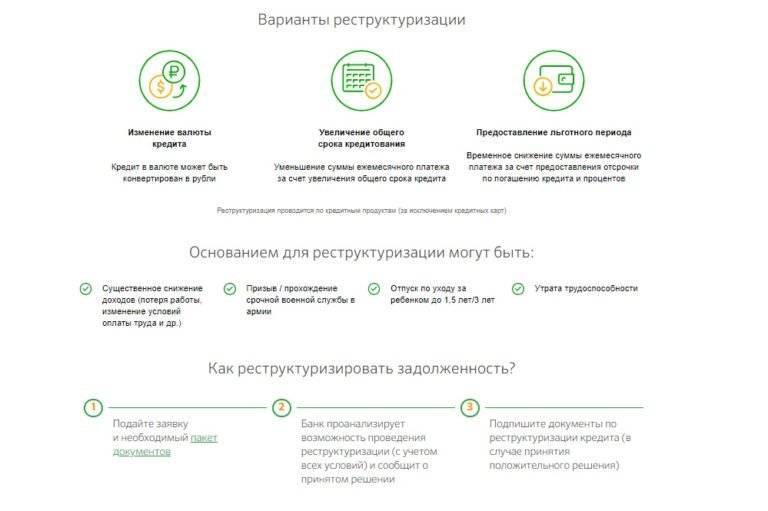

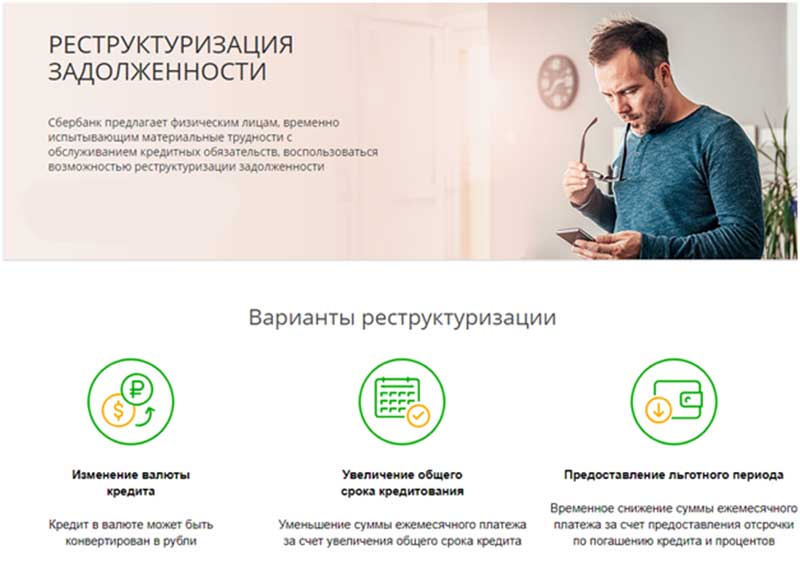

Виды реструктуризации кредитной задолженности

Характерным отличием реструктуризации долгов от других способов восстановления платежеспособности заемщика выступает разнообразие используемых инструментов и механизмов. Наиболее распространенными считаются 6 различных мероприятий, которые проводятся как самостоятельно, так и в любой возможной комбинации. Особенности каждого из видов реструктуризации требуют отдельного рассмотрения.

№1. Кредитные каникулы

Под кредитными каникулами понимается освобождение должника от необходимости платить по кредиту – полное или частичное. Оно дается на определенный срок и касается либо всех выплат, либо каких-то конкретных обязательств. Например, одной из популярных схем проведения рассматриваемого мероприятия выступает освобождение от платежей по основному долгу, причем необходимость уплаты процентов сохраняется.

Основанием для предоставления кредитных каникул обычно становится событие, результатом которого становится разовое ухудшение финансового состояния должника. В качестве типичных примеров подобного развития событий можно привести такие:

- рождение ребенка или уход в декретный отпуск;

- увольнение заемщика с работы, произошедшее по объективным причинам;

- призыв на службу в ряды Российской армии.

Кредитные каникулы применяются на практике сравнительно нечасто. Основной причиной такого положения дел — невыгодность такого способа снижения финансовой нагрузки на должника для банка.

№2. Уменьшение процентной ставки

Самый простой, понятный и потому широко используемый способ реструктуризации долга предполагает уменьшение процентной ставки по кредиту. Нередко он применяется в комбинации с другими мероприятиями, от чего зависит получаемая должником выгода.

Как правило, к заемщику в подобной ситуации предъявляется единственное требование – наличие хорошей кредитной истории. Если в прошлом должника присутствуют серьезные проблемы во взаимоотношениях с банковскими организациями, рассчитывать на снижение ставки по кредиту становится намного сложнее.

№3. Списание штрафов и пеней

Большая часть заключаемых с банками договоров предусматривает серьезные штрафные санкции, которые применяются по отношению к заемщикам в случае невыполнения финансовых обязательств. Нередко кредитор идет навстречу клиенту и отказывается от дополнительных претензий.

Основанием для такого решения становится демонстрация последним объективного характера возникших проблем, стремления погасить задолженность или запуск процедуры персонального банкротства. В рамках рассмотрения дела о несостоятельности физического лица взыскать штрафы и пени по кредитным договорам практически нереально, что прекрасно понимают квалифицированные юристы любого банковского учреждения.

№4. Продление кредитного договора

Еще одна традиционная мера, позволяющая заметно снизить финансовую нагрузку на должника

Важно отметить, что обычно она сопровождается увеличением общей переплаты по кредиту и поэтому входит в число самых привлекательных вариантов реструктуризации для банка

Вместе с тем, выгода должника не менее очевидна. Она заключается в снижении величины регулярной – обычно ежемесячной – выплаты по кредиту. Особенно серьезными преференции для заемщика становятся в том случае, если одновременно снижается процентная ставка, хотя на практике такая комбинация мер встречается нечасто.

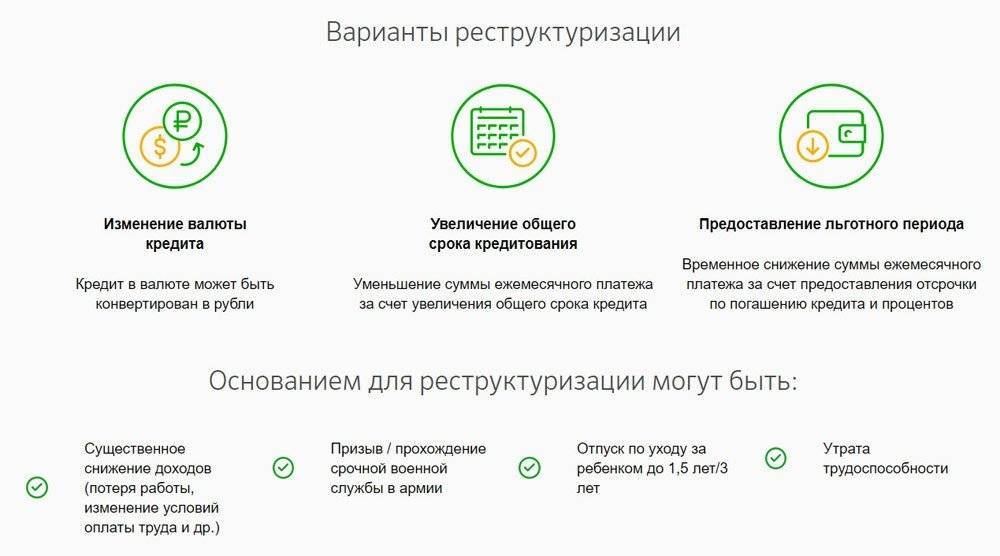

№5. Изменение валюты кредита

Нестабильность национальной валюты стала одной из ключевых причин появления большого числа проблемных заемщиков, оформивших кредит в долларах США или евро. Любое заметное ослабление курса рубля, происходящее на регулярной основе, приводит к резкому увеличению расходов на обслуживание подобных займов.

Для уменьшения финансовой нагрузки на должников и исключения подобных проблем в будущем банки в исключительных случаях идут на изменение валюты кредита. Обычно в подобной ситуации речь идет о конвертации задолженности, зафиксированной в евро или американских долларах, в рублевые обязательства.

№6. Уменьшение регулярного платежа

Такой способ реструктуризации напоминает пролонгацию кредитного договора, описанную выше. По сути, они различаются только базовым принципом для определения новых условий кредитования. В данном случае решение принимается с учетом реальных финансовых возможностей заемщика и его способности вносить в банк ежемесячно определенную сумму.

Почему банк может отказать в утверждении

Банки не всегда идут навстречу клиенту и иногда в одобрении реструктуризации отказывают, порой – без объяснения причин. В кредитных организациях существуют целые отделы, сотрудники которых анализируют финансовое положение должника и совокупный доход его семьи, стабильность заработка, оценивают сложившуюся ситуацию, затруднившую обеспечение платежей, насколько она улучшится и когда.

Решение принимается на совещании, где присутствуют юристы банка, начальник отдела работы с проблемными должниками. В большинстве случаев такое решение носит предварительный характер, после чего оно направляется в головной офис для утверждения.

Так, если вы обратились за реструктуризацией долга по кредиту, выданному Сбербанком, вопрос о предоставлении вам такой возможности будет окончательно решен после одобрения специальным отделом головного офиса, расположенного в г. Самара. При этом нередко результат может противоречить заключению, данному в офисе местного отделения.

Основными причинами для отказа в реструктуризации долга могут быть:

- невозможность исправить финансовую ситуацию в ближайшем будущем;

- повторное обращение за реструктуризацией после отказа;

- если ранее уже была применена программа рефинансирования или реструктуризации, но должник и тогда справился с выплатами, допуская просрочки;

- если заработная плата понизилась настолько, что выплата кредита невозможна даже при одобрении реструктуризации;

- когда есть сведения о высокой кредитной нагрузке при наличии 5 и более кредитов в различных банках.

Иногда кредитные организации одобряют заявку клиента, но при этом диктуют свои условия.

Как реструктуризируется долг

Существует несколько схем погашения задолженности и дальнейшего выплачивания кредита:

- составление индивидуального графика;

- увеличение срока кредитования;

- предоставление кредитных каникул.

Выбор подходящей схемы производится на основании сведений, предоставляемых заемщиком. Следует помнить, что при заключении нового кредитного договора, действие старого должно быть официально прекращено соответствующим соглашением. Теперь подробнее о схемах реструктуризации.

Составление для клиента индивидуального графика выплат

Заемщик указывает конкретную сумму платежа, которую может вносить ежемесячно. Именно она учитывается при составлении индивидуального графика. Платежи могут вноситься даже поквартально и быть неравномерными, если клиент имеет сезонный заработок. Тогда наибольший платеж будет приходиться именно на “доходный” сезон. Такой договор составляется на период от 12 месяцев. Если срок его действия заканчивается, составляется новый договор на реструктуризацию.

Увеличение срока выплаты кредита

Если ухудшение финансового положения заемщика связано с понижением зарплаты либо других получаемых доходов, но при этом они остаются стабильными, клиенту увеличивается период кредитования. Для потребительских кредитов и автокредитов можно увеличить срок выплат до 3 лет, но общая длительность кредитного периода не должна превышать 7 лет. Для ипотеки период выплат может быть увеличен до 10 лет, но суммарный период должен составлять не более 35 лет. При проведении такого рефинансирования сумма ежемесячных выплат может быть уменьшена в разы.

Предоставление отсрочки по выплатам кредита

Если предполагается, что ухудшение финансового положения клиента кратковременное, то банк может реструктуризировать долг путем предоставления отсрочки по выплате основного займа.

Проценты в этот период все равно придется платить ежемесячно. Для потребительских/автомобильных кредитов она может предоставляться на срок до 12 месяцев, для ипотеки – до 24.

Кроме того, по договоренности с клиентом, банк может пойти на списание суммы пени, доведя платежи до уровня обычных процентов по займу. Все перечисленные схемы для достижения максимальной эффективности от реструктуризации могут применяться как по отдельности, так и комплексно.

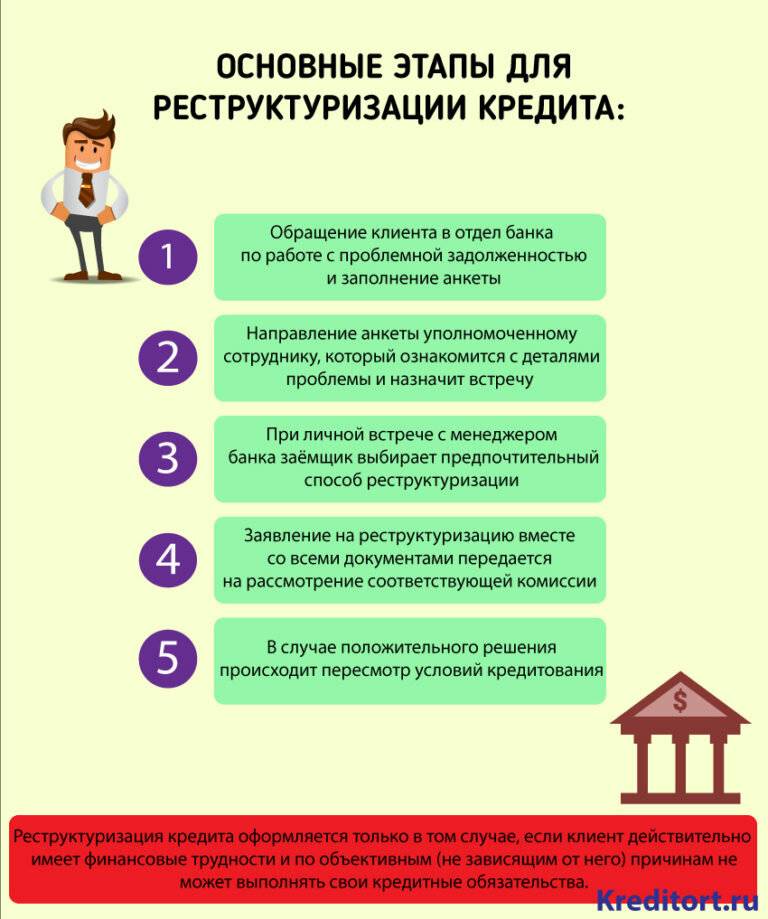

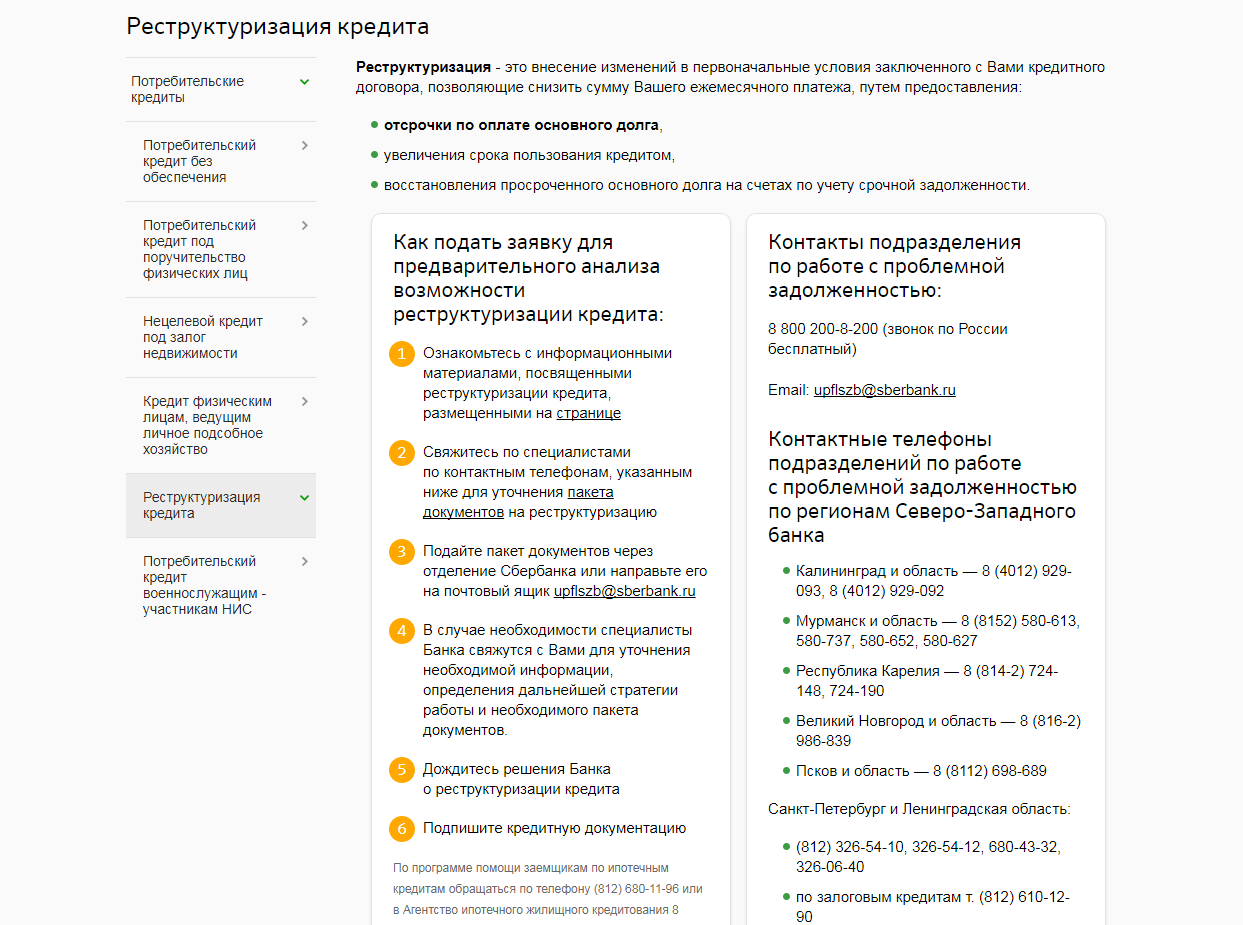

Процесс оформления

Оформление реструктуризации состоит из ключевых этапов.

- Заполнение заявления и подача его в электронном виде или лично в отделение банка на рассмотрение.

- Ожидание ответа банка занимает до 10 рабочих дней, в большинстве случаев процесс движется быстрее.

- Получение ответа. В случае положительного решения банк может изменить предложенные Вами условия или оставить их неизменными. Например, снижение процентной ставки не на 5%, как вы запрашивали, а на 3%.

- Официальное изменение условий кредитного договора и подписание дополнительного соглашения.

В случае, когда банк отвечает отказом, причина может заключаться в:

- недостаточности подтверждений;

- фальсификации документов;

- некритичном положении заемщика.

Банк имеет право не указывать в ответном письме причину такого решения. Рекомендуем обратиться напрямую к сотрудникам отделения, где был взят кредит, и узнать у них. Вполне возможно, что Вы прикрепили неправильные документы, или у них истек срок действия.

В 70-80% случаев банк идет навстречу своим клиентам. Это обусловлено тем, что человек, который обращается за реструктуризацией, действительно имеет веские причины. Выгоднее удержать клиента и дать ему возможность вернуть деньги.

Когда стоит обращаться за реструктуризацией кредита

Оптимальным вариантом для Вас, как для добропорядочного заемщика, станет обращение в банк непосредственно при ухудшении финансового положения. Другими словами, если Вы уверены, что следующий взнос по кредиту в полном размере оплатить уже не сможете, то Вам следует обратиться в банк за реструктуризацией займа. Весомыми аргументами в пользу введения банковской процедуры могут стать:

Снижение уровня дохода. Но этот факт должен быть подтвержден документально: к примеру, справкой от работодателя.

Например, о том, что ежемесячные или ежеквартальные премии отменены, вы переведены на иную должность, контракт перезаключен с вами на менее выгодных условиях. Подойдет и выписка с банковской зарплатной карты, по которой будет видно, что сумма поступлений от вашего работодателя снизилась.

- Временная нетрудоспособность. Распространенный вариант — уход на длительный больничный, что отрицательно отражается на доходах гражданина и его способности выплачивать взятые кредиты.

Как правило, это больничный лист на срок примерно около 2 месяцев — 60 календарных дней, хотя такие длинные больничные сейчас медучреждения стараются не выдавать. Но подойдут и несколько больничных листов, которые вы получили с перерывами, при этом не будет иметь значения, если код заболевания в них будет проставлен разный.

- Увольнение с работы, сокращение, в том числе в связи с ликвидацией предприятия. Также должно быть подтверждено документально.

Окончание срока трудового контракта тоже является весомым аргументом для банка — вы потеряли работу и доход не от того, что работали плохо, а от того, что предприятие по какой-то причине перестало нуждаться в услугах специалиста именно вашего профиля.

- Получение инвалидности также может служить весомым аргументом в пользу реструктуризации кредита.

Стоит отметить, что при выходе заемщика на пенсию или увеличении числа иждивенцев банки обычно отказываются менять условия кредитования. Их основной аргумент — о подобном заемщику становится известно заранее и к форс-мажорным факторам их отнести затруднительно.

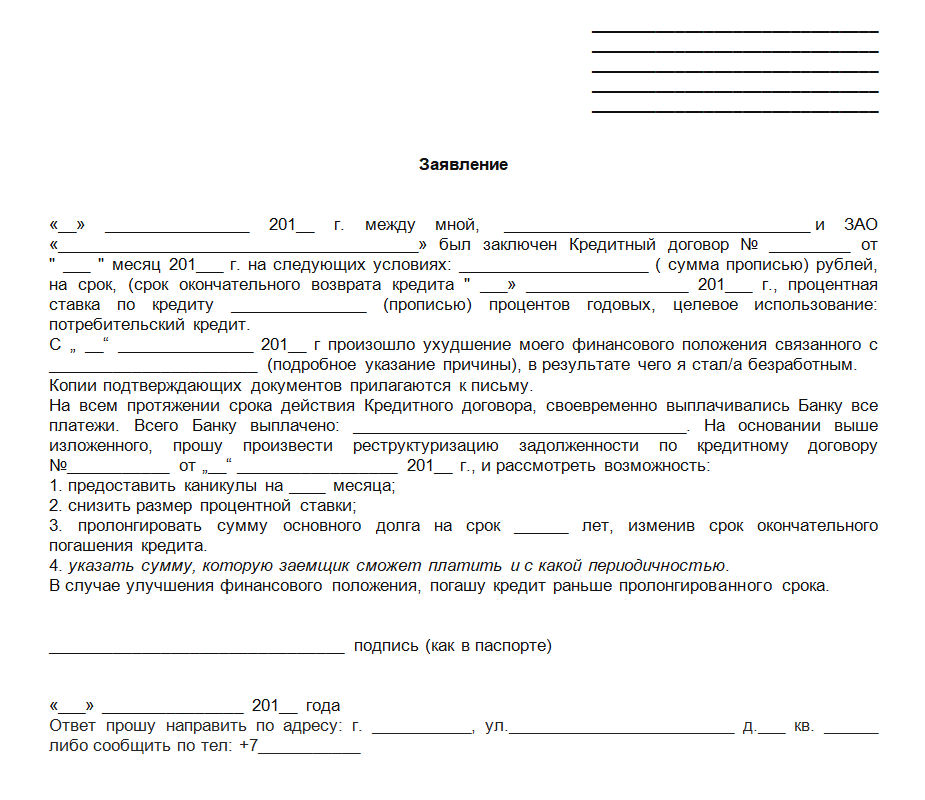

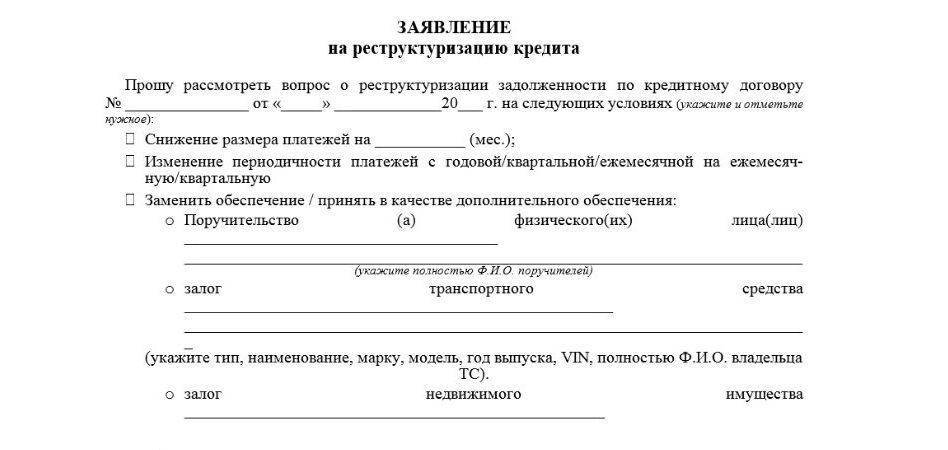

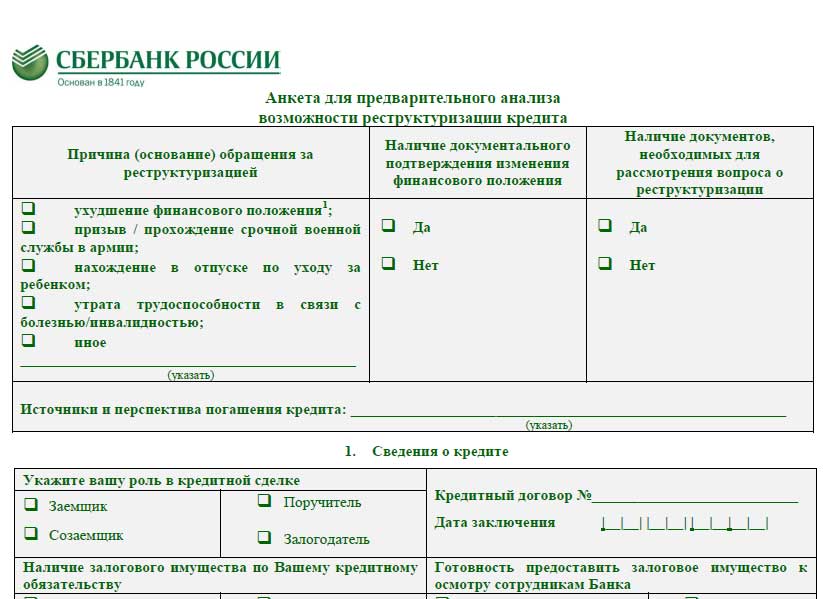

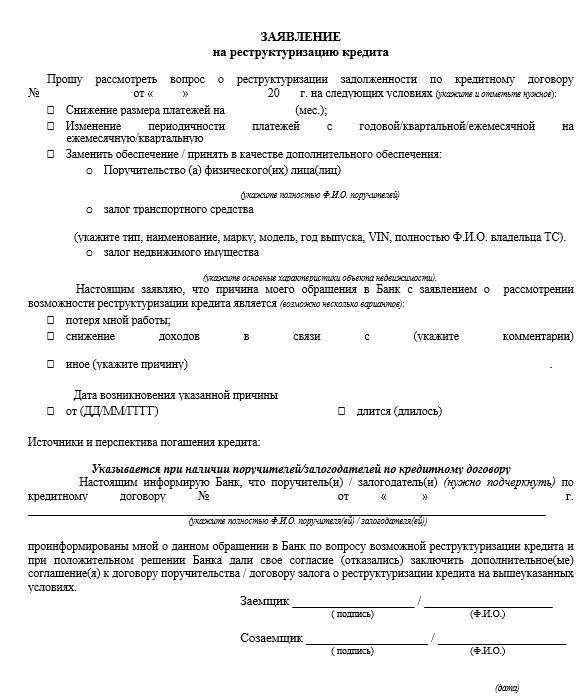

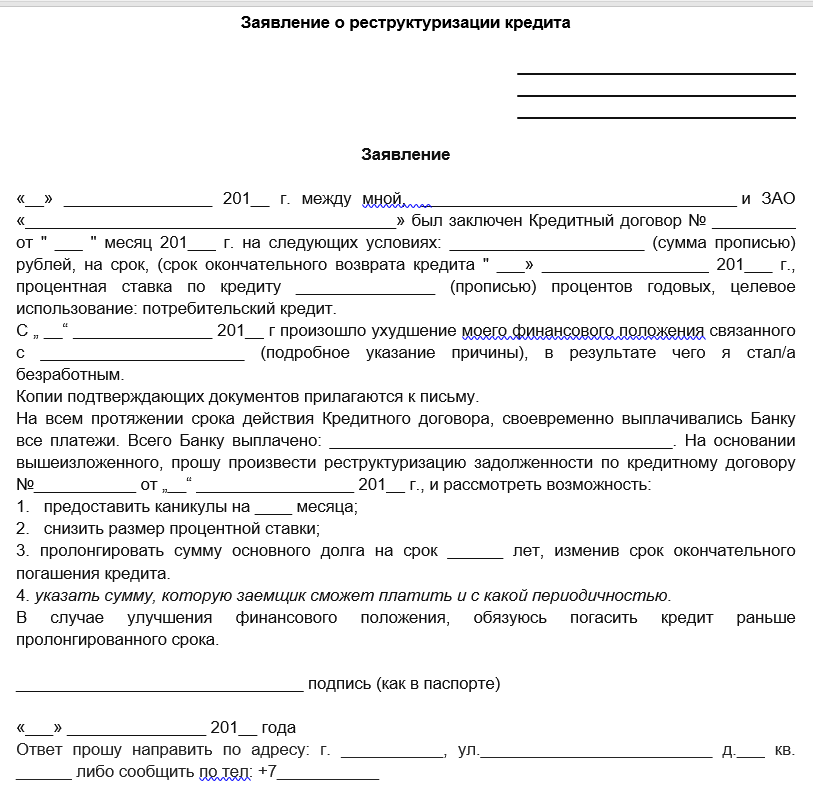

Как оформить, образец заявления о реструктуризации долга

Если вы решились на реструктуризацию, нужно написать об этом заявление в банк. Существует два варианта:

- вы обращаетесь в отдел кредитования (или проблемных задолженностей, если есть просрочка) и заполняете предоставленный типовой бланк – специалист подскажет, как это правильно сделать.

- пишите обращение на обычном листе в свободной форме. Можно воспользоваться примерным образцом заявления на реструктуризацию долга по кредиту со следующим содержанием:

Управляющему филиала банка

«РОСФИНАНСКОРПОРЕЙШН» г. Самара

Дудкину А.В.(если вам неизвестно, как зовут руководителя банка, без таких сведений можно и обойтись. Просто укажите, в какой банк направляется письмо)

Сидорова Егора Петровича,

заемщика по кредитному договору № 100 от 01.03.2016(лучше сразу указать свой статус, чтобы обращение быстрее было направлено в отдел по рассмотрению обращений о реструктуризации)

Тел. 892755667890(телефон желательно указать, а вот адрес не нужно, если только вы не желаете получить ответное письмо по почте)

ЗАЯВЛЕНИЕ

О реструктуризации долга

Между мною, Сидоровым Е.П. и филиалом банка «РОСФИНАНСКОРПОРЕЙШН» г. Самара был заключен кредитный договор № 100 от 01.03.2016 года о предоставлении мне займа в размере 400000 рублей на 5 лет, под 22% годовых, без поручителей и залога.

До января 2017 года я исправно вносил ежемесячные платежи на счет, открытый в соответствии с условиями договора. В настоящее время у меня возникли финансовые трудности.

Обязательно укажите, какие трудности – голословное заявление о ваших проблемах никто не будет принимать к сведению. Кроме того, по возможности не стоит писать о наличии исполнительных производств в отношении вас, долгов в микрофинансовых организациях и т.д. Такая информация не только не поможет получить одобрение реструктуризации, но и будет прямым основанием к отказу в ее применении, поскольку для банка вы будете являться неблагонадежным клиентом. Лучше указать житейский проблемы, желательно временного характера, например:

Так, 08.01.2017 меня сбил автомобиль, водитель которого нарушил правила дорожного движения. Я получил тяжкие телесные повреждения, до сих пор нахожусь в больницу, по возбужденному уголовному делу в отношении виновника ДТП я являюсь потерпевшим. В этой связи я не получаю полную заработную плату и не могу обеспечивать ежемесячные платежи по кредитному договору.

Обязательно укажите обстоятельства, которые повлекут улучшение финансового положения.

Вместе с тем, в настоящее время все необходимые операции проведены, мне требуется лишь реабилитация, которая запланирована на апрель 2017 года, после чего я смогу выйти на работу и выплачивать кредит как раньше.

Мы бы рекомендовали приложить к заявлению подтверждающие уважительность причины неплатежей документы – в нашем случае ими могут быть: ксерокопии больничных листов, постановление о возбуждении уголовного дела и постановление о признании потерпевшим, справка о выплате пособия по временной нетрудоспособности т.д.

Учитывая изложенное, прошу предоставить реструктуризацию кредита сроком на 1 год.

Обычно банки более охотно идут на уступки по заявлениям, где указан срок менее года (в основном, максимальный срок, на который могут предоставить реструктуризацию, составляет 24 месяца). Можно, конечно, в нашем образце указать и меньший срок — к примеру, 4 или 6 месяцев, но лучше запросить период побольше – ведь существует вероятность, что что-то пойдет не так и излечение в оговоренный срок не наступит.

Дата, подпись

Заявление необходимо подготовить в двух экземплярах, один из которых сдать лично в банк, на втором вам должны расписаться в принятии.

Если вы направляете заявление по почте – можно оформить отправление как заказное письмо с уведомлением, тогда вам придет квиток с отметкой о вручении, что и будет подтверждением получения адресатом письма.

После этого нужно ждать звонка или письменного ответа. Срок рассмотрения как таковой не определен, но по общему правилу он составляет примерно 30 суток, в течение которых клиенту нужно дать ответ.

Наскорлько выгодна ли реструктуризация кредита

Реструктуризация долга по кредиту почти всегда сопряжена с увеличением переплаты. Но учитывая этот факт, нельзя дать однозначного ответа о выгоде этой программы для клиента. К пересмотру кредитного договора прибегают при наступлении сложной финансовой ситуации. Поэтому в данном случае необходимо оценить последствия от просрочек по задолженности.

Если они повлекут за собой судебные разбирательства, которые точно будут не в пользу клиента, а также приведут к лишению имущества по договору залога, то целесообразнее будет обратиться в банк с заявлением о вынужденном изменении условий займа, несмотря на переплату.

Ответ на вопрос, выгодна ли реструктуризация кредита, может быть положительным в 2 случаях:

Заемщик уверен, что финансовые трудности временные, и планирует начать частичные досрочные выплаты ссуды в ближайшее время. Тогда продление срока договора пройдет почти незаметно. Досрочное погашение части основного долга поможет сократить начисление процентов. Пролонгация займа не увеличит сумму переплаты.

Банк пошел навстречу клиенту и предоставил полные кредитные каникулы. Это значит, что реструктуризация позволила заморозить на фиксированный срок и погашение основного долга, и выплату процентов по нему. Даже пролонгация кредитного договора в этом случае не влечет за собой увеличение суммы переплаты. Такой вариант является самым выгодным для клиента, но применяется редко.

Реструктурированная банку задолженность почти всегда выгодна для кредитно-финансовой организации, поскольку приносит дополнительную прибыль за счет фактического увеличения выплат по займам.

Плюсы и минусы

Стоит ли проводить процедуру по изменению банковского договора с целью снижения ежемесячного платежа, нужно решать индивидуально, предварительно изучив все возможные меры реструктуризации кредиторской задолженности.

Перед подписанием соответствующего соглашения рекомендуется взвесить все плюсы и минусы данного документа и только после этого заверять бумаги. Главный минус этой банковской услуги заключается в том, что она продляет кредитные обязательства гражданина. Это влечет за собой увеличение срока и суммы выплаты по ссуде. В зависимости от первоначальных условий договора могут возникнуть дополнительные издержки по обслуживанию кредита.

Однако при возникновении финансовых трудностей, которые не зависят от клиента, реструктуризация долга становится единственной возможностью погасить ссуду законным путем, не прибегая к помощи родственников и знакомых. Еще один плюс программы заключается в том, что при своевременном обращении в банк и заключении соответствующего договора клиент сохраняет положительную кредитную историю, несмотря на невозможность выплаты займа на первоначальных условиях.