Есть ли минусы у СБП — «сыр бесплатный, подходи»

Большинство СМИ и блогеров, естественно, обсуждают только положительные стороны СБП. И да — система действительно удобная и очень выгодная… для нас.

Но банки несут с неё одни убытки, ЦБ — тоже, он специально занижает для банков стоимость переводов. Неужели такую дорогостоящую вещь создали только для «удобства пользователей»?

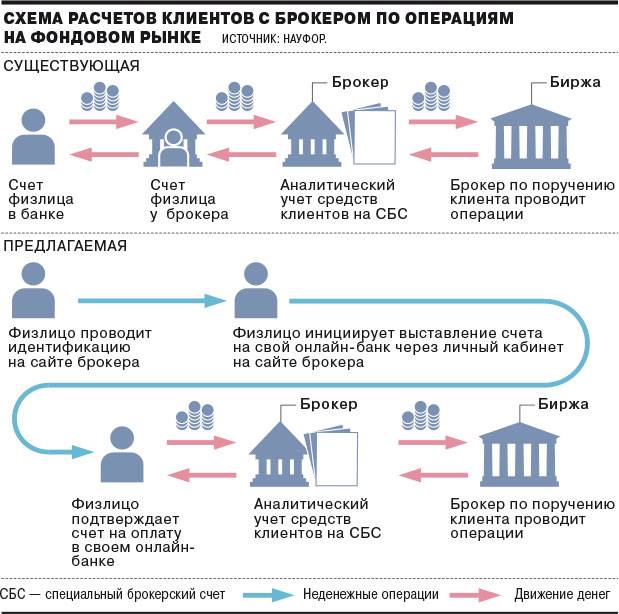

Здесь мы заходим на территорию догадок и предположений. Но, если посмотреть на последние 5 лет — ЦБ планомерно стягивает «на себя» весь контроль над финансовыми операциями.

Своя платежная система, карта «Мир» — СБП это лишь часть общего плана централизации финансов. В эту же «схему» вписывается автоматизация сбора НДС, онлайн-кассы и другие интересные вещи.

Преимущества СБП

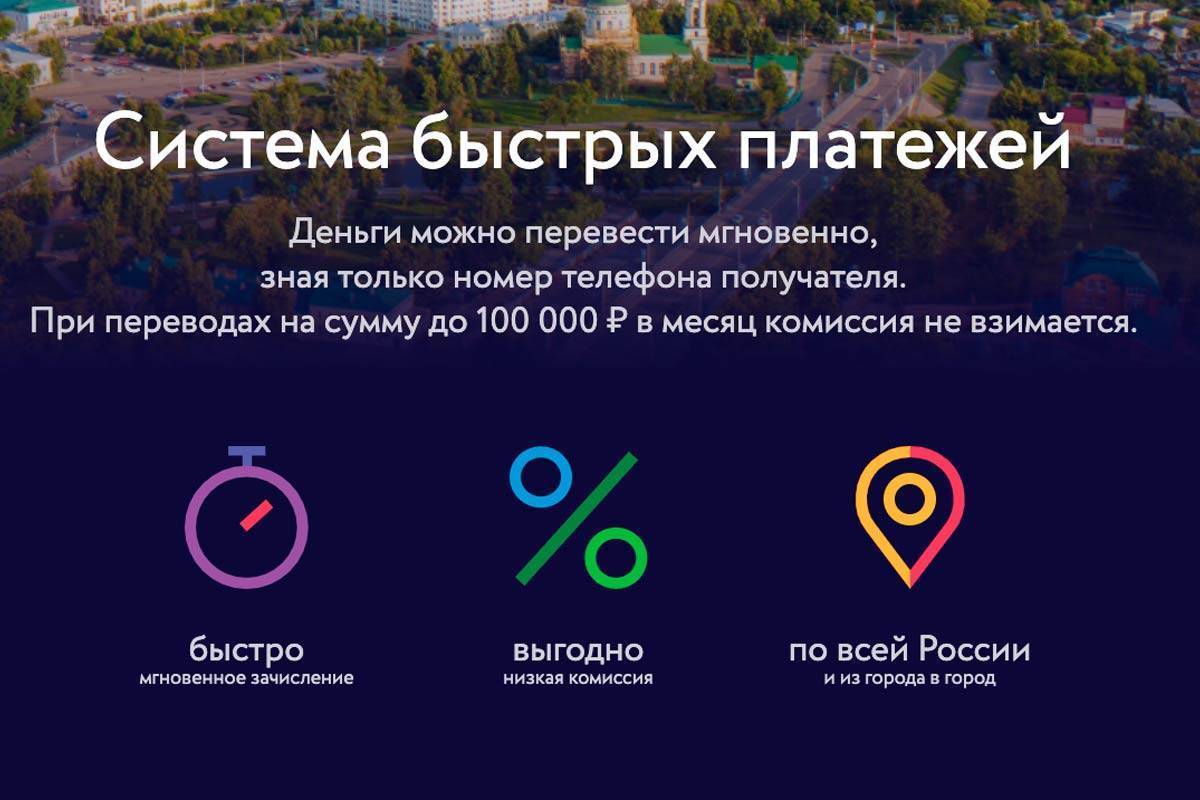

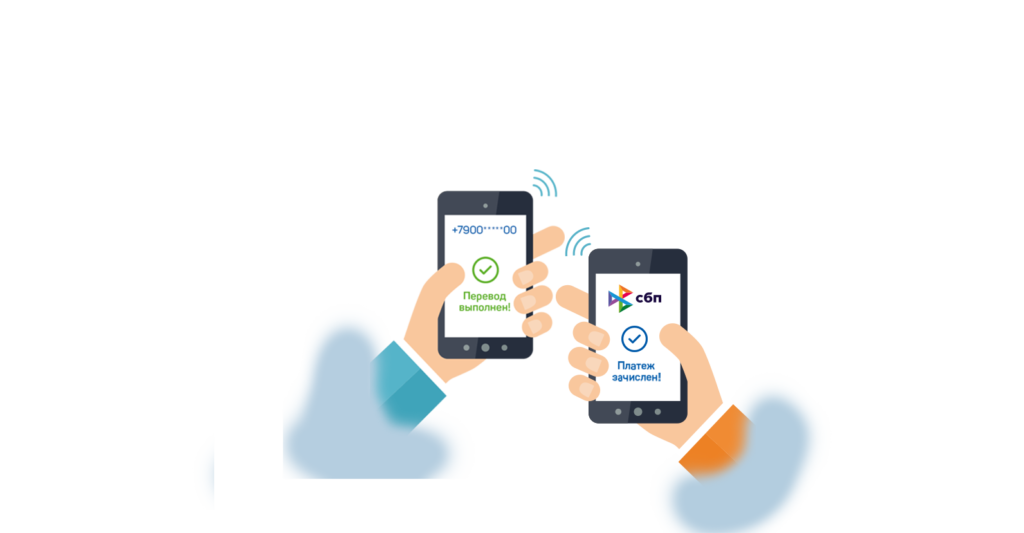

В первую очередь, это скорость совершения платежей. Для того, чтобы перевести денежные средства, не требуется узнавать у получателя реквизиты его банковской карты. Все, что надо знать – это номер мобильного телефона. Также обещают, что скоро можно будет переводить не только по номеру телефона, но и привязать перевод к адресу электронной почты. Физические лица могут осуществлять переводы в любое время дня и ночи без оглядки на праздничные и выходные дни.

Вторым явным преимуществом является полная безопасность системы. В теории есть вероятность того, что мошенники смогут применить какие-либо схемы, чтобы потенциальная жертва перевела деньги по поддельному QR-коду. Поэтому сотрудники СБП ежедневно занимаются вопросами обеспечения безопасности, постоянно усиливая защиту.

Например, компания Ozon, в момент совершения первого платежа, просит запрашивать у клиента разрешения на дальнейший перевод. Если пользователь подтвердит совершаемую транзакцию, то все остальные платежи, осуществляемые с помощью QR-кода, будут проводиться уже без дополнительного одобрения. Такая защита не даст злоумышленникам направить клиента по неверному двумерному коду, так как пользователь должен будет подтвердить перевод денег вручную.

Какова цель появления системы быстрых платежей?

До 2019 года мы, то есть, физические лица нашей страны, могли осуществлять стандартные переводы. Для основной массы пользователей – это денежные перечисления с одной карты на другую, а также системы денежных переводов. Чтобы перевести деньги, нам нужно было указывать длинный 20-значный номер счета или ИНН, что, конечно, создавало определенные неудобства.

В некоторых компаниях есть свои системы быстрых платежей, в которых возможно осуществить перевод по номеру мобильного, но пока это все же исключение. Подобная модель, к примеру, работает в Сбербанке, однако таким образом перевести деньги могут только клиенты этого банка друг другу.

Существующие сегодня схемы не идеальны. Рассмотрим их недостатки:

1.Если вы переводите деньги на карту, которую выпустила другая кредитная организация, вам приходится платить высокую комиссию, которую взимает банк или система денежных переводов (до 2%, но не меньше фиксированной суммы, как правило – 50 руб.).

2.Во время перевода с карты одной системы на карту другой, может возникнуть сбой (к примеру, Visa и МИР). Данные ситуации, безусловно, редкость, но все же, бывает и такое.

3.В моменты перегрузки инфраструктуры, возможны задержки переводов до нескольких дней, а иногда перевод «теряется». В этом случае вам будет нужно навестить банк и оставить его служащим заявление о поиске перевода.

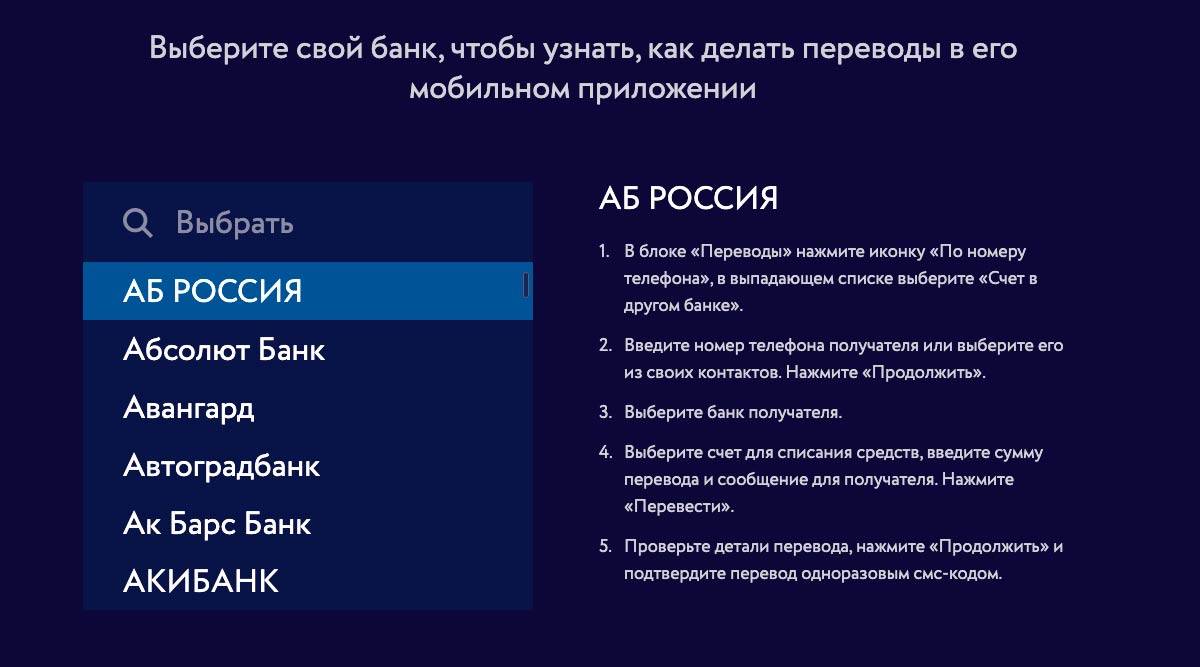

Участники Системы быстрых платежей (СБП)

Банки системы быстрых платежей

Банки системы быстрых платежей

Актуальный список участником банков в системе быстрых платежей. Многие банки приняли также участие в тестировании продуктов:

- АБ РОССИЯ

- Абсолют Банк

- Авангард

- Автоградбанк

- Ак Барс Банк

- АКИБАНК

- Алеф-Банк

- Альфа-Банк

- Аресбанк

- БайкалИнвестБанк

- Банк “СКС”

- Банк Акцепт

- Банк ВБРР

- Банк Венец

- Банк ДОМ.РФ

- Банк Зенит

- БАНК ОРЕНБУРГ

- Банк ПСКБ

- Банк Развитие

- Русский Стандарт

- Банк Снежинский

- БыстроБанк

- Веста

- ВЛАДБИЗНЕСБАНК

- ВТБ

- Газпромбанк

- Газэнергобанк

- Гарант-Инвест банк

- Датабанк

- ИНТЕРПРОМБАНК

- КБ КОЛЬЦО УРАЛА

- КБ СОЛИДАРНОСТЬ

- КОШЕЛЕВ-БАНК

- Кредит Урал Банк

- КС БАНК

- Кубань Кредит

- Левобережный

- МБ Банк

- Металлинвестбанк

- Металлинвестбанк

- МКБ

- МОНЕТА

- МОРСКОЙ БАНК

- МТС-Банк

- НБД-Банк

- Нейва Система быстрых

- НИКО-БАНК

- НОКССБАНК

- Открытие

- Почта Банк

- Примсоцбанк

- Промсвязьбанк

- Райффайзенбанк

- Ренессанс Кредит

- РЕСО Кредит

- РНКБ Банк

- РНКО

- Рокетбанк

- КИВИ Банк (АО)

- Росбанк

- Россельхозбанк

- Санкт-Петербург

- Сбербанк

- СДМ-Банк

- СКБ-банк

- СМП Банк

- Совкомбанк

- Таврический Банк

- Тинькофф

- Точка “ФК Открытие”

- Транскапиталбанк

- УБРиР

- Урал ФД

- ФИНАМ

- Хакасский муниципальный банк

- Центр-инвест

- Экспобанк

- Элплат

- Энерготрансбанк

- Юникредит Банк

- Яндекс.Деньги

- WebMoney (Банк ККБ)

Посмотреть полный список участников можно на сайте СБП.

Система активно стимулируют банки подключаться и пользоваться, так как планируется быстро вывести СБП на самоокупаемость. Что касается законодательства, то считается, что такие платежи легче контролируются в целях 115-ФЗ. В течение 2020 года планируется подключить к СБП более 50 ведущих банков страны.

Также был отмечен явный интерес к системе быстрых платежей от таких сервисов, как «Яндекс.Деньги» и WebMoney. Что касается не менее популярного сервиса «МТС Деньги», то компания планирует присоединиться к системе осени 2020 года. Если к платформе подключены разнообразные электронные кошельки, то граждане могут мгновенно пополнять их с помощью банковской карты или со счета. Это очень удобная функция, которая в ближайшее время будет реализована.

Как СБП будут развиваться дальше

Опыт стран с наиболее продвинутыми финансовыми системами показывает, что СБП — не промежуточный этап развития и не пандемийное веяние, а важная часть финансовой инфраструктуры. К примеру, в Швеции, которая считается самым «безналичным» обществом в мире, система Swish успешно работает с 2012 года. Идея сервиса родилась из желания предоставить удобный сервис для людей, привыкших скидываться на совместные обеды.

Сегодня приложение Swish, на базе которого работает СБП, установили 7,8 млн шведов при населении страны около 10 млн. Его охотно используют для интернет-шопинга: это самый популярный способ онлайн-оплаты среди людей от 18 до 40 лет. Однако первоначальная функция — расчет между физлицами — продолжает набирать популярность и обрастает новыми возможностями. К примеру, в прошлом году в приложении появилась функция, которая позволяет напоминать друзьям и знакомым о необходимости расплатиться.

Пока большинство СБП в мире остаются внутренними. Но североевропейские страны, включая Швецию, постепенно осваивают платежи между разными государствами. Похожий проект с 2018 года реализуется в Еврозоне, хотя там запустить межнациональные переводы было намного проще: все участники используют одну общую валюту.

Но несмотря на сложности с мультивалютными расчетами, трансграничные платежи будут развиваться и стимулировать использование СБП, в FIS. При этом переводы между физлицами также сохранят свое значение, а функция оплаты с помощью сервиса станет одним из драйверов распространения СБП. В России этот сервис уже набирает популярность.

Плюсы и минусы СБП?

Система быстрых платежей ЦБ РФ пока молодая и работает меньше года. Поэтому наряду с достоинствами у неё есть и достаточно много недостатков.

Начнем с плюсов, а потом разберем минусы системы.

Низкие комиссии До 31/12/2019 г. услуга для банков бесплатная. Начиная со следующего года, ЦБ будет взимать с них небольшую комиссию. Она зависит от суммы перевода:

• До 1000 руб. включительно: 0,5 руб.;

• 1001 — 3000; 1 руб.;

• 3001 — 6000: 2 руб.;

• 6001 — 600 000: 3 руб.Себестоимость СБП для банков ниже себестоимости межбанка/переводов с карты на карту. Поэтому можно предположить, что для обычных граждан комиссия будет минимальной или вовсе бесплатной. Ведь есть же сейчас банки с бесплатным С2С и межбанком!

Высокая скорость перевода и круглосуточная работа Выше мы уже говорили, что длительность перевода составляет 15 секунд (!) и СБП работает круглосуточно. Здесь нет также выходных и праздников.

По Межбанку/перевод с карты на карту операция может длиться до 5 дней.

Карта необязательна и простота использования Для осуществления перевода не обязательно иметь банковскую карту. Достаточно наличия счета в финансовом учреждении. Если их несколько, пользователь может сделать основным один из них. На него будут поступать средства от отправителей и с него – отправляться деньги получателям.

Для перевода нужен только телефонный номер. Не нужно запоминать/записывать номер карты или реквизиты счета.

- Оплата товаров/услуг Пока разрешаются переводы только физическим лицам. Однако в ближайшем будущем россияне смогут оплачивать услуги/товары, полученные в магазинах (сканирование QR кода). Предполагаются даже дополнительные бонусы для клиентов. Чуть позже потребители смогут переводить деньги в бюджет и появится возможность операций между юр. лицами.

- Слив информации Любой человек, зная ваш телефонный номер, легко узнает имя с отчеством, первую букву фамилии и банки с открытыми счетами. Это «лакомый кусок» для мошенников. К примеру, в Райффайзенбанке даже личного согласия не нужно, чтобы стать участником СБП!

- Отказ от перевода невозможен Пока получатель не может отказаться принимать переводы по СБП! Многие считают, что это отличный способ обвинить госслужащих в получении взятки. Но, ради справедливости, стоит сказать, что скоро такая возможность должна появиться

- Не видно отправителя Не в каждом банке видно, от кого пришел перевод. В СКБ ничего не отображается. Невозможно получить сведения об отправителе ни в интернет банке, ни в выписке. В Альфа-Банке получатель увидит какие-то непонятные цифры (шифр). Чуть лучше ситуация в Тинькофф. Здесь можно увидеть иконку банка, полное имя отправителя и первую букву его фамилии.

- Технические сбои Здесь особо распространяться не надо. В любом новом сервисе будут сбои. Надеемся, что со временем их будет меньше или они полностью исчезнут.

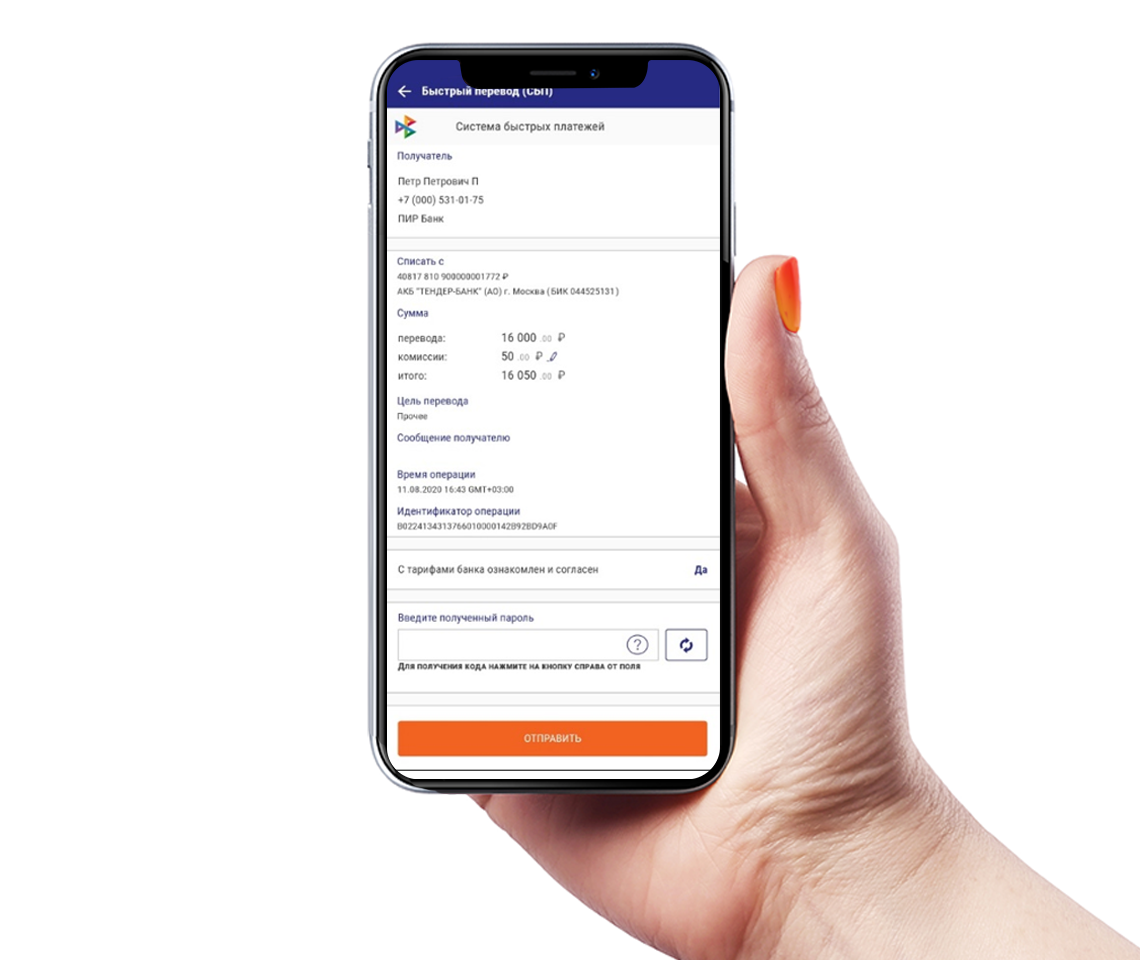

- Отмена перевода невозможна Отправитель не сможет самостоятельно отменить перевод, если он ошибся с получателем. Потребуется согласие другой стороны. Правда, вероятность ошибки минимальная. Потому что отправитель будет видеть имя с отчеством получателя и первую букву его фамилии. Еще надо будет подтвердить операцию вводом пароля, который поступит СМС сообщением.

- Антиотмывочный ФЗ № 115 Без этого минуса не обойдется ни одно обозрение банковских услуг. Сейчас любой банк в любое время, основываясь на этот Закон, может приостановить перевод и потребовать от отправителя подтверждающие документы. Это не исключается и в СБП. Однако система должна работать круглосуточно, без выходных/праздников. Как это будет реализовано банками, пока непонятно.

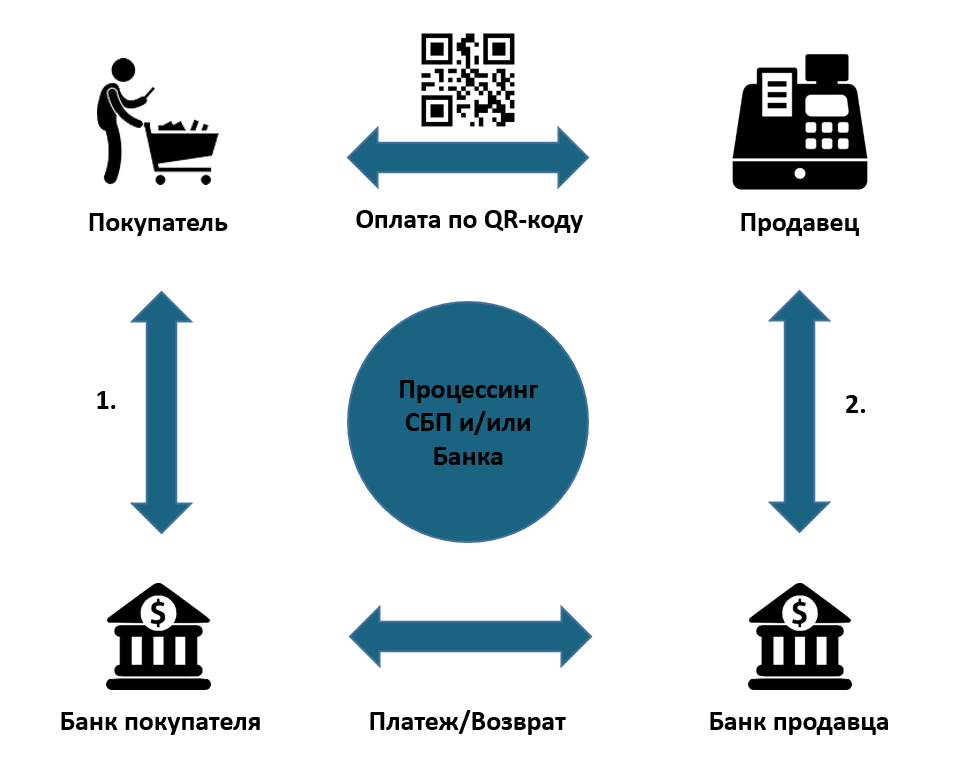

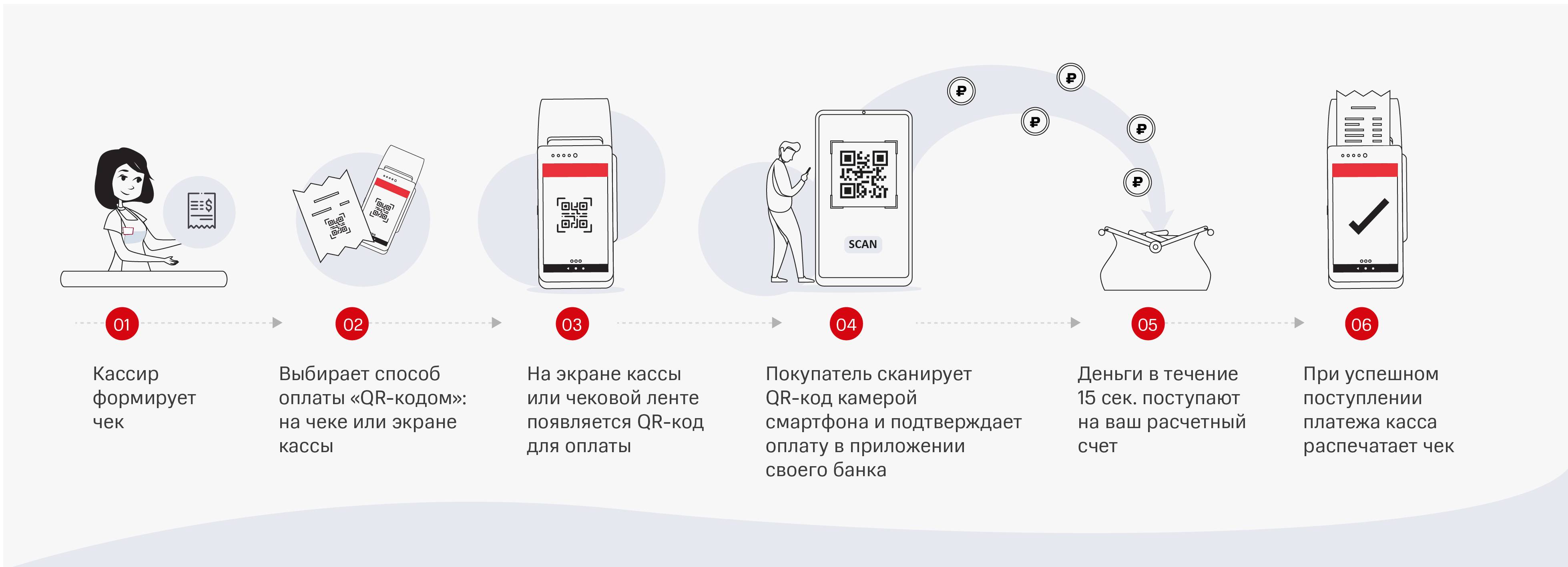

СБП и расчеты в магазинах

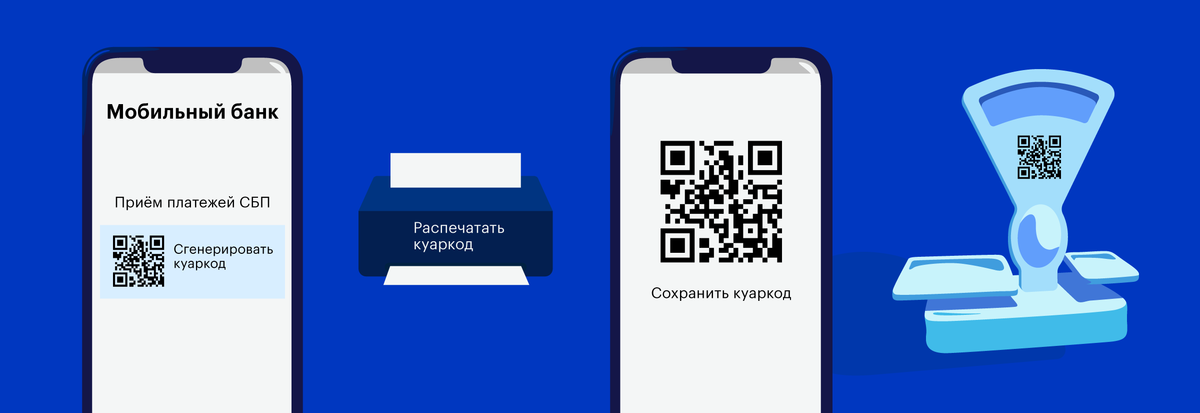

На данный момент СБП успешно работает в рознице. Теперь появилась возможность в упрощенном режиме оплачивать покупки в магазинах с помощью QR-кода. То есть, деньги переводятся от физического лица к юридическому лицу.

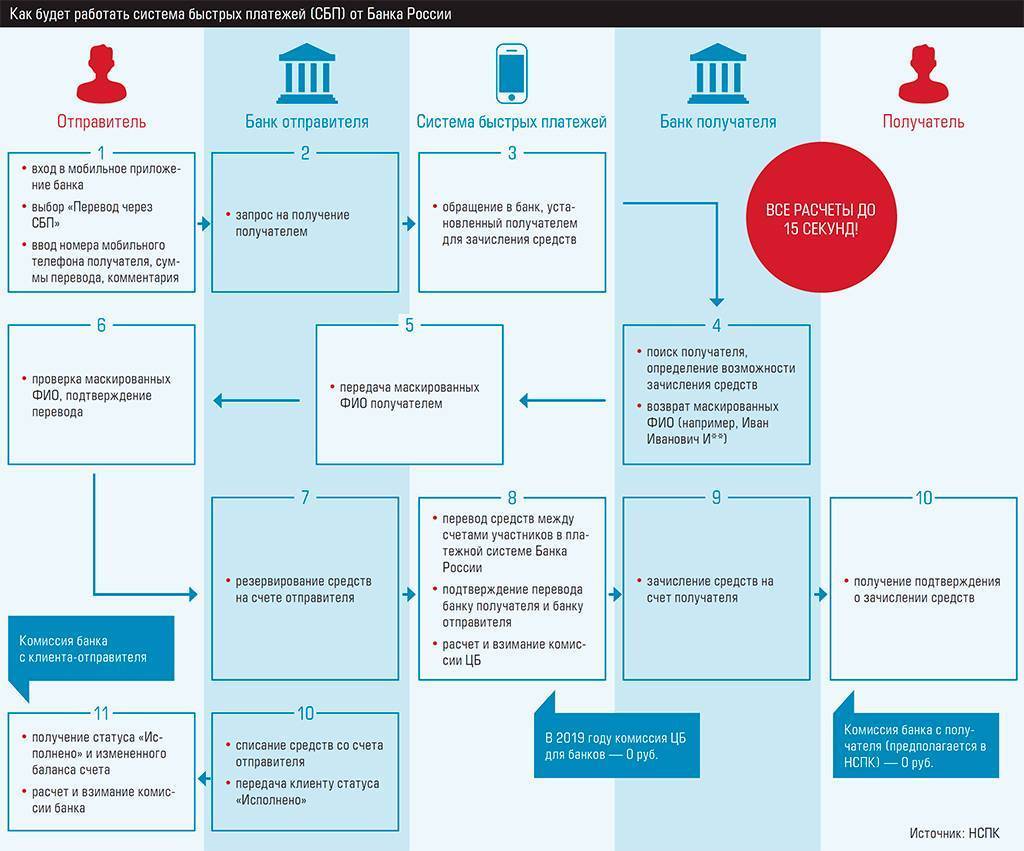

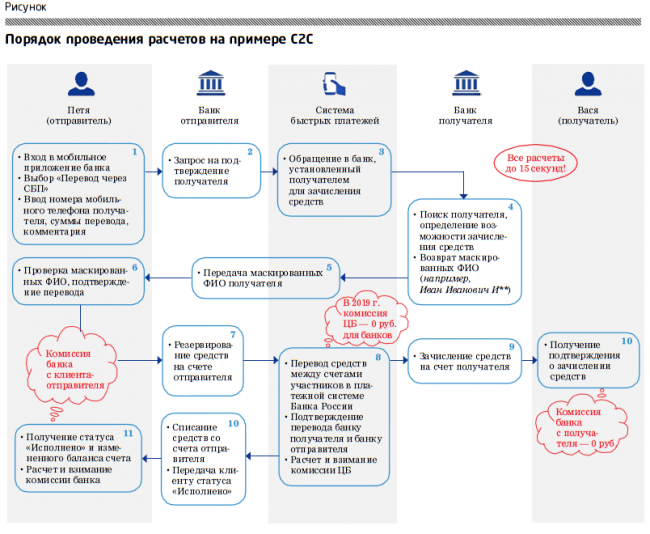

Механизм выглядит следующим образом:

- Вы выбираете нужный товар и пробиваете на кассе.

- Получаете чек, в котором указан QR-код.

- Сканируете его через приложение на мобильном телефоне.

- Приложение автоматически списывает денежные средства со счета в пользу магазина.

Теперь отпала необходимость носить с собой банковские карты и наличные деньги, что для многих очень удобно. Вся информация хранится в смартфоне, который всегда под рукой. Преимущества магазина заключаются в том, что появилась возможность сократить расходу на обработку платежей, а значит снизить цены.

Обзор документа

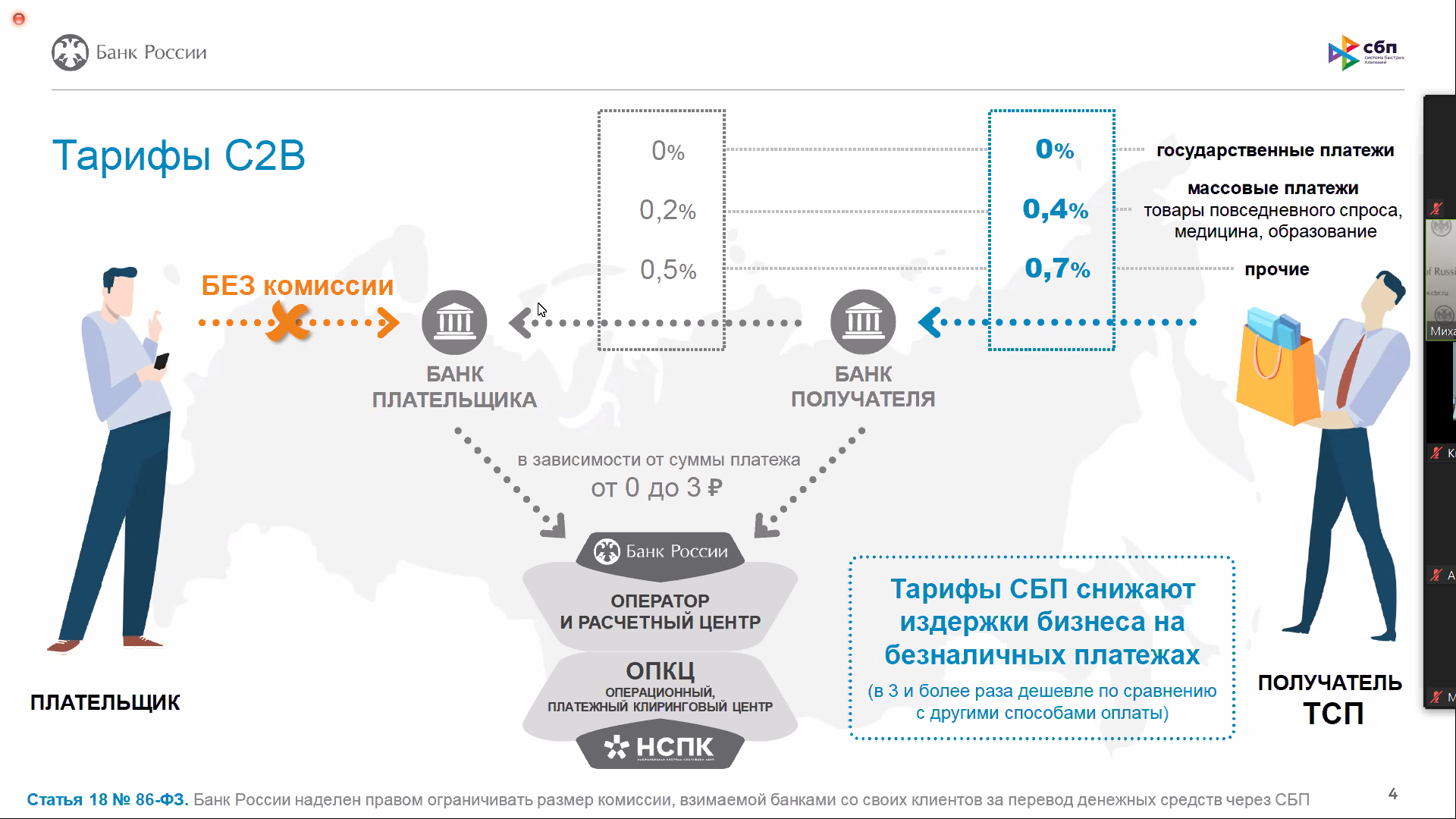

Приведены тарифы на услуги Банк России в сервисе быстрых платежей (СБП):

— тарифы на услуги при переводе денежных средств, действующие с 1 января 2020 г.;

— действующие с 1 октября 2019 г. ставки межбанковских вознаграждений и размеры комиссий, взимаемых банками с клиентов при оплате товаров, работ, услуг;

— тарифы на услуги Банка России по переводу денежных средств в платежной системе ЦБ РФ, действующие с 1 октября 2019 г.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

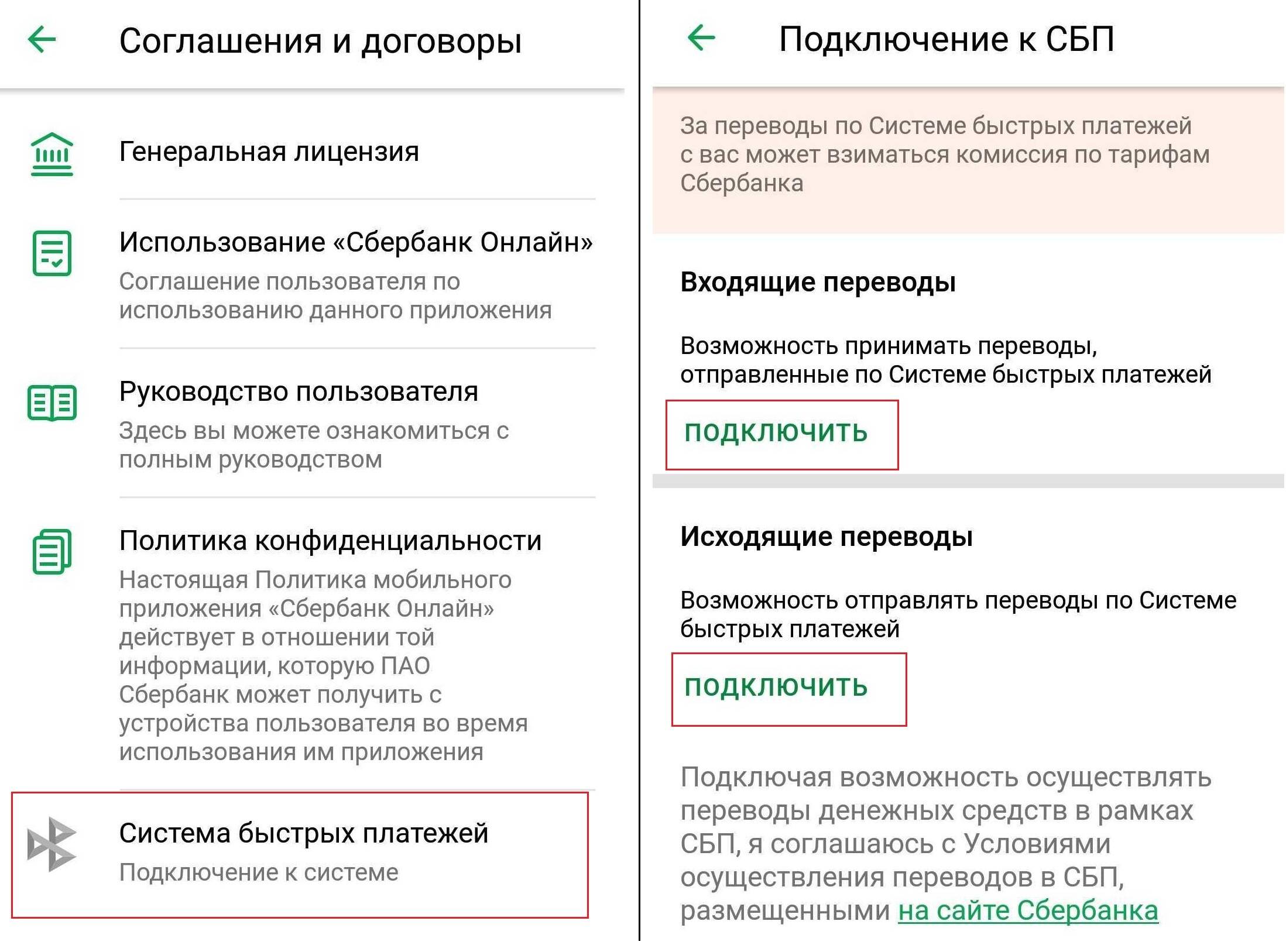

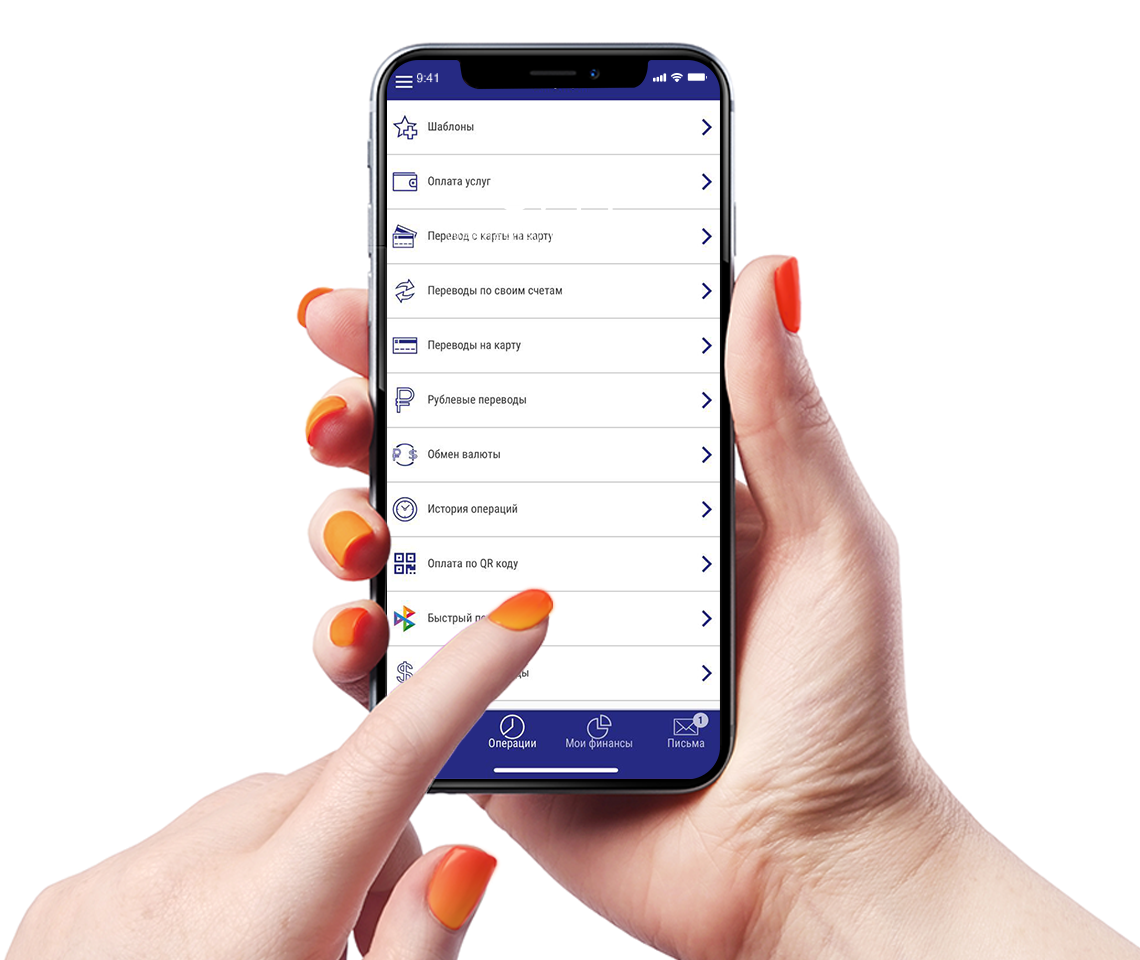

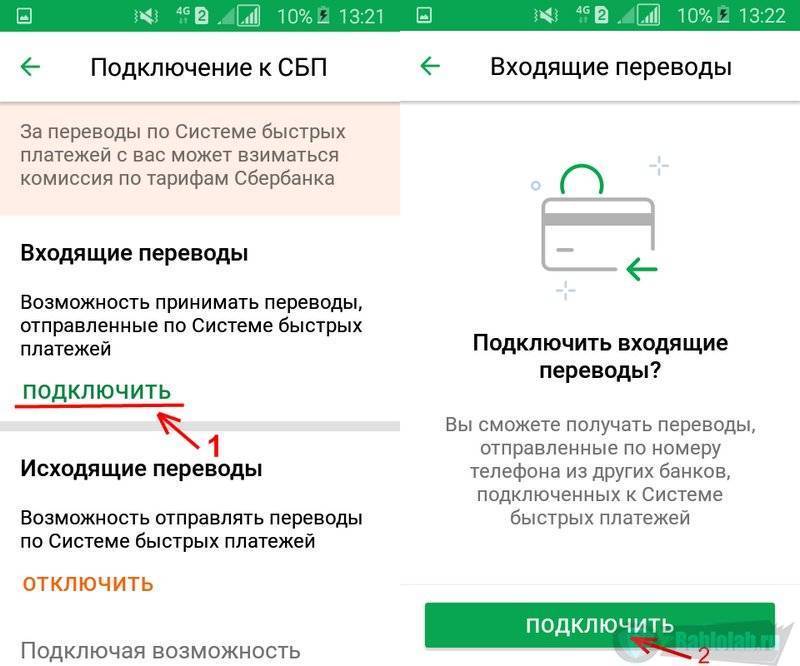

Как подключиться к системе быстрых платежей

Для подключения и включения не требуется специальных знаний в этой области. Банки самостоятельно внедрили весь функционал в приложения, которые есть как на операционной системе Android, так и на iOS. Интерфейс является интуитивно понятным, поэтому каких-либо проблем у пользователей возникнуть не должно. Обновите свой мобильный банк, если вы до сих пор не видите у себя такой функции.

Чтобы получить доступ к СБП, откройте расчетный счет или получите дебетовую карту в банке, которая сотрудничает с данной системой. Привяжите карту к номеру мобильного телефона и установить на телефон мобильное приложение. В настройках подтвердите желание проводить быстрые платежи и введите код подтверждения, который будет вам отправлен с помощью смс на мобильный номер или push-уведомлением.

Недостатки СБП

Все системы переводов имеют ряд одинаковых недостатков, которые заключаются в следующем:

- Высокие комиссия между переводами с одного банка в другой.

- Если перегружена инфраструктура, то возможна задержка денежного перевода.

- Могут возникнуть сбои в системы и конфликты, если у отправителя различные платежные системы. Например, «Мир» и Visa.

Однако разработчики СБП стараются урегулировать все проблемы и в будущем свести их к минимуму. Постоянно ведется работа над улучшением качества обслуживания. В будущем пользователи смогут рассчитывать на снижение суммы комиссии, а также мгновенное зачисление денежных средств на карту. Главной целью СБП является упростить процесс перевода денежных средств, а также удешевить.

Для разработки данной системы привлекались лучшие специалисты в области платежных технологий. При разработке учитывался опят азиатских и европейских стран. Цифровые технологии продолжают захватывать мир, СБП является благодатной почвой для внедрения новых инновационных продуктов и сервисов.

Комиссия за перевод

СБП берет минимальный процент за переводы. В этом состоит одно из ее преимуществ. Планируется, что в скором времени переводы станут абсолютно бесплатными.

Весь прошлый год плата не взималась за совершение операций. В 2020 году актуальными являются следующие тарифы:

- Если сумма перевода составляет менее 1000 рублей, то комиссия составляет 0,5 рубля с отправителя и получателя.

- Если сумма перевода составляет от 1000 до 3000 рублей, то комиссия составляет по 1 рублю с отправителя и получателя.

- Если сумма перевода составляет от 3000 до 6000 рублей, то комиссия составляет по 2 рубля с отправителя и получателя.

- Если сумма перевода составляет от 6000 до 600.000 рублей, то комиссия составляет по 3 рубля с отправителя и получателя.

Данную комиссию оплачивает банковская организация, поэтому конечный тариф будет чуть выше. Но он не существенно выше этой суммы, поскольку СБП представляют собой социально значимый проект для России.

Изначально все кредитные организации установили нулевой тариф на совершение всех операций в рамках системы. Например, это и Тинькофф, и Росбанк. Что касается СКБ-Банка, то он за переводимую сумму более 6000 рублей снимает 1% от суммы перевода, но не более 300 рублей. Центробанк контролирует пользовательскую комиссию, поэтому повышения тарифов не планируется.

UPD: На данный момент размер комиссии определяется только самим банком и зависит от лимита. Сама система убрала комиссия.

Подробнее про QR-код

QR-CODE Системы быстрых платежей

QR-CODE Системы быстрых платежей

Все больше становится популярной оплата с помощью смартфонов, которые имеют встроенный специальный чип NFC. Например, это платежные системы Samsung Pay, Apple Pay, Google Pay. Однако не всех потребителей смартфоны, поддерживающие данную функцию. Именно поэтому было принято решение ввести систему QR-кодов.

Варианты оплаты с помощью QR-кода:

- Режим продавца. Когда код отображается у продавца, а клиент его сканирует с помощью смартфона и происходит транзакция.

- Режим покупателя. Когда клиент выводит на экран смартфона QR-код для того, чтобы продавец его считал с помощью сканера.

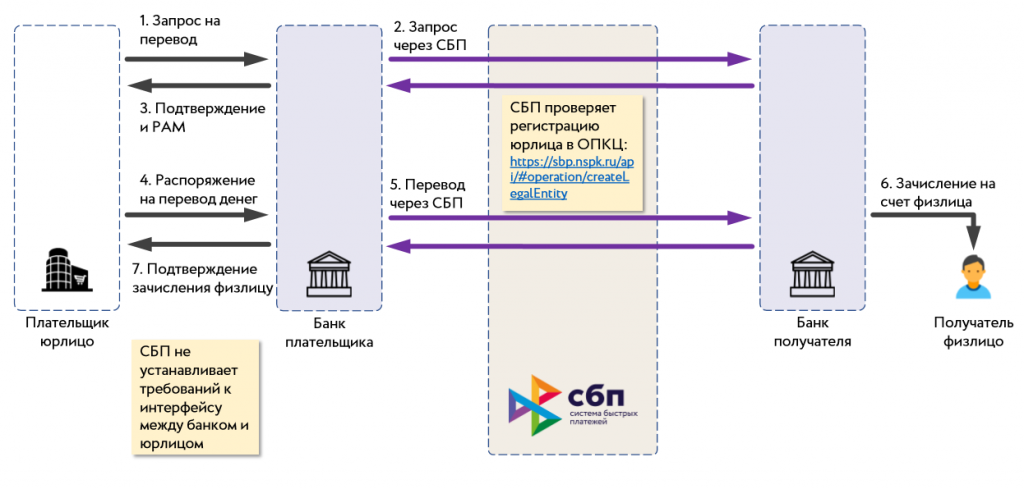

СБП для бизнеса

Юридические лица и ИП вправе подключить СПБ и принимать оплату от покупателей. Это альтернатива эквайрингу.

Система быстрых переводов для юридических лиц имеет преимущества:

- зачисление средств на расчетный счет в течение 10 минут;

- низкая себестоимость платежей;

- снижение стоимости на аналогичные услуги из-за возникшей конкуренции на рынке.

Сравнение с эквайрингом

СПБ будет выгодным для бизнеса, поскольку согласно существующей информации о тарифных планах, максимальная комиссия за операцию составляет 0.70% от суммы. Комиссия по эквайрингу достигает 3.5%, в зависимости от оборота компании и тарифного плана.

Как подключиться

Подключиться к сервису могут только финансовые организации. Владельцы бизнеса смогут оформить заявку на подключение не ранее 2020 года.

Процедура подключения включает 4 пункта, обязательных к выполнению:

- Юридическое оформление отношений с НСКП. Нужно ознакомиться с правилами, заполнить заявление, отправить копию заявления по электронной почте. Оригинал доверенности и заявления нужно отправить в НСКП.

- Оформление юридических отношений с Банком России. Следует посетить территориальное управление, чтобы заключить дополнительное соглашение и получить СКЗИ.

- Реализация и проведение испытаний. Перед началом перехода на этап реализации, нужно ознакомиться с требованиями и спецификацией. Согласовать и провести тестовые испытания взаимодействия. Собственное ПО должно отвечать требованиям Центробанка.

- Активация. В Банк России следует направить уведомление о том, что испытания прошли успешно. Дождаться уведомлений о дате активации от Банка России и НСПК.

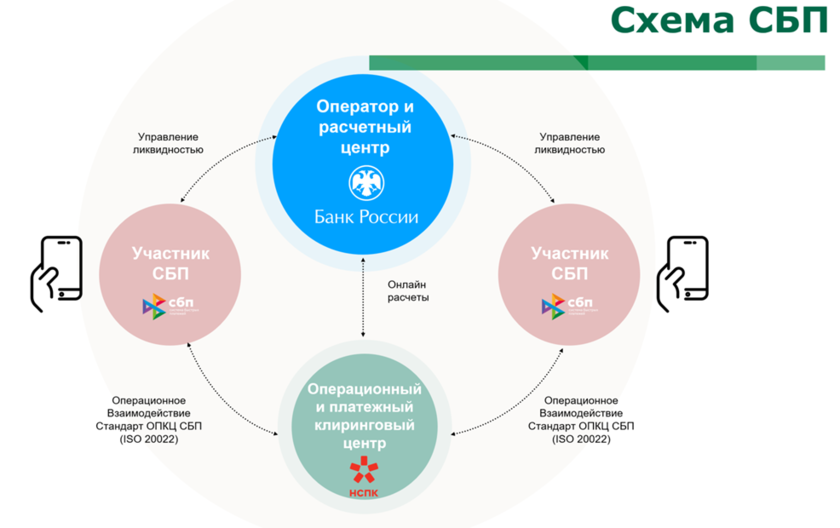

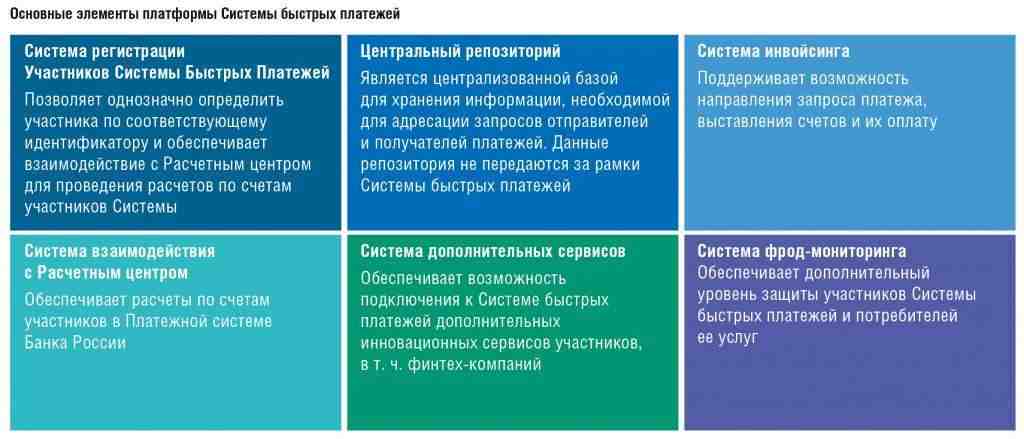

Что такое СБП и для чего она нужна

СБП – это комплекс организационных, финансовых и технических элементов, предназначенный для платежей и переводов между клиентами банков по простым идентификаторам. В качестве последних могут использоваться номера мобильных телефонов, е-мейлы, аккаунты в соцсетях, QR-коды и другие уникальные реквизиты.

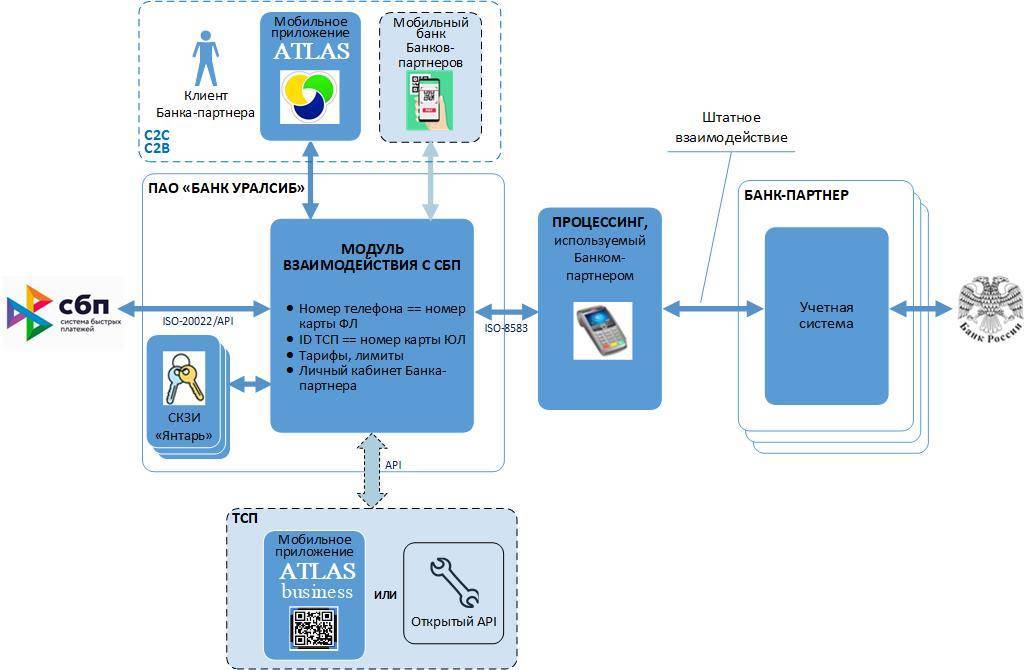

Проект реализуется Ассоциацией ФинТех под эгидой ЦБ РФ, а его участники – российские банки.

СБП даёт возможность осуществлять платежи и переводы денежных средств моментально и в круглосуточном режиме.

Сервис находится под управлением Банка России, в роли операционного центра выступает Национальная система платёжных карт.

Проект сулит конечным пользователям:

- доступный способ межбанковских переводов без необходимости знать и помнить номера счетов и карт;

- высокую скорость операций (в пределах 15 сек.);

- низкую оплату за услуги;

- высокую степень надёжности и защищённости транзакций.

СБП ЦБ РФ нельзя назвать инновацией на российском финансовом рынке. Так, через Сбербанк Онлайн обладатель дебетовой карты этого банка может перевести деньги на карту другого лица по номеру мобильного телефона последнего. Правда, эта операция возможна только в случае, если получатель – клиент Сбербанка, банка Тинькофф или Совкомбанка (опция пока доступна только в мобильном приложении Сбера). СБП расширяет этот функционал до переводов между любыми банками-участниками системы.

[править] Преимущества СБП

Регулятор / государство:

- Рост доступности и проникновения финансовых услуг.

- Снижение издержек на поддержание наличного оборота.

- Повышение прозрачности и управляемости.

- Поддержка роста ВВП, способствование конкуренции и развитию инноваций.

Потребители:

- Удобство, предсказуемость и безопасность.

- Скорость проведения транзакций с подтверждением доставки средств.

- Доступность расчётов 24/7/365.

- Снижение затрат на проведение переводов.

Компании:

- Скорость денежного оборота.

- Снижение издержек на инкассацию наличных.

- Снижение затрат на проведение платежей.

- Новые сервисы и возможности для упрощения внутренних процессов.

Банки и провайдеры финансовых услуг:

- Увеличение транзакционных оборотов и средних остатков на клиента.

- Возможности для разработки новых высокомаржинальных продуктов.

- Сокращение издержек на инфраструктуру оборота наличности.

- Защита роли банков в цепочке проведения платежей.

Безопасность системы

Процедура быстрого перевода предполагает ответственность за безопасность личных данных клиента как со стороны организации-отправителя, так и со стороны, обслуживающей получателя. Переводя денежные средства через СБП, отправитель подтверждает операцию введением одноразового пароля из сообщения или push-пароля в приложении. При выборе получателя система показывает его имя в формате Ф.И.О. Аналогичный алгоритм действует сейчас в сервисе «Сбербанк Онлайн». Поэтому клиентом будет нетрудно освоиться.

В случае, если денежные средства по ошибке ушли не по адресу, пользователю придется обратиться в банк, из которого были отправлены деньги. Все участники системы уже имеют четкие инструкции по быстрому урегулированию подобных ошибок. Учитывая, что в момент обнаружения ошибки система быстрого перевода уже отправила средства на указанный счет, для их возврата необходимо будет получить согласие фактического получателя. Вероятность таких ошибок по вине системы, впрочем, практически исключена.

Стоимость переводов и лимиты

Размер комиссии за отправку платежа зависит от тарифной политики банка-участника. Изначально при запуске системы сообщалось, что в течение 2019 года все операции будут проводиться бесплатно.

Однако с 1 мая некоторые банки пересмотрели свои тарифы. Например, Промсвязьбанк установил комиссию в размере 1% от суммы перевода с дебетовой карты. Его примеру последовал также Газэнергобанк (при условии, что сумма платежа превышает 6 000 рублей в сутки). Другие банки-участники пока воздержались от изменения тарифной политики.

По данным ЦБ, с 2020 года стоимость переводов будет определяться следующим образом:

- 1 рубль — при сумме операции до 1 000 рублей;

- 4 рубля — при сумме перевода от 1 000 до 6 000 рублей;

- 6 рублей — если размер платежа составит от 6 000 до 600 000 рублей.

Что касается максимальной суммы перевода, то она ограничена на законодательном уровне. Перечисление средств по системе быстрых платежей осуществляется только в национальной валюте, при этом единовременно можно перевести не более 600 000 рублей. Суточные и месячные лимиты банки-участники СБП устанавливают самостоятельно.

Безопасность переводов по номеру телефона

Надёжность СБП обеспечивается современными системами защиты на трёх уровнях:

- Со стороны Центрального Банка России.

- Со стороны коммерческого банка (отправителя и получателя).

- Со стороны Национальной системы платёжных карт.

Высокий уровень безопасности платежей достигается за счёт того, что отправитель перевода идентифицируется банком (все операции проводятся только после авторизации в личном кабинете). При проведении любой транзакции через СБП система автоматически отслеживает подозрительные и мошеннические действия.

При выявлении нарушений платёж блокируется. Если средства не поступили получателю в течение 10 минут после совершения перевода, отправителю необходимо обращаться в свой банк.

Что такое СБП и как они менялись

По данным Всемирного банка, системы быстрых платежей (СБП) сегодня действуют в более чем 60 странах. Еще несколько государств планируют запустить их в ближайшее время.

Основной принцип таких систем — работа в режиме реального времени или близком к нему. Причем услуги доступны 24 часа в сутки 7 дней в неделю. Такие системы помогли уйти от привычных потребителям и бизнесу трех-пяти рабочих дней, которые раньше требовались для перевода. Клиент получает деньги быстрее, чем сам банк: система просто сообщает кредитной организации, что транзакция завершена.

Первые прообразы таких решений появились еще во второй половине XX века. Например, в Японии в 1973 году запустили Zengin System. Она достаточно сильно отличалась от современных систем быстрых платежей: транзакции занимали длительное время и проходили только в рабочие часы. Реализовать круглосуточные мгновенные переводы удалось лишь в 2010-х годах после очередного обновления системы.

По сути, настоящие СБП возникли только в XXI веке, когда Япония, Мексика и несколько других стран модернизировали свои платежные системы, а Гонконг, Польша и Австралия разработали новые.

Самый явный прогресс в развитии СБП пришелся на последние пять лет. «Большинство стран начали внедрять СБП, увидев успех первопроходцев и оценив те преимущества, которые приносят системы», — отмечают во Всемирном банке.

Индустрия 4.0

Карманные банки: кто переносит в смартфоны сложные финансовые инструменты

По мере совершенствования технологий услуга становилась все удобнее и доступнее. Ранние версии СБП во многих странах позволяли проводить платежи только с использованием банковского счета. Это делало переводы утомительными и не очень безопасными. Пользователям приходилось делиться полными реквизитами счета, чтобы запустить операцию.

Однако затем появились более простые идентификаторы — прежде всего, номера мобильных телефонов. Они привязаны в системе к банковским реквизитам. Поэтому пользователю достаточно зарегистрироваться один раз, чтобы совершать транзакции, используя только телефонный номер.

Как устроены современные системы быстрых платежей

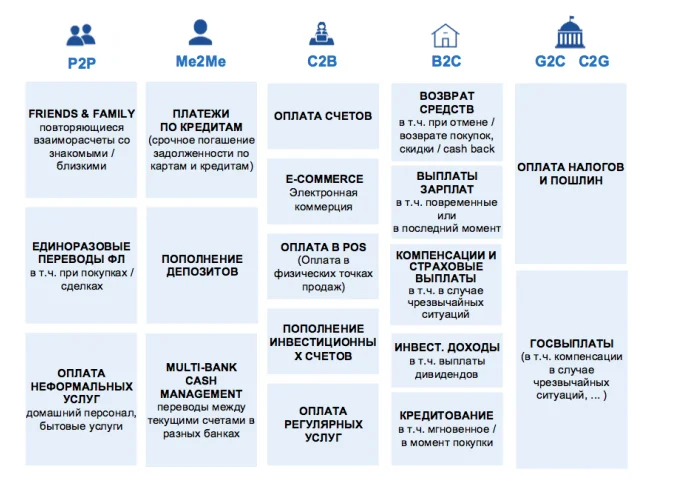

Faster Payments (Великобритания)

Запущена в 2008 году по инициативе Банка Англии. Поддерживает платежи b2b, b2c, c2b и p2p.

С 2014 года в рамках Faster Payments работает бесплатный c2c-сервис Paym, который позволяет физлицам переводить деньги с одного банковского счета на другой, используя номер телефона.

Faster Payment System (Гонконг)

Запущена в 2018 году для удовлетворения растущих потребностей рынка в эффективных розничных платежных сервисах. Внутри сервиса деньги можно отправлять по номеру телефона или адресу электронной почты.

Первоначально система включала платежи p2p и c2b. В декабре 2020 года запущен формат c2g: теперь через FPS можно оплачивать госпошлины и сборы.

Target Instant Payment Settlement, TIPS (Еврозона)

Работает с 2018 года, предусматривает платежи по моделям p2p, c2b, b2c и b2b.

Пока провести платежи через TIPS можно исключительно в евро. В 2022 году сервис планируют интегрировать со шведской финансовой системой, в результате появится возможность переводить деньги в кронах.

Тарифы СБП

Тарифы системы были утверждены Центробанком ещё в 2018 году. Как сообщает пресс-служба Банка России, в зависимости от суммы перевода комиссия будет составлять в общей сложности 1-6 руб. за операцию. Процент за пользование СБП будет наложен на услуги как банка-отправителя, так и банка-получателя.

Однако указанные тарифы начнут действовать с 2020 года. На протяжении всего 2019 система будет функционировать бесплатно. Сообщается также о том, что будет действовать постоянный надзор за соблюдением установленных тарифов. Участники системы не смогут повышать оплату по своему усмотрению.

В данный момент средняя комиссия за перевод средств между разными банками составляет 1% от суммы платежа и как правило не ниже 15 рублей. Поэтому установленные тарифы СБП выглядят весьма демократично.

Перспективы СБП

У системы быстрых платежей есть масса векторов дальнейшего развития и совершенствования. Не исключено, что уже вскоре будет значительно расширено число идентификаторов: можно будет найти получателя не только по номеру телефона или номеру карты/счета, но и по:

- аккаунту в социальной сети;

- мессенджере;

- адресу электронной почты и т.д.

Несмотря на то, что пока СБП доступна только для взамодействия между физическими лицами, уже к концу этого года планируется сделать возможным переводы в пользу коммерческих предприятий. Кроме того, вскоре можно будет осуществлять платежи с помощью штрихкода быстрого распознавания.

Тарифы и комиссия для банков и клиентов

ЦБ РФ в 2019 году только тестирует СБП. Для кредитных организаций до конца года в ней установлены нулевые комиссии. В дальнейшем за каждую транзакцию планируется брать небольшую плату как с банка отправителя, так и с финансового учреждения получателя денег. Она будет составлять до 3 рублей и будет зависеть от суммы транзакции.

Для клиентов тарифы и комиссии банки определяют самостоятельно. Большинство крупнейших кредитных организаций до конца 2019 года не берут комиссию за переводы через СБП. Исключением стал только Райффайзенбанк, который ввел плату в 1,5% от суммы перевода. Но даже он позволяет ежемесячно переводить до 10 тыс. р. без комиссии.

При переводах с кредиток комиссии взимаются согласно тарифному плану. Это сделано, чтобы клиенты не использовали СБП для обналичивания кредитных карт.

Выводи и итоги

Комментарии от alexD: На самом деле система быстрых платежей достаточно полезная вещь. Как вы могли заметить, к ней еще не подключены все банки и не факт, что будут.

Но еще интереснее другое, если сама система выставляет лимит в 100 000 рублей, то банк же может ее понизить. И я знаю точно, что МТС банк, сохраняет этот лимит. В остальных же лимиты будут сильно зависеть от того, какой у вас тариф. Если дорогой, то по больше сможете переводить, если дешевой то ограничитесь 5 или 10 000 рублями. Для банков не совсем удобно с одной стороны, а с другой повод еще больше заработать. Как это было например со Сбербанком, который после снятия ограничений на переводы между филиалами, стал еще больше зарабатывать на подписках.

Многие, безусловно будут видеть только самые плохие стороны системы быстрых платежей. Я же вижу перспективу. Да безусловно это больше контроля, но это неизбежный путь.

Рейтинг

Рейтинг статьи