«Росгосстрах» – Нестраховые Случаи по Квартире и Дому

Компания не будет возмещать вред при таких ситуациях:

- осадки попали на застрахованные вещи и в застрахованную квартиру через кровлю, или другие отверстия, а также через незакрытые двери, окна, через балкон, лоджию, террасу;

- имущество испортилось из-за естественных процессов, например, гниения, коррозии и других процессов;

- собственность имеет дефекты;

- истек эксплуатационный срок;

- вред нанесен в результате военной операции, теракта, гражданской войны и других подобных инцидентов;

- вред может быть возмещен гарантийными обязательствами производителя.

Также не считается страховым случаям повреждение имущества, его изъятие, конфискация по распоряжению госорганов.

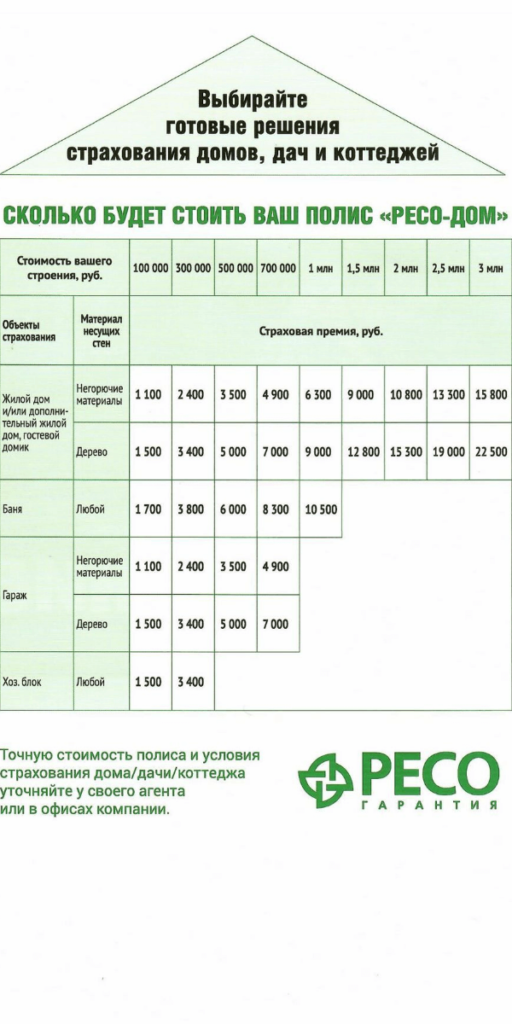

Сколько стоит застраховать дом

При определении стоимости полиса учитывается сумма покрытия. На её основе высчитывается процент, который принят политикой страховщика. Этот процент – и есть сумма к уплате.

Важно понимать, если вы проводите на даче только один из четырёх сезонов, то стоимость такой страховки будет выше. Если вы проживаете в доме постоянно, то страховая компания будет применять пониженные тарифы

Сумма покрытия во многих случаях определяется представителем страховой компании. Оценщик ведёт опись имущества, рассчитывает стоимость дома исходя из его различных характеристик.

Чем выше итоговая сумма объекта, тем больше будет цена полиса. Например, дом, оценённый в 15 000 000 рублей, потребует оплатить полис примерно в 30 000 рублей.

Наибольшей популярностью среди страхователей пользуется сумма покрытия, равная 2 000 000 рублей. При страховании от стандартных рисков (пожара и действий третьих лиц), стоимость полиса в зависимости от страховщика составит от 10 000 рублей до 15 000 рублей. При выборе суммы покрытия до 500 000 рублей, стоимость полиса снижается вдвое.

Тарифы компании в основном зависят от материала дома. Например, страхование дачи с деревянным домом рассчитывается как 0,5-1% от стоимости объекта. Если здание выполнено из кирпича, то тариф варьируется от 0,2 до 0,6%.

У большинства страховых компаний на сайтах имеется специальный калькулятор для расчёта страховки. После ввода данных система автоматически сформирует цену полиса.

Что в доме можно застраховать и от чего?

О том, что такое страхование дома, знают далеко не все граждане.

О том, что такое страхование дома, знают далеко не все граждане.

А ведь это может быть комплексный продукт, который может включать страховку на садовые, дачные дома, коттеджи, таунхаусы, хозяйственные постройки.

А также имущество, находящееся внутри дома – мебель, бытовая техника, предметы интерьера, картины, украшения и другие вещи, ценности владельца недвижимости.

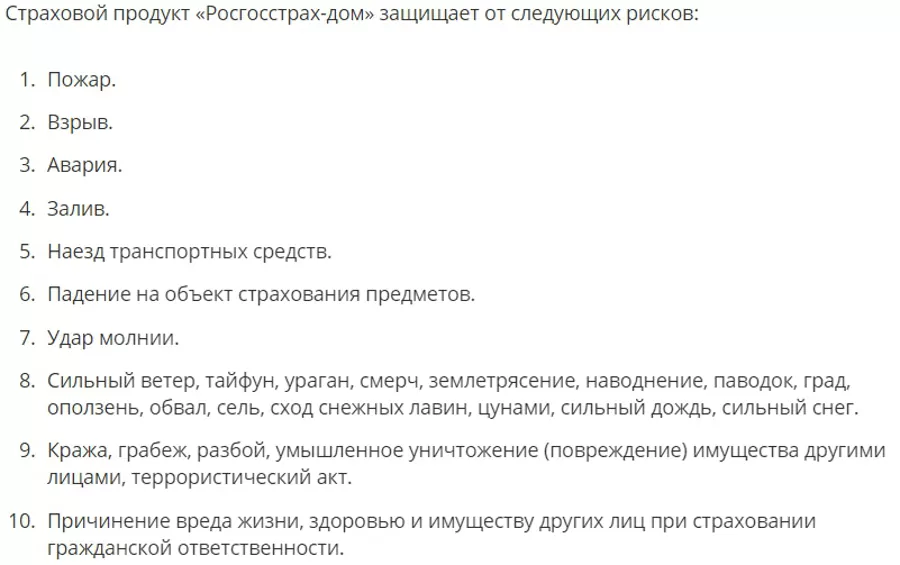

Оформить страховку можно на любые риски:

- пожар, в том числе намеренный поджег;

- аварии;

- стихийные бедствия – ураган, град, молния, оползни и т. п.;

- противоправные действия лиц, в том числе мошеннические действия, кража и др.

Порядок действий при наступлении страхового случая

В первую очередь, при обнаружении наступления страхового случая необходимо вызвать необходимую экстренную службу (пожарную, полицию, МЧС) и предпринять все возможные действия для спасения своего имущества. Фиксирование звонка в экстренной службе необходимо для получения возмещения у страховой компании или в судебном порядке. Следующим шагом должен стать звонок в страховую компанию. В договоре всегда указывается срок, отведенный для уведомления страховщика. Если не уложиться в этот срок, могут возникнуть проблемы со страховыми выплатами. Также в полисе указывается срок подачи письменного заявления о выплате страховой суммы и предоставления необходимых документов. Обычно для этого отводится срок от одной недели до месяца. Среди требуемых документов должны быть:

- Документ, подтверждающий личность и ИНН;

- Страховой полис;

- Заключение службы пожарной безопасности (в случае повреждений от огня), документы из полиции (при возбуждении дела по факту повреждения имущества), оценочный акт;

- Перечень поврежденных или уничтоженных страховых объектов.

Количество необходимых документов может быть изменено условиями договоров каждой отдельно взятой страховой компании

Гражданское законодательство содержит перечень общих причин, вследствие которых страховщик вправе отказать страхователю в выплате возмещения по застрахованному загородному дому, в том числе несоблюдение порядка оповещения страховой компании о произошедшем; умысел страхователя, выгодоприобретателя или застрахованного лица, либо грубая неосторожность; воздействие ядерного взрыва, военные действия, гражданская война, народные волнения; изъятие, конфискация, реквизиция, арест или уничтожение застрахованного имущества по распоряжению государственных органов; и другие случаи, указанные в договоре страхования

Наступление страхового случая. Рекомендации

Любое происшествие на вашем участке должно сопровождаться обращением к страховщикам.

Чтобы процесс не затянулся, лучше придерживаться следующих рекомендаций:

Страховая компания устанавливает предельные сроки возмещения ущерба. Поэтому, при наступлении страхового случая, лучше не затягивать с обращением

Это позволит вовремя оценить ущерб и выяснить причину инцидента;

Если произошло происшествие, важно его зафиксировать. Любые доказательства будут полезны: как фото- и видеосъемка, акт о пожаре, заявление в полицию и пр

Алгоритм поведения владельца должен быть таким: сначала вызвать ответственные службы (полиция, аварийно-газовая служба, коммунальщики), произвести фиксацию доступными способами, а затем сделать звонок в страховую компанию;

Важно собрать, при обращении в страховую компанию, полный пакет документов (паспорт, ИНН, страховой договор, перечень поврежденных или уничтоженных конструкций, акт о причинении ущерба). Эксперты проведут анализ причин происшествия и оценят ущерб. Иногда, для этих случаев, привлекается независимый оценщик;

Если происшествие с вашим домом или участком не описано в полисе, то компания откажет в возмещении убытков;

Заявка на возмещение денежных средств может рассматриваться от нескольких дней до недель;

Средства выплачиваются только на застрахованные сооружения;

При использовании франшизы, сумма выплат будет уменьшена на ее размер.

Перечень может быть и больше. Количество опций и предоставляемых документов зависит от условий соглашения в той или иной страховой компании.

Можно ли застраховать незарегистрированный и недостроенный дачный дом

Популярной сегодня считается оформление страховки на незавершенный и строящийся объект. В этом случае компании предоставляют полис человеку, даже не имеющему еще документов, удостоверяющих право собственности.

Популярной сегодня считается оформление страховки на незавершенный и строящийся объект. В этом случае компании предоставляют полис человеку, даже не имеющему еще документов, удостоверяющих право собственности.

Самой большой сложностью в подобной ситуации является не то, как рассчитать стоимость, а то, как получить страховую выплату.

Дело в том, что компании в этом случае требуют представить документы, которые подтверждают наличие права собственности на конкретный объект, а без них отказываются выполнять свои обязанности.

Следует учесть: спорные ситуации при потребности получить возмещение решаются посредством суда. Поэтому перед оформлением такой страховки стоит оценить возможные риски и выгоду.

Как выбрать риски?

Каждый хозяин волен самостоятельно выбирать от чего он хочет застраховать свой дом или дачу (от этого будет зависеть цена полиса).

- От пожара, который возник вследствие несчастного случая (поджог – отдельно).

- От бытовых аварий – взрыв газа, повреждение водопровода или отопления.

- От пожара, молнии, стихийных бедствий. В стихийные бедствия могут быть включены землетрясения, ураганы, цунами, сели, оползни, град, ливни. Здесь следует трезво оценить возможность их возникновения, если ваш дом находится, например, в средней полосе России.

- От преступных действий третьих лиц – поджог, кража, грабеж со взломом, уничтожение имущества, вандализм.

- От падения предметов сверху (деревьев, самолетов) или наезда транспорта.

Ни один страховщик не внесет в полис риски утраты имущества, которые произошли в следствии:

- воздействия радиации;

- военных действий;

- бунтов, погромов.

Все пункты следует тщательно изучить, оценить их целесообразность, выбрать необходимые и только после этого заключать договор.

Как получить страховку, если дом не оформлен

При составлении страхового договора обращайте внимание,

указан ли человек, которому в случае появления риска, будет выплачена

компенсация. Это является

очень важным моментом, так как отсутствие имени и фамилии владельца дачного

дома, приведут к проблемам с получением денег

Страховая выплата возможна только в следующих случаях:

- Если будут предоставлены документальные

доказательства о том, что ближайшие претенденты на выплату страховой

компенсации – это ближайшие родственники. - В процессе сбора доказательств попытаться

провести регистрацию указанного дома и стать его собственником. - Подавать заявление в суд на компанию, которая не

уведомила о возможных проблемах при страховании не зарегистрированного дачного

дома.

На восстановление справедливости всегда уходит много

времени, но даже это не гарантирует, что деньги по страховке будут полностью

возвращены. Как правило, в процессе сбора доказательств и восстановления прав

собственности, «дела минувших дней» заминаются и получить деньги практически

нереально.

Деньги по страховке

Деньги по страховке

В связи с этим хочется предостеречь от необдуманных

поступков и не пытаться проводить страхование незарегистрированного дома.

Только следование гражданскому законодательству, поможет избежать «подводных

камней» и сделать все правильно.

Необходимые нюансы

При заключении страхового соглашения с организацией необходимо принимать во внимание несколько подводных тонкостей: степень защиты подбирается не по объему рыночной цены недвижимого имущества, а по стоимости его реставрации. При составлении подобного соглашения клиенту выплатят сумму, необходимую для полнейшего восстановления недвижимости

ВНИМАНИЕ !!! При изменениях на фасаде строения или его ремонт изнутри все обновления должны быть прописаны в соглашении. Имущество внутри дома подлежит страховки лишь при наличии детального перечня всех предметов

В ней в обязательном порядке указывается год изготовления вещи, название, разновидность, все изъяны. В договоре помимо всего прочего обозначаются документы, необходимые для подтверждения страхового события.

Какие риски предусматривает страховка

Не нужно надеяться на то, что страхование дачи может сберечь ее ото всех случаев жизни.

В стандартном полисе предусматриваются страховые возмещения в следующих ситуациях:

- Пожары;

- Стихийные бедствия;

- Взрывы бытового газа.

ВАЖНО !!! В расширенный перечень помимо прочего может быть включена страховка на случай ограбления или хулиганства. Лучше всего страховать не только жилье, но и другие вспомогательные объекты

Если постройки слабые и старые, компания не станет их страховать.

Сложности ожидают и с недостроенными сооружениями. Страховщики выдвигают требование о том, чтобы дача хотя бы с внешней стороны казалась бы достроенной, были поставлены окна, двери можно было бы запирать на замок.

Ответы на вопросы по теме

Можно ли застраховать дом, если он не оформлен или не достроен?

Да, оформить страховку на такой объект недвижимости можно, но нужно учесть следующие моменты:

- для расчета страхового полиса необходимо, чтобы в доме уже был возведен фундамент, стены, крыша, окна и двери;

- страховка неоформленного или не достроенного дома обойдется клиенту дороже, чем при оформлении полиса на достроенный или оформленный дом;

- если дом не оформлен, то в дальнейшем при наступлении страхового случая клиенту тяжело будет выбить со страховой компании возмещение убытков, поскольку для получения компенсации обязательно потребуются документы на недвижимость.

Какие важные моменты учесть при оформлении страховки на дом?

Многие страховые компании оценивают недвижимость клиента намного дешевле. При этом клиенту они говорят, что если поставить цену ниже, то он сможет сэкономить на платежах.

Также многие страховые агенты не выезжают на объект и не делают опись, осмотр имущества. Многие полагаются на слова клиентов. Однако лучше настоять на своем и пригласить специалиста на место, чем вспоминать, какое имущество находится в доме и что конкретно нужно застраховать.

Страхование дома от пожара, аварии, стихийного бедствия, кражи или других неприятных ситуаций, которые могут испортить недвижимость – разумный способ компенсировать материальные потери при наступлении страхового случая.

Страхование дома от пожара, аварии, стихийного бедствия, кражи или других неприятных ситуаций, которые могут испортить недвижимость – разумный способ компенсировать материальные потери при наступлении страхового случая.

Можно застраховать не только дом, но и имущество, находящееся в нем. Стоимость страховки определяется исходя из множества критериев: страховой программы, стоимости дома, количества рисков и т. д.

Оформлять страховку лучше в крупных компаниях, зарекомендовавших себя на рынке: Ингосстрах, Альфа-страхование, Росгосстрах, Ингвар, Insone.

В каких компаниях можно застраховать дом

Сегодня существует множество страховых компаний. Все они пытаются привлечь клиента низкими тарифами, акциями и скидками для постоянных клиентов.

Мы предлагаем вам ознакомиться со списком страховых компаний, которые, на наш взгляд, заслуживают доверие клиентов. В них можно оформить страховой полис со всевозможными рисками через интернет или посетив офис.

К таким страховщикам относятся:

- Росгосстрах – предлагает недорогие программы страхования, к тому же в некоторых регионах существует бесплатная доставка на дом. Оформить полис самостоятельно через интернет компания не предлагает, а потому лучше оставить заявку на сайте, по которой с вами свяжется специалист;

- АльфаСтрахование – можно оформить полис в рассрочку. Существует три программы страхуемых рисков, а также набор дополнительных на усмотрение клиента;

- Ингосстрах – для жилья, стоимость которого не превышает 8 000 000 рублей, тарифы начинаются от 350 рублей в год. Можно выбрать готовую программу и отправить заявку на рассмотрение специалиста;

- Ренессанс – выплаты осуществляются в течение 15 дней. Компания предлагает 5 программ на выбор, в 4 из которых не понадобится предоставлять правоустанавливающие документы на дом. Они потребуются лишь при наступлении страхового случая;

- ВТБ – предлагает оплатить платёж в рассрочку на 4 месяца. Выплаты осуществляются в течение 10 дней после наступления страхового случая. При этом некоторые программы позволяют оформить полис без предварительного осмотра дома;

- Согаз – есть 4 программы для страхования. Возможно заключить договор на срок от 7 дней, если вы отправляетесь в отпуск. Стоимость полиса начинается от 2000 рублей.

Где застраховать дом выгоднее всего – обзор ТОП-5 компаний-страховщиков

Чтобы сделать выбор страхового партнера ещё более лёгким, мы подготовили для вас обзор пятёрки лучших компаний в сфере страхования частных домов.

1)Альфа-Страхование

Опытная фирма с многолетним трудовым стажем. Неизменно входит в ТОП лидеров страхового рынка на постсоветском пространстве. Независимое рейтинговое агентство «Эксперт» много лет подряд ставит этому страховщику высшую оценку «А++».

2)Ингосстрах

Организация работает на страховом рынке с 1947 года. Имеет огромное количество филиалов по всей стране и предлагает гражданам самые разнообразные страховые продукты по доступной стоимости.

Основные программы страхования недвижимости – «Фридом» (для строений стоимостью не выше 6 млн. руб.), «Экспресс» (бюджетный вариант), «Платинум» (индивидуальное страхование дорого жилья на срок от 3 месяцев до года).

3)Ингвар

Желающие могут защитить своё жилище от рисков по программе «Феникс Дом». Полис позволяет застраховать конструктивные элементы здания, фасад и внутреннюю отделку, коммуникации, домашнее имущество, хозяйственные постройки.

4) Insone

Агентство, предлагающее пользователям готовые и понятные решения в сфере защиты личного имущества, жизни и здоровья. Сотрудничает с компаниями РЕСО-Гарантия и Ингосстрах. Быстрое оформление полиса без калькуляции и экспертного осмотра.

5)Росгосстрах

Старейшая в РФ страховая организация. Надёжная защита от непредвиденных трат, курс на современные технологии, наивысший рейтинг «А++» от РА «Эксперт». Застраховать в Росгосстрахе можно любое жилое строение, начиная от стандартной дачной постройки и заканчивая коттеджами, возведёнными по авторским архитектурным проектам. Пользователи могут оформить полис прямо на сайте и заказать доставку готового документа домой или в офис.

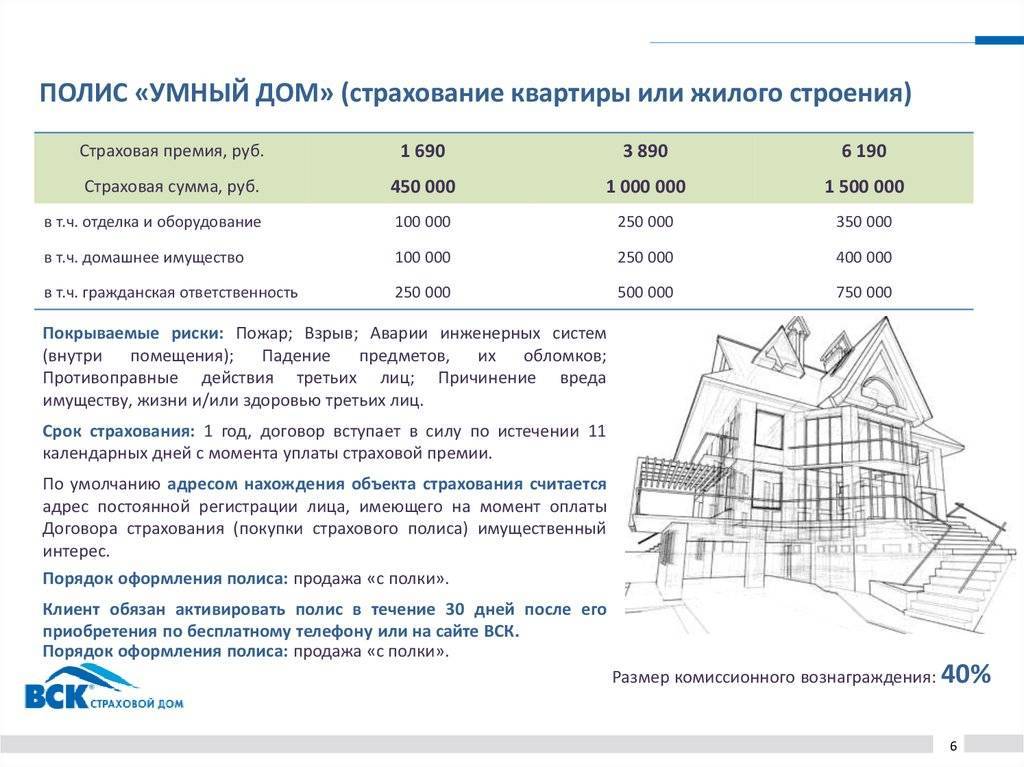

Программы страхования жилья

Страхование представлено на рынке в виде классических продуктов и в виде «коробочных» программ, в которых для каждого объекта подбираются индивидуально наборы рисков. Для владельцев типовой недвижимости: дачи, квартиры среднего класса, недорогих коттеджей, по мнению экспертов, хорошо подходят «коробочные» программы, в которых уже заранее определены условия, страховые суммы и риски. В зависимости от конкретной ситуации выбирается готовая «коробка».

Такая программа страхования по многим параметрам удобна для клиента:

- Невысокая стоимость

- Заранее определенные (фиксированные) суммы возмещения, представленные на выбор

- Нет необходимости предварительно описывать имущество

- Возможность оформить страховку на сайте страховщика в режиме онлайн.

При этом, при выборе продукта, разумеется, нужно учитывать риски, которые покрываются данным продуктом. К примеру, в «коробочных» вариантах не редко отсутствует такая опция, как страхование квартиры от протечек через крышу многоэтажного дома (актуально для жильцов последних этажей).

Программа классического страхования – не менее востребованный вариант. Ее преимущества – лучший сервис и более широкое покрытие. Стоимость полиса при классическом страховании рассчитывается всегда индивидуально и определяется количеством включенных объектов страхования и зависит от суммы страхового покрытия. При этом проводится опись имущества и предварительная его оценка.

При оформлении полиса его владельцу предоставляются дополнительные опции. Это оплата расходов за гостиницу на время восстановления жилье, пострадавшего в результате страхового случая, возмещение убытков от арендной платы, возможность застраховать ценное имущество, нежилую площадь, самоходные машины, элементы ландшафтного дизайна.

К специфическим страховым продуктам можно отнести страхование недвижимости, приобретаемой на стадии строительства (страхуются финансовые риски при затягивании сроков строительства или при банкротстве подрядчика), покупке квартиры на вторичном рынке (договор титульного страхования) или по ипотеке.

Для заключения договора каждый страховщик разрабатывает свой перечень документов:

- Заявление. Если полис оформляется представителем страхователя, ему же выплачивается страховое возмещение при наступлении страхового случая (поэтому на заключение договора необходимо предъявить доверенность, заверенную нотариально). При оформлении договора онлайн этот документ также необходим при наступлении страхового события

- Паспорт

- Документы, подтверждающие право собственности на жилье и имущество (накладные, чеки, отчеты об оценке).

- Помимо предъявления требуемых документов, возможно потребуется осмотр и оценка жилья, предварительная опись имущества, проведенная страховым агентом.

Как застраховать дом и сколько надо платить

Страховщики готовы выплачивать компенсацию в таких случаях:

- Пожар.

- Ограбление, кража, хищение.

- Порча имущества вандалами.

- Ущерб в следствие природного катаклизма.

- Прорыв труб.

- Утечка газа, взрыв.

Стоимость полиса определяется индивидуально, выгодные условия предлагает агентство «Элемент».

Говоря о том, по каким расценкам проводится страхование дома, можно привести средние значения: обычно это 0,2-0,3 % от стоимости дома в год, но сумма всегда зависит от состояния дома, площади и материала изготовления. Например, страховка деревянного дома обойдется дороже, также придется доплачивать за объекты с электрическими печами или обогревателями и объекты, оставленные без присмотра. А снизить сумму полиса поможет установка решеток на окна и металлических дверей.

От чего можно защитить свое имущество:

- Пожара (в том числе в результате поджога);

- Удара молнии;

- Взрыва газа;

- Стихийных бедствий;

- Противоправных действий третьих лиц (в том числе от кражи со взломом, грабежа);

- Повреждения застрахованного имущества водой вследствие аварий систем водоснабжения, канализации, отопления и других гидравлических систем;

- Падения летающих объектов, деревьев и опор линий электропередач, в том числе с вашего участка на соседний;

- Наезда транспортных средств;

- Боя оконных стекол;

- Терроризма.

- Получить скидку при наличии охранной и пожарной сигнализаций;

- Застраховать имущество без осмотра;

- Защитить домашнее имущество без описи;

- Заплатить за полис в рассрочку.

Какие бывают виды страховки загородной недвижимости?

1. Классический вариант страхования

Классический пакет включает в себя страховку от распространенных видов повреждений: пожар и наводнение. В этом случае оценка особняка производится в соответствии с определенными тарифами.

2. Экспресс-страхование

Экспресс-страховка – защита строений средней и низкой стоимости. Длительность письменного соглашения ограничена сроком в 1 год. Стоимость полиса зависит от выбора клиента. Сумма страхования недорогой усадьбы может быть меньше рыночной, потому что в экспресс-страховку не входит цена участка.

3. Полис с индивидуальными опциями

В этом случае, страховщиками производится наиболее глубокий анализ рисков. На участок с домом выезжает специалист страховой компании, после чего производится индивидуальный расчет стоимости полиса.

6 главных заблуждений при страховании дома

Страхование частных домов окружено рядом устойчивых мифов, порождённых неосведомлённостью и невысоким уровнем юридической грамотности рядовых граждан.

Заблуждение 1. Страхование загородного дома дороже, чем страхование квартиры

Причина этого мифа – путаница в 2 видах страхования – имущественном и титульном. Защита титула – это действительно дорогое удовольствие, поскольку для расчета используется рыночная стоимость жилья.

Но страхование загородного дома – это не титульное, а именно имущественное страхование, поэтому договор ориентирован не на продажную цену жилья, а на потенциальную стоимость восстановительных работ. Отсюда вполне разумная цена на страховые услуги.

Заблуждение 3. Если дом застрахован, то можно спокойно спать во время стихийных бедствий

Да, если список бедствий полный и прочтён вами внимательно. Такое бывает, увы, не всегда. Например, дом застрахован от цунами, пожара и наводнения, а вот сильный град или ливень в список бедствий не включены.

Следовательно, если крыша и окна будут побиты градом, страхового возмещения добиться от компании вряд ли получится, поскольку закон будет на её стороне.

Заблуждение 4. Застраховать можно только дом, но не землю

То есть, если вашу землю смыло наводнением, вы получите возмещение от страховщика – по восстановительной стоимости. Защитить от рисков можно и ландшафтные работы.

Восстановительная стоимость – понятие относительное. Если договор оформлен без экспертной оценки, компенсация наверняка будет ниже реальной цены ремонтных работ.

Так что, даже если дом застрахован от пожара, не стоит курить в постели бросать окурки на пол.

Стоимость страховки дома

Вопрос касательно того, сколько стоит застраховать дом, интересен всем людям, кто хочет оградить себя от лишних трат, связанных с повреждением недвижимости или имущества в нем.

Конкретной цифры стоимости страховки нет. Она складывается из нескольких пунктов:

- лимит страхового покрытия по страховому договору;

- срок оформления страховой сделки;

- особенности строения – из каких материалов был возведен дом, есть ли в нем источники открытого огня, баня, сауна и т. п.;

- количество рисков, включенных в договор. Чем больше рисков, тем выше будет стоимость страховки;

- общая стоимость дома;

- особенности эксплуатации – если в частном доме на постоянной основе проживают жильцы, тогда стоимость страховки будет ниже, чем если дом эксплуатируется только в сезон лето–осень;

- уровень безопасности дома и как следствие – вероятность наступления страхового случая. Если собственник поставил на дом сигнализацию, защитные решетки, тогда стоимость страховки обойдется ему дешевле.

Об особенностях страхования от пожара

Страхование недвижимого имущества от любых типов рисков относится к категории добровольного страхования и заключается на основании обоюдного согласия страхователя и страховщика. Страхователю при заключении договора предоставляется возможность выбрать объекты страхования и спектр рисков, при возникновении которых будет выплачиваться компенсация.

Как правило, страхование загородной недвижимости целесообразно осуществлять исключительно на случай самых распространенных рисков, связанных с пожаром, природными катаклизмами и грабежом. Тем самым собственники загородных домов могут существенно сэкономить на страховке.

Например, поскольку вероятность нанесения вреда загородному дому вследствие террористического акта весьма мала, можно без опасений исключить этот пункт из полиса. Вместе с тем, поскольку частой причиной утраты имущества является пожар, который может возникнуть как по ошибке собственника имущества, так и произвольно, из-за погодных условий или неисправностей в коммуникационной системе, то включение этого риска в страховой полис — обязательно!

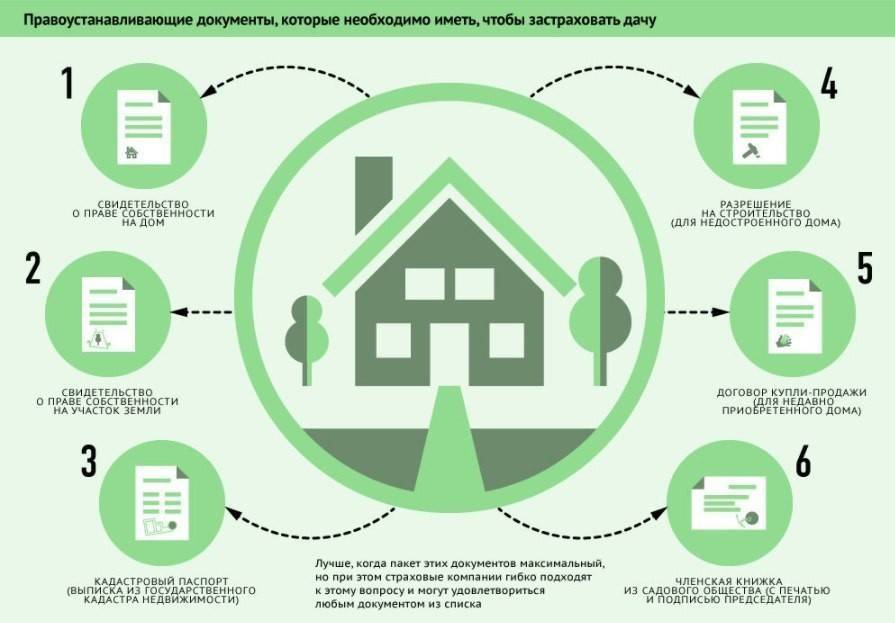

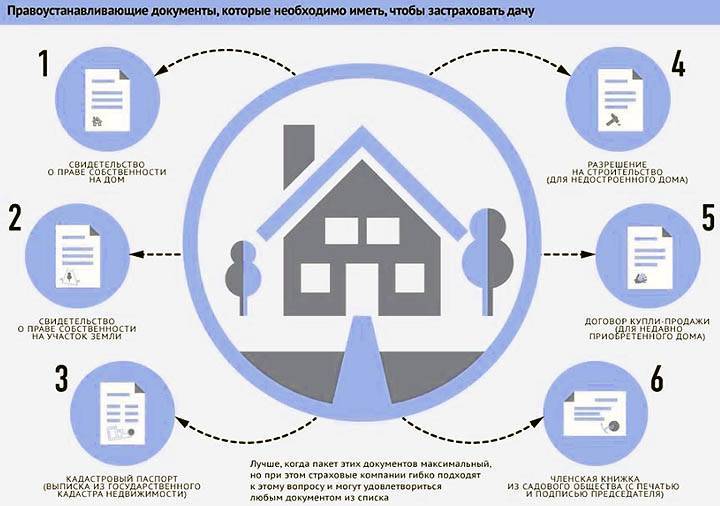

Необходимые документы

Чтобы оформить страховку на дом, требуется подготовить такие документы:

- паспорт заявителя либо бумаги, подтверждающие регистрацию юр. лица;

- документы, подтверждающие право собственности на страхуемое имущество, либо соответствующую доверенность на составление договоров;

- заключение эксперта о стоимости имущества;

- заявление, написанное в установленной форме.

Стоит знать: иногда страховая организация самостоятельно осуществляет оценку имущества, когда предоставленные бумаги о стоимости вызывают у их представителей сомнения. Ведь от этого показателя рассчитывают коэффициент страховых выплат, а также стоимость полиса.

Чтобы застраховать свой дом, требуется для начала выбрать страховую компанию. Дальше следует определиться со страховыми рисками и объектами, на которых распространяется действие полиса. После оценки стоимости недвижимости, требуется заключить договор.

Из чего складывается конечная сумма договора?

Цена страхования недвижимости зависит от многих факторов.

- Ущерб от пожаров. Зависит от вида материала, из которого построен дом. Сооружения из бревна, бруса более уязвимы. Увеличивает риски и печное отопление.

- Газовое отопление и газовые плиты нередко становятся причиной взрывов и возгораний.

- Окружающий ландшафт. Если поселение находится в лесном массиве, то при лесных пожарах есть вероятность потери жилья от огня.

- Использование электрических обогревателей в качестве единственного источника энергии увеличивают вероятность возгораний при отсутствии защиты от коротких замыканий.

- Близость к скоростным транспортным магистралям.

На конечную стоимость страхования влияют и другие факторы:

- Реальная стоимость жилья.

- Гражданская ответственность: возникший в доме пожар по вине его владельца перекидывается на соседние дома или строения.

Где лучше страховать?

Оформление страхового полиса лучше всего совершать в проверенной компании, которая обладает большим количеством положительных отзывов и является надежной

При этом следует обращать внимание на реальность получения компенсационной выплаты со стороны страховщика, а не попытки последнего вывести случай в категорию нестрахового

Выбирая компания можно посоветовать обращать внимание на ряд параметров:

- Длительность нахождения на рынке данных услуг. Время работы компании является одним из определяющих факторов ее надежности и стабильности. Желательно, если фирма смогла пережить кризисы финансового рынка;

- Положительные отзывы. При решении оценить компанию по отзывам, лучше всего обратиться к мнению знакомых, которые смогут предоставить объективную картину;

- Количество оформляемых программ страхования. Еще одним важным моментом является большое количество разнообразных программ, что дает возможность клиенту подобрать самую удобную и оформить самый выгодный для себя полис;

- Стоимость страховки. Не следует доверять фирмам, предлагающим подозрительно низкую стоимость полиса, при этом чрезмерно переплачивать за полис также нецелесообразно.

Общая стоимость страховки обычно зависит от цены страхуемого имущества. В частности, страхование деревянного дома обойдется клиенту максимум в 1% от реальной стоимости строения. Оформление страховки кирпичного дома будет стоить в пределах от 0,2 до 0,6% от реальной цены.

Заключение

В соответствии со страховым соглашением страховая компания возмещает клиенту тот объем средств, необходимый для придания имуществу первозданного вида. Страховое возмещение по дефектам определенных частей строения не ограничено в стоимости, помимо этого, организация, как правило, возмещает всю сумму, которая необходима для осуществления необходимых ремонтных работ – в частности, для полного перекрытия потолка, если повреждены участки крыши. Клиенту выплачивается возмещение в недельный срок со дня оформления документа о произошедшем.

В страховых компаниях принято проводить разделение: загородный дом или дачный участок хочет застраховать клиент. В связи с этим и предоставляют совершенно разнообразные вариации страхования. Объясняется это тем, что в загородном домике люди останавливаются гораздо чаще, чем на даче, посещать его можно в любой сезон, а на дачи хозяева нечасто ездят в холодное время года, в связи с чем и страхование возведенных там построек, как правило, включает меньшее число рисков.