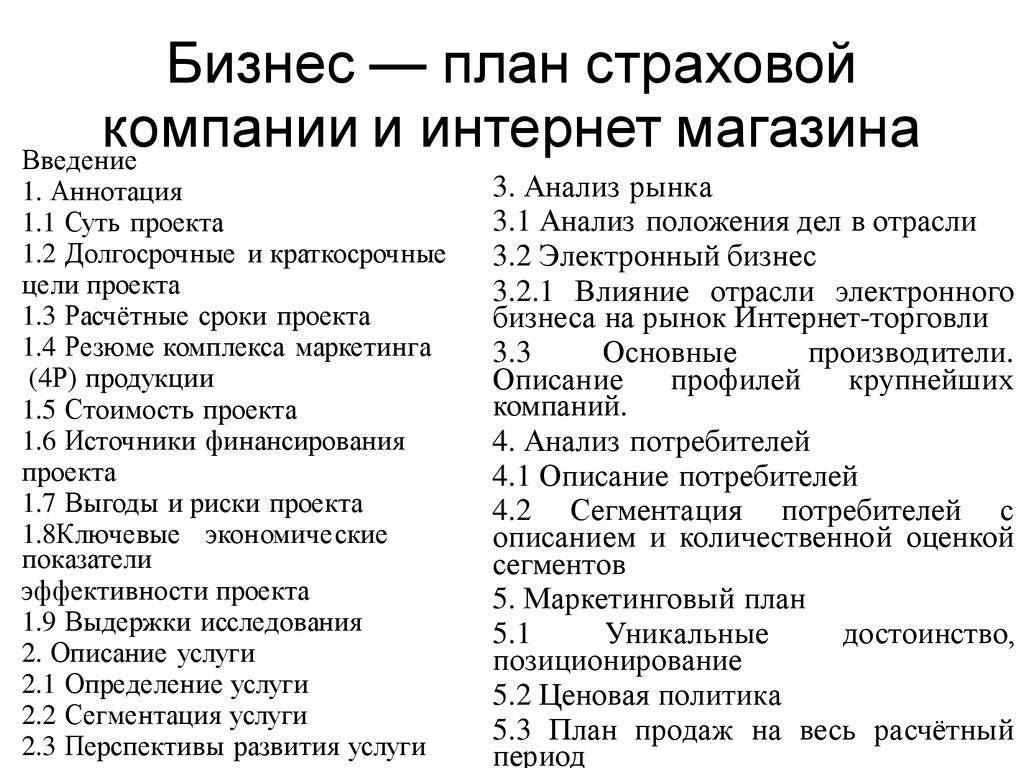

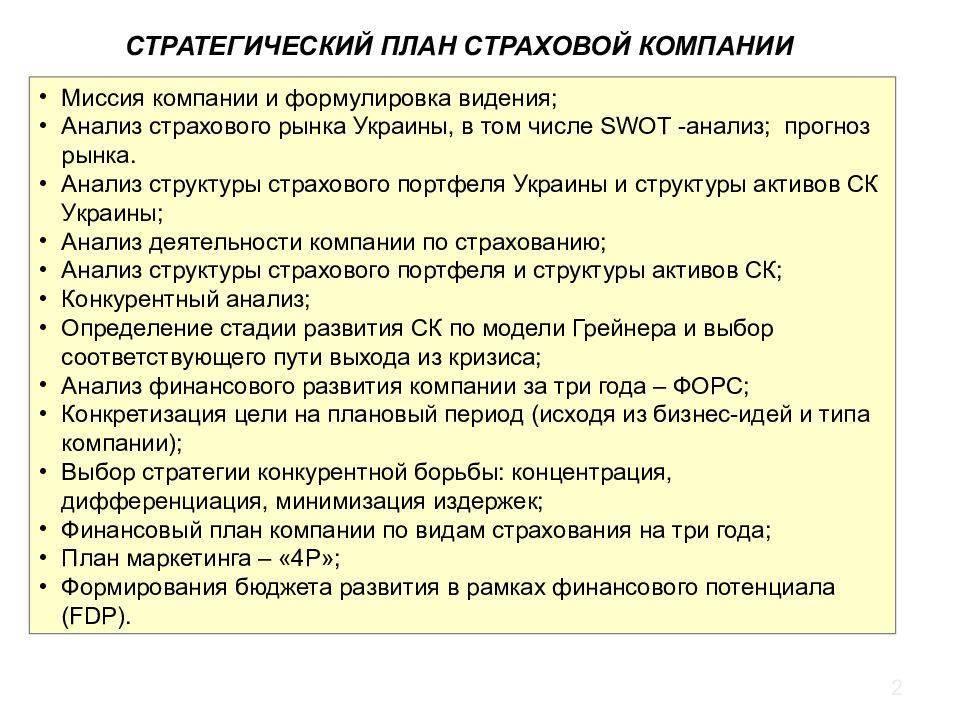

Пошаговый бизнес-план

Для того, чтобы открыть страховую компанию, необходимо пройти обязательные этапы, к каждому нужно относиться с предельной серьезностью. Этапы бизнес-плана:

- Регистрация, оформление лицензий.

- Аренда помещения для оборудования офиса.

- Закупка оборудования и мебели.

- Подбор профессиональных сотрудников.

Рассмотрим каждый пункт подробнее.

Оформление организации

Для открытия данного вида деятельности необходимо зарегистрировать юридическое лицо. Форму можно выбрать любую: ООО (общество с ограниченной ответственностью), ЗАО или ОАО (закрытое или открытое акционерное общество).

Для регистрации ООО нужны такие документы:

- Заявление по форме Р11001.

- Устав организации в двух экземплярах.

- Протокол создания организации.

- Квитанция об оплате госпошлины (4 000 рублей).

После успешной регистрации нужно получить лицензию, разрешающую предоставлять страховые услуги населению. Чтобы оформить лицензию, в Министерство финансов подается следующий пакет документов:

- Учредительная документация фирмы.

- Бизнес-план.

- Правила подписания договоров по выбранным видам страхования.

- Тарифные расчеты.

Директор предприятия обязан подтвердить свою квалификацию, опыт работы и предоставить диплом о полученном высшем юридическом образовании.

Срок оформления лицензии – 1 год, поэтому стоит подумать об этом в первую очередь. Также нужно заплатить госпошлину за оформление. Если все пройдет без заминок, то после получения лицензии на руки можно сразу приступать к работе.

Выбираем помещение

Помещение агентства должно выглядеть престижно, иметь представительный вид, внушающий доверие – никто не пойдет подписывать договор в офис, который расположен в старом гараже. Поэтому к ремонту и дизайну помещения стоит подойти ответственно, не стоит оформлять свой офис абы как.

Выбор площади нужно делать, учитывая количество рабочих столов и персонала. Площади должно хватать не только сотрудникам, но и пришедшим в фирму клиентам – им должно быть комфортно. В случае, если компания собственная, то она обязательно должна иметь главный офис (от 450 квадратных метров) и городские филиалы (по 200-300 квадратных метров).

В помещении всегда должно быть чисто, обеспечьте постоянный свежий воздух, в летнюю пору включите кондиционер, атмосфера в помещении должна быть доверительной и располагающей.

Оформление всех офисов должно быть в едином стиле, одинаково оформлено – это создает хорошее впечатление о компании.

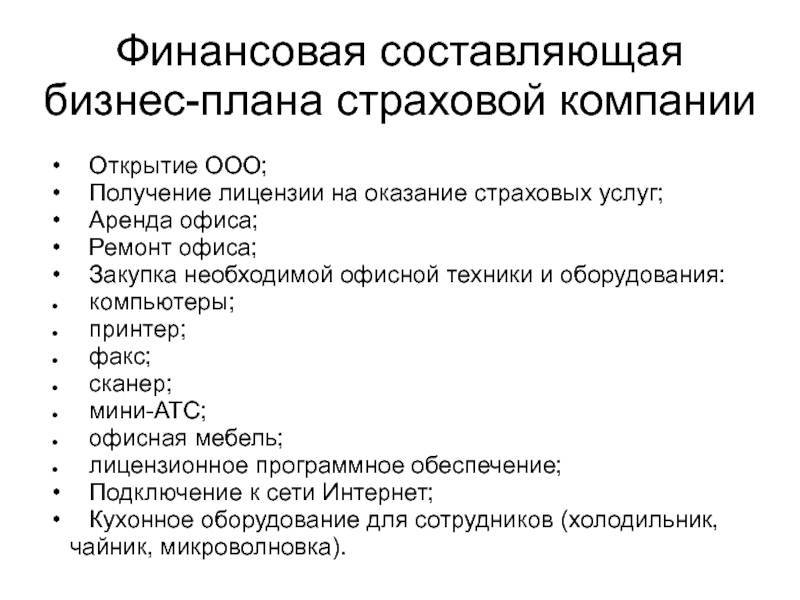

Оборудование и мебель

Необходимо закупить новую, современную мебель высокого качества. Хорошее впечатление на клиентов оказывают кожаные диваны и кресла, такая мебель вызывает чувство того, что фирма состоятельная, а значит надежная.

Каждое рабочее место нужно оборудовать:

- Современным компьютером.

- Факсом.

- Телефоном.

- Сканером.

- Принтером.

Для каждого сотрудника должна быть выделена отдельная телефонная линия, также необходимо подключить высокоскоростной интернет.

В офисе нужно поставить и бытовую технику для сотрудников:

- Чайник.

- Холодильник.

- Микроволновую печь.

- Кофемашину (по желанию).

Подбор персонала

Нанимать на работу нужно только профессионалов с опытом работы, которые могут не только обслужить клиента, но и быстро решить все возникающие проблемы. Не стоит пренебрегать собеседованиями, изучением резюме и испытательным сроком.

Штат сотрудников условно разделен на две категории:

- Офисные сотрудники – менеджер, бухгалтер, юрист.

- Страховые агенты.

Если компания будет самолично проводить экспертизы, то потребуются грамотные люди. Их можно не нанимать себе в штат, а просто заключить договор с частичной занятостью. Перед подписанием договора с человеком внимательно изучите его рекомендации, опыт работы и компанию, в которой он работает.

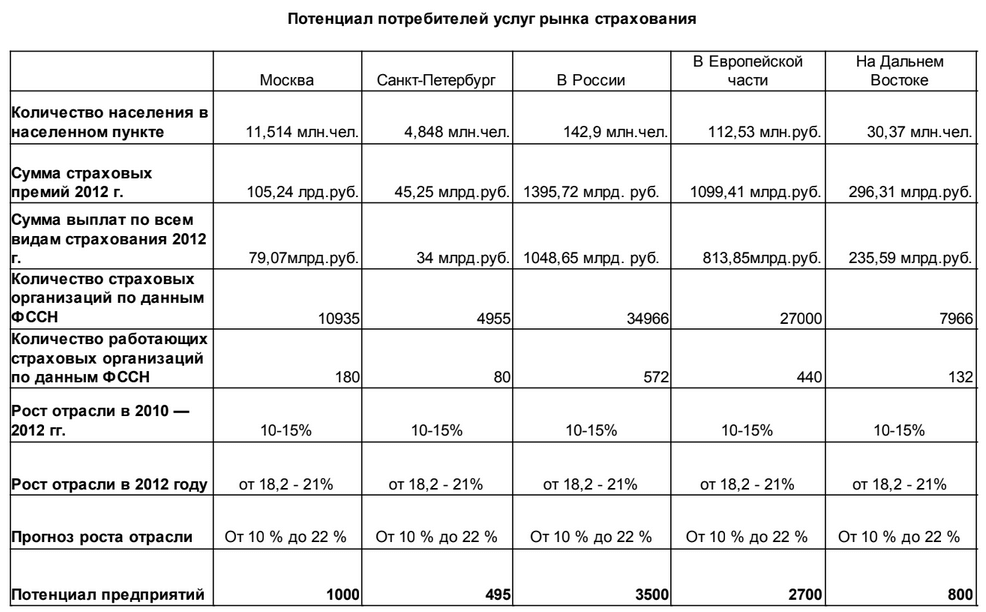

Сколько стоит открыть страховую компанию?

Каждый этап в открытии страховой компании сопровождается финансами.

И конечная сумма будет заключаться в сотнях миллионов.

Ведь только один уставный капитал составляется 120 миллионов рублей.

При желании предоставлять как можно больше страховых услуг данная сумма будет увеличиваться на определенный коэффициент.

Приведенные расходы являются приблизительными.

Все будет зависеть от масштабов вашей страховой компании.

Основные расходы приходятся на:

- оплату уставного капитала;

- аренду нескольких помещений (главного офиса, представительств по городу и стране)

- проведение рекламной кампании;

приобретение мебели и оргтехники.

Здесь количество будет зависеть от количества сотрудников.

Каждого необходимо обеспечить рабочим столом, ПК и при необходимости смартфоном;

- программное обеспечение;

- набор высококвалифицированных страховых агентов и менеджеров.

| Статья расходов | Сумма (руб.) |

|---|---|

| Итого: | 175 500 000 руб. |

| Уставный капитал | 120 000 000 |

| Аренда помещений и их ремонт | 30 000 000 |

| 1 500 000 | |

| Оргтехника и мебель | 9 000 000 |

| Прочие | 15 000 000 |

Вариант открыть страховую компанию с меньшим количеством денег не получится, так как основной вес приходится на обеспечение финансовой устойчивости за счет уставного капитала.

Практика показывает, что только большие вложения, создание благоприятного имиджа и высококвалифицированные сотрудники смогут вывести вашу страховую компанию на высокий уровень.

По статистике окупаемость страхового бизнеса приходится через 3-5 лет.

Возможно в первый год работы придется работать по тарифам немного ниже, чем у конкурентов.

Зато это поможет привлечь первых клиентов.

И уже по мере расширения можно повышать тарифы и нанимать все больше сотрудников, чтобы расширять бизнес.

В тот момент, когда вы только задумались над тем, как открыть страховую компанию, даже при помощи расчетов вы не сможете узнать, когда и какую прибыль вы получите.

Это напрямую связано со специфичностью бизнеса.

Поэтому так важно быть решительно настроенным, иметь внушительный стартовый капитал и желание развивать свой бизнес

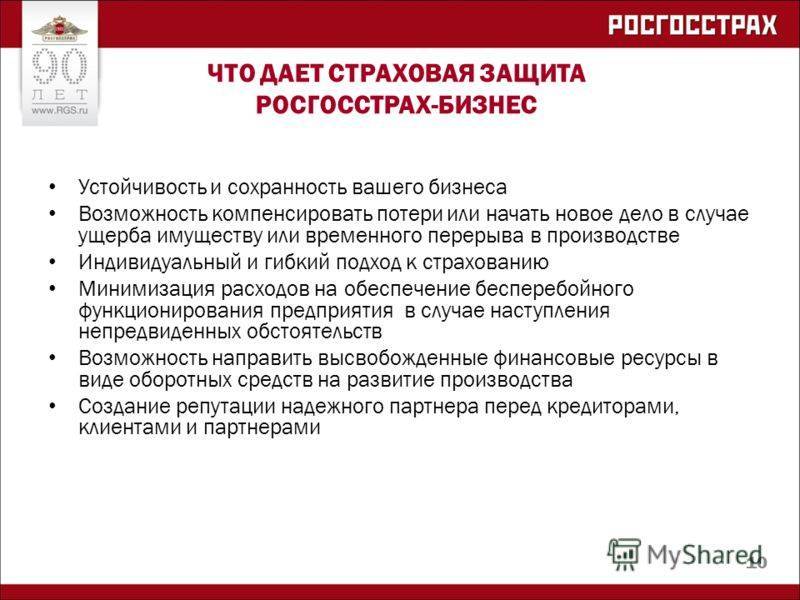

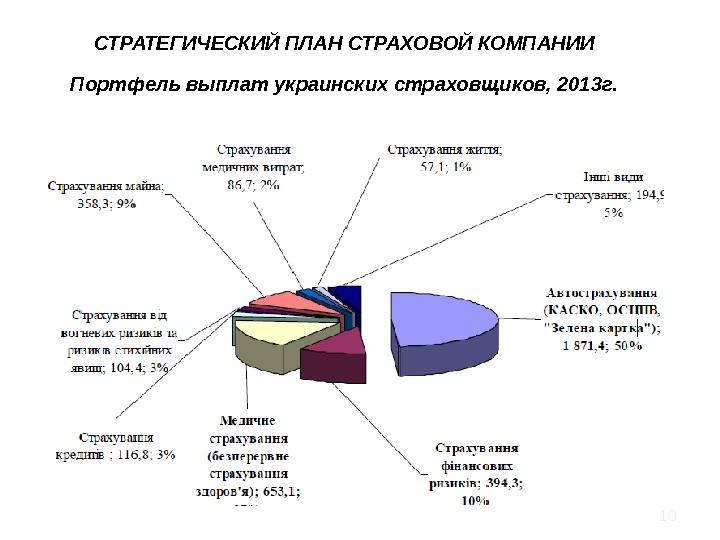

Виды страховых услуг

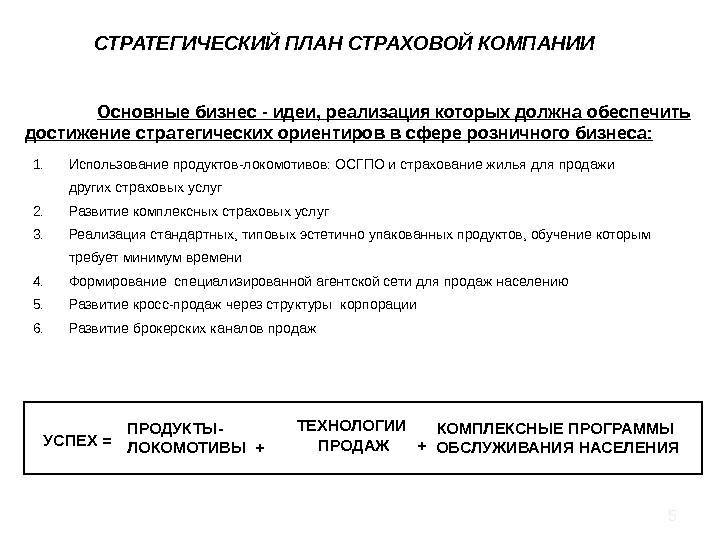

Рассмотрим пример бизнес-плана страховой компании и начнём с того, что существует несколько видов страхования. Компания вправе специализироваться на одном (например, автострахование), а может заниматься сразу несколькими. Второй вариант считается более выгодным, так как существенно расширяет круг потенциальных страхователей.

Между собой виды страхования различаются категорией страхуемого объекта, а как следствие — популярностью. Например, в России распространено страхование автомобилей, а личное встречается в десятки раз реже. На практике иногда используется деление на добровольное и обязательное страхование.

Виды страхования различаются в зависимости от страхуемого объекта, а также добровольности мероприятия

Виды страхования различаются в зависимости от страхуемого объекта, а также добровольности мероприятия

Личное

Эта категория объединяет все виды страхования, относящиеся к отдельному человеку. Можно застраховать свою жизнь или здоровье. Встречается заключение страхового соглашения на отдельное заболевание или на конкретную часть тела, от несчастного случая или при выезде за границу. В большинстве случаев сложно определить размер выплат — невозможно, например, определить, сколько стоит жизнь человека.

То есть человек защищает себя или своих близких от бедности в случае смерти или лишения трудоспособности. Поэтому во время заключения договора ориентируются на годовой доход страхователя.

Ещё одной разновидностью личного страхования является пенсионное. Срок действия такого соглашения обычно привязывается к сроку пенсионного возраста (от 55 до 65 лет). После «выхода на пенсию» страховщик может получать ежемесячные выплаты (пожизненную ренту) или разом забрать накопленную сумму. Подобные договоры, как правило, предусматривают наследование, то есть родственники получают право на выплаты, если страховщик не дожил до пенсии.

Имущественное

Наиболее обширная группа объектов страхования представлена разного рода имуществом граждан и компаний. Сюда входят недвижимость, автомобили, оборудование, грузы, любые материальные ценности. Фактически, можно застраховать любой объект, существующий в реальном мире, и на который у страхователя есть право собственности. Чаще всего собственность страхуют от:

- чрезвычайных ситуаций, огня, залива;

- катастроф (падения самолёта, затопления корабля, бури);

- кражи;

- ущерба, нанесённого третьими лицами;

- потери;

- строительно-монтажных рисков;

- военных действий или уничтожения в результате военных действий;

- повреждения животными, насекомыми, грызунами.

Страхователь и страховщик персонально формулируют условия договора в каждом отдельном случае, исходя из наиболее вероятных угроз

Для сторон критически важно конкретно обозначить страховой случай, чтобы упростить себе работу в будущем. Следует избегать расплывчатых и неконкретных понятий, потому что иначе добиться выплат будет сложнее — компания может отказаться признавать случай страховым. В бизнесе страхование поможет предотвратить убытки от банкротства контрагента или задержек выплат

В бизнесе страхование поможет предотвратить убытки от банкротства контрагента или задержек выплат

В бизнесе страхование поможет предотвратить убытки от банкротства контрагента или задержек выплат

Страхование ответственности

Более сложный вид страхования, когда объектом договора выступает вред имуществу третьих лиц, который потенциально может нанести застрахованное лицо. Часто используется в бизнесе и производстве. Наиболее распространённые виды ущерба:

- имущественный;

- личный;

- моральный;

- косвенный.

Например, если предприятие является источником повышенной опасности, от его деятельности могут пострадать третьи лица. К примеру, завод, выбрасывающий опасные отходы, может навредить гражданам, живущим по соседству. На этот случай уместно застраховаться от косвенного ущерба: если пострадавший решит взыскать деньги с компании, она заплатит не из своих средств, а через страховщика.

Страхование рисков

Бизнесу может быть выгодно страховать себя от финансовых рисков — например, от невыполнения контрагентом своих денежных и любых других обязательств. Например, от банкротства или от отказа платить по договору. Этот вид страхования не распространён в нашей стране. Он довольно сложен, потому что в договоре требуется определить потенциальные угрозы страхователю, это не всегда легко.

Также страховая компания должна убедиться, что застрахованное лицо не вступит в сговор с одним из партнёров и не нанесёт себе ущерб намеренно, чтобы добиться выплат.

Как правильно выбрать франчайзера

Помимо общих условий сотрудничества каждая страховая компания, реализующая франшизу, предлагает определенный набор услуг, который вы не сможете изменить после подписания договора

А потому очень важно, чтобы он удовлетворял рыночному спросу (определяется в ходе предварительных исследований) и обеспечивал минимальные риски. На практике страховые полисы можно разделить на три большие группы:

- личностные (жизни и здоровья);

- коммерческие (предприятий, ответственности производителя, грузоперевозок);

- имущественные (авто, недвижимость, финансы).

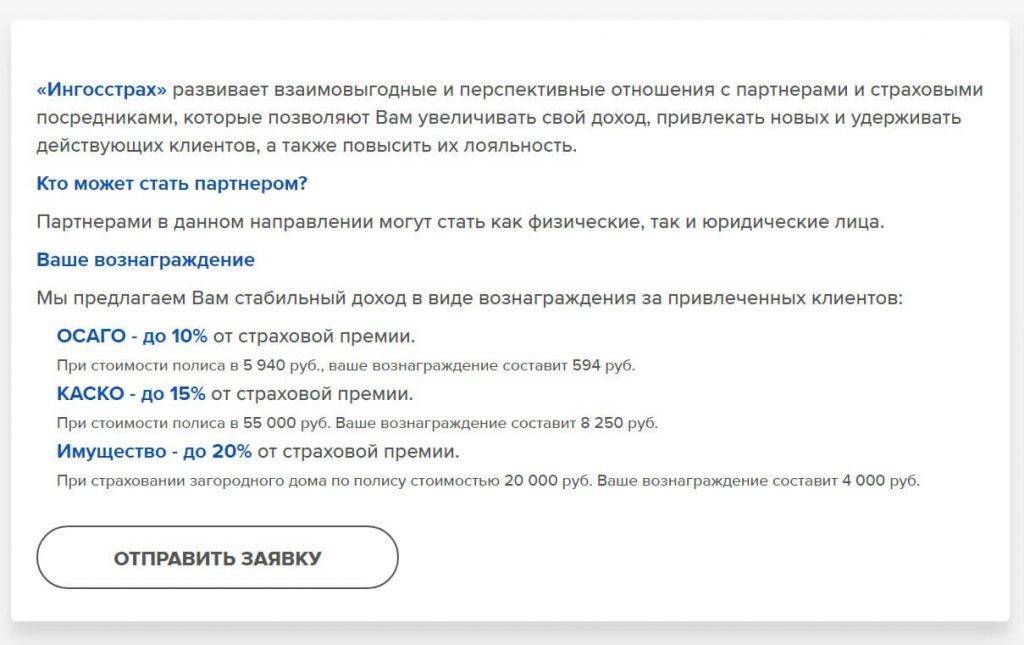

На отечественном рынке наибольшим спросом пользуются полисы следующих видов:

- ОСАГО — один из самых рискованных типов полисов для начинающих предпринимателей, поскольку в этой категории страховые случаи наступают довольно часто. Количество заключаемых сделок по этому виду страхования не должно превышать 40%.

- КАСКО.

- Страхование залогового имущества по кредитам (ипотечное).

- Страхование грузов.

- Медицинские.

- Туристические.

Лучше всего, если страховая компания франчайзер предлагает возможность реализовать все виды полисов, но такая франшиза может стоить довольно дорого.

Также при оценке потенциального партнера необходимо учесть следующие качества:

Срок работы компании на рынке — приемлемо, если опыт не менее 5 лет.

Узнаваемость бренда в вашем регионе — от этого зависит насколько быстро на ваше представительство обратит внимание потенциальный клиент.

Прогнозируемый период окупаемости бизнеса — в среднем от 5 месяцев и более. Если франчайзер обещает возврат инвестиций за меньшие сроки, вероятнее всего это неблагонадежная компания.

Примеры страхового бизнеса

Страховой бизнес организуют одним из трех способов: открывают страховую компанию, страховое агентство или работают как страховой брокер.

Разберем, в чем их отличия друг от друга:

- Страховая компания (СК) –коммерческая организация (юридическое лицо), главная цель которой — извлечение прибыли от деятельности по оказанию услуг в страховом бизнесе. СК при наступлении страхового события возмещает ущерб застрахованному. Страховой компании для работы нужно получать лицензию.

- Страховой брокер (СБ) – фирма, которая занимается, по сути, консультационными услугами: помогает страхователю выбрать оптимальные условия страхования. Когда наступает страховой случай, брокер выступает посредником между страховщиком и страхователем и помогает последнему получить возмещение вреда по страховому полису. Брокер получает комиссионное вознаграждение от клиента страховой компании. Также СБ оценивает риски страховщика, дает рекомендации по видам рисков, которые следует страховать. Поскольку брокер хорошо знает рынок страховых услуг, поэтому может дать грамотный совет, какую компанию выбрать, как составить договор с СК, чтобы без проблем получить выплаты по страховке. Чтобы оказывать такие услуги, брокеру нужна гослицензия.

- Страховой агент (СА) может быть, и юридическим, и физическим лицом. Агент занимается продажей страховых полисов, являясь представителем страховщика. От него же СА и получает вознаграждение за свою работу. Таким образом, ответственность перед страхователем возникает у СК, которую представляет агент. Эта деятельность не лицензируется.

Различаются эти виды бизнеса и по размеру уставного капитала. Так, для страховых компаний он установлен в размере не менее 300 млн руб. Если СК занимается страхованием жизни, потребуется 450 млн руб. Тем компаниям, которые страхуют риски других страховщиков, нужно иметь 600 млн руб.

Наименьший уставной капитал требуется иметь СК, которые занимаются обязательным медицинским страхованием – достаточно 120 млн руб.

СоветДля открытия фирмы-брокера, вы должны будете предоставить банковские гарантии на сумму 3 млн руб. или документ, подтверждающий наличие этих средств.

Поскольку вложения в создание страховой компании слишком велики, можно исключить ее из списка доступных видов деятельности на рынке страховых услуг.

Остается бизнес в качестве страхового агента или брокера.

Национальные особенности

На Западе принято страховать абсолютно все, учитывая самые странные случаи и защищая себя от всего угодно, даже если опасения – результат собственных фобий. Страховой бизнес в России не имеет такой базы для своего развития. Российское население значительно отличается в этом плане. Страхуются чаще всего автомобили, иногда жизнь и здоровье, а также жилье. В связи с использованием малого количества страховых продуктов количество клиентов оставляет желать лучшего.

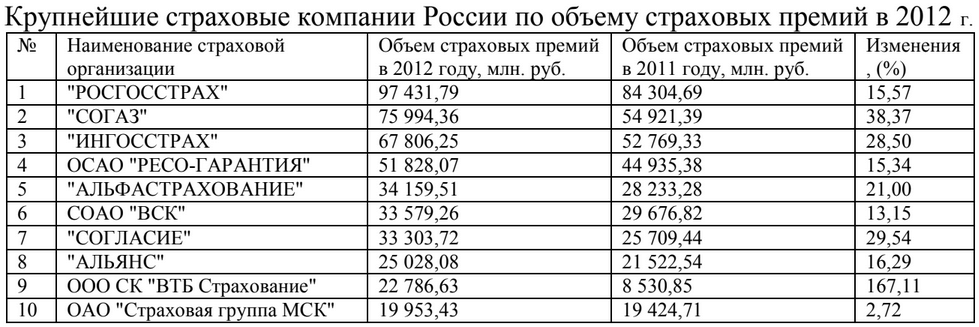

Еще один момент – высокая конкуренция. Хитросплетения страхового бизнеса так увлекли российских инвесторов, что большинство ниш на отечественных просторах заняты. Для молодой компании выход на рынок может быть успешным только при высоком уровне знаний, значительных капиталовложениях и удачных, оригинальных страховых предложениях.

Несколько страховых компаний в одной франшизе

Наша франшиза уже предполагает тесное сотрудничество с различными страховыми компаниями РФ. Зачем вам покупать франшизу одного страховщика? Лучше иметь франшизу брокера, которая включает в себя несколько страховых компаний!

В различных городах страны «Госавтополис» проводит постоянные служебные проверки новых партнеров совместно с представителями службы безопасности страховщиков. Каждый партнер, входящий в Сеть, получает полную аккредитацию от страховой компании.

Компания «Госавтополис» осуществляет многолетнее партнерство с известными российскими страховщиками, такими как:

- Ингосстрах,

- Росгосстрах,

- РЕСО,

- СОГАЗ,

- Согласие,

- Альфастрахование,

- Ренессанс,

- Тинькофф,

- Югория,

- Эрго

- и более 30-ти региональных страховых компаний РФ.

Франчайзинг от «Госавтополис» выгодно отличается от других финансовых франшиз. Каждый франчайзи получает оформленные прямые связи с крупными страховщиками. Все договоры заключаются с максимальным списком страховых продуктов (включая ОСАГО, КАСКО, е-ОСАГО с комиссией), на которых можно быстро заработать.

Как открыть офис страховой компании по франшизе

Таким образом, открытие страхового бизнеса значительно выгоднее, если открывать его через покупку франшизы. Вам не нужно будет учиться на своих ошибках, подбирать базу, создавать уставный капитал (а это довольно внушительная сумма), разбираться во всех нюансах самостоятельно. Со всем этим поможет уже действующая страховая компания.

Выбор франчайзера

Для открытия офиса страховой компании по франшизе необходимо выбрать подходящую для себя кредитную компанию и договориться с ее руководителем обо всех нюансах будущего сотрудничества. Выбирать лучше того, кто уже не первый год работает в данной сфере. Покупка такой франшизы обеспечит наибольшую вероятность быстрой окупаемости, хотя и стоимость ее может быть выше. Ведь за хороший товар приходится платить больше.

Франчайз предоставит вам готовую клиентскую базу, ответит на все вопросы о том, с чего начать и что необходимо для начала бизнеса. Вам достаточно будет заплатить оговоренную сумму за покупку представительства, избегая необходимости получать нужную лицензию для осуществления выбранного вида деятельности.

Выбор фирмы

Страховщик может заниматься личным или имущественным страхованием. Оба варианта популярны, а если их объединить, то и прибыль будет больше. Кроме самого страхования, компания может предоставлять также дополнительные услуги, связанные с экспертизами по страхованию.

Не стоит путать страховую компанию и страховых брокеров. Последние, по сути, занимаются посредничеством между клиентом и самой СК. Существенных вложений открытие длительности страхового брокера не требуется, не нужна и специальная лицензия, однако и доход у такой компании значительно ниже

Рынок полон предложениями открытия деятельности страхового брокера, поэтому важно их различать. Найти франшизу от крупной страховой компании значительно сложнее, чем франшизу на открытие страхового агентства (брокера)

Офисное помещение

После выбора кредитной компании, у которой будет покупаться франшиза, следует заняться выбором помещения для оказания страховых услуг. Понятно, что офис компании – это ее «лицо», поэтому и подходить к выбору следует серьезно. Лучше выбрать офис в респектабельном центре или даже отдельное здание с удобным расположением.

Достойное помещение

Не стоит экономить на помещении

Важно также обратить внимание на современный и стильный интерьер. Попав в ваш офис, клиент должен ощутить, что оказался в серьезной и деловой компании. Вам нужно завоевать его доверие и расположение

Не стоит снимать помещение меньше 200–500 квадратных метров. Его объем зависит также от количества сотрудников, которые будут в нем работать. Экономя на офисном помещении, вы можете существенно сократить свои будущие доходы

Вам нужно завоевать его доверие и расположение. Не стоит снимать помещение меньше 200–500 квадратных метров. Его объем зависит также от количества сотрудников, которые будут в нем работать. Экономя на офисном помещении, вы можете существенно сократить свои будущие доходы.

Немаловажен подбор техники. Оборудование должно быть современным и быстрым. От его работы во многом зависит успешность будущего бизнеса. Поломка или недостаточность оргтехники и компьютеров может серьезно тормозить работу компании.

Преимущество бизнеса по франшизе часто заключается в том, что офисное помещение и его оформление оплачивает франчайзер. Помогает он и с подбором и оплатой персонала. Но бывает, что оплачивать персонал и аренду помещения нужно франчайзу самому.

Персонал

У любой страховой компании имеется две категории работников:

- Административные сотрудники (бухгалтер, секретарь, менеджер, администратор и т.д.).

- Страховые агенты – выполняют основную работу СК.

Страховые агенты могут быть как специалистами, уже имеющими опыт, так и новичками, взявшими на себя обязательство пройти обучение. Лучше, конечно, чтобы у персонала было специальное образование или хотя бы опыт работы в страховой сфере. Количество сотрудников зависит от выбранной широты оказываемых услуг и возможностей компании. На начальном этапе набирается минимальное количество работников, затем оно оптимизируется под имеющиеся потребности.

Как работают страховые компании и на чем они зарабатывают

Разберемся, как же работают страховые компании.

Основные виды страхования, которые приносят наибольшую прибыль:

- личное – страхование жизни, туристическая, медицинская страховки;

- страхование имущества – недвижимости, автомобилей;

- страхование рисков – специфических, финансовых;

- страхование ответственности перед третьими лицами.

Чем больше услуг может оказать компания, тем выше будет ее доход.

Его можно выразить формулой:

П=ССП-СВ-ТИ, где П – прибыль компании, ССП – сумма страховых премий, СВ – страховые взносы клиентов, ТИ – текущие издержки на обслуживание работы фирмы (зарплата сотрудников, расходы на ЖКХ, аренду офиса и т.п.).

Схема работы страховой компании:

- Страхователь (клиент компании) покупает полис, оплатив взнос, который идет в страховой фонд компании.

- При возникновении страхового случая компания возмещает причиненный ущерб из фонда. Зачастую возмещение превышает страховой взнос в десятки и сотни раз. Таким образом средства клиентов перераспределяются – клиенты, у которых страховой случай наступил, получают деньги тех, кто обошелся без возникновения страхового события.

Дело страховой компании – правильно оценить риски наступления того или иного неблагоприятного случая и назначить цену страхового полиса, чтобы не остаться в убытке.

Чем меньше клиентов обращаются за возмещением по какому-либо виду страховки, тем дешевле будет такой полис, и наоборот. Страховой взнос рассчитывается компанией-страховщиком таким образом, чтобы объем выплат был не больше 80% суммы всех взносов.

Перспективным считается:

- сотрудничество с банками, которые не дают, например, ипотечные займы, без оформления страхового полиса на заемщика;

- автострахование;

- выдача полисов обязательного страхования.

Как страховщик может зарабатывать на диагностических картах

Теперь расскажем еще об одном способе заработка, который составляет в общем объеме доходов страхового павильона довольно существенную долю. Речь о продаже диагностических карт. Дело в том, что при покупке страховки у автовладельца должна быть диагностическая карта — а она есть в наличии далеко не у всех.

Как должно быть все в теории — страховщик отправляет клиента с его машиной на специализированную станцию техосмотра, где авто досконально проверяется по всем параметрам на предмет соответствия технических стандартам.

Как обычно все происходит на практике — клиент оплачивает стоимость диагностической карты в размере 1000-1200 рублей, после чего страховой агент регистрирует диагностическую карту на одном из специализированных сайтов с платным доступом. При этом данные в базу ЕАИСТО попадают практически мгновенно. Стоимость одной диагностической карты для страхового агента в закупке составляет всего около 200 рублей. Таким образом, «серый» заработок страховых агентов с реализации ДК составляет порядка 1000 рублей с каждой. Интересно, что прописка автовладельца не имеет значения — диагностическая карта клиентом с пропиской в Краснодаре может быть куплена, например, в Ростовской области — и наоборот.

Юридические формальности

Чтобы открыть страховую компанию, следует знать о юридических аспектах сделки. Они, наряду с крупными финансовыми вложениями, бизнес-планом страховой компании, могут стать проблемой для начинающих предпринимателей.

ООО, АО или ИП

Решая вопрос, как открыть страховую компанию, сначала необходимо определиться с формой регистрации юр.лица. Она зависит от целей, преследуемых созданием бизнеса. Если планируется открыть страховую компанию по продаже полисов комплексного страхования, то учредитель не может зарегистрироваться в качестве ИП. Но для деятельности брокера или страхового агентства можно ограничиться статусом индивидуального предпринимателя.

Отличия между формами регистрации юр.лиц:

- ИП открыть проще и дешевле, в качестве официального наименования фирмы указывается ФИО основателя.

- Если ИП испытывает финансовые трудности, он рискует личным имуществом. В ООО и АО риск потерять собственное имущество минимальный: в первую очередь приставы изымают недвижимость юр.лица.

- ИП не обязаны открыть счет, совершать безналичные операции и вести бухгалтерскую отчетность.

- Регистрацией ООО могут заниматься несколько человек одновременно, а ИП – один учредитель. Доли в бизнесе ООО распределяются пропорционально сумме внесенных средств в уставный капитал.

Регистрация в налоговой

Открыть страховую компанию невозможно без присвоения ОКВЭД – общероссийского классификатора кодов экономической деятельности. ОКВЭД присваивается на основании особенностей дела и не зависит от прочих факторов. Данные ОКВЭД заносятся в ЕГРЮЛ или ЕГРИП – реестры для юр.лиц или ИП в РФ.

Код ОКВЭД влияет на:

- страховые взносы;

- систему налогообложения;

- развитие бизнеса.

Если после присвоения одного ОКВЭД страховщик будет заниматься делом, к которому нельзя применить данный классификатор, то компании грозит штраф. Скрытая деятельность может расцениваться ЦБ РФ и ФНС как мошенничество, а владельцев такого бизнеса могут признать жуликами.

Для регистрации в ФНС требуется представить:

- заявление;

- чек об оплате пошлины. Сумма будет отличаться в зависимости от формы юр.лица. Например, ИП платят 800 руб., а учредители ООО – 4 000 руб.;

- личные сведения – паспорт для ИП, сведения о юридическом адресе для организаций;

- для ООО и АО – устав, учредительный договор, протокол о заседании учредителей компании.

Лицензирование

После присвоения ОКВЭД в ФНС требуется получить лицензию у глобального регулятора рынка. Функции надзорного органа в страховании РФ выполняет Центробанк. Страховая компания должна соответствовать требованиям Банка России: иметь достаточный уровень капитала и платежеспособности. Для страховщиков это – наличие денежных средств в размере минимум 120 млн. руб. на счете.

Налоговая и бухгалтерская отчетность

ИП не обязаны представлять сведения о финансовых операциях и вести бухгалтерскую отчетность, так как расчеты с покупателями могут осуществляться наличными. Для ООО и АО наличие бухгалтера – обязательные дополнительные расходы на персонал.

Бухгалтер будет заниматься финансовыми вопросами: ведением кассы, начислением зарплаты работникам, составлением отчетности.

В страховой компании до 10 человек достаточно 1 бухгалтера, для ИП без наемных работников бухгалтер необязателен. Платить взносы в ФНС при открытии страховой компании ИП могут ежеквартально или раз в год. ООО и АО обязаны ежегодно отчитываться о результатах финансовой деятельности. По закону РФ, информация об активах страховщика должна быть в открытом доступе на официальном сайте компании.

Кадровые вопросы

ООО и АО в страховом деле не обойтись без наемных работников. Оформление сотрудников может быть по трудовому договору или ГПХ. При наличии наемного персонала руководитель должен перечислять взносы в ПФР и ФСС.

ИП может работать сам, без найма. В таком случае владелец страхового агентства или брокер будет вносить платежи только на свое имя.

Если учредитель компании наймет хотя бы одного работника, он должен подать заявление в ФСС. Регистрация в ПФР происходит автоматически: сведения передает налоговая.

Что делать, если наступит страховой случай

Вот как нужно действовать, чтобы получить страховую выплату после форс-мажора:

- Позвоните в страховую компанию — номер вы найдете в полисе. Расскажите, что и когда произошло.

- Сфотографируйте или снимите на видео место события и все повреждения.

- Дождитесь сотрудника от страховой или пригласите независимого эксперта, чтобы засвидетельствовать факт страхового случая.

- Составьте акт. Пропишите в нем подробности события: что, где и когда случилось, кто участвовал в экспертизе, есть ли ущерб. Передайте документ представителю страховой компании.

- Дождитесь страховой выплаты. Как правило, на рассмотрение уходит до 10 рабочих дней, еще 5 дней — на перечисление денег.

Где научиться ремеслу брокеров

В высших или других учебных заведениях пока не выделено направление страхового брокера. Но крупные компании всё же предпочитают нанимать сотрудников с высшим образованием, как и обучать самостоятельно.

Фирмы зачастую проводят набор на вебинары или тренинги, где разъясняются правила ведения документации, различных аспектов работы на страховом рынке. Причём такие курсы могут быть как на платными, так и бесплатными. Всё зависит от заинтересованности страховой/брокерской компании.

Страховщики нередко проводят семинары, при разработке новых страховых продуктов. Информация о таких курсах располагается на сайтах крупных компаний и образовательных учреждений.