Субординированный облигационный заем

Субординированный облигационный заем служит для увеличения уставного капитала организации. Он осуществляется посредством выпуска заемщиком облигаций. О выпуске облигаций компании ее акционеры должны быть осведомлены заранее.

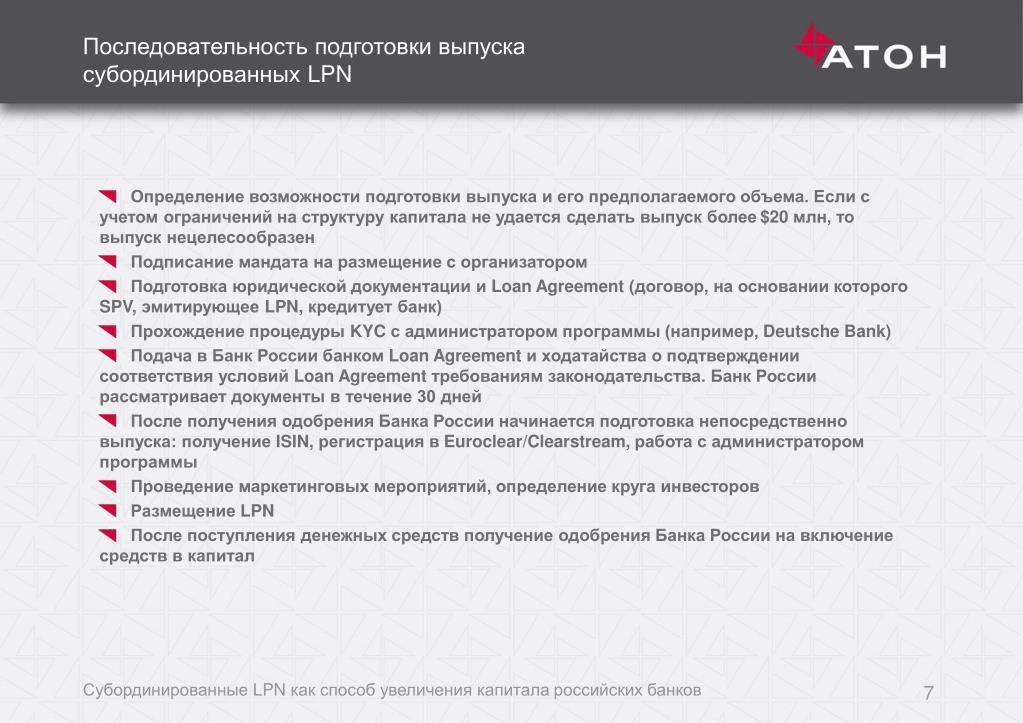

Решение о выпуске должно быть зарегистрировано и подано в специальный орган не позднее 30 рабочих дней с даты принятия этого решения.

Собрание акционеров должно согласовать такого рода конвертацию активов. Конвертация облигаций для субординированного займа производится в том количестве, которое устраивает займодавца и заемщика.

При заключении договора о субординированном облигационном заеме, в нем должно содержаться обязательство акционеров компании об обеспечении мероприятий по выплате займа и процентов по нему.

Преимуществами субординированного облигационного займа займа являются:

- привлечение дополнительного капитала в компанию для улучшения ее материального состояния или инвестирования перспективных проектов без угрозы вмешательства инвесторов, в роли которых выступают займодавцы.

- аккумулирование денежных средств инвесторов, привлечение их на длительный период.

- выгодные условия договора с учетом особенностей субординированных займов и экономической ситуации в целом.

- срок действия субординированного облигационного займа больше, чем у обычных кредитов, нет необходимости уплачивать залог и зависеть от инвесторов.

- привлеченная сумма может быть довольно большой, в зависимости от ресурсов и размеров компании.

Размеры субординированного облигационного займа зависят от:

- материального состояния организации;

- необходимой суммы инвестиций;

- ситуации на рынке и т.д.

Небольшие суммы облигационных займов выпускаются для узкого круга инвесторов через закрытую подписку. Это дает организации преимущество в размещении своих облигаций в пределах региона среди предприятий и инвесторов, имеющих свободные ресурсы.

Преимуществом такого выпуска является назначенный заранее круг инвесторов, практически стопроцентное распределение облигационного займа и небольшие затраты на всю процедуру.

Недостатками такого вида займа является его фиксированная процентная ставка на протяжении всего действия договора, а также в случае банкротства или ликвидации компании – выплата средств после погашения долга другим кредиторам.

В таком случае его оптимальная сумма должна быть больше 200 млн. рублей, заемные средства необходимо тратить на реальный инвестиционный проект, выплаты за год по облигационному займу не должны превышать размер годовой бухгалтерской прибыли до уплаты налогов.

Минусом может быть вероятность неполного размещения облигаций на торгах, а при небольшом спросе уровень доходности их увеличится.

Субординированный займ является формой вложения материальных средств.

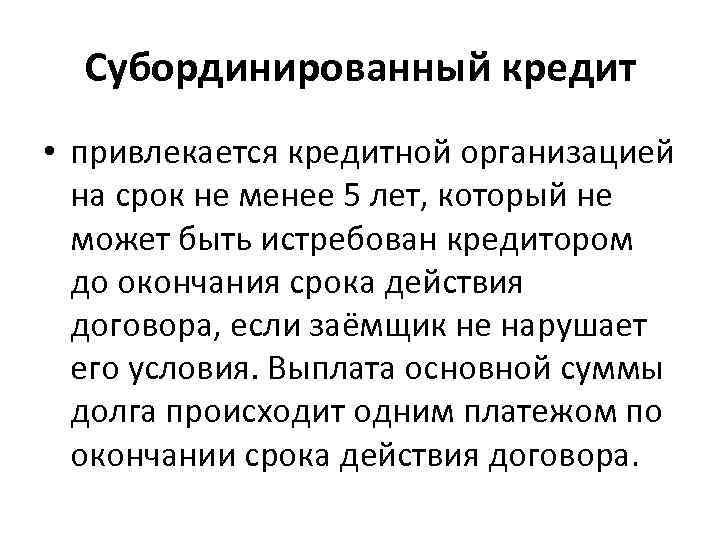

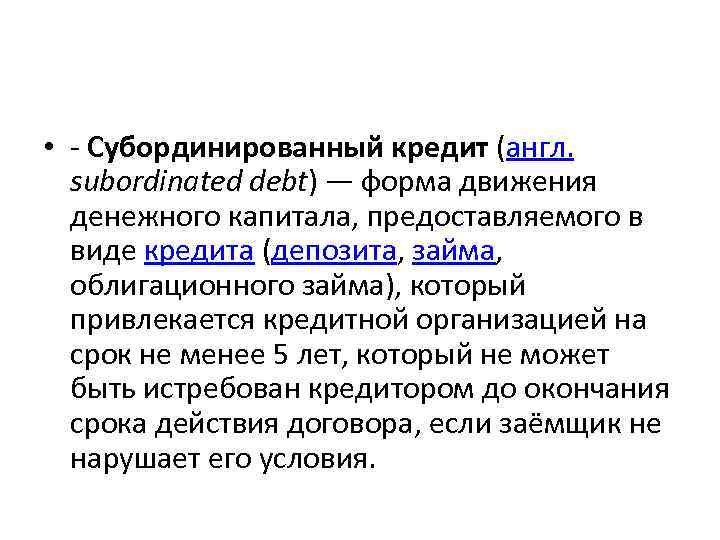

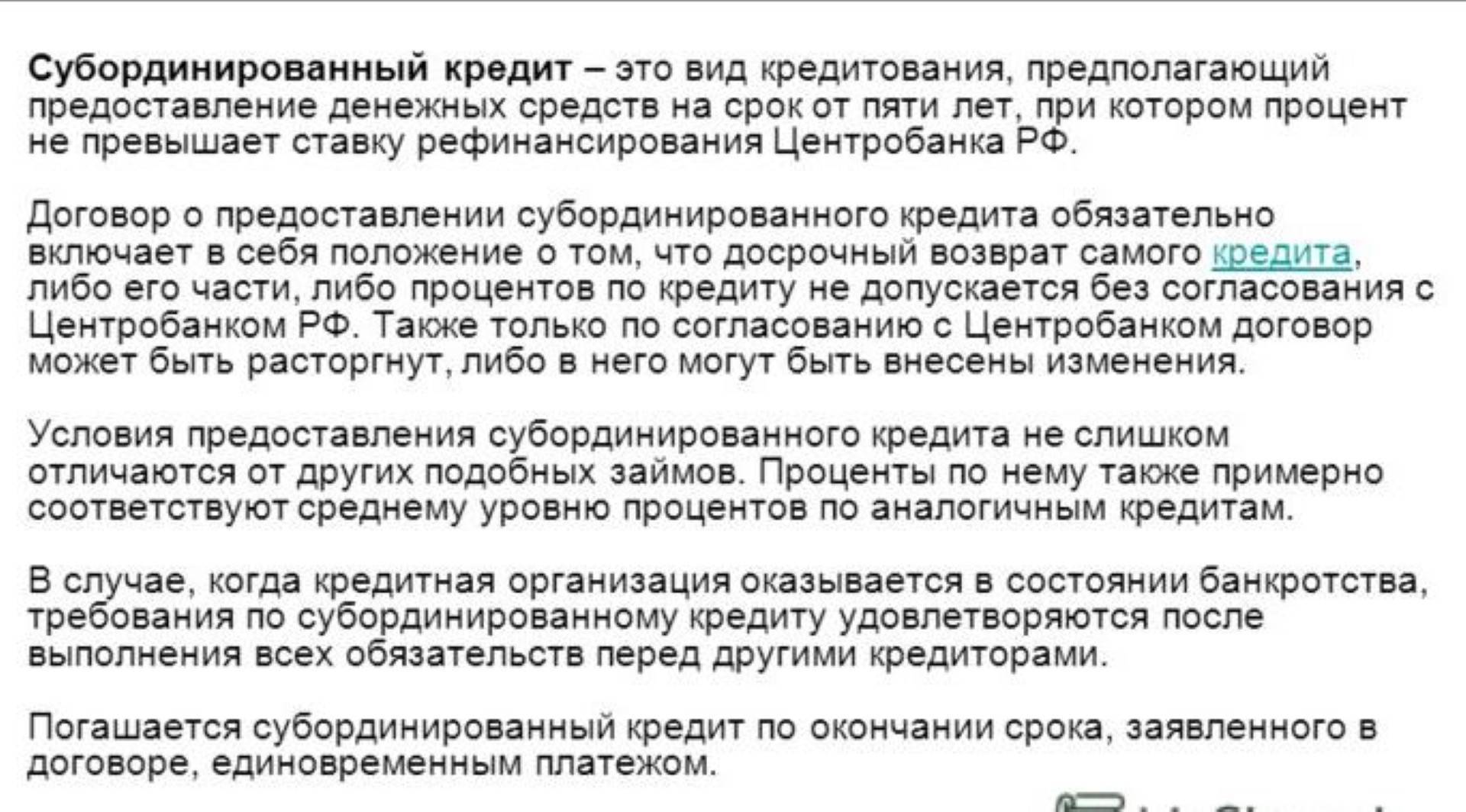

Минимальный срок займа – от пяти лет, его условия и процентная ставка не могут изменяться без разрешения Банка России. Выплата долга происходит в конце периода действия договора.

Чтобы правильно составить соглашение об отступном по договору займа, используйте образец.

Условия кредитования

Субординированный кредит – это относительно новое понятие на Российском финансовом рынке. Поэтому нужно знать, какие черты характерны для условий заимствования:

- досрочное погашение долга полностью или частично не допускается;

- срок представления прописан в договоре и должен составлять не менее 5 лет;

- возврат долга осуществляется в установленный договором срок полной суммой.

В качестве кредитора и заемщика выступают юридические лица, например, крупные компании, коммерческие банки. На практике, процедура заключения договора субординированного кредитования имеет некоторые особенности. Условия заимствования между странами должны быть оформлены в письменном виде. В готовом документе должны содержаться некоторые данные, а именно:

- место и дата составления договора;

- стороны договора;

- сумма кредита, его срок, размер процентов и порядок уплаты;

- способ предоставления займа;

- порядок возврата долга в случае банкротства заемщика.

Договор обязательно должен быть заверен у нотариуса. Датой начала его действия считается момент перечисления денег.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Обратите внимание, что ни одна сторона договора не может изменить его условия в одностороннем порядке. В некоторых случаях возможен пересмотр условий соглашения, но только с привлечением Центрального банка

Облигационный субординированный займ

Увеличить уставный капитал поможет облигационный субординированный займ, когда заемщик выпускает облигации.

Данный род конвертации активов должен быть согласован собранием акционеров. А вот число выпущенных облигаций для такого займа должно устраивать как заемщика, так и кредитора.

С выпуском облигаций заимодателю дается право получать от кредитуемого лица доход, в строго определенные сроки, соответствующий ее ценности.

Между кредитором и кредитуемым должен быть заключен договор об облигационном субординированном займе. Именно в нем должно быть зафиксировано обязательство акционеров компании-заемщика о том, что они обеспечат своевременную выплату заемных средств и процентов за пользование ними.

Преимущества:

- дает возможность привлечь дополнительные финансы, которые помогут улучшить материальное положение, а также инвестировать перспективные проекты, не подвергаясь угрозе вмешательства инвесторов извне;

- позволяет аккумулировать деньги, привлекая их на продолжительный срок;

- учитывая условия и особенности таких займов, кредитуемая организация получает выгодные условия кредитования;

- заемщик получает заем на более продолжительный срок по сравнению с обычными кредитами;

- для получения не требуется уплачивать залог и зависеть от инвесторов;

- сумма займа зависит от размеров и ресурсов организации, и может быть довольно большой.

Размер выданного облигационного субординированного займа зависит от:

- объемов и финансового состояния организации;

- необходимого размера инвестиций;

- общеэкономической ситуации на финансово рынке и т.д.

Размер

Преимущества

Недостатки

В небольших суммах выпускается для узкого круга инвесторов, посредством закрытой подписки. Это позволяет их размещать среди инвесторов и предприятий, которые имеют свободные ресурсы.

· небольшие затраты на проведение всей финансовой операции;· заранее назначенный круг инвесторов;

· быстрое и стопроцентное распределение облигационного займа.

· процентная ставка на протяжении всего периода является фиксированной;· при банкротстве или ликвидации, выплата займа будет произведена только после того, как будут погашены долги .

Крупные суммы выпускаются для торгов на фондовых биржах

Для этого необходимо:· минимум 200 миллионов рублей;

· заемные средства тратить только на реальные инвестиционные проекты.

Размер годовых выплат процентов за пользование не должен превышать бухгалтерской прибыли за год, до уплаты налогов.

· можно заранее просчитать доходность от облигаций при их размещении на фондовой бирже;· можно установить выгодные процентные ставки, чтобы привлечь внимание и заинтересованность большего количества инвесторов.

· на торгах могут быть размещены не все облигации;· при небольшом спросе на облигации может значительно увеличиться уровень их доходности.

Оформление

В качестве кредитора по такому займу могут выступать государственные учреждения, коммерческие компании, частные лица, Центральный Банк. Существует несколько механизмов осуществления субординированного кредитования:

- Взятие займа в банковской организации.

- Финансирование общества с ограниченной ответственностью одним из учредителей.

- Кредитование посредством выпуска облигаций или размещения депозита.

Для оформления кредита стороны должны составить специальный договор. В нем прописывается:

- Место и дата составления.

- Наименование сторон.

- Сумма займа.

- Срок кредитования.

- Порядок начисления и уплаты процентной ставки.

- Способ передачи средств заемщику.

- Время вступления документа в силу (совпадает с моментом перечисления денег).

- Порядок возвращения средств в случае банкротства заемщика.

Подобные документы составляются юристами сторон. Причина – отсутствие возможности внесения изменений в документ после его подписания (исключение – разрешение со стороны ЦБ). Проставление подписей происходит в присутствии нотариуса.

Какие документы нужны

Для заключения документа сторонам придется подготовить всего три документа. Это, соответственно:

- Устав юридического лица. Это касается как заемщика, так и кредитора.

- Сам договор кредитования, заранее подготовленный юристами компании. В нем необходимо учесть все нюансы предстоящего займа.

- Доверенность, свидетельствующая о наличия права на проставление подписи под документом.

Все эти бумаги предоставляются нотариусу, который должен присутствовать во время подписания документа.

Подписание договора дает компании возможность привлечь дополнительные средства на выгодных условиях без предоставления имущества в качестве залога (что требуется в случае со стандартными кредитными продуктами).

Для кредитора субординированный заем – возможность инвестировать собственные средства в другое предприятие. Благодаря процентной ставке через несколько лет он сможет получить существенную прибыль.

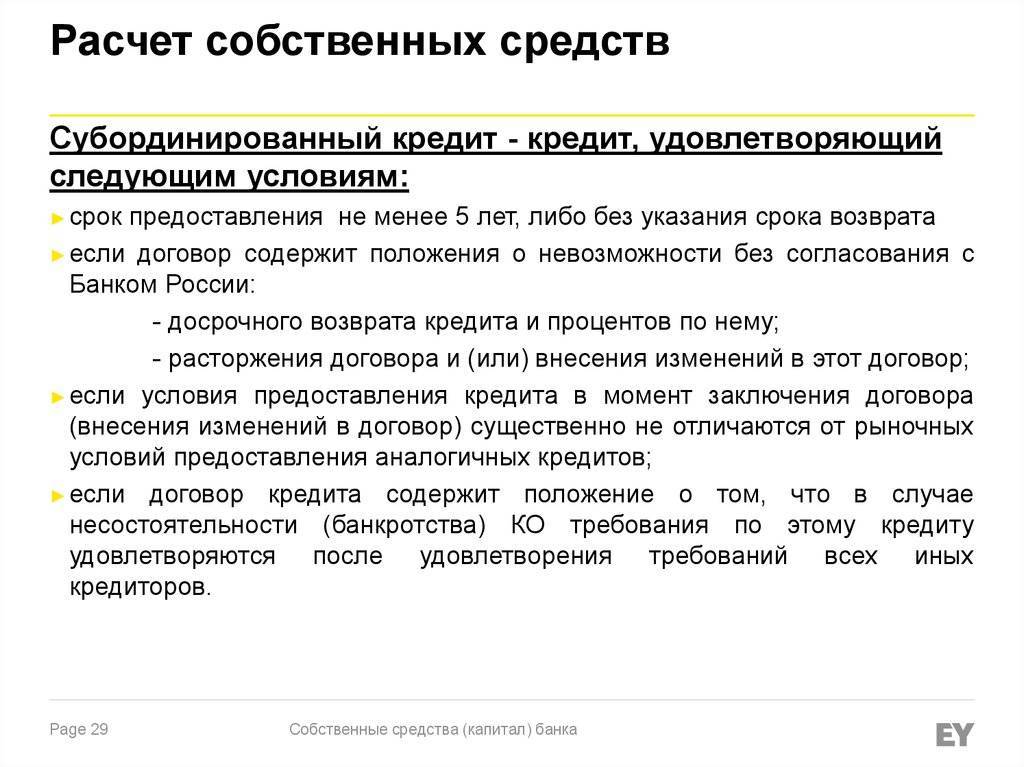

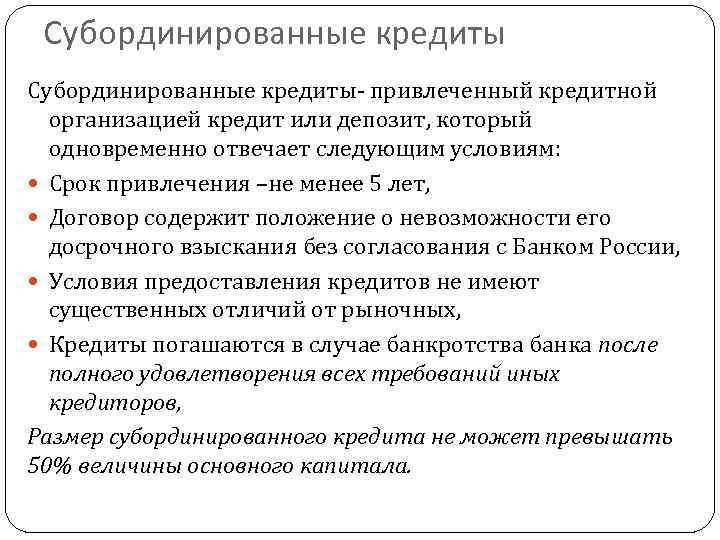

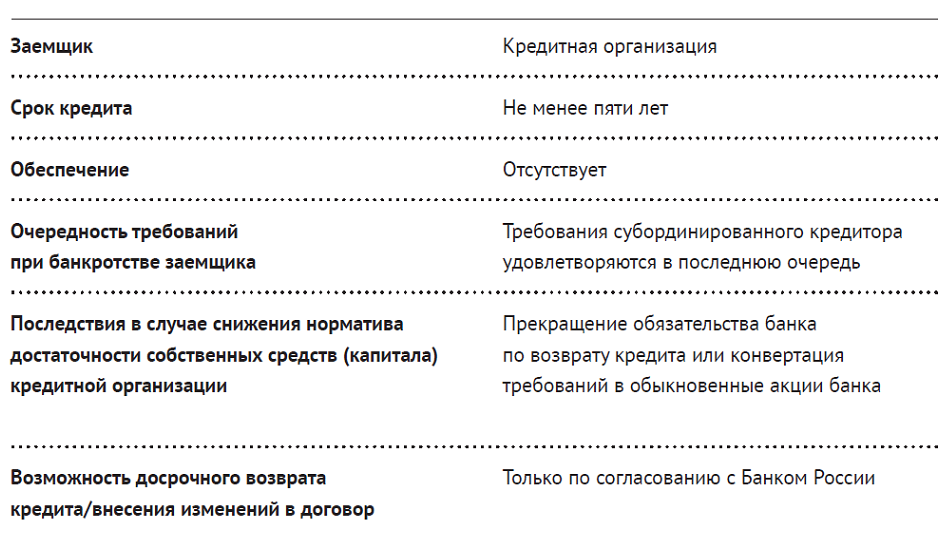

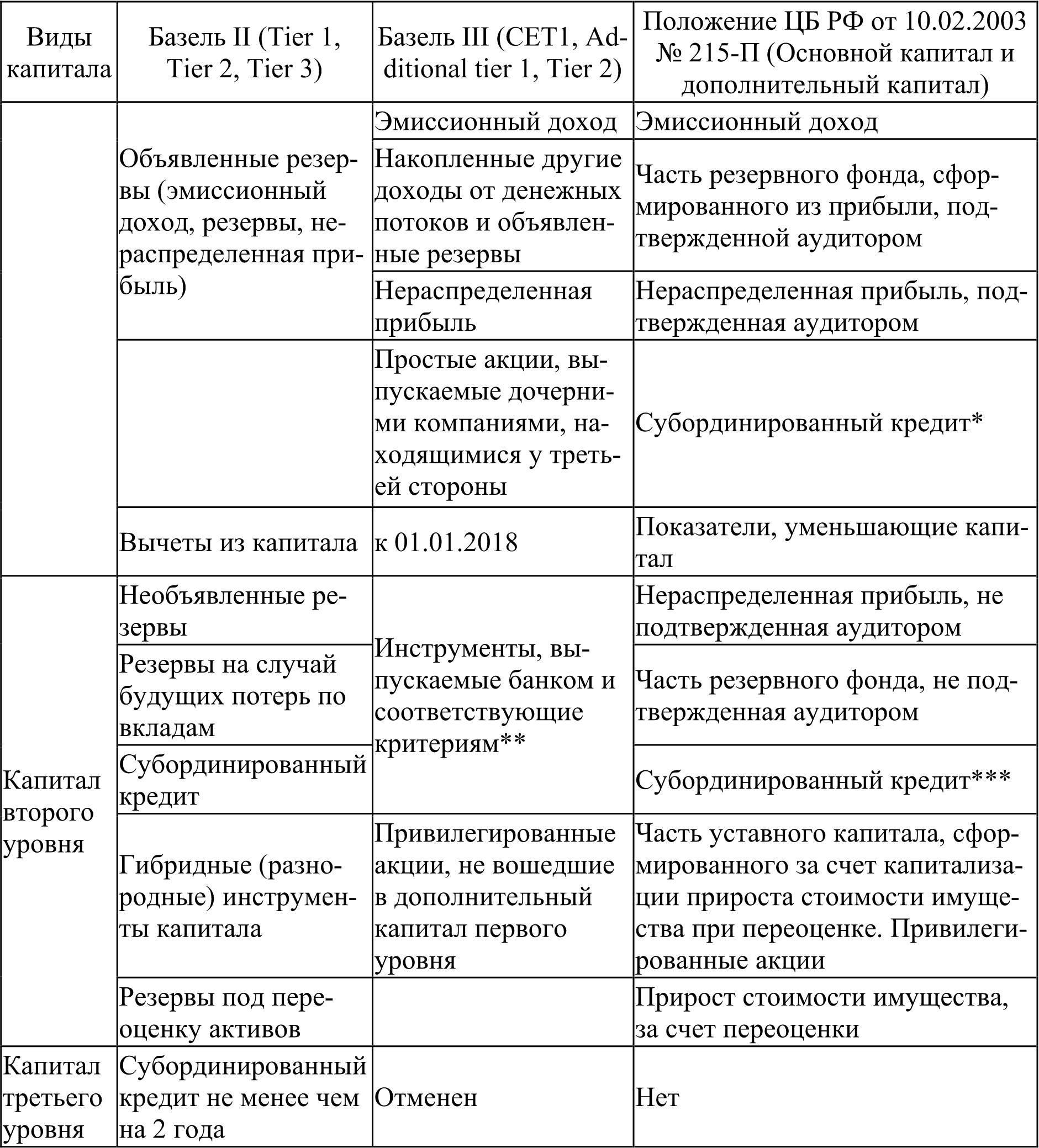

Требования к субординированному кредиту

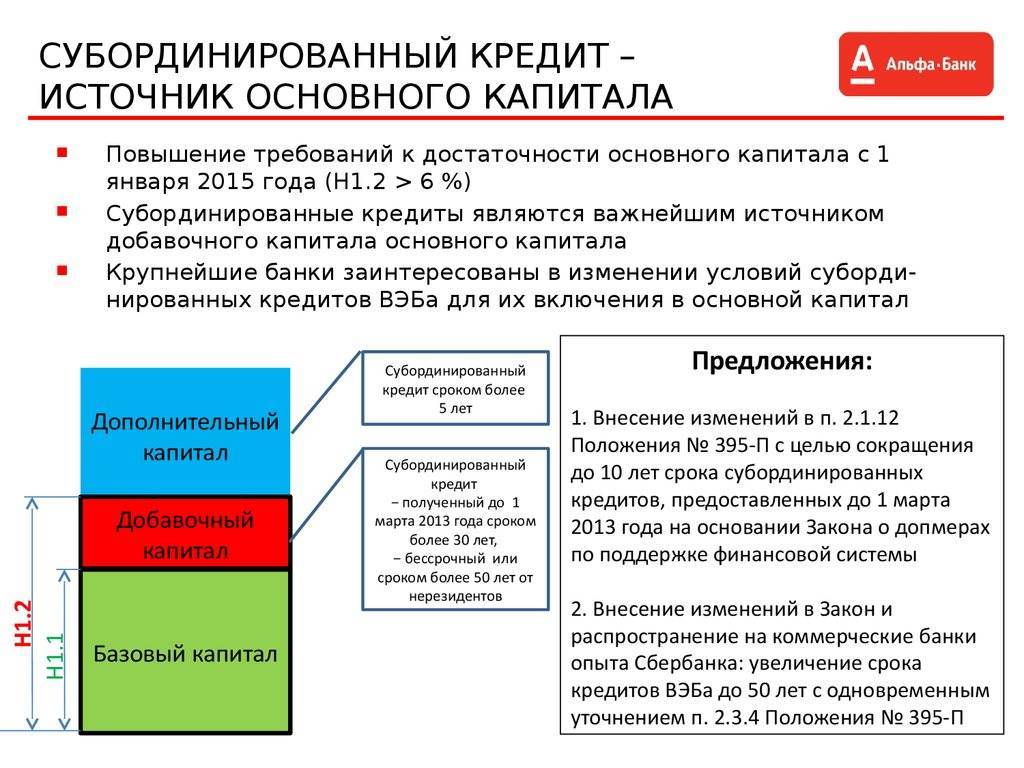

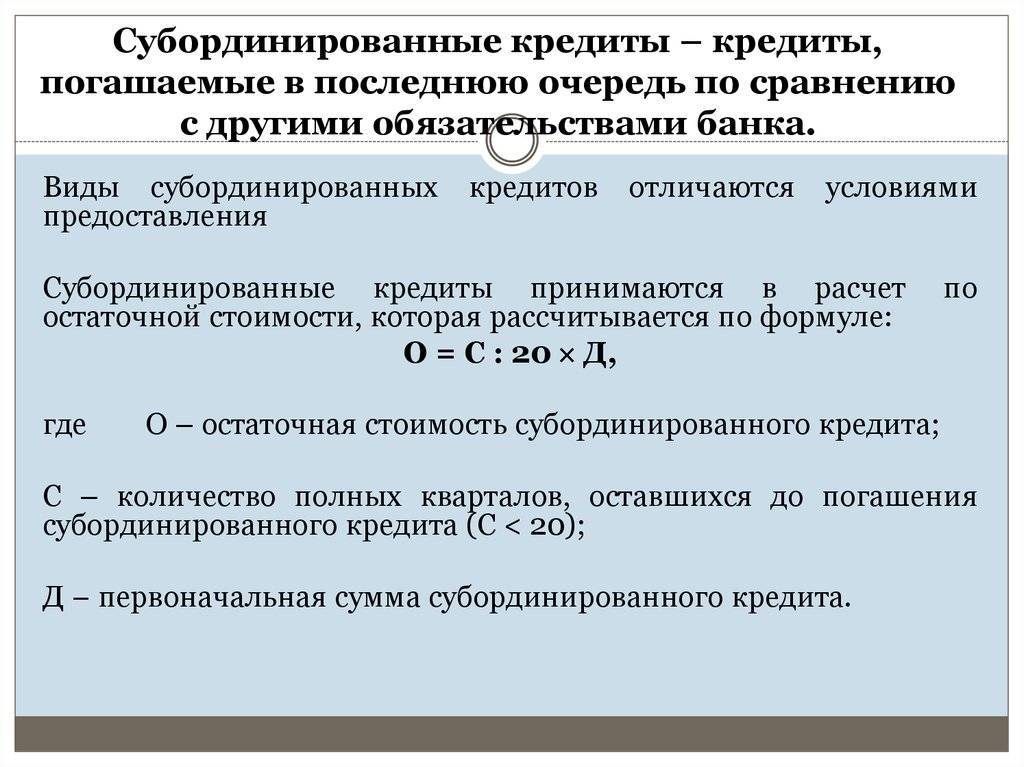

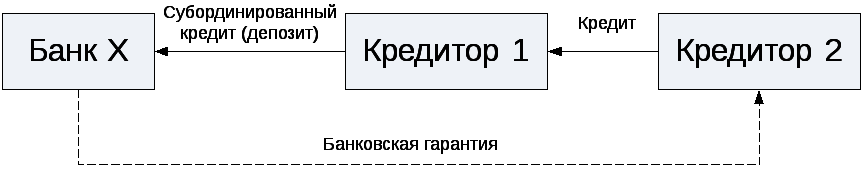

В соответствии с Законом о несостоятельности банков и Положением N 215-П сумма субординированного кредита может быть включена в дополнительный капитал банка только при выполнении следующих условий.

- По субординированному кредиту отсутствует обеспечение.

Эта мера направлена на то, чтобы поддержать стабильность средств банка, а также исключить возможность обращения взыскания на имущество банка, а значит, и его уменьшения. Запрет обеспечения в том числе означает, что в договор нельзя включать положения о неустойке, которая является одним из способов обеспечения обязательств.

- Сторонами в договоре субординированного кредита являются юридические лица.

- Условия предоставления указанного кредита (депозита, займа), включая процентную ставку и условия ее пересмотра, в момент заключения договора (внесения изменений в договор) существенно не отличаются от рыночных условий предоставления аналогичных кредитов (депозитов, займов).

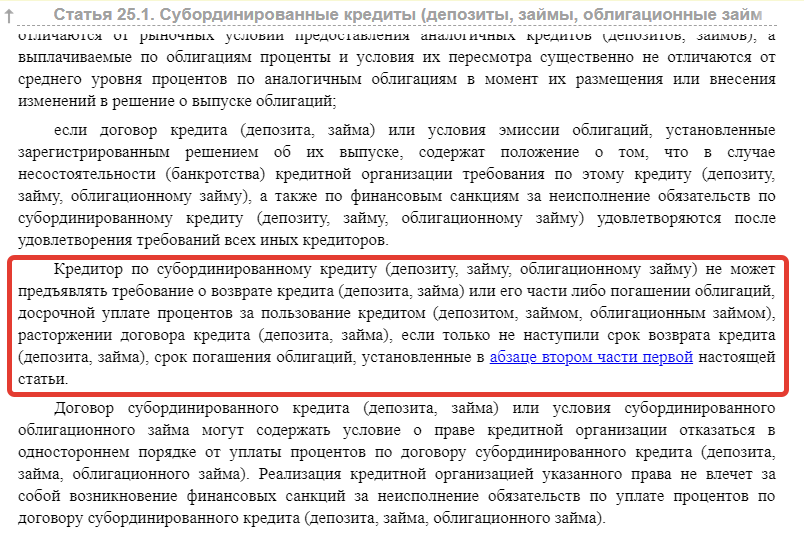

- Договор субординированного кредита содержит положение о невозможности без согласования с Банком России досрочного возврата кредита (депозита, займа) или его части, а также досрочной уплаты процентов за пользование кредитом (депозитом, займом), досрочного расторжения договора или внесения в него изменений.

Такие положения должны содержаться прямо в договоре.

Не допускается также введение в договор каких-либо институтов, косвенно повлекших бы расторжение договора, как, например, возможность зачета, которая также должна быть исключена договором. По этой же причине Банк России проверяет наличие (отсутствие) требований у кредитной организации по отношению к лицу, предоставившему субординированный кредит.

- Кредит привлекается кредитной организацией.

- Срок предоставления субординированного кредита составляет не менее 5 лет.

- Договор содержит положение о том, что в случае банкротства кредитной организации требования по этому кредиту удовлетворяются после полного удовлетворения требований всех иных кредиторов. Такие положения предусмотрены в ст. 50.39 Закона о несостоятельности банков.

Несоблюдение вышеуказанных требований или любого из них не влечет недействительность договора субординированного кредита, однако приводит к невозможности включения субординированного кредита в дополнительный капитал банка.

Кроме перечисленных требований законодательства к субординированным кредитам договоры о таких кредитах должны соответствовать другим требованиям законодательства, а именно: содержать существенные условия кредитного договора и заключаться с учетом требований законодательства об акционерных обществах и обществах с ограниченной ответственностью, о заинтересованных и крупных сделках.

Облигационный займ

В случае необходимости организация может выпустить дополнительное количество ценных бумаг, которые будут направлены на увеличение уставного капитала. Договоренность по облигационному субординированному займу подразумевает, что обе стороны определяют степень конвертации активов в облигации. Предварительное решение по выпуску ценных бумаг принимается после согласования с органами, контролирующими данную сферу финансовой деятельности. Также в соглашении указывается обязательства акционеров, по которым они должны вернуть заемные средства.

Преимущества такого мероприятия:

- дополнительные денежные средства привлекаются в бюджет компании без рисков вмешательства сторонних инвесторов, могущих влиять на политику организации;

- при обращении к стандартным займам применяются сроки меньшие, нежели в данном случае;

- оформление данного соглашения сопровождается незначительными затратами;

- данный вид займа не облагается налогами;

- кредитование может быть предоставлено независимо от срока присутствия заемщика на рынке, даже молодые образования могут рассчитывать на данные займы;

- ставка по кредиту зафиксирована, и не может быть изменена ни при каких обстоятельствах.

Существуют незначительные минусы, которые не всегда гарантируют возврат по такому займу.

Что такое субординированный займ?

В соответствии с российским законодательством подобные займы выдаются финансовым учреждениям, желающим увеличить капитал. Деньги, которые они зарабатывают с помощью кредита, являются добавочным капиталом заемщика. В качестве кредиторов могут выступать:

- государственные учреждения;

- коммерческие организации;

- Центробанк.

Для кредитора – это прибыльное вложение свободных денег в виде простой ссуды или облигаций на долгосрочный период. Заемщику субординированный кредит позволяет решить возникшие с капиталом проблемы и помогает предотвратить кризис.

Условия

Субординированные займы имеют следующие характеристики:

- минимальный срок действия договора 5 лет;

- погашается долг единоразово в конце срока;

- заключать договор займа разрешено лишь юридическим организациям;

- запрещено изменять условия и ставку после заключения договора;

- процент по кредиту не может быть выше ставки рефинансирования Центробанка на дату подписания соглашения;

- дополнительные гарантии в виде залога или поручительства по займу не предусмотрены.

Полученные деньги в рамках кредита у заемщика отмечаются в виде дополнительного капитала. В случае, когда объем займа выше 50% средств, имеющихся у получателя, деньги фиксируются, как привлеченные.

Требования

Без согласия Центробанка заемщику на протяжении кредитного срока запрещены операции в виде:

- досрочного погашения кредита или преждевременной остановки выпуска облигаций;

- выплаты процентных начислений за пользование кредитом;

- расторжения договора или прекращения наложенных им обязательств.

Только Центробанк вправе вносить изменения в договор займа, пересматривать ставки по процентам и разрешать досрочное погашение.

В период кризиса, начавшегося в 2008 году, при помощи субординированных кредитов увеличили объем капитала такие финансовые учреждения, как Сбербанк, Россельхозбанк и ВТБ.

Если получатель кредита по каким-либо причинам стал банкротом, то требования кредитора по субординированному займу или облигациям удовлетворяются после расчета с остальными долгами.

Особенности

Договор займа разрабатывает юридический отдел организации. Документ должен содержать:

Сервис подбора кредита

Подберите кредит, согласно вашим потребностям и возможностям

Микрозайм

- названия обеих организаций и лиц, которые официально являются их представителями;

сумму кредита; - размер годовой ставки за пользование займом;

- срок действия договора с указанием дат предоставления и погашения кредита;

- размер штрафа, который предусмотрен в случае нарушения договоренностей.

Приостановление выплаты процентов допускается в случае:

- запуска процедуры санации заемщика;

- отрицательных финансовых результатов в течение кредитного периода;

- поступления инициативы от кредитора.

Главные особенностями такого займа – это фиксированная ставка, отсутствие обеспечения возврата и ограничение досрочного погашения. Обычно проценты заемщик выплачивает ежемесячно или ежегодно, а основной долг – в конце срока.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читать статью с отзывами о заработке на играх.

Условия предоставления займа

Условия и методы заключения соглашения о субординированном займе варьируются исходя из целей получения средств и финансового положения компании-заемщика. Кредитор предъявляет два основных требования: займ должен быть возвращен в полном объеме, а за время действия договора заемщиком должна быть получена прибыль.

На начальном этапе сделки проводится предварительная экспертиза, которая подтверждает, что заемщик финансово стабилен. В случае положительного итога выполняются комплексные мероприятия по получению займа. Услуга оформляется в виде договора, который заключается, как правило, в присутствии нотариуса. Для его составления необходимы уставы участвующих организаций и доверенности для подписания документов. Договор вступает в силу после поступления средств заемщику.

Размер займа не имеет ограничений, но необходимо учитывать нормы законодательства о налогообложении. Если привлекаемые средства составляют более 1/3 от общего капитала компании, то с такой суммы взимаются налоги.

Минимальный срок действия услуги — 5 лет. Что касается сроков оформления соглашения, то заявка рассматривается в течение трех рабочих дней. Это оптимальный период для проверки предоставленной информации и ее сверки с государственным реестром. Комплексная экспертиза проводится в течение 10 дней.

Определение понятия «субординированный займ банка»

Чтобы понимать суть раскрываемой темы, необходимо для начала определиться с понятиями, употребляемыми по данному вопросу. Займ является субординированным в том случае, когда кредитор не может требовать погашения обязательств раньше срока.

Практикой таких видов кредитования в последнее время часто пользуются российские банковские структуры. Это применяется для того, чтобы увеличить собственные финансовые активы. Многие специалисты утверждают, что инвесторам проще выдавать субординированный займ, нежели предоставлять собственные средства для увеличения уставного капитала.

Данный вид кредитования подразумевает следующие условия:

- срок заключения договоренности не превышает пяти лет;

- обязательства заемщика должны быть полностью погашены по истечению срока действия соглашения;

- при возникновении ситуации банкротства заемщика, средства по субординированным займам выплачиваются после того, как все остальные требования будут удовлетворены.

Согласно законодательству Российской Федерации, такой вид кредитования предоставляется лишь в случае, когда организация собирается увеличивать состояние капиталов. Финансы, заработанные заемщиком на данном предприятии, включаются в собственный капитал в качестве добавочного. Для заемщика это кредит с определенным сроком действия, тогда как для кредитора это еще одна возможность размещения собственных денег для получения прибыли.

Еще несколько особенностей:

- заем может быть передан на банковский счет;

- существуют виды облигационного субординированного займа.

Субординированный займ с дополнительными условиями для юридических лиц

Подобные кредитные программы привлекательны, как для инвесторов, так и заемщиков и позволяют юридическим лицам получить финансовую поддержку в кризисных ситуациях.

Для обществ с ограниченной ответственностью

Общества с ограниченной ответственностью прибегают к займам, если:

- возникли проблемы с финансами;

- компания небольшая, поэтому выпустить акции нет возможности;

- акции не реализуются на бирже из-за нахождения организации в группе высокого риска;

- банк не дает кредит, поскольку фирма организована недавно.

Займ позволяет сохранить финансовую стабильность, повысить ликвидность активов и обзавестись дополнительными фирмами.

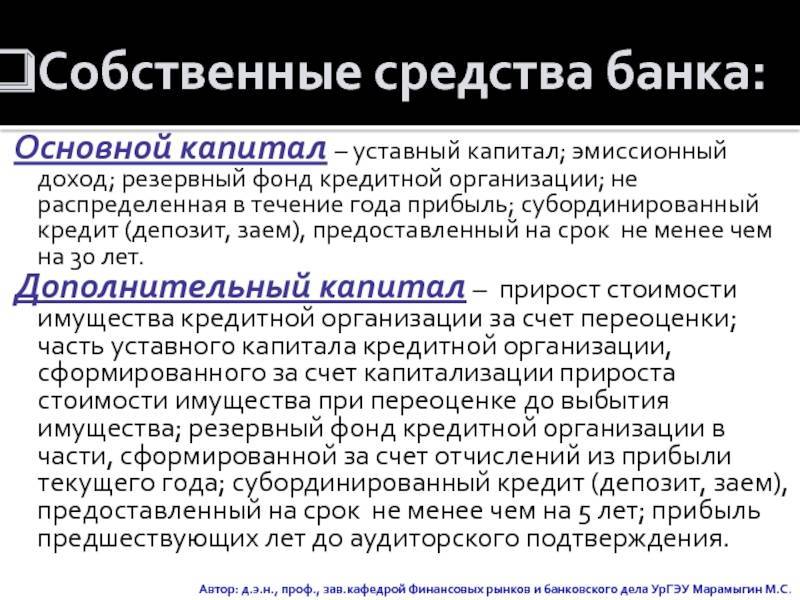

Для банков

Финучреждения оформляют субординированные кредиты с целью привлечения дополнительных средств и, соответственно, преумножения капитала. За счет заемных денег банки повышают коэффициент достаточности капитала, а также увеличивают объем активов и кредитного портфеля. В качестве инвесторов выступают:

- государство для поддержания банка в момент кризиса;

- юридические организации с целью получения дополнительного дохода.

От учредителей

При получении займа от учредителя, фирме следует за год создать на данную сумму целевой капитал. Объем субординированного кредита не может превышать одну третью часть фонда, иначе средства переходят в разряд привлеченных и облагаются налогом. В случае превышения данной суммы, кредитору необходимо участвовать в процедуре создания капитала и расходования денег.

Учредитель может изменить направление денежных вложений, предоставив за месяц соответствующее письменное предложение. Кредит выплачивается в конце срока одной суммой.

Для страховых компаний

Такие организации прибегают к кредитной программе в случаях:

- падения финансового состояния;

- отставания рыночной стоимости компании от основного темпа роста;

- необходимости стабилизации финансово-экономической деятельности;

В соответствии с российским законодательством, страховые организации вправе получать субординированные займы:

- на срок 5 лет и более;

- под проценты, не превышающие ставку рефинансирования Центробанка с коэффициентом пересчета 1,1;

- в размере не более 25% от всех средств фирмы;

- от государства, частных инвесторов или материнской организации.

Кредитная программа позволяет страховым агентствам укрепить позиции на финансовом рынке или приобрести новую компанию.

Выпуск облигаций

С целью увеличения объема активов организации заемщики прибегают к облигационным субординированным займам. Решение о выпуске ценных бумаг регистрируется в течение месяца после его принятия в соответствующем государственном органе. Подобная форма конвертации утверждается на собрании акционеров. Количество произведенных для займа облигаций должно соответствовать интересам кредитора и заемщика.

В договор займа включаются обязательства акционеров предприятия-должника об обеспечении мер по возврату долга и процентов.

Хотите пройти тест и узнать, какое конкретное онлайн-казино подходит

именно вам?

Желаете регулярно получать информацию о свежих бонусах от клубов?

Стремитесь постоянно быть в курсе событий игрового мира?

Подписывайтесь на наш чат-бот @Azartix_bot в Telegram!

ПОДПИСАТЬСЯ

Субординированный займ для ООО

Преимущества:

- для заимодателя — он связывается с кредитуемой организацией на продолжительный срок и будет получать от него стабильный доход;

- для заемщика — он сможет улучшить свое положение, расширить и укрепить финансовые активы, а также, если в этом возникла необходимость — стать владельцем других юр. лиц.

ООО чаще всего оформляют займы в тех случаях, если:

- оно небольшого размера, и в связи с этим нельзя выпустить собственные акции;

- было создано недавно, а потому не может оформить стандартный кредит;

- относится к рискованной группе, в связи с чем, его акциями на бирже не торгуют;

- имеет довольно тяжелое финансовое положение.

Для банка

В банковской практике такие займы используются довольно часто. Именно они помогают преумножить капитал, и для этого — привлечь дополнительные средства.

Преимущества:

- для заимодателя — его оформление намного проще и быстрее, чем покупка акций банка;

- для заемщика — с его помощью может увеличить величину своих активов, что в значительной мере поддержит его деятельность.

Банки чаще всего оформляют для:

- увеличения коэффициента достаточности капитала;

- укрупнения активов и кредитного портфеля.

Как правило, такие займы для банков оформляются на условиях выплаты процентов один раз в год. Поэтому, кредитор выгоду получает примерно аналогичную как при оформлении депозита.

Инвесторы все чаще выдают подобные займы банкам. Ими могут выступать:

- государство с целью поддержания банка, если у него появились серьезные материальные проблемы и грозит кризис;

- юридические лица с целью получения прибыли.

От учредителя

Учредитель организации может предоставить ей субординированный заем. В этом случае этой организацией должен быть сформирован фонд целевого капитала на эту сумму.

В тех случаях, когда совет по использования такого займа не создается, кредитор имеет все основания не предоставлять кредит. В таких случаях целевой капитал не формируется.

Чтобы целевой капитал был сформирован, сумма займа не может превышать его третью часть. Если же превышение все же произошло, учредитель обязан лично включиться не только в сам процесс формирования, но и в использование целевого капитала. В противном случае сумма займа будет учтена как привлеченные средства, и будет обложена налогами, согласно действующей системе налогообложения.

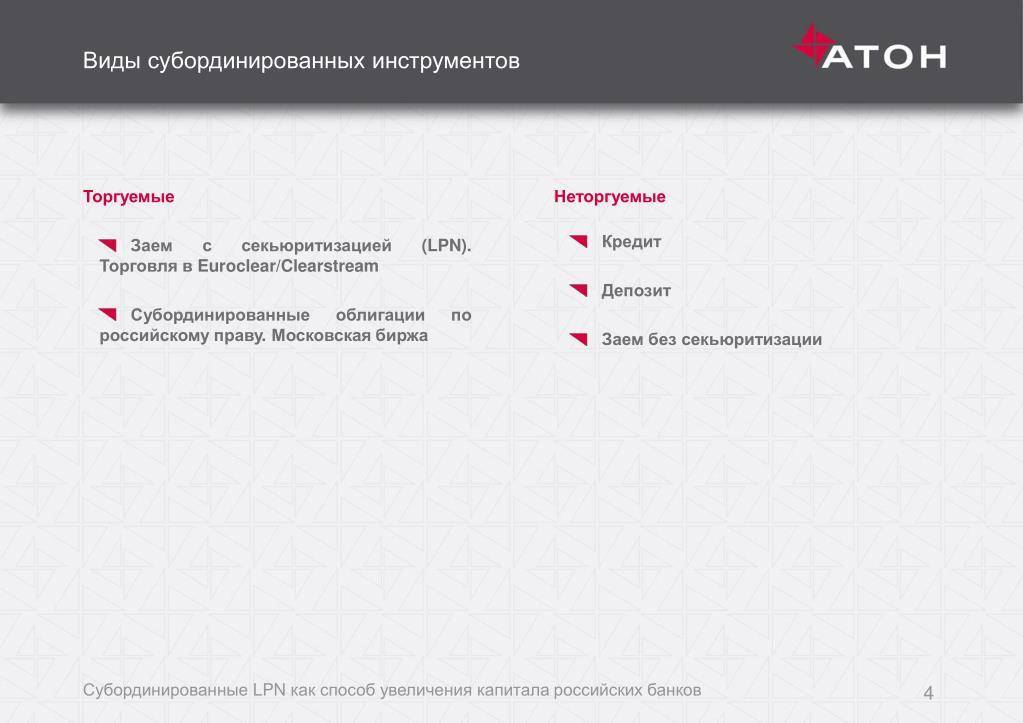

Зачем выпускаются суборды

Необходимость притока новых денег для вливания их в бизнес являются основной причиной выпуска таких облигаций. Теоретически компания имеет несколько возможностей получить финансовые ресурсы:

- Выпуск акций. Чревато размыванием капитала существующих акционеров со снижением их долей пакета;

- Эмиссия простых облигаций. Проще говоря, привлечение средств в долг и уплатой процентных расходов по купону (доход держателя). Однако выпуск облигаций может быть затруднен, если компания сильно закредитована;

- Выпуск векселей. Фактически вексель весьма похож на обычную облигацию, так что имеет те же сложности;

- Субординированные облигации. Это облегченный вариант предыдущего случая, поскольку к эмиссии субординированных выпусков Центробанк относится более лояльно.

Требования к получателям

Кредиторы к заёмщикам формируют индивидуальный пакет требований, описываемый в договоре. Главный критерий возможности субординированного кредитования ? 100% уверенность заимодателя в том, что его финансы возвратятся и приумножатся.

Ведь на практике бывают случаи банкротства заёмщиков, а требования по суборду считаются подчинёнными и выполняются в последнюю очередь.

Получить суборд предприятие или организация может в случае:

- нет налоговой задолженности в бюджеты разных уровней;

- присутствует позитивная динамика деятельности компании, о чём свидетельствует позиция в соответствующих рейтингах;

- нет лимитов при ведении разрешённых видов хозяйствования.