Бухучет: отражение выручки

Выручка от продажи товаров в розницу признается в бухучете на дату перехода права собственности на товар к покупателю при соблюдении прочих условий, указанных в пункте 12 ПБУ 9/99.

Продажа товара в розницу может осуществляться за наличный или безналичный расчет, а также с использованием банковских карт.

Если организация продала товар за наличный расчет, в учете сделайте следующую проводку:

Дебет 50 Кредит 90-1

– отражена выручка за проданный за наличный расчет товар.

Если организация продала товар за безналичный расчет, сделайте следующую проводку:

Дебет 62 Кредит 90-1

– отражена выручка за проданный за безналичный расчет товар.

Если покупатель оплатил товар банковской картой, а момент совершения операции и поступление средств на расчетный счет организации приходятся на разные дни, в бухучете сделайте следующие проводки:

Дебет 57 Кредит 90-1

– отражена выручка за проданный товар;

Дебет 51 Кредит 57

– получена оплата товара (на основании банковской выписки или слипа).

Если момент совершения операции с использованием банковской карты и момент поступления средств на расчетный счет организации происходят в один день, в бухучете сделайте следующую проводку:

Дебет 51 Кредит 90-1

– отражена выручка за проданный товар.

Такой порядок предусмотрен Инструкцией к плану счетов (счета 90 и 57).

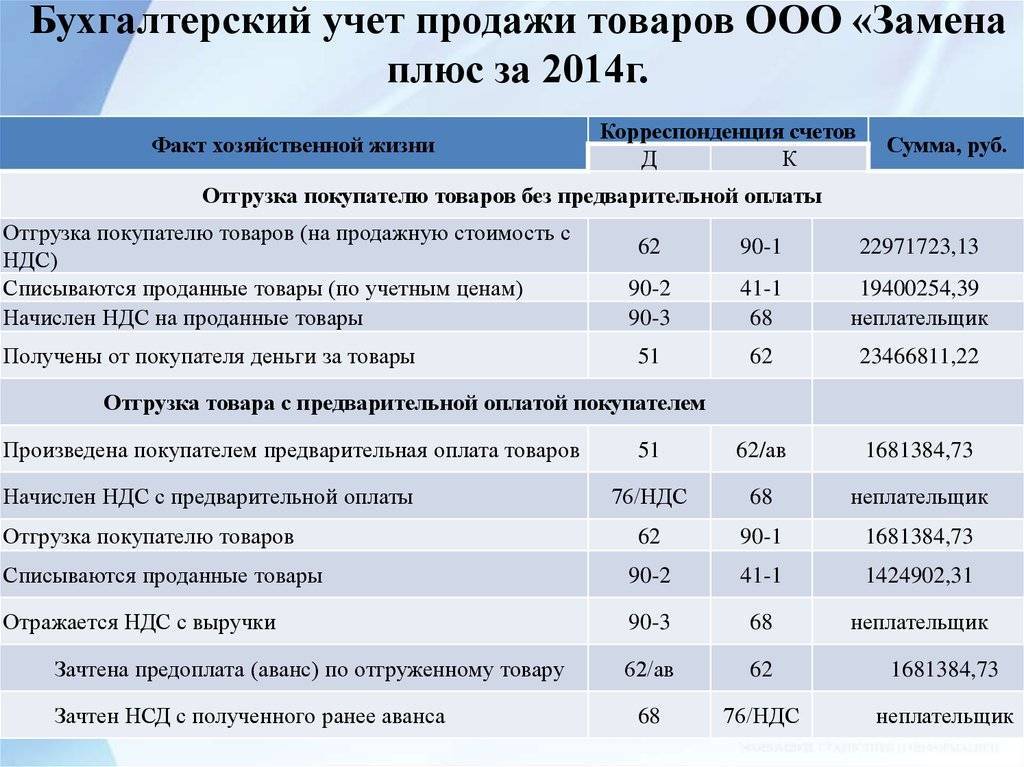

Если организация получила частичную (полную) предоплату в счет будущей поставки, в учете сделайте следующие проводки:

Дебет 51 (50) Кредит 62 субсчет «Расчеты по авансам полученным»

– получена частичная (полная) предоплата от покупателя в счет предстоящей поставки товара;

Дебет 76 субсчет «Расчеты по НДС с авансов полученных» Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС с суммы полученного аванса;

Дебет 62 субсчет «Расчеты по отгруженному товару» Кредит 90-1

– отражена выручка за проданный товар;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС с выручки от реализации;

Дебет 68 субсчет «Расчеты по НДС» Кредит 76 субсчет «Расчеты по НДС с авансов полученных»

– принята к вычету сумма НДС, ранее начисленная и уплаченная с суммы предоплаты;

Дебет 62 субсчет «Расчеты по авансам полученным» Кредит 62 субсчет «Расчеты по отгруженной продукции»

– зачтена предоплата.

Такой порядок предусмотрен Инструкцией к плану счетов (счета 51, 50, 62, 90).

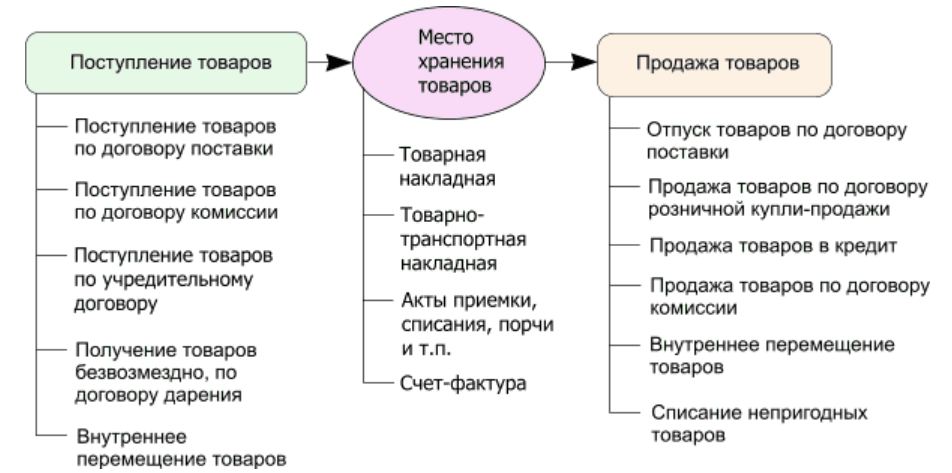

Документы по учету товаров в бухучете

В зависимости от того, в какой оценке ведется учет товаров, поступления отражаются по-разному. Большинство операций в бухгалтерском учете подтверждаются первичными документами. Необходимо внимательно и аккуратно относится к оформлению документов, связанных с поступлением и выбытием товара, потому что в них отражается материальная сторона деятельности торговой организации. Путь товара начинается с попаданием его на склад торговой организации. Некое количество товара необходимо сопровождать специальным документом, в котором отражаются наименование поставщика и покупателя, их адреса, наименование поставляемого товара, единицы измерения товара, его количество, цена и стоимость товара, а также подписи ответственных представителей поставщика и покупателя, заверенные печатями. При получение товара представителем покупателя по доверенности, может отсутствовать печать покупателя. Нормативным документом по данному вопросу являются «Методические рекомендации по учету и оформлению операции приема, хранения и отпуска товаров в организациях торговли» (утв. письмом Роскомторга от 10 июля 1996 г. № 1-794/32-5) . Всю ответственность за оформление документов и дальнейшие действия с ними несет лицо, которое их составляет.

Первичные документы могут быть заполнены ручкой от руки, либо на печатных устройствах. Если организация осуществляет учет через программы компьютерного учета, то первичный документ должен быть в распечатанном виде. Исправления, которые делают текст нечитаемым, либо излишние помарки не допускаются в первичных документах.

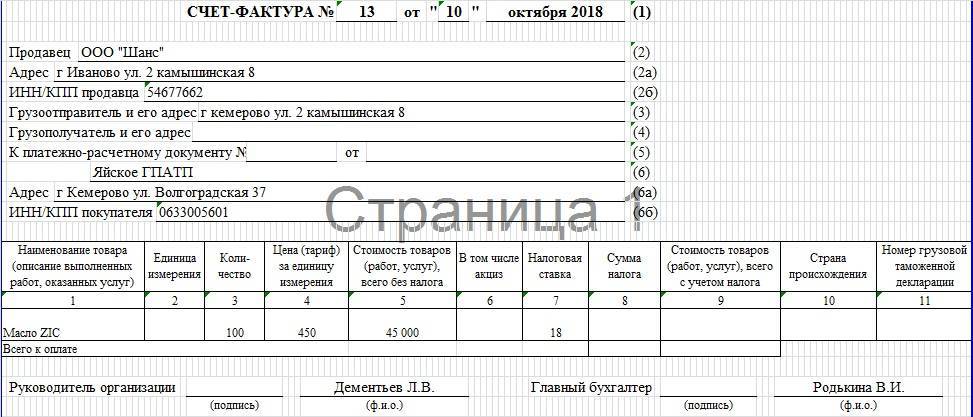

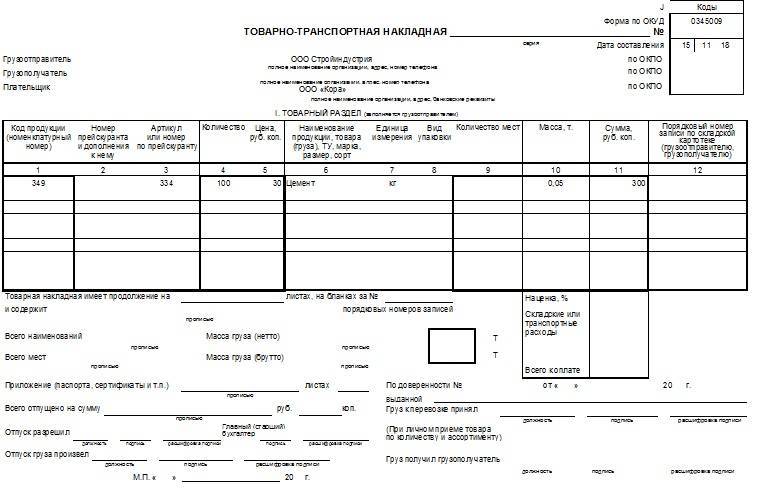

Переход товара от поставщика к покупателю сопровождается составлением определенных документами, которые регламентируют условиями поставки товаров. Например, товарная накладная, товарно-транспортная накладная, счет, счет-фактура, железнодорожная накладная.

Образец счет-фактуры

Образец счет-фактуры

Один документ является одновременно и приходным, и как расходным. Для поставщика накладная служит документом, который подтверждает выбытие товаров, а для покупателя та же накладная есть основание для оприходования товара. Документ оформляется материально ответственным лицом организации поставщика при отгрузке товаров со склада.

Товарная накладная

Товарная накладная

В реквизитах накладной необходимы следующие данные: номер и дата составления документа, наименование поставщика и покупателя, наименование (краткое описание) товара, количество в единицах измерения, цена за единицу товара, общая сумма отпущенного товара с учетом налога на добавленную стоимость. Документ подписывается со стороны поставщика материально ответственным лицом, сдавшим товар, а при получении товара – материально ответственным лицом со стороны покупателя, получившим товар.

Рубрикатор статей по учету товара:

- Учет товаров в бухучете: проводки, примеры, законы

- Переоценка товаров в бухгалтерском учете

- Перемещения товаров по складам: проводки, правила, примеры

- Перепродажа товара между комиссионером и комитентом в бухучете

- Отражение товаров на хранении в бухгалтерских проводках

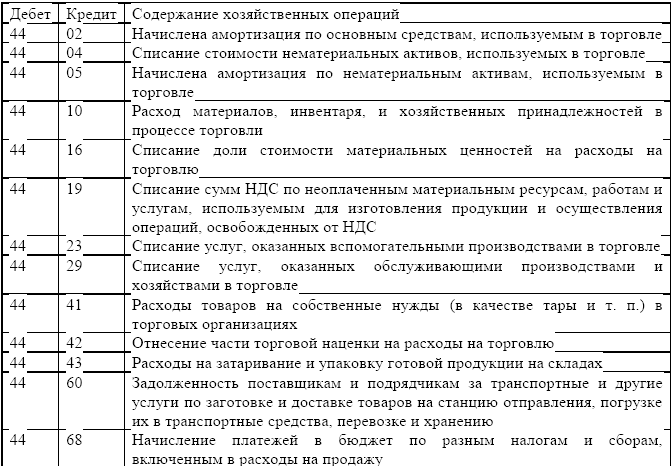

- Расходы на продажу товара — проводки и примеры

- Примеры проводок по складу

- Бухгалтерские проводки по передаче товара безвозмездно

- Бухгалтерские проводки по оплате товаров и услуг

- Бухгалтерский учет товаров в пути

- Комиссионный товар: отношения комитента и коммисионера

- Проведение инвентаризации: приходование излишков и списание недостач

- Как происходит отгрузка товара с бухгалтерской точки зрения

- Проводки по приобретению товаров и услуг

- Проводки по реализации товаров и услуг

- Возврат товара поставщику: причины, проводки, примеры

- Проводки по оприходованию товара на склад

- Как отразить в бухучете возврат товара от покупателя

- Списание товара при недостаче или порчи в бухгалтерских проводках

- Проводки по доп. расходам на доставку товара

Короткое видео о том, как отразить продажу товара в 1С 8.3:

Учет товаров для хранения: проводки

Организации, занимающиеся торговлей, могут в то же время оказывать услуги хранения товаров. Это также нужно вносить в учет и грамотно оформлять проводками.

Передача товаров должна соответствовать нормам 47 Главы Гражданского кодекса.

Главными участниками процесса здесь выступают:

- хранитель (компания, которая принимает продукцию);

- поклажедатель (лицо, которое оставляет товары).

Хранитель не становится правообладателем товаров. Он должен вернуть их владельцу в сроки, установленные договором.

Процесс передачи и возврата товаров должен сопровождаться заполнением соответствующих форм. Компании вправе разрабатывать бланки документов самостоятельно, чтобы учесть там все нюансы и отразить реальные условия хранения.

Временное хранение продукции нужно внести в учет по счету 002. Поступление отражают по дебету, а отгрузку — по кредиту. Доходы и расходы, связанные с оказанием данной услуги, вносят в учет в качестве вознаграждения и затрат организации по обычным направлениям деятельности.

Если компания отправляет товар на хранение в другие склады, это также нужно оформить. Так как организация остается владельцем продукции, она продолжает числиться на балансе организации. Учет необходимо оформить следующими проводками:

- Д/т — 41 (складское помещение хранителя);

- К/т — 41 (складское помещение поклажедателя).

Товары — главный актив розничного предприятия. Чтобы вести прозрачную торговлю и не сталкиваться со штрафами и претензиями от контролирующих органов, нужно организовать грамотный бухгалтерский и налоговый учет товаров организации.

Маленькие торговые объекты могут справиться с этой задачей вручную. Но при широкой номенклатуре учет продажи товаров целесообразно автоматизировать. Специализированная программа поможет грамотно оприходовать продукцию, учесть каждый объект, корректно вести учет товаров в розничной торговле и оформлять проводки без ошибок.

Как вести учет розничных продаж, если торговая точка не автоматизирована

Если по каким-то причинам вы не можете себе позволить автоматизированный учет магазина, то для ручного ведения учете вам для вас будут актуальны два метода ведения учета:

- суммовой;

- аналитический.

Учет вручную в журнале или тетради. Суммовой учет

Данный вид учета требует особенного терпения, усидчивости, времени, усердия и желания. Этот метод сегодня используется крайне редко в виду наличия специализированных сервисов и программ, которые синхронизируются с кассой. При этом стоимость подобных сервисов и ПО вполне адекватна даже для самых мелких предприятий. При этом требование (согласно законодательству) о наличии наименовании товара в чеке делает использование подобных сервисов и программ просто необходимым.

Учет в журналах может быть только суммовым и актуален для торговых точек с небольшим ассортиментом. Здесь учитываются только следующие позиции:

- приход;

- расход (оплаты поставщикам, зарплаты и так далее);

- выручка.

При таком учете очень важна внимательность и порядок документов, при малейших ошибках весь порядок отчетности будет нарушен.

Преимущества:

- бесплатно;

- несложно.

Недостатки:

- возможность банального забывания сотрудниками внесения некоторых данных;

- каждый продавец ведет свой учет, что не позволяет отобразить общую ситуацию по складу;

- любая ошибка в заполнении приводит к серьезны трудностям в ее поиске;

- сложность процесса инвентаризации;

- нельзя полноценно анализировать товарный ассортимент;

- метод неудобно использовать при большом ассортименте;

- тяжело выявить поставщиков некачественной продукции.

Учет в таблицах Excel. Аналитический учет

Использование Excel существенно упрощает процесс ведения товарного учета. Программа позволит гораздо оперативнее выполнять простейшие расчеты, оперативно менять данные, однако, ПО не исключает процесса ручного ввода данных, что предполагает возможность наличия ошибок. Но подобные таблицы позволяют вести не только суммовой, но аналитический учет. Он позволяет отслеживать динамику продаж, прибыль, а также анализировать товарные запасы.

Аналитический учет ведется по месяцам, он включает в себя вид товара, его количество и его стоимость. Это позволяет отследить, какие товары за месяц принесли большую прибыль.

В подобных таблицах может быть предусмотрено множество граф, как правило, они несут информацию о следующем:

- наименование позиции, вес, стоимость, упаковка, поставщик и так далее;

- количество поступившего товара (по каждой позиции за месяц);

- количество проданного товара (по каждой позиции за месяц);

- остатки по позициям;

- отдельный блок с информацией по браку, просрочке, возвратам и так далее.

Преимущества:

- информация легко исправляется при необходимости, а также может быть оперативно передана по электронной почте;

- сравнительно быстрый поиск необходимой информации.

Недостатки:

- ввод данных происходит вручную, что не исключает ошибок, которые могут серьезно навредить далее;

- требуются платные шаблоны;

- базы данных не синхронизируются с кассой.

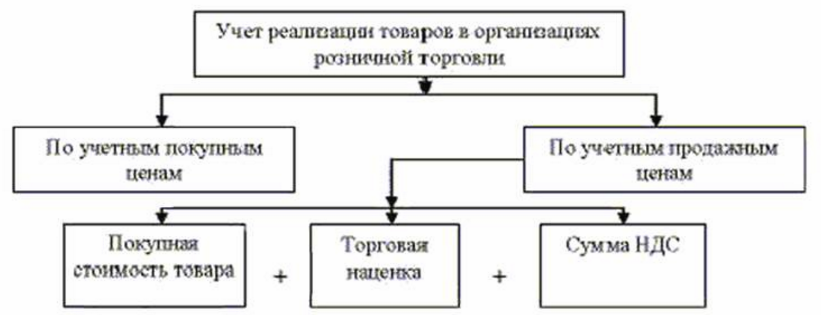

Оценка готовых изделий

В Положении по ведению отчетности, в п. 60 установлено, что учет товаров в бухгалтерском учете осуществляется по покупной стоимости или по сбытовым ценам. Это же положение присутствует в п. 13 ПБУ 5/01. Оценка товаров представляет собой выбор той учетной цены на предприятии, по которой будет осуществляться списание и оприходование продукции.

Это должно фиксироваться в соответствующей документации. Если учет перемещения товаров осуществляется по ценам приобретения, их стоимость формируется в соответствии с правилами, предусмотренными в ПБУ 5/01 в п. 6. В этом случае в цену входят все расходы, касающиеся приобретения продукции, за исключением НДС. Предприятия могут вести учет продажи товаров по средневзвешенной себестоимости. В этом случае определяется средняя цена единицы от каждого вида продукции, участвовавшей в обороте в отчетном периоде. Также учет товаров в торговле может осуществляться по себестоимости первых или последних по периоду закупки.

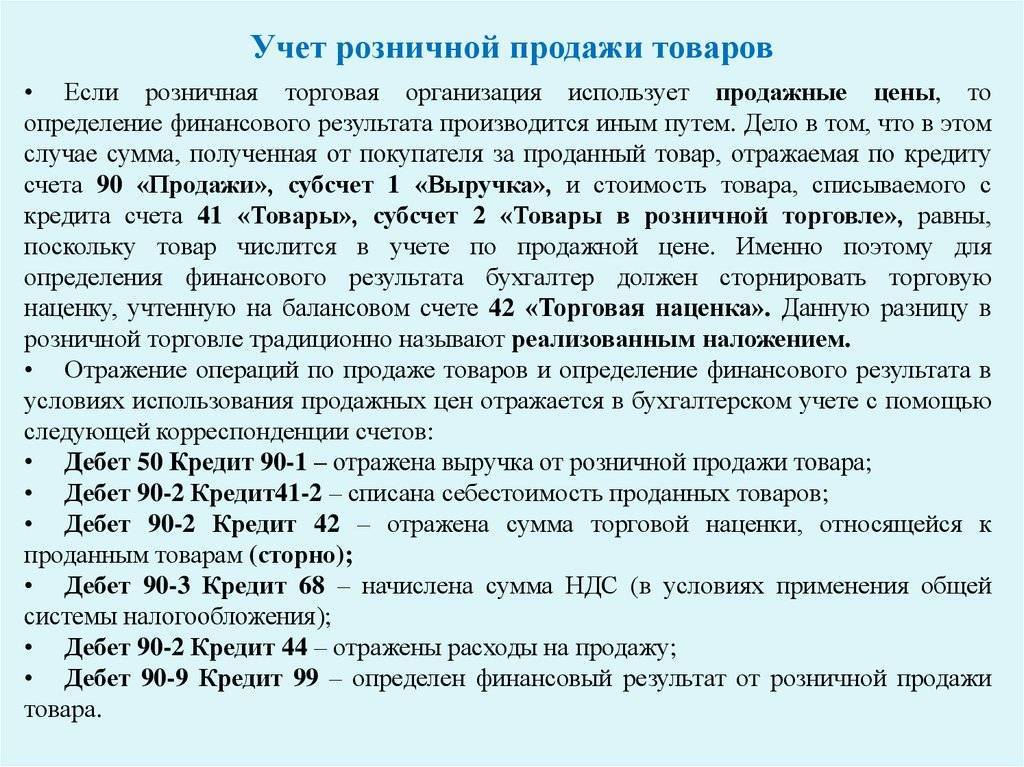

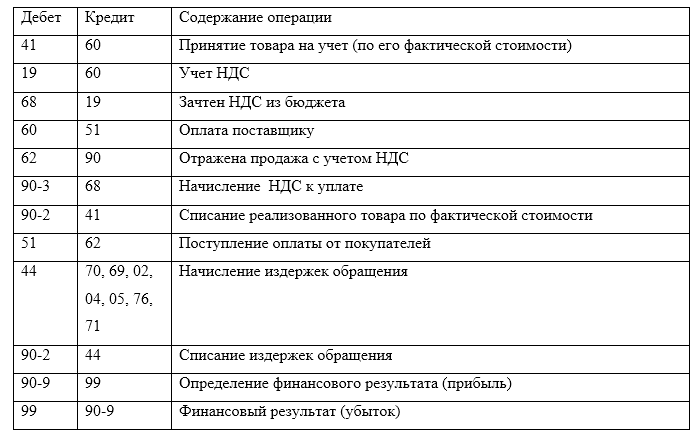

Проводки по учету товаров

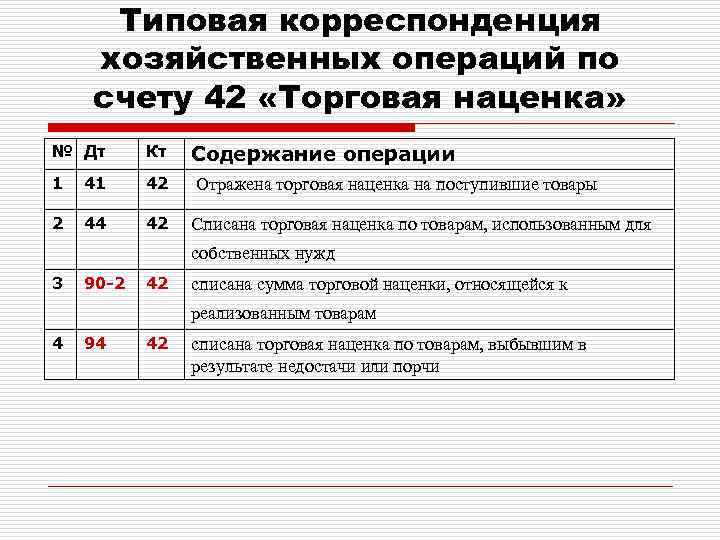

Скидки и

наценки при розничной торговле могут учитываться отдельно (абз.2 п.13 ПБУ

5/01). Когда товары передаются покупателю, они учитываются по ценам продаж:

продажная учетная стоимость товара кредитуется со счета 41 «Товары», а торговой

наценки со счета 42 «Торговая наценка».

Таблица 1 — Учет по ценам продаж с раздельным учетом скидок и наценок

| Дебет | Кредит | Содержание операций |

| 50 | 90-1 | Оплата товара получена наличными денежными средствами |

| 90-3 | 68 | Начислен НДС |

| 90-2 | 41 | Списана учетная стоимость проданного товара |

| 90-2 | 42 | СТОРНО Отражена сумма торговой наценки, относящаяся к проданному товару |

| 90-2 | 44 | Списаны издержки, связанные с реализацией товара |

| 90-9 (99) | 99 (90-9) | Заключительными записями месяца отражены прибыль или убыток от реализации товара |

При продаже товара с оплатой банковскими картами сумма денежных средств поступает на расчетный счет компании не в день реализации, поэтому организация может делать проводку по счету 57 «Переводы в пути»: дебет счета 57 и кредит счета 90, субсчет 90-1. Сумма, зачисленная на расчетный счет компании, указывается по дебету счета 51 «Расчетные счета» и кредиту счета 57. Банковская комиссия отражается как прочий расход (п.11 ПБУ 10/99).

Таблица 2 — Продажа в розницу с использованием банковской карты

| Дебет | Кредит | Содержание операций |

| 57 | 90-1 | Оплата товара произведена покупателем с использованием банковской карты |

| 90-3 | 68 | Начислен НДС |

| 90-2 | 41 | Списана учетная стоимость проданного товара |

| 90-2 | 42 | СТОРНО Отражена сумма торговой наценки, относящаяся к проданному товару |

| 90-2 | 44 | Списаны издержки, связанные с реализацией товара |

| 51 | 57 | Поступила на счет организации в банке оплата товара (за минусом удержанного банком вознаграждения) |

| 60 (76) | 57 | Отражена сумма удержанного банком вознаграждения |

| 91-2 | 60 (76) | Признаны расходы в сумме вознаграждения банка |

В бухгалтерском учете полученная от покупателя предоплата (аванс) не есть доход, проводится как кредиторская задолженность (п.п.3, 12 ПБУ 9/99). В бухгалтерском учете продавца по дебету счета 51 «Расчетные счета» или 50 «Касса» и по кредиту счета 62 «Расчеты с покупателями и заказчиками» проводится запись на сумму поступивших как аванс денежных средств. Уплаченная предоплата (аванс) учитывается на счете 62.

Выручка от продажи товара проводится после передачи покупателю от продавца права собственности на товар (п.12 ПБУ 9/99).

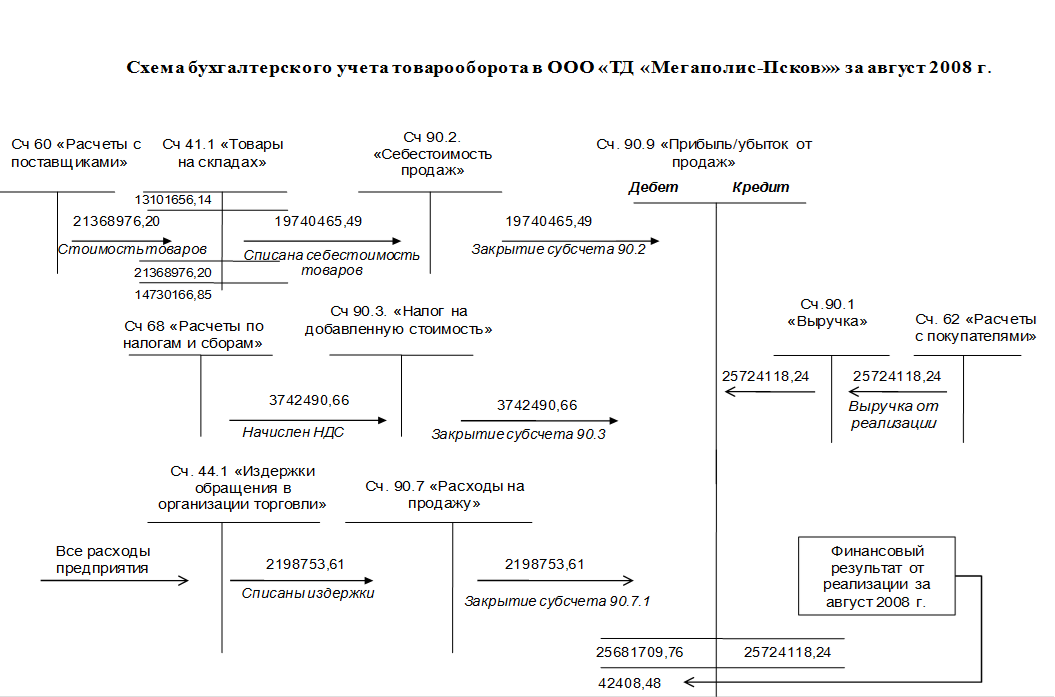

Таким образом, научно — обоснованная система организации бухгалтерского учета движения товаров в торговых организациях, содействует эффективному использованию всех ресурсов, улучшению отражения и анализа финансово-имущественного положения предприятий.

Просмотров

3 813

Как происходит товарный учет в розничном магазине пошагово

Когда речь идет о весовых или штучных товарах, то все этапы товарооборота должны быть взяты во внимание, речи идет о следующем:

- поставка;

- перемещение;

- выбытие;

- остаток.

Если говорить о бухгалтерской отчетности, то каждый из этих этапов должен подразумевать наличие специальных документов, например, накладные, ордеры, акты, чеки, ведомости и так далее. Только так получится сдать бухгалтерский отчет без проблем.

Теперь пришло время рассмотреть процесс товарного учета поэтапно.

Поступление товаров. Все поступления ТМЦ сопровождаются накладными, где содержится информация о поставщике, непосредственно о продукции, ее закупочной цене и НДС. В розничных магазинах, как правило, учет ведется исходя из отпускных цен, следовательно, весь новый товар приходуется, добавляется торговая надбавка, далее вся информация вносится в базу (тетрадь, таблица, программа и так далее)

На этом этапе важно корректно рассчитать наценку. Многие принимают цену закупки за себестоимость при данных расчетах, подобных ошибок стоит избегать

Закупочной ценой называют затраты торговой точки на приобретение товара, когда себестоимостью считается цена закупки плюс сопутствующие затраты (например, перевозки, аренда, налоги, зарплаты и так далее). Следовательно, наценка должна в полной мере окупать все вышеуказанные затраты.

Перемещение. Как правило, существенная часть продукции не сразу попадает на полки магазина, она хранится в складских помещениях. Здесь начинает работать складской учет, он фиксирует виды товара, его стоимость, количество и время нахождения на складе. Если речь идет о ручном учете, то вся информация переносится в специальную книгу учета, если учет автоматизированный – в складскую программу.

Продажи и возвраты. К данной категории относят всевозможные варианты убытия товаров из торговой точки, например, продажи, возвраты (поставщику), кражи, списания и порчи. В организациях, которые занимаются розничной торговлей, все подобные мероприятия сопровождаются товарным или кассовым чеком, за выписку которого отвечает кассир. Он же ежедневно, в конце каждой смены, готовит отчет, а также вносит сумму выручки в приходно-кассовый ордер. Эти отчеты служат исходниками для бухгалтерских проводок, говорящих об объемах выручек.

Остатки. По окончании каждой смены производится подсчет остатков, они фиксируются в журнале или специализированной программе. Очень важно производить регулярные инвентаризации, которые позволят сверить остатки по данным с фактическими. Если учет ведется вручную (например, в журнале), то лучше проводить подобные сверки ежедневно. Если продукции оказывается менее того, что соответствует документам, это называют недостачей, если больше – излишками. Если наблюдается недостаток одних товаров и избыток других при общем достаточном количестве, то такую ситуацию называют пересортицей. Ликвидация (списание) недостачи сопровождается соответствующими актами.

Автоматизация товарного учета под ключ с обучением и поддержкой. Оставьте заявку и получите коммерческое предложение

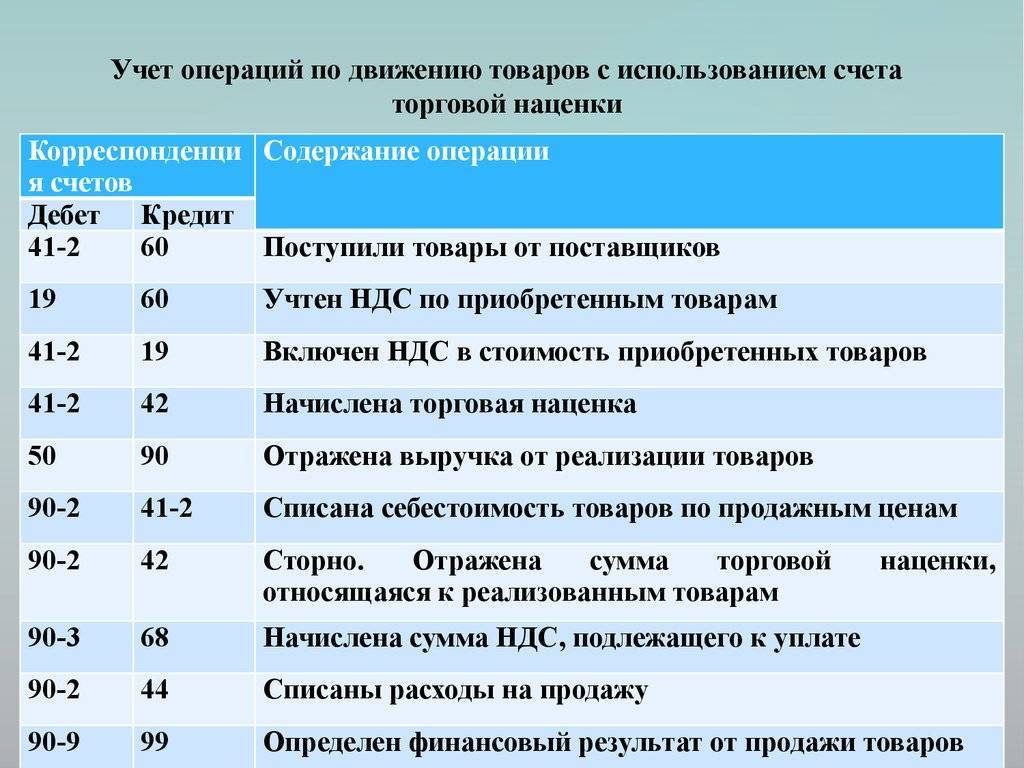

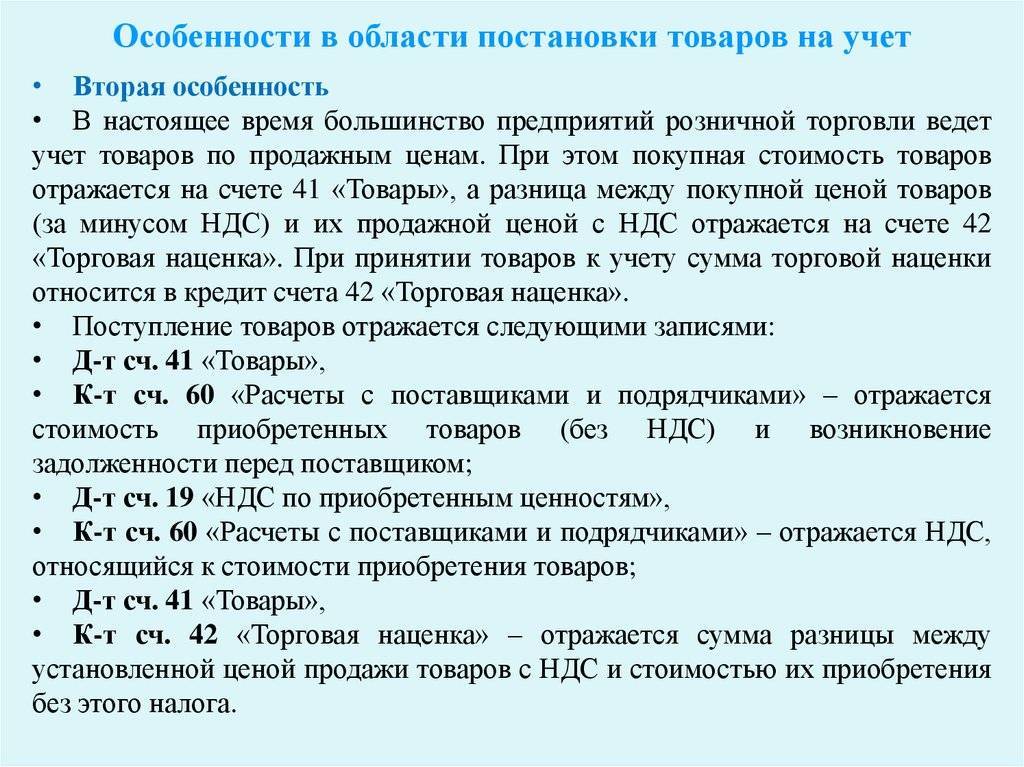

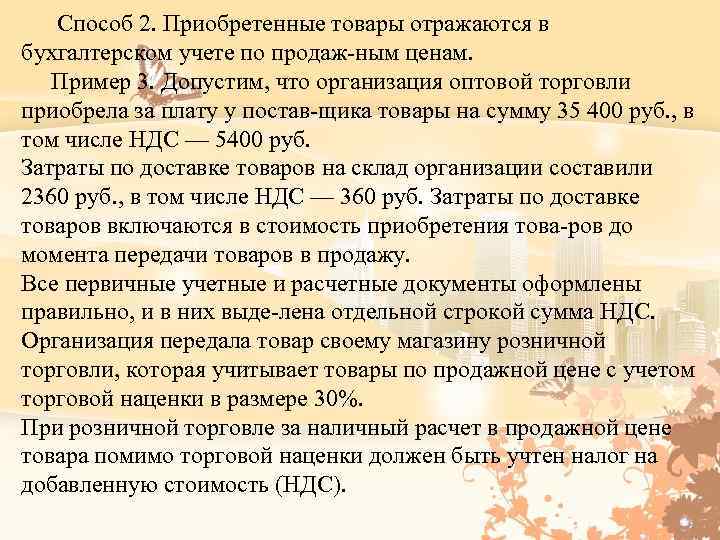

Поступление товара и отражение торговой наценки в учете

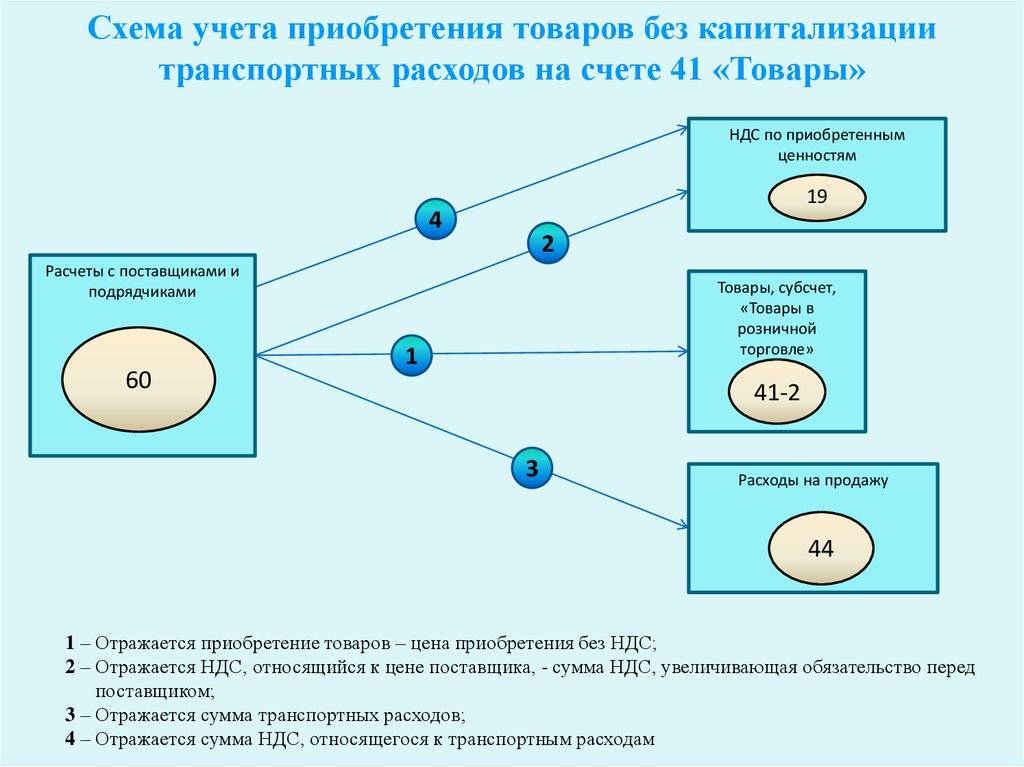

Наличие и движение товаров, находящихся в аптеке, учитывается на субсчете 41-2 «Товары в розничной торговле».

Оприходование прибывших на склад лекарственных средств и других товаров отражается по дебету счета 41 «Товары» в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками» по стоимости их приобретения. Поскольку аптека учитывает товары по продажным ценам, одновременно с этой записью делается запись по дебету счета 41 «Товары» и кредиту счета 42 «Торговая наценка» на сумму торговой наценки – разницу между стоимостью приобретения и стоимостью по продажным ценам. Транспортные (по завозу) и другие расходы по заготовке и доставке товаров относятся с кредита счета 60 «Расчеты с поставщиками и подрядчиками» в дебет счета 44 «Расходы на продажу».

Учет товаров розничной торговли.

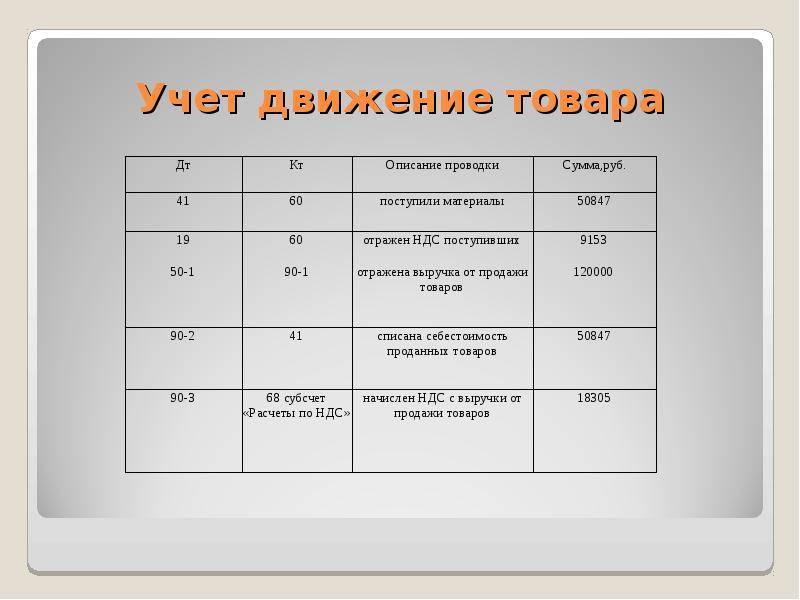

Пример 1.

Получение лекарств и формирование продажной цены в бухгалтерском учете аптеки отражаются следующими записями:

Содержание операций | Дебет | Кредит | Сумма, руб. |

Отражена стоимость полученных лекарств (без НДС) (22 000 – 2 000) руб. | 41-2 | 60 | 20 000 |

Отражен НДС по полученным лекарствам | 19-3 | 60 | 2 000 |

НДС принят к вычету | 68 | 19-3 | 2 000 |

Учтены транспортные затраты | 44 | 76 | 500 |

Отражена торговая наценка на оприходованные лекарства* | 41-2 | 42 | 8 600 |

* Сумма торговой наценки (без НДС) – 6 000 руб. (20 000 руб. х 30%). Сумма НДС, включаемая в продажную цену лекарственных средств, – 2 600 руб. ((20 000 руб. + 6 000 руб.) х 10%). Общая сумма торговой наценки – 8 600 руб. (6 000 + 2 600).

Таким образом, продажная цена лекарственного препарата, в том числе НДС 10%, составит 286 руб. ((20 000 руб. + 8 600 руб.) / 100 шт.).

Отметим, что в балансе данные лекарственные препараты отражаются в строке 1210 «Запасы» по покупной стоимости 20 000 руб., которая формируется как разность остатков по счетам 41 и 42. Остаток по счету 42 отдельно в балансе не отражается.

Специфика бухгалтерского учета в розничной торговле

Бухучет в розничной торговле несколько отличается от учета оптового товара. Связано это не только с тем, что продажи ведутся мелкими партиями или поштучно, но и с преобладанием наличных расчетов.

Учет поступления ТМЦ

Розничные организации вправе вести учет ТМЦ как по закупочным ценам, так и по продажным с выделенным учетом наценки (п. 13 ПБУ 5/01).

ВАЖНО! Выбранный вариант учета следует зафиксировать в учетной политике.

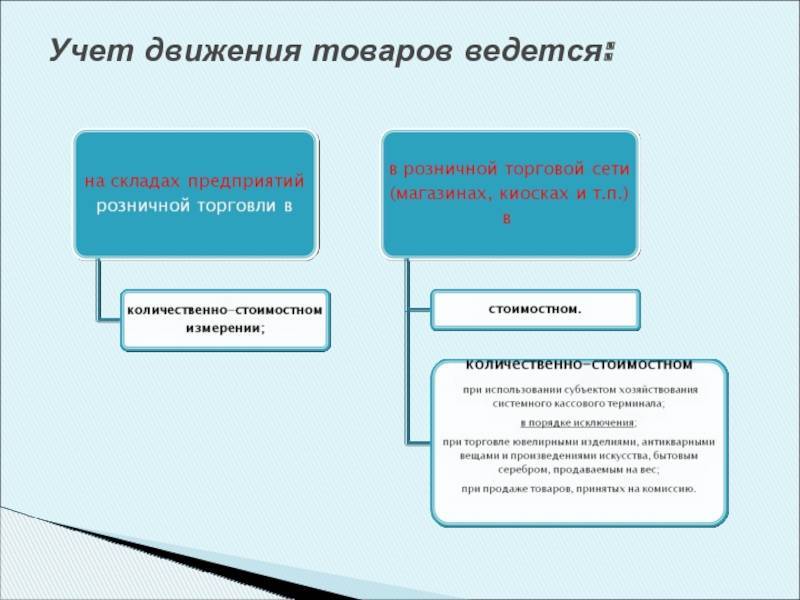

Если магазин имеет учетные программы и специальное оборудование, то учет ведется по каждому виду ТМЦ, а программа автоматически списывает себестоимость ТМЦ по закупочным ценам (то есть ведется количественно-суммовой учет).

Ну а небольшим магазинам и розничным точкам, которые не оснащены программным продуктом, вести учет сподручнее по отпускным ценам, поскольку этот способ менее затратный.

При этом наценка отражается на счете 42 в момент поступления товара.

Рассмотрим, чем будут различаться проводки при поступлении ТМЦ в зависимости от выбранного метода учетной цены.

Вид учета | ||||

По закупочным ценам | По отпускным ценам | |||

Дт | Кт | Дт | Кт | |

41 | 60 | Поступил товар | 41 | 60 |

19 | 60 | Выделен НДС | 19 | 60 |

Учтена наценка | 41 | 42 |

Вся сумма полученной наличной выручки собирается за день и оформляется записью: Дт 50 Кт 90.1 — поступление выручки в кассу.

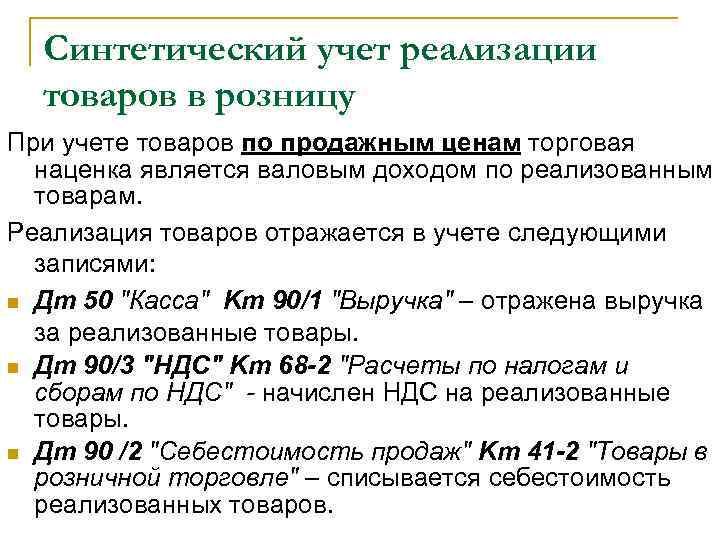

Учет реализации

Вся сумма полученной выручки собирается за день и на счете 90.1 «Выручка» и оформляется записью: Дт 50 Кт 90.1 — поступление выручки в кассу.

Многие магазины устанавливают платежные терминалы для расчета с покупателями посредством банковских карт. Такой вид расчетов называется эквайрингом и фиксируется проводкой: Дт 51 (57) Кт 90.1.

После оформления выручки необходимо показать выбытие товара. Данный факт отражается записью: Дт 90.2 Кт 41.

Поскольку ТМЦ числится на счете 41 по отпускным ценам, получается, что сумма выручки и сумма списания товара равны, поэтому необходимо дополнительно учесть и проданную наценку. Делается это проводкой: Дт 90.2 Кт 42 (сторно). Реализованная наценка является валовым доходом предприятия и называется реализованным наложением.

Рассмотрим отличия в проводках в зависимости от выбранного метода учета цен.

Вид учета | ||||

По закупочным ценам | По отпускным ценам | |||

Дт | Кт | Дт | Кт | |

50 (51, 57) | 90.1 | Получена выручка | 50 (51, 57) | 90.1 |

90.3 | 68 | Начислен НДС с выручки | 90.3 | 68 |

90.2 | 41 | Списана себестоимость проданных товаров | 90.2 | 41 |

Списана реализованная наценка | 90.2 | 42 (сторно) |

Согласно п. 12 Методических рекомендаций по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли (письмо Роскомторга от 10.07.1996 № 1-794/32-5) реализованное наложение определяется расчетным путем при учете ТМЦ по отпускным ценам.

Расчет осуществляется 4 способами:

- По общему товарному обороту.

- Ассортименту товарного оборота.

- Среднему проценту

- Ассортименту остатка ТМЦ.

Выбранный вариант расчета нужно отразить в учетной политике компании.

Наиболее удобным и часто применяемым является метод расчета по среднему проценту.

Рассчитывается реализованное наложение, как правило, по итогам месяца с применением следующих формул:

Пн = (Ннач + Нпост – Нвыб) / (Тоб + Ост) × 100%,

где:

Пн — процент реализованной наценки;

Ннач — начальное сальдо счета 42;

Нпост — сумма поступившей наценки (кредитовый оборот счета 42);

Нвыб — сумма скидок, уценок и прочих операций, сторнирующих счет 42;

Тоб — выручка;

Ост — остаток ТМЦ на конец расчетного периода.

Рн = Пн × Тоб,

где:

Рн — реализованное наложение.

Полученная сумма фиксируется записью: Дт 90.2 Кт 42 (сторно).

На каждую продажу продавец обязан пробить кассовый чек. В этом документе отражается сумма НДС, и он отменяет необходимость выписки счета-фактуры (п. 7 ст. 168 НК РФ). А в книгу покупок вносится отчет по кассе за смену.

Данное правило действует исключительно для наличных расчетов. Если деньги поступают на расчетный счет, то продавец в течение 5 дней обязан составить счет-фактуру (п. 3 ст. 168 НК РФ).

Записи на счетах бухгалтерского учета для отражения сумм, оплаченных платежными картами

Хозяйственная операция | Документ- основание | Корреспонденция счетов | Сумма, руб. | |

Дебет | Кредит | |||

Отражена выручка от продажи товаров по банковской карте | Журналкассира- операциониста | 62 | 90, субсчет 1 "Выручка" | 1180 |

Начислен НДС | Бухгалтерскаясправка | 90, субсчет 3 "Налог на добавленную стоимость" | 68, субсчет 3 "Расчеты по НДС" | 180 |

Отражена передача слипов банку на инкассацию | Реестр переданных слипов с распиской инкассатора | 57 "Переводы впути" | 62 | 1180 |

Поступили денежные средства за товары (за минусом услуг банка) | Выписка банкапо расчетномусчету | 51 | 57 | 1156-40 |

Списана сумма услуг банка за эквайринг | Бухгалтерскаясправка | 76 "Расчеты с разными дебиторами и кредиторами" | 57 | 23-60 |

Сумма по эквайрингу отражена как затраты по оплатеуслуг банка | Договор эквайринга, бухгалтерскаясправка | 91, субсчет 2 "Прочие расходы" | 76 | 23-60 |

Оформляют такую покупку специальным товарным чеком – слипом. За обслуживание расчетов с применением платежных карт банк (в соответствии с условиями договора) взимает с торговой организации определенную плату. Расходы, связанные с оплатой услуг, оказываемых банком, относятся к прочим расходам организации торговли согласно п. 11 Положения по бухгалтерскому учету “Расходы организации” ПБУ 10/99 (утв. Приказом Минфина России от 06.05.1999 N 33н).

Для отражения сумм, оплаченных платежными картами, торговая организация применяет счет 57. Как правило, обслуживающий банк зачисляет на расчетный счет торговой организации сумму выручки от продажи товаров с использованием платежных карт за минусом своего вознаграждения по договору эквайринга (договор о продаже товаров владельцам платежных карт). В ООО “Бирюзовый рай” сумма вознаграждения банку за услуги по договору эквайринга составляет 2% от суммы операции по терминалу.

Инвентаризация товаров и отражение ее результатов в учете. Согласно ст. 12 Закона N 129-ФЗ организации обязаны проводить инвентаризацию имущества и обязательств, в ходе которой проверяются и документально подтверждаются их наличие, состояние и оценка. Это делается для обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности. Порядок (количество инвентаризаций в отчетном году, даты их проведения, перечень имущества и обязательств, проверяемых при каждой из них, и т.д.) проведения инвентаризации определяется руководителем организации.

Методика проведения инвентаризации, порядок документального оформления ее результатов установлены Методическими указаниями по инвентаризации имущества и финансовых обязательств (утв. Приказом Минфина России от 13.06.1995 N 49).

Например, в ООО “Бирюзовый рай” инвентаризации подлежат:

- все имущество предприятия независимо от его местонахождения;

- все виды финансовых обязательств;

- производственные запасы и другие виды имущества, не принадлежащие предприятию, но числящиеся в бухгалтерском учете (на комиссии, находящиеся на ответственном хранении, и т.п.);

- имущество, не учтенное по каким-либо причинам.

На предприятии проводятся плановые (не реже одного раза в год) и внеплановые (при смене материально ответственного лица, пожарах, хищениях и др.) инвентаризации. Порядок и сроки проведения инвентаризации определяются генеральным директором, за исключением случаев, когда проведение инвентаризации обязательно.

Инвентаризация проводится обязательно:

- перед составлением годовой бухгалтерской отчетности;

- при смене материально ответственных лиц (более 50% членов бригады);

- при выявлении фактов хищения, злоупотребления, порчи имущества;

- в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями;

- в других случаях, предусмотренных законодательством Российской Федерации.

Корреспонденция счетов по учету результатов инвентаризации приведена в табл. 8.

Таблица 8