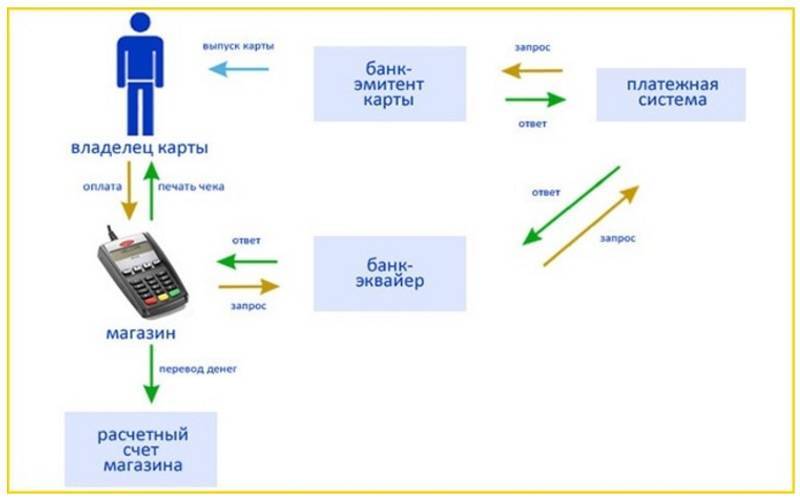

Принцип работы кассового аппарата с эквайрингом

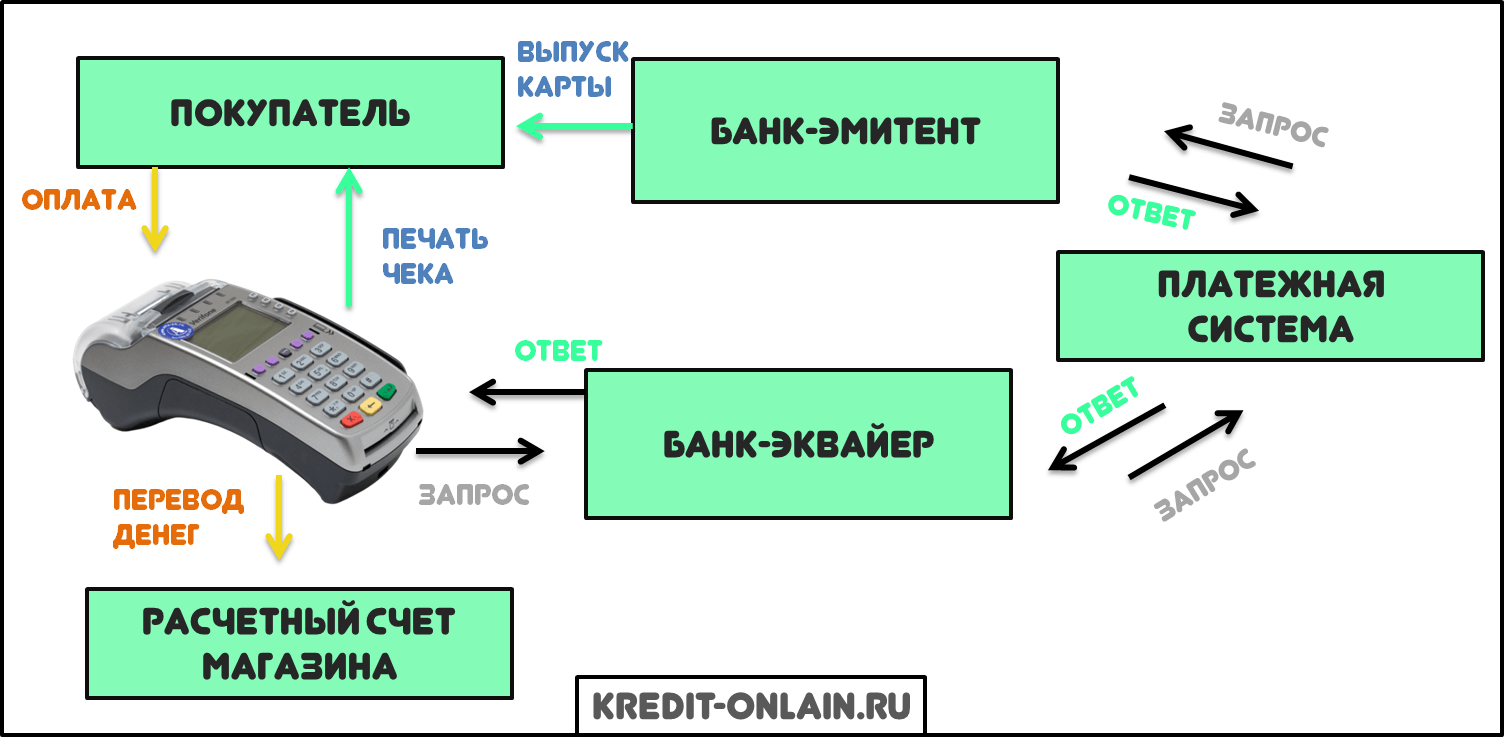

Внешне данный процесс выглядит достаточно просто, однако он включает в себя большое количество различных операций, происходящих между списанием денежных средств с пластиковой карты и до момента распечатки кассового чека.

После подключения терминала к эквайрингу выполняется алгоритм действий:

- Прежде всего происходит считывание информации с банковской карты. Для этого нужно либо вставить карту в терминал и провести магнитной полосой через считывающее устройство, либо приложить её к POS-терминалу.

- После этого данные с терминала передаются банку-посреднику, с которым торговое предприятие заключило договор приёма оплаты пластиковыми картами. Затем происходит распознавание финансовой организации, выпустившей кредитную карту, которая была использована для оплаты купленного товара.

- В течение нескольких секунд происходит идентификация банком-эмитентом владельца карты, после чего терминал запрашивает пин-код, необходимый для проверки остатка средств, доступных к списанию.

- После этого банк-эмитент передаёт банку-эквайеру подтверждение о наличии суммы на карте клиента, которая необходима для проведения расчётов.

- Обработанные данные поступают на терминал, после чего расчётная операция будет завершена и кассовый аппарат распечатает чек.

Эквайринг: суть понятия

Эквайринговая система – это процесс использования банковских пластиковых карточек при осуществлении проплаты за товары/услуги. Свое название система получила по главному банковскому устройству, осуществляемому процедуру приема пластика и считывании с него информации – эквайера.

В нашей стране активное продвижение систем эквайринга отметилось не столь давно, но терминалы за короткое время прочно обосновались в современной работе маркетов. К относительно новой разновидности эквайринговой системы можно отнести финансовые операции в сети интернет. Для проведения данных платежей онлайн-магазины применяют специализированные веб-интерфейсы.

Тарифы Сбербанка по эквайрингу

Кредитно-финансовое учреждение установило по данной услуге тарификацию в размере 0,50-3,00%. В эту стоимость включена:

- оплата аренды платежных терминалов;

- процентный объем проводимых расчетных операций по картам.

На итоговую сумму непосредственно влияет тип выбранного эквайринга и ежемесячный объем торгового оборота по конкретной торговой точке. Чтобы приступить к работе от предпринимателя требуется следующее:

- Оформление соответствующего банковского договора.

- Открытие р/счета в финансовой организации.

- Установка терминала в маркете.

Торговый эквайринг становится выгодным как для продавцов, так и для покупателей

Торговый эквайринг становится выгодным как для продавцов, так и для покупателей

Расценки для юридических лиц

Для держателей торговых точек и магазинов необходимо определиться с подбором платежного устройства-терминала. Ведь именно от этого и будет зависеть стоимость аренды всего сервис-оборудования. В среднем размер комиссии для юрлиц будет составлять 1,70-3,00%, при развитой сетевой торговле данный процент снижается до 0,50%.

Тарифы для ИП

При сотрудничестве с индивидуальными предпринимателями сервис-услуги по эквайрингу различаются по общей стоимости. На них влияют следующие факторы:

- торговый оборот определенного магазина (чем он выше, тем меньше размер комиссии);

- тип принимаемого к проплате банковского пластика (например, при работе с Maestro VisaElectron тариф будет ниже, чем по другому пластику).

Тарифы по эквайринговой системе для ИП также зависят и от типа используемого оборудования. В частности:

- Интернет-эквайринг: 2,00–2,50%. Выплаты проходят с помощью установленного на сайте программного модуля в сочетании с сервисом оплат, интегрированной с онлайн-сервисом.

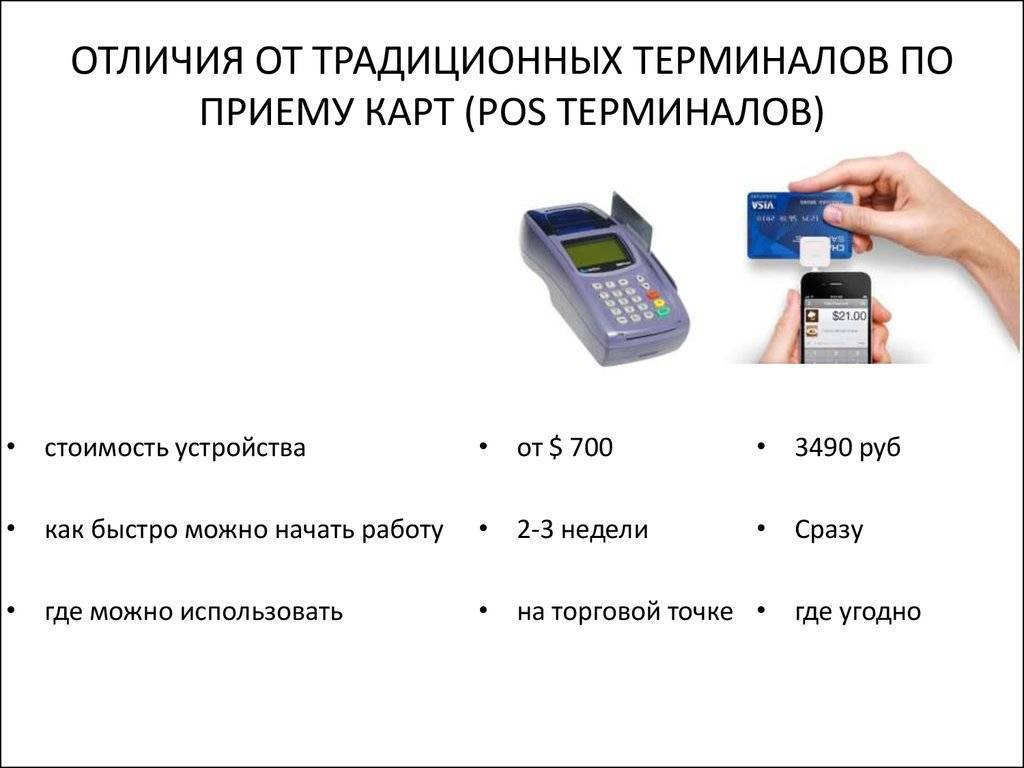

- Торговый эквайринг: 0,50–3,00%. Главное оборудование эквайр-системы – платежный терминал (беспроводной либо проводной), оснащенный специализированной системой оплаты.

- Мобильный эквайринг: 2,50–3,00%. Работает с помощью установленного на смартфон мобильного приложения, которое является полноценной заменой платежного POS-терминала.

Сбербанк предлагает полный спектр услуг по торговому эквайрингу

Сбербанк предлагает полный спектр услуг по торговому эквайрингу

Выбор эквайера

Услуги эквайринга предлагают финансовые структуры – банки и платёжные сервисы (Яндекс.Касса и пр.). Но прежде чем знакомиться с их продуктами и тарифами, владельцу бизнеса необходимо понять, какой вид эквайринга окажется подходящим под условия его бизнеса:

- если товары или услуги реализуются на конкретной торговой или сервисной площадке, то логичным будет выбрать стационарный торговый эквайринг;

- тем, кто бережёт каждый рубль или практикует выездную модель реализации продукции, подойдёт недорогой мобильный эквайринг;

- для владельцев онлайн-бизнеса единственный доступный вариант – интернет-эквайринг.

Кроме типа эквайринга, ключевыми факторами для выбора эквайера являются:

- функционал и качество обслуживания;

- затраты на подключение, настройку и, главное, сопровождение услуги.

Затраты на сопровождение, в зависимости от тарифного плана, включают абонентскую плату и (или) комиссию.

Их размер может зависеть от величины торгового оборота, вида деятельности и других обстоятельств. Поэтому получатель эквайринга должен быть в курсе, во что обойдётся услуга, заказанная, например, в Альфа-Банке. Точно так же, как будущему владельцу пропиаренной кредитной карты того же банка «100 дней без %» надо знать стоимость обслуживания и заимствования.

Размер комиссии с оборота колеблется в диапазоне от 0,5% (для благотворительной и иной социально значимой деятельности) до 4%. Чтобы получить максимум информации по условиям оказания услуги, правильным будет обратиться в банк и уточнить нюансы. Например, можно ли иметь расчётный счёт в другом финучреждении, куда будут перечисляться средства, полученные в рамках эквайринга.

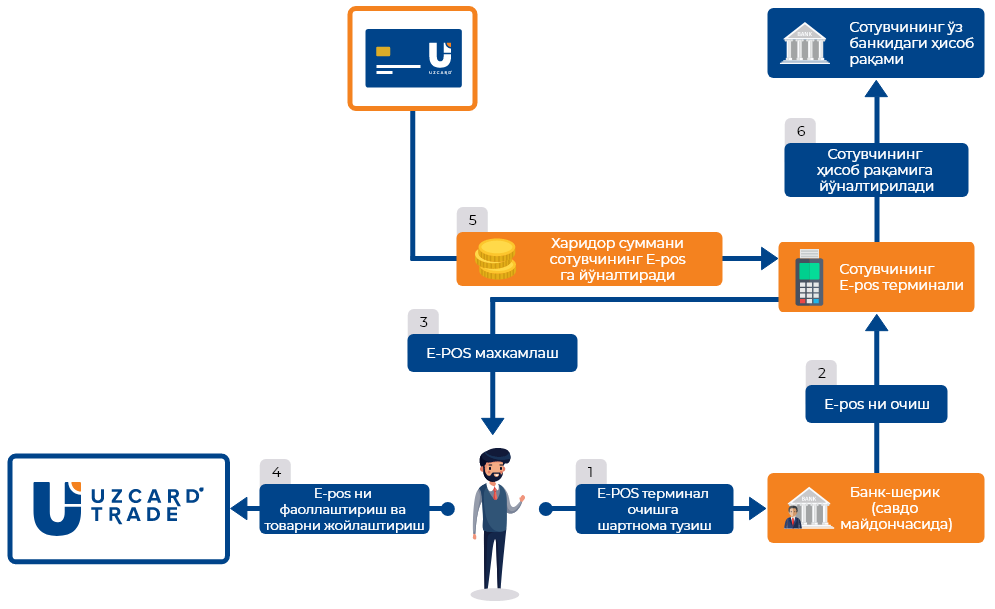

Что нужно для подключения эквайринга?

Прежде всего, клиенту необходимо внимательно изучить предложения различных кредитных организаций и выбрать ту, которая больше всего отвечает его требованиям. После этого необходимо:

- подать онлайн-заявку на сайте кредитной компании;

- дождаться обратного звонка представителя финансовой компании и уточнить все детали сотрудничества;

- подготовить необходимые документы;

- заключить договор на предоставление услуги.

После установки терминала для эквайринга и подключения оборудования необходимо проверить работоспособность. С этой целью проводится тестовый платёж.

Для нормальной работы оборудования должно быть подготовлено специальное место, обеспечивающее его подключение к электрической сети и бесперебойный доступ к интернету.

Собираетесь ли вы открыть расчетный счет?

ДаНет

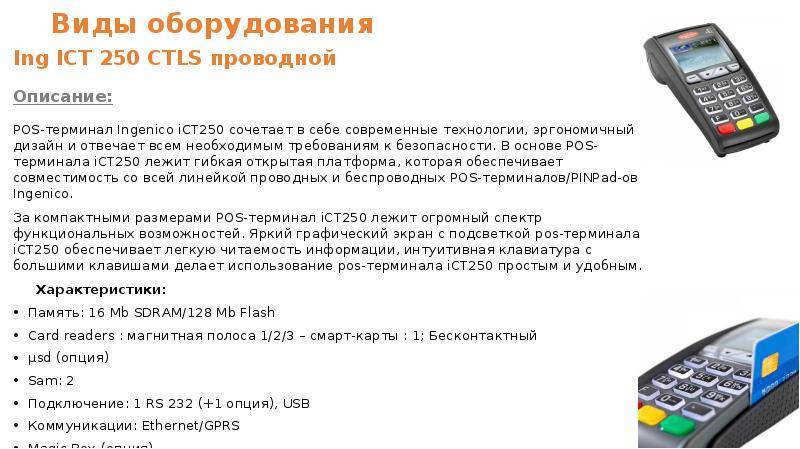

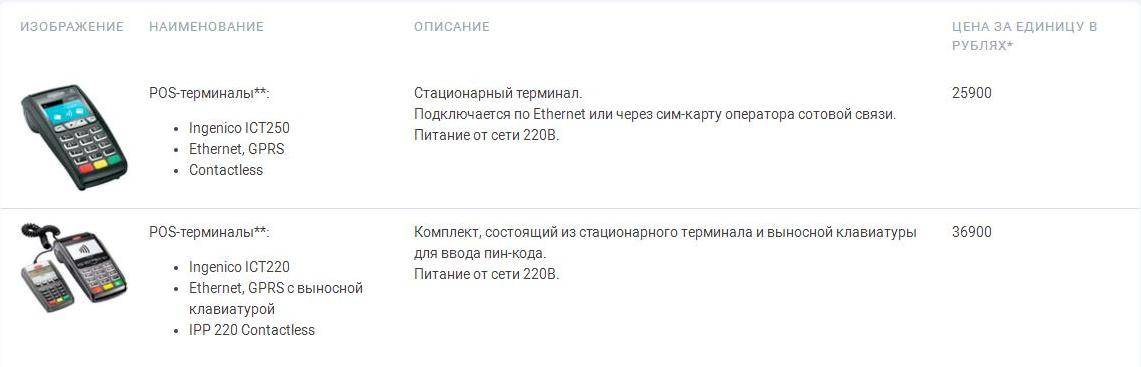

Выбор оборудования

Выбор оборудования – задача творческая, ведь здесь имеют значение не только его функционал и стоимость, но и, к примеру, дизайн. Подбираться устройства для приёма банковских карт должны с учётом необходимого функционала и уже имеющегося оборудования. На рынке предлагается широкий модельный ряд изделий, от простеньких недорогих мобильных терминалов до дорогостоящих стационарных комплексов.

Стоимость оборудования варьируется в широком диапазоне – от нескольких тысяч до 100 тыс. руб., в зависимости от конфигурации.

Возможен вариант аренды: так, Сбербанк предлагает брать в пользование онлайн-кассы Эвотор (от 1800 руб. в месяц) плюс терминал и подключение эквайринга (бесплатно). Бесплатные терминалы предлагает клиентам Тинькофф Банк.

При подборе оборудования важно, чтобы оно было совместимо с программными средствами и протоколами передачи данных. Если знаний в этой области недостаточно, то на помощь придёт техподдержка поставщика услуги эквайринга

Права и обязанности

При установке аппарата для безналичного расчета банк должен оказать квалифицированную техническую помощь, консультацию по любому вопросу. Есть и другие обязанности у банковского учреждения:

- Выполняется установка POS-терминала, а также осуществляется первичное тестирование оборудования.

- Предоставляется информационное сопровождение и помощь в обучении работников.

- Деньги переводятся на счет компании в установленные сроки, указанные в договоре.

- Проводится проверка платежеспособности карт.

- Техническая поддержка оказывается круглосуточно.

- Предоставляются расходные материалы.

Данные нюансы обязательно фиксируются в договоре. Торговые организации имеют право на требование качественного исполнения услуг. Сами они обязаны:

- Выделить место для установки оборудования.

- Выплачивать комиссию.

- Принимать банковские карты.

Банки-эквайеры могут брать комиссию на основе цены товара или услуги не с потребителя, а с продавца. Остальные особенности предоставления услуг и обязанности фиксируются в договоре.

Зачем самозанятому эквайринг

Действующее законодательство максимально лояльно к самозанятым гражданам. Им не нужны онлайн-кассы, налоговая отчётность, посещение ФНС. Достаточно зарегистрироваться в режиме онлайн через специальное приложение в статусе самозанятого. Процедура занимает несколько минут, после чего можно работать. Способы оплаты, законодательно разрешённые гражданам, зарегистрированным в качестве самозанятых, позволяют принимать деньги следующим образом:

- банковская карта или обычный счёт;

- электронные кошельки;

- наличные.

Открывать расчётный счёт не нужно. Процесс приёма оплаты проходит следующим образом:

- получаете деньги удобным для вас способом;

- запускаете приложение «Мой налог»;

- добавляете новую продажу;

- указываете сумму, от кого она получена — физического или юридического лица. Это нужно для расчёта налога;

- отправляете электронный чек покупателю.

Налоги рассчитываются в этом же приложении. Когда пора вносить платёж, поступает сообщение. В результате самозанятые принимают оплату, платят налог, контролируют доходы, налоговые выплаты в одном приложении. Это просто и удобно.

Если бизнес расширяется и появляются клиенты с большими платежами, которые хотят платить с помощью платёжных терминалов, необходимо решить, как подключить эквайринг самозанятому. Учитывая, что при использовании налогового режима НПД сумма годового дохода ограничена 2,4 млн рублей, рекомендуется продумать вопрос параллельной регистрации в качестве ИП с использованием налогового режима НПД.

Торговый эквайринг для самозанятых, зарегистрированных в качестве ИП, позволит:

- предложить покупателям дополнительные возможности оплаты по безналичному расчёту;

- расширить клиентскую базу;

- снять ограничение в 2,4 млн рублей на годовой доход.

Обратите внимание. При постоянном доходе, превышающем 2,4 млн рублей в год, рекомендуется одновременно с самозанятостью оформить ИП и подключить услугу эквайринга

Если самозанятые имеют небольшой доход, принимают оплату наличными или на личные карты, формируют чеки из приложения, а их клиентов это устраивает, эквайринг можно не подключать.

Подробности

Плюсы и минусы

В чём состоит выгода от установки терминала для оплаты банковскими картами?

Приобретая товар, покупатели не беспокоятся о нехватке средств, что характерно при оплате наличными, и количество покупок увеличивается, в том числе и за счёт незапланированных. Тем самым увеличивается и прибыль торгующей организации. По статистическим данным, наличие в торговой организации терминала на 30% повышает уровень продаж. Очень часто покупатели выступают с предложением к торговой точке об установке терминала, так как это избавляет их от множества проблем с наличными денежными средствами. Не нужно бегать в поисках банкомата, чтобы снять необходимую сумму для оплаты покупки. Терминалы оберегают покупателей от случаев воровства.

Подобный способ оплаты покупок облегчает работу кассиров. Получая оплату через терминал, кассиры работают быстрее и эффективнее, без очередей, без стрессов от ошибок при выдаче сдачи, без проблем, вызванных получением фальшивых банкнот. Да и инкассация, при малом количестве наличных средств у кассиров проходит быстрее и расходы на неё также становятся меньше.

Установка терминалов оплаты служить напоминанием о соблюдении законов. А это помогает избегать штрафных санкций от представителей Роспотребнадзора, так как при отказе клиенту в возможности оплатить покупку по банковской карте товар, последует наказание.

Что можно отнести к недостаткам?

Главный из них – это взимание комиссии. Есть банки, которые за свои услуги берут с продавца деньги. Хотя при этом плата за арендованный терминал и его обслуживание тоже оплачивается торговой организацией. В случае поломки оборудования тоже не избежать финансовых потерь, из-за разных сроков отведённых разными банками, для возврата средств.

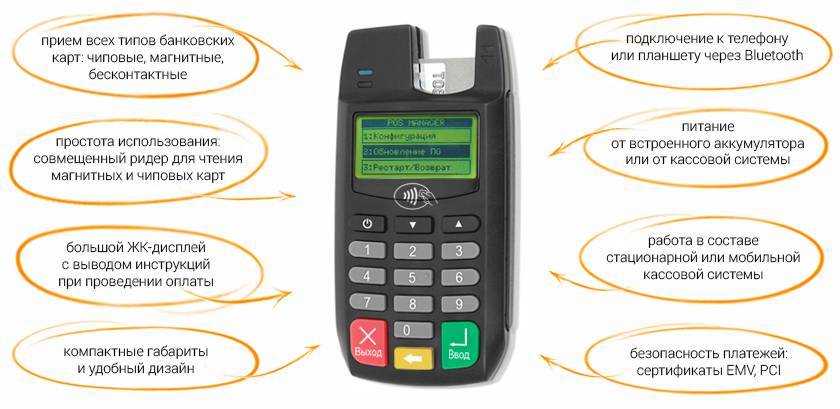

Какими могут быть устройства для оплаты банковскими картами?

Выбор устройства связан с возможностями организации, решившейся на установку терминала банка. В магазинах, в офисах используют в работе стационарные аппараты, чаще всего это кассы. Важным условием считается безотказность в функционировании оборудования.

Порядок действий

Что нужно знать о последовательности действий при установке терминала для оплаты картами?

Прежде всего, должен быть оформлен и открыт банковский расчётный счёт

Это первое и важное условие. После подачи заявления, подготовленного списка документов (их состав разный для ИП и юридических лиц) и встречи с представителем банка, – происходит процесс подписания договора

На установку терминала банками и сопутствующего для этого оборудования, на обучение сотрудников организации отводится десятидневный срок.

Что входит в комплекс терминала для оплаты банковскими картами?

Подойдя к терминалу для оплаты, сразу обращаем внимание на монитор, на дисплее которого можно увидеть вид товара и сведения об оплате. Вся процедура, связанная с оплатой, включая данные для обработки и дальнейшего их сохранения, зафиксирована в системном блоке

Вся процедура, связанная с оплатой, включая данные для обработки и дальнейшего их сохранения, зафиксирована в системном блоке.

Кассир или продавец всю информацию о приобретаемом товаре вводит при помощи клавиатуры.

Покупатель прикладывает карту к считывателю, и печатающее устройство выдаёт документ, — чек, подтверждающий оплату.

Как «работают» деньги клиентов после оплаты банковской картой?

После процедуры оплаты товара, деньги клиентов сначала поступают на транзитный счёт, а потом происходит процесс перевода их на расчётный счёт с учётом комиссионных за произведённые операции. Обычный срок перевода не превышает двух дней с момента проведённой оплаты за покупку. Услуга безналичных расчётов платная. Цена её зависит от разных условий. Но прежде всего от оборота по выручке товарной организации. Учитывается средний покупательский чек, количество терминалов, к какому виду устройств они относятся.

Терминалы для оплаты банковскими картами привлекательны для покупателя, выгодны для продавца. Их наличие в магазине удобно для всех. Поэтому почти в каждом торговом учреждении можно встретить это устройство.

Популярные вопросы

Как подключить онлайн-кассу для самозанятого?

Для подключения онлайн-кассы с фискальным накопителем необходим расчётный счёт. Самозанятый может открыть расчётный счёт только после регистрации ИП. Есть решения для приёма оплаты онлайн. Например, ЮKassa. Она подключается дистанционно. Для регистрации нужна электронная почта, мобильный телефон и ИНН. Позволяет выставлять счета клиентам и принимать оплату через свой сайт.

Как самозанятому принимать оплату по QR-коду?

Для самозанятых физлиц доступен приём оплаты за товары или услуги через СБП — по ссылке, подписке и QR-коду. Для приёма оплаты по QR-коду установка специальных сервисов не требуется. Достаточно через интернет-банк сгенерировать QR-код и отправить его своему контрагенту.

Поскольку к данной системе подключены не все банки, рекомендуем предварительно обратиться в службу поддержки клиентов.

Закрыть

Особенности оплаты

Как выполняется оплата через безналичный терминал? Вся процедура составляет не больше 60 секунд. Процедура оплаты осуществляется в несколько этапов:

- Предоставляется карта для оплаты.

- Продавец отправляет запрос и получает разрешение от процессингового центра.

- Этот центр связывается с банком, который выпустил карту.

- Владельцу надо ввести PIN-код. Иногда оплата происходит благодаря касанию карточкой устройства. В этом случае вводить пин-код не требуется.

- Средства списывают со счета владельца.

- Покупателю предоставляется чек об операции.

Так происходит оплата товаров и услуг. Для выполнения операции требуется импринтер или POS-терминал. Разница 2 видов оборудования заключается в следующем: зачисление денег с помощью импринтера выполняется на третий день. Если применяется POS-терминал, то на следующий.

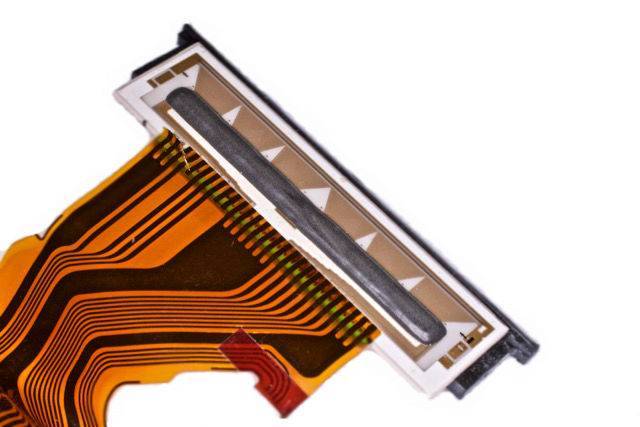

Принтер чеков

Тепловая головка принтера

Тепловая головка принтера

Данный терминал для работы с банковскими картами содержит встроенный принтер чеков. Этот принтер использует метод печати, называемый термической печатью. Термическая печать использует тепловую головку, которая содержит много отдельных нагревательных элементов. Микроконтроллер управляет включением каждого элемента. Печатающая головка установлена на керамической подложке.

Инфракрасный датчик бумаги

Инфракрасный датчик бумаги

Для подачи бумаги через тепловую печатающую головку используется резиновый валик, перемещающий бумагу. Ролик подключается к двигателю через набор шестеренок. В этом случае вместо обычного двигателя постоянного тока для достижения дополнительной точности используется шаговый двигатель.

Терминал банковских карт также имеет возможность обнаруживать, что у него закончилась бумага для чеков. Для этого используются небольшие инфракрасные излучатель и приемник, который обнаруживает свет, отраженный от белой бумаги. Этот датчик монтируется на печатную плату на гибком шлейфе.

Онлайн-сервисы эквайринга

Для самозанятых разработаны специальные сервисы, позволяющие принимать оплату от покупателей. Рассмотрим наиболее выгодные и удобные варианты.

ТОП−5 онлайн-сервисов эквайринга для самозанятых:

- ЮKassa. Сервис предлагает оформить самозанятость и подключить приём платежей. Для регистрации нужны только паспорт и ИНН. Договор заключается онлайн, посещать офис не нужно. Весь процесс подключения занимает не более одного дня. Принимать оплату можно будет только от физлиц. Комиссия берётся за успешно проведённые платежи. Предлагается два варианта интеграции — подключение платёжного модуля на сайт или выставление счетов клиентам без сайта.

- Своё дело. Сервис разработан Сбербанком. Подключение бесплатное. Онлайн-чеки формируются автоматически или вручную, по желанию клиента. Возможен отзыв любого чека. Конструктор документов позволяет сформировать любой договор, акты в соответствии с действующим законодательством. Управление продажами осуществляется в режиме единого окна. Бесплатный тариф включает работу с каталогом, имеющим ассортимент до 500 товаров, которые можно сразу выгружать на маркетплейсы, управлять позициями, синхронизировать остатки.

- Сервис разработан совместно с IntellectMoney. Комиссия составляет 3,3%. Оплату можно принимать через сайт, соцсети, в мессенджерах. Деньги из любых источников поступают на один счёт. Подключается онлайн, бесплатно. Возможно создание сайта. Личный кабинет хранит все чеки, ведётся учёт доходов, возвратов. Данные отправляются в налоговую. Вывести деньги можно на любые банковские карты без комиссии.

- МТС Банк. Предлагает оформить самозанятость, получить специальную банковскую карту. Приложение МТС Банка позволяет принимать оплату от клиентов на карту, добавлять доходы, отправлять электронные чеки клиентам, рассчитать налоги. Обязательные платежи отсутствуют.

- Самозанятые.рф. Сервис позволяет настроить оплату товаров и автоматическую отправку чеков. Реализована быстрая интеграция. Информация о полученных доходах сразу поступает в приложение ФНС, дублировать её не придётся. Клиенты смогут платить картами любых банков и мобильными приложениями. Деньги зачисляются на специальный электронный кошелёк, выводятся на банковские карты или другие электронные кошельки.

Выбирая онлайн-сервис эквайринга, уделите внимание вариантам приёма платежей, лимитам на остаток, тому, как можно вывести деньги, размеру комиссии и возможности интеграции

Обязательно ли подключать систему безналичных расчётов при самозанятости

Терминал для безналичной оплаты для самозанятого приобретать и использовать не нужно. Закон разрешает работать без него, проводя оплату через приложение, принимая деньги на личный банковский или карточный счёт физических лиц.

В чём разница между личным и расчётным счётом?

- Личный счёт открывается для физического лица. Предназначен для приёма безналичных переводов, платежей в личных целях. К нему привязывается банковская карта физлица.

- Расчётный счёт открывается для ИП и юридических лиц. Используется для бизнес-целей. Возможна привязка корпоративной банковской карты с целью проведения платежей для оплаты командировочных, представительских расходов, закупки товаров в процессе ведения бизнеса.

Граждане, зарегистрированные в качестве самозанятых, являются физлицами. Для них расчётный счёт не открывается, при приёме безналичных платежей к ним нет требований, аналогичных ИП или юрлицам. Лица, использующие НПД, не обязаны подключать онлайн-кассу, ставить её на учёт в налоговой.

Разновидности эквайринга

Конечно, каждого предпринимателя волнует вопрос, сколько стоит терминал Сбербанка для оплаты карточками. Величина финансовых вложений будет непосредственно зависеть от вида используемого сервис-оборудования. Сбербанком представлены три вида эквайр-систем:

- POS-терминалы, наиболее распространенные в наших магазинах, устройства оснащены модулем связи, мини-термопринтером для распечатки чека и выносной клавиатурой для введения ПИНа (средняя стоимость 7 000-20 000 руб.);

- импринтеры, агрегаты, широко применяемые до появления POS-терминалов, они активно используются и сейчас, правда, в качестве дополнительных, для подстраховки, идентификация платежа происходит при оттиске пластиковой карты, кассиру приходится проводить дополнительную авторизацию по телефону;

- кассовые эквайр-аппараты, считаются наиболее востребованными, ведь с 2017 года по принятому закону проведение торговых расчетов с населением обязательно обязано сопровождаться выдачей чека-квитанции и одновременной передачей текущей информации в НИ (стоимость таких устройств колеблется в районе 40 000 руб.).

Направление заявки на подключение эквайринга

Чтобы подключить эквайринг, следует направить заявку поставщику услуги – в банк или платёжный сервис. В большинстве случаев это можно сделать онлайн, заполнив форму на сайте обслуживающей организации. Состав указываемых сведений каждый поставщик определяет по своему усмотрению. В развернутом варианте указываются:

- личные и контактные данные (ФИО, телефон);

- сведения о заказчике услуги (название, местонахождение, вид деятельности, объём торгового оборота);

- требуемый функционал.

После этого с заявителем связывается сотрудник поставщика, чтобы обговорить детали сотрудничества и дать необходимые пояснения.

Правила подключения терминала

Существуют различные модификации платежных терминалов. Выбор POS-устройства определяется требованиями заказчика и моделями, которые предлагает к установке банк-эквайер. Покупать оборудование самостоятельно нет необходимости, потому что к нему предъявляются определенные требования (товар лицензируемый).

Только банк или другая организация, имеющая отношение к платежным системам, может получить разрешение на предоставление услуг эквайринга и обеспечивать партнеров POS-терминалом, производить его установку и дальнейшее обслуживание.

Подключение эквайринга осуществляется лишь после предоставления потенциальным клиентом полного пакета документов:

- Анкета.

- Заявление.

- Уставные документы или свидетельство ИП.

- Реквизиты организации.

После рассмотрения заявки эквайер заключает договор, предварительно озвучив условия обслуживания безналичной сделки между предпринимателем и покупателями. Чтобы электронные деньги могли поступить организации, требуется открытие специального счета в банке-эквайере. Выбор банка зависит от многих факторов, но, прежде всего, от величины комиссии, предусмотренной условиями договора.

Чтобы электронные деньги могли поступить организации, требуется открытие специального счета в банке-эквайере.

Процесс установки

Договор подписан, переходим к процедуре установки. Обычно перед этим сотрудники торговой организации должны пройти обучение по работе с терминалом и пластиковыми картами, чтобы не возникало трудностей в процессе эксплуатации.

Для установки POS-устройства требуются розетка и интернет. Если скорость последнего слишком низка или канал ограничен, могут быть отказы в совершении операции по оплате пластиковой картой. А это серьезные неудобства для клиентов и продавцов.

Существуют следующие виды устройств по приему платежей через пластиковые карты:

Для каждого POS-устройства предусмотрены свои правила установки, подключения, обслуживания.

Настройка POS-терминала обеспечивается представителями компании-эквайера, независимо от того, взят терминал в аренду или куплен за полную стоимость. Тестирование проходит на торговой точке, где устанавливается оборудование.

Специалист дает инструктаж по использованию терминала, объясняет, как работать с разными типами карт (есть карты с чипом и без).

В дальнейшем специалисты по обслуживанию POS-оборудования проверяют техническое состояние устройства и оказывают помощь при возникновении проблем в работе терминала для оплаты пластиковыми картами.

Состав комплекса

Терминал автоматизирует оплату покупок и услуг. Эквайринговый комплекс включает:

- Монитор. С его помощью оператор контролирует вводимую информацию о платежах и товарах.

- Системный блок. В нем осуществляются процедуры по обработке и сохранению информации о транзакции.

- Дисплей покупателя. У клиента ест возможность контролировать сведения о товаре, его цене и количестве.

- Клавиатура. Используется для ввода данных о товаре.

- Считыватель карт. Он может быть встроенным и автономным.

- Печатающее устройство. Требуется для получения чека.

- Фискальная часть. Хранит денежные знаки в оперативном режиме. Бывает механической и автоматической.

- Программное обеспечение.

Терминал напоминает кассовый аппарат, поскольку выполняет торговые операции. Кроме учета продаж оборудование накапливает другую информацию, например, цены, описание, сроки годности товаров.

Наличие в магазине оборудования позволяет пользоваться преимуществами таких расчетов. Устройство удобно для продавцов и покупателей. Именно поэтому многие бизнесмены предпочитают работать с такой системой.

Выводы

Платежные терминалы вводятся в обиход работы торговых точек не по желанию предпринимателей. С 2015 года все российские организации торговли обязаны предоставлять своим клиентам возможность проводить оплату покупок безналичным расчетом. А, следовательно, в каждом магазине обязана присутствовать эквайр-система. Ее отсутствие угрожает владельцу торгового заведения крупными штрафами.

Оптимальным выходом становится обращение в Сбербанк. Ведь услуги по оснащению магазинов эквайринговой системой от этого банка являются наиболее выгодными и оптимальными. А развитая эквайр-служба от банка значительно облегчает процесс перехода торговли на новый, современный и более эффективный уровень.

Заключение договора на эквайринг

Для подключения услуги, необходимо заключить договор с финансовой компанией, которая предоставляет оборудование.

Перед тем, как подключить терминалы к эквайрингу крупные банки чаще всего предлагают обучение персонала. Данное условие обычно указывается в договоре.

Если же в процессе сотрудничества происходят какие-либо изменения в работе терминалов, которые могут серьёзно изменить принцип их работы, кредитная компания поставившая оборудование должна повторно провести обучение сотрудников торгового предприятия.

Некоторые финансовые компании, предоставляющие услугу эквайринга, требуют от клиента обязательного открытия расчётного счёта, хотя для большинства кредитных организаций это не имеет никакого значения.

К каждому договору обязательно прилагается инструкция и правила эксплуатации оборудования.

Также обязательно указывается дополнительная информация, в которой оговорены порядок использования банковских карт, виды обслуживания платёжных систем и условия хранения фискальной документации.

Подведем итоги

Установка платежного терминала в торговой организации является хорошим вложением средств для любого предпринимателя. Услуга платная, но она компенсируется привлечением большего количества клиентов.

Пластиковые карты стали неотъемлемой частью повседневной жизни людей, и потребители чаще делают спонтанные покупки, не пересчитывая в руках бумажные купюры. Найдите для себя выгодные условия по услуге подключения эквайринга и получайте больше прибыли и довольных покупателей, стимулируя их разными бонусными программами при оплате пластиковой картой.

Использование терминалов на территории торговой точки делает бизнес предпринимателя более прозрачным, а значит, более удобным для проверяющих органов. Кроме того, удобство расчетов внушает доверие потребителям и партнерам. Рано или поздно доля электронных платежей составит 80% и более, поэтому отказываться от этого способа расчетов просто глупо.