Что такое возмещаемые расходы

К возмещаемым относят расходы, которые один из участников сделки производит в интересах другой стороны.

Пример

При аренде недвижимости арендатор компенсирует собственнику объекта затраты, связанные с его обслуживанием. Это могут быть коммунальные платежи, страховки и т.п.

Часто возмещаемые расходы связаны с транспортными услугами. Многие договоры купли-продажи предусматривают, что поставщик сам организует доставку товара покупателю. Если у продавца нет транспортных средств или их использование в данном случае невыгодно (маленькая партия товара, неудобная логистика и т.п.), он может воспользоваться услугами сторонней компании-перевозчика.

В итоге все расходы, связанные с доставкой, конечно, ложатся на покупателя. Но то, каким образом возмещение затрат облагается НДС, будет зависеть от документального оформления этих операций.

Далее на примере транспортных услуг рассмотрим различные варианты оформления возмещаемых затрат и их налоговые последствия.

Как вернуть НДС – пошаговая инструкция

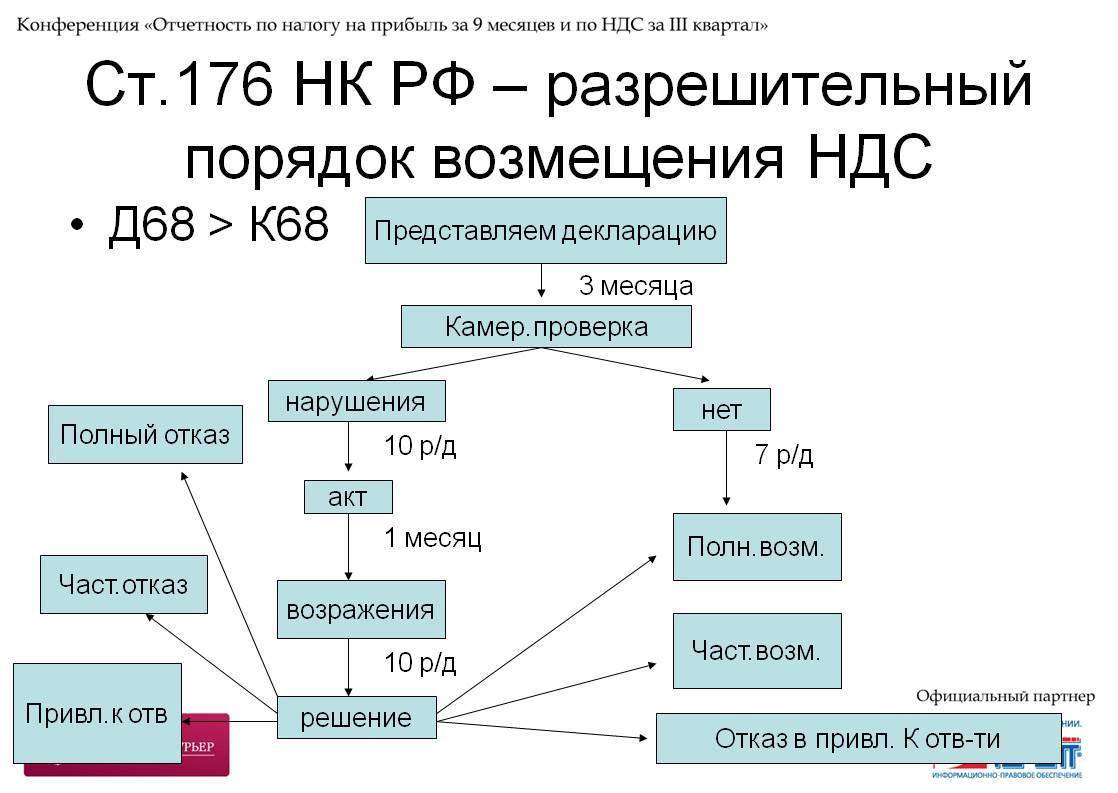

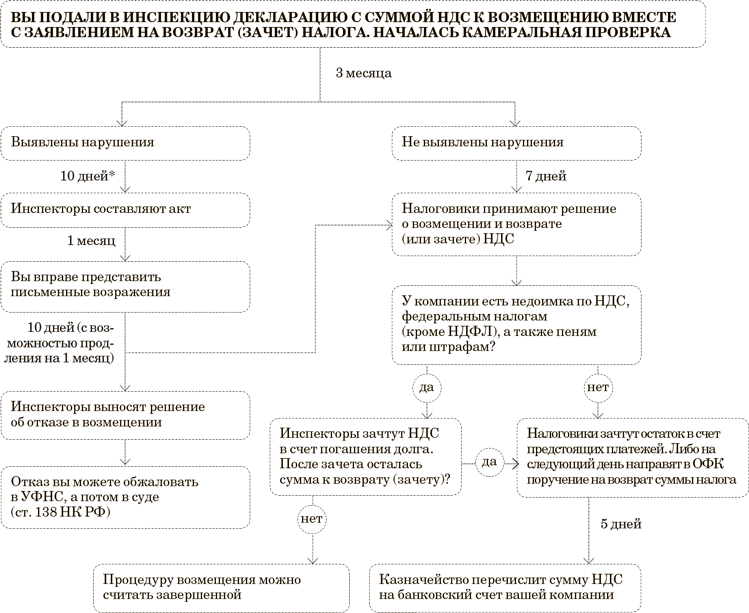

Возврат НДС происходит по такой схеме:

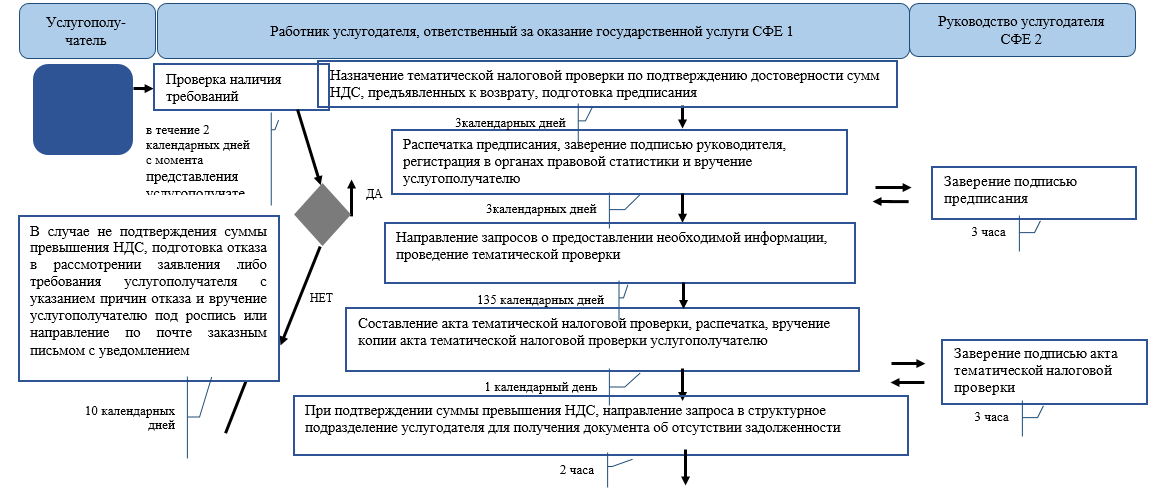

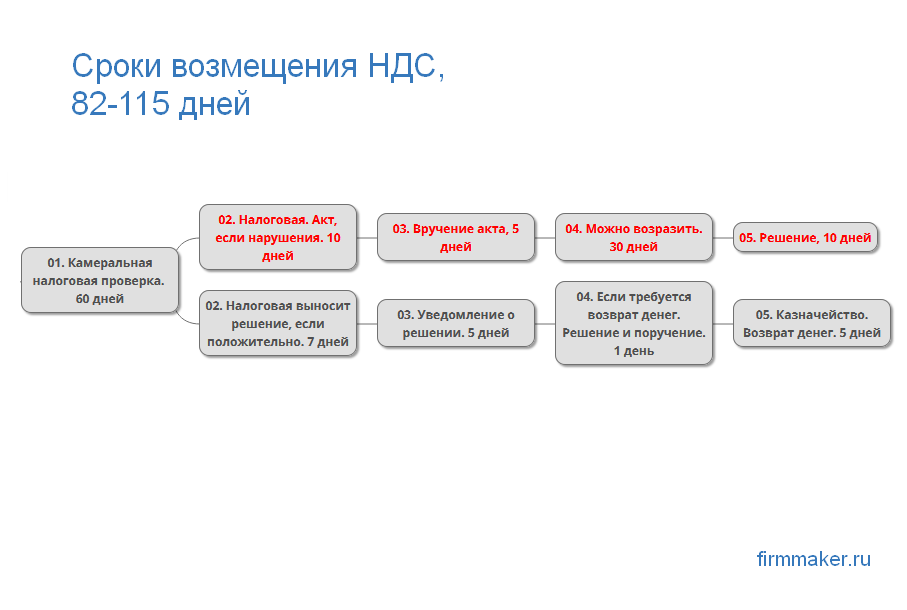

- Нужно подать налоговую декларацию, где будет указан размер НДС к возврату. На протяжении трех месяцев налоговая инспекция проведет камеральную проверку. В ее ходе сотрудники налоговой могут потребовать документы, подтверждающие право на вычеты из налогов. Если никакие нарушения в ходе инспекции выявлены не были, то будет вынесено положительное решение. Если же нарушения все-таки существуют, то нужно проделать дальнейшие шаги.

- После выявления нарушений сотрудники налогового органа должны составить акт проверки, где обязательно должны быть указаны выявленные нарушения.

- Налогоплательщик может в письменной форме выразить свое несогласие с найденными нарушениями. На это законодательство выделяет не больше 1 месяца с дня получения акта.

Налоговые органы составляют акт о привлечении плательщика налога к ответственности или же отказе от этого. После получения возражений у налоговой инспекции есть 10 дней на принятие решения. Налогоплательщик должен быть уведомлен об этом на протяжении пяти рабочих дней.

Если все же было вынесено решение о привлечении к ответственности, то о возврате НДС не может идти речи. Перед принятием решения налоговая инспекция должна узнать о наличии недоимки по НДС.- Если недоимка по НДС существует, то сотрудники налоговой самостоятельно зачисляют НДС в счет задолженностей по налогам или штрафам.

- Если камеральная проверка не выявила никаких нарушений, то налоговые органы принимают решение о возмещении НДС. На это у них имеется не более 7 дней с момента окончания инспекции.

- Если у налогоплательщика нет недоимки по НДС, задолженности по штрафам и другим налогам, то ему возвращается НДС.

- На протяжении 5 рабочих дней на счет налогоплательщика зачисляются средства;

- Если средства не были возвращены вовремя, то с 12 дня начинают начисляться проценты, которые потом обязательно зачисляются на счет плательщика налогов.

Как оплатить НДС?

Составление счетов-фактур и другие рекомендации к возврату

Достаточно часто главной причиной отказа в возврате НДС является несоответствие данных и неправильное заполнение документов. В определенных случаях причиной для этого может стать неверное указание адреса (фактической вместо юридического), или же путаница в указании номеров платежных документов.

Суд допускает использование исправленных документов, но намного проще делать все верно с самого начала.

Рекомендуется вести учет так, чтобы отделять облагаемые налогом и необлагаемые операции. Если такое отделение не сделано, то вернуть НДС будет практически нереально, так как эта процедура привязана к определенным видам работы.

Также можно ожидать отказа тем организациям, контрагент которых не заплатил НДС.

Законодательное регулирование

Нормативная база, при помощи которой регулируется вопрос начисления и возврата НДС включает в себя такие законодательные акты:

- глава 21 Налогового кодекса РФ;

- Постановление Правительства, которое выдано под номером 1137, и в котором говорится о нормах заполнения документов, необходимых для уплаты налога;

- Таможенный кодекс ТС.

Также сюда можно отнести соглашение, подписанное членами Таможенного союза о таможенной стоимости товаров, которые перевозятся через границы стран.

Для получения шанса на возврат НДС обязательно нужно соблюдать нормы его уплаты и следить за правильным заполнением документов.

Краткое изложение сути налога на добавленную стоимость и принципов этой системы налогообложения – в этом видео:

Не забудьте добавить «FBM.ru» в источники новостей

Применение ставки 0% по НДС при экспорте товаров в страны ЕАЭС

Как было сказано выше, вывоз товаров в страны ЕАЭС не является экспортом в смысле Налогового кодекса РФ, однако союзным законодательством могут быть установлены особые условия налогообложения в рамках ЕАЭС.

Приложением 18 к Договору о Евразийском экономическом союзе (подписан в г. Астане 29.05.2014) «Протоколом о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг» установлен во многом схожий порядок преференциального налогообложения операций между странами-участницами ЕАЭС:

- экспортом товаров признается вывоз товаров, реализуемых налогоплательщиком, с территории одного государства-члена на территорию другого государства-члена (экспорт внутри ЕАЭС);

- при экспорте внутри ЕАЭС применяется нулевая ставка НДС;

- условие ставки 0% НДС возможно при условии предоставления в налоговый орган по месту нахождения экспортера вместе с налоговой декларацией: — экспортного контракта (копия); — заявления о ввозе товаров и уплате косвенных налогов (по форме, утв. Протоколом об обмене информацией в электронном виде между налоговыми органами государств — членов Евразийского экономического союза об уплаченных суммах косвенных налогов от 11.12.2009) с отметкой налогового органа государств — члена ЕАЭС, на территорию которого импортированы товары,на бумажном носителе либо перечень заявлений в бумажном/электронном виде и, информация о котором (которых) поступила в налоговые органы. Проверить поступление заявления можно на сайте ФНС России; — транспортных (товаросопроводительных) и (или) иных документов, подтверждающих вывоз товаров; — документов, подтверждающих получение экспортной выручки, если это предусмотрено национальным законодательством страны-экспортера (НК РФ не требует такого подтверждения).

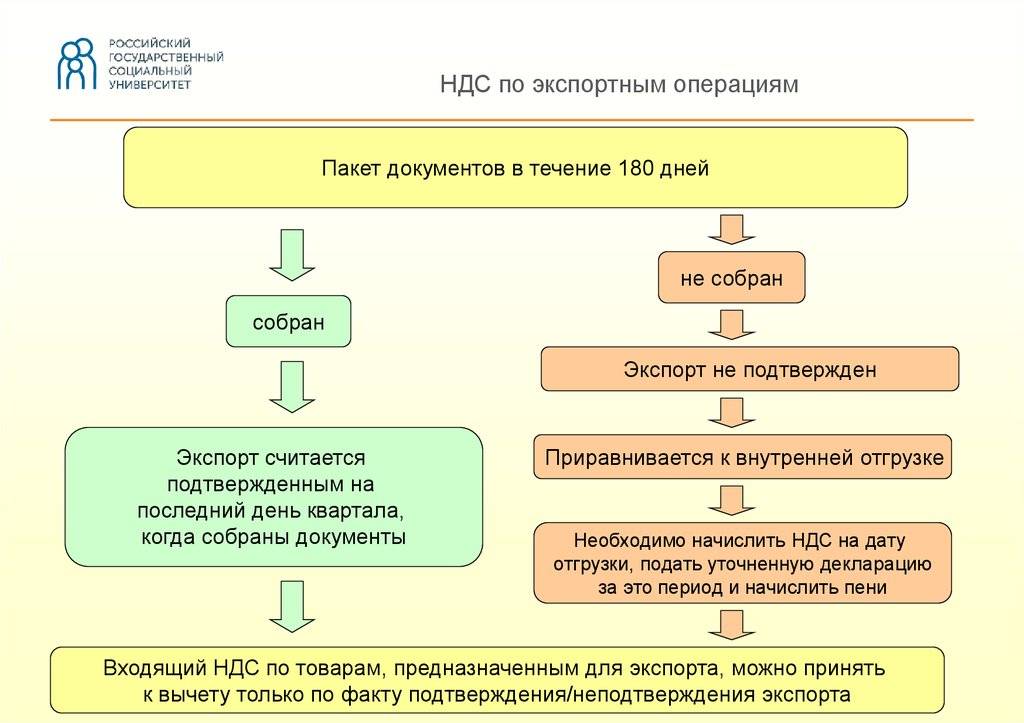

- документы представляются в налоговый орган в течение 180 календарных дней с даты отгрузки, в противном случае НДС подлежит уплате в бюджет за налоговый (отчетный) период, на который приходится дата отгрузки товаров;

- в случае представления налогоплательщиком документов по истечении 180-дневного срока, уплаченный НДС подлежит вычету (зачету), возврату в соответствии с законодательством страны экспорта;

- датой отгрузки признается дата первого по времени составления первичного бухгалтерского (учетного) документа, оформленного на покупателя товаров (первого перевозчика;

- экспортер имеет право на налоговые вычеты / зачеты в порядке, установленном его национальным законодательством для экспорта за пределы ЕАЭС;

- применение нулевой ставки НДС, применение вычета или возмещение налога должно быть подтверждено результатами налоговой проверки с учетом национальных правил о ценообразовании между взаимозависимыми лицами.

Приведенный выше перечень документов применяется для подтверждения нулевой ставки НДС и факта экспорта из России в Казахстан, Армению, Белоруссию и Кыргызстан.

Интересно отметить, что «Протоколом о порядке взимания косвенных налогов…», в отличие от НК РФ, предусматривает обязанности по выставлению счета-фактуры экспортером.

Следовательно, при экспорте товаров в пределах ЕАЭС выставлять счета-фактуры не требуется и оснований для наказания экспортера «за грубое нарушение правил учета» в данном случае нет.

Читать другие статьи

Возврат НДС

Давайте поговорим, что же это такое возврат НДС при экспорте товаров за пределы России.

Иногда это называется возмещение НДС при экспорте. Правда мне больше нравиться когда эту процедуру называют «возврат НДС», т. к.

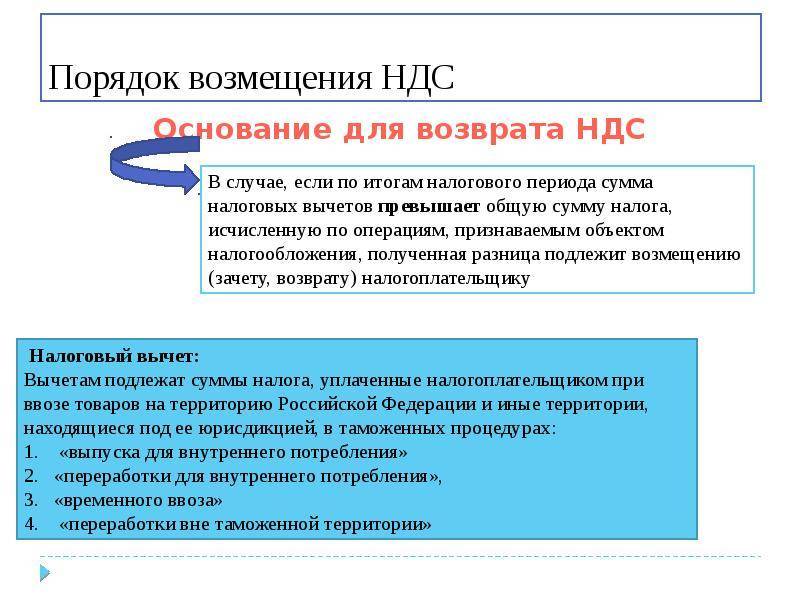

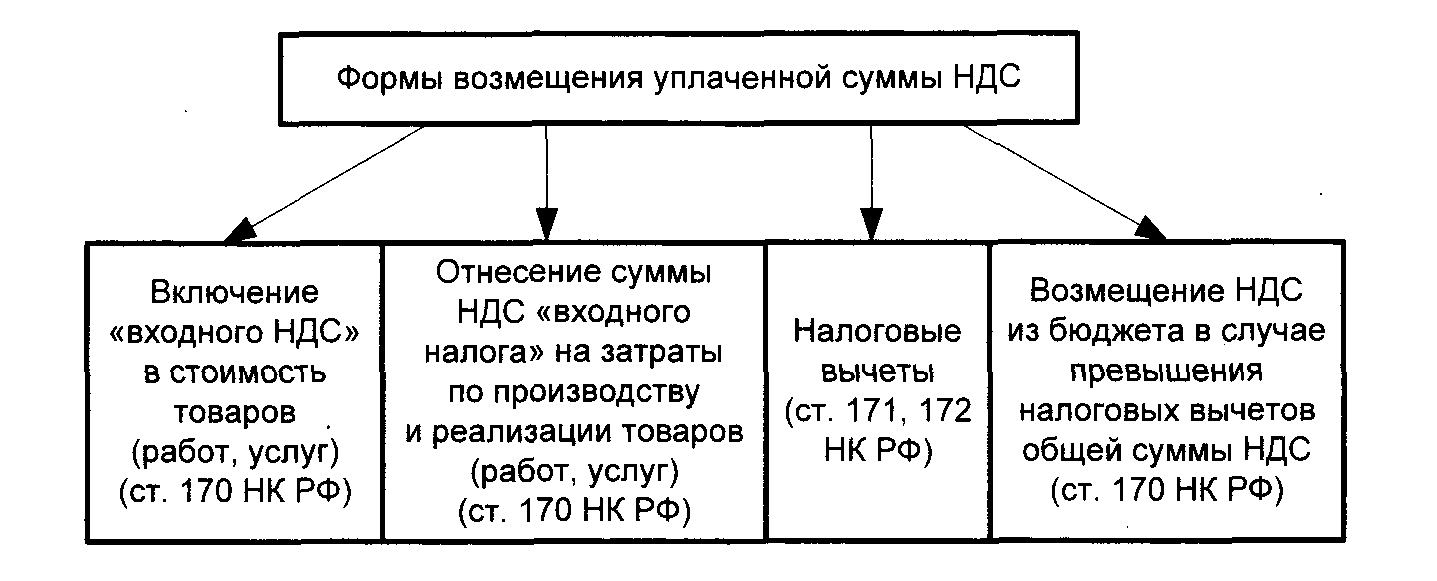

Причины возмещения НДС

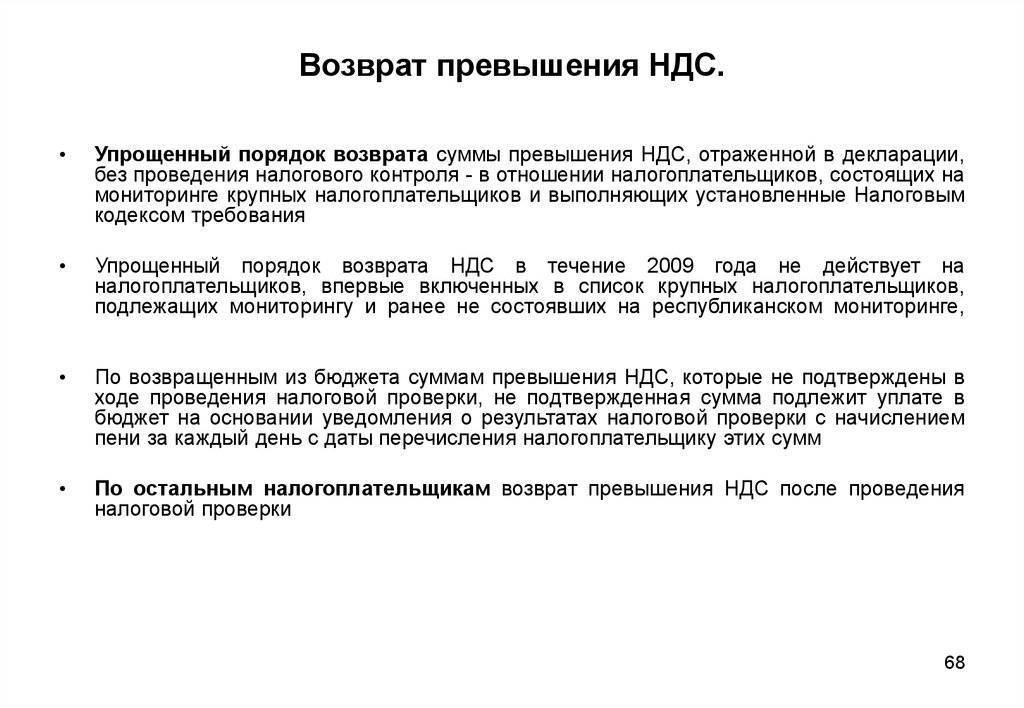

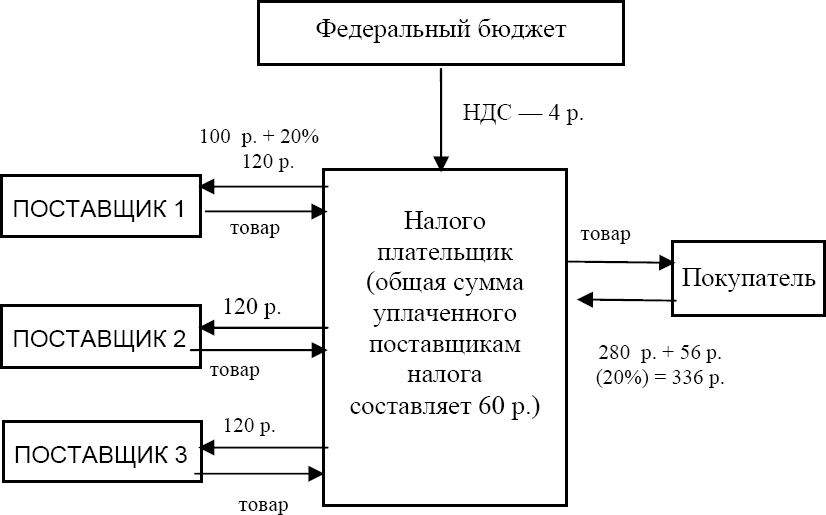

Особенности расчета НДС предполагают ситуации, при которых по результатам деятельности может возникнуть и задолженность бюджета перед хозяйственным субъектом. Причины для возврата НДС для юридических лиц и ИП следующие:

- Ошибка в расчетах. Сумма перечисленного налога больше, чем заявлена в декларации.

- Входящий НДС превышает исходящий. Подобные ситуации встречаются в начале деятельности фирмы, когда расходы могут превышать доходы, или в период существенного спада продаж при сохранении доли закупа. Также подобные варианты возможны и при закупе основных средств.

- Организация или ИП являются плательщиками НДС по ставке 0%. Налог при экспорте предполагает возмещение при наличии всех подтверждающих отгрузку документов. Сюда же относятся и случаи возврата таможенного НДС при импорте.

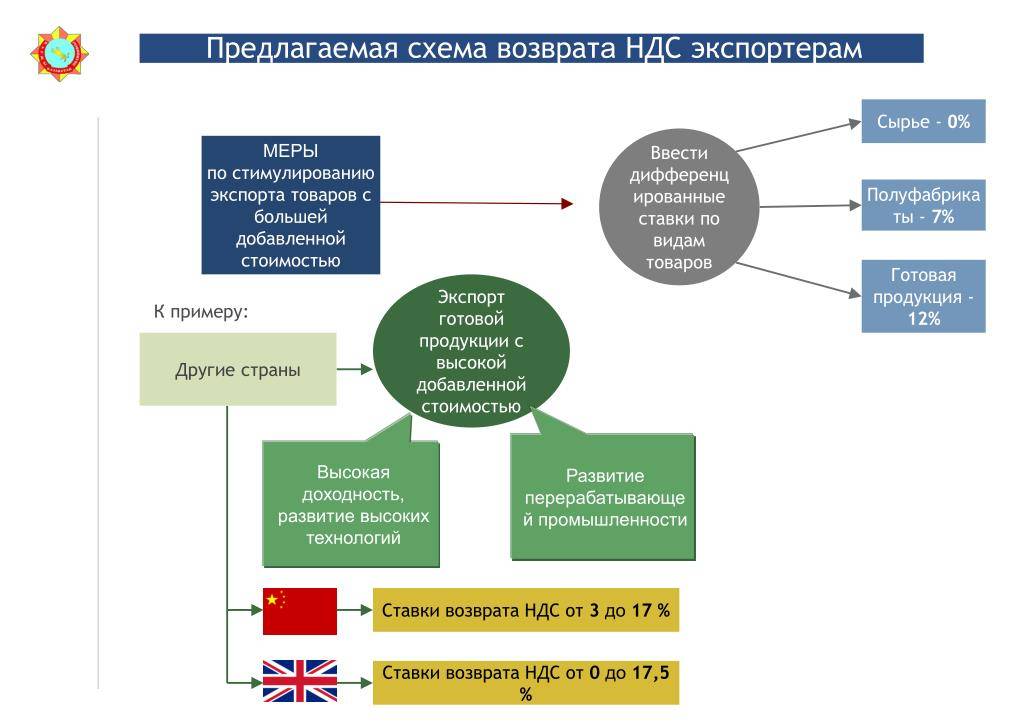

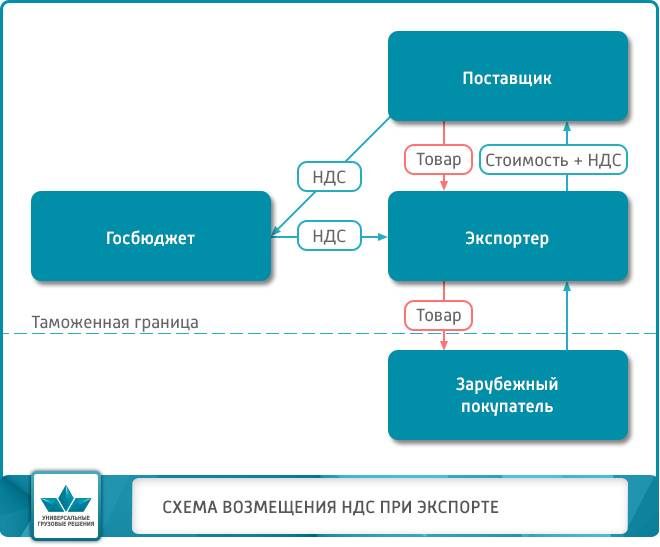

Возмещение НДС при экспортных операциях

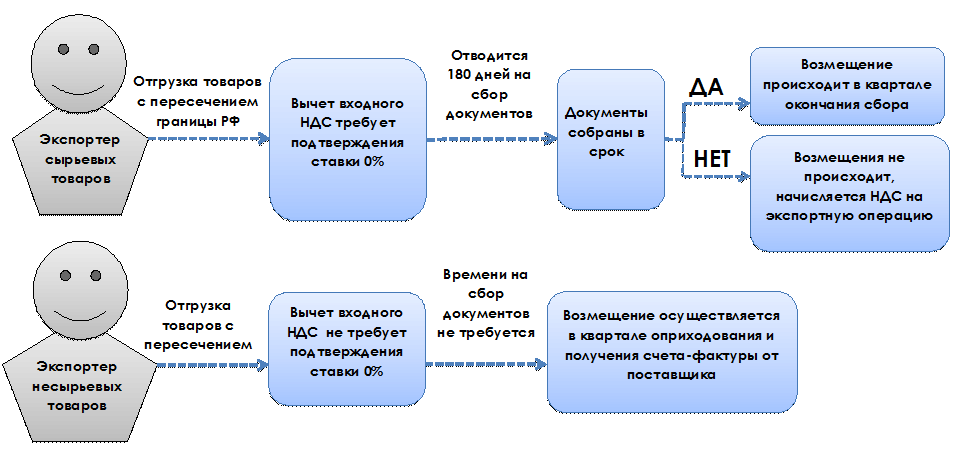

Реализация товара за границу облагается по ставке НДС 0%, в то время как предварительный закуп товаров для перепродажи или материалов для изготовления продукции облагается по стандартным ставкам налога – 10% или 20%. Возмещение НДС при экспортных операциях предоставляет экспортеру право на возврат налога по товарам, приобретенным ранее для осуществления подобных операций.

Для подтверждения нулевой ставки организациям, занимающимся реализацией продукции за границу, потребуется предоставить в налоговую пакет документов. Его состав зависит от характера сделки. Так, при работе со странами ЕАЭС (Беларусь, Киргизия, Казахстан, Армения) состав документов следующий:

- контракт на заключение сделки;

- заявление о ввозе товаров и уплате налога от покупателя;

- товаросопроводительные документы.

Если речь идет об экспорте в другие страны, то необходимо подготовить копии документов:

- контракта;

- таможенной декларации с электронным реестром;

- товаросопроводительных документов.

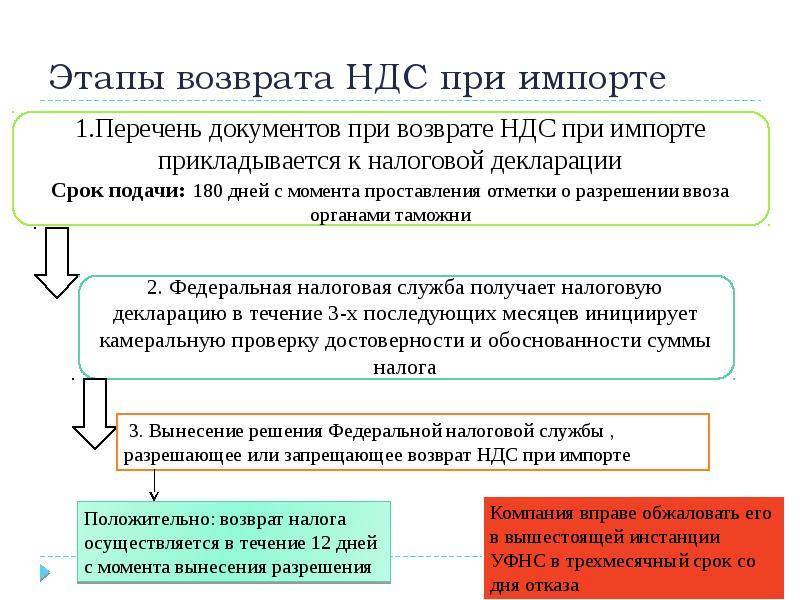

Для подтверждения процедуры экспорта законодательство отводит 180 дней. Собранный пакет документов передается в налоговые органы вместе с декларацией за соответствующий период. Если же этого сделано не будет, экспортеру придется начислить НДС самостоятельно, приняв к вычету сумму входного налога по экспортным операциям . Налог при отсутствии возможности подтверждения ставки 0% перечисляется не позднее 181 дня с момента отгрузки товара за рубеж. Также налогоплательщику помимо пеней может быть начислен штраф со стороны ФНС.

При своевременном сборе документа налоговики проводят камеральную проверку для подтверждения возможности применения вычета по ставке 0%. После чего допускается процедура по возврату или возмещению НДС.

С 2018 года для экспортеров (за исключением тех, кто работает в рамках ЕАЭС) процедура подтверждения ставки 0% стала необязательной. Такие меры призваны упростить процесс возмещения НДС. Воспользоваться правом можно с 1 числа отчетного периода, когда планируется отказ от применения нулевой ставки. В налоговую инспекцию необходимо подать соответствующее заявление. Срок его действия не менее 1 года. Принятые меры распространяются на все экспортные операции, совершаемые поставщиком.

Возврат НДС при экспорте продукции

В условиях внешнеэкономической деятельности возмещение НДС носит особый характер. В НК РФ для экспорта введена ставка НДС, равная 0%. Налогоплательщик вправе принять к вычету налог, выставленный ему при покупке товаров или услуг для экспортных операций, или который он уплатил при ввозе продукции в страну. В итоге ИП может получить возмещение по НДС.

При этом нужно подтвердить положенный возврат по НДС, а также предоставить в ИФНС пакет сопроводительной документации по экспортным операциям: таможенную декларацию, товарно-транспортные накладные на экспортную продукцию, контракты на закупку. Это отражено в статье 165 НК РФ.

Пакет собранных бумаг нужно сдать в ИФНС в срок до 180 дней с момента проведения таможенной процедуры экспорта, иначе придется платить налог не по льготной ставке 0%, а по общей — 20%.

На самом деле возмещение НДС — сложный процесс, требующий не только знания большого количества деталей, но и реального опыта отстаивания своей позиции перед налоговиками. Такой опыт и знания есть у команды 1C-WiseAdvice.

Ситуациями из своей практики, как и способами их разрешения, мы готовы поделиться на личной встрече, которая, к слову, ни к чему вас не обязывает.

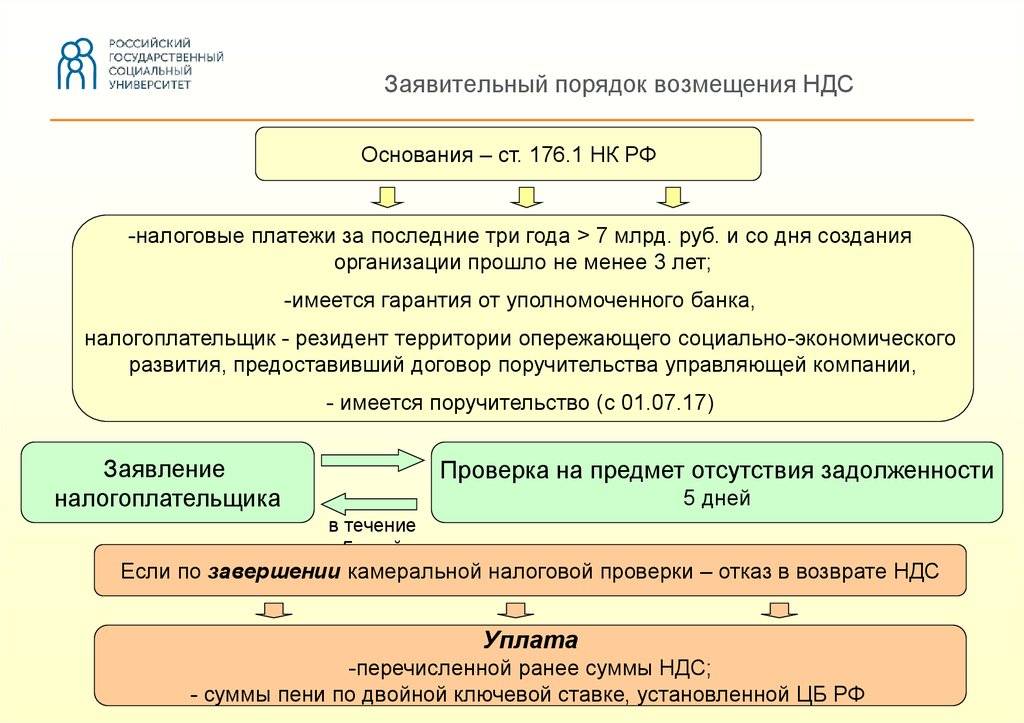

Как выглядит процедура возмещения НДС в заявительном порядке

Шаг 1. Налогоплательщик сдает декларацию с НДС к возмещению.

Шаг 2. В течение пяти дней после сдачи декларации отправляет в налоговую инспекцию банковскую гарантию, если она нужна (или договор поручительства, или договор с управляющей компанией) и заявление о применении заявительного порядка.

Шаг 3. Налоговая инспекция рассматривает заявление и в течение пяти дней выносит положительное или отрицательное решение. После этого у налоговиков есть пять дней, чтобы сообщить о решении налогоплательщику. В случае отказа контролеры должны указать в решении, какой именно пункт Налогового кодекса не выполнен.

Шаг 4. Если решение было положительным, уже на следующий рабочий день ИФНС отправляет поручение в казначейство, а оттуда в течение пяти дней перечисляют деньги на счет организации.

Итого процедура занимает максимум 11 рабочих дней со дня подачи заявления до поступления денег на счет.

С 12 дня, если к этому времени деньги не поступят на расчетный счет компании, начинают «капать» проценты. Налоговая инспекция должна вместе с суммой возмещения перечислить на счет организации проценты, исходя из действующей ставки рефинансирования ЦБ РФ.

Внимание!

Если у организации есть недоимка по налогам, пеням и штрафам, полагающуюся к возмещению сумму налоговики автоматически зачтут в счет этих долгов, а на счет организации перечислят только остаток, если он будет.

Заявительный характер возмещения НДС никак не влияет на камеральную проверку по декларации. Ее будут проверять с таким же пристрастием, как и другие декларации с возмещением, а значит будут задавать вопросы, запрашивать документы и, возможно, вызывать на комиссии для беседы. Поэтому организация, которая идет на возмещение в заявительном порядке, должна быть на 100% уверена в каждом примененном вычете. Если хотя бы часть вычетов снимут, придется возвращать деньги в бюджет с двойными процентами. С аутсорсингом от 1C-WiseAdvice вы можете не бояться таких ситуаций.

Если вам нужно возмещение – вы его получите. В отличие от штатных бухгалтеров, которые не хотят лишний раз «связываться» с возмещением, чтобы не привлекать внимания налоговиков, мы уверенно возвращаем деньги в оборот компании. Мы строго следим за оформлением документов, не боимся вопросов и отстаиваем вычеты.

Почему у клиентов нашей компании не бывает проблем с возмещением НДС?

Благодаря особой организации процесса в компании 1C-WiseAdvice:

- Все документы сканируются отдельно выделенными сотрудниками на промышленных сканнерах (что позволяет делать это с минимальными временными затратами, в больших объемах и с максимальным качеством).

- Дальнейшая бухгалтерская работа ведется только с электронными копиями (документы не «гуляют» по кабинетам и столам бухгалтеров, а оперативно обрабатываются, не покидая пределов одного помещения).

Благодаря нашим доработкам системы 1С:

- Можно прикреплять сканы первичных документов в бухгалтерскую базу, и сразу видеть, какой именно документ использован в учете.

- В базе данных 1С создается систематизированный электронный архив документов, которым легко и удобно пользоваться; любой документ можно найти в один «клик» – распечатать цифровые копии в любом количестве. Все это бесценно при налоговых проверках, сверках с контрагентами и пр.

- Учет замечаний к качеству и наличию необходимых документов ведется сразу в системе 1С, что позволяет готовить сводный отчет о качестве и наличии документов, а также о необходимых правках – отчет о недочетах и «недостаче» в документах готовится в режиме онлайн (оперативнее уже не бывает!).

- Контролируется правильность классификации и интерпретации документов, а также следование согласованному с вами стандарту ввода и учета документов в 1С. Ручные операции и выбор неверного варианта учета операции исключены.

Наша технология работы с документами позволяет:

- Делить цикл обработки документов (например, мы только набиваем документы в программу, а клиент – их акцептует и проводит)

- Иметь в базе всегда актуальную, последнюю версию документа (при появлении нового или обновленного документа проводится автоматизированная проверка наличия этого документа в базе и в случае наличия – происходит его замена на более свежий для исключения дублей.

- Исключить ситуации ввода документов определенного вида в закрытом периоде, т. е. без ведома главбуха какие-то документы не смогут вводиться «задним числом». При этом остается возможность работать в прошлых периодах (ограничения по вводу настраиваются только для конкретных пользователей).

- Предоставлять клиенту копию базы и электронный архив (т.е. материальный результат нашей работы хранится у клиента).

Нашим клиентам

Для наших клиентов (действующих и потенциальных) мы можем предложить:

Услугу по возмещению НДС (кейс о том, как мы помогли клиенту с возмещением НДС)

Уникальный способ обработки первичной документации, благодаря которому наш клиент всегда во всеоружии встретит проверку.

Проверку договоров для исключения потенциальных налоговых, финансовых и репутационных рисков.

Возмещение расходов по агентскому договору

Когда продавец заказывает перевозку товара в интересах покупателя, он, по сути, выполняет функции агента. Поэтому возмещение транспортных услуг можно осуществить в рамках агентского договора или договора комиссии.

Указанный договор заключается дополнительно к основному договору купли-продажи. Продавец (он же агент) заказывает для покупателя (принципала) услуги по перевозке.

В этом случае в счете-фактуре на транспортные услуги указывается не продавец товара, а их фактический поставщик (т.е. компания-перевозчик).

Продавец не начисляет и не возмещает НДС по транзитной услуге, а покупатель — принимает налог к возмещению. Такие рекомендации содержит упомянутое выше письмо Минфина № 8906.

Но следует также помнить, что агентские и комиссионные договоры относятся к возмездным сделкам (ст. 990 и 1005 ГК РФ). Поэтому просто переоформить счет-фактуру по перевозкам недостаточно. Необходимо еще предусмотреть в договоре вознаграждение агенту и оформить все соответствующие документы.

А если оплата за агентские услуги будет символической, то не исключены и споры с проверяющими по поводу ее соответствия рыночным ценам. Таким образом, этот вариант, хотя и предпочтительнее предыдущего, но тоже не идеален с точки зрения налоговых рисков. К тому же он ведет и к усложнению документооборота.

Кто может вернуть НДС

Обычно получить вычет по налогу возникает у его плательщиков — ИП и юридических лиц. Простые граждане, вопреки уверениям в некоторых СМИ и на сайтах в интернете, такого права не имеют. Налоговый кодекс РФ не предусматривает возврат НДС для физических лиц на карту или иным способом, если такие люди являются гражданами России. И никаких исключений из этого правила не существует. Нельзя вернуть НДС на карту физического лица за деньги или бесплатно, в органах ФНС России такая услуга просто не предусмотрена. Поэтому все инструкции в интернете о том, как вернуть НДС на свою карту законно и безопасно, являются ловушками для доверчивых граждан, которых хотят обмануть мошенники. Не следует перечислять им деньги. Никаких реальных возмещений взамен сделанных в бюджет платежей вы точно не получите. Но один способ, как вернуть НДС физическому лицу, все же есть.

Если нужно сдать уточненную декларацию

Лучше успеть это сделать до того, как налоговики примут решение о возврате денег. Иначе придется вернуть все полученные по заявительному порядку деньги с двойными процентами (п. 24 ст. 176.1 НК РФ). И не имеет значения, в какую сторону изменилась сумма НДС к возмещению в уточненной декларации – уменьшилась или увеличилась (письмо Минфина от 01.04.2010 № 03-07-08/84).

Верховный суд такую позицию поддерживает.

Судебная практика

Постановление Президиума ВАС РФ ОТ 19.02.2013 № 13366/12. Компания возместила НДС в заявительном порядке, а потом подала «уточненку» с меньшей суммой возмещения и разницу добровольно вернула в бюджет. Но налоговики решили, что компания должна была вернуть все и с процентами.

Одновременно они приняли положительное решение о возмещении НДС уже по другой декларации за следующий квартал и за счет этой суммы покрыли недоимку. Компания не согласилась и обратилась в суд. Суды всех инстанций решили, что положения пунктов 15, 17 и 24 статьи 176.1 Кодекса допускают частичную отмену решения о возмещении налога и возврат в бюджет только излишне полученных сумм. Верховный суд не согласился с этим и отменил решения нижестоящих судов.

Если же подать «уточненку» и заявление на возмещение еще до того, как будет принято решение о возврате, инспекторы просто не будут рассматривать первичную декларацию. Они прекратят камеральную проверку и начнут новую по уточненной декларации. При этом не обязательно получать новую банковскую гарантию. Можно воспользоваться той же, если до окончания срока ее действия осталось не меньше 10 месяцев.

Если у организации все в порядке с документами, НДС можно и нужно возмещать, в том числе с использованием банковской гарантии.

Мы оперативно обрабатываем всю поступающую «первичку» и создаем электронный архив, поэтому всегда готовы к требованиям и проверкам налоговых органов.

Обязательная камеральная проверка – условие для возмещения НДС

Самым неприятным для налогоплательщика будет обязательное проведение камеральной проверки, которая продлится, как минимум, три месяца.

В процессе проверки инспектор, в первую очередь, проверяет корректность заполнения налоговой декларации и соответствие данных в отчете первичной документации. При возникновении сомнений в законности заявляемого возмещения контролирующий орган вправе проводить встречные проверки и запрашивать документы у контрагентов-поставщиков.

Помните: непредставление запрашиваемых при камеральной проверке документов в установленные сроки чревато начислением штрафа. При невозможности обеспечить передачу необходимых бумаг в течение нужного времени налогоплательщику целесообразно подать ходатайство о продлении срока проверки.

Любые ошибки или противоречия, обнаруженные в ходе инспектирования, служат основанием для затребования у налогоплательщика письменных объяснений. На предоставление пояснительной записки отпущено пять дней – за этот период предприятие обязано обосновать и подтвердить право на налоговый вычет либо скорректировать декларацию по НДС.

Завершение проверки

По результатам проведенных сравнительных и проверочных процедур налоговая инспекция должна составить итоговый документ – акт проверки. В нем должна найти отражение следующая информация:

- обнаруженные разногласия или ошибки с официальным подтверждением (указанием конкретных первичных документов, в которых выявлены противоречия);

- удостоверение факта отсутствия каких-либо ошибок при заявлении налогового вычета и соответствующего возмещения НДС;

- резолютивная часть – заключение о допустимости возмещения налога или мотивированный отказ.

Если проверка прошла без претензий со стороны контролирующей инстанции, то в течение 7 дней сумма возмещенного НДС должна поступить на банковский счет заявителя. Это произойдет, если налогоплательщик изначально ходатайствовал о возврате денег из бюджета. Если же на лицевом счете организации (ИП) зафиксирована недоимка по НДС, сложившаяся в предыдущие отчетные периоды, то возмещенный налог будет перенаправлен на погашение задолженности.

На возврат НДС налоговой инстанции отведен конкретный срок – 12 дней с момента вынесения благоприятного решения. Если за указанный срок бюджетные деньги не поступили на счет заявителя, то он может увеличить свои финансовые требования, подсчитав проценты за просрочку.

Как физлицо может получить НДС назад

К сожалению, возврат НДС для физических лиц 2020 не предусмотрен в НК РФ. Россияне не вправе вернуть налоговый сбор, уплаченный с товаров, работ, услуг, приобретенных на территории Российской Федерации. В НК РФ предусмотрена система Tax free (). Это компенсация НДС физическому лицу-иностранцу за приобретенные на территории РФ товары и услуги. Но не за все покупки можно вернуть налог. Право на возмещение возникает только при приобретении определенных в перечне НК РФ товаров и услуг. Сумма налога к возврату устанавливается в индивидуальном порядке.

Поэтому прежде чем обратиться за возмещением, уточните, внесен ли приобретенный вид продукции в перечень товаров на Tax free.

Для оформления возмещения требуется специальный чек. При выезде из России на пункте таможенного досмотра подайте на проверку покупки и фискальный чек. Работник таможни проверит соответствие и поставит на чеке штамп, подтверждающий вывоз товара из страны. После этого иностранец получает деньги.

Аналогично разрешается вернуть НДС российским гражданам, которые совершили покупки за пределами России. Они получат деньги сразу перед вылетом, в аэропорту на банковскую карту или наличными. Основанием является чек со штампом на возврат из той страны, где были совершены покупки.

Вернуть налог НДС на карту можно и после поездки, отправив документацию по почте в адрес посредника, который указан на квитанции. Третий способ возмещения: обратиться в банк, который является партнером компании-посредника.