Особенности договора

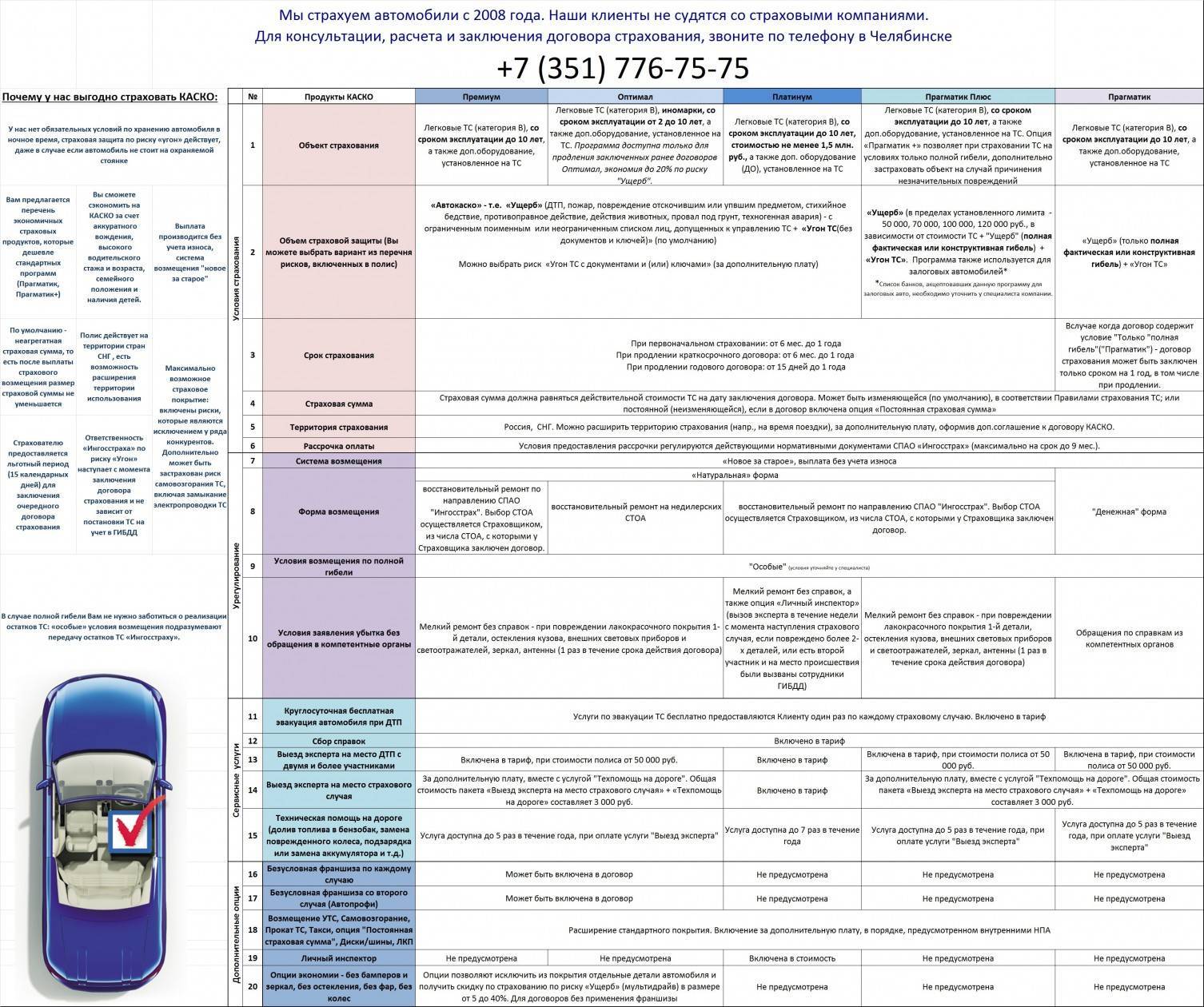

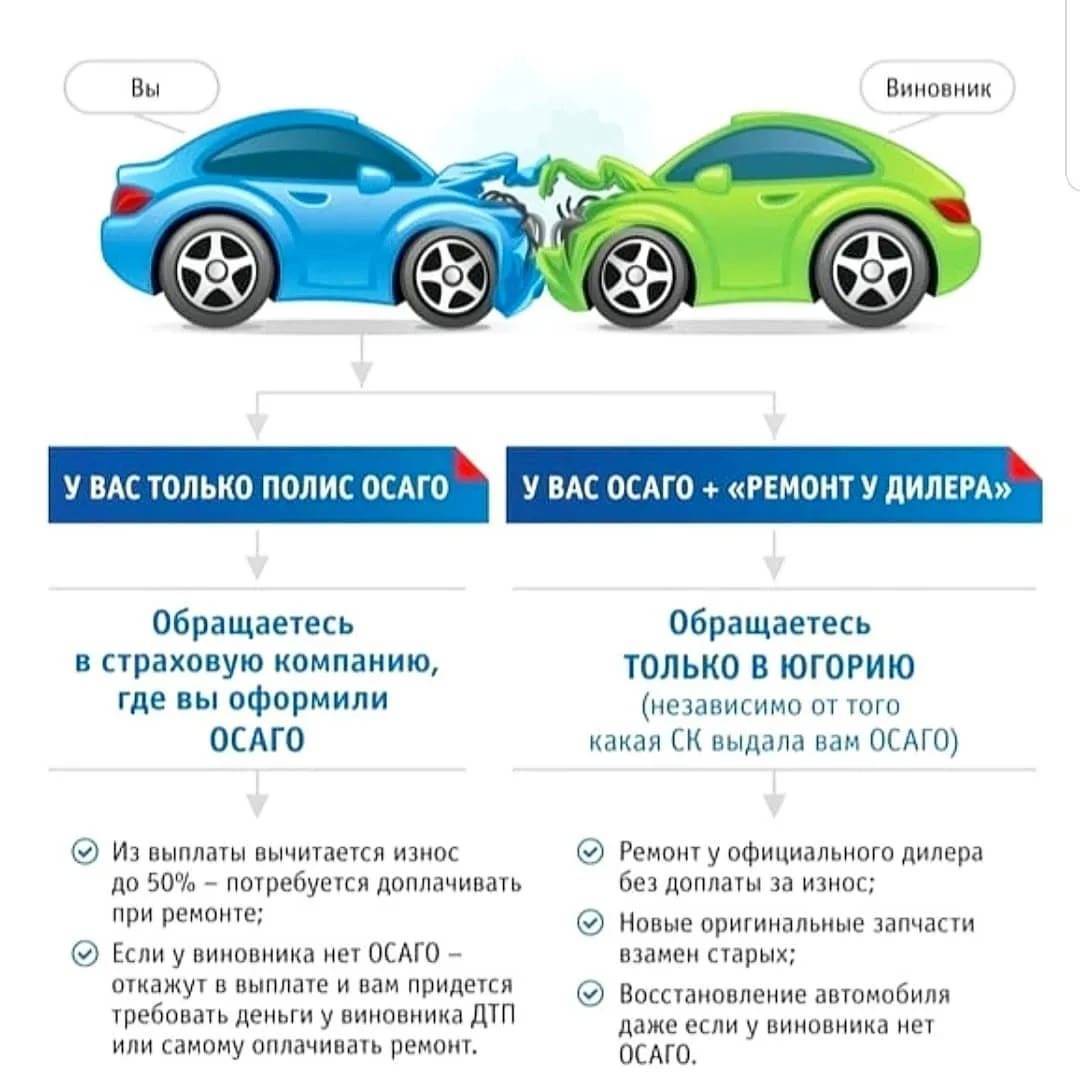

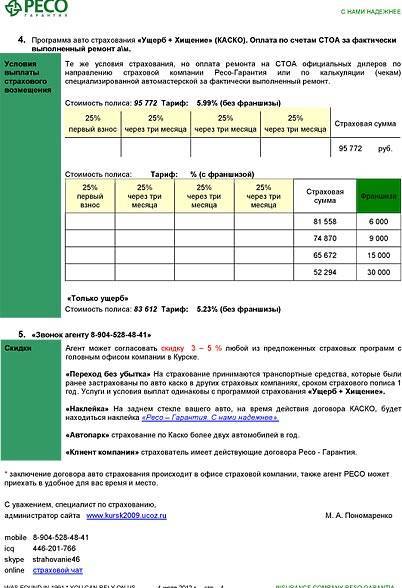

Нередко водитель покупает дорогой полис, который не сулит ему особой выгоды. Сотрудники СК, казалось бы, идут навстречу желаниям клиента, но за этим чаще всего стоит введение ограничений, уменьшающих размер выплаты. Например, они предоставляют скидку, включая в договор КАСКО франшизу. Существует две ее разновидности:

- условная или невычитаемая (в России она не очень широко распространена в договорах КАСКО, поскольку более выгодна клиенту, чем СК);

- безусловная (вычитаемая).

Второй вариант — это невозмещаемый платеж, выраженный в денежных единицах или процентах от страховой суммы. Другими словами, оплатить безусловную франшизу по КАСКО после ДТП придется пострадавшему — он получит компенсацию за вычетом этой суммы. Причем скидка страхователю делается лишь однажды (при заключении договора), а вычитать франшизу СК будет из всех страховых выплат.

Если в полис включена франшиза, автовладелец должен быть готов оплачивать мелкие ремонтные работы из своего кармана, а в серьезных страховых случаях – расстаться с указанной в договоре суммой.

КАСКО без аварии

Договор может предполагать страховой случай по КАСКО без ДТП. Если повреждения возникли не в результате аварии, а по иным причинам, выплату можно получить, подав в СК подтверждающие документы (справку из метеослужбы, протокол вызова полиции и т. д.).

Размер компенсации зависит от условий договора и правил компании-страховщика. Водителям, которые интересуются, как получить страховку по КАСКО без ДТП, следует учитывать, что обращение без справки рассматривается лишь в ограниченном числе страховых случаев:

- повреждения стекол, фар или зеркал (в зависимости от правил, действующих в определенной компании);

- малый ущерб одной или двух смежных деталей кузова (дефекты лакокрасочного покрытия). Обычно выплаты ограничиваются 2-5% от стоимости автомобиля. В этом случае допускается 1 или 2 обращения.

Даже в случае выявления незначительных повреждений рекомендуется брать справку из ГИБДД, иначе существует риск не получить компенсацию. С другой стороны, нужно помнить об оценке материального ущерба. Что, если незначительное на первый взгляд повреждение потребует солидных вложений? Не будучи экспертами, водители могут легко ошибиться в определении стоимости ремонта, а минимальное расхождение с суммой, указанной в полисе, – реальная угроза остаться без выплаты.

Страховщики не компенсируют ущерб, если:

- за рулем находился человек, не входящий в перечень лиц, допущенных к управлению;

- водитель не имел при себе водительского удостоверения;

- находился в состоянии какого-либо отравления или под воздействием лекарств, запрещенных при вождении ТС.

Кроме того, некоторые действия водителя тоже могут поставить под сомнение вопрос выплаты (неосторожное обращение с огнем и т. п.)

Каждая компания отдельно устанавливает перечень этих критериев.

КАСКО и наезд на препятствие

Чаще всего повреждения возникают в результате наезда на объект, который не должен находиться на дороге (столбик, труба, яма, открытый люк). В большинстве случаев обладатели полиса считают оформление ДТП по КАСКО при наезде на препятствие бессмысленным, ведь страховка автоматически покрывает расходы.

Правила КАСКО и в самом деле подразумевают выплату небольших сумм на ремонт повреждения машины без предоставления справки из ГИБДД. И все же многие компании могут законно отказать в выплате возмещения, если клиент не заявил о происшествии в или покинул место событий.

Если же он учел условия договора и знает, как правильно оформить страховой случай по КАСКО без ДТП, страховщик должен компенсировать убытки.

Если нет необходимости вызывать полицию, следует зарегистрировать ДТП самостоятельно, заполнив специальный бланк извещения. Этот документ следует подать в свою страховую компанию вместе с заявлением.

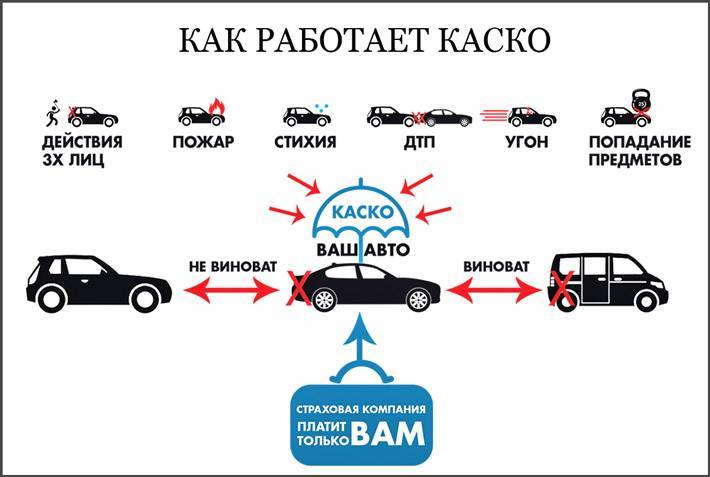

Как происходит

Перед тем, как выплатить страховку СК определяется с двумя основными моментами:

- Является ли страховым случаем убыток, который был заявлен страхователем, и нужно ли в принципе оплачивать этот убыток. Договор содержит несколько пунктов в которых прописано, что та или иная ситуация не попадает под определение «страховой случай». Перед тем как страховая отказала в выплате по КАСКО, представители СК должны убедиться, что данное событие не попадает ни под одну трактовку, которая предусматривает этот отказ.

- Оценка стоимости ремонта, осмотр повреждений, их экспертная оценка и расчет размера убытка, который нужно возместить по КАСКО. Полученные данные будут существенно влиять на срок страховой выплаты.

Возмещение ущерба по КАСКО бывает двух видов:

- денежная компенсация;

- направление на ремонт автомобиля на станцию техобслуживания.

Оформив документацию по правилам, и соблюдая все необходимые манипуляции, Вы можете рассчитывать на максимальную выплату по КАСКО.

Что нужно сделать, чтобы получить страховое возмещение по КАСКО:

- Сразу же вызвать на место ДТП сотрудников полиции, МЧС, ГИБДД.

- Не трогать и не перемещать автомобиль.

- Не стоит договариваться с другими участниками ДТП, минуя государственные органы.

- После составления протокола внимательно его изучить.

- В ближайшее время обратиться в страховую компанию.

- Предоставить весь пакет документов, который установлен или потребует страховщик.

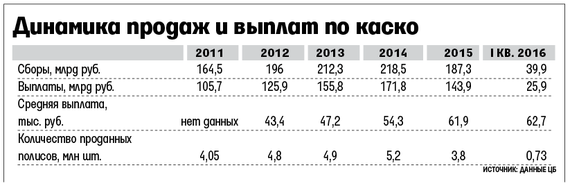

Какая может быть максимальная выплата по КАСКО

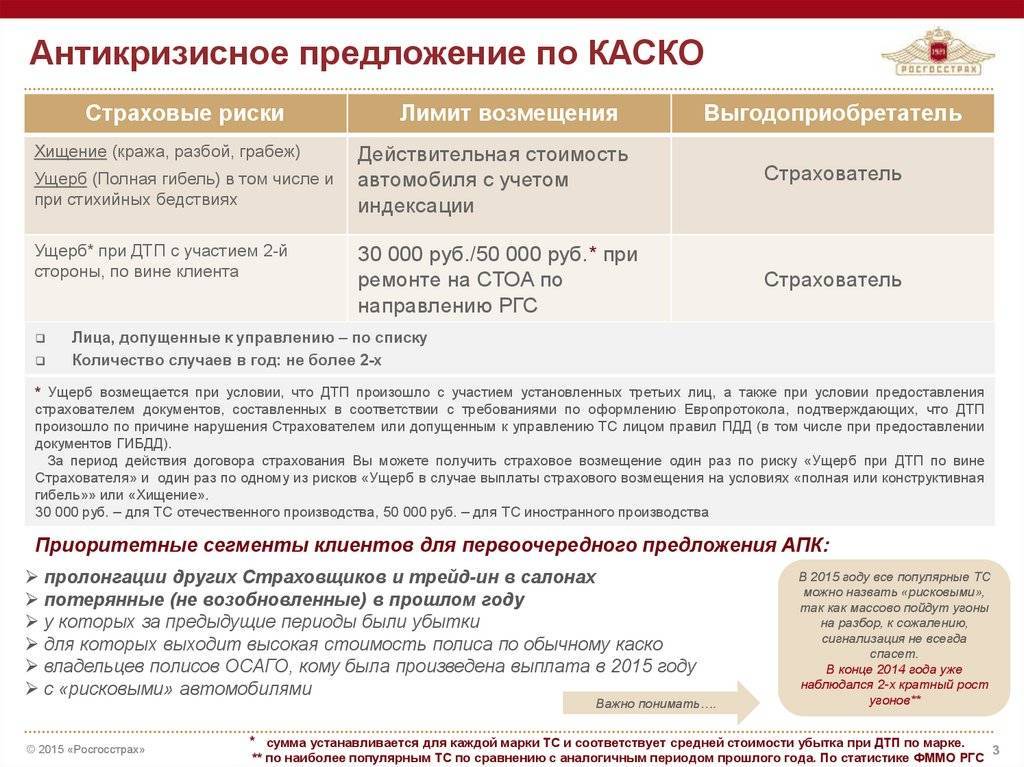

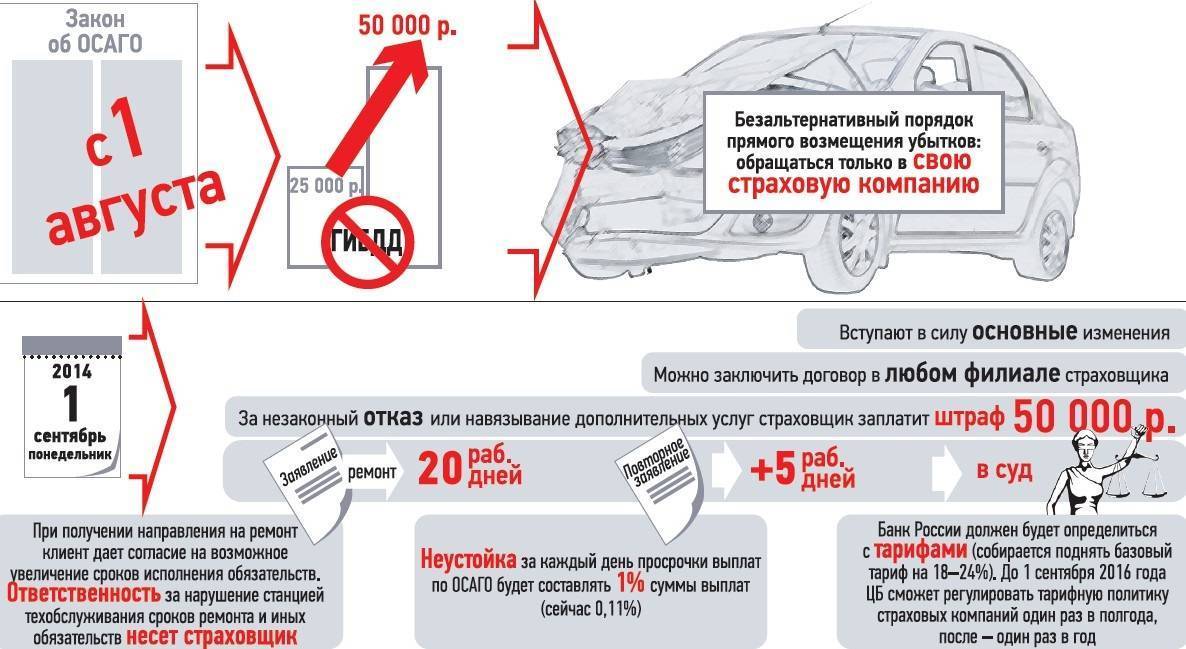

Возмещение ущерба по КАСКО при ДТП проводится на основании правовых актов, которые периодически корректируются, исходя из экономической ситуации в стране. Так, отношения граждан и СК регулируются законами о страховании, защите прав потребителей и гражданским кодексом. Максимальная выплата по КАСКО в 2019 году установлена на уровне 400 000 рублей. При этом, есть ряд условий, в соответствии с которыми компания оплачивает восстановление поврежденного автомобиля.

Необходимо учитывать, что правила оформления страховки разрабатываются отдельно каждой компанией в рамках действующего законодательства. Возмещение ущерба по КАСКО при ДТП осуществляется в соответствии с условиями, которые прописываются отдельным разделом в уставных документах СК и каждом заключаемом соглашении.

Сумма выплат по КАСКО после аварии не является постоянной и рассчитывается отдельно для каждого клиента, в том числе и за повреждение или угон кредитного автомобиля. Ее размер в разных компаниях различается не только ограничениями по выплатам, но и методикой их расчетов. При этом, потребителю предлагается несколько программ, из которых он может выбрать лучший для себя вариант.

На размер компенсации влияют следующие факторы:

- перечень страховых случаев;

- прописанная в договоре сумма максимального покрытия;

- срок подачи заявления на получение выплат;

- износ техники, который рассчитывается по 10% в год;

- установленные СК условия возмещения ущерба.

Так, клиент может получить выплаты только по тем случаям, которые прописываются в соглашении.

В каких случаях в возмещении может быть отказано?

Отказать страховая компания может только в рамках составленного договора

Именно поэтому важно читать каждый пункт этого юридического документа. Отказ можно получить, если имели место:

Ситуация

Условия для отказа

Вывод

Нарушение правил ПДД

В страховом договоре может быть пункт отказа в случае серьезного нарушения ПДД, произошедшие по вине страхователя.

Соблюдать правила на дороге и внимательно читать пункты договора.

Неправильная эксплуатация автотранспорта

Ездить водитель может только на исправном авто, что должно быть подтверждено ТО. Если вы не прошли тех.осмотр вовремя, то скорее всего возместить ущерб не получится.

Вовремя следить за состоянием своего автомобиля.

Неверные действия владельца авто

Компенсировать вам повреждения машины КАСКО не сможет, если вы напишите добровольный отказ от произведенного ущерба. В этом случае, никаких уголовных дел открыто не будет, поэтому страховщик не сможет взыскать для вас средства с виновника аварии.

Не поддавайтесь панике и страху, а также давлению со стороны оппонента. Ваши необдуманные заявления могут привести к отказу в покрытии ущерба, ведь виновников, юридически, нет.

Отсроченное заявление

Автовладельца могут обвинить в мошенничестве, если он не сообщит вовремя о повреждениях авто тогда, когда он их обнаружил. Например, о том, что у авто было поцарапано крыло утром, а не сейчас, когда владелец смог собраться и сообщить страховщику.

Вызывать сотрудников ГИБДД сразу же на место происшествия или в тот момент, когда вы обнаружили повреждения.

Вы уже отремонтировали машину

Взыскать деньги со страховщиков по факту уже проведенного ремонта нельзя. Вам откажут, потому что не будет теперь возможности оценить весь объем нанесенных повреждений.

Не стоит делать ремонт до проведения экспертизы

Двоякие формулировки договоре

В уже составленном договоре вы должны знать все моменты страхования. Можно попросить включить или исключить из договора нужные вам пункты

Например, фраза в договоре: возмещение за угон машины и написанное в протоколе ГИБДД – «машину похитили» страховщик будет трактовать по-разному, так как хищение и угон – это не тождественные понятия.

Важно сразу прояснить все трактовки и непонятные моменты. Например, там может быть прописано, что «вы не предприняли все необходимые и разумные меры по эксплуатации»

Пропишите все конкретно, так как от этого зависит ваша компенсация в случае ЧП.

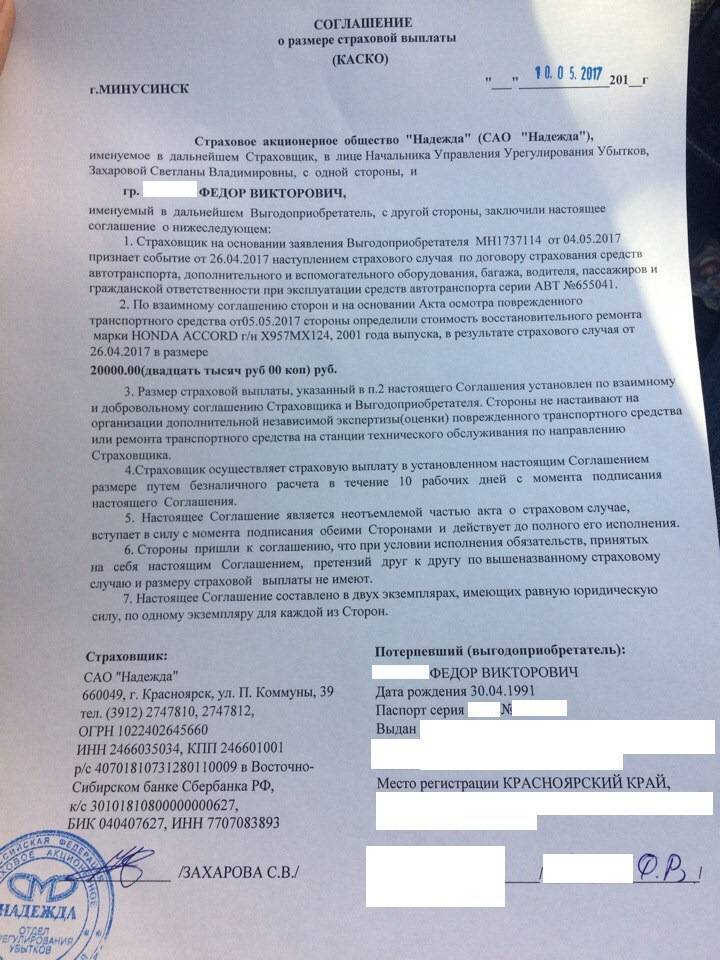

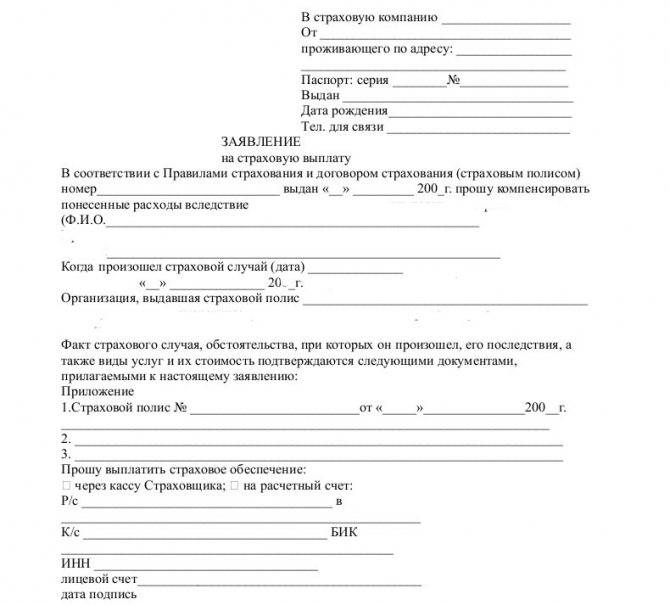

Оформление заявления на выплату по КАСКО

Заявление составляется в произвольной форме, или заполняется бланк, предложенный конкретной страховой фирмой. Документ оформляется страхователем собственноручно. Главное условие – чтобы в заявлении содержались все необходимые сведения для рассмотрения происшествия страховщиком.

Как правильно заполнить

В заявке на страховую компенсацию необходимо указать следующие сведения:

- Наименование страховой фирмы.

- Ф.И.О. заявителя и его контактные данные.

- Номер имеющегося полиса КАСКО.

- Информация о транспортном средстве.

- Просьба о начислении компенсации.

- Подробное описание страхового случая:

- время и место происшествия;

- причины и обстоятельства, спровоцировавшие его наступление;

- перечисление всех участников события, если это ДТП или действия третьих лиц.

- Повреждения автомобиля.

- Банковские реквизиты заявителя, если предусмотрено начисление возмещения с выплатой по калькуляции.

- Присутствие на месте ДТП компетентных органов.

- Перечень прилагаемых к заявлению документов.

В конце заявления страхователь расписывается и указывает дату его составления.

Список документов

Заявление всегда сопровождается документами, подтверждающими наступление страхового события. Этот перечень указывается в правилах добровольного страхования, которые выдаются вместе с договором. У каждого страховщика может быть свой список, однако в большинстве случаев потребуются такие бумаги:

- В случае угона ТС:

- полис КАСКО;

- национальный паспорт собственника машины;

- документы о регистрации авто;

- документы, подтверждающие право владения;

- справка из полиции о возбуждении уголовного дела по факту угона/хищения машины.

- В случае нанесения ТС ущерба:

- полис, паспорт и водительское удостоверение;

- документы на регистрацию ТС;

- справка из ГИБДД, подтверждающая произошедшее ДТП;

- заказ-наряд на ремонт автомобиля;

- счет на эвакуацию, если она потребовалась после происшествия.

Если страховым случаем является повреждение в результате стихийных бедствий, потребуется справка из компетентных государственных органов, осуществляющих контроль за состоянием окружающей среды.

Кому подавать заявление

Потерпевшему следует направиться в страховую фирму, в которой был приобретен полис. Причем перед обращением в офис лучше позвонить в компанию и уведомить о случившемся сразу же после ДТП. Страхователя уведомят о сроках подачи заявления и списке необходимых документов.

Также все бумаги можно отправить заказным письмом на адрес компании. Он должен быть указан в соглашении. При личном обращении в офис фирмы, вероятнее всего, вас направят к сотруднику, который оформлял выдачу полиса.

Сроки подачи и рассмотрения заявления

Как правило, срок подачи заявления составляет 5-7 дней после наступления страхового случая. Иногда этот период может быть продлен по усмотрению страховой компании (СК).

После этого страховщик может отказать в приеме документа.

При наличии неточностей в заявлении или представленных документах дается время на их исправление. Это не более 30 дней с момента возврата бумаг заявителю. А со сроками рассмотрения заявления все гораздо сложнее – они должны быть указаны в соглашении (нередко их там нет). Период рассмотрения заявки может быть затянут, особенно при угоне или тотальной гибели автомобиля. При подаче заявления следует уточнить максимально возможный период рассмотрения и начисления выплат.

Расчет суммы выплат

Допустимая величина компенсации определяется условиями договора. Полис предусматривает агрегатный и неагрегатный способ расчета ущерба.  Первый вариант предполагает установление максимальной выплаты по КАСКО при ДТП на весь период 2019 года.

Первый вариант предполагает установление максимальной выплаты по КАСКО при ДТП на весь период 2019 года.

Если гражданин за срок страхования исчерпал лимит возможной компенсации, до истечения действия полиса автовладелец самостоятельно восстанавливает автомобиль. Неагрегатный способ расчета – установление максимальной выплаты для каждого отдельного случая.

Формы возмещения

По КАСКО автовладелец может получить денежную компенсацию или отремонтировать транспортное средство, поврежденное при аварии. Преимущества выдачи наличных – самостоятельный выбор станции технического обслуживания, определение сроков восстановления автомобиля, возникновение ситуации тотал по КАСКО.

При выборе ремонта автомобиля клиент не должен искать станцию технического обслуживания. Восстановление транспортного средства производится сразу после рассмотрения документов.

Основные недостатки формы возмещения:

- возможность проведения некачественного ремонта;

- утрата гарантии при восстановлении машины не у официальной дилерской компании;

- дополнительные расходы за личный счет автовладельца при превышении суммы, выплаченной страховщиком;

- длительный период ремонта при отсутствии деталей, сложности проводимых работ.

Автовладельцам предоставляют ремонт по КАСКО без ДТП. Справка от сотрудников ГИБДД не требуется, если повреждены стеклянные элементы, детали кузова, получены царапины, сколы лакокрасочного покрытия. Для проведения восстановительных работ информацию о возможной компенсации необходимо уточнять у собственного страховщика.

Получение денежного возмещения по КАСКО

При выборе выплаты в качестве компенсации ущерба по КАСКО тоже нужно помнить о ряде «подводных камней».

- Необходимо максимально тщательно собрать весь пакет документов, проверить правильность оформления справок.

- Нужно учитывать, какие именно условия выплат предусмотрены в договоре. Иногда их можно получать только два раза в год, в ограниченном размере.

- Помните, что на автомобиль с большим износом, пробегом, страховые выплаты по КАСКО будут меньше, поскольку первоначальное состояние застрахованного объекта обязательно учитывается.

Внимательно изучите договор, проверьте, насколько адекватна выплата нанесённому ущербу.

Занижение выплаты

К сожалению, выплаты по КАСКО могут быть значительно занижены. Калькуляция возмещения ущерба далеко не всегда объективна. Владельцы автомобилей уже заметили, что при страховом случае чаще всего выплату занижают примерно на 30%.

Хороший вариант – оспорить размер выплаты и обратиться к стороннему оценщику. Именно по результатам, предоставленным независимой организацией, и будет выплачиваться сумма возмещения ущерба.

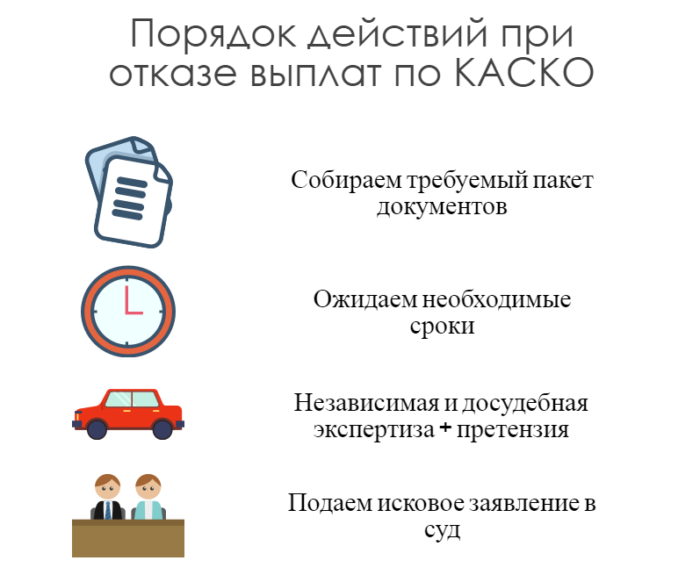

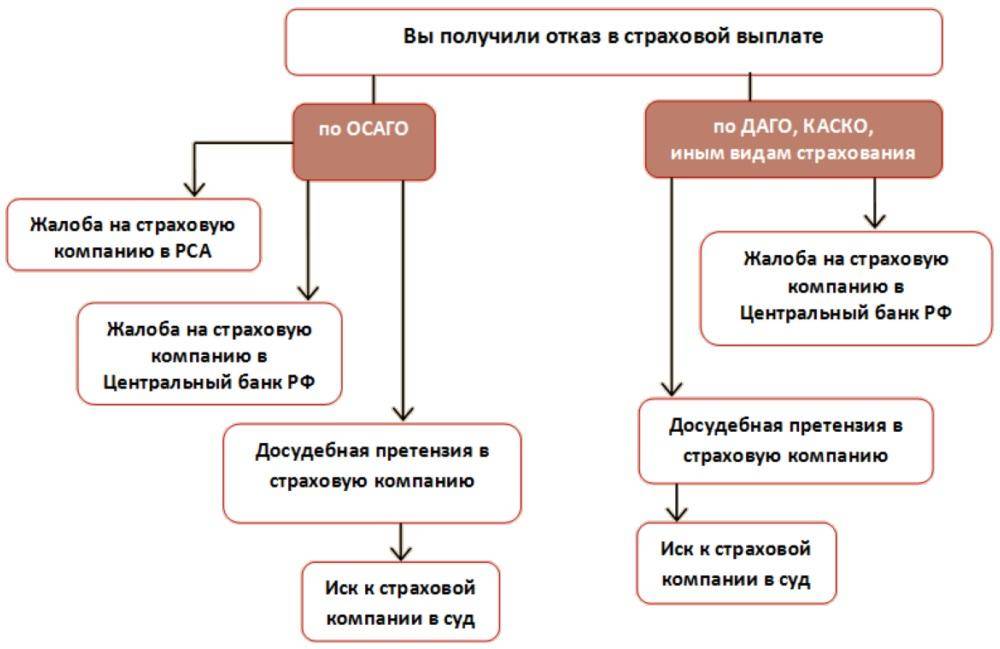

Куда обратиться с претензиями по выплатам

Когда вы недовольны размером выплаты КАСКО, сроком выдачи денег, стоит оформить официальную претензию. Обращаться можно в разные организации.

- Логичнее всего сначала направить претензию в саму страховую компанию. К ней следует приложить результат независимой оценки ущерба.

- Обращаются с претензиями по выплатам КАСКО в ФССН.

- Если вам не удаётся доказать свои права, стоит подать исковое заявление в суд.

Обязательно помните все важные моменты, чтобы возмещение ущерба по КАСКО было максимально объективным. Отстаивайте ваши права и контролируйте процесс работы страховой компании.

Как получить максимальную выплыту по страховому полису КАСКО вы узнаете из видео:

Основные ошибки при обращении в страховую

Далеко не всегда права застрахованного лица ущемлены по вине страховщика. В первую очередь владельцу автомобиля необходимо сделать всё возможное для исключения любых ошибок при обращении в страховую компанию.

Рассмотрим распространённые случаи.

Чрезмерные требования к страховщику. Не стоит составлять претензии, если владелец автомобиля не уверен, что его права нарушены

Важно уже на этапе заключения страхового договора задать все вопросы, уточнить информацию, откорректировать пункты и попросить разъяснений специалиста относительно непонятных моментов.

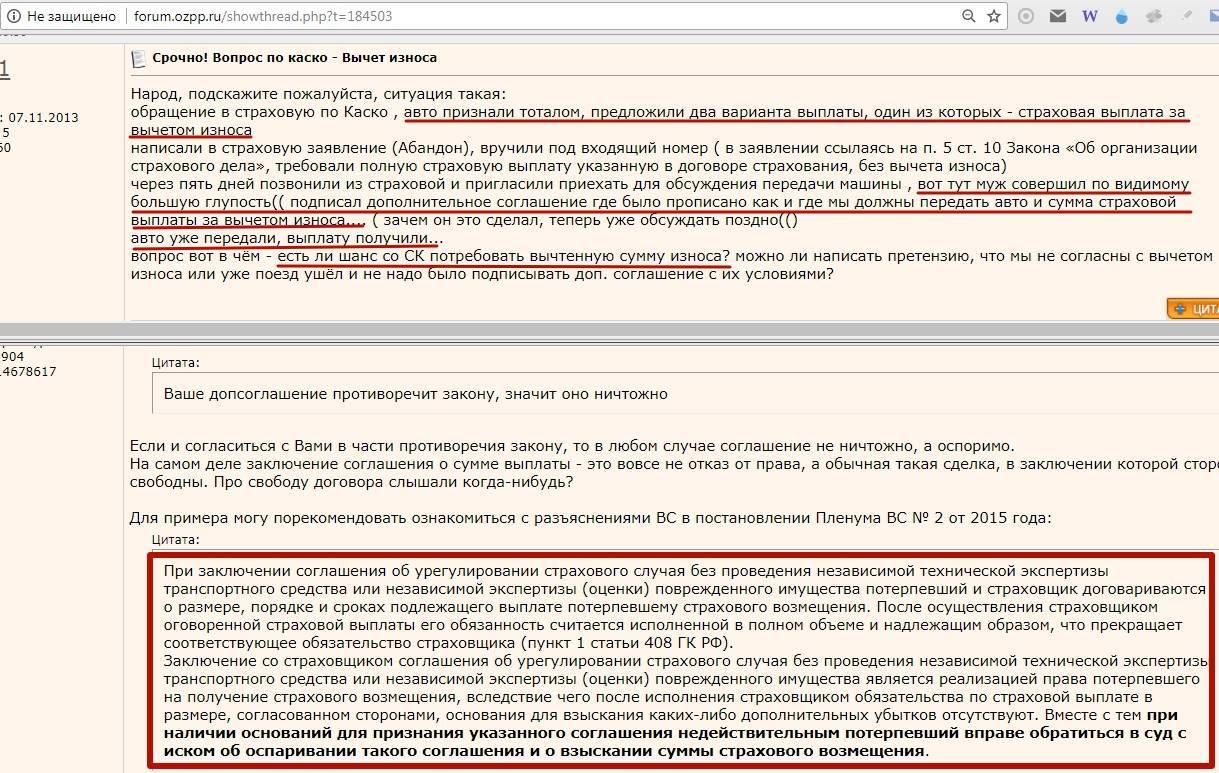

Сделки на месте ДТП. Нельзя вступать в переговоры с оппонентами, идти на сомнительные сделки, получать частичное или полное возмещение вреда непосредственно от другого автолюбителя

Все эти действия подразумевают обман страховщика, поэтому они недопустимы.

Несвоевременное обращение к страховщику. Безусловно, обращаться за возмещением ущерба по КАСКО желательно сразу. На руках должна быть справка из полиции.

Неумение отстаивать свои права. Случаев, когда владелец машины не знает своих прав, то соглашается на невыгодные условия. Например, иногда автолюбители не имеют возможности обратиться за возмещением сразу, случайно затягивают сроки. Далеко не всегда это может стать причиной отказа в выплате или ремонте. Если ситуация очевидна, размер ущерба и виновник могут быть установлены, страховщик обязан всё возместить. Важно читать законы, уточнять информацию, обращаться за консультациями к юристам.

Неправильное оформление бумаг, недостаток документов. Следите за наличием подписей, печатей очень тщательно, при необходимости нужно оперативно оформить бумаги.

Отсутствие доказательств сдачи пакета бумаг. Вам нужно иметь на руках доказательство того, что вы предоставили все документы. Если вам придётся писать претензию, обращаться в суд или надзорные органы, без копий документов доказать свои права будет заметно сложнее. Поэтому оформляйте бумаги в двойных экземплярах, а оставшиеся у вас копии регистрируйте у сотрудников страховой компании.

Ремонт автомобиля. Осуществлять ремонт транспортного средства, которому был нанесён ущерб, нельзя

Это можно делать только после проведения полной экспертизы, иначе страховая компания откажет в его возмещении.

Недостаточное внимание к проведению экспертизы. Позаботьтесь об объективности экспертизы автомобиля заранее

Стоит выяснить, кто будет проводить экспертизу, потребовать заменить экспертов, если возникнут подозрения в их субъективности.

Пассивное ожидание результата. Следите за процессом возмещения. Нужно выяснить дату регистрации дела о страховом возмещении, его цифровой код, а затем регулярно обращаться в отдел урегулирования и уточнять, как идёт процесс.

Даже если вы допустили некоторые ошибки, их всегда можно постараться исправить.

Как выплачивается страховка?

Обычно возмещение можно получить сразу после согласования лимитов выплат. При подаче заявления лучше предоставить доступ специалистам страховщика к поврежденному автомобилю. Если водитель не согласен с выводами страховой компании и размером возмещения, требуется проведение экспертизы, но финансовый выигрыш владельца обычно будет небольшим. Причем не исключено, что страховщик начнет искать причины полного отказа от возмещения.

Как происходит выплата по КАСКО? Получить денежные средства можно в офисе компании, или оформляется платеж на указанный счет пострадавшего. Возможна целевая выплата исполнителю ремонтных работ, однако это происходит в редких случаях, когда клиент и страховой исполнитель изначально не были согласны с объемом выплат, но пришли к мировой посредством проведения ремонтных работ. Подобное соглашение уже выходит за рамки стандартного страхового полиса, но в отдельных случаях имеет место.

Если автомобиль в тотале при КАСКО

Этот вопрос на языке страховщиков и водителей обозначает полную утрату транспортного средства и отсутствие возможности восстановления. Речь идет о так называемой конструктивной гибели автомобиля. Обычно такая компенсация имеется в стандартном полисе, но перед подачей заявления о компенсации следует прочитать пункты своего договора КАСКО. Размер выплат при таких повреждениях от амортизационной стоимости составляет 65–80% и зависит от политики страховщика.

«Тотал» также может быть признан в результате расчета стоимости восстановления экспертом. В данном случае он должен превышать 400 тысяч рублей.

Правила и условия

Страховые выплаты производятся на основании правил, разработанных страховой компанией и заключенного договора на автострахование.

Наиболее значимыми моментами, на которые рекомендуется обратить особое внимание, являются:

- Сроки уведомления страховой компании о наступлении страхового случая. В большинстве случаев известить автостраховщика необходимо в течение ближайших 24 часов. Для этого можно воспользоваться телефоном горячей линии или формой обратной связи на сайте компании. Если условиями страхового договора предусмотрена услуга аварийного комиссара, то извести компанию необходимо немедленно после ДТП (угона или наступления иной страховой ситуации).

- Сроки подачи заявления о страховом случае. Параметр может варьироваться в зависимости от автостраховщика и составлять 5 – 7 дней с момента страховой ситуации. Заявление подается в письменной форме лично в офисе компании или на сайте страховой организации (если такая возможность предоставляется). Если заявление подать позже указанного в договоре срока, то страховое возмещение не выплачивается на законных основаниях.

- К заявлению прилагается ряд документов. Все документы собираются заранее. Перечень документов зависит от вида страхового случая. Если для принятия решения о выплате страхового возмещения не хватает документов, то в компенсации может быть отказано.

- Поврежденный автомобиль нельзя ремонтировать до проведения экспертизы по оценке ущерба, так как в этой ситуации доказать наличие повреждений, полученных в результате дорожного происшествия или иной страховой ситуации невозможно. Целесообразнее не производить ремонт транспортного средства вплоть до получения компенсации. Если возникнут разногласия со страховой компанией, то потребуется проведение дополнительной экспертизы.

- Способ получения страхового возмещения. Параметр устанавливается на стадии заключения страхового договора по согласованию между сторонами. Чаще всего по риску «Ущерб» предполагается ремонт автомобиля на станции технического обслуживания, а по рискам «Угон» и «Несчастный случай» — выплата компенсации в денежной форме.

- Сроки выплат. Устанавливаются для каждого страхового случая отдельно. По риску «Угон» срок выплаты исчисляется с момента получения документов в правоохранительных органах о закрытии уголовного дела. По риску «Ущерб» отсчет начинается с момента подачи заявления и требуемых документов. Кроме этого страховым договором четко регламентируются сроки проведения восстановительного ремонта.

Предлагаем ознакомиться Убийство при превышении самообороныВсе вышеперечисленные условия относятся к существенным и должны быть согласованы до заключения договора на добровольное автострахование.

○ Причины отказа в выплате.

Для начала следует определиться, по каким основаниям компания может оказать владельцу полиса КАСКО в страховом возмещении. Как правило, причинами являются следующие обстоятельства:

- Клиент потерял свой экземпляр договора или страховой полис.

- Пропущены сроки обращения к страховщику.

- Нет постановления ГИБДД о ДТП.

- Нет талона ТО или СТС на машину.

- Автомобиль был угнан вместе с ключами и документами на него, оставленными внутри.

- На машине не была установлена сигнализация.

- Компания не считает повреждение машины страховым случаем.

- Управление в момент ДТП было передано лицу, которое не было указано в договоре.

- В протоколе, составленном полицией, указано, что владелец машины претензий ни к кому не имеет.

Перечень этот ориентировочный, компании могут попытаться отказать в выплатах и по другим причинам. Кроме того, практикуется ещё и такой вариант, как невыплата безо всяких причин. В этом случае страховщик просто затягивает сроки, не отвечая на запросы клиента, либо отделываясь общими фразами типа: «Ваш вопрос рассматривается, ожидайте».

Наконец, нужно учитывать ещё и содержание договора. Дело в том, что «полный КАСКО» встречается исключительно редко. Как правило, компания указывает определённый перечень страховых случаев, когда выплаты будут производиться – и если произошло что-то, не включённое в этот перечень, добиться выплат будет нереально. К сожалению, многие компании отделываются расплывчатыми формулировками, не прописывая подробно страховые случаи, а лишь проводя их общую классификацию – и потом довольно убедительно пытаются доказать клиенту, что на его случай действие страхового полиса не распространяется.