Что такое Gross зарплата простыми словами

Заработная плата в любом случае включает в себя вознаграждения за труд в зависимости от уровня работ и квалификации сотрудника, а также сложности, общего количества, а также условий по выполняемой работе.

Кроме этого, имеют значения и различные компенсационные и даже стимулирующие выплаты, которые производятся в соответствии со статьёй 129 Трудового кодекса России.

Всё это крайне важно, ведь именно оплата труда сотрудника — это те денежные средства, которые позволяют абсолютному большинству все работающих граждан приобретать продукты питания, а также производить оплату коммунальных услуг и многого другого. Для того, чтобы понимать некоторые термины и тонкости по теме «заработная плата», для начала следует разобраться с самим понятием заработной платы

Итак, заработная плата (в повседневной жизни мы чаще пользуемся термином зарплата) — это определённая денежная компенсация, которую может получить тот либо иной сотрудника за свою трудовую деятельность (в обмен на труд)

Для того, чтобы понимать некоторые термины и тонкости по теме «заработная плата», для начала следует разобраться с самим понятием заработной платы. Итак, заработная плата (в повседневной жизни мы чаще пользуемся термином зарплата) — это определённая денежная компенсация, которую может получить тот либо иной сотрудника за свою трудовую деятельность (в обмен на труд).

Ещё заработную плату (в том числе и Gross зарплату, о которой пойдёт речь ниже по тексту) можно описать как часть совокупного общественного продукта, которая выражена именно в денежной форме и поступает для личного потребления трудящегося с учётом количества, а также качества потраченного труда.

Ещё заработную плату можно описать как часть необходимых затрат для производства, а также реализации какой-либо продукции, которая направляется на оплату труда сотрудников и работников компании или какого-либо предприятия.

Важное замечание

Право на оплату труда в РФ гарантированно конституцией, поэтому платить слишком маленькую зарплату может быть незаконно. Очевидно, что это не означает, что работодатель вынужден платить сотруднику, которые ему не нужен, поэтому он может его и вовсе уволить.

Понятие Gross зарплаты

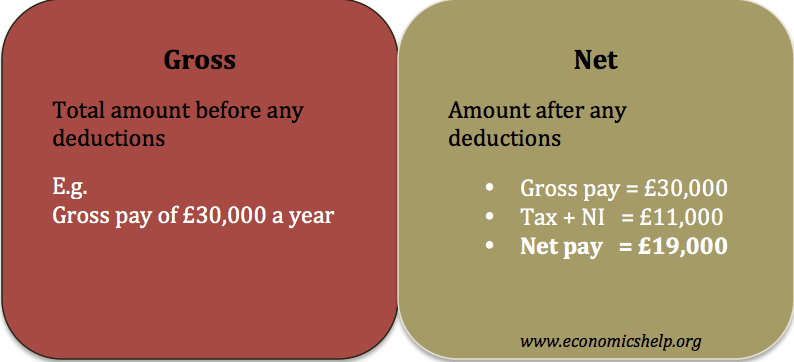

Данное понятие в переводе означает сумму до всех вычетов

Почему же это так важно и зачем нам это знать? Всё дело в том, что любая заработная плата в каком-либо государстве учитывается с самых разных точек зрения

К примеру, для того, чтобы иметь легального сотрудника, следует платить определённую заработную плату в каком-то конкретном размере. К примеру, она должна удовлетворять целому ряду различных требований.

https://youtube.com/watch?v=C3c_mhTUa3Y

Гросс зарплата, как зарплата для какого-либо сотрудника, определяется в качестве заработной платы, которая устанавливается и начисляется в соответствии с трудовым договором. Если говорить простым языком, то гросс зарплата — это зарплата ещё до выплаты различных отчислений.

Таким образом можно сказать, что если в вашем трудовом договоре указана заработная плата в размере 100 тысяч рублей, то после того, как вы уплатите налоги (в размере 13 процентов), то реально будете иметь заработную плату в размере 87 тысяч. Данная сумма называется нетто зарплата.

Для чего нужна гросс зарплата?

Данный вид заработной платы необходим для компании или предприятия, чтобы представлять сумму, которую необходимо выделять на каждого отдельно взятого работника.

Всё дело в том, что для того, чтобы работать легально, будет недостаточно наличия лишь одной зарплаты на руки. Вам также потребуется знать и то, какую сумму и куда необходимо заплатить для того, чтобы вас не обвинили в уклонении от уплаты налогов.

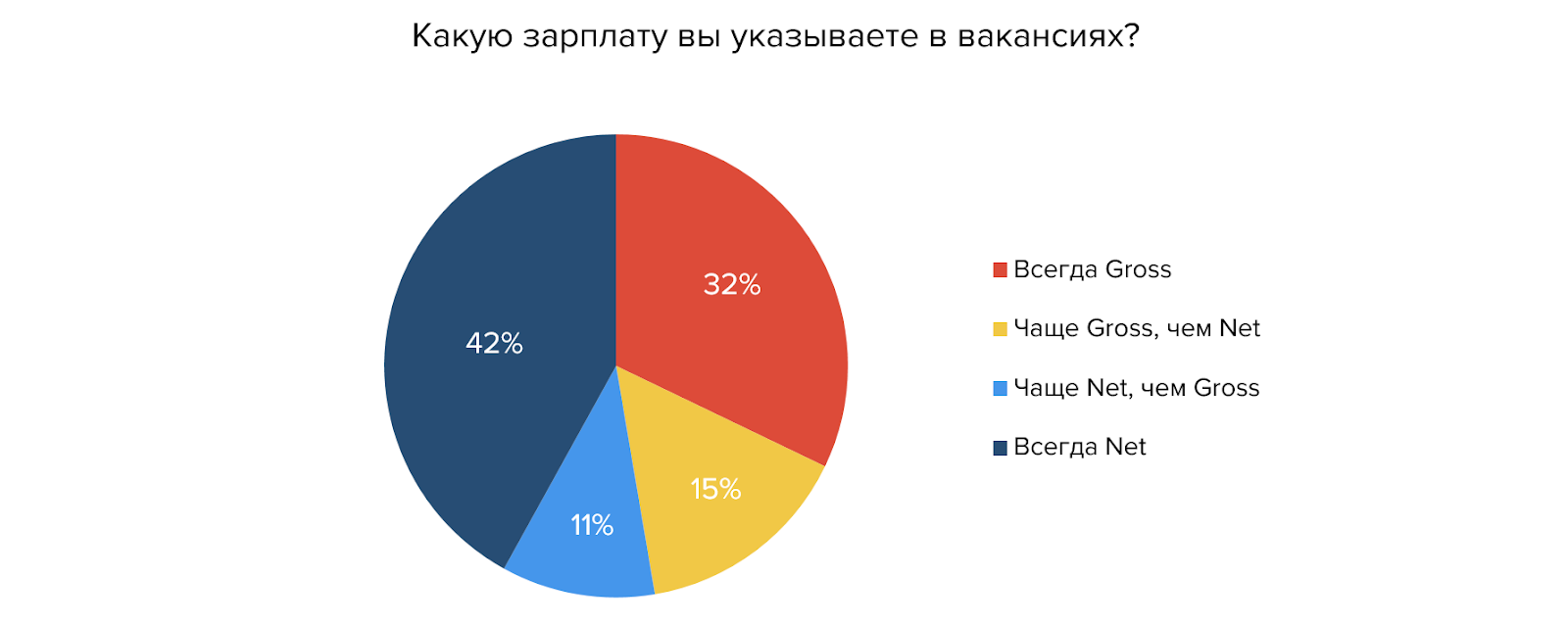

Гросс зарплата сегодня

На данный момент это понятие может быть актуально только лишь для работодателя, ведь обычно в объявлениях о поиске того либо иного сотрудника указывается заработная плата, которую человек сможет получить на руки «чистыми» деньгами. Это связано с тем, что никому особенно и не хочется обременять себя различными дополнительными расчётами, связанными с бухгалтерией.

Тем не менее для работодателя данное понятие представляет интерес, ведь с его помощью можно намного быстрее рассчитать собственные расходы и понять, сколько денег нужно для ведения дел

Вывод

Гросс зарплата — это заработная плата сотрудника + необходимые отчисления государству для нужд пенсионного фонда и всего остального.

Из чего состоит заработная плата

Экономическое планирование расходов предприятия — это ключевой момент, важность которого невозможно переоценить. При бюджетировании деятельности учреждения работники экономических служб должны максимально точно спрогнозировать будущие траты

Расходы на оплату труда являются одним из крупнейших направлений затрат предприятия. В бюджетном планировании и в вакансиях стали применять новые термины: гросс (gross) и нет (net).

Путаница возникает из-за того, что работник и работодатель на зарплату смотрят по-разному. Первого интересует, на какие деньги придется жить. А второго — сколько заложить в бюджет. И это разные цифры, потому что расходы организации по заработной плате состоят из:

- оклада;

- различных надбавок, если они предусмотрены законодательством и контрактом;

- премий (если предусмотрены);

- НДФЛ;

- страховых, пенсионных и прочих отчислений.

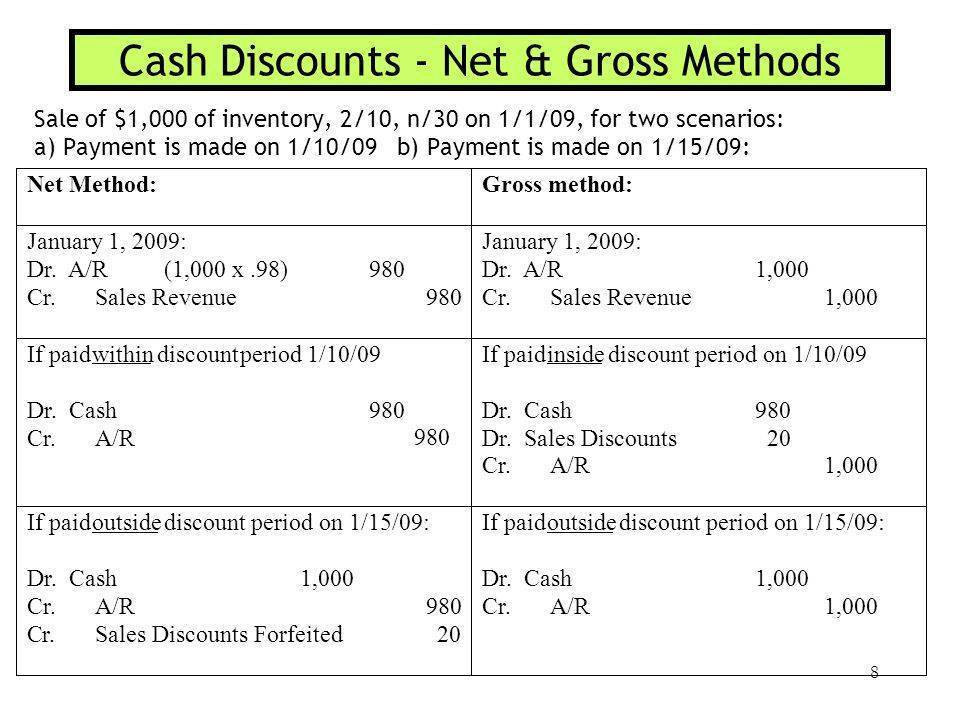

Первые три пункта — что, что получит на руки работник. Последние два — что дополнительно обязан заплатить за него работодатель. Поэтому и появляются зарплаты net и gross, что это значит по сути заработок до обязательных отчислений и после них. Юридически организация выступает налоговым агентом, формально налоги и взносы — это деньги, которые вы заработали. Организация не выдает их работнику, чтобы тот самостоятельно перечислил обязательные налоги и сборы, а делает это вместо него. Это проще и удобнее. Но возникает разный взгляд на заработок.

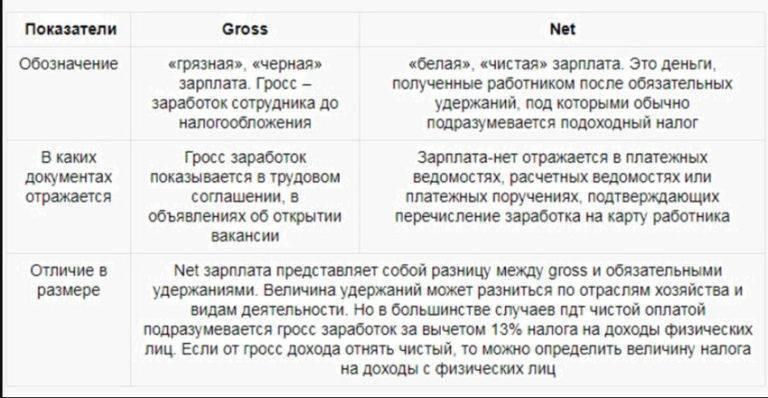

Зарплата net и gross

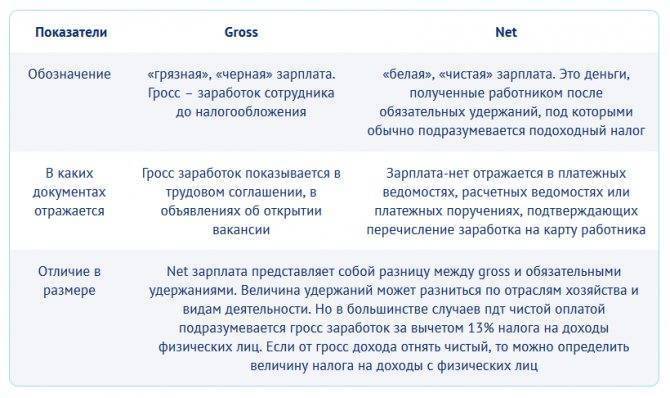

Хотя аналоги российской заработной платы по отношению к «net» и «gross» имеются, в России они применяются всего несколько лет, и далеко не всем работникам они понятны.

В РФ больше понятны термины «до налогообложения» и «после него», или «до вычетов»» и «после них». То есть, исходя их приведённого выше примера, зарплата «gross» – 30 000 рублей, а «net» – 26 100 рублей.

Когда наниматель ищет себе новых работников и размещает объявления об имеющихся вакансиях, он указывает заработную плату. В России, как правило, он указывает «gross», то есть до вычета всех налогов и обязательных сборов.

Если работнику необходимо знать точно, сколько он будет получать на руки «чистыми», то необходимо от указанной в объявлении суммы вычесть 13% подоходного налога. 13% – это ставка установленная для резидентов РФ. Если сотрудник таковым не является, то подоходный налог он платит в размере 30%. Работодатели редко указывают зарплату «net». Это происходит по той причине, что не будет известно, резидент будет работать или нерезидент. Кроме того, нанимателям так удобнее.

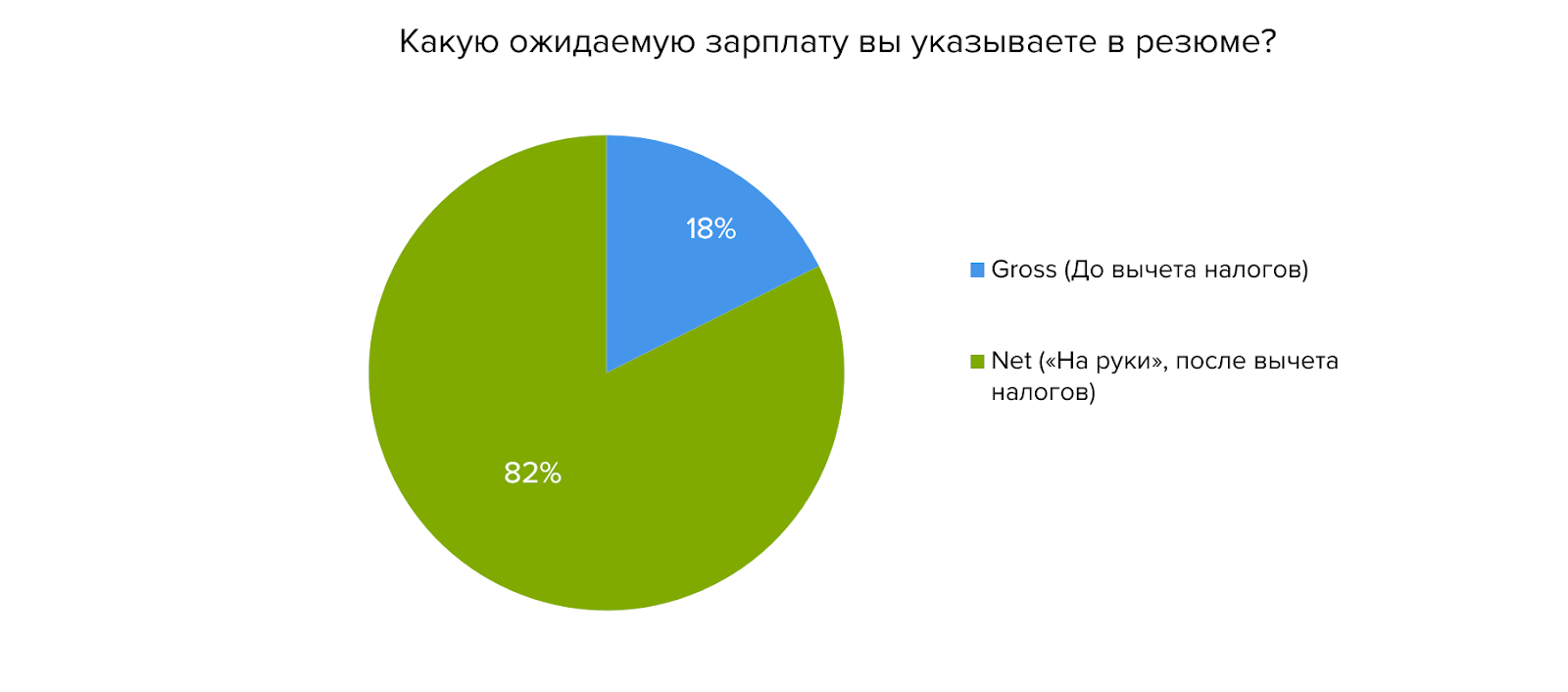

Если же говорить о соискателях, то они хотят видеть в объявлениях именно «чистую» зарплату. Они хотят понимать, на что они могут рассчитывать, когда получат первую заработную плату. Их этих сведений они формируют свои траты, планируют покупки или путешествия. Существует и обратная ситуация! Соискатели ищут работу и размещают своё резюме. Естественно, они указывают желаемый уровень заработной платы, которую они хотят получать. Но это «net» или «gross»?

Согласно практике, соискатели указывают зарплату «net», то есть ту, которую они хотят получать на руки. Отсюда возникает много споров с потенциальными работодателями. Последние готовы её платить, но они подразумевают вид «gross». После получения первых денег на руки работники начинают возмущаться, что их обманули и не доплатили.

Теперь нужно понять, в чём возникают разногласия! При размещении объявлений от работодателя, он указывает зарплату «вместе с налогами и прочими обязательными платежами». Как уже упоминалось, в России обязательным является подоходный налог в размере 13% или 30%. Как правило, наниматели делают акцент на том, что сумма указана «до налогообложения».

Соискатель может сделать самостоятельный расчёт, вычтя из указанной суммы 13% или 30%. В результате, у него получится та сумма денежных средств, которую он получит на руки.

Если же наниматель сразу указывает зарплату «после налогообложения», то делать расчёты соискателю не нужно. Он будет получать ту сумму средств, которая и указан. Но если ему интересно, он может посчитать, сколько работодатель ему начисляет.

Приведём пример:

В объявлении указано 100 000 рублей. Если это «gross», то на руки работник получит 87 000 рублей или 70 тысяч рублей соответственно (по ставке 13% или 30% соответственно).

Если же это зарплата «net», то работодатель начисляет ему почти 115 тысяч рублей (если НДЛФ по ставке 13%). В этом и заключается разница между указанием в объявлении / резюме «net» и «gross».

Чтобы не возникало разногласий, рекомендуется договариваться сразу же, ещё на этапе собеседования. Если стороны устраивают друг друга по всем показателям, им нужно обязательно обсудить размер заработной платы. Также рекомендуется уточнить – указанная сумма «до налогообложения» или «после». Но всегда можно прийти к компромиссу!

Есть ещё один нюанс! Не все работники знают, что обязательные взносы в ПФР и другие фонды платятся не из средств работника. Они не вычитаются из заработной платы. Эти взносы платятся за счёт средств работодателя, но рассчитываются они, исходя из зарплаты «до налогообложения». То есть работодатель использует зарплату «gross», делает на неё начисления по установленным тарифам и платит в фонды свои средства. Из зарплаты сотрудника ничего не вычитается!

Что такое gross зарплата и зарплата net

Зарплата gross – это размер зарплаты, который будет регулярно начисляться работнику за исполнение им своих трудовых функций. Из указанной суммы заработка будет удерживаться НДФЛ в размере 13%, поэтому на руки указанную сумму работник не получит. Gross-зарплату также иногда называют «грязной».

Мнение юристаДмитрий ИвановЦентр правовой поддержкиЗадать вопрос юристу

Данная статья рассказывает о типовых способах решения вопроса, но каждый случай уникальный. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

- Москва: +7 (499) 110-33-98.

- Санкт-Петербург: +7 (812) 407-22-74.

Нередко будущие сотрудники считают, что указывая gross-зарплату, работодатель хочет их обмануть: ведь это значение больше того, что реально получит работник. На самом деле, указывая-gross зарплату, работодатель не нарушает закон, и при определенных условиях работник может получать именно gross-зарплату без ее уменьшения на налог.

Для того чтобы понимать размер своих будущих доходов, сотруднику следует учитывать некоторые нюансы. Так, в указанной величине gross-зарплаты может быть указан не только ежемесячный оклад, но и премии и надбавки. При этом по факту величина доходов сотрудников может меняться с учетом годовых и квартальных премий.

Перед тем как устраиваться на работу, сотруднику следует ознакомиться с действующей на предприятии системой оплаты труда. Она может быть прописана в коллективном договоре или ином локальном нормативно-правовом акте

Особенное внимание следует обратить на порядок начисления и выплаты премиальных: какими критериями руководствуется работодатель при начислении премии, каков ее размер (есть ли минимальное значение)

Также нужно учесть, что зарплата сотрудникам платится не только по повременному принципу, но и на сдельной основе, как определенный процент за выполненный объем работ.

Почему работнику имеет смысл знать размер зарплаты gross? Ведь налоговая ставка по доходам от исполнения трудовых функций единая для всех работникам и составляет 13% (согласно п. 1 ст. 224 Налогового кодекса). Работодатель как налоговый агент обязан удержать и перечислить в бюджет размер НДФЛ. Но все же показатель gross-зарплаты более информативен, чем net-зарплаты.

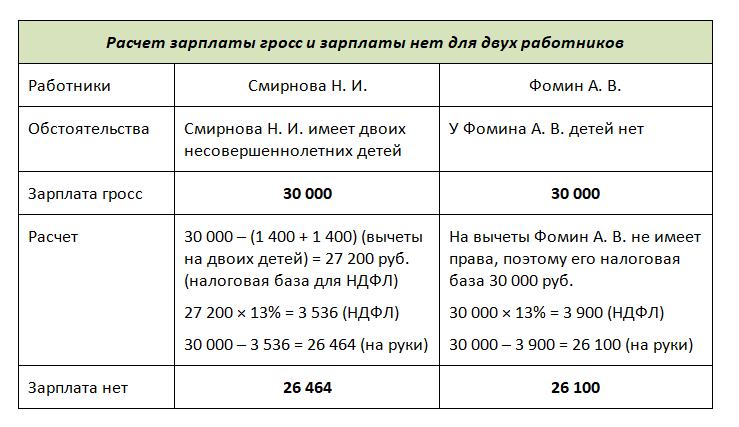

Дело в том, что многие сотрудники могут рассчитывать на получение налоговых вычетов, которые уменьшают налогооблагаемую базу и позволяют получать зарплату в большем размере. Так, сотрудникам положены социальные вычеты, предоставляемые за несовершеннолетних детей. Для их получения работнику надо обратиться к работодателю с заявлением по ст. 218 Налогового кодекса.

Также сотрудникам полагаются имущественные вычеты при покупке квартиры. Они могут вовсе получать зарплату в полном размере, пока размер неудержанных налогов не достигнет 260 тыс. р. (согласно ст. 220 Налогового кодекса).

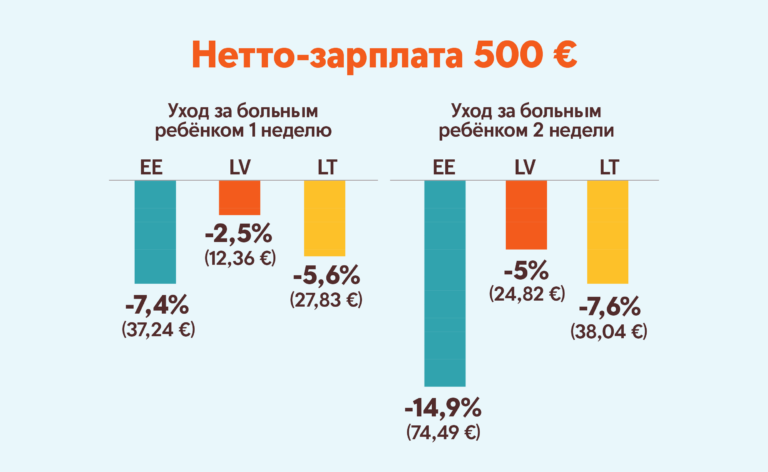

Нередко работодатели частично платят зарплату «в конверте» в целях снижения налоговой нагрузки. Ведь, помимо НДФЛ, работодатель обязан платить с заработка сотрудника пенсионные и страховые взносы, оплачивать больничные листы и декретные, оплачивать простой и вынужденные прогулы по среднему заработку. В этом случае значение зарплаты в объявлении совсем неинформативно.

Сумму зарплаты после вычета налогов также называют «нет». Это определение происходит от английского net, или «конечный». Разница между gross- и net-зарплатой состоит в НДФЛ в размере 13%.

Социальный налоговый вычет

Льгота работодателем предоставляется в размере денежных средств, израсходованных на:

- лечение;

- обучение;

- уплату дополнительных взносов на накопительную пенсию;

- расходы на добровольное страхование: пенсионное и жизни.

Для его получения у работодателя необходимо получить уведомление в налоговой инспекции по вашему месту жительства. Сделать это можно, написав заявление и предоставив подтверждающие расходы документы (договор на обучение, лечение, добровольное страхование, платежные документы) в ИФНС. Сделать это можно лично в инспекции, направив почтовым направлением или через личный кабинет налогоплательщика.

Уменьшение базы, с которой исчисляется налог, будет произведено на сумму, указанную в уведомлении.

Определения видов зарплат

Заработная плата для наемного персонала в России состоит из следующих компонентов:

- оклад;

- различные надбавки, если их предусматривает законодательство и трудовой договор;

- премия или другое поощрение (если это предусмотрено и/или заслужено).

Заработная плата составляет основную форму дохода физических лиц, поэтому с нее взимается подоходный налог – НДФЛ. Этот фактор и является определяющим в различии заработных плат «gross» и «net».

Gross-зарплатой в бухгалтерском учете именуют сумму вознаграждения за труд работника, включающую все компоненты зарплаты, в том числе и НДФЛ. Разговорные синонимы – «Зарплата по документам», «зарплата грязными», «черная зарплата», «брутто».

Net-зарплата – денежная сумма, из которой исключены все обязательные налоговые платежи (НДФЛ), то есть количество денег, получаемых работником в свое распоряжение в качестве платы за труд (в кассе или на банковскую карту). Разговорные синонимы: «зарплата на руки», «чистыми», «белая зарплата».

«Чёрная» и «белая»

Не секрет, что чёрной и белой зарплатой в народе также именуют, соответственно, сумму «в конверте» и легальную зарплату. Предприниматель может выплачивать персоналу «gross», а в документах отражать меньшую сумму, чтобы снизить страховые выплаты и налоги для себя. С первого взгляда, сотруднику выгоднее получать сумму, с которой не забирается ежемесячно НДФЛ. Однако, по факту, не отчисляя необходимых средств в ПФР, работодатель «обкрадывает» будущую пенсию сотрудника. Кроме того, «чёрная зарплата» является экономическим преступлением, и в случае обнаружения налоговыми органами серьёзно наказуема.

Оборотные показатели

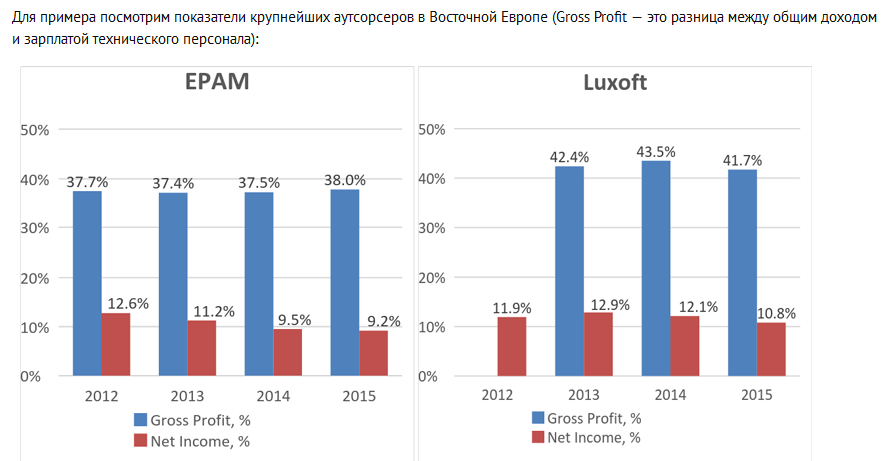

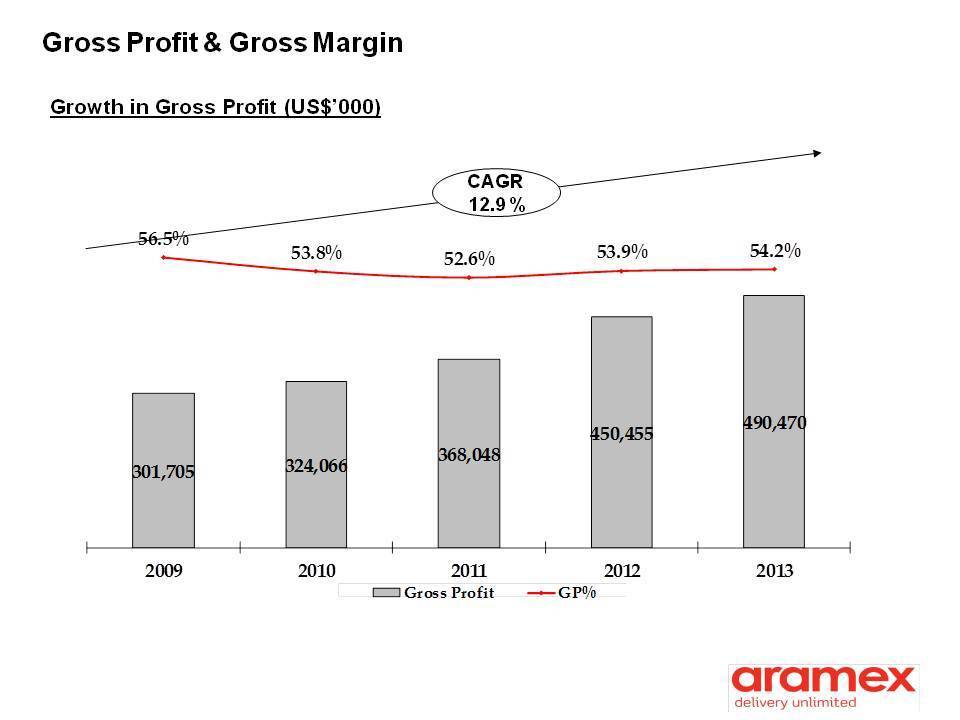

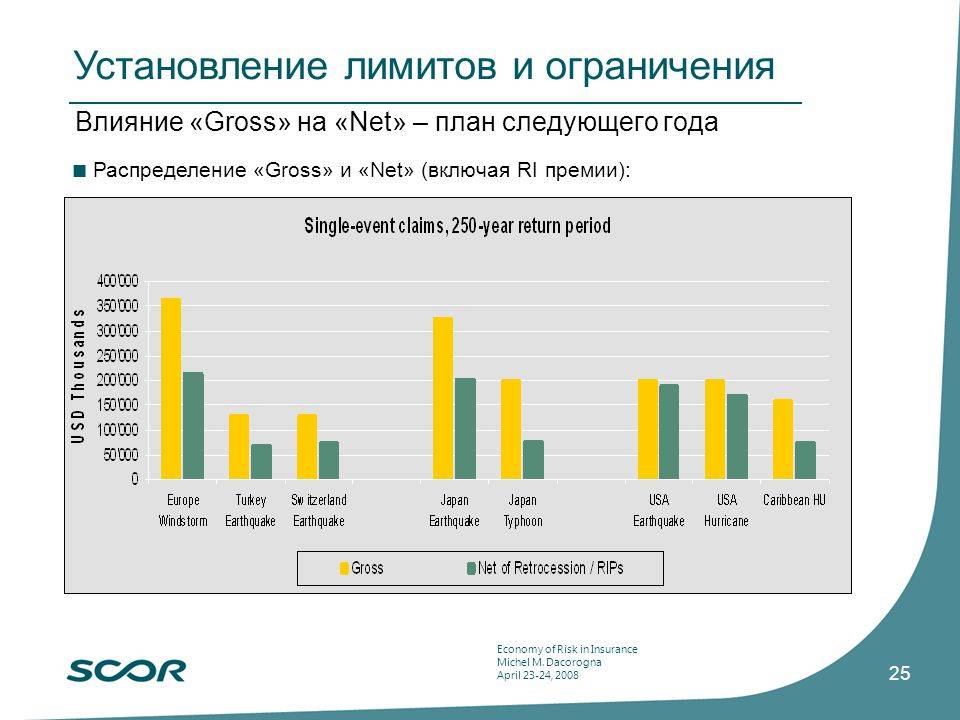

Billing включает в себя сумму счетов, выставленных клиентам по агентским договорам вместе с суммой всех комиссионных вознаграждений, полученных от поставщиков по договорам комиссии или аналогичным. Этот показатель используется агентствами, которые занимаются медийной/контекстной рекламой и проводят через себя много клиентских денег как посредники. Замечу, что агентства работают с клиентами чаще всего по одному из двух типов договоров: по договору оказания услуг или по агентскому договору. В случае агентского договора оборот по нему как раз является биллингом, также этот показатель называют Net Sales.

Если мы вычтем из полученных от клиентов по агентским договорам доходов сумму транзитных платежей — Agent Costs, то мы получим Revenue. Это оборот агентства. В оборот входят комиссии, полученные от поставщиков — например, рекламных площадок при размещении медийки или контекста.

Если у компании нет агентских договоров, то Billing равен Revenue. Поэтому разработчикам, продакшен-компаниям нет смысла выделять Billing как отдельный показатель.

При этом практически у любой компании есть прямые расходы на поставщиков, связанные с непосредственным оказанием услуги. Например, при разработке сайта приобретается система управления сайтом, а в договоре и/или счетах явно указано стоимость лицензии. В этом случае, подобные расходы идут в графу Direct Costs — прямые затраты.

Разница между Revenue и Direct Costs — Gross Profit, один из ключевых показателей агентства. Для быстрой оценки стоимости агентства часто используют значение Gross Profit за последний год работы.

В чем разница между Agent Costs и Direct Costs? Ведь многие агентства в своей отчетности не разделяют эти два показателя. Разница следующая:

При работе с клиентом по агентскому договору, компания несет ответственность только в рамках своей комиссии, пусть для примера это 10% от 100 руб., т.е. в рамках 10 руб. В этом случае:

Billing = 100 руб.,

Agent Costs = 90 руб.,

Revenue = Gross Profit = 10 руб.,

Direct Costs = 0.

В случае, когда агентство работает с клиентом по договору оказания услуг, оно несет ответственность не в рамках 10 руб. своей маржи, а в рамках всех 100 руб. Это существенно, а если быть точнее, то в 10 раз повышает финансовые риски в случае предъявления претензий к агентству от клиента. При таком подходе:

Billing = 100 руб.,

Agent Costs = 0 руб.,

Revenue = 100 руб.,

Direct Costs = 90 руб.,

Gross Profit = 10 руб.

Gross Profit одинаков в обоих случаях, но оборот (Revenue), определяющий размер ответственности агентства, отличается в 10 раз.

Замечу, что во все вышеперечисленные показатели входят только операционные доходы, т.е. доходы от основного вида деятельности компании.

Если агентство, например, сдает в субаренду помещение, то это доход от неосновной деятельности, и учитывается он отдельно в строке 8.

Если агентство получает проценты от депозитов (например, от овернайта) или периодически зарабатывает/теряет на разнице курсов валют, то это финансовый доход/убыток, и он учитывается в строке 10. Доход, полученный от вложения денежных средств в различные финансовые инструменты, не является операционным доходом.

Детализация операционных доходов обычно представляет из себя доходы от разных направлений деятельности, например:

Gross Profit

- Gross Profit от размещения контекстной рекламы,

- Gross Profit от размещения медийной рекламы,

- Gross Profit от SMM,

- Gross Profit от SEO.

Operating Costs — операционные расходы. Сумма всех расходов, которые понесла компания за отчетный период — аренда, оплата труда сотрудников, включая налоги на доходы физических лиц, страховые взносы и расходы на командировочные, маркетинговые расходы, расходы на связь, подбор персонала, юридические услуги, рассчетно-кассовое обслуживание и т.д. Структура операционных расходов зависит от каждой конкретной компании, ее структуры и целей управленческого учета.

Что это значит, как их посчитать

Любого претендента на ту или иную вакансию интересует вопрос о том, сколько он будет получать за свою работу.

При этом существует несколько понятий, связанных с заработной платой

Именно поэтому важно понимать, о какой конкретно выплате идет речь, когда работодатель называет конкретную цифру или некоторый диапазон (так называемую вилку), в котором могут варьироваться будущие доходы

Что это означает?

Наиболее часто используемыми видами являются gross (гросс) и net зарплата.

В объявлениях при поиске соискателей может указываться любой из этих вариантов. Так, gross заработная плата представляет собой доход, который устанавливается для каждого конкретного сотрудника в индивидуальном порядке за полностью отработанный период (чаще всего это месяц). По сути, это означает, что оплата указывается в «черном варианте» — без учета различных вычетов и в полном размере.

В большинстве компаний единственным вычетом является НДФЛ (налог на доходы физ. лиц). В России он равен 13 процентам.

Соответственно, если в объявлении указан гросс вариант, по факту будущий сотрудник будет получать на 13% меньше.

Что касается второго вида — net — это тот доход, который указывается с учетом всех вычетов.

То есть, если соискателю говорится некая сумма и оговаривается, что это net выплата, именно ее он и будет получать на руки ежемесячно. Интересно, что этот вид заработной платы указывается в объявлениях на различных сайтах по поиску вакансий значительно реже: психологически многим людям приятнее видеть большую сумму в качестве оплаты труда, и подсознательно они не отдают себе отчет в том, что реальный доход будет несколько меньше указанного.

Разницу между этими видами необходимо знать для того, чтобы иметь возможность сравнивать выгодность тех или иных предложений на рынке труда. Кроме того, зная «чистую» зарплату, можно сопоставить ее с теми требованиями, которые предъявляет потенциальный работодатель. Соответственно, в результате можно найти оптимальное соотношение между уровнем оплаты и пределами ответственности.

Порядок расчета и перевода

Предположим, что в объявлении указана сумма в 50 тысяч рублей. При этом нет входных данных о том, является ли это выплатой gross или net.

Ситуация №1. 50 тысяч рублей — это гросс зарплата.

В этом случае net будет считаться следующим образом:

Получается, что сумма удержанного налога составляет 6 500 рублей.

Ситуация №2. 50 тысяч — это net оплата. В этом случае необходимо посчитать налог и сумму gross. Расчет будет несколько сложнее, чем в предыдущем примере.

Итак, заработная плата net – это 50 000. При этом налог составляет 13%. Соответственно, 50 тысяч рублей составляют 0,87 от величины гросс. Тогда этот вид оплаты труда равен:

Как видно, в данной ситуации налог будет значительно выше, чем в предыдущем случае.

Он составит 7 471,26 рубля (с округлением).Важно понимать, что в нашей стране существуют подводные камни, связанные с тем, как работают фирмы. В этом случае работодатель параллельно оптимизирует свои затраты на страховые выплаты, которые являются существенной статьей расходов на персонал.

В этом случае работодатель параллельно оптимизирует свои затраты на страховые выплаты, которые являются существенной статьей расходов на персонал.

Таким образом, необходимо обращать внимание на то, какой вид оплаты труда указывается в объявлении или трудовом договоре для того, чтобы не возникало недопонимания между сотрудником и нанимателем. С сайта: http://znaydelo.ru/personal/pravo/zarplata-net-i-gross.html

С сайта: http://znaydelo.ru/personal/pravo/zarplata-net-i-gross.html

Белые, серые и черные зарплаты

Нюансы налогового кодекса, который, кстати, в 2020 году не претерпит серьезных изменений, заставляют идти работодателя на целый ряд ухищрений. Они иногда могут расцениваться законом как правонарушения. В частности, форма оформления на работу. Многие кандидаты в поиске занятости сталкиваются с тремя ее формами:

- законное официальное трудоустройство с открытыми зарплатными выплатами;

- законное оформление трудовых отношений на минимальную зарплату и выдача остальной части денег в конверте;

- работа без оформления с получением зарплаты в конверте.

А значит, и зарплаты названы, соответственно:

- белая;

- серая;

- черная.

Что значит зарплата на руки в случае серого и черного варианта? В первом случае работодатель официально начисляет наемному работнику минимальную выплату по РФ. С этой суммы идут отчисления на налоги и фонды. Оставшуюся часть от оговоренной при трудоустройстве работодатель платит наличкой, а значит, в руки. Черные оклады полностью теневые.

Зарплата gross и зарплата net — что это такое?

Преимущественно работники не сталкиваются с понятием и отличием терминов gross и net, за них с этим разбираются работодатель и бухгалтер предприятия. Сам сотрудник получает заработную плату на руки или переводом на карту банка и совершенно не задумывается, сколько и зачем вычли из его вознаграждения за труд:

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

- Заработная плата gross – это оплата труда за отработанный сотрудником период в полном размере без вычета налогов. Такая плата за труд еще называется «брутто», «черной» или «грязной». В РФ оклад гросс рассчитывается без вычета налога на доходы физических лиц, который равен 13%.

- Соответственно зарплата net – это сумма, которую работник получает за отработанный период с учетом всевозможных вычетов. Такую оплату труда прозвали «нетто», «белой» или «чистой».

Главное отличие платы гросс и net заключается в технологии расчета. В нашей стране многие работодатели выдают заработанную сумму в конвертах, так называемую гросс, поскольку так им удается уйти от оплаты налогов. Для работника денежное вознаграждение гросс также более привлекательно, ведь все хотят зарабатывать больше. Но везде есть свои подводные камни и те, кто желает получать хорошую пенсию в будущем, должны понимать отличие окладов, и отдавать предпочтение оплате net.

Как посчитать зарплату гросс?

Чтобы точно и законодательно верно посчитать заработок гросс, понадобится учесть, что существует отличие в расчетах для некоторых категорий граждан и ставка НДФЛ может быть снижена. К таким группам можно отнести:

- работников, у которых на воспитании имеется один или более несовершеннолетних детей;

- военнослужащих РФ;

- опекунов;

- родителей, у которых есть дети-инвалиды.

Чтобы посчитать сумму оплаты труда сотруднику, бухгалтер должен руководствоваться статьей 218 НК РФ. Выявив отличие между видами жалования, а также разобравшись с процентной налоговой ставкой, которую удерживают из заработной платы гражданам РФ, можно с легкостью посчитать плату гросс и net. Для расчета полной оплаты труда понадобится знать точную сумму, получаемую каждый календарный месяц наличными или на банковскую карту. Итак, воспользовавшись калькулятором можно посчитать заработок гросс используя такую формулу:

Зарплата gross = зарплата net разделить на 0,87.

Пример расчета

Зная конкретную сумму, оставшуюся после оплаты налога, сможем посчитать оплату гросс на конкретном примере. Допустим, что сотрудник компании на руки получает сумму в размере 30 000 рублей, это заработанные деньги, которые уже остаются после уплаты подоходного налога в размере 13%. Всем понятен расчет суммы налога, где заработная плата умножается на налоговую ставку. Заменим налог на такое произведение:

Зарплата gross — (зарплата gross * 13%) = 30 000 рублей.

Вынесем общую сумму заработка за скобки и получим новую формулу:

Зарплата gross * (100% — 13%) = 30 000 рублей.

На следующем этапе сможем посчитать заработок гросс, для этого следует сделать перенос процентов в правую часть формулы. Проценты потребуется выразить в долях единицы, таким способом сможем посчитать нужную сумму:

Зарплата gross = 30 000 рублей / 0,87 = 34 483 рубля.

С помощью такого несложного расчета работник лично сможет посчитать заработную плату гросс. Такие знания пригодятся не только для определения реальной платы за ежемесячный труд, но и помогут определиться с величиной полагающихся налоговых издержек.

Зарплата гросс (gross) и net — что это означает?

Вы ищете работу и наткнулись в объявлении на новое для вас понятие гросс-зарплаты или net-зарплаты и хотите знать, о чем здесь речь?

И что означают зарплата гросс и net, как не прогадать и выбрать более выгодное предложение? Ниже мы дадим ответы на эти вопросы максимально доступно и подробно.

Зарплата net и gross — что это значит

Заработной платой Gross называется зарплата, которая начисляется работнику полностью, за все отработанное им время, она рассчитывается в черновом варианте, без применения различных вычетов и налогов.

Не учитываются в зарплате гросс такие вычеты, как пенсионные отчисления, а также налог на доходы физических лиц (НДФЛ). Так как НДФЛ у нас равен 13%, то если в объявлении указана гросс-зарплата 25 000р., то на руки вы будете получать как минимум на 13% меньше, то есть 21 750р.

С другой стороны, net-зарплата – это заработная плата после применения всех налогов и отчислений. Именно ее зовут «белой» зарплатой, то есть это те деньги, которые вы как работник будете получать на руки после того, как с вас будут удержаны все налоги.

Как считается зарплата gross и net

Если вы знаете из объявления о приеме на работу указанную там заработную плату gross, рассчитать, сколько вы будете получать на руки, для вас будет несложно. Для расчета вам надо будет всего лишь отнять от исходной суммы 13% НДФЛ.

Это легко сделать даже в уме, зная простейший алгоритм вычислений. Легче всего это посчитать таким образом: сначала, разделив зарплату gross на 100, вы найдете чему равен 1 процент от суммы, затем этот процент умножим на 13 и получим удерживаемую сумму, которую потребуется отнять от исходной зарплаты гросс.

Таким образом мы получим зарплату net, или деньги, получаемые на руки калькулятор.

Если вы знаете зарплату net, а вам необходимо узнать при этом, какой подоходный налог вы будете уплачивать, то найти НДФЛ можно таким способом: сначала вашу зарплату net разделим на 0,87 и таким образом найдет зарплату gross калькулятор. В нашем примере: возьмем 21 750, разделим эту сумму на 0,87 и получим 25 000р.

Теперь, отняв 21750 от 25000р. 3 250, то есть наш налог на доходы.

Как найти самое выгодное предложение, если указана зарплата gross и net

Этот вопрос по большей части лишен смысла ввиду того, что в любом виде – в виде зарплаты gross или зарплаты net, мы имеем одно и то же число, просто до и после применения налогов. Просто надо иметь ввиду, что если тип зарплаты указан верно, вы обладаете полной информацией, чтобы принять решение о выгодности предложения.

Не рассчитывайте на чудо, просто уточняйте не до конца ясные моменты.

И держите в голове, что скорее всего в объявлении будет указана именно зарплата gross, поскольку психологически люди охотнее клюют на большие цифры в объявлении о работе.

Для увеличения отклика работодатели и приводят в тексте объявлений зарплату гросс, и это работает: люди откликаются активнее. Но знать эту психологическую особенность и чем различаются зарплаты гросс и нет лучше до приема на работу.

Отличия зарплаты net (нетто) от gross (гросс)

Главное отличие зарплаты net от gross в том, что первая сумма – это объем денежных средств, подлежащих выдаче работнику на руки, а вторая – совокупное начисление, исходя из установленных на предприятии тарифов и положенных сотруднику доплат.

С гросс зарплаты начисляются страховые и пенсионные взносы, а также НДФЛ. Из нее исключаются все суммы, которые подлежат вычету из работной платы.

Часто гросс зарплату путают с оплатой труда «в конверте». Однако данное утверждение ошибочно. Все дело в том, что в трудовой практике так называют официально начисленные суммы и отраженные во внутренней документации, а также в расчетных листках.