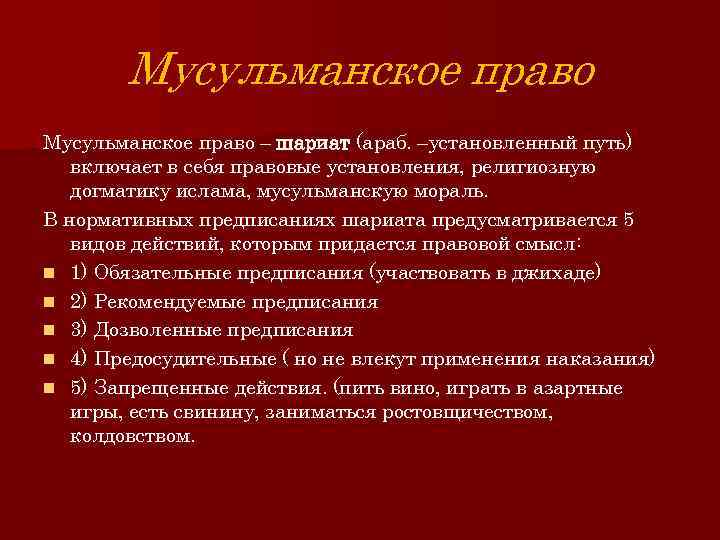

Виды Шариата

Шариат берет из Корана и Сунны культовые нормы, которые регулируют порядок, по которому мусульмане должны исполнять религиозные обязанности – ибадат. Также в шариатских законах содержатся правила, которые определяют поведение мусульман в их взаимоотношениях друг с другом – муамалят.

Шариат дает ориентиры и общие принципы – аль-куллия или аль-каваид аль-амма, их следует читать и они могут толковаться и рационально осмысливаться с целью найти решение в определенной ситуации. Правоведы для того, чтобы вывести законы и правила поведения в конкретных случаях, могут применить иджтихад, и с его помощью они могут заменять правила старые новыми, но не выходить за рамки Шариата, который основывается не только на ясных положениях Священного Корана и Сунны, но в нем могут быть сформулированы только общие ориентиры, на которые может опираться мусульманин в своей жизни.

В Шариат включены и те вопросы, которые относятся к религиозной догматике – это акида. Также Шариат включает в себя законы, относящиеся к религиозной этике – это ахляк. Ученые богословы Ислама утверждают, что не только законы и правила внешнего поведения диктует Шариат, но и предписывает мусульманам те религиозные убеждения, которые продиктованы внутренней мотивацией человека и его стремлением к нравственному совершенствованию.

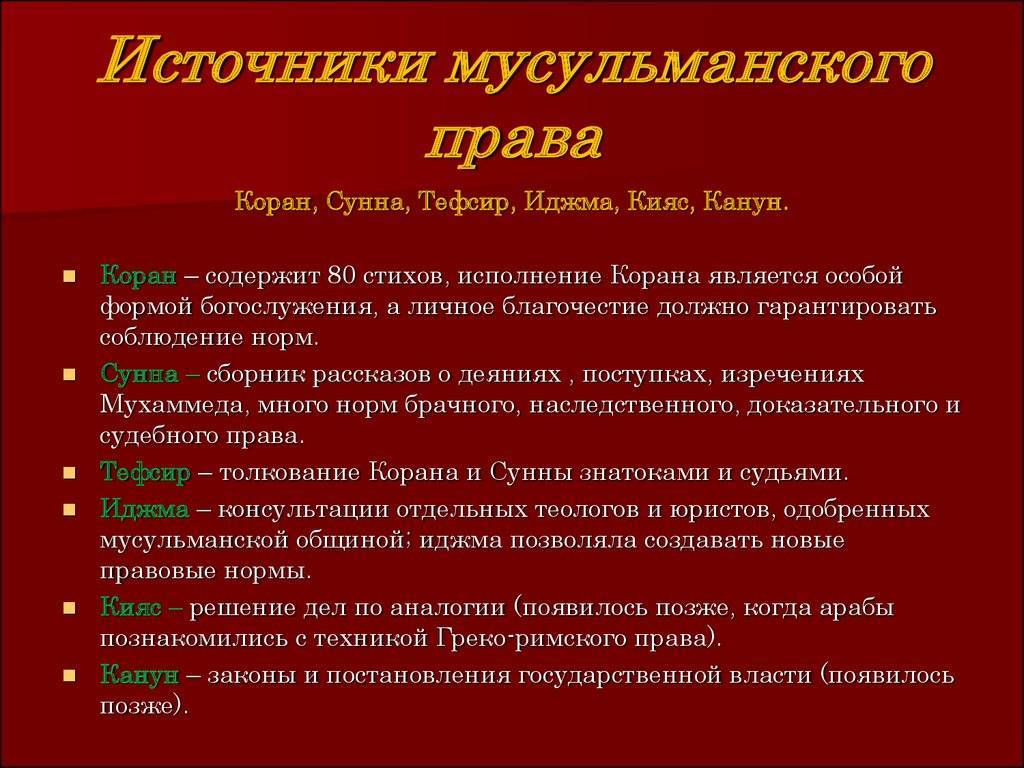

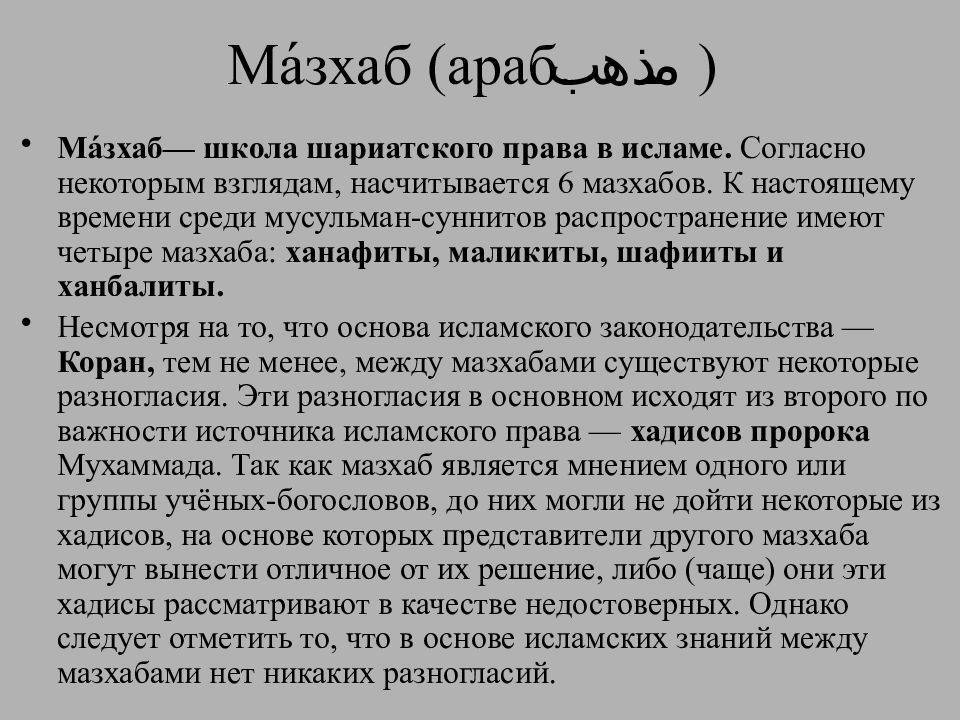

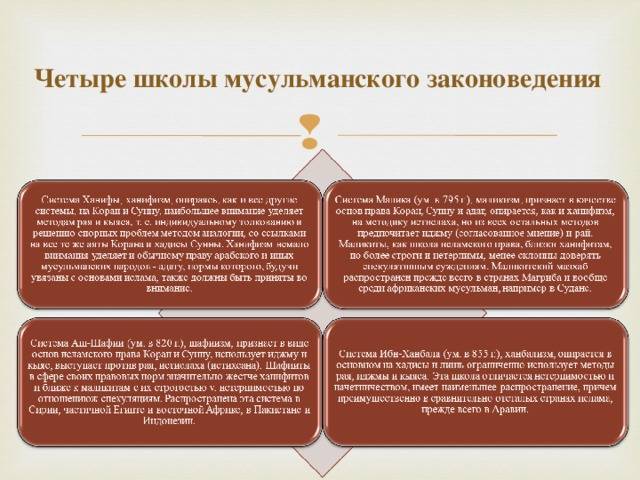

Помимо Корана и Сунны, которые являются основными источниками шариата, он охватывает также те нормы, законы и правила, которые были выработаны мазхабом – то есть такие, которые сформулировали люди, но на основании и в строгом соответствии с божественными предписаниями, которые читали в Божественном Откровении. Шариат оперирует также такими источниками, как иджма или единогласное мнение общины, и кияс, то есть сопоставление или соизмерение тех случаев, которые имеют описание в Священной Книге Коран и Сунне Пророка ﷺ с той ситуацией, по которой выносится правовое решение.

Комментарии к статье 191

Большую часть информации об определяющих в статье терминах можно узнать из федерального закона №41 и постановления Правительства РФ о хранении и учете драгоценных металлов.

Комментарии к 191 статье:

- Предметами преступного посягательства являются драгоценные металлы, камни, жемчуг. Драгоценные металлы – золото, серебро, платина, палладий, родий, осмий, иридий, рутений.

- Драгметаллы могут находиться в любом состоянии, кроме ювелирных и бытовых изделий, лома: самородки, аффинированный вид, полуфабрикаты для изготовления изделий (включая ювелирные), стружка, опилки, сколы.

- Драгоценные камни – алмазы, рубины, изумруды, сапфиры, александриты, сырой и обработанный жемчуг, янтарные образования. Они могут находиться в естественном необработанном, сыром , обработанном виде – вставки в изделия, не получившие сертификации, полуфабрикаты, рекуперированном виде (извлечены из инструмента).

- Преступление выражается в совершении сделки, незаконном хранении, перевозке, пересылке объектов. Под сделками понимаются купля-продажа, обмен, дарение, займ, аренда.

Виновные лица могут привлекаться к уголовной ответственности, если сделка совершена при нарушении приоритета пополнения фондов. На практике нередки случаи продажи фианитов, цирконов или чешского свинцового стекла под видом бриллиантов, а меди под видом драгметаллов.

Продавец осознает обманный характер действий и понимает вину, поэтому является мошенником (наказание по статье 159 УК РФ). При этом покупатель также несет ответственность – его действия квалифицируются по статьям 30 и 191, предмет – покушение на незаконную покупку.

Состав преступления и виды незаконной банковской деятельности в статье 172 УК РФ

Прочие комментарии к статье:

Незаконное хранение, перевозка или пересылка объектов – формы незаконного оборота, если они совершаются лицами, незаконно владеющими предметами. Хранение – любое действие, связанное с нахождением металлов или камней. Оно подразумевает умышленное нарушение правил

По правилам важно обеспечить сохранность, использовать помещения, отвечающие требованиям по безопасности. Хранение – длящееся преступление.

Перевозка осуществляется любым видом транспорта при участии виновного

Пересылка предметов – когда он перемещается с одного места в другое, при этом винновный не принимает участия. Преступление окончено в момент совершения.

191 статья УК РФ определяет состав преступления, субъектом выступает лицо, достигшее 16-летнего возраста. Оно должно иметь прямой умысел, может быть руководителем организации. Хищение драгметаллов требует другой квалификации, если после него был совершен незаконный оборот.

Во второй части статьи установлена повышенная ответственность, если оборот осуществлен в крупном размере, группой лиц по сговору. Крупным размером считается сумма свыше 250 тысяч рублей. Деяния в первой части – преступления небольшой тяжести, во второй – тяжкие.

Скупочным организациям и ИП запрещено принимать алмазное сырье, необработанный жемчуг и камни.

Ответственность за незаконный оборот

- Дгарметаллов. Зависит от стоимости драгоценностей, которые стали объектом преступления. Максимальное наказание, которое предусмотрено Уголовным кодексом – 5 лет обязательных работ или лишения свободы для частных лиц, и до семи лет со штрафом до миллиона рублей для группы лиц (два человека тоже считаются группой).

- Камней. Ответственность за оборот камней предусмотрена в том же объёме. Вероятность получить максимальный срок зависит от стоимости камней, с которыми была проведена незаконная операция.

- Жемчуга. Жемчуг перечисляется среди драгоценных камней отдельно, но ответственность за его оборот такая же, как и за другие камни и металлы. Если жемчуг не является частью украшения или бытового изделия – он предмет преступления.

Как выбрать правильный ETF из списка

Процедуру выбора «правильного» с финансовой точки зрения ETF-а — дело реально непростое, особенно для новичка. Ведь не все ETF-ы из списка выше будут хорошей инвестицией.

Поэтому, я создал самый подробный мини-гид, содержащий пошаговую инструкцию (на 30 листах), со скриншотами экранов (!). Так я выбираю ETF-ы для себя и своих клиентов! Инструкция на русском языке

Мини-курс “Как выбрать лучшие Американские ETF-ы”. Получите пошаговую инструкцию с десятками скриншотов того, как я выбираю ETF-ы для себя лично (!!!) и для клиентов. ETF – это именно тот инструмент, который позволяет зарабатывать от 10-20% (и выше) в долларах в год! Цена – всего 1,800 руб.! Узнайте больше здесь.

Шариатское страхование

Инвестирование в шариатское страхование широко известно в исламских странах, но новое явление для России. В шариате этот продукт называют такафулом. В отличие от традиционного страхования, страхователи имеют право получить часть прибыли страховщика с учетом издержек. Это значит, что страхователь, произведя уплату страховой премии, становится акционером компании и получает часть ее прибыли по итогам года. В шариате есть два вида такафула – имущественный и семейный.

Начиная с 2004 года в России предпринимались попытки создания и продажи исламских страховых продуктов, но широкое распространение подобные проекты получили только в 2013 году в Казани.

Что такое халяльное инвестирование?

Халяльное инвестирование относится конкретно к инвестированию в соответствии с законами шариата (или исламскими законами). В этой статье вы можете встретить эти два слова, шариат и ислам, взаимозаменяемо. Шариат – это закон, который является частью исламских традиций и обычаев.

В исламе запрещены проценты – и это явно определяющий принцип инвестирования – получение процентов. Поскольку получение процентов запрещено по законам шариата, возникает вопрос Харам ли инвестировать в исламе?

Возникают некоторые важные вопросы:

- Какие есть инвестиции, где проценты (риба) обычно не задействуются.

- Где вы можете найти возможности для инвестиций в халяль?

Помните, что термин «халяльное инвестирование» означает инвестирование в акции или фонды, которые соответствуют законам шариата.

Теоретически, независимо от того, инвестируете ли вы в халяльные инвестиции или в какие-либо другие виды инвестиций, вы стремитесь получить доход от своего капитала и хотите максимизировать доходность своих инвестиций.

Однако есть важное различие: когда вы инвестируете в соответствии с исламским законом, оно запрещает инвестиции в определенные типы компаний. Когда вы инвестируете в соответствии с традициями закона шариата, вас поощряют инвестировать социально ответственным образом, например, инвесторам рекомендуется не инвестировать и не использовать свои средства в отраслях, которые тесно связаны или связаны с такими вещами, как курение, употребление алкоголя или порнографии

Когда вы инвестируете в соответствии с традициями закона шариата, вас поощряют инвестировать социально ответственным образом, например, инвесторам рекомендуется не инвестировать и не использовать свои средства в отраслях, которые тесно связаны или связаны с такими вещами, как курение, употребление алкоголя или порнографии.

Изучив вышеизложенное, есть много вариантов халяльных инвестиций и халяльных акций на фондовом рынке, которые соответствуют законам шариата, и они будут рассмотрены ниже.

Прежде чем я перейду к тому, как и куда инвестировать в отношении исламского права, я хочу сначала обратиться к фондовому рынку:

Юридическая сила законов шариата

Шариат – это проявление Мудрости Всевышнего и Его Милосердия, и подстраиваться под стандарты и ценности человечества, которые меняются постоянно с течением времени и под влиянием моды он не может и не будет. Шариат не представляет собой свод законов, правил поведения, запретов и обязанностей. Шариат представляет собой путь нравственности и безопасности, он предписывает жить так, чтобы жизнь мусульманина соответствовала предписаниям и Воле Всевышнего, Его Милости. Шариат представляет собой кодекс поведения, который был установлен Исламом, и в котором скрыта огромная сила, которая поможет осуществить чаяния мусульман, желающих встать на путь истинный и найти себя в Исламе. Какими бы ни были обстоятельства, Шариат сохраняет свою юридическую силу. Только с позволения Всевышнего может подвергаться изменениям то, что было предписано Им.

Шариатом охвачены все аспекты жизни мусульманина, в него включены все правила, которые относятся к богослужению и коммерческим действиям, к нормам уголовного права и семейного. Законы Шариата опираются на Священную Книгу Коран как на источник, который был ниспослан самим Всевышним своему Посланнику и Пророку Мухаммаду ﷺ, а также Шариат опирается на Сунну, которая представляет собой сборник хадисов о жизни Пророка Мухаммада ﷺ, о его поступках и мудрых изречениях.

Мусульманское право признает и передовые технологии, и научные достижения, оно стремится к тому, чтобы даровать просветленное мировоззрение.

Что такое исламские счета

Исламский счет – это обычный счет, но с учетом религиозных требований. Согласно законам шариата, мусульманам запрещено давать деньги под проценты, так и получать с этих процентов прибыль. Для этого многие брокерские компании дают возможность таким клиентам открыть особые халяльные счета.

Исламский торговый счет – это аккаунт, на котором нет свопа. Поэтому он отличается от других учетных записей на Форексе. Согласно правилам шариата ислама непозволительно накапливать проценты. Поэтому трейдеры, которые используют исламский торговый счет, не получают дохода от входящих в состав расчета прибыли по сделке процентных ставок при переходе через ночь. Помимо этого, никаких задержек при транзакции на исламском счету быть не может. Они исполняются незамедлительно. Поэтому переводы со счета на счет во время операций должны быть выполнены мгновенно. Расходы также оплачиваются незамедлительно.

Я уже давно наблюдала за появлением халяльных инвестиций на Форексе. Это не новость на финансовом рынке. Тем не менее не так много халяльных брокеров, которые работают без свопа и предлагают своим трейдерам исламский торговый счет.

Я знаю, что в Европе информацию о таком счете нечасто услышишь в рекламе. Объясняется это просто – исламский торговый счет не так выгоден для брокеров. Поэтому и трейдеров, которые ими пользуются, немного. Один из таких брокеров – форекс робот Abi , где клиенты-мусульмане могут открыть исламский счет.

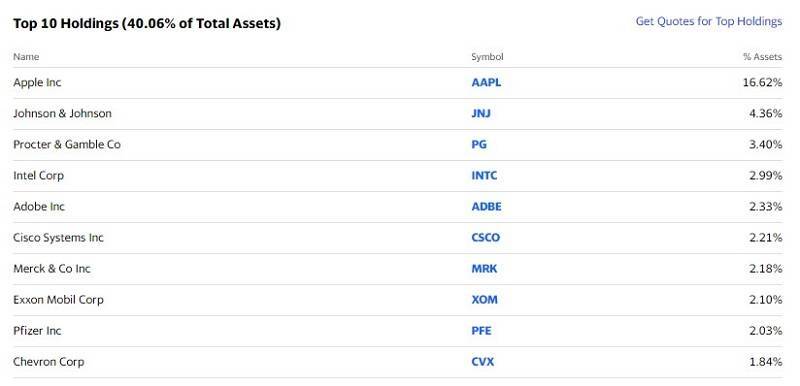

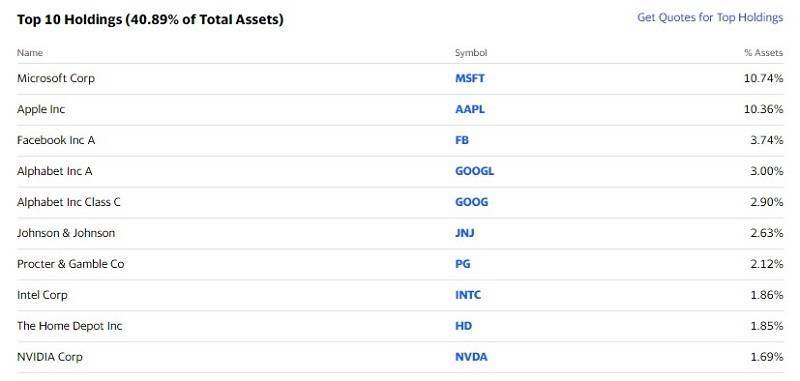

Список зарубежных ETF, которые соответствуют Шариату

iShares MSCI World Islamic UCITS ETF USD (Dist) (ISWD.L)

MSCI World Islamic Index предлагает доступ к акциям из MSCI World Index, которые соответствуют принципам инвестирования шариата. В индекс MSCI World входят акции из развитых стран мира, которые соответствуют критериям MSCI по размеру, ликвидности и свободному обращению.

Wahed FTSE USA Shariah ETF (HLAL)

Индекс состоит из обыкновенных акций американских компаний с крупной и средней капитализацией, характеристики которых соответствуют требованиям шариата и соответствуют исламским принципам в интерпретации профильных экспертов.

SP Funds S&P 500 Sharia Industry Exclusions ETF (SPUS)

Инвестиции направлены на отслеживание показателей, до вычета комиссий и расходов, по индексу исключений индустрии шариата S&P 500. Индекс состоит из составляющих S&P 500 Shariah Index, кроме тех, которые относятся к следующим подотраслям: аэрокосмическая и оборонная промышленность, финансовые обмены и данные, а также обработка данных и аутсорсинговые услуги.

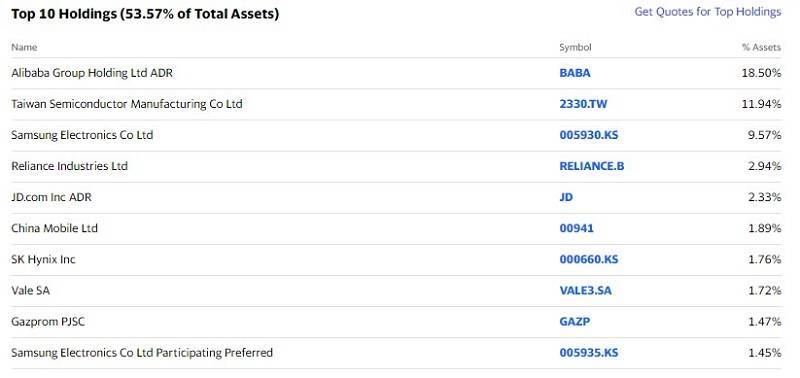

iShares MSCI EM Islamic UCITS ETF USD (Dist) (ISDE.L)

ETF инвестирует в физические индексные ценные бумаги. Исламский индекс MSCI Emerging Markets предлагает доступ к акциям из индекса MSCI Emerging Markets, которые соответствуют принципам инвестирования шариата.

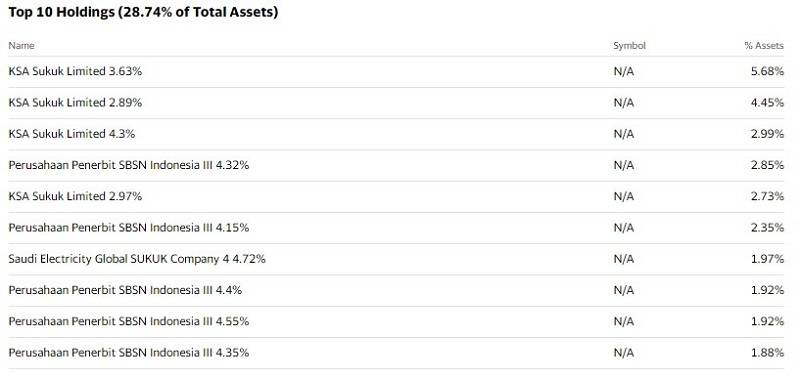

SP Funds Dow Jones Global Sukuk ETF (SPSK)

Индекс включает выраженные в долларах США сукук (исламский эквивалент облигаций) инвестиционного уровня, которые представляют собой финансовые сертификаты, аналогичные облигациям, выпущенные на мировых рынках и структурированные в соответствии с исламским религиозным правом, широко известным как шариат, и его инвестиционными принципами.

Можно ли совместить желание торговать валютой и ислам

Если взять основы торговли на Форекс, то она не противоречит фундаменту ислама и ее можно считать халяльной. Торговать на Форексе проще и доступнее, поэтому многих привлекает возможность получать большую и быструю прибыль. Каждый день знающих о такой возможности и пользующихся ею становится больше. Казалось бы, ну что может быть не халяльным при покупке и продаже денег? Однако стоит учитывать при этом определенные моменты.

Если просто купить евро за доллары и продать его, когда доллар упадет в цене, то сделка будет халяльной. Однако есть проблемы комиссии, которые решаются специальным торговым счетом.

Как торговать по стратегии, если у брокера нет исламского счета

Дневная торговля является одним из видов. Она подразумевает скальпинг или свинг-трейдинг. Тут открываются позиции, которые закрываются до окончания торговых сессий, до полуночи.

Почему этот вид торговли интересен? Потому что не придется платить своп. Единственное, за чем придется проследить, так это за временем закрытия. Если сделать это до полуночи, до конца торговых сессий, то своп платить не придется, поэтому уплата процента не будет взята в расчет.

Получается, что дейтрейдер может обойтись без исламского счета. Он сможет не платить проценты и не нарушать правила шариата.

Зачем тогда вообще нужен исламский счет? Бывает так, что открытая за день позиция оставляет надежду на дальнейший рост даже по прошествии ночи. Поэтому ее можно не закрывать, она может остаться в портфеле. Для этого нужно пользоваться исламским счетом. Если трейдер завел такой – хорошо, если нет, то нужно успеть закрыть сделку до конца рабочего дня, чтобы не нарушить принципы ислама.

Аренда земли и недвижимости

В исламе не приветствуется, если у человека есть земля, и она не используется. Если человек сам не хочет и не может заниматься земледелием, то он должен дать эту землю в аренду и с этого получать прибыль в форме арендной платы, урожая или денег, полученных с продажи урожая.

Комментируйте отраслевые посты: как получить работу своей мечты через соцсети

Может ли Таиланд войти в ТОП-5 популярных направлений на новогодние праздники

Основные ценности на работе: важность и как успешно использовать их для карьеры

Примером такого благоразумного управления имуществом является история, которая была указана в хадисах Х. Р. Бухари и Муслима. В них авторы пишут, что пророк Мухаммад (с.а.с.) дал в пользование евреям сады с финиковыми пальмами. Евреи, в свою очередь, давали посланнику Аллаха (с.а.с.) половину урожая.

Что касается недвижимости, то ее также можно сдавать в аренду. Но не стоит забывать, что мусульмане должны использовать свое имущество во благо. Поэтому, если у человека есть дом, квартира, магазин или другое помещение, которое он может сдать в аренду, то между ним и арендатором должен быть заключен письменный договор, в котором будут учтены интересы обеих сторон, а также прописано, в каких целях нельзя использовать помещение, чтобы соблюдать принципы инвестирования в исламе.

Сладкое дело: стоит ли начинать бизнес по производству зефира

Заведите журнал инцидентов: что делать, если вас вынуждают уволиться

Илона Маска назвали опасным для демократии из-за Twitter

Наказание

Наказание зависит от тяжести преступления.

Статья уголовного кодекса, которая устанавливает ответственность за незаконные операции с драгоценными металлами, предполагает следующие виды наказания:

- Обязательные работы;

- Тюремный срок;

- Штраф.

Обязательные работы назначаются сроком до 5 лет, нижнего предела не предусмотрено. Длительность зависит от ущерба, нанесенного экономике государства. Назначаются как отдельным лицам, так и участникам организованной группировки.

Тюремный срок длится до 5 лет для преступников-одиночек и до 7 лет – для участников групп. Также зависит от тяжести преступления. Нижнего предела не предусмотрено. Назначается в качестве альтернативы обязательным работам.

Штраф составляет доход осужденного за 3 года (максимум – 500 000р), если он совершил преступление один, или доход за 5 лет (максимум – 1млн р.) для участников групп. Нижнего предела не установлено. Может быть дополнением к тюремному сроку или обязательным работам, альтернативой другим видам наказания, или не назначаться вовсе.

Где применяются шариатские законы

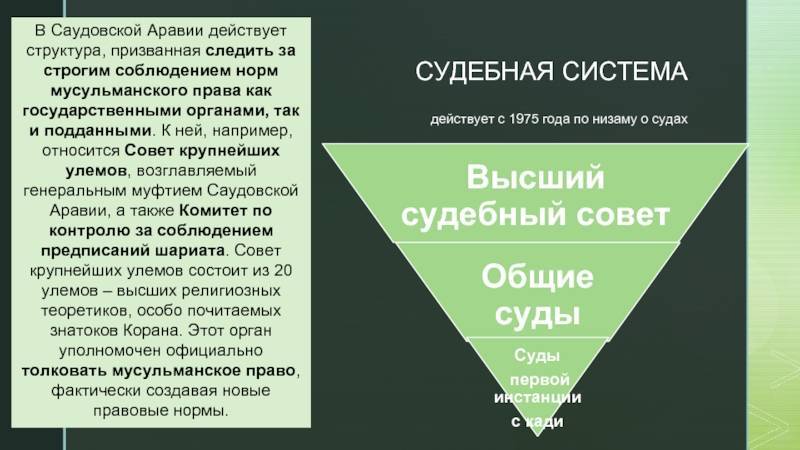

Шариат организует и определяет жизнь людей в рамках мусульманского общества, но не везде одинаково его влияние. Одной из немногих государственных систем, которая регулирует мусульманское право, не в полном его варианте, остается Саудовская Аравия и Бруней, в Ливане, Сирии и в некоторых африканских мусульманских странах правовая система подразделяется на шариатскую, которая регулирует такие вопросы, как заключение брака и разводы, вопросы наследования и взаимодействие с благотворительными организациями, и на светскую, которая регулирует вопросы, касающиеся сделок между гражданами, и государственных правонарушений. В таких государствах, как Турция, и еще в некоторых мусульманских странах Средней Азии действуют светские юридические законы и кодексы.

Выбор человека

Не уверовав в Господа всей душой, невозможно понять сути законов Шариата. Фундаментом жизни мусульманина, основой всей веры Ислама является положение: «Нет божеств, которые заслуживают поклонения, кроме Единого Аллаха, и Мухаммад – Пророк Его!».

Сам термин «Ислам» – есть выражение отношения мусульманина к Всевышнему Аллаху: слово «Ислам» переводится как «покорность» или «поклонение». Правоверные поклоняются Всевышнему Аллаху, который является Единственным Создателем и Единственным Богом. Мусульманин должен читать Коран и следовать Воле Господа, отдавая всего себя целиком поклонению, которое присутствует во всех. сферах жизни человека, и от Божественного суда ни одна душа не освобождается. Однако человек имеет свободу выбора: он волен выбирать – идти за Всевышним Аллахом или не идти, обрести вечный Рай или попасть в вечный Ад.

Нормы законодательства и статистика

Для изготовления и реализации ювелирных изделий из драгметаллов необходима специальная лицензияю

Законодательство предусматривает несколько способов оборота драгоценностей в зависимости от их состояния и способа использования. Самородные драгоценные камни и металлы добывают специальные организации, имеющие государственную лицензию.

Часть добытого поставляется в золотой запас государства, и только после этого добывающая организация может реализовать продукты своего труда. Продавать их она может только другим организациям – заводам по изготовлению различных приборов и ювелирных изделий, но не частным лицам.

Ювелирные изделия из драгоценных камней и металлов изготавливают и реализуют лицензированные организации. Покупателем может быть частное лицо или предприятие. Также частные лица могут дарить и оставлять украшения на хранение

Важное условие законности сделки – наличие чека и документов, подтверждающих передачу собственности. То же касается лома ювелирных изделий – украшений, пришедших в негодность и требующих починки

Все остальные операции считаются незаконными и преследуются органами охраны правопорядка. Согласно статистике за 2020 год, преступления, связанные с оборотом драгоценностей, составляли около 0,3-0,5% от всего числа экономических преступлений в нашей стране. При этом данное соотношение не менялось на протяжении с 2003 года. Это объясняется относительно стабильной ситуацией в стране – если взглянуть на статистику начала-середины 90-х, цифры будут гораздо выше.

Кроме того, совершить преступление в этой сфере довольно сложно, особенно в той области, которая касается добывающего и ювелирного бизнеса. Это достаточно узкий сектор экономики, в котором большое значение имеет репутация, и злоумышленники вынуждены вступать в крупные сговоры или отказываться от преступной деятельности. Гораздо более распространенное преступление – кража ювелирных изделий и их продажа в ломбарды или через частные ювелирные мастерские.

Исламский счет и робот для торговли

Робот для Форекса – это очень популярный инструмент, который используют во всем мире. Его популярность определяет спрос на понимание того, соответствует ли эта программа принципам шариата.

Платформа робота разрешена исламом, потому что этот инструмент – обычный интерфейс между трейдером и брокером

Важно учесть, что при работе с роботом или при использовании ручной работы трейдер всегда будет поставлен в одинаковые условия. Различаться условия будут только в том случае, если используются разные счета

Обычный, профессиональный или исламский счет дают разные условия для торговли.

Поэтому самое важное, на что стоит обращать внимание последователю ислама, – это тип торгового счета. Если он выбран правильно, то запрещенных действий не будет предусмотрено

Больше о том, как работает робот, можно узнать на сайте.

Особенности преступления

Любая операция с драгоценностями, не подтвержденная документами, является незаконной.

По закону любая операция с драгоценными металлами и камнями, в ходе которой украшение меняет собственника, должна оформляться соответствующими документами. Это относится к покупке, продаже, дарению, хранению и перевозке драгоценностей.

В быту такое условия зачастую не соблюдается – бабушкины драгоценности могут передаваться внукам без всяких документов. Но, поскольку этих документов не было изначально, на подобные ситуации закон закрывает глаза. А вот чеки из ювелирного магазина хранить стоит, чтобы подтвердить, кто является собственником.

Оборот самородных металлов и драгоценных камней контролируется гораздо более жестко. Добывать их совершать любые операции могут только лицензированные организации, и только при том условии, что в данных драгоценностях не нуждается государство. Например, покупка серебряного кольца в магазине – законная операция, если продавец выдал чек, и незаконная, если чека не было. Покупка минерала, содержащего серебро, станет законной только с прямого разрешения государства.

Проще говоря, частные лица могут свободно покупать изделия из драгоценных металлов и камней, а также изделия, которые содержат в своём составе драгоценные металлы (измерительные приборы, радиодетали и другие). При этом не имеет значение, исправно ли данное изделие. Но необработанный металл или камень, в том числе выделенный из изделия (выпаянные элементы радиодеталей, фрагменты украшений), на руках частного лица находиться не может – это нарушает закон.

Почему так происходит? В экономике каждого государства существует понятие золотого запаса, т.е. количества драгоценных металлов и камней в собственности государства, которые обеспечивают ценность денег страны. Незаконный оборот драгоценных металлов выводит их из сферы наблюдения государства, особенно если речь идёт о вывозе за границу. Поэтому долгосрочные последствия таких операций – обесценивание валюты и подрыв экономики.

Основные инвестиционные инструменты

Ниже перечислены некоторые формы инвестирования, разрешенные исламом.

Акции

Законы шариата разрешают инвестиции в акции компаний (обыкновенные акции) до тех пор, пока эти компании не занимаются запрещенной деятельностью. Вложить средства можно через покупку ценных бумаг или прямые инвестиции.

Исламские ученые пошли на некоторые уступки в отношении допустимых компаний, поскольку большинство из них используют долг либо для решения проблемы нехватки ликвидности (берут взаймы), либо для инвестирования избыточных денежных средств (процентные инструменты).

Под запретом могут оказаться компании, которые:

- имеют процентные долги, получают проценты или другие нечистые доходы или обменивают долги на сумму, превышающую их номинальную стоимость;

- имеют соотношение долга к совокупным активам равное или превышающее 33%;

- получают 5% или свыше дохода от «нечистых и неоперационных процентных доходов»;

- имеют соотношение дебиторской задолженности к совокупным активам в 45% и более.

Таким образом, инвестировать в публичные компании в соответствии с принципами ислама все труднее. В качестве возможного решения существуют такие индексные фонды, как S&P 500 Shariah, которые включают халяльные активы.

Фиксированный доход

Инвестиции с фиксированным доходом подпадают под определение рибу и запрещены. Выход — определенные виды инвестиций в недвижимость, как прямые, так и секьюритизированные, например, в диверсифицированный фонд недвижимости.

В типичном иджара сукук (эквивалент лизинговых облигаций) эмитент продаст финансовые сертификаты группе инвесторов. Группа будет владеть сертификатами, прежде чем сдавать их обратно эмитенту в обмен на заранее определенный доход от аренды.

Как и в случае с процентной ставкой по обычным облигациям, доход от аренды может быть фиксированной или плавающей ставкой, привязанной к базовому показателю, такому как Лондонская межбанковская ставка предложения (London interbank offered rate, LIBOR).

Эмитент дает обязательное обещание выкупить облигации в будущем по номинальной стоимости. Чтобы выступить в качестве посредников в сделке, часто создаются компании специального назначения.

Сукук может быть новым займом или вариантом обычного выпуска облигаций в соответствии с шариатом.

Выпуск может пользоваться ликвидностью благодаря листингу на местных, региональных или глобальных биржах. По прогнозу S&P Global, в будущем будет расти популярность социальных исламских финансовых инструментов, а также сукук, ориентированных на ESG.

Состав преступления и виды

Составом преступления называется сочетание факторов, которые позволяют определить деяние как незаконное и подлежащее наказанию со стороны правоохранительных органов. Для этого должны присутствовать следующие элементы:

- Предмет преступления, в данном случае – камень, металл или изделие. Над ними совершается противоправное действие;

- Объект преступления – сделка или операция, которая не является законной, т.е. собственно противоправное действие;

- Субъекты, т.е. люди, которые совершают преступление.

О том, что является предметом преступления, было сказано выше.

Чтобы сделка считалась объектом преступления, возможны несколько причин:

- Отсутствие документов;

- Неправильное оформление документов;

- Хотя бы один из участников сделки не имеет права в ней участвовать;

- В сделке задействовано должностное лицо, которое превышает полномочия;

- Сами предметы сделки оказались у нынешнего владельца противоправным путем (т.е. были украдены или куплены незаконно).

Граждане, которые считаются субъектами преступления, должны вступить в возраст уголовной ответственности по особо тяжким преступлениям, т.е. 16 лет. Суду подлежат как российские граждане, так и иностранцы и люди без гражданства.

Сложности квалификации незаконного оборота

Квалификация престуления имеет свои сложности.

Как и любая другая сфера, оборот драгоценных камней имеет свои сложности. Что касается ювелирных украшений, то они часто хранятся дома без чеков и других документов, т.е. формально их хранение незаконно. Также они зачастую передаются по наследству внутри семьи или дарятся без оформления документов.

Все такие случаи формально являются незаконными сделками и незаконным хранением. По факту же они совершаются добровольно, и ничьи интересы при этом не ущемляются, т.е. оснований для возбуждения уголовного дела нет.

То же касается приборов и радиодеталей. Золото и платина используются для изготовления некоторых их элементов. Содержание драгоценных металлов крайне мало, и не все радиолюбители имеют представление о том, какая именно деталь сделана из платины. Использование таких приборов законно, как и их починка. Тем не менее, если радиолюбитель выпаивает золотосодержащие детали, он уже становится преступником. Но сложность в том, что для того, чтобы нести уголовную ответственность, он должен быть осведомлен о содержании золота или платины, а доказать это факт практически невозможно.

Что касается самородков, то простой обыватель, не имеющий геологических знаний, легко может принять самородок за камень, не имеющий никакой ценности, оставить его у себя или подарить. Формально эти действия незаконны – это хранение и операции с самородными камнями и металлами, которые не может совершать частное лицо. Поэтому любители редких и красивых минералов подвергают себя серьезному риску.

Даже ювелиры, хранящие в мастерских некондиционный металл, т.е. не пригодный к использованию для украшений, делают это незаконно. Избежать ответственности можно, изготовив из него простое украшение, например, кольцо или браслет с орнаментом – тогда это будет ювелирное изделие, хранение которого не запрещено.

Исламский счет и свопы

Если уплата процентов, а также их получение являются проблемой, то ситуация усложняется. Чаще всего бывает, если трейдер при сделке на фьючерсах оставил позицию после 22:00, а на Форексе или сырьевом рынке – после полуночи, то брокер должен удержать или начислить своп.

Почему брокер использует при таких расчетах процентную ставку? Потому что он предоставил кредит через кредитное плечо. Кредит же по своей природе очень выгоден брокеру. Именно потому, что при расчете производится расчет процентов – свопа, обычный торговый счет для мусульманина – харам.

Если разобраться, то в исламе можно занимать деньги. После займа их можно вложить и ожидать прибыль, а после получения прибыли – без процентов отдать кредитору.

Конечно, лишившись свопа на исламском счету, брокер списывает комиссионные. Кто-то может сказать, что это и есть замаскированный своп. Но в большинстве своем такой подход трейдеры мусульмане одобряют. Вот почему торговля без свопов позволяет пресечь запрет на Riba.

Как торговать на исламских счетах

Да, пункт о процентах – очень важный запрет, однако есть нюанс. Он затрагивает работу самой биржи. В исламе можно торговать только в том случае, если торговля проводится «рука об руку».

В старину операции, которые совершали торговцы, проводились лицом к лицу. Похоже, именно это означало торговать «рука об руку». Но электронная коммерция поставила под вопрос этот принцип. Так ли это?

Некоторые трейдеры заявляют, что сделка между трейдером и брокером – это как раз халяльная сделка, ведь она заключена между двумя разными сторонами.

Считается также, что обмен средств должен проводиться в тут же сессию, когда заключен контракт. Вот почему операция должна проходить без задержки. Именно так и происходит на Форексе – ордера выполняются в течение считанных секунд и быстрее.

Ответ

Все вопросы и ответы — здесьСм. другие видео на YouTube — здесь

Слушайте аудиоверсию –

Религиозные нормы требуют от мусульман отказаться от кредитования (нельзя давать в долг и нельзя брать в долг с процентом). Это же касается и долговых инструментов с фиксированной денежной доходностью, в частности облигаций.

При этом приобретение акций, ETF и БПИФ мусульманам разрешено, т.к. они НЕ являются долговыми инструментами, а получаемые дивиденды являются долей в прибыли, а не процентами. Покупка акции или пая это участие в капитале, а это не запрещено в исламе.

При этом компании можно условно разделить на три группы.

- К первой группе относятся компании и фирмы, которые занимаются дозволенным видом деятельности, например: транспортные и грузовые компании, фирмы по производству одежды, офисных принадлежностей, мебели, медицинских приборов, строительные компании и пр., при условии, что в своей работе они не прибегают ко лжи, мошенничеству, ростовщичеству или кредитованию, а следуют во всех сферах деятельности заповедям Шариата. Инвестирование в акции подобных компаний, которые называют «дозволенными компаниям» или «чистыми», разрешены.

- Ко второй группе относятся компании, которые по существу занимаются запретной деятельностью. Примеры запретной деятельности:

- Алкоголь

- Азартные игры

- Оборона / Оружие

- Табак

- Развлечения для взрослых

- Продукты из свинины

- Кредитные карты

- Музыка, кино и радиовещание

- Бизнес на основе ссудного процента (пр. банки)

- Бизнесы с высокой долей заемных средств

Инвестирование в такие компании запрещено.

Третья группа — это компании, которые в основе занимаются дозволенным видом деятельности, но в своей работе прибегают к некоторым запрещенным в Шариате операциям. Например, имеют вклады в банке и получают с них прибыль или которые для финансирования своих проектов обращаются в банки для получения кредитов.

Шариат позволяет получать небольшую долю дохода и из запрещенных активов, но инвестор должен отдавать её на благотворительность.

Иными словами, мусульманину МОЖНО инвестировать в ценные бумаги, но с некоторыми ограничениями и не во все виды ценных бумаг.