Амортизация основных средств, бывших в эксплуатации

Этот раздел подразумевает необходимость заранее правильно определить оставшийся срок использования. Он может быть закреплен в определенных правительственных постановлениях или указан производителем. Обязательно также стоит учитывать начальную стоимость объекта, которая уже будет существенно ниже, чем цена нового. При этом владелец нового актива имеет возможность решить какими будут сроки полезного использования и разделить эту сумму равными частями на весь период начисления.

Если речь идет о транспортных средствах, то можно использовать технический паспорт или прочие документы для того, чтобы поставить его на баланс. При этом нужно будет соблюдать определенную периодичность обслуживания, которая должна также отражаться в отчетности.

1С:Бухгалтерия 8

«1C:Бухгалтерия 8» — это самая популярная бухгалтерская программа, способная вывести автоматизацию учета на качественно новый уровень. Удобный продукт и подключаемые к нему сервисы позволят эффективно решать задачи бухгалтерской службы любого бизнеса!

- Поддержка разных систем налогообложения, ведение бухгалтерского и налогового учета, сдача отчетности;

- Учет МПЗ, партионный учет, расчеты с контрагентами, выписка первичных документов;

- Расчет зарплаты, учет денежных операций;

- Интеграция с другими программами 1С и сайтами;

- Работа с электронными листами нетрудоспособности (ЭЛН).

Попробовать 30 дней бесплатно Заказать

Дашборд «Отчет о движении средств»

Авансовый отчет

Пример амортизации

Самым простым примером может быть бизнес такси/лизинга. Компания покупает автомобили, которые приносят прибыль. Но со временем они теряют свою рыночную стоимость, ломаются и прочее.

Например, у КИА гарантия 5 лет. Значит закупив этот парк автомобилей компания может рассчитывать, что за 5 лет желательно все расходы окупить.

Например, новый автомобиль стоит 1,2 млн рублей. С учетом равномерного износа делим 1 200 000 на 60, получаем 20 000 рублей в месяц. Такую сумму будут списывать с баланса компании в виде амортизации.

Конечно, это ещё не все расходы. Есть ещё замена колес, масла, фильтра и прочее. Но сама “стоимость” автомобиля должна окупаться за 5 лет.

Через 5 лет она еще будет ездит и компания её сможет реализовать за какие-то деньги. Но это учитывается уже в виде дополнительной прибыли. В изначальном бизнес плане эти остаточные деньги не стоит учитывать.

Нелинейные методы начисления амортизации

Нелинейные способы позволяют списывать амортизацию неравномерно. Иногда предпринимателю выгоднее снять основные затраты на приобретение основных средств в первые годы их использования.

Нелинейные методы не применяют к объектам по отдельности, он используется для вычисления амортизации активов, принадлежащих к одинаковым амортизационным группам.

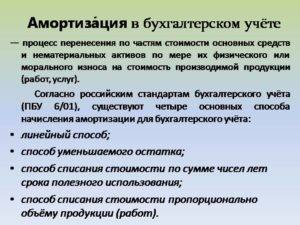

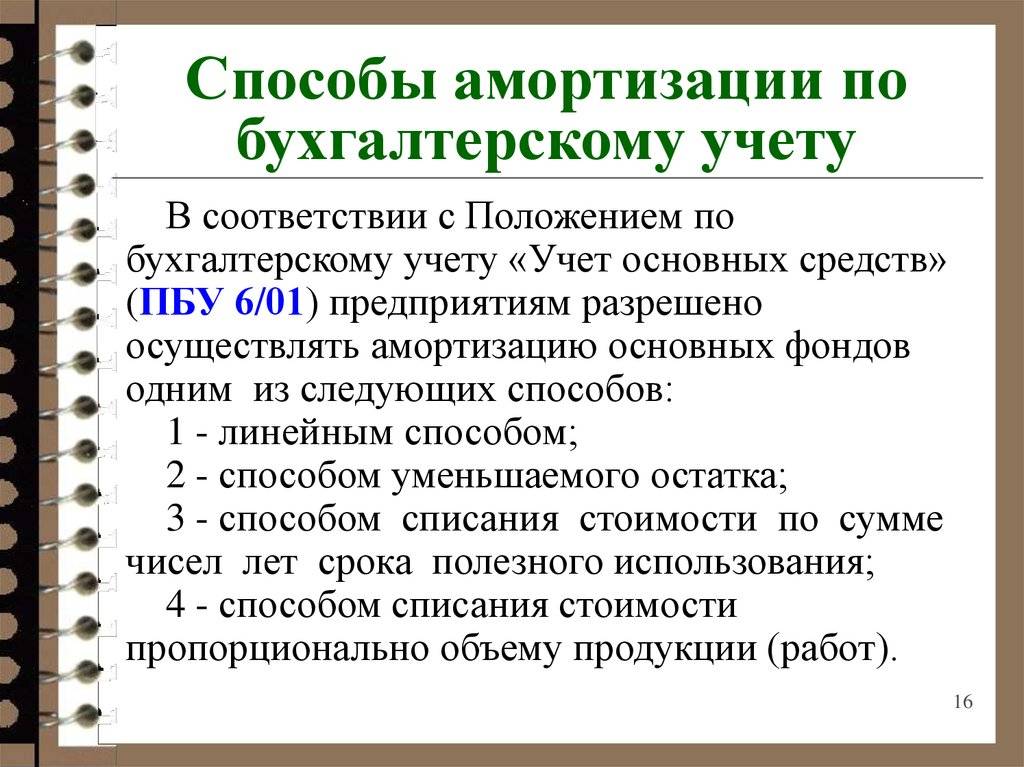

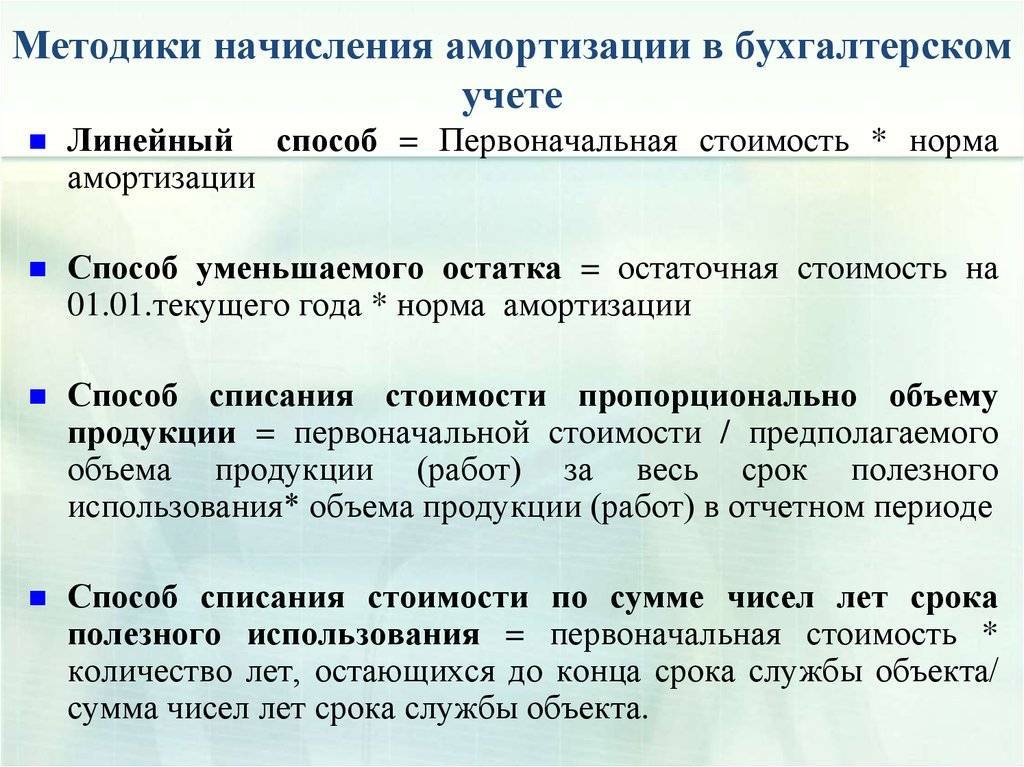

Существуют 4 метода расчета амортизации нелинейным способом:

- способ уменьшаемого остатка;

- способ списания по сумме лет срока полезной эксплуатации;

- способ уменьшения стоимости пропорционально объему работ;

- ускоренный способ.

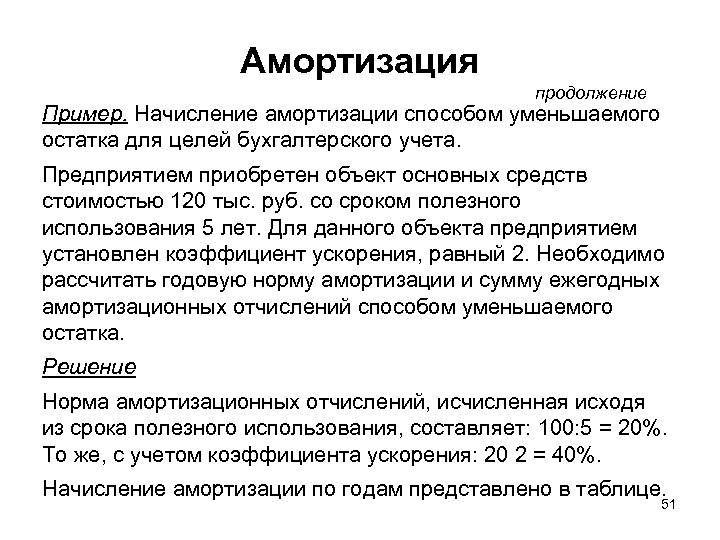

Способ уменьшаемого остатка начисления амортизации основных средств

Баланс каждой группы в сумме становится меньше с каждым месяцем использования основных средств на то число, которое установлено для этой группы – коэффициента ускорения. Данный коэффициент устанавливается законодательно, но есть некоторые ограничения, например, активные объекты основных средств, взятые в лизинг, не могут быть амортизируемы с коэффициентом больше 3.

Способ уменьшаемых остатков не позволяет снизить остаточную стоимость до 0 – остаток в 20% от первоначальной стоимости ОС является фиксированной величиной. После достижения этого показателя каждый месяц стоимость группы ОС снижается на сумму, которую вычисляют, разделив остаток суммы на количество оставшихся до конца срока полезной эксплуатации месяцев (ст. 259 НК РФ).

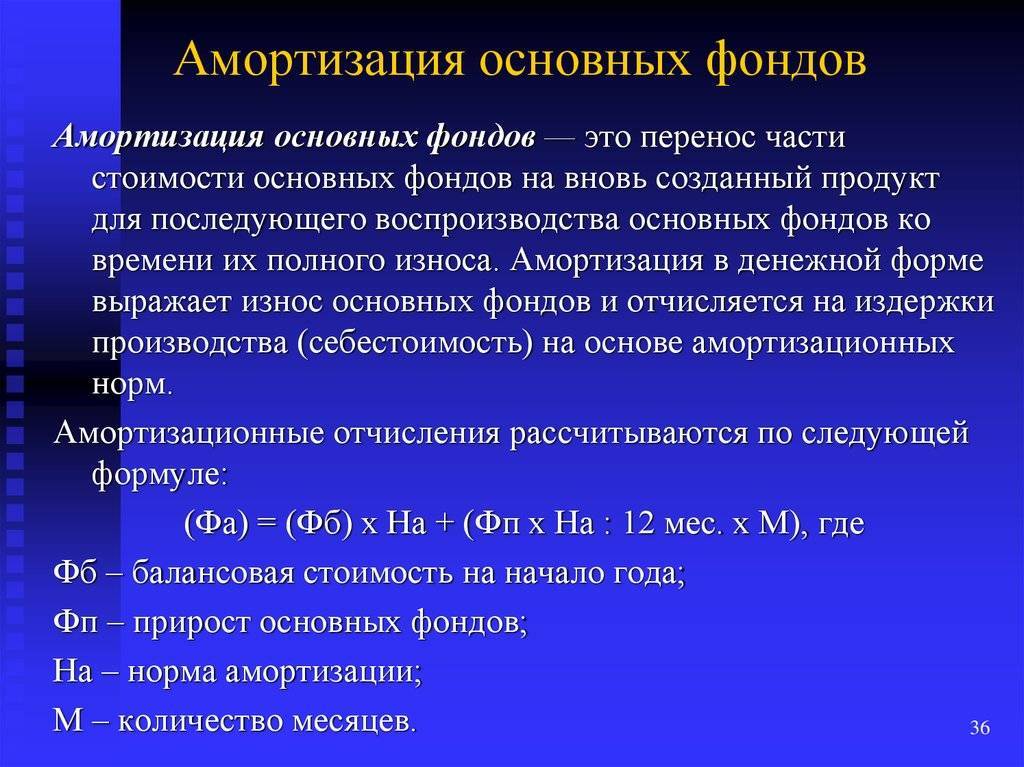

Для вычисления амортизации способом уменьшаемого остатка нужно знать остаточную стоимость объекта на начало года (в первый год эксплуатации это будет первоначальная стоимость актива) и вычислить амортизационную норму с учетом коэффициента ускорения. Формула для вычисления:

Σаморт. = Σост. х (k х Nаморт. / 100%)

где:

- Σаморт. – сумма амортизационных списаний;

- Σост. – остаточная стоимость группы ОС на начало года;

- k – коэффициент ускорения, принятый для данной амортизационной группы;

- Nаморт. – норма по амортизации для данных типов объектов.

Пример расчета

Фабрика приобрела деревообрабатывающий станок за 100 000 руб., срок эксплуатации которого установлен в 10 лет. Коэффициент ускорения для этой группы амортизации составляет 2. Скорость потери стоимости составит: 100% / 10 х 2 = 20%. Это и будет сумма, списываемая от остаточной стоимости на начало года:

- в первый год – 20% от 100 тыс. руб. = 20 тыс. руб., остаточная стоимость составит 100 000 – 20 000 = 80 000 руб.;

- во второй год – 20% от 80 000 руб. = 16 000 руб., остаточная стоимость будет 80 000 – 16 000 = 64 000 руб. и так далее.

К концу 10 года службы станка его остаточная стоимость не будет равна 0, а составит неснятый остаток, который уже не удастся списать. Тем не менее, основная стоимость данного актива оказалась списанной уже в первые годы его эксплуатации, что перекрывает значительно перекрывает стоимость неснимаемого остатка.

Остальные нелинейные способы списания амортизации

Они несколько сложнее для вычислений, поэтому применяются реже, тем не менее, иногда выбираются предпринимателями для начисления амортизации.

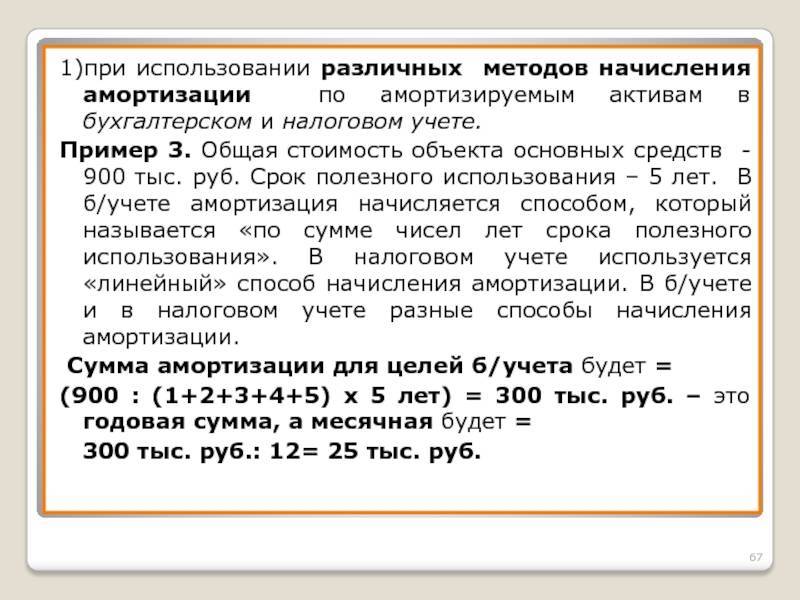

- Списание по сумме чисел лет срока полезного использования – для него нужно вычислить годовое соотношение оставшегося срока службы объекта (Тост.) ко всему полезному сроку. Формула:

Σаморт. = Σперв. х (Тост. / Тполезн.(Тполезн. + 1) / 2)

Этот способ по принципу близок к методу уменьшаемого остатка, но позволяет не оставлять несписываемой суммы.

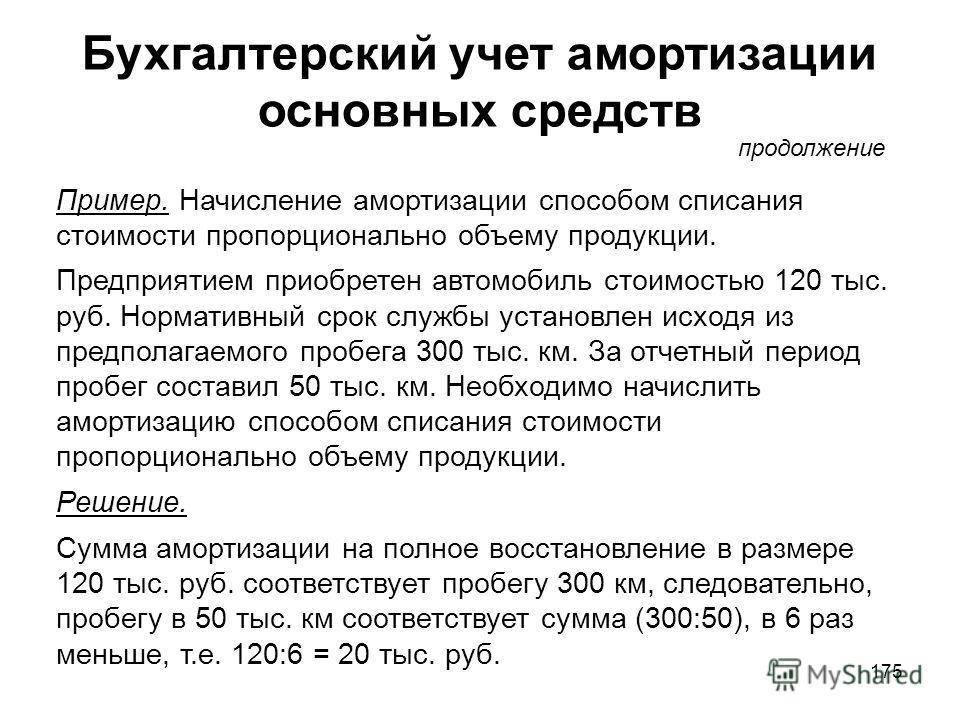

Способ списания стоимости пропорционально объему продукции (работ) – нужно учитывать объем выпущенной продукции или выполненных работ в определенный период (Vпрод.) и первоначальную стоимость соответствующего основного средства. Формула

Σаморт. = Σперв. / Vпрод.

Этот метод эффективнее применять, где амортизация в большей степени зависит от частоты использования основного средства (например, при добыче полезных ископаемых и т.п.)

Ускоренный метод начисления амортизации – можно применять для активов, эксплуатируемых после 1991 года. Он позволяет списать стоимость основных средств быстрее, чем закончится их срок полезного использования. Данный способ применим для активов, которые применяются для увеличения объема выпуска прогрессивных товаров, таких, как вычислительная техника, новые материалы, приборы, экспортная продукция. Вычисляется линейным способом, но применяется коэффициент ускорения, не больший 2.

Новые методы начисления амортизации

Стандартом предусмотрено, что в соответствии с учетной политикой субъекта учета начисление амортизации объекта основных средств может производиться не только линейным методом, а также

- методом уменьшаемого остатка. При использовании данного метода годовая сумма амортизации определяется исходя из остаточной стоимости объекта на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента не выше 3, используемого субъектом учета и установленного им в соответствии с его учетной политикой;

- пропорционально объему продукции. Метод заключается в начислении суммы амортизации, основанной на ожидаемом использовании или ожидаемой производительности актива. В соответствии с данным методом сумма амортизации может быть равна нулю во время остановки производства продукции с применением соответствующего объекта основных средств (п. 36 Стандарта).

В программе «1С:Бухгалтерия государственного учреждения 8» редакций 1 и 2 реализованы новые методы начисления амортизации:

- Уменьшаемого остатка;

- Пропорционально объему продукции.

Новые методы начисления амортизации можно указать в документах по вводу начальных остатков ОС, принятию к учету ОС, изменению стоимости ОС.

При выборе в качестве Способа начисления амортизации метода Уменьшаемого остатка требуется указать Коэффициент ускорения (см. рис. 1).

При выборе в качестве Способа начисления амортизации метода Пропорционально объему продукции требуется указать (см. рис. 2):

- Параметр выработки – выбором из справочника Параметры выработки ОС. Предварительно в справочник следует ввести наименование параметра выработки и единицу его измерения. Например, пробег, км – для автомобиля; детали, шт. – для станка;

- Предполагаемый объем выработки – указывается планируемый объем за весь срок полезного использования объекта. Например, 200 000 (км) – для автомобиля или 100 000 (деталей) – для станка.

Рис. 1

Рис. 2

Для регистрации ежемесячной выработки ОС с методом начисления амортизации Пропорционально объему продукции применяется документ Выработка ОС (рис. 3). В документе указываются основные средства, для которых установлен метод начисления амортизации Пропорционально объему продукции, параметр и объем выработки – пробег, количество продукции и т. п.

Рис. 3

Установленные объектам ОС методы начисления амортизации применяются при начислении амортизации документом Начисление амортизации ОС и НМА.

По объектам с методом начисления амортизации Уменьшаемого остатка месячная сумма амортизации рассчитывается следующим образом:

Остаточная стоимость на начало года х Коэффициент ускорения / СПИ

Как видно, при этом методе большая часть стоимости объекта переносится на финансовый результат в первые годы эксплуатации, с каждым годом сумма амортизации становится меньше.

По объектам с методом начисления амортизации Пропорционально объему продукции месячная сумма амортизации рассчитывается так:

Балансовая стоимость х Выработка за месяц / Планируемый объем выработки за СПИ

При этом методе амортизация начисляется исходя из фактического использования объекта, т. е. тем быстрее, чем интенсивнее используется объект.

Новые способы начисления амортизации отражаются в таблице 2 «Стоимость объекта, изменение балансовой стоимости, начисление амортизации» отчета Инвентарная карточка (ф. 0504031).

Отметим, что для целей обложения налогом на прибыль объекты ОС, участвующие в приносящей доход деятельности, классифицируются как амортизируемое имущество (ст. 256 НК РФ). Оценка амортизируемого имущества и начисление амортизации в налоговом учете осуществляются, как и ранее, в соответствии со статьями 257-259.3 главы 25 НК РФ. Согласно нормам главы 25 НК РФ классификация, оценка и порядок начисления амортизации амортизируемого имущества не зависят от того, каким образом эти операции отражаются в бухгалтерском учете.

Новые пределы стоимости ОС для начисления амортизации в бухгалтерском учете гармонизированы с налоговым законодательством (п. 1 ст. 257 НК). Однако новые возможные методы начисления амортизации применимы только в бухгалтерском учете. В целях гармонизации данных бухгалтерского и налогового учета целесообразно применять линейный метод начисления амортизации.

Амортизация против признания

В общем, как экономическая амортизация, так и экономическая оценка могут повлиять на рыночную стоимость актива. В некоторых случаях одна оценка по сравнению с другой может показать увеличение стоимости. Это может быть результатом отрицательной амортизации или положительной оценки.

Во время кредитного кризиса и обвала рынка жилья в 2008 году сочетание субстандартных кредитов, требующих низких первоначальных взносов или их отсутствия, с резким падением стоимости жилья привело к тому, что значительное количество домовладельцев в США задолжало за свой дом больше денег, чем оно того стоило, из-за экономическая амортизация.

Что такое Экономическая амортизация?

Экономическая амортизация – это мера снижения рыночной стоимости актива с течением времени под воздействием влиятельных экономических факторов. Эта форма амортизации обычно относится к недвижимости , которая может обесцениться по нескольким причинам, таким как добавление неблагоприятных строительных объектов в непосредственной близости от собственности, закрытие дорог, снижение качества района или другие негативные факторы.

Экономическая амортизация отличается от бухгалтерской амортизации. При учете амортизации актив списывается на расходы в течение определенного периода времени в соответствии с установленным графиком.

Зачем считать амортизацию

Амортизация не имеет ничего общего с деньгами, но она всегда должна участвовать в экономических расчетах.

Например: купили электромобиль и решили организовать службу такси.

Цена приобретения – 50 000$

Каждые 10 000 км проводится его техническое обслуживание стоимостью 500$

В день автомобиль проезжает 200 км

На зарядку на один день тратится 10$

Зарплата водителя 50$ в день

Условный расчет стоимости услуг автомобиля без учета амортизации на 1 км = 0,35 доллара. Наценка 100%, значит поездка за км = 0,7$

Прибыль в месяц = 0,35*200 км*30 дней = 2100$

Дела в фирме идут хорошо!

НО на 17-ом месяце эксплуатации автомобиль выходит из строя. Пробег 100 км и его нужно менять.

В кассе 2100 $, которые не успели потратить.

Возможно часть денег стоило откладывать с самого начала?

За 1 день автомобиль проезжал 200 км * 30 дней = 6000 км в месяц

При ресурсе автомобиля 100000 новый автомобиль прослужит 16,7 месяца

Если через 16,7 месяцев автомобиль износится, следовало откладывать на приобретение нового авто.

Делаем расчет: 50 000 $ / 16,7 месяца = 2 994 $

Но эта сумма больше “прибыли” за месяц.

Что такое экономическая суть амортизации?

Это постоянно накапливаемая сумма, которая должна компенсировать потерю основными средствами своей первоначальной стоимости, чтобы иметь возможность вести бизнес.

Производство товаров и услуг требует не только прямых затрат, рассчитанных в примере, но и компенсации износа средств производства. В затраты должна быть включена сумма, которая позволяет накопить эти ресурсы в будущем.

Основные средства “переносят” часть своей стоимости на стоимость готовой продукции. Эти деньги никому не платятся. Нет прямых расходов, как при покупке материалов для изготовления мебели или продуктов для кафе. Но часть суммы должна оставаться на будущее восстановление стоимости основных средства.

Если этого не происходит, то бизнес несет убытки. Давайте посмотрим.

На 1 км с учетом амортизации нужно было заложить 0,5$

В итоге себестоимость пробега с возможностью потом купить новую машину = 0,85$

А было заложено 0,7$. Предприниматель думал, что получает прибыль, а получал убыток в 0,15 $ на каждом километре. Итого в месяц терял 900$.

Количество денежных средств и прямые затраты на производство продукции это – недостаточная цифра для оценки затрат на общее производство. В денежном потоке этой цифры нет, а в тратах – есть.

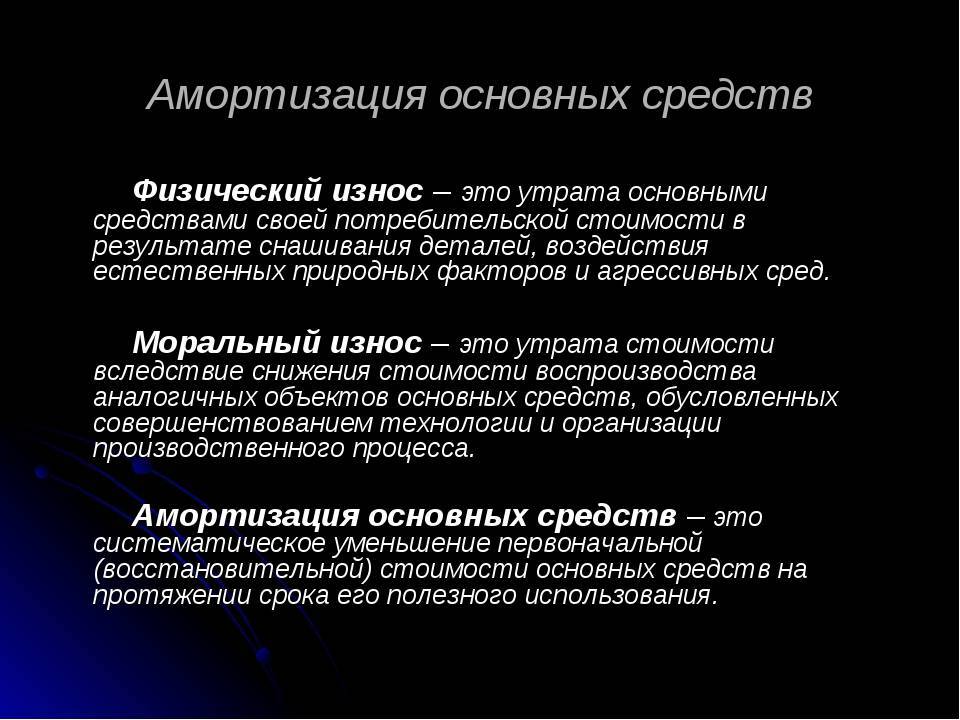

Что такое амортизация

Разберемся что такое амортизация, как её просчитать и использовать для оптимизации бизнеса. Сам термин «амортизация» (в переводе с латинского «amortisatio») означает ничто иное как «погашение». Нормативно правовые документы государственного регулятора – Министерства Финансов Российской Федерации указывают на то, что стоимость объектов основных средств погашается посредством начисления амортизации. Иными словами, амортизация – это постепенное перенесение стоимости основных средств на себестоимость (работ, услуг, продукции). Раньше данный вид учета был применим только к коммерческим организациям, теперь же, амортизация для некоммерческих компаний начисляется в общем порядке.

Амортизация НМА

Нематериальные активы бывают следующих видов:

- это права на программы, товарные знаки, изобретения, селективные достижения, уникальные модели;

- деловая репутация фирмы – разность между покупной стоимостью фирмы и ценой ее чистых активов.

Обычно период использования НМА определяется сроком действия свидетельства, сопроводительного патента и др. Если же его трудно определить, бухгалтер должен выявить его, учитывая ПБУ 14/2007. Выведенный период эксплуатации не может быть выше срока работы самой компании.

Обычно амортизация НМА начисляется распределенно-линейным методом в продолжение всего срока эксплуатации. Однако разрешается и использование дополнительных способов амортизации.

Амортизированные начисления деловой репутации фирмы осуществляются в течение 20 лет (если данный период не превышает периода работы компании) линейным способом. Такой порядок отчислений предопределен п.44 ПБУ 14/2007.

Группе однородных НМА необходимо использовать одинаковый метод амортизации. Амортизируемая стоимость актива высчитывается по аналогии с ОС.

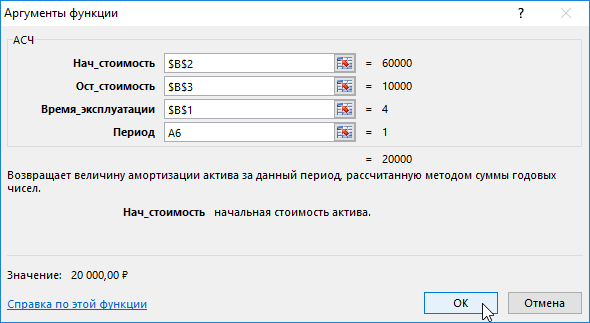

Примеры использования функции АСЧ

Пример 1. Предприятие купило персональный компьютер за 60000 руб., что имеет срок эксплуатации 4 года. В результате его ликвидная стоимость равна 10000 руб.

Необходимо с помощью функции АСЧ вычислить амортизационные начисления.

Для этого введем исходные данные в таблицу вида:

Для вычисления суммы амортизации за первый год необходимо в ячейке В6 ввести формулу:

=АСЧ($B$2;$B$3;$B$1;A6)

Аргументы функции:

- $B$2 – ячейка с начальной стоимостью ПК (60000 руб.).

- $B$3 – остаточная стоимость (10000 руб.).

- $B$1 – срок эксплуатации (4 года).

- А6 – период эксплуатации (значение 1).

Стоит отметить, что при копировании вниз получим правильные формулы, поскольку часть ячеек имеют абсолютные ссылки и они не будут изменены при копировании.

В результате вычислений получим:

Стоит отметить, что если сложить все суммы амортизации, то должна получится разница между начальной и остаточной стоимостью.

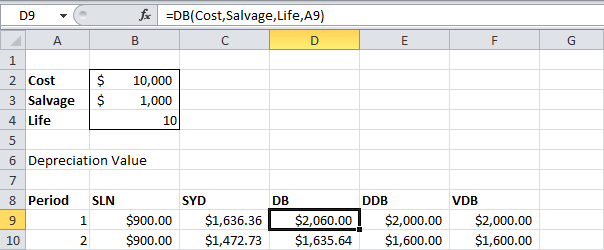

ФУО

Функция ФУО (DB) немного сложнее. Для расчёта величин амортизации используется метод фиксированного уменьшения остатка.

Функция ФУО выполняет следующие вычисления:

- Ставка = 1–((остат_стоимость/нач_стоимость)^(1/срок_эксплуатации)) = 1–($1000/$10000)^(1/10)) = 0.206. Результат округлён до тысячных долей.

- Величина амортизации период 1 = $10000*0.206 = $2060.00;Величина амортизации период 2 = ($10000-$2060.00)*0.206 = $1635.64 и так далее.

- Если вычесть все полученные величины амортизации из первоначальной стоимости актива $10000, то мы получим остаточную стоимость $995.88 после срока полезной службы 10 лет (смотрите нижнюю часть первого рисунка в начале статьи).

Замечание: Функция ФУО имеет пятый необязательный аргумент. Этот аргумент можно использовать, если нужно указать количество месяцев эксплуатации в первом расчётном году (если этот аргумент пропущен, то количество месяцев эксплуатации в первом году считается равным 12). Например, если актив был приобретён в начале второго квартала года, т.е. в первом году срок эксплуатации актива составил 9 месяцев, то для пятого аргумента функции нужно указать значение 9. В этом случае в формулах, которые Excel использует для расчёта амортизации для первого и последнего периода есть некоторое различие (последним периодом будет 11-й год, состоящий только из 3-х месяцев эксплуатации).

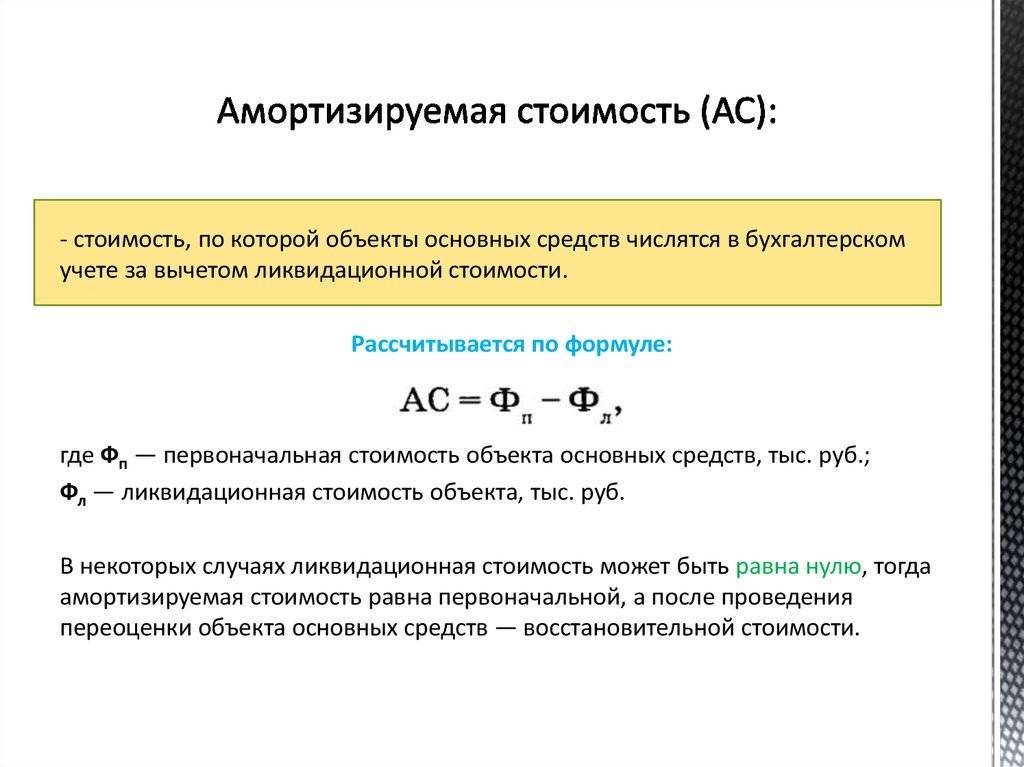

Амортизируемая стоимость основных активов фирмы

Ликвидационная стоимость ОС может служить основой для правильного исчисления амортизируемой стоимости актива. Амортизируемая стоимость активов — это стоимость основного средства, перенесенная на вновь созданный продукт за период эксплуатации соответствующего объекта. В международном учете амортизируемая стоимость основных средств определяется как разница между первоначальной и ликвидационной стоимостью объекта. То есть, при исчислении амортизируемой стоимости основного средства по правилам МСФО учитывается ликвидационная стоимость. В российской учетной практике амортизируемая стоимость ОС устанавливается на уровне первоначально признанной стоимости основного средства. Методику расчета амортизируемой стоимости по правилам международных и российских стандартов бухгалтерского учета (РСБУ) рассмотрим на примере.

Расчет амортизируемой стоимости основных средств, тыс. руб.

Г———————T————————————————————————————————————————————T———————————————————¬ | N п/п | Наименование показателя | По правилам | | | +———————————————————+ | | | МСФО | РСБУ | +———————+————————————————————————————————————————————+—————————+—————————+ | 1 |Первоначальная стоимость объекта основных | 1310 | 1310 | | |средств | | | +———————+————————————————————————————————————————————+—————————+—————————+ | 2 |Срок эксплуатации, лет | 10 | 10 | +———————+————————————————————————————————————————————+—————————+—————————+ | 3 |Возможная стоимость объекта после ликвидации| 300 | 300 | | |(используемые отходы) | | | +———————+————————————————————————————————————————————+—————————+—————————+ | 4 |Затраты на ликвидацию | 80 | 80 | +———————+————————————————————————————————————————————+—————————+—————————+ | 5 |Ликвидационная стоимость (п. 3 — п. 4) | 220 | — | +———————+————————————————————————————————————————————+—————————+—————————+ | 6 |Амортизируемая стоимость (п. 1 — п. 5) | 1090 | 1310 | +———————+————————————————————————————————————————————+—————————+—————————+ | 7 |Сумма ежегодной амортизации (п. 6 : п. 2) | 109,0 | 131,0 | +———————+————————————————————————————————————————————+—————————+—————————+

Из расчетов видно, что при использовании правил международного учета амортизируемая стоимость оборудования меньше ее величины, установленной по российским правилам. То есть, объекты основных средств не доамортизируются на сумму дохода от ликвидации. В российской учетной практике, по мнению автора статьи, необоснованно завышается сумма амортизационных отчислений, так как выручка от ликвидации основных средств в последующем возвращается организации в составе прочих доходов.

Российский и международный подход к амортизации ОС

Применяемый в международном учете подход к расчету амортизируемой стоимости ОС является более обоснованным, так как позволяет точнее отразить реальные расходы предприятия и его доходы в будущем. Однако на сельскохозяйственных предприятиях, функционирующих в сложных природно-климатических условиях, достаточно трудно оценить реальную ликвидационную стоимость основных средств после предполагаемого срока эксплуатации. Поэтому целесообразно установить нормативы расчета ликвидационной стоимости основных средств. На основе анализа актов о списании объектов основных средств на сельскохозяйственных предприятиях установлены следующие коэффициенты для расчета ликвидационной (неамортизируемой стоимости) основных средств:— здания и сооружения — 5%;— машины и оборудование, транспортные средства — 3%;— скот — 1,5%;— производственный и хозяйственный инвентарь — 0,75%.

| Расчет ликвидационной стоимости основных средств. В учетной практике существует необходимость расчета ликвидационной стоимости основных средств. По мнению В.Г.Гетьмана, ликвидационная стоимость объектов основных средств … Остаточная балансовая стоимость основных средств. Рассмотрим порядок формирования остаточной стоимости основных средств. Как известно, остаточная стоимость основного средства представляет собой разницу между первоначальной … Начальная стоимость основных средств, оценка ОС. Рассмотрим подробно порядок формирования в бухгалтерском учете отдельных видов стоимости основных средств. Как известно, в международной и российской … |

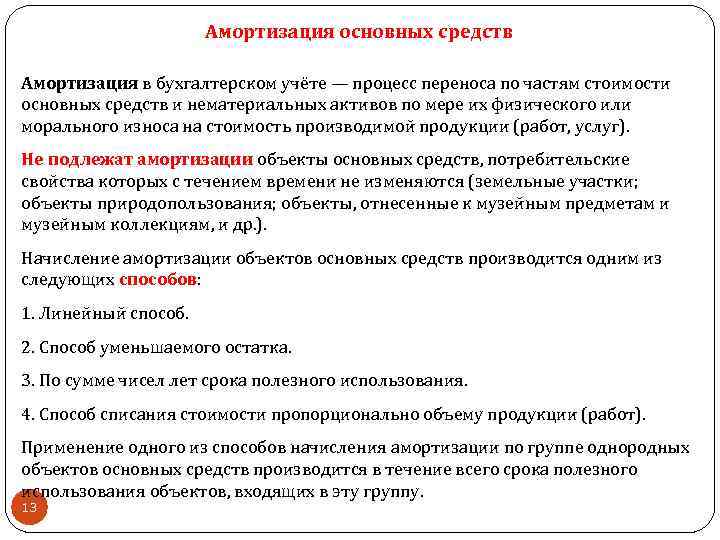

Основные средства, подлежащие амортизации

В состав основных средств, подлежащих амортизации, входят здания, сооружения, орудия труда и прочие объекты, предъявленные в материальной форме, чей срок службы на момент проведения операции свыше одного года.

В состав основных средств входят, в том числе, и ресурсы природопользования (например, вода, недра) и земельные наделы. Однако в балансе они всегда учитываются отдельно по их покупной стоимости. Связано это с тем, что свойства природных объектов практически не изменяются по истечении времени. Исключение могут составлять природные участки, где происходит добыча полезных ископаемых. В таких случаях недра истощаются, поэтому подсчеты проводятся в несколько иной форме.

Амортизация не может начисляться ОС некоммерческих организаций. Для рассматриваемого имущества изнашивание списывается по счету №010, который применяется для исчисления износа основных средств. Если ОС является помещением жилого назначения (общежитием, жилым домом и т. д.), оно также не списывается через учет по амортизированной стоимости. Исключения составляют лишь объекты, которые числятся в бухгалтерском балансе на счете 03 и приносят доходы.

Амортизационным отчислениям подлежит имущественный объект, который попадает под любое из нижеперечисленных условий:

- является собственностью организации;

- состоит в оперативном управлении;

- выступает объектом аренды.

Законодательством разрешается не начислять амортизацию и списывать затраты сразу после покупки ОС, если:

- амортизируемая стоимость основных средств – не более 40 000 рублей;

- ОС представляет собой брошюру, книгу или другое печатное издание (цена при этом не играет роли).

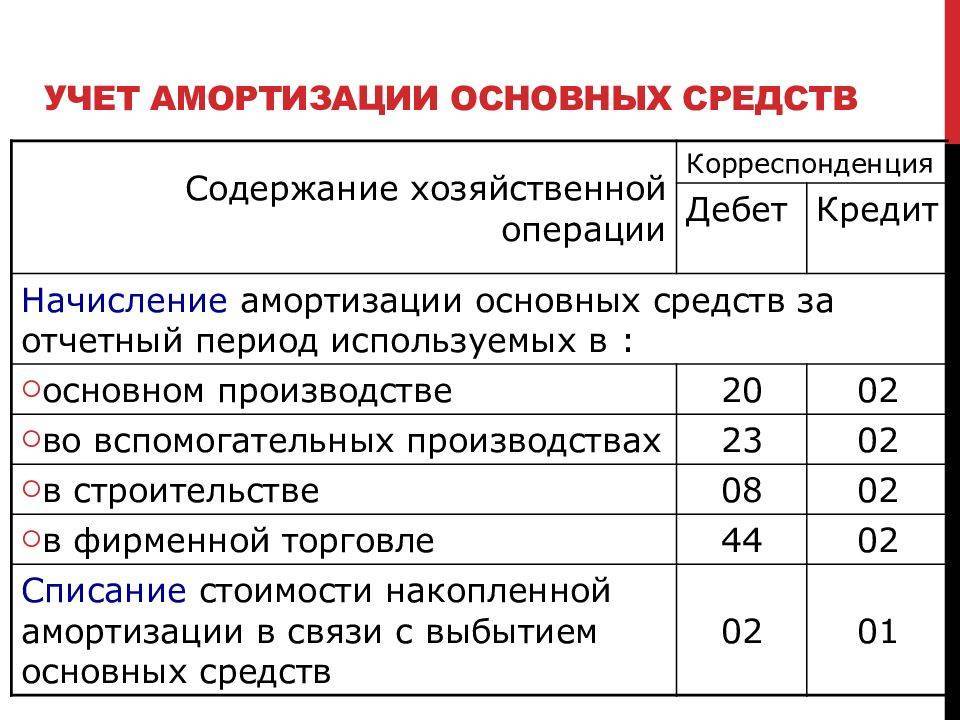

Основные правила начисления амортизации в БУ

Подводя итог, отмечаем, что все приобретаемые предприятием средства, подлежат обязательному ежемесячному контролю и закреплению в бухгалтерских документах. Амортизация основных фондов является неотъемлемой составляющей баланса компании.

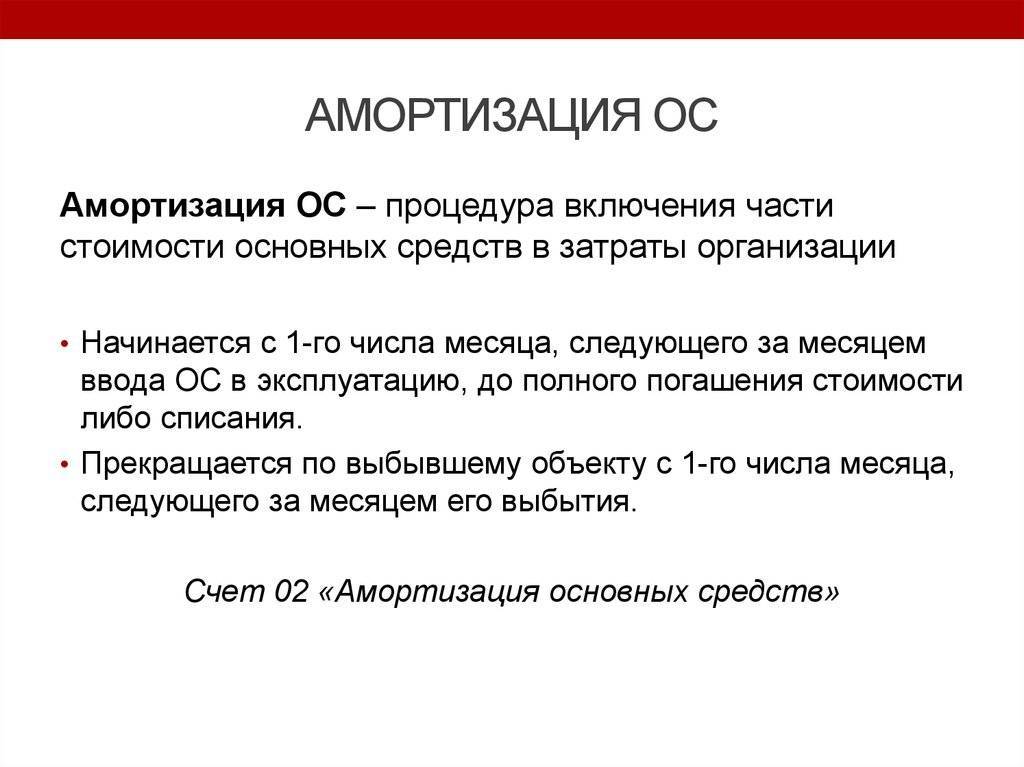

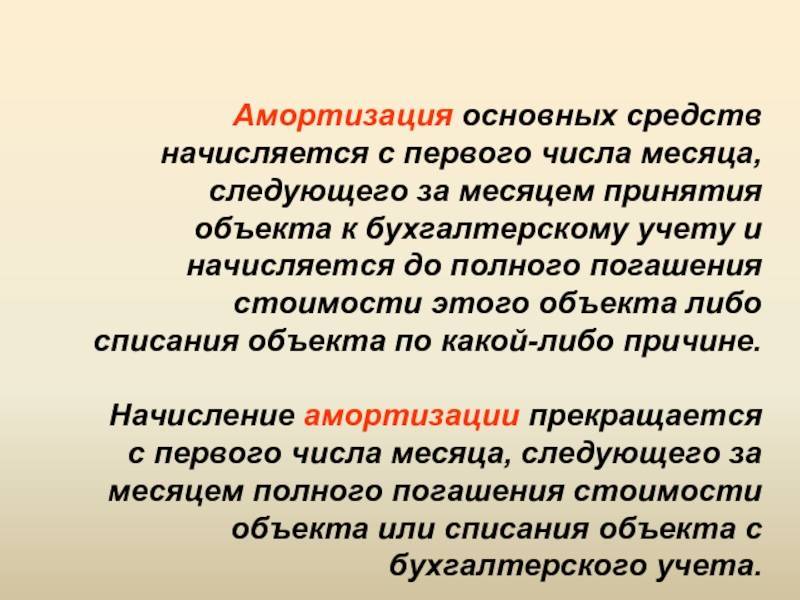

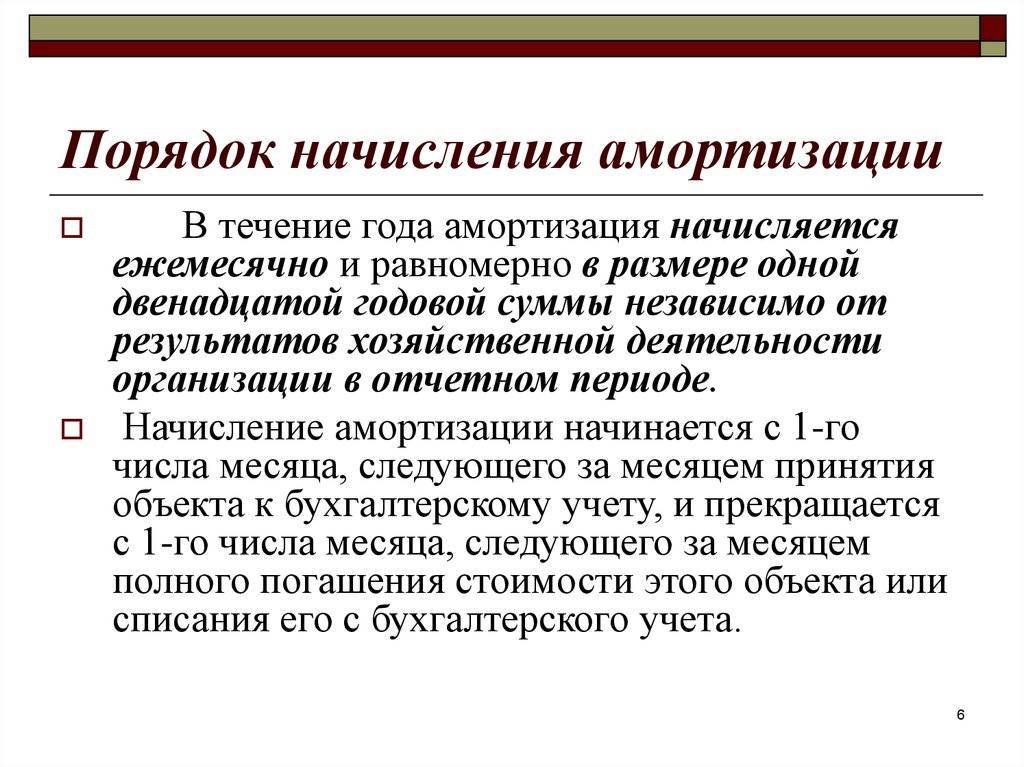

Учет проводится по ОС, задействованным непосредственно в текущей деятельности компании, важно помнить о дате введения объекта в эксплуатацию. Начисление амортизации нужно прекратить с месяца, следующего за выбытием из перечня собственности организации определенного объекта ОС

Также, амортизация не начисляется при консервации объекта ОС.

Что такое амортизация

В бухгалтерском учете амортизация начисляется по правилам, которые установлены пп.17-25 ПБУ 6/01, утвержденного Приказом Минфина РФ от 30.03.2001 г. № 26н (далее – ПБУ 6/01). Амортизация – это процесс ежемесячного перенесения стоимости основных средств на затраты текущего периода. То есть посредством начисления амортизации стоимость имущественных объектов переносится на себестоимость изготавливаемой продукции (выполняемых работ, оказываемых услуг), иначе говоря погашается (п.17 ПБУ 6/01).

В соответствии с п.49 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина РФ от 13.10.2003 г. № 91н (далее – Методические указания № 91н,) амортизации подлежит имущество, которое:

- принадлежит организации на праве собственности;

- находятся у организации в хозяйственном ведении (или оперативном управлении);

- сдано организацией в аренду (или доверительное управление, безвозмездное пользование).

Амортизация начисляется (п. 49 и п.50 Методических указаний № 91н):

- организацией – по объектам основных средств, находящимся в ее собственности;

- арендодателем – по объектам основных средств, переданным в аренду;

- арендатором – по объектам основных средств, входящих в комплекс имущества по договору аренды предприятия (в том же порядке, что и по основным средствам, принадлежащим на праве собственности);

- лизингодателем или лизингополучателем – по объектам основных средств, являющихся предметом договора финансовой аренды (в зависимости от условий договора).

Амортизация не начисляется по (абз.2-5 п.17 ПБУ 6/01, абз.2 и 3 п.49 Методических указаний № 91н):

- объектам мобилизационного назначения (законсервированные и не используемые в деятельности организации);

- объектам некоммерческих организаций (по таким объектам линейным способом производится начисление износа, который учитывается на забалансовом счете 010 «Износ основных средств»);

- объектам жилищного фонда (жилые дома, общежития и пр.), за исключением тех, которые относятся к доходным вложениям в материальные ценности (т.е. учитываются на счете 03 и используются для получения дохода);

- объектам, потребительские свойства которых остаются неизменными с течением времени (земельные участки, объекты природопользования, объекты, отнесенные к музейным предметам и музейным коллекциям, и пр.).