Оформляем аккредитив

Чтобы применить расчеты по аккредитиву между сторонами сделки, необходимо оформить договор. Он составляется на документарной основе и обязательно обозначает форму расчётов.

Договор включает следующие пункты:

- Наименование сторон сделки (поставщика и его покупателя);

- Тип расчётов и его разновидность (к примеру, безотзывный непокрытый аккредитив);

- Сумме средств, которые будут перечислены поставщику при выполнении условий соглашения;

- Срок, на который заключается договор;

- Сумму комиссий;

- Порядок осуществления платежей (сразу всю сумму или авансовыми платежами);

- Действия сторон при невыполнении условий, для которых применялся платежный аккредитив;

- Права участников, а также их обязанности.

Чтобы подписанный договор вступил в силу, покупателю необходимо обратиться в банк и написать заявление с указанием на аккредитивную форму расчётов.

Также в заявлении указывается:

- Ссылка на договор, согласно которому между сторонами будет применяться аккредитив;

- Наименование организации поставщика, а также его данные согласно сведениям ЕГРЮЛ;

- Вид аккредитива;

- Сумма, которая положена продавцу;

- Срок действия договора и, соответственно, аккредитива;

- Способ реализации денежного аккредитива (аванс или вся сумма, и при наступлении каких условий они полагаются);

- Наименование и количество товаров, поставка которых обозначена в договоре (а может быть, это услуги или какие-то работы);

- Наименование банка, который будет исполнять обязательства;

- Список документов, которые будут приниматься банком в качестве подтверждения выполнения условий договора.

С момента подписания и регистрации заявления аккредитив вступает в силу. Исполненный аккредитив может быть продлён на новый срок по обоюдному согласию сторон.

Юридическая сторона вопроса

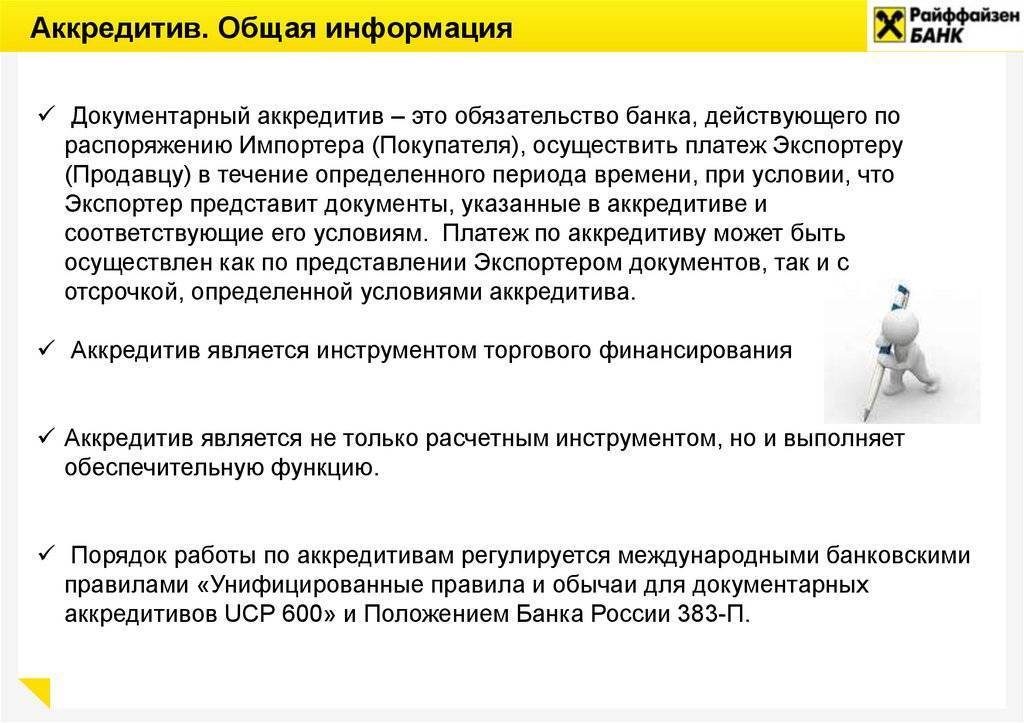

Сейчас рассмотрим юридические аспекты аккредитива. При международных взаимоотношениях он регулируется универсальным документом публикации Международной Торговой Палаты — «Унифицированные правила и обычаи для документарных аккредитивов» (UCP600). Правила работают независимо от нахождения стран продавца и покупателя, особенно при оформлении резервного аккредитива. В тексте отражены требования к порядку работы и критерии проверки документов. Также для резервного аккредитива применяется Международная практика резервных обязательств (публикация Международной Торговой Палаты № 590, редакция 1998г.).

Кроме этих документов банки РБ руководствуются:

- Банковским кодексом Республики Беларусь;

- Постановлением Правления Национального Банка Республики Беларусь № 67 от 29.03.2001 г.

Говоря простыми словами, аккредитив позволяет совершать сделки без привлечения юристов при слабом знании международного законодательства

Это особенно важно при заключении резервного аккредитива между партнерами из разных стран

Простым языком о том, что такое аккредитив

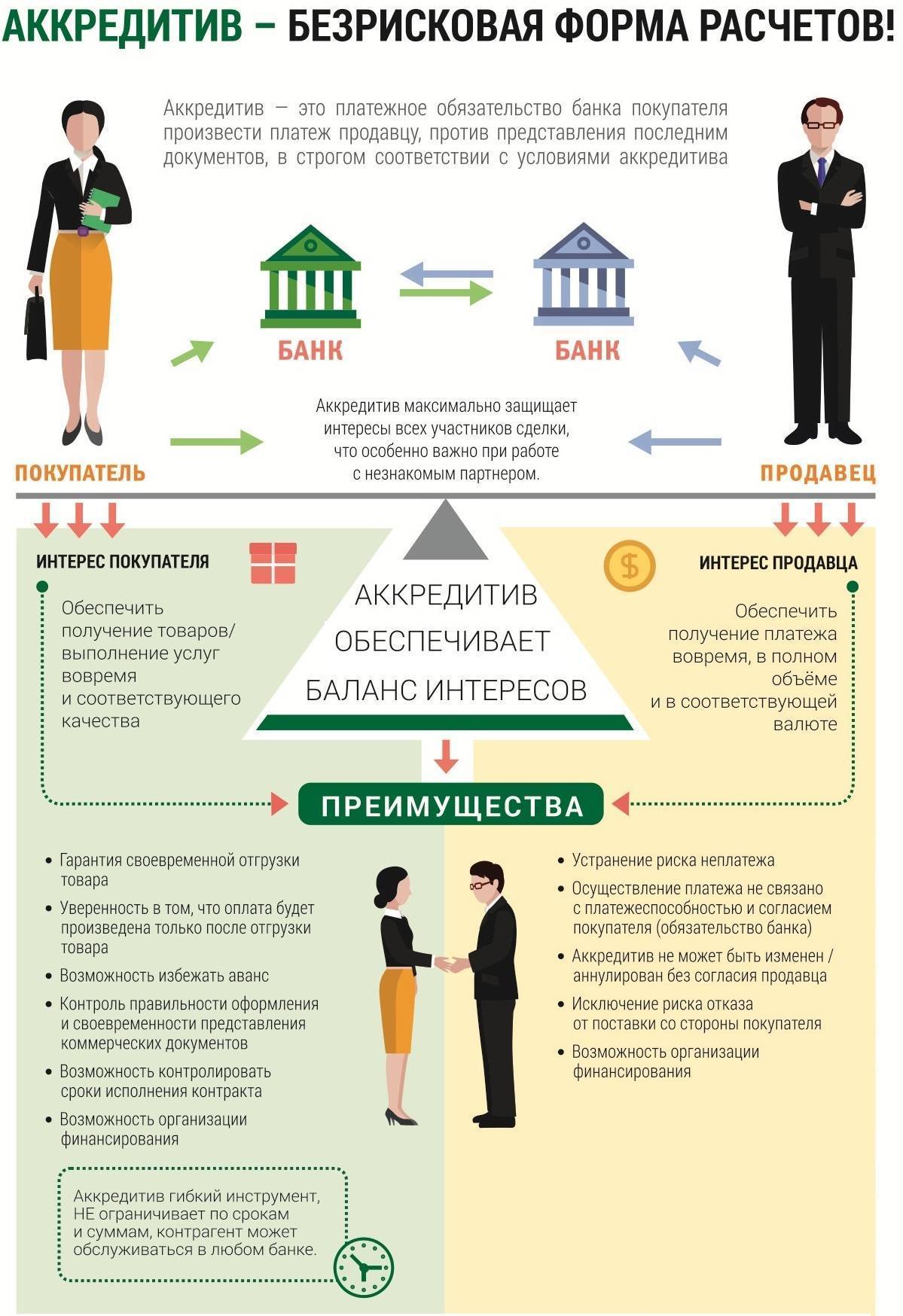

Надежный способ обезопасить организацию от рисков, связанных с предоплатой по финансовым сделкам или подстраховаться при сотрудничестве с новыми поставщиками это аккредитив.

Аккредитив – открытый в банке специальный счет, который дает возможность зарезервировать находящуюся на нем сумму, при торговых отношениях. В случае полного соблюдения участниками условий договора банк обязуется выплатить определенною сумму средств получателю.

Банк выступает неким гарантом и берет на себя ответственность за осуществление выплаты средств. Это дает выгодные условия и поставщику и получателю. Первый точно знает, что получит оплату товаров, а второй уверен в том, что своевременно сможет произвести оплату.

Как это работает?

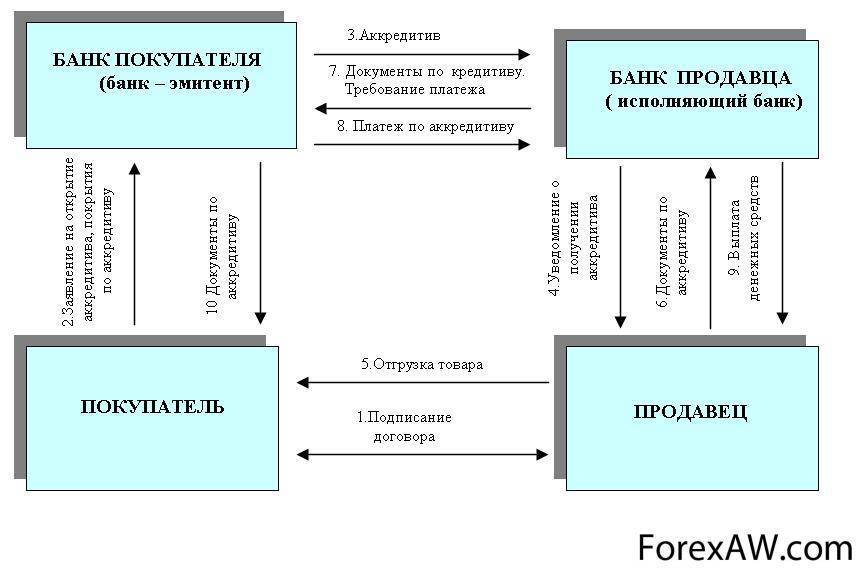

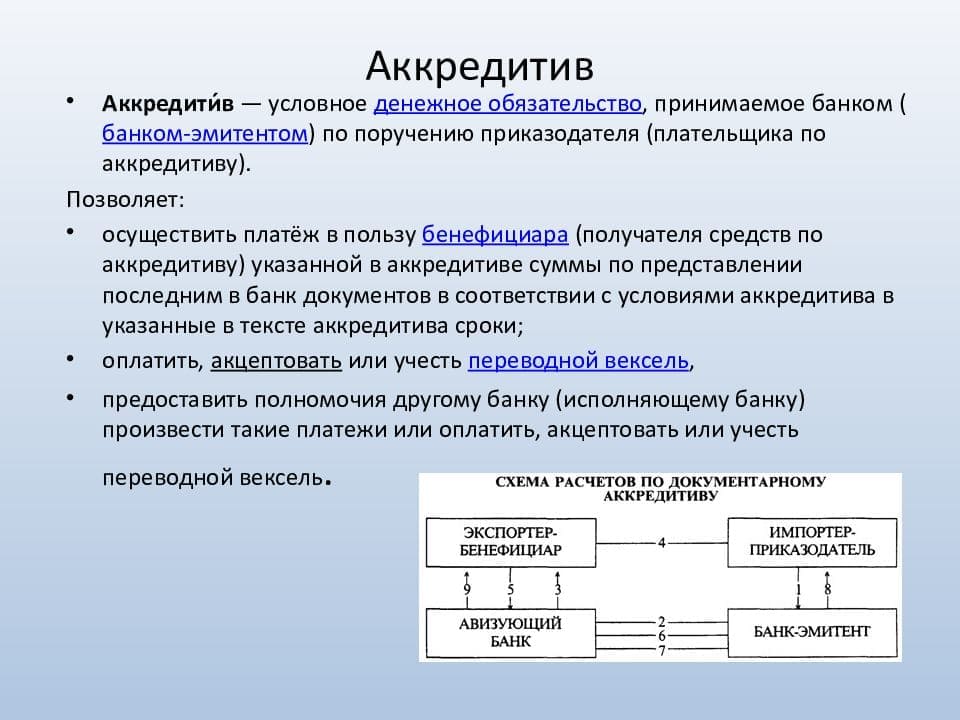

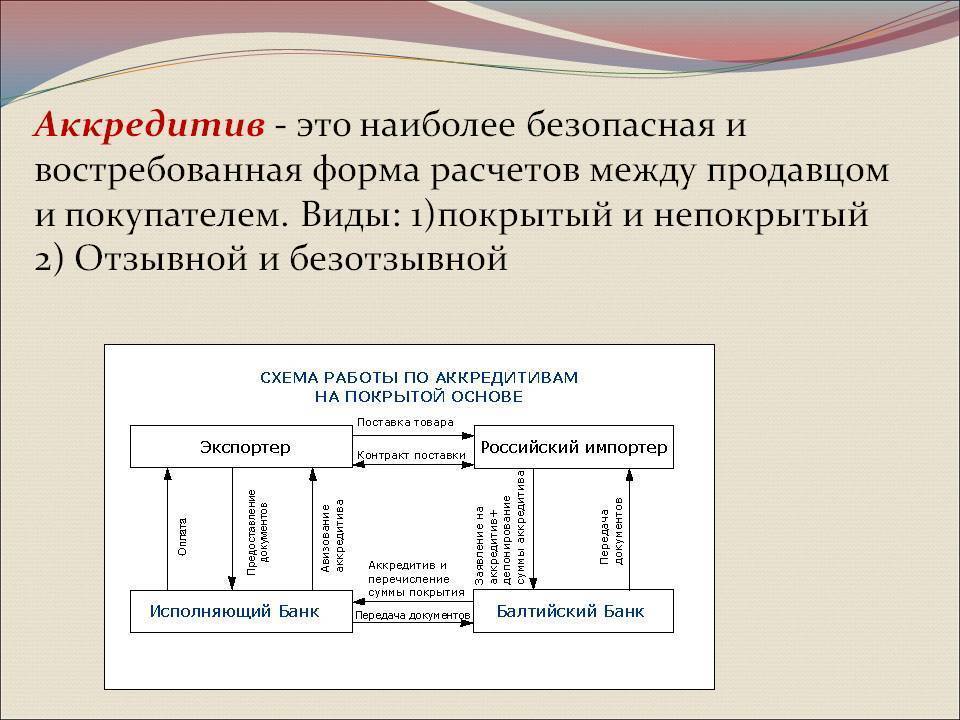

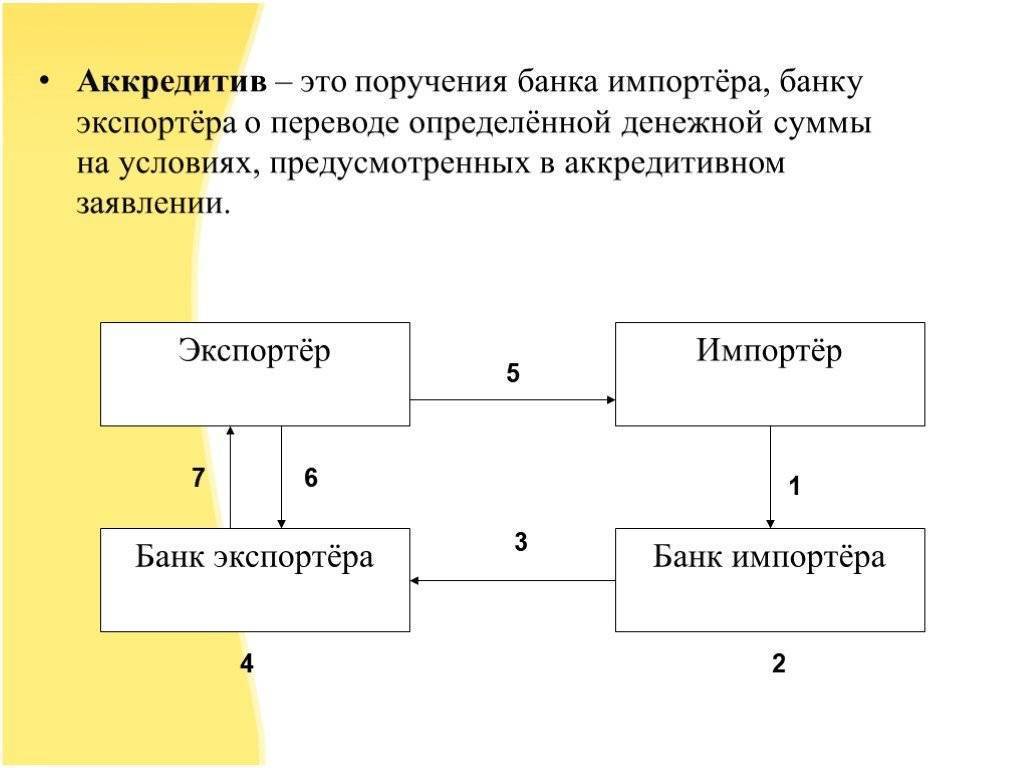

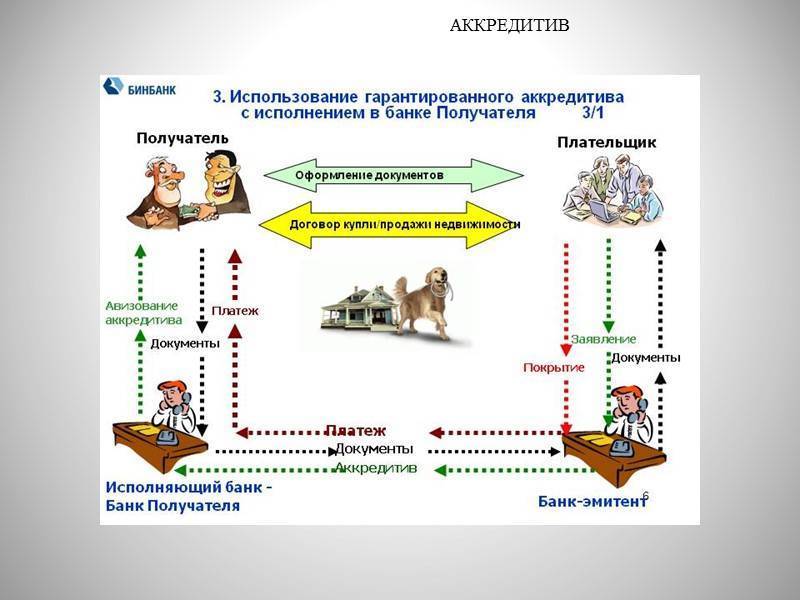

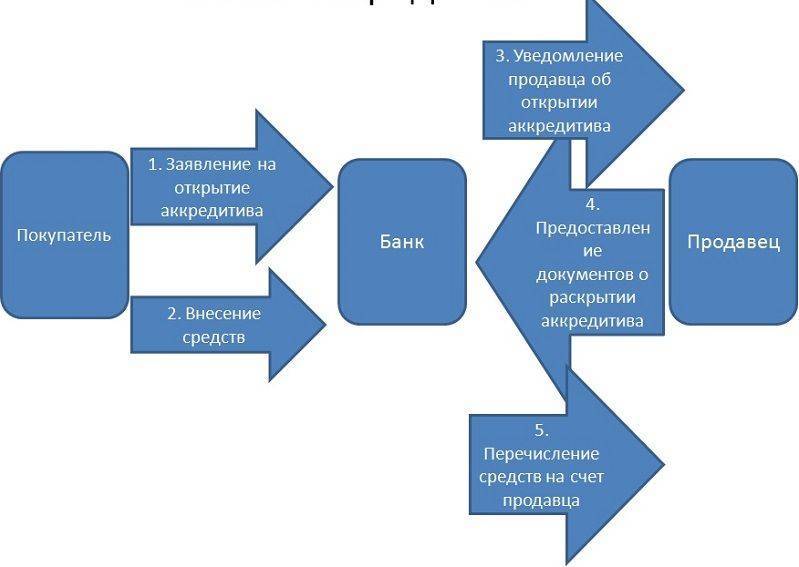

Схема работы аккредитива выглядит следующим образом.

- Стороны заключают между собой договор, в котором точно прописываются все условия ведения расчетов.

- Лицо, выступающее в качестве покупателя, приходит в банк и открывает счет, после чего вносит денежную сумму, предусмотренную договором. Происходит процедура бронирования денег.

- Поставщик передает сотрудникам банковской организации полный пакет документов для ознакомления.

- В результате открытия аккредитивного счета банк передает соответствующее уведомление банку продавца.

- Банк продавца, в свою очередь, отправляет поставщику сообщение о том, что новый счет успешно открыт.

- Продавец передает товары своему покупателю и отправляет на проверку полный пакет документов, позволяющих подтвердить завершение сделки.

- Банк продавца проверяет документацию, поданную ранее.

- Исходя из особенностей контракта, поставщик получает денежные средства от эмитента или активизирующего банка.

Ниже мы предлагаем ознакомиться с графической схемой, посредством которой вы сможете быстрее разобраться в том, как работает аккредитивная сделка.

Разновидности аккредитива

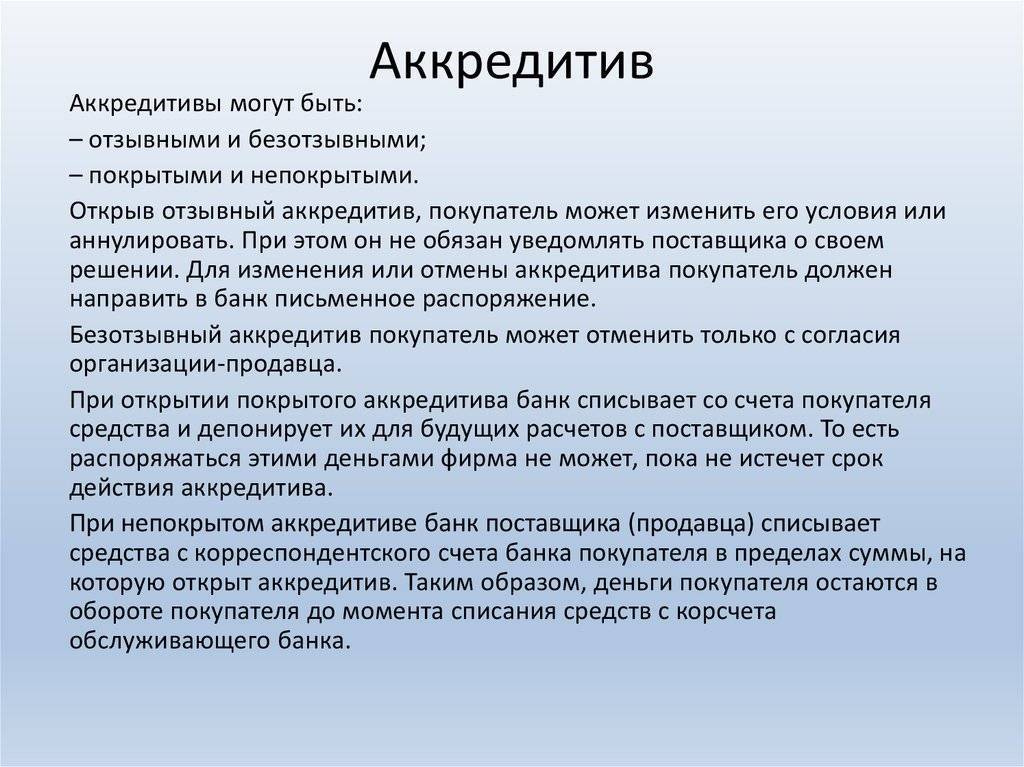

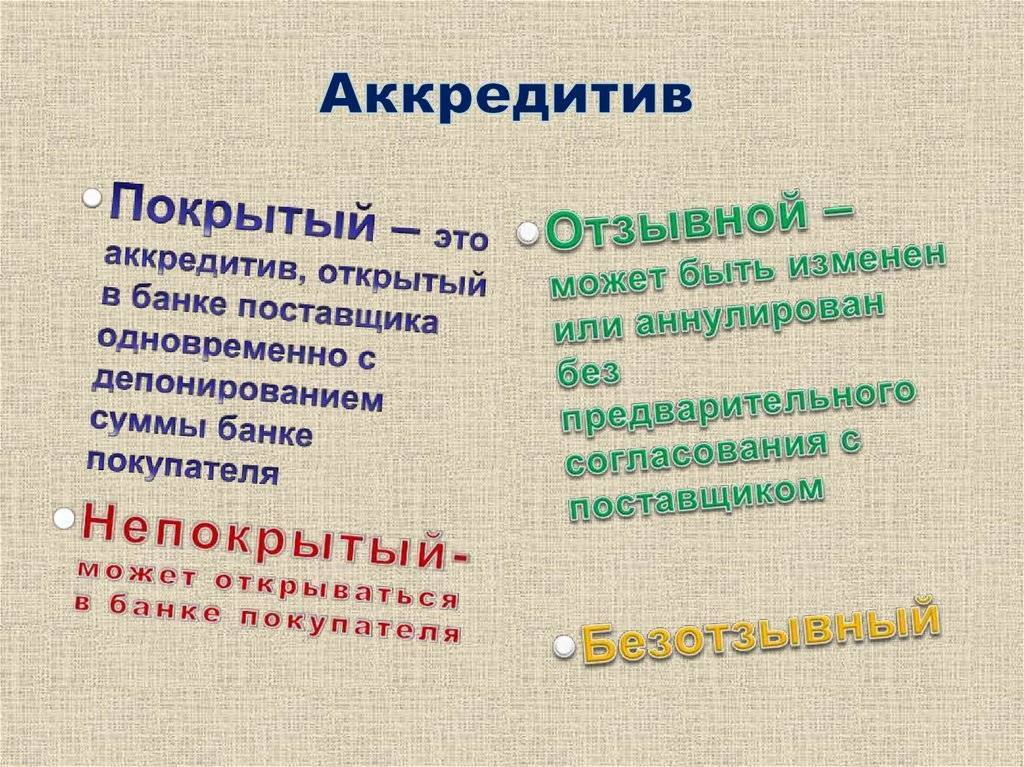

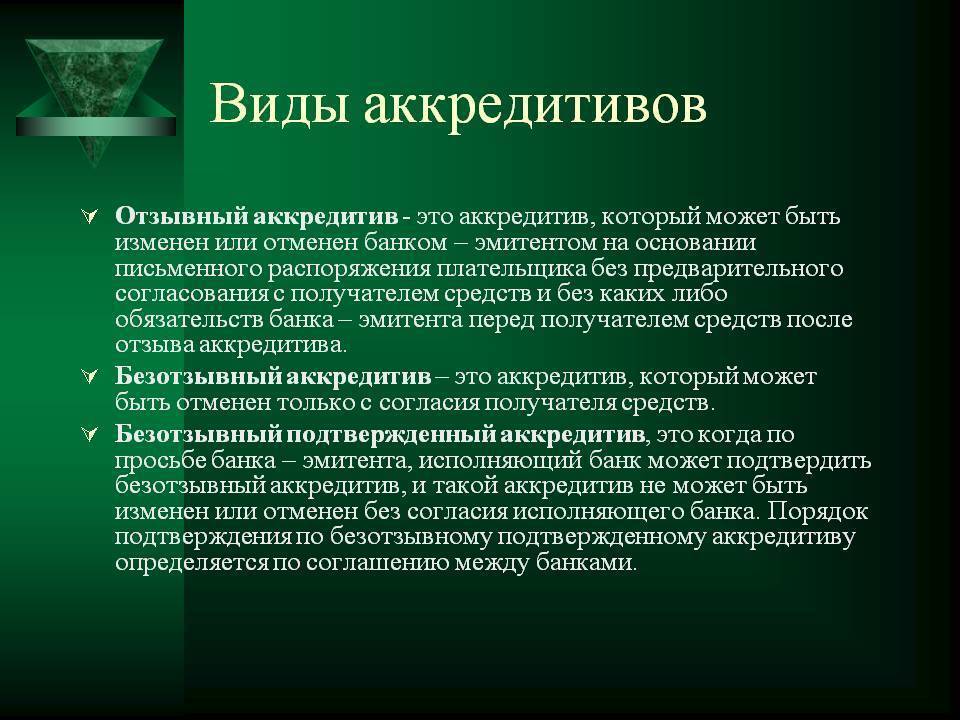

В зависимости от возможности отмены и пересмотра условий:

- Отзывной. Его банк может в любое время изменить или отменить, если поступит такое поручение плательщика. При этом сообщать заранее получателю о том, что произошли изменения, не нужно.

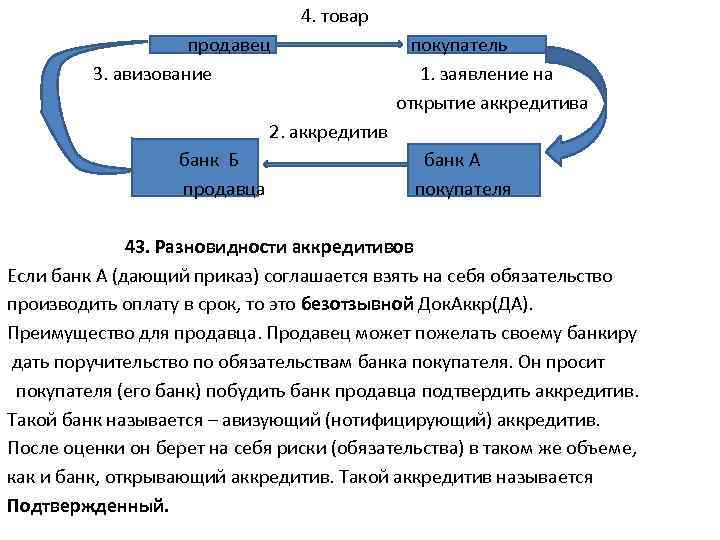

- Безотзывной. Такой аккредитив нельзя изменить, не получив согласия получателя находящихся на счете средств, а для его отмены требуется еще и согласие банка, который подтвердил аккредитив.

Исходя из наличия покрытия, то есть, говоря простыми словами, предварительного перечисления средств:

- Покрытый (депонированный). При таком аккредитиве банк, в котором его открыли, перечисляет банку получателя средства заранее.

- Непокрытый (гарантированный). В этом случае средства списываются с корреспондентского счета или возмещаются другим оговоренным банками способом.

По режиму использования:

- Револьверный (возобновляемый). Такой аккредитив оплачивается частями. Например, по договору поставки открывается счет на всю сумму, а выдается поставщику по мере поставки товара. Если говорить простыми словами, банк платит не все сразу, а постепенно, за каждую поставленную партию.

- Невозобновляемый. В этом случае выплата осуществляется одной суммой.

В зависимости от наличия дополнительных гарантий:

- Подтвержденный. Это разновидность безотзывного аккредитива. Его особенность в том, что появляется еще один участник – банк, который по просьбе основного банка (эмитента) подтверждает аккредитив. После такого подтверждения банки несут обязательства перед получателем средств солидарно.

- Неподтвержденный. При такой форме оплаты банк получателя просто сообщает ему об открытии аккредитива.

По процедуре проведения оплаты (форме выполнения):

- На предъявление. Выплата проводится сразу после предъявления документов, соответствующих определенным условиям.

- Негоциируемый. Такой аккредитив получил особенно широкое распространение в Китае и некоторых англоязычных странах. В этом случае банк, выполняющий аккредитив, покупает переводной вексель, выписанный на другой банк.

- Акцептируемый. Средства перечисляются через определенное время после предъявления переводного векселя.

- С отсрочкой выплаты. Банку дается время на проверку документов.

С учетом других условий выделяют также иные виды аккредитивов:

- Трансферабельный (переводной). При таком аккредитиве средства выплачиваются третьему лицу, которое определил основной получатель. Он же может определить, какие документы необходимо представить в банк для исполнения аккредитива.

- Резервный. Этот вид аккредитива напоминает банковскую гарантию. Его открывают преимущественно в тех случаях, когда законодательством страны одного из контрагентов гарантии запрещены.

Процесс открытия аккредитива в банковской организации

Чтобы совершить рассматриваемую операцию в банковской организации, например, открыть аккредитив для физических лиц в ВТБ 24, необходимо оформить заявление по форме банка с указанием следующей информации:

1. Сведения о договоре (дата заключения, номер).

2. Сведения о поставщике, включая реквизиты.

3. Форма выплаты денежных средств.

4. Информация о товарах, которые должны быть предоставлены покупателю.

5. Сведения об авизующем банке.

6. Документы, которые нужно будет предоставить для перевода денежных средств поставщику.

Выберете вы этот банк или же захотите открыть аккредитив в Сбербанке для физических лиц, тарифы стоит уточнить уже непосредственно в отделении банка или на сайте.

Преимущества и недостатки аккредитива для всех групп лиц

Резюмируя все представленные отзывы, можно выделить следующие преимущества аккредитивов:

1. Контроль исполнения обязательств по договору с юридической точки зрения (банк не станет заниматься сомнительными сделками, все проверяется).

2. Риски для поставщика минимальные, фактически он гарантированно получит свои деньги.

3. Аккредитив для физических лиц или организаций гарантирует своевременное выполнение обязательств поставщиком.

4. В отличие от обычного кредитования, в данном случае присутствует возможность сэкономить на выплате процентов.

Выделяются, однако, и несколько недостатков аккредитивных счетов, а именно:

1. Если не предоставить необходимые для подтверждения выполнения обязательств по договору документов, средства не будут переведены поставщику.

2. Ввиду большого объема документов, совершение сделки может быть довольно продолжительным.

3. Операции по аккредитивам могут быть ограничены законодательно.

4. Комиссии за услуги по аккредитивам для физических лиц довольно велики. То же касается и юридического лица.

Как это работает

Лучше всего объяснить принцип работы аккредитива на примере. Схема оформления расчетов выглядит так:

- Стороны оформляют специальный счет в банке, называемый аккредитивный.

- Заключают договор с подробным описанием выполнения условий.

- Одна сторона исполняет обязательства — обычно, это поставщик.

- Затем поставщик предоставляет в банк документы, подтверждающие факт исполнения и предусмотренные текстом соглашения.

- Банк перечисляет покупателю средства.

Данный способ расчетов применим для сделок с недвижимостью, оказанием услуг и продажей товаров на крупную сумму. Основная его особенность — защита сторон от обмана или неисполнения обязательств. Особенно это касается международных соглашений, в которых часто используется вид резервного аккредитива.

Так выглядит объяснение понятия, что такое аккредитив, и как он работает. Некоторые банки предлагают расширенные возможности клиентам. Например, в Белинвестбанке есть возможность открыть аккредитив без бронирования. Покупатель предоставляет средства не в момент открытия расчетов, а после подачи документов о проведении сделки.

Если оформить аккредитив покрытый, то финансовая организация может предоставить кредит на весь срок действия обязательства покупателя.

Принцип работы

Для наглядности можно рассмотреть пример: одна фирма продаёт здание другой. Для этого сторонами заключается договор, в котором указывается, что расчёты производятся по аккредитивной форме. Схема действий будет следующей:

- на продавца открывается счёт в банке;

- покупателем перечисляются деньги на этот счёт. Однако, продавец пока не может их получить, но знает, что деньги находятся в банке и защищены;

- недвижимость переоформляется продавцом на покупателя;

- продавец предоставляет в банк доказательство переоформления здания на покупателя (к примеру, выписку из ЕГРН);

- банк даёт разрешение продавцу получить деньги.

Преимущества

Для лица, которое выступает покупателем, применение аккредитива предоставляет несколько преимуществ, поскольку:

- денежные средства переводятся продавцу лишь, когда товар будет доставлен покупателю. Для осуществления данной операции нужно подать в банковскую организацию установленный перечень документов, которые должны быть заполнены корректно и без ошибок;

- при условии, что товар не был доставлен покупателю, то его денежные средства, отданные за товар, переводят обратно на его лицевой счет;

- банковская организация предоставляет гарантию, что товар придет в должном количестве и соответствующего качества, поскольку продавец обязуется отправить банку документацию, которая является подтверждением качества товара и его количество;

- снижается величина риска отрицательных позиций договоренности, касаемо налоговой составляющей. Банковская организация дает гарантию на правильное составление документов, которые сопровождают все этапы сделки. В случае неудачного сопровождения, банковская организация не сможет перевести денежные средства продавцу;

- аккредитивные расчеты предоставляются банковской организацией на льготных условиях, если для этого есть необходимость. Данное мероприятие не дает возможности переводить крупные суммы денег из банка для реализации договоренностей.

Аккредитивы для физических лиц

Использовать аккредитивные счета возможно не только в товарно-денежных отношениях, но и в работе физических лиц. Сама суть выполняемых операций при этом остается неизменной, и счет выступает в роли гаранта исполнения обязательств. Аккредитив для физических лиц используется для защиты от мошеннических схем, а также при совершении сделок с недвижимостью.

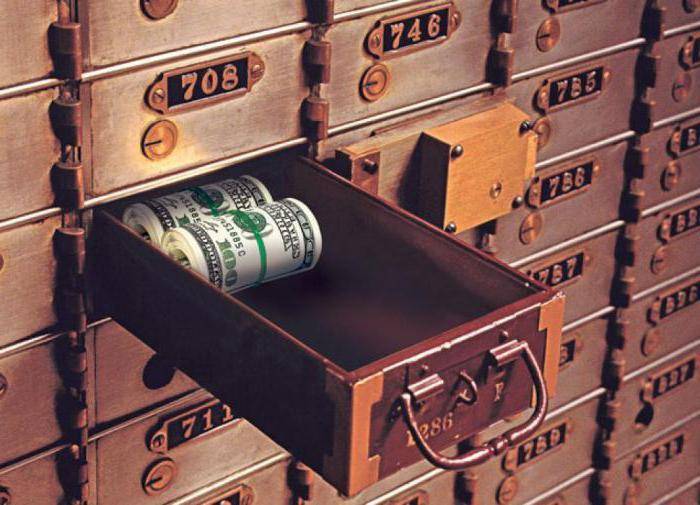

Аналогом аккредитива может служить открытие банковской ячейки, где можно хранить денежные средства до совершения сделки. Это происходит следующим образом:

1. В присутствии получателя денежные средства вносятся в ячейку.

2. Внесенная сумма проверяется.

3. Происходит доставка товара или покупка имущества.

4. В банк предоставляются документы, подтверждающие выполнение обязательств по контракту.

5. Продавец получает деньги из ячейки.

Сделки с использованием ячейки, как правило, занимают больше времени, поэтому люди, занимающиеся предпринимательской деятельностью, отдают предпочтение аккредитиву, несмотря на стоимость аккредитива для физических лиц.

Виды аккредитивов

Выделяется несколько видов аккредитивных счетов в зависимости от полномочий участников сделки и банка:

1. Отзывной. В данном виде аккредитива банк вправе аннулировать счет на основании заявления покупателя без уведомления продавца. Популярностью данный вид счетов не пользуется в силу отсутствия гарантий у продавца.

2. Безотзывный. Наиболее распространенный вид аккредитивов для физических лиц в ВТБ. Отозвать денежные средства невозможно. То есть после выполнения условий сделки денежные средства будут гарантированно переведены на счет поставщика.

3. Подтвержденный. Банк в этом случае переведет деньги продавцу, даже если на счету покупателя не будет денежных средств. Этот вариант, однако, является рискованным для банковской организации, поэтому облагается немаленькой комиссией.

4. Резервный. Открывший счет банк дает продавцу официально оформленное письменное обязательство о том, что платежи будут произведены, даже если покупатель не выполнит условия, прописанные в контракте. Данный вид гарантирует проплату поставщику.

5. Револьверный. Открывается только на часть оговоренной суммы. После выполнения обязательств дополняется оставшейся частью суммы. Обычно используется в случаях, когда товар поставляется по определенному графику.

6. Циркулярный. Позволяет получить деньги в любом отделении авизующего банка.

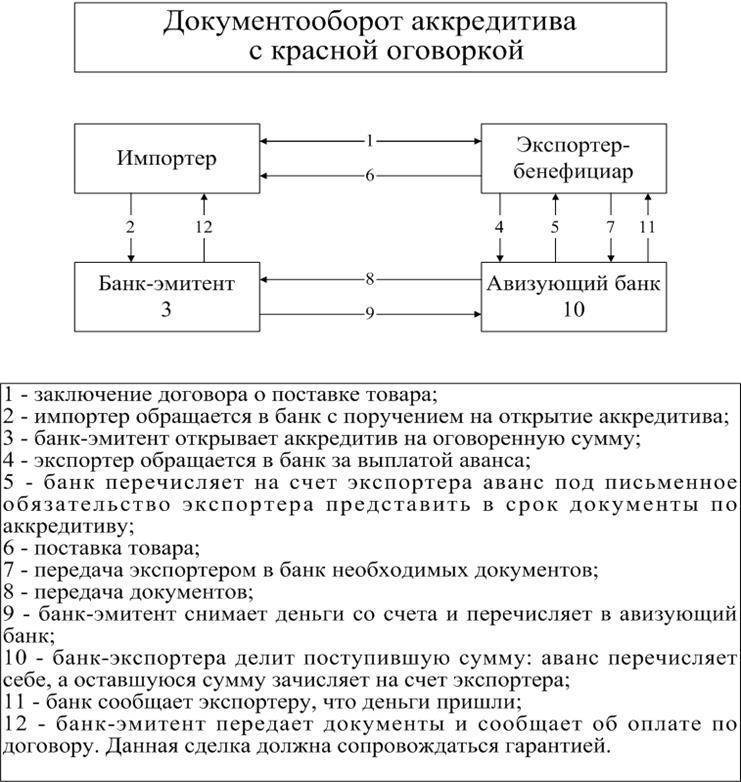

7. С красной оговоркой. Эмитент дает согласие на перевод денег продавцу еще до подтверждения выполненных условий договора.

Виды

Каждая сделка уникальна в своём роде и отличается объектами и условиями её проведения.

В зависимости от особенностей договора, можно выделить следующие виды аккредитива:

Покрытый

Данный вид отличается тем, что средства пользователя могут находиться на счету банка вплоть до того момента, пока не будут выполнены абсолютно все условия договора. Иногда его называют «депонированным аккредитивом», и он характеризует возможность банка списывать средства на свой счет на весь период действия сделки.

Непокрытый

Здесь речь идёт о правах того банка, который является принимающей стороной, иными словами, стороной продавца. Банк имеет право списать со счета второго банка все средства покупателя. Это делается в качестве гарантии, чтобы продавец был защищён в процессе сделки.

Безотзывной

Эксперты называют безотзывной аккредитив наиболее безопасным для продавца.

Что он собой представляет? Сделка считается совершённой только с согласия двух сторон, в частности, когда продавец уведомляет банк о благополучном исходе операции. Услуга может быть аннулирована только в том случае, когда и продавец, и покупатель получили желаемое, обратились в банк для закрытия аккредитива.

Подтверждённое обязательство

Является прямым подтверждением того, что вы получите от банка ровно ту сумму, которая была прописана в договоре.

Такой вид аккредитива часто можно встретить в процессе кредитования.

Безакцептный

Отличается от предыдущих видов тем, что о закрытии аккредитива сообщает исключительно продавец, роль покупателя здесь второстепенна.

Револьверный

Если остальные виды подразумевают наличие полной суммы, прописанной условиями договора, то, применяя револьверный аккредитив, покупатель имеет право положить на счет в банке часть суммы. Весь объём денежных средств делится на несколько частей, каждая из которых выплачивается по мере совершения этапов договорного процесса.

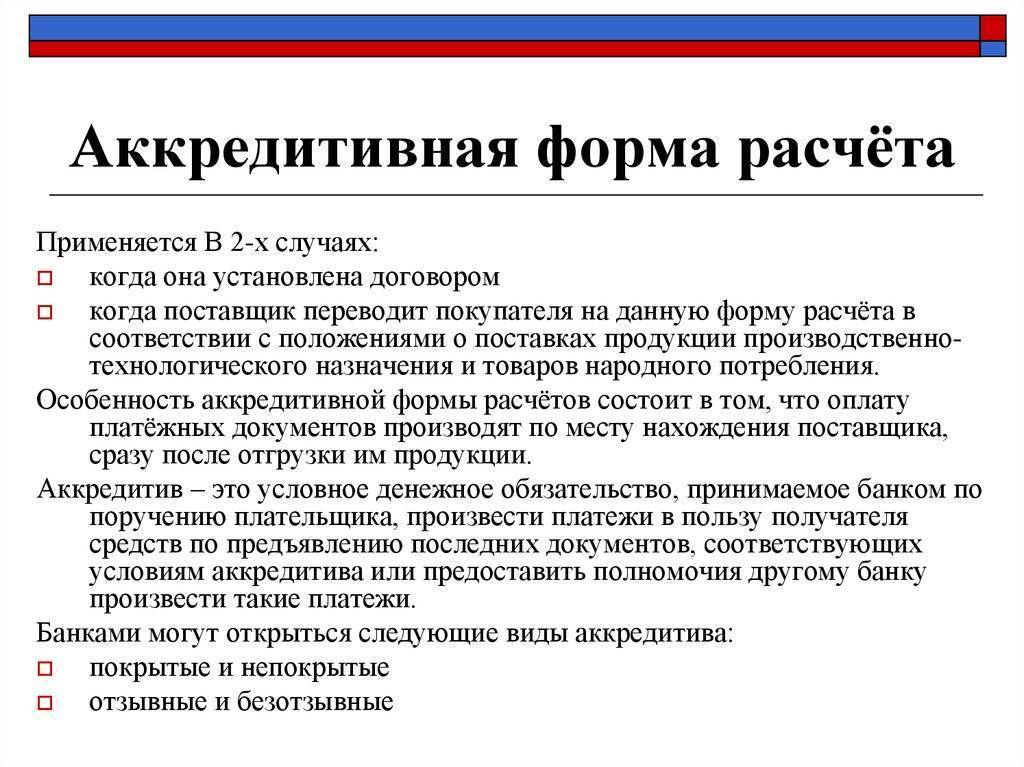

Осуществление расчетов по аккредитиву

При заключении сделки покупки-продажи, оговариваются все условия, в том числе и форма расчетов. Все это излагается в контракте между сторонами. Если партнеры будут использовать аккредитивную форму расчетов, то в договоре необходимо прописать некоторые условия:

- наименование банка, выпускающего аккредитив;

- наименование банка, осуществляющего оплату;

- реквизиты получателя;

- вид аккредитива;

- сумма;

- способы извещения;

- срок действия;

- срок предоставления документов и выполнения требований поставщиков;

- ответственность сторон.

Расчет производится безналичным путем на счет получателя. Ответственность за соблюдения условий договора, правильности и полноты предоставленных документов, несут банки.

Потому они также являются заинтересованной стороной и осуществляют контроль над правильностью осуществления сделки.

Аккредитив для физического лица

Аккредитивный счет может использоваться не только при совершении торговой сделки, но и в рамках сотрудничества с физическими лицами. При этом сущность остается прежней: с помощью аккредитива можно гарантировать получение денег в целом.

Он обычно требуется в случае, если надо совершить дорогостоящую покупку, но при этом есть желание уберечь себя от потенциального мошенничества. Среди физических лиц эта услуга пользуется популярностью при необходимости приобрести недвижимость, автомобиль премиум-класса и так далее.

Банковские учреждения могут предложить альтернативный вариант в виде банковской ячейки. Принцип работы заключается в следующем:

- покупателю необходимо внести полную денежную сумму прямо перед поставщиком;

- внесенная сумма проверяется на территории банка;

- приобретенный товар доставляется (если речь идет о движимом имуществе);

- после доставки подается на проверку полный пакет подтверждающей документации;

- если условия выполнены в полном объеме, продавцу передают денежные средства, хранящиеся в ячейке.

Практика показывает, что подобная форма сделки требует большой траты времени. Как результат, предпринимателям чаще всего приходится пользоваться именно аккредитивом.

Аккредитив: сущность понятия

Сфера бизнеса полна не только добросовестными компаниями, которые осуществляют свою деятельность согласно нормам закона и условиям договора. Встречаются и мошенники, главная цель которых – получить заработок и оставить контрагента ни с чем. Вы передаёте им товар или деньги за него, а в результате остаётесь без того и другого.

Однако, расширение объёмов производства предприятия подразумевает, что оно будет сотрудничать с новыми деловыми партнёрами, проверить добропорядочность которых не всегда возможно.

Что делать, если вы заключаете договор с неизвестной вам компанией и переживаете за исход сделки? Как быть в случае просрочки платежа другой стороной или при отсутствии отгрузки товаров в ответ на ваш аванс? Подобные вопросы и вытекающие проблемы легко решаются с помощью аккредитива.

Аккредитив – это специальная система расчётов, которая гарантирует обеим сторонам сделки её положительный исход. Это банковский продукт с участием двух банков: в первом открывается счёт для продавца, а во втором для покупателя. Кредитная организация перечисляет средства со счёта только при выполнении условий договора между сторонами сделки и предоставлении подтверждающих документов.

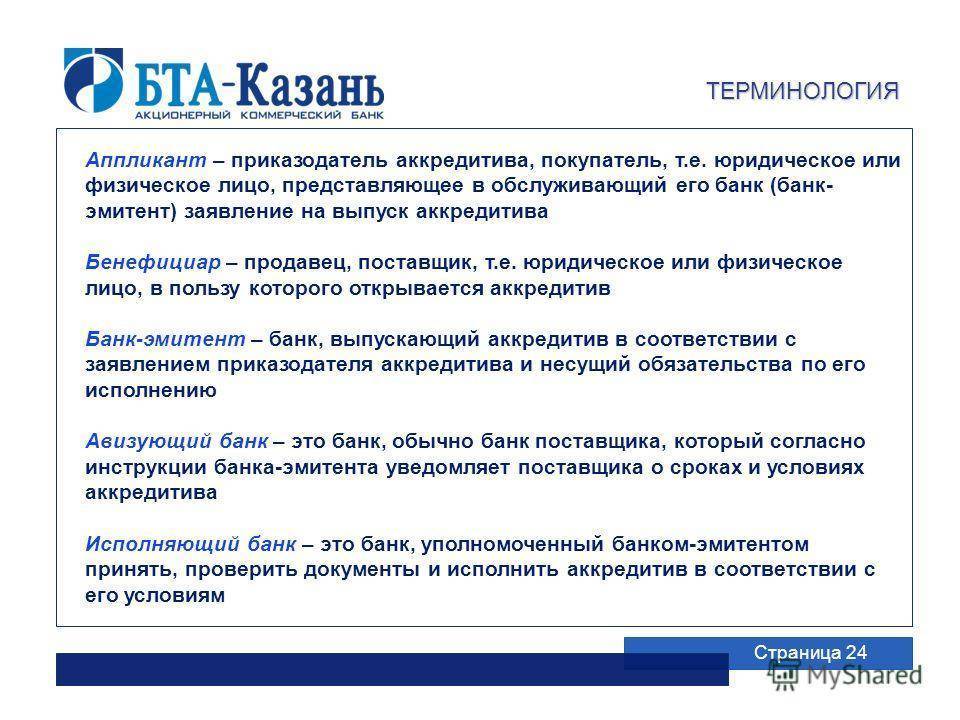

Аккредитив подразумевает наличие двух участников помимо банков:

- Аппликанта (или покупатель);

- Бенефициара (продавца).

Инициатором составления договора выступает покупатель. Именно он заинтересован в получении объекта сделки, а потому и обращается в банк с заявлением на открытие аккредитива.

Данная услуга предоставляется на возмездной основе: банки берут комиссии, которые в некоторых случаях довольно внушительные. Однако, аккредитив – это гарантия исполнения договора, что играет важную роль для обоих участников соглашения.

Банк покупателя перечислит средства на счёт продавца только при выполнении условий подписанного договора (например, при отгрузке товаров). Если же продавец нарушит пункты соглашения, то банк вернёт средства на счёт покупателя.

Аккредитив – довольно непростая операция, требующая сложного оформления. Однако, она весьма популярна, так как является залогом успешного сотрудничества участников разных сделок.

Для чего он нужен

Сегодня мы много говорим о том, что аккредитив помогает в процессе купли-продажи недвижимости, но это далеко не единственный случай, когда опция становится незаменимой.

Представьте себе, что вы стали успешным предпринимателем и приняли решение сотрудничать не только с отечественными, но и иностранными фирмами. Как наладить процесс сбыта товаров и их оплату?

Предположим, вы открыли собственный строительный магазин. На полках представлено огромное количество стройматериалов и товаров для декора помещения от российских производителей. По мере развития магазина к нему проявляют интерес клиенты с разным уровнем дохода, соответственно, товар на полках должен быть разнообразным. Тогда вы принимаете решение о закупке дорогих итальянских обоев, чтобы пополнить ассортимент качественными позициями.

Как наладить поставки? На помощь вам придёт аккредитив, который не только позволит получить товар, но и расплатиться с продавцом по всем правилам. Кроме того, не забывайте, что сотрудничество происходит с зарубежной организацией, где существуют свои правила, регулирующие торговые процессы. Аккредитив становится гарантом юридической безопасности сделки. Оформление происходит в рамках законодательства именно вашей страны, в чём, несомненно, заключается огромный плюс для тех, кто вовлечён в международную торговлю.

Предлагаем

рассмотреть положительные стороны аккредитива:

- Аккредитив становится гарантом выполнения всех обязательств сделки и получения денег от покупателя к продавцу;

- Клиент банка один раз вносит всю сумму, избавляя себя от лишних хлопот (внесение задатка, деление суммы на части и пр.);

- В том случае, если соглашение по каким-либо причинам было расторгнуто, абсолютно все средства поступают обратно на счёт отправителя;

- Банк является посредником проведения сделки и своим авторитетом обязуется проконтролировать исполнение всех пунктов, помещённых в соглашение.

Невозможно рассматривать аккредитив исключительно как положительное явление.

Отрицательные стороны услуга всё же имеет:

- Процедура достаточно кропотливая, требует времени и сил. Необходимо подготовить немалый пакет документов, грамотно составить договор, а так же учитывать время, отведённое на уведомления между банковскими организациями;

- Банки, примеряя на себя должность посредников, требуют уплаты приличной комиссии.

Если вы располагаете

достаточным количеством времени и не жалеете средств на оплату услуг банка, то

аккредитив станет оптимальной опцией, гарантирующей ваше спокойствие и

финансовую безопасность.

Аккредитивы для физических лиц

Аккредитивная форма расчетов используется и при сделках физических лиц. В отличие от субъектов бизнеса, простые люди в своем большинстве не имеют представления о том, что такое аккредитив и как эту форму расчетов можно использовать с выгодой для себя.

Сущность аккредитива не меняется – он выступает в качестве гарантии безопасности при расчетах между определенными субъектами. Потому используется в качестве защиты от мошенников, при покупке дорогостоящих товаров, чаще всего недвижимости.

Многие банки предлагают своим клиентам использовать банковскую ячейку для таких операций. В этом случае покупатель вносит в присутствии продавца деньги в ячейку, проверяется сумма, затем производится передача товара.

При поступлении необходимых документов, банк предоставляет возможность продавцу получить средства из ячейки. Эта процедура уменьшает риск мошеннических операций, но является довольно сложной и емкой.

Упрощенной формой этих расчетов является аккредитив. Для использования его при расчетах, необходимо посетить банк, оговорить условия, подписать договор. Но все дальнейшие действия по контролю документов, свидетельствующих о завершении сделки и осуществлении оплаты, производятся непосредственно банками.

Для каких сделок подойдет

Аккредитив открывается для операций, связанных с оборотом крупных денег, как на международном уровне, так и внутри страны.

Это может быть:

- экспорт, импорт, товаров;

- сделки с недвижимостью на первичном и вторичном рынке;

- купля-продажа техники — авто, яхты, производственного оборудования;

- оплата дорогих услуг. Например, услуги адвоката, или консалтинговые услуги;

- реализация долей бизнеса, ценных бумаг на фондовом рынке;

- расчеты по купле-продаже дорогих ювелирных изделий, произведения искусства;

- другие операции.

Для недорогих товаров этот вид расчета неудобен из-за высоких банковских комиссий, и оформление занимает неоправданно много времени.

Операции по аккредитивным сделкам

Для сделок на международном уровне расчет через счет аккредитив максимально снижает риски связанные с:

- колебаниями валюты и нестабильной экономической ситуацией;

- сложностями с проверкой информации о юридической чистоте и платежеспособности контрагента.

Спорные судебные вопросы на международном уровне вести тяжелее из-за различия в прописанном законодательстве каждой страны. Основным законодателем в процедурах международного аккредитива считается Международная Торговая Палата.

Внутри России этот инструмент менее популярен. Но из-за надежности число пользователей растёт.

Лидер рынка в данном сегменте – Сбербанк именно он больше всех заинтересован тем, как выглядит аккредитив на Российском рынке по сравнению с другими странами. Банк активно участвует в коррективах законодательства относительно аккредитивов и приближения их к мировым стандартам.

Количество сделок с расчетом через аккредитив за последние пять лет увеличились более чем на 10%. Это свидетельствует о стабильном росте направления рынка.

На территории РФ регулируется нормативами:

- Гражданский кодекс РФ, Глава №46, ст. 867-873;

- Положения ЦБ РФ № 2-П от03.10.2002; № 222-П от 01.04.2003; № 205-П от 5 декабря 2002 г.

Аккредитивы для физических лиц пока мало распространены, отчасти из-за новизны процедуры, сложности оформления, и высоких комиссий.

Успехом пользуется покупка недвижимости через аккредитив. В отличие от расчета через банковскую ячейку, все операции производятся безналичным путем.

Услуга разрешена при оформлении ипотеки. Также для приобретения недвижимости на этапе строительства, в этом случае застройщик получит деньги только после сдачи объекта в эксплуатацию.

Виды аккредитивов

Чтобы привлечь больше клиентов, Положением Центрального Банка утверждены несколько форм аккредитива.

Популярные формы аккредитива | |

Отзывной | Ненадежен, так как допустимы изменения условия расчета покупателем или его отмена без согласования с продавцом (ст.868 ГК РФ). |

Безотзывной | Изменения условий возможны с согласования обеих сторон, а также с банками, которые не всегда дают согласия на внесение корректировок. |

Неподтвержденный | В этом случае ответственность по оплате денег по договору лежит на банке-эмитенте, а банк исполнитель только авизует, т.е. участвует в переводе денег. |

Подтвержденный | Исполнительный банк также принимает на себя материальную ответственность за выплату. Если по непредвиденным обстоятельствам продавец не получит денег по вине банковских организаций, то претензии выставляются любому из них. |

Покрытый | При оформлении, банк эмитент перечисляет исполняющему банку деньги еще до завершения сделки. Продавец сможет их получить только после окончательной отгрузки товара или проведения сделки. В этом случае сроки поступления денег на счет продавца сокращаются. |

Непокрытый | Деньги числятся на счете банка-эмитента, но у банка исполнителя есть право самостоятельного списания, после предоставления продавцом подтверждающих документов. В этом случае оплата затянется. |

Менее популярные формы | |

Кумулятивный | Деньги, оставшиеся после завершения сделки, зачисляются в счет другого аккредитива. |

Некумулятивный | Денежные остатки возвращаются на счета покупателя. |

Револьверный | Используется в случае долгосрочных отношений, когда поставки товара и расчет по ним проводятся последовательно с определенной периодичностью. Он сложен в плане оформления, чаще используется зарубежными партнерами. |

Аккредитив с красной оговоркой | Банк перечисляет на счета продавца аванс, после этого тот начинает процедуру отгрузки товара или оказания услуги, остальные деньги перечисляются после полного выполнения сделки. |

При выборе покупателем вида аккредитивного счета, его необходимо согласовать с продавцом и прописать в договоре купли-продажи.

Аккредитив Сбербанка для физических лиц

Далеко не все банки предоставляют возможность воспользоваться аккредитивом для физических лиц. Сбербанк является лидером по предоставлению услуг населению, через него осуществляется множество сделок, в том числе и касающихся покупки/продажи недвижимости. Именно в таких операциях чаще всего используют аккредитивную форму расчета.

Особенностью сделки по продаже недвижимости является то, что сделка считается состоявшейся, все будет зарегистрировано соответствующим образом. Продавец не хочет этого делать до получения средств.

Для покупателя же возникает риск того, что оплатив покупку недвижимости, он может столкнуться с тем, что продавец не завершит сделку путем регистрации и деньги будут потеряны. В таком случае вернуть их можно попробовать, да и то лишь через суд, что влечет за собой потерю времени, нервов и денег.Если все участники процесса согласны провести расчет с помощью аккредитива для покупки недвижимости, то покупатель обращается в Сбербанк и заполняет заявление на открытие аккредитива.

Далее он вносит средства, которые банк-эмитент перечисляет на специальный счет и выписывает покупателю аккредитив.

В то же время продавец должен открыть счет в банке, который будет являться исполняющим. После завершения всех процедур, продавец обязан предоставить комплект документов, который заранее оговорен в банк получателя.

Он проверяет их, если все соответствует условиям предоставления аккредитива, средства зачисляют получателю.

Взаиморасчет с использование аккредитива для физических лиц решает основной вопрос – гарантирует безопасность для обеих сторон. Но, тем не менее услугу не очень активно используют. Для этого есть несколько причин:

- дороговизна – довольно высокая комиссия, которую необходимо уплатить банкам, аренда ячейки обойдется значительно дешевле;

- прозрачность – сумма аккредитива обычно соответствует сумме сделки и облагается налогом, ее нельзя умышленно занизить или скрыть;

- расчет может быть использован лишь для расчетов между двумя субъектами, потому не применяется при альтернативных сделках;

- может возникнуть вопрос о происхождении денежных средств для покупки.

Тем не менее услуга становится все более популярной, несмотря на некоторые недостатки. Это объясняется повышением финансовой образованности граждан. Люди понимают, что за безопасность и комфорт нужно платить и все чаще не экономят на этом.

Последовательность шагов при банковском посредничестве

Сделка с использованием аккредитива предполагает следующую последовательность действий:

Заключение контракта между участниками сделки, в котором прописаны все условия, по которым будет производиться расчет, в том числе упоминается и аккредитив.

Заинтересованная в покупке сторона должна обратиться в выбранный банк для оформления счета и внести на него оговоренную договором сумму денег, которая бронируется на определенный срок.

Вторая сторона сделки предоставляет банку требуемый пакет ценных бумаг.

Открыв аккредитивный счет, банк информирует об этом банк продавца (авизующий банк).

Поставщик уведомляется авизующим банком об открытии аккредитивного счета.

Поставщик передает товары получателю и передает в его банк-эмитент все необходимые документы для подтверждения претворения в жизнь условий договора.

Все предоставленные документы проверяются авизующим банком.

На основании заключенного договора денежные средства зачисляются на счет продавца банком-эмитентом, в котором был открыт аккредитивный счет.