Банковская сфера

Наиболее активно и последовательно ставка рефинансирования Банка России используется в сфере обращения банковского капитала. Помимо того, что под эту ставку предоставляются кредиты другим субъектам банковской системы, встречаются еще несколько случаев использования этого инструмента.

Статьей 38 Закона о ЦБ РФ Банку России предоставлено право взыскивать в бесспорном порядке с кредитной организации при нарушении нормативов обязательных резервов сумму недовнесенных средств, а также штраф в установленном размере, но не более двойной ставки рефинансирования.

Статья 31 Федерального закона от 02.12.1990 N 395-1 “О банках и банковской деятельности” регулирует взаимоотношения кредитной организации и ее клиентов:

“…в случае несвоевременного или неправильного зачисления на счет или списания со счета клиента денежных средств кредитная организация, Банк России выплачивают проценты на сумму этих средств по ставке рефинансирования Банка России”.

Статьей 8 Федерального закона от 25.02.1999 N 40-ФЗ “О несостоятельности (банкротстве) кредитных организаций” устанавливается порядок оказания финансовой помощи кредитной организации ее учредителями (участниками) и иными лицами:

“…финансовая помощь кредитной организации ее учредителями (участниками) и иными лицами может быть оказана в форме размещения денежных средств на депозите в кредитной организации со сроком возврата не менее шести месяцев и с начислением процентов по ставке, не превышающей процентной ставки рефинансирования (учетной ставки) Банка России”.

Статьей 26 Федерального закона N 40-ФЗ установлено, что в случае введения моратория на удовлетворение требований кредиторов кредитной организации (на срок не более трех месяцев) проценты по ставке рефинансирования Банка России начисляются на сумму требований кредитора по денежным обязательствам и (или) обязательным платежам в размере, установленном на момент введения моратория, без учета начисленных процентов, а также примененных неустоек (штрафов, пени) и иных финансовых (экономических) санкций.

В связи с принятием части первой Налогового кодекса РФ (далее по тексту – НК РФ) с 1 января 1999 г. ставка рефинансирования Банка России в банковской сфере применяется дополнительно в следующих случаях:

при нарушении срока исполнения поручения о перечислении налога или сбора:

в соответствии со ст.133 НК РФ нарушение банком установленного срока исполнения поручения налогоплательщика (плательщика сбора) или налогового агента о перечислении налога или сбора, влечет взыскание пени в размере одной стопятидесятой ставки рефинансирования Банка России, но не более 0,2 процента за каждый день просрочки;

при неисполнении банком решения о взыскании налога:

в соответствии со ст.135 НК РФ неисполнение банком в установленный срок инкассового поручения (распоряжения) налогового органа о перечислении со счета налогоплательщика или налогового агента при наличии на нем достаточных денежных средств для уплаты суммы налога, включая пени, влечет взыскание штрафа в размере одной стопятидесятой ставки рефинансирования Банка России, но не более 0,2 процента за каждый день просрочки.

По налоговым отношениям, возникающим в процессе осуществления банками своей деятельности, ставка рефинансирования Банка России применяется еще в одном случае, предусмотренном п.2.6 Инструкции Госналогслужбы России от 10.08.1995 N 37 “О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций” (далее по тексту – Инструкция N 37). Речь идет о выдаче работникам банка ссуды, уровень процентной ставки по которой ниже той, которая обычно применяется банком для сторонних клиентов. При этом в целях налогообложения валовая прибыль увеличивается по таким ссудам на сумму компенсации разницы в процентах. Сумма компенсации разницы в процентах по ссудам, выдаваемым работникам банка, определяется по средневзвешенному проценту, рассчитанному по всем ссудам, выданным юридическим и физическим лицам по состоянию на 1-е число месяца, в котором получены ссуды вышеуказанными лицами. Если банк не может обеспечить расчеты средневзвешенного процента по выданным ссудам на 1-е число месяца, сумма компенсации может быть определена исходя из учетной ставки Банка России, действовавшей на дату выдачи ссуды физическому лицу, увеличенной на три пункта.

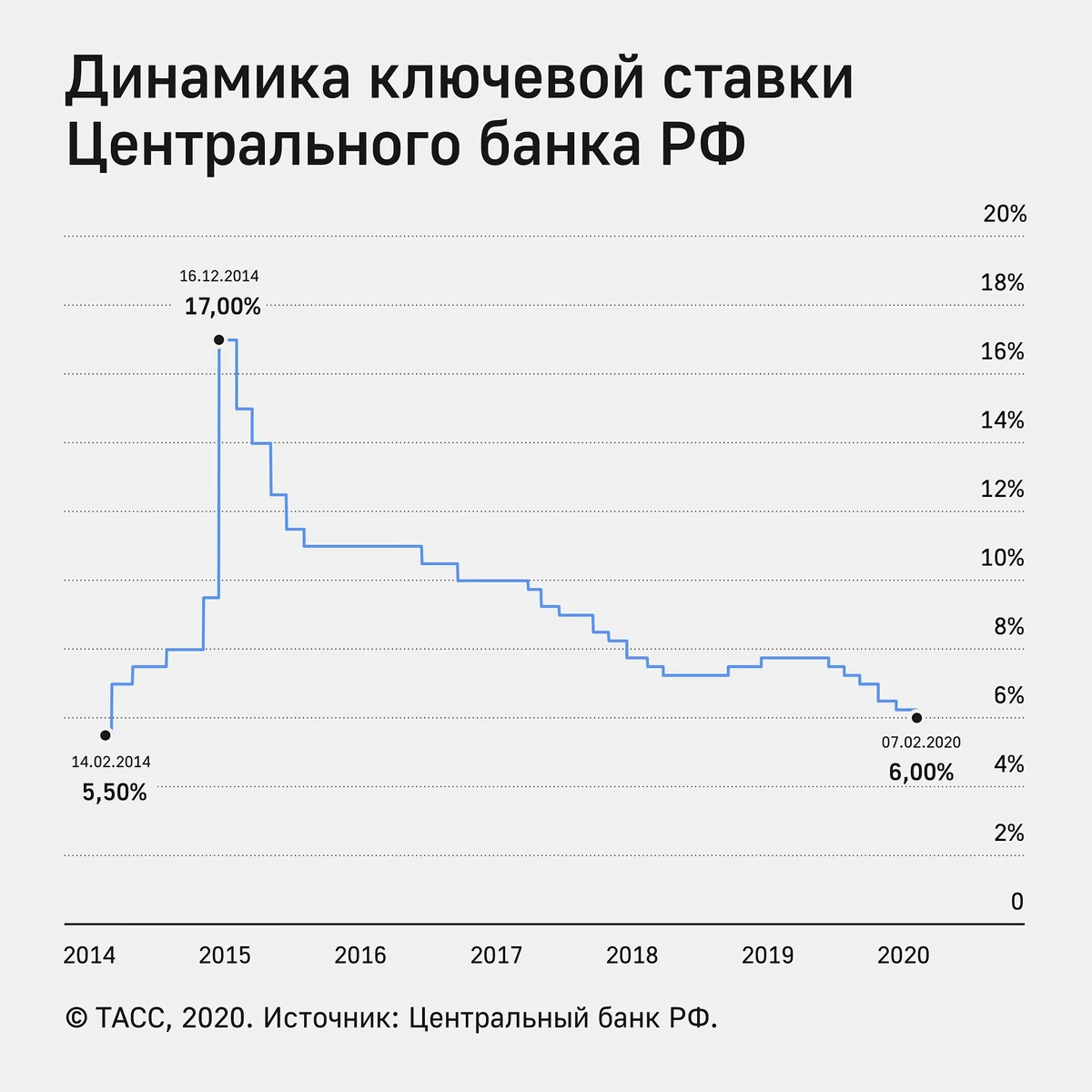

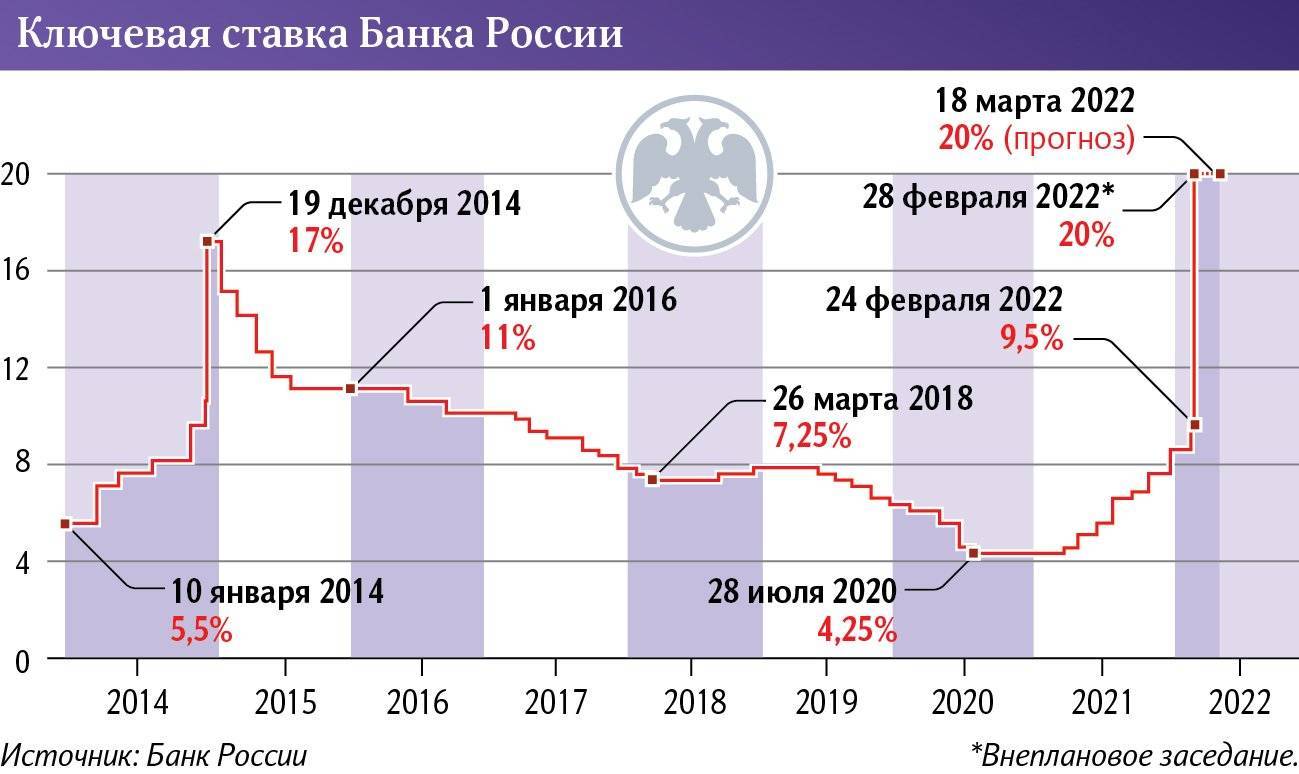

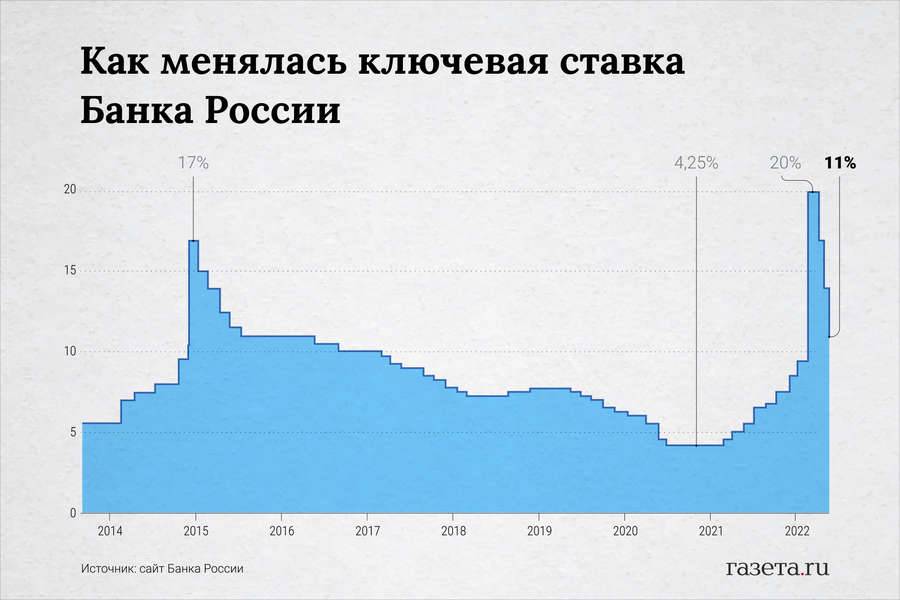

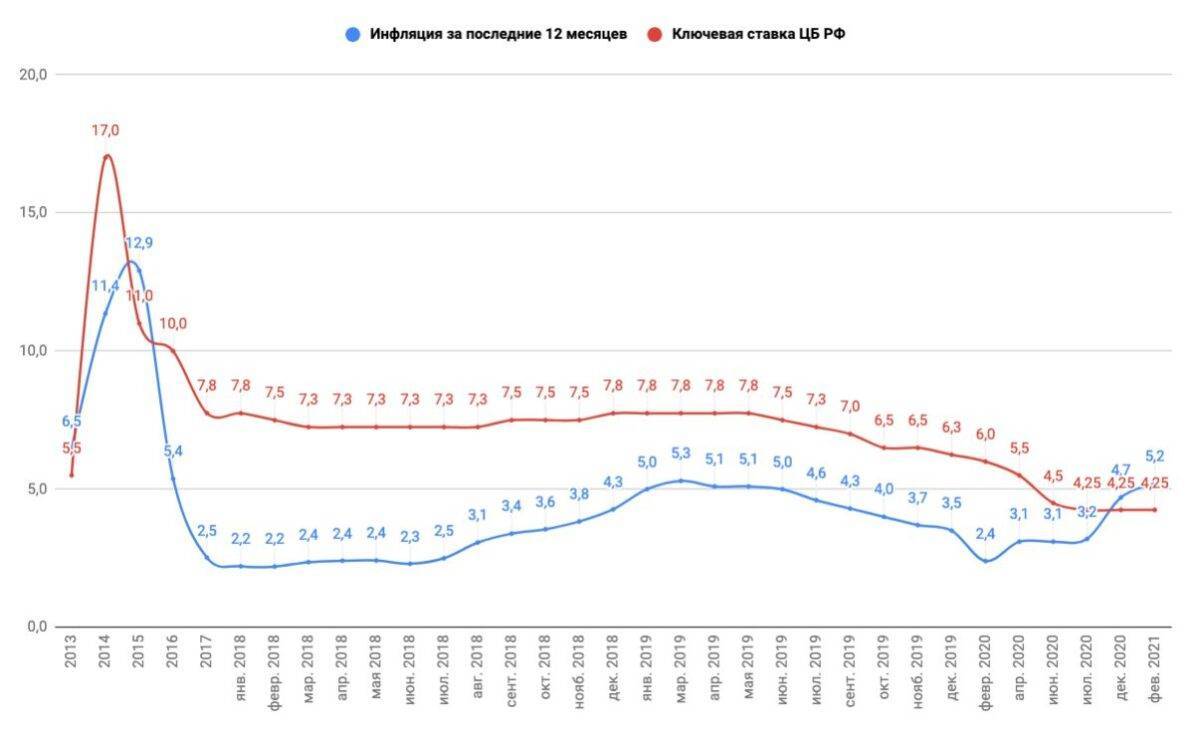

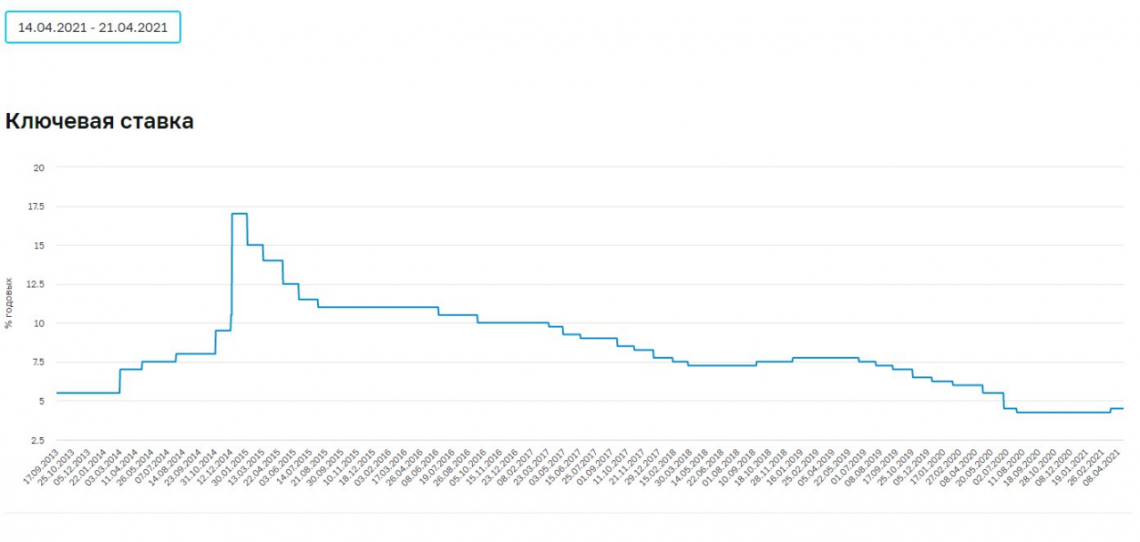

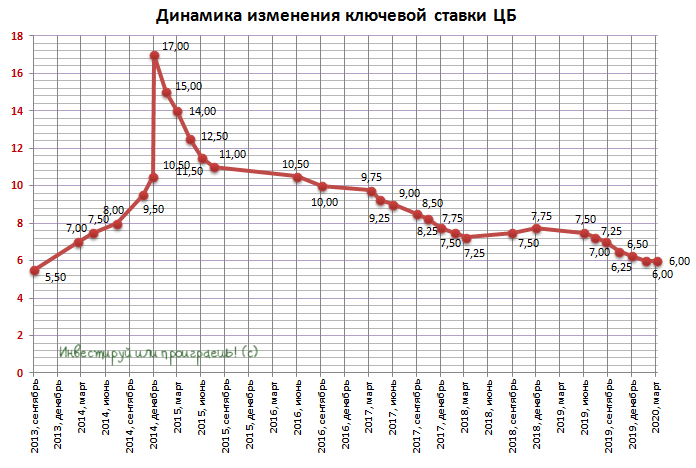

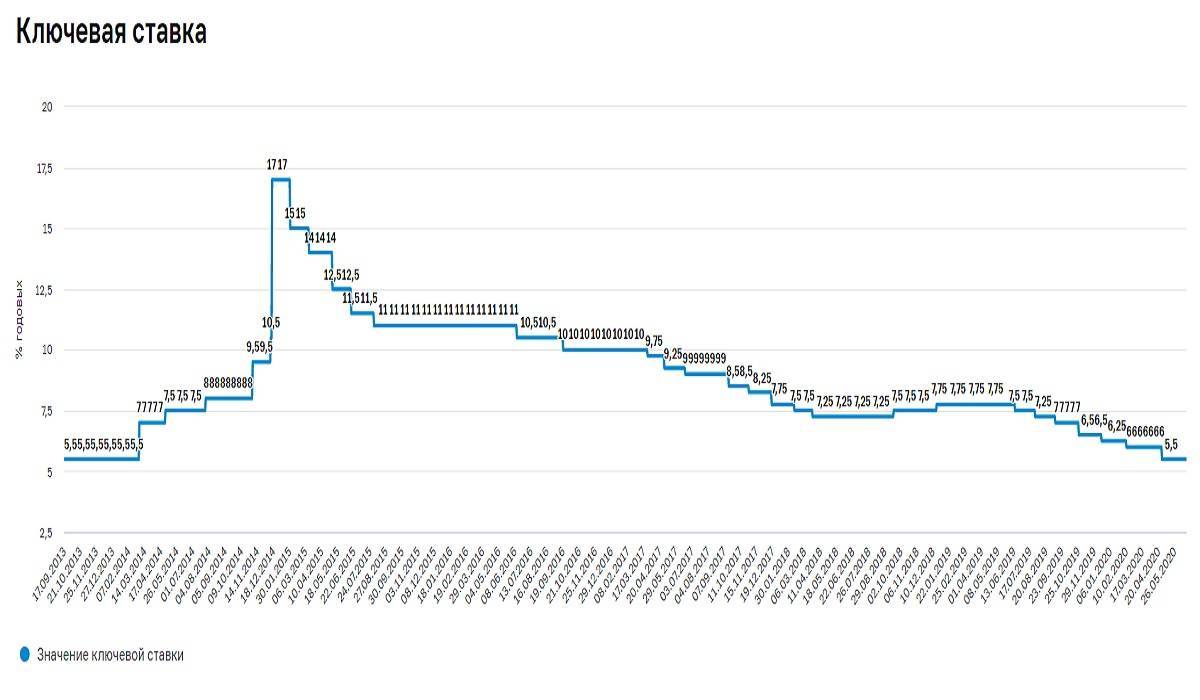

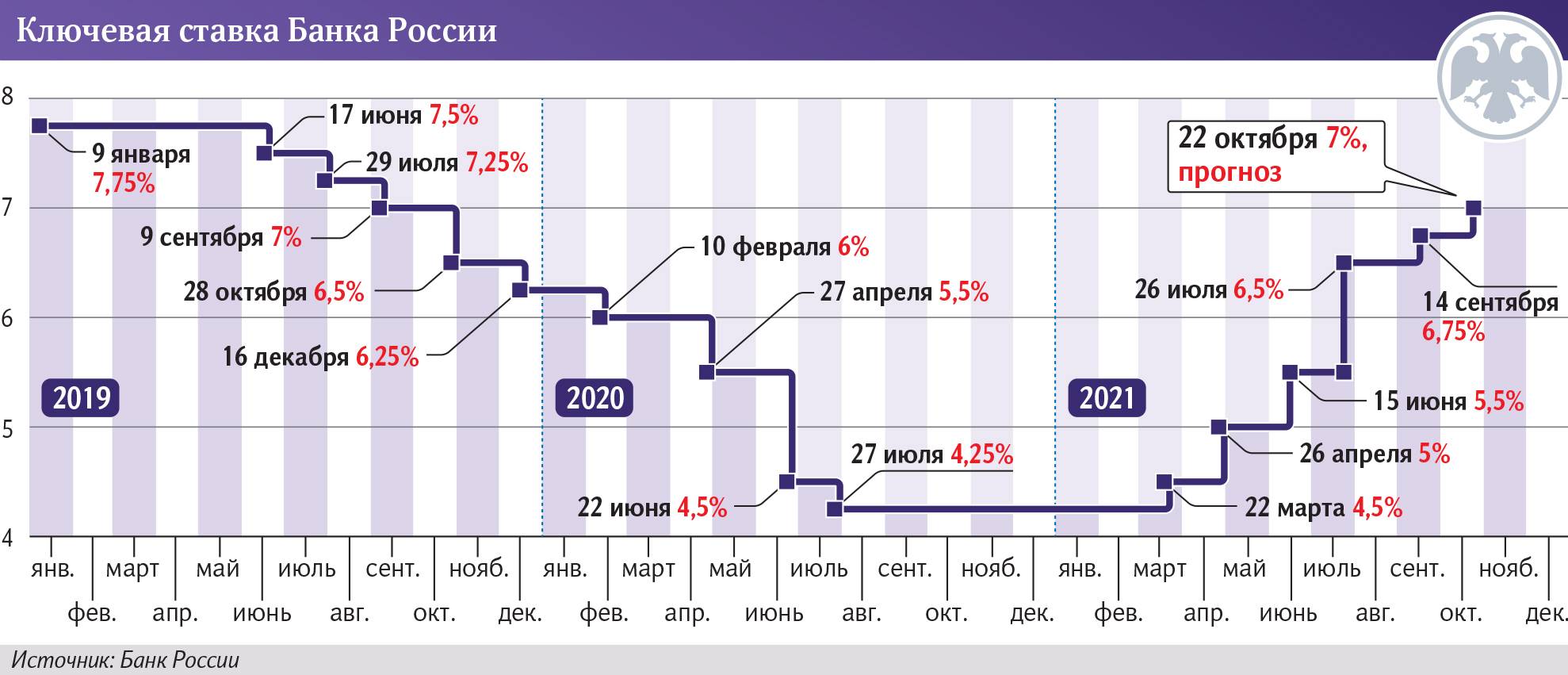

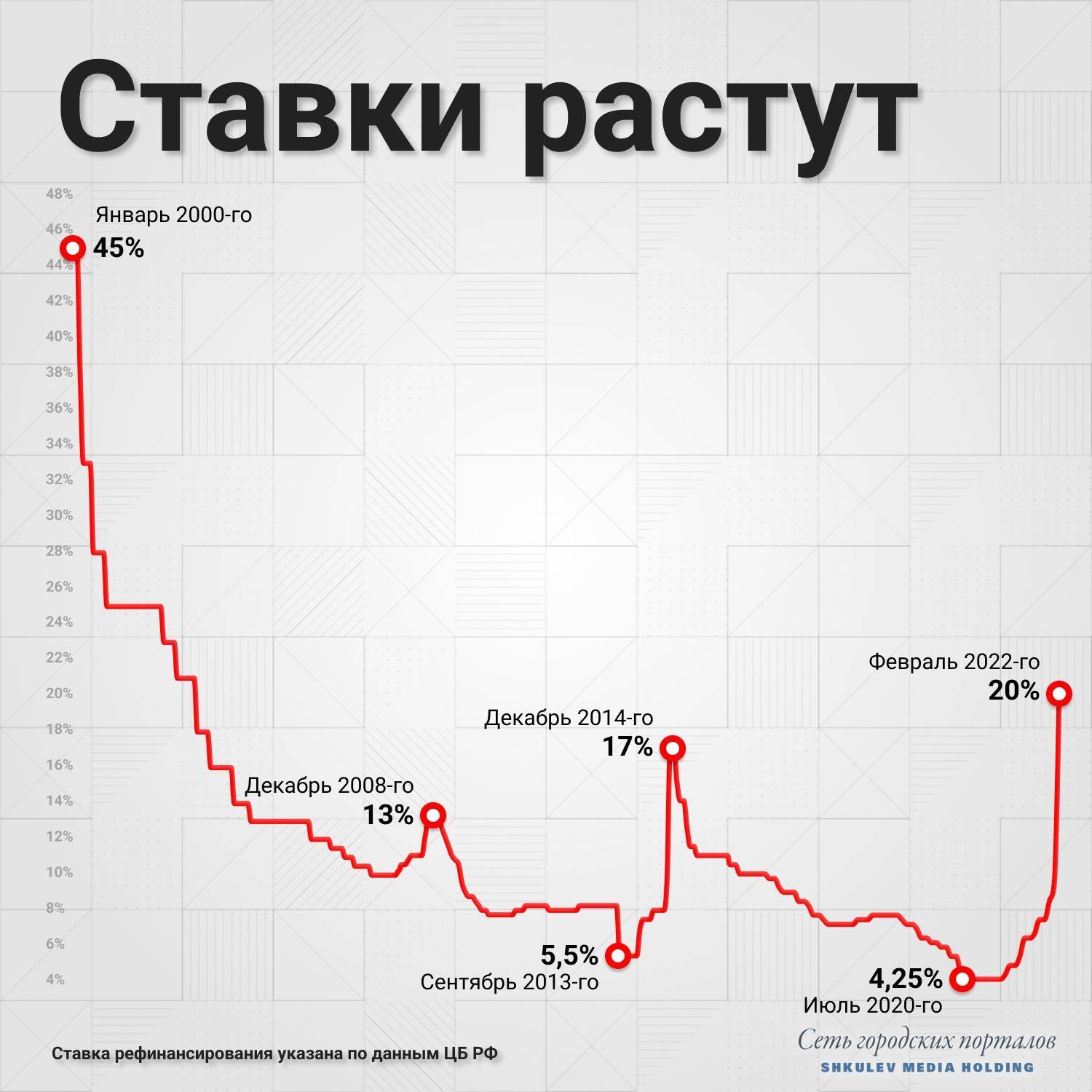

Ставка рефинансирования (учетная ставка) и ключевая ставка ЦБ РФ

Обратите внимание, в таблице приведены ставки рефинансирования (учетная ставка), а с 01.01.2016 – ключевые ставки ЦБ РФ. С 1 января 2016 года значение ставки рефинансирования Банка России приравнивается к значению ключевой ставки Банка России, определенному на соответствующую дату

С этой даты ЦБ не устанавливает самостоятельное значение ставки рефинансирования (Указание Банка России от 11.12.2015 N 3894-У).

| Срок, с которого установлена ставка | Размер ставки рефинансирования (%, годовых) | Документ, в котором сообщена ставка |

|---|---|---|

| 19.09.2022 | 7.5 | Информация Банка России |

| 25.07.2022 | 8 | Информация Банка России |

| 14.06.2022 | 9.5 | Информация Банка России |

| 27.05.2022 | 11 | Информация Банка России |

| 04.05.2022 | 14 | Информация Банка России |

| 11.04.2022 | 17 | Информация Банка России |

| 28.02.2022 | 20 | Информация Банка России |

| 14.02.2022 | 9.5 | Информация Банка России |

| 20.12.2021 | 8.5 | Информация Банка России |

| 25.10.2021 | 7.5 | Информация Банка России |

| 13.09.2021 | 6.75 | Информация Банка России |

| 26.07.2021 | 6.5 | Информация Банка России |

| 15.06.2021 | 5.5 | Информация Банка России |

| 26.04.2021 | 5 | Информация Банка России |

| 22.03.2021 | 4.5 | Информация Банка России |

| 27.07.2020 | 4.25 | Информация Банка России |

| 22.06.2020 | 4.5 | Информация Банка России |

| 27.04.2020 | 5.5 | Информация Банка России |

| 10.02.2020 | 6 | Информация Банка России |

| 16.12.2019 | 6.25 | Информация Банка России |

| 28.10.2019 | 6.5 | Информация Банка России |

| 09.09.2019 | 7 | Информация Банка России |

| 29.07.2019 | 7.25 | Информация Банка России |

| 17.06.2019 | 7.5 | Информация Банка России |

| 17.12.2018 | 7.75 | Информация Банка России |

| 17.09.2018 | 7.5 | Информация Банка России |

| 26.03.2018 | 7.25 | Информация Банка России |

| 12.02.2018 | 7.5 | Информация Банка России |

| 18.12.2017 | 7.75 | Информация Банка России |

| 30.10.2017 | 8.25 | Информация Банка России |

| 18.09.2017 | 8.5 | Информация Банка России |

| 19.06.2017 | 9 | Информация Банка России |

| 02.05.2017 | 9.25 | Информация Банка России |

| 27.03.2017 | 9.75 | Информация Банка России |

| 19.09.2016 | 10 | Информация Банка России |

| 14.06.2016 | 10.5 | Информация Банка России |

| 01.01.2016 | 11 | Указание Банка России от 11.12.2015 N 3894-У Информация Банка России |

| 14.09.2012 | 8.25 | Указание Банка России от 13.09.2012 N 2873-У |

| 26.12.2011 | 8 | Указание Банка России от 23.12.2011 N 2758-У |

| 03.05.2011 | 8.25 | Указание Банка России от 29.04.2011 N 2618-У |

| 28.02.2011 | 8 | Указание Банка России от 25.02.2011 N 2583-У |

| 01.06.2010 | 7.75 | Указание Банка России от 31.05.2010 N 2450-У |

| 30.04.2010 | 8 | Указание Банка России от 29.04.2010 N 2439-У |

| 29.03.2010 | 8.25 | Указание Банка России от 26.03.2010 N 2415-У |

| 24.02.2010 | 8.5 | Указание Банка России от 19.02.2010 N 2399-У |

| 28.12.2009 | 8.75 | Указание Банка России от 25.12.2009 N 2369-У |

| 25.11.2009 | 9 | Указание Банка России от 24.11.2009 N 2336-У |

| 30.10.2009 | 9.5 | Указание Банка России от 29.10.2009 N 2313-У |

| 30.09.2009 | 10 | Указание Банка России от 29.09.2009 N 2299-У |

| 15.09.2009 | 10.5 | Указание Банка России от 14.09.2009 N 2287-У |

| 10.08.2009 | 10.75 | Указание Банка России от 07.08.2009 N 2270-У |

| 13.07.2009 | 11 | Указание Банка России от 10.07.2009 N 2259-У |

| 05.06.2009 | 11.5 | Указание Банка России от 04.06.2009 N 2247-У |

| 14.05.2009 | 12 | Указание Банка России от 13.05.2009 N 2230-У |

| 24.04.2009 | 12.5 | Указание Банка России от 23.04.2009 N 2222-У |

| 01.12.2008 | 13 | Указание Банка России от 28.11.2008 N 2135-У |

| 12.11.2008 | 12 | Указание Банка России от 11.11.2008 N 2123-У |

| 14.07.2008 | 11 | Указание Банка России от 11.07.2008 N 2037-У |

| 10.06.2008 | 10.75 | Указание Банка России от 09.06.2008 N 2022-У |

| 29.04.2008 | 10.5 | Указание Банка России от 28.04.2008 N 1997-У |

| 04.02.2008 | 10.25 | Указание Банка России от 01.02.2008 N 1975-У |

| 19.06.2007 | 10 | Телеграмма Банка России от 18.06.2007 N 1839-У |

| 29.01.2007 | 10.5 | Телеграмма Банка России от 26.01.2007 N 1788-У |

| 23.10.2006 | 11 | Телеграмма Банка России от 20.10.2006 N 1734-У |

Может ли банк из-за изменения ключевой ставки пересчитать проценты по кредиту или вкладу?

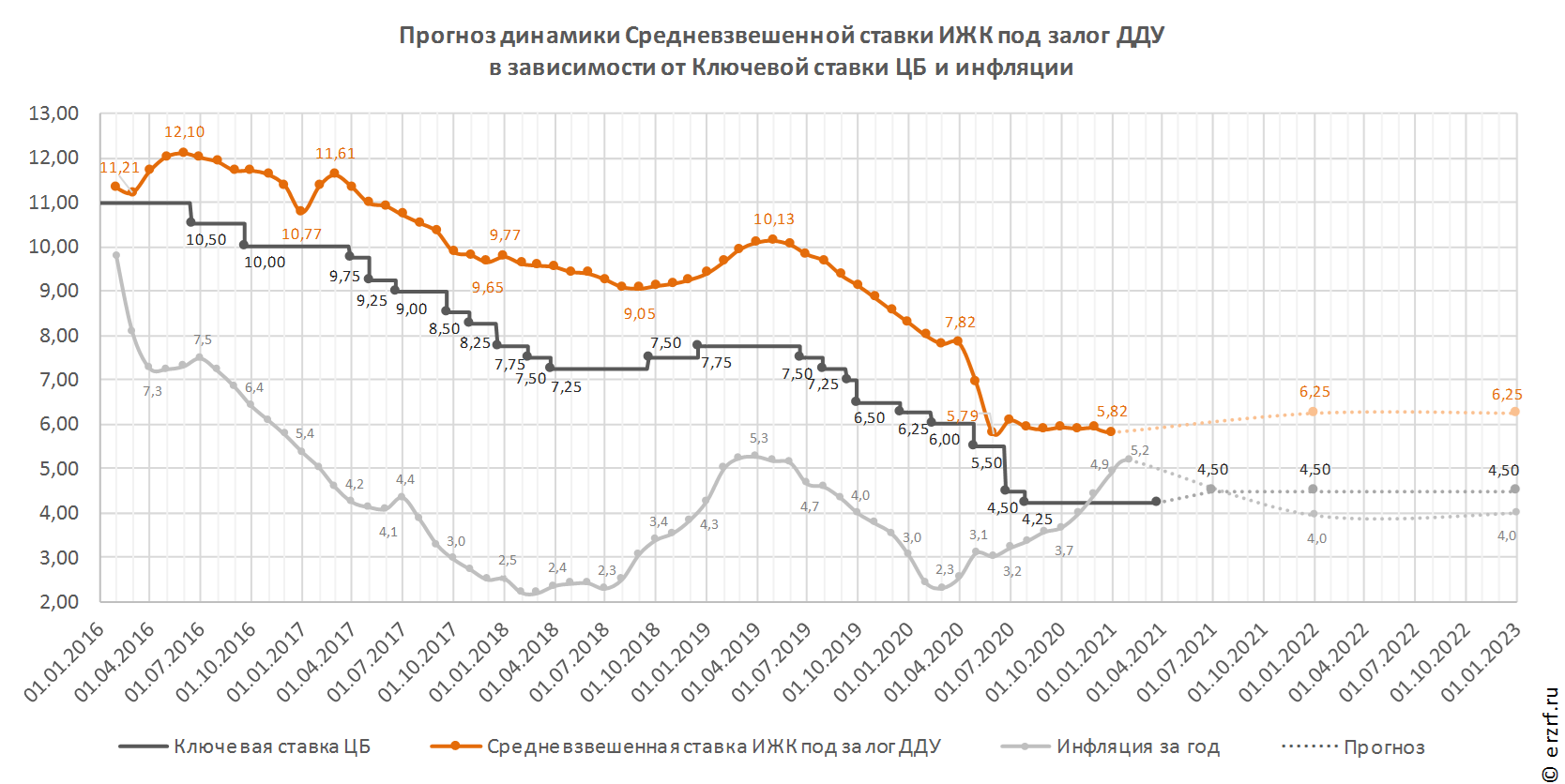

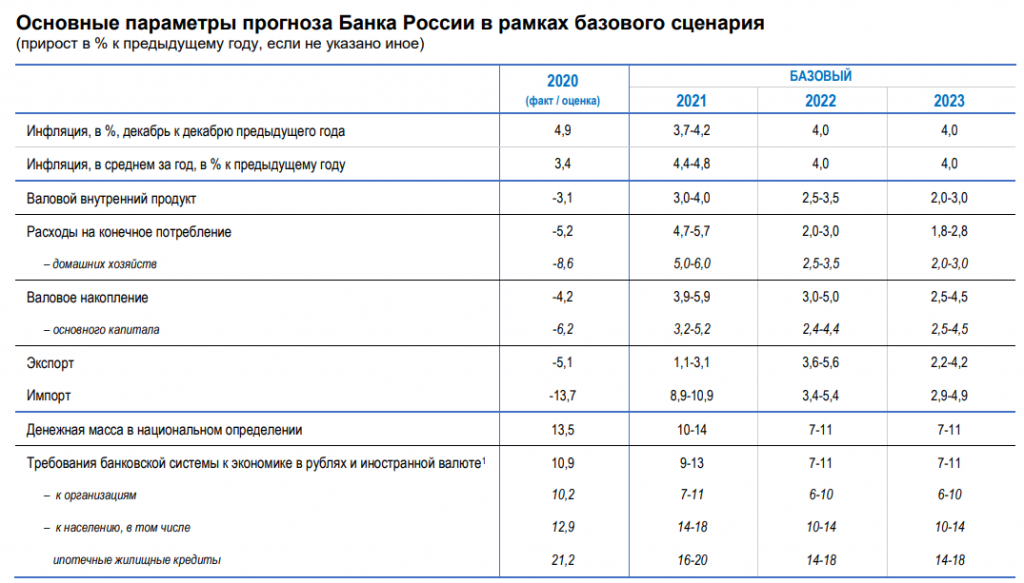

Денежно-кредитная политика государства – далекая от понимания рядовых граждан сфера. Людей интересуют обычно лишь низкая инфляция и дешевые кредиты. Кстати, эти два явления нередко противопоставлены друг другу, так как дешевые кредиты влекут за собой обесценивание денег.

Есть еще один вопрос, который заботит граждан: может ли банк после изменения ключевой ставки пересчитать в одностороннем порядке проценты по вкладам и кредитам? Лишь внимательное изучение договора позволит ответить на этот вопрос.

С одной стороны, в феврале прошлого года ЦБ рекомендовал банкам прописывать в кредитных договорах «плавающую ставку», изменение которой будет пропорционально изменению ключевой ставки. Такая зависимость может быть выгодна клиенту, если ставка снижается. Но это может быть и накладно: если ставка вырастет, то заемщик заплатит значительно больше процентов по кредиту. С другой стороны, доля таких кредитов в российских банках ничтожно мала: 3–5%, по данным ВТБ.

Большинство случаев одностороннего увеличения ставки по кредитам связано не с изменением ключевой ставки, а с отказом граждан от страховых услуг по потребительским кредитам. Тут закон стоит на стороне банка, так как ст. 7 Федерального закона «О потребительском кредите (займе)» предусматривает право кредитора повысить ставку по кредиту, подразумевающему обязательное заключение страхового договора. Такое же право предоставлено банку, если клиент нарушил сроки возврата кредита или если деньги были выданы на льготных условиях (например, в рамках зарплатного проекта), но в период действия договора основания выдачи льготного кредита отпали.

Что касается вкладов, согласно ст. 838 ГК РФ, если не установлен размер процентов в договоре, он определяется ключевой ставкой, а значит, и изменяется вместе с ней. При этом указано, что по срочным вкладам физических лиц банк не может в одностороннем порядке уменьшать процентную ставку даже при изменении рыночной обстановки и ставки рефинансирования, а вот в случае со вкладами юридических лиц возможно предусмотреть такое право в договоре (но эта возможность не распространяется на вклады, удостоверенные сберегательными и депозитными сертификатами). Поэтому отразиться изменение ключевой ставки может в первую очередь на сбережениях организаций, а не населения.

Большие риски должны учитывать валютные заемщики и вкладчики. Ведь банк не обязан пересчитывать проценты по вкладам и кредитам в иностранной валюте при резких колебаниях курса, которые нередко связаны и с изменением ставки. А повышение курсов валют может привести к невозможности заемщиков платить проценты. Поэтому в данном случае кредитные организации могут пойти на изменение ставок и рефинансирование кредитов, т.е. повторно предоставить деньги в долг для погашения ранее полученных кредитов. Параллельно государство может запустить программы поддержки и льготного рефинансирования. Однако они нередко вызывали критику банковского сообщества, так как «убивают» рисковую составляющую валютных кредитов, сохраняя при этом такие риски для банков.

Чем неустойка отличается от штрафа и пени?

Неустойка (ст. 330 ГК РФ) как мера денежного наказания является обобщенным понятием. Штраф и пени — виды неустойки. Штраф — конкретная сумма, которая выплачивается за факт нарушения.

Пени же применяются за нарушение, которое имеет длительный характер. Поэтому возможно назначить одновременно оба этих взыскания. Например, за срыв сроков доставки исполнитель уплачивает штраф в размере 1000 рублей. Также можно применить пени за нарушение сроков доставки за каждый день или час.

Например, ЖК РФ (п. 14 ст. 155) разрешает применять к должникам за услуги ЖКХ пени в размере 1/300 от ставки рефинансирования за каждый день просрочки. Увеличение размера утвержденного денежного взыскания Жилищный кодекс запрещает.

Тогда как к застройщику, который вовремя не сдал дом, допускается применять неустойку за каждый день просрочки от 1/300 до 1/150 ставки ЦБ РФ. Увеличенный процент взыскания (1/150) в данном случае предусмотрен только для дольщиков-физических лиц.

Не все граждане хорошо осведомлены о нормах гражданского права. Поэтому в договоре может вообще отсутствовать пункт про денежное наказание. Это не значит, что нерадивого исполнителя нельзя привлечь к ответственности. Правды придется добиваться через суд, который и обяжет выплатить неустойку.

Чаще всего материальное наказание в договоре предусматривается. Это может быть % от общей суммы договора, % от суммы долга, но самой популярной остается неустойка от ставки рефинансирования. Однако через суд можно добиться уменьшения или увеличения размера неустойки, указанной в договоре. Обычно судебная практика такова: условия договора имеют первостепенное значение, но обычных граждан ущемлять нельзя.

Если виновником окажется обычный гражданин, то суд, скорее всего, за основу расчета возьмет наименьший размер неустойки. Если обе стороны договора — организации, решение суда будет зависеть от того, какая компания лучше докажет свою позицию.