Виды и причины дефолта

В зависимости от возникших обстоятельств, эксперты выделяют следующие виды дефолта:

- Простой;

- Технический.

Данные виды детально можно рассмотреть в таблице:

| Вид | Простой дефолт | Технический дефолт |

|---|---|---|

| Определение | Его также именуют банкротством, т.е. должник официально признал факт невыполнения долговых обязательств по причине отсутствия денежных средств. | По-другому его называют временным. Этот вид дефолта может наступать всякий раз, когда должник не выполняет условия договора. Причем причиной задержки выплат являются какие-либо технические причины, например задержка заработной платы, сбой программного обеспечения и т.д. |

| Способы выхода из ситуации | Физические лица обращаются за помощью к юристам, которые в судебном порядке подтверждают факт банкротства. Далее происходит списание долгов согласно законодательству; Для компаний назначается группа лиц, которые решают вопросы по продаже имущества и активов. По результатам проделанной работы устанавливается очередность погашения долгов; В масштабах государства задачи решаются на глобальном уровне. Участие могут принимать как другие государства, так и международные | Последствия такого дефолта можно назвать наименьшими. Обычно они просто и легко решаются вместе с устранением причины, повлекшей его появление. В случаях если продолжительное время наблюдается технический дефолт, то кредитор имеет право обратиться к законодательству и потребовать выполнение обязательств в судебном порядке. |

| Примечание | Различают так же суверенный и перекрестный дефолт. В случае с суверенным дефолтом страна не может выполнить свои обязательства, как по внешним, так и по внутренним долгам. Смысл перекрестного дефолта заключается в том, что не возможность оплаты долга по одной операции влечет за собой несоблюдение других обязательств. | Если временная финансовая несостоятельность возникает несколько раз, например, два – три раза в полгода, то такое обстоятельство негативно отражается на кредитной истории заемщика. |

Естественно, что в дефолте, каким бы он не являлся, нет ничего хорошего. Он обязательно негативно отразится не только на дальнейших партнерских отношениях, но и на судьбе каждого гражданина.

Причин для возникновения дефолта может быть множество. Однако среди них различают основные ситуации возникновения неисполнения обязательств. К которым относятся:

| Причина дефолта | Описание |

|---|---|

| Компания или государство вело неправильную экономическую политику, повлекшую несбалансированность бюджета; | Несбалансированность бюджета может произойти, например, если ожидались большие доходы, либо резко возросли расходы. В итоге было потрачено больше, чем было получено, и как следствие денег на погашение долгов может не оказаться. |

| Наблюдается снижение доходов; | Если рассматривать в масштабах целого государства, то снижение доходов может происходить из-за того, что в бюджет не поступают денежные средства в виде, например налогов от юридических и физических лиц, либо упали цены на экспортируемые товары. Компании же могут недополучить прибыль, из-за увеличения конкуренции, либо снижения спроса на производимые ими товары и услуги. |

| В стране или в мире произошел экономический кризис; | Экономический кризис приводит к тому, что наблюдается спад производства, реальные доходы населения начинают падать. В стране может начаться отток капитала, что только усугубит положение, как отдельных организаций, так и целой страны. |

| Смена политического режима. | В результате такой ситуации к власти приходят новые политики, которые могут отказаться от обязательств прежнего руководства. В результате многие экономически связи могут быть нарушены, что приведет к дефолту, как на внешнем, так и на внутреннем уровне. |

Как видно из представленной информации причин для возникновения дефолта может быть много. Но какими бы не были эти ситуации, каждая из них имеет свои последствия. А какие именно рассмотрим ниже.

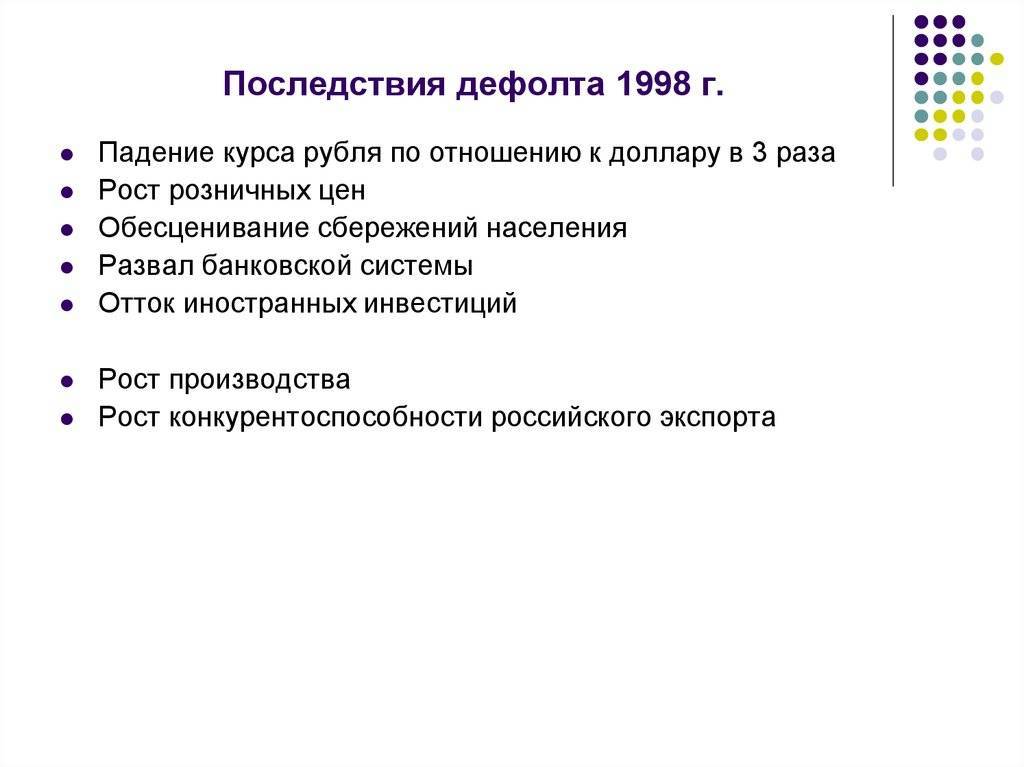

Последствия

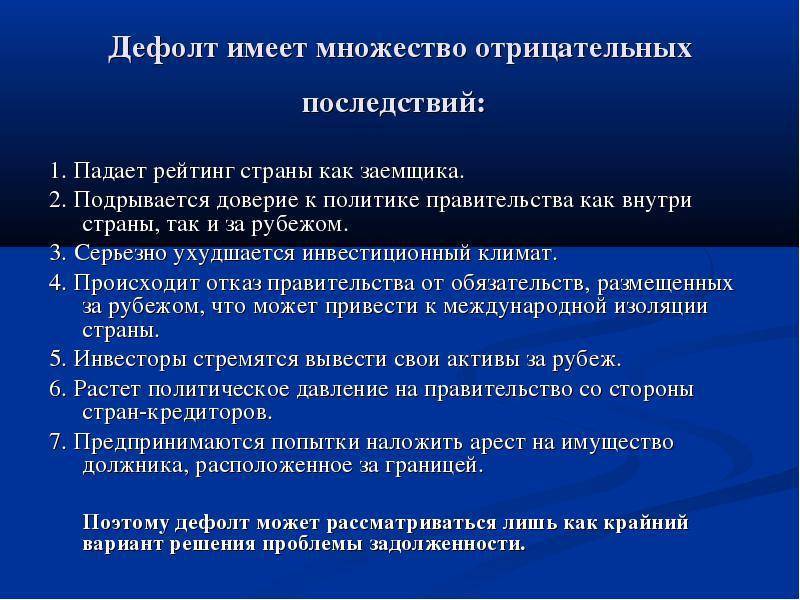

Заёмщику, допустившему дефолтное состояние, перестают доверять кредиторы. Один раз допустив невыплату кредитного долга, проблематично получить новый заём. Происходит рост инвестиционных рисков, получение денег возможно лишь под большие проценты. Это всё больше усугубляет финансовое положение должника.

Есть и позитивные моменты объявления дефолта. Невыплата платежей по внешнему долгу позволяет заёмщику вложить средства в оздоровление своего финансового состояния и выбраться из кризисной ситуации. По этой причине, при корпоративном дефолте перед признанием банкротства должника в организацию направляют кризисных управляющих, которые должны восстановить платёжеспособность заёмщика.

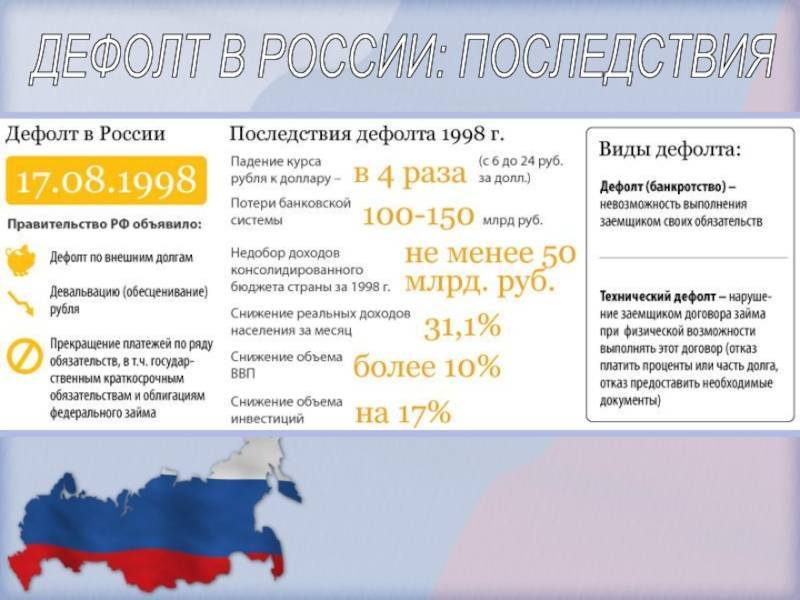

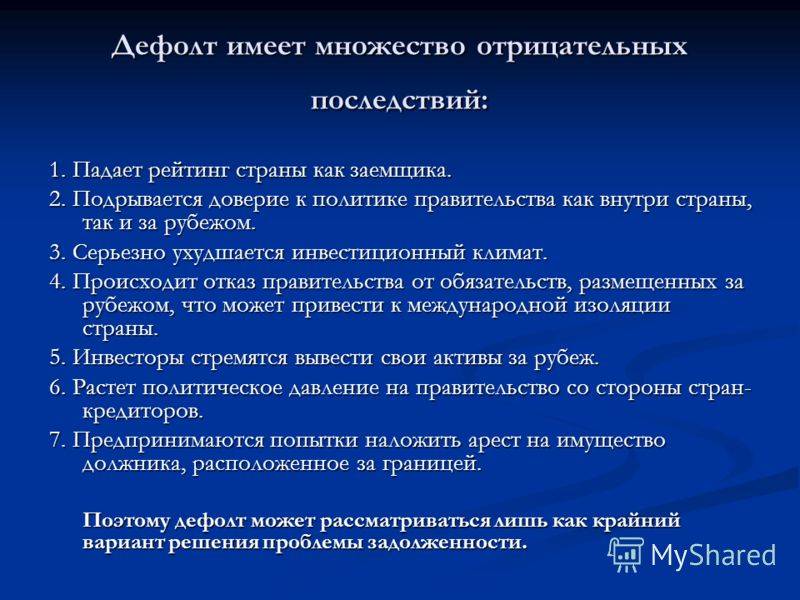

Неплатёжеспособность государства приводит к особенно серьёзным последствиям:

- подорван авторитет страны и отечественного бизнеса. Правительству и корпорациям становятся недоступны дешёвые займы;

- происходит девальвация национальной валюты, импортные товары становятся дороже;

- когда экономика сильно привязана к зарубежным поставкам, происходит снижение покупательной способности денег. Население становится беднее и не в состоянии приобретать товары в том же объёме;

- при снижении спроса на товары страдает производство. Происходит сокращение рынка сбыта и рост расходов. Особенно сильно кризис влияет на компании, использующие импортное сырьё. Многим корпорациям в такой ситуации грозит разорение;

- для сокращения расходов предприятиями осуществляется сокращение сотрудников и уменьшение заработной платы, что чревато ещё большим обнищанием граждан и ростом безработицы;

- негативное влияние оказывается на банковский сектор экономики. При оттоке инвестиций, невозможности получения международной помощи и обесценивании резервов, рушится финансовая система.

Суверенный дефолт негативно влияет как на государство-банкрот, так и на страны-кредиторы. Это может стать причиной обвала финансового рынка и международного экономического кризиса. В результате страдают не только граждане страны, которая не выплачивает долги, но и население других государств.

Одновременно дефолт способствует мобилизации резервов государства, эффективнее используются бюджетные средства. Кредиторы не хотят потерять всё, поэтому реструктуризируют долги, то есть соглашаются на более длительную выплату задолженности или отказываются от процентов.

Слабые предприятия прекращают существование, сильные выживают (происходит естественный отбор). Обесценивание национальной валюты повышает конкурентоспособность отечественных производителей. Так что, дефолт является болезненным, но необходимым инструментом, способствующим оздоровлению экономики.

Риски девальвации

Экономическая ситуация, для которой характерна девальвация национальной валюты, влечет за собой множество негативных процессов, ухудшающих качество жизни населения, одним из которых является инфляция. Рост цен на товары и услуги значительно опережает рост доходов населения. Пытаясь минимизировать убытки, многие предприятия и организации оптимизируют расходы и проводят сокращение штата, что провоцирует рост безработицы, в том числе скрытой, когда работодатель не увольняет работника, а отправляет в отпуск без содержания.

Непростую экономическую ситуацию в стране усугубляет эпидемия COVID-19. Коронавирус наносит сильный ущерб целым отраслям экономики, а также является причиной серьезных проблем со здоровьем – многие граждане на несколько недель теряют трудоспособность и вынуждены оплачивать дорогостоящее лечение.

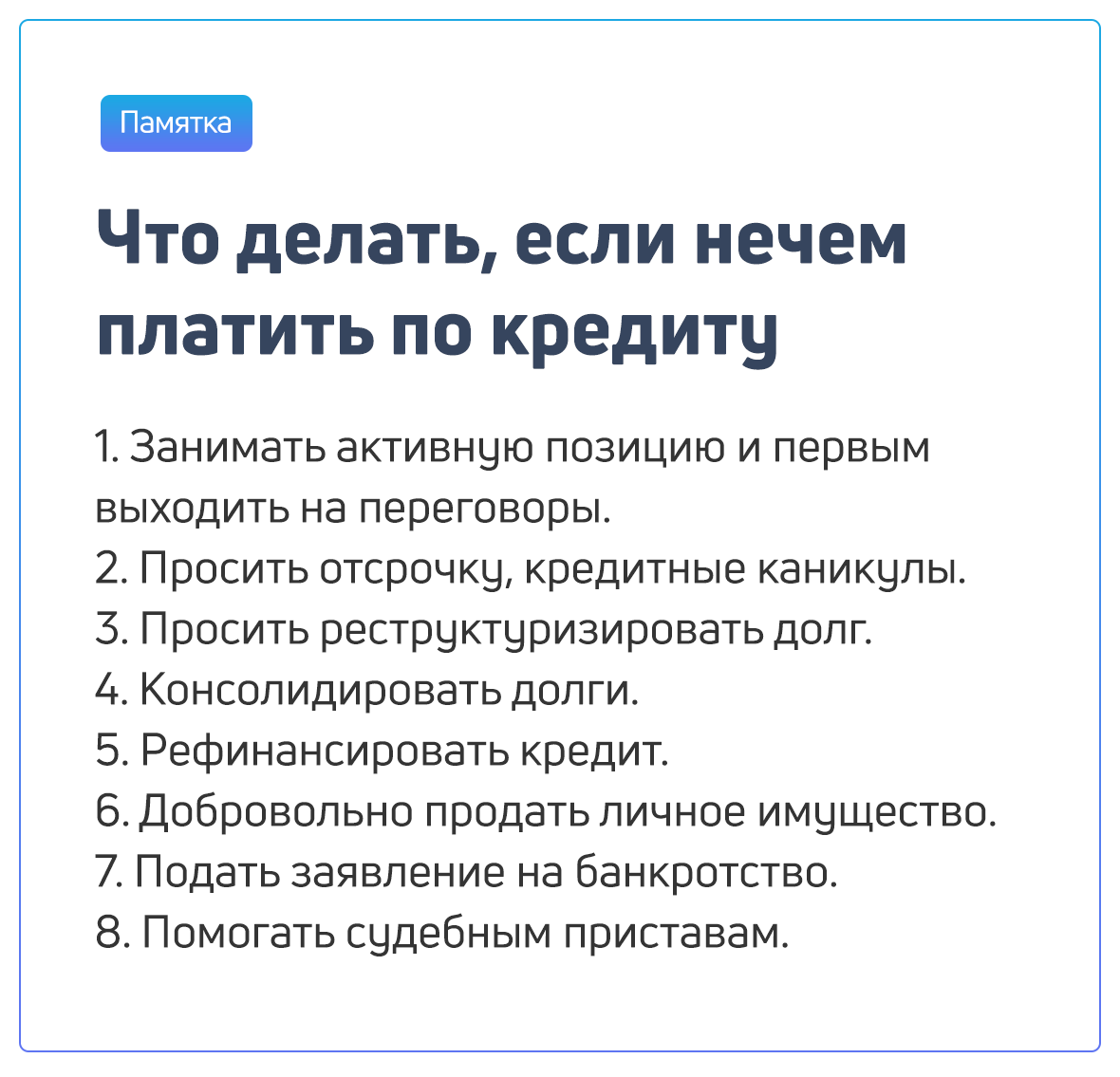

Падение уровня доходов, потеря работы и/или болезнь могут привести к тому, что заемщик утратит возможность своевременно погашать кредит, который превратится для него в неподъемную ношу. Следствием этого станут штрафы со стороны банка, судебные разбирательства и потеря имущества. Банк, пытаясь вернуть свое, обратит взыскание на высоколиквидное имущество, которое может быть изъято у заемщика и продано с целью покрытия долгов.

Что будет с кредитами в случае дефолта и на что можно даже не рассчитывать?

Многие люди просто не понимают, что дефолт – это никак не шанс не выплачивать задолженность перед банком. Государство, официально заявившее о неспособности оплатить долги, не является основанием для отказа от выплаты задолженности финансовому институту. Заемщики, несмотря на ситуацию в государстве, обязаны по-прежнему выполнять свои обязательства перед банком. Более того, любое нарушение договора или минимальная просрочка будут наказываться со всей строгостью. Именно средства, которые были выданы накануне заемщикам, и выступают для банка финансовой страховой подушкой в периоды кризиса. Если в периоды стабильного развития экономики страны просрочка сопровождалась простыми телефонными звонками и предупреждениями, при дефолте банк будет жестко требовать с клиента выполнение его обязательств, вплоть до изъятия обеспечения.

Что такое дефолт простым языком

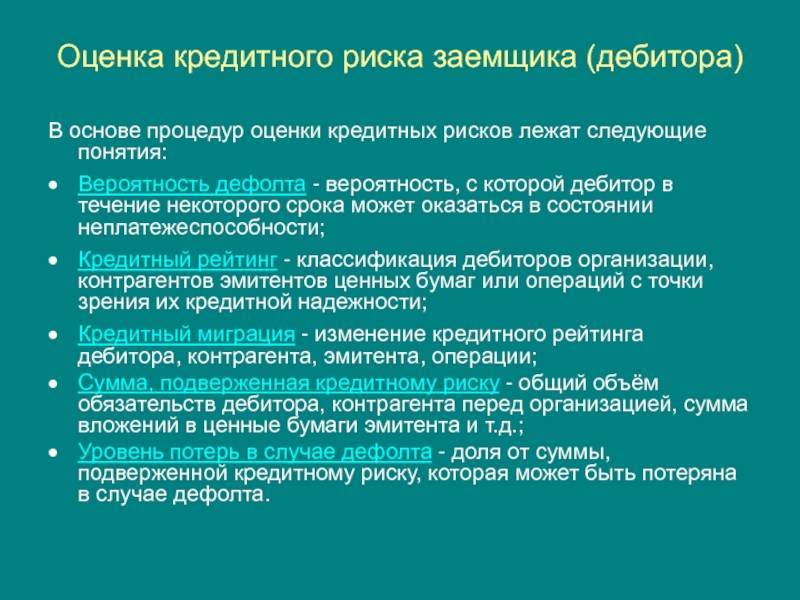

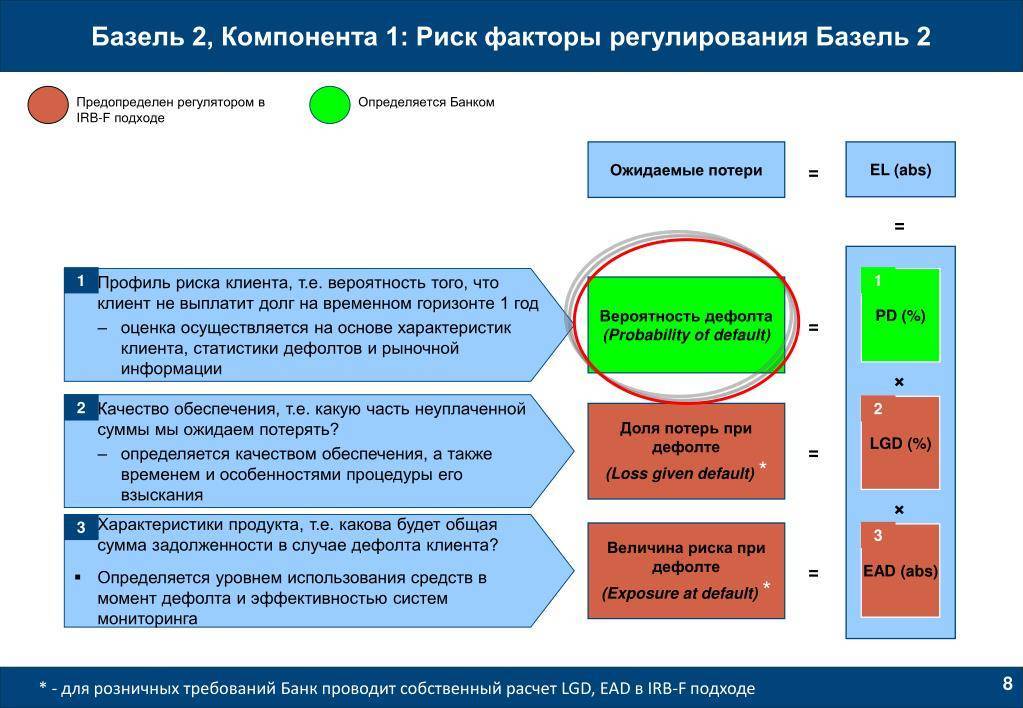

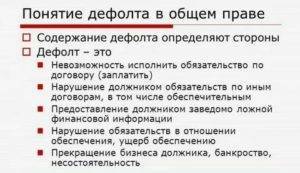

Дословно «дефолт» переводится с английского языка как невыполнение обязательств, неуплата, прекращение платежей.

Дефолт – это невыполнение долговых обязательств перед кредиторами, что сопровождается резким снижением уровня заработных плат и другими последствиями. В большинстве случаев от этого страдает население государства.

Если дефо́лт накрывает всю страну, работоспособность банковской системы остается на нормальном уровне, проблем не наблюдается. Но, для снижения нагрузки на финансовые институты, власть может наложить некоторые ограничения.

Чаще они касаются выдачи новых кредитов. Все действия и условия по старым кредитным продуктам (уже выданным), сохраняются. Это означает, что оформить ипотеку на выгодных условиях или взять автокредит уже не получится. Есть и одно веское преимущество: если дефо́лт в стране, затраты на погашение ипотеки существенно снижаются, что обусловлено девальвацией национальной валюты.

Дефолт может быть допущен любым субъектом финансовых отношений, даже гражданином, не уплатившим своевременно взнос по ссуде или по кредитной карте. Раньше этот термин относился только к банковским займам. На сегодняшний день он получил более широкое распространение. Например, также является дефолтом неуплата процентов по ценным бумагам, а именно; акциям, облигациям и т. п.

Данное понятие объединяет в себе не только невыполнение финансовых обязательств. Это может быть нарушение любых других пунктов договора по ссуде или условий выпуска ценных бумаг.

Простыми словами дефолт можно определить как:

- Неуплата задолженности в установленный срок.

- Неплатежеспособность физического, юридического лица или государства.

- Нарушение условий погашения обязательств по ссуде или ценным бумагам.

Внимание Термин «дефолт» может употребляться во многих значениях. Он применяется при установлении факта нарушения выполнения обязательств любого рода, отступления от условий соглашения

Но чаще всего этот термин используется в классическом значении.

Примеры неисполнения обязательств в реальном мире

Пуэрто-Рико объявил дефолт в 2015 году, как сообщает CNN Money , они заплатили всего 628 000 долларов в счет выплаты по облигациям на 58 миллионов долларов. После того, как в конце 2017 года на остров обрушился ураган Мария, долг страны в размере более 100 миллиардов долларов вызывает все большую озабоченность.

Long-Term Capital Management был крупным хедж-фондом, который объявил дефолт и в конце концов закрыл свои двери в 2000 году. Business Insider сообщает, как подверженность фонда облигациям Бразилии, Дании и России и другим рискованным инвестициям вышла из-под контроля, когда Россия объявила дефолт по своим суверенным облигациям. Long-Term Capital потерял более 4 миллиардов долларов за несколько месяцев, и даже с учетом попыток Федеральной резервной системы спасти его, хедж-фонд в конечном итоге обанкротился. Long-Term Capital был первым хедж-фондом в истории США, который обанкротился и закрыл свои двери.

Понятие и виды дефолта

Дефолт – это нарушение любых обязательств, и кроме финансовых, часто говорят о политическом дефолте – кандидат наобещал с три короба, чтобы занять место в определенном органе власти, выиграл выборы, но ничего не исполнил. Нередко используется термин для указания неисполнения торговых соглашений. Для обычного человека такая критическая ситуация чаще всего ассоциируется с дефолтом денег – они есть, но никакой ценности не несут, обесценились на фоне государственного кризиса. Говоря о ключевых видах дефолта, стоит обозначить их разновидность в зависимости от того, кто его объявляет:

- частное лицо;

- компании и юридические лица различной формы собственности;

- государства – «суверенный дефолт».

Экономисты и финансисты нередко в своей практике используют понятие корпоративного дефолта, которое является частью корпоративного права. По сути, это способ защитить компанию, которая оказалась в ситуации финансового кризиса от рейдерского захвата или враждебного поглощения, а с другой – механизм защиты самих кредиторов, гарантии, что компания все-таки выполнит свои обязательства по займам.

Выделяют также перекрестный дефолт: это когда лицо не выполняет условия кредитного договора, некоторые пункты которого приводят к невыполнению условий и по другим кредитным программам.

Простой дефолт

Этот вид также называют обычным дефолтом или банкротством, который является неотъемлемой частью истории денег некоторых стран. По своей форме – ситуация, когда заемщик не может выплатить средства своему кредитору. Объявив себя банкротом в зависимости от формы лица, реализовываются разные механизмы:

- если это юридическое лицо, тогда банкротство сопровождается назначенным арбитражным управляющим;

- в случае объявления банкротства физическим лицом, все стороны процесса защищаются законом, создается план реструктуризации долга;

- при ситуации суверенного дефолта, споры и долги страны, сроки выплат регулируются на международном уровне.

Технический дефолт

Рассматривая вопрос, что такое дефолт, в частности технический, простым языком объясню: это ситуация, когда такое состояние объявляется не заемщиком непосредственно, а кредитором, который давал средства в пользование. Как правило, такая ситуация некритическая и может быть исправлена в течение пары дней, поэтому катастрофических последствий нет. А вот ее причинами можно назвать технические сбои, непредвиденные обстоятельства.

Виды дефолта — простой и технический

Дефолт может быть техническим или простым.

Простой дефолт

В последнем случае физическое или юридическое лицо автоматически объявляется банкротом. Если речь идёт о компании, то решение относительно дальнейшего урегулирования возникшего вопроса принимается в арбитражном суде. При этом можно говорить о конфискации имущества или о других санкциях.

Если прецедент имел место при сотрудничестве физического лица и финансового учреждения, выступающего в качестве кредитодателя, то заёмщик может рассчитывать на защиту по законодательству. Проблемные ситуации похожего типа на государственном уровне должны быть разрешены посредством прямого участия других международных представителей.

Технический дефолт

Говоря о техническом дефолте, то он возникает в результате невозможности заёмщиком оплаты всех счетов по займу. При этом ситуация может быть урегулирована вследствие переговорного процесса между сторонами-участниками.

Технический дефолт подразумевает ситуацию, в которой в данный промежуток времени условия погашения займа не выполняются заёмщиком, но теоретически долг может быть погашен в будущем. Под невыполнением условий договора понимается отказ погашения имеющегося долга или нежелание предоставления необходимых отчётных бумаг.

Технический дефолт ещё не является гарантией дальнейшей процедуры банкротства. Урегулирование ситуации зависит от того, по каким причинам компания или частное лицо не может выполнить своих непосредственных обязанностей перед кредитодателем.

Такое экономическое явление, как корпоративный дефолт — это распространённая ситуация, в которой побывали многие мощные финансовые компании современности.

Что будет с кредитами в случае дефолта – разбираемся вместе

Что будет с кредитами в случае дефолта, волнует многих жителей. Само же название вызывает у многих волнения и ассоциации с дефолтом 1998 года, как у профессионалов, так и у простых граждан.

Как мы уже знаем дефолт – это неспособность выплачивать долги. А что такое дефолт по кредитам и его сущность рассмотрим более подробно.

Обычно дефолтное состояние возникает, когда должник не имеет возможность погасить кредитную задолженность. Причиной может послужить любая жизненная ситуация (серьезная болезнь, потеря трудовой деятельности). Дефолт по кредитам стоит оценивать серьезно, так как последствия от него немалые.

Уж если так случилось, что заёмщик не в состоянии погасить свой кредит, банк имеет право начать судебные разбирательства по возврату долгов. Если дефолт по кредиту можно подтвердить фактически, суд не станет препятствовать процессу взыскания.

Процедура взыскания будет проходить несколькими способами:

- Банк может забрать залог кредита или иным способом заставить платить должника.

- Кредитор на основе судебного заключения опишет и продаст имущество заемщика в пользу банка.

- Если у заемщика нет ценного имущества, отплата долга будет погашаться за счет всех доходов.

Бывают случаи, когда банки заносят должника в черные списки на протяжении долгих лет. Заемщику придется искать альтернативные методы получения кредитов: ломбарды, частные лица.

Дефолт выгоден или нет?

Бытует мнение, что выплаты по кредитам в случае дефолта выгодней, так как сумма долга будет «дешевле» за счет обесценивания национальной валюты. Это ошибочное мнение.

Не стоит надеяться на то, что банки этого не заметят. При составлении договора с кредитором указывается возможное изменение кредитной ставки при форс-мажорных обстоятельствах.

В этом случае, если заемщик не уверен, что может погасить кредит, рекомендуется всеми способами погасить его досрочно.

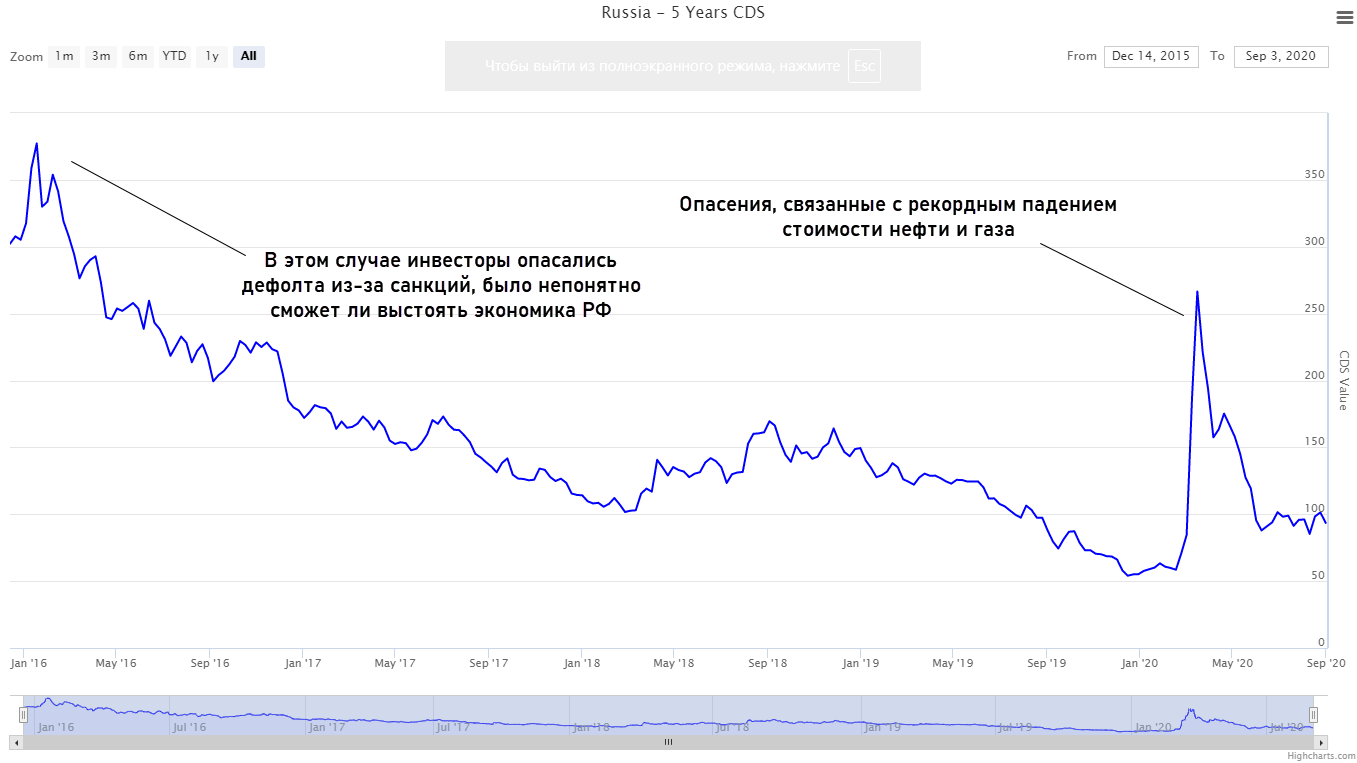

Что же такое кредитный дефолт?

Ближе к 1994 году был изобретен финансовый инструмент CDS. Чаще всего называемый как кредитный дефолт (дефолтный своп) – это соглашение, которое страхует риски дефолта.

Соглашение в обязательном порядке касается трех сторон:

- «Основной заемщик». Имеет долговое обязательство.

- «Покупатель» СВОП. Выступает в качестве кредитора «основного заемщика» а также страхующий свой капитал от дефолта. В другом варианте «Покупатель» СВОП может заработать на рисках дефолта, не имея никаких отношений с «основным заемщиком».

- «Продавец» СВОП (страховки). За определенное вознаграждение обязуется выплатить кредит «основного заемщика».

Объектом кредитного дефолта (CDS) могут выступать различные средства: векселя, облигации, контракты.

Кредитный дефолт СВОП при желании можно продать, купить, использовать в инвестициях, так как он является активом биржи.

СВОП как финансовый инструмент не настолько популярный в Европе, поэтому на данный момент организовываются некоторые координационные центры по сделкам CDS.

А что же в России?

В нашей стране, много рассуждений и споров связывалось с кредитным дефолтом в России 2015 года.

Существует ли он?

Стоит уверенно ответить, что дефолт на государственном уровне не предвещается и это несомненно радует. В наше время Россия – вполне платежеспособная страна. Внешний долг не превышает 10 процентов. Это достаточно хороший показатель.

А вот если отдельно обратить внимание именно на кредитный дефолт, то вероятно его существование. Население задолжало банкам около 9 триллионов рублей

Банки же предпочитают не оглашать о количествах кредитов своих клиентов, поэтому общая сумма долгов коммерческих банков полностью неизвестна.

Государство решило разработать закон «О работе по взысканию просроченной задолженности». Что будет дальше и насколько уменьшиться количество должников покажет время. Будем ждать мнения экспертов.

А вы брали кредиты? Много? Для каких целей?

Взаимосвязь динамики валюты и девальвации

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

Девальвация – это обесценивание национальной валюты, поэтому она напрямую взаимосвязана с динамикой курсов. Все дело в том, что иногда центральные банки страны намерено вызывают девальвацию. Как правило, это необходимо для достижения следующих целей:

- для поддержания своих экспортеров;

- для уменьшения зависимости страны от экспорта;

- для повышения уровня внутреннего производства.

К примеру, Китай часто намеренно прибегает к девальвации. Она помогает стране снизить стоимость отправляемых за рубеж товаров.

Надо отметить, что за последнее двадцатилетие, рубль обесценился по отношению к доллару практически на 3,5 тыс. процентов. Так, в 1994 году доллар стоил 2,74 руб., а сегодня 78 – 79 руб. Согласно подтвержденной информации, валюты лишь трех государств укрепились по отношению к доллару. В их число вошли юань (Китай), доллар (Тайвань), шекель (Израиль).

| Валюта | Страна | Динамика по отношению к доллару, в % |

| Реал | Бразилия | — 28 |

| Лира | Турция | — 22 |

| Песо | Аргентина | — 21 |

| Рубль | Россия | — 20 |

| Рэнд | Южная Африка | — 16 |

| Песо | Колумбия, Мексика | — 14 |

| Соль | Перу | — 13 |

| Рупий | Индонезия | — 6 |

| Форинт | Венгрия | — 4 |

| Рупия | Индия | — 3 |

| Крона | Чехия | — 1 |

| Доллар | Сингапур | — 1,4 |

| Юань | Китай | + 2,5 |

| Доллар | Тайвань | + 3 |

Дефолт по обеспеченному долгу

Когда частное лицо, компания или страна не выполняет своих долговых обязательств, у кредитора или инвестора есть возможность вернуть причитающиеся им средства. Однако это обращение зависит от типа защиты. Например, если заемщик не выполняет свои обязательства по ипотеке, банк может вернуть дом в обеспечение ипотеки. Кроме того, если заемщик не выполняет свои обязательства по автокредиту, кредитор может вернуть автомобиль в собственность. Это примеры обеспеченных кредитов . В случае обеспеченной ссуды кредитор имеет юридическое требование на актив для погашения ссуды.

Корпорации, которые находятся в дефолте или близки к дефолту, обычно обращаются за защитой от банкротства, чтобы избежать тотального дефолта по своим долговым обязательствам. Однако, если компания обанкротилась , она фактически не выполняет все свои ссуды и облигации, поскольку первоначальные суммы долга редко возвращаются полностью. Кредиторы, имеющие ссуды, обеспеченные активами компании, такими как здания, инвентарь или транспортные средства, могут вернуть эти активы вместо погашения. Если остаются какие-то средства, держатели облигаций компании получают долю в них, а на очереди акционеры. Во время корпоративных банкротств иногда между заемщиками и кредиторами может быть достигнута договоренность, при которой выплачивается только часть долга.

Общие положения

Чтобы понять, что будет с кредитом, если будет дефолт, нужно разобраться с основными терминами. Многие люди путают три определения:

- Деноминация — изменение реальной стоимости валюты или устранение части нулей с банкнот для упрощения расчетов. В результате старые купюры обмениваются на новую валюту. Производится пересчет стоимости, тарифов и зарплаты.

- Девальвация — потеря деньгами своей ценности, уменьшение курсовой цены по отношению к более надежным валютам и золоту.

- Дефолт — отсутствие финансовой возможности у страны выполнять обязательства перед кредитодателями или неспособность следовать условиям договора об эмиссии облигаций.

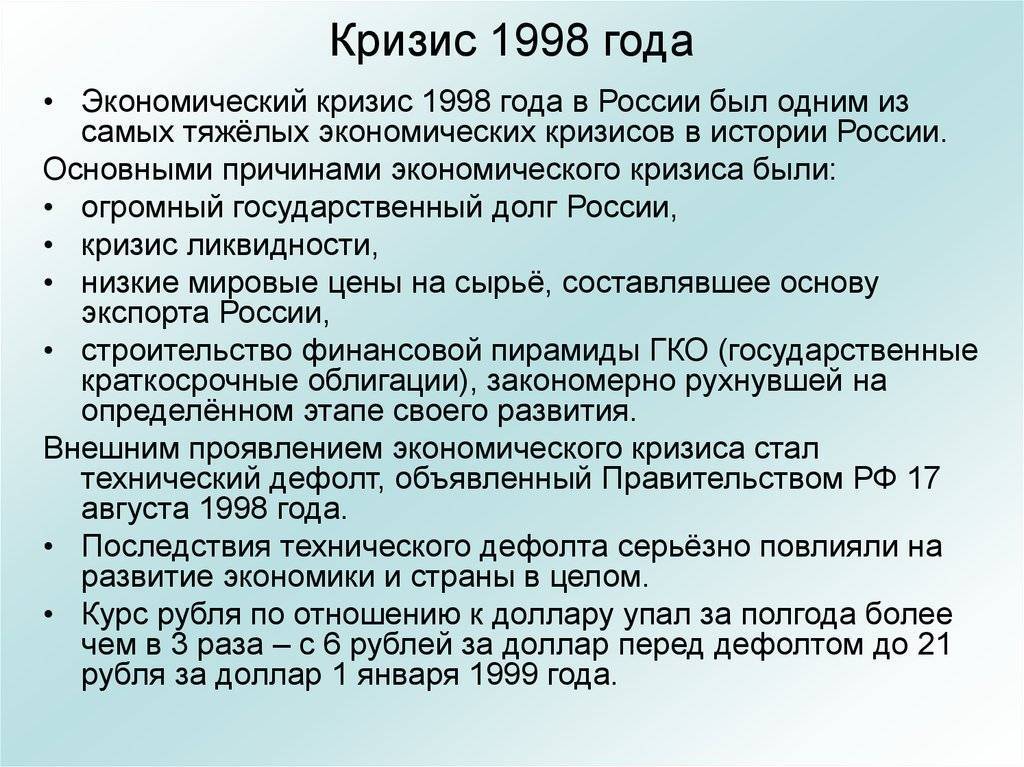

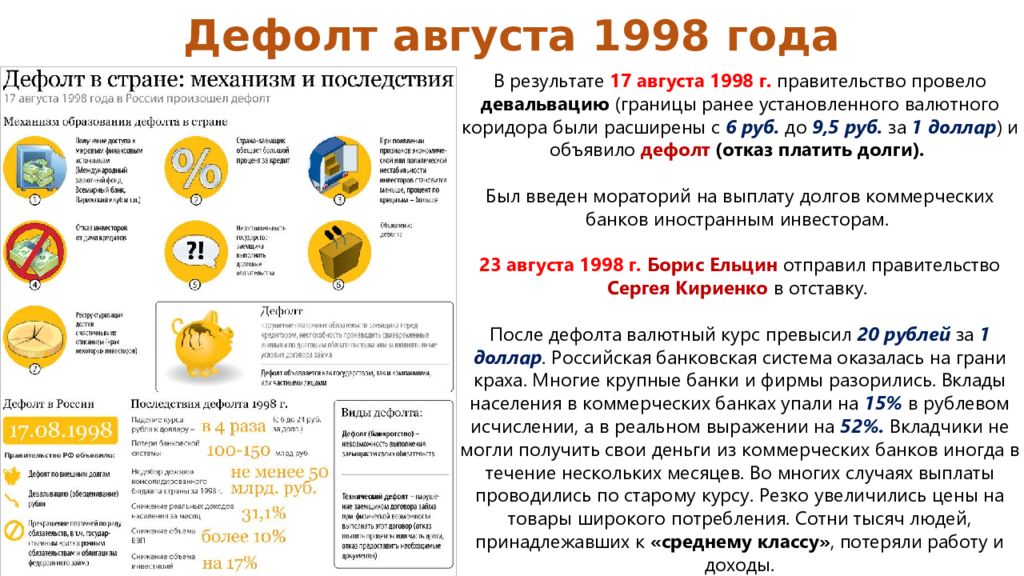

В нашей статье мы рассматриваем ситуация, что будет с ипотекой в случае дефолта. Для лучшего понимания нужно обратиться к истории. В 1998 года в период мирового кризиса Россия пережила сразу три упомянутых этапа. Сначала имела место деноминация. За ней последовал дефолт, а далее начался процесс девальвации.

В августе 1998-го государство объявило о неспособности выполнять обязательства, из-за чего произошла резкая девальвация национальной валюты (в три раза). Такая ситуация привела к росту стоимости товаров и уменьшению курса внутренней валюты. Люди стали думать, что будет с ипотекой при дефолте, который уже коснулся страну. Многие так и не сумели расплатиться по долгам, из-за чего банки столкнулись с массовыми долгами. Это привело к росту процентных ставок. В тот период суды признавали форс-мажорность ситуации, но все равно становились на сторону банковских учреждений.

Что касается деноминации, здесь не происходит ничего страшного. Все, что меняется количество нулей. Общие пропорции остаются неизменными, следовательно, финансовые проблемы исключены. Если рассматривать случай с девальвацией, все зависит от типа кредита (в национальной или зарубежной валюте), а также доходов человека. Но об этом еще поговорим ниже.

Примеры в истории

Наступление суверенных дефолтов – частое явление в мировой экономике. За последнее время уже произошел целый ряд случаев, когда страны не смогли исполнить свои финансовые обязательства перед кредиторами.

Рассмотрим наиболее известные дефолты.

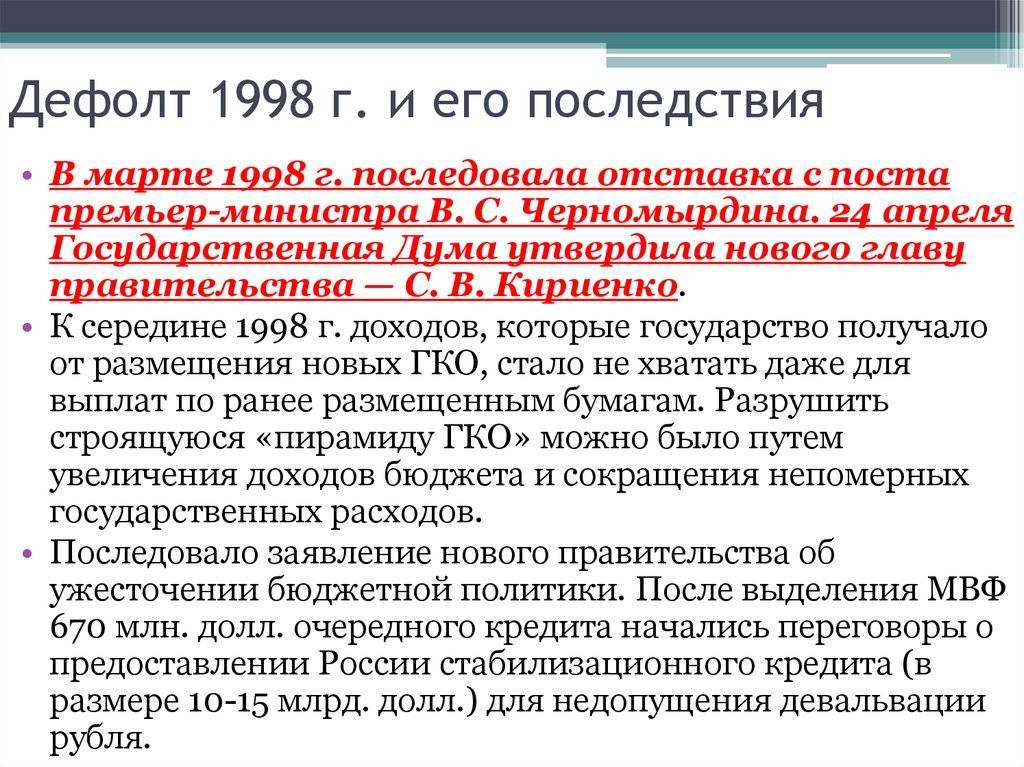

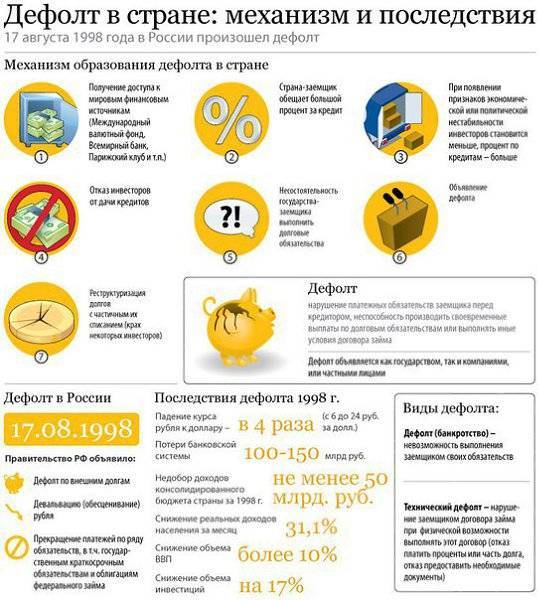

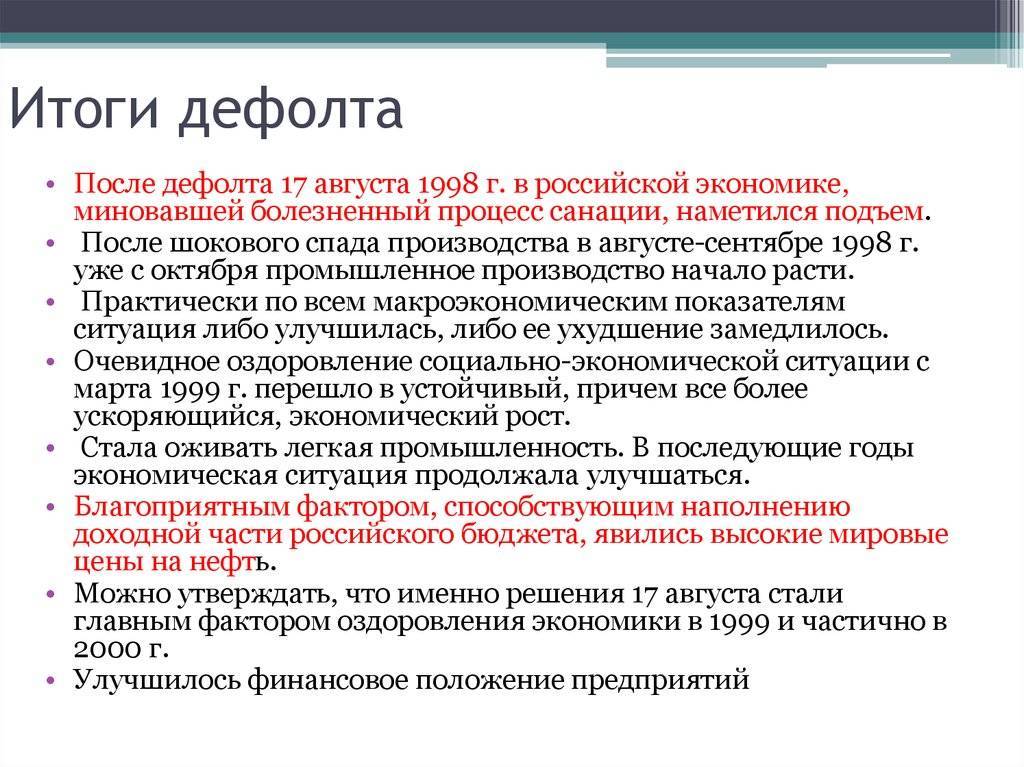

Россия, 1998 год

Дефолт 98 года считается самым тяжелым экономическим кризисом как для людей, так и для государства в целом. Он был вызван снижением мировых цен на нефть, падением финансовых рынков в Азии, большой долговой нагрузкой по краткосрочным государственным облигациям и т. д.

Последствием кризиса стал дефолт рубля и крах российской банковской системы. Сбережения большинства жителей страны обесценились.

Особенность технического дефолта 1998 года в России в том, что страна объявила свою неспособность платить не по внешним займам, а по внутренним обязательствам, номинированным в российской валюте.

Аргентина, 2001 год

Основная причина экономического кризиса – проведение в стране реформ, направленных на приватизацию государственной собственности и привязку национальной валюты к доллару США.

Итогом стало резкое падение уровня ВВП и снижение покупательной способности населения. Количество людей за чертой бедности в Аргентине превысило 30% от общего числа граждан.

Исландия, 2008 год

Экономическая катастрофа в Исландии случилась из-за банкротства трех главных банков страны. Финансовый кризис имел серьезные последствия: национальная денежная единица упала по отношению к доллару вдвое, а рыночная капитализация акционерных компаний потеряла почти 90% своей стоимости.

В результате случившегося дефолта Исландия стала первой развитой страной за последние 30 лет, которая обратилась за помощью к Международному валютному фонду.

Венесуэла, 2017 год

Следствием экономического кризиса, который начался в 2013 году, был рост задолженности перед внешними кредиторами. Невозможность оплачивать суверенные долги, образовавшиеся в результате падения мировых цен на нефть, отсутствие реформ и высокий уровень коррупции привели страну к банкротству в 2017 году.

Итоги дефолта: товарный дефицит, массовая эмиграция населения, закрытие государственных предприятий.

Заключение

Защищать свой капитал от девальвации и дефолта не просто нужно, а необходимо. И это несмотря на то, что финансисты уверены в том, что Россия никогда не обанкротиться.

Обезопасить вложения можно даже только потому, что Центробанк часто сам прибегает к девальвации, чтобы поддержать внутренних экспортеров, стимулировать внутреннее производство или снизить зависимость государства от экспорта.

Надо отметить, что решения властей не всегда совпадают с интересами простых граждан. Правительство имеет возможность принудительно сдерживать или запускать инфляционный процесс, включать «печатный станок» или обесценить национальную валюту. Поэтому, защита собственных средств – это важная задача любого человека.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |